По мере ужесточения регулирования деятельности застройщиков в части привлечения денежных средств граждан по Федеральному закону от 30.12.2004 N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов…» все больше внимания девелоперы отдают поиску альтернативных источников финансирования и способам законного привлечения средств покупателей жилья на этапе строительства. Являясь профессиональным консультантом и участником финансового рынка, ACG отмечает всплеск интереса к паевым инвестиционным фондам как потенциальной альтернативе работе по Федеральному закону 214-ФЗ.

Традиционно вопрос ставится так: можно ли привлечь денежные средства покупателей квартир в ЗПИФ, который направит эти средства в строительство многоквартирного дома, а по завершении строительства покупатели-пайщики получат в собственность свои таким образом предоплаченные квартиры?

Заметим, что еще до принятия Федерального закона «Об участии в долевом строительстве многоквартирных домов…» в 2004 году девелоперский рынок в преддверии «эры ДДУ» и повышения себестоимости строительства также искал способы ухода из сферы действия закона и также пристально разглядывал для этих целей паевые инвестиционные фонды.

Инвестиции в долевое строительство: новые риски

Еще тогда более 10 лет назад было понятно, что участие в ЗПИФ не может выступить полноценной заменой договору долевого участия в строительстве по целому ряду причин:

- приобретение инвестиционного пая не предполагает выделение имущества в ПИФ, так как все активы фонда принадлежат владельцам инвестиционных паев на праве общей долевой собственности; выделение же квартиры на уровне другого договора (например, в виде заключения предварительного договора с третьим лицом) связано с существенным увеличением рисков для покупателя;

- участие в ПИФ связано с принятием пайщиками инвестиционных рисков, которыми управляет Управляющая компания ПИФ, в том числе рисков дефолта застройщика – незавершения или несвоевременного завершения строительства, в отличие от договора долевого участия (ДДУ), где соответствующие риски минимизированы на уровне закона;

- банки готовы кредитовать «покупку» ДДУ, но не готовы финансировать приобретение покупателем инвестиционных паев. Сейчас в условиях нового регулирования очевидно, что банки займут такую же консервативную позицию и будут работать только через эскроу-счета.

Соответственно сейчас либо рынок, как и в 2005-2006 годы, «проглотит» новое регулирование и увеличение себестоимости жилья, либо индустрия ПИФов недвижимости все же получит толчок и отзовется на новые вызовы. Однако учитывая вышесказанное, вряд ли развитие получит «схемная» замена ДДУ пакетом договоров, включающим приобретение паев ПИФ. Представляется, что российские покупатели за время существования Федерального закона «Об участии в долевом строительстве многоквартирных домов…» привыкли к известной правовой защищенности и вряд ли будут готовы вернуться к теме мнимых сделок, господствующей в 90-ые и начала 2000 годы.

Советы вступающему в долевое строительство!

Вместе с тем, если паевые фонды смогут стать финансовым продуктом, секъюритизирующим строительные проекты, при этом инвесторам предложат интересную фактическую ставку доходности (напомним, что управляющая компания ПИФ не вправе обещать владельцам инвестиционных паев доходность вложений), и такая ставка будет ниже стоимости денежных средств, привлекаемых по ДДУ в условиях нового правового регулирования, коллективные инвестиции получат новый виток развития.

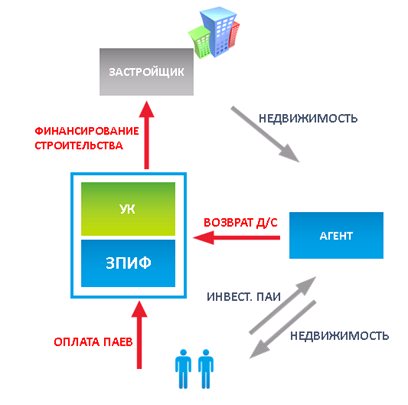

Вернемся, однако, к поставленному вопросу: каким образом можно привлечь денежные средства инвестора, который в конечном счете хочет приобрести недвижимость? Рассмотрим, например, такую схему.

Инвестор-покупатель, располагающий собственными денежными средствами (ипотека не рассматривается), приобретает паи ЗПИФ у УК или на вторичном рынке инвестиционных паев с одновременным заключением с Агентом предварительного договора купли-продажи квартиры с тем, чтобы закрепить за собой выбранную квартиру. Указанный ЗПИФ финансирует Застройщика по договору займа или договору купли-продажи будущей недвижимости.

УК Д.У. ЗПИФ на определенной стадии строительства уступает Агенту права требования к застройщику. По завершении строительства квартира переходит к Агенту, который продает ее Инвестору. В оплату квартиры Инвестор полностью или в части передает инвестиционные паи.

Отметим, что реализация предложенной схемы возможна только в фонде, паи которого предназначены для квалифицированных инвесторов. Функционирование таких фондов связано с рядом особенностей. Отметим лишь некоторые:

- покупатель-инвестор и Агент должны соответствовать определенным требованиям, предъявляемым к квалифицированным инвесторам (наиболее распространенное при признании физического лица квалифицированным инвестором — наличие на банковском счете суммы не менее 6 млн. руб.),

- информация о таком ЗПИФ не подлежит раскрытию, т.е. интернет-маркетинг здесь будет затруднен.

Успех данной модели правоотношений с точки зрения безопасности и гарантий для инвесторов-покупателей во многом зависит от компетенции и опыта управляющей компании. Выше приведена лишь одна из возможных и максимально упрощенная структура правоотношений, которая на практике может обрастать всевозможными обеспечительными механизмами – залогами, поручительствами, различными форматами управленческого контроля за целевым использованием денежных средств застройщиком, агентом и т.п. Т.е. управляющая компания может организовать управление проектом таким образом, что права инвесторов будут защищены не хуже, чем по Федеральному закону «Об участии в долевом строительстве многоквартирных домов…», однако УК может этого и не сделать, что создает или минимизирует риски инвесторов.

Важным, с нашей точки зрения, в организации проекта является корректная работа с покупателем, который должен понимать, что данная схема не является заменой ДДУ, и что участие в ПИФ, с одной стороны, предполагает принятие соответствующих рисков, с другой, — несет в себе известные финансовые преимущества по сравнению с приобретением жилья традиционно путем заключения ДДУ.

Как уже отмечалось выше, создание проектных фондов с привлечением денежных средств только покупателей квартир, помимо рисков признания надзорными органами мнимости правоотношений несут в себе риск финансовой неэффективности. Так, источником значительной части денежного потока в существующей на сегодня модели рынка первичных продаж жилья являются банки с ипотечными программами кредитования. Т.е. собственных средств покупателей будет недостаточно для альтернативного полноценного финансирования застройки. Поэтому необходимо создать такую финансовую среду, чтобы другие инвесторы (не покупатели) несли свои сбережения не в банковские вклады, а в соответствующие проектные фонды.

Наконец, если банки согласятся признать управляющие компании таких ПИФ центром компетенций по управлению проектом застройки и смогут либо софинансировать, либо кредитовать именно фонд, а не застройщика с тем, чтобы не возникала конкуренция за залоговое обеспечение, это превратит паевые фонды в истинный инструмент инвестирования и создаст реальную альтернативу финансированию по договорам долевого участия в строительстве.

Источник: www.pifconsulting.ru

Пай по переуступке

Переуступка пая в жилищном кооперативе – один из законных способов приобретения квартиры, позволяющий сэкономить на покупке жилья до 20%. Чтобы снизить риски мошенничества при такой сделке, нужно знать несколько условий ее совершения.

Зачем избавляться от пая

Купить квартиру в жилищном кооперативе, который строит дом, можно не только напрямую – вступив в число его членов, но и оформив договор по переуступке пая с одним из пайщиков.

Сделка по переуступке пая (цессия) позволяет покупателю приобрести квартиру на 10-20% дешевле, чем если бы он заключал договор с застройщиком о вступлении в жилищный или жилищно-строительный кооператив (ЖК, ЖСК).

Резоны для переуступки пая могут быть разные. Например, продавать таким образом свое жилье в будущем доме может тот, кто покупал его с инвестиционными целями. Чтобы заработать на разнице цен, такие инвесторы приобретают квартиры на самом раннем этапе строительства и продают их незадолго до сдачи дома в эксплуатацию. За это время жилье вырастает в цене в среднем на 30-35%.

Часть таких инвесторов предпочитают продавать квартиру уже после сдачи дома в эксплуатацию, чтобы получить наибольшую выгоду от роста цен: квартира, оформленная в собственность, примерно на 50% дороже, чем она стоила в момент начала продаж в новостройке на этапе котлована.

Как купить квартиру в новостройке по переуступке Приобретение квартиры в строящемся доме посредством заключения договора цессии (уступки права) по-прежнему >> До 1 января 2016 года действовало условие, что если владелец квартиры продаст ее ранее чем через три года после получения права собственности, то ему придется платить НДФЛ в размере 13% от стоимости жилья. Поэтому инвесторы предпочитали выставлять квартиры на продажу после этого срока. Но в этом году его законодательно увеличили до пяти лет. Так долго ждать получения дохода готовы немногие, в итоге число сделок по переуступке пая выросло – ведь продажа жилья, на которое нет права собственности, налогом не облагается.

В кризис застройщики часто расплачиваются с подрядчиками по бартерной схеме – квартирами в будущем доме. Такие квартиры тоже могут пополнить список предложений по переуступке пая.

Наконец, у членов кооператива могут просто измениться обстоятельства – приобретенная квартира им не нужна, поэтому они избавляются от нее.

Впрочем, не стоит исключать, что продавец спешит сбыть квартиру, так как подозревает или знает о каких-то подводных камнях данной новостройки: застройщик не сдаст объект вовремя, или у компании возникли финансовые проблемы и она может обанкротиться, или еще что-нибудь.

В любом случае, перед тем как принимать решение о покупке такого жилья, стоит изучить ситуацию на рынке, проверить, не задерживались ли сроки строительства не только этого, но и других объектов компании.

Операция переуступки несложная, но нужно иметь в виду некоторые нюансы, чтобы не стать жертвой мошенников.

Во-первых, необходимо, чтобы продавец уже выплатил весь пай. Об этом должна свидетельствовать соответствующая справка.

В противном случае покупатель не сможет получить право собственности на жилье после сдачи дома в эксплуатацию.

Во-вторых, подписав договор о переуступке, новый владелец не становится автоматически членом кооператива. Для этого ему придется подать заявление в правление ЖК/ЖСК.

При оформлении договора цессии продавец пишет заявление на имя председателя правления кооператива о выходе из него, а покупатель – о принятии его в члены. Решение будет принимать общее собрание кооператива.

На практике, конечно, крайне редко случается, что собрание отказывает заявителю. Но исключать такой вероятности нельзя. Поэтому, составляя договор о переуступке, нужно указать в нем, что продавец получит деньги покупателя только после положительного решения членов кооператива.

Это важно еще и потому, что договоры цессии в ЖК/ЖСК не регистрируются в государственных органах, в отличие от договоров переуступки права требования на объект, строящийся по 214-ФЗ «О долевом строительстве…» (в этом случае право требования регистрируется в Росреестре). Это значит, что продавец может сбыть одно и то же жилье по цессии нескольким покупателям. А в кооператив примут только одного из них. Если в договоре предусмотреть пункт о выплате денег продавцу после принятия покупателя в ряды пайщиков, то описанную мошенническую операцию провернуть не удастся.

Обязательно стоит изучить и договор продавца о его вступлении в кооператив: там может содержаться условие о взимании штрафа за переуступку или платы за переоформление документов. Кроме того, согласно правилам данного кооператива, новому владельцу, возможно, придется платить вступительный и иные дополнительные взносы. И они могут быть довольно внушительными – 150-200 тыс. руб. Хорошо бы об этом узнать до того, как принимать решение о покупке такого жилья.

После подписания договора переуступки, если дом построен и сдан в эксплуатацию, пакет документов, подтверждающий право нового пайщика на получение жилья, регистрируется в Росреестре и владелец становится собственником жилья.

Документы, необходимые для регистрации:

- паспорт;

- справка из ЖК/ЖСК о полной выплате пая и уплате прочих взносов;

- квитанция об уплате госпошлины за регистрацию;

- копия ордера на квартиру;

- кадастровый паспорт

Многие не торопятся с оформлением права собственности на кооперативную квартиру. Благо законодательство не требует сделать это в строго определенный срок, как в случае со строительством жилья по 214-ФЗ, когда на регистрацию дольщику отводится не больше года с момента сдачи дома в эксплуатацию.

Кооперативное строительство регулируется Жилищным и Гражданским кодексами, а также Федеральным законом № 215-ФЗ «О жилищных накопительных кооперативах».

И к пайщикам применяются менее строгие правила – они могут откладывать регистрацию на несколько лет (срок устанавливается кооперативом). Одна из главных причин – возможность переуступить пай по цессии и сэкономить на НДФЛ. В этом существенное преимущество ЖК/ЖСК перед долевым строительством.

Правда, дольщики, в отличие от пайщиков, могут получить налоговый вычет за приобретенное жилье. И это уменьшает выгоду от переуступки пая.

Источник: www.bn.ru

Словарь

Три буквы ПИФ часто путают с пенсионным фондом, однако ПИФы не имеют отношения к пенсии. Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли.

Фактически выглядит это так. Инвесторы помещают свои деньги в одну «корзину», из которой управляющая компания покупает активы и управляет ими согласно инвестиционной стратегии. Инвесторы взамен получают паи, то есть части и этой «корзинки», и прибыль от работы фонда.

Активы, которые покупаются на средства фонда, могут быть разными. Чаще всего это ценные бумаги — акции или облигации , которые приносят фонду дивиденды и купонный доход. Не менее распространены инвестиции в недвижимость, в таком случае фонд получает прибыль от сдачи ее в аренду или перепродажи. Бывают и комбинированные фонды, которые инвестируют в предметы искусства, доли в компаниях или другие нетрадиционные активы.

Чем эффективнее инвестиционная стратегия и работа управляющей компании, тем больше растут активы фонда и тем самым выше растут в цене сами паи. Соответственно, больше прибыли получают пайщики, то есть инвесторы паевого фонда.

Являются ли паи ценными бумагами

Сам инвестиционный пай является ценной именной бумагой, которая подтверждает право ее владельца на соответствующую часть активов фонда. Это значит, что пайщик может вернуть пай, то есть погасить его по текущей стоимости. Стоимость пая расчетная. Она рассчитывается как стоимость чистых активов фонда, поделенная на количество паев. А стоимость чистых активов — это сколько стоит на конец предыдущего дня все имущество фонда после уплаты вознаграждения управляющей компании и за минусом обязательств фонда.

Паи, как правило, приобретаются у управляющей компании. Погашает пай также управляющая компания. Существуют биржевые ПИФы. Паи биржевых ПИФов можно приобрести на бирже по текущей расчетной цене через брокерский счет .

Как и в случае с другими ценными бумагами, активы паевых фондов в общем случае хранятся в специальном депозитарии, исключение могут составлять объекты недвижимости.

Паи предоставляют своим владельцам равные права в соответствии с размером пая, при которых они могут рассчитывать на прибыль от погашения паев или от работы активов фонда, но на саму стратегию работы фонда влиять не могут. Однако возможна ситуация, когда инвестор хочет разместить сразу большое количество денег на своих условиях, в таком случае управляющая компания может создать ПИФ специально под него — все паи будут принадлежать одному пайщику, а сам пайщик сможет по согласованию с управляющей компанией (УК) влиять на стратегию инвестирования.

Является ли ПИФ юридическим лицом

Законодательство характеризует паевые фонды как имущественные комплексы, основанные на доверительном управлении. При этом не формируется юридическое лицо, что позволяет получать налоговые льготы.

В связке паевого фонда юридическими лицами выступают управляющая компания и депозитарий.

Кто управляет средствами паевого инвестиционного фонда

Разместив свои средства в фонде, пайщики передают право вкладывать их согласно инвестиционной стратегии управляющей компании. Часто происходит обратный процесс: управляющая компания создает фонд и стратегию приобретения активов, а затем предлагает приобрести паи этого фонда. Именно управляющая компания решает, какие активы приобрести на средства фонда и что с ними делать дальше. Будут ли это ценные бумаги или объекты недвижимости, будут ли они перепродаваться или, например, ждать в депозитарии прибыли в виде дивидендов и купонов — все это решает управляющая компания.

Может показаться опасным доверять отдельной организации свои средства, но за УК в России осуществляется многоуровневый контроль. Во-первых, права на паи учитывает и ведет специальный регистратор. Активы фонда хранятся в специализированном депозитарии. То есть если управляющая компания на средства фонда покупает ценные бумаги, они размещаются в депозитарии, если приобретает золотые слитки или произведения искусства, они также хранятся в депозитарии до момента, как УК решит их продать.

Во-вторых, за всей отчетностью управленцев следит специальный аудитор, он сверяет «дебет с кредитом», чтобы все финансовые показатели сходились. Банк России как финансовый регулятор имеет право запрашивать любые бумаги, а сами организации регулярно предоставляют ему отчеты.

На сайте Центробанка можно найти регламентирующие документы и реестры организаций, относящихся к ПИФам:

Куда и как будет инвестировать управляющая компания средства фонда, всегда отражено в главном документе — декларации. Рекомендуется перед покупкой ПИФа внимательно с ней ознакомиться.

Таким образом, можно сказать, что ПИФы — одни из самых защищенных инструментов для инвестирования.

Из чего складывается доходность ПИФов

Инвестор зарабатывает на росте стоимости пая. Стоимость пая, как мы говорили, напрямую зависит от стоимости активов фонда, поскольку пай — это, по-сути, доля в активах. Если стратегия, применяемая управляющей компанией, успешна и активы, в которых размещены средства фонда, дорожают, тогда растут в цене и активы фонда. Таким образом, и сами паи увеличивают стоимость. Если пайщик захочет избавиться от своей части фонда, он может погасить паи в управляющей компании по текущей стоимости пая.

К примеру, паи фонда СБЕРБАНК — ФОНД ПЕРСПЕКТИВНЫХ ОБЛИГАЦИЙ стоили в начале 2016 года ₽2876, на текущий момент один пай этого фонда стоит ₽4670. То есть за пять лет он вырос на 63,49%.

Дивиденды и купонные доходы, получаемые по ценным бумагам, которыми владеет фонд, также увеличивают стоимость активов фонда, а следовательно, и пая. Аналогичным образом фонд получает доход от акций или сдачи в аренду недвижимости.

Важно отметить, что управляющие компании не могут гарантировать какой-либо доход от инвестирования активов. Все будет зависеть и от рыночной ситуации, и от вовремя принятых решений со стороны финансовых менеджеров. В то же время ПИФы в отличие от вкладов или облигаций при грамотном управлении могут приносить высокий доход — и 50%, и 100% в год, и даже более.

Если инвестор хочет обезопасить себя от рисков потери денег, стоит выбирать ПИФы, которые инвестируют в стабильные и относительно безопасные активы, например индексные фонды, акции или облигации.

Как и любой другой доход в Российской Федерации, доход от паев облагается подоходным налогом — 13% для физических лиц. Пока паи у вас на руках, налог за вас платит ваша управляющая компания, а вы лишь получаете уже очищенную от налоговых обязательств прибыль. Однако, если вы захотите продать свои паи или погасить их, вам придется самостоятельно платить налог на доход, если, конечно, при продаже паев он образовался.

Приятным бонусом является налоговый вычет, который распространяется на паи, находящиеся в собственности инвестора более трех лет. То есть если вы купили паи и владели ими более трех лет, то при их продаже вы можете не платить подоходный налог.

В первую очередь, ПИФы различают по типу инвестирования, а точнее — во что и как УК вкладывает средства фонда. Выделяют ПИФы:

- ценных бумаг: акций либо облигаций или смешанного наполнения;

- валют или денежного рынка;

- ипотечные, которые покупают у банков ипотечные обязательства их клиентов;

- индексные, которые повторяют динамику рыночного индикатора;

- недвижимости и рентные;

- художественных ценностей;

- прямых или рискованных инвестиций (для квалифицированных инвесторов);

- кредитные, когда активы фонда даются в кредит под определенный процент;

- и другие.

В то же время ПИФы делятся по возможности и времени покупки и продажи паев.

- открытые ПИФы доступны к покупке и продаже в любой момент;

- закрытые ПИФы отличаются тем, что паи в них можно купить в день открытия фонда, а продать в день его закрытия. То есть это вложение на строго определенный срок;

- интервальные ПИФы позволяют операции с паями в тот период, который указан в правилах фонда.

Можно также отметить, что паевые фонды различаются на те, которые доступны для любых инвесторов, и те, которые доступны только для квалифицированных инвесторов.

Статус квалифицированного инвестора может получить как физическое, так и юридическое лицо. Он нужен для работы с более сложными финансовыми инструментами.

Как приобрести пай

Чтобы стать пайщиком какого-либо фонда, необходимо купить пай. Сделать это можно несколькими способами, но чаще всего используется основной — обратиться в управляющую компанию напрямую, заполнить заявку на покупку пая (для этого требуется регистрация на портале «Госуслуги») и получить документ, подтверждающий, что вы стали пайщиком.

Можно купить пай биржевого ПИФа на бирже через брокера, для этого необходимо открыть брокерский счет.

За покупку части ПИФа необходимо заплатить комиссию, в среднем до 2% от стоимости пая.

Ежегодно необходимо оплачивать услуги управляющей компании за то, что она поддерживает работу ПИФа и распоряжается его активами. Вознаграждение УК может составить до 3%, причем платить его придется в любом случае и вне зависимости от того, будут ли активы приносить прибыль. Депозитарий также возьмет небольшую комиссию за свою работу — не более полпроцента в год.

При продаже ПИФа придется уплатить «скидку» — до 3% от стоимости паев.

Таким образом, если неверно выбрать ПИФ, то можно потерять и в стоимости активов, и на оплате комиссий и вознаграждений. Поэтому важно грамотно выбрать ПИФ и управляющую компанию. Для этого можно воспользоваться рейтингами на сайтах du.moex.com, pif.naufor.ru и investfunds.ru.

Стоимость чистых активов ПИФ

Одной из основных величин, показывающих привлекательность конкретного ПИФ, является СЧА, то есть показатель стоимости чистых активов фонда. По сути, это разница между ценой всех активов в фонде и всех обязательств, которые фонд должен за счет этих активов погасить. Поскольку СЧА является подвижной величиной, то информация по ней обновляется ежедневно.

Как рассчитывать СЧА, то есть как определить стоимость активов и в чем выражаются обязательства, фонд или УК определяют самостоятельно, но правила расчета являются открытыми.

Формула подсчета СЧА может выглядеть следующим образом:

СЧА = (ВА + ОА — ЗУ) — (ДО + КО — ДБП)

При этом ВА и ОА — это внеоборотные и оборотные активы, из которых вычитается задолженность (ЗУ), а ДО и КО — это долгосрочные и краткосрочные обязательства, из которых вычитаются доходы будущих периодов (ДБП).

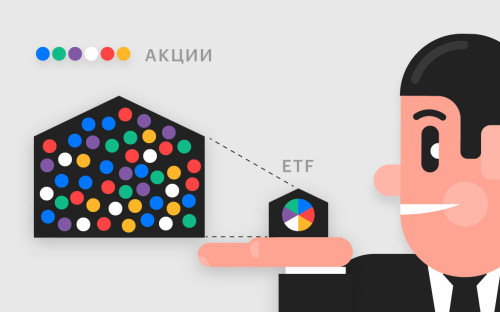

В чем отличие ПИФа от ETF

У неопытных инвесторов может возникнуть вопрос, в чем отличие паевого фонда от ETF, ведь и то и другое является фондами.

Похожие признаки и обоих инструментов, действительно, есть. Фондами распоряжается управляющая компания. В частном случае фонды инвестируют в покупку акций, облигаций или других активов рынка ценных бумаг.

Но различий у них значительно больше:

- акции ETF можно купить на рынке свободно и продать так же свободно. Управляющая компания не влияет на куплю-продажу и не работает напрямую с инвестором;

- цена акции ETF складывается на рынке в зависимости от спроса и предложения. А стоимость пая ПИФа, даже биржевого, расчетная;

- в случае с ETF инвестор не ограничен во времени продажи или покупки акций, а паи закрытых или интервальных фондов можно купить или продать только в определенное время;

- комиссия управляющей компании ETF включена в стоимость каждой акции фонда, в то время как пайщики все комиссии платят отдельно и, как правило, они выше, чем у ETF;

- паевые фонды инвестируют не только в традиционные ценные бумаги или биржевые активы.

Что лучше ПИФы или вклады

Еще один похожий инвестиционный инструмент — это банковские вклады или депозиты. Инвестор размещает свои деньги в банке, банк ими распоряжается и выплачивает процент вкладчику за возможность использовать активы.

Разница, однако, колоссальная. Депозиты имеют ряд преимуществ перед ПИФами:

- вклады ₽1,4 млн в России застрахованы. Это значит, что если банк обанкротится, вкладчик вернет свои инвестиции;

- вклады гарантируют стабильный доход в виде процента, причем этот доход может капитализироваться;

- вкладчику не требуется платить никаких комиссий.

При этом следует понимать, что и у ПИФов есть свои преимущества:

- паи сами могут расти в цене и могут приносить дополнительный доход;

- прибыль от ПИФов не ограничена в отличие от вкладов и других инвестиционных инструментов;

- пайщик знает, как распоряжается управляющая компания средствами фонда, и может выбрать ПИФ с интересующей его стратегией.

При этом и обоих инструментов есть существенные недостатки. В частности, доход от вклада всегда ограничен определенным процентом и привязан к ставке рефинансирования ЦБ. А значит, процент может снижаться вслед за ставкой. В то же время и ПИФ является небезопасным инструментом, размещение средств в ПИФы никак не застрахованы, а комиссии за операции и работу управляющей компании довольно высоки.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Финансовый инстурмент, используемый для привлечения капитала.

Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок.

Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала.

Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам.

Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник: quote.rbc.ru

ЗПИФы: базовые знания для совершения сделок

Закрытые паевые фонды позволяют инвестировать в момент его формирования, получать доход и вывести средства, как только фонд будет расформирован. В чем еще особенности этого инструмента — в статье.

Неквалифицированные инвесторы могут инвестировать только в определенные ЗПИФ: те, что занимаются покупкой недвижимости или биржевых бумаг.

Что такое паевые фонды

Паевые инвестиционные фонды или ПИФы — это инструмент коллективного инвестирования. В случае имущественных ПИФов, инвесторы являются собственниками долей в имуществе. Деятельность ПИФов регулируется Федеральным законом №156-ФЗ от 29 ноября 2001 года. Такое совместное владение позволяет инвесторам владеть долей в крупных девелоперских проектах или в ценных бумагах. Важно помнить, что инвестиции в ЗПИФы, как и в другие биржевые и внебиржевые активы, не застрахованы государством в отличии от вкладов на сумму до 1,4 млн рублей.

Подтверждением владения долей имущества в ПИФе служит именная ценная бумага — инвестиционный пай. Покупка инвестиционного пая на стадии формирования общего фонда называется первичным размещением. Погашение пая — это возврат инвестиций, которые пайщик вложил в ПИФ.

В зависимости от правил покупки и погашения паев выделяют несколько типов ПИФ.

Зачем создают закрытые паевые инвестиционные фонды

Закрытый паевой инвестиционный фонд чаще всего создается для аккумулирования средств вкладчиков под какой-то конкретный проект. Вступить в фонд можно на стадии его формирования, и после сбора нужной суммы ЗПИФ «закрывается»: не выпускает новые паи и не принимает новых участников. Отсюда его название — закрытый.

В редких случаях правила ЗПИФ разрешают дополнительный выпуск паев после формирования. Но в этом случае преимущественное право на их покупку будет принадлежать действующим пайщикам. Поскольку ЗПИФы всегда целевые, они закрываются в момент достижения цели. В этот же момент и происходит погашение паев.

Как рассчитывается цена инвестиционного пая

Цена пая зависит от стоимости активов, которые приобрела управляющая компания на средства пайщиков. У инвестиционного пая ЗПИФ есть расчетная стоимость и рыночная цена.

Расчетная или текущая стоимость пая определяется на каждую дату, на которую определяется стоимость чистых активов этого фонда. Рыночная цена — это сумма, за которую готовы выкупить пай другие инвесторы на рынке. Если рыночная стоимость активов растет — увеличивается и цена инвестиционного пая, а с ней — потенциальный доход пайщиков.

Как погашаются паи и в каких случаях выплачивается промежуточный доход

В закрытом паевом фонде, как правило, вкладчики погашают паи и получают доход после закрытия ЗПИФа. Допустимый срок по законодательству — от трех до 15 лет.

Возможны и промежуточные выплаты, когда это предусмотрено правилами доверительного управления. Если управляющая компания выплатила инвесторам промежуточный доход, то, как правило, расчетная стоимость пая ЗПИФа снижается.

При каких условиях можно вернуть пай досрочно

Иногда инвестор хочет досрочно погасить паи, несмотря на то, что правилами ЗПИФ это запрещено. Досрочная продажа возможна в следующих случаях:

- если досрочное погашение допускается правилами доверительного управления фонда. В этом случае участник ЗПИФа самостоятельно ищет покупателя, а УК согласовывает вторичное обращение его паев;

- если большинство инвесторов ЗПИФ решат закрыть фонд досрочно, то вкладчики получат доход от продажи активов или имущество. Для принятия решения потребуется от 75 до 100% голосов участников фонда;

- если управляющая компания изменила правила управления ЗПИФ — вкладчик может не соглашаться с нововведениями и требовать погашения паев.

Как управляют закрытым паевым фондом

Главный орган управления и распоряжения общим имуществом ЗПИФ — управляющая компания (УК). Она имеет лицензию и выступает как профессиональный участник фондового рынка: регистрирует документы, собирает средства с пайщиков, определяет состав и стратегию инвестиционного портфеля.

Все решения УК должны соответствовать Правилам доверительного управления, которые утверждаются голосованием участников фонда. Через голосование решаются и другие важные вопросы: выпуск дополнительных паев или корректировка инвестиционной стратегии. Участвуют в обсуждении вкладчики с долей не менее 10% от общего количества паев.

УК также уплачивает налоги из активов фонда и с дохода — например, НДФЛ, НДС, земельный налог и налог на имущество организаций. За управление капиталом УК получает вознаграждение.

Кто контролирует работу ЗПИФ

Управляющая компания закрытого паевого фонда работает «под присмотром» контролирующих органов: спецдепозитария (СД) и Банка России.

Специализированный депозитарий проверяет правильность сделок; ведет учет и хранит имущество ЗПИФ; гарантирует, что указанные в отчетности активы принадлежат пайщикам.

УК и СД подконтрольны Центробанку России: отчитываются за работу фонда, ведут переписку по вопросам деятельности ЗПИФа, исполняют нормативно-правовые акты и предписания контролирующего органа.

Также в структуре фонда есть регистратор, аудитор и независимый оценщик. Первый регистрирует паи, второй проверяет работу фонда, а третий оценивает активы.

Какие ЗПИФы доступны неквалифицированным инвесторам

Неквалифицированным инвесторам доступны только определенные типы ЗПИФов.

ЗПИФ рыночных финансовых инструментов. Имущество фонда тратится на покупку активов, которые торгуются на бирже: акций и облигаций надежных российских и зарубежных компаний, паев открытых ПИФов. Небольшие суммы могут отправляться на депозит. Прибыль зависит от динамики рыночной стоимости ценных бумаг.

ЗПИФ недвижимости. Общий капитал пайщиков направляется на покупку жилых и нежилых помещений, которые приносят доход от сдачи в аренду. Еще один вариант инвестирования — участие в проектах по возведению жилых и коммерческих объектов. В этом случае вкладчики получают промежуточный доход от арендных выплат и прибыль от продажи объекта, если его стоимость выросла.

Как зарабатывать на инвестициях в ЗПИФы

Закрытые паевые фонды дают шанс инвесторам с небольшим капиталом покупать доли в крупных перспективных проектах. Пример таких ЗПИФов — «Сбер — Арендный бизнес 7». Он предлагает инвестировать в складской комплекс «PNK Парк Ростов-на-Дону» общей площадью 35 172 квадратных метра. Он будет сдан арендаторам — «ДНС Ритейл», с которым заключен договор аренды до 2029 года и «Детский Мир», подписавшим договор аренды до 2027 года. Предполагаемый срок инвестирования — 10 лет, а потенциальная доходность, которую будет получать инвестор от арендаторов составляет 9%.

Тем не менее, при инвестировании в закрытые паевые фонды сложно предсказать доходность активов — это зависит от многих рыночных факторов. Например, компания-арендатор может уйти с рынка и обанкротится, а управляющая компания не сможет быстро найти арендатора. Поэтому надо детально анализировать, в какие активы планирует инвестировать фонд.

Кратко

- Вступить в ЗПИФ можно на стадии его формирования, а погасить — по общему правилу в момент расформирования.

- Инвестиционный пай — ценная бумага, которая подтверждает долю инвестора в праве собственности на общее имущество ЗПИФ.

- Инвестор может продать свои паи до завершения работы фонда, если правила доверительного управления ЗПИФа допускают вторичное размещение ценных бумаг ЗПИФ. Покупателя пайщик ищет самостоятельно.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

- Куда вложить

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Источник: gazprombank.investments