Наш менеджер уже увидел Ваше обращение и спешит помочь Вам как можно скорее!

В рабочее время (пн – пт с 9:00 до 18:00) наши менеджеры очень активны и общительны и с радостью ответят Вам в течение дня.

В остальное время – дожидайтесь ответа на следующий рабочий день.

А пока предлагаем вам:

- Почитать отзывы наших клиентов;

- Узнать о новинках для бизнеса в блоге;

- Пообщаться с нашими клиентами в группе ВКонтакте и на Facebook.

Заказ обратного звонка

Заполните форму, специалист свяжется с вами в течение дня. Он ответит на все вопросы и оформит тестовый доступ, если это необходимо.

Как списать НДС в программе 1С:Бухгалтерия предприятия ред. 3.0?

В программе 1С:Бухгалтерия предприятия редакции 3.0 существует два способа списания НДС. Выбор способа зависит от того, каким образом были приобретены товары или материалы.

Если товары приобретены подотчетным лицом, то при заполнении авансового отчета списание НДС будет происходить автоматически.

Как правильно составить смету, чтобы учесть все расходы при строительстве?

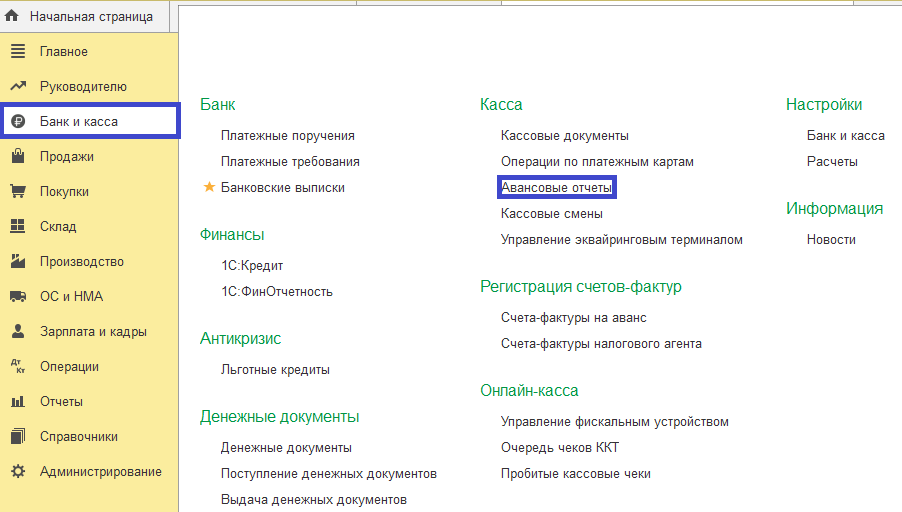

Перейдем в «Банк и касса» — «Авансовые отчеты» (см. рис. 1).

Рис. 1. Авансовые отчеты

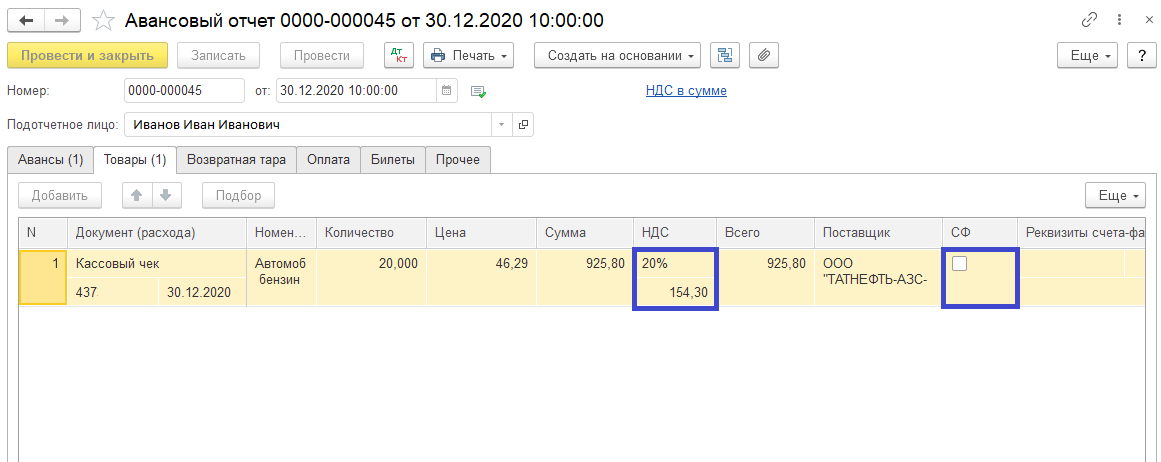

Заполняя документ «Авансовый отчет», необходимо выделенный в документах НДС указать в столбце «НДС» (ставку и сумму) (см. рис. 2). В столбце «СФ» (счет-фактура) галочку не устанавливаем.

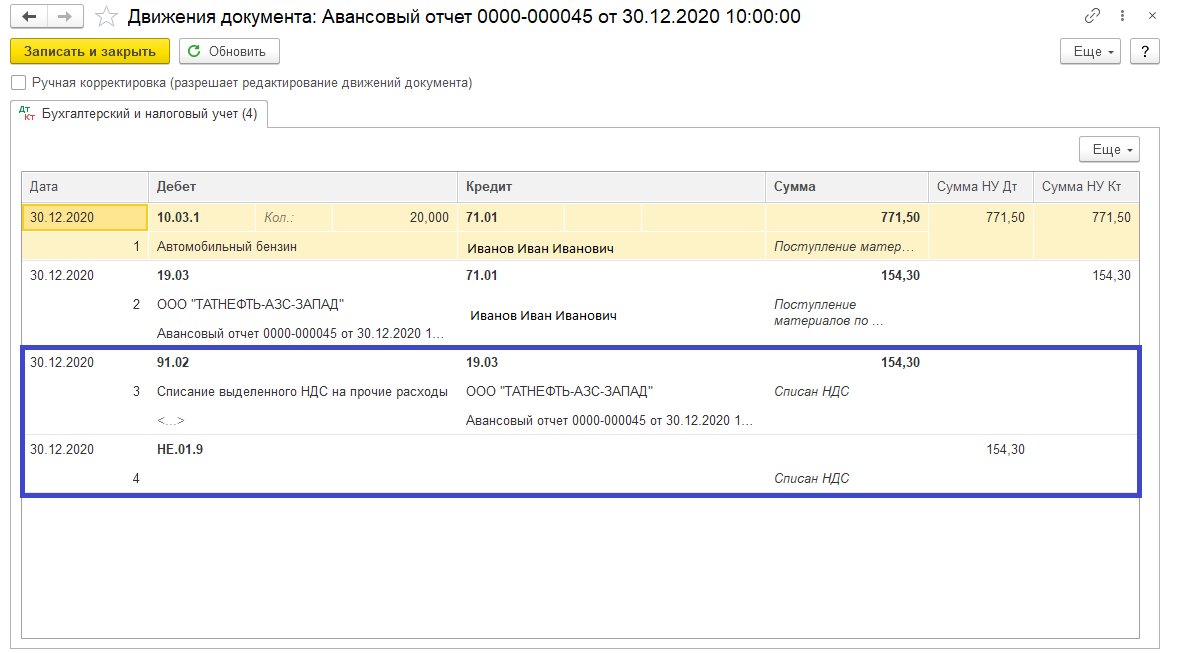

Проверяем сделанные документом проводки по кнопке «ДТ/КТ». Списанный НДС отражается на счете 91.02. Статья «Списание выделенного НДС на прочие расходы» устанавливается автоматически.

Кроме того, списанный НДС накапливается на забалансовом счете НЕ.01.9 в течение календарного года (см. рис. 3).

Конечно, возникает постоянная разница, но она рассчитывается автоматически.

Рис. 3. Движения документа: авансовый отчет

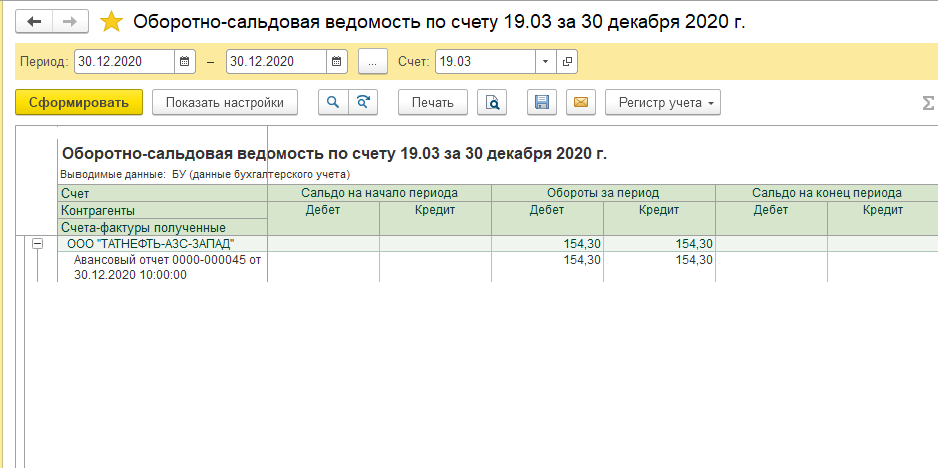

Проверить корректность отражения данной операции можно, сформировав оборотно-сальдовую ведомость по счету 19.03 (см. рис. 4).

Рис. 4. Оборотно-сальдовая ведомость

Второй вариант списания НДС не автоматизирован в программе 1С:Бухгалтерия предприятия ред. 3.0 и требует оформления дополнительного специального документа.

В данном случае поступление товара или материала оформляется документом «Поступление товара». Найти его можно, перейдя в «Покупки» — «Поступление (акты, накладные, УПД)» (см. рис. 1).

Рис. 1. Документ «Поступление товара»

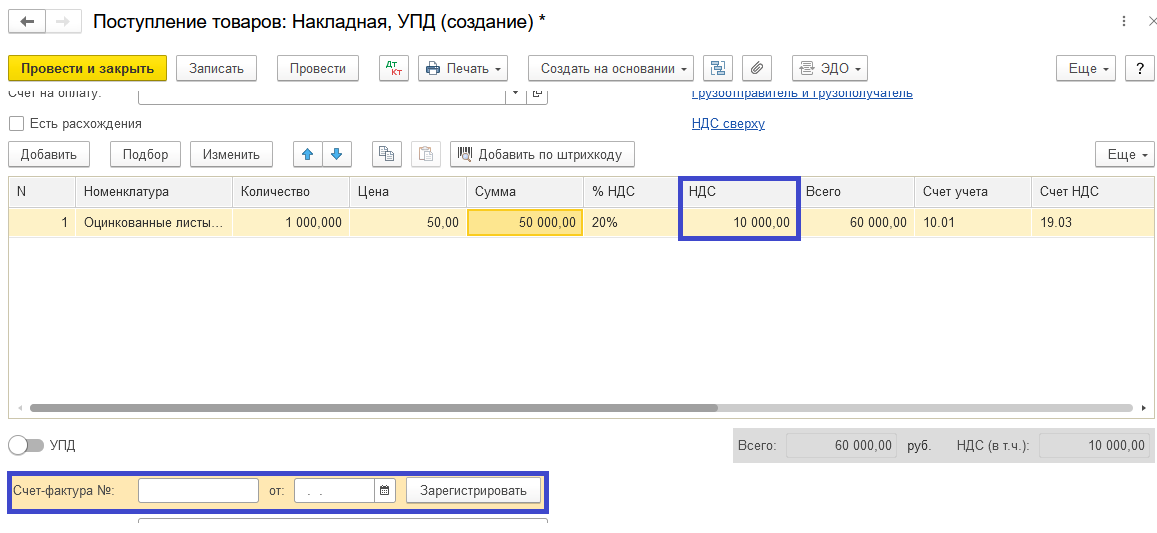

При заполнении документа «Поступление товаров», выделенный в документах поставщика НДС указываем в столбце «НДС» (см. рис. 2). Счет-фактуру при этом не регистрируем.

НДС к вычету при незавершенном строительстве.

Рис. 2. Заполнение документа «Поступление товаров»

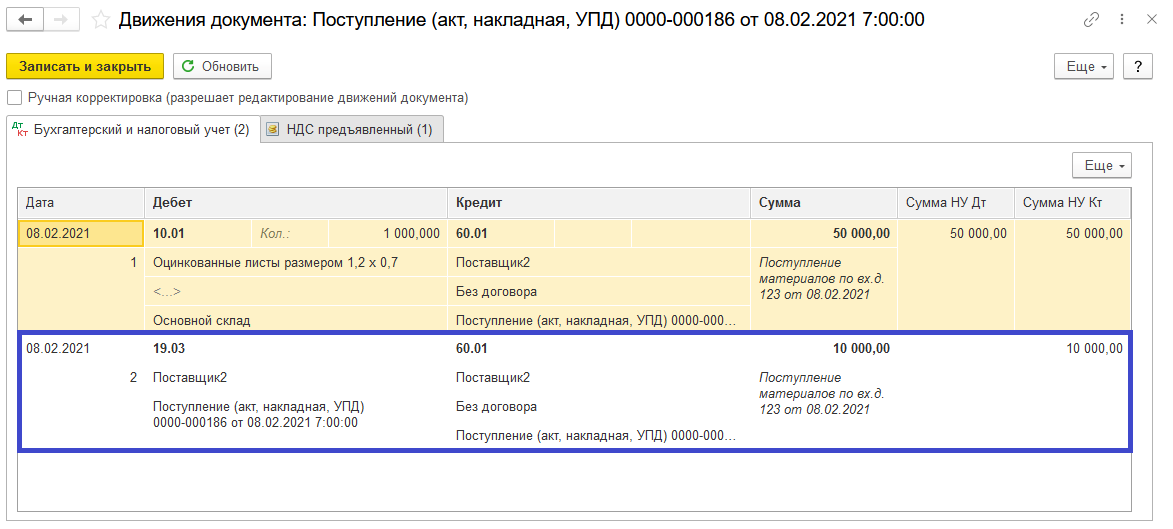

Проверяем сделанные документом проводки по кнопке «ДТ/КТ» (см. рис. 3). Видим, что НДС автоматически списан не был.

Рис. 3. Движения документа: Поступление

Для списания НДС в программе 1С:Бухгалтерия предприятия редакции 3.0 предусмотрен документ «Списание НДС».

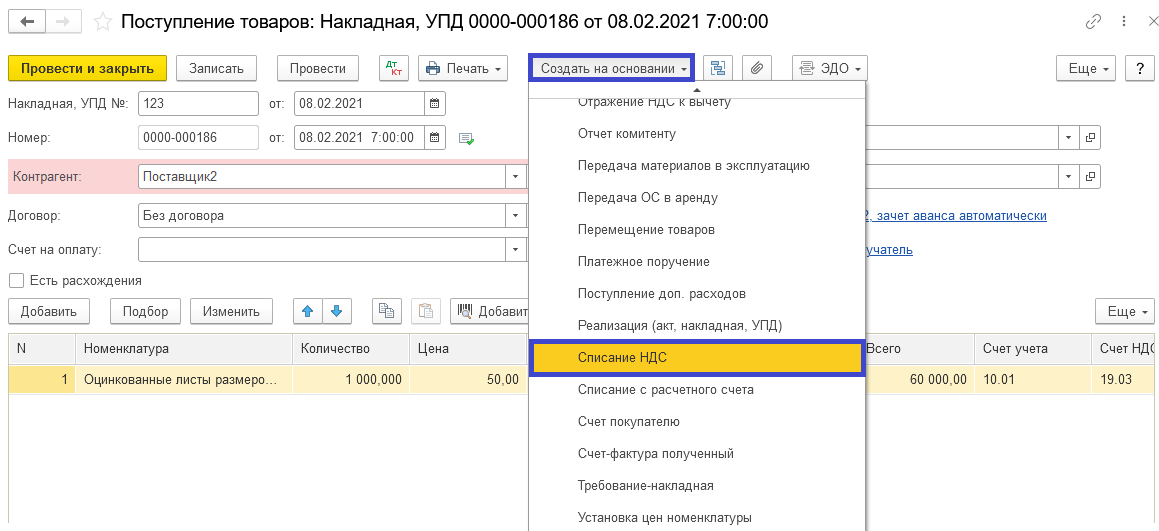

Самый простой способ списать НДС на основании документа «Поступление товаров» — это сформировать документ «Списание НДС» по кнопке «Создать на основании» (см. рис. 4).

Рис. 4. Формирование документа «Списание НДС»

Закладка «Приобретенные ценности» будет заполнена автоматически (см. рис. 5).

Рис. 5. Закладка «Приобретенные ценности»

На закладке «Счет списания» можно указать счет, а также выбрать необходимую аналитику (см. рис. 6).

Рис. 6. Закладка «Счет списания»

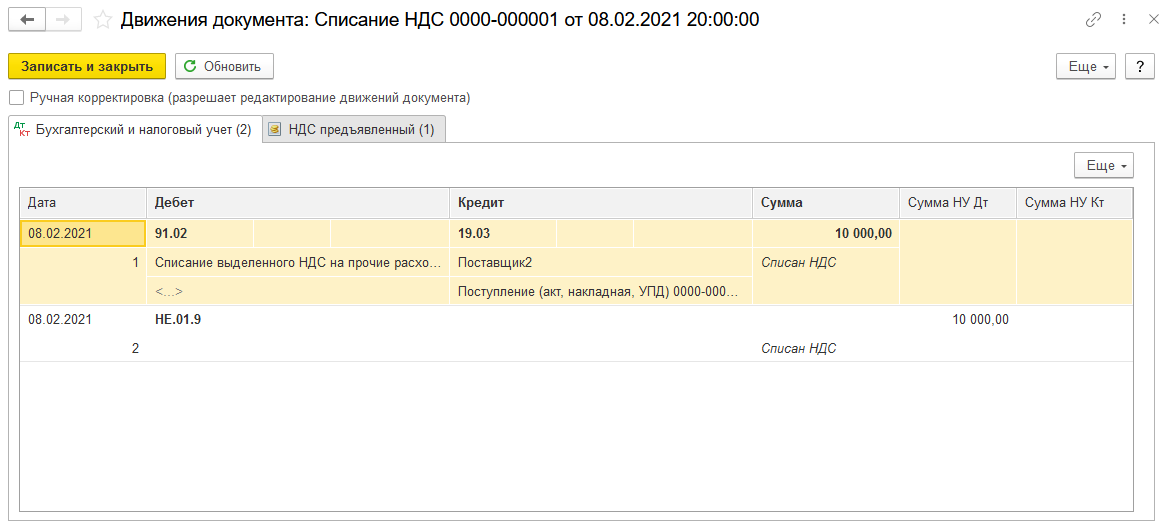

Проверяем сделанные документом проводки по кнопке «ДТ/КТ». Списанный НДС отразился на счете 91.02.

Также списанный НДС учтен на забалансовом счете НЕ.01.9 (см. рис. 7).

Рис. 7. Отражение списанного НДС

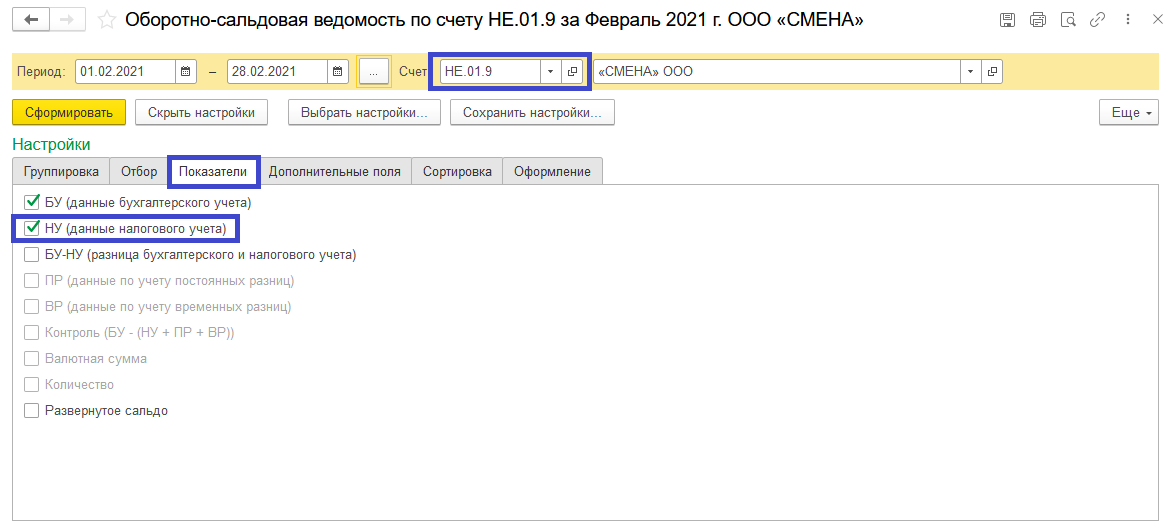

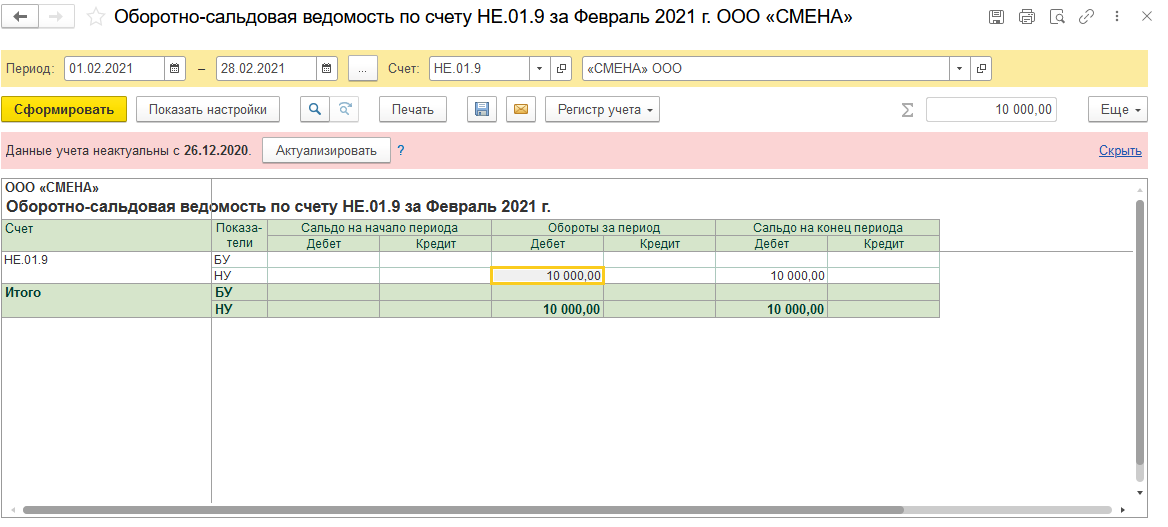

Сформировав оборотно-сальдовую ведомость по счету НЕ.01.9, мы можем проанализировать, какая сумма НДС была списана за отчетный период.

Важно не забыть в настройках отчета установить галочку «НУ». Для этого нужно выбрать «Показать настройки» — «Показатели» — «НУ» (см. рис. 8-9).

Рис. 8. Настройки отчета

Рис. 9. Оборотно-сальдовая ведомость

Таким образом происходит списание НДС в программе 1С:Бухгалтерия предприятия редакции 3.0 в зависимости от способов приобретения товаров или материалов.

Источник: asp-edo.ru

Статья 221 НК РФ. Профессиональные налоговые вычеты (действующая редакция)

При исчислении налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса право на получение профессиональных налоговых вычетов имеют следующие категории налогоплательщиков:

1) налогоплательщики, указанные в пункте 1 статьи 227 настоящего Кодекса, — в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов, но не более суммы таких доходов от осуществления предпринимательской деятельности.

При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций».

Суммы налога на имущество физических лиц, уплаченного налогоплательщиками, указанными в настоящем подпункте, принимаются к вычету в том случае, если это имущество, являющееся объектом налогообложения в соответствии со статьями главы «Налог на имущество физических лиц» (за исключением жилых домов, квартир, садовых домов и гаражей), непосредственно используется для осуществления предпринимательской деятельности.

Если налогоплательщики не в состоянии документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуальных предпринимателей, профессиональный налоговый вычет производится в размере 20 процентов общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности. Настоящее положение не применяется в отношении физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, но не зарегистрированных в качестве индивидуальных предпринимателей;

2) налогоплательщики, получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера, — в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг);

3) налогоплательщики, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы, искусства, за создание иных результатов интеллектуальной деятельности, вознаграждения патентообладателям изобретений, полезных моделей, промышленных образцов, в сумме фактически произведенных и документально подтвержденных расходов.

Если эти расходы не могут быть подтверждены документально, они принимаются к вычету в следующих размерах:

Создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна

Создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике

Создание музыкальных произведений: музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок

Изобретения, полезные модели и создание промышленных образцов (к сумме дохода, полученного за первые два года использования)

В целях настоящей статьи к расходам налогоплательщика относятся также суммы налогов, предусмотренных законодательством о налогах и сборах для видов деятельности, указанных в настоящей статье (за исключением налога на доходы физических лиц), начисленные либо уплаченные им за налоговый период в установленном законодательством о налогах и сборах порядке, а также суммы страховых взносов на обязательное пенсионное страхование, страховых взносов на обязательное медицинское страхование, начисленные либо уплаченные им за соответствующий период в установленном настоящим Кодексом порядке.

При определении налоговой базы расходы, подтвержденные документально, не могут учитываться одновременно с расходами в пределах установленного норматива.

Налогоплательщики, указанные в настоящей статье, реализуют право на получение профессиональных налоговых вычетов путем подачи письменного заявления налоговому агенту.

При отсутствии налогового агента профессиональные налоговые вычеты предоставляются налогоплательщикам, указанным в настоящей статье, при подаче налоговой декларации по окончании налогового периода.

К указанным расходам налогоплательщика относится также государственная пошлина, которая уплачена в связи с его профессиональной деятельностью.

Комментарий к ст. 221 НК РФ

В статье 221 НК РФ идет речь о профессиональных налоговых вычетах.

Данные вычеты связаны с профессиональной деятельностью налогоплательщика и их могут применять только лица, которые:

— осуществляют предпринимательскую деятельность в качестве индивидуальных предпринимателей;

— занимаются частной практикой (нотариусы, адвокаты, учредившие адвокатские кабинеты, и др.);

— выполняют работы (оказывают услуги) по договорам гражданско-правового характера;

— получают авторские и другие вознаграждения.

Анализируя пункт 1 статьи 221 НК РФ, Минфин России разъяснил, что для включения расходов в сумму профессионального налогового вычета требуется одновременное выполнение нескольких условий, а именно расходы должны быть фактически произведены, документально подтверждены и непосредственно связаны с извлечением доходов.

Такие расходы учитываются в составе профессионального налогового вычета в текущем или последующих налоговых периодах.

Если доходов от осуществления предпринимательской деятельности, облагаемых в соответствии с главой 23 НК РФ «Налог на доходы физических лиц», в указанные периоды не имелось, налоговая база по налогу на доходы физических лиц принимается равной нулю (см. письмо Минфина России от 22.02.2011 N 03-11-09/10).

В Постановлении Президиума ВАС РФ от 08.10.2013 N 3920/13 разъясняется, что с учетом принципа законного установления налога, а также отнесения порядка исчисления налога к элементам налогообложения, определение которых является необходимым для того, чтобы налог был признан установленным (пункты 1, 5 и 6 статьи 3, пункт 1 статьи 17 НК РФ), отсылка в пункте 1 статьи 221 НК РФ к нормам главы «Налог на прибыль организаций» означает необходимость применения данных положений не только в части регламентации состава расходов, но и порядка их признания — момента учета для целей налогообложения.

Как заметил финансовый орган, в абзаце 2 пункта 1 статьи 221 НК РФ установлено, что состав указанных расходов (то есть фактически произведенных и документально подтвержденных), принимаемых к вычету, определяется в порядке, аналогичном порядку определения расходов, установленному главой 25 НК РФ «Налог на прибыль организаций».

То есть отсылка в данном абзаце к порядку определения расходов, установленному главой 25 НК РФ «Налог на прибыль организаций», касается только «состава» расходов, а не порядка их учета в налоговой базе соответствующего налогового периода, определяемого в главе 23 НК РФ «Налог на доходы физических лиц».

Использование иных методов учета доходов и расходов индивидуальными предпринимателями для целей исчисления налога на доходы физических лиц законодательством о налогах и сборах не предусмотрено.

В письме от 01.02.2011 N 03-04-05/3-45 Минфин России разъяснил, что, если арендуемая нотариусом квартира не используется им для осуществления нотариальной деятельности, суммы, затраченные нотариусом на аренду квартиры для целей проживания, не могут считаться расходами, непосредственно связанными с осуществлением деятельности нотариуса.

В этом случае оснований для включения указанных расходов в состав профессиональных налоговых вычетов при исчислении налоговой базы по налогу на доходы физических лиц не имеется.

На практике у налогоплательщиков возникают вопросы, в частности, о том, могут ли адвокаты, которые заняты в коллегии адвокатов, адвокатских бюро, юридических консультациях, применять профессиональные вычеты.

НК РФ на вопрос о том, могут ли адвокаты, которые заняты в коллегии адвокатов, адвокатских бюро, юридических консультациях, применять профессиональные вычеты разъяснений не дает.

Однако по данному поводу есть официальная точка зрения.

Обращаем внимание, что ранее официальные органы придерживались той позиции, что адвокаты, налог с доходов которых исчисляется, удерживается и уплачивается коллегиями адвокатов, не вправе уменьшать доходы, подлежащие обложению налогом на доходы физических лиц по ставке 13 процентов, полученные от осуществления деятельности в качестве адвоката, на профессиональные налоговые вычеты, в том числе и в сумме уплаченных страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования.

На сегодняшний день сложилась противоположная позиция.

В письме Минфина России от 07.11.2013 N 03-04-06/47637 указывается, что в соответствии со статьей 221 НК РФ при определении налоговой базы адвокаты имеют право на получение профессионального налогового вычета в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов, независимо от формы адвокатского образования, в рамках которой осуществляется адвокатская деятельность. При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций» НК РФ.

Таким образом, в составе профессиональных налоговых вычетов адвокатов могут учитываться фактически произведенные и документально подтвержденные расходы на общие нужды адвокатской палаты в размерах, установленных конференцией (общим собранием) членов палаты.

В связи с этим суммы расходов адвокатов на уплату страховых взносов на обязательное пенсионное страхование и страховых взносов на обязательное медицинское страхование, произведенных адвокатом в текущем налоговом периоде, включаются в состав профессионального налогового вычета по налогу на доходы физических лиц этого налогового периода.

Обращаем внимание, что в судебной практике изначально существовала позиция, выраженная в вышеприведенном письме Минфина России.

В своем Постановлении ФАС Дальневосточного округа от 17.12.2008 N Ф03-4477/2008 пришел к выводу о том, что у адвокатов, учредивших иные, нежели адвокатский кабинет, формы адвокатских образований, порядок учета расходов, связанных с осуществлением адвокатской деятельности, по своей сути аналогичен порядку предоставления профессиональных налоговых вычетов, установленному пунктом 1 статьи 221 НК РФ для индивидуальных предпринимателей и приравненных к ним в отношении порядка ведения учета доходов и расходов для целей налогообложения адвокатов, учредивших адвокатский кабинет.

При этом, как установлено пунктом 1 статьи 221 НК РФ, налоговая база по налогу на доходы физических лиц может быть уменьшена на сумму профессиональных налоговых вычетов только в сумме фактически произведенных адвокатами и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

Таким образом, для отнесения тех или иных расходов к профессиональным налоговым вычетам адвоката, налоговый агент должен иметь как соглашение между доверителем и адвокатом, которым предусматривалось бы отнесение этих расходов для осуществления адвокатской деятельности, так и документы, подтверждающие сами расходы.

В правоприменительной практике возникают также вопросы, например, адвокат выплачивает своему помощнику заработную плату.

Будет ли уменьшать базу по налогу на доходы физических лиц заработная плата, выплачиваемая помощнику из вознаграждения адвоката?

НК РФ не содержит ответ на данный вопрос.

Кроме того, по данному поводу отсутствует официальная позиция, однако есть судебная арбитражная практика.

Так, в Постановлении ФАС Московского округа от 27.08.2007, 29.08.2007 N КА-А40/8590-07 пришел к выводу о том, что налоговая база по налогу на доходы физических лиц для помощников адвоката определялась как денежное выражение доходов помощников адвоката в размере отчислений адвоката-куратора для заработной платы помощнику. Данные расходы относятся к подпункту 4 пункта 7 статьи 25 Федерального закона от 31.05.2002 N 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации» как иные расходы, связанные с осуществлением адвокатской деятельности, в связи с чем налоговая база по налогу на доходы физических лиц была уменьшена обоснованно.

В Постановлении ФАС Московского округа от 18.10.2007 N КА-А40/10780-07 пришел к аналогичному выводу.

На практике возникают также иные вопросы.

Например, вправе ли индивидуальный предприниматель при исчислении налога на доходы физических лиц уменьшить доходы на вознаграждение, выплаченное по договору бухгалтерского обслуживания?

В силу подпункта 1 пункта 1 статьи 227 НК РФ физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, производят исчисление и уплату налога на доходы физических лиц по суммам доходов, полученных от осуществления такой деятельности.

При этом в силу пункта 1 статьи 221 НК РФ при исчислении налоговой базы по налогу на доходы физических лиц право на получение профессиональных налоговых вычетов имеют индивидуальные предприниматели в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

При этом состав расходов, принимаемых к вычету в целях налогообложения, определяется в порядке, аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль соответствующими статьями главы 25 НК РФ.

Согласно пункту 1 статьи 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

На основании подпункта 36 пункта 1 статьи 264 НК РФ организации, являющиеся плательщиками налога на прибыль, вправе отнести к прочим расходам, связанным с производством и реализацией, затраты на услуги по ведению бухгалтерского учета, оказываемые сторонними организациями или индивидуальными предпринимателями.

На основании пункта 2 статьи 4 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» граждане, осуществляющие предпринимательскую деятельность без образования юридического лица, ведут учет доходов и расходов в порядке, установленном налоговым законодательством РФ.

Согласно пункту 2 статьи 54 НК РФ индивидуальные предприниматели исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Минфином России.

Приказом Минфина России и МНС России от 13.08.2002 N 86н/БГ-3-04/430 утвержден Порядок учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей (далее — Порядок).

В соответствии с пунктом 2 Порядка индивидуальные предприниматели должны обеспечивать полноту, непрерывность и достоверность учета всех полученных доходов, произведенных расходов и хозяйственных операций при осуществлении предпринимательской деятельности.

На основании приведенных норм налоговые органы делают вывод, что индивидуальные предприниматели в целях исчисления налога на доходы физических лиц вправе включить в состав расходов, связанных с извлечением доходов от предпринимательской (профессиональной) деятельности, затраты на оплату услуг сторонних организаций или индивидуальных предпринимателей только по ведению учета доходов и расходов.

В то же время суды делают вывод о правомерности учета в налоговых расходах в целях исчисления налога на доходы физических лиц стоимости услуг по договору бухгалтерского обслуживания, даже несмотря на то, что предприниматели вести бухгалтерский учет не обязаны (см., например, Постановления ФАС Западно-Сибирского округа от 25.01.2010 N А45-13717/2009, ФАС Московского округа от 05.04.2007 N КА-А40/2249-07).

Таким образом, в соответствии с позицией налоговых органов индивидуальный предприниматель не вправе при исчислении налога на доходы физических лиц уменьшить доходы на расходы по оплате ведения бухгалтерского учета, так как обязанности по ведению бухгалтерского учета установлены исключительно для налогоплательщиков — юридических лиц. Индивидуальные предприниматели в целях исчисления налога на доходы физических лиц вправе включить в состав расходов, связанных с извлечением доходов от предпринимательской (профессиональной) деятельности, затраты на оплату услуг сторонних организаций или индивидуальных предпринимателей только по ведению учета доходов и расходов. Противоположную позицию налогоплательщику, очевидно, придется доказывать в суде.

Также в правоприменительной практике возникают и другие вопросы о том вправе ли индивидуальный предприниматель применить профессиональный налоговый вычет по налогу на доходы физических лиц в сумме расходов на приобретение канцтоваров в случае, когда он осуществил заказ данных товаров на себя как на физическое лицо, а не на индивидуального предпринимателя?

В силу пункта 1 статьи 210 НК РФ при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

На основании статьи 221 НК РФ при исчислении налоговой базы в соответствии с пунктом 3 статьи 210 НК РФ право на получение профессиональных налоговых вычетов имеют налогоплательщики, указанные в пункте 1 статьи 227 НК РФ, — в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций» НК РФ.

Согласно подпункту 1 пункта 1 статьи 227 НК РФ исчисление и уплату налога в соответствии с данной статьей производят физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, — по суммам доходов, полученных от осуществления такой деятельности.

На основании пункта 1 статьи 252 НК РФ налогоплательщики вправе уменьшать полученные доходы на сумму произведенных расходов (кроме расходов, указанных в статье 270 НК РФ).

При этом расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

В силу подпункта 24 пункта 1 статьи 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы на канцелярские товары.

ФАС Московского округа в Постановлении от 10.07.2009 N КА-А40/6314-09 сделал вывод: не имеет значения то, что в документах на оплату заправки картриджа предприниматель поименован как частное лицо, если впоследствии этот картридж использовался для осуществления предпринимательской деятельности.

ФАС Волго-Вятского округа в Постановлении от 12.01.2005 N А79-3771/2004-СК1-3595 также посчитал правомерным применение предпринимателем профессионального налогового вычета при приобретении автомобиля. Несмотря на то что автомобиль был приобретен индивидуальным предпринимателем как физическим лицом, указанное транспортное средство использовалось непосредственно в предпринимательской деятельности.

Таким образом, индивидуальный предприниматель вправе применить профессиональный налоговый вычет по налогу на доходы физических лиц в сумме расходов на приобретение канцтоваров в случае, когда он осуществил заказ данных товаров на себя как на физическое лицо.

Между налоговыми органами и налогоплательщиками возникают также споры по поводу того, обязан ли предприниматель при отражении в налоговой декларации по налогу на доходы физических лиц сумм профессионального налогового вычета представлять налоговому органу документы, подтверждающие понесенные им расходы, одновременно с подачей такой декларации?

Пунктом 1 статьи 221 НК РФ определено, что упомянутые в данной статье НК РФ категории налогоплательщиков имеют право на получение профессиональных налоговых вычетов в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов от осуществляемой ими деятельности.

В целях получения профессионального налогового вычета налогоплательщики подают письменное заявление в налоговый орган одновременно с подачей налоговой декларации по окончании налогового периода.

В Постановлении ФАС Волго-Вятского округа от 23.04.2013 N А79-7910/2012, которым было частично удовлетворено требование истца о признании решения налогового органа частично недействительным, дал важное уточнение относительно применения пункта 1 комментируемой статьи.

Так, ФАС Волго-Вятского округа указал, что положения абзаца четвертого пункта 1 статьи 221 НК РФ о возможности применения профессионального налогового вычета в размере 20 процентов общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности, не освобождают налоговый орган от обязанности определения суммы налога на доходы физических лиц расчетным путем в соответствии с подпунктом 7 пункта 1 статьи 31 НК РФ на основании имеющейся у него информации о предпринимателе, а также сведений об иных аналогичных налогоплательщиках.

Право налогоплательщика на получение профессионального налогового вычета не ограничено какими-либо условиями и не требует особого подтверждения.

Обязанность налогоплательщиков представлять в налоговые органы и их должностным лицам документы, необходимые для исчисления и уплаты налогов, закреплена в подпункте 6 пункта 1 статьи 23 НК РФ.

Пунктом 7 ст. 88 НК РФ предусмотрено, что при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено настоящей статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено НК РФ.

Минфин России в письме от 26.01.2007 N 03-04-07-01/16 «О предоставлении профессиональных налоговых вычетов» указал, что поскольку данный налоговый вычет предоставляется налогоплательщикам в сумме фактически произведенных ими и документально подтвержденных расходов, исчисление размера вычета производится на основании представляемых налогоплательщиком соответствующих документов.

Однако в решении от 06.08.2008 N 7696/08 ВАС РФ признал не соответствующим НК РФ и недействующим данный вывод Минфина России. Суд обратил внимание на то, что НК РФ не обязывает предпринимателя при отражении в декларации профессионального налогового вычета представлять налоговому органу документы, подтверждающие расходы, так как указание НК РФ на документально подтвержденные расходы не может рассматриваться как обязанность их представить. Кроме того, налоговый орган при проведении камеральной проверки не может затребовать какие-либо документы, подтверждающие обоснованность заявленного вычета.

Последующая судебная арбитражная практика округов также придерживается выводов, изложенных ВАС РФ (см., например, Постановление ФАС Уральского округа от 16.09.2008 N Ф09-6586/08-С3).

Таким образом, приходим к выводу, что предприниматель не обязан при отражении в декларации профессионального налогового вычета представлять налоговому органу документы, подтверждающие понесенные им расходы, одновременно с налоговой декларацией по налогу на доходы физических лиц.

В Постановлении Пленума ВАС РФ от 30.07.2013 N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» дается толкование абзаца 4 пункта 1 комментируемой статьи. ВАС РФ разъяснил, что при толковании положений абзаца четвертого пункта 1 статьи 221 НК РФ судам необходимо исходить из того, что предоставление индивидуальному предпринимателю — плательщику налога на доходы физических лиц права при отсутствии подтверждающих документов применить профессиональный налоговый вычет в определенном этой нормой размере не лишает его возможности вместо реализации названного права доказывать фактический размер соответствующих расходов применительно к правилам подпункта 7 пункта 1 статьи 31 НК РФ.

Следует принимать во внимание, что на основании подпункта 7 пункта 1 статьи 31 НК РФ налогоплательщику не могут быть предоставлены налоговые вычеты по налогу на добавленную стоимость, поскольку положениями пункта 1 статьи 169 и пункта 1 статьи 172 НК РФ установлены специальные правила приобретения налогоплательщиком права на указанные вычеты.

Необходимо обратить внимание, что состав указанных в пункте 1 комментируемой статьи НК РФ расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций».

Анализируя пункт 2 статьи 221 НК РФ, Минфин России пояснил, что налоговая база по доходам, полученным физическим лицом по договору гражданско-правового характера, определяется как разница между суммой выплат по договору и суммой фактически произведенных и документально подтвержденных расходов, понесенных исполнителем при выполнении работ (услуг) по договору.

При этом такие налогоплательщики реализуют право на получение профессиональных налоговых вычетов путем подачи письменного заявления налоговому агенту, а при его отсутствии — путем представления в налоговый орган налоговой декларации по окончании налогового периода (см. письмо от 05.03.2011 N 03-04-05/8-121).

В письме Минфина России от 05.11.2013 N 03-03-06/4/47090 рассмотрен вопрос о подтверждении расходов на приобретение авиа- или железнодорожных электронных билетов для командированных работников в целях налога на прибыль, а также о налогообложении НДФЛ оплаты организацией проезда и проживания физического лица, с которым заключен гражданско-правовой договор. По данному вопросу Минфин России указал, что в случае, если расходы на проезд и проживание в целях оказания услуг по договору гражданско-правового характера были понесены самим налогоплательщиком, то такой налогоплательщик, в соответствии с пунктом 2 статьи 221 НК РФ, имеет право на получение профессионального налогового вычета по налогу на доходы физических лиц в сумме таких расходов, подтвержденных документально.

При приобретении электронных проездных билетов через сеть Интернет с использованием банковской карты документами, подтверждающими фактические расходы налогоплательщика, могут являться вышеуказанные маршрут/квитанции электронного пассажирского билета и багажной квитанции. При наличии данных документов необходимость представления выписки с банковского счета налогоплательщика отсутствует.

В письме от 09.09.2010 N 03-04-06/3-209 финансовое ведомство указало, что физическое лицо вправе получить профессиональный налоговый вычет в сумме произведенных им и документально подтвержденных расходов, непосредственно связанных с выполнением работ по договору подряда.

Вместе с этим компенсируемые обществом физическому лицу в соответствии с заключенным договором подряда суммы расходов, произведенных им для выполнения работ по такому договору, признаются доходом физического лица, подлежащим обложению налогом на доходы физических лиц наряду с вознаграждением, выплачиваемым физическому лицу по такому договору.

Как заметил официальный орган, ГК РФ предусматривает самостоятельное правовое регулирование договоров найма жилого помещения и договоров возмездного оказания услуг.

Специальных норм, относящих договоры найма жилого помещения к договорам оказания услуг для целей уплаты налога на доходы физических лиц, в главе 23 НК РФ также не имеется.

Таким образом, профессиональные налоговые вычеты, предусмотренные пунктом 2 статьи 221 НК РФ, в отношении доходов физических лиц, полученных по договору найма жилого помещения, не применяются (см. письмо от 03.09.2010 N 03-04-05/3-521).

В письме от 25.06.2010 N 03-04-05/8-356 контролирующий орган указал, что к расходам могут быть, в частности, отнесены документально подтвержденные расходы по созданию изобретения при условии, что они ранее не учитывались при определении налоговой базы по другим договорам гражданско-правового характера.

На практике у налогоплательщиков возникают вопросы о том, вправе ли физическое лицо уменьшить доходы от сдачи в аренду имущества на произведенные расходы по его содержанию.

По данному вопросу есть официальная позиция, согласно которой профессиональные налоговые вычеты, предусмотренные пунктом 2 статьи 221 НК РФ, в отношении доходов физических лиц, полученных от сдачи в субаренду помещения, не применяются (см. письмо от 29.12.2006 N 03-05-01-05/290).

Также в письме от 17.05.2010 N 20-14/4/050989 налоговый орган разъяснил, что доход, полученный физическим лицом — арендодателем в виде арендной платы (включая доход в виде компенсации расходов по оплате коммунальных платежей), является объектом налогообложения налогом на доходы физических лиц. При этом арендодатель не вправе учитывать в целях налогообложения произведенные расходы, связанные с оплатой коммунальных платежей по данной квартире.

Следовательно, физические лица, получающие доходы по договорам аренды, не вправе применить профессиональный налоговый вычет.

В правоприменительной практике возникают также иные вопросы, например, организация компенсирует работникам по гражданско-правовым договорам расходы на командировки.

Должна ли организация исчислять налог на доходы физических лиц с компенсации расходов на командировки?

По данному вопросу есть две точки зрения.

Таким образом, стоимость проезда к месту проведения мероприятий и проживания, оплаченных представительством физическим лицам, выполняющим работы по гражданско-правовым договорам, подлежит налогообложению налогом на доходы физических лиц в общеустановленном порядке.

При этом, учитывая, что физические лица, с которыми заключены договоры гражданско-правового характера, не оплачивают самостоятельно стоимость проезда и проживания, такие лица не вправе воспользоваться профессиональным налоговым вычетом, предусмотренным пунктом 2 статьи 221 НК РФ, в размере произведенных ими расходов.

В своем Постановлении ФАС Поволжского округа от 01.06.2009 по делу N А12-15743/2008 указал, что в части компенсационных выплат расходов по проезду и проживанию распространяются на физических лиц, находящихся в трудовых отношениях с организацией на основании заключенных с ними трудовых договоров. В рамках иных договорных отношений, в том числе гражданско-правовых, суммы таких расходов не являются компенсационными и подлежат налогообложению в общеустановленном порядке.

Однако некоторые суды пришли к противоположному мнению.

Так, в Постановлении ФАС Волго-Вятского округа от 14.05.2007 N А43-7991/2006-30-215 пришел к выводу о том, что не подлежат налогообложению налогом на доходы физических лиц суммы выплат, носящих компенсационный характер и связанных с возмещением расходов при выполнении трудовых обязанностей физическими лицами, состоящими как в трудовых, так и в гражданско-правовых отношениях с организацией, осуществляющей такие выплаты.

Анализируя пункт 3 статьи 221 НК РФ, Минфин России разъяснил, что суммы причитающегося автору (правообладателю) вознаграждения учитываются при определении налоговой базы налогоплательщиков — авторов (правообладателей) в составе их доходов, а суммы, удерживаемые организацией по управлению правами на коллективной основе, — в качестве расходов налогоплательщиков, учитываемых в составе налоговых вычетов, предусмотренных пунктом 3 статьи 221 НК РФ (см. письмо от 15.10.2010 N 03-04-06/4-252).

В письме Минфина России от 11.09.2013 N 03-04-05/37438 рассмотрен вопрос о получении профессионального вычета по НДФЛ переводчиком или автором производного произведения. По данному вопросу Минфин России указал нижеследующее.

Налогоплательщики, получающие авторские вознаграждения, в том числе за производные произведения, указанные в статье 1259 ГК РФ, имеют право на получение профессионального налогового вычета в соответствии с пунктом 3 статьи 221 НК РФ.

Из вышеизложенного следует, что если автор производного произведения не имеет возможности документально подтвердить произведенные им в связи с переработкой другого произведения расходы, то такие расходы принимаются к вычету в соответствии с нормативами затрат к сумме полученного им авторского вознаграждения в размере 20 процентов.

Таким физическим лицам, равно как и иным правообладателям, приобретшим исключительное право на произведение по договору на отчуждение исключительного права или по лицензионному договору, профессиональный налоговый вычет, предусмотренный пунктом 3 статьи 221 НК РФ, не предоставляется.

В письме от 23.09.2010 N 20-14/3/100054 налоговое ведомство пояснило, что одновременное предоставление налогоплательщику профессионального налогового вычета в размере установленных нормативов и в размере документально подтвержденных расходов при определении налоговой базы по налогу на доходы физических лиц НК РФ не предусмотрено.

Отказ налогового агента предоставить налогоплательщику профессиональный налоговый вычет в размере документально подтвержденных расходов на том основании, что в используемой налоговым агентом компьютерной программе не предусмотрен такой вариант, неправомерен, поскольку противоречит положениям статьи 221 НК РФ.

А в письме от 23.07.2010 N 03-04-05/3-411 контролирующий орган указал, что если расходы не могут быть подтверждены документально, они принимаются к вычету в соответствии с установленными нормативами затрат (в процентах к сумме начисленного дохода).

Аналогичная позиция содержится в письмах Минфина России от 01.07.2010 N 03-04-05/10-369, от 02.12.2009 N 03-04-05-01/847.

В письме от 02.12.2009 N 03-04-05-01/847 финансовое ведомство пояснило, что, если расходы не могут быть подтверждены документально, то при создании литературных произведений, в том числе для театра, кино, эстрады и цирка, они принимаются к вычету в размере 20 процентов от суммы начисленного дохода.

Таким образом, если налогоплательщик применяет профессиональный налоговый вычет в сумме фактически произведенных и документально подтвержденных расходов, он имеет право при исчислении налоговой базы учесть все вышеуказанные расходы, в том числе произведенные им отчисления в пользу Российского авторского общества.

В письме от 19.03.2007 N 03-04-05-01/85 Минфин России разъяснил, что профессиональный налоговый вычет налогоплательщик — автор произведений монументально-декоративной живописи и декоративно-прикладного искусства имеет право получить независимо от того, создает ли он такие произведения в качестве индивидуального предпринимателя или лица, не являющегося таковым.

Как заметил официальный орган, физические лица, получающие вознаграждения за исполнение музыкального произведения для осуществления записи и отчуждение исключительного права на исполнение этого произведения, вправе воспользоваться профессиональным налоговым вычетом по налогу на доходы физических лиц, предусмотренным статьей 221 НК РФ (см. письмо от 28.10.2009 N 03-04-05-02/12).

В письме от 24.09.2009 N 03-04-05-01/10 контролирующий орган пояснил, что по заявлению налогоплательщика — автора изобретения фирма — изготовитель изделий на основе данного изобретения (лицензиат) предоставляет ему профессиональный налоговый вычет в размере 30 процентов от суммы дохода, полученного патентообладателем по лицензионному договору за первые 2 года использования такого изобретения.

Федеральным законом от 28.12.2010 N 395-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» в абзаце 1 после таблицы пункта 3 слово «действующим» исключено, дополнен словами «в установленном законодательством о налогах и сборах порядке, а также суммы страховых взносов на обязательное пенсионное страхование, страховых взносов на обязательное медицинское страхование, начисленные либо уплаченные им за соответствующий период в установленном законодательством Российской Федерации порядке».

Данные положения вступили в силу 30 декабря 2010 г. и распространяются на правоотношения, возникшие с 1 января 2010 г.

В письме от 01.07.2010 N 03-04-05/8-369 Минфин России разъяснил, что суммы налога на добавленную стоимость, предъявленные индивидуальным предпринимателем покупателям в соответствии с главой 21 НК РФ «Налог на добавленную стоимость», не учитывается при определении налоговой базы по налогу на доходы физических лиц в составе доходов, так же как и уплаченные при приобретении товаров (работ, услуг, имущественных прав) суммы налога на добавленную стоимость не включаются в состав профессиональных налоговых вычетов, предусмотренных статьей 221 НК РФ.

«ПОСТАТЕЙНЫЙ КОММЕНТАРИЙ К ГЛАВЕ 23 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ «НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ» (АКТУАЛИЗАЦИЯ)

Источник: www.zakonrf.info

Заплати налоги и спи спокойно!

Заплати налоги и спи спокойно! На мой взгляд, этот слоган сейчас снова становится актуальным. И для айтишников, работающих в современном мире, рекомендован именно такой подход. Но это лишь мнение, если считаете иначе — приглашаю выразить свою позицию в комментариях. Я же поделюсь своим опытом и разберу варианты организации деятельности, если вы оказываете услуги в IT-сфере и работаете в одиночку.

Мне и так нормально!

Мне попадались коллеги, которые принципиально предпочитают работать “вчерную”: оказываешь человеку или компании услугу, а они отправляют деньги тебе на карту. Самая главная их мотивация — экономия на налогах. Но на мой взгляд, такой подход нерационален: рисков много, а экономия сомнительна: никто не мешает поднять стоимость своих услуг на 6%, которые нужно будет “отстегнуть” государству. К тому же, по опыту работы с реальными компаниями я пришел к выводу, что для многих повышение цены на 10% не играет никакой роли.

В своё время я искал дизайнера-фрилансера для компании-клиента. В итоге они долгое время параллельно работали с двумя дизайнерами, цены которых отличались процентов на тридцать. Кстати, конец года — отличный повод задуматься о повышении цен на свои услуги, подумайте над этим, почему бы и нет?

Вот и получается, что экономия от нелегальной работы остается под вопросом. А риски остаются:

- Неофициальная деятельность может заинтересовать налоговую;

- Заказчики смотрят с недоверием;

- Некоторые компании в принципе не могут/не хотят платить физлицам на карту.

Куда выйти из тени?

На сегодняшний день есть немало способов работать легально, ниже расскажу о вариантах, с которыми мне приходилось сталкиваться.

Физлицо с уплатой НДФЛ

Если работаете с компаниями, можно работать по-старинке. Некоторые организации согласны работать с физлицами, заключив разовый договор и оплачивая их услуги на карту. Но чтобы работать в таком формате, исполнитель должен представлять для компании немалую ценность, т.к. в этом случае на заказчика ложится обязанность по уплате взносов и НДФЛ, а это лишняя возня и лишние деньги.

А если клиент — физлицо?

С физлицами такой вариант не сработает, по-моему. И деньги от них принимать нельзя. Если знаете способ — поделитесь в комментариях. Мне же больше по душе следующий вариант, который подойдет для работы с “физиками” и компаниями.

Самозанятый

На мой взгляд, оптимальный вариант работы для тех, получает 100-200 тыс в месяц или меньше. Если вы только начинаете работу или хотите выйти из тени, рекомендую именно самозанятость. А что: очень просто подключить, просто закрыть (так пишут). Налог 4%, если оказываете услуги физлицам, 6% — если работаете с компаниями.

Стать самозанятым просто: можно зарегистрироваться в приложении “Мой налог” или на сайте ФНС . Кроме этого, регистрация возможна через приложения некоторых банков или при помощи сервисов-партнеров .

Если вы ИП и оказываете услуги, тоже можете стать самозанятым. ИП при этом закрывать не нужно, а работать проще. Например, ИП должны выдавать клиентам-физлицам чеки, сформированные при помощи онлайн-касс, а самозанятые выдают чеки без какой-либо кассы. К тому же, самозанятые ИП не платят взносы.

Как принимать деньги?

От юридических лиц — на карту по банковским реквизитам. Для клиента схема оплаты ничем не отличается от оплаты исполнителю-ИП или юрлицу.

От физлиц — любым способом: наличными, на карту по номеру телефона, номеру карты и любым другим переводом. Главное — потом пробить чек с принятой суммой.

Важно! Чеки нужно пробивать и для физлиц, и для контрагентов-компаний.

Есть онлайн-сервисы для приема платежей, и даже налоговая в приложении для самозанятых пыталась прикрутить какой-то платежный сервис. Но за подобные вещи нужно платить, комиссия может составлять до 3.5 процентов. Такие сервисы могут быть оправданы, если вы продаете цифровой контент, чтобы автоматизировать его доставку клиенту: он заплатил — скачал, вы получили деньги, чек пробился автоматически. При оказании услуг лучше пользоваться переводами или наличкой.

Минусы самозанятости

Несмотря на то, что этот налоговый режим появился уже достаточно давно, до сих пор некоторые контрагенты не понимают, что это за статус и на самозанятых смотрят с недоверием. Я сталкивался с парой бухгалтеров, которые не знали, как правильно организовать работу с самозанятым. Например, когда я говорил, что нужно собирать чеки от исполнителей, они удивлялись и спрашивали: зачем?

Для самозанятых есть ограничения: например, этот режим не подойдет, если зарабатываете больше 2 400 000 в год, либо перепродаете товары или услуги. Кроме того, есть ограничения по видам деятельности. Уточнить можно на сайте налоговой .

Стать индивидуальным предпринимателем чуть сложнее. Для этого нужно пойти в налоговую или отправить туда правильно заполненное заявление. Если у вас есть ЭЦП, можно стать предпринимателем через эти ваши интернеты. Для этого достаточно отправить заявление в специальном сервисе . В некоторых случаях придется заплатить госпошлину в размере 800 рублей, если же подавать заявление электронно или в МФЦ, это будет бесплатно.

ИП, в отличие от самозанятых, должны платить пенсионные взносы. К слову, самозанятые тоже могут это делать, но для них это добровольная опция, а для предпринимателей — обязательная.

Как принимать деньги

От компаний — на расчетный счет, который нужно открыть специально для предпринимательской деятельности. Счет физического лица для этого не подойдет.

От физлиц — наличные платежи или оплата картой. Во втором случае вам понадобится эквайринг — устройство или онлайн-решение, благодаря которому клиенты смогут оплачивать покупки картой. Эквайринг — платная услуга, комиссия в среднем составит от 2 до 4%. В некоторых случаях понадобится купить банковский терминал, хотя большинство банков предоставляют его в аренду, зачастую без дополнительной платы.

Кроме того, если ИП принимает платежи от физлиц, ему понадобится онлайн-касса, которая будет отправлять все пробитые чеки в ФНС. Онлайн-кассы бывают физические или облачные, в зависимости от того, где их планируется использовать — в магазине (офисе) или на сайте.

Что с налогами?

Для ИП предусмотрены несколько налоговых систем.

Общая — система налогообложения, которая применяется по умолчанию. Всё, что вы должны про нее знать — вам нужно выбрать другую систему. В большинстве случаев подходит “Упрощенка”

УСН, или упрощенная система налогообложения

Достаточно удобная и поэтому очень распространенная система налогообложения. Бывает двух типов: доходы и доходы минус расходы.

Работает это достаточно просто: схема “доходы” облагает налогом в 6% весь оборот, который прошел по вашим счетам. Упало на счет 100000 — будь добр, оплати 6000 налога. Если вы на 90 000 закупили оборудование, такая схема вам не подойдет, нужно выбрать схему “доходы минус расходы”. В ней налоговая база составляет 15%, но при этом налог считается от чистой прибыли.

В предыдущем примере, если стоимость оборудования 90 000, сумма налога составит 1 500, а не 6 000. Обратите внимание, что расходы нужно подтверждать документами, на слово налоговая не поверит. Кроме того, к вычету примут не все расходы, а только связанные с бизнесом. Закупленные расходники уменьшат налоговую базу, а новенький “Бентли”, купленный для поездок на дачу — нет.

Для “упрощенки” действует ограничение по доходам, но вряд ли оно вас коснется в ближайшее время. Если вы зарабатываете меньше 200 миллионов в год, можете не переживать.

И еще кое-что

Если вы живете в Москве, Московской, Калужской областях или республике Татарстан, можете протестировать экспериментальный режим налогообложения — АУСН , или автоматизированную упрощенную систему налогообложения. На АУСН почти полностью отсутствует отчетность, а налог рассчитывается автоматически на основании онлайн-кассы и банковского счета. Ограничения — не больше 5 сотрудников и не более 60 млн годового дохода.

Нужно ли ИП?

Если говорить про ИП, то на сегодняшний день есть смысл открывать предпринимательство только в тех случаях, когда вы точно знаете, зачем вам это нужно и уверены, что режим НПД вам не подойдет. Например, вы закупаете товары и продаете их через через интернет.

Что выбрать?

Приведу несколько примеров, чтобы помочь определиться:

Пример 1. Фрилансер на удаленке.

Айтишник, дизайнер, копирайтер, еще кто-нибудь, неважно. Главное — что вы работаете удаленно и многих своих заказчиков в глаза не видели.

В этом примере идеальный режим — НПД. С доходов от клиентов-физлиц вы заплатите налог 4%, а если оплата поступит от компании, налог составит 6%. Платежи можно принимать на карту, никаких комиссий за эквайринг и абонентской платы за обслуживание расчетного счета.

Пример из жизни. Я когда-то был знаком с самозанятым мастером по ремонту принтеров. Он заправлял и обслуживал оргтехнику в компаниях. Иногда продавал запчасти клиентам. Чтобы не было вопросов, писал в чеке “Доставка расходных материалов”.

Не знаю, насколько это противоречит закону про НПД, но проблем у него не было.

Пример 3. Василий торгует товарами с Алиэкспресс через небольшой интернет-магазин. Понятное дело, что самозанятость тут не прокатит, придется открыть ИП. Зато можно обойтись без онлайн-кассы, а это существенная экономия. Как? Василий использует робочеки.

Это сервис от Робокассы, который выступает в роли платежного агента и сам отправляет клиенту чек о покупке. Возможно, есть похожие сервисы, я не проверял.

На самом деле, с робочеками тоже не все так гладко, как кажется на первый взгляд. Во-первых, с самой схемой не всё понятно. Лучшие бухгалтеры страны спорят, можно ли работать по такой схеме или нет. С одной стороны, всё законно, с другой — есть нюансы. Например, при онлайн-оплате нужно отправить человеку электронный чек, а при доставке — выдать выдать еще один.

Такая возможность в сервисе есть, но не знаю, удобно ли пользоваться такими сервисами в момент доставки.

Во-вторых, деньги не отправляются на ваш расчетный счет, а падают в личный кабинет Робокассы. В интернете известны истории, когда у людей были проблемы с выводом средств.

В третьих, комиссия. 3.5% против примерно двух процентов при использовании интернет-эквайринга.

Если подытожить, то подобные сервисы можно использовать на старте, когда не знаете, будет ли пользоваться спросом ваш продукт. Это позволит быть в рамках закона и не тратиться на онлайн-кассу.

А если я работаю с иностранными компаниями?

Самозанятость здесь не подойдет. А насчет ИП лучше спросить у профи. Обязательно проконсультируйтесь с профильным специалистом, чтобы вместо зарплаты не заиметь проблем. Я с такими ситуациями не сталкивался, поэтому добавить больше нечего.

А если я переехал?

Тут всё еще сложнее. Главное правило — работать по закону. А вот законы там запутаннее, и оптимизация налогов может выйти боком. При нахождении в странах Евросоюза вы должны соблюдать законодательство самого Евросоюза и нормативные акты страны, в которой находитесь. Если работаете удаленно, я бы еще изучил законы страны, где находится ваш клиент.

Вообще, я бы проконсультировался со специалистом, а то и не с одним. Иначе можно попасть в пренеприятнейшую историю. Вот вам пример, о котором писали на Хабре: одна барышня-айтишница открыла ИП в Грузии, где налоговая ставка 1%, а работала и ВНЖ получала в Эстонии, где налог составлял, с её слов, 60%. При этом работала она на компанию, которая находилась в США.

И если бы она просто работала, скорее всего, мы бы о ней ничего не узнали. Но девушка решила поделиться своим лайфхаком в Твиттере. И вскоре ей написал человек, который представился ни много ни мало бывшим президентом Эстонии. Недолго думая, наша героиня его послала, да сделала это достаточно грубо. А чуть позже оказалось, что этот товарищ — действительно бывший президент Эстонии и этой историей вроде даже заинтересовались соответствующие структуры.

Мораль этой басни такая: если планируете оптимизировать налоги, прежде проконсультируйтесь с профессионалами, слухам не верьте. А если уже оптимизируете, не надо об этом кричать об этом на весь интернет. Себе дороже. И неважно, где вы живете и кем работаете.

Подведем итоги

Мой подход такой: где бы вы ни жили, где бы ни работали, нужно действовать в рамках закона. Работать в тени, на мой скромный взгляд, сейчас рискованно.

Если вы только начинаете свою деятельность или работаете в тени и хотите из неё выйти, попробуйте самозанятость. Это отличный способ работать легально с минимальными затратами. Этот вариант работы подходит почти любым айтишникам. Если вы оказываете услуги физлицам и компаниям, не торгуете расходниками в промышленных масштабах, можно спокойно работать.

В статье специально не затрагивается тема использования ООО/ЗАО, так как хочу поделиться опытом в последующих публикциях. И совет для начинающих, не покупайтесь на кажущуюся простоту вхождения в создание собственного юридического лица, оно съесть очень много Вашего времени.

Источник: infostart.ru