Жилье в Северной столице с каждым годом дорожает и приобрести его за наличные средства под силу далеко не каждому. Ипотечное кредитование зачастую становится единственным выходом для многих петербуржцев. Десятки банков кредитуют как покупателей жилья на первичном рынке, так и на вторичном.

Хотите продать квартиру, но не доверяете банкам и ипотечным покупателям? Конечно, вы можете месяцами ожидать покупателя с «живыми» деньгами. Этот срок может затянуться, поскольку рынок вторичного жилья насыщен предложениями. Лучше не пугайтесь трудностей: оформить сделку не так сложно, как кажется на первый взгляд.

Как происходит купля продажа квартиры под ипотеку?

У вас, как у продавца, есть выбор: заниматься оформлением самостоятельно либо пригласить посредника, например, риелтора, который помимо поиска покупателя решит и все другие вопросы. У второго варианта есть свои преимущества и недостатки, о которых вы можете прочитать тут.

Мы же расскажем о порядке продажи квартиры в ипотеку, о рисках и процедуре, если вы решили действовать сами.

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА.

Важно понимать, что на протяжении оформления купли-продажи вы будете взаимодействовать не только с покупателем, но и с банком, который выдает покупателю кредит. Наличие такого сопровождающего – серьезное преимущество для вас. С чем это связано?

- Банк проверит покупателя;

- Банк обеспечит юридическую чистоту сделки;

- Банк курирует процедуру купли-продажи, что обезопасит вас.

К тому же участие банка позволит довести сделку до конца и не запутаться в процедуре.

Риски продавца

Благодаря участию банка, риски продавца сведены к минимуму. Это связано с заинтересованностью банка в успешном завершении сделки: вы получите свои деньги, банк получит в залог квартиру и право требования платежей по ипотечному кредиту от покупателя.

Банк оценивает заемщика, его дееспособность и платежеспособность, а также проверяет документы, поскольку ему необходима уверенность, что тот будет исправно выполнять платежи по кредитному договору. Риск нарваться на мошенника крайне мал: банк скорее не одобрит кредит, чем свяжется с сомнительным лицом.

Как правило, договор купли-продажи тоже составляется банком, а значит в нем не будет сомнительных и подводных камней. Сам договор является типовым. Расчеты тоже производятся через банк.

В конечном счете все риски продавца при продаже квартиры в ипотеку сводятся к тому, что сделка может не состояться. Причина возможна в следующем: либо покупатель откажется в ходе переговоров, либо банк не одобрит вашу квартиру для сделки. От первого случая никто не застрахован, но вы можете взять у него аванс, который в случае беспричинного отказа останется у вас. Второй случай сложнее. Почему банк может отказать?

Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимиты

- Перепланировки не узаконены;

- Квартира имеет обременение, например, на нее наложен арест;

- Жилье признано аварийным и подлежащим сносу;

- Значительный износ жилья;

- Квартира находится в деревянном доме;

- Плохое состояние квартиры, есть риск утраты ее стоимости в течение срока ипотечного кредита.

Пошаговая инструкция продажи квартиры по ипотеке

Заключение предварительного договора

Итак, вы нашли покупателя, который говорит вам о намерении приобрести вашу квартиру, да еще и с использованием заемных средств. Прежде чем приступить к заключению предварительного договора вы должны убедиться, что лицо уже обратилось в банк и тот одобрил ему определенную сумму кредита.

Часто покупатели сами недостаточно осведомлены обо всех нюансах сделки. Подача заявления в банк на одобрение суммы кредита – это первое, что должен сделать покупатель.

Узнайте у него о максимальной сумме кредита, которую согласен выдать банк и соотнесите ее с ценой вашей квартиры. Обратите внимание на срок действия одобрения, обычно он составляет несколько месяцев. После его истечения покупателю придется снова обращаться в банк.

Для того, чтобы закрепить серьезность намерений обоих сторон вы можете заключить с покупателем предварительный договор. Купля-продажа квартиры в ипотеку в таком случае будет проходить еще более безопасно. В обязательном порядке в договоре нужно указать:

- Объект недвижимости, он должен быть прописан максимально полно;

- Цену объекта;

- Порядок расчетов;

- Срок, в течение которого стороны обязуются заключить основной договор;

- Внесение аванса и его суммы (если таковой имеется).

Аванс часто используется для того, чтобы окупить риски в ситуации, когда покупатель в самый последний момент идет на попятную и отказывается приобретать квартиру. После получения денег вам, как продавцу, необходимо составить расписку об их получении.

Необходимые документы

После предварительных договоренностей необходимо подготовить документы для дальнейшего оформления основного договора купли-продажи. Перечень документов напрямую зависит от выбранного покупателем банка. Не полагайтесь исключительно на покупателя: сами узнайте перечень документов на официальном сайте банка или в офисе.

Помимо вашего паспорта будут необходимы документы на квартиру. В большинстве случаев вам понадобится:

- выписка из ЕГРН;

- копии документов, на основании которых у вас возникло право собственности (например, договор купли-продажи или договор дарения);

- если вы в браке, то нотариально заверенное согласие супруги(а) на отчуждение;

- если не в браке, то нотариально удостоверенное заявление о том, что на момент приобретения права собственности в браке не состоял(а);

- справка об отсутствии задолженности по коммунальным платежам;

- кадастровый и/или технический паспорт помещения;

- справка формы №9 о лицах, зарегистрированных в объекте недвижимости.

Полный перечень документов для продажи квартиры в ипотеку уточняйте в каждом конкретном случае. Все собранные документы необходимо будет передать покупателю для проверки банком и оценщиком.

Оценка квартиры

Оценка квартиры независимым оценщиком – обязательная процедура. С помощью заключения оценщика банк делает вывод о рыночной и ликвидационной стоимости вашей квартиры. Как правило, сами банки предлагают выбрать оценщика из списка тех, кому они доверяют. В противном случае вам придется согласовать свой выбор с банком.

Расходы по оплате работы оценщика лежат на покупателе. Независимое лицо проводит осмотр квартиры и изучает документы, относящиеся к недвижимости. Стоимость жилья, указанная в итоговом отчете, не должна быть выше цены договора купли-продажи недвижимости. Банк выдаст кредит только на сумму, которая равна ликвидационной стоимости жилья или менее ее. Следовательно, разницу между согласованной ценой договора и суммой в отчете покупателю придется компенсировать самостоятельно.

Страхование

Обязанность заемщика застраховать риск гибели или повреждения имущества прописана в ФЗ «Об ипотеке (залоге недвижимости)». Поэтому кредитор, то есть банк, будет требовать обязательного страхования квартиры для того, чтобы выдать ипотечный кредит.

Страхование осуществляется за счет покупателя. Договор страхования подписывается покупателем до заключения кредитного договора. Рисков для вас, как для продавца, никаких.

Заключение договора купли продажи

К моменту подписания основного договора покупатель уже имеет подписанный кредитный договор. Оформление договора купли-продажи квартиры между вами и покупателем с ипотекой происходит в офисе банка при сопровождении одного из сотрудников. Текст договора стандартный, однако не лишним будет прочитать его внимательно и уточнить все непонятные пункты.

Договор представляет собой единый документ, подписанный двумя сторонами. В нем в обязательном порядке должны содержаться сведения о:

- покупателе и продавце;

- квартире;

- цене договора;

- порядке расчета между покупателем и продавцом.

Договор считается заключенным только после государственной регистрации, поэтому его вместе с собранными документами необходимо передать в Росреестр (например, через МФЦ).

Передача денег

Самый важный этап для продавца – получение денег за переданную квартиру. Денежные средства вы должны получить сразу после регистрации договора купли-продажи и перехода права собственности на квартиру к покупателю.

Поскольку основная сумма предоставляется банком, то именно он и обязан передать вам деньги. Самые распространенные варианты:

- На ваше имя открывается счет, куда банк переводит необходимую сумму после регистрации договора и ипотеки.

- До регистрации договора первоначальный взнос с кредитными деньгами закладывается в банковскую ячейку. Забрать деньги вы сможете после предоставления зарегистрированного договора купли-продажи.

Налоги

По общему правилу продавец должен заплатить подоходный налог с продажи квартиры в ипотеку в размере 13%. Но если проданная квартира была приобретена вами до 01.01.2016 и находилась в собственности более трех лет, то вы освобождаетесь от налога. Если квартира была приобретена после 01.01.16, то освобождение от налога произойдет только после 5 лет владения ею. Срок существования права собственности можно подсчитать на основании данных из выписки ЕРГН.

Если же квартира находилась в вашей собственности три года или менее, то вы обязаны выплатить налог с продажной стоимости квартиры. Этого можно избежать, если продажная стоимость равна или меньше 1 млн рублей. Если стоимость больше, то вы можете воспользоваться имущественным налоговым вычетом в размере 1 млн рублей и оплатить 13% налог с оставшейся суммы. Вычет предоставляется единоразово.

Источник: spbhomes.ru

Налоговый вычет для созаемщиков по ипотеке. Как рассчитать?

Согласно Налоговому кодексу (статья 220) вычеты, которые получают покупатели жилья, называют имущественные. При покупке квартиры в ипотеку возникает право на возврата НДФЛ в размере 13 % от:

- стоимости жилья;

- суммы фактически уплаченных банку процентов.

Расходы на приобретение квартиры, с которой заемщик имеет право вернуть часть денег, ограничены 2 000 000 руб. (возврат составит 260 000 руб.)

При приобретении квартиры после 1.01.2014 лимит можно израсходовать на несколько объектов. Например, сначала вернуть 13 % с квартиры стоимостью 1 700 000 руб., потом возместить налог уже по другому объекту с оставшихся 300 000 руб.

Максимальная сумма процентов по ипотеке, с которой заемщик может получить возврат НДФЛ, равна 3 000 000 руб. То есть из бюджета поступит 390 000 руб. В отличие от первого вида вычета в данном случае неизрасходованная по одному объекту сумма не может переноситься на другие объекты.

Например, заемщик взял квартиру в ипотеку за 1 800 000 руб. и уплатил банку проценты в сумме 2 132 000 руб. Может вернуть:

- C суммы покупки = 1 800 000 * 0,13 = 234 000 руб.;

- С процентов 2 132 000 * 0,13 = 277 160 руб.;

Итого: 511 160 руб.

При покупке другой квартиры в ипотеку возместит 13 % только с оставшихся 200 000 руб. Но проценты по ипотеке, не израсходованные с первой покупки, сгорают.

Налоговый вычет для созаемщика по ипотеке

Часто к получению ипотечного кредита привлекают созаемщиков, у которых возникают солидарные с основным заемщиком обязанности по погашению долга. Статья 323 Гражданского кодекса РФ прямо указывает на право кредитора требовать уплаты со всех должников вместе или по отдельности. Если перестает платить один, то это обязан делать другой до полного погашения. Созаемщик может быть, а может и не быть собственником квартиры.

В каких случаях привлекают созаемщиков:

- Если квартира приобретается человеком, который находится в официальном браке, то супруг/супруга автоматически становится созаемщиком. Согласно Семейному кодексу, приобретаемое семьей в кредит или за собственные деньги жилье является совместным имуществом.

- Если одному человеку не хватает одобренной суммы кредита на покупку конкретной квартиры, банки разрешают привлечь от 1 до 4 созаемщиков. В этом случае рассчитывается совместный доход, и кредит может быть увеличен.

- Если квартира приобретается на ребенка, тогда родители или близкие родственники становятся созаемщиками.

Банки предъявляют одинаковые требования ко всем участникам ипотечной сделки: возраст, гражданство, регистрация, трудоустройство, платежеспособность.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

И основной заемщик, и созаемщики имеют право на получение налоговых вычетов по расходам на покупку квартиры и на уплату процентов. Но размер возврата налога зависит от того, состоят ли стороны сделки в официальном браке или нет.

Банку все равно, кто именно погашает кредит. Но не все равно налоговой инспекции. Для официально зарегистрированной семьи не важно, на кого оформлена квартира и с какого счета идет погашение долга. Оба супруга имеют одинаковое право на возмещение подоходного налога.

Другое дело, если созаемщики не состоят в официальных отношениях. В этом случае принципиальным является момент подтверждения фактических расходов на приобретение квартиры и уплату процентов каждого участника ипотечной сделки. То есть погашение долга должно идти с банковских счетов, которые принадлежат заемщику и созаемщику (например, супругам в гражданском браке). Если документального подтверждения нет, налоговой льготы не будет. То же самое правило относится к таким созаемщикам, как, например, родители, братья и сестры, друзья и т. д.

Как распределить вычет между созаемщиками?

Размер и скорость возврата положенных по закону денег после покупки жилья в кредит зависит от того, как заемщик и созаемщики распределят свои доли.

В случае официальной регистрации брака супруги могут выделить доли как угодно: 50х50, 20х80, 30х70 и т. д. Для этого достаточно составить в произвольной форме заявление. Оно прикладывается к пакету документов на получение вычета и отправляется в налоговую инспекцию через личный кабинет на сайте www.nalog.ru, по почте или приносится в инспекцию лично.

В заявлении желательно отразить:

- ФИО супругов, их паспортные данные;

- реквизиты договора на покупку квартиры и адрес приобретаемого жилья;

- реквизиты договора ипотеки;

- доли на получение налоговых вычетов по стоимости квартиры и процентов по ипотеке;

- дата и подписи сторон.

Долевое распределение повлияет только на срок, в течение которого вернется налог. Но на сумму возврата нет. Семья при любом разделении долей получит всю сумму в полном объеме. Логично заявить большую долю на человека, который зарабатывает больше. Тогда получится быстрее вернуть налог.

В Письмах ФНС № 03-04-07/71600 от 31.10.2017 г. и № 03-04-07/71589 от 31.10.2017 г. четко указано, что оба супруга имеют право на два вычета. Разделить доли для расчета возврата от стоимости квартиры можно только один раз, до того, как заемщики получат первый возврат налога.

Для возмещения процентов по ипотеке заявление на распределение долей можно составлять ежегодно.

Для созаемщиков, которые не состоят в браке, подход к оформлению документов должен быть основательным, если каждый из них рассчитывает на получение вычета. Распределить доли, как угодно, не получится. В свидетельстве о праве собственности должен быть отражен размер доли каждого владельца квартиры. Следует:

- Оформить право собственности на квартиру на каждого налогоплательщика. Например, 50 % на основного заемщика, 50 % на созаемщика (супруг в гражданском браке, один из родителей и т. д.)

- Перечислять деньги в погашение ипотеки и процентов с банковских счетов конкретного налогоплательщика. Например, если квартира оформлена на мать и дочь в пропорции 50х50, то и оплата должна идти со счета матери 50 %, со счета дочери 50 %. Это можно делать ежемесячно, или по очереди. Главное, не перечислять всю стоимость кредита с одного счета.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

Таким образом, возврат НДФЛ получит только человек, у которое есть право собственности на купленную в ипотеку квартиру и который от своего имени погашает банку долг. Вариант, платит один, а другой просто передает ему свою часть денег, не пройдет. Как и тот, где платит один человек, а оформлена квартира на другого.

Примеры расчета налогового вычета для супругов в законном браке

Рассмотрим на конкретных примерах, какой вычет могут получить законные супруги в разных жизненных ситуациях:

Супруги оформили ипотеку на новую квартиру стоимостью 3 500 000 руб. (под 10 % годовых на 10 лет). Сумма переплаты составит 1 845 297 руб. Доли распределили 50х50.

| 1 | Оплата за квартиру, руб. | 1 750 000 | 1 750 000 |

| 2 | Выплата процентов по кредиту, руб. | 1 845 297 | – |

| 3 | Сумма расходов на покупку квартиры, с которой будет исчисляться вычет, руб. | 1 750 000 | 1 750 000 |

| 4 | Сумма процентов, с которой будет исчисляться вычет, руб. | 922 648,5 | 922 648,5 |

| 5 | Возврат НДФЛ, руб. | 347 444,3 | 347 444,3 |

| 6 | Итого на семью, руб. | 694 888,6 | |

– по каждому из супругов.

Если в будущем семья купит еще одну квартиру, то супруги смогут возместить НДФЛ еще с 250 000 руб. от стоимости жилья на каждого. Но получить возврат по процентам уже не получится, т. к. неизрасходованный остаток не переносится на другие объекты. Это указано в п. 8 ст. 220 НК РФ. Если бы возмещение по процентам получил только муж, то у жены сохранилось бы это право для другой квартиры.

Общая сумма возмещения не изменится, если супруги будут поровну оплачивать квартиру и проценты. То же самое касается и случая, когда квартира будет оформлена 100 % на одного из супругов. Изменится только количество денег или доли, которые получат муж и жена.

Доли заявлены 50х50:

– по каждому из супругов.

Квартира оформлена 100 % на мужа:

В последнем случае у жены останется возможность возместить НДФЛ при покупке другой квартиры. Муж своим правом воспользовался полностью.

Примеры расчета налогового вычета для созаемщиков, не состоящих в браке

Налоговый вычет для созаемщиков, не состоящих в браке, рассчитывается в соответствии с их долей владения квартирой и фактическими суммами оплаты.

Примеры расчета вычета:

– по каждому из созаемщиков.

Возврат НДФЛ (стр. 6) = 0 руб., потому что Созаемщик 1 не имеет доли в квартире.

Возврат НДФЛ (стр. 6) = 0 руб., потому что Созаемщик 2 не платил за квартиру и не вносил платежи по погашению процентов.

- Квартира оформлена на двоих в равных пропорциях 50х50. Платит только один.

- Квартира оформлена на двоих в пропорции 80х20. Платят поровну.

Возврат НДФЛ (стр. 6) = 0 руб., потому что Созаемщик 2 не платил за квартиру и не вносил платежи по погашению процентов.

Только в первом случае удается вернуть максимум из возможного. В остальных – созаемщики теряют деньги, потому что платили не так, как распределены доли в их общей квартире.

Заключение

Среди всех налоговых вычетов имущественные самые большие по сумме возмещения. При этом налогоплательщики не всегда получают максимально возможный возврат подоходного налога из-за незнания нюансов. В статье показали, как избежать ошибок еще на стадии решения об оформлении ипотеки, чтобы получить от государства налоговые льготы в полном объеме.

Источник: mobile-testing.ru

Сумма расходов на приобретение строительство что писать

Какие суммы следует указывать в заявлении о распределении налогового вычета?

С супругой оформляем налоговый вычет за приобретенное жилье. При заполнении документов возникли некоторые непонимания.

Стоимость квартиры превышает 4 миллиона рублей, таким образом каждый из нас претендует на 13% от 2 млн. (260 000 рублей). Оформлена на супругу, но приобретена в браке (совместная собственность)

1. Какие суммы следует указывать в заявлении о распределении налогового вычета: полный размер предпологаемого вычета или только тот, что указан в отчетности за год?

Проясните, пожалуйста, эти моменты. Спасибо.

Николай! Вы не можете претендовать на получение 13 % от 2 000 000 р.каждому из супругов, так приобретаете квартиру как общее имущество супругов, а не по долям каждый из супругов. Налоговая база определяется стоимостью недвижимого имущества.

Статья 220. Имущественные налоговые вычеты

3. Имущественный налоговый вычет, предусмотренный подпунктом 3 пункта 1 настоящей статьи, предоставляется с учетом следующих особенностей:

1) имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации одного или нескольких объектов имущества, указанного в подпункте 3 пункта 1 настоящей статьи, не превышающем 2 000 000 рублей.

В случае, если налогоплательщик воспользовался правом на получение имущественного налогового вычета в размере менее его предельной суммы, установленной настоящим подпунктом, остаток имущественного налогового вычета до полного его использования может быть учтен при получении имущественного налогового вычета в дальнейшем на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

При этом предельный размер имущественного налогового вычета равен размеру, действовавшему в налоговом периоде, в котором у налогоплательщика впервые возникло право на получение имущественного налогового вычета, в результате предоставления которого образовался остаток, переносимый на последующие налоговые периоды;

2.000.000 + 3.000.000 или нюансы применения имущественного вычета

Имущественный налоговый вычет предоставляется в размере фактических расходов на строительство или приобретение объектов недвижимого имущества, но не более 2.000.000 руб.

Это значит, что вернуть можно 13% * 2.000.000 = 260.000 руб.

О каких объектах недвижимости идет речь?

К таким объектам недвижимого имущества относятся следующие объекты, расположенные на территории Российской Федерации:

Какие расходы можно учесть при строительстве или приобретении дома?

Какие расходы можно учесть при покупке квартиры, комнаты, доли в них?

Что дальше?

Разберем особенности применения имущественного вычета 2.000.000 руб:

Что там с 3.000.000?

Если физическое лицо покупает (строит) недвижимость за счет кредитных средств, то имущественный вычет можно получить также на сумму фактических расходов на погашение процентов по такому кредиту, но не более 3.000.000 рублей.

Это значит, что вернуть можно 13% * 3.000.000 = 390.000 руб.

Однако! Расходы на погашение процентов по займам (кредитам) могут быть приняты к вычету только в отношении одного объекта недвижимости.

Кто не имеет право на вычет?

Вычет не предоставляется в следующих случаях:

Как можно получить имущественный вычет?

Имущественный вычет можно поучить одним из следующих способов:

Вера Кравцова в 2020г. приобрела квартиру стоимостью 5.000.000 руб. и получила на нее Свидетельство о праве собственности. Квартира была куплена за счет банковских заемных средств. В 2020г.

Вера заплатила проценты по кредиту в сумме 600.000 руб.

Доход Веры за 2020г. составил 1.500.000 руб.

Ранее она не использовала право на получение имущественного вычета.

Определите сумму имущественного вычета за 2020г.

Максимальная сумма вычета (без учета уплаченных по кредиту процентов) – 2.000.000 руб.

Максимальная сумма вычета по уплаченным процентам – 3.000.000 руб.

Имущественный вычет за 2020г. составит 1.500.000 руб., остальную часть возможно перенести на следующий год.

Сумма к переносу составит:

(2.000.000 – 1.500.000) + 600.000 = 1.100.000 руб.

За какой период можно вернуть налог, если не подали документы сразу?

Вернуть НДФЛ можно не более чем за три последних года.

Квартира куплена в 2017 году, а вычет решили оформить в 2020 году. В этом случае вернуть налог можно за 2019, 2018 и 2017 годы.

Сколько лет можно возвращать НДФЛ?

Ограничений по сроку, в течение которого можно возвращать налог, в налоговом законодательстве нет. Возвращать НДФЛ можно до тех пор, пока не достигните предельной величины вычета.

Вы получаете социальные вычеты? Профессиональные? Инвестиционные? Стандартные?Подписывайтесь и пишите в комментариях, какие темы интересуют.

Пошаговая инструкция по получению имущественного вычета

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

Размер вычета

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

Заполняем 3-НДФЛ онлайн

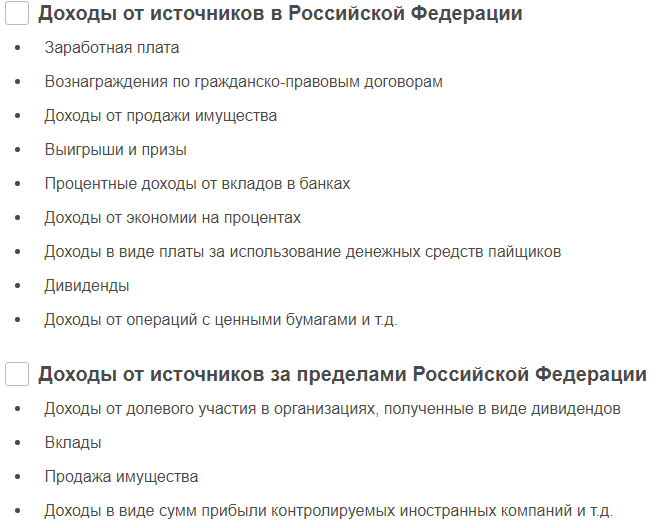

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

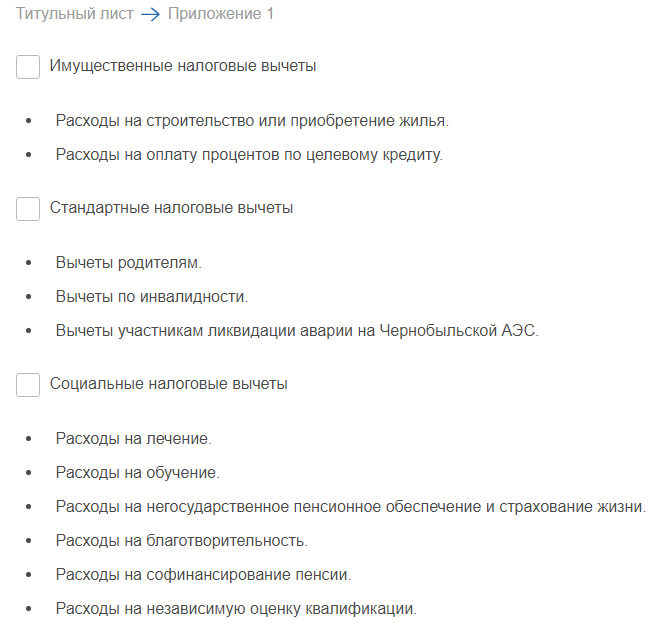

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

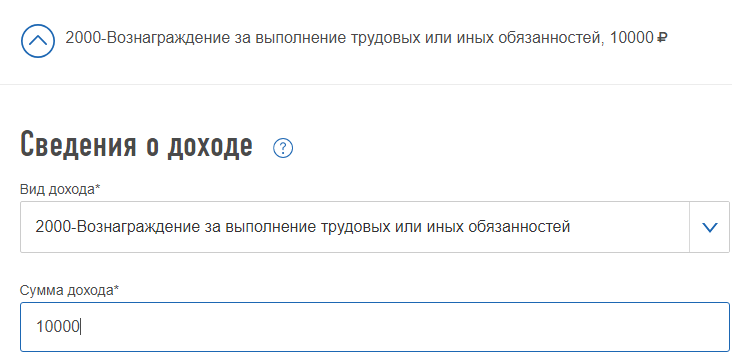

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц.

К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним.

В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи).

Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ.

Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Источник: dom-srub-banya.ru