Основные средства в бухгалтерском учете представляют собой важный и в некоторых аспектах сложный участок учета. Ведь любое движение ОС (приобретение фирмой или выбытие из производства) требует от бухгалтеров организации четкого понимания правил и норм учета, касающихся именно ОС. О том, что следует

Как оценивают стоимость основных средств в бухгалтерском учете

Из этой консультации вы узнаете, как производят оценку стоимости основных средств на разных этапах их жизненного цикла для целей бухгалтерского учета.

Каким документом руководствоваться

В силу пункта 2 ч. 3 ст. 21 Закона о бухучёте № 402-ФЗ (далее – Закон № 402-ФЗ) допустимые способы оценки оценка стоимости основных фондов должен устанавливать соответствующий федеральный стандарт бухучета. Пока он не принят, нужно руководствоваться Положением по бухгалтерскому учету (ПБУ) (п. 1 ст. 30 Закона № 402-ФЗ).

В итоге, оценку основных средств в бухгалтерском учете регламентирует ПБУ 6/01 «Учёт ОС», утверждённое приказом Минфина России от 30.03.2001 № 26н. А именно – его раздел II.

Принятие к учету

Именно первоначальную стоимость используют для оценки основных средств. По ней ОС принимают к учёту.

Первоначальная стоимостью ОС, приобретенных за плату – это сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством).

К таким фактическим затратам относят:

- суммы, уплачиваемые по договору с поставщиком (продавцом), а также суммы, за доставку ОС и приведение его в состояние, пригодное для использования;

- суммы, уплачиваемые организациям за работы по договору строительного подряда и иным договорам;

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением ОС;

- таможенные пошлины и сборы;

- невозмещаемые налоги, госпошлина, уплачиваемые в связи с приобретением ОС;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект ОС;

- иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств.

Не включают в фактические затраты общехозяйственные и иные аналогичные расходы. Исключение – когда они прямо связаны с приобретением, сооружением или изготовлением ОС.

Организация, которая по закону вправе применять упрощенные способы ведения бухучета, включая упрощенную бухгалтерскую (финансовую) отчетность, может определять первоначальную стоимость основных средств по особому.

Ситуация

Решение

При этом иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта ОС, включают в расходы по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены.

Если вклад

Первоначальная стоимость основных средств, внесенных в счет вклада в уставный (складочный) капитал организации –это их денежная оценка, согласованная учредителями (участниками), если иное не предусмотрено законодательством РФ.

Если подарили

Первоначальная стоимостью основных средств, полученных организацией по договору дарения (безвозмездно) – это их текущая рыночная стоимость на дату принятия к бухучету в качестве вложений во внеоборотные активы.

Если оплата не деньгами

Первоначальная стоимость основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами – это стоимость ценностей, переданных или подлежащих передаче организацией.

Стоимость таких ценностей устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей.

Когда невозможно установить стоимость таких ценностей, стоимость приобретённых на них ОС определяют исходя из стоимости, по которой в сравнимых обстоятельствах приобретают аналогичные объекты основных средств.

Капитальные вложения в многолетние насаждения, на коренное улучшение земель включают в ОС ежегодно в сумме затрат, относящихся к принятым в отчетном году в эксплуатацию площадям, независимо от даты окончания всего комплекса работ.

Изменение первоначальной стоимости

По общему правилу стоимость ОС, в которой они приняты к учету, не подлежит изменению. Исключение составляют случаи, установленные:

- ПБУ 6/01;

- иными положениями (стандартами) по бухгалтерскому учету.

Хотя изменение первоначальной стоимости основных средств, в которой они приняты к учету, допустимо в случаях:

- достройки;

- дооборудования;

- реконструкции;

- модернизации;

- частичной ликвидации;

- переоценки объектов ОС.

Переоценка стоимости ОС

Коммерческая организация может не чаще 1 раза в год (на конец отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости.

При принятии решения о переоценке по таким ОС следует учитывать, что в последующем их придётся регулярно переоценивать, чтобы стоимость основных средств, по которой они отражены в учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости.

Переоценку делают путем пересчета:

- первоначальной или текущей (восстановительной) стоимости – если данный объект переоценивался ранее;

- суммы амортизации, начисленной за все время использования объекта.

Результаты проведенной на конец отчетного года переоценки объектов ОС отражают в бухгалтерском учете обособленно.

Дооценка

Сумму дооценки объекта в результате его переоценки зачисляют в добавочный капитал организации.

Когда сумма дооценки равна сумме уценки, проведенной в предыдущие отчетные периоды и отнесенной на финансовый результат в качестве прочих расходов, дооценку зачисляют в финансовый результат в качестве прочих доходов.

Уценка

Сумму уценки объекта основных средств в результате его переоценки относят на финансовый результат в качестве прочих расходов. Её относят в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды.

Превышение уценки над дооценкой, зачисленной в добавочный капитал в результате переоценки, проведенной в предыдущие отчетные периоды, относят на финансовый результат в качестве прочих расходов.

Выбытие ОС

При выбытии объекта основных средств сумму его дооценки переносят с добавочного капитала организации в нераспределенную прибыль.

ИсточникПБУ об учете и оценке стоимости основных производственных фондов . Оценка первоначальной, рыночной и остаточной стоимости ОС предприятия. Методы оценки справедливой стоимости основных средств . … Первоначальная стоимостью ОС, приобретенных за плату – это сумма фактических затрат организации на приобретение , сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством). К таким фактическим затратам относят: суммы , уплачиваемые по договору с поставщиком (продавцом), а также суммы , за доставку ОС и приведение его в состояние, пригодное для использования

Основные средства в бухгалтерском учете (нюансы)

Основные средства в бухгалтерском учете представляют собой важный и в некоторых аспектах сложный участок учета. Ведь любое движение ОС (приобретение фирмой или выбытие из производства) требует от бухгалтеров организации четкого понимания правил и норм учета, касающихся именно ОС. О том, что следует знать специалистам в первую очередь, пойдет речь в данной статье.

Учет основных средств на предприятии в 2021 — 2022 годах

В первую очередь специалистам учета на предприятии следует отчетливо представлять разницу и сходство в подходах к отражению ОС и операций с ними в бухгалтерском и налоговом учете ОС.

Как в бухгалтерском, так и в налоговом учете для того, чтобы фирма могла считать определенное оборудование своим основным средством, объект должен соответствовать следующим критериям:

- предположительный срок использования объекта превышает 12 месяцев;

- объект приобретен для использования в хоздеятельности предприятия, а не для перепродажи;

- актив способен приносить экономическую выгоду предприятию;

- первоначальная стоимость превышает 100 000 руб. в целях налогового учета и сумму, утвержденную предприятием с 2022 года (п.5 ФСБУ 6/2020 «Основные средства») либо 40 000 руб. до конца 2021 года (п.5 ПБУ 6/01 «Учет основных средств»).

С 2022 года утратил силу ПБУ 6/01 «Учет основных средств», его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

До 01.01.2022 критерий первоначальной стоимости ОС в бухгалтерском учете не совпадал с таковым в налоговом: ОС считалось оборудование, стоимостью более 40 000 руб. в бухгалтерском выше 100 000 руб. в налоговом. Но с 01.01.2022 вступил в силу ФСБУ 6/2020, в соответствии с которым ОС стало признаваться в целях бухучета имущество, стоимость которого устанавливается предприятием самостоятельно. Чтобы между налоговым и бухгалтерским учетом не возникали временные разницы, рекомендуем утвердить бухгалтерскую стоимость ОС в размере 100 тыс. руб.

Как установить лимит стоимости ОС в бухучете согласно ФСБУ 6/2020, узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Всем компаниям, кроме тех, которые могут вести упрощенный бухучет, на 01.01.2022 надо скорректировать стоимость ОС. Объекты с первоначальной стоимостью ниже нового лимита спишите. По остальным пересчитайте накопленную амортизацию с учетом ликвидационной стоимости. Разницу отнесите на счет 84 (п. 49 ФСБУ 6/2020).

Каждый объект ОС относится к определенной амортизационной группе, а его стоимость списывается в расходы в течение определенного временного промежутка.

Порядок бухучета поступления ОС в фирме

Когда компания приобретает (или получает) ОС, задача специалистов бухучета обеспечить корректное отражение факта поступления ОС в фирму, а также последующий учет ОС в бухгалтерской отчетности.

Первое, что следует сделать в данном контексте, — определить первоначальную стоимость объекта ОС. Поэтому важно знать, из чего такая стоимость складывается.

Как следует из ФСБУ 6/2020 и ПБУ 6/01, первоначальная стоимость определяется путем сложения всех затрат, которые компания по факту совершила для того, чтобы приобрести объект и довести его до состояния, когда его можно эксплуатировать на производстве, а именно:

- Цена приобретения или цена постройки. Если ОС для компании построил контрагент, затраты можно подтвердить с помощью акта приема-передачи, накладной, акта выполненных работ и т. д.

ВАЖНО! Цену следует включать в первоначальную стоимость без НДС. НДС учитывается в стоимости ОС, только если такое ОС фирма будет использовать для необлагаемой НДС деятельности.

ОБРАТИТЕ ВНИМАНИЕ! Коренное отличие бухгалтерского учета от налогового состоит в том, что он позволяет учитывать в первоначальной стоимости инвестиционного актива проценты по кредитам, которые фирме пришлось взять с целью приобретения такого актива (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н). В налоговом же учете проценты — это всегда внереализационные расходы.

Какие есть нюансы принятия к бухгалтерскому и налоговому учету объектов недвижимости, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Пример формирования стоимости ОС в бухгалтерском учете на базе 1С ЕРП версия 8.3 представлен ниже:

Все расходы, связанные с приобретением и/или строительством объекта основных средств, отражены по дебету счета 08.04 и контролируются отчетом «Карточка счета».

После того как специалист компании подсчитает итоговую величину первоначальной стоимости ОС, такой объект можно принимать к учету. Для этого компании следует оформить акт приема-передачи ОС, после чего открыть по объекту специальную инвентарную карточку.

Как учитывать ОС для целей налога на прибыль, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

ВАЖНО! Компании следует знать, что даже если ОС необходимо зарегистрировать в органах госвласти, данная процедура не будет влиять на момент принятия к бухучету. Такой момент в любом случае наступает на дату, когда определена первоначальная стоимость объекта ОС.

Амортизация и переоценка ОС в бухучете

ОС фирма в течение времени эксплуатации амортизирует, т. е. постепенно переносит его стоимость на счет 02.

ОБРАТИТЕ ВНИМАНИЕ! Амортизация в учете по используемому ОС не должна прерываться. Исключение существует лишь для законсервированных более чем на 3 месяца ОС, а также для ОС, восстановление которых должно продлиться дольше 12 месяцев (пп. 17, 23 ПБУ 6/01).

Вместе с тем специалистам по учету следует помнить, что некоторые категории ОС не нужно амортизировать. К ним относятся, к примеру, земельные участки.

О том, как исчислить амортизацию и отобразить ее в учете, читайте в материале «Способы начисления амортизации в бухгалтерском учете».

Также у фирмы есть право производить переоценку своих ОС, т. е. производить перерасчет как стоимости ОС, так и сумм ранее начисленной амортизации. Переоценку можно отражать новым способом: списать всю амортизацию проводкой Дт 02 — Кт 01, а затем довести счет 01 до рыночной стоимости. Но можно и продолжать делать как раньше (п. 17 ФСБУ 6/2020). Проверять ОС на обесценение надо минимум раз в год на 31 декабря по правилам (п. 38 ФСБУ 6/2020).

Как оформить переоценку ОС на практике по правилам ФСБУ 6/2020, читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Организация бухгалтерского учета при продаже ОС

Если компания решает продать ОС, то у специалиста по бухучету возникает задача корректно показать факт продажи в бухгалтерской отчетности. Какие бухгалтерские последствия влечет за собой продажа ОС?

1. На дату продажи (перехода прав собственности к новому хозяину) компании-продавцу следует отразить доход. Такой доход учитывается в составе прочих и аккумулируется на счете 91 (по кредиту).

ВАЖНО! Доходом выступает только чистая цена продажи, без НДС. Однако на счет 91 сначала зачисляется весь доход, после чего сумма НДС по ОС отражается проводкой по дебету счета 91 в корреспонденции со счетом 68.

2. Продажа ОС влечет за собой необходимость отнесения остаточной стоимости по такому ОС на прочие расходы фирмы.

Об особенностях бухучета продажи ОС узнайте здесь.

В части документального оформления продажи ОС компании следует помнить, что факт передачи ОС покупателю фиксируется актом приемки-передачи.

Что важно помнить при продаже недостроенных объектов

На практике нередко возникают случаи, когда компания решает продать недостроенное будущее ОС, к примеру, склад или здание. Здесь также следует помнить некоторые особенности бухучета.

В частности, доходы от продажи таких недостроенных объектов также считаются прочими доходами и относятся на кредит счета 91 в той сумме, которую за объект заплатил покупатель.

Однако, поскольку недостроенный объект еще не был признан фирмой в качестве ОС, он не имеет сформированной первоначальной стоимости. Возникает вопрос, что следует включать в расходы.

ВАЖНО! Как на то указывают пп. 11, 14.1, 16, 19 ПБУ 10/99, утвержденного приказом Минфина РФ от 06.05.1999 № 33н, в данной ситуации в прочие расходы (дебет счета 91) фирме следует включить те затраты, которые она уже понесла в связи со строительством ОС (фактически сложившаяся на дату продажи стоимость объекта), а также, если актуально, сопутствующие продаже затраты (к примеру, на гонорар посреднику и др.).

Как и в случае с продажей ОС, при реализации недостроенного объекта доход возникает (и показывается в отчетности) на дату, когда права собственности перешли к приобретателю.

Нюансы бухучета передачи ОС в уставный капитал ООО

Если фирма решила передать свое бывшее ОС в уставный капитал другой организации, следует помнить, что такую передачу также необходимо оформить соответствующим актом. Он может быть составлен как в свободной форме, так и с использованием шаблона по форме ОС-1. При этом важно, чтобы в таком акте была отражена остаточная стоимость ОС, а также величина НДС, который фирма должна будет восстановить в связи с передачей ОС в качестве вклада в УК иной компании.

Бланк формы ОС-1 можно скачать бесплатно, кликнув по картинке ниже:

Далее. Переданное ОС оценивается участниками принимающей организации для определения размера вклада, осуществленного таким ОС. Поэтому компании важно понимать, что если участники оценят ОС по стоимости, превышающей его учетную стоимость, то разницу фирма отнесет на свои доходы (кредит счета 91 в корреспонденции с дебетом счета 76, предназначенным для учета задолженности фирмы по вкладу в УК сторонней компании). В обратном случае, если акционеры оценили ОС в меньшем размере, чем то было указанно в бухгалтерских документах фирмы, получается, что фактически задолженность по вкладу в УК погашена не до конца. Поэтому разницу следует включить в состав прочих расходов и списать на дебет счета 91.

Начислять ли амортизацию на ОС, полученный в качестве взноса в УК, читайте здесь.

Ликвидация ОС в бухучете

Ликвидация ОС имеет некоторые особенности в плане бухучета.

Во-первых, поскольку дохода за выбывшее ОС получено фирмой не было, компания должна будет показать в учете только расходы. К расходам (отражаемым по дебету счета 91) в данном случае будут относиться следующие:

- остаточная стоимость ликвидируемого ОС;

- сумма затрат на работы (как собственные, так и выполненные третьими лицами), которые непосредственно сопутствовали ликвидации ОС;

- величина НДС, который фирме пришлось восстановить в связи с ликвидацией ОС.

Какие проводки составляются при выбытии объекта ОС см. в материале «Выбытие основных средств в бухгалтерском учете (нюансы)».

Во-вторых, специалистам, ответственным за бухучет ОС, не следует забывать, что в результате ликвидации фирма получает какие-либо новые материальные запасы. Их необходимо учесть на счете 10 (по дебету) в корреспонденции с увеличением прочего дохода фирмы (кредит 91).

О том, как учесть издержки при ликвидации ОС, читайте здесь.

Итоги

Бухгалтерский учет основных средств в 2022 году подчняется правилам нового ФСБУ 6/2020 «Основные средства». ПБУ 6/01, действоваший до конца 2021 года, утратл силу. Согласно новому стандарту принимать к учету ОС на дату доведения до состояния готовности к эксплуатации. Впоследствии при продаже ОС полученное вознаграждение включается в доходы, а остаточная стоимость ОС — в расходы. Аналогичные правила распространяются и на продажу недостроенных объектов. При этом специалистам важно помнить: что в налоговом учете стоимостной критерий для признания объекта ОС равен 100 000 руб., а в бухгалтерском учете его утверждает предприятие.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Первоначальная стоимость — сумма уплаченных денежных средств или их эквивалентов или справедливая стоимость другого возмещения, переданного с целью приобретения актива, на момент его приобретения или сооружения, или, когда это применимо, сумма , отнесенная на данный актив при его первоначальном признании в соответствии с конкретными требованиями других МСФО, например, МСФО (IFRS) 2 "Выплаты на основе акций". … Первоначальная стоимость объекта основных средств может включать затраты … 11 Приобретение объектов основных средств может осуществляться в целях обеспечения безопасности или в целях защиты окружающей среды.

Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01

1. Настоящее Положение устанавливает правила формирования в бухгалтерском учете информации об основных средствах организации. Под организацией в дальнейшем понимается юридическое лицо по законодательству Российской Федерации (за исключением кредитных организаций и государственных (муниципальных) учреждений). (в ред. Приказа Минфина РФ от 25.10.2010 N 132н)

2. Пункт исключен. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

3. Настоящее Положение не применяется в отношении:

машин, оборудования и иных аналогичных предметов, числящихся как готовые изделия на складах организаций — изготовителей, как товары — на складах организаций, осуществляющих торговую деятельность;

предметов, сданных в монтаж или подлежащих монтажу, находящихся в пути;

капитальных и финансовых вложений.

4. Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

Некоммерческая организация принимает объект к бухгалтерскому учету в качестве основных средств, если он предназначен для использования в деятельности, направленной на достижение целей создания данной некоммерческой организации (в т.ч. в предпринимательской деятельности, осуществляемой в соответствии с законодательством Российской Федерации), для управленческих нужд некоммерческой организации, а также если выполняются условия, установленные в подпунктах «б» и «в» настоящего пункта.

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

5. К основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты.

В составе основных средств учитываются также: капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Основные средства, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода, отражаются в бухгалтерском учете и бухгалтерской отчетности в составе доходных вложений в материальные ценности. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

Активы, в отношении которых выполняются условия, предусмотренные в пункте 4 настоящего Положения, и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40000 рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением. (в ред. Приказов Минфина РФ от 12.12.2005 N 147н, от 24.12.2010 N 186н)

6. Единицей бухгалтерского учета основных средств является инвентарный объект. Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов — это один или несколько предметов одного или разного назначения, имеющие общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

Объект основных средств, находящийся в собственности двух или нескольких организаций, отражается каждой организацией в составе основных средств соразмерно ее доле в общей собственности.

Отчетность в налоговую в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

II. Оценка основных средств

7. Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

8. Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются:

суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования; (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

Абзац — Исключен. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

таможенные пошлины и таможенные сборы; (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта основных средств; (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

Абзац — Исключен. (в ред. Приказа Минфина РФ от 27.11.2006 N 156н)

8.1. Организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может определять первоначальную стоимость основных средств: (в ред. Приказа Минфина РФ от 16.05.2016 N 64н)

а) при их приобретении за плату — по цене поставщика (продавца) и затрат на монтаж (при наличии таких затрат и если они не учтены в цене); (в ред. Приказа Минфина РФ от 16.05.2016 N 64н)

б) при их сооружении (изготовлении) — в сумме, уплачиваемой по договорам строительного подряда и иным договорам, заключенным с целью приобретения, сооружения и изготовления основных средств. (в ред. Приказа Минфина РФ от 16.05.2016 N 64н)

При этом иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств, включаются в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены. (в ред. Приказа Минфина РФ от 16.05.2016 N 64н)

9. Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации.

10. Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

11. Первоначальной стоимостью основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость ценностей, переданных или подлежащих передаче организацией. Стоимость ценностей, переданных или подлежащих передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей.

При невозможности установить стоимость ценностей, переданных или подлежащих передаче организацией, стоимость основных средств, полученных организацией по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяется исходя из стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные объекты основных средств.

12. Первоначальная стоимость объектов основных средств, принимаемых к бухгалтерскому учету в соответствии с пунктами 9, 10 и 11, определяется применительно к порядку, приведенному в пункте 8 настоящего Положения. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

13. Капитальные вложения в многолетние насаждения, на коренное улучшение земель включаются в состав основных средств ежегодно в сумме затрат, относящихся к принятым в отчетном году в эксплуатацию площадям, независимо от даты окончания всего комплекса работ.

14. Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету. (в ред. Приказа Минфина РФ от 24.12.2010 N 186н)

Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств. (в ред. Приказа Минфина РФ от 18.05.2002 N 45н)

15. Коммерческая организация может не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. (в ред. Приказов Минфина РФ от 12.12.2005 N 147н, от 24.12.2010 N 186н)

При принятии решения о переоценке по таким основным средствам следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости.

Переоценка объекта основных средств производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее и суммы амортизации, начисленной за все время использования объекта. (в ред. Приказа Минфина РФ от 18.05.2002 N 45н)

Результаты проведенной по состоянию на конец отчетного года переоценки объектов основных средств подлежат отражению в бухгалтерском учете обособленно. (в ред. Приказов Минфина РФ от 18.05.2002 N 45н, от 24.12.2010 N 186н)

Сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал организации. Сумма дооценки объекта основных средств, равная сумме уценки его, проведенной в предыдущие отчетные периоды и отнесенной на финансовый результат в качестве прочих расходов, зачисляется в финансовый результат в качестве прочих доходов. (в ред. Приказов Минфина РФ от 12.12.2005 N 147н, от 24.12.2010 N 186н)

Сумма уценки объекта основных средств в результате переоценки относится на финансовый результат в качестве прочих расходов, должна быть раскрыта в бухгалтерской отчетности организации. Сумма уценки объекта основных средств относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды. (в ред. Приказов Минфина РФ от 18.05.2002 N 45н, от 24.12.2010 N 186н)

При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации.

16. Пункт исключен. (в ред. Приказа Минфина РФ от 27.11.2006 N 156н)

Отчетность в налоговую в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

III. Амортизация основных средств

17. Стоимость объектов основных средств погашается посредством начисления амортизации, если иное не установлено настоящим Положением.

По используемым для реализации законодательства Российской Федерации о мобилизационной подготовке и мобилизации объектам основных средств, которые законсервированы и не используются в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование, амортизация не начисляется. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

По объектам основных средств некоммерческих организаций амортизация не начисляется. По ним на забалансовом счете производится обобщение информации о суммах износа, начисляемого линейным способом применительно к порядку, приведенному в пункте 19 настоящего Положения. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

По объектам жилищного фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация начисляется в общеустановленном порядке. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и др.). (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

18. Начисление амортизации объектов основных средств производится одним из следующих способов:

способ уменьшаемого остатка;

способ списания стоимости по сумме чисел лет срока полезного использования;

способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Абзац — Исключен. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

19. Годовая сумма амортизационных отчислений определяется:

при линейном способе — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

при способе уменьшаемого остатка — исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией; (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

при способе списания стоимости по сумме чисел лет срока полезного использования — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

По основным средствам, используемым в организациях с сезонным характером производства, годовая сумма амортизационных отчислений по основным средствам начисляется равномерно в течение периода работы организации в отчетном году.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может: (в ред. Приказа Минфина РФ от 16.05.2016 N 64н)

начислять годовую сумму амортизации единовременно по состоянию на 31 декабря отчетного года либо периодически в течение отчетного года за периоды, определенные организацией; (в ред. Приказа Минфина РФ от 16.05.2016 N 64н)

начислять амортизацию производственного и хозяйственного инвентаря единовременно в размере первоначальной стоимости объектов таких средств при их принятии к бухгалтерскому учету. (в ред. Приказа Минфина РФ от 16.05.2016 N 64н)

20. Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств производится исходя из:

ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

нормативно — правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

21. Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

22. Начисление амортизационных отчислений по объекту основных средств прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

23. В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

24. Начисление амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, к которому оно относится.

25. Суммы начисленной амортизации по объектам основных средств отражаются в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете.

IV. Восстановление основных средств

26. Восстановление объекта основных средств может осуществляться посредством ремонта, модернизации и реконструкции.

27. Затраты на восстановление объекта основных средств отражаются в бухгалтерском учете отчетного периода, к которому они относятся. При этом затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

28. Пункт исключен. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

V. Выбытие основных средств

29. Стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

Выбытие объекта основных средств имеет место в случае: продажи; прекращения использования вследствие морального или физического износа; ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации; передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд; передачи по договору мены, дарения; внесения в счет вклада по договору о совместной деятельности; выявления недостачи или порчи активов при их инвентаризации; частичной ликвидации при выполнении работ по реконструкции; в иных случаях. (в ред. Приказа Минфина РФ от 12.12.2005 N 147н

30. Если списание объекта основных средств производится в результате его продажи, то выручка от продажи принимается к бухгалтерскому учету в сумме, согласованной сторонами в договоре.

31. Доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся. Доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов. (в ред. Приказа Минфина РФ от 18.09.2006 N 116н)

Отчетность в налоговую в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

VI. Раскрытие информации в бухгалтерской отчетности

32. В бухгалтерской отчетности подлежит раскрытию с учетом существенности, как минимум, следующая информация:

о первоначальной стоимости и сумме начисленной амортизации по основным группам основных средств на начало и конец отчетного года;

о движении основных средств в течение отчетного года по основным группам (поступление, выбытие и т.п.);

о способах оценки объектов основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами;

об изменениях стоимости основных средств, в которой они приняты к бухгалтерскому учету (достройка, дооборудование, реконструкция, частичная ликвидация и переоценка объектов);

о принятых организацией сроках полезного использования объектов основных средств (по основным группам);

об объектах основных средств, стоимость которых не погашается;

об объектах основных средств, предоставленных и полученных по договору аренды;

об объектах основных средств, учитываемых в составе доходных вложений в материальные ценности; (в ред. Приказа Минфина РФ от 12.12.2005 N 147н)

о способах начисления амортизационных отчислений по отдельным группам объектов основных средств;

об объектах недвижимости, принятых в эксплуатацию и фактически используемых, находящихся в процессе государственной регистрации.

ИсточникОсновное средство – это материальный объект с длительным сроком использования, который имеет документально обоснованную стоимостную оценку. В статье – подробно о том, какая стоимость ОС применяется в бухгалтерском и налоговом учете. … Опыт прохождения налоговых и аудиторских проверок. Специализация — бухгалтерская и налоговая отчетность. Основное средство – это материальный объект с длительным сроком использования, который имеет документально обоснованную стоимостную оценку. В статье – подробно о том, какая стоимость ОС применяется в бухгалтерском и налоговом учете.

Краткий самоучитель по учету ОС

Все организации, независимо от системы налогообложения должны применять:

-

«Капитальные вложения» — регулирует порядок формирования первоначальной стоимости ОС до принятия к учету; «Основные средства» — определяет порядок учета ОС после.

В БУ объектом ОС считается актив, при одновременном выполнении условий (п. 4 ФСБУ 6/2020):

- имеет материально-вещественную форму;

- используется для обычной деятельности: производство, продажа, работы, услуги, для охраны окружающей среды, сдачи в аренду, для управленческих нужд, в деятельности НКО;

- для использования в течение периода > 12 месяцев;

- способен приносить экономические выгоды в будущем.

В учетной политике по БУ можно установить стоимостной лимит. Тогда к ОС, стоимостью ниже лимита, ФСБУ 6 может не применяться. Советуем устанавливать лимит не более 100 тыс. руб. за единицу – особенность автоматизации 1С.

В НУ стоимостной лимит не устанавливается, амортизируемым признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Узнайте подробнее про установление стоимостного лимита для разных групп ОС в статье Стоимостной лимит.

В программе малоценные ОС (МОС) учитываются на счете 10.21 «Приобретение малоценного оборудования и запасов», их стоимость сразу списывается в БУ на расходы в момент приобретения (п. 5 ФСБУ 6/2020):

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 10.21.

В НУ объекты стоимостью до 100 тыс.руб. не признаются амортизируемым имуществом и также списываются на расходы, но позже — в момент ввода их в эксплуатацию.

Единицей учета ОС признается инвентарный объект (п. 10 ФСБУ 6/2020), который бухгалтер определяет на основе профессионального суждения.

Для упрощения учета однородных ОС можно вести их групповой учет (п. 11 ФСБУ 6/2020, Рекомендация Р-125/2021-КпР «Групповая единица учета основных средств»).

Организации, которые вправе применять упрощенные способы бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, могут не применять некоторые положения ФСБУ 6, если закрепят это в учетной политике по БУ.

О возможных вариантах учета ОС, в т. ч. упрощенных, можно узнать в статье Учетная политика ОС.

Какие нормы можно не применять, узнайте из материала Упрощенные способы учета ОС. Для этого вам поможет Пример учетной политики с упрощенными способами учета ОС по ОСН и УСН.

Информацию об основных средствах и капвложениях нужно раскрывать в бухгалтерской отчетности.

Какую информацию, по каким строкам и формам отчетности раскрывать, изучите в статье ОС в бухотчетности.

Настройки

Для работы с основными средствами программе 1С 8.3 нужно включить соответствующий функционал. Сделать это можно в любой момент в процессе работы. А вот отключить, если операции с ОС есть в базе, уже нельзя.

Все объекты основных средств в программе 1С Бухгалтерия располагаются в одноименном справочнике.

Где находится справочник и как с ним работать — в статье Справочник «Основные средства»

Чтобы правильно учитывать объекты основных средств, нужно определить их ОКОФ. В программе 1С для этого есть специальный справочник.

Для корректного учета затрат в виде начисленной амортизации задайте нужный способ отражения расходов в справочнике Способы отражения расходов . Счета учета затрат и аналитику для отражения амортизации можно указать в справочнике заранее или непосредственно из документа ввода в эксплуатацию ОС.

Как заполнить справочник и где он используется расскажет статья Справочник Способы отражения расходов

Принятие к учету ОС

Приобретение ОС за плату

Затраты на приобретение ОС и на подготовку к рабочему состоянию накапливаются по Дт 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). В фактические затраты на капитальные вложения в БУ включаются (п. 10, 11, 12 ФСБУ 26/2020):

- суммы, уплачиваемые поставщикам:

- Дт 08 Кт 60 за минусом;

- Дт 19 Кт 60;

- Дт 08 Кт 60 сторно ;

- Дт 76.08 Кт 08.

НДС, предъявленный поставщиком, не включается в капитальные вложения вне зависимости от того, будет он приниматься к вычету или нет.

Но, если ОС используется в деятельности, не облагаемой НДС (освобождаемой от НДС), то НДС включается в капитальные вложения (п. 2 ст.170 НК РФ).

Организации, применяющие УСН, не признаются плательщиками НДС (п. 2 ст. 346.11 НК РФ). При формировании фактических затрат на капитальные вложения суммы НДС учитываются в их стоимости (пп. 3 п. 2 ст. 170 НК РФ).

Также в затратах на капвложения в ОС учитываются:

- затраты на приведение объекта в состояние и местоположение, в которых он пригоден для использования

- затраты на доставку, монтаж, установку:

- Дт 08 Кт 60

- Дт 08 Кт 70, 69, 02, 10, 71, 76

- Дт 08 Кт 96

Независимо от способа поступления ОС в первоначальную стоимость объекта ОС включаются иные затраты, связанные с его поступлением (п. 5 ФСБУ 26/2020).

Как сформировать первоначальную стоимость ОС при строительстве своими силами — в статье Создание ОС хоз.способом (СМР)

Затраты, которые не включаются в капвложения указаны в п. 16 ФСБУ 26/2020, они признаются расходами периода, в котором понесены:

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 60, 10, 76, …

В НУ первоначальная стоимость ОС определяется исходя из всех фактических затрат на его приобретение, а также сооружение, изготовление, доставку и доведение ОС до рабочего состояния (п. 1 ст. 257 НК РФ).

В первоначальную стоимость ОС не включаются суммы НДС и акцизов (п. 1 ст. 257 НК РФ). НДС включается в стоимость ОС, если оно приобретено для операций, не облагаемых НДС (п. 2 ст. 170 НК РФ).

В НУ единовременно при вводе в эксплуатацию объекта ОС можно учесть в затратах сумму амортизационной премии (п. 9 ст. 258 НК РФ).

Оборудование, требующее монтажа

Оборудование, требующее монтажа (установки), учитывается на счете 07 «Оборудование к установке». Как правило, это оборудование, требующее крепления к несущим конструкциям зданий, например, к стене, полу:

Составляющие компоненты такого оборудования, в т. ч. запасные части, также учитываются на 07 счете:

При переводе оборудования в монтаж оно списывается с кредита счета 07 в дебет счета 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н):

Инвестиционный актив

Проценты по кредитам и займам учитываются в первоначальной стоимости ОС только в том случае, если он является инвестиционным активом (п. 7 ПБУ 15/2008):

- Дт 08 Кт 66, 67.

Для отнесения объекта к инвестиционному активу необходимо в учетной политике прописать критерии для его признания.

В налоговом учете проценты по кредитам и займам в стоимость ОС не включаются, а учитываются как внереализационные расходы (пп. 2 п. 1 ст. 265 НК РФ, п. 1 ст. 269 НК РФ, п. 1.1, п. 1.2 ст. 269 НК РФ).

Подробнее про приобретение ОС за кредитные средства без признания ОС в качестве инвестиционного актива — в статье Приобретение ОС на кредитные средства

Оценка ОС по справедливой стоимости

Первоначальная стоимость ОС в БУ определяется исходя из справедливой стоимости имущества в порядке, предусмотренном в МСФО 13 «Оценка справедливой стоимости», в случаях (п. 13 ФСБУ 26/2020):

- оплаты неденежными средствами за ОС, ;

- безвозмездного поступления ОС.

В НУ понятие справедливая стоимость отсутствует. Стоимость ОС в НУ определяется:

- при оплате неденежными средствами — по рыночной стоимости передаваемого имущества (п. 1 ст. 257 НК РФ);

- при поступлении ОС в качестве вклада в уставный капитал — как остаточная стоимость объекта ОС передающей стороны (пп. 2 п. 1 ст. 277 НК РФ);

- при безвозмездном поступлении ОС – по рыночной стоимости полученного ОС, но не ниже остаточной стоимости передающей стороны (п. 1 ст. 257 НК РФ, п. 8 ст. 250 НК РФ);

Приобретение ОС с отсрочкой платежа

При покупке ОС с отсрочкой платежа более 12 мес., фактическую сумму капвложений составляет сумма, которая была бы уплачена поставщику при отсутствии отсрочки. Разница между договорной стоимостью и стоимостью при отсутствии отсрочки учитывается отдельно — как проценты по займу в составе прочих расходов (п. 6, 7, 8 ПБУ 15/2008, п. 12 ФСБУ 6, п. 12 ФСБУ 26).

- Дт 76 Кт 08 – исключение процентов по рассрочке из стоимости ОС;

- Дт 91.02 Кт 76 – начисление процентов в расходах.

Принятие к учету ОС

Капитальные вложения признаются основными средствами после приведения их в состояние и местоположение, в которых они пригодны к использованию в запланированных целях (п. 18 ФСБУ 26/2020)

- Дт 01 (03) Кт 08

Можно в качестве ОС признать часть капвложений, если она начинает эксплуатироваться до их завершения в целом.

Объект ОС оценивается по первоначальной стоимости – общая сумма капвложений, осуществленных до признания ОС в БУ (п. 12 ФСБУ 6/2020).

Амортизация

Стоимость ОС погашается посредством амортизации (п. 27 ФСБУ 6/2020):

- Дт 20, 25, 26, 44, 91.02 Кт 02.

В БУ возможны три способа начисления амортизации (п. 34, 35, 36, 37 ФСБУ 6/2020):

- линейный способ;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ).

Выберите один из способов для учета всех ОС или разные для каждой группы ОС, утвердите в учетной политике.

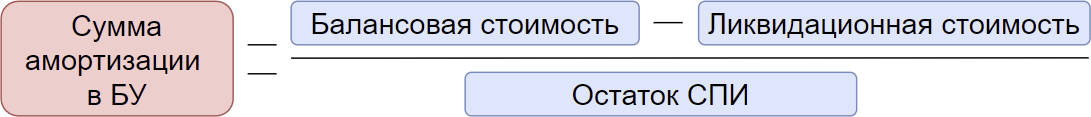

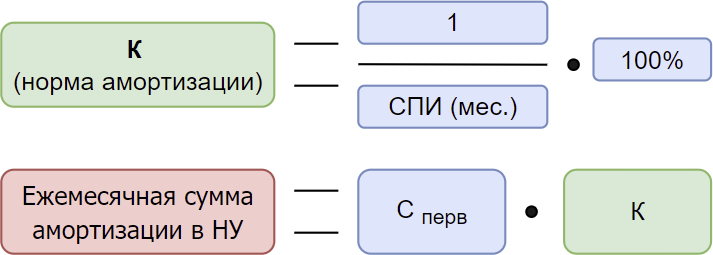

Наиболее популярный способ начисления амортизации в БУ – линейный. Она рассчитывается исходя из установленных элементов амортизации (п. 35, 37 ФСБУ 6/2020):

- способа начисления;

- срока полезного использования (СПИ);

- ликвидационной стоимости.

Расчет амортизации при линейном способе:

Расчет амортизации в НУ осуществляется по другой формуле (ст. 259.1, 259.2 НК РФ):

СПИ в БУ определяется в зависимости от предполагаемого срока использования ОС или износа (п. 9 ФСБУ 6/2020). В НУ интервал возможного СПИ установлен законодательно и соответствует амортизационной группе или техническим условиям (п. 1, 6 ст. 258 НК РФ).

Поэтому СПИ в БУ и НУ могут не совпадать.

В БУ необходимо выбрать (п. 33 ФСБУ 6/2020):

- начало начисления амортизации:

- с даты признания ОС в БУ;

- с 1-го числа месяца, следующего за месяцем признания ОС в БУ;

- с момента списания ОС с БУ;

- с 1-го числа месяца, следующего за месяцем списания ОС в БУ.

В НУ амортизация всегда начисляется со следующего месяца после приемки ОС (п. 4 ст. 259 НК РФ).

Программа 1С поддерживает оба варианта начала начисления амортизации. Ознакомиться с примером, где амортизация в БУ начисляется с даты признания ОС, а в НУ со следующего месяца, можно в статье Амортизация с даты приемки ОС.

Модернизация и ремонт

Улучшение объекта ОС – улучшение, продление первоначально принятых нормативных показателей ОС:

- модернизация;

- реконструкция;

- дооборудование;

- достройка и т. п. (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

В результате улучшения может увеличиваться СПИ ОС, а также производительность, мощность и др.

Затраты на такое улучшение признаются капвложениями и увеличивают стоимость ОС в БУ и НУ (п. 9 ФСБУ 26/2020, п. 24 ФСБУ 6/2020, п. 2 ст. 257 НК РФ):

- Дт 08 Кт 10, 23, 60, 70, 69 — кап.вложения на улучшение ОС;

- Дт 01 Кт 08 — увеличение первоначальной стоимости ОС.

Восстановление ОС — это устранение неисправностей, поддержание работоспособности в виде замены изношенных неисправных деталей:

- замена частей;

- ремонт;

- технические осмотры;

- техническое обслуживание (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

Затраты на ремонт ОС (техобслуживание) могут отражаться в БУ по-разному:

- осуществляемые чаще 12 месяцев — не включаются в капвложения, а учитываются как текущие расходы (пп. «б» п. 16 ФСБУ 26/2020):

Дт 20, 23, 25, 26, 44, 91.02 Кт 10, 60, 69, 70, 76;

- существенные по величине и регулярные, периодичностью более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев, — как капитальные вложения (п. 6, 7, 10 ФСБУ 6/2020, п. 5 ФСБУ 26/2020):

Дт 08 Кт 10, 23, 60, 69, 70.

В НУ затраты на ремонт и техобслуживание основных средств, вне зависимости от периодичности их проведения и стоимости, включаются единовременно в расходы, связанные с производством и реализацией (пп. 2 п. 1 ст. 253 НК РФ, п. 1 ст. 260 НК РФ, 324 НК РФ).

Оба варианта затрат на ремонт и ТО разобраны на примерах в 1С в статье Капитализируемый ремонт и ТО

Выбытие ОС

Объект ОС, который выбывает или не способен приносить экономические выгоды, списывается с БУ (п. 40 ФСБУ 6).

Если предпринимаются действия по продаже объекта ОС и он перестает использоваться, то в БУ его нужно переквалифицировать в долгосрочный актив к продаже (п. 10.1 ПБУ 16/02, Рекомендация Р-84/2017-КпР «Переклассификация основных средств в активы для продажи»):

В НУ не предусмотрена переквалификация активов, такой актив продолжает учитываться как амортизируемое имущество. Но продолжать учитывать амортизацию в составе расходов, уменьшающих налог на прибыль, — рискованно.

Условия для переквалификации актива и порядок действий изучите в материале Перевод ОС в ДАП.

Если актив продолжает работать в качестве ОС, а затем продается, то его не нужно переводить в ДАП. Операцию отразите обычной реализацией ОС:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации ОС;

- Дт 01.09 Кт 01.01 — списание первоначальной (восстановительной) стоимости ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости ОС;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС.

При реализации ОС с убытком, в НУ он не может быть учтен единовременно. Убыток включается в состав косвенных (прочих) расходов равными долями в течение оставшегося СПИ (п. 3 ст. 268 НК РФ).

Убыток по БУ полностью учитывается в момент реализации (п. 31 ПБУ 6/01).

Особенности учета ОС

Консервация ОС

В случае приостановки использования ОС, в т. ч. в связи с его консервацией:

- амортизация в БУ не приостанавливается, но такие ОС учитывают обособленно (п. 30, пп. «и» п. 45 ФСБУ 6/2020).

- в НУ законсервированное ОС исключают из амортизируемого имущества, если консервация длится более 3 месяцев (п. 3 ст. 256 НК РФ).

Обесценение ОС

На конец каждого отчетного периода организация проверяет ОС на наличие признаков обесценения (п. 38 ФСБУ 6/2020, п. 9, 12-14 МСФО 36). Если признаки найдены, объект отражается в бухгалтерской отчетности по возмещаемой стоимости, разница признается в виде убытка от обесценения (п. 9 МСФО 36):

- Дт 91.02 Кт 02.04.

В НУ понятия обесценения нет, данная процедура не осуществляется.

Оценить возмещаемую сумму актива, а также отразить убыток от обесценения, поможет пошаговая инструкция Обесценение.

Последующая оценка БУ

Способ последующей оценки ОС в БУ нужно закрепить в учетной политике (п. 13 ФСБУ 6/2020):

- по первоначальной стоимости,

- по переоцененной стоимости.

В НУ учет ОС ведется только по первоначальной (восстановительной) стоимости.

Если в вашей учетной политике выбран способ учета ОС по переоцененной стоимости, узнайте из статьи Переоценка, как такие операции учитывать в 1С.

Инвестиционная недвижимость

Активы в виде недвижимости, предназначенной для сдачи в операционную аренду или получения дохода от прироста ее стоимости, называются инвестиционной недвижимостью (п. 11 ФСБУ 6/2020). Как правило они учитываются на счете 03 «Доходные вложения в материальные ценности».

Разобраться со сложностями определения и учета таких ОС поможет статья Инвестиционная недвижимость.

Неотделимые улучшения в арендуемое имущество

Если организация провела неотделимые улучшения арендованного объекта, то затраты на них можно учесть одним из вариантов, прописав его в учетной политике по БУ (п. 7.1 ПБУ 1/2008):

- в составе права пользования арендой (ППА) по объекту аренды (пп. «в» п. 13 ФСБУ 25/2018);

- признать отдельным объектом ОС (п. 18 ФСБУ 26/2020).

В НУ некомпенсируемые неотделимые улучшения (с согласия арендодателя) могут включаться в состав амортизируемого имущества, если соответствуют установленным для этого критериям в обычном порядке (п. 1 ст. 256 НК РФ).

Как отличить отделимые улучшения от неотделимых и на каких условиях расходы на них можно списать в НУ, изучите подробнее Неотделимые улучшения при аренде.

Дополнительные разделы самоучителя

Обратите внимание на дополнительные разделы Самоучителя по ОС:

- в разделе ОТЧЕТЫ И ДОКУМЕНТЫ рассмотрены все основные документы по учету ОС в программе 1С Бухгалтерия и порядок работы с ними. Также в разделе можно узнать об отчетах ОС, которые обязательно пригодятся вам в работе;

- раздел ТОП ВОПРОСОВ содержит самые частые вопросы по учету основных средств и ответы на них;

- в разделе ДОП.МАТЕРИАЛЫ содержатся дополнительные лайфхаки, ошибки, допускаемые по учету ОС;

- в разделе НОВОСТИ узнайте о новостях изменений законодательства по ОС;

- в разделе СЕМИНАРЫ располагаются актуальные семинары по нюансам учета ОС.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Источникна содержание основных средств . Капиталовложения в приобретение ОС. Если изначально в арсенале предпринимателя отсутствовало то или иное основное средство , он затратил средства и приобрел его законным образом (создал, построил, купил, взял в аренду, в кредит и т.п.), значит, осуществлено капитальное вложение средств – инвестиция. … строительство и оснащение новых сооружений, зданий, предприятий, объектов недвижимости; создание активов, как материальных, так и объектов интеллектуальной собственности … Как отразить в учете затраты на капитальный ремонт объекта основных средств (ОС), если в налоговом учете создается резерв предстоящих расходов на ремонт?

Определение и расчет капитальных затрат

Любой предприниматель вкладывает в свое дело финансовые средства для его организации, управления, материального обеспечения. Важно, чтобы эти затраты окупились, то есть приносили ожидаемый эффект. Одна из форм таких инвестиций – капитальные затраты.

Рассмотрим, какие виды капитальных вложений применяются в предпринимательстве, каким образом их учитывать и рассчитывать их эффективность.

Капитальные затраты в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций.

Какие затраты называются капитальными

Управляя своим предприятием, владелец вкладывает средства в воспроизводство основных фондов. Приобретая или обновляя фонды, предприниматель осуществляет капитальные затраты (расходы, вложения).

Иными словами, капитальные затраты – это выраженный в финансовой форме прирост основных активов.

Их главное назначение – непосредственно способствовать увеличению финансового результата организации путем получения максимальной выгоды от каждого конкретно взятого актива.

Вопрос: Как отразить в учете организации-арендатора, применяющей УСН (объект налогообложения «доходы, уменьшенные на величину расходов»), капитальные вложения (в виде неотделимых улучшений) в арендованное основное средство (ОС), произведенные с согласия арендодателя, если по условиям договора аренды арендодатель не возмещает такие затраты?

Посмотреть ответПри оформлении отчетности по международному финансовому стандарту (МСФО) капитальные затраты именуются CAPEX (аббревиатура от английских слов «capital expenditure» – капитальные расходы). Они относятся к вложениям в необоротные активы:

- их покупке;

- оформлению на них кредита;

- взятия в аренду, лизинг и т.п.;

- ремонту;

- модернизации;

- замене;

- увеличению фондов.

Все капитальные затраты в конечном итоге работают на финансовый результат предприятия – баланс на финал учетного периода, позволяющий определить чистую прибыль.

Для учета капитальных трат в бухгалтерском балансе предусмотрена отдельная графа для каждого актива, где в конце периода учета отображаются соответствующие данные.

ВАЖНО! Средства на эти затраты могут быть взяты или из внешних источников, или из чистой прибыли, оставшейся после уплаты всех налогов. Капиталовложения – это всегда привлечение реальных средств, не находящихся в обороте.

Законодательно капитальные инвестиции регламентированы:

- Федеральным законом № 39 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25.02.1999 года;

- Международным стандартом (МСФО, IAS) 16 «Основные средства»;

- МСФО (IAS) 23 «Затраты по займам».

Виды капитальных затрат

Несмотря на то что цель капитальных затрат – обеспечения работы предприятия, их можно условно разделить на две группы:

Капиталовложения в приобретение ОС

Если изначально в арсенале предпринимателя отсутствовало то или иное основное средство, он затратил средства и приобрел его законным образом (создал, построил, купил, взял в аренду, в кредит и т.п.), значит, осуществлено капитальное вложение средств – инвестиция. К таким вложениям денег могут быть отнесены такие операции с активами:

- строительство и оснащение новых сооружений, зданий, предприятий, объектов недвижимости;

- создание активов, как материальных, так и объектов интеллектуальной собственности;

- расширение материальной и нематериальной базы организации;

- приобретение целостных активов «с нуля», например, фирмы, патента, торговой марки и т.п.

Актив должен функционировать, принося прибыль, и амортизироваться в результате использования. Для того чтобы поддерживать его работоспособность, нужно до истечения срока полезного использования вкладывать в него определенные средства:

- на обслуживание;

- на ремонт;

- на модернизацию;

- на тестирование и проверку;

- на техническое перевооружение;

- на проектно-изыскательские работы.

Что входит в состав КЗ

Капитальными затратами считаются не только средства, потраченные непосредственно на создание и обслуживание актива, но и сопутствующие им, такие как:

- затраты на подготовку площадки для строительства;

- цена доставки, погрузки-разгрузки материалов, оборудования, инвентаря и т.д.;

- средства на монтаж оборудования и конструкций;

- стоимость профессиональных консультаций;

- трудовые вознаграждения за все эти виды работ.

Учет капитальных инвестиций

Средства, затраченные на сохранение или реконструкцию запланированных финансовых выгод, нужно учитывать в том периоде, к которому они относятся, то есть в текущем.

Как отразить в учете затраты на капитальный ремонт объекта основных средств (ОС), если в налоговом учете создается резерв предстоящих расходов на ремонт?

Необходимо постоянно контролировать объем капиталовложений, их источники и эффективность (окупаемость). Для этого применяется фиксация и исчисление таких показателей:

- первичная стоимость ОС, которые уже имелись у предпринимателя;

- суммы их амортизации (по плану);

- объемы неистраченных амортизационных отчислений за предыдущие периоды (показатель отображается на начало текущего периода);

- сумма затрат на планируемую замену или списание (выбытие, продажу) ОС в текущем году;

- примерная сумма амортизации на свежеприобретенные активы;

- остаточная стоимость основных средств;

- амортизация на финальную дату отчетного периода.

ВНИМАНИЕ! Расчет капитальных вложений происходит с помощью календарного планирования, где заложена стратегия инвестирования для максимальной прибыльности. На основании этого планирования можно составить заявку на бюджет будущих капитальных затрат.

Расчет эффективности капитальных вложений

Эффективность капитальных затрат – это их окупаемость, то есть целесообразность этих затрат в следующем периоде, соответствие принятым нормативам. В каких единицах можно измерить эффективность капитальных инвестиций?

- Денежная оценка – сумма дополнительной прибыли, средства, полученные за товары, услуги, работы.

- Оценка по текущим параметрам – зависит от сферы применения капиталовложений (это могут быть возросшие объемы мощности, увеличившаяся пропускная способность, количество произведенной продукции и пр.).

- Оценка по относительным параметрам, то есть факторам, установленным самой организацией (например, повышение общего достатка работников, улучшение мотивации и т.п.)

- В конкретных параметрах актива (например, площадь построенного здания, количество станков в модернизированном цеху и т.п.).

Показатели сравниваются с соответствующими параметрами минувших лет и/или запланированными цифрами.

Методы расчета капиталовложений

От правильности этого расчета зависит принятие решения об инвестициях – ведь никто не даст или не потратит деньги на то, что впоследствии явно не окупится и не принесет прибыли как предприятию, так и самому вкладчику.

Эффективность вложений капитала определяется двумя видами коэффициентов:

- общий – зависимость планируемых итогов от расходов на их достижение;

- сравнительный – зависимость от коэффициентов прошлых периодов или нормативных параметров (эффективный показатель должен превышать или хотя бы равняться предыдущим).

Формулы расчета коэффициента эффективности капиталовложений

Коэффициент эффективности показывает, сколько прибыли в конце периода принес каждый вложенный рубль (конкретно по каждому активу). Его можно рассчитать по формуле:

- КЭ – коэффициент эффективности вложений;

- П – годовая прибыль;

- Квл. – количество капиталовложений за данный период.

Для производственных отраслей эта формула несколько видоизменяется:

- Ц – цена товара, производимого в течение года;

- С – его себестоимость.

В торговле коэффициент эффективности вложений определяется с помощью учета надбавок и издержек:

- Н – объемы торговых надбавок;

- И – издержки по обороту.

В зарубежных исследованиях в этих расчетах дополнительно учитывается амортизация:

Кроме коэффициента эффективности, обязательно нужно брать в расчет срок окупаемости вложений. Он исчисляется производной формулой (в каждой сфере от своей изначальной формулы):

ОБРАТИТЕ ВНИМАНИЕ! Для кредитных организаций (банков) капитальные затраты имеют другой экономический смысл, потому что для них внеоборотные активы имеют несоизмеримо меньшее значение, чем для предприятий.

Источникстроительство объектов основных средств ; подготовка проектной, рабочей и организационно-технологической документации … Первоначальной стоимостью основного средства считается общая сумма связанных с ним капвложений, осуществленных до признания объекта в бухучете (п. 12 ФСБУ 6/2020). Но затраты , понесенные до принятия решения о приобретении , создании, улучшении и (или) восстановлении ОС, в капвложения не включают (п. 16 ФСБУ 26/2020). … ДИ – это затраты на создание, увеличение размеров и приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи, за некоторыми исключениями.