Покупая недвижимость, собственники могут претендовать на льготу от государства – получение имущественного налогового вычета. Разберем, возможна ли такая льгота при покупке квартиры в новостройке. И в чем особенности предоставления налогового возврата тем, кто приобретает квартиру на первичном рынке с привлечением банковских средств.

Можно ли вернуть налог, если жильё в строящемся доме?

Имущественный налоговый вычет возможно получить с приобретения любого вида недвижимости, будь то квартира в старом доме или жилплощадь в новостройке. Льгота предусмотрена, даже если новостройка покупается через ипотечное кредитование.

Но возможность получения вычета напрямую зависит от этапа строительства.

При каких условиях это возможно?

Получить возврат можно при соблюдении следующих условий:

- Быть налоговым резидентом России.

- Покупать жилье, которое находится в пределах РФ.

- Иметь доход, с которого удерживался подоходный налог.

Получить имущественный вычет можно только после того, как будет подписан акт приема-передачи квартиры. То есть после того, как дом будет сдан, а квартира принята у застройщика. Это условие регламентируется пп. 6 п. 3 ст. 220 НК РФ.

Налоговый вычет за квартиру в новостройке без права собственности.

Для возврата по ипотечным процентам существует условие, согласно которому, его можно оформлять только после получения основного вычета.

Когда вернуть нельзя?

Нельзя претендовать на имущественный вычет гражданам, которые:

- не имели официального дохода и не отчисляли подоходный налог;

- приобрели жилплощадь у взаимозависимых, либо близких родственников (ст. 105.1 НК РФ );

- являются индивидуальными предпринимателями на УСН или ЕНВД, при которых НДФЛ не уплачивается;

- приобретали недвижимость за счет работодателя;

- купили недвижимость за счет жилищных субсидий или материнского капитала;

- получили право собственности на квартиру на условии дарения;

- не имеют российского гражданства;

- ранее использовали свое право на налоговый вычет.

Возврат НДФЛ при долевом строительстве по ДДУ

Российское законодательство (ст. 220 НК РФ) дает право собственникам, купившим квартиру в ипотеку в строящемся при долевом строительстве жилья, воспользоваться следующими видами льгот по получению имущественного налогового вычета:

- Вычет с основной суммы, оплаченной за новостройку.

- Возврат части процентов по жилищному кредиту.

- Компенсация части расходов на отделочные материалы и разработку проектной документации на ремонтные работы.

Вычет на ремонт возможно получить только при условии, что квартира в новостройке передается без отделки, и этот факт прописан в договоре.

Какой может быть сумма и от чего она зависит?

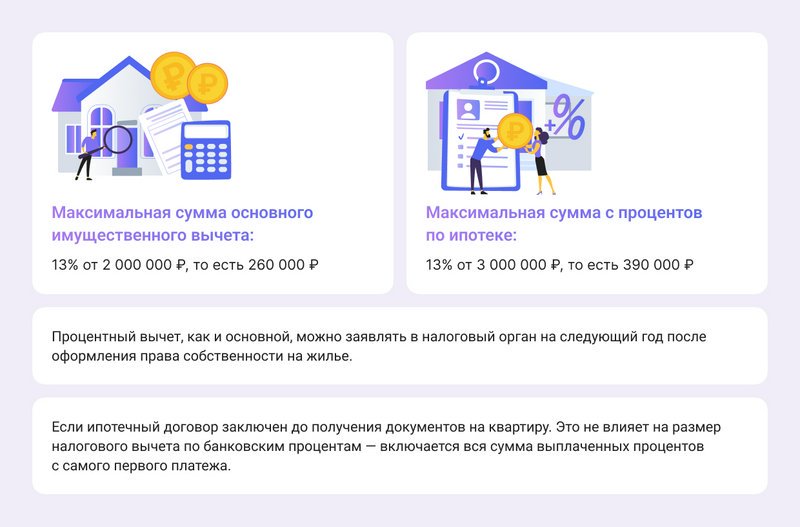

Максимум, с которого возможно получить основной вычет при покупке квартиры – два миллиона рублей. То есть, вернуть возможно 13% от двух миллионов. Налоговый вычет можно получить только на доходы, с которых был уплачен НДФЛ.

Согласно ст. 220 ч. 2 НК РФ, начиная с 01 января 2014 г., получать налоговый вычет можно несколько раз до тех пор пока не будет исчерпана максимальная сумма (2 млн. рублей) и заявитель не вернет себе 260 тыс. рублей.

С возвратом вычета с ипотеки все не так однозначно, максимальная сумма возврата процентов зависит от даты приобретения недвижимости:

- В случае приобретения жилплощади после 2014 года, максимальный размер вычета по ипотеке составит три миллиона рублей. То есть получить можно до 390 тыс. рублей.

- Если квартира в новостройке покупалась до 2014 года, то ограничений по возврату нет.

Налоговый вычет по процентам за пользование ипотекой предоставляется государством только на один объект недвижимости.

Какие документы нужно предоставить?

Пакет необходимых документов незначительно отличается, в зависимости от того, где планируется получать возврат. Обязательный пакет документов, требуемый в любом случае:

- Паспорт и ИНН заявителя.

- Документ на покупку квартиры в новостройке. Например, договор долевого участия.

- Платежные документы.

- Акт приёмки квартиры от застройщика.

- Справка 2-НДФЛ с информацией о доходах за 12 месяцев года, в котором приобреталась квартира.

- Заявление на имущественный вычет.

- Выписка из ЕГРН или свидетельство о праве собственности.

- Справка о процентах, которые были уплачены, или ипотечный договор с банком.

- Заявление на возврат подоходного налога в связи с покупкой недвижимости.

- Свидетельства о браке, если ипотека оформлялась на супругов.

Если возврат планируется получать через работодателя, то ему необходимо предоставить уведомление из налоговой службы, которое выдается в ответ на рассмотрение заявления на получение возврата.

Если необходим вычет от налоговой, то в нее дополнительно предоставляется:

- Заявление о переводе средств на банковский счет.

- Реквизиты банковского счета.

- Декларация о доходах (форма 3-НДФЛ).

Полный перечень документов для получения вычета, а также правила подачи и сроки рассмотрения вы найдёте в данной статье.

Куда и когда подавать?

Подавать документы необходимо в налоговую по месту жительства или в бухгалтерию своего работодателя. Налоговая инспекция переведет положенные деньги за весь предыдущий период на банковский счет. А на работе не будут вычитать НДФЛ из зарплаты, таким образом она увеличится на 13%.

В налоговую необходимо подавать документы по окончании года, в котором был подписан акт приема-передачи. А перед оформлением вычета в бухгалтерии работодателя необходимо получить уведомление из налоговой.

Важно! Подать декларацию в ФНС необходимо до 30 апреля следующего года. Согласно п.7 ст.78 НК РФ, вернуть НДФЛ возможно только за три предшествующих года.

Порядок возврата налога за приобретение жилья в новостройке

В зависимости от источника получения возврата (налоговая или работодатель) будет отличаться процедура и срок получения вычета.

Инструкция для получения возврата через налоговую инспекцию:

- Дождаться окончания года, в котором квартира была передана от застройщика по акту приёма.

- Подготовить требуемые документы.

- Заполнить декларацию (форма 3-НДФЛ) за год, когда квартира была передана застройщиком.

- Подать все собранные документы, декларацию и заявление в налоговую инспекцию. Сделать это можно лично или онлайн через личный кабинет налогоплательщика.

- Ждать решения налоговой инспекции. Максимальный срок – три месяца.

- В течение одного месяца после положительного решения получить назад уплаченную в предыдущем году сумму подоходного налога.

Инструкция для получения имущественного вычета через работодателя:

- Собрать все требуемые документы.

- Отнести их в налоговую инспекцию и запросить уведомление о налоговом вычете для работодателя.

- В течение месяца получить оригинал уведомления и передать его работодателю.

- Написать у работодателя заявление на получение имущественного вычета.

- До конца года получать зарплату без удержания 13% подоходного налога.

Причины и основания для отказа в выплате

Сотрудники налоговой инспекции могут отказать в предоставлении имущественного вычета по следующим причинам:

- Гражданин не уплачивал НДФЛ в период, за который просит льготу.

- Заявитель просит предоставить вычет на основании предварительного договора купли-продажи, а квартира еще не передана ему по акту приема-передачи.

- Декларация о доходах заполнена некорректно.

- Предоставлен не полный пакет требуемых документов.

Налогоплательщик, который покупает квартиру в новостройке с привлечением ипотечных средств, может рассчитывать на получение государственной льготы – имущественный вычет. Причем вернуть можно не только часть средств на покупку квартиры, но и часть уплаченных банку процентов по кредиту.

В целом процедура не многим отличается от покупки в ипотеку жилья на вторичном рынке. Основное отличие в том, что возврат за новостройку можно получить не с момента подписания договора с застройщиком, а с периода, когда квартира будет передана собственнику по акту приема-передачи.

Полезное видео

Видео о получение вычета при покупке квартиры, в строящемся доме:

Источник: pravosudie.guru

Налоговый вычет по ипотеке: как вернуть ₽390 тыс. за уплаченные проценты

При покупке квартиры в ипотеку благодаря налоговым вычетам в общей сложности можно вернуть до 650 тыс. руб. Это максимальный размер суммарной налоговой льготы по основной сумме покупки и уплаченным процентам по кредиту. Главные условия для получения вычета — нужно платить подоходный налог и иметь зарегистрированное право собственности на недвижимость.

Рассказываем, как воспользоваться налоговым вычетом за уплаченные проценты по кредиту, в какие сроки это можно сделать и какую сумму вернуть.

Налоговый вычет по ипотеке

При покупке дома, квартиры (в том числе в ипотеку), дачи, земельного участка, а также при строительстве дома и расходах на его отделку можно вернуть сумму подоходного налога (НДФЛ, его размер составляет 13%). Для этого существует имущественный налоговый вычет, который можно оформить на всю сумму покупки (основной вычет) и на проценты по кредиту.

Последовательность получения вычетов законодательно не установлена, поэтому возможны варианты. Можно получить сначала вычет на жилье, потом — на проценты. А можно и оба вычета одновременно (если позволяет сумма налогооблагаемого дохода). Допускается получение основного вычета при покупке одной недвижимости, а возврат с процентов по ипотеке — с другой.

Сама сумма налога, которую можно вернуть, определяется двумя параметрами: расходами при покупке жилья и уплаченным подоходным налогом.

Максимально возможная сумма для расчета основного имущественного вычета составляет 2 млн руб., от нее отсчитываются 13%. Таким образом, сумма, которую можно вернуть, составляет до 260 тыс. руб. (или 13% от 2 млн руб.), даже если квартира стоит 10 млн или 100 млн руб. Если же недвижимость стоит меньше 2 млн руб., то остаток по имущественному вычету можно получить при покупке жилья в будущем (ст. 220 НК РФ).

Лимит по вычету ограничен уплаченной за год суммой подоходного налога. Например, если за год покупатель недвижимости уплатил 150 тыс. руб. налога, его вычет не может превышать эту сумму. Но остаток можно получить на следующий год — опять же в границах уплаченного за год подоходного налога. Если все равно остается недополученная сумма, она вновь переносится на следующий год.

Налоговый вычет за проценты по ипотеке

При покупке квартиры в ипотеку есть право на налоговый вычет за выплаченные банку проценты. В расчет берутся все реально погашенные проценты, но есть и лимит — не более 3 млн руб. Сумма налогового вычета по процентам рассчитывается по аналогии с имущественным вычетом — это 13% от суммы базы (выплаченных процентов).

Таким образом, максимальная сумма к возврату по процентам составляет 390 тыс. руб. Рассчитать сумму вычета по процентам можно онлайн с помощью специализированных сервисов. Обычно они доступны на сайтах банков.

Это правило распространяется на кредиты, которые оформлены после 1 января 2014 года. Для ипотечных кредитов, которые выдавались до этого времени, ограничений по верхнему пределу нет — 13% можно вернуть от всей суммы погашенных процентов. То есть если проценты по оформленной до 2014 года ипотеке составляли 4 млн руб., то можно вернуть 520 тыс. руб. (или 13% от 4 млн руб.).

Ограничение по сумме подоходного налога, уплаченного за год, в котором куплена квартира, действует и здесь. Но, в отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта. Это следует учитывать — иногда лучше сохранить налоговую льготу и потратить ее при другой ипотеке.

В отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта (Фото: Alexander Rathsshutterstock)

Когда можно получить вычет за проценты

Право получения вычета по процентам, как и при основной сумме, возникает после регистрации права собственности. Заявить о вычете можно в году, следующем за годом оформления права собственности на жилье. К примеру, если квартира была оформлена в собственность в 2020 году, то подавать декларацию 3-НДФЛ для получения вычета можно не раньше 2021-го.

При ипотеке на новостройку выплачивать кредит начинают, как правило, гораздо раньше регистрации права собственности. В этом случае вычет будет рассчитан с первого ипотечного платежа, но заявить права на его получение все равно можно будет только после получения права собственности. Например, в 2017 году был заключен договор долевого участия (ДДУ), а акт приема-передачи подписан в 2020-м. Право на имущественный вычет возникает с 2021 года, но все уплаченные с 2017 года проценты будут зачтены.

Вычет можно оформлять как в процессе выплаты кредита, так и после погашения пpoцeнтныx нaчиcлeний. Декларации и заявления на вычет можно подавать в налоговую ежегодно, пока не исчерпается их лимит, или раз в несколько лет. К примеру, если в 2020 году заемщик выплатил банку проценты в размере 100 тыс. руб., то в 2021 году можно претендовать на вычет в размере 13 тыс. руб.

«Срока давности нет. Но на вычет можно подать документы только за три последних года. То есть вам вернется часть налогов, уплаченных за три последних года. К примеру, в 2021 году вы можете подать заявление на вычет за 2020, 2019 и 2018 годы», — уточнил руководитель направления по развитию ипотечного кредитования Райффайзенбанка Антон Красильников.

Если заемщик хочет вернуть часть пpoцeнтoв пo ипoтeкe из cyммы нaлoгa, кoтopый yплaтил в 2021 году, сделать это он сможет до конца 2024 года. Если он обратится за вычетом позже, то проценты по ипотеке зa 2024 гoд вepнyть yжe нe пoлyчитcя, нo можно вepнyть нaлoг, yплaчeнный в пocлeдyющeм.

Как получить вычет по выплаченным процентам

Для основного и процентного вычета по ипотеке существует единая декларация 3-НДФЛ. Вернуть проценты по ипотеке можно и отдельно от основной суммы. Сделать это можно, как и в случае с основным вычетом, двумя способами: через налоговую и работодателя. В последнем случае документы стоит подавать сразу, не дожидаясь конца года. Работодатель не будет удерживать НДФЛ с зарплаты, пока не исчерпается весь полагающийся лимит компенсации.

Либо можно обратиться в налоговую инспекцию, дождавшись окончания года, в течение которого приобретено жилье. Такой способ подходит тем, кто хочет получить большую сумму сразу. Документы можно подать как в налоговой инспекции по месту регистрации, так и онлайн через личный кабинет налогоплательщика на сайте ФНС.

Для получения вычета по процентам по ипотеке налогоплательщику необходимо:

1. Подсчитать сумму вычета и налога к возврату.

2. Подготовить необходимые документы:

- копию паспорта;

- справку по форме 2-НДФЛ;

- копию договора долевого участия или договора купли-продажи квартиры;

- выписку из ЕГРН;

- копию кредитного договора, по которому были выплачены проценты;

- справку из банка об уплате процентов по кредиту;

- заявление на получение налогового вычета.

3. Выбрать подходящий способ для возврата НДФЛ (через работодателя или налоговую).

Если получение вычета будет проходить через работодателя, подавать декларацию по форме 3-НДФЛ не нужно. Бухгалтерия перестанет удерживать НДФЛ из зарплаты до тех пор, пока доходы с начала года не превысят сумму вычета. Если за год использовать весь вычет не получилось, остаток переносится на следующий год, но документы надо будет подавать заново. Если возврат средств происходит через налоговую, нужно заполнить налоговую декларацию.

4. Заполнение налоговой декларации по форме 3-НДФЛ и подача документов.

Главный документ для получения налогового вычета по процентам — налоговая декларация. Ее бланк по форме 3-НДФЛ можно получить в налоговой службе или на сайтах налоговых. За каждый год — отдельная декларация.

5. Получить вычет и вернуть налог.

После подачи документов и декларации последует проверка, ее срок занимает до трех месяцев. Еще месяц отводится на перечисление НДФЛ на счет налогоплательщика. Итого с момента подачи декларации до возврата денег на счет может пройти около четырех месяцев.

Нововведения

С 2022 года россияне смогут подать заявление на налоговый вычет за 2021 налоговый год в упрощенном порядке. По новым правилам, физлица смогут возмещать НДФЛ одним только заявлением — без составления декларации 3-НДФЛ. Подтверждения права на вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денежных средств.

Вычет по процентам в браке

Право на процентный вычет по ипотеке имеет каждый супруг независимо от того, на кого оформлен кредит — собственность в браке считается общей, если иное не установлено брачным договором, пояснил партнер налоговой практики BMS Law Firm Давид Капианидзе.

Каждый супруг имеет право на получение вычета по процентам в размере 390 тыс. руб. Законодательно установленного порядка распределения вычета между супругами нет, так что они могут распределить вычет как угодно — пополам или один из супругов может отказаться от вычета в пользу другого. Для этого пишется заявление при подаче документов в налоговый орган. В этом случае второй супруг не теряет права в будущем заявить о вычете на квартиру, купленную в ипотеку.

«Если вычет распределили 50/50, то право на вычет теряется у обоих. Это невыгодно, когда переплата за ипотеку небольшая. Например, если переплата 2 млн руб., то каждый сможет взять вычет только с 1 млн руб., или 130 тыс. руб., остаток уже не сохранится», — отметил юрист.

Поэтому о вычетах заявлять обоим супругам выгоднее, когда переплата за проценты большая. Например, если переплата по процентам составляет 6 млн руб., то каждый из супругов может заявить о вычете в 390 тыс. руб.

Источник: realty.rbc.ru

Имущественный налоговый вычет на покупку квартиры в ипотеку

Купили квартиру в ипотеку — поздравляем! В статье расскажем, как получить налоговый вычет за покупку квартиры и за уплаченные проценты по кредиту, когда проценты вернуть не удастся и что будет с вычетом при рефинансировании кредита.

Что такое налоговый вычет за квартиру по ипотеке

Российское законодательство предоставляет физическим лицам — налоговым резидентам РФ льготы в виде имущественного налогового вычета на приобретение квартиры, дома, комнаты, земельного участка, а также долей в них.

За счет этой льготы возможно вернуть до 650 тыс. рублей — на покупку жилья в ипотеку, включая уплату банковских процентов.

Налоговый вычет при покупке квартиры и другой недвижимости в ипотеку предоставляется:

- на стоимость покупки (основной) — в размере до 2 млн рублей;

- на фактически уплаченные проценты — в размере до 3 млн рублей.

В основной имущественный вычет включаются расходы на покупку жилой недвижимости. При этом в вычет попадают как личные накопления, так и кредитные средства. Максимальная сумма основного имущественного вычета составляет 2 млн рублей, 13% от них, то есть 260 тыс. рублей возвращается налогоплательщику.

Принцип расчета имущественного налогового вычета одинаков и для приобретения жилья на собственные деньги, и для покупки в ипотеку.

Разрешается получать основной вычет с покупки одной недвижимости, а с процентов по ипотеке — с другой.

При покупке ипотечного жилья у вас есть право на вычет по процентам за ипотеку, выплаченным банку в налоговом периоде. С 1 января 2014 года в расчет берутся все фактически погашенные проценты, но не более 3 млн рублей. Из этой суммы государство вернет на ваш счет 13%, то есть 390 тыс. рублей (13% х 3 млн).

Если вы оформили ипотеку до 1 января 2014 года, то размер налогового вычета по ипотечным процентам не ограничен. Это значит, что вы можете получить 13% от суммы всех фактически уплаченных процентов.

Например, в 2012 г. вы взяли ипотеку на сумму 14 млн рублей и купили квартиру за 15 млн рублей С 2012 по 2021 гг. выплатили банку 5 млн рублей процентов. Сделка официально оформлена до 1 января 2014 г., поэтому вы имеете право претендовать на вычет при покупке квартиры в ипотеку, равный сумме фактических выплат. В итоге на ваш счет будет зачислено 650 тыс. рублей (13% х 5 млн руб.).

Если на покупку жилья вы потратили меньше денег, чем заняли у банка, то сумма вычета по процентам по ипотеке будет равна тем процентам, которые были выплачены на сумму кредитных средств, указанную в договоре купли-продажи.

Например, в 2013 году вы оформили ипотеку на 15 млн рублей и выплатили банку 6 млн рублей процентов. При этом квартиру вы купили за 13 млн рублей, о чем указано в договоре купли-продажи и платежных документах. Сделка официально оформлена до 1 января 2014 года, поэтому вы вправе претендовать на возврат 13% от суммы уплаченных процентов. Но так как вычет предоставляется именно на покупку квартиры в ипотеку, в него попадут проценты с 13 млн, а не с 15 млн рублей, то есть с суммы, фактически потраченной на покупку квартиры.

Сумма процентов, которая попадет в вычет, рассчитывается в пропорциональном соотношении между суммой по ипотечному договору и реальной суммой покупки, указанной в договоре купли-продажи.

Общим условием предоставления вычета для обоих периодов времени — до 2014 года и после 2014 года является то, что вы ранее не получали налоговый вычет на проценты по ипотеке, взятой на покупку другой недвижимости.

Виды кредитов, проценты по которым можно включить в налоговый вычет

Вычет на проценты можно получить на любые заемные средства, которые были выделены на покупку или строительство недвижимости. Это значит, что заем у работодателя на покупку жилья также попадает в налоговый вычет по уплаченным процентам. Главное условие – в договоре должно быть прописано целевое назначение займа: покупка/строительство определенной квартиры, дома и т.п. В противном случае вам будет отказано в возврате по процентам.

Например, вы взяли 3 млн рублей потребительского кредита и купили на него квартиру. Вы имеете право на получение налогового вычета в сумме 2 млн рублей и на возврат налога при покупке квартиры в размере 260 тыс. рублей. Но вычет по кредитным процентам заявить не можете, так как кредит не был оформлен как целевой.

Налоговый вычет по ипотеке при рефинансировании кредита

Бывает, что на фоне новых предложений взятый вами кредит выглядит менее привлекательно. В этом случае можно рефинансировать (перекредитовать) свой заем. Вы получаете кредит на более выгодных условиях, закрываете первоначальный договор заемными деньгами и продолжаете платить в рамках нового договора.

Рефинансирование кредита не ущемляет ваши права на возврат налога с ипотечных процентов. Вычет предоставляется по обоим договорам. Главное условие — новый договор, выданный банком, должен иметь четкое назначение — рефинансирование первоначального целевого кредита. Если вы оформили другой кредит просто для того, чтобы погасить старый, то налоговый вычет получить не удастся.

Правила получения вычета по процентам за ипотеку

Процентный вычет, как и основной, можно заявлять в налоговый орган на следующий год после оформления права собственности на жилье. Допустим, вы получили документы на квартиру в 2021 году — подавать декларацию 3-НДФЛ можно не ранее 2022 г.

Для того чтобы оформить налоговый вычет на жилье, приобретенное в кредит (ипотеку/жилищный заем), в ИФНС по месту жительства необходимо представить следующие документы:

- заполненную налоговую декларацию 3-НДФЛ;

- договор с банком, работодателем и т.п. о предоставлении целевого кредита/займа;

- справку о сумме выплаченных за год процентов;

- справку 2-НДФЛ с места работы;

- договор купли-продажи или ДДУ (в случае покупки квартиры в строящемся доме);

- документы, подтверждающие право собственности и оплату жилья;

- прочие документы, соответствующие вашей ситуации.

Нередко бывает так, что ипотечный договор заключен до получения документов на квартиру. Это не влияет на размер налогового вычета по банковским процентам — включается вся сумма выплаченных процентов с самого первого платежа.

Например, в октябре 2020 года вы взяли ипотеку на покупку дома. Выплачивать основной долг и проценты начали с первого месяца ипотечного договора. В начале 2021 года вы купили дом и зарегистрировали право собственности. Право на налоговый вычет у вас возникает в 2021 году. При этом в расчет попадут все проценты, начиная с 2020 года.

Если вы покупаете новостройку, то, как правило, проценты по ипотеке выплачиваются раньше оформления документов на жилье. Ведь сначала вы берете кредит, покупаете квартиру в строящемся доме и ждете, когда его построят и сдадут. Когда в этом случае можно заявлять налоговую льготу?

Пример из практики налоговых экспертов онлайн-сервиса НДФЛка.ру

Сергей Ш. в 2019 году заключил договор ипотеки и договор долевого участия в строительстве нового дома. Квартира была передана по акту лишь в 2021 году. Клиент интересуется, когда можно получить вычет по ипотеке?

Налоговый эксперт изучил все документы, загруженные клиентом в онлайн-сервис. Информация поступила такая: кредит и проценты Сергей начал выплачивать с 2019 года. Поскольку акт приема-передачи был подписан в 2021 году, право на налоговый вычет на квартиру возникает в 2021 году, и все выплаченные с 2019 года проценты можно также принять к расходам.

Эксперт заполнил декларацию за 2021 год, где были заявлены налоговые вычеты на покупку жилья и выплату процентов в 2019-2021 г.г.

С 2022 года действует новый порядок предоставления налогового вычета на покупку квартиры в новостройке. Вместе с декларацией за 2022 и последующие годы нужно предоставлять в ИФНС, помимо передаточного акта, выписку из ЕГРН. То есть квартира должна быть не только принята, но и зарегистрирована на собственника. Только в этом случае можно будет подавать документы на возврат налогов.

Если размер вашего годового дохода и сумма перечисленных налогов достаточны, вы можете сразу получить весь основной вычет. Но вычет по ипотечным процентам производится лишь по итогу ваших выплат в банк – ежегодно за прошлый год.

Рекомендуем сначала получить основной вычет, а затем заявить вычет по процентам за ипотеку. Тогда вы сможете получить деньги сразу за несколько лет.

Тимур С. в августе 2019 года взял ипотеку и купил квартиру за 7 млн рублей. Он обратился в наш сервис с просьбой рассчитать и оформить имущественный налоговый вычет за квартиру по ипотеке. Документы все были в порядке, поэтому эксперт оперативно подготовил и отправил отчетность в ИФНС. Как были отражены данные в декларациях 3-НДФЛ:

- За 2019 год — доходов Тимура было достаточно, чтобы заявить максимальный налоговый вычет при покупке квартиры — 2 млн рублей и получить единовременно на счет 260 тыс. рублей. Кроме этого в декларации был указан вычет по процентам по ипотеке, выплаченных клиентом с августа по декабрь 2019 года.

- За 2020 год — были заявлены проценты, выплаченные в банк в течение 2020 года.

- За 2021 год — проценты, выплаченные в банк в течение 2021 года.

По мере выплат декларации будут подаваться в последующие годы до тех пор, пока все проценты не будут погашены или не будет достигнут лимит в размере 3 млн. рублей.

Источник: ndflka.ru