Строительно-монтажные компании работают в таком сегменте рынка, где велик риск причинения ущерба третьим лицам, поэтому они обязаны страховать свою ответственность. Тогда интересы строителей защищает страховая компания. Отсутствие страхования может стать препятствием при вступлении в саморегулируемую организацию (СРО). В эти организации в обязательном порядке должны вступить те, кто занимается любыми видами строительных и архитектурных работ, инженерным проектированием, ремонтом и реконструкцией.

Обязательное и добровольное страхование строителей

Страхование строителей может быть обязательным и добровольным. При обязательном страховании организация, выполняющая строительные работы, страхует свою гражданскую ответственность. Объектом страхования являются имущественные интересы строительной организации, и возмещается ущерб, причинённый третьим лицам при подготовительных, строительных или ремонтных работах. Рассматриваются имущественные потери или вред причинённый здоровью.

Что такое риск? 3 вида риска и как количественно оценивать каждый из них

Если строительная компания привлекает для строительства объектов финансы сторонних компаний или частных лиц, которые будут считаться дольщиками, то регистрации подлежит договор только при наличии страхового полиса. В договоре страхования учитывается ответственность строителей, что объект не будет построен или перейдёт в категорию долгостроя.

Рекомендуем вам подробно ознакомиться с обязательным и добровольным страхованием в данном материале.

Так же страховой случай наступает тогда, когда строительная компания объявляется банкротом, причём неважно было ли это умышленное банкротство или официальное.

При желании строительная компания может заключить договор добровольного страхования гражданской ответственности. Такой документ позволяет строительной фирме защитить собственное имущество, которое может пострадать в результате аварий, стихийных бедствий или неправомочных действий посторонних лиц. При добровольном страховании договоры заключаются с каждым сотрудником строительной компании. Некоторые фирмы используют корпоративное страхование, при котором все работники компании оказываются, защищены при наступлении страховых случаев. Поскольку все строительные работы относятся к группе повышенного риска, то такой вид страхования повышает авторитет строительной организации перед сотрудниками и допускает привлечение к работе специалистов высокой квалификации.

Правила страхования объектов строительства

Страхование производится при любых видах строительства, причём строительные работы могут проводиться на земле или под землёй. Сюда включаются инженерные изыскания, прокладывание коммуникаций, а так же проведение работ по ремонту, восстановлению и архитектурной реконструкции объектов.

Кто может быть застрахован

В зависимости от типа страхования в договоре могут быть предусмотрены следующие организации и лица:

- проектное учреждение;

- строительная организация;

- заказчик объекта строительства;

- субподрядные организации;

- лица, выполняющие строительные работы;

- операторы технических средств.

В первом случае учитываются ошибки проектировщиков и планировщиков приведшие к негативным последствиям, в результате которых был нанесён ущерб имуществу третьих лиц. В основном это связано с недопустимым применением правил проектирования.

Ущерб может быть поправимым и непоправимым. Отдельные аспекты непоправимого ущерба могут рассматриваться в судебных инстанциях.

Что может быть застраховано

Объектом страхования, в этом случае, становятся имущественные интересы застрахованной стороны. Сюда входит следующее:

- расходы на проектные и изыскательские работы;

- подготовка зоны проведения строительных работ;

- строительно-монтажное оборудование;

- стоимость всех выполненных работ;

- монтаж и установка вспомогательных конструкций.

При заключении добровольного договора страхуются жизнь и здоровье работников строительной компании.

С существенными условиями договора страхования можно ознакомиться здесь.

Риски

При проведении подготовительных, вспомогательных и основных строительно-монтажных работ может быть нанесён ущерб следующему оборудованию:

- имущество строительной компании;

- инструмент;

- специальная строительная техника и машины.

К имуществу относится объекты, не имеющие непосредственного отношения к проведению строительно-монтажных работ. Это могут быть бытовки для рабочих, временные электрические, водопроводные или канализационные системы и закрытые места складирования строительных материалов и инструмента. Ущерб, причинённый этому имуществу, входит в страховые риски. Строительная техника и машины становятся объектами страхования рисков с момента участия их в конкретных подготовительных или строительных работах.

В страховом документе обязательно прописываются риски, связанные с аварийными ситуациями, которые очень часто возникают при проведении строительных работ. К таким рискам относится:

- возгорание;

- взрыв газовой магистрали;

- аварии на всех видах коммуникаций.

В связи с террористической опасностью все техногенные аварии на строительных объектах изучаются экспертами из правоохранительных органов и спецслужб.

Страхование договоров долевого участия

В настоящее время это один из наиболее сложных вопросов, касающихся взаимодействия строительных компаний, страховщиков и дольщиков, которые вложились в строительство своими финансовыми средствами. Особенно часто персональные накопления граждан привлекаются для долевого участия при строительстве жилых многоквартирных домов. В этом случае объектом страхования является сам жилой дом, а страховыми случаями является банкротство строительной компании или лишении её лицензии на строительство. В перспективе рассматривается принятие закона, полностью поддерживающего интересы обманутых дольщиков.

На страховом рынке идёт жёсткая конкурентная борьба, но далеко не все крупные страховые компании предоставляют такую услугу как страхование ответственности перед дольщиками.

Страховые компании настораживает пункт, в котором говорится, что возмещение должно быть выплачено независимо от того, что случилось со строительной компанией. Это означает, что даже умышленное банкротство не может считаться причиной отказа в страховых выплатах.

Требования к страховщикам

Существуют определённые требования к страховым компаниям, которые осуществляют страхование ответственности строительных фирм. Они должны работать на рынке страховых услуг не менее 5 лет и иметь уставной капитал от 120 млн. рублей. Для снижения финансовой нагрузки страховых организаций перед дольщиками в стране действует общество взаимного страхования (ОВС) строительных компаний.

Благодаря вступительным платежам и регулярным членским взносам участников, в случае банкротства какой-либо компании, с пайщиками расплачивается общество за счёт средств из резервного фонда.

Прорабатывается законодательная база, позволяющая не допускать к строительным работам сомнительные компании.

Строительно-монтажные работы

Совершенно отдельным видом страхования является страхование строительно-монтажных работ. Это комплексное страхование. Оно подразумевает защиту участников строительных работ от утраты здоровья или гибели, строительное оборудование и материалы от повреждения, и гражданскую ответственность, причинённую третьим лицам или их имуществу. Этот вид страхования компенсирует ущерб при наступлении страхового случая, оговоренного в документе. Если материальный ущерб причинён в результате случайных или преднамеренных действий третьих лиц, то такие случаи рассматриваются в особом порядке.

Гражданская ответственность по ГК РФ

Любые строительные работы характеризуются высокой степенью рисков, которые связаны как с имущественным материальным ущербом, так и с причинением вреда здоровью работников вплоть до смертельных исходов. Исходя из этого, страхование ответственности при строительных работах получает всё большее развитие. Обязанность страхования в строительной сфере является действенным способом возмещения денежных потерь страхователя.

При этом важным вопросом является признание различных ситуаций страховыми случаями. В пункте 1 статьи 929 ГК указано, что страховая компания, при наступлении страхового случая, обязана возместить страхователю убытки, причинённый его имуществу. В данном случае рассматривается ущерб, возникший в процессе строительных работ.

Видео: Допуск СРО

Выводы

При заключении договора долевого участия в строительстве жилого дома, следует внимательно ознакомиться с договором, обращая особое внимание на все пункты, связанные со страхованием гражданской ответственности. Безопасность сделки возрастает, если страховщиком выступает известная страховая компания или строительная организация входит в ОВС.

Гражданская ответственность и ее страхование

Виды имущественного страхования: какие бывают

Страхование профессиональной ответственности архитекторов: что входит

Особенности страхования ответственности перед третьими лицами

Помогла статья? Оцените её:

(Проголосуйте первым)

Поделитесь с друзьями!

Очень сомнительно, что все строительные компании страхуют строительно-монтажные работы. А то они бы так халатно к ним не относились. У нас когда крышу у дома ремонтировали, даже страховочных тросов у рабочих не было. Не обошлось без трагедии, один сорвался с высоты 4го этажа. Но даже после этого работы не остановили, а каски и тросы только на следующий день появились.

И это не единичный случай, к сожалению.

Источник: ostr.online

Управление рисками

Деятельность любого предприятия связана с риском. Риск — это любое событие или действие, которое может помешать компании достигнуть тактических и стратегических целей. Система управления рисками обеспечивает оптимальный баланс между максимизацией прибыли и долгосрочной стабильностью бизнеса.

Классификация основных видов риска

Рыночный риск — влияние внешних по отношению к предприятию факторов, возникающих в результате изменения конъюнктуры рынка: колебания цен, курсы валют, котировки ценных бумаг. Рыночным рискам в наибольшей степени подвержены самые ликвидные активы компании: денежные средства, ценные бумаги, товарные запасы.

Кредитный риск — вероятные потери, связанные с отказом или неспособностью контрагента полностью или частично выполнить свои кредитные обязательства.

Риск ликвидности — вероятность получения убытка из-за недостатка денежных средств и неспособности выполнить свои обязательства. Последствия риска ликвидности: штрафы, пени, ущерб деловой репутации, банкротство. Риск возникает по причине непрофессионального управления оборотным капиталом.

Инвестиционный риск — риск возникновения потерь, связанные с инвестициями: нарушение графика или превышения бюджета проекта. Риск нарушения графика проекта приводит к увеличению бюджета, и, следовательно, срока его окупаемости как напрямую, так и за счет недополученной выручки.

Операционный риск — потенциальные потери, вызванные ошибками, либо непрофессиональными или противоправными действиями персонала компании, а также сбоем в работе оборудования.

Юридический риск — возможные потери в результате изменения законодательства, а также из-за несоответствия документов законодательным нормам. Последствия риска: признание сделки недействительной, наступление ответственности по заключенным договорам.

Налоговый риск — возможные потери в результате изменения налогового законодательства, а также непрофессиональных или противозаконных действий персонала. Последствия налогового риска: пени, штрафы, доначисления налогов в бюджет, административная и уголовная ответственность.

Информационный риск — опасность возникновения рисков, вызванных утечкой информации и использованием ее конкурентами и сотрудниками в целях, противоречащих интересам компании, а также риск технических сбоев каналов передачи информации.

Маркетинговый риск — это риск недополучения прибыли из-за снижения объема реализации или цены товара. Ошибки в планировании дохода происходят из-за недостаточного анализа рынка: неверной оценки конкурентоспособности или неправильного ценообразования. Также на маркетинговый риск влияют ошибки в стратегии продвижения: недостаточный бюджет на продвижение или неправильный способ продвижения.

Классификация рисков по характеру влияния:

- Влияющие. Причина риска напрямую, без участия промежуточного бизнес-процесса влияет на результативность оцениваемого бизнес-процесса.

- Управляемые. Наличие у структурного подразделения методов управления, передачи или отказа от риска.

- Контролируемые. Наличие у структурного подразделения методов контроля за управлением, передачей или отказом от риска.

Методы управления рисками:

В зависимости от характера воздействия методы управления рисками подразделяются на группы:

Отказ от риска — устранение опасности, отказ от совершения действий и/или принятия решений, характеризующихся высоким риском: переход на безопасную технологию, отказ от взаимодействия с сомнительным контрагентом, отказ от проекта с неопределенным спросом, продажа рискового актива, уход с рынка в странах с неустойчивой политической системой.

Уменьшение риска — снижение вероятности наступления рискового события и масштаба потенциального ущерба: диверсификация бизнеса, более совершенная технология, кредитный лимит на клиента, разработка стратегии по работе в рисковых странах.

Сохранение риска — мониторинг риска без активного воздействия на него в случаях, когда граница риска находится на приемлемом уровне или воздействие на этот риск невозможно или экономически неоправданно: инструкции по технике безопасности, формирование резервов на покрытие убытков.

Передача риска контрагентам — передача риска контрагентам через контрактные обязательства в случаях, когда воздействие на него невозможно или экономически не оправдано, а граница риска превышает допустимый уровень: включение в контракт статьи об ответственности поставщика за срыв поставки и размере штрафных санкций, факторинг без регресса.

Передача риска третьим лицам — передача риска третьим лицам путем страхования или хеджирования в случаях, когда воздействие на него невозможно или экономически не оправдано, а граница риска превышает допустимый уровень.

Передача риска на аутсорсинг — передача непрофильных функций другим организациям, позволяет не только снизить риски, но и повысить эффективность деятельности, уменьшить затраты: автоматизация управленческого учета, строительные работы, перевозочная деятельность.

Выбор методов и инструментов управления рисками осуществляется по каждому риску в зависимости от потенциальных потерь и вероятности возникновения рисковых ситуаций.

Управление рисками включает:

1. Выявление рисков

2. Анализ рисков

3. Принятие решений

Анализ рисков включает:

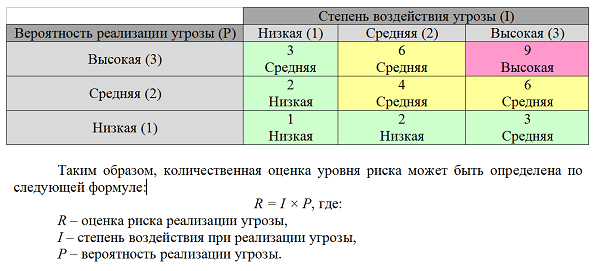

Карта рисков — это графическое и текстовое описание ограниченного числа рисков организации, расположенных в прямоугольной таблице, по одной оси которой указана сила воздействия или значимость риска, а по другой — вероятность или частота его возникновения.

Источник: alfaseminar.ru

Все виды рисков в строительстве

Общая характеристика рисков

Любой хозяйствующий субъект в своей деятельности сталкивается с риском. Риск лежит в основе принятия всех управленческих решений.

Риск — это возможность возникновения неблагоприятной ситуации или неудачного исхода производственно-хозяйственной или какой-либо другой деятельности.

Неблагоприятной ситуацией или неудачным исходом при этом могут быть:

- упущенная выгода;

- убыток (потеря собственных средств);

- отсутствие результата (ни прибыли, ни убытка);

- недополучение дохода или прибыли;

- событие, которое может привести к убыткам или недополучению доходов в будущем.

Основные характеристики рисков

Экономическая природа. Риск характеризуется как экономическая категория, занимая определённое место в системе экономических понятий, связанных с осуществлением хозяйственного процесса предприятия. Он проявляется в сфере экономической деятельности предприятия, прямо связан с формированием его прибыли и часто характеризуется возможными экономическими последствиями в процессе осуществления финансово-хозяйственной деятельности.

Объективность проявления. Риск является объективным явлением в деятельности предприятия, т.е. сопровождает всё и все направления его деятельности. Несмотря на то что ряд параметров риска зависит от субъективных управленческих решений, объективная природа его проявления остаётся неизменной.

Вероятность возникновения. Она проявляется в том, что рисковое событие может произойти, а может и не произойти в процессе осуществления финансово-хозяйственной деятельности предприятия. Степень этой вероятности определяется действием и объективных, и субъективных факторов, однако вероятностная природа финансового риска является постоянной его характеристикой.

Неопределённость последствий. Последствия осуществления финансово-хозяйственной операции зависят от вида риска и могут колебаться в довольно значительном диапазоне. Иными словами, риск может сопровождаться как финансовыми потерями для предприятия, так и формированием дополнительных его доходов. Эта характеристика риска означает недетерминируемость (отсутствие закономерности в появлении) его финансовых результатов, в первую очередь уровня доходности осуществляемых операций.

Ожидаемая неблагоприятность последствий. Хотя последствия проявления риска могут характеризоваться как негативными, так и позитивными показателями результативности финансово-хозяйственной деятельности, риск в хозяйственной практике характеризуется и измеряется уровнем возможных неблагоприятных последствий. Это связано с тем, что ряд последствий риска определяет потерю не только дохода, но и капитала предприятия, что приводит его к банкротству (т. е. к необратимым негативным последствиям для его деятельности).

Вариабельность уровня. Уровень риска, характерный для той или иной операции или для определённого направления деятельности предприятия, не является неизменным. Он изменяется во времени (зависит от продолжительности осуществления операции, так как фактор времени оказывает самостоятельное воздействие на уровень риска, проявляемое через уровень ликвидности вкладываемых финансовых средств, неопределённость движения ставки ссудного процента на финансовом рынке и т.п.) и под воздействием других объективных и субъективных факторов, которые находятся в постоянной динамике.

Субъективность оценки. Несмотря на то что риск как экономическое явление имеет объективную природу, его оценочный показатель — уровень риска — носит субъективный характер. Эта субъективность (неравнозначность оценки данного объективного явления) определяется различным уровнем полноты и достоверности информационной базы, квалификации финансовых менеджеров, их опыта в сфере риск-менеджмента и другими факторами.

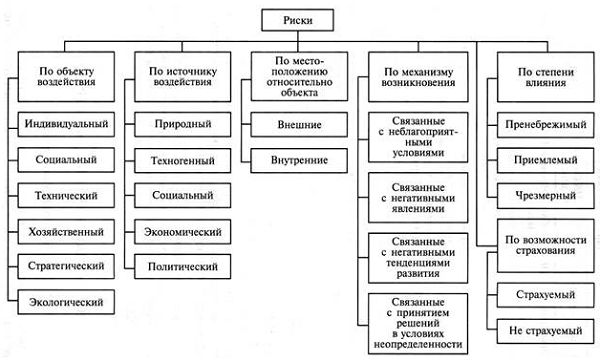

Классификация рисков

- Техногенные риски — это риски, связанные с хозяйственной деятельностью человека (например, загрязнение окружающей среды).

- Природные риски — это риски, не зависящие от деятельности человека (например, землетрясение).

- Смешанные риски — это риски, представляющие собой события природного характера, но связанные с хозяйственной деятельностью человека (например, оползень, связанный со строительными работами).

- Политические риски — это риски прямых убытков и потерь или недополучения прибыли из-за неблагоприятных изменений политической ситуации в государстве или действий местной власти.

- Социальные риски — это риски, связанные с социальными кризисами.

- Экологические риски — это риски, связанные с вероятностью наступления гражданской ответственности за нанесение ущерба окружающей среде, а также жизни и здоровью третьих лиц.

- Коммерческие риски — это риски экономических потерь, возникающие в любой коммерческой, производственно- хозяйственной деятельности. В состав коммерческих рисков включают финансовые риски (связанные с осуществлением финансовых операций) и производственные риски (связанные с производством продукции (работ, услуг), осуществлением любых видов производственной деятельности).

- Профессиональные риски — это риски, связанные с выполнением профессиональных обязанностей (например, риски, связанные с профессиональной деятельностью врачей, нотариусов и т.д.).

- Прогнозируемые риски — это риски, которые связаны с циклическим развитием экономики, сменой стадий конъюнктуры финансового рынка, предсказуемым развитием конкуренции и т.п. Предсказуемость рисков носит относительный характер, так как прогнозирование со 100%-ным результатом исключает рассматриваемое явление из категории рисков. Например, инфляционный риск, процентный риск и некоторые другие их виды.

- Непрогнозируемые риски — это риски, отличающиеся полной непредсказуемостью проявления. Например, форс- мажорные риски, налоговый риск и др.

Соответственно этому классификационному признаку риски подразделяются также на регулируемые и нерегулируемые в рамках предприятия.

- Внешний (систематический или рыночный) риск — это риск, не зависящий от деятельности предприятия. Этот риск возникает при смене отдельных стадий экономического цикла, изменении конъюнктуры финансового рынка и в ряде других случаев, на которые предприятие в своей деятельности повлиять не может. К этой группе рисков могут быть отнесены инфляционный риск, процентный риск, валютный риск, налоговый риск.

- Внутренний (несистематический или специфический) риск — это риск, зависящий от деятельности конкретного предприятия. Он может быть связан с неквалифицированным финансовым менеджментом, неэффективной структурой активов и капитала, чрезмерной приверженностью к рисковым (агрессивным) операциям с высокой нормой прибыли, недооценкой хозяйственных партнёров и другими факторами, отрицательные последствия которых в значительной мере можно предотвратить за счёт эффективного управления рисками.

- Допустимый риск — это риск, потери по которому не превышают расчётной суммы прибыли по осуществляемой операции.

- Критический риск — это риск, потери по которому не превышают расчётной суммы валового дохода по осуществляемой операции.

- Катастрофический риск — это риск, потери по которому определяются частичной или полной утратой собственного капитала (может сопровождаться утратой заёмного капитала).

- Простой риск характеризует вид риска, который не расчленяется на отдельные его подвиды. Например, инфляционный риск.

- Сложный риск характеризует вид риска, который состоит из комплекса подвидов. Например, инвестиционный риск (риск инвестиционного проекта и риск конкретного финансового инструмента).

- Риск, влекущий только экономические потери, несёт только отрицательные последствия (потеря дохода или капитала).

- Риск, влекущий упущенную выгоду, характеризует ситуацию, когда предприятие в силу сложившихся объективных и субъективных причин не может осуществить запланированную операцию (например, при снижении кредитного рейтинга предприятие не может получить необходимый кредит).

- Риск, влекущий как экономические потери, так и дополнительные доходы («спекулятивный финансовый риск»), присущ, как правило, спекулятивным финансовым операциям (например, риск реализации реального инвестиционного проекта, доходность которого в эксплуатационной стадии может быть ниже или выше расчётного уровня).

- Постоянный риск характерен для всего периода осуществления операции и связан с действием постоянных факторов. Например, процентный риск, валютный риск и т. п.

- Временный риск характеризует риск, носящий перманентный характер, возникающий лишь на отдельных этапах осуществления финансовой операции. Например, риск неплатёжеспособности предприятия.

- Страхуемые риски — это риски, которые могут быть переданы в порядке внешнего страхования соответствующим страховым организациям.

- Нестрахуемые риски — это риски, по которым отсутствует предложение соответствующих страховых продуктов на страховом рынке.

Состав рисков этих рассматриваемых двух групп очень подвижен и связан не только с возможностью их прогнозирования, но и с эффективностью осуществления отдельных видов страховых операций в конкретных экономических условиях при сложившихся формах государственного регулирования страховой деятельности.

Источник: www.grandars.ru

Виды рисков и их классификация

Все виды рисков, вне зависимости от своего характера, относятся к нежелательным явлениям, с которыми так или иначе сталкиваются в различных сферах деятельности.

По мере внедрения новых технологий производства и сложных финансовых моделей, разрабатываются более совершенные методы прогнозирования и минимизации рисков, которых с каждым годом становится всё больше и больше.

Принято выделять ряд критериев, в соответствии с которыми существуют различные классификации рисков. О них и пойдет речь в представленной статье.

Общая характеристика рисков

Любой вид подразумевает под собой все негативные явления, в той или иной мере препятствующие реализации поставленной цели на различных этапах её достижения.

Вероятность возникновения подобной ситуации может быть рассчитана при помощи использования различных математических методов.

С учетом проведенного анализа всех возможных отклонений от запланированного результата, так называемые риск-аналитики ориентируются на среднеожидаемую величину риска. Она является наиболее обоснованной с точки зрения конечного результата конкретной деятельности.

Принято выделять две составляющие риска: ситуационную и индивидуальную.

Рассматривая конкретный тип, выясняют степень причастности к нему индивидуума и так называемые сторонние факторы. В зависимости от процентного эквивалента той или иной составляющей, риску присваивается соответствующее название.

Большинство рисков поддаётся прогнозированию. Это позволяет снизить нежелательные последствия для компании на пути к намеченной цели.

Управление риском, особенно в случае с различными инновационными проектами, подразумевает разработку и применение совершенных методов и способов по выявлению наиболее выгодных и оптимальных для данной ситуации путей дальнейшего развития.

Виды рисков и их классификация

Существующие всевозможные виды, которые встречаются повсеместно, в различных сферах деятельности человека, принято классифицировать по основным признакам.

По объекту воздействия

Индивидуальный подразумевает собой всевозможные нежелательные последствия, с которыми может столкнуться отдельный индивид в процессе бытовой или профессиональной деятельности. Примером могут служить различные профессиональные болезни, вызванные специфическими условиями работы.

Технический этот вид выражается в том, что в процессе эксплуатации различных узлов и механизмов машин и технического оборудования возникают неполадки, сбои и иные негативные предпосылки. Причиной тому может служить как человеческий фактор, так и дефект или брак техники.

Пример: оператор котельной, вследствие ненадлежащего исполнения обязанностей, может создать аварийную ситуацию, повлекшую за собой взрыв котла. Такое же развитие событий может быть вызвано сбоями в работе предохранительного клапана.

Коллективный предполагает вероятность нанесения увечий двум и более лицам, находящихся в эпицентре аварии или природного катаклизма.

Хозяйственный сущность данного вида заключается в том, что реализация некой коммерческой деятельности производственного характера может быть сопряжена с разного рода трудностями. Они проявляются в полной мере при дефиците информации и влекут за собой потерю прибыли и снижение уровня производственной эффективности. В качестве примера можно привести порчу продуктов питания по истечении срока их хранения.

Экологический риск — данное понятие неразрывно связано с пагубными изменениями окружающей среды. Такая обстановка возникает в результате техногенных, антропогенных и природных факторов. Пример: выбросы отходов промышленного предприятия в водоём, минуя очистные сооружения.

Стратегический характеризуется наличием проблем, связанных с эффективной реализацией запланированных задач. Их появление обусловлено недальновидным анализом заданной деятельности.

Пример: необоснованные затраты производителей на исследовательскую деятельность в направлениях, находящихся на начальных этапах развития. В данном случае уместно упомянуть так называемый организационный риск, появление которого продиктовано плохой, несогласованной организацией работы по реализации конкретной деятельности.

Риски предприятия имеют отношение ко всем возможным осложнениям, так или иначе препятствующим его продуктивной деятельности. Считается, что компания в наибольшей степени подвержена такого рода рискам при наличии неблагоприятной экономической ситуации как на региональном, так и на федеральном уровне.

Например, в результате резкого роста цен на ГСМ, транспортные компании вынуждены запрашивать большую цену за свои услуги, чтобы компенсировать затраты на топливо. Предприятие, в связи с этим, терпит убытки, оплачивая транспортировку продукции по завышенным тарифам.

В данном случае следует упомянуть и отраслевые риски. Их наличие – результат изменений экономической составляющей определенной отрасли производства.

По источнику воздействия

Природный затрагивает все социально-экономические сферы общества. Он выражается в виде вреда, наносимого человеку вследствие различных природных аномалий: тайфунов, цунами, ураганов. О крайней степени подобного типа упоминают, когда возникает потенциальная угроза для здоровья и жизни людей.

Техногенный характеризуется как наиболее вероятный негативный сценарий по причине нарушений требований и инструкций при работе с оборудованием конкретного объекта. Такой риск проявился в полной мере, например, при взрыве реактора ЧАС.

Социальный риск – понятие, тесно связанное с жизнедеятельностью человека. Оно вмещает в себя все пагубные факторы политического, экономического, социологического, производственного характера, которые могут привести к нетрудоспособности человека или же ограничить его возможности в трудовой и общественной деятельности.

Примерами могут служить так называемые асоциальные элементы, которые в силу своей низкой социальной адаптации не смогли стать полноправными членами общества.

Политическим риском называют гипотетически возможное развитие событий политического характера, появление которых будет чревато негативными последствиями, препятствующими успешному выполнению определенный задач в экономике, производстве и финансовой сфере. Так, повышение налогов, вызванное государственной реформой, ударит по карману частных предпринимателей.

Сущность экономического риска составляют неуместные, с точки зрения эффективной экономической деятельности, обстоятельства, которые приводят к убыткам и всевозможным осложнениям.

Примером тому может служить ситуация, в которой окажется страховая компания, в случае если застрахованные антикварные вещи, представляющие огромную культурную ценность, сгорят в результате пожара, вызванного коротким замыканием в электропроводке.

По источнику возникновения

Внешний или рыночный является результатом факторов внешней среды, которые подвергаются всевозможным изменениям. Иными словами предприятие никак не влияет на характер протекания данного типа. На формирование внешних рисков в менеджменте влияет целый ряд факторов политического, экономического, географического и социального характера.

Пример: нестабильная ситуация в реформировании налогового законодательства негативным образом сказывается на доходах частного предпринимателя.

Внутренний напротив, имеет непосредственное отношение к процессам внутри конкретной организации. Чаще всего, его появление продиктовано неквалифицированной работой специалистов, занимающихся планированием финансовой деятельности предприятия. Его нередко называют казначейским.

Пример: нерациональная ценовая политика приводит к тому, что спрос на товар падает – компания терпит убытки.

По механизму возникновения

По данному критерию выделяют три типа рисков:

- вызванные нарушениями в жизнедеятельности/работе предприятия,

- вызванные природными катаклизмами и непредвиденными ситуациями социального и техногенного характера,

- возникающие вследствие пагубных тенденций кризисного характера.

По степени влияния на жизнедеятельность человека

Допустимый или же приемлемый риск представляет собой минимально возможную долю вероятности, исходя из конкретных технических и экономических предпосылок. Его также можно назвать чистым риском. Так, в результате исследований выяснилось, к примеру, что индивидуальная вероятность смерти жителей составляет в среднем 10-8 в год.

Критический риск, в зависимости от присваиваемой ему степени, характеризуется как негативный исход какого-либо мероприятия, при котором эффективность/прибыль находится на крайне низком уровне. Нередко, сталкиваясь с подобными рисками, компании не только не получают ожидаемого результата, но остаются в тяжелом финансовом положении.

Катастрофический риск в первом случае является следствием природных явлений разрушительного характера. Они могут являть собой как спонтанное, так и естественное, для данной местности, явление. В зависимости от этого степень риска будет меняться. Так, из-за постоянных тайфунов многие предприятия Японии подвергаются разрушению, а это пагубным образом отражается на развитии всей промышленности страны в целом.

Во втором случае, т. е. с позиции рентабельности предприятия, катастрофический риск рассматривается как угроза, влекущая за собой частичное или полное его банкротство.

К катастрофическому риску в некоторой степени относят и системный риск. Последний характеризуется крайне неблагоприятными последствиями, которые ставят под угрозу финансовую устойчивость всей компании.

По возможности страхования

Страхуемый легко поддаётся анализу и прогнозированию, вследствие чего может подлежать страхованию. Степень убыточности в результате такого риска можно легко определить, поэтому страховые фирмы вносят его в перечень рисков, подлежащих покрытию.

Таким образом, чем выше «прозрачность» риска, тем больше вероятность того, что он приобретёт статус страхуемого. К такому виду можно отнести риск смерти, риск получения инвалидности и т. п.

Не страхуемый риск подпадает под категорию, страховать которую не берутся ввиду крайней непредсказуемости.

К ним относятся все спекулятивные виды рисков. Например, конкуренция в выборе более качественных товаров и услуг.

По возможности предвидения

Прогнозируемый легко поддается анализу и изучению. Его можно отслеживать на протяжении всех этапов формирования. Он не меняет своего поведения в течение длительного времени и характеризуется рядом специфических черт.

Так, цикличные процессы в экономике позволяют предвосхищать все дальнейшие события с высокой степенью вероятности.

Непрогнозируемый не поддается никакому анализу, и его появление трудно предугадать. К нему можно отнести инфляционный и процентный риски.

По частоте реализации

Высокие возникают с наибольшей долей вероятности. Высокий процент реализации подобных рисков вызван их повторяемостью при соблюдении определенных условий.

Средние обладает меньшей вероятностью. Тем не менее их появление можно с успехом предвосхищать, но только с меньшей долей уверенности.

Малые редко возникают при прочих равных условиях. Их появление чаще всего ничем не обосновано. Вероятность их реализации крайне мала.

По времени проявления

Постоянный – риск, который в большей степени приемлем в сложившейся ситуации. Приемлемость в данном случае подтверждается наименьшим уровнем затрат и отказом от каких-либо изменений ввиду их финансовой нецелесообразности.

Например, выбросы токсичных отходов производства в атмосферу оправданы с экономической точки зрения. Решение экологической проблемы повлечет за собой затраты, что не выгодно для предприятия.

Временный даёт о себе знать на определенном этапе реализации любого вида деятельности. Он носит временный характер и проявляет себя при наличии определенных внешних факторов. Например, логистический риск.

Кроме этого стоит упомянуть и про ресурсные риски. Поводом к их появлению, как правило, служит слабая степень надежности ресурсов, не способных противостоять влиянию изменяющихся внешних факторов. К примеру, малое количество рабочей силы, недостаток материалов и техники – всё это приводит к появлению ресурсных рисков.

Для более подробного ознакомления со всевозможными видами рисков можно воспользоваться сводной таблицей:

Заключение

Риск – неотъемлемая часть любого вида деятельности. Представленная классификация позволит выявлять причины и последствия подобного явления и претворить в жизнь целый комплекс методов и приёмов, которые помогут выработать наиболее эффективную стратегию для достижения поставленных целей.

Источник: tvercult.ru