На прошлом занятии мы с вами учились приходовать ТМЦ, доп. расходы и услуги. На этом уроке мы продолжим тему приобретения материальных ценностей и рассмотрим, как поступают в компанию основные средства. Научимся вводить их в эксплуатацию.

Начнем мы изучения блока учета основных средств в программе 1С Бухгалтерия 8 с основных справочников, связанных с основными средствами. Это справочник «Основные средства» — в котором содержится перечень объектов ОС и справочник «Способы отражения расходов», который содержат правила начисления амортизации на расходы предприятия.

Познакомимся с другими справочниками раздела, имеющими отношение к основным средствам. Выполним основные операции приобретения объектов основных средств, не требующих монтажа. Введем их в эксплуатацию. Познакомимся с начислением амортизации в программе 1С Бухгалтерия 8. В конце выполним практическое задание.

Справочник «Основные средства».

Изучение учета основных средств в программе 1С Бухгалтерия 8 начнем со справочников. Перейдем в раздел «Справочники» группа «ОС и НМА». Выберем справочник «Основные средства».

Как в 1С сформировать стоимости объектов строительства

Справочник предназначен для хранения списка основных средств и сведений о них.

Сведения об основном средстве заполняются при принятии к учету и могут изменяться в процессе эксплуатации.

Справочник имеет многоуровневую, иерархическую структуру. Для классификации основных средств можно создавать группы и подгруппы.

При вводе основного средства автоматически присваивается инвентарный номер.

На закладке Основные сведения можно вручную заполнить данные:

- Полное наименование — наименование основного средства для заполнения печатных форм.

- Изготовитель, заводской номер, номер паспорта, дату выпуска (постройки).

- Группа учета ОС — категория основного средства, например, Здания, Сооружения, Передаточные устройства и т.д.

- Тип ОС — тип основного средства: непосредственно объект ОС или капитальное вложение в арендованное имущество.

- Амортизационная группа — амортизационная группа основного средства.

- ОКОФ, Шифр по ЕНАОФ.

- Флажок Автотранспорт устанавливается для автотранспортных средств.

- Адрес местонахождения и код региона.

На закладках Бухгалтерский учет и Налоговый учет содержатся сведения по бухгалтерскому и налоговому учету основного средства. Эти сведения заполняются автоматически после принятия к учету и ввода в эксплуатацию основного средства.

Зарегистрировать принятие к учету основного средства можно на закладке Бухгалтерский учет по гиперссылке Ввести документ принятия к учету.

Инвентарную карточку основного средства (форма ОС-6) можно сформировать по кнопке Форма ОС-6.

В справочник можно добавить группу однотипных объектов основных средств, отличающихся только инвентарными номерами, по кнопке Групповое добавление.

В открывшейся форме обязательно нужно указать:

- Код, с которого начнется нумерация,

- Количество создаваемых элементов,

- Наименование основных средств.

Также можно заполнить другие сведения, общие для добавляемых объектов.

Количество добавляемых объектов ограничено разрядностью кода. Например, указание начального кода 01 означает, что автоматически может быть добавлено не более 99 элементов справочника. Если требуется групповое добавление большего числа элементов, следует добавить к начальному коду достаточное число разрядов.

Групповое добавление элементов справочника производится по кнопке Добавить. Все элементы будут иметь одинаковые наименования и содержать информацию, заданную в полях формы группового добавления.

Для быстрого заполнения документов однотипными объектами основных средств, имеющими одинаковые наименования, нужно ввести в табличную часть хотя бы один такой объект. Список основных средств будет заполнен объектами, имеющими такое же наименование, как у первоначально введенного, по кнопке Заполнить — По наименованию командной панели табличной части.

Справочник «Способы отражения расходов».

Справочник находится в разделе «Справочники» группа «Доходы и расходы».

Справочник предназначен для хранения списка возможных способов отражения расходов по амортизации (погашению стоимости) в затратах предприятия.

Способ отражения расходов по амортизации указывается при принятии к учету основного средства, при принятии к учету нематериального актива, при указании назначения использования спецодежды, спецоснастки.

При вводе способа отражения расходов по амортизации нужно указать счет бухгалтерского и налогового учета и соответствующую аналитику, по которой должна распределяться сумма амортизации.

Затраты по амортизации могут быть распределены в определенной пропорции по нескольким статьям затрат и объектам аналитики, например, по нескольким подразделениям организации. Для этого нужно установить значения коэффициентов распределения в поле К. При расчете суммы амортизации суммируются значения заданных коэффициентов, а затем сумма амортизации распределяется пропорционально величине каждого коэффициента.

По умолчанию в нем уже создано несколько элементов и обратите внимание они называются Амортизация (счет 20.01), Амортизация (счет 26), Амортизация (счет 44).

Прочие справочники и документы из раздела «Основные средства»

По умолчанию они могут быть скрыты. Если справочник не отображаются в панели навигации, воспользуйтесь командой «Настройка навигации» в правом углу. В левом окне у нас представлены доступные справочники. В правом – справочники, которые отображаются на панели навигации. Найдем группу»ОС и НМА» и все справочники перенесем в правое окно.

Теперь в панели навигация в группе «ОС и НМА» у меня представлено значительно больше справочников. Ознакомимся с ними.

Объекты строительства — справочник предназначен для хранения списка строящихся (модернизируемых, реконструируемых, монтируемых) объектов основных средств.

Регистр сведений «Амортизационные группы ОКОФ» — регистр устанавливает для элемента классификатора ОКОФ применяемые амортизационные группы.

Справочник «Годовые графики амортизации ОС» — предназначен для хранения графиков амортизации основных средств в организациях с сезонным характером производства.

Использование графика амортизации указывается при принятии к учету основного средства.

Использование графика амортизации после принятия основного средства к учету или изменение графика амортизации регистрируется документом Изменение графиков амортизации ОС.

При вводе графика нужно задать коэффициенты распределения годовой суммы амортизации по месяцам. Коэффициент распределения будет учитываться при выполнении регламентной операции начисления амортизации.

Справочник «ЕНАОФ» — содержит классификатор основных средств, по которым установлены стандартные шифры и годовые нормы амортизационных отчислений.

По этому справочнику классифицируются основные средства, для которых рассчитывается износ по ЕНАОФ.

Для автотранспорта используются нормы амортизационных отчислений в процентах от стоимости автомобиля в расчете на 1000 км пробега.

Шифр по ЕНАОФ указывается для основных средств в поле Шифр по ЕНАОФ.

Справочник «ОКОФ» — содержит общероссийский классификатор основных фондов.

Справочник используется для классификации основных средств при принятии к учету для определения амортизационной группы.

Код ОКОФ указывается для основного средства в поле ОКОФ.

Справочник «Параметры выработки ОС» — предназначен для хранения списка натуральных показателей, пропорционально объему которых может начисляться амортизация основных средств.

Справочник «Причины списания ОС» — предназначен для хранения списка причин списания объектов основных средств.

Справочник «События с основными средствами» — предназначен для хранения перечня событий с основными средствами организации, например, принятие к учету, перемещение, модернизация и т.п.

Для каждого события нужно выбрать из списка Вид события.

При регистрации документов по учету основных средств в поле Событие выбирается значение из справочника.

Документ «Поступление (акт, накладная)» — предназначен для отражения различных операций по поступлению товаров и услуг.

Документ «Поступление доп. расходов» — предназначен для отражения услуг сторонних организаций, затраты на которые включаются в стоимость товаров.

Документ «Передача оборудования в монтаж» — предназначен для включения стоимости оборудования и комплектующих, требующих монтажа, в расходы, формирующие первоначальную стоимость объектов основных средств.

Документ «Поступление (акт, накладная)» — предназначен для отражения различных операций по поступлению товаров и услуг.

Документ «Принятие к учету ОС» — предназначен для отражения принятия к учету основных средств.

Документ «Перемещение ОС» — предназначен для отражения перемещения основных средств в другое подразделение и (или) на другое материально-ответственное лицо.

Документ «Модернизация ОС» — предназначен для отражения модернизации (реконструкции) основных средств.

Документ «Инвентаризация ОС» — предназначен для отражения результатов инвентаризации основных средств.

Документ «Списание ОС» — предназначен для отражения списания основных средств.

Документ «Подготовка к передаче ОС» — предназначен для отражения подготовки к переходу права собственности по основным средствам, если сделка по продаже подлежит государственной регистрации.

Документ «Передача ОС» — предназначен для отражения продажи основных средств.

Документ «Выработка ОС» — предназначен для регистрации объема выработанной продукции (выполненных работ) для начисления амортизации основных средств.

Документ «Изменение графиков амортизации ОС» — предназначен для изменения графиков амортизации основных средств в организациях с сезонным характером производства.

Документ «Изменение специального коэффициента для расчета амортизации ОС (налоговый учет)» — предназначен для изменения специального коэффициента для расчета амортизации ОС в налоговом учете.

Документ «Изменение способов отражения расходов по амортизации ОС» — предназначен для изменения способа отражения расходов по амортизации ОС — счетов затрат и аналитики, на которые относятся расходы по амортизации основных средств.

Документ «Изменение параметров начисления амортизации ОС» — предназначен для изменения параметров амортизации основных средств.

Документ «Изменение состояния ОС» — предназначен для приостановки или возобновления начисления амортизации по основным средствам.

Документ «Регистрация оплаты ОС и НМА для УСН» — предназначен для регистрации в налоговом учете УСН информации об оплате поставщику основных средств, нематериальных активов и затрат на модернизацию.

Документ «Регистрация оплаты ОС и НМА (ИП)» — предназначен для регистрации в учете индивидуальных предпринимателей информации об оплате поставщику основных средств и нематериальных активов.

Отчет «Ведомость амортизации ОС» — предназначен для анализа данных по основным средствам. В отчете можно проанализировать данные по бухгалтерскому и налоговому учету, установить отбор по материально-ответственному лицу, вывести дату принятия к учету и др.

Отчет «Инвентарная книга ОС» — инвентарная книга учета объектов основных средств по форме ОС-6б (утверждена постановлением Госкомстата России от 21 января 2003 г. № 7) используется малыми предприятиями для учета наличия объектов основных средств, а также их движения внутри организации. Инвентарная книга ведется в бухгалтерии организации в одном экземпляре.

Поступление основных средств

Переходим непосредственно к учету основных средств и создадим первой документ, связанный с поступлением основных средств в нашу компанию.

Переходим в раздел «ОС и НМА» журнал «Поступление оборудования». Создаем наш первый документ:

Оприходуем оборудование от поставщика:

- Накладная 1501 от 15.01.2015, счет-фактура 1501 от 15.01.2015

- Поставщик ООО «КВАДРОКОМ»

- ИНН/КПП: 5027147377/ 770301001

- ОГРН: 1095027003367

- Адрес 123242, Москва г, Садовая-Кудринская ул, дом № 11, корпус 1, квартира Комната 2П-14

- Автоматическая стрейпинг-машина. EXS 108 1 шт. по 1 180 000,00 руб.

Итого: 1 180 000,00 руб. в т.ч. НДС 180 000,00

Принятие к учету основных средств, не требующих монтажа

Теперь приобретенное основное средство нам необходимо ввести в эксплуатацию. Для этого в программе 1С Бухгалтерия 8 создается документ «Принятие к учету ОС». Создать его можно в журнале одноименных документов.

Оформим принятие к учеты ОС:

- Дата: 31.01.2015

- МОЛ: директор

- Местонахождение: Цех производства

- Оборудование: Автоматическая стрейпинг-машина. EXS 108

- Основное средство: Автоматическая стрейпинг-машина. EXS 108

- Группа учета ОС: Машины и оборудование (кроме офисного)

- Амортизационная группа: Четвертая группа (свыше 5 лет до 7 лет включительно)

- Изготовитель: Завод

- Заводской номер: 1111

- Номер паспорта (регистрационный): 222

- Дата выпуска (постройки): 01.01.2015

- Способ поступления: Приобретение за плату

- Счет учета: 01.01

- Порядок учета: Начисление амортизации

- Счет начисления амортизации: 02.01

- Начислять амортизацию: Да

- Способ начисления амортизации: Линейный

- Способ отражения расходов по амортизации: Амортизация (счет 20.01)

- Срок полезного использования (в месяцах): 72

- Порядок включения стоимости в состав расходов: Начисление амортизации

- Начислять амортизацию: Да

- Срок полезного использования (в месяцах): 72

Начисление амортизации

Начисление амортизации выполняется документом «Регламентная операция» с видом операции «Амортизация и износ основных средств». Он предназначен для отражения операций закрытия периода. Операции закрытия периода проводятся один раз в месяц. Важно соблюдать последовательность выполнения регламентных операций.

Помощник закрытия месяца выполнит все необходимые операции закрытия месяца в правильной последовательности. Создавать документы вручную, как правило, не требуется.

На этом рассмотрение основных средств можно считать законченным. Переходите к выполнению практического задания.

Практическое задание

Оформить поступление оборудования:

- Поставщик: ООО «КВАДРОКОМ»

- Договор: 1601 от 16.01.2015

- Накладная 1601 от 16.01.2015, Счет-фактура: 1601 от 16.01.2015

- Оборудование: Автоматическая стрейпинг-машина.Эргономичная система обвязки паллет ErgoPack 725E – 1 штука по 720000 рублей.

ИТОГО: 720 000,00 в т.ч. НДС 109 830,51

Оформить принятие к учеты ОС:

- Дата: 31.01.2015

- МОЛ: директор

- Местонахождение: Цех производства

- Оборудование: Автоматическая стрейпинг-машина.Эргономичная система обвязки паллет ErgoPack 725E

- Основное средство: Автоматическая стрейпинг-машина.Эргономичная система обвязки паллет ErgoPack 725E

- Группа учета ОС: Машины и оборудование (кроме офисного)

- Амортизационная группа: Четвертая группа (свыше 5 лет до 7 лет включительно)

- Способ поступления: Приобретение за плату

- Счет учета: 01.01

- Порядок учета: Начисление амортизации

- Счет начисления амортизации: 02.01

- Начислять амортизацию: Да

- Способ начисления амортизации: Линейный

- Способ отражения расходов по амортизации: Амортизация (счет 20.01)

- Срок полезного использования (в месяцах): 72

- Порядок включения стоимости в состав расходов: Начисление амортизации

- Начислять амортизацию: Да

- Срок полезного использования (в месяцах): 72

Оформить поступление оборудования:

- Поставщик: ООО «»КОММЕРЧЕСКИЕ АВТОМОБИЛИ — ГРУППА ГАЗ»

- ИНН/КПП: 5256051148/ 525601001

- ОГРН: 1045207058687

- Адрес: 603004, Нижегородская обл, Нижний Новгород г, Ильича пр-кт, дом № 5

ИТОГО: 680 000,00 в т.ч. НДС 103 728,81

Оформить принятие к учеты ОС:

- Дата: 31.01.2015

- МОЛ: директор

- Местонахождение: Администрация

- Оборудование: ГАЗель NEXT

- Основное средство: ГАЗель NEXT

- Группа учета ОС: Транспортные средства

- Амортизационная группа: Третья группа (свыше 3 лет до 5 лет включительно)

- Автотранспорт: Да

- Регистрация транспортных средств:

- Код вида ТС: 51004

- Идентификационный номер (VIN): 4564134

- Марка: ГАЗель NEXT

- Регистрационный знак: а777кв77

- Мощность двигателя: 120,00 л.с.

- Налоговая ставка: 45,00

- Способ поступления: Приобретение за плату

- Счет учета: 01.01

- Порядок учета: Начисление амортизации

- Счет начисления амортизации: 02.01

- Начислять амортизацию: Да

- Способ начисления амортизации: Линейный

- Способ отражения расходов по амортизации: Амортизация ГАЗель NEXT

- Счет затрат 25, Цех производства, Амортизация, Коэффициент 1

- Счет затрат 26, Администрация, Амортизация, Коэффициент 1

- Порядок включения стоимости в состав расходов: Начисление амортизации

- Начислять амортизацию: Да

- Срок полезного использования (в месяцах): 60

Рассчитать амортизацию за январь месяц.

Источник: www.1sbuhgalteria.ru

Учет основных средств в «1С:Бухгалтерии 8»: ответы на частые вопросы

Как отразить приостановление начисления амортизации ОС в связи с проведением капитального ремонта?

Восстановление объекта основных средств может осуществляться посредством ремонта, модернизации и реконструкции (п. 26 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н, далее — ПБУ 6/01). В период восстановления объекта ОС, продолжительность которого превышает 12 месяцев, начисление амортизационных отчислений приостанавливается (п. 23 ПБУ 6/01).

Для целей налогообложения прибыли основные средства, находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев, также исключаются из состава амортизируемого имущества. Но если в процессе реконструкции или модернизации объект продолжает использоваться налогоплательщиком в деятельности, направленной на получение дохода, то амортизация по такому основному средству продолжает начисляться (п. 3 ст. 256 НК РФ).

Согласно пункту 2 статьи 322 НК РФ по ОС, находящимся на реконструкции и модернизации свыше 12 месяцев, начисление амортизации:

- прекращается с первого числа месяца, следующего за месяцем начала реконструкции (модернизации);

- возобновляется с первого числа месяца, следующего за месяцем, в котором завершена реконструкция (модернизация).

Аналогичный порядок применяется и в бухгалтерском учете (п.п. 22, 23 ПБУ 6/01).

Для приостановки или возобновления начисления амортизации по основным средствам в «1С:Бухгалтерии 8» (ред. 3.0) предназначен документ Изменение состояния ОС (раздел ОС и НМА — Параметры амортизации ОС).

Документ бухгалтерских проводок не формирует, но вводит записи в регистры сведений:

- Начисление амортизации ОС (бухгалтерский учет);

- Начисление амортизации ОС (налоговый учет);

- События ОС.

При заполнении документа (рис. 1) в шапке нужно указать следующие реквизиты:

- Событие ОС — наименование события в «жизни» основного средства, которое отражается данным документом;

- флаг Влияет на начисление амортизации (износа) — признак того, что документ будет влиять на начисление амортизации. Для приостановки или возобновления начисления амортизации флаг должен быть установлен обязательно;

- флаг Начислять амортизацию (износ) — признак начисления амортизации. Если флаг снят, то по основным средствам начисление амортизации будет приостановлено. Если флаг установлен, то начисление амортизации будет возобновлено. Указанное изменение будет применяться, начиная со следующего месяца после проведения документа;

- флаги Отражать в бухгалтерском учете, Отражать в налоговом учете — устанавливаются в зависимости от того, в каком из видов учета необходимо приостановить или возобновить начисление амортизации. Один из этих флагов должен быть установлен обязательно.

Рис. 1. Изменение состояния ОС

В табличном поле Основное средство указывается список основных средств, по которым включается или выключается начисление амортизации. Для быстрого заполнения документа группой однотипных основных средств можно ввести в табличное поле хотя бы один такой объект и автоматически заполнить табличное поле по кнопке Заполнить — По наименованию.

В примере, представленном на рисунке 1, начисление амортизации будет приостановлено в бухгалтерском и в налоговом учете, начиная с октября 2017 года.

Для возобновления амортизации необходимо создать новый документ Изменение состояния ОС.

Аналогичный порядок приостановления (возобновления) амортизации применяется, если по решению руководителя организации объект ОС переводится на консервацию сроком свыше 3-х месяцев.

Как отражать хозяйственные операции по капитальному ремонту, который ведется подрядным способом?

Как отражать хозяйственные операции по капитальному ремонту, который ведется подрядным способом?

Ремонт — это устранение неисправности ОС для поддержания его в рабочем состоянии (см. п. 16 письма Госкомстата России от 09.04.2001 № МС-1-23/1480). Капитальный ремонт отличается от текущего ремонта стоимостью и длительностью мероприятий. При капитальном ремонте выполняется смена неисправных, поврежденных или изношенных конструкций и деталей объекта, в том числе замена их на более прочные и экономичные (положение о проведении планово-предупредительного ремонта производственных зданий и сооружений МД 13-14.2000, утв. постановлением Госстроя СССР от 29.12.1973 № 279, п. 14.2 ст. 1 Градостроительного кодекса РФ).

Затраты на ремонт объектов ОС признаются расходами по обычным видам деятельности отчетного периода (п. 27 ПБУ 6/01, п. 7 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 № 33н, далее — ПБУ 10/99) и отражаются проводкой (п. 67 Методических указаний по бухучету ОС, утв. приказом Минфина России от 13.10.2003 № 91н, далее — Методические указания по бухучету ОС; План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н, далее — План счетов):

Дебет 20 (44, 26) Кредит 60 (10, 70, 69, 23)

— на сумму произведенных затрат.

Расходы на ремонт основных средств рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат (п. 1 ст. 260 НК РФ). В «1С:Бухгалтерии 8» редакции 3.0 расходы на ремонт ОС, осуществленные подрядным способом, отражаются стандартным документом учетной системы Поступление (акт, накладная) с видом операции Услуги (рис. 2).

Рис. 2. Отражение работ по ремонту ОС, выполненных подрядчиком

Во избежание споров с контролирующими органами налогоплательщик должен четко понимать разницу между понятиями «ремонт» и «модернизация (реконструкция)».

Если в процессе капитального ремонта происходит улучшение (повышение) первоначально принятых нормативных показателей функционирования объектов основных средств, например срока полезного использования, мощности, качества применения (см. п. 27 ПБУ 6/01), то такой ремонт с большой долей вероятности будет переквалифицирован в модернизацию или реконструкцию.

Определение достройки, дооборудования, модернизации, реконструкции и технического перевооружения приводится в статье 257 НК РФ. Понятие модернизации и реконструкции объекта капитального строительства также можно найти и в статье 1 ГрК РФ.

В обновлениях программы «1С:Бухгалтерия 8» редакции 3.0 не только поддерживаются изменения законодательства, но и расширяются сервисные возможности, повышается уровень автоматизации. Об изменениях в работе со справочниками и отчетами читайте в статье «Изменения в справочниках и стандартных отчетах в «1С:Бухгалтерии 8».

Затраты на модернизацию и реконструкцию (а также на достройку, дооборудование и техническое перевооружение) ОС увеличивают первоначальную стоимость объекта (п. 27 ПБУ 6/01, п. 2 ст. 257 НК РФ), а затем списываются через амортизацию.

Данные затраты учитываются в бухгалтерском учете следующим образом:

Дебет 08.3 Кредит 60 (10, 70, 69, 23) Дебет 01.01 Кредит 08.03

— на сумму произведенных затрат (п. 70 Методических указаний по бухучету ОС, План счетов).

Для отражения расходов на модернизацию и реконструкцию, осуществленных подрядным способом, в «1С:Бухгалтерии 8» редакции 3.0 также используется документ Поступление (акт, накладная) с видом операции Услуги. Но, в отличие от расходов на ремонт, в поле Счета учета нужно указать не счет затрат (26, 20 или 44), а счет 08.03 «Строительство объектов основных средств» и соответствующую аналитику (Объект строительства; Статью затрат; Способ строительства). Увеличение первоначальной стоимости объекта на стоимость произведенной модернизации регистрируется в программе с помощью документа Модернизация ОС (раздел ОС и НМА).

Как отразить модернизацию полностью самортизированного ОС в бухгалтерском и налоговом учете?

Как отразить модернизацию полностью самортизированного ОС в бухгалтерском и налоговом учете?

Имущество с истекшим сроком полезного использования (СПИ) и нулевой остаточной стоимостью вполне может применяться в деятельности, приносящей доход. Организация может модернизировать или реконструировать такое имущество, чтобы вернуть ему полезные свойства.

Затраты на модернизацию основного средства увеличивают его первоначальную стоимость как в бухгалтерском учете (п. 27 ПБУ 6/01), так и для целей налогообложения прибыли (п. 2 ст. 257 НК РФ), а затем списываются через амортизацию. Однако порядок амортизации модернизированного ОС в бухгалтерском и налоговом учете различается.

В бухгалтерском учете годовая сумма амортизационных отчислений для модернизированного основного средства определяется из расчета его остаточной стоимости и оставшегося срока полезного использования, который может быть пересмотрен организацией в сторону увеличения (п. 60 Методических указаний по бухучету ОС).

В результате модернизации полностью самортизированного объекта ОС его остаточная стоимость будет соответствовать затратам на модернизацию. Но срок полезного использования такого объекта уже истек. Поэтому, чтобы погасить затраты на модернизацию, организация вынуждена увеличить СПИ, иначе начисление амортизации невозможно.

В налоговом учете часть затрат на модернизацию ОС можно учесть в расходах единовременно, в месяце окончания работ по модернизации, применив амортизационную премию (п. 9 ст. 258 НК РФ). После модернизации срок полезного использования может увеличиться или остаться неизменным (п. 1. ст.

258 НК РФ).

Что касается расчета суммы ежемесячной амортизации модернизированного объекта ОС при применении линейного метода, то данный вопрос законодательством не урегулирован.

Согласно позиции Минфина России (см., например, письмо от 16.11.2016 № 03-03-06/1/67358), начиная с месяца, следующего за месяцем ввода модернизированного основного средства в эксплуатацию, амортизация по нему начисляется, исходя из следующих показателей:

- первоначальной стоимости ОС, увеличенной на сумму модернизации;

- той нормы амортизации, которая изначально применялась к ОС при введении его в эксплуатацию. Если после модернизации ОС средства срок полезного использования объекта увеличился, то организация вправе начислять амортизацию по новой норме, рассчитанной исходя из нового СПИ. Но срок можно увеличить только в тех пределах, которые установлены для амортизационной группы данного ОС.

Аналогичный подход применяется, если организация осуществила модернизацию ОС, которое полностью самортизировано, и остаточная стоимость которого равна нулю (письмо Минфина России от 25.10.2016 № 03-03-06/1/62131).

Существует и иная точка зрения (см., например, постановление Арбитражного суда Восточно-Сибирского округа от 04.06.2015 № Ф02-1262/2015, Ф02-1612/2015 по делу № А19-9978/2014), согласно которой сумму амортизационных отчислений полностью самортизированного ОС следует рассчитывать исходя из:

- суммы модернизации (реконструкции);

- новой нормы амортизации, которую необходимо определить исходя из пересмотренного срока полезного использования, поскольку срок полезного использования до модернизации истек.

В «1С:Бухгалтерии 8» редакции 3.0 поддерживается позиция «осторожного» налогоплательщика, поэтому модернизация основного средства в налоговом учете рассчитывается в соответствии с рекомендациями Минфина.

Пример 1

Организация ООО «Комфорт-сервис» применяет общую систему налогообложения (ОСНО) и положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

В апреле 2017 года ООО «Комфорт-сервис» принимает решение модернизировать деревообрабатывающий станок, отнесенный ко второй амортизационной группе, который полностью самортизирован в бухгалтерском и налоговом учете. Первоначальная стоимость станка составляет 180 000,00 руб. При принятии к учету ОС был установлен срок полезного использования 36 месяцев. Сумма затрат на модернизацию без учета НДС составила 90 000,00 руб. Амортизационная премия не применяется.

Согласно учетной политике ООО «Комфорт-сервис» применяет линейный метод начисления амортизации в бухгалтерском и налоговом учете.

Зарегистрируем факт модернизации ОС одноименным документом. На закладке Объект строительства нужно указать суммы затрат на модернизацию, накопленные по данному объекту (90 000, 00 руб.). Их можно заполнить автоматически по кнопке Рассчитать суммы.

На закладке Основные средства нужно заполнить список модернизируемых объектов ОС (кнопка Добавить). По условиям Примера 1 — это один объект (деревообрабатывающий станок).

В поле Срок использ. автоматически проставляется срок полезного использования, установленный при принятии к учету ОС для целей бухгалтерского и налогового учета. Поскольку объект полностью самортизирован, то для целей бухгалтерского учета необходимо указать новый СПИ, например, 51 месяц. Для целей налогового учета указан максимальный срок для данной амортизационной группы, поэтому его изменять нельзя. При нажатии на кнопку Распределить суммы затрат на модернизацию распределяются равными долями по всем указанным в табличной части основным средствам.

После проведения документа Модернизация ОС формируется бухгалтерская проводка:

Дебет 01.01 Кредит 08.03 — на увеличение первоначальной стоимости основного средства (90 000,00 руб.).

Для целей налогового учета указанная сумма также фиксируются в специальных ресурсах регистра бухгалтерии:

Сумма НУ Дт 01.01 и Сумма НУ Кт 08.03

Помимо движений по бухгалтерскому и налоговому учету также формируются записи в периодические регистры сведений, отражающие информацию об основном средстве.

Для модернизированных ОС, по которым истек срок полезного использования, параметры амортизации нужно уточнить с помощью документа Изменение параметров амортизации ОС (раздел ОС и НМА — Параметры амортизации ОС). Если этого не сделать, то в следующем месяце при выполнении регламентной операции Амортизация и износ основных средств программа прервет обработку и выдаст сообщение об ошибке.

При вводе документа Изменение параметров амортизации ОС в шапке следует указать следующие реквизиты (см. рис. 3):

- наименование события в «жизни» основного средства, которое отражается данным документом;

- установить флаги Отражать в бухгалтерском учете и Отражать в налоговом учете.

Рис. 3. Изменение параметров амортизации

В табличном поле указываются:

- основное средство, у которого изменяются параметры начисления амортизации;

- в поле Срок использ. (БУ) — новый СПИ основного средства в бухучете в месяцах (51 месяц);

- в поле Срок для аморт. (БУ) — срок полезного использования для начисления амортизации в бухгалтерском учете, то есть разницу между новым и прежним сроком полезного использования в месяцах (15 месяцев);

- в поле Стоимость для вычисления аморт. (БУ) — стоимость модернизации основного средства для начисления амортизации в бухгалтерском учете (90 000,00 руб.);

- в поле Срок использ. (НУ) — новый срок полезного использования в месяцах для начисления амортизации в налоговом учете. Если срок полезного использования не изменяется, в этой колонке указывается прежний срок полезного использования (36 месяцев).

В следующем месяце при выполнении регламентной операции Амортизация и износ основных средств программа будет рассчитывать амортизацию согласно уточненным параметрам и в соответствии с рекомендациями Минфина.

Сумма амортизации модернизированного станка составит:

- в бухгалтерском учете — 6 000,00 руб. (90 000,00 руб. / 15 месяцев);

- в налоговом учете — 7 500,00 руб. ( (180 000,00 руб. + 90 000,00 руб.) / 36 месяцев).

Как отражать модернизацию основного средства стоимостью не более 100 000 рублей, которая в налоговом учете списана единовременно при принятии к учету?

Как отражать модернизацию основного средства стоимостью не более 100 000 рублей, которая в налоговом учете списана единовременно при принятии к учету?

Данный вопрос законодательством не урегулирован.

Как всегда в таких случаях, обратимся к мнению контролирующих органов.

На протяжении нескольких лет мнение Минфина России относительно данной ситуации менялось:

- если суммы понесенных расходов на модернизацию объекта ОС равны критерию амортизируемого имущества (10 000 руб. на момент выхода письма) и более, такой объект включается в состав амортизируемого имущества. Формируется новая первоначальная стоимость объекта ОС, состоящая только из произведенных расходов на модернизацию указанного объекта ОС без учета первоначальной стоимости, списанной ранее в состав материальных расходов (письма от 09.06.2004 № 03-02-05/3/50, от 14.04.2005 № 03-01-20/2-56);

- расходы на модернизацию ОС, стоимость которых для целей налогообложения списана единовременно в состав материальных расходов, также подлежат включению в текущие расходы налогового (отчетного) периода в полном объеме в составе прочих расходов, связанных с производством и реализацией (письмо от 25.03.2010 № 03-03-06/1/173);

- если первоначальная стоимость имущества после проведения реконструкции превысит 100 тыс. руб., такое имущество следует отнести к амортизируемому и учитывать его стоимость в составе расходов путем начисления амортизации (письмо от 07.02.2017 № 03-03-06/1/7342).

Будем ориентироваться на позицию Минфина России от 2017 года.

Порядок действий в программе зависит от суммы первоначальной стоимости основного средства и стоимости модернизации.

Пример 2

Организация ООО «Новый интерьер» применяет ОСНО и положения ПБУ 18/02, амортизацию в бухгалтерском и налоговом учете начисляет линейным методом. В феврале 2016 года организация принимает к учету основное средство стоимостью 59 000,00 руб. (в т. ч. НДС 18 %) и в этом же месяце вводит его в эксплуатацию.

В сентябре 2017 года основное средство было модернизировано. Стоимость расходов компании на модернизацию составила 70 800,00 руб. (в т. ч. НДС 18 %).

Допустим, ООО «Новый интерьер» зарегистрировала в программе «1С:Бухгалтерия 8» редакции 3.0 принятие к учету ОС одноименным документом. Поскольку объект не подпадает под критерий амортизируемого имущества, на закладке Налоговый учет указан порядок включения стоимости в состав расходов как Включение в расходы при принятии к учету.

В результате проведения документа в программе сформирована бухгалтерская проводка:

Дебет 01.01 Кредит 08.04 — на стоимость ОС (50 000,00 руб.).

Для целей налогового учета по налогу на прибыль введены суммы в специальные ресурсы регистра бухгалтерии:

Сумма НУ Дт 01.01 и Сумма НУ Кт 08.04 — на стоимость ОС (50 000,00 руб.); Сумма НУ Дт 26 (20.01, 44) и Сумма НУ Кт 01.01 — на единовременно списанную стоимость ОС в налоговом учете (50 000,00 руб.); Сумма ВР Дт 26 (20.01, 44) и Сумма ВР Кт 01.01 — на налогооблагаемую временную разницу (-50 000,00 руб.).

Помимо движений по бухгалтерскому и налоговому учету документом Принятие к учету ОС также сформированы записи в периодические регистры сведений, отражающие информацию об основном средстве.

Начиная с марта 2016 года, основное средство начинает амортизироваться только в бухгалтерском учете. Допустим, модернизация ОС была выполнена силами подрядной организации и отражена в программе документами Поступление (акт, накладная) с видом операции Услуги и Модернизация ОС.

После проведения документа Поступления (акт, накладная) сформированы бухгалтерские проводки:

Дебет 08.03 Кредит 60.01 — на стоимость работ по модернизации (60 000,00 руб.); Дебет 19.04 Кредит 60.01 — на стоимость НДС (10 800,00).

Для целей налогового учета соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для тех счетов, где поддерживается налоговый учет (НУ).

После проведения документа Модернизация ОС формируется запись регистра бухгалтерии:

Дебет 01.01 Кредит 08.03 — на увеличение первоначальной стоимости основного средства (60 000,00 руб.).

Указанные суммы также фиксируются в специальных ресурсах:

Сумма НУ Дт 01.01 и Сумма НУ Кт 08.03.

Помимо движений по бухгалтерскому и налоговому учету формируются записи в периодические регистры сведений, отражающие информацию об основном средстве.

Поскольку при вводе в эксплуатацию стоимость объекта ОС для целей налогообложения была списана организацией единовременно, то «благодаря» документу Модернизация ОС стоимость объекта в налоговом учете становится равной расходам на модернизацию. Чтобы привести сложившуюся ситуацию в соответствие с разъяснениями Минфина России от 2017 года, необходимо скорректировать налоговую стоимость объекта ОС, а также параметры начисления амортизации в налоговом учете.

В программе указанная корректировка выполняется на дату документа Модернизация ОС документом Операция (раздел Операции). Проводки и записи регистров зависят от суммы первоначальной стоимости объекта ОС и стоимости расходов на модернизацию.

По условиям Примера 2 первоначальная стоимость объекта с учетом расходов на модернизацию составила 110 000, 00 руб., то есть теперь подпадает под критерий амортизируемого имущества. Значит, первоначально списанную стоимость объекта в налоговом учете следует восстановить.

На закладке Бухгалтерский и налоговый учет нужно ввести корреспонденцию (рис. 4):

Дебет 01.01 Кредит 02.01

Поскольку в бухгалтерском учете корректировка не выполняется, то поле Сумма следует оставлять пустым, но для целей налогового учета по налогу на прибыль нужно ввести суммы в специальные ресурсы регистра бухгалтерии:

Сумма НУ Дт 01.01 и Сумма НУ Кт 02.01 — на списанную стоимость ОС (50 000,00 руб.); Сумма ВР Дт 01.01 и Сумма ВР Кт 02.01 — на налогооблагаемую временную разницу.

Рис. 4. Корректировка налоговой стоимости объекта после модернизации

Помимо бухгалтерской записи в документе Операция необходимо выполнить корректировку регистров сведений:

- Начисление амортизации ОС (налоговый учет);

- Первоначальные сведения ОС (налоговый учет).

Для добавления в документ закладок с требуемыми регистрами следует использовать команду Еще — Выбор регистров, после чего перейти на закладку Регистры сведений, установить флаги с указанием соответствующих регистров и нажать кнопку ОК. В форме документа появляются две дополнительные закладки (рис. 4).

На закладке Начисление амортизации ОС (налоговый учет) нужно ввести новую запись, где указать наименование основного средства, а в поле Начислять амортизацию выбрать значение Да.

На закладке Первоначальные сведения ОС (налоговый учет) указывается наименование основного средства и его первоначальная стоимость с учетом модернизации (110 000,00 руб.). В поле Порядок включения стоимости в состав расходов выбираем значение Начисление амортизации.

Теперь, начиная с октября 2017 года, объект будет амортизироваться и в налоговом учете. При этом суммы амортизации модернизированного ОС при применении линейного метода в бухгалтерском и в налоговом учете будут отличаться.

Изменим условия Примера 1. Допустим, стоимость расходов на модернизацию ОС составила 47 200,00 руб. (в т. ч. НДС 18 %).

В этом случае первоначальная стоимость объекта с учетом расходов на модернизацию составит 90 000, 00 руб., то есть не будет амортизироваться в налоговом учете, и расходы на модернизацию в налоговом учете можно списать единовременно как материальные расходы.

В документе Операция необходимо ввести корреспонденцию (см. рис. 5):

Дебет 26 Кредит 01.01

Поскольку в бухгалтерском учете корректировка не выполняется, то поле Сумма оставляем пустым, но для целей налогового учета по налогу на прибыль вводим суммы в специальные ресурсы регистра бухгалтерии:

Сумма НУ Дт 26 и Сумма НУ Кт 01.01 — на стоимость модернизации ОС (40 000,00 руб.); Сумма ВР Дт 26 и Сумма ВР Кт 01.01 — на налогооблагаемую временную разницу.

Рис. 5. Списание расходов на модернизацию в налоговом учете

Начиная с октября 2017 года, сумма амортизации модернизированного объекта в бухгалтерском учете меняется.

Как при УСН принять к учету основное средство стоимостью не более 100 000 рублей?

При упрощенной системе налогообложения (УСН) в состав основных средств и нематериальных активов (НМА) включаются объекты, которые признаются амортизируемым имуществом в соответствии с главой 25 НК РФ, то есть точно так же, как и для целей налога на прибыль (п. 4 ст. 346.16 НК РФ).

Поэтому объекты, вводимые в эксплуатацию с 01.01.2016, которые имеют первоначальную стоимость не более 100 тыс. руб., в налоговом учете при применении УСН в состав ОС не включаются. При этом первоначальная стоимость объектов ОС определяется по правилам бухгалтерского учета (п. 3 ст. 346.16 НК РФ).

Стоимость таких объектов может быть списана единовременно в составе материальных расходов на дату оплаты объектов поставщику (пп. 1 п. 2 ст. 346.17 НК).

В «1С:Бухгалтерии 8» редакции 3.0 при применении УСН принятие к учету объектов ОС стоимостью, не превышающей 100 тыс. руб., следует регистрировать документом Принятие к учету ОС. Документ Поступление (акт, накладная) с видом операции Основные средства в данном случае не подходит, так как имеет ряд ограничений, в том числе не позволяет включить в состав расходов при УСН стоимость объектов, не признаваемых амортизируемым имуществом. Учитывать такие объекты при УСН следует в два этапа:

- сначала документом Поступление (акт, накладная) с видом операции Оборудование;

- затем — документом Принятие к учету ОС.

В документе Принятие к учету ОС на закладке Налоговый учет (УСН) в поле Порядок включения стоимости в состав расходов пользователь может выбрать значение Включить в состав расходов.

Источник: buh.ru

Принятие к учету основных средств в 1С:ERP Управление предприятием

Довольно часто на проектах по внедрению программного продукта 1С:ERP Управление предприятием требуется настроить функционал по принятию к учету объектов основных средств (далее ОС) с минимальными трудозатратами сотрудников Заказчика. Данная статья раскрывает как подобный функционал был реализован на одном из успешно внедренном проекте.

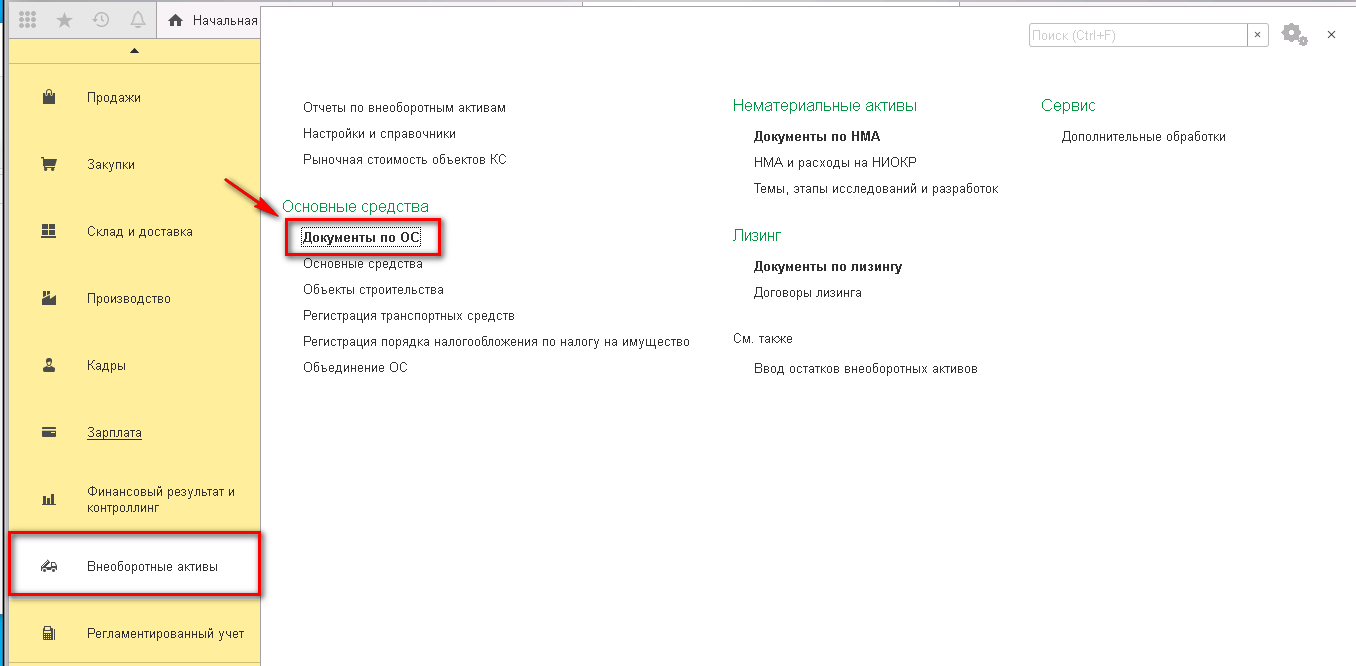

Для оформления принятия к учету основных средств в 1С:ERP Управление предприятием 2, в подразделе «Внеоборотные активы» открывается список всех документов принятия к учету ОС:

Документы ОС в 1С: ERP Управление предприятием

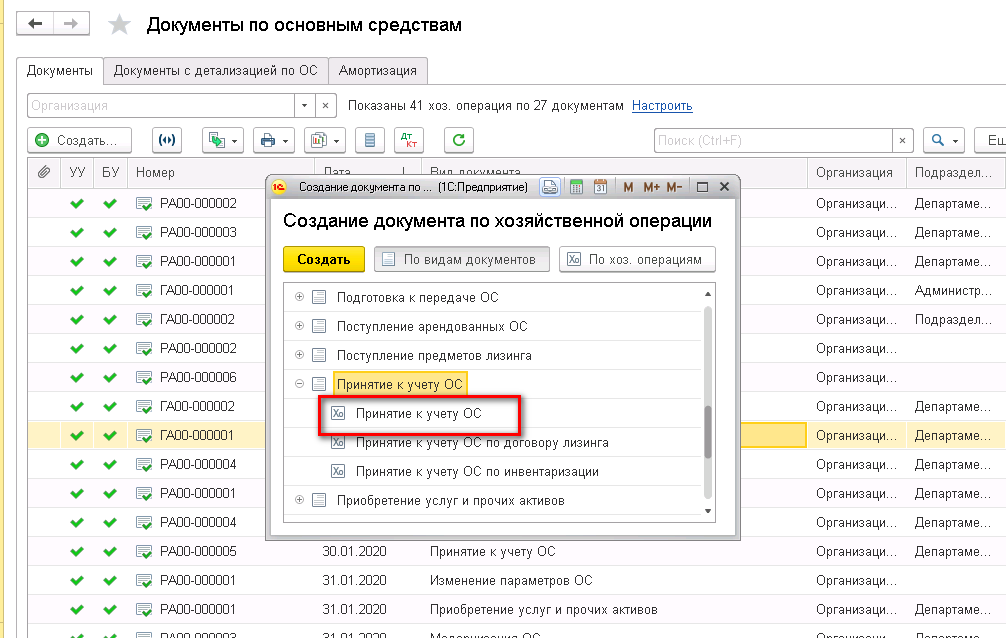

Из открывшегося списка создаётся документ «Принятие к учету ОС»

Документ Принятие к учету ОС

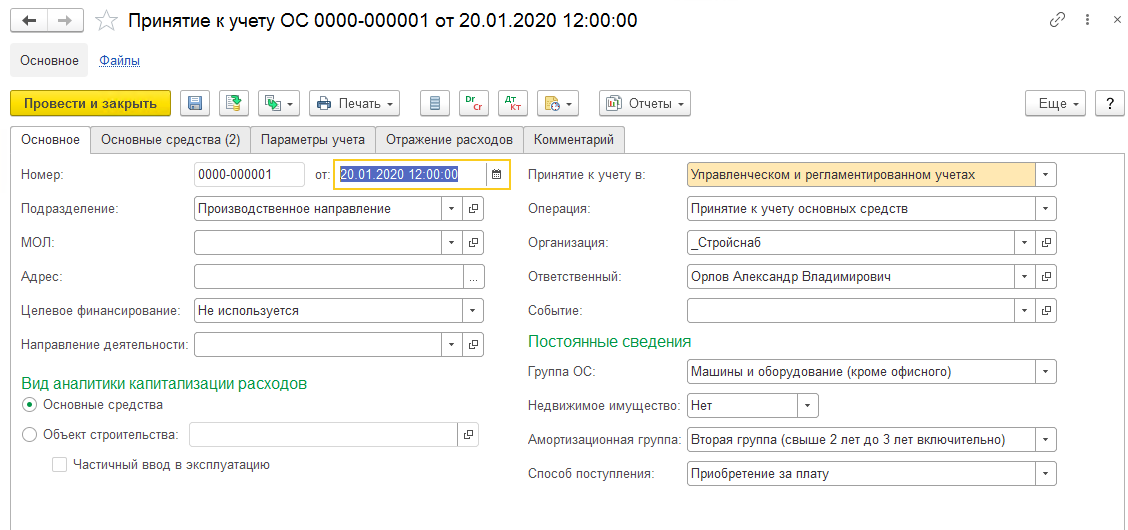

Внешний вид документа Принятие к учету ОС

При заполнении документа в 1С ERP Управление предприятием 2.4 на закладке «Основное» заполняются реквизиты:

1. «Номер» – заполняется автоматически

2. «Дата» – указывается дата принятия к учету ОС

3. Операцию документа можно выбрать при создании документа «Принятие к учету ОС» или изменив поле «Операция». Здесь выбираются следующие операции:

a. «Принятие к учету основных средств»

b. «Принятие к учету по договору лизинга» и другие.

4. Поле «Ответственный» заполняется автоматически ссылкой на пользователя, создавшего документ.

5. Поле «Событие» заполняется из справочника «События ОС». При принятии к учету ОС в 1С 8.3 ERP Управление предприятием вид события фиксируется как «Принятие к учету».

6. Группа «Постоянные сведения» — указываются реквизиты «Группа ОС» и «Амортизационная группа», при этом реквизиты заполняется данными из справочника «Объекты эксплуатации» при выборе основного средства на закладке «Основные средства».

7. В Группе «Постоянные сведения» так же заполняется реквизит «Способ поступление» — в котором присутствует возможность выбора способа поступления объектов основных средств:

a. «Приобретение за плату»,

b. «Строительство (создание)» и другие.

8. Указывается признак «Недвижимое имущество», которой учитывается при расчете налога на имущество.

9. «Подразделение» – указывается подразделение предприятия – элемент справочника «Структура предприятия», в которое принимается основное средство.

10. «Адрес» – можно указать адрес, по которому принимается основное средство, реквизит необязательный.

11. Реквизиты «Целевое финансирование» и «Направление деятельности» — заполняются, если в формировании стоимости ОС присутствуют целевые средства и ОС используется в конкретном направлении деятельности.

12. В блоке «Вид аналитики капитализации расходов» выбирается вид аналитики – «Основное средство» или «Объект строительства» — реквизит доступен, если включена функциональная опция «Объекты строительства» в разделе «НСИ и администрирование»-«Внеоборотные активы». Для объекта строительства присутствует дополнительная опция — признак частичного ввода в эксплуатацию. Это позволяет поэтапно принимать объект строительства к учету в виде нескольких объектов основных средств. При этом по каждому основному средству указывается его фактическая стоимость. Таким образом можно в одном документе можно принять к учету основное средство или объект строительства.

13. Раздельный учет НДС — При использовании раздельного учета НДС в документе определяется вид деятельности, в котором будет использоваться актив. В соответствии с выбранным видом деятельности входящий НДС, который был отложен до момента принятия к учету, будет принят к вычету, включен в стоимость ОС или распределен по выручке. Данные операции будут отражены в рамках операций закрытия месяца документом «Распределение НДС».

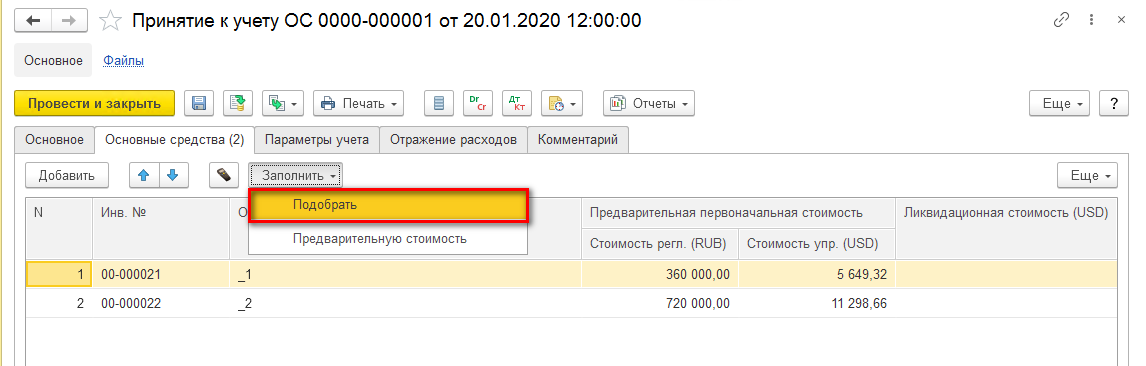

Закладка «Основные средства» документа Принятие к учету ОС

На закладке «Основные средства» документа Принятие к учету ОС выбирается основные средства, принимаемые к учету.

1. По кнопке «Добавить» добавляется строка, для выбора ОС при этом можно использовать быстрый поиск – можно набирать по первым буквам названия основного средства, или открыть форму выбора справочника основного средства.

2. По кнопке «Заполнить» — подбираются несколько однотипных основных средств в один документ:

Кнопка Заполнить в документе Принятие к учету ОС

3. Реквизиты группы «Предварительная первоначальная стоимость» табличной части «Стоимость регл. (RUB)» и «Стоимость упр. (RUB)» заполняются по данным предварительно сформированной стоимости основного средства при выборе ОС или по команде «Заполнить» — «Предварительная стоимость». Стоимость основного средства формируется при проведении документа «Поступление услуг и прочих активов» или «Списание на расходы» со статьей затрат с типом расходов «Формирование стоимости внеоборотных активов» с аналитикой по основному средству.

4. Реквизит «Ликвидационная стоимость» — сумма, которую организация ожидает получить за актив в конце срока его полезной службы за вычетом ожидаемых затрат на его выбытие.

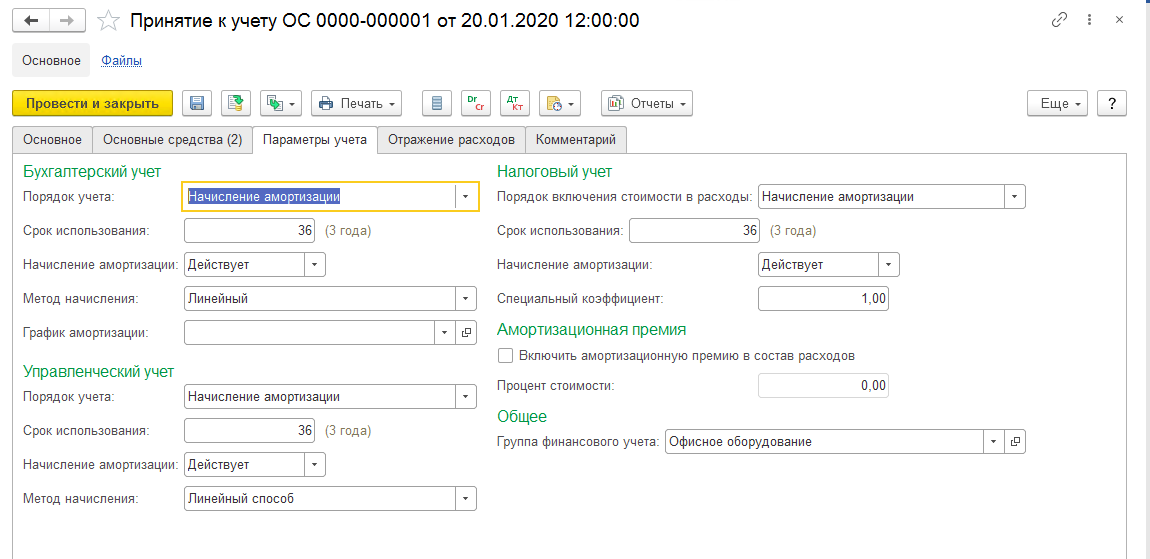

Закладка «Параметры учета» документа Принятие к учету ОС

Параметры учета в документе Принятие к учету ОС

Отражение принятия к учету объекта основных средств

Далее рассмотрим, как отражаются данные действия в бухгалтерском, налоговом и управленческом учетах.

1. Порядок учета — доступны следующие варианты учета: Начисление амортизации, Не начислять амортизацию, Амортизация начислена. В зависимости от выбранного параметра определяется порядок начисления амортизации.

2. Метод начисления амортизации — доступны следующие способы: «Линейный», «Пропорционально объему продукции (работ)», «Уменьшаемого остатка», по единым нормам отчисления и другие. Используется, если выбран порядок учета – «Начисление амортизации».

3. Срок использования — срок полезного использования в месяцах. При проведении документа осуществляется проверка срока службы основного средства и установленной для него амортизационной группы. В случае несоответствия документ не проводится.

4. Коэффициент ускорения – используется исключительно при способе начисления Уменьшаемого остатка.

- Порядок учета – при принятии к учету ОС в 1С:ERP Управление предприятием доступны следующие варианты учета: Начисление амортизации, Включение в расходы при принятии к учету, Стоимость не включается в расходы, Начисление амортизации или списание на расходы. При выборе порядка учета Начисление амортизации или списание на расходы при закрытии месяца стоимость основных средств будет включена в расходы, если она не превышает 100 тыс. руб., в противном случае стоимость будет включаться в расходы при начислении амортизации;

- Срок использования — срок полезного использования в месяцах, может отличаться от срока службы в бухгалтерском учете.

- Специальный коэффициент — коэффициент для начисления амортизации.

- В группе «Амортизационная премия» устанавливается флаг «Включить амортизационную премию в состав расходов» и заполняется реквизит «Процент стоимости», в котором определяется процент амортизационной премии в случае отражения амортизационной премии в налоговом учете.

- Порядок учета — при принятии к учету ОС в 1С:ERP Управление предприятием доступны следующие варианты учета: Начисление амортизации, Не начислять амортизацию, Амортизация начислена;

- Метод начисления амортизации — доступны следующие способы: Линейный, Уменьшаемого остатка, Пропорционально объему продукции (работ);

- Срок использования — срок полезного использования в месяцах;

- Коэффициент ускорения — поле доступно, если используется метод начисления Уменьшаемого остатка.

В Группе «Общее» указывается группа финансового учета, выбор которой определяет, на каких счетах учета будет отражена стоимость основного средства, начисляться амортизация и производиться переоценка:

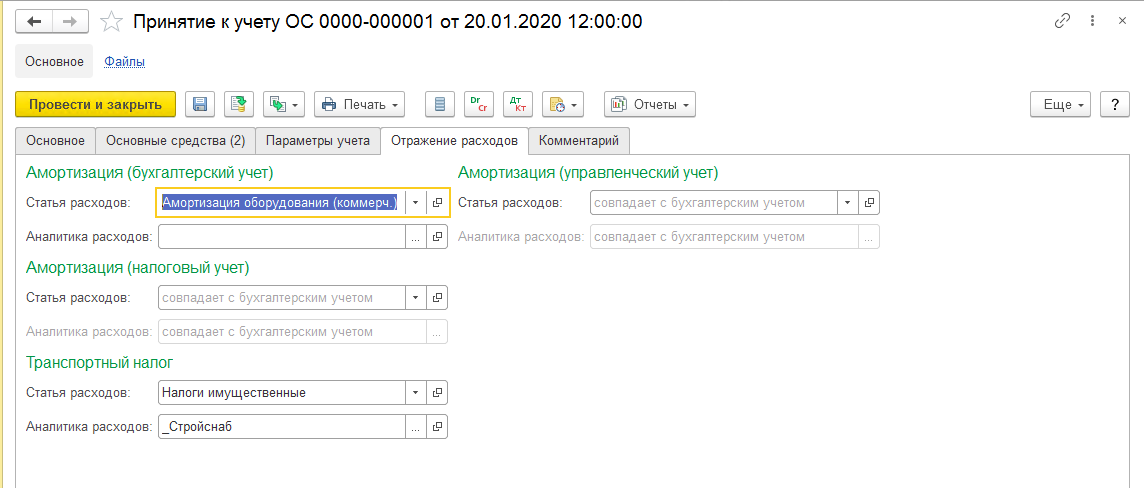

Закладка «Отражение расходов» документа Принятие к учету ОС

Отражение расходов в документе Принятие к учету ОС

На закладке указываются параметры отражения расходов при начислении амортизации и начислении имущественных налогов. Для каждого из видов учета — бухгалтерского, налогового или управленческого можно отражать затраты на амортизацию по разным статьям затрат, при этом если статьи затрат в налоговом и /или управленческом учете совпадают, то достаточно указать статью затрат только в бухгалтерском учете.

Необходимость заполнения параметров отражения расходов по имущественным налогам зависит от выбранной группы ОС и амортизационной группы на закладке «Основное».

Если имущественные налоги нужно отражать по разным статьям расходов, то необходимо оформить документ «Изменение способа отражения имущественных налогов».

Флаг «Передавать расходы в другую организацию» устанавливается, если необходимо передавать расходы по амортизации в головную организацию или обособленное подразделение. При этом требуется указать организацию-получателя расходов. Поле доступно, если в базе ведется учет по филиалу основной организации. Возможно изменение в программе способа отражения. Это возможно сделать при помощи документа «Изменение параметров ОС».

Таким образом, мы познакомили вас с инструкцией принятия к учету ОС в прикладном решении 1С:ERP Управление предприятием. Надеемся, что данная статья будет полезна для Вас.

Источник: infostart.ru