Учет банковских гарантий в бухгалтерском учете — это отражение операций по получению и списанию гарантийных обязательств от банка путем формирования проводок. Банковская гарантия достаточно широко применяется в госзакупках, и ее нужно отразить в бухгалтерском и налоговом учетах организации-заказчика.

Банковские обязательства используют для обеспечения стабильности договорных отношений между заказчиком и поставщиком. Это своего рода страховой залог от рисков, связанных с отказом одной из сторон от выполнения обязательств.

Как распределяются права и обязанности при оформлении банковской гарантии

Банковская гарантия — это обязательство, которое банк или любая другая кредитная организация выставляют в качестве страховки исполнения контрактных (договорных, закупочных) условий (ст. 368 ГК РФ). Она предоставляется как в электронной, так и в письменной форме. Если исполнителем нарушен ряд условий, то банк выплачивает организации-заказчику документально установленную денежную сумму.

43 урок. Банковские гарантии

В отношениях, связанных с предоставлением гарантии, задействованы три участника:

- гарант (банк) — субъект, который за определенное вознаграждение принимает на себя обязательство по выдаче гарантии;

- принципал (исполнитель) — участник, инициирующий выдачу банковской гарантии и являющийся должником в соответствии с условиями соглашения;

- бенефициар (заказчик) — лицо, чьи интересы защищаются посредством гарантии банка.

Бенефициар и принципал выступают в этом случае сторонами соглашения, как и при заключении госконтракта. Они действуют строго в соответствии с действующим гражданским законодательством (ст. 420 ГК РФ). Их взаиморасчеты производятся вне юрисдикции взаимоотношений, установленных с третьей стороной — банком, который предоставил гарантию.

Стороны взаимодействуют с учетом действующего договора банковской гарантии — документа, определяющего правоотношения всех трех сторон: гаранта, бенефициара и принципала. В соглашении о предоставлении банковской гарантии в обязательном порядке указывается, что банк-гарант производит выплату гарантии только в том случае, если поставщик-принципал не может исполнить обязательства, установленные госконтрактом, перед заказчиком-бенефициаром. В договоре банковской гарантии в обязательном порядке прописываются обстоятельства, по причине которых и наступают ситуации выплаты банковского обеспечения.

Документы и основания для бухгалтерского учета банковских гарантий

Регулируются операции по банковской гарантии гражданским и банковским законодательством. В этих же нормативно-правовых актах можно найти ответ на вопрос, ставится ли на учет банковская гарантия.

В Гражданском кодексе положения, регламентирующие такое финансовое обязательство, прописаны в главе 23 (параграф 6, ст. 168, 169, 374 — 379, ст. 429 ГК РФ). Выдача банковской гарантии кредитными организациями относится к операциям банка (п. 8 ч. 1 ст.

5 ФЗ от 02.12.1990 № 395-1).

Что такое банковская гарантия? Примеры применения банковских гарантий по 44-ФЗ.

При заключении договора поставки не допускается указывать условие о банковской гарантии, если нет основания предполагать, что гарантийные обязательства будут получены от гаранта на определенных условиях (Определение ВС РФ по делу № 305-ЭС16-14210 от 30.01.2017). Но когда речь заходит о государственных закупках в соответствии с нормативами закона о Федеральной контрактной системе, условие о гарантии, выдаваемой в качестве обеспечения исполнения контракта, является обязательным.

Об этом говорится в ст. 96 44-ФЗ. Заказчик обязан включать в документацию о закупке, извещение о заказе, приглашении принять участие в определении поставщика закрытым способом требование об обеспечении исполнения контракта (ч. 1 ст. 96 44-ФЗ). Исключением являются ситуации, определенные в ч. 2 ст.

96 44-ФЗ.

В ч. 3 ст. 96 прописано, что такое обеспечение исполнения контракта предоставляется в виде банковской гарантии. Она должна соответствовать требованиям, установленным в ст. 45 44-ФЗ.

Поставщик имеет возможность предоставить банковскую гарантию в качестве обеспечения исполнения госконтракта и в виде денежных средств, переведя нужную сумму на расчетный (лицевой) счет, указанный организацией-заказчиком. Способ гарантии своих обязательств определяет сам участник закупки.

С 01.07.2019 участники закупки смогут предоставлять банковскую гарантию и в качестве обеспечения заявки.

Как отразить получение и выдачу у принципала и бенефициара

Отражение банковской гарантии в бухгалтерском учете находится в прямой зависимости от вида финансового обязательства, для обеспечения которого она была выдана. Есть ряд ситуаций, для которых необходима выдача гарантии:

- Для обеспечения исполнения условий по оплате приобретаемых активов и имущества (МПЗ и ОС).

- Для страховки выполнения кредитов, займов и прочих долговых обязательств.

- Для поручительства при возвращении авансового платежа, так как многие исполнители ставят условие о необходимости предоставления аванса.

- Для гарантирования реализации прочих обязанностей.

Проводки для банковской гарантии в бухучете формируются исходя из сложной системы юридических взаимоотношений между принципалом и бенефициаром. Проводки составляются для правоотношений:

- выдача и использование гарантии;

- заключение соглашения, юридически не зависящего, но обеспечиваемого гарантией.

Учет гарантии у бенефициара

Когда бенефициар получил банковскую гарантию, он сам принимает решение, как ее использовать. Выбор заказчика, применить или списывать банковское обеспечение, зависит от того, исполнил ли принципал-поставщик свои обязательства.

Расчеты заказчика и поставщика регулируются контрактом. Бенефициар получает отдельную выгоду при предоставлении банковской гарантии, так как гарант определяет свои обязательства по выплате перед организацией до момента полного завершения взаиморасчетов (п. 1 ст. 378 ГК РФ).

Именно поэтому для бухгалтерского учета используют забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Обеспечение списывается с забаланса в случае исполнения сторонами своих обязательств. Аналитика ведется по каждому полученному обеспечению.

Пример проводок у бенефициара: получение и списание гарантии

Для коммерческих и некоммерческих организаций необходимо применение корреспондирующих проводок. Представим, что ООО «Идеальный заказчик» закупило у ООО «Идеальный поставщик» продукцию в размере 500 000,00 руб. В таблице показано, как отразить в бухгалтерском учете бенефициара предоставленное банком обеспечение.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 008 | — | 500 000,00 | Учет полученной гарантии |

| 62 | 90 | 500 000,00 | Поставка продукции заказчику |

Допустим, покупатель просрочил оплату, и поставщик обратился в банк с требованием об уплате задолженности принципала в сумме, определенной в гарантии. Бухгалтерские проводки будут такими:

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 51 | 76 | 500 000,00 | Получение денежных средств от гаранта |

| 76 | 62 | 500 000,00 | Зачет задолженности |

| — | 008 | 500 000,00 | Списание обеспечения по оплате с забаланса |

В случае своевременной оплаты бенефициару нет необходимости обращаться к гаранту за возмещением долга. В учете будут сформированы бухгалтерские записи по получению и последующему списанию обеспечения на 008 счете забаланса.

Бухгалтерский учет у принципала

Учет гарантии в бухгалтерии принципала строится на двух позициях:

- Гарантия банка не должна учитываться принципалом. Логика такова: гарантия предназначается не для принципала, а для бенефициара, а выдает ее третья сторона — банк. То есть гарантийные обязательства получены для кредитора и выданы кредитным учреждением, а не самим принципалом. Поэтому организации-принципалу нет смысла отражать эти обязательства на забалансовых счетах 008 и 009.

- Гарантийные обязательства надлежит проводить в бухгалтерском учете.

Это необходимо для того, чтобы отразить изменение организации-кредитора в случае передачи обязательств по выплате задолженности гаранту. Отражение в учете обеспечения позволяет в дальнейшем проводить операции по применению штрафных санкций к должнику.

С точки зрения аналитики, отражение гарантийного обеспечения необходимо, так как это делает финансовую и бухгалтерскую отчетность более прозрачной и позволяет просмотреть образовавшуюся кредиторскую задолженность принципала в разрезе аналитического учета.

Проводки у принципала

Для отражения гарантийных обязательств в учете принципала формируются бухгалтерские записи:

- Дт 08 Кт 76 (на сумму уплаченной комиссии) — предоставление гарантийного обеспечения;

- Дт 60 Кт 76 — отражено принятие требования об оплате по гарантийным обязательствам;

- Дт 76 Кт 51 — задолженность перед гарантом погашена.

Бухучет банковских гарантий у бюджетников

Учет банковских гарантий в бюджетном учреждении имеет особенности. При проведении конкурсных и аукционных процедур на поставку товаров, работ или услуг организация-заказчик устанавливает обязательное требование к обеспечению заявок. Оно может быть передано участником закупки как путем внесения денежных средств на расчетный (лицевой) счет заказчика, так и предоставлением банковской гарантии. На основании п. 351 Инструкции № 157н, бухгалтерский учет банковской гарантии, полученной в качестве обеспечения заявки, производится на забалансовом счете 10 «Обеспечение исполнения обязательства». В Письме Минфина от 27.07.2014 № 02-07-07/31342 говорится, что денежные средства, поступившие как обеспечение на участие в конкурсе или закрытом аукционе, а также как обеспечение исполнения контракта, на забалансовом счете 10 учитывать не нужно.

В бюджетном учреждении учет в бухгалтерии банковской гарантии производится строго в день наступления гарантийной ответственности. Сумма должна совпадать по стоимости с теми обязательствами, исполнение которых гарантировано. В день прекращения гарантийно-финансовых условий проводится уменьшение установленной суммы на 10 счете забаланса.

Проводки для бюджетных учреждений

Поступившие от кредитной организации (банка) денежные средства, направленные на исполнение, необходимо отражать в бухучете бюджетного учреждения проводками:

| 2.201.11.510 | 2.205.41.660 | Денежные средства, поступившие на лицевой счет бюджетного учреждения (уплата бенефициару суммы, на которую выдана банковская гарантия) |

| 2.205.41.560 | 2.401.10.140 | Начисление дохода в размере обеспечения по банковской гарантии в случае ее поступления в распоряжение бюджетного учреждения |

Налоговый учет

Отражение гарантии от банка нужно делать как в бухгалтерском, так и в налоговом учете организации. Налоговый учет банковских гарантий производится в соответствии с нормами НК РФ. Вознаграждение учитывается в составе прочих затрат, связанных с выпуском и реализацией различной продукции, и в качестве расходов иного характера.

Налоговый кодекс РФ предполагает сдачу в ИФНС отчетности, включающей расходы по банковской гарантии в период ее фактического предоставления, а не по срокам выплат по ней денежных сумм. В налоговом учете датой получения банковской гарантии считается день подписания договора (основного соглашения) о выдаче гарантийных обязательств клиенту.

Налоговый учет гарантий банка имеет ряд нюансов. Приобретение товаров, работ и услуг по контракту сопряжено с начислением НДС, за исключением продукции, не облагаемой налогом на добавленную стоимость. Операции по применению гарантий банка не облагаются НДС (подп. 3 п. 3 ст. 149 НК РФ).

После получения оплаты гарантии за неисполненные поставщиком обязательства от банка-гаранта бенефициар-заказчик включает ее в доходы аналогично тому, как учитывалась бы оплата принципала без использования банковской гарантии.

Принципал вправе учитывать расходы по гарантии (комиссию гаранту) для целей налогового учета либо как прочие расходы, либо в качестве внереализационных расходов. В любом из указанных случаев затраты признаются в течение всего срока действия банковской гарантии равными частями (Письмо Минфина РФ № 03-03-06/1/4 от 11.01.2011).

Проводки в учете принципала при неисполнении обязательства

Нередко возникают ситуации, когда принципал не успел выполнить обязательства по контракту, после чего бенефициар обращается в банк для получения у гаранта положенных ему по контракту денежных средств. Гарант уведомляет об этом принципала и информирует о прекращении действия гарантийных обязательств. Принципал обязан возместить банку ту сумму, которую тот перевел бенефициару.

Если принципалу необходимо признать регрессивное требование банка в бухгалтерском учете, то операции при неисполнении обязательств отражаются бухгалтерскими записями:

| 60 | 76 | Получение регрессивного требования гаранта |

| 76 | 51 | Погашение задолженности перед банком |

Проводки бенефициара при неисполнении обязательства

В случае неисполнения принципалом своих контрактных обязательств бенефициар обращается в банк. Гарант рассматривает полученное требование, после чего принимает решение о произведении выплаты гарантийного обеспечения (ст. 374, 375 ГК РФ).

Бухгалтер формирует следующую запись после признания требования: Дт 76.2 Кт 62.

Бухучет оплаты комиссии за выдачу гарантии

Для гаранта выдача обеспечения по контракту является источником дохода, следовательно, принципалу придется заплатить определенную комиссию за выдачу банком гарантии. Такая комиссия может быть фиксированной, а также начисляться в процентном соотношении от суммы по контракту или иными методами.

В соглашении о банковской гарантии банк вправе прописать различные условия по выплате обязательств. К примеру, может быть установлена обязанность для принципала по единовременному или равномерно распределенному на весь период действия гарантии платежу.

Проводки для отражения комиссии по банковской гарантии

Порядок отражения комиссии зависит от момента приобретения и постановки на учет приобретаемого имущества.

Если комиссия банку перечислена до момента постановки на учет купленных активов и до момента перечисления денежных средств принципалом, то вознаграждение кредитной организации включается в состав расходов на приобретение имущества — в его стоимость (п. 6 ПБУ 5/01, п. 8 ПБУ 6/01).

Покажем на примере. ООО «Заря» приобретает сооружение у ООО «Актив». Стоимость имущества — 1 500 000,00 рублей. ООО «Заря» предоставляет продавцу гарантию от банка. Комиссия гаранта составляет 3% от стоимости имущества — 45 000,00 рублей. Вознаграждение необходимо оплатить единовременно.

Обязательство выдается сроком на один месяц. Сделка завершена, все взаиморасчеты произведены в срок, гарантийные обязательства не применялись.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 76 | 51 | 45 000,00 | Перечисление комиссии гаранту |

| 08 | 76 | 45 000,00 | Величина комиссии включена в стоимость сооружения |

| 08 | 60 | 1 500 000,00 | Отражение стоимости сооружения в составе внеоборотных активов |

| 01 | 08 | 1 545 000,00 | Отражение стоимости сооружения в составе ОС принципала |

Если гарантийные обязательства предоставили после формирования стоимости имущественного актива, то изменить сумму учтенного актива, включив величину вознаграждения гаранту в первоначальную стоимость имущества, уже нельзя.

Если комиссию банка, которая была уплачена до формирования первоначальной стоимости актива, включат в состав прочих расходов, то это может повлиять на исчисленный налог на имущество. В 2020 году налог на имущество считается по новым правилам. Из базы исключается все движимое имущество. А значит, при приобретении объекта недвижимости списание вознаграждения банка на прочие расходы может повлечь искажение налоговой базы.

Бухгалтерские записи будут такими: Дт 91.2 Кт 76 — учет комиссии банку, величина которой не включена в первоначальную стоимость купленного объекта.

Особенности учетной политики

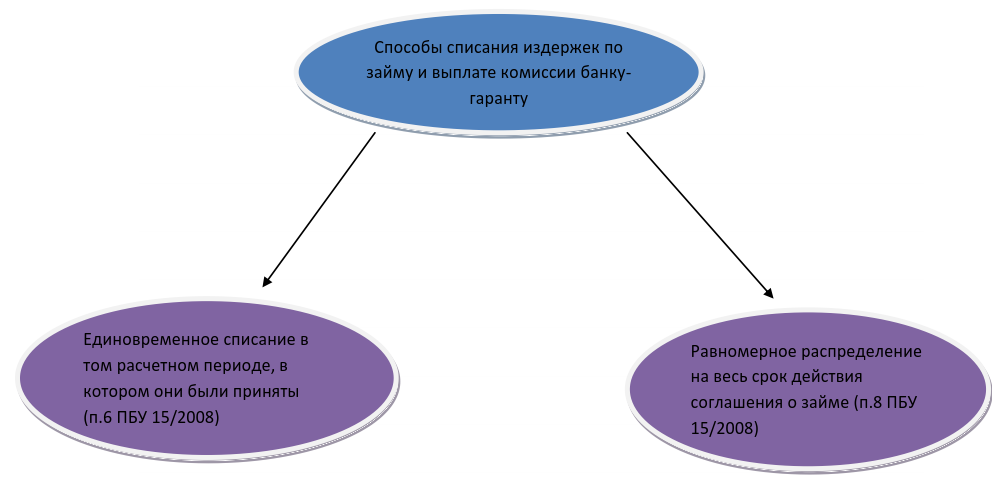

Вознаграждение гаранту по договору займа необходимо отразить в учетной политике организации. При заключении договора займа одним из условий соглашения может быть обязательное оформление гарантийных обязательств. В таких случаях издержки несет сам заемщик. Порядок действий указан в ПБУ 15/2008 «Учет расходов и займов по кредитам».

Заемщик обязан закрепить выбранный метод в учетной политике. Затраты на вознаграждение можно отнести к прочим расходам (п. 7 ПБУ 15/2008) или равномерно признать дополнительные расходы по займам в составе прочих расходов (п. 8). Сделать это можно только во время действия самого договора займа. Корреспонденция счетов бухгалтерского учета не изменится от выбора способа распределения издержек и будет такой:

| Записи | Описание операции | |

| Дебет | Кредит | |

| 91.2 | 76 | Отражение полной или частичной комиссии банка |

| 76 | 51 | Учет уплаченной суммы вознаграждения гаранта |

Методологию списания можно представить схематично:

Особенности учета других банковских гарантий

Когда гарантийные обязательства оформляются в качестве обеспечения государственного контракта, комиссия гаранта учитывается в составе расходов по обычным видам деятельности или как прочие расходы. Вот так выглядит на схеме порядок учета:

При учете комиссии, выплачиваемой банку-гаранту, составляем корреспонденцию, аналогичную отражению вознаграждения, уплачиваемого в случае договора займа.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Источник: goscontract.info

Используемые в бухучете проводки для банковских гарантий

Есть бизнес-задача? У нас есть решение! Для получения бесплатной консультации звоните по телефону горячей линии:

8 800 333 91 03 или оставьте заявку.

Самый распространённый способ получить подтверждение платёжеспособности участника торгов по 44–ФЗ и 223–ФЗ.

Банк- гарант поручается за заёмщика–принципиала, что в случае чего компенсирует банку–бенефициару сумму, которую его клиент задолжал.

Предоставляется взамен на оплату комиссии и должна быть зафиксирована. Какие нужны бухгалтерские проводки для отражения банковской гарантии?

Давайте разберёмся вместе.

Порядок взаимодействия сторон

Различие с займом состоит в том, что выплачивается она если принципал не в состоянии исполнить свои обязательства перед заёмщиком.

Другим её важным нюансом является то, что если нет стопроцентной вероятности выдачи конкретным банком, она не должна фигурировать в договоре. Также должен быть чёткий срок выдачи обеспечения участия в торгах, иначе БГ будет считаться невозникшей.

Хоть и участвует трое: лицо, получающее обеспечение, банк заемщик и кредитор, отличие в списании банковской гарантии и применяемых проводках состоит в том, что отражается только заключение договора, обеспеченного гарантией и акт её выдачи.

Как вести бухгалтерский учет у принципала

Считается, что БГ должна учитываться на забалансовом счете 008 и 009, но это не совсем так, потому что обеспечение получено для кредитора и выдавалось не лично им, а гарантом. В итоге, не нужно вести учёт самостоятельно.

Нужно ли платить НДС? При выдаче банком или кредитной организацией нет (согласно 395-1–ФЗ). Это правило не распространяется на те, что выданы страховой компанией.

Несмотря на то, что сама гарантия не облагается подоходным налогом, она выдаётся для операций, которые им облагаются. При этом, если финальная операция осуществляется без НДС, то и применить к вычету входной НДС невозможно.

Если возникла необходимость обеспечения банковской гарантией обязательств по оплате продукции, формируются следующие проводки:

- Перечислить вознаграждение гаранту: Дт 76, Кт 51.

- Внести в состав прочих расходов: Дт 91, Кт 76.

- Учесть сумму вознаграждения гаранту в общей стоимости товара: Дт 41, Кт 76. Принять товары к учету: Дт 41, Кт 60.

- Если погашена задолженность перед кредитующей организацией, но возникла перед гарантом: Дт 60, Кт 76.

Если обязательства по возврату заемных средств обеспечиваются банковской гарантией, проводки должны быть такие:

- Получить займ: Дт 51, Кт 66.

- Проценты по договору займа внесены в состав расходов: Дт 91, Кт 66.

- Задолженность перед гарантом в части возмещения суммы, выплаченной им кредитору: Дт 66, Кт 76.

Учет банковских гарантий на забалансовом счете бенефициара

Юридически бенефициар не связан с принципалом никакими обязательствами, но он выгодоприобретатель по независимой гарантии и банк имеет обязательства перед ним до момента завершения всех расчетов

Этим вызвана необходимость частичного применения забалансового учета. Перечень необходимых проводок:

- Получить банковскую гарантию: Дт 008; списать —Кт 008.

- Выручка от реализации продукции Дт 62, Кт 90.

- Оплата задолженности принципала пришла на р/с: Дт 51, Кт 76.

- Задолженность погашена: Дт 76, Кт 62.

- Предоставление займа: Дт 58, Кт 51.

- Начисление процентов: Дт 76, Кт 91.

- Погашение задолженности по займу: Дт 76, Кт 58. Процентов Дт 76, Кт 76

Отражение проводок по независимой гарантии в бухгалтероском учете: нюансы

Для регуляции отражения гарантии банком, предоставляющим займ, используются следующие проводки:

- Гарантия выдана: Дт 99998, Кт 91315. Причём указываемая сумма равна гарантируемому обязательству.

- Дт 47423, Кт 70601 получена комиссия от принципала.

- Для обозначения резервов на случай необходимости выплаты бенефициару, ставится код проводки: Дт 70606, Кт 47425.

- Использование депозита для обеспечения: Дт (счет принципала), Кт (пассивный счет для учета поступлений от клиентов).

- •Если списание обусловлено законом, проводка применяется следующая: Дт 91315, Кт 99998. Сразу же уменьшается резерв: Дт 47425, Кт 70601.

- Если расчёты с бенефициаром проводит банк, это отображено кодом: Дт 60315, Кт (счет бенефициара). Выплата сразу же списывается банком с гарантии: Дт 91315, Кт 99998.

- Расходы банка возмещены за счет депозита: Дт 99998, Кт 91312. Удержанная комиссия банка Дт 60324, Кт 70601.

- Возмещение по расходам банка: Дт (счет принципала) Кт 60315. Уменьшение резерва: Дт 60324, Кт 70601.

Цели налогообложения

При составлении налоговой отчетности, следует помнить, что НДС не начисляется в рамках операций, связанных с применением банковских гарантий, не начисляется. Правило не распространяется на бенефициаров, применяющих ОСН.

Возможность работы с НДС возможна если:

Оплата банка бенефициару вносится в раздел «доходы» и считается на общих основаниях.

Принципал причисляет расходы к прочим или внереализационным расходам.

Какие проводки учитывают комиссию за выдачу банковской гарантии. Равномерное распределение расходов

Многое зависит и от сферы деятельности принципала. Ниже приводим перечень кодов:

- Включение вознаграждения гаранта в расходы будущих периодов сразу после оформления гарантии: Дт 97, Кт 76 (сумма комиссии);

- Списана часть суммы, согласно графику платежей: Дт 91.2 Кт 97 (часть суммы комиссии, исчисленная пропорционально длительности срока действия гарантии)

То, как перечислена комиссия, одним платежом или с равномерным разбитием, зависит от характеристики активов и зависит от ряда критериев. Основной динамика соотношения доходов и расходов по отчётным периодам. Ориентироваться нужно, прежде всего, на характеристики активов. Если это последовательные поставки сырья и материалов, оправдан «равномерный» подход, о котором идет речь.

Учет вознаграждения за БГ проводки и налоговый учет по отраслям

Проводки по дебету могут варьироваться в зависимости от того, при каком типе хозяйственных операций они применяются, при внесении в расходы вознаграждения за БГ.

Возникают ситуации, в которых принципал перестал регулярно оплачивать поставки бенефициара, несмотря на то, что срок гарантии не истёк. Например в сфере аренды недвижимости.

Аренда объектов недвижимости относится к прочим расходам и отображается проводкой Дт 26, Кт 76, соотносительно с периодичностью их проведения. В свою очередь, учет комиссии имеет смысл осуществить:

Источник: uc-itcom.ru

Особенности учета банковских гарантий

Банковская гарантия (БГ) представляет собой инструмент для обеспечения стабильности договорных отношений. Это страховой залог, который вводится в действие при возникновении рисков. Риском является несоблюдение условий договора одной из сторон отношений. БГ приобретается компанией, то есть покупка ее предполагает траты.

Вопрос: Как отразить в учете торговой организации (принципала) выплату вознаграждения гаранту (банку) за предоставление банковской гарантии в целях обеспечения исполнения государственного контракта на поставку товара?

Согласно договору о выдаче банковской гарантии, заключенному между организацией и банком, вознаграждение гаранта за выдачу гарантии составляет 5 000 руб. и перечислено гаранту в день выдачи гарантии. Срок выданной гарантии составляет 90 дней. Согласно учетной политике организации вознаграждения за выдачу гарантий учитываются в периоде вступления гарантий в силу.

Посмотреть ответ

Нормативная база

Банковская гарантия – это страховое обязательство, служащее гарантом исполнения договорных условий. Она может быть электронной и письменной. В том случае, если одна сторона договора нарушает условия, второму участнику банковское учреждение переводит компенсацию. В рамках БГ фигурируют эти участники:

- Гарант. Это банковское учреждение, которое берет на себя соответствующее обязательство. При этом другие участники выплачивают ему вознаграждение.

- Принципал. Это исполнитель, который приобретает гарантию.

- Бенефициар. Это заказчик, чьи права защищает банковская гарантия.

Вопрос: Применяется ли для целей налога на прибыль ст. 269 НК РФ при учете в расходах вознаграждения за выдачу банковской гарантии (пп. 25 п. 1 ст. 264, пп. 15 п. 1 ст. 265, ст.

269 НК РФ)?

Посмотреть ответ

Отношения между всеми этими сторонами регулируются гражданскими и банковскими нормами. Рассмотрим подробнее законодательство, касающееся банковской гарантии:

- Глава 23 ГК РФ (статьи 168, 169, 374-379, статья 429).

- Пункт 8 части 1 статьи 5 ФЗ №395-1 «О банках» от 2 декабря 1990 года.

Отражение банковских гарантий в бухучете зависит от того, на какое именно обязательство предоставляется гарант.

Учет у принципала

Принципал обязан зафиксировать сопутствующие расходы как в налоговом, так и в бухучете.

Бухучет

В расходы на гарантию входит стоимость актива, который она обеспечивает. Проводки будут следующими:

- ДТ76 КТ51. Перечисление вознаграждения гаранту.

- ДТ08, 10, 20, 41 КТ76. Получение гарантии оплаты по соглашению.

Учет соответствует общим принципам образования себестоимости ТМЦ.

Вопрос: Как отразить в учете организации продажу товара и получение суммы банковской гарантии, которую покупатель по условиям договора предоставил в качестве обеспечения обязательств по оплате товара? В установленный договором срок покупатель не оплатил товар.

Согласно договору продажная цена товара составляет 540 000 руб. (в том числе НДС 90 000 руб.). Фактическая себестоимость проданного товара по данным бухгалтерского учета составляет 400 000 руб. и равна цене приобретения товара по данным налогового учета.

В обеспечение исполнения обязательства по оплате товара покупателем в день заключения договора предоставлена независимая гарантия, выданная банком (банковская гарантия), в сумме договорной цены товара с учетом НДС. В установленный договором срок покупатель не исполнил обязательство по оплате товара. Организацией представлено требование банку-гаранту об уплате соответствующей денежной суммы. Банк-гарант перечислил причитающуюся организации сумму гарантии в этот же день.

В налоговом учете организация применяет метод начисления.

Посмотреть ответ

Пример

Компания заключает сделку на покупку недвижимости на сумму 10 000 000 рублей. Было принято решение о приобретении БГ. Размер вознаграждения составляет 3% от суммы операции. То есть оно составит 300 000 рублей. БГ будет действовать на протяжении месяца.

В дату оплаты, оговоренную в законе, участник не получил никаких денег. Сумму выплатил банк согласно гарантии. У принципала возникает необходимость погасить сам долг в размере 10 000 000 рублей. В этом случае выполняются эти проводки:

- ДТ76 КТ51. Перечисление вознаграждения банку (300 000 рублей).

- ДТ08 КТ76. Включение суммы вознаграждения в первоначальную стоимость предмета внеоборотных активов.

- ДТ08 КТ60. Принятие недвижимости по передаточному акту на сумму 10 000 000 рублей.

- ДТ01 КТ08. Принятие к учету ОС на сумму 10 300 000 рублей (сумма сделки + вознаграждение банку).

- ДТ60 КТ76. Признание регрессивного требования банковского учреждения на сумму 10 миллионов.

- ДТ76 КТ51. Выплата обязательств перед учреждением в размере 10 миллионов.

Внимание! Все проводки должны подтверждаться первичной документацией. Это может быть договор по сделке, соглашение с банком о покупке гарантии.

Покупка банковских гарантий – это банковская операция. Поэтому облагаться она НДС не будет на основании пункта 8 части 1 статьи 5 ФЗ №395-1, пункта 3 статьи 149 НК РФ.

Налог на прибыль

Траты на оплату гаранта учитываются в структуре:

- прочих трат, связанных с изготовлением и реализацией (пункт 1 статьи 264 НК РФ); в качестве трат на работу, напрямую не связанную с изготовлением и продажей (пункт 1 статьи 265 НК РФ).

В какую именно категорию включать траты? Все зависит от волеизъявления компании. Право на самостоятельное определение предоставлено пунктом 4 статьи 252 НК РФ.

Покупка банковских гарантий в рамках соглашения о поставке

Принятие к учету продукта, предназначающегося для перепродажи, осуществляется на основании статьи 320 НК РФ. Покупка банковского гаранта связана с приобретением продукции, а потому сопутствующие расходы могут быть включены в его стоимость. Стоимость приобретения относится к категории прямых расходов. Она участвует в формировании базы по налогу на прибыль. Способ образования стоимости покупки должен быть зафиксирован в учетной политике на основании статьи 320 НК РФ.

Гарантии по долгосрочным задолженностям

Вознаграждение по операции с БГ относится ко времени выдачи гарантии. Срок может включать в себя несколько периодов в случае, если банковская гарантия выдана по долгосрочному обязательству.

В Письме Минфина №03-03-06/1/4 от 11.01.2011 года указано, что траты на гарантию рекомендуется учитывать равномерно на протяжении всего времени, в котором она действует.

Учет у бенефициара

Напомним, бенефициар – это тот, чьи интересы обеспечиваются банковскими гарантиями.

Бухучет банковских гарантий

Правила учета БГ приведены в Плане счетов бухучета, установленном Приказом Минфина №94 от 31 октября 2000 года. В этом нормативном акте указано, что для обобщения сведений о БГ применяются эти счета: 008 и 009. Рассмотрим подробнее использование этих счетов:

- 008. Фиксация полученных БГ и обеспечений, взятых под продукцию, выданную другим компаниям.

- 009. Выданные гарантии.

Списание отраженных сумм происходит по мере выплаты долга. Аналитический учет будет вестись по каждой БГ вне зависимости от того, выдана ли она или получена.

БГ предоставляется банком, а не принципалом, а потому фиксировать ее нужно на забалансовом счете 008. Если сумма БГ не прописана в гаранте, в учете она фигурирует на основании сведений, содержащихся в договоре.

В положении по бухучету «Доходы фирмы» ПБУ 9/99, установленных Приказом Минфина №32н от 6 мая 1999 года, указано, что моментом перехода прав на продукцию является получение выручки. Она фиксируется на КТ счета 90.

Реализация продукции представляет собой объект обложения НДС на основании пункта 1 статьи 146 НК РФ. Момент установления налогооблагаемой базы – это дата отгрузки продукции. Соответствующее положение приведено в пункте 1 статьи 167 НК РФ.

Налоговой базой является стоимость продукции, определенная на основании цен. Последние исчисляются исходя из статьи 105.3 НК РФ. Если товар является подакцизным, при определении стоимости учитываются акцизы. Налог в них не включается на основании пункта 1 статьи 154 НК РФ.

В бухучете НДС нужно фиксировать по ДТ счета 90 (субсчет 3) и КТ счета 68.

Налог на прибыль

Доходом считается выручка от реализации продукции. Последняя может быть произведена как самим предприятием, так и поставщиками (статья 249 НК РФ). Выручка будет признана в том периоде, в котором она возникла. При этом не учитывается, когда деньги по сделке поступили фактически.

Время получения дохода – это дата продажи продукции. При этом также не учитывается, когда деньги поступили фактически (основание – статья 271 НК РФ). Траты, учитываемые в целях налогообложения, будут признаны в периоде, к коему они относятся.

Пример

Организация заключила соглашение о поставке товара на сумму 586 тысяч рублей. Сумма эта включает НДС. Реальная стоимость продукции равна 312 тысячам рублей. Для обеспечения сделки была приобретена гарантия. В договоре о БГ указана стоимость продукции по договору.

В срок поставки фирма получила деньги по договору. На дату реализации продукции выполняются эти проводки:

- ДТ62 КТ90/1. Фиксация выручки от реализации продукции.

- ДТ90/2 КТ41. Списание фактической себестоимости.

- ДТ90/3 КТ68. Начисление НДС с реализации в сумме 89 390 рублей.

- ДТ90/9 КТ99. Финансовый итог операции в размере 184 610 рублей.

- ДТ008. Получение БГ на сумму 586 тысяч рублей.

В дату оплаты продукции выполняются эти записи:

- ДТ51 КТ62. Поступление денег по операции.

- КТ008. Списание гарантии после исполнения обязательств.

В рассмотренном примере деньги были переведены по договору, а не выплачены банком.

Источник: assistentus.ru