Еще один (точнее сразу два) мощный инструмент организации денежных перетоков и консолидации финансов в группе компаний. Особенно если речь идет о долгосрочных вложениях.

Что требуется: участие в уставном капитале получающей/передающей стороны.

Плюсы:

Предполагает безвозмездную передачу участником (акционером) своей компании неких благ (денежные средства, доли (акции) в других юридических лицах, недвижимое имущество и т.п.). При этом уставный капитал не увеличивается, номинальный размер долей участников не меняется, вносить изменения в ЕГРЮЛ не надо.

Гражданско-правовыми основаниями вкладов в имущество являются статья 66.1 ГК РФ, ст. 27 Закона «Об ООО», ст. 32.2 Закона «Об АО».

Дополнительные нюансы:

Возможен не для всех организационно-правовых форм. Перечисленные средства нельзя учесть в составе расходов на приобретение доли при получении последующего дохода (при ее продаже, при выходе из общества или его ликвидации).

Если устав принимающей стороны стандартный и не содержит детализированных норм, то вклад в имущество возможен только деньгами и только пропорционально всеми участниками (акционерами). Если устав переписать, то вклад в имущество смогут осуществлять не все участники (или не пропорционально долям участия).

12 11 Особенности долевого строительства

В ООО решение о вкладе в имущество принимается не менее, чем 2/3 голосов. В акционерном обществе внесение вклада возможно на основании договора, одобренного Советом директоров, или по решению общего собрания акционеров. Порядок принятия решения о внесении вкладов в имущество организации также может быть детально проработан в корпоративном договоре.

В Налоговом кодексе предусмотрены два льготных механизма, которые позволяют освобождать безвозмездные по своей сути вклады от налогообложения:

- передача имущества в пользу организации, уставный капитал которой прямо и/или косвенно не менее чем на 50% состоит из вклада передающей стороны («мамы», «бабушки» или физического лица-участника (акционера);

- «дочерний подарок». Это передача от «дочки» в пользу материнской компании, которой прямо и/или косвенно принадлежит 50 и более % в уставном капитале «дочки».

Безвозмездная передача имущества по подп.11 п.1 ст. 251 НК РФ

Во-первых, в качестве вклада может быть имущество и, с 23.11.2020, имущественные права. Наличные деньги относятся к имуществу, безналичные деньги — к имущественным правам. ст. 128 ГК РФ

Освобождение от налогообложения в соответствии с пп. 11 п. 1 ст. 251 НК также распространяется и на прощение долга. Письмо Минфина России от 14.12.2015г No 03-03-07/72930; Постановление Арбитражного суда Центрального округа от 27.01.2015 по делу NoА23-1634/2014

Во-вторых, нельзя в течение одного года со дня получения имущества, имущественных прав (за исключением денежных средств) передавать их третьим лицам.

Иными словами, на пользование имуществом наложены существенные ограничения: нельзя его продать, сдать в аренду или иным образом распорядиться полученным имуществом, а также уступить имущественное право. Логика законодателя понятна — освобождается от налогообложения своего рода помощь участника своей компании, ведь он передал имущество (имущественное право) для использования ею самой, а не для сдачи в аренду или переуступки.

Ответ на вопрос Бухучет долевого участия в строительстве

Несомненная «фишка» этого безналогового основания — это возможность с 2020 года сделать вклад в имущество не только от непосредственного участника, но и от лица, имеющего косвенную долю участия через промежуточную компанию. Чтобы вклад освобождался от налогообложения, доля косвенного участия также должна быть не менее 50 %.

Чтобы посчитать долю косвенного участия, необходимо умножить доли прямого участия в каждой организации по цепочке владения. Например:

«Дочерний подарок»

Налоговый кодекс позволяет без налогов передавать имущество не только от «мамы» или «бабушки», но и в обратном направлении — от «дочки» к компании-«маме» или к компании-«бабушке». Освобождение предоставляется по подп.11 п.1 ст.251 НК при соблюдении важного условия — прямая и/или косвенная доля материнской компании в уставном капитале «дочки» не менее 50 %.

Важно!

Передать «дочерний подарок» участнику — физическому лицу без налогов не получится. Такая выплата будет приравнена к дивидендам.

«Дочерний подарок» в некоторых случаях является альтернативой выплате дивидендов, когда не соблюдаются условия для безналогового перечисления суммы прибыли от дочерней к материнской организации, в частности:

не выдержан срок владения 365 дней;

помимо мажоритарного участника с долей 50% и более есть миноритарии,

Следует отличать «дочерний подарок» (мы сами придумали такое наименование, его нет в Гражданском кодексе) от договора дарения, которое между коммерческими организациями запрещено ст. 575 ГК РФ . Дарение — это договор, двустороння сделка, от заключения которого одаряемы легко может отказаться (у вас есть фломастер и вы его дарите другу. а друг в ответ: «пошел ты знаешь куда, со своим фломастером). «Дочерний подарок» — это корпоративные отношения. В отличие от наших с вами детей, дочерняя компания не может отказаться от исполнения воли материнской.

Для дотошных:

«Экономические отношения между основным и дочерним обществами могут предполагать не только вложения основного общества в имущество дочернего на стадии его учреждения, но и на любой стадии его деятельности. Кроме того, экономическая целесообразность в отношениях дочернего и основного обществ может вызывать необходимость и обратной передачи имущества. При этом отсутствие прямого встречного предоставления является особенностью взаимоотношений основного и дочернего обществ, представляющих собой с экономической точки зрения единый хозяйствующий субъект». Постановление Президиума Высшего Арбитражного Суда РФ

Вклад в имущество по пп. 3.7 п. 1 ст. 251 НК РФ

Пп. 3.7. п. 1 ст. 251 НК позволяет освободить от налогообложения вложения участников как в виде имущества, так и в виде имущественных или неимущественных прав. При этом размер доли участника значения не имеет.

Для дотошных:

Статья 251. Доходы, не учитываемые при определении налоговой базы

1. При определении налоговой базы не учитываются следующие доходы:

3.7) в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством Российской Федерации.

Положения данного пункта распространяются фактически на любой способ увеличения имущества, включая увеличение активов общества в виде передачи вещей, денежных средств, долей/акций в компаниях или ценных бумаг, или, например, прав требования по договору цессии.

Тем не менее данный способ безналоговой передачи также имеет свои ограничения:

Имущество, имущественные или неимущественные права могут предаваться только от участника (акционера) соответствующему хозяйственному обществу. То есть передача в обратном направлении — от «дочки» в пользу материнской компании — невозможна.

Вклады в имущество возможны только в отношении хозяйственных обществ или товариществ. Например, в производственный кооператив такой вклад без налоговых последствий нельзя осуществить.

Как мы уже упоминали, подп. 3.7. п. 1 ст. 251 НК РФ заменил собой подпункт 3.4, который прямо предусматривал возможность вклада в имущество путем прощения долга участником своей организации. Сейчас такое уточнение отсутствует, хотя возможность по-прежнему актуальна.

Разберемся, можно ли теперь прощать долг без налогов.

Когда доля участия составляет 50% и более, то с уверенностью можно ссылаться на уже известный нам пп. 11 п. 1 ст. 251 НК РФ. Если же доля участия в дочерней организации менее 50%, то руководствоваться мы можем только пп.3.7 п.1 ст.251 НК РФ.

Ни Минфин РФ, ни суды пока не озвучили свою позицию напрямую.

Мы полагаем, что выйти из ситуации можно таким образом:

- На первом этапе участник (акционер) или общее собрание, как и раньше, принимает решение о внесении вклада в имущество. Но не в виде прощения долга, а путем передачи денежных средств, сумма которых как раз равна сформировавшейся перед ним задолженности (например, сумме невозвращенного займа).Решение принимает, но не исполняет.

- На втором этапе участник (акционер) — кредитор подписывает с дочерней компанией соглашение о зачете встречных требований (в нашем примере с займом — обязательств по возврату займа и внесению денежного вклада).В результате, обязательство дочерней компании перед участником погашается без налогов.

Для надежности, в устав дочерней компании, как и при применении утратившего силу подп.3.4, целесообразно включить положение о возможности делать вклады в имущество не только деньгами.

Минусы. НДС.

В случае, если вклад в имущество осуществляется организацией на ОСН и передается имущество, то «мама» должна восстановить НДС с остаточной стоимости имущества. При этом восстановленный налог на добавленную стоимость можно включить в расходы.

А принимающая сторона не сможет принять НДС к вычету, поскольку не уплачивала деньги за это имущество (помним, что вклад в имущество является разновидностью безвозмездной передачи). Поэтому вклад в имущество больше подходит для передачи денежных средств.

КАК ВЕРНУТЬ ВКЛАД В ИМУЩЕСТВО

Вклад в имущество, сделанный участником — физическим лицом, является безвозвратным: его нельзя, в отличие от займа, потребовать обратно. Своего рода возврат сделанных инвестиций возможен только в форме дивидендов. Также как по инвестициям в форме вклада в уставный капитал.

Однако, в отличие от вкладов в уставный капитал, сумма сделанных вкладов в имущество не пойдет в зачет затрат на приобретение доли (акций) при последующей продаже доли (акций), выходе или ликвидации компании.

Для участников — организаций есть исключение — это возможность вернуть без налога на прибыль сумму, равнозначную ранее сделанному вкладу в имущество хозяйственного общества или товарищества (ООО, АО, полное товарищество) п.п.11.1 п.1 ст.251 НК РФ

Вклад должен быть сделан и возвращен исключительно в денежной форме. Если первоначальные вклады в имущество Общества были осуществлены не деньгами, а иным имуществом (зданиями, земельными участками, оборудованием, долями (акциями) в уставном капитале Общества), то возвратить данные активы обратно внесшему их участнику без уплаты налога на основании положения пп. 11.1 п. 1 ст.

251 НК РФ не получится. Возврат вклада также должен быть осуществлен в денежной форме. Это исключает ситуации возможных злоупотреблений, связанных с несоразмерностью первоначального вклада и способа его безналогового возврата.

Освобождение от налогообложения действует в пределах ранее сделанного вклада. Сумма, в пределах которой действует освобождение по под.11.1 п.1 ст.251 НК РФ, ограниченна величиной ранее сделанного вклада. В связи с этим участнику важно хранить документы, которые бы подтверждали сумму сделанных ими вкладов. Это и решения (протоколы) общего собрания участников, и платежные поручения о перечислении денежных средств.

Не имеет значения, когда был сделан вклад. Безналоговый возврат возможен после 01.01.2019. Норма об освобождении от налогообложения возврата ранее сделанных вкладов в имущество вступила в силу с «01» января 2019 года. И распространяется она в отношении всех «старых» вкладов в имущество. Главное требование — их денежная форма.

Это подтвердил Минфин России. Письмо Департамента налоговой и таможенной политики Минфина России от 14.02.2019 г. N 03-03-06/1/9345.

Льгота распространяется и на правопреемников — как организации-участника, так и дочернего общества. Так, если дочерняя компания, получившая вклад в имущество, была присоединена к другому обществу, то это другое общество также сможет вернуть участнику денежные средства.

Все остальные условия действуют и в отношении правопреемников — наличие подтверждающих документов и денежная форма первоначального вклада.

Решение о возврате ранее сделанных вкладов в имущество принимает общее собрание участников дочерней организации.

Для удобства мы составили сравнительную таблицу, которая позволит выбрать между двумя видами вкладов в имущество и займом для оформления возвратного финансирования.

- физическое лицо или организация;

- как участник общества, так и неаффилированная организация

Вместо итога еще раз обозначим ГЛАВНЫЕ ТЕЗИСЫ:

Вклад в имущество является оперативным способом безналоговой передачи денежных средств и иного имущества или имущественных прав дочерней компании. Не требуется посещение нотариуса и внесение изменений в учредительные документы, что обязательно при увеличении уставного капитала.

НК РФ предусматривает два льготных механизма — подп.3.7 и подп.11 п.1 ст.251 НК РФ. Каждый из них дает интересные возможности, но и не лишен ограничений. Поэтому тщательно читаем закон и выбираем подходящий к конкретной ситуации способ.

Не забываем, что для осуществления вклада в имущество в Уставе компании должна быть предусмотрена такая возможность для ее участников, в том числе возможность осуществлять вклады непропорционально участию в уставном капитале, а также любым имуществом, имущественными правами или путем прощения долга.

П.п.11 п.1 ст.251 НК РФ также дает возможность обратной передачи — от «дочки» к организации-участнику (акционеру), прямая и/или косвенная доля которой в уставном капитале не менее 50 %. Мы назвали это «дочерним подарком». Он может быть альтернативой выплате дивидендов, например, когда помимо мажоритарного участника с долей 50 % есть миноритарии, «распределять прибыль» в пользу которых не хочется: дивиденды распределяются в большинстве случаев пропорционально, а к «дочернему подарку» такое требование не предъявляется.

Создание центра рефинансирования в группе компаний.

Как уже не раз нами обозначено, юридическая архитектура должна изначально позволять вывести часть прибыли под льготное налогообложение и обеспечить перераспределение этих средств в группе (на пополнение оборотных средств, приобретение имущества, в новые проекты и т.п.). Решение здесь — заблаговременное включение в юридическую структуру Центра рефинансирования.

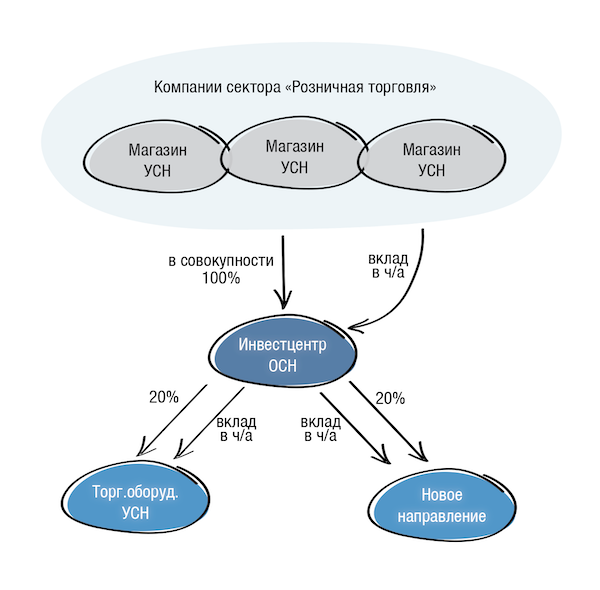

Представим себе бизнес, который ведется в рамках Группы компаний. Розничные магазины являются самостоятельными юридическими субъектами. Компании из сектора розничная торговля, уплатив налог по УСН, воспользовались самым низким налогообложением из всех возможных.

Если они будут передавать денежные средства далее по любому основанию в группе компаний, например, по «услуговому» договору, то у получателя средств возникнет налог. Для него это выручка. Как быть с накопившейся прибылью каждой операционной точки?

Здесь отлично сработает вклад в имущество. Розничные компании учреждают юридическое лицо, даже если оно на ОСН это не страшно, поскольку оно не ведет НДСной деятельности.

Компания-Розница делает вклады в имущество по п.п. 3.7. п.1 ст. 251 НК РФ, эти денежные средства безвозвратные. То есть компании из сектора розничной торговли не могут потребовать их обратно (но могут, теоретически, потребовать выплату дивидендов). А Финансовый центр далее вкладывается в какие-то новые направления, в приобретение оборудования и т.п., участвуя в уставных капитал получателей средств и осуществляя вклады в их уставные капиталы или повторяя вклад в имущество.

В реальной жизни вариативность решений в конкретной ситуации достаточно велика. Все зависит от исходных данных и целей, которые необходимо достичь. При этом все из изложенного мы успешно и не раз реализовывали на практике. Берите на вооружение.

И напоследок, невозвратное финансирование в форме взноса в имущество без увеличения уставного капитала имеет еще один положительный момент в текущих реалиях — к получателю средств нельзя предъявить требования в случае, например, банкротства инвестора. Если только, конечно, сделка не подлежит оспариванию по тем или иным правилам банкротного законодательства.

Источник: www.taxcoach.ru

Как в бухгалтерском учете отразить договор долевого участия

В регулировании бухгалтерского учета в области строительства жилья есть не только пробелы, но и противоречия, возникающие между законодательством и сложившейся практикой отражения выручки и себестоимости строительных компаний в финансовой отчетности.

Начнем с общего. Работа по каждому проекту происходит по схеме: инвестор — заказчик/застройщик — подрядчик. В качестве инвестора выступает организация, которая финансирует строительство. Заказчик/застройщик выполняет функцию по организации строительного процесса.

Подрядчик — это строительная организация, непосредственно выполняющая строительные работы, а также привлекающая субподрядчиков для выполнения отдельных строительных работ. В некоторых случаях вышеперечисленные функции могут объединяться в одной компании.

Особенности жилищного строительства

При жилищном строительстве в качестве инвесторов могут выступать дольщики (физические и юридические лица), и отношения между застройщиком и дольщиками регулируются Законом (Федеральный закон от 30.12.2022 № 214-ФЗ (далее — Закон № 214-ФЗ)) об участии в долевом строительстве. Отдельные положения Закона № 214-ФЗ могут влиять на порядок бухгалтерского учета заказчика-застройщика.

В статье 2 данного Закона приведено определение застройщика. Такой субъект правоотношений, как заказчик, в Законе № 214-ФЗ не упоминается. Тем не менее застройщик вправе привлекать подрядчиков для выполнения строительно-монтажных и других работ.

В этом случае их отношения регулируются договором подряда, и застройщик по отношению к подрядчику будет являться заказчиком (Глава 37 ГК РФ).

Надо сказать, что Минфин России не разделяет функции застройщика и заказчика. Например, в одном из писем (письмо Минфина России от 07.08.2022 № 03-03-06/1/544) ведомство приравнивает функции застройщика к функциям заказчика.

Цена договора состоит из двух частей: суммы денег на возмещение затрат на строительство объекта и суммы на оплату услуг застройщика (п. 1 ст. 5 Закона № 214-ФЗ).

Деньги, предназначенные для возмещения затрат на строительство, могут расходоваться только на ограниченный круг направлений (п. 1 ст. 18 Закона № 214-ФЗ), а суммы, уплаченные по договору в счет оплаты услуг застройщика, расходуются застройщиком по своему усмотрению (п. 2 ст.

18 Закона № 214-ФЗ).

Законодательством о бухгалтерском учете не предусмотрен порядок отражения операций по Закону № 214-ФЗ, поэтому нужно рассматривать наиболее близкие по характеру отношений договоры и соответствующий им порядок учета. Это — агентский договор и договор купли-продажи.

Агентский договор предусматривает, что агент действует от своего имени или от имени принципала, но всегда в интересах последнего (по его поручению), а также агент действует за счет принципала (ст. 1005 ГК РФ). Кроме того, агенту полагается агентское вознаграждение (ст.

По договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену) (п. 1 ст. 454 ГК РФ). При этом договор может быть заключен на куплю-продажу товара, имеющегося в наличии у продавца в момент заключения договора, а также товара, который будет создан или приобретен продавцом в будущем (п.

По мнению авторов, договор долевого участия по своему экономическому смыслу ближе к договору купли-продажи. Трудно утверждать, что застройщик действует исключительно по поручению дольщиков. Строительство дома может начаться даже тогда, когда договоры с дольщиками еще не заключены. Кроме того, не все квартиры распределяются на стадии строительства.

Часть квартир застройщик распродает уже после ввода дома в эксплуатацию. Главный интерес для застройщика представляет разница между ценой договора и затратами на его исполнение. А также у застройщика в ходе строительства остаются все риски утраты объекта строительства. Кроме того, трудно утверждать, что застройщик действует только за счет принципала, в данном случае это покупатель квартиры.

При неблагоприятном развитии событий затраты на исполнение договора превысят цену договора, и, соответственно, застройщик может получить убыток.

Основные противоречия с требованиями РСБУ и МСФО

На практике застройщики в основном применяют подход к отражению операций по договорам долевого строительства в бухгалтерском учете и отчетности, приведенный в таблице ниже.

Вариант отражения операций по договорам долевого строительства у застройщика

Бухгалтерский учет при перепродаже помещений в строящихся домах

Бухгалтерский учет при перепродаже помещений в строящихся домах

Как отразить в бухгалтерском учете организации приобретение прав участника долевого строительства и реализацию этих прав в дальнейшем? Отвечают эксперты службы Правового консалтинга ГАРАНТ Екатерина Лазукова и Елена Мельникова.

Организация (ООО), применяющая общую систему налогообложения, приобретает для дальнейшей перепродажи жилые (квартиры) и нежилые (офисы) помещения в строящихся жилых домах. Приобретение имущества оформляется договорами о долевом участии в строительстве и договорами переуступки (уступки) прав требования. Продажа этого же имущества оформляется договорами переуступки (уступки) прав требования.

Документов о праве собственности при этом не оформляется, поскольку объекты недвижимости еще не сданы в эксплуатацию. Какими бухгалтерскими проводками следует отражать приобретение и продажу данного имущества?

Отношения, связанные с привлечением денежных средств граждан и юридических лиц для долевого строительства многоквартирных домов и (или) иных объектов недвижимости на основании договора участия в долевом строительстве и возникновением у участников долевого строительства права собственности на объекты долевого строительства и права общей долевой собственности на общее имущество в многоквартирном доме и (или) ином объекте недвижимости, регулируются Федеральным законом от 30.12.2022 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (далее — Закон № 214-ФЗ).

По договору участия в долевом строительстве (далее — договор) одна сторона (застройщик) обязуется в предусмотренный договором срок своими силами и (или) с привлечением других лиц построить (создать) многоквартирный дом и (или) иной объект недвижимости и после получения разрешения на ввод в эксплуатацию этих объектов передать соответствующий объект долевого строительства участнику долевого строительства, а другая сторона (участник долевого строительства) обязуется уплатить обусловленную договором цену и принять объект долевого строительства при наличии разрешения на ввод в эксплуатацию многоквартирного дома и (или) иного объекта недвижимости (ч. 1 ст. 4 Закона № 214-ФЗ).

Согласно части 3 ст. 4 Закона № 214-ФЗ договор участия в долевом строительстве заключается в письменной форме, подлежит государственной регистрации и считается заключенным с момента такой регистрации.

Часть 1 ст. 11 Закона № 214-ФЗ допускает уступку участником долевого строительства прав требований по договору после уплаты им цены договора или одновременно с переводом долга на нового участника долевого строительства в порядке, установленном ГК РФ. Такая уступка допускается с момента государственной регистрации договора участия в долевом строительстве до момента подписания сторонами передаточного акта или иного документа о передаче участнику объекта долевого строительства (ч.

2 ст. 11 Закона № 214-ФЗ).

Правила уступки права требования установлены в ст. ст. 388, 389, 390 ГК РФ, а условия и порядок оформления перевода долга — в ст. ст. 391, 392 ГК РФ.

Отражение в бухгалтерском учете приобретения прав участника долевого строительства

Права участника долевого строительства, по нашему мнению, организация-дольщик вправе учесть в составе финансовых вложений на основании п. п. 2, и 3 ПБУ 19/02 «Учет финансовых вложений», утв. приказом Минфина России от 10.12.2022 № 126н, то есть отразить их на счете 58 «Финансовые вложения», субсчет «Права участника долевого строительства». Вместе с тем допускается учет таких прав и на счете 76 «Расчеты с разными дебиторами и кредиторами».

В бухгалтерском учете участнику долевого строительства (дольщику) следует сделать следующие записи:

Дебет 58 (76), субсчет «Права участника долевого строительства» Кредит 76, субсчет «Расчеты с застройщиком»

— на дату регистрации договора участия в долевом строительстве получено право на объект долевого строительства;

Дебет 76, субсчет «Расчеты с застройщиком» Кредит 51

— произведены расчеты с застройщиком (либо с продавцом прав участника долевого строительства).

Отражение в бухгалтерском учете реализации прав участника долевого строительства

В соответствии с п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н, поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров, признаются в бухгалтерском учете в качестве прочих доходов. Расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции, признаются в бухгалтерском учете в качестве прочих расходов (п. 11 ПБУ 10/99 «Расходы организации»).

Поэтому при последующей переуступке права требования квартиры или офиса в учете делаются записи:

Дебет 62 (76) Кредит 91

— отражен доход от уступки права требования квартиры (офиса);

Дебет 91 Кредит 58 (76), субсчет «Права участника долевого строительства»

— списана сумма расходов, связанная с приобретением переданных прав;

Дебет (51) Кредит 62 (76), субсчет «Расчеты по уступке права требования»

— поступила оплата от покупателя имущественного права;

Дебет 91 Кредит 68

Кроме того, в случае, если указанная в вопросе деятельность является для организации основной, переуступка прав требования на квартиры или офисы может отражаться в учете не с использованием счета 91 «Прочие доходы и расходы», а с использованием счета 90 «Продажи» (смотрите Инструкцию по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденную приказом Минфина России от 31.10.2022 № 94н).

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

Как отразить в учете организации уступку права требования по договору участия в долевом строительстве

Особенности определения налоговой базы при передаче имущественных прав предусмотрены ст. 155 НК РФ. Однако данная норма не содержит особенностей для передачи имущественных прав на нежилые помещения (кроме гаражей и машино-мест). Соответственно, вопрос определения налоговой базы по НДС при передаче имущественных прав на нежилые помещения является спорным. Уступка права требования расценивается в налоговом учете как передача имущественного права.

За государственную регистрацию договора участия в долевом строительстве и уступки права требования по договору участия в долевом строительстве уплачивается государственная пошлина в размере 4000 руб. и 200 руб. соответственно (абз. 4, 5 п. 30 ст. 333.33 НК РФ).

Таким образом, с учетом разъяснений, приведенных в Письме ФНС России N ГД-4-3/12291, в отношении операции по передаче имущественных прав на нежилое помещение общий порядок определения налоговой базы, установленный п. 1 ст. 167 НК РФ, не применяется и на дату получения предварительной оплаты за передаваемые права налоговая база у получателя предоплаты не возникает.

В данной консультации исходим из предположения, что организация при уступке права требования, основываясь на последних разъяснениях контролирующих органов и Постановлении Президиума ВАС РФ N 13640/09, налоговую базу по НДС определяет в размере разницы между ценой передачи имущественных прав с учетом НДС и расходами на их приобретение.

Бухгалтерский учет и налогообложение при уступке права требования по договорам долевого строительства

Д-т 76, субсчет «Расчеты по долевому строительству», К-т 76 — 12 000 000 руб. — приобретено право требования по договору долевого строительства; Пример 2.

В бухгалтерском учете у ООО «Чайка» (покупателя права требования) будут отражены следующие записи:

Согласно п. 8 ПБУ 6/01 «Учет основных средств» объекты основных средств принимаются к учету по их первоначальной стоимости, которая формируется из фактических затрат на их приобретение.

Важно, что названное Письмо размещено на сайте ФНС в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами», поэтому налоговые инспекции на местах следуют указанной позиции. Верховный Суд согласился с доводами АС МО, подтвердив, что застройщик необоснованно уменьшил полученную выручку на суммы ожидаемых затрат (резерва предстоящих расходов), не подтвержденных на тот момент соответствующими первичными документами.

Федеральный закон от 30.12.2004 N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации».

Далее суд отметил: поскольку налогоплательщик избрал моментом определения финансового результата дату ввода объекта строительства в эксплуатацию, то налог должен быть исчислен исходя из всей полученной экономии (без уменьшения ее на сумму затрат на благоустройство территории). Последующие ответы Минфина в 2012 г. на запросы организаций касательно налогообложения носили уклончивый характер и не проясняли ситуацию [2]. В отношении же бухгалтерского учета по ДДУ никаких конкретных разъяснений Минфин не давал вообще.

Если следовать МСФО [3], то передачу квартир в многоквартирном доме (МКД) по ДДУ застройщику следует отражать как выручку.

В зависимости от конкретных условий договора при учете по МСФО может возникнуть лишь вопрос о том, признавать выручку равномерно по проценту выполнения работ или на момент передачи объекта.

Указанное уведомление должно быть направлено по почте заказным письмом с описью вложения. Сумма процентов, начисленных за период с момента внесения денег дольщиком до даты направления уведомления о расторжении договора, равна 462 000 руб.

До момента получения документов из суда величина оценочного обязательства не пересматривалась, поскольку было решено, что суд в любом случае не взыщет с организации больше 300 000 руб.

Источник: kabinet-gosuslugi.com

Учет уставного капитала ООО

Чтобы открыть свою организацию, надо сформировать уставный капитал. Это обязательное условие. Минимальный первоначальный взнос — 10 000 рублей. Но в будущем капитал можно пополнять деньгами, имуществом, товарами и другими активами. А еще его можно уменьшить.

Разберемся, как отражать эти операции в учете.

Что такое уставный капитал

Это имущество организации, которое внесли собственники. Формировать капитал могут деньги, основные средства, ценные бумаги, материалы, права владения и пользования и другие активы.

Максимальная сумма не ограничена. Но минимум 10 000 рублей нужны деньгами.

Свой вклад в уставный капитал ООО вносят все учредители. От доли зависит, какой вес будет иметь его мнение при принятии решений, сколько дивидендов он будет получать, какую часть имущества заберет при ликвидации и пр.

Срок на внесение учредители определяют сами. Но есть ограничение — 4 месяца с момента госрегистрации организации. Налоговая за этим не особо следит и никого не штрафует, так как считает, что это дело компании. Однако по закону учредители, которые не внесли свой вклад в фирму, должны быть исключены из числа участников ООО.

Как учесть формирование и увеличение уставного капитала

Для бухучета операций с уставным капиталом предназначен счет 80. Если надо, к нему можно открыть субсчета. Счет 80 пассивный, поэтому стоит по дебету, когда капитал уменьшается, и по кредиту, когда он увеличивается.

Разберем основные проводки.

Проводки для формирования

Сумму уставного капитала, записанную в учредительных документах, отразите на дату государственной регистрации ООО. Записи делайте по взносу каждого учредителя. Документы-основания — лист записи ЕГРЮЛ, устав.

Проводка: Кредит 80 Дебет 75-1 «Расчеты по вкладам в уставный капитал» — Отражен вклад в уставный капитал

Отражать поступление вклада в организацию уже надо с учетом того, что внес учредитель — имущество или деньги.

Для вклада деньгами

Внесение наличных отражается проводкой «Дт 50-1 Кт 75-1 — Получен взнос учредителя в уставный капитал». Первичным документом по записи будет приходный кассовый ордер. На его основе дополнительно надо внести запись в кассовую книгу.

Для взноса на расчетный счет проводка аналогичная «Дт 51-1 Кт 75-1 — Получаем взнос учредителя в уставный капитал». Документом основанием будет выписка по счету.

Для вклада имуществом

Имуществом уставный капитал тоже можно сформировать, но только если хотя бы 10 000 рублей уже внесли деньгами. А ещё в учредительных документах не должно быть ограничения на оплату доли неденежным имуществом.

Тут есть нюанс — переданное имущество надо оценить. Для этого можно пригласить специалиста-оценщика. Затем общее собрание участников ООО утверждает денежную оценку вклада: она может быть меньше, но не должна быть больше суммы, которую назвал оценщик.

Для передачи имущества достаточно акта приема-передачи. Иногда могут понадобиться дополнительные действия, например, зарегистрировать переход права собственности на переданный склад.

Посмотрим, как отражается вклад основными средствами:

- Дт 08 Кт 75-1 — Получаем имущество в оплату уставного капитала:

- Дт 75-1 Кт 83 — Если стоимость переданного имущества больше размера доли, отражаем эмиссионный доход;

- Дт 19 Кт 83 — Отражаем восстановленный НДС, подлежащий вычету;

- Дт 68 Кт 19 — Принимаем НДС к вычету;

- Дт 01 Кт 08 — Переводим полученное имущество в состав ОС.

Если для получения и подготовки к использованию основных средств пришлось потратиться на доставку, монтаж и другие услуги, то такие расходы можно включить в первоначальную стоимость основного средства.

НДС по имуществу, которое будет использоваться в необлагаемых операциях, нельзя принять к вычету. Он списывается в прочие расходы.

Вклад материалами отражается похоже, но с рядом отличий. Во-первых, все дополнительные расходы включаются в фактическую себестоимость, а не в первоначальную стоимость. Если потратился сам учредитель, они становятся частью вклада. Во-вторых, полученные от физлица материалы учитываются по наименьшей из сумм:

- расходы на покупку или создание материалов, подтвержденные документами;

- рыночная стоимость, установленная оценщиком.

- Дт 10 Кт 75-1 — Получаем вклад в уставный капитал в виде материалов;

- Дт 75-1 Кт 83 — Отражаем эмиссионный доход;

- Дт 19 Кт 83 — Отражаем НДС к вычету;

- Дт 10 (19) Кт 60 — Отражаем дополнительные затраты и НДС с них;

- Дт 68 Кт 19 — Принимаем к вычету НДС с материалов и допзатрат.

Проводки для увеличения

Увеличивается только уже оплаченный уставный капитал. Это можно сделать за счет имущества ООО, привлечения новых участников или дополнительных вкладов текущих участников и третьих лиц.

Почти во всех случаях для этого организуют общее собрание участников, принимают на нем решение об увеличении и регистрируют изменения в уставе.

В бухгалтерском учете записи делаются в следующие даты:

- Если капитал увеличен за счет вкладов новых или старых участников — на дату фактического получения имущества. Проводка — Дт 75-1 Кт 80.

- Если капитал увеличен за счет средств ООО — на дату госрегистрации изменений в уставе. Проводка — Дт 84 (83) Кт 80.

В остальном проводки такие же, как и для формирования.

Налогообложение вкладов в уставный капитал

НДС можно принять к вычету, если организация будет использовать полученное имущество в облагаемой НДС деятельности. При этом налог должен быть восстановлен передающей стороной и выделен в документах, которыми оформили передачу вклада. Счет-фактура не понадобится, а в книге покупок будут зарегистрированы документы, которыми оформлена передача имущества.

Прибыль и убыток при получении имущественного вклада не появятся. В доходы стоимость этого имущества и НДС включены не будут. В дальнейшем его стоимость можно учитывать в расходах, так как в качестве оплаты участник получил долю. Амортизация на основные средства начисляется, товары и материалы списываются при реализации или передаче в производство.

Полученное имущество становится собственностью ООО, поэтому недвижимость облагается налогом на имущество, если соответствует условиям ст. 374 и 375 НК РФ.

Как уменьшить уставный капитал

ООО имеет право, а иногда и обязано уменьшать свой уставный капитал. Для этого можно уменьшить номинальную стоимость долей всех участников или погасить доли, которые принадлежат обществу. В первом случае стоимость долей уменьшается, но сами доли владения не меняются. Во втором — размеры долей увеличиваются, а стоимость не меняется.

При этом ограничение на минимальную сумму в 10 000 рублей сохраняется.

Чтобы уменьшить капитал, делают то же, что и для увеличения: созывают общее собрание, принимают решение об уменьшении и изменяют устав.

Бухгалтерский учет

В бухучете уменьшение отражается на дату регистрации изменений. Проводки зависят от способа уменьшения:

- Дт 80 Кт 75-1 — уменьшена номинальная стоимость долей и участникам выплачены деньги;

- Дт 80 Кт 84 — уменьшена номинальная стоимость долей без выплат участникам;

- Дт 80 Кт 81 — погашены доли, принадлежащие обществу.

Налоговый учет

Учет уменьшения уставного капитала для налога на прибыль зависит от причины. Если организация сделала это по своему желанию, сумма уменьшения относится на внереализационные доходы на дату регистрации изменений в уставе. Если же таково было требование закона, то сумма в доходах не признается.

Организация может передать имущество участникам-юрлицам для уменьшения своего капитала. Такая операция считается реализацией товаров и облагается НДС.

Ведите учет расчетов с учредителями и сотрудниками в Контур.Бухгалтерии. Считайте вклады, распределяйте дивиденды, начисляйте зарплату и платите налоги. Все новые пользователи могут 14 дней работать в Бухгалтерии бесплатно и узнать больше о возможностях сервиса.

Источник: www.b-kontur.ru