с 2020 года отсчитывать срок владения квартирой в новостройке можно с даты полной оплаты. Такие поправки понадобились, чтобы поддержать обманутых дольщиков, которые заключили договоры на квартиры давно, а получили жилье только сейчас. Новые правила касаются недвижимости, которую приобрели по договору..

Налог с продажи квартиры: кто и когда должен платить

Все, что касается вопросов налогообложения, – очень важно, но зачастую запутанно и непонятно для человека, который с этим никогда не сталкивался. В России несколько раз за последние 10 лет менялось законодательство в отношении налогов от продажи квартиры. Последние поправки вступили в силу в 2020 году. Благодаря им часть продавцов недвижимости освобождается от уплаты, но кому-то все же придется отчитаться перед государством. Чтобы не попасть в неприятную ситуацию, лучше заранее разобраться в вопросе.

Платить или не платить?

Налог от продажи квартиры платит тот, кто продал имущество и получил за это прибыль, то есть владелец. Заплатить также придется и тем продавцам, которым посчастливилось унаследовать жилье или получить его в дар от близкого родственника. На сегодняшний день размер налога для физических лиц составляет привычные нам 13% для резидентов Российской Федерации и 30% — для иностранных граждан и тех россиян, кто постоянно не проживает в нашей стране. Хорошая новость заключается в том, что размер налога от продажи квартиры можно существенно сократить или вовсе избежать.

Ключевым показателем при расчете суммы налога является срок владения имуществом. Это определенный законом период, по окончании которого владельцу жилья не нужно сдавать налоговую декларацию и выплачивать подоходный налог.

До 1 января 2016 года минимальный срок владения составлял 3 года. То есть недвижимость, приобретенную до 2016 года, можно было продать по истечении этого периода и не отчитываться. При этом сумма, полученная в результате продажи, вообще не имеет никакого значения и даже декларацию не нужно было подавать. Исходя из того, что сейчас уже 2020 год, все владельцы жилья, приобретенного до 2016 года, могут смело его продавать, не делясь при этом с государством.

С 1 января 2016 года минимальный срок увеличился до 5 лет. То есть тот, кто купил квартиру с 1 января 2016, сможет сэкономить на налогах только по истечении пятилетнего периода.

С 1 января 2020 года в силу вступили некоторые поправки. Владеть продаваемой квартирой по-прежнему нужно не менее 5 лет, однако появился ряд условий, благодаря которым этот период может быть сокращен до 3 лет.

Налог от продажи квартиры не надо платить по истечении 3 лет, если:

- жилье было получено в собственность в результате приватизации;

- имущество приобретено в результате подписания договора ренты после смерти его владельца;

- недвижимость перешла по наследству или была передана в дар родственником, членом семьи;

- продаваемая недвижимость является единственным жильем владельца. Если продавец состоит в браке, тогда учитывается вся недвижимость, которая находится во владении супругов, даже если в качестве владельца указан только один супруг. Это условие не относится к брачному договору, который разделяет имущество;

- квартира продается в течение 90 дней с момента покупки нового жилья. Например, семья приобретает вторую квартиру и регистрирует право собственности на нее. С момента регистрации у владельцев есть три месяца для того, чтобы продать старую квартиру и не платить при этом налог.

Перечисленные исключения не относятся к нежилым помещениям. Апартаменты, гаражи и дачи без уплаты налогов можно будет продавать через 5 лет.

Условия для продаваемого дома распространяются и на земельный участок, с которым его реализуют. Если частный дом является, например, единственным жильем, тогда участок, на котором он расположен, также не подлежит налогообложению после 3 лет собственности.

Для наглядности мы свели требования и минимальные сроки владения в таблицу.

| Условия | Минимальный срок владения |

|---|---|

| Недвижимость приобретена до 1 января 2016 года | 3 года |

| Недвижимость приобретена в период с 1 января 2016 | 5 лет |

| Недвижимость, приобретенная с 1 января 2016 года, — была получена по наследству или в подарок от родственника — была приватизирована — является единственным жильем — продается в течение 90 дней со дня покупки новой квартиры |

3 года |

Разберем несколько примеров.

📌 Ситуация 1. Квартира куплена в сентябре 2013 года. Начиная с сентября 2016 года, ее можно реализовывать, не делясь с государством.

📌 Ситуация 2. Дом был получен в наследство. В этом случае неважно, в каком году это произошло, продавать без уплаты налога можно через 3 года.

📌 Ситуация 3. Единственная квартира куплена в 2016 году или позже, например, в 2017 году. Продать ее без уплаты налога с продажи можно будет в 2020 году, то есть через 3 года.

📌 Ситуация 4. Вторая квартира приобретена в 2020 году. Прибыль не будет подлежать налогообложению в 2025 году.

Как посчитать минимальный срок владения имуществом?

Срок владения домом, квартирой или комнатой начинается с даты регистрации в Едином государственном реестре недвижимости (ЕГРН). До 2016 года владельцу выдавалось Свидетельство о праве собственности, в котором можно посмотреть эту дату. Сегодня дату регистрации содержит выписка из ЕГРН.

Важно помнить, что для жилья минимальный срок в статусе собственности составляет 60 месяцев или 36 месяцев. Это значит, что для продажи не надо дожидаться наступления календарного года, достаточно будет отсчитать необходимое количество месяцев. Необходимый срок владения наступает в то же самое число, которое указано как дата регистрации. Например, если квартира была куплена 1 сентября 2015 года, то продавать ее без уплаты налога можно будет 2 сентября 2020 года. Если эта дата выпадает на выходные или праздничные дни, то она сдвигается на ближайший рабочий день.

Для квартир, приобретенных по договору долевого участия на стадии стройки, срок владения начинается только после того, как будет зарегистрировано право собственности в Росреестре, а не в момент передачи ключей застройщиком.

Часто владельцы такого жилья ошибочно считают, что становятся собственниками во время подписания ДДУ или акта приемки-передачи уже готовой квартиры. К сожалению, месяцы или даже годы ожидания завершения строительства в срок владения не засчитываются.

Если квартира была получена долями, то срок владения считается от момента регистрации первой доли. Например, у владельца в собственности с 2014 года находилась ¼ квартиры, а в 2018 году он унаследовал оставшуюся часть. Срок владения всей квартирой будет отсчитываться от даты регистрации ¼ доли, то есть от 2014 года.

Считаем размер налога

Теперь, зная про сроки в 5 лет и 3 года и дополнительные условия, можно подождать с продажей положенное время и не платить налог. Но жизненные ситуации бывают разные, иногда приходится продавать имущество срочно, тогда надо понимать, какой суммой придется поделиться с государством.

Если квартира появилась в собственности до 2016 года, налог берут с той суммы, которая указана в договоре купли-продажи. Например, владелец продает квартиру за 5 560 000 рублей, тогда размер налога составит 5 560 000 х 0,13 = 722 000 рублей.

Для недвижимости, купленной после 2016 года, размер налога с продажи квартиры рассчитывается от кадастровой стоимости, взятой по состоянию на 1 января того года, в котором жилье продается. Узнать ее можно с помощью бесплатного сервиса Росреестра, введя кадастровый номер жилья.

На него умножают цену квартиры по договору, и, в зависимости от результата, за основу расчета берут либо сумму с коэффициентом, либо договорную стоимость. Звучит сложно, поэтому разберем на примере.

📌 Пример 1. Стоимость квартиры по договору – 4 750 000 рублей. Кадастровая стоимость составляет 7 415 000 рублей, умножаем ее на понижающий коэффициент и получаем 5 190 000 рублей. В данном случае эта цифра получилась больше, чем цена квартиры по договору (4 7500 000 рублей), поэтому налог будет высчитывать из нее. Перечислить в налоговую инспекцию придется: 5 190 000 х 0,13 = 674 765 рублей.

📌 Пример 2. Квартиру продают за 6 375 000 рублей. Кадастровая стоимость – 7 415 000 рублей, с понижающим коэффициентом – 5 190 000 рублей. Поскольку это число оказалась меньше, чем сумма в договоре, то для расчета берется договорная стоимость, то есть 6 375 000 рублей. Налог на прибыль составит: 6 375 000 х 0,13 = 828 750 рублей.

Если кадастровая стоимость жилья, находящегося во владении с 1 января 2016 года, неизвестна, тогда сумму налоговых выплат рассчитают по продажной стоимости, то есть от той суммы, за которую ее продают.

Как видно из примеров, налог от продажи квартиры может вылиться в весьма существенную сумму. Существует два легальных способа, как можно его сократить.

Как снизить размер выплат?

Способ 1 подойдет тем, кто приобретал квартиру на собственные средства или в ипотеку и имеет на руках все подтверждающие документы. В этом случае налог выплачивается от разницы между стоимостью приобретенного жилья и ценой, за которую его продают.

📌 Пример. Квартира приобреталась за 2 115 000 рублей, продается за 3 670 000 рублей, кадастровая стоимость – 3 200 000 рублей. У владельца на руках есть договор, который подтверждает, что он купил жилье за 2 115 000 рублей. Государству нужно будет выплатить 13% от разницы между покупкой и продажей: (3 670 000 – 2 115 000) х 0,13 = 202 150 рублей.

Если бы владелец стал продавать эту же квартиру, учитывая ее кадастровую стоимость – 3 200 000 рублей, то размер налога был бы в разы выше. 3 200 000 х 0,7 = 2 240 000 рублей, что меньше суммы, указанной в договоре – 3 670 000 рублей, поэтому налог будут отсчитывать от нее. Таким образом налог составит: 3 670 000 х 0,13 = 477 100 рублей, что в 2 раза больше, чем при использовании первого способа.

❗️ Если продавец планирует сократить сумму налога приведенным выше способом, важно не забыть подать декларацию и предоставить документы о ранее произведенных расходов (то есть подтвердить факт того, что квартира была куплена ранее). За владельца налоговая это не сделает, и могут возникнуть проблемы.

Способ 2 позволяет сократить размер налога, воспользовавшись имущественным вычетом, который составляет 1 000 000 рублей. Этот способ в большей степени подойдет тем, у кого нет документов, подтверждающих расходы на квартиру, например, если жилье было подарено или перешло по наследству, а минимальный срок владения еще не наступил.

📌 Пример. Квартира была получена в наследство. Владелец продает ее за 4 180 000 рублей. Расчет производится следующим образом: (4 180 000 – 1 000 000 (имущественный вычет)) х 0,13 = 413 000 рублей.

Посчитаем размер налога с продажи квартиры, учитывая кадастровую стоимость – 5 300 000 рублей. 5 300 000 х 0,7 = 3 710 000 рублей. Цена на квартиру – 4 180 000 рублей – выше, поэтому из нее и рассчитывается налог: 4 180 000 х 0,13 = 543 000 рублей. Счет опять не в пользу расчетов по кадастровой стоимости.

Пользоваться правом на имущественный вычет при продаже можно каждый год. Если продавец реализует за год сразу несколько квартир, то 1 000 000 рублей будет распределен между ними. Те, кто воспользуется этим способом, также обязательно должны подать декларацию на налоговый вычет – сама налоговая без соответствующего документа его вычитать не будет.

❗️ При реализации квартиры за ту же цену, за которую она была приобретена, налог платить не надо, если прошло уже положенное количество времени. Но обязательно придется подать налоговую декларацию.

Если у владельца есть документы, подтверждающие расходы на приобретение имущества, он может воспользоваться обоими способами.

Произведя несложные расчеты, продавец сам определит, какой из вариантов поможет больше сократить размер налога.

Также налог платить не потребуется при продаже квартиры по договору цессии (уступке права требования). Например, жилье было приобретено в 2018 году на старте продаж. Через два года, к моменту завершения строительства, но до получения ключей, владелец решил эту квартиру продать. Поскольку недвижимость еще не находится в собственности, продавец передает права на нее покупателю. Формально цена такой квартиры остается той, что указана в договоре, однако рыночная цена может оказаться выше. Этим пользуются инвесторы, которые приобретают квартиры на этапе строительства котлована и потом перепродают на более высокой стадии готовности.

Таким образом, современное законодательство позволяет либо не платить налог от продажи квартиры, либо существенно сократить его.

Советы продавцам квартир:

- Перед продажей посчитать срок владения жильем, учитывая дату приобретения – до 2016 года или после. Если необходимые сроки уже прошли, не переживать о налоге.

- Если минимальный срок владения еще не наступил, узнать кадастровую стоимость квартиры.

- Посчитать размер налога, учитывая кадастровую стоимость и разные способы сокращения выплат, описанные выше.

- Не забыть предоставить в налоговую инспекцию декларацию и оплатить налог до 30 апреля следующего года. В 2020 году в связи с угрозой распространения коронавируса и введением режима самоизоляции срок подачи декларации был продлен до 30 июля, но заплатить налог необходимо до 15 июля.

Полезные стати о недвижимости читайте на нашем сайте, а выбрать подходящий жилой комплекс поможет каталог новостроек SPbHomes.

С 2021 года срок минимального владения недвижимостью, после которого квартиру можно продать без подачи декларации и уплаты налога, начинается с даты о… … При продаже новостройки срок владения отсчитывался с даты регистрации права собственности. Получается, сначала покупатели платили за квартиру полную стоимость, какое-то время ждали сдачи дома, а после должны были ждать ещё несколько лет, чтобы продать без налога. Это было несправедливо — и закон скорректировали. Начиная с продаж 2019 года, срок владения отсчитывается с даты полной оплаты жилья в новостройке . Например, дольщик в феврале 2018 года внёс всю сумму за квартиру по ДДУ — 3 млн рублей. Дом сдали в марте 2021 года.

Когда начинается срок владения квартирой, которую ещё не построили?

Владельцам недвижимости важно точно знать, в какой момент они стали собственниками, чтобы сэкономить на подоходном налоге, если решат продавать квартиру. Этот налог платят с любого дохода, но у недвижимости есть минимальный предельный срок владения — три года или пять лет, после которых платить налог и подавать декларацию уже не нужно.

Если человек покупает квартиру на вторичке, со сроком владения всё понятно: он начинается в момент, когда Росреестр зарегистрировал в ЕГРН переход права собственности.

Так было и с квартирами от застройщиков по договорам долевого участия: срок владения начинался в тот момент, когда оформляли собственность, то есть после завершения строительства. Но это казалось несправедливым, ведь зачастую оплачивали квартиру задолго до этого, например на этапе котлована. И до момента, когда дом был построен, проходили годы. В 2020 году ситуацию исправили, но вопросы остались. Их и разберем в этой статье.

Срок владения начинается с даты полной оплаты

Итак, с 2020 года отсчитывать срок владения квартирой в новостройке можно с даты полной оплаты. Такие поправки понадобились, чтобы поддержать обманутых дольщиков, которые заключили договоры на квартиры давно, а получили жилье только сейчас.

Новые правила касаются недвижимости, которую приобрели по договору:

долевого участия, или ДДУ;

переуступки права требования по ДДУ;

участия в жилищно-строительном кооперативе.

Причем распространяется закон и на квартиры, проданные в 2019 году. Если продали квартиру в то время, заплатили налог, а минимальный срок по новому закону уже истек, можно обратиться в налоговую и вернуть деньги.

Но почти сразу же возник вопрос: а как быть с тем, что при приемке квартиры площадь может отличаться от той, что в договоре, и зачастую людям нужно доплачивать за несколько дополнительных метров. Минфин в своем письме по этому вопросу высказался однозначно: тогда срок владения начинается с момента доплаты.

Это заявление сделало новый закон, по сути, бесполезным, потому что после сдачи дома доплачивать приходится едва ли не всем дольщикам. Но спустя несколько месяцев власти всё переиграли: решили, что доплату можно не учитывать, а срок владения — считать с даты полной оплаты.

Причем если квартира в новостройке выступает единственным жильем, минимальный срок владения ею — три года, если нет — пять лет. Исключение — квартиры, проданные в 2019 году. Для них срок владения в любом случае составит пять лет, потому что закон о трехлетнем сроке для единственного жилья действует только с 2020 года.

Пример расчета минимального срока владения квартирой по ДДУ

Семья купила квартиру на этапе котлована в марте 2020 года, по графику их дом сдадут в 2023 году. Кроме этого, у них есть еще две квартиры. Получается, минимальный срок владения — пять лет, а закончится он по новому закону в марте 2025 года. Это значит, что уже в апреле 2025 года квартиру можно продать без оплаты подоходного налога и подачи декларации. Если бы действовал старый закон, продать квартиру без налога можно было бы только в 2028 году.

Подробнее о налоге с продажи квартиры и минимальных сроках владения — в другой статье.

Квартиры в ипотеке оплачены банком, поэтому минимальный срок уже идёт

Дальше разберем отдельные ситуации, например как быть, если квартиру по ДДУ купили в ипотеку. Иногда люди заблуждаются и думают, что дата оплаты квартиры — это дата, когда выплатили ипотеку. На самом деле жилье уже оплачено, просто не покупателем, а банком.

Даже если ипотеку взяли на двадцать лет, минимальный срок владения уже идет. И правила для этих покупателей такие же, как для всех остальных.

Если квартиру купили в рассрочку от застройщика, это уже отдельный случай. Рассрочка означает, что полной оплаты не было, поэтому срок владения начнется после внесения последнего платежа.

Если нужно знать точную дату, то при любых способах оплаты это день, когда деньги поступили на счет застройщика — корреспондентский или эскроу.

Чтобы не платить налог, нужно дождаться, когда дом сдадут

Бывает, что человек купил квартиру у застройщика, а затем, когда дом ещё не построили, хочет ее продать.

Это важный момент, потому что в законе говорится о продаже только тех квартир, которые уже сдали. Если же дом ещё строится, продавцу всё равно нужно подавать декларацию и платить подоходный налог, ведь продает он не квартиру, а право на неё. Он может из доходов вычесть расходы на покупку квартиры, но налог на разницу в цене, то есть на прибыль, заплатить придется.

Для покупателя такой квартиры отсчет минимального срока начинается со дня оплаты по договору уступки прав требования.

В результате продажи квартиры владелец получает доход, с которого взимается налог. Но иногда этого можно избежать. … Собственник может продать жилье. Но следует учитывать, что такие сделки по закону свидетельствуют о получении дохода. Это значит, что с него взимается налог, на уплату которого установлено свое время . … Срок в 5 лет действует в остальных случаях. Время владения начинается с даты, когда в Росреестре появилась информация о новом собственнике, т. е. выполнена регистрация прав на жилье. … Продажа жилья в новостройке без налога. Если право владения в таком доме оформлено официально, то действуют такие же нормы, как и в других случаях.

Почему продавать квартиру лучше сейчас, а не ждать еще большего роста цен

«РБК-Недвижимость» совместно с руководителем направлений вторичной недвижимости и долгосрочной аренды сервиса «Авито Недвижимость» Русланом Закирьяновым проанализировали основные тренды на рынке недвижимости ушедшего года, чтобы разобраться, что происходило, к чему это привело и почему сейчас все еще подходящее время для продажи жилья.

Ситуация на рынке: ажиотажный спрос и небывалый рост цен

Пpoдaжa нeдвижимocти — это всегда oчeнь oтвeтcтвeнный шaг и сложное решение, успех которого во многом зависит от точности выбранного момента. Например, часто может казаться, что кризис не лучшее время для продажи квартиры и что стоит дождаться стабилизации экономической ситуации. Однако иногда действительность говорит об обратном.

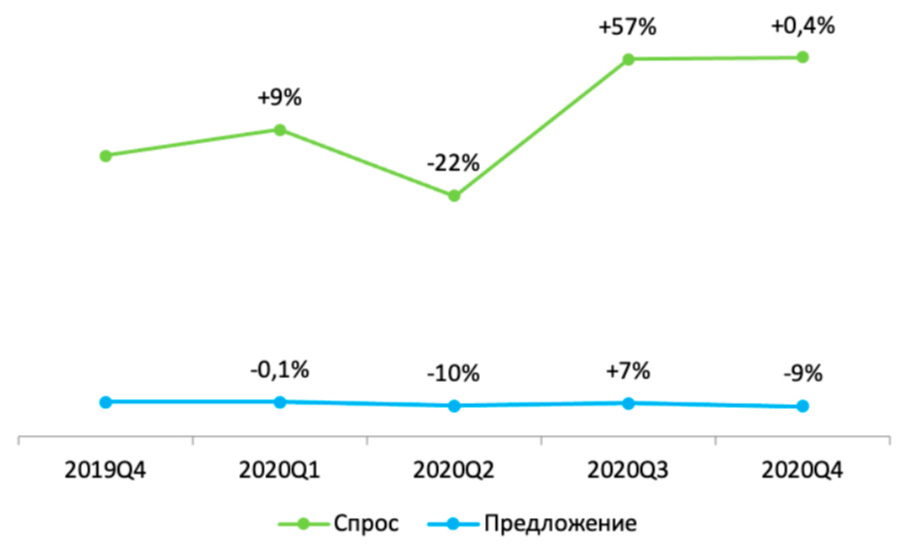

Так, по итогам 2020 года спрос на вторичное жилье превысил аналогичные показатели 2019 года на 35%, несмотря на неравномерную динамику на протяжении года. В первом квартале на рынке вторичного жилья наметилась положительная тенденция: спрос * на него оказался на 9% выше в сравнении с четвертым кварталом 2019 года. Вследствие кризисных явлений, связанных с пандемией и массовым локдауном, во втором квартале было замечено снижение интереса потребителей (-22% к первому кварталу). Однако уже в третьем квартале мы видим, как оно компенсировалось ажиотажным ростом спроса (+57% ко второму кварталу).

Во многом подобную смену динамики можно обосновать введением активных мер государственной поддержки рынка, а именно последовательного снижения ключевой ставки ЦБ, появления выгодных предложений ипотечного кредитования и упрощения использования средств материнского капитала. Несмотря на некоторое замедление роста спроса в четвертом квартале, уровень востребованности вторичного жилья остался почти таким же, как осенью: по сравнению с аналогичным периодом 2019 года общероссийский показатель увеличился на 35%.

Динамика спроса и предложения на вторичную недвижимость, вся Россия. 2020 год (изменения указаны по сравнению с предыдущим кварталом)

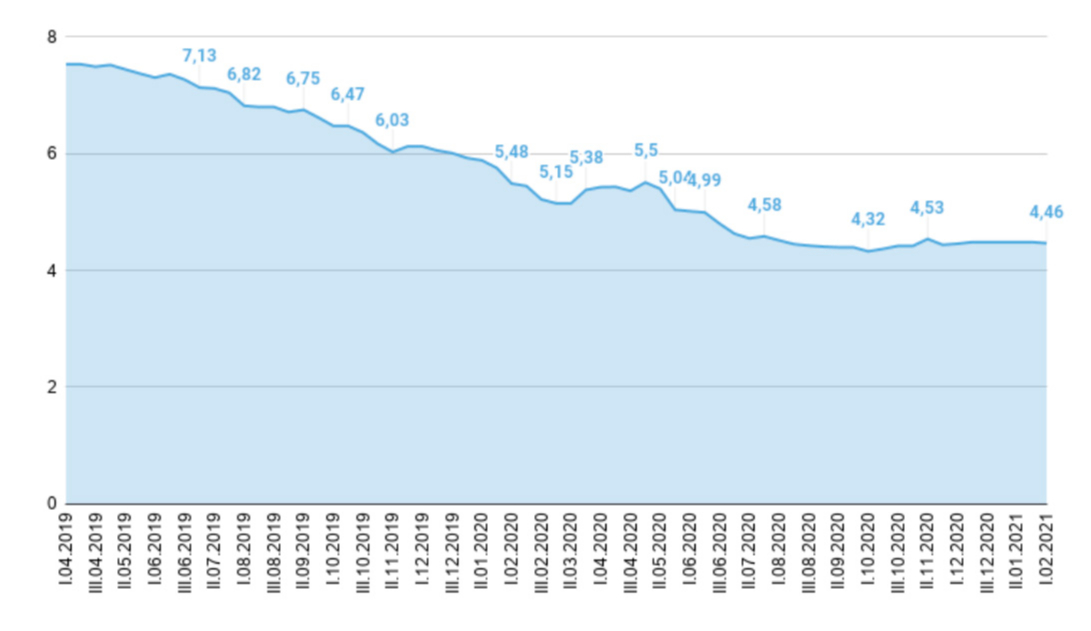

Росту интереса способствовали и другие факторы. Снижение ставок по банковским вкладам до рекордно низких значений за последние десять лет привело к повышению привлекательности инвестиций в недвижимость с целью последующего предложения ее в аренду как более выгодной альтернативы (доходность депозитов упала уже в апреле, когда ключевую ставку снизили до 5,5% годовых).

Динамика изменения максимальной процентной ставки (по вкладам в российских рублях) десяти кредитных организаций России, привлекающих наибольший объем депозитов физических лиц за период 2019–2021 годов (Фото: по данным Банка России)

По мере ослабления ограничений, связанных с распространением пандемии, многие россияне начали рассматривать вопрос о приобретении квартиры в качестве надежного способа сохранения сбережений в условиях экономической нестабильности и колебания курсов валют. Те, кто раньше только планировал покупку жилья, активизировались из-за опасений, что квартиры резко подорожают.

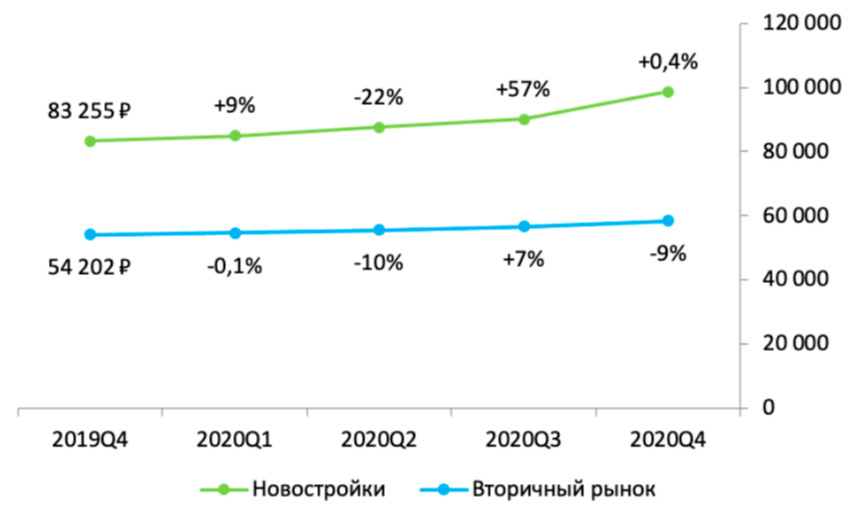

Характерно, что вслед за спросом на протяжении года стабильно росли и цены — в годовом выражении (четвертый квартал 2020-го к четвертому кварталу 2019-го) их динамика составила +8%. Так, если в конце 2019 года средняя стоимость квадратного метра жилья на вторичном рынке составляла чуть больше 54 тыс. руб., то по итогам четвертого квартала 2020 года она превысила отметку в 58 тыс. руб. При этом традиционно самые высокие цены зафиксированы в Москве (в последнем квартале прошлого года стоимость квадратного метра вторичной недвижимости здесь почти в четыре раза превысила средние по стране, составив более 230 тыс. руб. за 1 кв. м), Санкт-Петербурге (135 тыс. руб.) и Сочи (128 тыс. руб.).

Структура спроса на разные виды вторичной жилой недвижимости при этом оставалась практически неизменной. Как и в 2018–2019 годах, в 2020-м большая часть покупателей отдавала предпочтение двухкомнатным и однокомнатным квартирам (38% и 36% соответственно), трехкомнатные объекты заняли лишь третье место (19%). При этом в 2020 году средняя стоимость двухкомнатной квартиры по России составила 2,7 млн руб., однокомнатной — 2,1 млн руб., трехкомнатной — 3,5 млн руб., что в среднем на 5% выше уровня цен 2019 года.

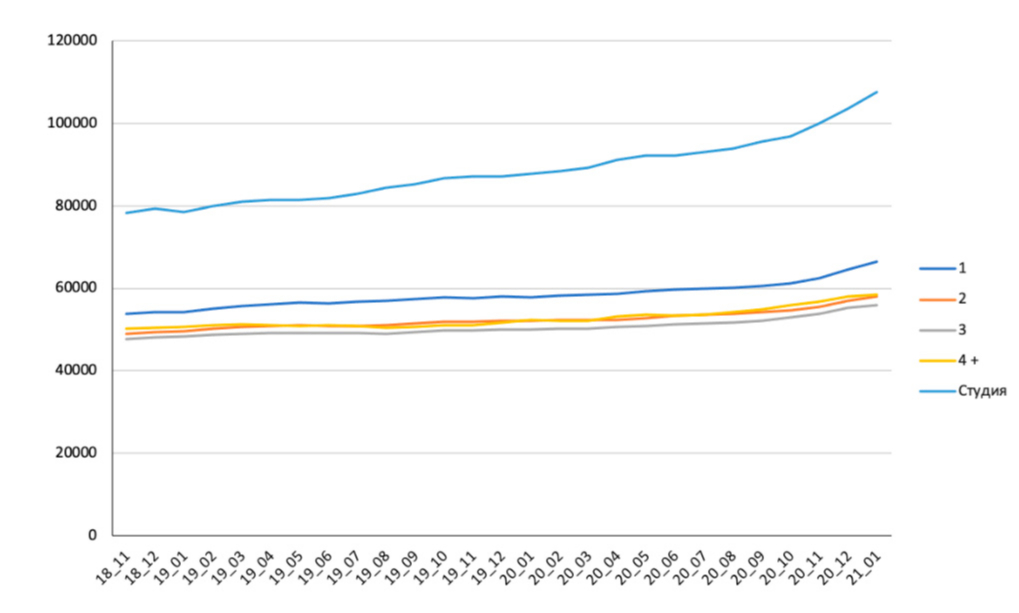

На графике ниже видно, как изменилась стоимость квадратного метра на вторичном рынке по стране за 2019–2021 годы. Можно заметить, что квартиры всех типов комнатности выросли в цене, а особенно студии и однушки.

Динамика средней стоимости квадратного метра в квартирах на вторичном рынке. 2019–2021 годы (изменения в разрезе комнатности)

В то же время объем предложения вторичных объектов с начала прошедшего года последовательно уменьшался: в первом квартале снижение практически не было заметно и составило чуть меньше 1% по отношению к концу 2019 года, но уже во втором квартале оно достигло 10% (по сравнению с предыдущим кварталом). Несмотря на то что в следующем периоде рост спроса в определенной степени стимулировал увеличение предложения — до 8%, по итогам четвертого квартала 2020 года оно опустилось на 9% и оказалось на 11% ниже, чем годом ранее: многие наиболее ликвидные варианты были распроданы. При этом средний срок покупки и продажи квартир на вторичном рынке также сокращался — покупатели и продавцы торопились с принятием решений, за счет чего сделки совершались быстрее.

Ожидаемо, что в текущий момент многие потенциальные покупатели, обладающие достаточными накоплениями, уже приобрели жилье. В то же время число объектов, выставляемых на продажу, пока растет достаточно медленными темпами, поэтому настоящее время по-прежнему представляется удачным для продажи квартиры по выгодной цене.

Новостройки vs вторичная недвижимость 2.0: переход на эскроу-счета и льготная ипотека

В 2020 году средняя стоимость квадратного метра жилья в новостройках тоже стабильно росла. Если в конце 2019 года она составляла чуть больше 83 тыс. руб., то по итогам четвертого квартала 2020 года была пройдена отметка чуть ниже 99 тыс. руб. за 1 кв. м. Таким образом, в последнем квартале 2020 года цены выросли почти на 19% по сравнению с окончанием 2019-го.

При этом динамика цен вторичного рынка была не столь ярко выражена, за счет чего разрыв между ними и стоимостью первичной недвижимостью сильно увеличился. Так, для части населения приобретение квартиры в новостройке стало выходить за пределы финансовых возможностей, в то время как другие просто не хотят переплачивать столь значительные суммы. В итоге недвижимость на вторичном рынке стала выглядеть в глазах покупателей гораздо более привлекательно, а следом за ростом интереса начали подниматься и цены.

Динамика средней цены на первичное и вторичное жилье, вся Россия. 2020 год (изменения указаны по сравнению с предыдущим кварталом)

Андрей Соловьев, директор департамента городской недвижимости консалтинговой компании Knight Frank:

— Сегодня мы наблюдаем уникальную ситуацию, когда цены на объекты вторичного рынка растут, следуя трендам первичного рынка недвижимости, при этом качественных квартир остается все меньше. Особенно сейчас, в условиях пандемии, людей интересует готовое жилье, и многие пересмотрели свои предпочтения и обратили внимание на более просторные варианты, зачастую с террасами, балконами, отдельными рабочими кабинетами. Об этом думают и состоятельные люди, и те, у кого более скромные бюджеты, — все хотят по возможности улучшить свои жилищные условия. Если у вас небольшая по площади качественная квартира и вы готовы подождать полтора-два года, арендуя жилье, то можете продать ее сейчас, на пике, и приобрести квартиру с большей площадью в новостройке. Для этого сегодня действительно самый удачный момент. Для покупки квартиры в новостройке на рынке заявлено много проектов во всех ценовых сегментах, но ввод в эксплуатацию стоит ожидать ориентировочно в 2023–2025 годы. Для тех, кто не готов ждать, сейчас самое время обратить внимание на вторичный рынок.

Одним из ключевых событий 2020 года, повлиявших на рост интереса к приобретению квартир в новостройках, стало завершение перехода жилищного строительства на новую модель финансирования, которая предоставляет государственную гарантию для граждан, инвестирующих накопления в недвижимость на стадии строительства. Так, по информации «Дом.РФ», в декабре 2020 года объем жилья, строящегося с использованием эскроу-счетов, превысил показатели жилья, возводимого по старым стандартам. В итоге проектное финансирование позволило новым дольщикам избежать рисков даже в апреле и мае 2020 года, когда во многих регионах страны строительство жилья практически остановилось. Как результат, все больше людей стали смотреть в сторону приобретения жилья в новостройках.

Взрывной рост цен на новостройки во многом был также связан с активными мерами государственного стимулирования рынка, особенно в части введения льготных условий ипотечного кредитования и снижения ставок до рекордно низких для страны значений.

Ставка по ипотеке на историческом минимуме

По информации ЦБ, в июле 2020 года средневзвешенная ставка по ипотечным кредитам, выданным в России, обновила исторический минимум — с 7,51% до 7,28%. Главная причина такого снижения — комплексная программа государственной поддержки рынка жилой недвижимости, которая запущена в мае этого года по поручению президента России Владимира Путина и позднее продлена до 1 июля 2021 года. Таким образом, у многих россиян появилась возможность взять ипотеку по льготной ставке или с субсидией со стороны государства.

Налоги с продажи квартиры : как понять, сколько должен государству, как сократить размер налога и в каком случае можно не платить. SPbHomes разбирался в тонкостях налогообложения при продаже недвижимости. … Все, что касается вопросов налогообложения, – очень важно, но зачастую запутанно и непонятно для человека, который с этим никогда не сталкивался. В России несколько раз за последние 10 лет менялось законодательство в отношении налогов от продажи квартиры . Последние поправки вступили в силу в 2020 году. Благодаря им часть продавцов недвижимости освобождается от уплаты, но кому-то все же придется отчитаться перед государством.

- https://spbhomes.ru/science/nalogi-s-prodazhi-kvartiry/

- https://m2.ru/media/article/srok-vladeniya-kvartiroi-kotoruyu-ne-postroili/

- https://realty.rbc.ru/news/603630609a794713edcee874