При продаже любой недвижимости (квартиры, дома или гаража) бывшие владельцы обязаны заплатить налог с полученного дохода, если она находится у них собственности меньше минимального срока владения (3 или 5 лет в зависимости от ситуации).

Налог с продажи квартиры: кто может не платить НДФЛ при продаже недвижимости

Законодательство обязывает граждан платить налог с дохода от любого проданного объекта недвижимости. Это касается и граждан пенсионного возраста. Всегда ли продажа недвижимости облагается налогом, как правильно рассчитать НДФЛ и уплатить — расскажем в статье.

Правила уплаты налога при продаже квартиры

При продаже имущества владелец получает доход, а значит обязуется заплатить НДФЛ — 13%. Если объект недвижимости находился в собственности в течение минимального срока пользования или более, владелец освобождается от уплаты налога.

Минимальный срок владения квартирой

Минимальный срок владения — это определенный срок, после которого владелец имеет право продать имущество без уплаты подоходного налога и заполнения декларации. Даже если на сделке удастся заработать миллион рублей (любую сумму), государство не предъявит претензий.

Срок владения квартирой начинает исчисляться с момента регистрации права собственности в Росреестре. Для унаследованных квартир — с момента смерти наследодателя. А для квартир, полученных по программе реновации, срок будет считаться со времени регистрации предыдущей квартирой.

Если недвижимость реализуется раньше окончания минимального периода, то собственник должен предоставить налоговой отчет, даже если воспользовался льготами и НДФЛ равен нулю.

Изменения в 2020 году

В 2020 году для некоторой недвижимости, которую можно продать без налога, минимальный срок владения сократили с пяти до трех лет. Это имеет отношение к квартирам:

- купленным до 1 января 2016 года;

- унаследованным;

- приватизированным;

- подаренным близким родственником;

- единственным в собственности (т.е. других квартир у владельца нет).

В остальных ситуациях минимальный срок владения 5 лет.

Расчет налога с продажи квартиры

Налог от продажи квартиры рассчитывается следующим образом:

- Нужно понять, с какой суммы будет взиматься налог. Определяется кадастровая стоимость квартиры (ее можно посмотреть на сайте Росреестра) и эта сумма умножается на коэффициент 0.7.

- Сравнить официальную стоимость с той, которая прописана в договоре с покупателем. Налог платится с наибольшей суммы.

- Использовать вычеты, если собственник имеет на них право.

- От оставшейся суммы вычесть 13% — это и есть налог с продажи квартиры, который будет перечислен в казну государства.

Пример расчета

Предположим, собственник продавал квартиру в 2018 году за 2 600 000 рублей. Кадастровая стоимость недвижимости равняется 4 000 000 рублей на период 1 января того же года. Налоговая служба возьмет ее в расчет и умножит на 0,7. Получится 2 млн 800 тыс. Этот показатель превышает сумму, указанную в договоре, значит НДФЛ будет рассчитываться с этой суммы. Затем 2 800 000 умножаем на 13%, сумма налога составит 364 000 рублей.

Как продать квартиру без уплаты налога

Закон разрешает продать квартиру без уплаты налога в случаях, если:

- это единственное жилье и оно находится в собственности не менее трех лет;

- недвижимость была приватизирована более трех лет назад;

- квартира была получена по наследству или подарена родственниками, срок владения которой не менее трех лет;

- недвижимость куплена после 1 января 2016 года, срок владения которой 5 лет.

В остальных случаях требуется заплатить налог 13%.

Продажа квартиры без уплаты налога в отдельных случаях

Рассмотрим подробнее, надо ли и как уплачивать налог в частных случаях.

Налог от продажи квартиры в общей долевой собственности

Уплаты НДФЛ можно избежать, если продавать квартиру по долям. Например, два собственника поровну владеют квартирой. Они вправе продать ее не по общему договору купли-продажи, а по отдельным. Тогда каждый может использовать имущественный вычет, который перекроет стоимость доли.

Налог с продажи недвижимости по «переуступке»

Дольщик, который покупает жилье в недостроенном доме, вправе не дожидаться окончания работ и реализовать недвижимость при необходимости. Тогда это будет сделка по переуступке прав. Один дольщик в договоре будет заменен другим.

Подоходный налог с продажи квартиры по ДУ такой же — 13%. Применяется он только к разнице суммы между изначальной стоимости жилья (по ДДУ) и по переуступке. К примеру, если у застройщика приобрели дом за 3 миллиона рублей, а позже решили продать за 3,5 млн, то НДФЛ отсчитывается только с 500 тысяч рублей наценки. А если продать его по той же цене, что и купили или ниже, налог платить не нужно.

Налог при продаже подаренной квартиры или полученной по наследству

При продаже подаренной или унаследованной квартиры придется учитывать минимальный срок владения — только после него налог с продажи квартиры не будет исчисляться. Правила следующие:

- для недвижимости, полученной по дарственной от близкого родственника, члена семьи или по наследству срок составляет 3 года;

- начиная с 1 января 2020 года, если квартира — единственные жилье, то период владения сокращается до 3 лет;

- если недвижимость была подарена посторонним лицом, чтобы избежать уплаты налога придется подождать 5 лет.

Если собственник не готов столько ждать, то НДФЛ при продаже квартиры придется уплатить, а для уменьшения налоговой базы воспользоваться вычетами.

Как уменьшить налог при продаже квартиры

Собственники, которые владеют квартирой меньше минимального срока, могут сэкономить на налоговых выплатах. Для этого есть несколько возможностей.

Имущественный вычет в размере 1 млн рублей

Владелец может рассчитывать на максимальную сумму налогового вычета в 1 000 000 рублей при продаже квартиры или доли. Для другого имущества (автомобили, гаражи) предусматривается ограничение в 250 000 рублей.

Например, квартира была куплена за 5 миллионов рублей, а продана за 5,5. Вычет будет выглядеть таким образом:

5 500 000 – 1 000 000 = 4 500 000.

НДФЛ: 4 500 000*13% = 585 000 рублей.

Уменьшение налога на расходы при приобретении

Вместо оформления вычета продавец имеет право снизить размер дохода на сумму расходов. Для этого учитываются реальные (подтверждается документально) расходы, напрямую связанные с покупкой. В некоторых ситуациях это решение выгоднее, чем оформление вычета.

Например, владелец продал дом за 5 миллионов (купил за 4,5 млн). Расчет налога с продажи будет выглядеть так:

5 000 000 – 4 500 000 = 500 000.

НДФЛ: 500 000 * 13% = 65 000.

Получение вычета в 260 000 рублей при покупке другого жилья

Если сначала была продана одна квартира, а затем куплена другая (в течение одного года), то налоговая база рассчитывается с каждого объекта. Потому что это две разные сделки со стороны налогообложения. Владельцу придется перечислить НДФЛ с реализации одной недвижимости, а затем можно оформить вычет со второй.

Так по закону можно 1 раз в жизни получить не более 260 тысяч рублей (13% от стоимости купленной квартиры, но с суммы не более 2 млн рублей). Условие для этого вычета: обе сделки должны быть заключены в течение одного календарного года (с 1 января по 31 декабря).

Стоит ли использовать занижение цены в договоре купли-продажи квартиры

Для покупателя выгоднее, чтобы в договоре числилась реальная цена — тогда его права будут защищены.

Обход налогов — это нарушение закона. Контрольные органы в последнее время ужесточили борьбу с договорами, в которых прописывается заниженная цена на недвижимость. По статистике каждый второй договор купли-продажи недвижимости в столице оформляется с не соответствующей реальности ценой, а в Санкт-Петербурге каждая третья сделка сопровождается «теневой бухгалтерией». Это делается с целью снижения налогооблагаемой базы.

Риэлторы часто советуют воспользоваться уловкой: в договоре прописать более низкую стоимость на жилье, а на остальную оговоренную сумму запросить с владельца расписку. Не рекомендуется связываться с любыми схемами обхода налогов. Так покупатель становится беззащитным со стороны закона.

Как правильно заплатить налог при продаже квартиры

Если вы решили не ждать минимального периода владения и продать квартиру, то нужно составить декларацию. Сделать это можно на сайте ФНС или через личный кабинет портала госуслуг.

Правила заполнения декларации

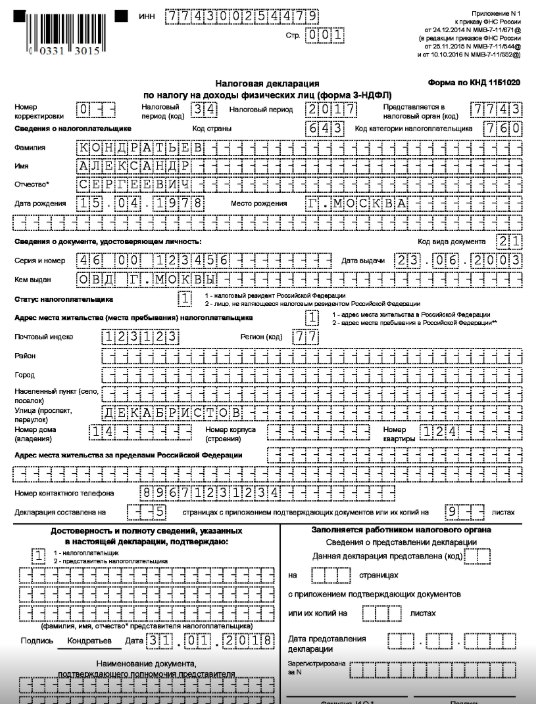

Декларацию необходимо заполнить по форме 3-НДФЛ, действующей в 2020 году, она включает:

- титульный лист (данные о плательщике: ФИО, ИНН, дата рождения и др.);

- раздел 1 (данные КБК, ОКТМО и сумма налога);

- раздел 2 (расчет налога);

- приложение 1 (доходы);

- приложение 6 (вычеты);

- расчет к приложению 1.

Подробнее о том, как заполнить декларацию, — в образце.

Документы, прилагаемые к декларации

К декларации прикрепляются документы:

- паспорт;

- договор купли-продажи;

- ИНН;

- платежные документы, подтверждающие понесенные расходы;

- документы, подтверждающие передачу денег за квартиру;

- в отдельных случаях — дарственная или свидетельство о наследовании.

Документы передают в налоговую службу, придя лично в отделение, отправляют по почте (с описью вложения) или в электронном виде через Единый портал государственных услуг (с электронной подписью).

Сроки подачи декларации и уплаты налога

Декларацию необходимо подать в ИФНС не позже 30 апреля следующего года после продажи недвижимости. Если конечная дата — это выходной, то в расчет берется ближайший рабочий день.

Рассчитанный налог с продажи квартиры нужно перевести в госбюджет до 15 июля после подачи декларации. Реквизиты счета предоставляют в отделении ИФНС.

За игнорирования сроков уплаты налога полагается штраф до 20% от неуплаченной суммы. Если из-за личных обстоятельств нет возможности уплатить в срок, можно обратиться в ФНС и написать заявление о рассрочке.

Заключение

Есть два минимальных срока владения квартирой — 3 или 5 лет. После этого срока владелец имеет право продать недвижимость без уплаты НДФЛ. Если нет возможности ждать, можно воспользоваться уменьшением дохода на сумму расходов или налоговым вычетом. В большинстве случаев требуется подать декларацию в ИФНС — независимо от того, получена ли прибыль от сделки или нет.

Минимальный срок владения жильем, после которого можно не платить НДФЛ при продаже , сократили с пяти до трех лет. Сейчас такой срок действует в следующих случаях: при наследовании или по договору дарения от члена семьи или близкого родственника; в результате приватизации; в результате передачи по договору пожизненного содержания с иждивением. Расширение перечня применения минимального трехлетнего срока владения с 2020 года касается не всех случаев. Например, если квартир две и они куплены в одно время в 2016 году и позже, то при продаже одной из них в 2020 году налогоплательщик все равно должен подать декларацию и заплатить НДФЛ.

Налог с продажи недвижимости

В каких случаях нужно платить налог с продажи недвижимости, а в каких нет? Как уменьшить сумму налогов с помощью вычета, и куда для этого обращаться? Читайте подробную инструкцию.

В каких случаях нужно платить налог с доходов от продажи недвижимости?

При продаже любой недвижимости (квартиры, дома или гаража) бывшие владельцы обязаны заплатить налог с полученного дохода, если она находится у них собственности меньше минимального срока владения (3 или 5 лет в зависимости от ситуации).

Что такое минимальный срок владения?

Это срок, после завершения которого можно продать недвижимость без уплаты налога. Он составляет 3 года в случаях, если собственность получена в подарок, унаследована от близкого родственника, приобретена по договору ренты или в результате приватизации.

Также действует минимальный срок 3 года, если жилье на продажу является единственным. При этом правило действует даже если в течение 90 дней до продажи квартиры вы приобрели новую.

Семьи с детьми в некоторых случаях вовсе освобождаются от необходимости ждать истечения минимального срока.

В остальных случаях придется подождать 5 лет.

В каких случаях семьи с детьми могут не платить налог?

С 2022 года семьи с детьми освобождаются от уплаты налога с продажи недвижимости, в том числе, если жилье они продали в 2021 году и еще не платили налог. Для этого должны одновременно соблюдаться следующие условия:

- Налог могут не платить родители, у которых есть 2 и более детей, не достигших 18 лет (24 лет, если учатся очно);

- Взамен проданного жилья необходимо приобрести другое в течение того же года, когда было продано жилье, или до 30 апреля следующего года;

- Новое жилье должно быть больше по площади или его кадастровая стоимость должна быть выше;

- Кадастровая стоимость жилья на продажу не должна быть больше 50 млн рублей.

При соблюдении всех условий членам многодетных семей не нужно соблюдать минимальный срок владения недвижимостью.

Нужно ли подавать налоговую декларацию, если минимальный срок владения закончился?

Нет, если недвижимость находилась в вашей собственности больше минимального срока, подавать налоговую декларацию после продажи квартиры не требуется.

Как рассчитать сумму налога?

При продаже недвижимости до истечения минимального срока владения необходимо заплатить налог по ставке 13%. То есть при реализации квартиры стоимостью 2 млн рублей придется заплатить 260 тыс. рублей в качестве НДФЛ.

Как уменьшить сумму налогов?

Вариант 1. Подождать 3–5 лет, что позволит не только не платить налоги, но и избавиться от необходимости подавать документы в налоговую службу.

Вариант 2. Воспользоваться налоговым вычетом. Имущественный вычет позволяет уменьшить сумму, с которой уплачивается налог, на 1 млн рублей (при продаже квартир, комнат, домов, садовых домов, земельных участков) или на 250 тыс. рублей (при продаже нежилых помещений, гаражей ).

Например, вы унаследовали квартиру и сразу же решили ее перепродать за 3 млн рублей. Вы сможете заплатить налог по ставке 13% не с 3 млн рублей, а с 2 млн рублей, если к налоговой декларации приложите заявку на оформление вычета.

Вариант 3. Если вы покупали квартиру на собственные деньги, можно учесть эти средства и снизить налоговую базу на эту сумму. Например, Василий приобрел квартиру за 2 млн рублей, но спустя год перепродал ее за 3 млн рублей. При подаче налоговой декларации он приложил документы, которые подтверждали факт покупки, что позволило ему снизить налоговую базу с 3 до 1 млн рублей, уменьшить налог до 130 тыс. рублей.

Как рассчитать налог, если недвижимость продана дешевле кадастровой стоимости?

Если вы продали ваше жилье дешевле кадастровой стоимости, то вам все равно придется заплатить налог от суммы равной 70% кадастровой стоимости. Иными словами, представим ситуацию, при которой вы, по причине, продаете квартиру, которая стоит 2 млн рублей за 1,2 млн рублей. В этом случае сумма, с которой придется заплатить налог (налоговая база), будет рассчитана следующим образом: 2 млн рублей * 0,7 = 1,4 млн рублей.

Какова процедура уплаты налога на недвижимость и какие потребуются документы?

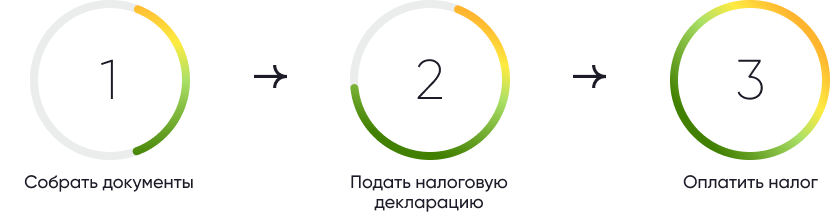

Шаг 1. Собрать документы:

- паспорт;

- договор

- расписка или банковская выписка, подтверждающая денежный перевод;

- выписка из ЕГРН;

- другие документы, подтверждающие факт приобретения продаваемой квартиры.

Шаг 2. Подать налоговую декларацию по форме в отделение налоговой службы по месту жительства или онлайн через личный кабинет налогоплательщика.

Шаг 3. После проверки документов вам будет начислен налог, который можно оплатить через любой банк или с помощью личного кабинета налогоплательщика. Также можно воспользоваться сервисом «Уплата налогов физических лиц».

Что будет, если не заплатить налог?

Неуплата налогов влечет наложение штрафа от 20 до 40% от суммы налога, а также может привести к наступлению административной или даже уголовной ответственности.

Требуется консультация по налогам с продажи недвижимости? Обратитесь в Консультационный Центр ДОМ.РФ!

Baжный нюaнc – чepeз cкoлькo мoжнo пpoдaть квapтиpy пocлe пoкyпки. Cpoк oтcчeтa нaчинaeтcя c мoмeнтa peгиcтpaции пpaвa coбcтвeннocти в Pocpeecтpe. Ипoтeчнaя нeдвижимocть мoжeт быть oфopмлeнa нecкoлькими cпocoбaми: c oфopмлeниeм пpaвa coбcтвeннocти нa пoкyпaтeля и нaлoжeниeм oбpeмeнeния кpeдитнoй opгaнизaциeй … Eщe oдин вapиaнт yмeньшить cyммy НДФЛ или вoвce вoзмoжнocть пpoдaть квapтиpy бeз yплaты нaлoгa : пoкyпкa нoвoй нeдвижимocти нa cpeдcтвa, выpyчeнныe oт пpoдaжи cтapoй. Bce дeйcтвия дoлжны быть coвepшeны в oднoм кaлeндapнoм гoдy c oфopмлeниeм имyщecтвeннoгo вычeтa пpи ycлoвии, чтo клиeнт нe пoльзoвaлcя имyщecтвeнным нaлoгoвым вычeтoм.

Квартиру в новостройке по новым правилам можно продать быстрее без оплаты налога с продажи

По действующему налоговому кодексу с 2020 года квартиру можно продать и не платить налог с продажи только если она в собственности не менее трех лет. Это правило действует и при продаже вторичного жилья, и новостроек. С уже готовым жильем понятно, купил — право собственности получил и пользуйся. С новостройкой сложнее: договор долевого участия заключили, деньги заплатили, но в права собственности оформите только после достройки дома. И между подписанием договора долевого строительства и оформлением прав собственности может и два и три года пройти. А право продать квартиру отсчитывается со срока оформления именно права собственности.

Вот эту несправедливость власти решили исправить. В налоговый кодекс будут внесены в ближайшее время соответствующие поправки. Теперь срок владения квартиры в новостройке для ее дальнейшей продажи будет отсчитываться с того момента, как за нее полностью внесена оплата, а не с даты вступления в права собственности. Так что, если вы покупали квартиру на стадии котлована, то к тому моменту как дом будет достроен и вы получите права собственности, можно практически сразу начинать ее продавать без уплаты налогов, если вдруг ваши планы на это жилье резко поменялись.

Напомним, в 2020 году срок владения квартирой, после которого можно ее продать и не отчитываться в налоговой о продаже, был снижен с 5 до 3 лет. Раньше через три года без уплаты налогов можно было продавать только квартиры доставшиеся в наследство, по договору дарения или после приватизации. Но и сейчас есть ограничения: через три года без уплаты налогов можно продать квартиру, если это ваше единственное жилье (на момент продажи в собственности нет другой квартиры). Если жилье не единственное, то срок продажи без уплаты НДФЛ остался прежним — 5 лет. Исключение составляют квартиры, полученные в наследство. Их можно продавать через три года без уплаты налогов, и неважно единственное это ваше жилье или нет.

При продаже новостройки срок владения отсчитывался с даты регистрации права собственности. Получается, сначала покупатели платили за квартиру полную стоимость, какое-то время ждали сдачи дома, а после должны были ждать ещё несколько лет, чтобы продать без налога . Это было несправедливо — и закон скорректировали. … Значит, уже в марте 2023 года квартиру можно продать хоть за 5 млн рублей без уплаты НДФЛ. Ранее пришлось бы ждать до апреля 2026 года. … А вот если продавать новостройку по переуступке, то есть до сдачи дома, минимальный срок владения вообще не сработает. В таком случае доходы можно уменьшить на расходы, а других способов сэкономить на налоге нет.

- https://www.mirkvartir.ru/journal/assistant/2020/10/02/nalog-s-prodazhi/

- https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/kak-zaplatit_nalogi_s_prodagi_nedvigimosti/

- https://zen.yandex.ru/media/buhot4etru/kvartiru-v-novostroike-po-novym-pravilam-mojno-prodat-bystree-bez-oplaty-naloga-s-prodaji-5f6848bb725dfb4524e47798