Покупка квартир по ДДУ в 2021 году и использование эскроу-счетов. В 2021 году было объявлено о решении осуществить плавный переход к новой модели участия в строительстве – проектному…

Ипотека от застройщика: условия и варианты оформления

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Многие россияне принимают решение оформить ипотеку от застройщика. И правильно делают. По таким программам кредитования заключаются самые выгодные договора. И именно к новостройкам стандартно применяются государственные программы субсидирования.

- Кто выдает ипотеку

- Выбор банка

- Вариант покупки №1. Через застройщика

- Вариант покупки №2. Самостоятельное обращение в банк

- Условия ипотеки от застройщика

Что собой представляет ипотека от застройщика, ее особенности, условия и порядок получения. Бробанк.ру рассказывает, как заключить предельно выгодный кредитный договор, выбрать банк и оформить ссуду.

Кто выдает ипотеку

Говоря об ипотеке от застройщика, многие граждане не совсем верно понимают механизм выдачи кредита. Кажется, что раз программа “от застройщика”, то ипотеку выдает сама строительная компания. Но это совсем не так.

Ипотека — это банковский кредитный продукт. Банки сотрудничают со строительными компаниями, и в рамках этого сотрудничества появляется ипотека на покупку новых квартир и домов, которые только построены или еще находятся в стадии возведения.

То есть:

- Застройщик строит.

- Банк выдает ипотеку.

Раньше встречались ситуации, когда сами застройщики предлагали покупателям рассрочку от себя. Они просили большой первый взнос от 50% и раскидывали остальную сумму на 1 год. Но сейчас такие предложения практически полностью исчезли с рынка.

Застройщики сотрудничают с банками, получают от них аккредитацию и предлагают покупателям ипотечные кредиты. Часто они имеют в штате отдельных сотрудников, которые уполномочены принимать заявки и перенаправлять их в банк. В итоге покупка оказывается максимально удобной.

Выбор банка

Если вы выбрали конкретного застройщика и один из его ЖК или домов, нужно смотреть, какие банки аккредитовали этот объект. Аккредитация — это полная проверка банка и самого объекта на предмет юридической чистоты. Если объект аккредитован, банк выдает ипотеки на покупку в нем квартир и принимает их в залог.

Для заемщика аккредитация — это большой плюс, он может быть уверенным в чистоте объекта и компании, которая его возводит. Юристы банка уже провели тщательный анализ и признали сделку безопасной.

Минус — часто объекты имеют аккредитацию одного или двух банков, что сильно сужает выбор кредитных организаций. Но обычно речь о крупных банках с хорошими условиями.

Найти, какие банки аккредитовали интересующий объект, просто. Достаточно зайти на сайт застройщика, выбрать объект и смотреть условия покупки. Нужен раздел “ипотека”.

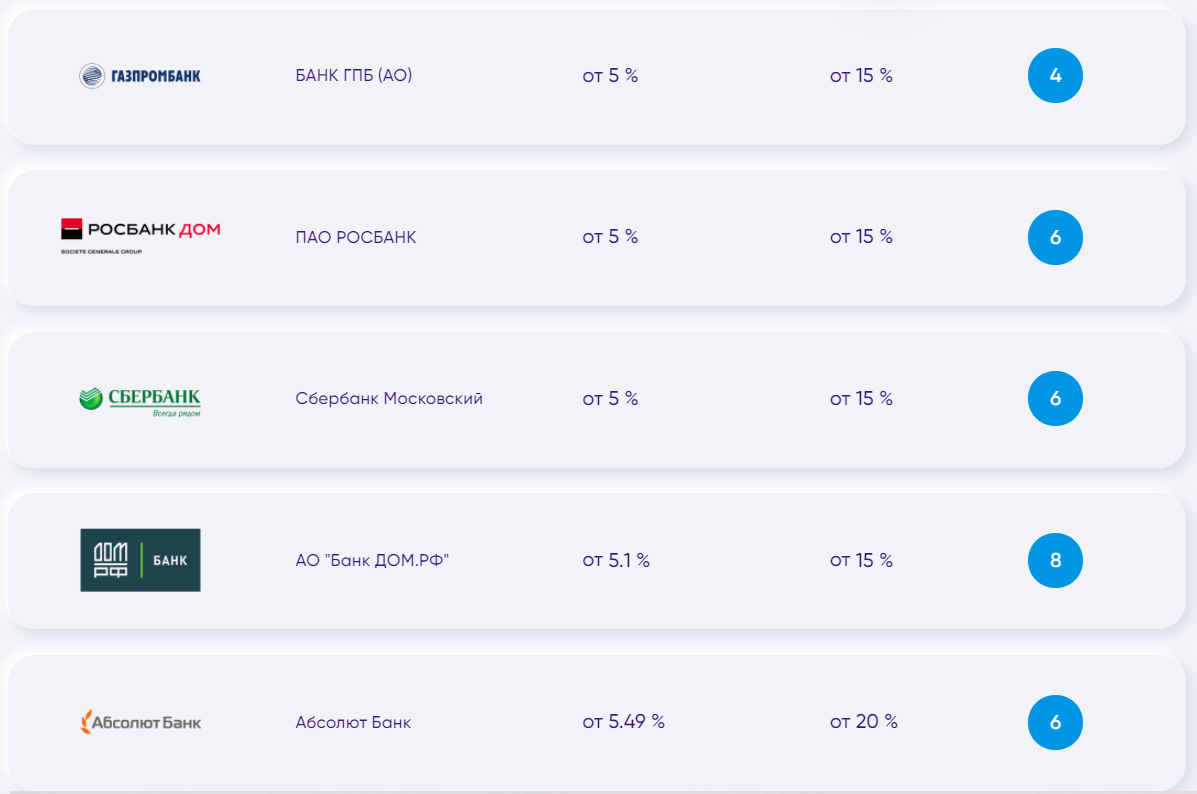

Например, на сайте крупной компании Донострой, которая возводит ЖК в том числе и в Москве, перечень партнерских банков состоит из десятка пунктов:

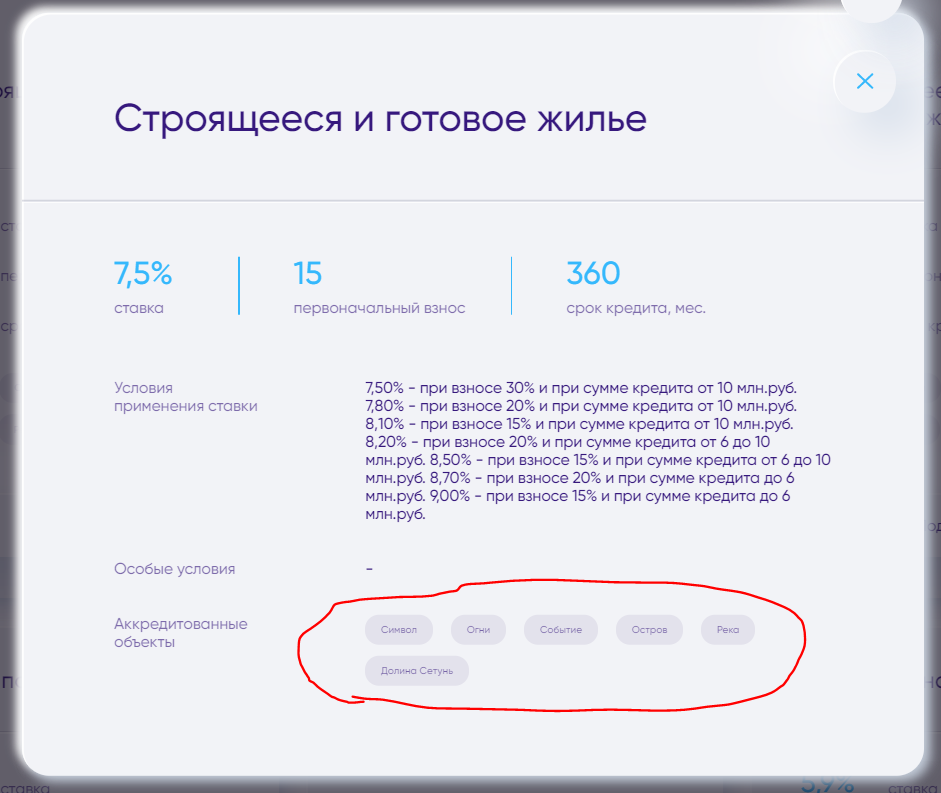

При этом каждый конкретный строительный объект проходит отдельную аккредитацию партнерскими банками. Например, если зайти в раздел банка, можно увидеть, какие объекты конкретного застройщика он аккредитовал.

Вот данные по компании Донстрой и Газпромбанку:

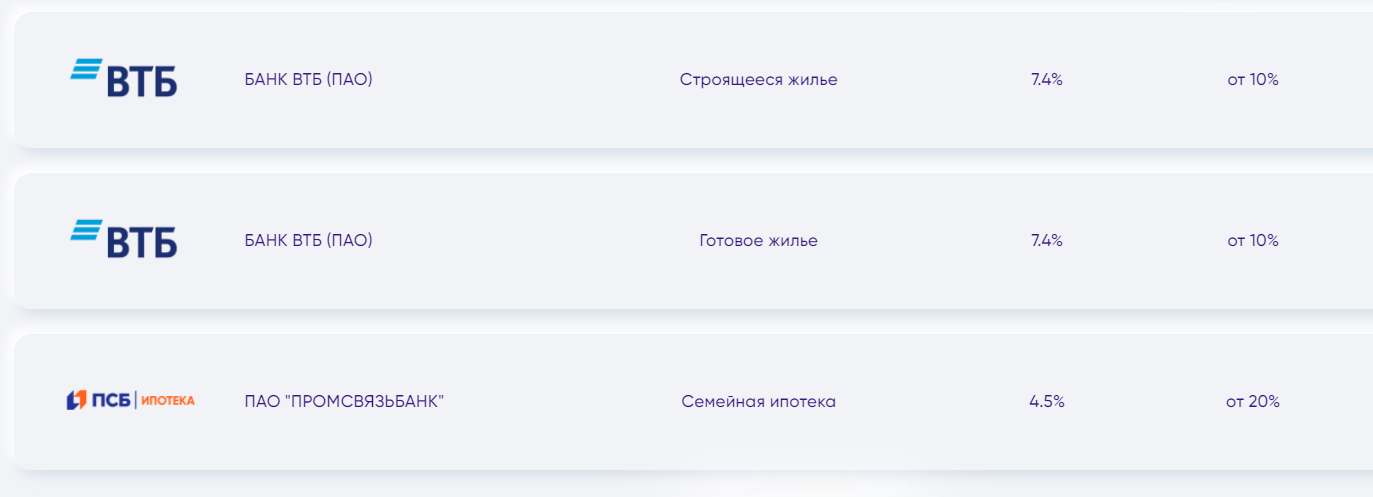

Если же вы уже выбрали дом или ЖК для покупки, заходите на сайт застройщика в раздел этого объекта и смотрите доступные по нему кредитные программы. Например, вот программы для ЖК Символов в Москве от Донстроя:

По такому же принципу размещения и предоставления информации работают и сайты других строительных компаний. Там найдете всю информацию о партнерских банках и можете сразу подать заявку на ипотеку.

Вариант покупки №1. Через застройщика

У каждой крупной строительной компании есть офис для приема заявок на ипотечные программы. Там работают представители застройщика, прошедшие обучение в банках и получившие от них доступ к программе приема заявок на ипотеки.

Если фирма работает сразу с большим числом банков, она может создать специальную единую брокерскую форму приема заявок. В итоге, например, если покупатель выбрал квартиру в доме, который аккредитовал Сбербанк, ВТБ и ПСБ, заявка отправится сразу в эти три банка. Это удобно.

Как проходит оформление такой ипотеки от застройщика:

- Изучение объекта, выбор квартиры, ее бронирование.

- Посещение брокерского отдела застройщика с первичными документами (только паспорт или паспорт+справки, менеджер скажет точно). Подача заявки на ипотеку.

- Автоматический ответ от банка или банков может пройти почти сразу. Если одобрений несколько, покупатель выбирает лучший вариант.

- Застройщик формирует пакет документов для банка, в который входят документы клиента и бумаги на покупаемый объект. В течение 2-3 дней банк проводит проверку.

- Если нареканий нет, дается окончательное одобрение на покупку конкретного объекта, составляется график платежей.

- Заемщик посещает отделение банка, подписывает кредитный договор, покупает обязательную страховку. Далее сделка регистрируется в Росреестре. Если объект еще строится, право собственности возникнет после сдачи дома.

Этот способ оформления ипотеки от застройщика можно назвать самым удобным, так как документооборот и диалог с банком берет на себя строительная компания.

Вариант покупки №2. Самостоятельное обращение в банк

Оформить ипотеку на новый объект можно и путем личного обращения в банк. И тут есть два варианта развития событий:

- Сначала выбрать объект, посмотреть список аккредитовавших его банков и направить заявки на выдачу ипотеки. Проще всего сделать это онлайн, все банки принимают обращения таким образом и даже снижают за это ставки.

- Сначала выбрать банк, а потом смотреть на его сайте, какие объекты он аккредитовал. В случае одобрения выберете любой дом или ЖК из этого списка.

Сам же процесс оформления идентичен первому варианту, просто придется побольше побегать. Тут уже не представитель застройщика занимается документооборотом, а заемщик несет документы от застройщика банку. Но строительная фирма в любом случае поможет собрать документы, все подготовит.

Банки практически не выдают ипотеку на неаккредитованные объекты. Это слишком рискованно для них. А если и найдете такой банк, придется собирать огромный комплект документов на застройщика и дом.

Условия ипотеки от застройщика

Сам застройщик не может диктовать условия выдачи ипотечного кредита, их создает банк. Но в рамках партнерских договоров могут создаваться особые программы с предельно выгодными тарифами.

Основные условия такие:

- наличие первого взноса в размере минимум 10-20%. Без первоначального взноса ипотека от застройщика не выдается. Исключение — некоторые банки позволяют в качестве ПВ использовать маткапитал;

- официальная работа заемщика, стаж на ней — не менее 3 месяцев. Уровень дохода и факт трудоустройства подтверждаются справками;

- заемщик достиг 21 года. Предельный возраст на момент полного погашения ипотеки у каждого банка свой, смотрите на требования к заемщику;

достаточная платежеспособность для погашения ипотеки; - можно применить все положенные субсидии, оформить сделку по Семейной ипотеке, использовать материнский капитал;

- покупаемый объект обязательно нужно страховать весь период выплаты ссуды.

Если ипотека от застройщика оформляется супругами, они становятся созаемщиками и несут идентичную ответственность за выплату. Второй участник сделки также несет документы, но требования относительно обязательного трудоустройства нет.

Частые вопросы

Это ипотека, которая выдается банком на покупку квартиры в строящемся или уже возведенном доме, на покупку частного дома от застройщика. Продавцом может выступать только аккредитованный застройщик.

По таким программам процентные ставки традиционно ниже. Кроме того, вы покупаете новый, проверенный банком объект — риски покупателя сводятся к нулю.

Если выбранный вами банк дает такую возможность, то реально. Например, такие предложения есть в Сбере и Альфа-Банке. Но ставки по таким упрощенным предложениям повышаются.

Нет, Сбербанк принимает в залог только аккредитованные объекты, перечень которых можно найти на сайте Домклик.

Значит, купить в ипотеку этот объект вы не сможете. Выбирайте другой с другими банками или рассмотрите вторичный объект. В последнем случае за ипотекой можете обратиться в любой банк.

Ипотека от застройщика : как выбрать банк, условия оформления. Можно ли оформить ипотеку на новостройку без первоначального взноса. … Это ипотека , которая выдается банком на покупку квартиры в строящемся или уже возведенном доме , на покупку частного дома от застройщика . Продавцом может выступать только аккредитованный застройщик . Чем ипотека от застройщика лучше вторичной?

Покупка квартиры по ДДУ в 2021 году: Что нового?

2020 внёс свои коррективы, правила и льготы. И некоторые из них остались в 2021 году, потому прежде чем мы расскажем о нововведениях 2021 года, давайте посмотрим, что осталось актуально с прошлого года, и раз уж ранее я уже упомянул льготы, то с них и начнем.

В 2020 году одним из инструментов господдержки стала льготная ипотечная ставка в размере 6,5% годовых для покупателей квартир в новостройках и эта программа продлена до 1 июля 2021 года. Пока неизвестно продлят ли её вновь, однако давайте вспомним основные условия для получения льготной ипотеки:

- Иметь гражданство РФ

- Договор ипотеки нужно заключить до 1 июля 2021 года.

- Подходят квартиры только в новостройках

- Дом может быть, как на стадии «котлована», так и уже сдаваться

- Максимальная сумма — варьируется от 6 млн до 12 млн рублей в зависимости от региона.

- Ставка — 6,5% годовых на весь срок кредита.

- Первоначальный взнос — не менее 15% стоимости жилья.

- Возможно использовать материнский капитал или другие виды господдержки.

Важно, что договор ипотеки должен быть заключен до 1 июля 2021 года, распространяется данная программа, как на уже готовые квартиры, так и на квартиры в стадии «котлована».

Какие же нововведения появились в 2021 году?

Долгое время обсуждалась отмена долевого строительства, однако это был бы слишком рисковый шаг. Потому в 2021 году было объявлено о решении осуществить плавный переход к новой модели участия в строительстве – проектному финансированию. То есть теперь гарантом успешности строительства будет выступать банк. Хорошо это или плохо?

Сложно однозначно ответить на данный вопрос, безусловно эта схема выглядит наиболее прозрачно, хотя бы потому что деньги, вложенные инвесторами никуда «не уйдут», а будут переведены на эскроу-счета в банках, что это за счета расскажем чуть позже. Кроме всего прочего в случае банкротства застройщика инвесторам будут возвращены их вклады, ведь теперь застройщик обязан строить на финансы «из своего кармана», что безусловно приведет к «чистке» рынка девелопмента.

Но теперь давайте взглянем на эту же схему глазами дольщика, допустим вы приобрели квартиру на этапе «котлована», инвесторы вкладывают деньги в застройщика, однако в середине строительства он закрывает строительную площадку и объявляет себя банкротом. Банк возмещает все деньги инвесторам, а дольщикам? Нет, дольщики, к сожалению, не могут досрочно забрать свои деньги, они будут иметь право на это лишь тогда, когда компания нарушит условия договора проектного финансирования.

Но всё же не будем паниковать раньше времени, согласно принятым поправкам к закону о долевом участии в строительстве, в 2021 году завершить проект по старым правилам компания сможет в том случае, если:

- Покупатели внесли не менее 10% вложений, а готовность объекта составляет минимум 30%;

- Объект готов на 15%, но в рамках проекта запланировано комплексное развитие инфраструктуры (например, открытие детского сада и школы, открытие магазина или кафе)

- Готовность от 6%, но работы проводит крупная, зарекомендовавшая себя, компания.

Что такое эскроу-счета и с чем их едят?

Сейчас все расскажем!

Начнем с простого, эскроу-счет — это счет в банке, на котором хранятся определенные суммы до выполнения определённых обстоятельств, в данном случае строительства и начало сдачи квартир дольщикам. Правовую сторону о эскроу счетах и эскроу счетах в долевом строительстве можно найти в статье 860.7-860.10 ГК РФ и статье 15.4 ФЗ-214 .

С 2014 года появилась возможность заключения договора счета эскроу, однако на тот момент это был лишь один из видов банковских счетов, однако использовался, по большей части, только в сфере гос. корпораций.

Далее в 2018 году начали задумываться о использовании эксроу-счетов, как гарантии исполнения работ. Однако тогда эта идея не получила какого-то масштабного отклика и была отложена в «ящик» еще на пару лет.

И вот в 2021 году правительства всё-таки объявило о использовании таких счетов.

Ранее я упомянул, что эксроу-счета не идеален для дольщиков, но всё же давайте разберемся. Механизм оплаты через эскроу-счета гарантирует, что у вас либо останутся деньги, либо вы получите квартиру. Деньги за строительство блокируются или, если говорить на банковском языке, депонируются, на счетах до момента регистрации права собственности первой сданной площади/квартиры. Так же при возникновении тех или иных проблем у застройщика, покупатель сможет вернуть уплаченную им сумму.

Застройщиков финансируют по большей части банки, так же в тех же банках, кредитующих проект и открывают эксроу-счета. Поэтому застройщик или девелопер может получить выгоду при хорошей продаже квартир на этапе строительства и снизить себе процент по кредиту.

Какие же существуют плюсы и минусы у эскроу-счетов?

- Покупатель сохраняет свои денежные средства в случае банкротства или иных проблем застройщика, если будут выполнены все обязательства по договору.

- Стороны, заключающие договор эскроу-счета, могут сами выбрать документы, которые будут являться гарантом заключения сделки.

- Вложения до 10 млн. руб застрахованы в Агентства по страхованию вкладов.

- Эскроу-счета не подлежат аресту (п. 4 Статья 860.8 ГК РФ. Ограничения по распоряжению денежными средствами и использованию счета эскроу).

- Дольщик открывает эскроу-счёт бесплатно.

- Схема покупки недвижимости через эксроу-счета даёт возможность избавиться от асимметрии сделки, где с одной стороны дольщик (либо его доверенное лицо), а с другой застройщик. Физическое лицо не имеет такой компетенции для проверки застройщика, а вот банк уже может изучить его благонадежность.

Пока всё выглядит как никогда привлекательно, однако давайте рассмотрим и минусы:

- Не все российские банки сейчас работают с эксроу-счетами

- Для возвращения денег вам потребуется сначала расторгнуть договор с застройщиков, что не всегда получается быстро

- Эскроу-счета не схожи с депозитные счета, на них не начисляется процент.

С покупкой разобрались и с счетами вроде познакомились, но что же делать, если застройщик нарушил сроки строительства, как дольщикам взыскать неустойку?

Как мы уже ранее разобрались, если сроки задержаны значит деньги всё еще находятся на эскроу-счетах и не переходят к застройщику, получается, что неустойку будет оплачивать сам застройщик.

Однако не стоит забывать, что всего в 0,01% случаев застройщик будет выплачивать неустойку из «своего кармана», поэтому дольщик будет вынужден ждать, ведь только после завершения строительства и передачи и оформления покупателем права собственности застройщик получит деньги. Далее по исполнительному листу застройщик будет выплачивать неустойку.

Для взыскания неустойки мы всегда рекомендуем обращаться к команде профессиональных юристов. Почему?

Подходят квартиры только в новостройках . Дом может быть, как на стадии «котлована», так и уже сдаваться. Максимальная сумма — варьируется от 6 млн до 12 млн рублей в зависимости от региона. … Застройщиков финансируют по большей части банки, так же в тех же банках, кредитующих проект и открывают эксроу-счета. Поэтому застройщик или девелопер может получить выгоду при хорошей продаже квартир на этапе строительства и снизить себе процент по кредиту . … Так же при возникновении тех или иных проблем у застройщика , покупатель сможет вернуть уплаченную им сумму. Застройщиков финансируют по большей части банки, так же в тех же банках, кредитующих проект и открывают эксроу-счета.

50+ вопросов при покупке квартиры в новостройке: о чём спрашивать застройщика

Покупка квартиры — крайне ответственная сделка, ведь цена ошибки измеряется миллионами рублей. Вот почему так важно досконально проверить продавца недвижимости. И поможет в этом чек-лист с вопросами к застройщику от портала Novostroy.

Покупка квартиры — крайне ответственная сделка, ведь цена ошибки измеряется миллионами рублей. Вот почему так важно досконально проверить продавца недвижимости. И поможет в этом чек-лист с вопросами к застройщику от портала Novostroy.

50+ вопросов при покупке квартиры в новостройке

У покупки квартиры в новостройке есть свои преимущества и недостатки по сравнению со сделками на вторичном рынке. Один из главных плюсов — прозрачность процесса долевого строительства.

Доверяй, но проверяй

За годы борьбы с проблемой обманутых дольщиков правительство всё же выработало действенный механизм защиты покупателей. Сегодня большинство многоэтажных домов возводятся в рамках 214-ФЗ, а для покупки квартир используются эскроу-счета.

Это обязывает застройщиков к открытости. Все важные для дольщиков документы должны быть в публичном доступе. А это значит, что застройщика можно не только спрашивать, но и перепроверять ответы в документации.

Где проверять застройщика? Вот список полезных ресурсов:

- Наш.дом.рф. Покупателю пригодятся вкладки «единый реестр застройщиков» и «каталог новостроек».

- Сервисы проверки юрлиц (контрагентов).Там можно найти информацию об открытых судебных разбирательствах и финансовом состоянии компании.

- Порталы о недвижимости. На многих ресурсах можно найти подробную информацию о девелоперах и отзывы их клиентов. К примеру, на нашем ресурсе есть экспертный рейтинг застройщиков.

Так что при выборе строительной компании, стоит задавать вопросы не столько менеджерам по продажам, сколько самому себе. Чем больше информации вы соберете, тем меньше шанс нарваться на недобросовестного застройщика.

Надёжность застройщика

Вот те моменты, которые нужно обязательно прояснить, чтобы оценить надёжность девелопера.

1. Сколько лет компания на рынке?

2. Сколько домов построено?

3. Были ли в истории компании долгострои?

4. Есть ли задержки по актуальным проектам? Если компания новая или неизвестная, то не является ли она «дочкой» крупного девелопера?

5. Есть ли застройщик в Едином реестре застройщиков на дом.рф?

6. Какой уставной капитал компании?

7. Есть ли информация о финансовых трудностях или возможном банкротстве?

8. Есть ли открытые судебные тяжбы и на какие суммы иски?

9. Нет ли судимостей у гендиректора застройщика?

10. Не связано ли руководство с другими компаниями сомнительной репутации?

11. Можно ли посмотреть финансовую отчётность компании?

12. Какие отзывы о застройщике на независимых площадках?

13. Обновляется ли официальный сайт и социальные сети компании?

Всё это довольно просто проверить. А ответы на вопросы вкупе позволяют довольно точно оценить надёжность компании и текущее состояние дел. Да, многолетний опыт строительства и сотни сданных объектов, ещё не говорят о том, что вы получите свою квартиру в срок и без замечаний к застройщику. Но это лучше, чем довериться фирме-новичку на рынке без единой законченной стройки.

Но стоит учитывать, что идеальных застройщиков не бывает. Даже у самых надёжных компаний бывают переносы сроков сдачи, негативные отзывы от клиентов и т. п. Подробнее о том, какие сигналы должны насторожить дольщиков, читайте в нашей статье: «Как оценить надёжность застройщика? Руководство к действию».

Проверка объекта

Не менее тщательной должна быть и проверка самого объекта строительства. Причём оценивать свой будущий дом нужно со всех сторон: сам проект в целом, документацию, строительную площадку. В идеале самому съездить, чтобы взглянуть на стройку и прилегающую территорию.

А вот какие моменты нужно выяснить:

14. Есть ли разрешение на строительство?

15. Нет ли этого ЖК в реестре проблемных объектов на дом.рф?

16. Строительство ведётся по 214-ФЗ?

17. Есть ли заключение о соответствии требованиям 214-ФЗ?

18. Может ли застройщик предоставить документы на землю?

19. Опубликована ли проектная документация?

20. Были ли переносы сроков сдачи объекта?

21. Какая используется технология строительства?

22. Какой класс энергоэффективности здания?

23. Регулярно ли публикуются фото хода строительства?

24. Когда точно застройщик обязуется передать ключи от квартиры (т.к. от сдачи дома до передачи ключей может пройти долгий срок)?

К сожалению, в рамках одной статьи мы не сможем разобрать все нюансы, которые могут насторожить при проверке объекта строительства. Но вы сможете найти подходящие статьи по узким вопросам в разделах «выбираем жильё», «база знаний» и «214-ФЗ». А чтобы разобраться в технологиях строительства, стоит прочитать материал «Типы и серии домов».

Несколько лет власти упорно борются с нелегальным строительством. Успехи есть. Жесткие меры вынудили бизнесменов-мошенников уйти с рынка, однако нет-нет, да и встречаются ушлые строители, которые никакого права на стройку не имеют.

Проверка квартиры

При покупке жилья в строящемся доме сложно оценить, что же получишь в итоге. Да, застройщик будет показывать красивые картинки и расхваливать качество отделки. Так ли это окажется на деле, покажет только время. Однако, уточнить некоторые детали стоит сразу.

25. Сколько квартир будет на этаже?

26. Много ли запроектировано в доме студий (которые часто сдают в аренду)?

27. Будет ли отделка в квартире?

28. Что входит в отделку от застройщика?

29. Есть ли рендеры с отделкой или 3D модели?

30. Обустроен ли шоу-рум для показов примеров отделки?

31. Можно ли заказать меблировку от застройщика и что в неё входит?

32. Каково точное расположение дома на местности и куда будут выходить окна вашей квартиры?

Если же застройщик нарушит свои обещания, то у вас будет возможность потребовать привести квартиру в надлежащий вид на приёмке квартиры.

Остановить свой выбор на конкретной квартире в новостройке бывает трудно из-за того, что на момент заключения договора её еще нет. Дом строится и посмотреть, что собой представляет жилище, можно будет только через один-два, а то и три года.

Окружающее пространство

Итак, мы убедились в надёжности застройщика, законности строительства и качестве будущей квартиры. Но и этого ещё мало. Хорошо бы, чтобы новостройка находилась в благополучном районе во всех смыслах этого слова. С точки зрения транспорта, инфраструктуры, экологии.

Нелишним будет прогуляться по окрестностям новостройки и расспросить девелопера, что планируется сделать с придомовой территорией.

33. Что будут строить рядом в ближайшие годы?

34. Будут ли обустроены детские и спортивные площадки?

35. Запланировано ли строительство школ и детских садов?

36. Будет ли метро поблизости?

37. Есть ли рядом остановки общественного транспорта?

38. Как будет охраняться территория ЖК?

39. Построят ли паркинг?

40. Как будет управляться дом?

41. Есть ли поблизости место для прогулок?

42. Как обстоит дело с экологией в этом районе?

43. Загружены ли дороги около ЖК? Часто ли бывают пробки?

Вопросы о придомовой территории относятся непосредственно к ответственности застройщика. А вот с замечаниями к району в целом, он сделать ничего не может. Но так как покупателю здесь жить, то выяснить это нужно обязательно.

Иначе можно неожиданно узнать о том, что до ближайшего метро, которое будет только построено через несколько лет, надо идти пару километров через кладбище.

Строительство новостроек опережает появление новых квартир. Петербург испытывает дефицит в детских садах и школах несмотря на миллиардные бюджетные вливания. Расскажем, сколько стоит детское место, и кто должен за него платить.

Как будет проходить сделка

Довольны своим новым районом и планами застройщика на придомовую территорию? Тогда можно подумать и о заключении сделки. Но торопиться не стоит. Проверка не помешает и здесь. Случаи мошенничества при покупке на первичном рынке случаются гораздо реже, чем на «вторичке». Но всё же нужно держать ухо востро.

44. Договор заключается с основной компанией или дочерней?

45. Деньги будут храниться на эскроу-счетах?

46. Есть ли у строящегося ЖК аккредитация банков?

47. Можно ли будет использовать сервис безопасных расчётов?

48. Какие способы оплаты существуют?

49. Возвращается ли сумма залога за бронирование в том случае, если вы решили отказаться от покупки?

А ещё неплохо было бы сторговать лучшую цену. У застройщика могут быть текущие спецпредложения и скидки. Ещё у многих компаний есть дисконт за единовременную оплату или для компенсации дороги иногородним клиентам.

Откуда плюс?

Конечно, это далеко не все моменты, которые стоит прояснить покупателю квартиры в новостройке. Скорее всего, во время изучения информации и разговора с представителями застройщика, у вас будут возникать ещё десятки вопросов.

Но все возможные нюансы просто нельзя описать в рамках одной статьи. Здесь же мы отметили лишь основные параметры, на которые нужно обратить внимание. Надеемся, что они помогут вам сделать правильный выбор и купить квартиру своей мечты.

Договор купли продажи в 2019 году как составить и не попасть на мошенников.

Сделки с недвижимостью вызывают у многих опасение, ведь речь идет о крупных суммах и больших рисках. Существует четкая схема оформления договора купли-продажи квартиры, дома или нежилого объекта, которая защищает интересы обеих сторон – продавца и покупателя. О чем следует помнить, продавая или покупая квадратные метры?

Покупка квартиры в строящемся доме долгое время считалась рискованным предприятием. Хотя вложение средств в недвижимость на этапе строительства позволяло значительно сэкономить по сравнению с покупкой готовой квартиры , такой вариант означал множество рисков для дольщика, главный из которых — банкротство девелоперской компании, замороженное строительство и невозможность вернуть деньги. С 1 июля 2018 года вступили в силу поправки в законодательство, которые ужесточают требования к застройщику и защищают права дольщика. … В этом случае получить свою квартиру покупатель мог лишь в случае успешного завершения строительства дома и ввода его в эксплуатацию.

- https://brobank.ru/ipoteka-ot-zastrojshchika/

- https://www.s-u-d.ru/vopros-otvet/realty/pokupka_kvartir_po_ddu_v_2021

- https://www.novostroy.ru/articles/choose/50-voprosov-pri-pokupke-kvartiry-v-novostroyke-o-chem-sprashivat-zastroyshchika/