Важнейшее место в системном бухгалтерском учете строительной организации занимают выявление и учет финансового результата.

В рыночных условиях финансовый результат представляет собой наиболее существенный показатель эффективности работы строительной организации. Наличие прибыли создает финансовую базу для реализации и расширения ее производственной деятельности, удовлетворения материальных и социальных потребностей собственника и сотрудников. Кроме того, посредством налоговой системы финансовый результат отдельной строительной организации влияет на формирование бюджетных доходов разных уровней.

Содержание работы

Введение 3

Основная часть

Тема 16: Формирование и учет финансовых результатов, их использование 4

Порядок формирования финансовых результатов деятельности строительной организации, счета их бухгалтерского учета 4

Учет операционных и внереализационных доходов и расходов 7

Учет чистой прибыли (убытка) организации: порядок закрытия счетов в конце финансового года. Порядок признания доходов и расходов для целей налогообложения прибыли. 10

понятие финансовый результат

Бухгалтерская отчетность о финансовых результатах (отчет о прибылях и убытках). 13

Заключение 16

Список используемой литературы 17

Практическая задача 18

Тестовые задания 41

Содержимое работы — 1 файл

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

Государственное образовательное учреждение высшего профессионального образования

«Самарский государственный архитектурно- строительный университет»

Кафедра «Финансовый менеджмент в строительстве»

КУРСОВАЯ РАБОТА

по дисциплине «Бухгалтерский учет в строительстве»

Содержание

Введение

Важнейшее место в системном бухгалтерском учете строительной организации занимают выявление и учет финансового результата.

В рыночных условиях финансовый результат представляет собой наиболее существенный показатель эффективности работы строительной организации. Наличие прибыли создает финансовую базу для реализации и расширения ее производственной деятельности, удовлетворения материальных и социальных потребностей собственника и сотрудников. Кроме того, посредством налоговой системы финансовый результат отдельной строительной организации влияет на формирование бюджетных доходов разных уровней.

В современных условиях формирования рыночных отношений в Российской Федерации основная задача деятельности строительной организации состоит в извлечении прибыли. Большая часть прибыли строительной организации формируется за счет реализации строительной продукции, которая исчисляется как разница между себестоимостью строительных работ и полученными от заказчика средствами за выполненные и сданные работы.

Понятие «доход организации» для целей бухгалтерского учета определено в ПБУ 9/99 «Доходы организации», где, в частности, отмечено, что доходами организации признаются увеличения экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящие к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). Другими словами, финансовый результат представляет собой разницу от сравнения сумм доходов и расходов строительной организации. Превышение доходов над расходами означает прирост имущества организации, прибыль, а расходов над доходами — уменьшение имущества, убыток. Полученный организацией за отчетный год финансовый результат в виде прибыли или убытка соответственно приводит к увеличению или уменьшению капитала организации. Следует отметить, что не признаются доходами строительной организации следующие поступления:

5. Формирование финансового результата деятельности предприятия. Система показателей прибыли

суммы налога на добавленную стоимость;

экспортные пошлины и иные аналогичные обязательные платежи.

Тема 16: Формирование и учет финансовых результатов, их использование

Порядок формирования финансовых результатов деятельности строительной организации, счета их бухгалтерского учета

предмет договора строительного подряда;

момент перехода права собственности на готовую строительную продукцию;

сроки осуществления расчетов по договору строительного подряда.

Организация системы учета финансового результата строительной организации в значительной степени зависит от выбора предмета договора строительного подряда. Вместе с тем это заметно влияет на совокупную величину налогов, уплачиваемых организацией в бюджеты разных уровней (НДС, налог на прибыль организации, налог на имущество).

В соответствии со ст. 740 ГК РФ по договору строительного подряда подрядчик обязуется в установленный договором срок построить по заданию заказчика конкретный объект либо выполнить иные строительные работы, а заказчик обязуется создать подрядчику необходимые условия для выполнения работ, принять их результат и уплатить оговоренную цену. Таким образом, заказчик (застройщик) принимает от подрядчика работы или объект строительства на основании акта приемки, с последующей регистрацией в установленном порядке. Моментом перехода права собственности по выполненным строительным работам может быть момент:

принятия готовой строительной продукции заказчиком;

оплаты, т. е. поступления денежных средств подрядчику.

Если момент перехода права собственности не уточнен в договоре строительного подряда, то полагается, что им будет момент реализации, т. е. момент подписания соответствующего акта.

Так как условия договора строительного подряда могут быть различными, то бухгалтерский учет финансового результата строительной организации необходимо организовать исходя из конкретной ситуации.

Приведем возможные варианты:

незавершенный объект строительства может учитываться по производственной себестоимости на балансе подрядной строительной организации в составе незавершенного производства до момента его полного завершения, а право собственности на него переходит к заказчику по мере окончания всех работ;

вариант ежемесячной сдачи конструктивных элементов и видов работ, отражаемый по кредиту счета 90 «Продажи», субсчет I «Выручка», в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками», а себестоимость выполненных работ списывается со счета 20 «Основное производство» в дебет счета 90, субсчет 2 «Себестоимость продаж»;

подрядчик списывает стоимость выполненных работ со счета 20 «Основное производство» на счет 90, субсчет 2 «Себестоимость продаж», и отражает выручку по счету 90, субсчет 1 «Выручка», в корреспонденции со счетом 46 «Выполненные этапы по незавершенным работам» и формирует финансовый результат по мере сдачи пусковых комплексов или очередей заказчику. Методология бухгалтерского учета финансового результата строительной организации должна разрабатываться в соответствии с применяемыми вариантами условий договоров строительного подряда.

В том случае если используется вариант, когда незавершенный объект строительства учитывается на балансе подрядчика до момента его полного завершения, а право собственности на него переходит к заказчику по мере окончания всех работ, затраты подрядчика формируются из всех фактически имевших место расходов, связанных с осуществлением строительных работ по договору строительного подряда. Затраты формируются по объектам учета с начала исполнения договора строительного подряда до момента его завершения, т. е. до полного расчета по законченному объекту строительства и передачи его заказчику. Таким образом, в соответствии с ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство» подрядная организация может применять два метода определения финансового результата за отчетный период по стоимости:

объекта строительства в целом;

отдельных выполненных работ по мере их готовности.

Из этого следует, что подрядная организация осуществляет бухгалтерский учет финансового результата исходя из условий договора строительного подряда. Подрядная организация, определяющая финансовый результат по методу «Доход по стоимости объекта строительства», ведет бухгалтерский учет произведенных затрат в составе незавершенного производства на счете 20 «Основное производство» до момента сдачи объекта строительного производства заказчику. Подрядная организация ведет учет таким образом, если договором строительного подряда не предусмотрена промежуточная сдача объемов строительных работ заказчику.

Финансовый результат подрядной строительной организации от продажи (сдачи) строительной продукции (строительных работ) выявляется на бухгалтерском синтетическом счете 90 «Продажи» и исчисляется в виде разницы между суммой выручки (без косвенных налогов и платежей — НДС и т. п.), отражаемой по кредиту счета 90, и суммой фактической себестоимости проданной строительной продукции (работ), отражаемой по дебету этого же счета. При этом в расчет принимаются также другие доходы и расходы от операций, составляющих предмет деятельности организации. Следует отметить, что на счете 90, субсчета 1 «Выручка», 2 «Себестоимость продаж», 3 «Налог на добавленную стоимость» и других ведется учет нарастающим итогом (накопительно) в течение отчетного (налогового) периода.

Реализационный финансовый результат от продаж определяется в конце каждого отчетного периода.

Учет прибылей и убытков от обычных видов деятельности

В строительстве доходами от обычных видов деятельности признаются выручка от продажи строительной продукции иные поступления, связанные с выполнением строительно-монтажных работ, оказанием услуг.

В соответствии с ПБУ 9/99 «Доходы организации» выручка принимается к бухгалтерскому учету в сумме, исчисленной н денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности. Если величина поступления покрывает лишь часть выручки, то выручка, принимаемая к бухгалтерскому учету, определяется как сумма поступления и дебиторской задолженности в части, не покрытой поступлением. При этом величина поступления и (или) дебиторской задолженности рассчитывается исходя из цены, установленной договором строительного подряда между подрядной строительной организацией и организацией-заказчиком.

Прибыль строительной организации формируется главным образом из двух составляющих:

результата, полученного от продажи строительной продукции, т. е. от основной деятельности организации;

результата, полученного от операционной деятельности, не связанной с основным видом деятельности строительной организации, а также внереализационных доходов.

Учет чистой прибыли (убытка) организации: порядок закрытия счетов в конце финансового года. Порядок признания доходов и расходов для целей налогообложения прибыли.

Результат финансово-хозяйственной деятельности строительной организации оценивается показателем прибыли или убытка, формируемым в течение календарного (отчетного) года. Формирование итогов годового финансового результата осуществляется нарастающим итогом в течение всего года на счете 99 «Прибыли и убытки» в виде его «свернутого» остатка, отражающего либо прибыль — по кредиту счета, либо убыток — по дебету счета. По завершении первого квартала на этом счете подводится промежуточный итог финансового результата за первый квартал, по завершении второго квартала — за первое полугодие, по завершении третьего квартала — за 9 месяцев года и по завершении четвертого квартала формируется итоговый финансовый результат за весь отчетный год.

Если в качестве финансового результата строительная организация получила прибыль, то она отражается:

Д-т сч. 90 «Продажи»

К-т сч. 99 «Прибыли и убытки».

Если результат деятельности организации — убыток:

Д-т сч. 99 «Прибыли и убытки»

К-т сч. 90 «Продажи».

Прочие доходы и расходы, включаемые в общий финансовый результат строительной организации, отражаются в учете обособленно от финансового результата продаж на счете 91 «Прочие доходы и расходы» путем «развернутого» отражения отдельных статей в течение отчетного периода.

Аналитический учет по счету 91 ведется по каждому виду прочих доходов и расходов. При этом построение аналитического учета по прочим доходам и расходам, относящимся к одной и той же финансовой или хозяйственной операции, должно обеспечивать возможность выявления финансового результата каждой операции. Записи по счету 91 осуществляются нарастающим итогом с начала отчетного года.

Источник: www.turboreferat.ru

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

31 января 2020

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Анализ финансовых результатов деятельности предприятия дает понимание, насколько эффективно оно работает. Главная задача – раскрыть причины падения прибыли и уменьшения рентабельности. В статье рассмотрим, как он проводится и разберем пример.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Бытует заблуждение: финансовый анализ сводится к расчету массы коэффициентов. А выводы – второстепенны. В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

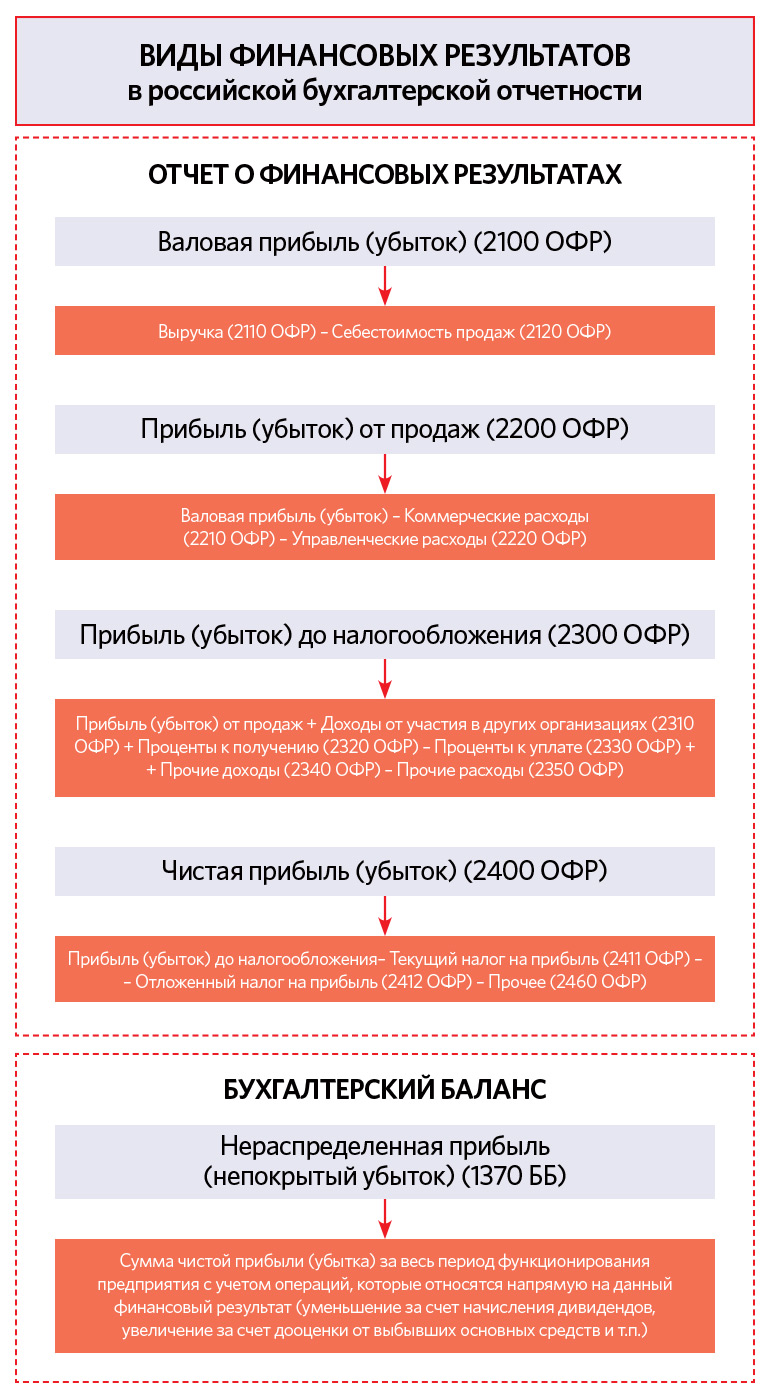

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам.

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п.

Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

Название показателя

N0, N1 – значения анализируемого показателя в базовом и текущем периодах

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности.

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

Источник: upr.ru

Бухгалтерский учёт финансовых результатов

Получение стабильной прибыли от хозяйственной деятельности — основная цель любой компании, занимающейся предпринимательством. Достоверные показатели доходности дают возможность руководству на должном уровне контролировать бизнес-процессы и составлять планы на ближайшую перспективу. Поэтому особенно важно организовать оперативное ведение учёта финансовых результатов деятельности предприятия.

- Определение понятия «финансовый результат»

- Как рассчитываются прибыль и убыток

- Учёт финансовых результатов деятельности организации

Определение понятия «финансовый результат»

В организации, в целях внутреннего контроля за своими ресурсами, ежемесячно подводятся промежуточные итоги. Бухгалтерия отражает в учёте все хозяйственные операции на основе первичных документов, считает расходы и доходы. По завершении обработки всей первички за прошедшее время, обычно в первой декаде следующего месяца, период закрывается и выводится результат деятельности.

Есть даже бухгалтерский термин — закрытие месяца (квартала, года). В этом случае выводятся окончательные доходы и расходы за конкретный период, и доступ к изменениям документов в отчётном периоде прекращают.

Финансовый результат есть разница между доходами и расходами за определённый календарный период. Он отражается на счёте 99 «Прибыли и убытки».

Как рассчитываются прибыль и убыток

Итоги деятельности считаются каждый месяц, а также по нарастающей, — с начала года. Все компании стремятся получить прибыль — положительную разницу между доходами и расходами.

Наличие прибыли свидетельствует об эффективности работы компании, но в любом случае нужно вести аналитику в динамике, смотреть показатели доходности за несколько лет подряд. Только тогда можно судить об устойчивости бизнеса.

Если разница между доходами и расходами получилась отрицательной, это означает что предприятие терпит убытки.

Как отражается финансовый результат в бухгалтерском учёте:

- Дт 90.9 — Кт 99: зафиксирована прибыль компании

- Дт 99 — Кт 90.9: компания получила убыток

Работа «в минус» несколько месяцев подряд — это тревожный сигнал для руководителя. Значит, работа ведётся не эффективно, и нужно принять меры по оптимизации бизнес-процессов и коммерческой составляющей деятельности. Возможно, поднять цены на товары и услуги предприятия, или заняться сокращением расходов.

Учёт финансовых результатов деятельности организации

Показатели использования прибыли важны для руководителя, который каждый день контролирует текущую деятельность компании. На основании финансового результата, отражённого в бухгалтерском учёте, планируется стратегия и тактика бизнеса. Кроме того, внешние пользователи, в том числе потенциальные инвесторы, основываясь на данных бухгалтерского баланса (форма 1) принимают решение о вложении своих денежных средств в развитие предприятия.

Расширенная формула расчёта финансового результата выглядит так:

ФР = ФРо + ФРпр – Н + ОНА – ОНО – ШС

- ФРо — финансовый результат, полученный от основного направления бизнеса по уставу;

- ФРпр — то же, но от прочей деятельности;

- Н — налог на прибыль

- ОНА — отложенные налоговые активы

- ОНО — отложенные налоговые обязательства

- ШС — штрафные санкции за несвоевременную уплату налогов

Банки, при принятии решения о выдаче кредита, также ориентируются на финансовые показатели деятельности организации. Если в отчётности компании из года в год одни убытки, вряд ли можно рассчитывать на получение заёмных средств.

На основании учёта финансовых результатов проводится более детальный анализ итогов работы в целом. Составляются таблицы с факторным анализом влияния различных показателей деятельности на конечный результат. Формируются модели роста компании исходя из разных вариантов развития событий (пессимистичный, реальный, оптимистичный).

Эти управленческие инструменты помогают руководителю более эффективно контролировать все внутренние процессы и прогнозировать будущую деятельность.

Учёт финансовых результатов по обычным видам деятельности

Финансовые показатели — это необходимые рычаги продвижения стратегии, направленной на расширение организации. В крупных компаниях такими стратегическими вопросами занимается финансовый директор.

На любой стадии становления бизнеса руководители должны уметь разбираться в показателях двух видов учёта — управленческого и бухгалтерского. Было бы идеально знать и основы налогового учёта, но, как правило,это остаётся прерогативой главного бухгалтера.

Виды деятельности, прописанные в уставе организации, относятся к обычным. Для учёта доходов и расходов предусмотрен счёт 90 с субсчетами. Каждая хозяйственная операция для выведения финансового результата по обычной деятельности отражается записями бухгалтерского учёта:

| Дт 62 — Кт 90.1 | выручка от реализации продукции (услуг) |

| Дт 90.3 — Кт 68 | НДС с дохода к уплате |

| Дт 90.2 — Кт 20 (41, 43, 44) | себестоимость продукции (услуг) |

Если есть акцизы, для них выделен субсчет 90.4. От суммы всей выручки, учтённой по кредиту 90.1 счета, отнимаются суммарные обороты по дебету 90.2, 90.3, 90.4. Финансовый результат отражается на субсчете 90.9 «Прибыль/убыток от продаж»:

- положительная разница (прибыль): Дт 90.9 — Кт 99;

- отрицательный итог (убыток): Дт 99 Кт 90.9;

- в конце отчётного периода 90 счёт должен полностью закрываться.

Пример: ООО Прогресс выпускает велосипеды. В октябре 2021 года продажи составили 1,5 миллионов рублей, в том числе НДС 20%. Себестоимость продукции — 800 тысяч рублей. Затраты на отгрузку и доставку покупателям — 90 тысяч рублей.

Как отразятся операции в бухучёте:

| Дт 62 — Кт 90.1 | 1 500 000 | Отразили выручку от реализации |

| Дт 90.3 — Кт 68 | 250 000 | Выделен НДС с продажи |

| Дт 90.2 — Кт 20 | 800 000 | Отразили себестоимость реализованной продукции |

| Дт 90.2 — Кт 44 | 90 000 | Отразили расходы на отгрузку и доставку |

| Дт 90.9 — Кт 99 | 360 000 | Учтена прибыль от реализации |

Учёт финансовых результатов от обычных видов деятельности ведётся в бухгалтерской программе — в коробочной версии (1С, Парус, и др.), либо в онлайн-версии (Моё Дело, Сбис, и др.).

В программе можно взять не только первичные данные для расчётов, но и настроить управленческую отчётность самостоятельно. Если организация занимается специфическим видом деятельности, например, строительством или интернет-торговлей, может понадобиться дополнительная надстройка бухгалтерской программы или приложение к ней.

Любые компании, ведущие предпринимательскую деятельность, могут без труда рассчитать себестоимость готовой продукции, работ и услуг, выделить прямые и косвенные расходы, вывести точку безубыточности.

Учёт финансовых результатов по прочим видам деятельности

К прочей деятельности относят те её виды, которые не прописаны в уставе организации. Их ещё называют побочными, так как изначально они не были запланированы.

Учёт финансовых результатов от прочих видов деятельности нужно вести отдельно, если доходы и расходы не имеют отношения к основному направлению. Для этого предусмотрен отдельный бухгалтерский счёт.

К прочим доходным видам деятельности относятся:

- арендная плата за предоставление в пользование имущества;

- финансовая выгода от переоценки ценных бумаг;

- повышение курса акций компании, размещённой на бирже;

- доход от продажи активов: основных фондов, НМА;

- безвозмездно полученные выгоды;

- полученные пени, штрафы, неустойки;

- возмещённый ущерб;

- доход от вложений в другие предприятия;

- экономические выгоды по безвозмездным займам;

- списанный долг перед контрагентами по истечении срока давности;

- излишки товарно-материальных ценностей по итогам инвентаризации.

Аналогично прочим доходам, в ПБУ 10/99 предусмотрен перечень прочих затрат:

- себестоимость и расходы, которые относятся к реализации активов;

- НДС с внереализационной продажи;

- ущерб, возмещённый сторонним юридическим или физическим лицам;

- пени, штрафы, неустойки, подлежащие к уплате;

- комиссия банков за услуги;

- списанные долги клиентов, по окончании срока давности;

- снижение курса акций;

- проценты за пользование кредитными ресурсами.

К прочим относятся доходы и расходы, которые возникают при чрезвычайных ситуациях:

- пожар;

- стихийное происшествие;

- авария;

- национализация.

Учёт финансовых результатов от неосновной деятельности ведётся на счете 91 «Прочие доходы и расходы». В нём всего 3 субсчёта:

- «Прочие доходы» (субсчёт 1);

- «Прочие расходы» (субсчёт 2);

- «Сальдо прочих доходов и расходов» (субсчёт 9).

По кредиту счёта 91.1 учитывают доходные операции от прочей деятельности. Он корреспондирует с разными счетами, в зависимости от источника поступления дохода. Например:

- Дт 62 (76) — Кт 91.1 — доход по аренде, выставление счета арендатору;

- Дт 66 (67) — Кт 91.1 — начислены проценты к получению по выданному займу;

- Дт 50,10,41,43 — Кт 91.1 — излишки по результатам инвентаризации.

По дебету счёта 91.2 учитываются расходные операции:

- Дт 91.2 Кт 01.2 — списание остаточной стоимости оборудования при его реализации;

- Дт 91.2 — Кт 68 — НДС к уплате с продажи станка (от предыдущей записи);

- Дт 91.2 — Кт 66 (67) — проценты, начисленные по кредитному договору.

Остаток на субсчёте 91.9 возникает в результате сворачивания дебетового остатка по субсчёту 91.2 и кредитового остатка по субсчёту 91.1. По итогам месяца остаток на 91.9 списывается на 99 счёт и отражается в виде прибыли или убытка от прочих доходов и расходов.

На 91 счёте в последний день месяца остатка быть не должно, если он там есть, значит хозяйственные операции отражались с ошибками.

Учёт финансовых результатов на предприятии очень важен для собственника и руководителя бизнеса, но не надо путать его с таким близким по звучанию понятием, как учёт финансовой деятельности. Звучат они почти одинаково, но в первом случае речь идёт о прибылях или убытках, а во втором — об обеспечении финансами всей деятельности компании, или иначе говоря, управлении денежными потоками.

Источник: www.moedelo.org

Методы финансового анализа: четыре способа проанализировать результаты бизнеса

Если вы регулярно ходите к врачу и сдаете анализы, то сможете заблаговременно узнать о проблемах со здоровьем и устранить “неполадки”. С финансовым анализом то же самое: компании проводят его, чтобы вовремя выявлять слабые места в бизнесе, исправлять недочеты в работе и, в конечном счете, расти в деньгах.

Сегодня разберемся, как горизонтальный, вертикальный, факторный анализы и метод коэффициентов помогут контролировать состояние компании.

Какие отчеты нам понадобятся

Чтобы провести финансовый анализ, нужны цифры по работе компании. Все они — в трех главных отчетах: ДДС, ОПиУ и баланс.

Отчет о движении денег (ДДС) показывает всё про деньги: сколько их поступило и откуда, сколько ушло и куда, сколько денег прямо сейчас лежит на всех ваших счетах.

Отчет о движении денежных средств в Гугл-таблицах

Отчет о прибылях и убытках (ОПиУ) показывает, сколько чистой прибыли заработала компания: сколько выручки получила, какие расходы понесла, с какой эффективностью сработала на каждом этапе формирования прибыли.

Упрощенный отчет о прибылях и убытках

Баланс — это вообще главный отчет всего бизнеса. Он показывает собственный капитал, структуру активов и пассивов. Простыми словами: насколько богата компания и за чей счет она живет.

Баланс в Гугл-таблицах

Какие показатели нужно анализировать

Любой бизнес, будь то маленькая парикмахерская или огромная сеть продуктовых магазинов, должен учитывать несколько ключевых показателей:

Методика разработки финансовой структуры – скачать

Разница между поступлениями и выбытиями денег. Она всегда должна быть положительной. Отрицательная разница означает, что бизнес не генерирует живые деньги и рискует попасть в кассовый разрыв — например, замораживает их в запасах или дебиторке. Или он вообще убыточный и скоро обанкротится.

Динамика по выручке. Нужно отслеживать, как меняется выручка, и стремиться к тому, чтобы она росла.

Переменные и постоянные расходы. Сокращение расходов – главный способ увеличить маржинальность и прибыль. Если расходы не контролировать, в какой-то момент они вырастут настолько, что компания будет работать в минус.

Текущая ликвидность. Этот показатель означает способность активов быстро превращаться в деньги без потери стоимости и характеризует платежеспособность компании.

А теперь давайте разберемся, какие методы финансового анализа существуют, и как ими пользоваться.

1. Горизонтальный анализ: сравниваем периоды

Горизонтальный анализ позволяет сравнить два периода: месяц с месяцем, год с годом, план с фактом.

Представим, что у нас частный детский сад и мы хотим сравнить выручку за апрель и май. Так мы поймем, насколько мы выросли или просели по этому показателю за месяц. Этот метод работает и с другими показателями: операционными расходами, чистой прибылью, дебиторской задолженностью. Какие именно цифры сравнивать — зависит от задач вашего бизнеса.

| Апрель | Май | Абсолютное изменение, тыс.руб. | Относительное изменение, % | |

| Выручка, тыс.руб. | 1 000 000 | 1 200 000 | 200 000 | 20% |

| Чистая прибыль, тыс.руб. | 400 000 | 490 000 | 90 000 | 22,5% |

| Дебиторская задолженность, тыс.руб. | 190 000 | 215 000 | 25 000 | 13,2% |

| Кредиторская задолженность, тыс.руб. | 240 000 | 180 000 | – 60 000 | -25% |

| Постоянные затраты, тыс.руб. | -350 000 | -350 000 | 0 | 0 |

Из таблицы видно, что в мае все показатели кроме кредиторской задолженности выросли. Но в этом случае «минус» играет нам на пользу: значит, мы уменьшили кредиторскую задолженность

2. Вертикальный анализ: считаем расходы

Вертикальный анализ помогает рассчитать долю каждой статьи расходов в общих расходах компании. Этот метод можно сравнить с яблоком. Одна долька яблока — это затраты на маркетинг, вторая — на производство, третья — на аренду, четвертая — на зарплату сотрудников. При этом дольки будут разного размера.

Если от месяца к месяцу доля какого-то типа расходов сильно изменилась, нужно искать причины этих изменений. Возможно, мы стали тратить больше денег на обучение персонала. Или поставщик повысил цены на канцелярские товары.

Из графика видно, что в мае общие расходы выросли. Из-за этого, например, доля расходов на аренду стала меньше, т.к. сумма аренды осталась прежней. Но это значит, что другие статьи расходов увеличились

Долю расходов нужно считать не только от общих расходов, но и от выручки. Особое внимание в этом случае нужно уделить переменным расходам.

Например, выручка нашего детского сада в апреле – 1 млн. Эти деньги мы получили, продав 40 абонементов по цене 25 тыс. 100 тыс. от выручки составили расходы на питание, их доля в этом случае – 8,3%. В мае цифры изменились: выручка – 1,2 млн (48 абонементов), расходы на питание – 150 тыс. (12,5%).

В этот момент мы должны спросить себя, почему мы стали тратить на питание в 1,5 раза больше, хотя количество детей увеличилось незначительно. Возможно, выросли цены на продукты. Но мы, как компания, этот рост цен учитываем? Мы пересматриваем прайс на свои услуги, чтобы этот рост компенсировать?

Или мы стали чаще списывать продукты, потому что не успеваем до истечения срока годности “скормить” все нынешним клиентам. Тогда нужно подумать, как а) закупать меньше продуктов или б) увеличить количество детей в саду, чтобы еда не пропадала.

Запомните: чем меньше переменные расходы, тем больше маржинальность.

3. Факторный анализ: выясняем причины изменений

Факторный анализ позволяет оценить изменение и влияние каждого фактора на какой-либо ключевой показатель.

Например, мы хотим понять, почему у нас изменилась чистая прибыль. В мае чистая прибыль нашего детского сада выросла на 90 тыс. по сравнению с апрелем. Но за счет чего это произошло? Мы потратили больше денег на рекламу и привлекли больше клиентов? Менеджеры по продажам дожали большее количество лидов на покупку, выросла конверсия в покупателя?

Или причиной роста стала сезонность?

Методика разработки финансовой структуры – скачать

Чтобы понять, за счет чего изменилась прибыль, нужно посмотреть, из чего она складывалась в апреле и из чего в мае.

Чистая прибыль = выручка – себестоимость продаж – коммерческие расходы – управленческие расходы. Мы берем все эти данные по отдельности за апрель и май и рассчитываем абсолютное отклонение. Для этого нужно из показателя за май вычесть показатель за апрель.

Например, чистая прибыль детского сада в апреле составила 400 тыс., а в мае – 490 тыс. При этом по выручке мы выросли на 200 тыс., но и коммерческих расходов стало на 20 тыс. больше.

Чтобы рассчитать совокупное влияние факторов на чистую прибыль, важно понимать, насколько сильно изменился каждый фактор. Если прибыль выросла за счет увеличения выручки или за счет снижения расходов – это позитивный показатель для бизнеса. А если расходы растут вместе с выручкой, нужно думать, как держать их под контролем.

| Апрель | Май | Величина влияния фактора | |

| Выручка, тыс.руб. | 1 000 000 | 1 200 000 | 200 000 |

| Себестоимость продаж, тыс.руб. | -138 000 | -216 000 | 78 000 |

| Коммерческие расходы, тыс.руб. | -200 000 | -220 000 | 20 000 |

| Управленческие расходы, тыс.руб. | -262 000 | -274 000 | 12 000 |

| Чистая прибыль, тыс.руб. | -400 000 | -490 000 | 90 000 |

Из таблицы видно, что вместе с прибылью в мае выросли и остальные показатели. Но если рост управленческих расходов на 12 тыс. еще можно пережить, то с ростом себестоимости продаж нужно срочно разбираться

4. Анализ по коэффициентам: проверяем платежеспособность

Коэффициенты – это показатели, которые рассчитываются на основе финансовой отчетности. У каждого коэффициента есть нормативный показатель. Сравнивая свои показатели с нормативными или с отраслевыми, можно понять, насколько платежеспособной и финансово устойчивой является компания.

Коэффициентов существует огромное множество, каждая компания считает что-то свое. Но есть общепризнанные показатели, которые нужно рассчитывать в любом бизнесе:

- Коэффициент текущей ликвидности. Показывает способность компании погашать краткосрочные обязательства за счет оборотных активов. Оборотные активы – это запасы или деньги, которые компания использует в течение года.

- Коэффициент абсолютной ликвидности. Показывает, какую долю краткосрочной задолженности компания может погасить за счет денежных средств.

- Коэффициент финансовой устойчивости. Говорит о способности компании оставаться платежеспособной в долгосрочной перспективе.

- Коэффициент финансовой независимости. Характеризует независимость предприятия от заемных средств.

- Рентабельность активов. Показывает, насколько эффективно компания использует свои активы и сколько прибыли на них зарабатывает.

- Рентабельность собственного капитала. Показывает, какой процент годовых бизнес приносит собственнику.

В таблице ниже найдете рекомендуемое значение каждого коэффициента и формулы для расчетов.

| Финансовый коэффициент | Рекомендуемое значение | Как рассчитать |

| 1. Коэффициент текущей ликвидности | 1,5-2 | (Запасы + Деньги + ДЗ) / (КО + КЗ) |

| 2. Коэффициент абсолютной ликвидности | 0,2-0,5 | Деньги / (КО + КЗ) |

| 3. Коэффициент финансовой устойчивости | >0,6 | СК + ДО / Валюта баланса |

| 4. Коэффициент финансовой независимости | >0,5 | СК / Валюта баланса |

| 5. Рентабельность активов квартальная | Зависит от отрасли | Чистая прибыль за квартал / Ср. значение активов за квартал * 100% |

| 6. Рентабельность собственного капитала квартальная | Не менее 10% | Чистая прибыль за квартал / ср. значение СК за квартал* 100% |

Обозначения в таблице: ДЗ – дебиторская задолженность, КЗ – кредиторская задолженность, КО – краткосрочные обязательства, ДО – долгосрочные обязательства, СК – собственный капитал, ЧП – чистая прибыль, Валюта баланса – сумма актива или пассива

Бывает, что в бизнесе все хорошо: деньги есть, прибыль есть. Но если компания не отслеживает свои показатели и при этом активно пользуется кредитами, она может легко просмотреть такую вещь, как зависимость от заемщиков. То есть, заемного капитала становится больше, чем собственного, и компания уже принадлежит кредиторам.

Например, количество клиентов в детском саду растет, мы покупаем соседнее помещение на кредитные деньги. Вроде прибыль мы получаем, но при этом у нас падает коэффициент финансовой независимости.

Чтобы вернуть этот показатель к нормативному, мы можем погашать кредиты более крупным шагом. Или мы можем заложить в стратегию, что больше мы не будем расширяться, пока мы не дотянем показатель хотя бы до нижней границы. А когда продолжим расширение, будем делать это уже за свои деньги. Т.е. отслеживая все эти коэффициенты в динамике, мы сможем держать руку на пульсе и предупреждать проблемы в бизнесе.

Рассчитывать на какой-то один метод финансового анализа неправильно. Нужно применять совокупность всех этих методов, только так можно составить полноценную картину и всесторонне оценить финансовое состояние и перспективы бизнеса.

Исходя из финансовых целей вашей компании, сфокусируйтесь на нужных показателях. Именно их и отслеживайте в динамике, пользуясь разными методами.

Источник: blog.iteam.ru