Граждане могут получить налоговый вычет при покупке квартиры в новостройке, если их заработок является официальным, и они отчисляют с него государству налог установленного размера.

Как получить налоговый вычет через УФНС при покупке новостройки

Купив квартиру, официально трудоустроенный россиянин имеет законное право вернуть часть потраченной на ее приобретение суммы, то есть получить налоговый имущественный вычет. При этом недвижимость должна быть приобретена на территории России.

Какой налоговый вычет можно получить

Вернуть из госбюджета можно 13% (ставка подоходного налога) от стоимости недвижимости. Статья 220 Налогового кодекса РФ устанавливает предельную планку этой стоимости – 2 млн руб. Таким образом, максимальная сумма налогового вычета составит 260 тыс. руб.

Вторая часть имущественного налогового вычета доступна тем, кто для приобретения недвижимости брал ипотечный кредит. Максимальная сумма процентов по ипотечному кредиту, с которой можно получить налоговый вычет, составляет 3 млн руб. Вернуть можно 13% от этой суммы – 390 тыс. руб.

Особенности получения налогового вычета на первичке

Если покупается квартира в строящемся доме, вычет можно будет получить только по завершении строительства многоквартирного дома и оформления права собственности. Однако право на получение налогового вычета не привязано к дате покупки квартиры и, соответственно, оформления права собственности. Вычет можно получить и через десяток лет.

Член жилищно-строительного кооператива (ЖСК) имеет право на получение имущественного налогового вычета только после внесения последнего платежа.

В затраты на покупку жилья могут быть включены и дополнительные расходы, например, на приобретение отделочных материалов и на работы, связанные с отделкой квартиры.

Порядок действий

В начале года, следующего за годом покупки и оформления квартиры в собственность, вы обращаетесь в налоговую инспекцию. И вам возвращают подоходный налог, уплаченный вами за предыдущий год. Эта сумма, очевидно, не покроет общей суммы возврата, а поэтому на следующий год вы вновь обращаетесь в налоговую – и так до тех пор, пока не исчерпаете всю положенную сумму. Другие 13% (за проценты по ипотеке) вы будете возвращать также поэтапно либо сразу после погашения кредита.

Необходимые документы

Для оформления налогового вычета в управление Федеральной налоговой службы по месту регистрации необходимо подать следующие документы.

1. Заполненная декларация 3-НДФЛ

2. Справка 2-НДФЛ с места работы

3. Копия документа, подтверждающего право на квартиру, – выписка из Единого государственного реестра недвижимости (ЕГРН)

4. Копии платежных документов, подтверждающих расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы)

6. Копия паспорта заявителя

Для оформления налогового вычета при покупке квартиры в ипотеку дополнительно понадобятся кредитный договор и справка из банка об уплаченных процентах.

УФНС отмечает: при подаче в налоговый орган копий документов необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

При покупке квартиры в новостройке необходимо пройти ряд обязательных процедур, одной из которых является подписание акта приема-передачи. Прежде чем подписать этот документ, будущему владельцу следует обратить внимание на некоторые важные нюансы, дабы избежать дальнейших возможных проблем с застройщиком при регистрации права собственности на недвижимое имущество. Акт приема-передачи квартиры в новостройке : основные положения. … МФЦ в помощь: самый быстрый способ оформить пенсию в Москве . Сроки, особенности и порядок действий при оформлении пенсии через Центр государственных услуг г. Москвы «Мои документы». С продаж россиян на Avito возьмут налог.

Налоговый вычет при покупке новостройки

Решение жилищного вопроса все чаще осуществляется гражданами путем покупки квартиры в строящемся или уже построенном доме. По закону они могут получить налоговый вычет при покупке квартиры в новостройке, если их заработок является официальным, и они отчисляют с него государству установленный размер налога. Рассмотрим, при каких условиях должен возвращаться налог, какие для этого потребуются документы, на какую максимальную сумму вычета можно рассчитывать и из каких расходов он формируется.

Что представляет собой налоговый вычет, и в каких случаях он полагается

Доходы, официально трудоустроенных, граждан в РФ облагаются налогом. Размер отчисляемого в пользу государства налога равен 13% от их дохода. При определенных условиях в целях налоговых преференций государством была введена отмена взимания этого налога. Если он был уже уплачен ранее, его можно вернуть обратно в виде налогового вычета.

Это касается случаев, когда заработанные средства были потрачены на необходимые нужды, например, на покупку жилья, расходы на лечение, платное обучение, благотворительность и другие, с точки зрения государства, жизненно важные расходы.

Особенно актуален вопрос преференций по налогу при совершении покупок любой недвижимости. Покупка квартир во вновь строящихся домах сейчас особенно актуальна. Приобретают их часто с использованием ипотечных средств. Это позволяет решить жилищную проблему молодым семьям и малообеспеченным гражданам.

В плане покупки ипотечного жилья налогоплательщики могут также рассчитывать на возврат уплаченных ими налоговых сумм со средств, которые пошли на следующие цели:

- на покупку нового или вторичного жилья, в пределах территории РФ, а также на обустройство нового жилого объекта или реконструкцию старой постройки;

- на уплату процентов по целевым займам на покупку недвижимости на территории РФ. Сюда входит ипотека или кредит, выданный российской финансовой организацией, или индивидуальным предпринимателем;

- на уплату процентов по новому займу, полученному на целевые нужды, перечисленные выше, взятому при необходимости рефинансирования старого займа.

Возврат налога при покупке квартиры в строящемся доме в ипотеку имеет свою специфику, однако порядок его получения и расчет размера вычета не отличается от установленных законом правил, применяемых для любого жилья. Поэтому рассмотрим, сначала общие правила расчета суммы, полагающегося вычета и порядок его получения, применимый для всех объектов недвижимости, так как он справедлив также и к жилью в новостройке.

Кому вычет не полагается

Вычет налога полагается лишь тем гражданам, которые платят НДФЛ с собственных доходов. Не получится вернуть налог, если:

- недвижимость приобреталась за счет средств материнского капитала, бюджета, либо за счет средств, выделенных работодателем. В этих случаях вложенные в покупку недвижимости средства не являются доходом гражданина, поэтому налогом они не облагаются, а значит, и возвращать нечего;

- если сделка купли-продажи была совершена с заинтересованными лицами (например, с родителями, между мужем и женой, с полнородными братьями и сестрами). Запрет на такие сделки введен с целью исключения мошенничества со стороны граждан.

Ограничения на размер налогового вычета

Компенсировать налоговые выплаты можно только в пределах суммы, исчисленной с дохода работника за предшествующий возврату налога год или последующие годы. Исправно уплачивающий взносы налогоплательщик, может получить максимальный вычет с суммы затрат в пределах 2 миллионов рублей . Это утверждено подпунктом 3 пункта 1 статьи № 220 НК. Фактически он будет составлять:

2 000 000 × 13% = 260 000 рублей.

Если недвижимость приобреталась с использованием ипотечных средств, то кроме вычета на ее стоимость полагается также возврат налога с суммы, уплаченных процентов. Процентный вычет может осуществляться с максимальной суммы расходов в 3 миллиона рублей . Значит, он будет составлять:

3 000 000 × 13% = 390 000 рублей.

Причем ограничение затрат на уплату взносов до 3 миллионов рублей было принято, начиная с 01.01. 2014 года. До этой даты можно было получить вычет с любой уплаченной суммы процентов.

Вычет на недвижимость, купленную до 01.01. 2014 года, можно получить только единожды. Если она приобреталась после этой даты, то действуют другие правила его реализации, разрешающие получать вычет при совершении последующих покупок недвижимых объектов.

На основании статьи № 220 НК РФ, разрешается использовать в дальнейшем право на получение остатка по налоговому вычету от средств, вложенных в покупку квартиры, на другой объект недвижимости, если максимальная сумма в размере 260 тыс рублей не была реализована полностью. При этом воспользоваться максимальным вычетом на сумму процентов, уплаченных в банк, можно только для одного объекта недвижимости.

Особенности покупки жилья в новостройке

В новостройке квартиры могут приобретаться либо, в уже построенном и сданном доме, либо на стадии строительства объекта.

В первом варианте сразу после покупки квартиры можно обращаться в ФНС за возвратом налога. При покупке на стадии строительства дело обстоит сложнее.

Стандартным вариантом покупки жилья является совершение сделки на стадии строительства дома с участием ипотеки, выданной банком на основании ДДУ.

Покупая квартиру на таких условиях, гражданин становится дольщиком, вкладывая свои средства в общую долевую собственность.

Чтобы вернуть налог с затраченных при покупке квартиры средств, дольщик сможет обратиться в ФНС только после сдачи всего дома, в том числе и его квартиры, в эксплуатацию на основании акта приема-сдачи объекта. Тогда у него появится право на нее. В дальнейшем он должен оформить официально ее в собственность.

При покупке квартиры на стадии строительства Свидетельство о праве собственности на нее сразу получить невозможно. Поэтому при обращении в НФС за получением налогового вычета достаточно предъявления акта приема-сдачи объекта и договора долевого участия.

Какие расходы учитываются при возврате налога

Размер возвращаемого налога при долевом строительстве определен в статье № 220 НК РФ и, внесенных в нее № 212-ФЗ от 23.07.2013 года, изменениях. При покупке квартиры посредством ДДУ в ипотеку он рассчитывается аналогично покупке любой недвижимости. Поэтому статьи расходов здесь будут такими же, как были описаны выше, с учетом специфики долевого строительства. В расчет принимаются средства, потраченные:

- на приобретение строящегося жилья: сумма, обозначенная в договоре, переданная застройщику;

- на оплату процентов по ипотечному кредиту;

- на отделку внутреннего пространства квартиры, приобретенной без нее.

То есть, дополнительно, кроме средств, затраченных на приобретение самой квартиры, предусмотрен возврат налога с тех сумм, которые были потрачены на ее отделку, так как нередко квартиры приобретаются без нее.

Вернуть налог с этих сумм можно только при доказательстве необходимости отделки. Например, если в ДДУ предусматривалась сдача квартир в черновом варианте готовности, и это отражено в приемо-сдаточном акте, то сам акт будет подтверждением необходимости чистовой отделки, включающей установку всех коммуникаций для проживания, а также внутреннюю отделку поверхностей.

Для налогового вычета допустимо включение расходов:

- на материалы, необходимые для обустройства внутреннего пространства квартиры, включая строительные отделочные материалы, средства для установки коммуникаций электроснабжения, газоснабжения, водоснабжения;

- на оплату услуг рабочим по обустройству квартиры;

- на оформление проектно-сметной документации, на устройство планировки квартиры.

Все затраченные суммы должны подтверждаться чеками, квитанциями, актами приема-сдачи работ. Общая сумма затрат должна приплюсовываться к стоимости самой квартиры. Размер налогового вычета формируется с итоговой суммы, понесенных дополнительных затрат и самой стоимости квартиры.

Включать расходы по отделке целесообразно, когда стоимость самой квартиры не превышает 2 миллионов рублей, в пределах которых может возвращаться налог в 260 тыс рублей. В противном случае это бессмысленно.

Гражданин Петров приобрел квартиру в новостройке без чистовой отделки за 1,5 миллиона рублей и потратил на ее отделку 200 тысяч рублей. Чистовая отделка увеличила стоимость квартиры до 1,7 млн рублей. Налог с этой суммы составляет: 1700000×13%=221000 рублей. Значит, он может еще вернуть впоследствии: 260000 – 221000=39000 рублей. Право на получение этого вычета гражданин Петров может реализовать позднее при приобретении еще одной квартиры.

Вернуть уплаченный налог можно не только с суммы затрат на недвижимость, но и по процентным платежам в банк, если квартира приобреталась по ипотеке. Эта расходная статья учитывается отдельно, и к увеличению стоимости квартиры не относится.

Ограничения на сумму, с которой должен возвращаться налог по процентам, были указаны выше. Для новостройки они такие же, и составляют 3 млн рублей. Основанием для получения процентного вычета являются выписки из банка, выдавшего кредит, в которых отдельно отражаются уплаченные проценты и размер оставшейся задолженности.

Порядок получения вычета через ФНС

Чтобы получить полагающийся вычет, нужно:

- подготовить все требуемые ФНС документы;

- заполнить декларацию на специальном бланке, выданном налоговым органом, расположенным по месту проживания налогоплательщика;

- подать туда заявление с приложением всего пакета подготовленных документов;

- дождаться окончания камеральной проверки поданных документов, длящейся до трех месяцев, так как сотрудники налоговой службы тщательно проверяют не только правильность заполнения документов, но и их достоверность;

- получить от ФНС уведомление с результатами проведенной проверки. В случае одобрения поданной заявки, получить полагающуюся сумму налога на указанный счет в банке или на карту банка;

- в случае отказа в исполнении заявки, и указании причины отказа, следует исправить допущенные ошибки, и снова обратиться в ФНС.

Подавать документы в ФНС можно, не ранее следующего за покупкой недвижимости, года. Это объясняется необходимостью подачи налоговой декларации, которая составляется по окончании отчетного года. Обычно ее оформление происходит в начале следующего года.

В налоговую службу нужно предъявить:

- паспорт;

- заявление с указанием паспортных данных гражданина, адреса его регистрации и фактического места проживания.

- номер банковского расчетного счета, необходимого для перевода суммы возвращаемого налога, в случае одобрения заявки;

- декларацию 3-НДФЛ, заполненную на стандартном бланке;

- ДДУ (договор долевого участия) и акт приема-передачи объекта, в случае отсутствия свидетельства о праве собственности;

- платежные документы о подтверждении расходов на покупку самой квартиры и ее отделки;

- договор с кредитующим банком и справку о графике основных и процентных выплат, а также о размере начисленных процентов;

- форму 2-НДФЛ от работодателя о размере уплаченных работником налогов.

Заключение

Кроме непосредственного обращения за налогом в ФНС, вернуть его можно другими способами, например, через своего работодателя. Для этого работник должен предъявить ему уведомление налоговой службы о праве на получение вычета. Тогда работодатель приостанавливает отчисления налога с заработка сотрудника на период, пока зафиксированная в налоговом уведомлении сумма, не будет полностью удержана.

Какой способ возврата налога выбрать, зависит от самого налогоплательщика. Главное нужно помнить, что от его действий во многом зависит, получит ли он налоговый вычет полностью, или нет. А ведь порой это немалые суммы.

Проверить при покупке квартиры документы новостройки на все подводные камни. Если это будет договор долевого участия в строительстве (далее по тексту ДДУ) и если он регистрируется в регистрационной службе, то это большой плюс. Договора ДДУ имеют приоритет перед предварительными и прочими договорами, не предусмотренными 214-ФЗ. … Многие застройщики сначала продают квартиры по предварительным договорам, а потом, когда документы приводят в порядок , переоформляют все договора на ДДУ. Соглашаться или нет на подобные условия — решать конечно вам. Все прочие договора таят в себе несомненно больше рисков, чем договор ДДУ, но я бы не стал слепо верить, что ДДУ снимает все риски.

Какие документы подготовить для получения имущественного налогового вычета

Предоставление имущественных налоговых вычетов регулируется ст. 220 НК РФ.

Правом на возврат налога обладает налогоплательщик, который осуществлял определенные операции с имуществом, в частности:

- продажа недвижимого имущества;

- покупка жилья;

- строительство жилья с приобретением земельного участка или без;

- выкуп у налогоплательщика имущества для государственных или муниципальных нужд.

При этом налогоплательщик должен:

- являться резидентом РФ;

- иметь официальный доход и исправно выплачивать НДФЛ;

- не исчерпать лимит на имущественный вычет.

Эксперты КонсультантПлюс разобрали, как получить имущественный вычет по НДФЛ. Используйте эти инструкции бесплатно.

Способы его получения

Для оформления необходимо обратиться с пакетом документов:

- в ФНС по месту жительства;

- онлайн через личный кабинет на сайте ФНС.

От способа подачи декларации зависит, какую справку о доходах на вычеты в налоговую необходимо предоставить:

- если налогоплательщик подает 3-НДФЛ лично в инспекцию, прикладывают справку от налогового агента (бывш. 2-НДФЛ);

- в случае оформления через личный кабинет налогоплательщика (электронно) справки налоговая программа «подтягивает» в декларацию самостоятельно.

За какой период вернут налог

Право на возврат возникает после законного оформления права собственности. П. 7 ст. 78 НК РФ позволяет вернуть налог только за три года, предшествующих обращению. На возвраты за следующие периоды за текущий год декларация и заявление подаются в ФНС ежегодно с учетом уже возвращенного налога. До тех пор, пока не возвратится вся полагающаяся сумма.

Исключение составляют пенсионеры (п. 10 ст. 220 НК РФ). Они вправе вернуть налог за три периода до оформления жилья в собственность.

Закон устанавливает, какие копии платежных документов для возврата НДФЛ потребуются: прикладывают справки и платежные документы за тот период, по которому производят возврат.

Общие для всех возвратов через налоговую — заявление и декларация 3-НДФЛ. Единый список документов для получения заявления от налоговой на право имущественного вычета не сформирован, поскольку существуют несколько ситуаций для возврата подоходного. Налог вернут после получения заявления налогоплательщика, декларации и подтверждающих расходы справок и платежных документов.

Список для возврата при покупке квартиры в новостройке

Квартира в новостройке приобретается у застройщика. Документами, подтверждающими собственность, в этом случае будут являться договор о приобретении квартиры или комнаты и акт о передаче налогоплательщику квартиры или комнаты (доли или долей в ней). Остальной перечень документов для вычета при покупке квартиры в новостройке соответствуют стандартному пакету, указанному выше.

Бумаги для возврата НДФЛ при покупке жилья на вторичном рынке

Документами, подтверждающими собственность, при покупке на вторичном рынке являются договор о приобретении квартиры или комнаты и свидетельство о государственной регистрации права собственности. Поскольку с 2016 года прекращена выдача этого свидетельства, вместо него налогоплательщик вправе предоставить выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП). Запрос на выписку оформляется на портале Госуслуги или в МФЦ.

Остальной перечень документов для возврата подоходного налога при покупке квартиры соответствует стандартному пакету.

Перечень при покупке участка

При подаче заявления стандартный перечень документов для подтверждения права на имущественный налоговый вычет дополняется документами, подтверждающими расходы на покупку земли и строительство жилого дома. Список затрат на строительство, на которые предоставляется имущественный возврат, определен в пп. 3 п. 3 ст. 220 НК РФ.

Список для вычета за строительство дома

Если налогоплательщик самостоятельно строит жилой дом, он вправе вернуть (письмо Минфина России от 25.02.2019 № 03-04-05/12061):

- расходы на разработку проекта и сметы;

- расходы на строительные и отделочные материалы;

- расходы на подключение к инженерным сетям.

Если обращаться в ФНС лично, к декларации или заявлению прилагают реестр платежных документов для налогового вычета при строительстве дома: чеки, товарные накладные, акты выполненных работ и пр., поскольку количество документов велико. При формировании 3-НДФЛ на сайте ФНС реестр не нужен, только сканы документов.

Законом установлено, какие платежные документы принимаются для оформления налогового вычета за строительные материалы: кассовые чеки, товарные чеки, акты приема-передачи материалов и пр.

Список бумаг для вычета по ипотечному кредиту

При покупке квартиры или дома с использованием ипотечных средств есть возможность получить два имущественных налоговых вычета: основной и по ипотечным процентам (пп. 4 п. 1 ст. 220 НК РФ). Для этого необходимо подготовить копии документов, подтверждающих право на получение имущественного вычета по ипотеке. Оба права возникают только после оформления права собственности. Его максимальный размер составляет 3 000 000 рублей (к возврату 390 000 рублей).

Полный перечень документов, необходимых для налогового вычета по ипотеке, кроме основного пакета, включает копию кредитного договора (или договора займа), справку об уплаченных процентах из банка-кредитора.

Особенности, если жилье куплено в совместную или долевую собственность

При совместной покупке жилья каждый покупатель вправе получить имущественный вычет в пределах установленного лимита.

До 01.01.2014 при покупке жилья в общую долевую собственность он распределялся строго в соответствии с долями, указанными в свидетельстве о регистрации права собственности. В 2014 году в Налоговый кодекс были внесены изменения (Федеральный закон № 212-ФЗ от 23.07.2013), согласно которым имущественный вычет при покупке в долевую собственность производится исходя из величины расходов каждого лица, подтвержденных платежными документами, или на основании заявления супругов о распределении их расходов на совместное приобретение объекта недвижимости (письма Минфина России от 29.06.2015 № 03-04-05/37360, от 01.06.2015 № 03-04-05/31428).

Все расходы, понесенные супругами в браке, считаются общими, если иное не предусмотрено брачным договором (ст. 33, 34 СК РФ, п. 1 ст. 256 ГК РФ). При совместных расходах какие бланки нужны для налогового вычета: заявление супругов о распределении фактических расходов.

Распределение по ипотечным процентам не зависит от распределения основного. На него подается отдельное заявление о распределении и может отличаться от пропорции по основному имущественному вычету. Супруги вправе ежегодно на основании заявления перераспределять сумму затрат на погашение процентов (письма Минфина России от 06.11.2015 № 03-04-05/63984, от 01.10.2014 № 03-04-05/49106).

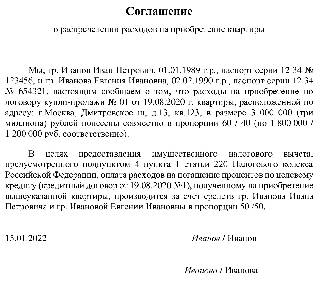

Образец соглашения о распределении:

Основной перечень документов для предоставления в налоговую инспекцию, кроме заявлений о распределении, дополняется копиями свидетельства о браке и рождении ребенка, если платили за долю супруга или ребенка.

Нужно ли заверять документы

Все, что входит в перечень документов для подачи налоговой декларации и подается в виде копий, заверяется самостоятельно налогоплательщиком. При подаче в налоговый орган копий документов необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Декларация и заявление подаются в оригинале с подписью заявителя. При подаче онлайн подписывают электронной подписью, которая формируется бесплатно в личном кабинете.

Сроки подачи

Заявление и перечень документов при подаче декларации 3-НДФЛ на имущественный налоговый вычет налоговый орган принимает по окончании налогового периода — календарного года. Заявление работодателю на уменьшение отчисляемой суммы НДФЛ из заработной платы разрешено подавать сразу при возникновении такого права.

Налоговое законодательство РФ не ограничивает сроки подачи заявления. При отсутствии в налоговом периоде доходов право на получение имущественного налогового вычета не теряется. Если оно не использовано, то при наличии в последующих налоговых периодах доходов, облагаемых по ставке 13%, налогоплательщик вправе претендовать на указанный имущественный вычет (письмо Минфина России от 28.04.2020 № 03-04-05/34412).

Раньше список документов на налоговый вычет включал в себя справку 2-НДФЛ (сейчас справка о доходах). На сегодняшний день ее не всегда нужно предоставлять. Запрашивала ли у вас налоговая справку о доходах?

16 июн 2021 16.06.2021. Порядок действий при покупке квартиры в новостройке . Итак, вы нашли подходящую квартиру и решились на покупку . Что делать дальше? Рассказываем обо всех этапах порядку . … Подготовка документов. Если у вас есть на руках вся необходимая сумма для заключения сделки, понадобится паспорт и нотариально заверенное согласие супруга. В случае с ипотекой список документов расширится. Будут нужны: Паспорт и его копии.

- https://www.bn.ru/wiki/kak-poluchit-nalogovyj-vychet-cherez-ufns-pri-pokupke-novostrojki

- https://walaw.ru/nalogi/nalogovyj-vychet-pri-pokupke-kvartiry-v-novostrojke

- https://ppt.ru/art/vychet/kakie-dokumenty-dlya-polucheniya