С 2023 года полностью поменяется порядок уплаты большинства обязательных платежей — введут единый налоговый счет. Изменения коснутся практически всех. Предлагаем разобраться с тем, как уже в следующем году нам придется платить налоги.

- Что такое единый налоговый счет

- Что такое совокупная обязанность и как ее определить

- Что входит в состав единого налогового платежа и как его внести

- Что такое сальдо единого налогового счета

- Как платить налоги с единого налогового счета

- Кратко о главном

- Эксперимент и обязательные правила

Законом от 14.07.2022 № 263-ФЗ в НК РФ внесены поправки, которые вводят единый налоговый счет для организаций и предпринимателей. Они вступят в силу с 1 января 2023 года.

Сейчас новая система работает в качестве эксперимента, участие в котором принимают добровольцы. Но со следующего года она станет обязательной для всех — выбрать традиционный порядок уплаты налогов будет нельзя. Правда, от текущего эксперимента правила значительно отличаются.

Единый налоговый счет и единый налоговый платеж — 2023. Как перейти? Пошаговая инструкция.

Читайте рекомендации экспертов по переходу на ЕНС с 2023 года в статье «Как подготовиться к переходу на единый налоговый счет: сальдо, сверка и возврат переплат».

Что такое единый налоговый счет

Компании больше не будут перечислять каждый платеж по самостоятельным реквизитам. Все деньги, которые должны пойти в счет уплаты налогов, страховых взносов, сборов, штрафов, пеней, нужно будет перечислять на единый налоговый счет (ЕНС). Такой счет Федеральное казначейство заведет к 1 января на каждую компанию.

На едином налоговом счете будет учитываться:

- совокупная обязанность плательщика;

- денежные средства для ее погашения (единый налоговый платеж).

Если объяснять упрощенно, уплата налогов с 2023 года будет похожа на пополнение баланса мобильного телефона: вносится сумма, которая потом списывается оператором в счет платы за услуги. В нашем случае вместо услуг — налоги и прочие платежи, а вместо оператора связи — ФНС.

Что такое совокупная обязанность и как ее определить

Совокупная обязанность — это все обязательства компании перед бюджетом. То есть сумма, которую нужно уплатить. В нее входят: налоги и авансовые платежи по ним, сборы, кроме отдельных, взносы на страхование, исключая взносы на травматизм, пени, штрафы, проценты, а также суммы, подлежащие возврату в бюджет.

ФНС будет самостоятельно определять совокупную обязанность налогоплательщика и списывать средства с ЕНС в счет ее уплаты. Считается совокупная обязанность так: недоимки + текущие обязательные платежи. Налогоплательщику тоже важно знать ее размер, чтобы перечислять достаточную сумму и не допускать появления на счете отрицательного сальдо.

Информацию для расчета совокупной обязанности инспекция будет получать:

- из документов, в которых фигурируют суммы исчисленного платежа — деклараций, расчетов, уведомлений, поданных компанией;

- из уведомлений и сообщений о суммах исчисленных налогов, которые формирует сама ИФНС в отношении отдельных платежей;

- из решений налоговых органов об отсрочке или рассрочке платежа;

- из решений о привлечении компании к ответственности или об отказе от этого;

- из прочих документов, в том числе судебных актов и решений госорганов.

Есть суммы, которые не входят в состав совокупной обязанности и не уплачиваются с единого счета. Например, просроченная задолженность и НДФЛ за иностранцев, работающих по патенту. Полный список приведен в п. 2 ст. 1 263-ФЗ.

Единый налоговый платеж. Разбираемся как и куда платить

Чтобы налогоплательщики понимали состав своей совокупной обязанности, ФНС планирует предоставлять онлайн-доступ к деталям расчета налогов.

Что входит в состав единого налогового платежа и как его внести

Пополнять налоговый счет плательщик будет одним платежом, без указания конкретного налога. То есть единым налоговым платежом. Кроме средств, переведенных компанией на единый счет, ЕНП будут признаваться и иные суммы:

- взысканные с налогоплательщика;

- поступившие в связи с принятием решения о возмещении (предоставлении вычета);

- поступившие в результате зачета от иного лица;

- отозванные по заявлению или из-за отсутствия на ЕНС средств текущие платежи, которые ранее были зачтены в счет исполнения обязанности;

- проценты, начисленные за излишне взысканные суммы и в других предусмотренных случаях;

- возвращенные излишне уплаченные суммы НДФЛ с доходов патентных иностранцев, НПД, ряда сборов.

Формируя ЕНП, следует убедиться, что его сумма покрывает совокупную обязанность. Иначе на налоговом счете образуется недоимка. Компания вправе перечислить ЕНС в большей сумме, чем предстоит уплатить в ближайшее время.

Четких сроков для внесения единого налогового платежа нет. Однако очевидно, что перечислить деньги на счет нужно до наступления даты списания очередной суммы с ЕНС.

Внести ЕНП можно безналичным переводом через банк, наличными через банк, МФЦ, почту и пр. или отразить операции по перечислению в бюджет на вашем лицевом счете. За налогоплательщика пополнить его ЕНС также может третье лицо.

Что такое сальдо единого налогового счета

Сальдо — это разница между суммой ЕНП и совокупной обязанностью компании. Сальдо ЕНС может быть:

- положительным — после погашения всех обязательств, существующих на сегодняшний день, на ЕНС останутся деньги;

- нулевым — все средства, собранные на едином счете, распределены, при этом все обязательства выполнены;

- отрицательным — денег на счете для покрытия совокупной обязанности недостаточно, то есть образовалась задолженность.

Информацию о состоянии ЕНС можно запросить в инспекции. По запросу она сообщит о сальдо и детализирует отрицательный баланс, составит справку о принадлежности сумм на ЕНС к определенным платежа и выдаст справку об исполнении обязанности по уплате налогов и сборов.

Отрицательное сальдо: пени и взыскание задолженности

Если сальдо отрицательное, нужно пополнить ЕНС, иначе пойдут пени. Они будут начисляться на общую задолженность с даты возникновения на ЕНС недоимки до даты погашения совокупной обязанности. Пени будут списаны с единого счета, когда на нем появятся деньги — платить их отдельно не нужно.

По сути, отрицательное сальдо означает, что перед бюджетом образовалась задолженность. Сначала на эту сумму ИФНС выставит требование. Если оно оплачено не будет, налоговый орган примет решение о взыскании долга. Его вместе с поручением о списании денег с расчетного счета разместят в специальном реестре.

В этом же реестре будут публиковать данные о блокировке счетов и взыскании задолженности за счет имущества.

Положительное сальдо: зачет и возврат

Если на налоговом счете образовалось положительное сальдо, компания вправе подать заявление и вернуть деньги на расчетный счет или зачесть (п. 36 ст. 1 263-ФЗ).

Зачесть средства можно на:

- уплату конкретного налога, сбора или взноса;

- уплату за другое лицо;

- погашение неучтенной в составе совокупной обязанности задолженности, по которой истек срок взыскания;

- на исполнение определенных решений налоговых органов, если они есть.

В зачет можно направить всю сумму положительного сальдо.

Формируйте платежные поручения по ЕНП, отправляйте уведомления с суммами платежей и сверяйте расчеты с ФНС в Экстерне

Как платить налоги с единого налогового счета

Деньги с единого налогового счета инспекция будет распределять самостоятельно на основании поданных налогоплательщиком отчетов, уведомлений и распоряжений на перевод. Подробнее — далее.

Список платежей через единый счет

Большинство предусмотренных законом платежей можно будет внести единым переводом. Перечислим те, которые в состав ЕНП не входят:

- НДФЛ с выплат иностранным работникам на патентах;

- госпошлины, по которым суд не выдал исполнительный документ;

- взносы на травматизм — их платят в порядке, определенном в законе № 125-ФЗ.

Есть платежи, которые можно будет провести прямым перечислением, то есть в прежнем порядке, но при желании — погасить с ЕНС. Это налог на профессиональный доход (НПД), а также два сбора — за пользование объектами животного мира и водных биологических ресурсов. Суммы этих платежей, причитающиеся к уплате, не будут включаться в совокупную обязанность компании.

Сроки уплаты налогов и сдачи отчетов

С 1 января будем платить налоги не только с единого счета, но и в единый срок — до 28 числа того месяца, в котором он платился до изменений. Например, сейчас последний день уплаты налога при УСН для организаций — 31 марта, для ИП — 30 апреля следующего года. По новым правилам эти даты перенесут: для организаций — на 28 марта, для ИП — на 28 апреля.

Налоговые агенты будут платить НДФЛ тоже до 28 числа, но не за полный месяц, а за период с 23 числа прошлого по 22 число текущего месяца. Отдельные правила ввели:

- для декабря — налог, исчисленный и удержанный за период с 23 по 31 декабря, нужно будет уплатить до конца года (это не касается декабря 2022 года);

- для января — налог за период с 1 по 22 января перечисляется до 28 января включительно.

Отчетность также нужно будет подавать в единый срок — до 25 числа. Например, отчитаться по налогу на прибыль за год нужно будет не до 28, а до 25 марта следующего года.

Поскольку день подачи отчетности предшествует дню уплаты налога, ФНС успеет корректно посчитать текущую совокупную обязанность компании. Уведомление об исчисленной сумме в таких случаях можно не подавать.

Но что, если по платежу не предусмотрен отчет или заплатить налог требуется раньше сдачи? Тогда нужно направить в инспекцию уведомление об исчисленных суммах налогов, страховых взносов, сборов. Срок тот же — до 25 числа того месяца, в котором платеж должен быть произведен.

В 2023 году вместо уведомления можно будет направлять в ИФНС распоряжение на перевод денежных средств. Из него должно быть понятно, какую сумму нужно перечислить и в счет какого платежа.

Очередность зачета единого налогового платежа

Распределять средства с единого счета инспекция будет на основании совокупной обязанности. Например, 25 марта компания подала декларацию по упрощенной налоговой системе за прошлый год. Сумма к доплате из декларации включается в совокупную обязанность, а 28 марта списывается с ЕНС в счет уплаты налога при УСН.

Списывать деньги инспекция будет в определенной последовательности: сначала недоимки, затем текущие налоги (авансы, сборы, взносы), далее в указанной последовательности пени, проценты, штрафы.

Более подробно о списании с ЕНС мы рассказали в статье про эксперимент по уплате налогов единым платежом. Правила, которые будут действовать с 2023 года, в этой части не изменятся.

Кратко о главном

Подытожим, что же важно помнить о новом порядке уплаты налогов с 2023 года:

- Все обязательные платежи за редким исключением нужно будет платить с ЕНС. Это лицевой счет компании в Казначействе. Для его открытия никуда обращаться не нужно — все будет сделано автоматически.

- К 1 января 2023 года Казначейство сформирует сальдо ЕНС. Будут учтены переплаты и задолженности компании. Начальное сальдо рассчитывается по общим правилам, но есть нюансы. Например, на ЕНС не попадет переплата по налогу на прибыль в региональный бюджет — ее зачтут в счет будущих аналогичных платежей. Заранее перечисленные суммы налогов, срок по которым наступит только в 2023 году, пойдут на ЕНС. Эксперты Экстерна подготовили инструкцию по подготовке к переходу на ЕНС.

- Нужно следить, чтобы сальдо было положительным или нулевым. Отрицательное сальдо повлечет начисление пеней и обращение взыскания на расчетный счет или имущество должника.

- Перечислять деньги на налоговый счет удобно единым платежом — сразу на все налоги, срок по которым подходит. Не придется формировать множество платежек с разными реквизитами.

- Отчеты нужно будет подавать до 25 числа, а платить налоги — до 28 числа соответствующего месяца.

- Когда подходит срок уплаты, следует убедиться, что остатка на ЕНС хватит на перечисление ближайших платежей. Если сумма сальдо больше совокупной обязанности, ничего страшного. При желании излишек можно вернуть или зачесть.

- Есть платежи, которые не могут быть погашены с ЕНС. Их придется оплачивать по-старому. Например, это взносы в ФСС «на травматизм».

Все важное под контролем

Контролируйте сроки отчётности и платежей в Экстерне

Эксперимент и обязательные правила

В статье мы упоминали эксперимент, который сейчас проводит ФНС. Его принцип тот же — перечисление денег в бюджет без детализации по виду платежа. Однако не стоит путать эксперимент и грядущий новый порядок — они различаются нюансами. Их много — от добровольности участия до разных сроков уплаты налогов.

Результаты эксперимента помогут сделать выводы о тонких моментах применения единого налогового счета и проблемах, которые могут возникнуть на практике. Возможно, какие-то правила изменят — время на это пока есть.

Источник: www.kontur-extern.ru

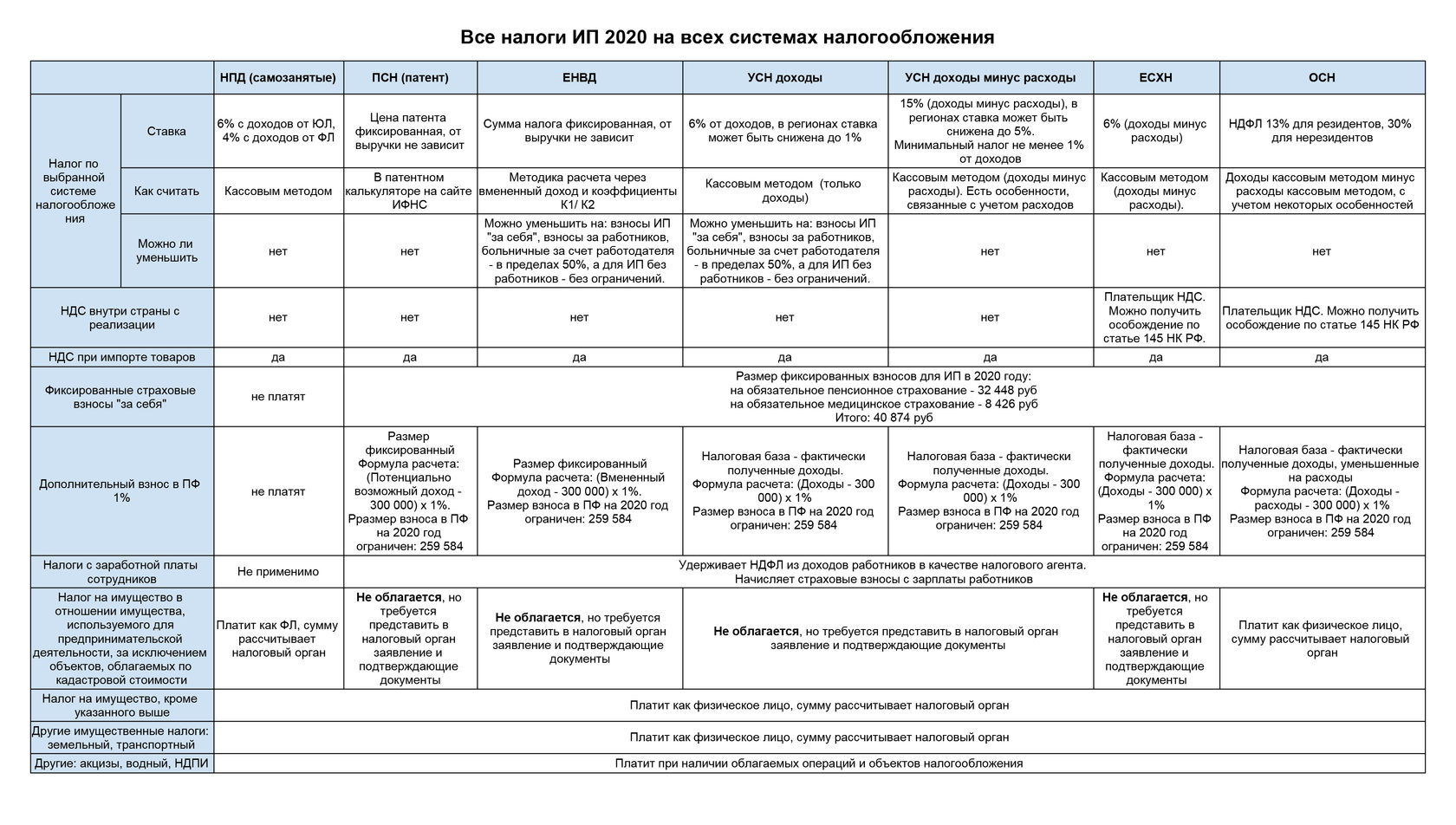

Все налоги ИП в одной таблице — 2020

В этой статье приведена таблица «Все налоги индивидуального предпринимателя на всех системах налогообложения в 2020 (РФ)», а затем подробная информация по каждой системе отдельно.

Сокращенное название;НПД (самозанятые) Как называется налог но выбранной системе налогообложения;Налог на профессиональный доход Ставка налога;6% с доходов от ЮЛ, 4% с доходов от ФЛ Как считать налог;Кассовым методом Можно ли уменьшить налог;нет Является ли плательщиком НДС внутри страны с реализации;нет Является ли плательщиком НДС при импорте товаров;да Фиксированные страховые взносы «за себя» ;Не платят Дополнительный взнос в ПФ 1%;Не платят Налоги с заработной платы сотрудников;Не применимо, так как на данном налоговом режиме нельзя принимать наемных работников Имущественные налоги: налог на имущество физических лиц, земельный, транспортный;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие налоги;Платит при наличии облагаемых операций и объектов налогообложения

Сокращенное название;ПСН (патент) Как называется налог но выбранной системе налогообложения;Единый налог, уплачиваемый в связи с применением патентной системы налогообложения Ставка налога;Цена патента фиксированная, от выручки не зависит Как считать налог;В патентном калькуляторе на сайте ИФНС Можно ли уменьшить налог;нет Является ли плательщиком НДС внутри страны с реализации;нет Является ли плательщиком НДС при импорте товаров;да Фиксированные страховые взносы «за себя» ;Размер фиксированных взносов для ИП в 2020 году: на обязательное пенсионное страхование — 32 448 руб, на обязательное медицинское страхование — 8 426 руб. Итого: 40 874 руб Дополнительный взнос в ПФ 1%;Размер фиксированный. Формула расчета: (Потенциально возможный доход — 300 000) х 1%. Рразмер взноса в ПФ на 2020 год ограничен: 259 584 Налоги с заработной платы сотрудников;Удерживает НДФЛ из доходов работников в качестве налогового агента. Начисляет страховые взносы с зарплаты работников Налог на имущество в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов, облагаемых по кадастровой стоимости;Не облагается, но требуется представить в налоговый орган заявление и подтверждающие документы Налог на имущество, кроме указанного выше;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие имущественные налоги: земельный, транспортный;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие: акцизы, водный, НДПИ;Платит при наличии облагаемых операций и объектов налогообложения

Сокращенное название;ЕНВД Как называется налог но выбранной системе налогообложения;Единый налог на вмененный доход Ставка налога;Сумма налога фиксированная, от выручки не зависит Как считать налог;Методика расчета через вмененный доход и коэффициенты К1/ К2 Можно ли уменьшить налог;Можно уменьшить на: взносы ИП «за себя», взносы за работников, больничные за счет работодателя — в пределах 50%, а для ИП без работников — без ограничений. Является ли плательщиком НДС внутри страны с реализации;нет Является ли плательщиком НДС при импорте товаров;да Фиксированные страховые взносы «за себя» ;Размер фиксированных взносов для ИП в 2020 году: на обязательное пенсионное страхование — 32 448 руб, на обязательное медицинское страхование — 8 426 руб. Итого: 40 874 руб Дополнительный взнос в ПФ 1%;Размер фиксированный. Формула расчета: (Вмененный доход — 300 000) х 1%. Размер взноса в ПФ на 2020 год ограничен: 259 584 Налоги с заработной платы сотрудников;Удерживает НДФЛ из доходов работников в качестве налогового агента. Начисляет страховые взносы с зарплаты работников Налог на имущество в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов, облагаемых по кадастровой стоимости;Не облагается, но требуется представить в налоговый орган заявление и подтверждающие документы Налог на имущество, кроме указанного выше;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие имущественные налоги: земельный, транспортный;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие: акцизы, водный, НДПИ;Платит при наличии облагаемых операций и объектов налогообложения

Сокращенное название;УСН доходы Как называется налог но выбранной системе налогообложения;Единый налог, уплачиваемый в связи с применением упрощенной системы налогообложения Ставка налога;6% от доходов, в регионах ставка может быть снижена до 1% Как считать налог;Кассовым методом (только доходы) Можно ли уменьшить налог;Можно уменьшить на: взносы ИП «за себя», взносы за работников, больничные за счет работодателя — в пределах 50%, а для ИП без работников — без ограничений. Является ли плательщиком НДС внутри страны с реализации;нет Является ли плательщиком НДС при импорте товаров;да Фиксированные страховые взносы «за себя» ;Размер фиксированных взносов для ИП в 2020 году: на обязательное пенсионное страхование — 32 448 руб, на обязательное медицинское страхование — 8 426 руб. Итого: 40 874 руб Дополнительный взнос в ПФ 1%;Налоговая база — фактически полученные доходы. Формула расчета: (Доходы — 300 000) х 1% Размер взноса в ПФ на 2020 год ограничен: 259 584 Налоги с заработной платы сотрудников;Удерживает НДФЛ из доходов работников в качестве налогового агента. Начисляет страховые взносы с зарплаты работников Налог на имущество в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов, облагаемых по кадастровой стоимости;Не облагается, но требуется представить в налоговый орган заявление и подтверждающие документы Налог на имущество, кроме указанного выше;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие имущественные налоги: земельный, транспортный;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие: акцизы, водный, НДПИ;Платит при наличии облагаемых операций и объектов налогообложения

Сокращенное название;УСН доходы минус расходы Как называется налог но выбранной системе налогообложения;Единый налог, уплачиваемый в связи с применением упрощенной системы налогообложения «Ставка налога;15% (доходы минус расходы), в регионах ставка может быть снижена до 5%. Минимальный налог не менее 1% от доходов» Как считать налог;Кассовым методом (доходы минус расходы). Есть особенности, связанные с учетом расходов Можно ли уменьшить налог;нет Является ли плательщиком НДС внутри страны с реализации;нет Является ли плательщиком НДС при импорте товаров;да Фиксированные страховые взносы «за себя» ;Размер фиксированных взносов для ИП в 2020 году: на обязательное пенсионное страхование — 32 448 руб, на обязательное медицинское страхование — 8 426 руб. Итого: 40 874 руб Дополнительный взнос в ПФ 1%;Налоговая база — фактически полученные доходы. Формула расчета: (Доходы — 300 000) х 1% Размер взноса в ПФ на 2020 год ограничен: 259 584 Налоги с заработной платы сотрудников;Удерживает НДФЛ из доходов работников в качестве налогового агента. Начисляет страховые взносы с зарплаты работников Налог на имущество в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов, облагаемых по кадастровой стоимости;Не облагается, но требуется представить в налоговый орган заявление и подтверждающие документы Налог на имущество, кроме указанного выше;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие имущественные налоги: земельный, транспортный;Платит как физическое лицо, сумму рассчитывает налоговый орган Другие: акцизы, водный, НДПИ;Платит при наличии облагаемых операций и объектов налогообложения

Источник: finver.ru

Что такое единый налоговый платёж

С середины 2022 года стартовал эксперимент по внедрению единого налогового платежа. Это не новый вид налога, а особый порядок уплаты действующих налогов, сборов, взносов, пени, штрафов. Пока ЕНП платят только те организации и ИП, которые до 15 апреля 2022 года направили в ИФНС соответствущее заявление. Но уже с января 2023 года единый налоговый платёж станет обязательным для компаний и индивидуальных предпринимателей.

В чём суть единого налогового платежа

Единый налоговый платёж для бизнеса аналогичен уже действующему ЕНП для физических лиц. Суть в том, что налогоплательщик перечисляет на единый счёт в Федеральном казначействе определённую сумму, которую дальше самостоятельно распределит ФНС.

ЕНП зачисляется в счёт выполнения обязанностей перед бюджетом в следующем порядке:

- недоимки;

- налог в рамках выбранной системы налогообложения, авансовые платежи, сборы, страховые взносы;

- пени;

- проценты;

- штрафы.

Если денежных средств для зачёта всех обязательных платежей недостаточно, то они зачисляются пропорционально обязательствам.

ЕНП применяется в отношении следующих платежей:

- НДС;

- налог на прибыль;

- НДФЛ;

- НДПИ;

- налог на УСН;

- налог на имущество организаций;

- транспортный налог;

- торговый сбор;

- страховые взносы.

Устанавливается единый срок для всех платежей — 28-ое число месяца после отчётного (налогового) периода.

Как формируются обязательства в рамках ЕНП

Это, в частности, необходимо для платежей, по которым нет ежемесячной отчётности. Например, страховые взносы за работников платят каждый месяц, а расчёт по ним сдают раз в квартал. В таком случае ФНС будет узнавать, сколько взносов должен заплатить работодатель, из ежемесячного уведомления.

Сроки подачи уведомления:

- по авансовым налоговым платежам, налогам, страховым взносам, сборам – не позже, чем за пять дней до крайнего срока их уплаты;

- по НДФЛ для налоговых агентов – не позже 5-го числа месяца, следующего за месяцем выплаты доходов физлица.

Таким образом, ЕНП не снимает с бизнеса обязанности по налоговому учёту и самостоятельному расчёту налогов и других платежей. Новый порядок должен упростить распределение перечисленных денег на соответствующие виды платежей.

После того, как налоговая инспекция вынесет решение о зачёте ЕНП в счёт какого-либо платежа, организация или предприниматель будут уведомлены об этом в течение пяти дней.

Если окажется, что в виде ЕНП была перечислена излишняя сумма, её можно будет вернуть или оставить на счету для будущих платежей. Однако этим правом не сможет воспользоваться третье лицо, если оно перечислило деньги за бизнесмена.

Плюсы и минусы ЕНП

Инициатором введения единого налогового платежа является ФНС. Налоговая служба считает, что новый порядок налогообложения будет востребован по следующим причинам.

- Исключение ошибок при заполнении платёжных поручений, например, неверного КБК. По словам главы ФНС Даниила Егорова, сейчас количество этих ошибок достигает 30 млн в год.

- Упрощение расчётов с бюджетом: для перечисления единого налогового платежа надо указать только ИНН налогоплательщика.

- Взаимозачёт недоимки и переплаты без дополнительных заявлений и начисления пени.

- Снижение нагрузки на государственные информационные системы.

Безусловно, если говорить только об интересах бюджета, то так оно и есть. Но для ИП и юридических лиц плюсы единого налогового платежа менее очевидны.

- Вводится дополнительная отчётность – уведомление об исчисленных суммах к уплате. А поскольку видов платежей в рамках ЕНП будет много, то и уведомление потребуется не одно.

- Сейчас для уплаты авансовых платежей по УСН не требуется составлять какие-либо отчёты. В таком случае неясно, на основании чего надо заполнять уведомление об исчисленных авансах для ЕНП. Кроме того, при расчёте авансов налогоплательщик самостоятельно вычитает страховые взносы и торговый сбор. Как будет происходить зачёт этих сумм для упрощенцев при едином налоговом платеже, непонятно. Возможно, потребуется очередное изменение деклараций.

- Если у организации или индивидуального предпринимателя есть недоимки, с которыми они не согласны или оспаривают в суде, то при перечислении единого налогового платежа они всё равно будут списаны, причём, в первую очередь.

- Можно ожидать увеличения спорных ситуаций по зачёту разных видов платежей, в том числе, из-за ошибок сотрудников ИФНС.

Эти минусы ЕНП вряд ли перевесит обещанная простота перечисления платежей в бюджет. Ведь если дело только в заполнении платёжек, то почти никто не делает это вручную, повсеместно используются специальные сервисы и программы, которые оформляют всё автоматически.

Нормативная база по ЕНП

Пока что единый налоговый платёж регулируется только новой статьей 45.2 НК РФ, которая введена в действие с 1 января 2022 года законом от 29.11.2021 № 379-ФЗ. Статья довольно небольшая и она предусматривает добровольный переход на ЕНП.

Для того, чтобы новый порядок заработал, ФНС должна разработать все формы уведомлений об исчисленных платежах и другие необходимые документы. Нужен также специальный регламент взаимодействия налоговой службы с организациями и ИП, которые примут участие в эксперименте. Скорее всего, налогоплательщикам надо будет пользоваться личным кабинетом на сайте ФНС, ведь статья 45.2 НК РФ уже установила, что заявление об уплате ЕНП можно передать только через ТКС.

Кроме того, принят закон от 14.07.2022 № 263-ФЗ, который вступит в силу с января 2023 года. Закон вводит два дополнительных понятия:

- единый налоговый счёт, на котором аккумулируются денежные средства для перечисления в бюджет;

- совокупная обязанность по уплате налогов, авансовых платежей, сборов, страховых взносов, пеней, штрафов, процентов.

По единому налоговому счёту будет определяться сальдо, то есть разница между имеющимися денежными средствами и суммой обязательств перед бюджетом. Сальдо может быть положительным, отрицательным или нулевым, что облегчит контроль за налогоплательщиками.

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

- Регистрация ООО

- Регистрация ООО в 2022 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД Услуги Регистрация ООО «под ключ»Аренда юридического адреса

- Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Регистрация ИП в 2022 году Полная инструкция по регистрации ИПРегистрация ИП онлайнАдрес ИПНазвание ИП Образцы документов Документы для регистрации ИПФорма Р21001 Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ИПКонсультация по подбору кодов ОКВЭД Услуги Регистрация ИП «под ключ»

- Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Изменения в ООО Форма Р13014Смена директора ОООСмена юридического адресаДобавление кодов ОКВЭД для ОООИзменение уставаУвеличение уставного капиталаЛиквидация ООО Изменения в ИП Форма Р24001Добавление ОКВЭД для ИПСмена прописки ИПКак ИП стать самозанятымЗакрытие ИП

- Услуги Изменения ИП «под ключ»Изменения ООО «под ключ»

- Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу

- Счёт для ИП Нужен ли расчётный счёт для ИПИспользование личного счёта вместо расчётногоКак открыть расчётный счётВ каком банке лучше открыть расчётный счёт для ИПКак выгодно снять наличные со счёта ИП Счёт для ООО Открытие расчётного счёта для ОООГде лучше открыть расчётный счёт для ОООЛегальный вывод прибыли для ООО Банки Открытие расчётного счёта в СбербанкеАльфа-банк для юридических лиц

- Помощь Калькулятор РКО

- Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор

- ОСНО Основная система налогообложения УСН УСН доходыУСН доходы минус расходыВиды деятельности ИП на УСНПереход на УСН ПСН Патентная система налогообложенияВиды деятельности ИП на патентеОбразец заявления на патент Самозанятые Налог на профессиональный доходВиды деятельности для самозанятыхМожет ли ИП быть самозанятым АУСН Автоматизированная УСНЧитать все статьи

- Налоговый календарьНалоги ОООНалоги ИПВзносы ИПКак выбрать систему налогообложенияНалоговые каникулы ИП Налоговые калькуляторы Калькулятор УСНКалькулятор ПСНКалькулятор НДСКалькулятор страховых взносов Помощь Консультация по налогообложению

- Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

- Бухгалтерия ИП самостоятельноБухгалтерия ООО самостоятельноОтчётность за работниковНулевая отчётность Отчётность на УСН Декларация УСНОтчёты ИП на УСН с работникамиОтчёты ИП на УСН без работниковНулевая отчётность по УСНДекларация УСН при закрытии ИПЧитать все статьи

- Помощь Бесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса Сервисы Декларация УСН онлайнКалькулятор страховых взносов

- Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию

- Регистрация ООО и ИПДекларация УСНВыставить счёт онлайнПодбор кодов ОКВЭДКалькулятор тарифов РКОПоиск по базе ЕГРЮЛ/ЕГРИПКалькулятор страховых взносовПредложения партнёров

- Налоговые калькуляторы Калькулятор НДСКалькулятор УСНКалькулятор ПСН

- Регистрация бизнеса Консультация по регистрации ОООКонсультация по регистрации ИПКонсультации по кодам ОКВЭД Банки Калькулятор РКО Бухгалтерия и налоги Консультация по налогообложениюБесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса

- Книги по бизнесу Кафе/Бар/ПиццерияСалон красотыРозничный магазинОптовая торговляЮридические услугиИнтернет магазин

- Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Источник: www.regberry.ru

Единый налоговый платеж для юрлиц и ИП станет обязательным с 2023 года

Обязанность уплачивать единый налоговый платеж (ЕНП) утвердил Федеральный закон от 14.07.2022 № 263-ФЗ.

ЕНП — это суммы, перечисленные налогоплательщиком, плательщиком сборов, страховых взносов и налоговым агентом в бюджетную систему РФ для исполнения совокупной обязанности, а также взысканные с него. При этом перечислять эти средства может и иное лицо (п. 2, 9 ст. 1 Закона № 263-ФЗ).

В совокупную обязанность закон включает (подп. «а» п. 1 ст. 1 Закона № 263-ФЗ):

- налоги,

- авансовые платежи,

- страховые взносы,

- пени и штрафы,

- проценты.

Такой платеж учитывается ФНС на едином налоговом счете (ЕНС) по каждой организации и ИП в рублях и формируется, в частности, на основе налоговых деклараций и расчетов, в том числе уточненных, уведомлений об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов.

Обязанность формируется со дня подачи этих документов, но не ранее наступления срока уплаты соответствующего платежа (п. 2 ст. 1 Закона № 263-ФЗ).

В совокупную обязанность не включаются (подп. «а» п. 1 ст. 1, п. 2 ст. 1 Закона № 263-ФЗ):

- НДФЛ с доходов иностранных граждан, работающих в РФ на основании патента;

- госпошлины, на уплату которых суд не выдал исполнительный документ;

- налоги, сборы, страховые взносы, подлежащие уменьшению, если с окончания установленного срока их уплаты прошло более трех лет;

- НПД самозанятых, сбор за пользование объектами животного мира и сбор за пользование объектами водных биологических ресурсов, которые уплачены отдельно от ЕНП.

Порядок и сроки уплаты ЕНП

В виде ЕНП организации и ИП уплачивают большинство налогов. Срок для уплаты непосредственно ЕНП не определен. Перечислять его надо в сроки, установленные для налогов (п. 9 ст. 1 Закона № 263-ФЗ). По общему правилу — не позднее 28-го числа соответствующего месяца.

Это распространяется, в частности, на НДС, налог на прибыль, налог при УСН и страховые взносы (подп. «а» п. 1, подп. «а» п. 22, п. 41, подп. «а» п. 55 ст. 2 Закона № 263-ФЗ).

При этом особый порядок предусмотрен для НДФЛ (подп. «а» п. 13 ст. 2 Закона № 263-ФЗ):

- по удержаниям с 23-го числа предыдущего месяца по 22-е число текущего — не позднее 28-го числа;

- по удержаниям за период с 1 по 22 января — не позднее 28 января;

- за период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года.

Чтобы определить сумму ЕНП к конкретному числу, надо сложить все текущие платежи и размер недоимок к этой дате. Надо убедиться, что перечисленных на ЕНС денег хватит, чтобы после зачета платежа не возникло отрицательного сальдо. Для этого можно запросить у налогового органа информацию о состоянии ЕНС (подп. «а» п. 7 ст. 1 Закона № 263-ФЗ).

При этом перечислять на ЕНС сумму, превышающую размер совокупной обязанности, не запрещается.

Перечислять ЕНП можно следующим образом (п. 9 ст. 1 Закона № 263-ФЗ):

- предъявить в банк платежку на перечисление денег с расчетного счета на ЕНС при наличии достаточного количества средств на счету;

- убедиться, что на банковском лицевом счете отражена операция по перечислению денег в бюджет РФ.

Налоговая засчитывает ЕНП в следующей последовательности (п. 9 ст. 1 Закона № 263-ФЗ):

- Недоимки, начиная с наиболее раннего момента их выявления.

- Налоги, авансовые платежи, сборы, страховые взносы — с момента возникновения обязанности по их уплате.

- Пени.

- Проценты.

- Штрафы.

Если суммы ЕНП недостаточно, а сроки уплаты налогов и взносов совпадают, то платеж зачтут пропорционально в соответствии с указанной последовательностью (п. 9 ст. 1 Закона № 263-ФЗ).

Порядок взыскания задолженности

Если организация или ИП пропустили срок уплаты, то на сумму недоимки налоговики начислят пени (п. 32 ст. 1 Закона № 263-ФЗ). Помимо этого, налоговая инспекция взыщет и задолженность (п. 9 ст.

1 Закона № 263-ФЗ).

Фактически задолженность — это отрицательное сальдо по ЕНС. Когда инспекция его обнаружит, то выставит требование (п. 26 ст. 1 Закона №263-ФЗ). Если организация или ИП не исполнит его добровольно, то для взыскания долга налоговики должны будут разместить свое решение в специальном реестре (п. 11 ст. 1 № 263-ФЗ).

Там же опубликуют и поручение на перечисление долга. Это считается направлением документа в банк.

В специальном реестре станут размещать также постановления о взыскании задолженности за счет имущества и информацию о блокировке счета (п. 12 ст. 1 Закона № 263-ФЗ).

Порядок зачета и возврата переплаты

Переплата — это положительное сальдо по ЕНС. Ее можно зачесть или вернуть по заявлению налогоплательщика (п. 36, 37 ст. 1 Закона № 263-ФЗ). Формы и форматы таких заявлений утверждает ФНС.

Зачесть сумму положительного сальдо по ЕНС можно в счет (п. 36 ст. 1 Закона № 263-ФЗ):

- предстоящих конкретных платежей по налогам, сборам, страховым взносам;

- уплаты налогов, сборов, страховых взносов, пеней, штрафов или процентов за другое лицо;

- погашения задолженности, которая не учитывается в совокупной обязанности из-за истечения срока ее взыскания;

- исполнения ряда решений налоговых органов.

ФНС должна зачесть суммы положительного сальдо по ЕНС не позднее дня, следующего за днем поступления заявления о зачете.

Вернуть на счет в банке сумму положительного сальдо по ЕНС можно на основании (п. 37 ст. 1 Закона № 263-ФЗ):

- заявления о распоряжении путем возврата, представленного в инспекцию на бумажном носителе или в электронной форме, а также для ИП в составе налоговой декларации по НДФЛ;

- заявления о возврате излишне уплаченных сумм по некоторым налогам, сборам, например НДФЛ с доходов иностранных граждан от трудовой деятельности по найму в РФ на основании патента, НПД. Оно подается в инспекцию в произвольной форме;

- решения инспекции о полном или частичном возмещении суммы НДС или акциза;

- решения инспекции о предоставлении налогового вычета.

При этом если ЕНП уплатило иное лицо, то оно не вправе требовать возврат (п. 9 ст. 1 Закона № 263-ФЗ).

По общему правилу поручение о возврате суммы положительного сальдо по ЕНС налоговая направляет в территориальный орган Федерального казначейства не позднее следующего дня после получения заявления.

Переходные положения

Отдельно закреплены правила, по которым ФНС для каждой организации и ИП сформирует сальдо ЕНС на 1 января 2023 года и порядок взыскания недоимки и задолженности (ст. 4 Закона № 263-ФЗ).

Начальное сальдо ЕНС на 1 января 2023 года формируется на основании имеющихся у налоговых органов сведений по состоянию на 31 декабря 2022 года. В частности, это информация о суммах (ч. 1 ст. 4 Закона № 263-ФЗ):

- неисполненных обязанностей по уплате налогов, авансовых платежей, страховых взносов, пеней, штрафов (за рядом исключений);

- излишне уплаченных (за рядом исключений) и излишне взысканных налогов, авансовых платежей, страховых взносов, пеней, штрафов;

- перечисленных в качестве ЕНП организацией или ИП и не зачтенных в счет исполнения соответствующей обязанности.

При формировании начального сальдо ЕНС стоит учесть следующее (ч. 4–6 ст. 4 Закона № 263-ФЗ):

- Не учитываются излишне уплаченные в бюджет субъекта РФ суммы налога на прибыль. Они будут зачтены в счет предстоящих платежей по этому налогу без заявления налогоплательщика. Если же сальдо без учета таких сумм отрицательное, то часть средств засчитывают в счет погашения неисполненных обязанностей, а остаток — в счет исполнения предстоящих платежей.

- В совокупную обязанность включаются суммы уплаченных по состоянию на 31 декабря 2022 года налогов, авансовых платежей, страховых взносов, по которым срок представления отчетности или направления инспекцией сообщения об исчисленных суммах налогов наступит после 1 января 2023 года. Впоследствии, в частности, после представления соответствующей отчетности размер совокупной обязанности уменьшается.

Если налоговые декларации и расчеты по налогам, сборам, страховым взносам, срок уплаты которых истек до 31 декабря 2022 года, представлены после 1 января 2023 года, то указанные в них суммы учитываются при формировании сальдо по ЕНС в общем порядке. Одновременно рассчитывается сумма пеней (ч. 7 ст. 4 Закона № 263-ФЗ).

Кроме того, после 1 января 2023 года налоговики не будут рассматривать заявления о возврате переплаты, ее зачете, отсрочке или рассрочке, если документы налогоплательщик подал ранее, но инспекция не вынесла решение до 31 декабря включительно (ч. 8 ст. 4 Закона № 263-ФЗ).

Вместо заключения

ЕНП позволит значительно упростить уплату налогов и взносов для организаций и ИП:

- один платеж в месяц не позднее 28-го числа, даже если это уплата к примеру, по истечении квартала или года;

- одно сальдо расчетов с бюджетом и не нужно подавать заявления об уточнениях и зачетах, в том числе между КБК и ОКТМО;

- один день на зачет положительного сальдо ЕНС;

- один день на принятие решения налоговиками о возврате положительного сальдо ЕНС.

А чтобы все эти упрощения ощутить в полной мере, не откладывайте подготовку до декабря 2022 года. Сделайте с налоговиками сверку по расчетам всех платежей, чтобы правильно определить входящее сальдо на 1 января 2023 года (подп. 11 п. 1, п. 2.1 ст. 32, п. 3 ст. 78 НК РФ).

- Отчет о движении денежных средств: как отразить НДС

- Привилегии малого бизнеса: права, о которых вы не знали

- Лето‑2022: масштабные изменения налогового законодательства

- Если индивидуального предпринимателя или руководителя компании призвали

- Какие обязанности по НДС возникают на УСН

- Расчет и оплата больничного листа работникам в 2022 году

- Как правильно рассчитать отпускные работникам в 2022 году. Примеры и калькулятор расчета

- Пособие по беременности и родам работнице. Чек‑лист для бухгалтера

- Как определить страховой стаж для исчисления больничного работнику

- Вы получили дополнительное профессиональное образование. Как мир узнает об этом?

Нас читают 167 300 человек

Получайте приглашения на бесплатные занятия, анонсы статей, расписание вебинаров и онлайн-курсов. Дайджест приходит 2 раза в месяц.

Подтвердите электронную почту

На отправлено письмо для подтверждения.

Вы можете изменить адрес

Вы подписаны на рассылку

Что делать, если письма Школы не приходят вам?

Чтобы письма не попадали в спам, добавьте свой адрес в адресную книгу.

В Mail.ru зайдите во вкладку «Еще» на верхней панели меню и выберите «Добавить в адреса».

В Gmail нажмите на стрелку справа от кнопки ответа и выберите из списка «Добавить пользователя «Контур Школа» в контакты».

В Яндекс.Почте нажмите в письме на контакт «Контур Школа» и кликните на кнопку «В адресную книгу».

В Outlook нажмите в письме правой кнопкой мыши на «Контур Школа» и выберите «Добавить в контакты Outlook», затем слева сверху «Сохранить и закрыть»

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур.

- Привилегии малого бизнеса: права, о которых вы не знали

- Если индивидуального предпринимателя или руководителя компании призвали

- Составляем ПФХД на 2023 год по‑новому. Что изменилось?

- Учет ОС и капитальных вложений в 2022 году

- Перенос убытков при ОСНО. Инструкция для бухгалтера

- Применение электронной транспортной накладной с 2022 года

Добрый день. Посмотрите комментарий Елены Строковой к вопросу Л. Торощиной, там она подробно рассказала про уведомления.

и в чем же ЕНП позволит значительно упростить уплату налогов и взносов для организаций и ИП? Тем, что создается еще одно промежуточное звено между налогоплательщиком и ФНС? Да, платеж будет один, а как же уведомления — практически те же платежки и ошибиться в КБК и ОКТМО можно так же, как и при платежах через банк? Где тут облегчение?

Ждать 5 дней, пока из одного кармана деньги подадут в другой -это оптимизация? К чему месяц разорвали — это что? Облегчение даже рядом не стояло, а вот путаница гарантирована, тем более нет четких разъяснений по 6-ндфл. фраза: тут играем, тут рыбу заворачиваем- именно про ЕНП!

В министерстве целые департаменты сидят, куют нововведения по налогам, а бухгалтер скоро жить на работе будет из-за их творчества, тем более, что с 1 января вводится еще масса изменений. Обидно, что мнение тех, кто не в теории , а на практике применяет эти хитро закрученные нововведения — никто не слышит!! Кто не хотел платить налоги, того и ЕНП не дисциплинирует. Кроме того, как только начнется уплата ЕНП, начнутся и всевозможные изменения, что добавит головной боли.

Добрый день.

Ответ от Елены Строковой:

Безусловно вы правы, ЕНП как и другие новшества налогового законодательства всем нам в очередной раз добавят головной боли.

Скорее всего, только с одной стороны, должно стать удобнее, ведь не придется заполнять несколько платежек по разным срокам уплаты налогов и страховых взносов. А с другой стороны, повлиять на очередность закрываемых долгов перед бюджетом у нас уже не получится, то есть нельзя будет сначала уплатить штраф, а потом погасить недоимку по налогу. И это не единственный минус.

Конечно же, налоговики будут определять совокупную обязанность организации и ИП в том числе на основании уведомлений об исчисленных суммах налогов и страховых взносах, представленных в ИФНС. (п. 5 ст. 11.3 НК РФ в ред., действ. с 01.01.2023).

Их должны будут подавать организации и ИП, если срок уплаты для налога установлен раньше, чем срок представления отчетности по этому налогу, либо если такую отчетность вообще сдавать не нужно (п. 9 ст. 58 НК РФ в ред., действ. с 01.01.2023).

И этот порядок уже пробуется на всех тех, кто добровольно перешел на ЕНП в 2022 году, и кто подает такое уведомление не позднее чем за 5 дней до срока уплаты налогов и страховых взносов. Однако, этот пятидневный срок с 01.01.2023 отменяется (п. 4 ст. 45.2 НК РФ в ред., действ. с 01.01.2023).

В общем случае уведомление подается в электронной форме по ТКС с применением усиленной КЭП либо через личный кабинет налогоплательщика. Срок подачи уведомления — не позднее 25-го числа месяца, в котором установлен срок соответствующего платежа. В частности, по НДФЛ и страховым взносам — ежемесячно, а по УСН и налогу на имущество — ежеквартально (ст. 58 НК РФ в ред., действ. с 01.01.2023).

Налогоплательщики, не указанные в п. 3 ст. 80 НК РФ, могут представить уведомление на бумажном носителе.

При этом налоговые агенты по НДФЛ указывают в уведомлении в том числе информацию о суммах НДФЛ, исчисленного и удержанного ими за период с 23-го числа месяца, предшествующего месяцу подачи уведомления, по 22-е число текущего месяца, который надо будет заплатить 28-го числа. Ведь последний день месяца больше не будет датой получения зарплаты, а соответственно НДФЛ и с аванса, и с зарплаты надо будет удерживать при их выплате (п. 2 ст. 223 НК РФ в ред., действ. с 01.01.2023). В отношении НДФЛ за период с 23 декабря по 31 декабря уведомление представляется не позднее последнего рабочего дня года.

Кроме того, поскольку налоговики будут вести единый налоговый счет (ЕНС) по каждому плательщику, где по дебету учитываются поступления ЕНП, а по кредиту — начисления по декларациям, расчетам, уведомлениям, решениям по проверкам (ст. 11.3 НК РФ в ред. с 01.01.2023), то перечислять ЕНП надо будет, как и сейчас, на единый КБК. Соответственно, к налоговикам в невыясненные поступления ЕНП не должен попасть, даже при ошибках в уведомлениях об исчисленных суммах налогов и страховых взносах в части КБК и ОКТМО.

Источник: school.kontur.ru