Основные правила работы с эскроу счетами, для чего они нужны, какие документы необходимы и как защититься от мошенников при помощи Эскроу счетов.

Что такое счет эскроу

Эскроу — это специальный банковский счет, который используют, чтобы снизить риски при оформлении какой-либо сделки. Одна сторона сделки вносит на счет эскроу деньги. Они замораживаются или, если говорить на банковском языке, депонируются. Эти деньги вторая сторона сделки получит только после того, как выполнит свои обязательства. Например, передаст право собственности, растаможит груз, переоформит машину.

Скажем, человек приобретает квартиру, но боится, что продавец обманет. Покупатель может открыть счет эскроу в банке — продавец получит деньги только после того, как у жилья сменится собственник.

Чтобы открыть такой счет, обе стороны сделки и банк заключают специальное соглашение — договор счета эскроу. В нем прописано, на каких основаниях банк должен перевести деньги получателю. Договор счета эскроу не следует путать с договором эскроу — о нем мы уже подробно рассказывали.

На счете эскроу можно депонировать не только деньги, но и другое движимое имущество — например, ценные бумаги. Недвижимость депонировать нельзя.

Кто участвует в сделке с использованием эскроу-счета

Того, кто вносит средства на счет, называют депонентом, а кто получает деньги, исполнив свое обязательство по договору, — бенефициаром. Тот, кто депонирует деньги или имущество на счете — это эскроу-агент .

Эскроу-агент — независимая сторона, которая выступает гарантом сделки, контролирует ее и определяет, выполнены ли требования договора между депонентом и бенефициаром. Что именно является доказательством выполнения этих требований, обычно решают сами стороны сделки.

Открывать счета эскроу в России имеют право только банки. Если у гаранта нет официального статуса кредитной организации, то он имеет право депонировать деньги или ценные бумаги, только открывая специальные номинальные счета.

ст. 926.6 ГК РФ — особенности депонирования бездокументарных ценных бумаг и безналичных денежных средств

Плюсы и минусы счета эскроу

- Бенефициар гарантированно получит деньги, если выполнит свои обязательства, а депонент защищен от мошенничества.

- Если одна из сторон решит расторгнуть сделку, счет закрывается автоматически, а деньги вернутся депоненту.

- Стороны могут выбрать, какие именно документы будут для банка доказательством совершения сделки.

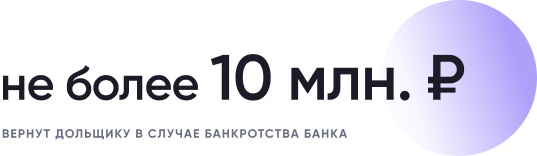

- Если речь идет о долевом строительстве жилья, то покупатель-депонент открывает счет эскроу бесплатно, а суммы до 10 млн рублей застрахованы в Агентстве по страхованию вкладов.

- Счет эскроу нельзя арестовать, даже если у депонента есть долги по налогам, штрафам, алиментам и т. п .

- Не все банки в России работают со счетами эскроу.

- До перевода бенефициару деньги на счете заблокированы, и депонент может их вернуть, только если расторгнет договор.

- Пока деньги лежат на счете эскроу, они не приносят прибыли — в отличие от депозита проценты на них не начисляют.

- Депонент должен заплатить за открытие счета комиссию — обычно 0,7—1% от суммы, в сделках по долевому строительству за обслуживание счета платит бенефициар — компания-застройщик.

Эскроу, банковская ячейка или аккредитив — что лучше

Помимо счета эскроу для гарантированных расчетов часто используют другие два финансовых инструмента — аккредитив и банковскую ячейку.

Банковская или депозитарная ячейка — это сейф в банке, который можно арендовать. По желанию клиента к ячейке может получить доступ и другой человек, предъявив определенные документы. Поэтому такие сейфы используют при покупке недвижимости. Покупатель арендует ячейку и кладет туда деньги. Когда договор купли-продажи зарегистрируют, продавец предъявит его сотрудникам банка и заберет деньги.

Аккредитив — это обязательство банка перевести деньги клиента получателю после того, как тот выполнит какое-то оговоренное заранее условие. Аккредитивы часто используют в торговых сделках, когда продавец и покупатель не особо друг другу доверяют. Банк выступает посредником. Вот как это работает: покупатель перечисляет деньги на счет, банк его замораживает. Когда продавец подтвердит поставку, ему перечислят деньги.

Банковская ячейка используется для расчетов наличными, а счет эскроу — всегда безналичный платеж. Если одна из сторон сделки — юридическое лицо, то использовать банковскую ячейку не получится. Нужны безналичные формы гарантийных расчетов — например, аккредитив или счет эскроу.

И в случае со счетом эскроу, и в случае с аккредитивом бенефициар получает деньги только после того, как выполнит условия сделки.

Несмотря на то что и банковскую ячейку, и аккредитив, и счет эскроу используют, чтобы снизить риски в сделках, эти три формы расчетов кое-чем отличаются.

Различия аккредитива, счета эскроу и ячейки

| Аккредитив | Счет эскроу | Банковская ячейка | |

|---|---|---|---|

| Форма договора | Утверждена Центробанком | Стороны могут вносить любые изменения | Стороны могут вносить любые изменения |

| Ответственность за платеж | Несет депонент | Несет банк | Несет депонент |

| Закрыть счет досрочно | Может депонент, в любой момент | Только если одна из сторон расторгнет договор | Может депонент, в любой момент |

| Получает деньги со счета | Получатель или тот, на кого он указал | Только бенефициар | Получатель или кто-то еще по переводному аккредитиву |

| Использовать в долевом строительстве | Нельзя | Необходимо, за исключением особых случаев | Нельзя |

| Страхование | Можно застраховать отдельным договором со страховой компанией | Если это сделка купли-продажи недвижимости, в том числе и договор долевого участия, то АСВ страхует до 10 млн рублей | Можно застраховать отдельным договором со страховой компанией |

| Деньги могут взыскать | Да | Нет | Да |

Если это сделка купли-продажи недвижимости, в том числе и договор долевого участия, то АСВ страхует до 10 млн рублей

Для каких видов сделок применяется счет эскроу

Счет эскроу применяют в сделках, где есть риск, что одна сторона не выполнит свои обязательства, если получит деньги вперед. Еще такие счета используют, когда между платежом и передачей товара проходит долгий срок — например, надо провести перерегистрацию собственности.

Чаще всего счета эскроу применяют:

- В долевом строительстве.

- При продаже недвижимости.

- При продаже ценных бумаг.

- При продаже бизнеса.

- При заключении мирового соглашения в судебных разбирательствах.

- В операциях с интеллектуальной собственностью — например, в продаже товарных знаков или изобретений.

Схема действия счета эскроу

Расчеты с применением счета эскроу основываются на трехстороннем договоре между депонентом-покупателем, бенефициаром-продавцом и эскроу-агентом . Сделка включает в себя несколько этапов.

- Стороны заключают договор: продавец обязуется поставить товар или оказать услугу, а покупатель оплатить ее. Банк в свою очередь гарантирует, что деньги будут переведены только после поставки.

- Покупатель открывает счет эскроу в банке и вносит нужную сумму.

- Банк блокирует деньги на счете.

- Продавец поставляет товар или услугу и предъявляет банку доказательства этого, например акт приема-передачи или свидетельство о новом собственнике имущества, например выписку из ЕГРН.

- Банк разблокирует счет и переводит деньги продавцу.

Кому принадлежат деньги на счете эскроу

По закону пока бенефициар не выполнил условия сделки, деньги, которые находятся на счете эскроу, принадлежат депоненту, но распоряжаться ими он не может. Как только бенефициар предоставил необходимые документы, он становится владельцем денег.

ст. 860.7 ГК РФ — договор счета эскроу

Банк-агент не имеет права брать в счет своего вознаграждения деньги со счета эскроу, если об этом не написано в договоре.

Открытие счета эскроу

Подписывать договор на открытие счета эскроу должны вместе все три стороны сделки: депонент, бенефициар и представитель банка. Исключение — договор долевого строительства: здесь бенефициар — это застройщик, который договаривается с банком заранее.

В договоре на открытие счета должны быть указаны все существенные условия сделки: какой товар продается или какая услуга предоставляется, кем, кому и в какие сроки.

Кроме того, в документах обязательно указывают, как бенефициар докажет, что выполнил условия сделки. Например, если речь о покупке квартиры, можно указать, что банк-агент переводит деньги только после того, как продавец предоставит в банк выписку из ЕГРН, что новым собственником жилья стал покупатель.

После этого депонент должен внести деньги на счет, а стороны оплатить услуги банка-агента .

Документы для открытия счета. В разных банках пакет документов, которые нужны, чтобы открыть счет, может отличаться. Но всегда клиент должен написать заявление на открытие счета и предоставить документ, подтверждающий личность.

У представителя юрлица попросят нотариально заверенные копии устава или учредительного договора, документа, подтверждающего полномочия — например, доверенность, а также сведения о финансовом положении компании. Это могут быть годовая бухгалтерская отчетность, аудиторское заключение и справка об отсутствии долгов по налогам.

Индивидуальный предприниматель должен предоставить копию паспорта, бухгалтерскую отчетность и справку об отсутствии долгов по налогам.

От физического лица потребуется только паспорт.

В некоторых банках клиента, открывающего счет эскроу, попросят заполнить специальную анкету — вопросник банка.

Особенности работы с эскроу-счетами при долевом строительстве

Счета эскроу и ФЗ № 214-ФЗ . С 1 июля 2019 года в России вступили в силу новые правила долевого строительства. Покупать жилье в строящемся доме можно только через счет эскроу. Застройщик получит деньги лишь после того, как передаст жилье покупателю.

ст. 15.4 ФЗ № 214-ФЗ — привлечение застройщиками средств участников долевого строительства через счета эскроу

Вот как это работает: покупатель открывает счет эскроу в банке, с которым работает застройщик, потом регистрирует договор долевого участия и вносит на счет деньги. Банк кредитует застройщика. Когда дом введут в эксплуатацию, покупатель получит квартиру, застройщик — деньги со счета, а банк — свои платежи.

Страхование счетов эскроу. Деньги на счете эскроу застрахованы, только если это сделка купли-продажи недвижимости. Срок страховки истекает через три рабочих дня после перехода права собственности к покупателю.

Если речь о договоре долевого участия, то деньги дольщика застрахованы на весь срок строительства — пока не сдадут квартиру.

Если у банка отзовут лицензию, то деньги переведут на счет эскроу в другом банке. Правда, компенсируют не более 10 миллионов рублей, даже если один дольщик открыл несколько счетов эскроу в этом банке.

Чтобы получить страховку, надо написать заявление в Агентство по страхованию вкладов, предоставить паспорт и копию договора на открытие счета.

Применение эскроу-счета при приобретении недвижимости

Счет эскроу можно использовать как способ расчета при покупке жилья и на вторичном рынке. Например, продавец настаивает на предоплате, так как боится, что не получит деньги после перехода собственности на квартиру. А покупатель в свою очередь боится платить вперед, потому что кругом мошенники.

В этом случае продавец и покупатель могут указать в договоре купли-продажи , что расчет происходит через счет эскроу. Обе стороны придут в банк, откроют счет, и покупатель внесет на него деньги. Как только Росреестр зарегистрирует переход права собственности на жилье к покупателю, продавец предъявит выписку из ЕГРН в банк и получит свои деньги.

Счета эскроу появились в борьбе с недобросовестными застройщиками, чтобы покупатель квартиры в новостройке не играл в русскую рулетку и был уверен, что его дом достроят или хотя бы вернут вложенные деньги. Ниже рассмотрим особенности, этапы сделки с эскроу , а также плюсы и минусы этой схемы покупки квартиры. 11 августа 2022. … Эскроу счета : что это и как появилось. Упомянутые организации. Компания.

Что такое эскроу-счет и правила работы с ним

При выборе квартиры в новостройке будущий собственник должен оценить все риски, связанные с покупкой. Один из основных страхов покупателя квартиры — незавершенное строительство. Рассмотрим, как счета эскроу помогают обезопасить дольщиков от потери финансов.

Что такое эскроу счет?

Эскроу счет — это банковский счет, предназначенный для обеспечения безопасности в расчетах между застройщиком и покупателем. Правовой режим эскроу счета устанавливается банком в соответствии с государственным законодательством, нормативными актами Центрального банка Российской Федерации и заключенным договором счета.

Схема покупки жилья через эскроу-счета не сильно отличается от существовавшей ранее, когда после регистрации договора долевого участия в Росреестре дольщик вносил средства на счет девелопера. Переход застройщиков на счета эскроу начался в середине 2019 года. По закону (в соответствии со статьей 214-ФЗ) с 1 июля такие счета используются для покупки недвижимости в строящемся объекте. Важно отметить, что строительства, начатые ранее срока закона, не замораживаются.

Как работает эскроу?

Средства покупателей на счетах эскроу будут доступны застройщику только после окончания строительства. Если застройщик планирует вести свои работы за счет заемных средств, он получает в банке кредит на отдельный банковский счет, а банк на основании договора помогает контролировать платежи подрядчикам. Для начала работы застройщику достаточно оформить заявку и заключить договор, также можно подключить услугу дистанционного банковского обслуживания для отслеживания статуса документов. Таким образом банковский контроль помогает избежать нецелевого расходования средств и исключить ненужных субподрядчиков или выявить посреднические цели. Кроме того, застройщик обязан указывать в отчетности детальную информацию по расходованию средств.

Другими словами, ни покупатель, ни застройщик не могут получить или использовать деньги со счета эскроу. Это позволяет обеспечить средствам защиту и исключить риск потери капитала или неуплаты на 100%. Если по какой-либо причине застройщик не заканчивает строительство, дольщик может не только вернуть собственные средства, но и получить неустойку.

Порядок расчета по счетам эскроу

Как выглядит процесс работы с эскроу счетом? Условно его можно разбить на 3 этапа: открытие — пополнение — закрытие.

Открытие

• Покупатель оставляет заявку в банке на открытие счета эскроу;

• В банк предоставляются необходимые документы;

• После предоставления данных, заключается трехсторонний договор и отрывается счет.

Пополнение

Положить денежные средства на счет можно любым удобным способом: в отделении банка, через интернет-банк или в мобильном приложении. Покупатель квартиры может использовать как собственные финансы, так и воспользоваться ипотечным кредитом. В случае одобрения ипотеки банк самостоятельно направит денежные средства на открытый ранее эскроу. При этом для клиента открывается отдельный счет для ежемесячной оплаты клиентом заемных средств. Для получения ипотеки и для открытия эскроу могут быть выбраны разные банки.

Сумма на счете эскроу автоматически замораживается банком и ее невозможно будет снять ради других целей.

Закрытие

Механизм перевода денег застройщику довольно прост. После ввода здания в эксплуатацию, банк самостоятельно переводит средства со счета застройщику, после чего счет эскроу закрывается. У покупателя есть гарантия, что его деньги будут в безопасности, а застройщик уверен, что получит оплату.

Продажа через эскроу счета

С помощью эскроу-счетов можно не только купить квартиру в новостройке, но и приобрести недвижимость на вторичном рынке. Это альтернатива открытию обычной банковской ячейки или аккредитиву, позволяющая обеспечить гарантию транзакции.

Оформление такого типа сделки аналогично ситуации с застройщиком. Использование счета эскроу подразумевает наличие прописанных условий для выполнения сделки между продавцом и покупателем недвижимости, которые они совместно предоставляют выбранному банку. Единственное отличие состоит в том, что продавец получает средства при предоставлении документа, подтверждающего переход права собственности (выписка из ЕГРН).

Можно ли забрать деньги назад?

Вернуть денежные средства и расторгнуть договор можно в следующих случаях:

• Завершения срока действия договора по счету эскроу;

• Расторжения договора по соглашению между дольщиком и застройщиком;

• Невозможности компании достроить объект или заморозка строительства;

• Расторжения договора дольщиком по своей инициативе.

Покупатель также имеет возможность заключить новый контракт с другой строительной компанией по своему выбору. В этом случае деньги останутся на счете, чтобы гарантировать оплату в соответствии с новым соглашением.

В случае банкротства банка покупатель может вернуть средства, сумма которых не превышает 10 млн рублей, так как именно такие счета дополнительно страхуются АСВ — Агентством по страхованию вкладов. Средства покупателя страхуются на весь срок: со дня их размещения на счете эскроу до дня официальное передачи недвижимости и списания денег на счет компании застройщика.

Могут ли приставы арестовать счета эскроу?

Нет. В соответствии со статьей 860.8 ГК РФ Ч. 4 установлен запрет на арест или списание денежных средств со счета эскроу. На период строительства деньги находятся уже не у покупателя, но еще не у строительной компании, поэтому и списать их нельзя. Взыскать средства могут только в том случае, если счет эскроу был закрыт, и покупатель вернул себе средства в связи с невыполнением сделки.

Аналогичная норма установлена ст. 73.3 ФЗ ч. 1 «Об исполнительном производстве», согласно ей на имущество, переданное на депонирование эскроу-агенту, и в том числе на денежные средства, находящиеся на счете эскроу, не может быть обращено взыскание по долгам эскроу-агента, депонента или бенефициара.

В чем выгода?

Основное преимущество такого подхода в расчетах — безопасность и гарантия. В отличие от открытия ячейки или аккредитивов, эскроу обладает рядом значительных преимуществ:

• Нет необходимости использовать наличные средства для заключения и оплаты сделки;

• Исключение возможности обмана дольщика;

• Покупатель сам выбирает банк, через который будет проводиться операция;

• Возможность оформления ипотеки;

• Застройщик гарантированно получит средства после завершения работ;

• Покупатель в праве вернуть себе деньги, если объект не был сдан;

• Бесплатное открытие и обслуживание счета;

• Суммы, не превышающие 10 млн рублей, страхуются государством;

• Средства на счете не могут быть взысканы, даже если у владельца есть неуплаченные штрафы, налоги или долги.

Какие есть минусы?

При всех преимуществах использования эскроу счетов необходимо учитывать и недостатки. Один из них уже упоминался — в случае банкротства банка покупателю будет возвращена только страховая сумма в размере 10 млн рублей, при наличии на счете большего количества денежных средств существует риск их потери.

Также следует отметить, что при покупке квартиры в ипотеку уплаченные до расторжения договора проценты банку не могут быть возвращены.

Использование счетов эскроу стало очень популярным среди участников рынка недвижимости. Сегодня такие счета — единственный способ минимизировать риск потерь в долевом строительстве и сберечь нервы покупателя. Подходите осознанно к выбору банка для открытия счета, внимательно изучите договор, чтобы быть уверенным в безопасности ваших средств.

персональных данных в соответствии с политикой АО «Банк ДОМ.РФ» и соглашаетесь с политикой обработки файлов cookie’>

Что такое эскроу — счет и зачем он нужен при покупке квартиры в новостройке . Эскроу — счет — это специальный счет в банке, который открывается для расчетов между покупателем квартиры в строящемся доме и застройщиком. Плательщик вносит деньги в банк, после чего они замораживаются или, если использовать профессиональную терминологию, депонируются. Застройщик получает деньги за недвижимость только после сдачи дома в эксплуатацию в срок, указанный в проектной декларации. Если застройщик не сдаст дом вовремя, средства со счета будут возвращены покупателю.

Двенадцать вопросов об эскроу-счетах в долевом строительстве

На вопросы отвечает Юрий Кочергин, юрист и генеральный директор «Центра юридического сопровождения».

Что такое эскроу-счет?

Эскроу-счет — это счет в банке, на котором хранятся деньги дольщиков. Покупатель не передает деньги за квартиру напрямую продавцу, а переводит их на счет, к которому у застройщика нет доступа.

Суть эскроу-счета в том, что застройщик не получит деньги, пока не передаст первую квартиру покупателю. Так исчезает риск потерять деньги из-за банкротства или мошенничества застройщика и решается проблема обманутых дольщиков. При этом застройщик получает деньги на стройку не от дольщиков, а от банка в виде кредита.

Обязательно ли использовать эскроу-счета?

Использование эскроу-счетов обязательно с 1 июля 2019 года. Если до этой даты застройщик получил разрешение на строительство — РНС, он может не использовать эскроу-счета.

Некоторые застройщики специально запускали проекты раньше июля 2019 года, чтобы продавать квартиры по старой схеме без эскроу-счетов. Но через несколько лет, когда старые дома закончатся, все квартиры в новостройках будут продаваться только через эскроу-счета.

Для каждого покупателя банк открывает отдельный эскроу-счет по договору долевого участия. Если покупать три квартиры, будет три отдельных эскроу-счета. При этом покупатель не платит банку за открытие эскроу-счета — это прямо сказано в ФЗ-214, статья 15.5, пункт 5.

Какой закон регулирует?

Эскроу-счета регулируют два закона: статья 860.7 Гражданского кодекса — описывает, что такое эскроу-счет и как он работает, и статья 15.4 ФЗ-214 — регулирует работу эскроу-счетов в долевом строительстве.

В каких случаях покупатель может забрать деньги?

У покупателя есть несколько оснований, чтобы вернуть деньги с эскроу-счета:

- окончание срока депонирования;

- нарушение застройщиком обязательств по договору долевого участия;

- банкротство застройщика.

Депонирование — это срок размещения денег на эскроу-счете, его прописывают в договоре на счет и долевое участие. Обычно указывают с запасом в 3 – 6 месяцев на случай, если стройка затянется, но если срок закончился, дольщик вправе забрать деньги.

Еще деньги можно забрать, если покупатель и застройщик расторгли договор долевого участия. При этом неважно, как именно расторгли: по соглашению сторон, в суде или в одностороннем порядке.

Когда застройщик получает деньги?

Застройщик получает деньги с эскроу-счета, только когда достроит дом. Технически доступ к деньгам появляется после регистрации права собственности на первую квартиру в доме.

Если застройщик не сможет ввести дом в эксплуатацию, забросит стройку или обанкротится, деньги с эскроу-счета он не получит — банк вернет их покупателям.

Что такое раскрытие эскроу-счетов?

Сейчас застройщик получает деньги через 3 – 5 месяцев после регистрации права собственности на первую квартиру. Но в июне 2020 года Минстрой предложил давать застройщику доступ к деньгам раньше: после получения разрешения на ввод дома в эксплуатацию — это и называется раскрытием эскроу-счетов.

У Минстроя такие аргументы за раскрытие счетов:

- застройщик сможет получить деньги дольщиков раньше;

- быстрее закроет свои кредиты и, возможно, снизит цены на квартиры;

- на этапе ввода в эксплуатацию риски для дольщиков минимальны.

Но на момент публикации статьи раскрытие еще не используется, а только обсуждается.

Нужен ли эскроу-счет, если дом уже построен?

Если квартиру продают в уже сданном доме, эскроу-счет не нужен. Закон обязывает использовать эскроу-счета только для дольщиков — тех, кто покупает квартиры на стадии строительства.

Для покупки квартиры в готовом доме или на вторичном рынке эскроу-счет не нужен, но для передачи денег можно использовать банковскую ячейку или сервис безопасных расчетов.

Какие нюансы с эскроу-счетами при покупке в ипотеку?

Принципиальных нюансов нет. Покупатель может взять ипотеку в одном банке, а эскроу-счет завести в другом — за это не берут дополнительную плату. Просто у покупателя будет два разных банка: банк-эскроу-агент и банк-кредитор.

При этом использование эскроу-счета не отбирает у покупателя права рефинансировать ипотеку. Эти две вещи никак не связаны и не влияют друг на друга.

Единственный нюанс: банк-кредитор может брать комиссию за перевод денег на эскроу-счет в чужом банке. Этот момент лучше уточнить перед заключением договора, например, у ипотечного менеджера или по звонку на горячую линию.

Какие банки работают с эскроу?

Список банков, которые имеют право работать с эскроу-счетами, обновляется каждый месяц. Поэтому лучше проверять на сайте Центробанка перед открытием счета.

Список банков, которые вправе работать с эскроу-счетами, можно скачать на сайте Центробанка в разделе Информация по кредитным организациям

На 1 июля 2020 года в списке 94 банка, привычные — Сбербанк, Росбанк, Россельхозбанк, Альфа-банк — и не очень: Чайна констракшн банк, Тойота-банк, Роскосмосбанк.

А если банк лишится лицензии?

Если у банка отберут лицензию, покупатели получат возмещение от агентства по страхованию вкладов. Максимальная сумма возмещения 10 млн рублей.

Квартиры в Москве и Петербурге могут стоить больше 10 млн рублей, поэтому покупателю нужно проверять не только застройщика, но и банк: смотреть, сколько лет банк работает, какой у него рейтинг надежности и сколько активов.

В чем минусы эскроу-счетов?

Главный минус — рост цен на квартиры. Раньше застройщики получали деньги от дольщиков напрямую, а сейчас стройку финансируют банки через кредиты. Застройщики платят банкам проценты, и себестоимость жилья растет.

Некоторые потеряли доход от инвестиций в недвижимость. Застройщикам нет смысла продавать квартиры на этапе котлована: деньги они всё равно получат только после регистрации права собственности на первую квартиру. Продажи стали открывать позже, и люди, которые раньше зарабатывали на разнице между покупкой квартиры на этапе котлована и продажей готовой, потеряли свой доход.

Комментарий Самолета

Доход от инвестиций в недвижимость стал меньше по сравнению с предыдущим периодом, но если сравнивать с обычным вкладом в банке, инвестиции выгоднее. Особенно на фоне снижения ставок по вкладам: например, стоимость квартиры за время строительства в течение двух лет в среднем увеличивается на 30 – 35% — это 17,5% годовых, а на вкладе можно заработать 5 – 6%.

Молодые компании со смелыми, нетиповыми проектами не могут оплачивать кредиты банков и вынуждены закрываться или менять стратегию в пользу типового, понятного покупателям жилья.

Как застройщики обходят требование об эскроу-счетах?

С 1 июля 2019 года стали обязательны эскроу-счета, но если у застройщика уже были проекты, он мог работать по старой схеме. Для этого нужно было соблюсти два условия:

- продать 10% квартир;

- построить объект на 30%.

И в июле прошлого года застройщики массово продавали квартиры дочерним компаниям и искусственно подогревали спрос, чтобы соответствовать первому критерию. Затем дочерние компании, а иногда и сотрудники, перепродавали квартиры по договору переуступки — это законом не запрещено.

Еще одним вариантом обхода эскроу-счетов может стать краудфандинг — сбор денег через инвестиционные площадки. Идея такая: люди или компании скидываются понемногу для достижения какой-либо цели, которая не противоречит закону. Это может быть разработка компьютерной игры, открытие ресторана для котов или строительство дома.

Теоретически краундафинг могут использовать застройщики, у которых есть идеи и опыт, а денег нет. Этим способом могут злоупотреблять и крупные компании с деньгами, чтобы не работать с эскроу-счетами, но вряд ли краундафинг на многоквартирные дома станет массовым явлением — слишком высокие риски.

Если у вас тоже есть вопросы по эскроу-счетам, задавайте в комментариях, постараемся ответить.

Группа «Самолет» строит квартиры за нормальные деньги, а покупать их можно в рассрочку и в ипотеку. Так что ставим финансовую цель и берем курс на квартиру. Уи!

Эскроу — счет — это счет в банке, на котором хранятся деньги дольщиков. Покупатель не передает деньги за квартиру напрямую продавцу, а переводит их на счет , к которому у застройщика нет доступа. Суть эскроу — счета в том, что застройщик не получит деньги, пока не передаст первую квартиру покупателю. Так исчезает риск потерять деньги из-за банкротства или мошенничества застройщика и решается проблема обманутых дольщиков. При этом застройщик получает деньги на стройку не от дольщиков, а от банка в виде кредита. Обязательно ли использовать эскроу — счета ? Использование эскроу — счетов обязательно с 1 июля 2019 года.

Эскроу-счет – простыми словами

В последние годы эскроу-счета получили широкое распространение на рынке недвижимости. Этот механизм позволяет избежать рисков, связанных с участием в долевом строительстве, и помогает дополнительно обезопасить сделки на вторичном жилье.

Что такое эскроу счет, для чего его используют?

Эскроу-счет – это специальный банковский счет, на котором размещаются денежные средства дольщиков до момента окончания строительства. Ни покупатель жилья, ни застройщик не могут использовать их до передачи готового жилья или расторжения договора ДДУ.

Все строительные работы проводятся на собственные средства застройщика или кредитные средства, которые он получает в банке. Если по какой-то причине строительство многоквартирного дома не будет завершено в срок (например, в связи с банкротством застройщика), дольщик сможет вернуть свои деньги в полном объеме, а также получить дополнительно неустойку (подробнее о способах взыскания неустойки можно прочитать в нашей инструкции: Как взыскать неустойку по ДДУ?).

Это правда, что можно вывести деньги с эскроу-счета в любой момент?

Нет, дольщик может вывести средства со счета, если застройщик не выполнит свои обязательства по договору ДДУ. К числу наиболее распространенных причин, по которым покупатель может потребовать возврата своих вложений, относятся банкротство застройщика, неудовлетворительное качество строительных работ, нарушение сроков передачи готового жилья.

В каком банке можно открыть эскроу-счет?

Одновременно с подготовкой проектной документации застройщик выбирает банк, который будет сопровождать проект строительства многоквартирного дома вплоть до сдачи его в эксплуатацию. Именно в этом банке участники долевого строительства открывают эскроу-счета.

Как открыть счет эскроу?

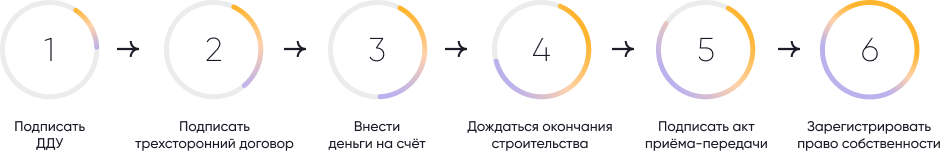

На первый взгляд может показаться, что эскроу-счета являются чем-то сложным. В действительности после того, как покупатель выбрал подходящее жилье в строящемся доме, вся процедура укладывается в несколько шагов:

Обратиться в офис застройщика и подписать договор участия в долевом строительстве;

Заключить трехсторонний договор с банком и застройщиком о создании эскроу-счета и дождаться его открытия. Если жилье приобретается в ипотеку, дополнительно с банком заключается договор о выдаче ипотечного кредита;

Внести денежные средства на эксроу-счет (в размере первоначального взноса или стоимости квартиры);

Ожидать окончания строительства и введения дома в эксплуатацию;

После того, как покупатель подписывает акт-приема передачи квартиры, банк переводит деньги с эскроу-счета на специальный счет застройщика;

Оформить квартиру в собственность (подробнее о способах оформления жилья в собственность можно прочитать в нашей инструкции: Как оформить квартиру в собственность?).

Какие документы потребуются от дольщика для открытия эскроу-счета?

Для открытия счета потребуются паспорт и оригинал договора участия в долевом строительстве. В случае оформления ипотеки банк также может дополнительные документы, в том числе справку о доходах. Точный перечень необходимо уточнять в непосредственно банке.

Обязательно ли оформлять ипотеку в том же банке, в котором открыт эскроу-счет?

Нет, эскроу-счет и ипотека могут быть оформлены в разных банках. Покупатель квартиры может подать заявку на выдачу кредита в любой банк, предлагающий наиболее выгодные условия.

Как работает эскроу-счет при оформлении ипотеки?

После того, как дольщик заключил договор ДДУ с застройщиком и открыл счет эскроу, он может перейти к оформлению ипотеки. В случае, если заявка на выдачу ипотечного кредита одобрена, после завершения всех документальных формальностей банк безналичным способом переводит средства на эскроу-счет. Они замораживаются до момента завершения строительства или обстоятельств, связанных с банкротством строительной компании или нарушением условий договора.

Одновременно банк открывает отдельный кредитный счет, на который дольщик ежемесячно перечисляет ипотечные платежи.

Кому принадлежат деньги, размещенные на эскроу-счете?

До момента передачи квартиры деньги на эскроу-счете принадлежат дольщику. После того, в банк предоставляются документы, подтверждающие выполнение условий договора ДДУ (акт приема-передачи или выписка из ЕГРН), средства переходят в распоряжение застройщика.

Чем эскроу отличается от аккредитива?

Эскроу-счет является альтернативой аккредивному счету при покупке недвижимости. В обоих случаях перечисление денег происходит только после выполнения продавцом и покупателем определенного набора условий, например, перерегистрации права собственности на квартиру или подписания акта-приема передачи.

Основания для открытия счета. Эскроу-счет создается на основании трехстороннего договора между банком, покупателем и продавцом (чаще всего им выступает застройщик), в котором четко прописываются условия перечисления денежных средств. Аккредитивный счет открывается по заявлению плательщика, в котором прописываются условия закрытия сделки.

Страхование счета. Деньги, размещенные на эскроу-счетах застрахованы Агенством по страхованию вкладов. В случае банкротства кредитной организации средства будут компенсированы в полном объеме (но не более 10 млн рублей). В то же время аккредитивные счета не подпадают под систему страхования вкладов.

Что происходит с эскроу-счетом при банкротстве застройщика?

В этом случае есть несколько сценариев развития событий. Участник долевого строительства может потребовать расторжения договора ДДУ и возврата средств.

Если принято решение о том, что многоквартирный дом будет достраиваться другим застройщиком, и участник долевого строительства с этим согласен, деньги остаются на эскроу-счете до момента передачи готового жилья.

Что произойдет, если обанкротится банк

Средства, размещенные на эскроу-счетах, застрахованы. В случае банкротства кредитной организации потери дольщика (но не более 10 млн рублей) будут компенсированы Агентством по страхованию вкладов. Например, если вы приобрели квартиру стоимостью 11 млн рублей с помощью эскроу-счета, вернуть удастся только 10 млн рублей.

Можно ли использовать эскроу-счет для покупки жилья на вторичном рынке?

Чаще всего эскроу-счета используются для приобретения квартир в новостройках, но они также применяются при сделках со вторичным жильем. Они являются альтернативой аккредитивному счету и банковской ячейке и позволяют гарантировать, что стороны выполнят все условия договора купли-продажи.

При использовании эскроу-счета соответствующее условие прописывается в договоре между продавцом и покупателем, после чего они совместно обращаются в банк. Покупатель перечисляет деньги на счет, где они хранятся до момента, когда продавец предоставит документ, подтверждающий переход права собственности (выписку из ЕГРН).

Плюсы и минусы счета эскроу

Эскроу-счета позволяют гарантировать безопасность покупки жилья в строящихся домах и фактически исключить возможность потери денежных средств. При любом исходе дольщики получат готовую недвижимость или вернут вложенные деньги.

Если вы планируете покупку вторичного жилья, несомненным плюсом будет то, что обслуживание эскроу-счетов чаще всего оказывается дешевле аккредитивов. Во многих случаях при оформлении ипотеки на покупку жилья эскроу-счет открывается бесплатно.

Также счет эскроу не может быть арестован за неоплаченные штрафы, налоги или алименты, что создает дополнительные гарантии сохранности денег до момента передачи жилья.

Тем не менее, у покупки жилья с использованием эскроу-счета есть ряд недостатков. Если вы приобретаете квартиру с помощью ипотечного кредита, и застройщик не сможет завершить строительство, проценты, уплаченные банку, вернуть не получится. Кроме того, при покупке квартиры стоимостью более 10 млн рублей сохраняется риск, что не удастся компенсировать полную стоимость жилья.

Использование эскроу — счетов должно защитить права покупателей квартир в новостройках — дольщиков. Сейчас деньги за строящиеся квартиры дольщики перечисляют сразу на счёт застройщика, и он может использовать их по своему усмотрению — например, пустить на строительство конкретно этого или других объектов. … Эскроу — счета открываются в банке, который финансирует проект застройки. То есть в определённой степени у застройщика есть выбор, в какой банк обратиться за кредитом, но на практике получить средства под жилищное строительство непросто, так как банки рассматривают такую инвестицию как рискованную.

- https://journal.tinkoff.ru/guide/escrow/

- https://domrfbank.ru/blog/kak-rabotaet-eskrou-schet/

- https://svoi.io/escrow/

- https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/eskrou-schet-chto-eto-prostymi-slovami/