В своей деятельности строительные организации использую большое количество материально производственных запасов различного рода и номенклатур. В строительных организациях учет материальных ценностей ведется в соответствии с Положением по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденным приказом Минфина РФ от 09.06.2001 №44н.

Бухгалтерский учет материалов ведется на счете 10 «Материалы», к которому открываются субсчета:

1. Сырье и материалы

2. Покупные полуфабрикаты и комплектующие изделия, конструкции и детали

4. Тара и тарные материалы

5. Запасные части

6. Прочие материалы

7. Материалы, переданные в переработку на сторону

8. Строительные материалы

9. Инвентарь и хозяйственные принадлежности

10. Специальная оснастка и специальная одежда на складе

11. Специальная оснастка и специальная одежда в эксплуатации.

В составе материальных ценностей строительных организаций учитывается приобретенная специальная одежда, специальная обувь и защитные приспособления. Субсчет 10-10 «Специальная оснастка и специальная одежда на складе» предназначен для учета поступления, наличия и движения специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, находящейся на складах организации или в иных местах хранения.

«Бухгалтерский и налоговый учет в Строительстве» Пробный урок курса

На субсчете 10-11 «Специальная оснастка и специальная одежда в эксплуатации» учитывается поступление и наличие специального инструмента, специальных приспособлений, специального оборудования и специальной одежды в эксплуатации (при производстве продукции, выполнении работ, оказании услуг, для управленческих нужд организации). По кредиту субсчета 10-11 отражается погашение (перенос) стоимости специального инструмента, специальных приспособлений, специального оборудования и специальной одежды на себестоимость продукции (работ, услуг) в корреспонденции с дебетом счетов учета затрат. Списание остаточной стоимости объектов при их досрочном выбытии отражается в корреспонденции с дебетом счета 91 «Прочие доходы и расходы». В соответствии с приказом Минфина РФ «Об утверждении Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды» от 26 декабря 2002 №135н стоимость спецодежды погашается линейным способом исходя из срока полезного использования спецодежды.

Системы и методы учета материалов во многом зависят от способа их хранения. Существуют следующие виды складов:

Передача материалов с центрального склада на приобъектный склад не считается расходом материалов и отражается в учете как внутреннее перемещение.

На складах различаются следующие условия хранения материалов:

Открытое хранение допускается для материалов, устойчивых к погодным условиям, а также для тех, хранение которых в помещении нецелесообразно или невозможно (гравий, песок, кирпич). Полузакрытое хранение подразумевает размещение материальных ценностей в бункерах и резервуарах. Закрытому хранению соответствуют территории складских помещений.

В строительном производстве система учета материалов может быть:

В основе системы непрерывного учета лежит оперативно бухгалтерский (сальдовый) метод, который используется при закрытом способе хранения. Расход материалов определяется с помощью карточек, на которых ежедневно отражается их движение.

В основе периодического учета системы лежит инвентаризация, т.е. количество израсходованных материалов открытого хранения определяют на основании данных инвентаризации, проводимой ежемесячно по окончании месяца.

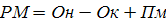

Расход материалов за месяц можно определить по формуле (1.1) уравнения материального баланса:

(1.1)

Рм — расход материалов;

Ок — остаток материалов на конец месяца;

Он — остаток материалов на начало месяца;

Пм — приход материалов за месяц.

Материалы отпускаются в производство на основании лимитно-заборных карт (М-8), требований-накладных (М-11) по объему, весу, площади и счету с указанием кодов заказов, объектов строительства, видов работ, для производства которых они были отпущены, в строгом соответствии с разрабатываемыми строительной организацией и утверждаемыми ежегодно нормами расхода ресурсов.

Конструкции и детали в виде технологических комплектов завозятся на строительные площадки на основании комплектовочных карт в соответствии с графиками производства работ.

В строительстве также используется ряд специфических документов:

— материальные отчеты, составляемые каждым материально ответственным лицом (прорабом, начальником строительного участка), используются для списания материалов на производство (форма М-19);

— отчеты о расходе основных материалов в строительстве в сопоставлении с расходом, определенным по производственным нормам (форма М-29);

— журналы учета выполненных работ по каждому выполненному объекту строительства (форма КС-6).

Материалы отпускаются в производство по производственным нормам; при этом возможны отклонения от норм, которые могут быть вызваны заменой одного материала другим, сверхлимитным отпуском. При замене материала оформляется требование на замену. К сверхлимитному отпуску материалов относится дополнительный отпуск, связанный с исправлением или возмещением брака и покрытием перерасхода материалов. Отклонения должны быть оформлены сигнальными документами, которые прилагаются к материальным отчетам. В целях организации правильного учета, анализа и обобщения причин отклонений разрабатываются группировки причин этих отклонений, а также перечень служб, отделов, деятельность которых может оказать влияние на возникновение отклонений. В зависимости от метода их выявления различают два вида отклонений от норм:

Документированные отклонения связаны с отклонениями от норм расхода по количеству в натуральном выражении. Они оформляются сигнальными документами. На основании сигнальных документов подотчетные лица должны составлять и представлять руководству строительной организации рапорт об отклонениях с необходимыми обоснованиями и намечаемыми мерами по ликвидации отклонений. Обоснованный перерасход материалов по количеству, разрешенный руководителем строительной организации, подлежит списанию на затраты. При необоснованности расхода материалов перерасход подлежит возмещению за счет виновных лиц.

Недокументированные отклонения связаны с изменением цен. На эти отклонения никаких документов в период текущего учета не составляется.

Материалы оцениваются по фактической себестоимости приобретения, в которую включаются затраты на доставку до приобъектного склада.

При отпуске материалов в производство или ином их выбытии оценка материалов, производится одним из следующих способов, закрепленном в учетной политике предприятия:

Источник: poisk-ru.ru

Долевое строительство бухгалтерский учет — особенности

Застройщик передает дольщикам-физлицам квартиры и нежилые помещения в многоквартирном доме. В договоре услуги застройщика не выделены.

Финансовый результат определяется как экономия – разница между суммой полученных средств от дольщиков и расходами на строительство. В такой ситуации у застройщика есть два варианта для бухгалтерского учета операций.

Какой вам подходит, выбирайте сами. Но учтите, что первый безопасный, а второй более достоверный с точки зрения бухучета.

Способ первый – безопасный

Застройщик отражает полученные от дольщиков средства по кредиту счета 76. Эти средства направляются на то, чтобы покрыть расходы на строительство дома. При этом расходы застройщик учитывает по дебету счета 08.

По окончании строительства застройщик закрывает счет 08 в дебет счета 76 и определяет экономию. Она отражается как выручка по кредиту счета 90 в корреспонденции с дебетом счета 76.

Застройщик не отражает реализацию передаваемых объектов долевого строительства, поскольку он не оформляет на себя право собственности на построенные объекты до передачи их дольщикам.

Значит, формального перехода права собственности от застройщика к участникам долевого строительства на эти объекты не происходит.

| ДЕБЕТ 51 КРЕДИТ 76 – получили от дольщиков средства на покрытие расходов по строительству многоквартирного дома; |

| ДЕБЕТ 51 КРЕДИТ 62 – получили от дольщиков средства на уплату вознаграждения застройщику за услуги; |

| ДЕБЕТ 08 КРЕДИТ 10, 70, 60… – отразили расходы на строительство дома; |

| ДЕБЕТ 20 КРЕДИТ 70, 60… – отразили расходы, связанные с оказанием услуг дольщикам; |

| ДЕБЕТ 62 КРЕДИТ 90 – отразили выручку от реализации услуг дольщикам; |

| ДЕБЕТ 90 КРЕДИТ 20 – списали расходы, связанные с оказанием услуг дольщикам; |

| ДЕБЕТ 76 КРЕДИТ 08 – отразили передачу объектов долевого строительства (жилых и нежилых помещений) дольщикам; |

| ДЕБЕТ 76 КРЕДИТ 90 – отразили экономию средств дольщиков. |

Способ второй – рискованный

В налоговом учете поступившие от дольщиков средства застройщик учитывает как целевые

Этот подход применяет застройщик, если он руководствуется выводами пункта 11 постановления Пленума ВАС от 11 июля 2011 г.

№ 54 «О некоторых вопросах разрешения споров, возникающих из договоров по поводу недвижимости…» Он основан на утверждении, что передача объекта долевого строительства в рамках ДДУ является разновидностью сделки купли-продажи.

Таким образом, в бухгалтерском учете застройщик отражает выручку от реализации передаваемых объектов в рамках долевого строительства.

| ДЕБЕТ 51 КРЕДИТ 76 – отразили средства дольщиков, полученные по долевым договорам; |

| ДЕБЕТ 20 КРЕДИТ 60 – отразили расходы по строительству объекта; |

| ДЕБЕТ 19 КРЕДИТ 60 – отразили НДС, предъявленный поставщиками и подрядчиками; |

| ДЕБЕТ 43 КРЕДИТ 20, 19 – сформировали себестоимость готовой строительной продукции; |

| ДЕБЕТ 76 КРЕДИТ 90 – отразили выручку от реализации объектов долевого строительства в размере всей суммы средств, поступивших от дольщиков для финансирования расходов на строительство; |

| ДЕБЕТ 90 КРЕДИТ 43 – списали реализованную готовую строительную продукцию. |

При таком подходе в бухгалтерском учете застройщику не надо отдельно учитывать реализацию своих услуг. Но возможны налоговые риски. Рассмотрим почему.

В налоговом учете поступившие от дольщиков средства застройщик учитывает как целевые (п. 14 ст. 251 НК РФ). Застройщик вправе расходовать средства дольщиков только на те цели, которые предусмотрены пунктом 1 статьи 18 Федерального закона от 30 декабря 2004 г.

Вот дом, который построил… застройщик!

№ 214-ФЗ « Об участии в долевом строительстве многоквартирных домов…» Поступившие средства целевого финансирования компания не признает выручкой, а затраты по строительству не признает расходом при расчете налога на прибыль.

Если по условиям договора застройщик не возвращает экономию дольщикам, то он учитывает ее во внереализационных доходах или в составе выручки от реализации услуг.

Если по условиям договора застройщик не возвращает экономию дольщикам, то он учитывает ее в доходах

Средств дольщиков может быть недостаточно для покрытия расходов по строительству. Если застройщик покрывает разницу за счет собственных средств, то перерасход он не сможет учесть в целях налогообложения прибыли. При этом экономию и перерасход застройщик определяет в целом по объекту строительства.

Если застройщик использует второй подход к ведению бухгалтерского учета в рамках долевого строительства, возникает вопрос по НДС. Надо ли начислять этот налог с выручки от реализации объектов долевого строительства? Здесь все зависит от того, как квалифицировать эти операции.

С одной стороны, операции по реализации нежилых помещений и машино-мест облагаются НДС. С другой стороны, все неясности налогоплательщик вправе трактовать в свою пользу (п. 7 ст. 3 НК РФ).

Реализация товаров (работ, услуг) – это объект налогообложения НДС. Но под реализацией понимают передачу права собственности на товары, работы, услуги (ст. 39 НК РФ).

В нашем случае формальной передачи права собственности не происходит. Ведь застройщик не оформляет на себя право собственности до передачи объекта участнику долевого строительства.

Значит, и объекта налогообложения не возникает.

Кроме того, средства, полученные от дольщиков, являются целевыми и не отражаются в качестве выручки от реализации.

Однако налоговики могут считать иначе, поскольку застройщик в бухучете отразит выручку от реализации. Поэтому вероятны споры с налоговиками по данному вопросу.

Также рекомендуем прочитать (для перехода нажмите на название статьи):

Учет затрат на строительство у фирмы-застройщика

Современные механизмы налогового стимулирования экономики города Москвы

Чет и нечет московской недвижимости

Отличительной особенностью долевого строительства является то, что фирма привлекает средства третьих лиц для финансирования строительства, и по окончании строительства объект полностью или частично передается привлеченным инвесторам-дольщикам в части, предусмотренной инвестиционным договором участия в долевом строительстве, для оформления на них права собственности. Сумму договора фиксируют, и она остается неизменной до окончания строительства независимо от инфляции, нестабильности российской валюты, экономического состояния страны в целом. Организация обязана использовать денежные средства, полученные от дольщиков-инвесторов, по целевому назначению, а также осуществлять подбор подрядных организаций и заключение с ними договоров подряда, технический надзор за ходом строительства объекта, качеством материалов, конструкций и оборудования.

Кроме того, долевое строительство в подавляющем большинстве случаев рассматривается как коммерческая деятельность застройщика, направленная на получение им дохода от долевого строительства в виде разницы между суммой средств, полученных от дольщиков, и фактическими затратами по строительству объектов долевого строительства.

Поскольку цели и задачи строительства для собственного потребления и долевого строительства различны, то в бухгалтерском учете и бухгалтерской отчетности, а также в налоговом учете эти виды инвестиционно-строительной деятельности должны отражаться по-разному. Проблема заключается в том, что если строительство для собственного потребления хоть как-то нормативно регламентировано с точки зрения бухгалтерского и налогового учета, то долевое строительство не имеет такой регламентации.

В отсутствие нормативного регулирования бухгалтерского и налогового учета долевого строительства фирмы-застройщики вынуждены вести у себя учет, основываясь на собственном профессиональном суждении и мнении должностных лиц Минфина РФ и различных специалистов.

Бухгалтерский учет в строительстве

Контракт на строительство всегда затрагивает две стороны: фирму заказчика и исполнителя, то есть подрядчика. В статье рассмотрим особенности ведения бухучета при выполнении строительных работ.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Возведение зданий или сооружений имеет колоссальные отличия от других видов деятельности не только в этапах осуществления и реализации, но и в части бухгалтерского и налогового учетов.

Отличия ведения бухгалтерского учета в строительстве:

- Документация. Участники используют иные документы для отражения этапов и результатов стройки. Например, акты выполненных работ по спецформе КС-2, а также спецсправка о стоимости строительства по форме КС-3.

- Учет затрат по элементам. Иными словами, произведенные затраты подразделяются на несколько элементов, таких как: материалы, заработная плата специалистов, работа оборудования, машин и механизмов, а также накладные затраты.

- Особенности принятия объекта. Объект завершенного строительства подлежит приемке по специальным правилам и специальными комиссиями, по итогам данного контрольного мероприятия составляется акт о приеме-передаче (форма № ОС-1а).

- Необходимость в регистрации объекта. Построенное здание подлежит обязательной регистрации в соответствующих госорганах. Только после регистрации объект может быть включен в состав основных средств.

Причем бухучет в компании заказчика также отличается от учета в организации исполнителя. Рассмотрим подробнее особенности учета для каждой стороны.

Бухучет в строительстве у подрядчика

Ведение учета строительной деятельности организаций закреплено в ПБУ 9/99, ПБУ 10/99, ПБУ 2/94, ПБУ по учету инвестиций. Все затраты в строительной компании подлежат дроблению на элементы, поименованные выше.

Для отражения строительных затрат в бухучете применяют счет бухучета 20 «Основное производство». По дебету счета 20 отражаются затраты:

- на материалы с одновременным отражением затрат по кредиту счета 10 «Материальные запасы»;

- на зарплату персонала стройфирмы по кредиту 70 «Расчеты по оплате труда»;

- по расчетам с поставщиками по кредиту счета 60.

При поэтапной приемке следует использовать счет 46 «Выполненные этапы по незавершенному производству», формируя проводку Дт 46 Кт 90 — отражена незавершенная реализация производства.

Бухучет в строительной организации: пример

ООО «Весна» оказывает услуги по строительству. Был заключен договор на возведение здания офиса. Приемка осуществляется в два этапа: первый в сумме 2 миллиона рублей, второй — 2,4 миллиона.

По условиям договора предусмотрена предоплата — 90 % от стоимости этапа. Так, аванс за первый — 1,8 млн рублей, за второй — 2,16 млн руб.

Начало работ — февраль 2020 г., окончание первой части строительства — май, второй — июль.

Себестоимость для первого — 1,72 млн руб, для второго — 1,98 млн руб.

| Период | Дебет | Кредит | Сумма (руб.) | Операции |

| 20.02 | 51 | 62-1 | 1 800 000 | Аванс за 1 этап работ зачислен на расчетный счет |

| 20.02 | 62-1 | 68-1 | 274 576 | Начислен НДС по авансу |

| 25.03 | 46 | 90-1 | 2 000 000 | Завершение первого этапа строительства, подписан КС-2 |

| 25.03 | 90-3 | 68-1 | 305 085 | Начислен НДС |

| 25.03 | 68-1 | 62-1 | 274 576 | НДС с аванса восстановлен |

| 25.03 | 90-2 | 20 | 1 720 000 | Себестоимость работ первого этапа списана |

| 25.03 | 90-9 | 99 | 100 610 | Начислена прибыль от приемки первого этапа работ |

| 15.07 | 51 | 62-1 | 2 160 000 | Второй аванс поступил на расчетный счет |

| 15.07 | 62-1 | 68-1 | 486 000 | Начислен НДС на вторую предоплату |

| 20.07 | 62 | 46 | 2 000 000 | Списана стоимость строительных работ первого этапа |

| 20.07 | 62 | 90-1 | 2 400 000 | Отражена выручка |

| 20.07 | 90-3 | 68 | 366 102 | Начислен НДС |

| 20.07 | 68 | 62-1 | 486 000 | НДС с предоплаты восстановлен |

| 20.07 | 90-2 | 20 | 1 980 000 | Себестоимость второго этапа списана |

| 20.07 | 90-9 | 99 | 420 000 | Отражена прибыль от второго этапа исполненных работ |

| 20.07 | 62-1 | 62 | 3 960 000 | Зачтена сумма полученной предоплаты |

Бухучет строительства у заказчика

Отличительной особенностью учета для заказчика заключается в том, что возведение объекта для заказчика является вложением средств во внеоборотные активы.

Учет следует вести на счете 08 «Вложения во внеоборотные активы» с применением специального субсчета 3 «Строительство объектов ОС». Так, при подписании акта выполненных работ (КС-2), в котором отражают произведенные затраты на оплату подрядных строительных работ, заказчик составляет запись:

По дебету счета 08-3 по кредиту 60 «Расчеты с подрядчиком» на сумму акта КС-2.

Если подрядчик предъявил налог на добавленную стоимость, то составляется запись:

Дебет 19 «НДС» Кредит 60 в сумме выставленного налогового обязательства.

По завершению строительства затраты, отраженные в дебете счета 08-3, подлежат перенесению в дебет счета 01 «Основные средства».

Построенное здание (сооружение) подлежит обязательной регистрации в государственных органах. До получения свидетельства о государственной регистрации права собственности объект следует учитывать на специальном субсчете счета 01.

Начисление амортизации на построенное здание или сооружение следует с первого числа месяца, который следует за месяцем принятия к учету.

Долевое строительство бухгалтерский учет – особенности – Бухгалтерия

Строительная отрасль является одной из самых привлекательных, как для предприятий, так и для населения. Вложение инвестиций в строительство считается выгодным делом, так как цена квадратного метра постоянно растет по мере приближения к окончанию строительства.

В январе-сентябре 2011 г. В России организациями всех форм собственности построено 402,0 тыс. квартир общей площадью 33,8 млн. м , что на 2,8% выше соответствующего периода предыдущего года.

Средняя фактическая стоимость строительства 1 м2 общей площади отдельно стоящих жилых домов квартирного типа без пристроек, надстроек и встроенных помещений и без жилых домов, построенных индивидуальными застройщиками в январе-сентябре 2011 г.

составила 32 325 р., в январе-сентябре 2010 г. — 30 902 р.

Итак, рассмотрим субъекты, участвующие в долевом строительстве жилых домов через инвестиционные компании, их взаимодействие, а также особенности бухгалтерского учета у различных субъектов строительства.

Субъектами инвестиционной деятельности строительной организации являются:

инвесторы — организации, использующие для финансирования строительства собственные, привлеченные (долевые и заемные) и бюджетные средства, к инвесторам можно отнести и участников долевого строительства, чьи денежные средства привлекаются для финансирования строительства;

застройщики — организации, специализирующиеся на организации строительства объектов и контроле за его ходом. Функции застройщика и заказчика могут рассматриваться как полные аналоги или разделяться по технологическому принципу. Если застройщик выполняет строительные работы с привлечением строительно-монтажных организаций (подрядчиков), он называется заказчиком-застройщиком;

подрядчики — физические или юридические лица, которые выполняют работы по договору подряда;

пользователи объектов капитальных вложений — физические или юридические лица, в том числе иностранные, а также государственные органы, органы местного самоуправления и организации, для которых создаются указанные объекты и другие лица .

Все перечисленные выше функции могут исполняться одним лицом, разными лицами или несколькими из них. Отношения между субъектами инвестиционной деятельности осуществляются на основе договора или государственного контракта и выглядят следующим образом (см. рис.).

Взаимодействие субъектов инвестиционной деятельности в строительстве

Из данного рисунка видно, что инвестор вкладывает собственные, заемные и привлеченные ресурсы в строительство.

Свои вложения он делает через застройщика, который осуществляет реализацию инвестиционного проекта, организует его строительство, контролирует его и ведет бухгалтерский учет производимых при этом затрат.

Деятельность заказчиков — застройщиков по организации строительства объектов осуществляется на основании договоров строительного подряда, заключаемых между заказчиками — застройщиками и подрядными строительно-монтажными организациями.

Особенности бухгалтерского учета строительства жилого объекта у инвестора

Финансовые вложения в долевое строительство отражаются по Д 58 К 76 субсчет «Заказчик», далее по Д 76 субсчет «Заказчик» К51 отражается перечисление денежных средств заказчику — застройщику для управления строительством, финансовые вложения в строительство списываются на расходы в Д 91/2, также на расходы списывается страхование строительства жилого объекта. Дольщикам начисляется плата за «будущие» квартиры через бухгалтерскую запись Д 76 К 91/1, при поступлении денежных средств отражается Д 51 К 76. Принятие к учету объекта завершенного строительства — Д 08 К 76 субсчет «Заказчик». Далее определяется финансовый результат — Д 91 К 99, налог на прибыль — Д 99 К 68 и чистая прибыль — Д 99 К 84 .

Особенности бухгалтерского учета строительного производства у заказчика — застройщика

Начисление целевого финансирования отражается в Д 76 К 86, полученные денежные средства на строительство жилого дома от инвестора отражаются через Д 51 К 76.

Далее в бухгалтерском учете у заказчика формируются все затраты, связанные со строительством жилого объекта: принятие к учету затрат подрядчика за выполненные работы по договору подряда — Д 86 К 76 субсчет «Подрядчик», перечисление подрядчику денежных средств за строительные работы — Д 76 субсчет «Подрядчик» К 51.

Расходы, связанные с управлением строительства жилого дома включают в себя: расходы на заработную плату (счет 70), социальные отчисления (счет 69), выдача денег под отчет (счет 71) и списываются на счет 20, так как фактические расходы по организации строительства являются для заказчика — застройщика расходами по обычным видам деятельности.

Списание затрат, связанных с управлением строительства жилого дома на целевое финансирование происходит через Д 86 К 20. Далее заказчик формирует акт о выполненных работах и отчет о целевом использовании средств, передает жилой объект инвестору и определяет финансовый результат.

Особенности бухгалтерского учета строительного производства у подрядчика

Затраты на строительство жилого дома включают в себя: заработную плату рабочим (счет 70), страховые взносы 34% (счет 69), услуги сторонних организаций (счет 60), управленческие расходы (счет 26) и списываются в дебет 20 счета и далее на с 20 счета в счет 90/2.

Начисление за выполненные работы происходит по Д 62 и К 91/1 и далее отражается НДС — Д 90/3 К 68.

Получение денежных средств за выполненный проект от заказчика отражается через Д 51 К 62, далее определяется финансовый результат, исчисляется налог на прибыль и чистая прибыль.

Ю. В. Чайникова, Г. П. Селиванова Уральский государственный экономический университет (Екатеринбург)

Материалы XV Всероссийского форума молодых ученых с международным участием в рамках III Евразийского экономического форума молодежи «Диалог цивилизаций «ПУТЬ НАВСТРЕЧУ» Часть 5. Направления: 7. Совершенствование учета, анализа и статистики современной экономики, 9.

Банки, фондовый рынок и коллективные инвестиции, Екатеринбург Издательство Уральского государственного экономического университета 2012

Количество показов: 4142

Ведение бухгалтерии в долевом строительстве

Ведение бухгалтерии в долевом строительстве для многих граждан является чем-то неожиданным. В большинстве случаев люди не до конца представляют себе, с чем им придется столкнуться. Существует ряд нюансов, на которые необходимо обязательно обращать внимание.

Само по себе долевое строительство предполагает, что участники процесса принимают на себя определенную степень ответственности. Договор долевого участия в строительстве заключается между дольщиком и застройщиком. По сути, оно представляет собой инвестиционное соглашение. Участники процесса являются инвесторами, они вкладывают в строительство дома определенные финансовые средства.

В чем состоят особенности бухгалтерского учета застройщика в долевом строительстве? На что нужно обратить особенное внимание?

Организация долевого строительства

Процесс осуществления строительства многоквартирных домов происходит с привлечением финансово-хозяйственной деятельности организации. С ней подписывается соглашение, согласно которому застройщик должен выполнить определенные обязательства.

Застройщик полностью принимает ответственность за результат строительства на собственные плечи. Если это ответственный и порядочный человек, то он стремится все делать правильно, старается избегать существенных ошибок, могущих повлечь за собой недовольства со стороны партнера и дальнейшее расторжение договора.

Бухгалтерский учет застройщика при долевом строительстве показывает, насколько он сам заинтересован в выполнении своих обязательств и намерен качественно выполнять поставленную перед ним задачу.

Грамотное ведение бухгалтерской отчетности в долевом строительстве является необходимым шагом, если имеется намерение действовать добросовестно, с соблюдением всех норм.

Особенности деятельности застройщика

Достижение определенного финансового итога является желаемым результатом для любого застройщика. Нередко на практике имеет место быть такая ситуация, когда строительная организация вынуждена самостоятельно «придумывать» тот итог, который устраивал бы их по денежным соображениям.

При этом нередко нарушаются всякие положения, регулирующие данные бухгалтерского учета. Многие недобросовестные застройщики просто не показывают реальные доходы от реализации, заменяя их вымышленными цифрами. Если строительство идет слишком долго, застройщик может попасть в убыток.

Доходы застройщика

Это весьма неоднозначный вопрос, на который не всегда возможно ответить прямо.

Деятельность любой строительной компании осуществляется в соответствии с положениями, которые регулируют правильность совершаемых действий.

Сумма расходов, то есть конкретные затраты по строительству должны окупиться за счет приносимой прибыли от заказчика. Из чего складывается непосредственная прибыль застройщика?

- Деньги от объекта недвижимости. Средства, отведенные на финансирование строительства, играют далеко не последнюю роль в получении прибыли. Ведь дольщик платит необходимую сумму сразу, когда подписывает договор. Даже если квартира в строящемся доме находится в залоге у банка, то это не меняет сути дела. От ипотечного кредита, который платит будущий владелец квартиры, застройщик имеет непосредственную выгоду. В этом плане застройщик хотя бы застрахован деньгами, а вот дольщику приходится рассчитывать на порядочность своего делового партнера. При выборе той или иной организации он должен руководствоваться собственными соображениями и нередко идет на риск, порой совершенно неоправданный.

- Сэкономленные деньги. Эти средства берутся в долевом строительстве от заложенного в объект недвижимости финансового фонда. Если используются не все средства, то этот остаток сохраняется за застройщиком. Дольщик может даже не узнать о том, как происходит расчет с заказчиком по переданным средствам. И в большинстве случаев это является нормальной практикой. Финансовое благосостояние застройщика во многом регулируется этим моментом.

Формирование доходов

Как равномерно планировать и осуществлять привлечение прибыли в бухгалтерском отчете застройщика? Здесь важно, чтобы соблюдались некоторые условия.

- Деятельность строительной компании, с которой у дольщика подписан договор, осуществляется с учетом всех требований. Застройщик имеет полное право на получение прибыли, которая указана в самом договоре. Дольщик не уполномочен ни повлиять на размер получаемых выплат, ни тем более каким-то образом их оспорить.

- Имеется предположение, что посредством выгодной сделки строительная компания получит дополнительную для себя выгоду. Квартиры часто растут в цене. На фоне этого обстоятельства прибыль у застройщика может получиться весьма существенной.

- Право собственности на объект недвижимости в результате совершенной сделки переходит от строительной компании к заказчику. Услуга считается оказанной, когда подписывается акт приема-передачи строительного объекта. В случае положительного разрешения, подписывается соглашение на передачу прав. Застройщик в своей деятельности руководствуется законом, позволяющим оказывать услуги и иметь конкретный доход. Вся выручка при этом в бухгалтерском учете будет признаваться действительной и законной.

- Для застройщика имеется вероятность равномерного признания вырученных денежных средств. Участники долевого строительства, заключая договор, принимают на себя определенные обязательства. Получаемые финансы могут быть распределены застройщиком самостоятельно. То есть он может оформить их в отчет в произвольном порядке так, как ему самому будет удобно это сделать. Если имеется несколько отчетных периодов, их вполне допустимо объединить в один. Это делается для удобства подачи декларации и расчета получаемой прибыли. Доход может быть сформирован до срока завершения действующего договора.

Порядок действия застройщика при долевом строительстве

Финансовый результат определяется как экономия – разница между суммой полученных средств от дольщиков и расходами на строительство. В такой ситуации у застройщика есть два варианта для бухгалтерского учета операций. Какой вам подходит, выбирайте сами. Но учтите, что первый безопасный, а второй более достоверный с точки зрения бухучета.

Способ первый – безопасный

Застройщик отражает полученные от дольщиков средства по кредиту счета 76. Эти средства направляются на то, чтобы покрыть расходы на строительство дома. При этом расходы застройщик учитывает по дебету счета 08.

По окончании строительства застройщик закрывает счет 08 в дебет счета 76 и определяет экономию. Она отражается как выручка по кредиту счета 90 в корреспонденции с дебетом счета 76.

Застройщик не отражает реализацию передаваемых объектов долевого строительства, поскольку он не оформляет на себя право собственности на построенные объекты до передачи их дольщикам.

Значит, формального перехода права собственности от застройщика к участникам долевого строительства на эти объекты не происходит.

| ДЕБЕТ 51 КРЕДИТ 76 – получили от дольщиков средства на покрытие расходов по строительству многоквартирного дома; |

| ДЕБЕТ 51 КРЕДИТ 62 – получили от дольщиков средства на уплату вознаграждения застройщику за услуги; |

| ДЕБЕТ 08 КРЕДИТ 10, 70, 60… – отразили расходы на строительство дома; |

| ДЕБЕТ 20 КРЕДИТ 70, 60… – отразили расходы, связанные с оказанием услуг дольщикам; |

| ДЕБЕТ 62 КРЕДИТ 90 – отразили выручку от реализации услуг дольщикам; |

| ДЕБЕТ 90 КРЕДИТ 20 – списали расходы, связанные с оказанием услуг дольщикам; |

| ДЕБЕТ 76 КРЕДИТ 08 – отразили передачу объектов долевого строительства (жилых и нежилых помещений) дольщикам; |

| ДЕБЕТ 76 КРЕДИТ 90 – отразили экономию средств дольщиков. |

Способ второй – рискованный

В налоговом учете поступившие от дольщиков средства застройщик учитывает как целевые

Этот подход применяет застройщик, если он руководствуется выводами пункта 11 постановления Пленума ВАС от 11 июля 2011 г.

№ 54 «О некоторых вопросах разрешения споров, возникающих из договоров по поводу недвижимости…» Он основан на утверждении, что передача объекта долевого строительства в рамках ДДУ является разновидностью сделки купли-продажи.

Таким образом, в бухгалтерском учете застройщик отражает выручку от реализации передаваемых объектов в рамках долевого строительства.

| ДЕБЕТ 51 КРЕДИТ 76 – отразили средства дольщиков, полученные по долевым договорам; |

| ДЕБЕТ 20 КРЕДИТ 60 – отразили расходы по строительству объекта; |

| ДЕБЕТ 19 КРЕДИТ 60 – отразили НДС, предъявленный поставщиками и подрядчиками; |

| ДЕБЕТ 43 КРЕДИТ 20, 19 – сформировали себестоимость готовой строительной продукции; |

| ДЕБЕТ 76 КРЕДИТ 90 – отразили выручку от реализации объектов долевого строительства в размере всей суммы средств, поступивших от дольщиков для финансирования расходов на строительство; |

| ДЕБЕТ 90 КРЕДИТ 43 – списали реализованную готовую строительную продукцию. |

При таком подходе в бухгалтерском учете застройщику не надо отдельно учитывать реализацию своих услуг. Но возможны налоговые риски. Рассмотрим почему.

В налоговом учете поступившие от дольщиков средства застройщик учитывает как целевые (п. 14 ст. 251 НК РФ).

Застройщик вправе расходовать средства дольщиков только на те цели, которые предусмотрены пунктом 1 статьи 18 Федерального закона от 30 декабря 2004 г.

№ 214-ФЗ « Об участии в долевом строительстве многоквартирных домов…» Поступившие средства целевого финансирования компания не признает выручкой, а затраты по строительству не признает расходом при расчете налога на прибыль.

Если по условиям договора застройщик не возвращает экономию дольщикам, то он учитывает ее во внереализационных доходах или в составе выручки от реализации услуг.

Если по условиям договора застройщик не возвращает экономию дольщикам, то он учитывает ее в доходах

Средств дольщиков может быть недостаточно для покрытия расходов по строительству. Если застройщик покрывает разницу за счет собственных средств, то перерасход он не сможет учесть в целях налогообложения прибыли. При этом экономию и перерасход застройщик определяет в целом по объекту строительства.

Если застройщик использует второй подход к ведению бухгалтерского учета в рамках долевого строительства, возникает вопрос по НДС. Надо ли начислять этот налог с выручки от реализации объектов долевого строительства? Здесь все зависит от того, как квалифицировать эти операции.

С одной стороны, операции по реализации нежилых помещений и машино-мест облагаются НДС. С другой стороны, все неясности налогоплательщик вправе трактовать в свою пользу (п. 7 ст. 3 НК РФ).

Реализация товаров (работ, услуг) – это объект налогообложения НДС. Но под реализацией понимают передачу права собственности на товары, работы, услуги (ст. 39 НК РФ).

В нашем случае формальной передачи права собственности не происходит. Ведь застройщик не оформляет на себя право собственности до передачи объекта участнику долевого строительства.

Значит, и объекта налогообложения не возникает.

Кроме того, средства, полученные от дольщиков, являются целевыми и не отражаются в качестве выручки от реализации.

Однако налоговики могут считать иначе, поскольку застройщик в бухучете отразит выручку от реализации. Поэтому вероятны споры с налоговиками по данному вопросу.

Долевое строительство: учет и налогообложение

После получения разрешения на ввод объекта в эксплуатацию застройщик передает объекты долевого строительства его участникам.

С момента уплаты участником в полном объеме денежных средств по договору и подписания сторонами передаточного акта или иного документа о передаче объекта долевого строительства обязательства застройщика и участника по договору считаются исполненными (ст. 12 Закона N 214-ФЗ). В учете организации-застройщика делается запись:

Д-т 86, К-т 08-3 — списаны капитальные затраты за счет полученного финансирования.

Суммы учтенного НДС списываются также за счет полученного финансирования, и передается счет-фактура организациям-собственникам построенных объектов.

Финансовый результат от реализации инвестиционного проекта определяется как разница между полученным целевым финансированием и суммой связанных со строительством капитальных затрат.

Бухгалтерский учет у застройщика

В учете застройщика делаются следующие записи:

Д-т 86, К-т 91-1 — отражена сумма полученной экономии (дохода);

Д-т 91-3, К-т 68, субсчет “Расчеты по НДС” — начислен НДС;

Д-т 91-9 “Сальдо прочих доходов и расходов”, К-т 99 “Прибыли и убытки” — отражена сумма прибыли;

Д-т 99, К-т 68, субсчет “Расчеты по налогу на прибыль” — начислена в бюджет сумма налога на прибыль.

В составе доходов застройщика отражается также сумма вознаграждения за услуги по исполнению договора, которая входит в цену договора согласно ч. 1 ст. 5 Закона N 214-ФЗ.

Поступающие от участников денежные средства в счет вознаграждения учитываются предварительно на субсчете 2 “Расчеты по авансам полученным” счета 62 “Расчеты с покупателями и заказчиками”.

От сумм полученных авансов исчисляется НДС.

Расходы по содержанию застройщика могут быть учтены на счете 20 “Основное производство” и числиться как незавершенное производство до окончания строительства.

В налоговом учете данные расходы можно списать в отчетном (налоговом) периоде на уменьшение доходов от реализации услуг без распределения на остатки незавершенного производства (ст. 318 НК РФ в ред. Федерального закона от 06.06.2005 N 58-ФЗ).

НДС, относящийся к расходам по содержанию застройщика, принимается к вычету в общеустановленном порядке.

Источник: svetodyody.ru

Отличие управленческого учета от бухгалтерского

Управленческий учет – это, в первую очередь, учет. Им занимается бухгалтер. Логично?

Не совсем. Дело бухгалтера – отчитываться перед налоговой. Это ангел-хранитель, оберегающий бизнес от проверок, штрафов и блокировки счетов. Должен ли он считать рентабельность компании? Предлагать способы оптимизации расходов?

Строить диаграммы с показателями бизнеса, на которых видна прибыльность проектов? Нет. Это работа финансового директора.

Бухгалтерский и управленческий учет. Сходства и различия

Оба учета строятся на одних и тех же данных, в них отражается прибыль компании, могут фиксироваться расходы на закупку товаров, аренду, оплату труда.

Бухгалтерский учет обязателен для всех экономических субъектов, кроме индивидуальных предпринимателей. На его основе рассчитывают налоги. Правила бухучета строго определены и зафиксированы законодательно. Все операции должны быть подтверждены документами, а неточность может привести к штрафам.

Предприниматели, которые платят налоги в фиксированной сумме (например, патент) и работают в одиночку, иногда могут обойтись без учета. Парикмахер Иван может приблизительно рассчитать, сколько нужно заработать, чтобы хватило на аренду кабинета, рекламу, покупку расходников и осталось на жизнь, но назвать это полноценным учетом нельзя. Но чаще всего ИП тоже ведут бухгалтерский учет, пусть и упрощенный.

Управленческий учет ведется для роста прибыли и развития компании. Обычно необходимость в нем возникает, когда появляются несколько направлений работы, и нужно понять, какое из них более прибыльное. Или вдруг деньги заканчиваются, и возникает кассовый разрыв. Или собственнику хочется понять, сколько на самом деле он зарабатывает. С этими вопросами идут к бухгалтеру.

А он, скорее всего, не знает. И дело не в том, что он не компетентен или вместо работы раскладывает пасьянсы. Просто его задача – бухгалтерский учет, а эти вопросы относятся к управленческому.

| Бухгалтерский учет | Управленческий учет | |

| Кому нужен | государству | собственнику |

| Зачем вести | для сбора налогов и статистики | для роста прибыли и устойчивости компании |

| Что включает | – расчет налогов; – подготовка и сдача отчетности; – ведение документооборота |

– внесение данных и их распределение по статьям учета; – построение отчетов и анализ; – регулярное планирование. |

Что будет, если бухгалтер возьмет на себя управленческий учет

Отлично, если бухгалтер знает, как законно снизить налоговую нагрузку, следит за новостями в своей сфере и избегает проблем с контролирующими органами. Он может работать с цифрами, на основе которых строится управленческий учет, но полноценно анализировать деятельность компании не обязан. Лучше доверить бухгалтерский и управленческий учет разным сотрудникам. Сопоставляя их данные, можно выявить ошибки или восстановить потерянную информацию.

Почему организацию управленческого учета не нужно поручать бухгалтеру? Комментирует Оксана Бондаренко, директор компании «Учет и Право»:

«Управленческий учет часто доверяют бухгалтеру. Он постоянно работает с финансами компании, и, вроде как, должен достаточно хорошо понимать «внутреннюю кухню», чтобы выдавать руководству адекватную информацию для управления бизнесом. Но это в теории.

На практике же бывают проблемы.

В бухучете все строго: есть регламент, есть общепризнанные практики. В управленческом таких строгих правил нет. Информацию можно собирать как угодно — главное, чтобы она помогла управлять бизнесом. В итоге от бухгалтера требуют «какой-то учет, чтобы там что-то отображалось». Он, может, и рад сделать качественно, но не знает, что нужно.

Результат — плохой, почти бесполезный учет.

Часто на бухгалтера взваливают непосильные задачи: организовать все виды учета по самым современным методикам в кратчайшие сроки. Бухгалтер, естественно, выгорает и начинает работать спустя рукава. В итоге — проблемы во время налоговой проверки и сложности в управлении компанией.

С плохими данными по управленческому учету можно работать годами, ничего не замечая. Тут либо предпринимателю нужно хорошо разбираться в финансах компании и контролировать процесс самому, либо заказывать аутсорс.

Все эти проблемы решаются просто: нужно нанять дополнительного сотрудника, увести часть работы на аутсорс или заказать аудит. В любом случае — передать часть обязанностей бухгалтера третьим незаинтересованным лицам»

Если не бухгалтер, то кто? Организация управленческого учета

Финансовый учет, так или иначе, ведет вся компания. Менеджер по продажам выставляет счета покупателям, контролирует оплаты и отгрузку товара. Из этих данных понятен объем продаж, размер дебиторской задолженности, процент оплаченных счетов.

Специалист по закупкам отчитывается по потраченным средствам: у поставщика А закупили партию товара на 500 тысяч рублей по предоплате, а поставщик Б предоставил товар на 300 тысяч в рассрочку на две недели. Объем закупок за период – 800 тысяч рублей, кредиторская задолженность – 300 тысяч.

Бухгалтер оплатил с расчетного счета зарплату и налоги, потратив фонд оплаты труда.

Все эти данные нужно уложить в систему, чтобы у руководителя было понимание того, как движутся финансовые потоки в компании. Кто это может сделать?

Собственник

Чаще всего предприниматель ведет какой-то учет самостоятельно в Excel. Контролирует расходы и доходы, планирует бюджет. Он лучше всех разбирается в бизнесе и знает, какие показатели самые важные. Но выстроить идеальную систему управленческого учета ему может быть не просто, особенно если бизнес растет и появляется необходимость вести все три главных отчета.

Так таблицы разрастаются и превращают учет денег в унылую рутину, которая съедает уйму времени. Которого нет.

Финансовый директор

Его обязанность – организация управленческого учета в компании. Он может собрать первичные данные у своих коллег, правильно внести их в ПО для учета, проанализировать показатели и представить понятные отчеты для руководителя. Финансовый директор планирует будущие доходы и расходы, отслеживает выполнение бюджета, прогнозирует кассовые разрывы. Собрав достаточное количество информации в разных разрезах, этот специалист может предложить пути оптимизации расходов или подсказать, какое направление выгоднее развивать. Минус этого решения – дополнительные траты на зарплату сотрудника.

Специальный сервис

Да, вести учет в Excel просто и бесплатно. Но со временем система усложняется, формулы становятся запутанней, времени требуется все больше. И здесь на помощь собственнику и финансовому директору приходят специальные сервисы для автоматизации учета.

Александр Топач, соучредитель «Мама знает»:

«Я сам вел весь учет в Excel-таблицах, но их мог понять только я. Чтобы объяснить партнеру и коллегам, что происходит в компании, мне приходилось тратить массу времени. Мой соучредитель предложил автоматизировать учет в ПланФакте. Сейчас я вручную вношу информацию по нашему проекту, трачу не больше 20 минут каждый день. Раньше уходило не меньше часа»

В ПланФакте есть несколько вариантов ведения учета:

- самостоятельно (когда покупается только лицензия на программу);

- с помощником (специалист сервиса помогает настроить программу под нужды бизнеса, обучает особенностям ведения финучета);

- под ключ (персональный финансист берет на себя всю рутину по внесению данных, предоставляет собственнику отчеты и рекомендации для роста прибыли).

Последний вариант набирает популярность в последние годы и позволяет собственнику серьезно сэкономить на услугах финансового директора.

Денис Лопатский, собственник компании Volta:

«Полная автоматизация учета освободила время бухгалтера, которое он раньше тратил на выгрузку данных по операциям и формирование отчетов. Это дополнительно экономит нам 25 тысяч рублей ежемесячно, а бухгалтер занимается другими более важными и полезными задачами»

Алексей Прозоров, владелец логистической компании IMPORT.PLUS:

«ПланФакт заменяет для нас опытного финансиста, с образованием, навыками учета, который может тратить много времени на сведение всех финансовых данных. Его зарплата минимум 100-150 тысяч. В ПланФакте все эти функции предусмотрены»

Организация управленческого учета – этап, который проходит любая растущая компания. Кто-то поручает разобраться с «этими непонятными цифрами» бухгалтеру. Чаще всего это ничем хорошим не заканчивается.

Кто-то пытается вникнуть сам, а кто-то нанимает финансиста. Отличным помощником, который упрощает работу собственника с учетом, делает его простым и понятным, являются специализированные онлайн-сервисы. Рынок таких программ активно растет в последние годы и в России, и за ее пределами.

Источник: planfact.io

График документооборота в бухгалтерии

График документооборота в бухгалтерии позволяет своевременно отражать факты хозяйственной жизни в учёте, передавать первичку для регистрации данных из неё в регистрах бухгалтерского учёта и составлять на их основе бухгалтерскую и другую отчётность. Выстроить процесс движения документов с момента их составления или получения до завершения исполнения можно с помощью графика документооборота. О том, как правильно его составить для бухгалтерии, поговорим в статье.

Зачем нужен график документооборота в бухгалтерии

Документооборот включает в себя следующие действия с первичкой:

- создание;

- получение от контрагентов и др.;

- принятие к учету;

- обработку;

- передачу в архив.

Все эти действия должен определять график документооборота в бухгалтерии и учётной политике.

Чёткая схема движения первичного учётного документа в бухгалтерии поможет рационально распределить «документальные» обязанности между сотрудниками, сократить время на обработку документов, своевременно формировать отчётность и контролировать обработку документов на каждом этапе, а также исключить возможность утери документа. Это особенно актуально, если в компании не используется система ЭДО, и документооборот ведётся на бумаге.

Простую и удобную схему согласования документов обеспечит сервис «Астрал.ЭДО». Работайте с несколькими организациями или целой группой компаний в удобном личном кабинете, а для внешнего ЭДО с контрагентами, которые пользуются услугами других операторов, есть бесплатный роуминг без дополнительных настроек.

Кто отвечает за график документооборота в бухгалтерии

Составлением графика документооборота в бухгалтерии занимается сотрудник, который отвечает за организацию и ведение бухучёта. Обычно это главный бухгалтер.

Утвердить график может только руководитель компании. График документооборота в бухгалтерии чаще оформляют как приложение к учётной политике, но его можно утвердить отдельным приказом или распоряжением.

После утверждения график под подпись доводится до всех работников, участвующих в документообороте. Требования главного бухгалтера в части порядка оформления операций и предоставления в бухгалтерию необходимых документов и сведений обязательны для всех подразделений и служб организации. Поэтому контроль за соблюдением графика документооборота обеспечивает также главный бухгалтер.

Как составить график документооборота в бухгалтерии

При составлении графика документооборота в бухгалтерии в 2022 году следует руководствоваться ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учёте».

Единой формы графика документооборота в бухгалтерии законом не предусмотрено, поэтому каждое предприятие разрабатывает его самостоятельно — с учётом особенностей своей деятельности. При этом график должен содержать точную информацию об организации документооборота для УП и не допускать разночтений.

Прежде чем разрабатывать схему движения документов и определять сроки их обработки, нужно определить, какие именно документы используются для оформления всех фактов хозяйственной жизни организации.

Затем следует установить и утвердить лиц, ответственных за оформление, а также за приём и обработку первичных документов от контрагентов и разработать схему движения документов между ними. Это проще всего сделать, если документооборот ведётся в электронном виде.

В конце устанавливаются предельные сроки передачи документов в бухгалтерию, сроки их обработки и передачи в архив. Также можно указать сроки хранения документов, но это необязательно.

Первичку, регистры бухгалтерского учёта и бухотчётность хранят не менее пяти лет после отчётного года.

Рабочий план счетов бухучёта, средства, обеспечивающие воспроизведение электронных документов, а также проверку подлинности электронной подписи, должны храниться не менее пяти лет после года, в котором они использовались для составления бухгалтерской отчётности в последний раз (ст. 29 Закона о бухгалтерском учёте).

Документы, необходимые для исчисления и уплаты налогов, хранятся четыре года (пп. 8 п. 1 ст. 23 НК РФ).

Источник: astral.ru

Бухгалтерский учет основных средств

Любая хозяйственная деятельность подразумевает владение имуществом. Успешная работа предприятия напрямую связана с грамотным ведением бухгалтерского учета этого имущества. Та часть имущества, которой предприятие владеет более 12 месяцев и которая участвует в производстве продукции, называется основными средствами.

Понятие бухгалтерского учета основных средств

К основным средствам в бухгалтерском учете можно отнести: здания, строения, рабочее оборудование, различные приборы и устройства (измерительные, регулирующие и т.п.), электронно-вычислительная техника, инструмент, транспортные средства, хозяйственный инвентарь на производстве, а также животное хозяйство, многолетние насаждения и много другое.

Основным критерием отбора активов в бухгалтерский учет основных средств на предприятии является одновременное выполнение всех условий:

- использование в производстве продукции (товаров, услуг) или для управленческих нужд предприятия в течение срока более 12 месяцев;

- не предполагается дальнейшая перепродажа данных активов;

- принесение дохода (прибыли) предприятию в дальнейшем.

Главной целью бухгалтерского учета основных средств является получение достаточной информации об основных средствах, необходимой для полного раскрытия в бухгалтерской отчетности.

К центральным задачам бухучета основных средств относятся:

Порядок бухгалтерского учета основных средств регламентируется положением по бухгалтерскому учету 6/01 «Учет основных средств», которое устанавливает правила формирования информации об основных средствах в бухгалтерском учете.

Бухгалтерский учет оценки и переоценки основных средств

Бухучет оценки основных средств проводится по трем видам стоимости: первоначальной, остаточной и восстановительной.

Первоначальная стоимость определяется по сумме фактических затрат на приобретение, постройку и производство основного средства, за исключением налога на добавленную стоимость и других возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Остаточная стоимость основных средств рассматривается, как первоначальная стоимость, отраженная в балансе, за вычетом износа в денежном выражении.

Восстановительная стоимость – стоимость основных средств по рыночным ценам, действующим на определенную дату. Она обычно используется при переоценке либо при расчете цены выкупа при долгосрочной аренде (лизинге) и определяется независимыми экспертами (оценщиками).

Бухгалтерский учет переоценки основных средств допускается в случаях дооборудования, достройки, реконструкции и частичного удаления существующих объектов. Организация имеет право не чаще одного раза в год (на начало отчетного периода) проводить переоценку основных средств по восстановительной стоимости при помощи индексации либо прямого пересчета по документально подтвержденным рыночным ценам. Если при этом возникают разницы, их следует относить к добавочному капиталу.

Бухучет поступления основных средств

Бухгалтерский учет поступления основных средств включает в себя следующие этапы:

- оформление акта о приеме-передаче объекта основных средств (для однотипных объектов одной стоимости возможно оформление одного акта, каждому объекту присваивается свой инвентарный номер, который должен быть уникальным);

- заводится инвентарная карточка на каждый поступивший объект с указанием основной информацией по нему;

- оформляется внесение в счета, например, бухгалтерский учет движения основных средств, принадлежащих организации на правах собственности, производится на счете 01 «Основные средства», а отражение отдельных объектов, приобретаемых предприятием, ведется в счете 08 «Вложения во внеоборотные активы» и т.п.

Бухучет амортизации основных средств

Амортизацией в этом случае называют начисление стоимости физического и морального износа основных средств.

Бухгалтерский учет амортизации основных средств дает возможность перенести часть первоначальной стоимости основных средств, отраженной в балансе, на себестоимость продукции.

Сумма такой амортизации определяется ежемесячно отдельно для каждого подлежащего объекта, а ее начисление происходит с 1-го числа месяца, следующего за тем, в котором объект основных средств был введен в эксплуатацию.

Существует несколько способов бухучета амортизации основных средств. К ним относятся: линейный, способ уменьшаемого остатка, способ списания стоимости по сумме лет срока полезного использования, а также способ списания стоимости пропорционально объему продукции (товаров, услуг).

Определение срока полезного использования объекта основных средств происходит исходя из того периода, в котором данный объект приносил предприятию пользу (доход). Этот срок устанавливается самим предприятием при введении объекта в бухгалтерский учет.

Бухгалтерский учет ремонта основных средств

Ремонт основных средств может быть капитальным и текущим. Капитальный – более сложен, на него затрачивается больше времени, а также, серьезнее объем работ.

Бухгалтерский учет ремонта основных средств может проходить по двум сценариям:

- Если ремонт является текущим и расходы на него невелики, тогда можно включить данные затраты в состав текущих расходов предприятия.

- Равномерное включение затрат в себестоимость. Таким образом создается резерв, из которого по мере надобности списываются средства для осуществления ремонта. Для ведения подобного резерва создается субсчет «Резерв на ремонт основных средств» к счету 96 «Резервы предстоящих расходов».

Если фактические затраты на ремонт превысили сумму средств, находящихся в данном резерве, тогда в бухучете ремонта основных средств производятся добавочные начисления в резерв из расходов на будущие периоды. Если же ситуация обратна, тогда оставшиеся суммы сторнируются.

При устаревании объектов основных средств (моральном или физическом) необходимо проводить модернизацию. Бухгалтерский учет модернизации основных средств заключается в отнесении фактических затрат на усовершенствование объекта или замену деталей к его первоначальной стоимости.

Бухгалтерский учет списания основных средств

Бухгалтерский учет выбытия основных средств происходит для объектов, которые ликвидируются или не могут приносить предприятию экономические выгоды в будущем. Выбытие происходит по причине непригодности объекта к дальнейшему продуктивному использованию либо с целью продажи, дарения, сдачи в аренду либо мены объекта.

Бухучет списания основных средств предприятие проводит в составе прочих доходов и расходов. Можно для этого на счете 01 открыть субсчет «Выбытие основных средств», где по дебету будет отражена первоначальная стоимость объекта, а по кредиту – накопленный износ. Остаточную же стоимость можно списать в дебет счета 91 «Прочие доходы и расходы».

Бухгалтерский учет ликвидации основных средств отражает доходы и расходы, связанные со списанием, в том отчетном периоде, к которому они относятся.

Бухгалтерский учет аренды основных средств

Бухгалтерский учет аренды основных средств различается по видам аренды. Различают текущую и финансовую аренду.

Особенностью текущей аренды является то, что право собственности на имущество остается у арендодателя. В этом случае арендатор учитывает принятые основные средства на забалансовом счете 001.

Для финансовой аренды возможен вариант, при котором арендатор выкупает основные средства у арендодателя с уплатой процентов за пользование ими. В этом случае бухучет арендованных основных средств ведется либо на балансе лизингодателя, либо на балансе лизингополучателя.

Выше были рассмотрены главные особенности бухучета основных средств. На самом деле процесс формирования подобной отчетности имеет множество нюансов и индивидуальных черт, присущих каждому предприятию. Рассказать обо всех особенностях просто не представляется возможным. Организацию бухгалтерского учета основных средств лучше доверить профессионалам.

Компания «Главный бухгалтер» предоставляет юридическим лицам услугу проведения всех этапов бухгалтерского учета. Обращаясь к нам, вы застраховываете себя от ошибок и ненужных финансовых потерь.

Источник: www.profbuh.ru