1. Сущность инвестиций, их классификация. Капитальные вложения: состав, структура.

2. Инвестиционная деятельность организации. Объекты и субъекты инвестиционной деятельности. Источники финансирования инвестиций в условиях рынка. Инвестиционный проект.

3. Методы оценки экономической эффективности инвестиционных проектов. Учет фактора времени в производстве и определение нормы дисконтирования. Планирование капитальных вложений.

4. Государственное регулирование инвестиционной деятельности. Экономическое стимулирование инвестиционной деятельности. Пути повышения эффективности использования инвестиций.

1. 1. Инвестиции – это любое имущество, включая денежные средства, ценные бумаги, оборудование, результаты интеллектуальной деятельности, принадлежащие инвестору и вкладываемые им в объекты инвестиционной деятельности с целью получения прибыли (дохода), достижения иного значимого результата. Определение и н в е с т и ц и й содержится в ст. 1 ИК Республики Беларусь.

Все преимущества и недостатки вкладов и инвестиций, рецепт консервативного портфеля

| Классификационный признак | Виды инвестиций |

| По направлениям вложений средств | — реальные — финансовые — портфельные |

| По участию инвестора в инвестиционном процессе | — прямые — непрямые (косвенное участие инвестора) |

| По объектам инвестирования | — в недвижимость — в ценные бумаги — в интеллектуальную собственность |

| По целевой направленности | — для расширения источников увеличения прибыли (дохода) — для достижения роста объема |

| — продаж — для приобретения конкурентных преимуществ и т.д. | |

| В зависимости от субъектов инвестирования | — предприятий частной формы собственности — государственные — физических лиц |

| По структуре средств финансирования | — за счет собственных средств инвестора (из внутренних источников) — за счет заемных и привлеченных (из внешних источников) — из смешанных источников (внутренних и внешних) |

| По страновой принадлежности инвестора | — национальные — иностранные — совместные |

| По сфере реализации | — промышленности — торговли — строительства и т.д. |

| По видам эффекта, возможного при реализации инвестиций | — с экономическим — с техническим — с социальным — с экологическим |

Материальные инвестиции — это капитальные вложения в воспроизводство основных средств.

Нематериальные инвестиции — это средства, направляемые на приобретение прав пользования землёй, водой, полезными ископаемыми, товарными знаками.

По источникам финансирования инвестиции бывают государственные, частные, инвестиции юридических лиц, иностранные инвестиции.

По источникам образования различают собственные инвестиции, заемные и привлеченные.

Прямое инвестирование — приобретение акций предприятия, инвестиционных фондов по определенной программе, развитие собственного производства.

В какую недвижимость лучше инвестировать в 2022 году. Инвестиции в недвижимость. Доходность.

Косвенное инвестирование — размещением денежных средств на счету в банке, траст-компании, вложение денег в пенсионный фонд или страховую компанию.

Инвестиции делятся на реальные, финансовые и интеллектуальные.

Реальные (прямые) инвестиции – это вложение капитала частным предприятием или государством в производство какой-либо продукции.

Финансовые инвестиции – это вложения в финансовые институты, т. е. вложения в акции, облигации и другие ценные бумаги, которые выпущены частными компаниями или государством, а также в объекты тезаврации, банковские депозиты.

Интеллектуальные инвестиции – это подготовка специалистов на курсах, приобретение лицензий и ноу-хау, совместные научные разработки и др.

Инвестирование в создание и воспроизводство основных фондов осуществляется в форме капиталовложений.

Капитальные вложения — это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Роль капитальных вложений проявляется в следующем:

1. Капитальные вложения являются главным фактором создания основных фондов, реконструкции и расширения действующих предприятий, технического перевооружения предприятий.

2. При помощи капитальных вложений осуществляется регулирование пропорций и темпов развития основных фондов отдельных производств и отраслей хозяйства.

3. При помощи капитальных вложений решаются проблемы социального характера (строительство жилья, учреждений образования, здравоохранения, культуры).

4. При помощи капитальных вложений осуществляется регулирование развития всех экономических районов страны.

5. Капитальные вложения покрывают расходы на проектные и проектно-изыскательские работы.

Формы капитальных вложений:

новое строительство — строительство предприятий, зданий и сооружений на новых земельных участках (строительных площадках) по первоначальному, установленному в утвержденном порядке проекту. Строительство считается новым до его завершения и ввода объекта в эксплуатацию;

реконструкция — обновление основных фондов и объектов непроизводственного назначения на более совершенной технической основе. К реконструкции относятся полное или частичное переоборудование и переустройство производства (без строительства новых и расширения действующих цехов) с заменой морально и физически устаревшего оборудования, частичное изменение объемно-планировочных и конструктивных решений объектов, изменение их этажности и др. Целями реконструкции являются: увеличение производственной мощности и объемов производства интенсивными методами, расширение ассортимента и улучшение качества продукции, повышение комфортности помещений, снижение затрат на эксплуатацию объектов и др.;

техническое перевооружение — один из элементов реконструкции. Оно включает комплекс мероприятий по повышению технического и экономического уровня производства на основе внедрения прогрессивной техники и технологии, механизации и автоматизации, компьютеризации, замены устаревшего оборудования и др. Объем строительных работ незначителен;

модернизация — один из элементов технического перевооружения, состоящий в усовершенствовании и приведении активной части основных фондов в соответствие современному уровню технологических процессов путем конструктивного изменения машин, механизмов и оборудования, используемых предприятием в производственной деятельности;

расширение действующего предприятия — вторая и последующие очереди строительства; дополнительные производственные комплексы и производства, новые вспомогательные и обслуживающие производства на территории действующего предприятия; увеличение пропускной способности действующих производств, хозяйств и коммуникаций на территории действующего предприятия и примыкающих к ней площадках. Это экстенсивный путь увеличения производственной мощности предприятия.

В зависимости от признаков, положенных в основу классификации, структура капитальных вложений подразделяется на отраслевую. территориальную, технологическую и воспроизводственную.

Распределение капитальных вложений по отраслям характеризует их отраслевую структуру. Ее совершенствование идет по пути увеличения капитальных вложений в развитие прогрессивных отраслей промышленности.

Большое значение для повышения эффективности производства имеет улучшение технологической структуры капитальных вложений: т.е. распределения их между основными составными частями: затратами на строительно-монтажные работы, стоимостью оборудования, машин, механизмов, инструментов, прочими капитальными работами и затратами. Прогрессивность технологической структуры определяется увеличением в составе капитальных вложений удельного веса затрат на приобретение активной части основных производственных средств.

Технологическая структура оказывает существенное влияние на эффективность капитальных вложений. Увеличение в составе капитальных вложений доли оборудования, сооружений, машин, т.е. наиболее активной части основных средств, по сравнению с затратами на строительно-монтажные работы (СМР), позволяет производить относительное снижение капитальных вложений на единицу продукции. Улучшение структуры капитальных вложений способствует повышению технического уровня предприятия, росту механизации и автоматизации производства.

На изменение технологический структуры оказывает влияние ряд факторов и, прежде всего, научно-технический прогресс в машиностроении; снижение веса и габаритов технологического оборудования, рациональная застройка промышленных предприятий.

Распределение капитальных вложений по экономическим районам Республики Беларусь называется территориальной структурой капвложений.

Воспроизводственная структура капитальных вложений — это распределение их по основным формам воспроизводства основных средств: на новое строительство, реконструкцию, расширение и техническое перевооружение.

Реконструкция и расширение действующих предприятий позволят в более короткие сроки и с меньшими капитальными затратами, чем при новом строительстве, наращивать производственные мощности, сокращать сроки освоения вновь введенных в действие проектных мощностей.

2. Инвестиционная деятельность – это деятельность, которая предусматривает действия субъектов хозяйствования по вложению инвестиций в производство продукции (работ, услуг) или иному их использованию для получения прибыли (дохода), достижения иного значимого результата в соответствии с требованиями законодательства.

В Республике Беларусь инвестиционная деятельность предприятий осуществляется в соответствии с положениями вступившим в действие с 9 октября 2001 года Инвестиционным Кодексом Республики Беларусь.

Объектами инвестиционной деятельности являются:

• недвижимое имущество, в том числе предприятие как имущественный комплекс;

Субъектами инвестиционной деятельности (инвесторами) могут выступать государство, отечественные и иностранные физические и юридические лица.

Инвестор — это субъект (юридическое, физическое лицо, государство), осуществляющий инвестиционную деятельность.

Предприятие, функционирующее в рыночной среде, для целей инвестирования может использовать различные виды источников, которые укрупненно можно объединить в следующие группы:

• собственные финансовых ресурсов инвестора (прибыль, амортизационные фонды, денежные накопления, сбережения);

• заемные (кредиты, облигационные займы и др.);

• привлеченные средства (средства, получаемые от продажи акций, целевые взносы учредителей предприятия и т.д.).

Инвестиционная деятельность в Республике Беларусь осуществляется в следующих формах:

создание юридического лица;

приобретение имущества или имущественных прав, а именно:

доли в уставном фонде юридического лица, включая случаи увеличения уставного фонда юридического лица;

прав на объекты интеллектуальной собственности;

других основных средств.

Инвестиционный проект — обоснование экономической целесообразности, объемов и сроков осуществления капитальных вложений, при этом необходима проектно — сметная документация, а также описание практических действий по реализации инвестиций.

Инвестиционные проекты делятся на:

Процесс разработки и реализации инвестиционного проекта укладывается в несколько фаз, в рамках которых ставятся свои цели и решаются соответствующие задачи: предынвестиционная, инвестиционная, эксплуатационная (иногда ее называют операционной или производственной) и ликвидационная (ликвидационно-аналитическая) фаза.

Первая фаза проекта, предынвестиционная, включает следующие стадии:

а) определение инвестиционных возможностей инвестора, обзор возможных вариантов их реализации;

б) анализ альтернативных вариантов и выбор наилучшего варианта

действий (т.е. наилучшего инвестиционного проекта);

в) принятие решения об инвестировании, разработка плана действий

по реализации выбранного проекта.

Вторая фаза проекта, инвестиционная фаза, включает следующие стадии: а) проектирование;

б) заключение договоров, подбор кадров;

в) осуществление вложений;

г) возведение производственных мощностей, строительство объектов,

пусконаладочные работы и др.

Третья фаза эксплуатационная (операционная, производственная) — самая продолжительная фаза инвестиционного проекта. В ходе эксплуатации объекта инвестирования формируются (достигаются) планировавшиеся результаты, осуществляется оценка этих результатов в плане продолжения или прекращения проекта, вносятся необходимые возможные корректировки с целью увеличить эффективность реализации проекта. Основные проблемы, связанные с этой фазой, производство и сбыт продукции, финансирование текущих затрат.

Заключительная четвертая фаза проекта ликвидационная (ликвидационно-аналитическая) фаза является не менее важной, чем три предыдущие. В рамках этой фазы решаются три задачи. Первая задача ликвидация возможных отрицательных последствий (главным образом экологического характера) закончившегося или прекращенного проекта.

Вторая задача высвобождение оборотных средств и переориентация производственных мощностей. Третья задача анализ и оценка результатов проекта, его эффективности, соответствия поставленных и достигнутых целей, степени достоверности прогнозов, надежности применяемых методик оценки инвестиционного проекта. Другими словами, производится постаудит проекта.

3. Оценка инвестиций осуществляется на основании «Рекомендаций по разработке бизнес-планов инвестиционных проектов» утвержденные Министерством экономики 31.03.1999г. и базируется на сопоставлении ожидаемой чистой прибыли от реализации проекта с инвестированным в проект капиталом.

Для оценки эффективности инвестиций используются методы, основанные на расчёте следующих показателей:

1. Сравнительная экономическая эффективность, лежащая в основе установления наиболее выгодного варианта осуществления капитальных вложений. Наиболее эффективным признаётся тот вариант, при котором обеспечиваются наименьшие приведённые затраты:

где Сi, КВi – себестоимость и капитальные вложения, приходящиеся на единицу продукции; Rпр – рентабельность предприятия в долях единицы.

2. Показатель простой нормы прибыли (ПНП), показывающий, сколько чистой прибыли (ЧП) может быть получено на 1 рубль инвестируемых средств (ИЗ) и рассчитываемый по формуле:

.

Для того чтобы инвестор считал инвестиции в данный проект целесообразными, необходимо показатель простой нормы прибыли сопоставить с показателем требуемого уровня прибыли (ТУП), т.е. минимально ожидаемой прибыльностью, при которой инвестору целесообразно инвестировать средства в инвестиционный проект.

Величина ТУП в каждый конкретный момент зависит от трёх факторов:

· реальной доходности инвестиций;

· уровня инфляции (поскольку инфляция снижает эффективность инвестиций, необходимо рассчитывать безопасный уровень прибыльности (БУП), определяемый как величина номинальной доходности инвестиций, умноженная на темп инфляции);

· степени риска. Чтобы учесть фактор риска, рассчитывается показатель платы за риск (ПР):

ПР = В ∙ (УД – БУП),

где В – коэффициент, устанавливающий зависимость между прибылью и риском возможных потерь

(если его точно оценить невозможно, то он принимается в пределах от 0.5 до 2); УД –

среднерыночный уровень доходности.

Таким образом, ТУП = БУП + ПР.

Отсюда условием принятия инвестиционного решения является ситуация, когда величина ПНП > ТУП. Если ПНП = ТУП, то такой вариант рассматривается как случай равновыгодности вложения средств в дело или банк. При ПНП < ТУП инвестирование нецелесообразно.

3.Показатель срока окупаемости (Соз), отражающий время, в течение которого инвестиционные затраты связанные с реализацией инвестиционного проекта, покрываются суммарными результатами от его осуществления.

,

где ЧПг – среднегодовая (годовая) величина чистой прибыли.

Главный недостаток простых методов оценки эффективности инвестиций заключается в игнорировании факта неравноценности одинаковых сумм поступлений или платежей, относящихся к разным периодам времени.

Дисконтирование — это метод приведения будущих поступлений платежей к текущей стоимости (обычно на момент принятия решения). Оно широко используется при решении разнообразных экономических задач практически во всех сферах экономики.

4.Показатель чистой дисконтированной стоимости (ЧДС) — текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций.

При положительном значении ЧДС считается, что данное вложение капитала является эффективным.

При сравнении проектов, чем больше значение ЧДС, тем более привлекателен инвестиционный проект.

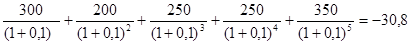

Пример.При норме дисконта 10% рассчитать чистую дисконтированную стоимость инвестиционного проекта, который имеет следующий поток платежей: -500; -300; 200; 250; 250; 350. Сделать вывод об эффективности данного проекта.

Решение:

Чистая дисконтированная стоимость:

-500 —

Рассчитанный показатель меньше нуля, что свидетельствует об экономической неэффективности данного проекта при заданной норме дисконта.

5.Показатель чистого дисконтированного дохода (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к началу проекта, т.е. разница между дисконтированными результатами и дисконтированными затратами:

Если рассчитанный показатель меньше нуля, это свидетельствует об экономической неэффективности данного проекта при заданной норме дисконта.

6. Индекс доходности, представляющий собой чистый дисконтированный доход, приходящийся на 1 рубль авансированных (инвестированных) капитальных вложений.

Индекс доходности дисконтированных затрат (ИД) – отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.

Если ИД ≥ 1, то инвестиционный проект эффективен, при ИД < 1 – неэффективен.

4. В сфере инвестиционной деятельности государство выступает как инвестор и как носитель властных полномочий, что в свою очередь обуславливает формы и методы государственного регулирования этой деятельности.

Целями государственного регулирования инвестиционной деятельности являются:

— стимулирование деятельности инвесторов;

— привлечение в республику иностранных инвестиций;

— защита прав инвесторов на территории Республики Беларусь

Государственное регулирование инвестиционной деятельности осуществляется в следующих формах:

1) прямого участия государства в инвестиционной деятельности;

• принятия государственных инвестиционных программ и финансирования их за счет средств республиканского бюджета;

· предоставления централизованных инвестиционных ресурсов;

Централизованные инвестиционные ресурсы – финансовые ресурсы государства, в том числе средства республиканского бюджета, предусматриваемые для оказания государственной поддержки инвестиционных проектов.

Они предоставляются ежегодно в соответствии Государственной инвестиционной программой в размере не менее 10 процентов от общего объема государственных капитальных вложений, установленных законом о бюджете РБ на очередной финансовый (бюджетный) год, на основе платности, срочности и возвратности в виде:

— средств, для финансирования инвестиционных проектов;

- гарантий Правительства РБ под привлекаемые кредиты банков РБ.

Государственная поддержка в виде выделения средств за счет централизованных инвестиционных ресурсов предоставляется инвесторам при условии, что в реализацию инвестиционного проекта ими вкладываются собственные средства в размере не менее 20 процентов от общего объема инвестиций по данному проекту.

· проведения государственной комплексной экспертизы инвестиционных проектов;

Инвестиционным проектом признается совокупность документов, характеризующих замысел о вложении и использовании инвестиций и его практическую реализацию до достижения заданного результата за определенный период времени. Цель ее проведения — подготовка заключения для принятия решений о государственной поддержке инвестиционных проектов.

· предоставления гарантий Правительства РБ по кредитам, привлекаемым для реализации инвестиционных проектов.

Под гарантией Правительства РБ понимается обязательство РБ, от имени которой выступает Правительство РБ, нести ответственность перед кредитором за исполнение обязательств заемщика (инвестора).

Гарантии Правительства РБ предоставляются кредиторам в случаях привлечения:

а) иностранных кредитов;

Гарантии Правительства РБ предоставляются иностранным кредиторам на основании решения Правительства РБ по согласованию с Президентом РБ.

Условием предоставления гарантии Правительства РБ — является наличие инвестиционного проекта, получившего заключение государственной комплексной экспертизы.

б) кредитов банков РБ для реализации инвестиционных проектов;

Гарантии Правительства Республики Беларусь могут предоставляться банкам Республики Беларусь по обязательствам инвесторов (заемщиков) за получаемые ими кредиты для реализации инвестиционных проектов.

2) косвенного участия государства в инвестиционной деятельности путем создания благоприятных условий для развития инвестиционной деятельности путем:

· оказания инвесторам государственной поддержки;

Инвесторы имеют право получать государственную поддержку в процессе осуществления инвестиционной деятельности, в том числе при реализации инвестиционных проектов.

· защиты интересов инвесторов;

· создания на территории РБ свободных экономических зон; согласно, Закона РБ от 7.12.1998 «О свободных экономических зонах»

СЭЗ – это часть территории РБ с точно определенными границами и специальным правовые режимом, устанавливающим более благоприятные, чем обычные, условия осуществления предпринимательской и иной хозяйственной деятельности.

· определения условий владения, пользования и распоряжения землей, недрами, водами и лесами;

· принятия антимонопольных мер и пресечения недобросовестной конкуренции;

· определения условий приватизации объектов, находящихся в государственной собственности;

· содействие развитию рынка ценных бумаг;

· проведение эффективной бюджетно-финансовой, налоговой, денежно-кредитной и валютной политики и т.д.;

· установления налоговых режимов, не носящих индивидуального характера;

· предоставления в пользование земли и природных ресурсов на льготных условиях;

· расширения строительства объектов социально-культурного назначения с большим использованием средств населения или других внебюджетных источников;

· создания и развития информационно-аналитической сети, для проведения рейтингов;

Источник: lektsia.com

Сущность реальных инвестиций

Основу инвестиционной деятельности предпринимательской фирмы составляет реальное инвестирование. В современных условиях хозяйствования данная форма инвестирования для многих фирм является единственным направлением инвестиционной деятельности. Реальные инвестиции позволяют фирмам осваивать новые товарные рынки и обеспечивать постоянное увеличение своей рыночной стоимости.

В зависимости от задач, которые ставит перед собой фирма в процессе инвестирования, все возможные реальные инвестиции сводятся в следующие основные группы:

1) обязательные инвестиции (или инвестиции ради удовлетворения требований государственных органов управления) – это инвестиции, которые необходимы для того, чтобы предпринимательская фирма могла и дальше продолжать свою деятельность. В эту группу включаются инвестиции, цель которых – организация экологической безопасности деятельности фирмы или улучшение условий труда работников фирмы до уровня, отвечающего нормативным требованиям, и т.п.;

2) инвестиции в повышение эффективности деятельности фирмы: их цель – прежде всего создание условий для снижения затрат фирмы за счет обновления оборудования, совершенствования применяемых технологий, улучшения организации труда и управления. Осуществление данных инвестиций необходимо предпринимательской фирме для того, чтобы выстоять в конкурентной борьбе;

3) инвестиции в расширение производства: их цель – увеличение объема выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств;

4) инвестиции в создание новых производств, в результате чего создаются совершенно новые предприятия, которые будут выпускать ранее не изготавливавшиеся фирмой товары или оказывать новый тип услуг.

В целом же реальные инвестиции осуществляются предпринимательскими фирмами в конкретных формах (рис. 5.4).

Рис. 5.4.Основные формы реального инвестирования

Основное направление реальных инвестиций – это капитальные вложения. В соответствии с Федеральным законом РФ от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» под капитальными вложениями понимаются инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты. Поэтому к капитальным вложениям относятся инвестиции, которые осуществляются в форме: нового строительства, расширения фирмы, реконструкции, технического перевооружения и приобретения действующих предприятий.

Под новым строительствомпринято понимать возведение нового объекта с законченным технологическим циклом по типовому или индивидуально разработанному проекту, который после ввода в эксплуатацию будет иметь статус юридического лица. Как правило, к новому строительству предпринимательская фирма прибегает в случае необходимости увеличения объемов производственно-хозяйственной деятельности или в целях осуществления диверсификации основной деятельности фирмы.

В результате расширения фирмы осуществляется возведение новых объектов производственного назначения на новых площадях в дополнение к действующим или расширение отдельных производственных зданий и помещений. Расширение осуществляется в том случае, если для размещения дополнительного или нового оборудования не хватает имеющихся производственных площадей.

Реконструкция – это проведение строительно-монтажных работ на действующих площадях без остановки основного производства с частичной заменой оборудования – морально устаревшего и физически изношенного. Реконструкция обычно осуществляется в целях увеличения производственного потенциала предпринимательской фирмы, значительного повышения качества выпускаемой продукции, внедрения ресурсосберегающих технологий и т.п. Реконструкция может осуществляться также и в целях изменения профиля предпринимательской фирмы и организации выпуска новой продукции на уже существующих производственных площадях.

Техническое перевооружение – это мероприятия, направленные на замену и модернизацию оборудования, при этом расширение производственных площадей не осуществляется. Чаще всего техническое перевооружение осуществляется путем внедрения новой техники и технологии, механизации и автоматизации производственных процессов, модернизации и замены устаревшего и физически изношенного оборудования новым. Техническое перевооружение осуществляется с целью обеспечения роста производительности труда и объема выпускаемой продукции, улучшения качества производимой продукции, а также совершенствования условий и организации труда.

Такая форма инвестирования, как приобретение предприятий, осуществляется только крупными предпринимательскими фирмами, так как требует большого объема инвестируемых средств. Данная форма инвестиций приводит к возрастанию совокупной стоимости активов обоих предприятий и дает им определенные преимущества перед конкурентами за счет взаимодополнения технологий и номенклатуры выпускаемой продукции, за счет появления возможностей снижения уровня затрат путем экономии на крупнооптовых закупках сырья и материалов, за счет совместного использования сбытовой сети и т.п.

Приобретение нематериальных активов представляет собой долгосрочные вложения фирмы путем приобретения патентов, лицензий, торговых марок, товарных знаков, других прав по использованию производственной информации, прав на пользование землей и природными ресурсами, программных продуктов для ЭВМ, прав на интеллектуальную собственность и т.п.

В процессе функционирования предпринимательской фирмы выбор конкретной формы реального инвестирования определяется многими факторами:

– во-первых, задачами отраслевой, товарной и региональной диверсификации деятельности фирмы;

– во-вторых, возможностями внедрения новых технологий;

– в-третьих, наличием собственных инвестиционных ресурсов и (или) возможностью использования заемных или привлеченных ресурсов.

Основные стадии реального инвестирования. Процесс реального инвестирования включает в себя ряд этапов и стадий. В международной практике принято различать три основных этапа:

– предынвестиционный этап, в процессе которого осуществляется выбор конкретного инвестиционного проекта и проводится его оценка;

– этап инвестирования, который связан непосредственно с реализацией конкретного инвестиционного проекта;

– постинвестиционный этап – этап эксплуатации объекта инвестирования.

Предынвестиционный этап составляет основу процесса реального инвестирования, так как именно на этом этапе разрабатываются варианты альтернативных инвестиционных решений, осуществляется подготовка инвестиционного проекта. В свою очередь данный этап включает в себя четыре стадии, выделенные в справочнике ЮНИДО (United NationsIndustrial Development Organisation, UNYDO – Организация ООН по промышленному развитию):

– стадия поиска инвестиционной идеи (концепции);

– стадия предварительной подготовки инвестиционного проекта;

– стадия оценки технико-экономической и финансовой привлекательности инвестиционного проекта;

– стадия принятия окончательного решения по инвестиционному проекту.

Действительно, в процессе осуществления реального инвестирования первоначально необходимо определить объект инвестирования. Затем необходимо основательно проработать все аспекты реализации инвестиционной идеи и разработать инвестиционный проект. Очень часто он разрабатывается в форме бизнес-плана. В случае если такой инвестиционный проект удается разработать, и он представляет интерес, перед предпринимательской фирмой стоит задача – оценить его эффективность. Если же результаты такой оценки оказываются для фирмы привлекательными, наступает стадия принятия окончательного решения о реализации инвестиционного проекта и определения источников его финансирования.

Преимущество такого постадийного осуществления реального инвестирования состоит в том, что оно не требует большого объема единовременных затрат, а позволяет фирме постепенно увеличивать объем средств, вкладываемых в подготовку инвестиционного проекта. Каждая из перечисленных стадий включает в себя оценку полученных результатов, на основании которой отбираются наиболее перспективные инвестиционные идеи и проекты, и дальнейшая работа проводится только с этими проектами. Инвестиционные проекты, которые не заинтересовали предпринимательскую фирму, отвергаются уже на первой стадии, что позволяет сэкономить значительные средства, которые в противном случае необходимо было бы потратить на оценку эффективности этих проектов. Конечно, значительные затраты времени и денежных средств происходят именно на трех первых стадиях предынвестиционного периода реального инвестирования, поэтому они будут рассмотрены более подробно.

Поиск инвестиционной идеи. Именно с поиска и выбора инвестиционной идеи начинается процесс осуществления реального инвестирования. Первоначально предпринимательская фирма должна очертить границы поиска инвестиционной идеи с учетом целей своего развития. Решение об осуществлении реальных инвестиций может приниматься на основе следующих целевых установок фирмы:

– удержание или увеличение доли рынка для производимого товара или оказываемой услуги;

– необходимость выпуска нового товара или услуги;

– формирование или поддержание имиджа фирмы;

– достижение максимального использования ресурсов фирмы.

Кроме этого, при определении инвестиционной идеи предпринимательская фирма учитывает накопленный опыт в сфере реальных инвестиций, отраслевой профиль своей деятельности, квалификацию персонала фирмы, наличие финансовых ресурсов для инвестирования и другие факторы.

Выбор инвестиционной идеи может основываться на принятой в международной практике классификации исходных возможностей для такого выбора. Эта классификация включает в себя следующие возможности:

– наличие полезных ископаемых или иных природных ресурсов, пригодных для переработки и производственного использования;

– возможные (в будущем) сдвиги в величине и структуре спроса под влиянием демографических или социально-экономических факторов либо в результате появления на рынке новых типов товаров;

– структура и объем импорта, которые могут стать толчком для разработки проектов, направленных на создание импортозамещающих производств;

– опыт и тенденции развития структуры производства в других странах;

– потребности, которые уже возникли или могут возникнуть в отраслях-потребителях в рамках отечественной или мировой экономики;

– информация о планах увеличения производства в отраслях-потребителях или растущем спросе на мировом рынке на уже производимую продукцию;

– возможности диверсификации производства;

– целесообразность увеличения масштабов производства ради снижения издержек при массовом выпуске продукции;

Конечно, на основе перечисленных возможностей предпринимательская фирма может сформулировать только очень укрупненную идею инвестиционного проекта, т.е. выбрать направление осуществления реального инвестирования. В том случае, если выбранная концепция отвечает задачам, которые ставит перед собой фирма, и получает одобрение руководителей фирмы, ответственных за принятие решений в сфере инвестиционной деятельности, концепция прорабатывается более тщательно, что подразумевает сбор и анализ дополнительной информации и разработку конкретного инвестиционного проекта.

Разработка инвестиционного проекта. Инвестиционный проектпредставляет собой обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимую проектно-сметную документацию, разработанную в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план).

В зависимости от конкретного вида реального инвестирования фирма формулирует требования, предъявляемые к разрабатываемому инвестиционному проекту. Для таких форм инвестирования, как замена оборудования или приобретение отдельных видов нематериальных активов, т.е. для форм инвестирования, которые не требуют больших финансовых вложений и финансируются только за счет собственных средств фирмы, инвестиционный проект является внутренним документом. Такой проект, как правило, включает в себя сокращенный перечень разделов и показателей, при этом в обязательном порядке рассматриваются цель осуществления инвестиционного проекта, его основные параметры, объем необходимых финансовых ресурсов, а также показатели эффективности данного инвестиционного проекта и календарный план его осуществления.

В случае осуществления таких форм реального инвестирования, как новое строительство, реконструкция, которые требуют большого объема финансирования и для осуществления которых привлекаются внешние источники финансирования, перечень требований к инвестиционному проекту значительно возрастает. Поскольку это связано с привлечением внешнего финансирования, инвестор, или кредитор, должен иметь полное представление об инвестиционном проекте, в финансировании которого он принимает участие. В этом случае инвестиционный проект включает в себя стратегическую концепцию инвестирования, основные показатели маркетинговой, экономической и финансовой результативности, объемы необходимых финансовых ресурсов, сроки возврата средств, дополнительно привлеченных из внешних источников.

Таким образом, инвестиционный проект позволяет в первую очередь предпринимательской фирме, а затем и внешним инвесторам всесторонне оценить ожидаемую эффективность и целесообразность осуществления конкретных реальных инвестиций.

В соответствии с рекомендациями ЮНИДО инвестиционный проект должен содержать определенный перечень основных разделов. Ниже приведены основные разделы инвестиционного проекта.

1. Краткая характеристика инвестиционного проекта.

2. Основная идея проекта.

3. Анализ рынка и концепция маркетинга.

4. Обоснование объемов материальных ресурсов, необходимых в процессе реализации инвестиционного проекта.

5. Характеристика технических основ реализации проекта.

6. Месторасположение проекта.

7. Организация управления.

8. Необходимые трудовые ресурсы.

9. График реализации проекта.

10. Характеристика финансового обеспечения проекта и оценка его эффективности.

Любой инвестиционный проект начинается с его краткой характеристики. Фактически данный раздел является обобщающим и разрабатывается, как правило, в последнюю очередь, после того, как подготовлены все остальные разделы. Характеристика проекта включает в себя перечень всех ресурсов, в том числе финансовых, необходимых для реализации проекта, сроки реализации проекта и возврата вложенных средств, а также оценку экономической и финансовой эффективности проекта и его социальной значимости.

Следующий раздел инвестиционного проекта – «Основная идея проекта». В данном разделе рассматриваются наиболее важные параметры анализируемого проекта, которые служат определяющими показателями для его реализации. Здесь же, как правило, приводится характеристика инициатора инвестиционного проекта.

В разделе, отведенном анализу рынка и концепции маркетинга, приводятся результаты анализа потенциала рынка, а также результаты маркетинговых исследований, предметами которых служат: спрос и предложение, существующие цены, сегментация рынка, эластичность спроса, основные конкуренты. Рассматривается выбранная концепция маркетинга, которая будет использоваться при реализации данного инвестиционного проекта, т.е. фактически программа удержания продукции или услуги на рынке.

Обоснование объемов материальных ресурсов, необходимых в процессе реализации инвестиционного проекта, включает в себя классификацию используемых видов сырья и материалов, объем потребности в них на всех стадиях реализации инвестиционного проекта. Анализируется также наличие основного сырья в регионе осуществления проекта. Разрабатывается программа поставок сырья и материалов, оцениваются связанные с ними затраты.

Раздел «Характеристика технических основ реализации проекта» должен содержать производственную программу и анализ производственной мощности предприятия. В этом разделе приводится обоснование будущей технологии, а также рассматривается парк оборудования, необходимого для ее реализации.

Раздел «Месторасположение проекта» содержит обоснование выбора конкретного региона для реализации проекта, анализ производственной и коммерческой инфраструктуры, рыночной и ресурсной среды; описание социально-экономических условий в регионе и инвестиционного климата. Здесь же приводится характеристика окружающей среды, и оценивается возможность возникновения экологических проблем при реализации инвестиционного проекта.

Раздел «Организация управления» включает в себя характеристику организационной структуры фирмы с обоснованием ее конкретной формы и существующей системы управления. В нем рассматривается организация трудовой деятельности производственного и управленческого персонала, включая вопросы оплаты труда, а также размер и структура накладных расходов, связанных с обеспечением работы производственного и управленческого персонала.

В разделе «Необходимые трудовые ресурсы» приводятся требования к основным категориям персонала фирмы, указывается система формирования персонала и возможности поиска в регионе наиболее важных для производства специалистов.

График реализации проекта является достаточно важным разделом, так как здесь осуществляется обоснование отдельных стадий реализации инвестиционного проекта и рассматривается потребность в финансовых, материальных и трудовых ресурсах на каждой стадии.

Заключительным разделом является характеристика финансового обеспечения проекта и оценка его эффективности. Этот раздел содержит оценку необходимых сумм инвестиций, возможных производственных затрат, а также обоснование способов получения инвестиционных ресурсов и расчет эффективности инвестиций.

Оценка эффективности инвестиционных проектов. Оценка эффективности инвестиционных проектов является одним из наиболее важных этапов в процессе управления реальными инвестициями. От того, насколько качественно выполнена такая оценка, зависит правильность принятия окончательного решения.

В процессе осуществления оценки эффективности для получения объективных результатов необходимо учитывать следующие моменты:

– оценка эффективности инвестиционных проектов должна осуществляться на основе сопоставления объема инвестиционных затрат, а также сумм планируемой прибыли и сроков окупаемости инвестированного капитала;

– оценка объема инвестиционных затрат должна охватывать все используемые ресурсы, задействованные при реализации проекта;

– оценка окупаемости инвестируемых средств должна осуществляться на основе показателя чистого денежного потока, который формируется за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта;

– в процессе оценки суммы инвестиционных затрат и чистого денежного потока должны быть приведены к настоящей стоимости с помощью дисконтной ставки, которая должна быть дифференцирована для различных инвестиционных проектов.

Оценку эффективности реальных инвестиционных проектов предпринимательские фирмы осуществляют, как правило, на основе Методических рекомендаций по оценке эффективности инвестиционных проектов и их отбору для финансирования от 31 марта 1994 г. № 7-12/47, утвержденных Госстроем РФ, Министерством экономики РФ, Министерством финансов РФ, Госкомпромом РФ.

Эти методические рекомендации предлагают использовать при сравнении различных инвестиционных проектов несколько показателей, основные из которых указаны на рис. 5.5.

Рис. 5.5.Основные критерии оценки эффективности инвестиционных проектов

Чистый дисконтированный доход (ЧДД)определяется как разница между приведенными к настоящей стоимости суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию. Если в течение расчетного периода не происходит инфляционного изменения цен, или расчет производится в базовых ценах, то величина ЧДД для постоянной нормы дисконта рассчитывается по следующей формуле

где Rt – результаты, достигаемые на t-м шаге расчета;

Зt – затраты, осуществляемые на том же шаге;

Т – горизонт расчета, равный номеру шага расчета, на котором производится ликвидация объекта;

Е – норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

В том случае, если ЧДД инвестиционного проекта положителен, проект является эффективным (при данной норме дисконта), и фирме следует принять его к реализации. При этом чем больше ЧДД, тем эффективнее инвестиционный проект. Если же ЧДД проекта отрицательный, то такой инвестиционный проект следует отвергнуть, так как в случае его реализации инвестор понесет потери.

Индекс доходности (ИД) представляет собой отношение суммы приведенных эффектов к величине капиталовложений и рассчитывается по формуле

где К – сумма капитальных затрат на реализацию инвестиционного проекта.

ИД тесно связан с ЧДД, но, в отличие от последнего, является относительным показателем. Благодаря этому он достаточно удобен при выборе одного проекта из ряда альтернативных проектов, имеющих примерно одинаковые значения ЧДД. В целом же, если ИД > 1, проект эффективен, а если ИД < 1 – неэффективен.

Внутренняя норма доходности (ВНД) является наиболее сложным показателем оценки эффективности инвестиционных проектов и представляет собой ту норму дисконта (Евн), при которой величина приведенных эффектов равна приведенным капиталовложениям. Таким образом, ВНД определяется решением уравнения

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта, то ВНД проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал. В ситуации, когда ВНД равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный инвестиционный проект оправданы. В противном случае инвестиции в инвестиционный проект нецелесообразны, и такой проект должен быть отвергнут предпринимательской фирмой.

Срок окупаемости (СО) – это период (измеряемый в месяцах, кварталах, годах), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления. Этот показатель – один из наиболее распространенных показателей оценки эффективности инвестиционного проекта. Расчет его осуществляется по формуле

где ИЗ – сумма инвестиционных затрат, необходимых для реализации проекта;

ЧДПср.г– среднегодовая сумма чистого денежного потока за период эксплуатации проекта (в случае осуществления краткосрочных инвестиций этот показатель определяется как среднемесячный).

Недостатком данного показателя является то, что он не учитывает чистые денежные потоки, которые формируются после срока окупаемости инвестиционного проекта.

Для дополнительной оценки эффективности инвестиционных проектов могут использоваться другие показатели и коэффициенты, согласно Методическим рекомендациям по оценке эффективности инвестиционных проектов и их отбору для финансирования. Ни один из критериев в отдельности не является достаточным для принятия инвестиционного проекта к реализации. Решение об инвестировании средств в проект должно приниматься с учетом значений всех рассмотренных критериев и интересов всех участников инвестиционного проекта. При этом обязательно следует учитывать структуру и распределение во времени капитала, привлекаемого для реализации проекта.

Источник: 3ys.ru

Тема 10. ИНВЕСТИЦИОННОЕ ПРАВО РОССИЙСКОЙ ФЕДЕРАЦИИ

10.1. Основные понятия и значение инвестиционной деятельности

Федеральный закон от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (с изменениями от 24.07.2007 г.) определяет правовые и экономические основы инвестиционной деятельности, осуществляемой в форме капитальных вложений, на территории Российской Федерации, а также устанавливает гарантии равной защиты прав, интересов и имущества субъектов инвестиционной деятельности, осуществляемой в форме капитальных вложений, независимо от форм собственности.

Для целей указанного Федерального закона используются следующие основные понятия:

— инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта;

— инвестиционная деятельность — вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта;

— капитальные вложения — инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты;

— инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план);

— приоритетный инвестиционный проект — инвестиционный проект, суммарный объем капитальных вложений в который соответствует требованиям законодательства Российской Федерации, включенный в перечень, утверждаемый Правительством Российской Федерации;

— срок окупаемости инвестиционного проекта — срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение;

— совокупная налоговая нагрузка — расчетный суммарный объем денежных средств, подлежащих уплате в виде ввозных таможенных пошлин (за исключением особых видов пошлин, вызванных применением мер по защите экономических интересов Российской Федерации при осуществлении внешней торговли товарами в соответствии с законодательством Российской Федерации), федеральных налогов (за исключением акцизов, налога на добавленную стоимость на товары, производимые на территории Российской Федерации) и взносов в государственные внебюджетные фонды (за исключением взносов в Пенсионный фонд Российской Федерации) инвестором, осуществляющим инвестиционный проект, на день начала финансирования инвестиционного проекта.

Действие Федерального закона распространяется на отношения, связанные с инвестиционной деятельностью, осуществляемой в форме капитальных вложений.

Федеральный закон не распространяется на отношения, связанные с вложениями инвестиций в банки и иные кредитные организации, а также в страховые организации, которые регулируются соответственно законодательством Российской Федерации о банках и банковской деятельности и законодательством Российской Федерации о страховании.

В настоящее время инвестиции могут быть классифицированы по различным признакам:

— по организационным формам инвестиции подразделяются на инвестиционный проект — предполагается, во-первых, наличие определенного объекта инвестиционной деятельности, во-вторых, реализация, как правило, одной формы инвестиции;

— по объектам инвестиционной деятельности подразделяются на долгосрочные реальные инвестиции (капитальные вложения) в создание и воспроизводство основных фондов, в материальные и нематериальные активы и финансовые инвестиции в государственные и корпоративные ценные бумаги;

— по формам собственности подразделяются на частные, государственные, иностранные совместные;

— по характеру участия в инвестировании подразделяются на прямые инвестиции (предполагается прямое вложение средств в материальный объект) и непрямые инвестиции (предполагается наличие посредника (портфельные инвестиции));

— по направленности действий — начальные инвестиции, инвестиции, направленные на выживаемость предприятия в будущем, инвестиции для экономии текущих затрат, инвестиции, вкладываемые для сохранения позиций на рынке, инвестиции в повышение эффективности производства, инвестиции в расширение производства (экстенсивные), инвестиции в создание новых производств, реинвестиции.

Наибольшее распространение получила трактовка термина «инвестиции» как долгосрочные вложения капитала внутри страны и за рубежом в виде реальных и финансовых инвестиций, где реальные инвестиции — это вложения капитала в материальные и нематериальные активы, а финансовые инвестиции представляют собой вложения в финансовые активы.

В современных рыночных экономиках значительная часть инвестиций — финансовые, в России же основная доля инвестиций представляет собой реальные инвестиции.

Особое место в экономике России занимают иностранные инвестиции. В течение последних десятилетий вопрос о доле иностранных инвестиций для экономики любой страны, будь то промышленно развитая страна, типа Японии или США, или развивающаяся, остается актуальным.

Согласно Федеральному закону от 9 июля 1999 г. 3 160-ФЗ «Об иностранных инвестициях в Российской Федерации» иностранные инвестиции — вложение иностранного капитала в объект предпринимательской деятельности на территории Российской Федерации в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограничены в обороте в Российской Федерации в соответствии с федеральными законами, в том числе денег, ценных бумаг (в иностранной валюте и валюте Российской Федерации), иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности (интеллектуальную собственность), а также услуг и информации.

Иностранные инвестиции имеют несколько иную классификацию, чем отечественные. Они подразделяются на прямые, портфельные и прочие.

Прямые — это те инвестиции, которые сделаны юридическими и физическими лицами, полностью владеющими предприятием или контролирующими не менее 10 % акций или акционерного капитала предприятия.

Портфельные инвестиции — покупка акций, векселей и других долговых ценных бумаг. Они составляют менее 10% в общем акционерном капитале предприятия.

Прочие инвестиции — это торговые и прочие кредиты, банковские вклады и т.д.

Источник: netprava.ru

Передача имущества как инвестиция

Согласно налоговому законодательству, не признается реализацией товаров, работ или услуг. передача имущества, если она носит инвестиционный характер. Но Налоговый кодекс РФ не дает определения инвестиционного характера осуществляемых хозяйственных операций. В каких случаях применяется указанная норма в отношении капитального строительства? Давайте разбираться.

Определение понятий

Как уже указывалось, передача имущества, если она носит инвестиционный характер (в частности, вклады в уставный (складочный) капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества (договору о совместной деятельности), паевые взносы в паевые фонды кооперативов), не признается реализацией товаров, работ или услуг (подп. 4 п. 3 ст. 39 Налогового кодекса РФ). Перечень операций, приведенных в скобках, большинством специалистов не считается закрытым, а значит, он зависит от трактовки термина «инвестиционный характер».

Для начала определим, что же такое имущество с точки зрения налогового законодательства.

Под имуществом понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ (п. 2 ст. 38 Налогового кодекса РФ).

Согласно статье 128 Гражданского кодекса РФ, к объектам гражданских прав относятся вещи, включая деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; охраняемые результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (интеллектуальная собственность); нематериальные блага. Из предложенного перечня исключим деньги, поскольку оборот денежных средств сам по себе не признается реализацией в силу подпункта 1 пункта 3 статьи 39 Налогового кодекса РФ. Все остальное так или иначе может быть использовано в инвестиционных целях.

Инвестиционная деятельность

В главном налоговом документе нет определения инвестиционного характера осуществляемых хозяйственных операций. Значит, в силу статьи 11 Налогового кодекса РФ мы должны определить инвестиционный характер данных операций исходя из норм законодательства об инвестиционной деятельности. Для этого обратимся к двум законодательным актам: Закону РСФСР от 26 июня 1991 г. № 1488-1 «Об инвестиционной деятельности в РСФСР» и к Федеральному закону от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Для коммерческой структуры инвестиционный характер будет носить вложение имущества в объекты предпринимательской деятельности в целях получения прибыли. Объектом предпринимательской деятельности, по мнению автора, следует считать объекты гражданских прав, используемые в указанной деятельности.

Это может быть любое имущество, в том числе в отношении которого могут быть заключены сделки в рамках такой деятельности. Например, заказывая продукцию на заводе для целей ее дальнейшей перепродажи и получения прибыли, организация инвестирует в эту продукцию деньги (при денежных формах расчетов) или иное имущество (при расчетах неденежными средствами, например поставляет за продукцию оборудование).

Кто-то скажет, что это бартер, а не инвестирование. А чем тогда этот бартер отличается от инвестирования, если в результате передачи собственного имущества организация получает «объект предпринимательской деятельности» в виде готовой продукции, продав которую она получит прибыль?

Таким образом, при бартерной форме расчетов передача собственного имущества в счет приобретения продукции будет носить инвестиционный характер. Много ли найдется налогоплательщиков, не считающих передачу собственного имущества в счет расчетов по приобретению продукции реализацией для целей налогообложения? Думаю, что вообще не найдется. А как же тогда норма подпункта 4 пункта 3 статьи 39 Налогового кодекса РФ?

Попробуем разобраться с применением вышеуказанной нормы законодательства в отношении капитального строительства, включая взаимоотношения по инвестированию строительства.

В соответствии со статьей 1 закона № 1488-1 инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта. В свою очередь инвестиционная деятельность — это вложение инвестиций, или инвестирование, и совокупность практических действий по реализации инвестиций. Инвестирование в создание и воспроизводство основных фондов осуществляется в форме капитальных вложений.

Инвестирование в создание основных фондов

Рассмотрим конкретную ситуацию.

Инвестор в соответствии с заключенным с застройщиком договором инвестирования строительства передает в качестве инвестиционного взноса строительные материалы, принадлежащие ему на праве собственности.

Казалось бы, вот он — ответ на вопрос. Такая передача имущества, несомненно, носит инвестиционный характер, если осуществляется в рамках инвестиционного договора. Но что такое инвестиционный договор?

Согласно статье 8 закона № 39-ФЗ, отношения между субъектами инвестиционной деятельности осуществляются на основе договора и (или) государственного контракта, заключаемых между ними в соответствии с Гражданским кодексом РФ. Однако такого понятия, как инвестиционный договор, в гражданском законодательстве нет. Значит, любая сделка, предусмотренная Гражданским кодексом РФ, если она соответствует критериям инвестиционной деятельности, может считаться инвестиционной. И само слово «инвестиционный» применительно к заключенному договору в данном случае не главное.

Возвратимся к примеру с заказом продукции. Договор поставки готовой продукции мог быть назван, например, «Договор инвестирования в объекты предпринимательской деятельности (готовую продукцию)». Улучшило бы это ситуацию с применением нормы подпункта 4 пункта 3 статьи 39 Налогового кодекса РФ в отношении передачи собственного имущества в счет приобретения продукции? Конечно, нет.

Передачу оборудования в счет расчетов за готовую продукцию мы бы все равно отразили как реализацию. Так и здесь само слово «инвестиционный» не является определяющим. Признаки реализации материалов все равно существуют, ведь право собственности на них переходит от инвестора к застройщику. Может быть, в данном случае помогут другие нормы закона № 39-ФЗ?

В соответствии со статьей 1 указанного закона «капитальные вложения — инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты».

Значит, если инвестор передает строительные материалы в счет инвестиций в новое строительство — такая передача, по мнению большинства специалистов, носит инвестиционный характер. А если, например, завод, изготавливающий продукцию, рассчитывается за приобретаемое оборудование (осуществляет капвложения) этой же самой продукцией, то по аналогии с обратной ситуацией — приобретением готовой продукции за счет передачи этого оборудования — такая передача продукции для целей налогообложения инвестиционного характера не носит. А как же только что процитированная законодательная норма? Ведь в ней приобретение оборудования также является инвестиционным вложением. В общем, сплошная путаница.

Подводим итоги

Автор умышленно не дает ссылку на арбитражную практику, поскольку выводы судов не раскроют существо рассматриваемой нормы налогового законодательства. Налогоплательщиков может радовать только одно: арбитражные суды в большинстве случаев признают передачу имущества в счет инвестиционного взноса в строительство носящим инвестиционный характер. Однако вопросы к применению этой нормы не исчезают.

По мнению автора, перечень хозяйственных операций, перечисленный в скобках подпункта 4 пункта 3 статьи 39 Налогового кодекса РФ, должен являться исчерпывающим для целей налогового законодательства. В противном случае весьма вероятно организации придется выяснять отношения с налоговыми органами по данному вопросу в суде.

Источник: www.audit-it.ru