При выборе режима налогообложения для ИП в 2022 году стоит обратить внимание на два основных фактора: выгодно ли вам использование выбранного режима и имеете ли вы право им пользоваться. На выбор предпринимателям дается пять режимов: общая система налогообложения (ОСНО), упрощенная система налогообложения (УСН), патентная система налогообложения (ПСН), налог на профессиональный доход (НПД) и единый сельскохозяйственный налог (ЕСХН).

- УСН — упрощенная система налогообложения

- ПСН — патентная система налогообложения

- ЕСХН — единый сельскохозяйственный налог

- НПД — налог на профессиональный доход

- ОСНО (ОСН, ОРН) — общая система налогообложения

1. Налоговые режимы, доступные для ИП

Систему налогообложения индивидуальному предпринимателю нужно выбирать, внимательно изучив каждый вариант. Если ИП не выбрал специальный режим налогообложения, то, с момента регистрации, он по умолчанию работает на ОСН. Рассмотрим особенности каждой системы налогообложения с порядком перехода в 2022 году и примерами.

Какие налоги платит ИП на УСН и ПАТЕНТЕ?

1.1 УСН — упрощенная система налогообложения

Упрощенная система налогообложения, которую еще называют «упрощенка», зачастую является самым универсальным спецрежимом.

Предприниматели имеют право пользоваться УСН, если:

- Для выбранного вида деятельности не запрещено применение этого спец. режима

- Годовой доход и сумма основных средств — до 150 млн. рублей

- Количество сотрудников в штате не более 100 человек

УСН подходит предпринимателям, которые неоднозначно уверены в размере будущих доходов или рассчитывают на небольшую прибыль.

Работа на «упрощенке» освобождает вас от налогов, характерных для общей системы: НДС, налог на прибыль и т.п.

Один раз в год вы должны подать декларацию по УСН. Срок подачи отчета за текущий год – до 30 марта следующего года.

При наличии сотрудников в штате, отчитаться за них по декларации необходимо также в ПФР и ФСС.

Существует два варианта расчета налога на упрощенной системе:

- «Доходы», налоговая ставка 6%

- «Доходы минус расходы», налоговая ставка 15%

Кому подходит объект УСН «Доходы»

Если ваши расходы небольшие или имеются сложности с их документальным подтверждением, вам подходит вариант «Доходы». В этом случае, достаточно вести обычный налоговый учет, чтобы следить за уровнем доходов.

Для расчета налога необходимо умножить сумму валовой выручки на 6% и вычесть страховые взносы за себя в полном объеме, а также половину взносов за своих сотрудников. Таким образом, вы получите сумму налога к уплате.

Пример расчета налога на УСН «Доходы»:

- Валовая выручка за год: 2 000 000 рублей

- Взносы за себя: 40 874 руб

- Взносы за сотрудников: 81748

Налог рассчитывается так: 2 000 000 * 6% — 40874 — 81748/2 = 38252 рублей.

Как платить налоги строителям? ИП или ООО для строительства открыть? Налогообложение для строителей

Полученную по формуле сумму налога за год нужно уплатить до 30 апреля следующего года. Налог рассчитывается ежеквартально, а по итогам года учитываются все платежи, поступившие авансом в течение года.

Кому подходит объект УСН «Доходы минус расходы»

Если вы несете большие расходы и у вас есть возможность подтвердить их документально, стоит рассмотреть объект «Доходы минус расходы». Налоговая ставка выше, но есть возможность при расчете уменьшить размер валовой выручки на все расходы, подтвержденные документально. Также вычитаются все страховые взносы за себя и половина за сотрудников.

Пример расчета налога на УСН «Доходы минус расходы»:

- Валовая выручка за год: 5 000 000 рублей

- Подтвержденные расходы: 3 500 000 рублей

- Взносы за себя: 40874 рублей

- Взносы за сотрудников: 81748 рублей

Налог рассчитывается так: (5 000 000 — 3 500 000 — 40874 — 81748/2) * 15% = 212737 рублей.

Обратите внимание: если вы получили убыток по итогам года, то при объекте УСН «Доходы минус расходы» необходимо оплатить минимальную сумму — 1% валовой выручки. Эта сумма уменьшается на квартальные авансовые платежи, которые вы внесли в течение года.

Применять «упрощенку» можно с момента регистрации ИП, если вы успеваете подать уведомление сразу или в течение 30 дней после постановки на учет. Если подать уведомление на УСН позднее, то применять спецрежим можно только с начала следующего года, подав уведомление до 30 декабря текущего года.

Это бесплатно! Росбанк поможет подготовить документы для регистрации ИП и подать их онлайн, а затем откроет расчётный счёт. Если вы — гражданин РФ, переходите по ссылке ниже, чтобы узнать подробности.

Если не подходит онлайн-подача, наш онлайн-сервис сформирует полный пакет документов для подачи в ФНС, учитывая новые требованиям закона.

1.2 ПСН — патентная система налогообложения

Работать «на патенте» могут только предприниматели с годовым доходом менее 60 млн. рублей и с численностью штата до 15 человек. Данный режим подходит для оказания, например, парикмахерских услуг, для ателье. Купить патент можно на период от 1 до 12 месяцев, поэтому данный режим оптимально подходит сезонному бизнесу или для пробы нового направления деятельности, в котором вы не уверены.

На ПСН нужно оплачивать только патент и страховые взносы: за себя и своих сотрудников. Налоговая ставка составляет 6%. Реальный доход никак не влияет на стоимость патента: она считается по базовой доходности, различной для каждого вида деятельности. Базовая доходность устанавливается на 12 месяцев, и если вы хотите купить патент на меньший срок, просто пересчитайте ставку на нужный срок. В формуле срок в месяцах обозначен как К1.

Как рассчитать ПСН:

- Базовая доходность/12 * К1 * 6%

- Патент на 8 месяцев

- Базовая доходность: 100 000 рублей

- К1: 8

Налог рассчитывается так: 100000/12 * 8 * 6% = 4000 рублей.

1.3 ЕСХН — единый сельскохозяйственный налог

ЕСХН — это ограниченный спецрежим, который могут применять только предприниматели в сферах растениеводства, животноводства, лесном, рыбном и сельском хозяйстве. Вы имеете право применять ЕСХН только, если доход от сельхоздеятельности превышает 70% дохода. Применение ЕСХН запрещено, если вы продаете подакцизные товары.

Налоговая ставка на ЕСХН составляет 6%, уплачивается по схеме «Доходы минус расходы», при этом расходы должны быть документально подтверждены. Помимо налога, за вами сохраняется обязанность уплаты страховых взносов за себя и своих сотрудников.

Пример расчета налога на ЕСХН:

- Доходы: 10 млн. рублей

- Расходы — 5 млн. рублей

Сумма ЕСХН рассчитывается так: (10 000 000 — 5 000 000) *6% = 300 000 рублей.

1.4 НПД — налог на профессиональный доход

Этот новый самостоятельный налоговый режим предназначен для физических лиц и предпринимателей — самозанятых граждан. Можно работать на НПД, и не регистрируя ИП, но ИП на НПД имеет ряд преимуществ. Например, существуют магазины, товары в которых вправе закупать ИП, но не могут просто физ. лица.

Применять НПД можно, если:

- Вы осуществляете подходящие виды деятельности.

- У вас нет сотрудников.

- Доходы за год не более 2,4 млн руб.

Применять НПД нельзя:

- Если вы осуществляете неподходящий вид деятельности. Например, перепродаете товары чужого производства.

- ИП на НПД нельзя совмещать с другими налоговыми режимами. Однако можно работать одновременно по трудовому договору.

На НПД уплачиваются следующие налоги:

- 4% при реализации товаров (работ, услуг) физ. лицам.

- 6% при реализации товаров (работ, услуг) юр. лицам и другим ИП.

Налог платится ежемесячно.

Налоговой базой признается доход от реализации товаров (работ, услуг), за исключением доходов, полученных по трудовому договору.

Самостоятельно налог считать не нужно. Вы должны в приложении «Мой налог» формировать чек по каждому поступлению от видов деятельности, облагающихся НПД. Далее процесс автоматизирован — применение налогового вычета, учет налоговых ставок в зависимости от налогоплательщика, контроль над ограничением по сумме дохода и другие особенности расчета учтут за вас.

Отчетность для работающих на НПД не предусмотерна. Зарегистрироваться в качестве налогоплательщика можно, скачав мобильное приложение «Мой налог», или через web-кабинет «Мой налог» на сайте ФНС.

Вы сдаете квартиру физ. лицу за 15000 рублей в месяц. Тогда на НПД с этого дохода нужно заплатить 4%, то есть 600 рублей.

Для вас помогут подготовить документы для создания ИП в соответствии с новыми требованиями закона и подать их онлайн, а затем откроют расчётный счёт на выгодных условиях. Не нужно оплачивать госпошлину, выпуск ЭЦП и помощь специалистов. Если вы — гражданин РФ, переходите по ссылке ниже, чтобы узнать подробности.

1.5 ОСНО (ОСН, ОРН) — общая система налогообложения

Общая система налогообложения (ОСНО) в 2022 году применяется по умолчанию, если вы не выберите ни один из специальных режимов. О применении этой системы не нужно отдельно уведомлять налоговую. На ОСНО индивидуальному предпринимателю придется вести полноценную бухгалтерскую и налоговую отчетность, налоговая нагрузка более серьезная.

ОСНО подходит предпринимателям с внушительными оборотами и контрагентами, которые работают с НДС. Для применения ОСНО нет никаких ограничений по обороту, численности штата и другим критериям.

На общем режиме предприниматели уплачивают НДС от 0% до 20% в зависимости от товара и вида деятельности, имущественный налог и НДФЛ по ставке 13%. Для расчета налога нужно вычесть из дохода проф.вычеты, налоговые вычеты и ранее уплаченные авансовые платежи. Под профессиональным вычетом подразумеваются документально подтвержденные расходы или фиксированный процент 20%, если подтвердить затраты невозможно.

Вы получили доход 1 млн. рублей. Применив профессиональный вычет 20%, и посчитав аванс в 50000 рублей, оплаченный ранее, вам осталось внести 97500 рублей.

2. Какие еще взносы должен платить ИП

Каждый предприниматель в 2022 году вне зависимости от режима налогообложения должен платить обязательные страховые взносы: на пенсионное и медицинское страхование. Размер отчислений устанавливается государством в виде фиксированной суммы, которая меняется ежегодно. Например, в 2021 г. ИП платит за себя 32 448 руб. в ПФР и 8 426 руб. за медицинское страхование.

За своих сотрудников ИП оплачивает налог НДФЛ и социальные взносы в ПФР, ФСС.

Источник: reg.rosbank.ru

Какой налог на имущество для ИП в 2022 году

Налог на имущество ИП в 2022 году уплачивают или нет? Ответ на вопрос зависит от вида имущества и налогового режима, который использует предприниматель. Каким правилам подчиняется налогообложение имущества ИП и какие особенности имеет, расскажем в нашей статье.

Платить ли налог на имущество ИП в 2022 году?

В настоящее время порядок уплаты налога на имущество физлиц, а ИП являются таковыми, подпадает под регулирование гл. 32 НК РФ «Налог на имущество физических лиц». При этом на налогообложение имущества, используемого для предпринимательской деятельности, существенно влияет то, какой налоговый режим применяет ИП: общий или один из специальных.

С учетом существующих режимов налогообложения можно выделить следующие особенности:

- ИП на ОСНО — платят налог на имущество, используемого в предпринимательской деятельности;

- ИП на УСН и ПСН — освобождены от уплаты налога на имущество, за исключением недвижимости, оцененной по кадастровой стоимости; ЕСХН освобождает ИП от «предпринимательского» НДФЛ и налога на имущество по недвижимости, которую он использует в сельхоздеятельности.

Освобождение имущества ИП на УСН и ПСН от налогообложения не распространяется на объекты торгово-офисного назначения, включенные в перечень объектов с кадастровой стоимостью, определяемый региональными органами исполнительной власти в соответствии с п. 7 ст. 378.2 НК РФ.

Таким образом, ИП на упрощенке всё же должны платить налог на определенные объекты недвижимости (ст. 378.2 НК РФ). Налог начисляется от кадастровой стоимости объектов при условии, что в регионе сделана их оценка по этой стоимости, принят соответствующий закон, утвержден конкретный перечень таких объектов и ИП использует их в своей предпринимательской деятельности. Это касается и вновь образовавшихся за налоговый период объектов. К числу такого имущества относятся бизнес-центры, деловые и торговые центры, помещения, в которых оказываются бытовые услуги или услуги общепита.

ИП в некоторых случаях вправе рассчитывать на льготу по налогу на имущество. Какие именно льготы предусмотрены для ИП, узнайте в «КонсультантПлюс». Изучите материал, получив пробный доступ к системе К+ бесплатно.

Об особенностях уплаты такого налога на имущество упрощенцами читайте здесь.

Размер ставки налога определяется муниципальными органами, ее значение не должно превышать 2%. Расчет налога делает ИФНС, высылая итоги этого расчета ИП в виде уведомления на уплату один раз за год по итогам прошедшего года. Уплатить налог нужно в срок, установленный как единый для уплаты имущественных налогов физлицами, — до 1 декабря следующего года.

Некоторые категории граждан освобождаются от уплаты налогов, даже если ФНС им прислала уведомление.

Поясним на примере правила расчета налога с учетом кадастровой стоимости:

У ИП Петрова в собственности есть склад площадью 5 кв. м в Москве. Пусть кадастровая стоимость здания, в котором расположен склад, — 304 634 318,52 руб., площадь здания — 2029,6 кв. м (кадастровый номер 77:09:0001015:1064), ставка — 2% (закон города Москвы от 19.11.2014 № 51).

Сумма налога на имущество = 304 634 318,52 × 5 / 2 029,6 × 2% = 15 006 руб.

Как уплачивал ИП налог на имущество до 2015 года

Указанные выше правила действуют с 2015года. Ранее налог на имущество ИП рассчитывал с учетом следующего:

- ИП на общем режиме исчислял и уплачивал налог на имущество физлиц на основании требований действовавшего закона «О налогах на имущество физлиц» от 09.12.1991 № 2003-I. При этом расчет налога осуществлялся так (поясним на примере):

У ИП Сидорова имелся в собственности склад в Москве, инвентарная стоимость которого, по данным БТИ, составляла 400 000 руб. Ставка — 0,3% (закон города Москвы «О ставках налога на имущество физлиц» от 23.10.2002 № 47 в ред. от 20.11.2013), коэффициент-дефлятор на 2014 год — 1,672.

Налог на имущество = 400 000 × 0,3% × 1,672 = 2006 руб.

- ИП на упрощенной системе, в силу п. 3 ст. 346.11 НК РФ, не уплачивал рассматриваемый налог по объектам, задействованным в деятельности на этом спецрежиме.

- ИП на едином налоге, согласно п. 4 ст. 346.26 НК РФ, не исчислял имущественный налог по объектам, относящимся к деятельности на ЕНВД.

- ИП на ЕСХН также не был плательщиками налога по нормам п. 3 ст. 346.1 РФ.

Итоги

Начиная с 01.01.2015 ИП на упрощенке по некоторым объектам приобрели обязанность по уплате налога на имущество от кадастровой стоимости. Расчет такого налога осуществляет ИФНС. До 2015 года налогом на имущество ИП был обременен, только если он работал на ОСНО, применение же любого из спецрежимов позволяло ему не платить этот налог.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Источник: nalog-nalog.ru

ИП на упрощенке: разбираемся с налогом на имущество физлиц и льготами

Предприниматель на спецрежимах освобождается от уплаты налога на недвижимость. Правда не всегда. Расскажем по какому имуществу и в каких случаях налог платить все же придется.

Иллюстрация: Вера Ревина/«Клерк»

Какие налоги не платит ИП на УСН

- НДФЛ ( с доходов от предпринимательской деятельности ). Исключение — доходы в виде дивидендов, а также доходы, облагаемые по ставкам 35 % и 9 % ( п. 3 ст. 346.11, п. 2 и 5 ст. 224 НК ). УСН не освобождает ИП от исчисления, удержания и перечисления НДФЛ с заработной платы сотрудников;

- НДС ( за исключением налога, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом ). ИП не освобождается от обязанностей налогового агента по уплате НДС;

- Налог на имущество физлиц (НИФЛ) в отношении имущества, которое используется для предпринимательской деятельности. Исключение ( с 01.01.2015 ) — налог с объектов по кадастровой стоимости. Перечни таких объектов определяют уполномоченные региональными властями службы ( п. 7 ст. 378.2 НК ). Налог с таких объектов платят с учетом предусмотренных особенностей ( п. 10 ст. 378.2 НК ).

Иные налоги, сборы и страховые взносы ИП-упрощенец уплачивает в соответствии с налоговым законодательством.

Объекты обложения НИФЛ

Объектом обложения НИФЛ признается имущество, которое расположено в пределах муниципального образования:

- жилой дом, квартира, комната. Дома и жилые строения, расположенные на земельных участках для ведения ЛПХ, огородничества, садоводства, ИЖС, относятся к жилым домам;

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здание, строение, сооружение, помещение.

Если речь идет о Москве, Санкт-Петербурге или Севастополе, то НИФЛ облагается имущество, расположенное в пределах этих городов.

Важно четко понимать, что из перечисленного имущества, находящегося в собственности ИП, попадает под налогообложение, так как используется в коммерческих целях, а какое имущество освобождается от уплаты НИФЛ.

Закрепив нормы налогообложения в разных главах ( гл. 26.2 со ссылками на гл. 30 НК ), законодатель учел юридически значимые и объективно обусловленные различия между отдельными категориями налогоплательщиков ( ИП и организациями ).

Бухгалтерия-Сервис предоставляет комплексный сервис по налоговому и бухгалтерскому сопровождению бизнеса. Можно подобрать оптимальный тариф , передать учет в надежные руки высококвалифицированных специалистов и сосредоточиться на бизнес-процессах.

Объекты обложения налогом на недвижимость

У ИП налогом на недвижимость облагаются ( при определенных условиях ):

- Объекты административно-делового и торгового назначения (комплексы) и помещения в них.

- Офисы, объекты торговли, объекты общепита и бытового обслуживания. Административно-деловой центр (отдельно стоящее нежилое здание (строение, сооружение), облагается налогом, если помещения центра принадлежат одному или нескольким собственникам и центр отвечает хотя бы одному из следующих условий:

- здание (строение, сооружение) находится на земельном участке с видом (хотя бы одним) разрешенного использования под размещение офисных зданий делового, административного и коммерческого назначения;

- здание (строение, сооружение) предназначено для использования или фактически используется в целях делового, административного или коммерческого назначения.

Объект признается предназначенным для использования в указанных целях, если не менее 20% его общей площади предусматривает размещение офисов и сопутствующей офисной инфраструктуры. Данные о назначении, разрешенном использовании или наименовании помещений центра подтверждают сведениями из ЕГРН или документами технического учета (инвентаризации) таких объектов.

Если более 20% общей площади недвижимости занято действующими офисами и сопутствующей инфраструктурой ( переговорными комнатами, помещениями для серверного оборудования и оргтехники и т. п .), считается, что центр используется в коммерческих целях.

Схожие по площади условия установлены и для классификации недвижимости, которая предназначена или фактически используемой под магазины, объекты общественного питания и (или) бытового обслуживания.

Полномочия по определению фактического использования объектов

Как фактически используется здание (строение, сооружение) и помещения в них, определяет уполномоченный орган власти региона. Основное условие : информация об используемых объектах должна быть достоверной и объективной, а экономическая сущность должна преобладать над формой.

Если здание (строение, сооружение) безусловно и обоснованно определено объектом административно-делового или торгового характера, включено в утвержденный региональный перечень, то все помещения в нем , принадлежащие одному или нескольким собственникам, подлежат налогообложению. Налоговики рассчитают налог исходя из кадастровой стоимости помещений независимо от их включения (или отсутствия) в перечне.

Кадастровая стоимость помещения, даже если она не определена, будет рассчитана налоговиками пропорционально общей площади здания , где это помещение находится, как доля его кадастровой стоимости ( п. 6 ст. 378.2 НК, Определение КС от 12.07.2022 № 1717-О ).

Перечень объектов по кадастровой стоимости утверждает уполномоченный орган исполнительной власти региона. НПА с перечнем должен быть утвержден не позднее 1-го числа очередного налогового периода по налогу. Документ должен быть размещен на сайте уполномоченного органа ( как правило, это комитет по управлению имуществом ) или на официальном сайте субъекта РФ.

Например, исполнительным органом государственной власти Санкт-Петербурга, в задачи которого входит реализация политики в сфере государственной кадастровой оценки объектов недвижимости, является Комитет имущественных отношений (КИО). Комитет утверждает результаты определения кадастровой стоимости ( приказ от 28.11.2018 № 130-п ).

Как видим, КИО уполномочен определять:

- вид фактического использования зданий (строений, сооружений) и помещений по кадастровой стоимости;

- перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость.

ФНС не уполномочена определять вид фактического использования зданий (строений, сооружений) и помещений, а также перечень объектов недвижимого имущества по кадастровой стоимости.

Суть спора : ИП-упрощенцу принадлежало нежилое помещение. Как офис оно не использовалось. Поскольку помещение находилось в здании, включенном в перечень недвижимого имущества по кадастровой стоимости, ИФНС начислила по этому объекту НИФЛ.

Налогоплательщик счел это неправомерным и попытался обжаловать решение инспекции в вышестоящем УФНС по региону. Но начальство поддержало подчиненных и отказалось удовлетворить жалобу налогоплательщика.

Обращаясь в ФНС, предприниматель указал, что используемое помещение не относится к категории офисов. По его мнению, уполномоченный орган не вправе издавать НПА, распространяющие свое действие на неопределенный круг лиц, и устанавливать какие-либо ограничения и обременения.

На это налоговая служба ответила, что она не уполномочена определять вид фактического использования зданий (строений, сооружений) и помещений, а также перечень объектов недвижимого имущества по кадастровой стоимости. Поэтому ИП было отказано в освобождении от уплаты НИФЛ на нежилое помещение.

Доводы ИП относительного того, что в состав сведений в перечне не были включены кадастровый номер помещения и адрес объекта, налоговики посчитали не имеющими самостоятельного значения для разрешения спора по существу.

Отметим, что закон субъекта, устанавливающий особенности определения налоговой базы исходя из кадастровой стоимости объектов недвижимости ( подп. 1, 2 и 4 п. 1 ст. 378.2 НК ), может быть принят только после утверждения регионом в установленном порядке результатов определения кадастровой стоимости указанных объектов ( п. 2 ст. 378.2 НК, решение АС Алтайского края от 12.04.2022 по делу № А03-17528/2021 ).

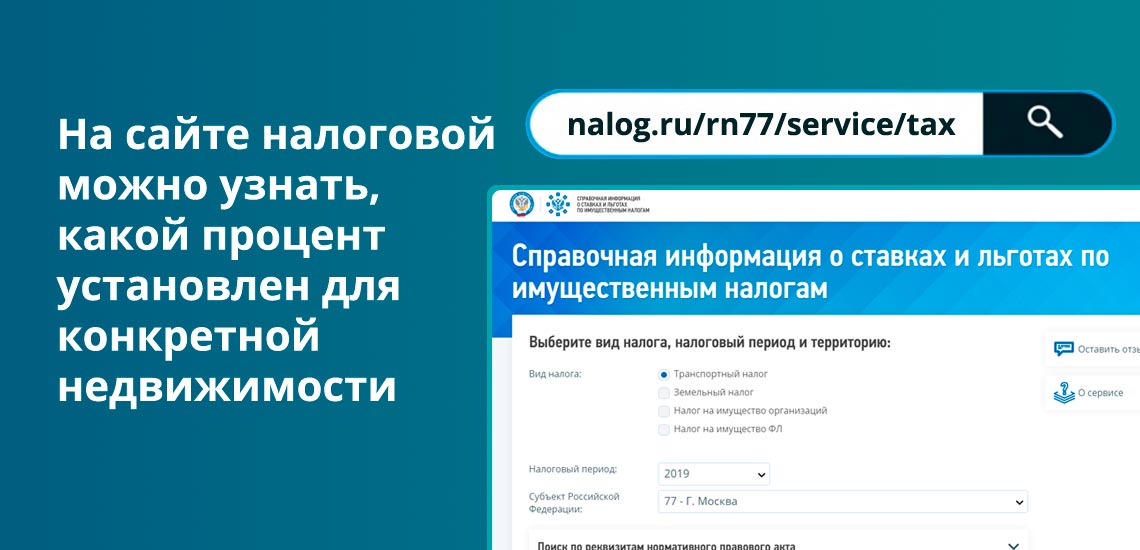

Найти реквизиты региональных законов поможет справочная информация ФНС о ставках и льготах по имущественным налогам . Документы понадобятся для обоснования льготы.

Отчеты об определении кадастровой стоимости (об итогах государственной кадастровой оценки) можно найти на сайте Росреестра ( сервис «Фонд данных государственной кадастровой оценки ).

Таким образом, налоговики руководствуются документами, переданными им муниципальными властями ( властями городов Москвы, Санкт-Петербурга и Севастополя ). Если возникает спорная ситуация по объектам с кадастровой стоимостью, решать вопрос нужно не в ИФНС, а в территориальном подразделении Росреестра или в соответствующей структуре региональной власти, отвечающей за кадастровую оценку.

Или при возникновении спорных вопросов обращайтесь в Бухгалтерия-Сервис . Неразрешенных вопросов не останется.

Документальное подтверждение льготы

Для ИП-упрощенца освобождение от уплаты НИФЛ является налоговой льготой ( письмо Минфина от 26.04.2018 № 03-05-06-01/28324 ).

Для получения законодательно установленной льготы ИП должен представить заявление , выбрав любую ИФНС ( ст. 407 НК ). Налогоплательщик может (но не обязан) представить документы, подтверждающие право на льготу.

Например, документы технической инвентаризации о том, что помещения, предназначенные для размещения торговых объектов, занимают не более 20% от площади здания ( апелляционное определение Четвертого АС общей юрисдикции от 18.01.2022 по делу № 66а-155/2022 ). Это может быть акт обследования кадастровым инженером нежилого помещения с целью определения вида его фактического использования ( решение Курского областного суда от 17.06.2021 по делу № 3а-45/2021 ).

К числу подтверждающих документов можно отнести кадастровый паспорт, техническое заключение , выполненное предприятиями технической инвентаризации, из которых следует, что недвижимость не предназначена для офисов, магазинов или общепита.

Подать заявление можно через МФЦ, а также через сервис личный кабинет налогоплательщика для ИП на сайте налоговой службы.

Если ИП, имеющий право на налоговую льготу, не представит налоговикам указанное заявление ( или не сообщит об отказе от применения льготы ), то ИФНС может предоставить льготу в беззаявительном порядке . Это при условии, что инспекция располагает документами (сведениями), подтверждающими основания для предоставления льготы за определенный период. Льгота предоставляется с налогового периода, в котором у ИП возникло право на нее.

Если у налоговиков нет документов на льготу, ИП лучше подавать заявление о ее предоставлении ( с документальным подтверждением ) до 1 апреля . Это дата, когда ИФНС начинает массово формировать налоговые уведомления. Заметим, что НК не содержит конкретного срока подачи такого заявления.

Антикризисная мера-2023

Налоговую базу по НИФЛ определяют по каждому объекту недвижимости по кадастровой стоимости. По общему правилу кадастровую стоимость определяют на 1 января года, являющегося налоговым периодом.

Но в условиях действия санкций был принят ряд антикризисных мер . Одной из таких мер является установление особого порядка расчета налоговой базы по налогу на имущество организаций, НИФЛ и земельному налогу в отношении недвижимости с кадастровой стоимостью. По таким объектам в 2023 году налоговая база будет рассчитываться по кадастровой стоимости на 01.01.2022 ( п. 17 — 19 ст. 2 закона 67-ФЗ об изменениях в НК) .

Это правило не будет применяться, если кадастровая стоимость недвижимости увеличилась вследствие изменения ее характеристик. Изменение кадастровой стоимости объекта налогообложения в течение налогового периода не учитывается.

В течение года у ИП могут появиться новые объекты недвижимости. По таким объектам налоговая база в данном налоговом периоде определяется как его кадастровая стоимость на день внесения сведений в ЕГРН.

Органы Росреестра обязаны сообщать налоговикам по месту своего нахождения:

- сведения о недвижимости, расположенной на подведомственной им территории;

- о владельцах недвижимости.

На основании этих сведений ИФНС исчисляет сумму налога.

Нередко у ИП возникает желание использовать собственные земельные участки в коммерческих целях. Кто-то хочет построить мини заводик по производству сока или сыра, кто-то создать фермерское хозяйство. При обложении НИФЛ таких объектов нужно учитывать некоторые особенности.

Ранее было отмечено, что НИФЛ облагаются такие виды недвижимого имущества как жилые помещения, гаражи, машиноместа, объекты незавершенного строительства. В той же норме НК ( подп. 4 п. 1 ст. 378.2 ) есть уточнение о целевом использовании земельных участков. Речь идет об участках, предоставленных для ведения ЛПХ, огородничества, садоводства или ИЖС.

Перечисляя облагаемые НИФЛ объекты имущества, законодатель использовал союз « а также ». Тем самым критерий расположения объектов на земельных участках с определенным видом использования был распространен только на жилые строения, садовые дома, хозяйственные строения или сооружения, т. е объекты, указанные после этого союза. Иное толкование нормы приводит к конфликту с налоговиками.

Один из таких споров недавно был рассмотрен в постановлении АС Западно-Сибирского округа от 31.08.2022 по делу № А03-17528/2021. Правда судилась с ИФНС организация, а не ИП. Но дело показательно для понимания особенностей конструкции описанной нормы законодательства, а участники спора с этой точки зрения особой роли не играют.

Налогоплательщик имел в собственности здание гаражей. Недвижимость располагалась на земельном участке, имевшем целевое назначение « земли населенных пунктов » с видом разрешенного использования «для размещения производственных объектов предприятия». Гаражи — производственный объект, и налогоплательщик рассчитал налог по этому объекту исходя из среднегодовой стоимости имущества.

Аргументы налогоплательщика сводились к тому, что участок, на котором было расположено здание гаражей, имел иное назначение, чем для ведения ЛПХ, огородничества, садоводства или индивидуального жилищного строительства. А, значит, можно было облагать его по среднегодовой, а не по кадастровой стоимости.

Но при камеральной проверке налоговики выявили неточность, указав налогоплательщику на ошибочное толкование нормы НК. В результате налог был пересчитан по кадастровой стоимости, налогоплательщику доначислены недоимка, штраф и пени. Оспаривание решения ИФНС успехом не увенчалось. Все три судебные инстанции поддержали налоговый орган. Компании было разъяснено, что налоговики поступили правомерно , а выводы судов основаны на правовой позиции Президиума ВС ( п. 5 обзора от 09.07.2003 ).

На практике очень часто неоднозначная формулировка нормы приводит к доначислениям, штрафам и пеням. При возникновении спорных вопросов обращайтесь в Бухгалтерия-Сервис. Компания консультирует не только предпринимателей , но и бухгалтеров . Консультации в удобном формате и только в рамках актуальной информации.

Калькулятор ФНС в помощь

Напомним, что ИП может рассчитать НИФЛ сам с помощью калькулятора на сайте ФНС. Заодно проверить налоговиков, ведь именно по их уведомлениям придется платить налог.

Для расчета нужно:

- выбрать (из выпадающего справочника) нужный регион, в котором располагаются объекты;

- указать налоговый период (год);

- задать характеристики объекта (вид, кадастровый номер, площадь, кадастровую стоимость (указать менялась ли она в течение налогового периода, входит ли объект в перечень торгово-офисной недвижимости));

- сведения для расчета налога (размер доли в праве, дату начала владения объектом и владеет ли ИП им в настоящее время);

- ставку налога (из справочника);

- размер льготы.

Иногда кадастровый номер загружается некорректно. В этом случае калькулятор предложит проверить кадастровый номер объекта на сайте Росреестра или ввести кадастровую стоимость и площадь объекта вручную из данных, имеющихся в документах на собственность.

Еще больше полезных материалов вы найдете на нашем телеграм-канале. Подписывайтесь!

Источник: www.klerk.ru

Налог на имущество для ИП

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Не все индивидуальные предприниматели платят налог на имущество. Государство разработало ряд правил, при которых ИП освобождается от этого вида платежей в бюджет. Какие ИП налог на имущество платить не обязаны, где проверить начисление налога и какими льготами можно воспользоваться, расскажет Бробанк.

- Кому из ИП можно не платить налог на имущество

- Как доказать, что имущество используется в деятельности ИП

- От чего зависит сумма налога

- Как подсчитывают налог на имущество для ИП

- Каким предпринимателям положена льгота

- Какие ИП обязаны платить налог на имущество

| Обслуживание | 0 Р |

| % на остаток | До 7% |

| Пополнение | 0,5% |

| Платеж | 50 руб. |

| Перевод | 0 руб. |

| Овердрафт | 0 руб. |

Кому из ИП можно не платить налог на имущество

Индивидуальные предприниматели расцениваются как физические лица и по такой же схеме они уплачивают налог на имущество. Начиная с 2019 года, ИП вносят платежи только за недвижимость, которая:

- уже относится к жилому фонду – квартиры, дома, дачи, если у строения есть связь с землей;

- нежилые объекты – гаражи, парковочные места;

- любые другие жилые и нежилые готовые строения или те, которые только отстраиваются, но уже зарегистрированы в собственность.

При этом предприниматели на вмененном доходе, патенте или сельхозналоге, не платят за недвижимость, которая нужна для работы. Например, если они арендовали или купили объект под оборудование, мастерскую или склад.

Те ИП, которые работают на основной системе налогообложения, обязаны платить налог на недвижимость. Также налог платят и предприниматели на упрощенке, если у них есть магазин, торговая площадь или офис, а также помещение для оказания услуг, которое включено в перечень кадастровой недвижимости.

В РФ у предпринимателя 5 вариантов налогообложения при открытии ИП:

- общая система налогообложения – ОСН;

- патентная – ПСН;

- упрощенная – УСН;

- единый налог на вменённый налог – ЕНВД;

- единый сельскохозяйственный налог – ЕСХН.

Если ИП не подавал заявление в налоговую службу на изменение налогового режима, то по законодательству РФ он будет работать по ОСН.

- За недвижимость для работы по патенту, вменёнке или сельхозналогу платить не надо. По упрощёнке надо проверить, относится ли недвижимость к оцененной по кадастровой стоимости или нет. Если нет, то налог ИП не платит, если да – то платит.

- Предприниматели, которые работают по основной системе налогообложения, платят в бюджет налог на недвижимость в обязательном порядке. При этом не важно, включено имущество в кадастровый перечень или нет.

Поэтому налоговый режим и включение в кадастр — определяющие параметры.

Как доказать, что имущество используется в деятельности ИП

- подать заявление в свободной форме;

- описать объекты недвижимости, которые задействованы в предпринимательской деятельности;

- указать используемый вариант режима налогообложения.

Предпринимателям, которым положена льгота, не нужно прилагать подтверждающие документы. Такой порядок предусмотрен начиная с 2018 года.

От чего зависит сумма налога

Регионы самостоятельно устанавливают ставку по налогу на имущество, так как платеж относится к местным. На размер налога влияет цена недвижимости, чем она выше, тем больше сумма оплаты. Самая высокая ставка по России составляет 2%. На сайте налоговой можно узнать, какой процент установлен для определенного объекта. Понадобится ввести тип налога, регион и год, за какой планируется оплата налога за недвижимость.

С начала 2020 года подсчет налога на имущество происходит по кадастровой стоимости. Эту цену определяет не сам владелец или рынок, а государственный орган. Но стоимость не сильно отличается от рыночной. Пересчет кадастровой оценки недвижимости проходит каждые 5 лет. Полученные данные публикуют на сайте Росреестра.

До конца 2019 года в некоторых областях и регионах налог основывали не на кадастровой, а на инвентаризационной стоимости, ее высчитывали по степени износа объекта. Теперь такого нет, и все налоги на недвижимость в РФ подсчитывают единым способом – по цене, которая указана в кадастре.

Ставка по налогу для ИП или же физических лиц будет зависеть от вида объекта, кадастровой стоимости и расположения. Например, для Ярославской области за 2019 год:

| Вид объекта, кадастровая стоимость и месторасположение | Процентная ставка |

| Жилье ценой до 2 млн рублей | 0,10 |

| Жилье от 2 млн до 5 млн рублей | 0,15 |

| Недостроенный жилой дом | 0,15 |

| Жилые дома ценой больше 5 млн рублей | 0,20 |

| Хозпостройки нежилые до 50 кв. м. | 0,15 |

| Жилые комплексы, гаражи, машино-места | 0,15 |

| Объекты, кадастровая стоимость которых превышает 300 млн рублей | 2,00 |

| Прочие объекты | 0,50 |

Подсчитывать, сколько надо заплатить в бюджет, не надо никому. Налоговая присылает письмо, где указан и срок и сумма. ФНС рассылает уведомления один раз в году, оплату также надо проводить одним платежом до 1 декабря следующего года. То есть, при получении письма 1 января 2020 года на оплату налога за 2019 год, его надо внести не позже 01.12.2020 года. Отчитываться отдельной декларацией или писать отчет не надо.

Как подсчитывают налог на имущество для ИП

Если уведомление от ФНС не пришло до октября текущего года, а ИП знает, что должен платить налог на имущество, то лучше запросить повторное уведомление самостоятельно. Или хотя бы проверить начислен налог на недвижимость или нет.

В том случае, если кажется, что в уведомлении налогового органа в сумме платежа допущена ошибка, то ее можно перепроверить на сайте ФНС. Для более четкого понимания как происходит расчет налога, рассмотрим пример:

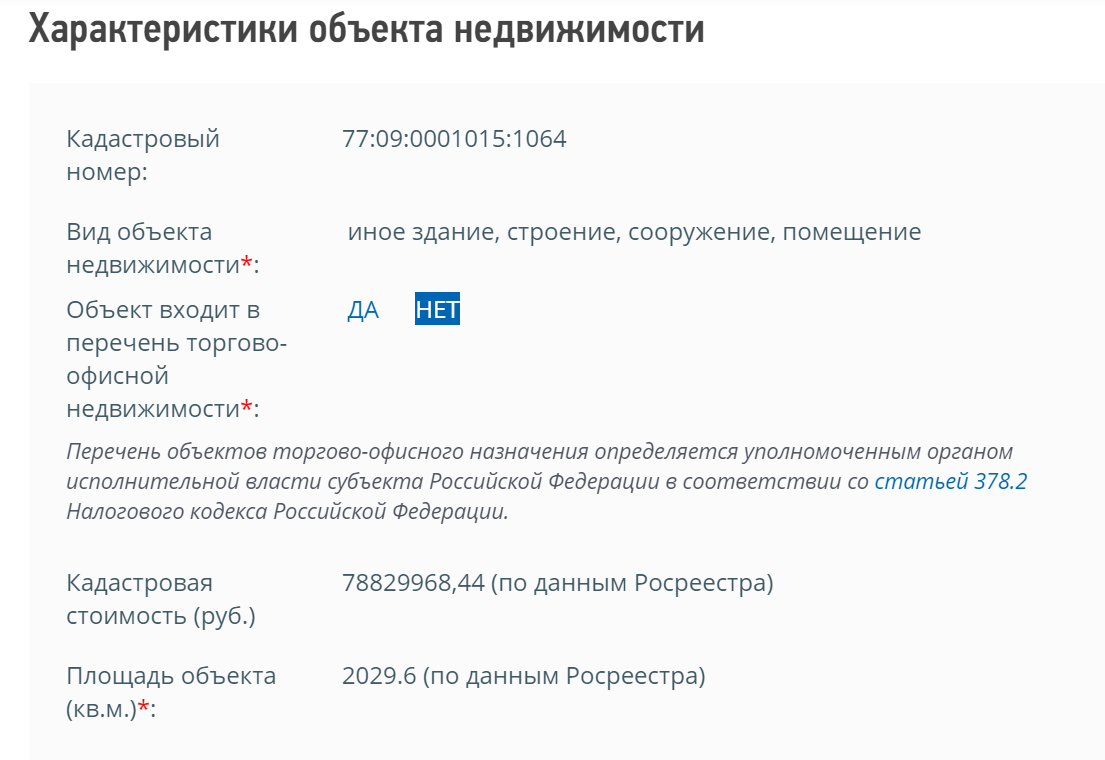

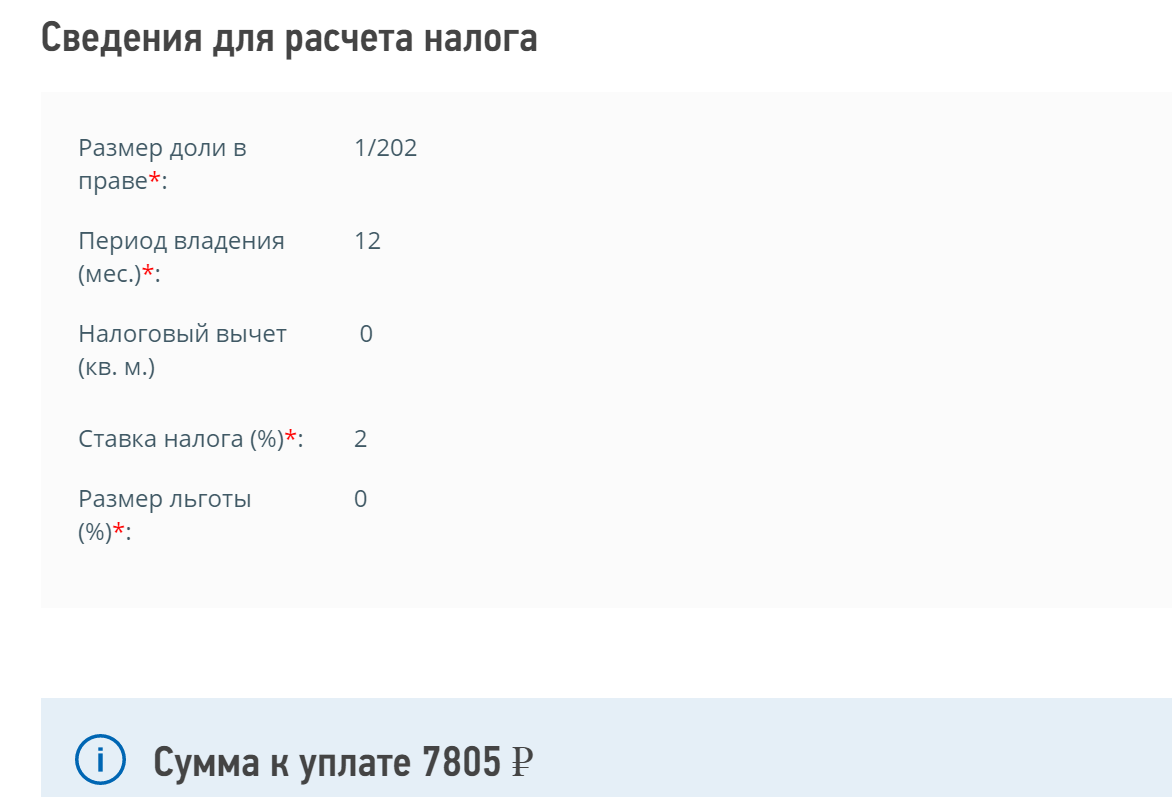

ИП Ильков, владеет складом в г. Москва, в здании под кадастровым номером 77:09:0001015:1064. При указании в форме объекта недвижимости выберем вид – иное здание, сооружение, строение. После этого укажем, что объект не входит в перечень торгово-офисной недвижимости.

Посчитанная кадастровая стоимость недвижимости 78829968,44 рублей по данным Росреестра. Площадь объекта 2029,6 кв. м. При владении складом в размере 1/202 от общей площади больше 12 месяцев, нулевом налоговом вычете, без льготы и ставке налога в 2% сумма налога составит 7805 рублей.

Таким образом можно проверить любой объект в Российской Федерации. Для поиска кадастрового номера воспользуйтесь публичной картой, где будет достаточно адреса.

Каким предпринимателям положена льгота

Сумма налога на имущество для ИП зависит от льгот, которые положены собственнику. Их предоставляют пенсионерам, инвалидам, дачникам с участком до определенного размера. Каждый регион сам дополняет федеральный список льготников, поэтому он может быть в разы длиннее. Например, в него могут быть включены неполные или многодетные семьи. Но, в общем государственный перечень категорий граждан кому положены льготы на уплату налога за недвижимость выглядит так:

| Не платят вообще | Платят 50% |

| Герои СССР | Собственники дач размером до 50 кв. м. |

| Герои РФ | |

| Обладатели орденов Славы трех степеней | |

| Участники и ветераны ВОВ | |

| Семьи погибших военных | |

| Военнослужащие-пенсионеры | |

| Инвалиды с детства и инвалиды-детства | |

| Ликвидаторы ЧАЭС | |

| Воины афганцы | |

| Пенсионеры по возрасту | |

| Владельцы недвижимости, которую используют под творческие студии, библиотеки, музеи |

Если ИП попадает под одну из льготных категорий, то он может представить документы в ФСН, если ему была ошибочно насчитана сумма.

- ошибочные данные о собственнике;

- выставленная сумма налога, где не учтены льготы.

- обнулит сумму и пени, которые содержали ошибку;

- сформирует новое уведомление и поместит его в личный кабинет налогоплательщика.

Если ИП не пользуется личным кабинетом налогоплательщика как физическое лицо, то ему придет новое уведомление на почтовый адрес. По законодательству ФНС может выставлять счет к уплате налога на имущество налогоплательщикам физлицам, если по каким-либо причинам плательщик не был к нему привлечен ранее, в течение 3-х лет. Кроме того налог за этот же налоговый период может быть пересчитан как в сторону уменьшения, так и в сторону увеличения по НК РФ.

Какие ИП обязаны платить налог на имущество

- Он собственник имущества. Если объект используется по договору аренды, то арендатор платить налог на недвижимость не должен.

- Недвижимость расположена на территории РФ. Если объект расположен в другой стране и ИП им владеет на законных основаниях того государства, то платить налог в бюджет РФ он не обязан.

При этом ИП платит налог, если он работает по ОСНО независимо от использования имущества – в личных или предпринимательских целях. Если объекты переданы в аренду, за них также должен платить налог предприниматель-собственник, если он работает на ОСНО, а не арендатор. И даже если предприниматель отдаст собственность в безвозмездное пользование, он все равно будет платить налог на недвижимость.

Источник: brobank.ru