Методика оценки недвижимости, методы оценки недвижимости, как правильно оценить недвижимость

Оценка недвижимости

1. Настоящий Федеральный стандарт оценки разработан с учетом международных стандартов оценки и федеральных стандартов оценки «Общие понятия оценки, подходы к оценке и требования к проведению оценки (ФСО №1)», «Цель оценки и виды стоимости (ФСО №2)», «Требования к отчету об оценке (ФСО №3)» (далее соответственно — ФСО №1, ФСО №2, ФСО №3) и определяет требования к проведению оценки недвижимости.

2. Настоящий Федеральный стандарт оценки развивает, дополняет и конкретизирует требования и процедуры, установленные ФСО №1, ФСО №2, ФСО №3, и является обязательным к применению при оценке недвижимости.

3. Положения настоящего Федерального стандарта оценки не распространяются на оценку подлежащих государственной регистрации воздушных и морских судов, судов внутреннего плавания, космических объектов, участков недр, предприятий как имущественных комплексов, а также на определение кадастровой стоимости объектов недвижимости методами массовой оценки.

II. Объекты оценки

4. Для целей настоящего Федерального стандарта объектами оценки могут выступать объекты недвижимости — застроенные земельные участки, незастроенные земельные участки, объекты капитального строительства, а также части земельных участков и объектов капитального строительства, жилые и нежилые помещения, вместе или по отдельности, с учетом связанных с ними имущественных прав, если это не противоречит действующему законодательству. Для целей настоящего Федерального стандарта объектами оценки могут выступать доли в праве на объект недвижимости.

III. Общие требования к проведению оценки

5. При сборе информации об оцениваемом объекте недвижимости оценщик или его представитель проводит осмотр объекта оценки в период, возможно близкий к дате оценки, если в задании на оценку не указано иное. В случае непроведения осмотра оценщик указывает в отчете об оценке причины, по которым объект оценки не осмотрен, а также допущения и ограничения, связанные с непроведением осмотра.

6. Совместная оценка земельного участка и находящихся на нем объектов капитального строительства при отсутствии правоустанавливающих и правоподтверждающих документов на земельный участок проводится с учетом установленных действующим законодательством прав и обязанностей собственника объектов капитального строительства в отношении земельного участка, а также типичного на рассматриваемом рынке поведения собственников в отношении аналогичного земельного участка (выкуп или аренда).

7. В отсутствие документально подтвержденных имущественных прав третьих лиц в отношении оцениваемого объекта недвижимости, ограничений (обременений), а также экологического загрязнения оценка объекта проводится исходя из предположения об отсутствии таких прав, ограничений (обременений) и загрязнений с учетом обстоятельств, выявленных в процессе осмотра, если в задании на оценку не указано иное.

IV. Задание на оценку

8. Задание на оценку объекта недвижимости должно содержать следующую дополнительную к указанной в пункте 17 ФСО №1 информацию:

- состав объекта оценки с указанием сведений, достаточных для идентификации каждой из его частей (при наличии);

- характеристики объекта оценки и его оцениваемых частей или ссылки на доступные для оценщика документы, содержащие такие характеристики;

- права, учитываемые при оценке объекта оценки, ограничения (обременения) этих прав, в том числе в отношении каждой из частей объекта оценки.

9. В задании на оценку могут быть указаны иные расчетные величины, в том числе:

- рыночная арендная плата (расчетная денежная сумма, за которую объект недвижимости может быть сдан в аренду на дату оценки при типичных рыночных условиях);

- затраты на создание (воспроизводство или замещение) объектов капитального строительства;

- убытки (реальный ущерб, упущенная выгода) при отчуждении объекта недвижимости, а также в иных случаях;

- затраты на устранение экологического загрязнения и (или) рекультивацию земельного участка.

V. Анализ рынка

10. Для определения стоимости недвижимости оценщик исследует рынок в тех его сегментах, к которым относятся фактическое использование оцениваемого объекта и другие виды использования, необходимые для определения его стоимости.

11. Анализ рынка недвижимости выполняется в следующей последовательности:

а) анализ влияния общей политической и социально-экономической обстановки в стране и регионе расположения объекта оценки на рынок оцениваемого объекта, в том числе тенденций, наметившихся на рынке, в период, предшествующий дате оценки;

б) определение сегмента рынка, к которому принадлежит оцениваемый объект. Если рынок недвижимости неразвит и данных, позволяющих составить представление о ценах сделок и (или) предложений с сопоставимыми объектами недвижимости, недостаточно, допускается расширить территорию исследования за счет территорий, схожих по экономическим характеристикам с местоположением оцениваемого объекта;

в) анализ фактических данных о ценах сделок и (или) предложений с объектами недвижимости из сегментов рынка, к которым может быть отнесен оцениваемый объект при фактическом, а также при альтернативных вариантах его использования, с указанием интервала значений цен;

г) анализ основных факторов, влияющих на спрос, предложение и цены сопоставимых объектов недвижимости, например ставки доходности, периоды окупаемости инвестиций на рынке недвижимости, с приведением интервалов значений этих факторов;

д) основные выводы относительно рынка недвижимости в сегментах, необходимых для оценки объекта, например динамика рынка, спрос, предложение, объем продаж, емкость рынка, мотивации покупателей и продавцов, ликвидность, колебания цен на рынке оцениваемого объекта и другие выводы.

Объем исследований определяется оценщиком исходя из принципа достаточности.

VI. Анализ наиболее эффективного использования

12. Анализ наиболее эффективного использования лежит в основе оценок рыночной стоимости недвижимости.

13. Наиболее эффективное использование представляет собой такое использование недвижимости, которое максимизирует ее продуктивность (соответствует ее наибольшей стоимости) и которое физически возможно, юридически разрешено (на дату определения стоимости объекта оценки) и финансово оправдано.

14. Наиболее эффективное использование объекта недвижимости может соответствовать его фактическому использованию или предполагать иное использование, например ремонт (или реконструкцию) имеющихся на земельном участке объектов капитального строительства.

15. Анализ наиболее эффективного использования позволяет выявить наиболее прибыльное использование объекта недвижимости, на который ориентируются участники рынка (покупатели и продавцы) при формировании цены сделки. При определении рыночной стоимости оценщик руководствуется результатами этого анализа для выбора подходов и методов оценки объекта оценки и выбора сопоставимых объектов недвижимости при применении каждого подхода.

16. Анализ наиболее эффективного использования объекта оценки проводится, как правило, по объемно-планировочным и конструктивным решениям. Для объектов оценки, включающих в себя земельный участок и объекты капитального строительства, наиболее эффективное использование определяется с учетом имеющихся объектов капитального строительства. При этом такой анализ выполняется путем проведения необходимых для этого вычислений либо без них, если представлены обоснования, не требующие расчетов.

17. Анализ наиболее эффективного использования частей объекта недвижимости, например встроенных жилых и нежилых помещений, проводится с учетом фактического использования других частей этого объекта.

18. Анализ наиболее эффективного использования части реконструируемого или подлежащего реконструкции объекта недвижимости проводится с учетом наиболее эффективного использования всего реконструируемого объекта недвижимости.

19. Наиболее эффективное использование объекта недвижимости, оцениваемого в отдельности, может отличаться от его наиболее эффективного использования в составе оцениваемого комплекса объектов недвижимости.

20. Рыночная стоимость земельного участка, застроенного объектами капитального строительства, или объектов капитального строительства для внесения этой стоимости в государственный кадастр недвижимости оценивается исходя из вида фактического использования оцениваемого объекта. При этом застроенный земельный участок оценивается как незастроенный, предназначенный для использования в соответствии с видом его фактического использования.

21. Анализ наиболее эффективного использования объекта недвижимости для сдачи в аренду выполняется с учетом условий использования этого объекта, устанавливаемых договором аренды или проектом такого договора.

VII. Подходы к оценке

22. При применении сравнительного подхода к оценке недвижимости оценщик учитывает следующие положения:

а) сравнительный подход применяется для оценки недвижимости, когда можно подобрать достаточное для оценки количество объектов-аналогов с известными ценами сделок и (или) предложений;

б) в качестве объектов-аналогов используются объекты недвижимости, которые относятся к одному с оцениваемым объектом сегменту рынка и сопоставимы с ним по ценообразующим факторам. При этом для всех объектов недвижимости, включая оцениваемый, ценообразование по каждому из указанных факторов должно быть единообразным;

в) при проведении оценки должны быть описаны объем доступных оценщику рыночных данных об объектах-аналогах и правила их отбора для проведения расчетов. Использование в расчетах лишь части доступных оценщику объектов-аналогов должно быть обосновано в отчете об оценке;

г) для выполнения расчетов используются типичные для аналогичного объекта сложившиеся на рынке оцениваемого объекта удельные показатели стоимости (единицы сравнения), в частности цена или арендная плата за единицу площади или единицу объема;

д) в зависимости от имеющейся на рынке исходной информации в процессе оценки недвижимости могут использоваться качественные методы оценки (относительный сравнительный анализ, метод экспертных оценок и другие методы), количественные методы оценки (метод регрессионного анализа, метод количественных корректировок и другие методы), а также их сочетания.

При применении качественных методов оценка недвижимости выполняется путем изучения взаимосвязей, выявляемых на основе анализа цен сделок и (или) предложений с объектами-аналогами или соответствующей информации, полученной от экспертов, и использования этих взаимосвязей для проведения оценки в соответствии с технологией выбранного для оценки метода.

При применении метода корректировок каждый объект-аналог сравнивается с объектом оценки по ценообразующим факторам (элементам сравнения), выявляются различия объектов по этим факторам и цена объекта-аналога или ее удельный показатель корректируется по выявленным различиям с целью дальнейшего определения стоимости объекта оценки. При этом корректировка по каждому элементу сравнения основывается на принципе вклада этого элемента в стоимость объекта.

При применении методов регрессионного анализа оценщик, используя данные сегмента рынка оцениваемого объекта, конструирует модель ценообразования, соответствующую рынку этого объекта, по которой определяет расчетное значение искомой стоимости;

е) для сравнения объекта оценки с другими объектами недвижимости, с которыми были совершены сделки или которые представлены на рынке для их совершения, обычно используются следующие элементы сравнения:

- передаваемые имущественные права, ограничения (обременения) этих прав;

- условия финансирования состоявшейся или предполагаемой сделки (вид оплаты, условия кредитования, иные условия);

- условия продажи (нетипичные для рынка условия, сделка между аффилированными лицами, иные условия);

- условия рынка (изменения цен за период между датами сделки и оценки, скидки к ценам предложений, иные условия);

- вид использования и (или) зонирование;

- местоположение объекта;

- физические характеристики объекта, в том числе свойства земельного участка, состояние объектов капитального строительства, соотношение площади земельного участка и площади его застройки, иные характеристики;

- экономические характеристики (уровень операционных расходов, условия аренды, состав арендаторов, иные характеристики);

- наличие движимого имущества, не связанного с недвижимостью;

- другие характеристики (элементы), влияющие на стоимость;

ж) помимо стоимости, сравнительный подход может использоваться для определения других расчетных показателей, например арендных ставок, износа и устареваний, ставок капитализации и дисконтирования.

23. При применении доходного подхода оценщик учитывает следующие положения:

а) доходный подход применяется для оценки недвижимости, генерирующей или способной генерировать потоки доходов;

б) в рамках доходного подхода стоимость недвижимости может определяться методом прямой капитализации, методом дисконтирования денежных потоков или методом капитализации по расчетным моделям;

в) метод прямой капитализации применяется для оценки объектов недвижимости, не требующих значительных капитальных вложений в их ремонт или реконструкцию, фактическое использование которых соответствует их наиболее эффективному использованию. Определение стоимости объектов недвижимости с использованием данного метода выполняется путем деления соответствующего рынку годового дохода от объекта на общую ставку капитализации, которая при этом определяется на основе анализа рыночных данных о соотношениях доходов и цен объектов недвижимости, аналогичных оцениваемому объекту;

г) метод дисконтирования денежных потоков применяется для оценки недвижимости, генерирующей или способной генерировать потоки доходов с произвольной динамикой их изменения во времени путем дисконтирования их по ставке, соответствующей доходности инвестиций в аналогичную недвижимость;

д) метод капитализации по расчетным моделям применяется для оценки недвижимости, генерирующей регулярные потоки доходов с ожидаемой динамикой их изменения. Капитализация таких доходов проводится по общей ставке капитализации, конструируемой на основе ставки дисконтирования, принимаемой в расчет модели возврата капитала, способов и условий финансирования, а также ожидаемых изменений доходов и стоимости недвижимости в будущем;

е) структура (учет налогов, возврата капитала, темпов изменения доходов и стоимости актива) используемых ставок дисконтирования и (или) капитализации должна соответствовать структуре дисконтируемого (капитализируемого) дохода;

ж) для недвижимости, которую можно сдавать в аренду, в качестве источника доходов следует рассматривать арендные платежи;

з) оценка недвижимости, предназначенной для ведения определенного вида бизнеса (например, гостиницы, рестораны, автозаправочные станции), может проводиться на основании информации об операционной деятельности этого бизнеса путем выделения из его стоимости составляющих, не относящихся к оцениваемой недвижимости.

24. При применении затратного подхода оценщик учитывает следующие положения:

а) затратный подход рекомендуется применять для оценки объектов недвижимости — земельных участков, застроенных объектами капитального строительства, или объектов капитального строительства, но не их частей, например жилых и нежилых помещений;

б) затратный подход целесообразно применять для оценки недвижимости, если она соответствует наиболее эффективному использованию земельного участка как незастроенного и есть возможность корректной оценки физического износа, а также функционального и внешнего (экономического) устареваний объектов капитального строительства;

в) затратный подход рекомендуется использовать при низкой активности рынка, когда недостаточно данных, необходимых для применения сравнительного и доходного подходов к оценке, а также для оценки недвижимости специального назначения и использования (например, линейных объектов, гидротехнических сооружений, водонапорных башен, насосных станций, котельных, инженерных сетей и другой недвижимости, в отношении которой рыночные данные о сделках и предложениях отсутствуют);

г) в общем случае стоимость объекта недвижимости, определяемая с использованием затратного подхода, рассчитывается в следующей последовательности:

- определение стоимости прав на земельный участок как незастроенный;

- расчет затрат на создание (воспроизводство или замещение) объектов капитального строительства;

- определение прибыли предпринимателя;

- определение износа и устареваний;

- определение стоимости объектов капитального строительства путем суммирования затрат на создание этих объектов и прибыли предпринимателя и вычитания их физического износа и устареваний;

- определение стоимости объекта недвижимости как суммы стоимости прав на земельный участок и стоимости объектов капитального строительства;

д) для целей определения рыночной стоимости объекта недвижимости с использованием затратного подхода земельный участок оценивается как незастроенный в предположении его наиболее эффективного использования;

е) расчет затрат на создание объектов капитального строительства производится на основании:

- данных о строительных контрактах (договорах) на возведение аналогичных объектов;

- данных о затратах на строительство аналогичных объектов из специализированных справочников;

- сметных расчетов;

- информации о рыночных ценах на строительные материалы;

- других данных;

ж) затраты на создание объектов капитального строительства определяются как сумма издержек, входящих в состав строительно-монтажных работ, непосредственно связанных с созданием этих объектов, и издержек, сопутствующих их созданию, но не включаемых в состав строительно-монтажных работ;

з) для целей оценки рыночной стоимости недвижимости величина прибыли предпринимателя определяется на основе рыночной информации методами экстракции, экспертных оценок или аналитических моделей с учетом прямых, косвенных и вмененных издержек, связанных с созданием объектов капитального строительства и приобретением прав на земельный участок;

и) величина износа и устареваний определяется как потеря стоимости недвижимости в результате физического износа, функционального и внешнего (экономического) устареваний. При этом износ и устаревания относятся к объектам капитального строительства, относящимся к оцениваемой недвижимости.

25. Оценщик вправе использовать иную методологию расчетов и самостоятельно определять метод (методы) оценки недвижимости в рамках каждого из выбранных подходов, основываясь на принципах существенности, обоснованности, однозначности, проверяемости и достаточности. При этом в отчете об оценке необходимо привести описание выбранного оценщиком метода (методов), позволяющее пользователю отчета об оценке понять логику процесса определения стоимости и соответствие выбранного оценщиком метода (методов) объекту недвижимости, принципам оценки, определяемому виду стоимости и предполагаемому использованию результатов оценки.

VIII. Согласование результатов оценки

26. Согласование результатов оценки недвижимости, полученных с использованием различных методов и подходов, к оценке, и отражение его результатов в отчете об оценке осуществляются в соответствии с требованиями ФСО №1 и ФСО №3.

27. В случае использования в рамках какого-либо из подходов к оценке недвижимости нескольких методов оценки выполняется предварительное согласование их результатов с целью получения промежуточного результата оценки недвижимости данным подходом.

28. В процессе согласования промежуточных результатов оценки недвижимости, полученных с применением разных подходов, следует проанализировать достоинства и недостатки этих подходов, объяснить расхождение промежуточных результатов и на основе проведенного анализа определить итоговый результат оценки недвижимости.

29. При недостаточности рыночных данных, необходимых для реализации какого-либо из подходов к оценке недвижимости в соответствии с требованиями настоящего Федерального стандарта оценки и ФСО №1, ФСО №2, ФСО №3, в рамках выбранного подхода на основе имеющихся данных рекомендуется указать ориентировочные значения (значение) оцениваемой величины, которые не учитываются при итоговом согласовании, но могут быть использованы в качестве поверочных к итоговому результату оценки недвижимости.

30. После проведения процедуры согласования оценщик, помимо указания в отчете об оценке итогового результата оценки стоимости недвижимости, приводит свое суждение о возможных границах интервала, в котором, по его мнению, может находиться эта стоимость, если в задании на оценку не указано иное.

ИсточникИсходный принцип оценки стоимости недвижимости — принцип полезности , который означает, что чем больше объект недвижимости способен удовлетворить потребность собственника, тем выше его полезность и стоимость . В экономической оценке полезность определяется величиной и сроками получения доходов или других выгод от использования объектов недвижимости (например, эксплуатация земельного участка в особом режиме — заповедники, лечебно-оздоровительные зоны — или связь объекта с историческими ценностями), а также от престижности. Три подхода к оценке недвижимости раскрывают различные аспекты полезности .

Методика оценки недвижимости

Данная статья посвящена непосредственно методике оценки. Если вас интересует оценка стоимости недвижимости, как услуга — перейдите, пожалуйста, на страницу оценка стоимости недвижимости.

Методика оценки недвижимости может быть разбита на этапы:

1этап. Определение задачи оценки недвижимости

Оценка недвижимости — это определение стоимости недвижимости в соответствии с поставленной целью, процедурой оценки и требованиями этики оценщика. Определение цели оценки недвижимости изначально является основой для выбора методик оценки и, соответственно, оказывает значительное влияние на результат оценки. В дальнейшем происходит определение вида стоимости, который необходим в соответствии с поставленной целью.

В рыночных условиях выделяют различные виды стоимости недвижимости:

- рыночная — это наиболее вероятная цена продажи объекта на конкурентном и открытом рынке при осознанных и рациональных действиях в своих интересах покупателя и продавца, которые хорошо информированы и не испытывают давления чрезвычайных обстоятельств;

- потребительская (в использовании) — это стоимость недвижимости для специфического потребителя, максимальная сумма, которую можно получить от продолжения владения и последующей продажи имущества;

- инвестиционная — это стоимость оцениваемого объекта для специфического инвестора; прирост рыночной стоимости объекта недвижимости в результате инвестирования;

- страховая — рыночная стоимость объекта , определяемая для целей страхования; обычно это стоимость замещения или восстановительная стоимость;

- замещения — это стоимость нового объекта недвижимости с идентичными функциональными cвойствами, но с использованием современных материалов, конструкция и оборудования;

- восстановительная — это стоимость воспроизводства объекта недвижимости, т.е. сумма издержек на строительство точной копии оцениваемого объекта;

- залоговая — рассчитывается на основе рыночной стоимости для кредитования;

- ликвидационная — это стоимость при вынужденной продаже; она идентична рыночной стоимости, но ограничена сроками проведения оценки, маркетинговых исследований и продвижения на рынок, которые необходимы для получения наилучшей цены;

- для налогообложения — стоимость объекта оценки, определяемая для исчисления налоговой базы и рассчитываемая в соответствии с положениями нормативных правовых актов — это рыночная или

восстановительная стоимость в зависимости от объекта недвижимости; в России используется инвентаризационная стоимость, базирующаяся на восстановительной; - утилизационная — стоимость объекта оценки, равная рыночной стоимости материалов, которые он в себя включает, с учетом затрат на утилизацию объекта оценки;

- действующего предприятия — стоимость единого имущественного комплекса, определяемая в соответствии с результатами функционирования сформировавшегося производства; при этом оценка стоимости отдельных объектов предприятия заключается в определении вклада, который вносят эти объекты в качестве составных компонентов действующего предприятия.

- Далее происходит выявление предмета оценки — установление имущественных прав, связанных с объектом оценки. Государственную регистрацию прав на недвижимое имущество и сделок с ним теперь осуществляют вновь созданные учреждения юстиции по регистрации прав — самостоятельные юридические лица, подотчетные и контролируемые Министерством юстиции РФ.

Устанавливается дата проведения оценки — календарная дата, по состоянию на которую определяется стоимость объекта оценки.

Формулируются ограничивающие условия — заявления в отчете, описывающие препятствия или обстоятельства, которые влияют на оценку стоимости имущества.

2 этап. Составление плана и договора на проведение оценки недвижимости

- Определяются источники информации, методы оценки недвижимости и затем составляется план работы.

- Суммируются затраты на проведение оценки недвижимости и оговаривается денежное вознаграждение за проведение оценки недвижимости.

- Составляется договор на оценку недвижимости.

3 этап. Сбор и анализ информации об объекте недвижимости

Сбор и обработка следующей информации и документации:

- правоустанавливающих документов, сведений об обременении объекта оценки правами иных лиц;

- данных бухгалтерского учета и отчетности, относящихся к объекту оценки;

- информации о технических и эксплуатационных характеристиках объекта оценки;

- информации, необходимой для установления количественных и качественных характеристик объекта оценки с целью определения его стоимости, а также другой информации, связанной с объектом оценки.

- Анализ рынка, к которому относится объект оценки, текущей конъюнктуры и тенденций, а также выбор аналогов объекта оценки и его обоснование.

- Осмотр объекта и прилегающей территории, описание юридического статуса объекта недвижимости, физических и экономических характеристик, месторасположение.

- Анализ и обработка информации

4 этап. Анализ лучшего и наиболее эффективного использования недвижимости

- Анализ наилучшего и наиболее эффективного использования как уже застроенного, так и предположительного вакантного земельного участка.

- Правовая обоснованность выбранного варианта использования, физическая осуществимость и финансовая целесообразность.

- Определение наивысшей стоимости недвижимости.

5 этап. Расчёт оценочной стоимости объекта недвижимости на основе трёх подходов

Оценка стоимости на основе доходного подхода. Доходный подход основан на том, что стоимость недвижимости, в которую вложен капитал, должна соответствовать текущей оценке качества и

количества дохода, который эта недвижимость способна принести. Капитализация дохода — это процесс, определяющий взаимосвязь будущего дохода и текущей стоимости объекта. Базовая формула доходного подхода:

С (V) — стоимость недвижимости;

ЧД (I) — ожидаемый доход от оцениваемой недвижимости. Под доходом обычно подразумевается чистый операционный доход, который способна приносить недвижимость за период;

К ( R ) — норма дохода или прибыли — это коэффициент или ставка капитализации. Коэффициент капитализации — норма дохода, отражающая взаимосвязь между доходом и стоимостью объекта оценки. Ставка капитализации — это отношение рыночной стоимости имущества к приносимому им чистому доходу. Ставка дисконтирования — норма сложного процента, которая применяется при пересчете в определенный момент времени стоимости денежных потоков, возникающих в результате использования имущества.

Модель капитализации дохода

Этапы доходного подхода:

- Расчет валового дохода от использования объекта на основе анализа текущих ставок и тарифов на рынке аренды для сравнимых объектов.

- Оценка потерь от неполной загрузки (сдачи в аренду) и не взысканных арендных платежей производится на основе анализа рынка, характера его динамики применительно к оцениваемой недвижимости. Рассчитанная таким образом величина вычитается из

валового дохода, а итоговый показатель является действительным валовым доходом. - Расчет расходов, связанных с объектом оценки:

— операционных (эксплуатационных) — издержки по эксплуатации объекта; — фиксированных — затраты на обслуживание кредиторской

задолженности (процентов по кредитам, амортизационных отчислений, налогов платежей и т.д.); — резервы — издержки на покупку (замену) принадлежностей для объекта недвижимости. - Определение величины чистого дохода от продажи объекта.

- Расчет коэффициента капитализации.

Доходный подход оценивает стоимость недвижимости в данный момент как текущую стоимость будущих денежных потоков, т.е. отражает:

- качество и количество дохода, который объект недвижимости может принести в течение своего срока службы;

- риски, характерные как для оцениваемого объекта, так и для региона.

Доходный подход используется при определении:

- инвестиционной стоимости, поскольку потенциальный инвестор не оплатит за объект большую сумму, чем текущая стоимость будущих доходов от этого объекта

- рыночной стоимости.

Оценка стоимости недвижимости на основе сравнительного подхода

Сравнительный подход к оценке — это совокупность методов оценки стоимости, основанных на сравнении объекта недвижимости с его аналогами, в отношении которых имеется информация о ценах сделок с ними. Условия применения сравнительного подхода для оценки недвижимости:

- Объект не должен быть уникальным.

- Информация должна быть исчерпывающей, включающей условия совершения сделок.

- Факторы, влияющие на стоимость сравниваемых аналогов оцениваемой недвижимости, должны быть сопоставимы.

Сравнительный подход базируется на принципах:

- замещения;

- сбалансированности;

- спроса и предложения.

Этапы сравнительного подхода для оценки недвижимости:

Изучение рынка — проводится анализ состояния и тенденций рынка и особенно того сегмента, к которому принадлежит оцениваемый объект; выявляются объекты недвижимости, наиболее сопоставимые с оцениваемым, проданные сравнительно недавно.

Сбор и проверка достоверности информации о предлагаемых на продажу или недавно проданных аналогах объекта оценки недвижимости; сравнение объектов-аналогов с оцениваемым объектом.

Корректировка цен продаж выбранных аналогов в соответствии с отличиями от объекта оценки.

Установление стоимости объекта оценки недвижимости путем согласования скорректированных цен объектов-аналогов. Сопоставимые объекты должны относиться к одному сегменту и сделки с ними осуществляться на типичных для данного сегмента условиях:

- сроке экспозиции. Срок экспозиции — время, которое объект находится на рынке;

- независимости субъектов сделки. Под независимостью подразумевается то, что сделки заключаются не по рыночной цене, если продавец и покупатель:

- находятся в родственных отношениях;

- являются представителями холдинга и независимой дочерней компании;

- имеют иную взаимозависимость и взаимозаинтересованность; сделки осуществляются с объектами, отягощенными залогом или иными обязательствами;

- занимаются продажей объектов недвижимости умерших лиц и т.д.;

- инвестиционной мотивации, которая определяется:

- аналогичными мотивами инвесторов;

- аналогичным наилучшим и наиболее эффективным использованием объектов; степенью износа здания.

Основные критерии выбора объектов-аналогов при оценке недвижимости:

- Права собственности на недвижимость. Корректировка на права собственности представляет собой разницу между рыночной и договорной арендной платы, так как полное право собственности определяется при рыночной арендной плате и доступном текущем финансированием.

- Условия финансирования сделки. При нетипичных условиях финансирования сделки необходим тщательный анализ, в результате которого вносится поправка.

- Условия продажи и время продажи.

- Местоположение.

- Физические характеристики.

Для определения итоговой стоимости оцениваемой недвижимости необходима корректировка сопоставимых продаж. Расчет и внесение корректировок производится на основе логического анализа предыдущих расчетов с учетом значимости каждого показателя. Наиболее важным является точное определение поправочных коэффициентов (см. рис.)

Процентные поправки вносятся путем умножения цены продажи объекта-аналога или его единицы сравнения на коэффициент, отражающий степень различий в характеристиках объекта-аналога и оцениваемого объекта. Если оцениваемый объект лучше сопоставимого аналога, то к цене последнего вносится повышающий коэффициент, если хуже — понижающий.

а) абсолютные поправки, вносимые к единице сравнения, изменяют цену проданного объекта-аналога на определенную сумму, в которую оценивается различие в характеристиках объекта-аналога и оцениваемого объекта. Положительная поправка вносится, если оцениваемый объект лучше сопоставимого аналога, отрицательная, если хуже;

б) денежные поправки, вносимые к цене проданного объекта-аналога в целом, изменяют ее на определенную сумму, в которую оцениваются различия в характеристиках. Кумулятивные процентные поправки определяются путем перемножения всех индивидуальных процентных поправок.

Поправка в форме общей группировки используется обычно на развитом рынке недвижимости, где имеется большое число продаж. Совокупная корректировка производится в рамках выделенной группы сопоставимых объектов.

Последовательность внесения поправок:

- Поправка на условия финансирования.

- Поправка на особые условия продаж.

- Поправка на время продажи.

- Поправка на местоположение.

- Поправка на физические характеристики.

Преимущества сравнительного подхода при оценке недвижимости:

- В итоговой стоимости отражается мнение типичных продавцов и покупателей.

- В ценах продаж отражается изменение финансовых условий и инфляция.

- Статически обоснован.

- Вносятся корректировки на отличия сравниваемых объектов.

- Достаточно прост в применении и дает надежные результаты.

Недостатки сравнительного подхода при оценке недвижимости:

- Различия продаж.

- Сложность сбора информации о практических ценах продаж.

- Проблематичность сбора информации о специфических условиях сделки.

- Зависимость от активности рынка.

- Зависимость от стабильности рынка.

- Сложность согласования данных о существенно различающихся продажах

Оценка стоимости на основе затратного подхода. Затратный подход — это совокупность методов оценки, основанных на определении затрат, необходимых для восстановления либо замещения объекта оценки с учетом накопленного износа. Базируется на предположении, что покупатель не заплатит за готовый объект больше, чем за создание объекта аналогичной полезности.

Информация, необходимая для применения затратного подхода:

- Уровень заработной платы;

- Величина накладных расходов;

- Затраты на оборудование;

- Нормы прибыли строителей в данном регионе;

- Рыночные цены на строительные материалы.

Этапы затратного подхода:

- Расчет стоимости земельного участка с учетом наиболее эффективного использования (Сз).

- Расчет стоимости замещения или восстановительной стоимости (Свс или Сзам).

- Расчет накопленного износа (всех видов) (Сизн):

— физический износ — износ, связанный со снижением работоспособности объекта в результате естественного физического старения и влияния внешних неблагоприятных факторов;

— функциональный износ — износ из-за несоответствия современным требованиям, предъявляемым к подобным объектам;

— внешний износ — износ в результате изменения внешних экономических факторов. - Расчет стоимости объекта с учетом накопленного износа: Сон=Свс-Сизн.

- Определение итоговой стоимости недвижимости: Сит= Сз+Сон.

Преимущества затратного подхода:

При оценке новых объектов затратный подход является наиболее надежным. Данный подход является целесообразным или единственно возможным в следующих случаях:

- технико-экономический анализ стоимости нового строительства;

- обоснование необходимости обновления действующего объекта;

- оценка зданий специального назначения;

- при оценке объектов в «пассивных» секторах рынка;

- анализ эффективности использования земли;

- решение задач страхования объекта;

- решение задач налогообложения;

- при согласовании стоимостей объекта недвижимости, полученных другими методами.

Недостатки затратного подхода:

- Затраты не всегда эквивалентны рыночной стоимости.

- Попытки достижения более точного результата оценки сопровождаются быстрым ростом затрат труда.

- Несоответствие затрат на приобретение оцениваемого объекта недвижимости затратам на новое строительство точно такого же объекта, т.к. в процессе оценки из стоимости строительства вычитается накопленный износ.

- Проблематичность расчета стоимости воспроизводства старых строений.

- Сложность определения величины накопленного износа старых строений и сооружений.

- Отдельная оценка земельного участка от строений.

- Проблематичность оценки земельных участков в России.

6 этап. Согласование полученных результатов и выведение итоговой величины стоимости объекта недвижимости

Как правило, один из подходов считается базовым, два других необходимы для корректировки получаемых результатов. При этом учитывается значимость и применимость каждого подхода в конкретной ситуации. Итоговая величина стоимости объекта оценки, указанная в отчете об оценке, может быть признана рекомендуемой для целей оценки, если с даты составления отчета об оценке до даты совершения сделки с объектом оценки прошло не более 6 месяцев.

Итоговая величина стоимости имущества выводится на основании сравнения результатов применения различных подходов к оценке. Метод анализа иерархии (МАИ) применяется для согласования результатов, полученных с использованием различных подходов и методов оценки.

1. Первым шагом МАИ является структурирование проблемы, согласование результатов в виде иерархии. В наиболее простом виде иерархия строится с вершины, представляющей цель проблемы через промежуточные уровни, обычно являющиеся критерием сравнения к самому нижнему уровню, который в общем случае является набором альтернатив.

2. После иерархического воспроизведения проблемы строится матрица сравнения критериев и рассчитывается значение приоритетов критериев. Элемент матрицы — aij — представляет собой интенсивность элемента иерархии i относительно иерархии j.

Интенсивность проявления обычно оценивается по шкале интенсивности в балльных оценках от 1 до 9:

1 — равная важность;

3 — умеренное превосходство одного над другим;

5 — существенное превосходство;

7 — значительное превосходство;

9 — очень сильное превосходство;

2,4,6,8 — промежуточные значения.

Если при сравнении элементов иерархии ij получается aij = 5, то aji = 1/5, cравниваются результаты, получившиеся на нижнем уровне, т.е. набор альтернатив между собой и по каждому выбранному критерию отдельно.

Определяется итоговое значение веса каждой альтернативы путем умножения локальных приоритетов на приоритет соответствия критерия на вышестоящем уровне и дальнейшем суммировании по каждому элементу в соответствии с критерием, на который воздействует элемент.

Согласование результатов оценки недвижимости:

Структурирование по иерархии:

А — возможность отразить действительные намерения покупателя и продавца.

Б — тип, качество, обширность данных, на основе которых проводился анализ.

В — способность параметров, используемых методов учитывать конъюнктурные колебания.

Г — способность методов учитывать специфические методы оценки объекта, влияющие на сто стоимость (размер, местоположение и т.д.).

Строится матрица согласования и рассчитывается значения критериев.

Матрица согласования критериев

| А | Б | В | Г | Расчет | Вес критерия |

| А | |||||

| Б | |||||

| В | |||||

| Г | |||||

| Сумма |

Затем проводится сравнение результатов на нижнем уровне по каждому критерию.

Оценка результатов по критерию А

| Доходный метод | Затратный метод | Сравнительный метод | Расчет | Вес критерия |

| Доходный метод | ||||

| Затратный метод | ||||

| Сравнительный метод | ||||

| Сумма |

После проведения оценки по каждому критерию (А, Б, В, Г) рассчитывается итоговое значение весов каждого метода. Итоги объединяются в таблице.

Матрица согласования результатов

| А | Б | В | Г | Расчет | Вес критерия |

| Доходный метод Хд | |||||

| Затратный метод Хз | |||||

| Сравнительный метод Хc | |||||

| Сумма |

Последним шагом согласования цены объекта недвижимости является расчет стоимости по формуле:

С= (ДС*Хд) + (ЗС*Хз) + (СС*Хс), где

ДС — стоимость объекта недвижимости, полученная методом доходного подхода;

ЗС — стоимость объекта недвижимости, полученная методом затратного подхода;

СС — стоимость объекта недвижимости, полученная методом сравнительного подхода;

Хд, Хз, Хс — вес каждого подхода.

Таким образом, в результате использования трех подходов к оценке объекта недвижимости и согласования полученных результатов получают стоимость оцениваемого объекта, которая и будет представлена в отчете об оценке.

Вывод итоговой величины стоимости должен сопровождаться учетом допущений и ограничивающих условий, обусловленных полнотой и достоверностью использованной информации.

7 этап. Составление отчёта об оценке

Подготовка документа, содержащего обоснование мнения оценщика о стоимости имущества.

Если Вам нужно оценить стоимость недвижимости любого имущества — обратитесь к нам, используя контактную информацию. Звоните, мы поможем!

ИсточникОценка это прикладной экономический анализ, оперирующий такими понятиями, как стоимость рынок, полезность , цена , затраты. Эти понятия образовывают предметное поле деятельности оценщика и определяют важнейшие принципы оценки . Эти понятия тесно взаимосвязаны между собой, и в конкретных рыночных ситуациях каждое понятие важно для оценки и играет свою роль. Понятие стоимости ключевое понятие в оценочной деятельности, оно представляет собой эквивалент ценности объекта оценки , выраженный в вероятной сумме денег. Стоимость это фундаментальное экономическое понятие, которое отражает разнообразные свойства , характерные той или иной вещи.

SRG в СМИ

Все активы на рынке можно разделить по назначению на универсальные и специализированные. Производственно-складские комплексы универсального назначения легко могут быть перепрофилированы под другую деятельность или функционально заменены другими аналогичными площадками. Как правило, такие площадки включают в себя несколько типовых зданий, подъездные дороги, коммуникации и легко монтируемое/демонтируемое движимое имущество. Перепрофилирование же специализированных комплексов маловероятно из-за конструктивных и технических особенностей зданий, сооружений и производственной площадки в целом.

Рассмотрим оценку специализированного комплекса имущества, расположенного по адресу: Республика Башкортостан. Данный комплекс представляет собой совокупность движимого и недвижимого имущества, в том числе земельных участков, предназначенных для разведения сельскохозяйственной птицы, то есть птицефабрику. Новые объекты построены в 2013-2014 гг. по современным технологиям. Реконструкция устаревших объектов проходила в 2009 году также по современным технологиям. В перечень оцениваемых объектов также входят объекты незавершенного строительства, которые учтены на 08 счете бухгалтерского баланса предприятия.

Выбор подходов к оценке:

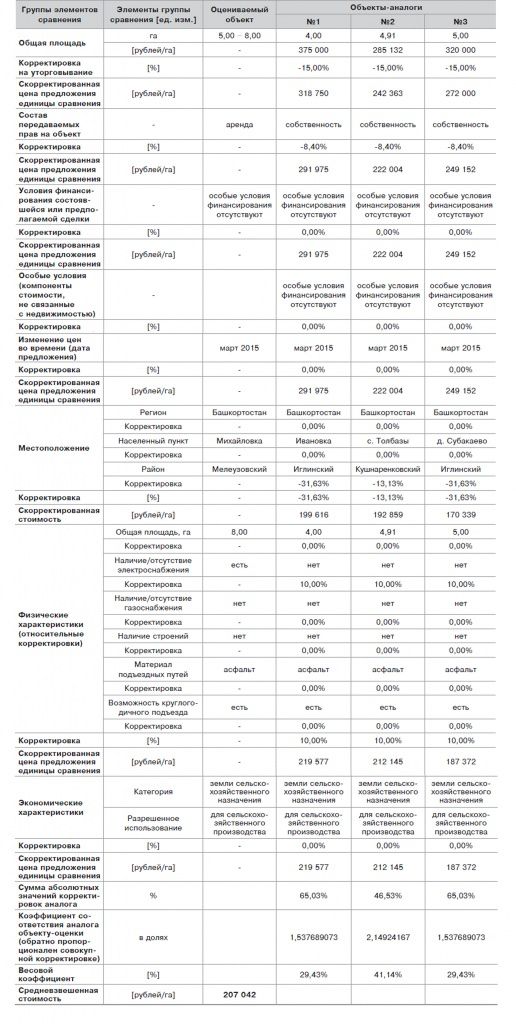

Сравнительный подход

Для оценки узкоспециализированных производственных комплексов необходимо использовать сравнительный подход на основании цен предложений и сделок с аналогичными по назначению комплексами недвижимости в данном регионе. В этом случае рассчитываются удельные показатели стоимости комплексов по этим сделкам.

Наиболее часто используемые показатели: стоимость/мощность, стоимость/объем выпуска, стоимость/площадь зданий или производственной площадки. Полученные удельные показатели стоимости применяют к показателям объекта оценки.

Применение методов сравнительного подхода, основанных на сопоставлении с данными о стоимости компаний (капиталов компаний) при расчете стоимости имущественного комплекса некорректно. Данные методы используются, как правило, для верификации результатов доходного подхода, используемого для определения экономического устаревания и/или определения величины прибыли предпринимателя (в рамках затратного подхода).

Для оценки специализированных производственных комплексов:

- Необходимо использовать как метод рынка капитала, так и метод сделок. В рамках обоих методов, отбор компаний-аналогов должен быть осуществлен путем сопоставления оцениваемого комплекса имущества с компаниями-аналогами по виду деятельности, модели бизнеса, положению компании в отрасли и масштабам производства.

- Если предприятие имеет собственные котировки на открытых торговых площадках, необходимо определить стоимость предприятия на основании собственных данных по рынку капитала и объяснить различия в оценках на этапе согласования результата.

- Отбор компаний-аналогов должен быть осуществлен путем сопоставления объектов оценки с компаниями-аналогами по виду деятельности, модели бизнеса, положению компании в отрасли, рентабельности, стадии развития бизнеса, по размеру предприятия.

- При описании компаний-аналогов должны быть приведены показатели выручки, долга, доли оборотного капитала в выручке, отношения чистого долга к EBITDA, рентабельности по EBITDA.

- При формировании вывода о стоимости в рамках сравнительного подхода должен быть приведен спектр финансовых (в том числе стоимость/выручка, стоимость/EBITDA), и производственных мультипликаторов (в том числе стоимость/мощность, стоимость/объем производства). При этом в анализе мультипликаторов должны быть исключены кратковременные колебания рыночных цен акций.

- При выборе и расчете мультипликаторов, используемых для формирования стоимости, должно быть соблюдено правило соответствия знаменателя временному периоду, единому для всех аналогов, которые используются в оценке.

Сравнительный подход к оценке рассматриваемого объекта

На рынке коммерческой недвижимости республики Башкортостан представлены объявления по продаже животноводческих комплексов. Однако дата размещения этих объявлений устарела, и информация, указанная в данных объявлениях, неактуальна. В связи с этим, оценщик провел анализ предложений по продаже сельскохозяйственных комплексов на территории России. В ходе анализа данных объявлений и телефонных консультаций с представителями собственников продаваемых комплексов оценщик пришел к выводу, что определение рыночной стоимости оцениваемого недвижимого имущества в рамках сравнительного подхода не представляется возможным вследствие несопоставимости по следующим ценообразующим факторам:

общая площадь объектов недвижимости;

состав имущественных комплексов;

технологическая оснащенность объекта недвижимости;

наличие прочих улучшений на земельных участках (водоемы);

конкурентная среда в районе расположения объекта недвижимости и пр.

Кроме того, в цену объектов-аналогов входит стоимость оборудования, сельскохозяйственной техники и скота. Расчет и введение корректировок по данным факторам приведет к искажению стоимости, рассчитанной в рамках сравнительного подхода.

Настоящий объект оценки является вновь построенным или полностью реконструированным по новым технологиям с использованием современных материалов. Объекты-аналоги, которые представлены на рынке – это в основном довольно устаревшие комплексы, которые построены еще в 1940-1960 годах. В соответствии с этим, оценщик пришел к выводу, что применение сравнительного подхода нецелесообразно.

Затратный подход

Затратный подход применяется преимущественно в случаях при специфичном функциональном назначении объектов, в связи с чем последние не представлены на рынке недвижимости. Затратный подход основывается на принципе замещения, который гласит, что покупатель не заплатит за недвижимость больше той суммы, которую нужно будет потратить на приобретение земельного участка и строительства на нем объекта, аналогичного по своим потребительским характеристикам объекту оценки (или движимого имущества).

Затратный подход к оценке рассматриваемого объекта.

Недвижимое имущество

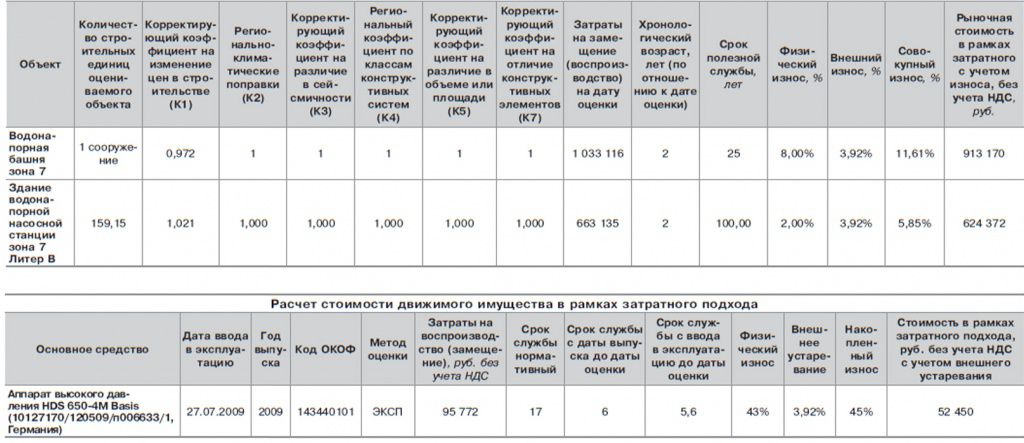

Этапы определения стоимости в рамках затратного подхода:

1 этап – определение рыночной стоимости земельного участка как условно свободного;

2 этап – определение затрат на воспроизводство или на замещение улучшений;

3 этап – определение прибыли предпринимателя;

4 этап – определение износа и устаревания;

5 этап – определение стоимости улучшений как суммы затрат на воспроизводство или на замещение улучшений и прибыли предпринимателя, уменьшенной на величину износа и устареваний;

6 этап – определение рыночной стоимости объекта как суммы стоимости земельного участка и стоимости улучшений.

Определение рыночной стоимости земельных участков как условно свободных.

При определении стоимости права аренды на земельный участок оценщик использовал метод сравнения продаж, учитывая достаточное количество доступной рыночной информации.

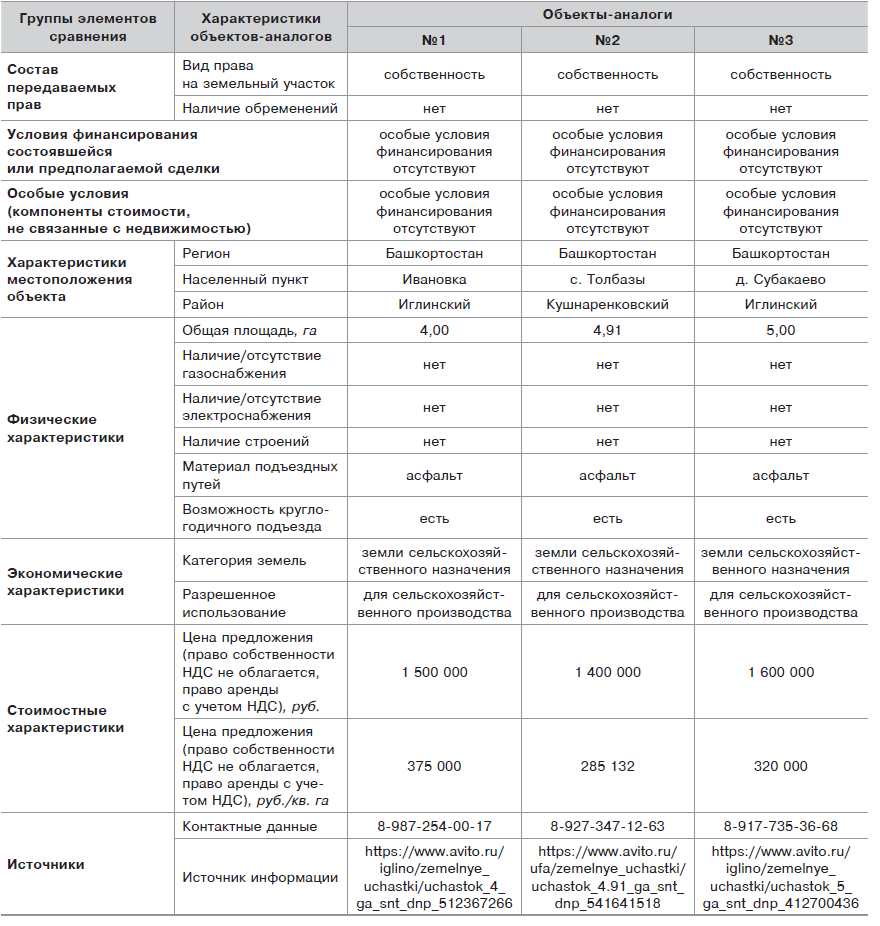

Характеристика объектов-аналогов для оцениваемых земельных участков

Внесение корректировок проводится по отличным ценообразующим параметрам объектов-аналогов от параметров объекта-оценки.

Анализ условия продажи (предложения)

По законам рынка цена предложения обычно превышает цену продажи. По результатам телефонных переговоров с представителями собственников и консультации со специалистами ведущих агентств недвижимости республики Башкортостан (АН «Rain Group» www.rgestate.ru/, тел. 8(347)226-0-226; АН «102-й регион» http://www.102-ufa.ru/ , тел. 8(347) 294-97-98; АН «БАШРИЭЛКОМ» http://www.bashrielcom.ru/, тел. 8(347)293-12-03) скидки на уторговывание при продаже земельных участков под размещение сельскохозяйственного производства могут составлять от 10 до 30%. Для дальнейших расчетов данная скидка принимается равной 15%, кроме тех случаев, когда продавец объекта отказывается от торга при осуществлении сделки.

Анализ состава передаваемых прав

В рамках настоящего отчета корректировка на состав передаваемых прав проводилась в соответствии со Справочником расчетных данных для оценки и консалтинга (СРД №14, 2014, стр. 14, табл. 1.3.1). Корректировка взята для Екатеринбургской области, потому что она сопоставима с республикой Башкортостан по экономическим, социальным и географическим показателям, что выражается в том, что республика Башкортостан и Екатеринбургская область входят в Уральский федеральный округ и имеют общую границу. Данная корректировка составляет -8,40%.

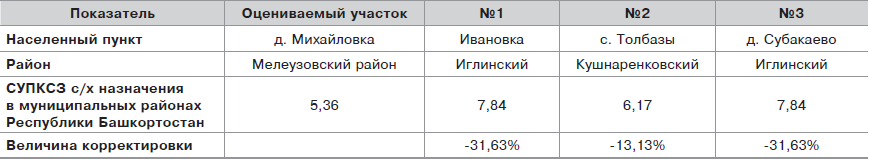

Анализ характеристик месторасположения

Корректировка на месторасположение вводилась на основании данных о средних удельных показателях кадастровой стоимости земель сельскохозяйственного назначения принятых в соответствии с Постановлением Правительства Республики Башкортостан от 30.12.2011 №515. Корректировка рассчитывалась по формуле:

![]()

, где

СУПКСЗ о.о. — средний удельный показатель кадастровой стоимости земель объекта оценки;

СУПКСЗ о.а. — средней удельный показатель кадастровой стоимости земель объекта аналога.

Остальные корректировки рассчитываются аналогично.

Расчет затрат на замещение улучшений земельного участка, входящих в состав объекта оценки

Расчет затрат на замещение производился с использованием Справочников оценщика, издаваемым ООО «Ко-Инвест» – «Промышленные здания. 2011», «Сооружения городской инфраструктуры. 2010», «Магистральные сети и транспорт 2010», данных строительных организаций, а также индексации первоначальной балансовой стоимости.

Для тех объектов недвижимости, по которым отсутствует информация по площади, объему, протяженности и т.д., был применен метод индексации балансовой стоимости.

В случае определения затрат на замещение с использованием сборников Ко-Инвест без учета износа расчет производится по формуле:

![]()

, где:

С стр – стоимость строительства единицы измерения объекта в базовых;

V – в зависимости от удельного показателя: строительный объем, общая площадь, протяженность и т.п.;

К рэ – регионально-экономический коэффициент;

К р – коэффициент, учитывающий различия между оцениваемым объектом и аналогом по объему, площади и другим характеристикам;

Ки – коэффициент пересчета с базовой цены в уровень цен на дату оценки;

П – прибыль предпринимателя;

При расчете затрат на замещение по данным строительных организаций в качестве стоимости строительства принимались цены предложений по продаже без учета НДС.

Затраты на воспроизводство методом индексации балансовой стоимости без износа определяются, путем индексации балансовой стоимости по следующей формуле:

, где:

– первоначальная стоимость объекта (по данным, предоставленным Заказчиком);

I – индекс изменения цен с даты постановки на баланс на дату оценки.

Индекс пересчета рассчитывался как отношение суммы затрат на замещение объектов недвижимости специального назначения к сумме первоначальной балансовой стоимости. Сумма затрат на замещение приводилась без учета прибыли предпринимателя.

Определение износа и устареваний

Суммарный (накопленный) износ рассчитывается по формуле:

![]()

F, V, и E – выраженная в долях степень соответствующего частичного обесценения – физического, функционального и внешнего.

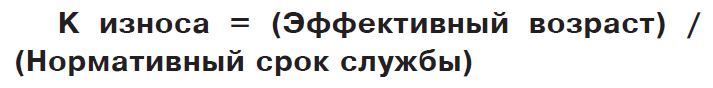

Расчет физического износа

Физический износ отражает изменение физических свойств оцениваемых объектов со временем (например, дефекты конструктивных элементов). В рамках настоящего отчета физический износ определялся методом анализа эффективного возраста.

Физический износ измеряется при помощи метода, называемого «метод анализа эффективного возраста», и выражается обычно величиной в процентах от стоимости замещения. Этот метод может быть проиллюстрирован следующей формулой:

Эффективный возраст объектов принят равным фактическому возрасту.

Нормативные сроки службы объектов недвижимого имущества в зависимости от класса конструктивной системы принят на основании анализа данных следующих источников:

Постановление №1 от 01.01.2002г. ОКОФ

Постановление СМ СССР №1072 от 22.10.1990 г.

Справочника Marshall&Swift (США).

Срок остаточной полезной жизни объекта определялся на основании его хронологического возраста, а также с учетом результатов визуального осмотра.

Расчет функционального устаревания

Функциональное устаревание – потеря стоимости, вызванная несоответствием проекта, материалов, строительных стандартов, качества дизайна современным требованиям. По мнению Оценщика, функциональное устаревание для оцениваемых объектов недвижимого имущества отсутствует.

Расчет внешнего (экономического) устаревания

Экономический износ (устаревание, обесценивание) есть потеря стоимости, обусловленная влиянием внешних факторов. Экономический износ может быть вызван целым рядом причин, таких как общеэкономические и внутриотраслевые изменения, в том числе сокращением спроса на определенный вид продукции и сокращением предложений или ухудшением качества сырья, рабочей силы, вспомогательных систем, сооружений и коммуникаций, а также правовыми изменениями, относящимися к законодательству, муниципальным постановлениям, зонированию и административным распоряжениям.

Величина экономического устаревания составляет 3,92%. Расчет приведен далее в рамках Доходного подхода.

Расчет затрат на замещение объекта с учетом износа

Стоимость затрат на замещение с учетом износа определяется по формуле:

Сз с износом = Сзх (1-S),

Сз – стоимость затрат на замещение без учета износа;

S – величина накопленного износа.

Выбор укрупненных показателей стоимости замещения зданий и сооружений

Расчет рыночной стоимости улучшений в рамках подхода

Прочие объекты рассчитаны аналогично.

Алгоритм расчета рыночной стоимости затратным подходом:

определение затрат на воспроизводство (замещение);

расчет накопленного износа;

расчет рыночной стоимости затратным подходом.

Определение затрат на воспроизводство (замещение)

Определение затрат на замещение по цене однородного объекта

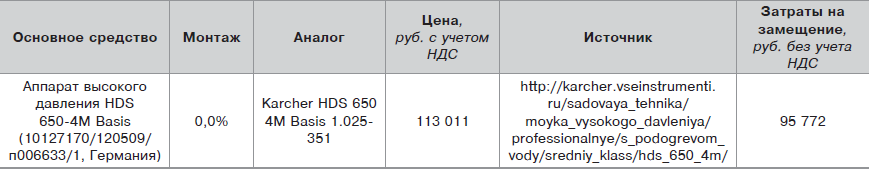

К части оцениваемого движимого имущества был применен метод расчета затрат на замещение по цене однородного объекта. При определении стоимости без учета износа Оценщик использовал ценовую информацию компаний-поставщиков.

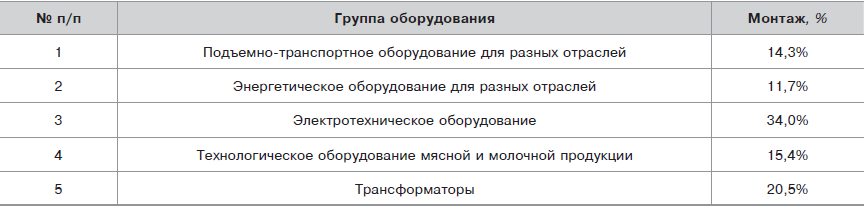

При определении затрат на замещение имущества учитывались затраты на монтаж оборудования. Корректировка по данному фактору была рассчитана с помощью справочника Ко-инвест «Индексы цен в строительстве» №89 (ноябрь 2014 года). Доля стоимости монтажных работ представлена в таблице ниже.

Доля стоимости монтажных работ в цене оборудования

Расчет затрат на замещение по цене однородного объекта (оборудование)

Прочие объекты рассчитаны аналогично.

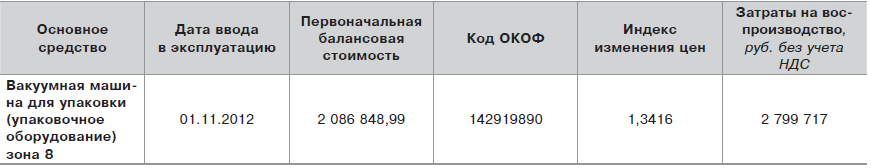

Определение затрат на воспроизводство методом индексации балансовой стоимости

Для расчета затрат на воспроизводство части оцениваемого оборудования был применен метод индексации балансовой стоимости, вследствие отсутствия информации в открытых источниках о продаже аналогичного имущества на первичном, а также на вторичном рынке.

Затраты на воспроизводство методом индексации балансовой стоимости без износа определяются методом трендов, путем индексации балансовой стоимости по следующей формуле:

,

– первоначальная стоимость объекта (по данным, предоставленным Заказчиком);

I – индекс (цепные индексы) изменения цен соответствующей группы объектов оценки за период между датой оценки и датой ввода в эксплуатацию (по данным Госкомстата);

В настоящем томе для определения тренда (индекса) цен используется Программно-информационный комплекс «СтОФ 4.88», который разработан по поручению Федеральной службы государственной статистики России и прошел успешное тестирование в территориальных органах государственной статистики.

Расчет стоимости воспроизводства методом индексации балансовой стоимости приведен в таблице ниже.

Расчет затрат на воспроизводство методом индексации балансовой стоимости

Прочие объекты рассчитаны аналогично.

Определение физического износа оборудования

Для определения физического износа объекта оценки – оборудования применялся метод экспоненты — это метод расчета износа на основе рыночных данных по экспоненциальной зависимости между износом и хронологическим возрастом.

Статистическая обработка динамики обесценивания машин, оборудования и транспортных средств, относящихся к разным сегментам рынка, отличающихся областью применения, функциональным назначением, конструктивным и техническим исполнением (сухогрузные теплоходы, печатные машины, термопластавтоматы, автомобили, кривошипные прессы, комбайны, автобусы, компьютеры), позволило построить обобщенную формулу для расчета совокупного износа в зависимости от хронологического возраста. Она имеет вид:

![]()

,

– физический износ;

– хронологический возраст объекта;

– нормативный срок службы.

Нормативный срок экономической жизни определялся по методу ЕНАО, отражающего средние реальные сроки службы.

В качестве хронологического возраста принималась дата:

для оборудования, затраты на воспроизводство которого определены методом индексации балансовой стоимости (метод ИБС) принимается период с даты ввода эксплуатацию до даты оценки;

для оборудования, затраты на воспроизводство которого определены методом индексации контрактной стоимости (метод ИСД) расчетной датой ввода принималась дата контракта;

для оборудования, затраты на замещения которого определены методом однородного объекта (метод ЭКСП), возраст определялся от года выпуска.

Расчет функционального устаревания

Функциональный износ — потеря стоимости в результате применения новых технологий и материалов при производстве аналогичного оборудования.

Оценщиком не было выявлено наличия указанных признаков функционального износа у оцениваемого движимого имущества.

Расчет внешнего устаревания

Внешнее устаревание это потеря стоимости, вызванная общеэкономическими и внутриотраслевыми изменениями, в том числе сокращением спроса на определенный вид продукции, сокращением предложения или ухудшением качества сырья, рабочей силы, вспомогательных систем, сооружений и коммуникации, а также правовыми изменениями, относящимися к законодательству, муниципальным постановлениям, зонированию и административным распоряжениям.

Величина экономического устаревания составляет 3,92%. Расчет приведен далее в рамках Доходного подхода.

ИсточникДля расчета полной стоимости оцениваемого объекта скорректированная стоимость единицы сравнения умножается на количество единиц (площадь, объем): C = C C E × N {displaystyle C=C_{CE}times N}. где … 4.2.2. Затраты на замещение (без учета износа и устареваний) – затраты на строительство объекта с аналогичной или сопоставимой полезностью , с применением конструкции и материалов, используемых на рынке в настоящее время (без учета износа и устареваний объекта оценки ). Синонимы: полная стоимость замещения, стоимость замещения.

Как называется стоимость строительства объекта с полезностью аналогичной полезности объекта оценки

«Ровер ГРУПП» | База знаний

«Ты никогда не будешь знать достаточно, если не будешь знать больше, чем достаточно»

Уильям Блейк

(1788 г.)

Методики оценки

Как определить наиболее эффективное использование объекта?

Наиболее эффективным использованием объекта принято считать наиболее физически возможное его использование, законное с юридической точки зрения и осуществимым с финансовой точки зрения, в результате которого рыночная стоимость объекта будет максимальной.

Основные критерии эффективности использования объекта:

- — Физическая возможность: физически реальные и конструктивно возможные способы использования;

- — Юридическая правомочность: только те способы использования, которые разрешены законодательными актами;

- — Экономическая приемлемость: физические и юридические возможности должны давать приемлемый доход собственнику объекта недвижимости;

- — Максимальная эффективность: экономически приемлемое использование должно будет приносить максимальную текущую стоимость или максимальную чистую прибыль.

Наибольшая эффективность использования объекта недвижимости зависит от эффективности использования как земельного участка свободного от застройки, так и объекта недвижимости с имеющимися улучшениями и с учетом возможного сноса строений

Определение рыночной стоимости имущества, подлежащего оценке, осуществляется с учетом всех факторов, существенно влияющих как на рынок в целом, так и непосредственно на ценность рассматриваемого объекта.

Для расчета рыночной стоимости используются три основных подхода:

- — затратный подход;

- — доходный подход;

- — сравнительный подход.

Затратный подход

Затратный подход основывается на принципе замещения, согласно которому предполагается, что никто из рационально мыслящих людей не заплатит за данный объект больше той суммы, которую он может затратить на покупку другого объекта с одинаковой полезностью.

Затратный подход часто оказывается единственно возможным при оценке машин и оборудования специального назначения, уникальных объектов, изготовленных по индивидуальным заказам и не имеющих аналогов на рынке. Применение этого подхода также оправдано в случаях исчисления налога на имущество, страхования отдельных составляющих имущества, при судебном разделе имущества между собственниками, при распродаже имущества на открытых торгах, а также бухгалтерского учета основных средств и при их переоценке.

Использование затратного подхода в чистом виде в целом основывается на той предпосылке, что в качестве стоимости могут быть приняты затраты на его создание и реализацию. Определяемая таким образом стоимость может не совпадать с рыночной стоимостью, так как затраты — не единственный фактор стоимости, на которую также влияют полезность, качество, конкурентоспособность.

В зависимости от характеристик оцениваемого объекта и объема исходной информации о нем применяют различные методы определения затрат на его воспроизводство (замещение), то есть различные методы затратного подхода.

Методы затратного подхода можно разделить на 2 группы:

- 1. Методы, основанные на способах прямого определения затрат применяются для оценки стоимости специальных и специализированных машин и оборудования. К ним относятся:

- 1) метод поэлементного расчета затрат, который заключается в суммировании стоимостей отдельных элементов объекта оценки, затрат на их приобретение, транспортировку и сборку с учетом прибыли;

- 2) метод анализа и индексации имеющихся калькуляций, который заключается в определении стоимости путем индексирования статей затрат, входящих в калькуляцию, по экономическим элементам (затрат на материалы, комплектующие изделия, зарплату рабочих и косвенные расходы), приводя их тем самым к современному уровню цен;

- З) метод укрупненного расчета себестоимости, который заключается в определении стоимости путем расчета полной себестоимости изготовления по укрупненным нормативам производственных затрат с учетом рентабельности производства.

- 2. Методы, основанные на способах косвенного определения затрат. К ним относятся:

- 1) метод замещения, который основан на принципе замещения и заключается в подборе объектов, аналогичных оцениваемому по полезности и функциям. Этот метод позволяет на основании известных стоимостей и технико-экономических характеристик объектов-аналогов рассчитывать стоимость оцениваемого объекта;

- 2) индексный метод (по трендам изменения цен)

- 3) метод удельных ценовых показателей, заключается в расчете стоимости на основе удельных ценовых показателей, т.е. цены, приходящейся на единицу главного параметра (производительности, мощности и т.д.), массы или объема.

Последовательность расчетов стоимости на основе затратного подхода можно представить следующим образом:

- 1. Определение полной стоимости воспроизводства или замещения.

- 2. Определение потерь стоимости в результате физического износа.

- З. Определение потерь стоимости в результате функционального устаревания.

- 4. Определение потерь стоимости в результате экономического устаревания.

Первым этапом при оценке затратным подходом является определение полной восстановительной стоимости оцениваемого оборудования. Это может быть стоимость воспроизводства или замещения объектов.

Следующим этапом при применении затратного подхода является определение износа оцениваемого объекта. Термин «износ» употребляется как в экономическом, так и в техническом смысле. Износ в экономическом смысле означает потерю стоимости объекта в процессе его эксплуатации, т.е. его обесценение.

Износ в техническом смысле означает потерю работоспособного состояния объекта по ходу его эксплуатации, такой износ принято называть физическим.

Имущество теряет свою стоимость под влиянием не только физического, но и морального устаревания (появление новой техники, смена ее поколений).

Общая модель совокупного (накопленного) износа выглядит следующим образом:

СИ =1- (1 – ИФИЗ)(1 – УФУН)(1 – УЭ)

Физический износ можно определить следующими методами:

- — эффективного возраста;

- — экспертный анализ физического состояния;

Функциональное (моральное) устаревание — это потеря стоимости объекта, вызванная появлением новых технологий. Обычно рассматриваются две стороны возможного отличия нового объекта от старого или две категории функционального устаревания: избыток капитальных затрат и избыток производственных затрат.

Внешнее (экономическое) устаревание – это внешний износ (экономическое устаревание) — потеря стоимости, обусловленная изменением внешних по отношению к объекту оценки факторов. Оно может быть вызвано общеэкономическими и внутриотраслевыми изменениями, в том числе сокращением спроса на определенный вид продукции, сокращением предложения или ухудшением качества сырья, рабочей силы, вспомогательных систем, сооружений и коммуникаций, а также правовыми изменениями, относящимися к законодательству, муниципальным постановлениям, зонированию и административным распоряжениям и т.п.

Сравнительный подход

Сравнительный подход основан на принципе эффективно функционирующего рынка, на котором инвесторы покупают и продают аналогичные активы, принимая при этом независимые индивидуальные решения. Данные по аналогичным сделкам сравниваются с оцениваемыми объектами. Экономические преимущества и недостатки оцениваемых активов по сравнению с выбранными аналогами учитываются посредством введения соответствующих поправок.

Также вводятся поправки, учитывающие качественные различия между оцениваемыми активами и их аналогами.

Сравнительный подход наиболее применим для тех видов имущества, которые имеют развитый вторичный рынок. Подход основан на определении рыночных цен, адекватно отражающих «ценность» единицы в ее текущем состоянии.

Основная процедура заключается в сборе данных, установлении подходящих единиц сравнения (выбор аналогов). Элементами сравнения могут быть:

- — местоположение

- — возраст объекта;

- — состояние;

- — принадлежности (комплектация);

- — производитель;

- — рыночные условия;

- — цена (финансирование);

- — качество;

- — количество;

- — размеры (тип);

- — время продажи;

- — тип сделки.

Последовательность применения метода сравнительного анализа продаж следующая:

- 1. Изучают соответствующий рынок и собирают информацию о недавних сделках с аналогичными объектами на данном рынке. Точность оценки в значительной мере зависит от количества и качества собранной информации. Когда информации достаточно, необходимо убедиться, что проданные объекты действительно сопоставимы с оцениваемым объектом по функциям и параметрам.

- 2. Проверяют достоверность (верифицируют) информации. Необходимо убедиться, прежде всего, в том, что цены не искажены какими-либо чрезвычайными обстоятельствами, сопутствовавшими состоявшимся сделкам. Проверяют достоверность информации о дате сделки, физических и других характеристиках аналогов.

- 3. Сравнивают оцениваемый объект с каждым из аналогичных объектов и выявляют отличия.

- 4. Рассчитывают стоимость данного объекта, анализируя цены аналогов и внося в эти цены соответствующие корректировки.

Доходный подход

Доходный подход представляет собой совокупность приемов и методов, позволяющих оценить стоимость объекта на основе его потенциальной способности приносить доход. Используя доходный подход, оценщики измеряют текущую стоимость будущих выгод от владения недвижимым имуществом.

Доходный подход к оценке недвижимости включает два метода:

- — метод прямой капитализации;

- — метод дисконтированных денежных потоков.

Метод прямой капитализации подразумевает выражение рыночной стоимости объекта через величину дохода от владения им в наиболее характерный год. Инструментом перевода таких доходов в текущую стоимость является ставка капитализации.

Дисконтирование будущих доходов – это метод, используемый для оценки объектов доходной недвижимости, как текущей стоимости ожидаемых в будущем выгод от владения объектом. Будущие преимущества от операций с недвижимостью представляют собой периодические поступления в виде будущего дохода на протяжении периода владения и реверсию, то есть выручку от продажи объекта по истечении периода владения.

В основе обоих методов лежит расчет чистого операционного дохода, ассоциированного с оцениваемым объектом, который приводится в стоимость данного актива на текущий момент при помощи ставки дисконтирования или капитализации.

В методе капитализации дохода используется денежный поток за первый прогнозный год, в методе ДДП прогнозируются потоки на несколько лет вперед.

Метод капитализации дохода применяется в том случае, если не прогнозируется изменение денежных потоков, либо ожидается их стабильный рост (снижение). Метод ДДП применяется в случае нестабильности прогнозируемого дохода.

Выбор подходов — Согласно п. 20 ФСО № 1, оценщик при проведении оценки обязан использовать затратный, сравнительный и доходный подходы к оценке или обосновать отказ от использования того или иного подхода. Оценщик вправе самостоятельно определять конкретные методы оценки в рамках применения каждого из подходов.

Согласование — Различные подходы могут быть использованы в процессе оценки, но решение вопроса об относительной значимости показателей стоимости, полученных на базе различных подходов, должно определяться обоснованным суждением оценщиков, которое оформляется путем взвешивания стоимостей, определенных использованием двух и более подходов. Решение же вопроса, каким стоимостным оценкам придать больший вес и как каждый подход взвешивать по отношению к другим, является ключевым на заключительном этапе процесса оценки.

Существуют два базовых метода взвешивания: метод математического взвешивания и метод субъективного взвешивания.

Если в первом методе используется процентное взвешивание результатов, полученных различными способами, то второй базируется на анализе преимуществ и недостатков каждого подхода, а также на анализе количества и качества данных в обосновании каждого подхода.

ИсточникПолезность — это способность данной недвижимости удовлетворять потребности пользователя в данном месте и в течение данного периода времени. Недвижимость обладает стоимостью только в том случае, когда она может быть полезной потенциальному собственнику. … Полезность любого объекта недвижимости определяется тем, во сколько сегодня оцениваются прогнозируемые будущие выгоды (доходы). … Сам же процесс оценки стоимости состоит в приведении цен продаж подобных объектов к типичным условиям сделки и к характеристикам оцениваемой недвижимости путем внесения соответствующих поправок. Метод статистического анализа рынка.