Переоценка инвестиционной недвижимости в бухгалтерском учете имеет особенности. Кроме того, если организация примет решение учитывать инвестиционную недвижимость по переоцененной стоимости, то ее нельзя будет амортизировать для целей бухучета.

Инвестиционная недвижимость — та, которая является основным средством, предназначенным для предоставления за плату во временное пользование и/или для получения дохода от прироста ее стоимости . Такая недвижимость должна быть выделена в отдельную группу ОС. Причем даже в том случае, если у организации всего одно здание или помещение, которое относится к инвестиционной недвижимости.

Порядок переоценки инвестиционной недвижимости отличается от порядка переоценки других основных средств. Общее лишь то, что в результате переоценки балансовая стоимость должна быть равна справедливой стоимости или существенно от нее не отличаться .

Во-первых, инвестиционную недвижимость, учитываемую по переоцененной стоимости, надо переоценивать на каждую отчетную дату — на дату составления бухотчетности .

Отражение объектов незавершенного строительства в 1С

Если вы составляете бухотчетность каждый месяц, то каждый месяц надо заниматься переоценкой. Если же вы составляете бухотчетность один раз в год, то переоценку надо будет делать раз в год — на 31 декабря отчетного года.

Во-вторых, не надо будет начислять амортизацию по такой недвижимости, если принято решение о том, что она учитывается по переоцененной стоимости . Таким образом, в бухгалтерском учете вообще не будет на счете 02 сумм амортизации, которые относятся к инвестиционной недвижимости.

В-третьих, дооценка или уценка инвестиционной недвижимости всегда учитывается в качестве дохода или расхода текущего периода, то есть:

- в случае дооценки — в качестве прочего дохода на одноименном субсчете 91-1 ;

- в случае уценки — в качестве прочего расхода на субсчете 91-2 .

Счет 83 при отражении результатов переоценки инвестиционной недвижимости никак не задействуется. Как вы помните, его мы использовали для отражения переоценки по обычным основным средствам.

Получается, что при переоценке инвестиционной недвижимости надо просто скорректировать ее стоимость (на счете 03) так, чтобы она стала равна справедливой стоимости . Проводки будут такие.

Источник: www.ntvpkedr.ru

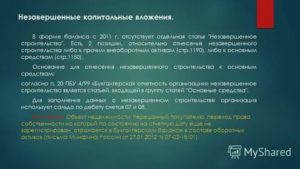

Проект фсбу «незавершенные капитальные вложения»

В учете предприятий, не входящих в состав субъектов хозяйствования госсектора, могут использоваться следующие стандартные корреспонденции по учету объектов незаконченного строительства:

Приобретение недостроя отражается в учете путем постановки объекта на баланс и отражения задолженности перед продавцом – Д08.3 – К60. Такой же записью показываются и затраты по оплате услуг сторонних организаций, которым поручены работы по завершению строительства, вводу актива в эксплуатацию.

Д01 – К08.3 – незавершенное производство в строительстве в бухгалтерском учете переходит в статус завершенного, объект вводится в эксплуатацию. Эта операция производится при наличии акта проверки готовности объекта.

Если недострой продается третьим лицам, составляется такой комплекс проводок:

доходы отражаются через дебетование счета 62 и кредитование счета прочих доходов 91.1;

на стоимость реализуемого актива необходимо начислить НДС, эта сумма показывается в дебете 91.2 и кредите 68;

при продаже необходимо не только показать доходы, но и закрыть суммы, накопленные на счете инвестиций в основные средства, делается это при помощи проводки Д91.2 – К08.3.

Пример

Как формируется стоимость незавершенного строительства – рассмотрим этот процесс на примере компании, имеющей объект незавершенного строительства. На 08 счет затраты относили по мере их возникновения на протяжении всего периода строительных и монтажных работ, отражая их следующими проводками:

закуплены строительные материалы для возведения нового корпуса производственного цеха на сумму 5 652 320 руб. – Д10 – К60;

выделен НДС из стоимости закупленных материалов – Д19 – К60 в сумме 1 017 417 руб.;

входящий НДС принят к вычету в полной сумме Д68 – К19 в размере 1 017 417 руб.;

Д08.3 – К10 – зафиксирована стоимость материалов, которые были фактически израсходованы в процессе строительства здания (5 652 320 руб.);

Д08.3 – К02 в сумме 55 600 руб. – показана амортизация оборудования, используемого в строительстве;

Д08.3 – К70 в размере 564 850 руб. – затраты на оплату труда наемного персонала;

Д08.3 – К69 в размере 169 455 руб., показаны отчисления на страховые взносы с зарплаты рабочих;

Когда строительство было завершено, актив вводится в действие, при этом составляется запись: Д01 – К08.3 в сумме 6 442 225 руб. (5 652 320 + 55 600 + 564 850 + 169 455).

Незавершенное строительство в бухгалтерском учете в балансе показывается в 1 разделе отчета в строке 1150 (в общей сумме с основными средствами, характеристика недостроенных объектов и накопленные расходы по ним раскрываются в пояснениях).

Аудит незавершенных капитальных вложений: основные принципы

Для того чтобы правильно отражать в балансе и в бухгалтерском учете стоимость незавершенных капитальных вложений (НКВ), необходимо периодически проводить аудит этих инвестиций. Целью такого аудита может служить:

- оценка достоверности данных бухгалтерского учета;

- проверка того, правильно ли сформирована стоимость НКВ.

Поскольку весь процесс строительства можно разделить на 3 основных этапа: подготовительно-разрешительный, этап строительства, завершающий этап, — то и аудит незавершенных капитальных инвестиций можно разделить на 3 вида:

- Проверка правильности и наличия разрешительной документации, проверка проектно-сметной документации.

- Проверка правильности списания расходов на строительство.

- Оценка стоимости объекта НКВ на основе проведения инвентаризаций.

Первый вид аудита позволяет оценить, какие документы имеются на объекте строительства, соответствуют ли они техническим требованиям и нормам. Этот вид аудита проводят технические специалисты. Совместно с ними на данном этапе работники экономических служб проводят оценку правильности применения сметных расценок, стоимости оборудования, включенного в сметы. Как правило, такой вид аудита проводит заказчик и инвестор.

ВАЖНО! Составление сметной документации является обязательным и предусмотрено ст. 743 ГК РФ

Второй вид аудита проводится также комплексной группой, в составе которой должны быть и представители технических служб, и экономисты (бухгалтеры). При этом проводится проверка соответствия реальных расходов уровню расходов, включенных в стоимость строительства. Этот вид аудита представляет больший интерес для подрядных организаций.

Третий вид аудита является заключительным. В ходе него проверяется правильность оценки объекта незавершенных капитальных инвестиций. Для этого проводится сопоставление реальных расходов со сметами, проверяются фактические остатки материалов, оборудования и количество списанных материалов. Этот вид аудита важен и для заказчика (инвестора), и для подрядчика.

Аудит проводят на основании документов, которые находятся на участке незавершенного строительства. К таким документам относятся журналы ведения работ, журналы скрытых работ, отчеты материально ответственных лиц, отчеты о списании материалов для выполнения работ, акты выполненных работ, регистры бухгалтерского учета.

Подробнее о том, как организовать аудит сч. 08, прочтите в материале «Аудит вложений во внеоборотные активы (счет 08)».

Ответ

Действующая форма Бухгалтерского баланса утверждена приказом Минфина России от 2 июля 2010 г. № 66н. Пунктом 3 приказа № 66н установлено, что организации самостоятельно определяют детализацию показателей по статьям бухотчетности.

При этом в приложении № 3 к приказу № 66н приводится пример оформления пояснений к Бухгалтерскому балансу. Здесь раздел 2 «Основные средства» включает подраздел 2.2 «Незавершенные капитальные вложения». Но если незавершенное строительство включить в состав строки 1130 «Основные средства», это может ввести в заблуждение пользователя отчетности.

Ведь незавершенное строительство не удовлетворяет критериям объекта основных средств. Поэтому капвложения могут быть отражены по строке 1170 «Прочие внеоборотные активы» с последующей расшифровкой. Если же речь идет о существенных суммах, то в Бухгалтерский баланс можно добавить дополнительную строку «Незавершенное строительство». Не забывайте: показатели бухгалтерской отчетности за 2011 год и за предыдущие периоды должны быть сопоставимы.

Строка 130

бухгалтерской отчетности

относится к бухгалтерскому балансу

до 2011

года.

130 Незавершенное строительство

Прежде всего следует отметить, что наименование этой строки нужно

понимать в широком смысле. Под «незавершенным строительством» понимается

сумма незавершенных капитальных вложений. Это расходы на незаконченные

строительно-монтажные работы и прочие капитальные работы и затраты

(проектно-изыскательские, геолого-разведочные и буровые работы, затраты по

отводу земельных участков и

переселению, связанные со строительством, затраты на формирование основного

стада продуктивного и рабочего скота и т. д.). Кроме того, по строке 130

отражаются затраты на приобретение нематериальных активов и основных

средств, требующих и не требующих монтажа, до их ввода в эксплуатацию.

По строке 130 указывается сумма затрат на работы, выполняемые как

хозяйственным, так и подрядным способом. Незавершенные капитальные вложения

отражаются в балансе по фактическим затратам для застройщика (инвестора).

Если согласно учетной политике организация не переводит на счет 01

«Основные средства» построенные или приобретенные объекты недвижимости до

получения документов, подтверждающих государственную регистрацию права

собственности, а продолжает учитывать их на отдельном субсчете счета 08

«Вложения во внеоборотные активы», то стоимость этих объектов недвижимости

тоже следует отражать по строке 130.

Обратите внимание: по объектам недвижимости, по которым закончено

капитальное строительство, оформлен акт приемки-передачи, документы переданы

на государственную регистрацию права собственности и которые фактически

эксплуатируются организацией, следует начислять амортизацию

в общеустановленном порядке. Причем независимо от того, на каком счете — 01

«Основные средства» или 08 «Вложения во внеоборотные активы» — ведется учет

этих объектов недвижимости

Это требование установлено пунктом 52

Методических указаний по учету основных средств. Следовательно,

при составлении баланса стоимость таких объектов недвижимости, учитываемых

на счете 08, следует отражать за минусом сумм амортизации, начисленной по

этим объектам на счете 02.

Показатель строки 130 формируется как сумма остатков по дебету счетов:

- 07 «Оборудование к установке»;

- 08 «Вложения во внеоборотные активы»;

- 16 «Отклонения в стоимости материальных ценностей» (в части

отклонений, относящихся к имуществу, стоимость которого отражена на

счетах 07 и 08).

Обратите внимание: по строке 130 баланса в составе затрат по

незавершенному строительству нельзя отражать суммы авансов, перечисленные

поставщикам и подрядчикам. Согласно пункту 3 ПБУ 10/99 «Расходы организации»

суммы авансов и предоплаты не признаются расходами организации

По строке

130 баланса отражаются фактические затраты организации на капитальные

вложения, а суммы авансов к таковым не относятся. Они формируют дебиторскую

задолженность, которая отражается по соответствующим строкам актива баланса

(см. комментарий к строке 240 баланса на с. 410).

Напомним: существенные показатели деятельности организация вправе

показать отдельно. Если капитальные вложения организации носят разноплановый

характер, то для расшифровки показателя строки 130 она может ввести в форму

баланса дополнительные строки.

Пассив баланса

Уста́вный капитал — это сумма средств, первоначально инвестированных собственниками для обеспечения уставной деятельности организации; уставный капитал определяет минимальный размер имущества юридического лица, гарантирующего интересы его кредиторов

Доба́вочный капита́л — статья пассива баланса, складывающаяся из следующих элементов:

- эмиссионный доход — разница между продажной и номинальной стоимостью акций предприятия;

- курсовые разницы — разницы при оплате доли уставного капитала в иностранной валюте;

- разница при переоценке основных средств — разница при изменении стоимости основных средств.

Резе́рвный капита́л — размер имущества предприятия, который предназначен для размещения в нём нераспределённых прибылей, для покрытия убытков, погашения облигаций и выкупа акций предприятия, а также для других целей.

Кредиторская задолженность — задолженность субъекта (предприятия, организации, физического лица) перед другими лицами, которую этот субъект обязан погасить.

Резервы предстоящих расходов

В целях равномерного включения предстоящих расходов в издержки производства или обращения организация может создавать резервы на: предстоящую оплату отпусков работникам; выплату ежегодного вознаграждения за выслугу лет; выплату вознаграждений по итогам работы за год; ремонт основных средств; производственные затраты по подготовительным работам в связи с сезонным характером производства; предстоящие затраты на рекультивацию земель и осуществление иных природоохранных мероприятий; предстоящие затраты по ремонту предметов, предназначенных для сдачи в аренду по договору проката; гарантийный ремонт и гарантийное обслуживание; покрытие иных предвиденных затрат и другие цели, предусмотренные законодательством Российской Федерации, нормативными актами Министерства финансов Российской Федерации.

Увеличение или уменьшение строки 1210

Ежегодно каждая компания должна сдавать финансовую отчетность, в том числе бухгалтерский баланс, который носит название Форма №1. Баланс составляется в соответствии с четко прописанными указаниями, которые можно найти в ПБУ 4/99. Этот документ требует достоверности содержания информации в отчете, поэтому статья «Запасы» должна собираться строго по формуле:

Дебет 10, 11 – Кредит 14 + Дебет 15, 16 + Дебет 20, 21, 23, 28, 29 + Дебет 43 + Дебет 41 – Кредит 42 + Дебет 44, 45 + Дебет 97.

Запасы в балансе – это оборотный актив, который свидетельствует об обеспеченности компании материально. Отсутствие или резкое уменьшение показателей в строке 1210 раздела оборотных активов, которая собирает все данные о запасах, может говорить о скудости ресурсов на складах предприятия. С другой стороны, есть вариант, что процесс оборачиваемости актива в деньги происходит так быстро, что компания едва успевает за своей маркетинговой службой.

Порядок учета объектов незавершенного строительства

Расходы по недостроенным объектам в учете показываются нарастающими итогами. В стоимость возводимых объектов включают:

- суммы, потраченные на осуществление монтажных, строительных работ;

- цену приобретения оборудования для установки в строящемся здании;

- затраты по освоению застраиваемых территорий;

- арендные платежи за землю;

- оплату услуг за оформление проектно-изыскательной документации;

- расходы, напрямую связанные со строительными мероприятиями по конкретному заданию.

ВАЖНО! Объекты незавершенного строительства нельзя амортизировать. Бухгалтер при получении первичной документации суммирует все затратные статьи по возведенному зданию или сооружению

В общем итоге отражаются расходы по стоимости инвентаря, сырья, отделочных материалов, заработной плате рабочим, топливу для техники. Если во время проверки объекта был обнаружен брак, то он включается в состав затрат

Бухгалтер при получении первичной документации суммирует все затратные статьи по возведенному зданию или сооружению. В общем итоге отражаются расходы по стоимости инвентаря, сырья, отделочных материалов, заработной плате рабочим, топливу для техники. Если во время проверки объекта был обнаружен брак, то он включается в состав затрат.

Перед вводом объекта в эксплуатацию производится проверка его готовности. По ее результатам составляется Акт. Документ подписывается и сверяется с заказчиком. После признания в учете сооружения материальным активом руководство предприятия может распорядиться им следующими способами:

- продать третьему лицу;

- осуществить безвозмездную передачу в пользу физического лица или другого учреждения;

- инициировать консервацию актива, если он не будет эксплуатироваться длительное время (по причине сезонности производства или вынужденном сокращении объемов выпуска продукции);

- передать во временное пользование по договору аренды.

ОБРАТИТЕ ВНИМАНИЕ! При принятии решения о способе использования возведенных объектов необходимо согласовать операцию с членами созданной на предприятии комиссии. Порядок перевода объекта из категории незавершенного строительства в завершенное предполагает подписание Акта приема-передачи актива, отражение его стоимости в учете

Бланки актов приведены в постановлении Госкомстата от 11 ноября 1999 г. под № 110. Следующий шаг – прекращается учет хозяйственных операций по этому объекту на стадии незавершенного строительства. Все накопленные на счете суммы переносятся на стоимость введенного в эксплуатацию нового основного средства

Порядок перевода объекта из категории незавершенного строительства в завершенное предполагает подписание Акта приема-передачи актива, отражение его стоимости в учете. Бланки актов приведены в постановлении Госкомстата от 11 ноября 1999 г. под № 110. Следующий шаг – прекращается учет хозяйственных операций по этому объекту на стадии незавершенного строительства. Все накопленные на счете суммы переносятся на стоимость введенного в эксплуатацию нового основного средства.

Процедура заморозки незавершенного строительства

Временная приостановка возведения здания или сооружения должна быть документально оформлена. Решение о необходимости этой операции принимается заказчиком, оно фиксируется в приказе с указанием сроков инвентаризации. На следующем этапе осуществляется уведомление застройщика о предстоящей консервации объекта.

Перед заморозкой строительства на объекте проводится инвентаризация. Для этой процедуры создается комиссионный орган из представителей заказчика и исполнителя. Члены комиссии после осмотра недостроенного сооружения составляют инвентаризационную опись. В документе отражают:

- название объекта;

- перечень конструкционных элементов;

- стадию возведения.

После инвентарных мероприятий подписывается Акт о временной остановке строительства.

Продажа недостроенного актива

Реализовать можно только объект, строительство которого было приостановлено. Перед совершением сделки необходимо оформить право собственности на возводимое сооружение. Для этого в Росреестр подается комплект правоустанавливающей документации по земельному наделу и выданное ранее разрешение на начало строительных работ (ст. 40 Закона от 13 июля 2015 г. № 218-ФЗ). Регистрирующему органу понадобится дополнительная информация:

- тип возводимого имущественного актива;

- процент готовности сооружения;

- предназначение здания по проекту.

В бухгалтерском учете принимаются на баланс выполненные работы, соглашение подряда расторгается.

Как учитывать капитальные вложения предприятия

Чтобы создать основные фонды на предприятии, необходимо использовать капитальные вложения. Кроме этого, размер этих вложений повышает конкурентоспособность этого предприятия. А состав и структура капитальных вложений имеют прямое отношение к качеству выпускаемой продукции, её ассортименту, а также устойчивости компании на рынке.

Капитальные вложения в бухгалтерском учёте

Для учёта капитальных вложений существует счёт 08 «Внеоборотные активы». По субсчетам отражаются инвестиции в те или иные объекты ОС. Этот счёт является активным, следовательно, по его дебету отражается все вложения в основные средства на предприятии. Отражение идёт нарастающим итогом.

Дебетовое сальдо по 08 счёту показывает общую стоимость незавершённого строительства ОС. Отдельно по каждому объекту ОС ведётся своя аналитика.

Из этого же приказа следует, что сальдо по 08 счёту нужно отражать в строке 1150 баланса «Основные средства». Но, незавершённые вложения не отвечают требованиям ПБУ, поэтому не могут быть учтены вместе с ОС. Своим письмом № 03-05-05-01/95 от 06.12.2011 г. Минфин оставил право выбора учета незавершённых вложений за организацией.

Таким образом, предприятие самостоятельно может решать, включать ли величину незавершённых капитальных вложений в строку 1150 «основные средства» бухгалтерского баланса или нет. Если не включать, тогда можно отразить в разделе «внеоборотные активы».

Затраты и экономическая эффективность

Расходы на капитальные вложения необходимо учитывать для расчёта налога на прибыль. Снизить налоговую базу по налогу на прибыль можно посредством амортизационной премии. Для этого, использование амортизационной премии необходимо прописать в учётной политике компании. Также прописывается размер этой премии.

Капитальные вложения, которые приняты к учёту расходов текущего отчётного периода, в размере не более 10 (30)% — амортизационная премия. Для её использования необходимо основные средства должны быть в собственности предприятия, и их необходимо разделить на амортизационные группы.

Экономическая эффективность капитальных вложений определяется путём соотношения затрат на производство основных фондов к результатам, которые предприятие получает в ходе их использования.

Существуют показатели расчёта экономической эффективности капитальных вложений:

- показатель общей эффективности — показывает насколько затраты на ОС окупаются на отраслевом уровне;

- показатель сравнительной эффективности — сравнение нескольких инвестиционных проектов.

С целью повышения экономической эффективности, капитальные вложения направляются в те объекты, которые могут принести прибыль и рост производства.

Капитальные вложения — долгосрочные инвестиции в предприятие. Если знать, как наиболее эффективно использовать такие вложения, то можно добиться стабильного роста прибыли предприятия в долгосрочной перспективе.

Чтобы рассчитать чистый оборотный капитал предприятия, нужно знать его краткосрочные активы и пассивы.

Все виды виды налоговых проверок здесь.

О способах начисления амортизации можно прочитать по адресу: http://helpacc.ru/buhgalteria/aktivy/sposoby-nachisleniya-amortizacii.html.

Компания Ребус

Порядок отражения в балансе информации о незавершенном строительстве По строке 130 бухгалтерского баланса отражается стоимость имущества, учет которого ведется на счетах 07 «Оборудование к установке» и 08 «Вложения во внеоборотные активы» (за вычетом начисленной амортизации по объектам недвижимости, введенным в эксплуатацию, но еще не прошедшим государственной регистрации, а также сальдо субсчета 08-8 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» — см. строку 150 «Прочие внеоборотные активы»).

К незавершенным капитальным вложениям относятся не оформленные актами приема-передачи и иными документами (включая документы, подтверждающие государственную регистрацию объектов недвижимости) затраты на строительно-монтажные работы, приобретение зданий и другие расходы (п.

Строка 1150 «Основные средства»

По данной строке Бухгалтерского баланса отражается информация об объектах основных средств (ОС), учитываемых в бухгалтерском учете на счете 01 «Основные средства».

Незавершенное строительство в балансе

По данной строке Бухгалтерского баланса отражается информация об объектах основных средств (ОС), учитываемых в бухгалтерском учете на счете 01 «Основные средства».

Реализация и процесс учета

Для того чтобы провести процедуру реализации или передачи незавершенного недвижимого объекта, коммерческая структура должна провести регистрацию права собственности на этот объект, как на недвижимое имущество, что регламентируется статьями 130 и 131 ГК РФ, а также статьей 4 №122-ФЗ.

Вся выручка, полученная в результате реализации объектов незавершенного строительства недвижимого имущества, должна учитывается вместе с прочими доходами коммерческой организации на момент передачи прав собственности непосредственному покупателю. В отношении субъектов малого бизнеса, кроме эмитентов, размещенных публично ценных бумаг, предусматривается применение особого порядка учета их доходов и расходов.

Процесс признания выручки должен быть отражен по кредитам счета 91 «Иные виды доходов и расходов». Одновременно с этим, цена объекта незаконченного строительства будет признана в качестве прочих расходов и списана в дебет счета 91 «Иные виды доходов и трат».

2.22: В какой строке MySQL находится максимальное значение по группе?

Главная Страница » Книги по PHP » MySQL уроки для начинающих с нуля » В какой строке находится максимальное значение по группе

Для каждого изделия найдите торгового агента с наиболее высокой ценой.

В MySQL проще всего добиться такого эффекта так:

- Получите список из записей (изделие, максимальная цена).

- Для каждого изделия получите из таблицы соответствующие строки, которые имеют максимальную цену.

Это может быть легко выполнено через временную таблицу, которая нужна только для хранения промежуточного набора данных. Это довольно сложная последовательность действий, поэтому рассмотрим ее по шагам. Сначала создайте в базе данных временную таблицу:

Как видите, во временной таблице всего два столбца: один для кода изделия изделия (article), другой для цены (price). Ключевое слово TEMPORARY означает временно созданную таблицу для хранения промежуточных данных.

Теперь надо проследить вот за каким сложным моментом. Дело в том, что MySQL представляет собой многопользовательскую систему. Это значит, что пока вы работаете с таблицей, с ней может работать кто-то еще (таких «кого-то еще» может быть сколько угодно). Друг о друге вы не знаете ничего, равно как и о том, кто и что с таблицей делает. Знать это вам незачем.

Но вот проблема: что будет, если в тот момент, когда вы получаете из таблицы данные для своего анализа, кто-то возьмет и поменяет их? Ни к чему страшному это не приведет, но вы получите устаревшие данные, изменений вы не увидите. Значит, надо помешать внести изменения до тех пор, пока вы не закончите расчеты. Это делается с помощью блокировки.

Источник: znatokprava.ru

Объект незавершенного строительства не облагается налогом на имущество

Незавершенное строительство (НЗС) — это объект, по которому не закончены строительные работы. НЗС может находиться как в одной из стадий строительства, так и в стадии опытной эксплуатации или быть приостановленным, законсервированным либо прекращенным. В любом случае это означает, что окончательная стоимость объекта не сформирована, и он не готов к полноценной эксплуатации по тому назначению, для которого создается.

Но несмотря на некую неполноценность такого объекта, по нему может возникать обязанность уплаты налога на имущество как у физических, так и у юридических лиц.

Основные положения по этому налогу содержит Налоговый кодекс РФ (гл. 30 — для юрлиц, гл. 32 — для физлиц).

Налог на имущество организаций имеет статус регионального, а налог с физлиц — местного. Поэтому особенности налогообложения устанавливаются не только НК РФ, но и нормативкой субъектов РФ и муниципалитетов, которая может определять особенности налоговой базы, дифференциацию налоговых ставок (в пределах, определенных НК РФ), введение дополнительных льгот.

Эксперты КонсультантПлюс детально разъяснили нюансы налогообложения незавершенного строительства имущественным налогом. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Налог на недострой

Одобрены изменения в Налоговый кодекс, меняющие порядок расчёта налога на имущество физических лиц. Они вступают в силу с 1 января 2015 года.

Что касается налога на имущество физических лиц, то до сих пор он рассчитывался на основе инвентаризационной стоимости объекта недвижимости, то есть с учётом фактического износа здания. Согласно изменениям в Налоговый кодекс, налог будет рассчитываться на основе кадастровой стоимости, то есть с учётом ряда параметров, в том числе года постройки объекта и его месторасположения. Кадастровая стоимость, как правило, значительно выше инвентаризационной. Однако со следующего года на новую модель расчёта перейдут не все субъекты федерации. Регионам дано право самостоятельно определить срок перехода в период до 2021 года.

— На территории Свердловской области в 2015 году исчисление налога на имущество физических лиц, соответственно и на объекты незавершённого строительства, будет производиться по инвентаризационной стоимости. Уплату такого налога граждане будут производить за 2015 год уже в 2021 году, — уточнила Лидия Исаева.

Налог на имущество по НЗС для физлиц

По налоговый период 2021 года включительно НЗС физлиц облагается налогом при выполнении трех обязательных условий (ст. 400, подп. 5 п. 1 ст. 401 НК РФ, письма Минфина от 14.12.2017 № 03-05-06-01/83522, от 27.05.2015 № 03-05-06-01/30444, информация ФНС России от 31.05.2017, приказ Минстроя РФ от 04.04.1992 № 87):

- на объект зарегистрировано право собственности;

- субъект РФ установил в качестве базы для налогообложения кадастровую стоимость или объект относится к облагаемым только на основе кадастровой стоимости по ст. 378.2 НК РФ (административные, торговые, жилые объекты);

- величина стоимости объекта определена.

При этом собственники объектов незавершенного строительства не имеют льгот, освобождающих от уплаты налога, и не пользуются налоговыми вычетами, за исключением льгот и вычетов, установленных муниципальными нормативными актами по месту нахождения объектов.

ВАЖНО! С 2021 года налог на имущество будет рассчитываться только по кадастровой стоимости.

Ставки налога при расчете на основе кадастровой стоимости зависят от назначения и стоимости незавершенного объекта (п. 2 ст. 406 НК РФ):

- 0,1% — для НЗС жилья (по решению местных властей данная ставка может снижаться до нуля или увеличиваться, но не более чем в 3 раза);

- 2% — для НЗС административных, торговых и дорогих (более 300 млн руб.) объектов;

- 0,5% — для НЗС прочих объектов.

Предельные ставки налога от инвентаризационной стоимости определены только стоимостью объекта (п. 4 ст. 406 НК РФ):

- 0,1% — не более 300 тыс. руб.;

- 0,1–0,3% — от 300 тыс. до 500 тыс. руб.;

- 0,3–2% — более 500 тыс. руб.

У ряда физлиц есть право на льготы по налогу (п. 1 ст. 407 НК РФ). К в частности ним относятся:

- люди, имеющие государственные награды;

- инвалиды;

- участники боевых действий или отслужившие в армии более 20 лет;

- граждане, подвергшиеся воздействию радиации в результате аварий;

- члены семей погибших при исполнении обязанностей военных и госслужащих;

- пенсионеры и предпенсионеры и др.;

- физлица, использующие в личном хозяйстве хозстроения площадью до 50 кв. м.

Административные, торговые и дорогие (более 300 млн руб.) объекты не льготируются (п. 5 ст. 407 НК РФ), а по остальным льгота может быть применена только к одному объекту недвижимости каждого вида по выбору налогоплательщика при наличии документального подтверждения права на нее.

Документы на льготу подаются в ИФНС вместе с заявлением о ее предоставлении не позднее 1 ноября года, за который будет рассчитан налог (п. 7 ст. 407 НК РФ).

Льготированию не подлежат также объекты, используемые в предпринимательской деятельности. К НЗС, которое, являясь недостроем, еще не используется в предпринимательских целях, льгота может быть применена. Однако если ИФНС будет выявлен факт такого использования НЗС, то налог на это имущество начислят.

Расчет налога осуществляет ИФНС и высылает уведомление вместе с платежным документом налогоплательщику-физлицу с таким расчетом, чтобы физлицо получило комплект документов на уплату налога не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ).

Если на объект НЗС оформлена общая или долевая собственность, то налогоплательщиками будут все его собственники в равных или пропорциональных доле частях соответственно (п. 3 ст. 408 НК РФ).

Если объект возник в течение налогового года, то его кадастровая стоимость для целей налогообложения принимается на дату регистрации в кадастре. В случае выявления ошибки в кадастровой стоимости пересчет налога делается с периода такой ошибки. При спорной кадастровой стоимости изменения налога учитываются начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 2 ст. 403 НК РФ).

Если право собственности на объект существует неполный год, то расчет делается с учетом коэффициента, снижающего налог в пропорции к количеству полных месяцев фактического нахождения в собственности. При этом полным месяцем считается тот, в котором право собственности возникло до 15 числа или прекратилось после 15 числа (п. 5 ст. 408 НК РФ).

Так же, с учетом количества месяцев фактического наличия права на собственность, учитывается льгота по налогу. При этом месяцы возникновения и исчезновения права на льготу считаются полными (п. 6 ст. 408 НК РФ).

Если налогоплательщик, имеющий НЗС в собственности, не получил уведомления ИФНС на уплату налога, и они ни разу ему не приходили, ему необходимо проинформировать налоговую инспекцию о наличии объекта налогообложения (п. 2.1 ст. 23 НК РФ).

Объекты незавершенного строительства. Плата за землю

ООО (застройщик) находится на УСН (доходы минус расходы). Оплачивает муниципалитету арендную плату за землю под строительство. Как отразить арендные платежи в бухгалтерском и налоговом учете? Включается ли арендная плата в состав счета 08 «Внеоборотные активы»?

Кроме того, на данном земельном участке, по которому уплачивается арендная плата, зарегистрирован построенный нами объект незавершенного строительства со степенью готовности объекта 10% (свидетельство о государственной регистрации права от марта 2015 г., вид права – собственность). Как отразить принятие к учету объекта незавершенного строительства в бухгалтерском и налоговом учете? Следует ли оплачивать земельный налог и налог на имущество?

Согласно п. 4 ПБУ 6/01 «Учет основных средств»

, утвержденного приказом Минфина РФ от 30.03.2001 г. № 26н,

актив принимается

организацией

к бухгалтерскому учетув качестве основных средств

, если одновременн

о выполняются следующие условия

:

объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

организация не предполагает последующую перепродажу данного объекта;

объект способен приносить организации экономические выгоды (доход) в будущем.

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости

Первоначальной стоимостью основных средств

, приобретенных за плату, признается сумма фактических затрат организации на приобретение,

за исключением НДС

и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Фактическими затратами на приобретение основных средств

являются, в частности, суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования.

П. 4.1 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации

, утвержденного приказом Минфина РФ от 29.07.1998 г. № 34н, установлено, что

к незавершенным капитальным вложениям относятся не оформленные актами приемки-передачи основных средств

и иными документами

затраты на строительно-монтажные работы

, приобретение зданий, оборудования, транспортных средств, инструмента, инвентаря, иных материальных объектов длительного пользования, прочие капитальные работы и затраты (проектно-изыскательские, геологоразведочные и буровые работы, затраты по отводу земельных участков и переселению в связи со строительством, на подготовку кадров для вновь строящихся организаций и другие).

Незавершенные капитальные вложения отражаются в бухгалтерском балансе по фактическим затратам

Счет 08 «Вложения во внеоборотные активы»

предназначен для обобщения информации о затратах организации в объекты, которые впоследствии будут приняты к бухгалтерскому учету в качестве основных средств.

На субсчете 08-3 «Строительство объектов основных средств»

учитываются

затраты по возведению зданий и сооружений

, монтажу оборудования, стоимость переданного в монтаж оборудования и другие расходы, предусмотренные сметами, сметно-финансовыми расчетами и титульными списками на капитальное строительство (независимо от того, осуществляется это строительство подрядным или хозяйственным способом).

Сальдо по счету 08 «Вложения во внеоборотные активы» отражает величину вложений организации в незавершенное строительство.

По затратам, связанным со строительством и приобретением основных средств, аналитический учет по счету 08 «Вложения во внеоборотные активы» ведется по каждому строящемуся объекту основных средств

По общему правилу, арендная плата за землю

в бухгалтерском учете признается

расходом по обычным видам деятельности

(п. 5

ПБУ 10/99 «Расходы организации»

, утвержденного приказом Минфина РФ от 06.05.1999 г. № 33н).

Методика определения стоимости строительной продукции на территории Российской Федерации

утверждена постановлением Госстроя РФ от 05.03.2004 г. № 15/1.

В Приложении № 8 к Методике приведен рекомендуемый перечень

основных видов прочих работ и затрат,

включаемых в сводный сметный расчет стоимости строительства.

Так, в сметный расчет включается плата за аренду земельного участка, предоставляемого на период проектирования и строительства объекта

, которая определяется на основании расчета с учетом ставок за аренду земельного участка, устанавливаемых местной администрацией.

В п. 3.1.5 Положения по бухгалтерскому учету долгосрочных инвестиций

, утвержденного Минфином РФ письмом от 30.12.1993 г. № 160, указано, что

капитальные затраты, предусматриваемые в сметах, учитываются по их видам и отражаются на счете «Капитальные вложения»

в размере фактических расходов по мере их производства или по договорной стоимости на основании оплаченных или принятых к оплате счетов сторонних организаций.

Минфин РФ в письме от 02.12.2011 г. № 14-06-19/310-19 разъяснил, что в соответствии с п. 5 ПБУ 10/99 арендная плата за пользование земельными участками относится к расходам по обычным видам деятельности при условии

, что эти расходы связаны с изготовлением и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг.

Вместе с тем, арендные платежи за земельный участок, предоставляемый на период проектирования и строительства, не являются расходами

, направленными на получение доходов, так как связаны исключительно со строительством объекта основных средств.

Наряду с этим, если уплата арендных платежей производится за земельные участки, на которых выполняются строительные работы, плата за аренду земельного участка, предоставляемого на период проектирования и строительства объекта, включается в сводный сметный расчет стоимости строительства

Таким образом, расходы на оплату аренды земельного участка, предоставляемого на период проектирования и строительства, учитываются в составе капитальных вложений

Однако, после ввода объекта строительства в эксплуатацию расходы по аренде земли будут учитываться как расходы по обычным видам деятельности

Для целей налогообложения в соответствии с п.п. 4 п. 1 ст. 346.16 НК РФ

при определении объекта налогообложения налогоплательщик

уменьшает полученные доходы на арендные

(в том числе лизинговые)

платежи за арендуемое

(в том числе принятое в лизинг)

имущество

.

В случае, если налогоплательщик применяет УСН с момента постановки на учет в налоговых органах, стоимость основных принимается по первоначальной стоимости

этого имущества, определяемой

в порядке

, установленном законодательством

обухгалтерском учете

(

п. 3 ст. 346.16 НК РФ

).

Следовательно, для целей налогообложения Вы будете учитывать арендные платежи за землю в том же порядке, что и в бухгалтерском учете

.

Только после их фактической оплаты

.

В письмах от 11.11.2011 г. № 03-03-06/1/749, от 20.05.2010 г. № 03-00-08/65 Минфин РФ подчеркнул, что расходы по арендной плате за земельный участок в части, используемой под строительство, формируют первоначальную стоимость основного средства пропорционально доле занимаемой площади участка

Поэтому арендную плату за землю Вы должны учитывать в первоначальной стоимости объектов незавершенного строительства отдельно по каждому объекту пропорционально доле занимаемого участка

Пока у объектов не будет сформирована первоначальная стоимость, являющаяся основанием для принятия объектов к бухгалтерскому учету в качестве основных средств

, арендная плата за землю будет учитываться

на счете 08 по каждому объекту

:

ДЕБЕТ 08 КРЕДИТ 76

Согласно п. 3 ст. 346.16 НК РФ

основные средства, права на которые подлежат

государственной регистрации

в соответствии с законодательством РФ, учитываются в расходах

с момента документально подтвержденного факта подачи документов

на регистрацию указанных прав.

В соответствии с п. 1 ст. 130 ГК РФ

объекты незавершенного строительства относятся к недвижимым вещам (недвижимое имущество, недвижимость).

Согласно п. 2 ст. 25 Федерального закона от 21.07.1997 г. № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним»

право собственности на объект незавершенного строительства регистрируется

на основании правоустанавливающих документов на земельный участок, на котором расположен объект незавершенного строительства, и разрешения на строительство, если в соответствии с законодательством РФ для строительства создаваемого объекта требуется получение такого разрешения.

В случае, если земельный участок

, отведенный для создания объекта недвижимого имущества,

принадлежит заявителю на ином праве, чем право собственности

, право собственности заявителя на объект незавершенного строительства регистрируется на основании документов, подтверждающих право пользования данным земельным участком, разрешения на строительство.

Но для целей налогового учета расходы на приобретение (сооружение, изготовление) основных средств в период применения УСН принимаются с момента ввода этих основных средств в эксплуатацию

(

п.п. 1 п. 3 ст. 346.16 НК РФ

).

Следовательно, в налоговом учете расходы на сооружение объектов незавершенного строительства Вы сможете принять только после введения основных средств в эксплуатацию

В соответствии со ст. 65

Земельного кодекса РФ

использование земли в РФ является

платным

.

Формами платы за использование земли являются

земельный налог (до введения в действие налога на недвижимость) и арендная плата.

Налогоплательщики налога при УСН не освобождены от уплаты земельного налога

Однако налогоплательщиками земельного налога

признаются организации и физические лица,

обладающие земельными участками, признаваемыми объектом налогообложения

в соответствии со

ст. 389НК РФ

,

на праве собственности

, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения (

п. 1 ст. 388 НК РФ

).

А в п. 2 ст. 388 НК РФ

прямо указано, что организации

в отношении земельных участков, переданных им по договору аренды, не признаются налогоплательщиками земельного налога

.

Согласно п. 2 ст. 346.11 НК РФ

применение УСН организациями предусматривает их

освобождение от обязанности по уплате налога на имущество организаций

(

за исключением

налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость).

Налогоплательщиками

налога признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со

ст. 374НК РФ

.

В каких случаях уплачивают налог на имущество организаций налогоплательщики налога при УСН, читайте в № 31 «А-Э»

Но в любом случае объектами налогообложения

для российских организаций признается движимое и недвижимое имущество,

учитываемое на балансе в качестве объектов основных средств

в порядке, установленном для ведения бухгалтерского учета.

Налог на имущество по НЗС для юрлиц

Объекты НЗС, находящиеся в распоряжении юрлиц, не являются предметом обложения налогом на имущество, если они не готовы для использования в процессе производства. Факт готовности определяет само юрлицо. Однако это не означает, что объект НЗС можно сколь угодно долго держать в стадии незавершенного.

Особенно опасен в этом отношении этап опытной эксплуатации. Если на этом этапе не осуществляется необходимая доработка объекта (не продолжают вкладываться средства в доведение его технических характеристик до проектных), а в производстве продукции он систематически участвует, то безопаснее ввести его в состав основных средств и обложить налогом на имущество. В противном случае ИФНС может признать его объектом налогообложения, и суд с ней согласится (постановление Арбитражного суда Уральского округа от 12.03.2015 № Ф09-9720/14).

Объекты, которые юрлицо строит самостоятельно, привлекая для этого заемные средства, будут иметь разную стоимость в бухгалтерском и налоговом учете в связи с разным учетом процентов. Важно сохранить эту разницу при вводе объекта в эксплуатацию. Обе стоимости по-своему важны: налоговая — для расчета амортизации, которая учтется при определении налога на прибыль, а бухгалтерская — для расчета налога на имущество, если не появится обязанности считать этот налог от кадастровой стоимости.

О том, когда возникает обязанность по расчету налога от кадастровой стоимости, читайте в статье «По каким объектам недвижимости налоговая база рассчитывается, исходя из кадастровой стоимости?».

Юридические тонкости

Итак, если мы говорим об объекте незавершенного строительства, то для простого обывателя перед глазами встает картинка — некий недостроенный объект. Кстати говоря, многие «физики» на своих дачах годами, а то и десятилетиями что-то строят и никак не достроят. Означает ли это, что все они «попали» на налог на имущество? В этом вопросе как раз и нужно разбираться.

Начнем с того, что согласно ст. 400 Кодекса плательщиками налога на имущество признаются физлица, владеющие правом собственности на имущество, признаваемое объектом налогообложения в соответствии со ст. 401 Кодекса. При этом в силу положений ст. 130 Гражданского кодекса объекты незавершенного строительства отнесены к недвижимым вещам, права на которые подлежат госрегистрации.

А ст. 25 Закона от 21 июля 1997 г. N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» закреплено, что право собственности на объект незавершенного строительства регистрируется на основании документов, подтверждающих право собственности (право пользования) на земельный участок, на котором размещен этот объект, а также на основании разрешения на строительство и документов, содержащих описание объекта незавершенного строительства. Причем переход права собственности на «незавершенку» также подлежит госрегистрации в установленном на то порядке.

Ну и, наконец, если учесть, что согласно ст. 219 ГК право собственности на здания, сооружения и другое вновь создаваемое недвижимое имущество, подлежащее государственной регистрации, возникает с момента такой регистрации, то выходит, что именно с этого момента и появляется объект налогообложения налогом на имущество физлиц. Иными словами, если права на «незавершенку» не зарегистрированы, то и объект налогообложения как таковой отсутствует. А это означает, что у физлица в отношении этого объекта не возникает обязанность уплачивать налог и сообщать о его существовании налоговикам не нужно.

Итоги

У юридических лиц объекты незавершенного строительства не облагаются налогом на имущество.

У физических лиц незавершенное строительство может облагаться налогом, если в регионе его местонахождения налоговая база по налогу исчисляется с кадастровой стоимости, оно находится в собственности физического лица и известна его кадастровая стоимость.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Нужно ли платить за недострой?

По словам юриста, если дом, еще не достроен, и еще не зарегистрирован в реестре прав, налог на недвижимость с него платить не нужно.

Согласно Гражданскому кодексу Украины такой дом еще является не имуществом, до окончания строительства его расценивают как совокупность строительных материалов.

Узнайте больше: Как платить налог на недвижимость в Украине в 2019 году

Платежки о начислении налога на недвижимость должны были поступить украинцам до 1 июля. Счета следует оплатить в течение 60 дней с со дня получения платежки, то есть крайний срок – до 30 августа 2021 года.

Источник: tabor-kids.ru