Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

При оформлении ипотеки россияне учитывают не только процентную ставку и срок кредитования. Такое же пристальное внимание потенциальные заемщики уделяют размеру первоначального взноса. Если он составляет 30% от стоимости недвижимости, а то и все 50%, семьям приходится копить 10-15 лет, чтобы собрать необходимую сумму.

- Оформление ипотеки в Сбере

- Какие первоначальные взносы по ипотечным программам Сбербанка

- Условия для получения займа

- Как подтвердить достаточность суммы для первого взноса

- Доступно ли взять ипотеку без своего капитала

- Осторожно: мошенничество

- Проверка Сбербанка

Бробанк выяснил, какой первый взнос по ипотеке в Сбербанке, от чего он зависит, и можно ли купить жилье в кредит, если нет первоначального напитала.

Как подтвердить первый взнос для банка по ипотеке на строительство

| Макс. сумма | 30 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 18-80 лет |

| Решение | От 2 мин. |

Оформление ипотеки в Сбере

Перед тем, как подать заявку в банк на ипотеку желательно провести самостоятельную оценку своих финансовых возможностей и ревизию действующих долгов. При этом важно учесть, что к долгам относятся не только потребительские кредиты, а еще и кредитки, рассрочки, автокредитование и даже овердрафт, полученный до зарплаты. Чем больше долгов, тем выше вероятность, что заявка будет отклонена. Но, если вы входите в льготную категорию граждан, то сможете претендовать на программы с особыми условиями по ипотеке.

Этапы оформления договора на покупку жилья через Сбербанк:

- Подойдите в офис банка и напишите заявку. К ней приложите копии паспорта заемщика, созаемщиков, если таковы имеются. А также справки подтверждающие платежеспособность. В первую очередь для этой цели подойдет 2НДФЛ или справка по форме банка, оформленная и подписанная работодателем. Зарплатным клиентам Сбербанка достаточно предъявить паспорт. Минимальный срок рассмотрения заявки – 14 дней.

- После одобрения заявки подберите недвижимость, если еще она не была присмотрена заранее. За период от 30 до 90 дней принесите документы на недвижимость. Если их не будет, банк отклонит выдачу кредита. Если документы собраны и отданы в банк, их рассматривают 2 недели. Выявление ошибок или неточностей в бумагах также приведет к отказу Сбера в оформлении ипотеки.

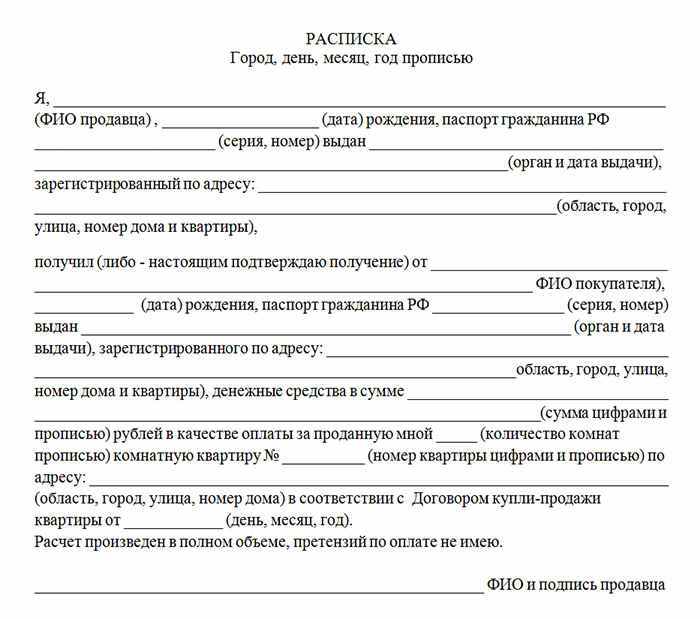

- После повторного одобрения заявки и проверки документов банком переоформляйте недвижимость на свое имя. Оформите расписку у продавца, о том, что ему была передана сумма первоначального взноса с указанием даты и суммы. Как только в Сбербанк попадут бумаги с переходом права собственности на недвижимость, на счет продавца будут переведены деньги по ипотеке. Это самый волнительный этап, потому что владелец квартиры уже сменился, а расчет за жилье еще не произошел. Последний этап занимает от 1 до 5 банковских дней.

На каждом этапе сделки могут возникать дополнительные проверки и запросы бумаг. Поэтому оформление ипотеки в Сбербанке может растянуться больше, чем на месяц.

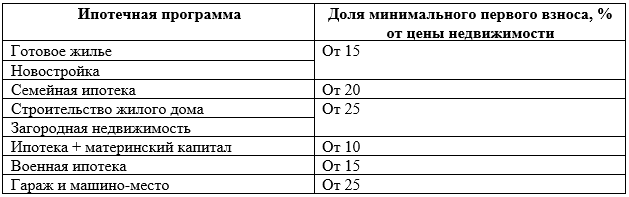

Какие первоначальные взносы по ипотечным программам Сбербанка

10 — для зарплатных клиентов (период программы ограничен)

10 — для владельцев зарплатных карт (срок действия предложения ограничен)

10 — для зарплатников (ставка ограничена по сроку)

Первоначальный взнос составляет 50% по всем ипотечным программам для клиентов, которые не могут официально подтвердить свою платежеспособность. На период с 17.09.2019 по 31.01.2020 года эта сумма была снижена до 30% при покупке жилья в Северо-Западном и Уральском регионе России.

Важная особенность касается ипотеки для военных. 15% первоначального взноса выплачивает не сам заемщик, а государство. Эта сумма аккумулируется минимум 3 года за время службы на персональном счете военнослужащего.

При использовании материнского капитала, сертификат может быть направлен на дополнение к первому взносу. Или предоставлен в Сбербанк любой момент в период кредитования. Его сумма поможет закрыть часть последующих долгов, если ипотека была оформлена раньше.

Условия для получения займа

- минимальный возраст заемщика — 21 год;

- максимальный возраст — до 75 лет, но ограничение касается не возраста в момент подачи заявки, предел установлен, как максимально допустимый на дату завершения выплат;

- оформлять ипотеку доступно по месту регистрации заемщика или по месту нахождения объекта кредитования;

- страхование объекта ипотеки и заемщика, при отказе от страховки банк вправе отказать в ипотеке или повысить ставку по кредиту;

- минимальный стаж потенциального клиента от одного года, а на последнем месте — от 6 месяцев;

- ежемесячный доход должен быть достаточным для погашения ипотеки, при расчете будет учтено количество иждивенцев и дохода созаемщиков.

Больше выгод при оформлении ипотечного кредита у тех клиентов Сбербанка, которые получают зарплату через этот банк. Для них ниже процентная ставка и меньше сумма первоначального взноса. Также на льготную ставку вправе претендовать физические лица с высоким уровнем доходов и хорошей кредитной историей. Как просмотреть свою кредитную историю самостоятельно, прочитайте в статьях на портале Бробанк. Также можно запросить эту информацию через Сбербанк.

Как подтвердить достаточность суммы для первого взноса

- перевод суммы на расчетный счет продавцу с оформлением расписки; ;

- расчет наличными под нотариальную расписку; .

Какой вариант утвердят стороны, тот и вписывают в договор купли-продажи. В этом же документе указывают размер и сроки передачи первоначального взноса.

Для Сбербанка первоначальный взнос по ипотеке становится гарантией платежеспособности заемщика. При этом кредитная организация вправе заранее запросить информацию о подтверждении суммы первого взноса. В роли подтверждающего документа может выступить: выписка по счету из любого банка с остатком средств, данные по вкладу, документ о государственной субсидии или предъявление сертификата на материнский капитал.

До тех пор, пока продавец не подтвердит получение первоначального взноса, Сбербанк не приступит в процедуре перечисления средств по ипотеке.

Доступно ли взять ипотеку без своего капитала

-

Оформление ипотеки с использованием сертификата маткапитала. Все владельцы сертификатов имеют право направить его средства на первоначальный взнос по ипотеке. Это не личные деньги семьи, а государственная субсидия.

Без первого взноса можно взять нецелевую ипотеку с залогом жилья. Но для этого понадобится заложить свое имущество в банк. Минимальная сумма составит 500 тысяч, а максимальная 10 млн. рублей.

Осторожно: мошенничество

В сети можно найти еще один вариант покупки жилья без первоначального взноса — оформление ипотеки с завышением цены на объект сделки. Но эта схема относится к незаконным процедурам. Если Сбербанк выявит факт обмана, то в лучшем случае продавцу и покупателю грозит отмена сделки и внесение в черный список банка, а в худшем — обвинение в мошенничестве.

- Чаще всего предложения такого рода небезопасны, особенно если продавец и покупатель малознакомы друг другу.

- При выявлении обмана это негативным образом отразится на кредитной истории заемщика.

- Если цена на жилье итак слишком высока, то при завышении стоимости возникнет существенная разница, которую банк выявит при проведении экспертной оценки недвижимости.

Кроме мошенников, к таким схемам часто склоняют владельцы неликвидного жилья или застройщики в неудобном месте. Они используют серые схемы и хоть каким-то образом продают недвижимость. Выгода покупателя в том, что продавец вступит в сговор и поможет купить жилплощадь без долгих сборов первоначальной суммы.

Проверка Сбербанка

На этапе оформления заявки на ипотеку Сбербанк выдает заемщику перечень оценочных компаний, которые проводят экспертизу недвижимости. Это квалифицированные учреждения, которые проводят независимый анализ. Мнению этих агентств доверяет банк. Поэтому построить сделку на сговоре с продавцом и завысить стоимость приобретаемой недвижимости теперь стало значительно сложнее.

Второй момент: продавец обязан подтвердить банку получение первоначального взноса от покупателя. Обычно, для этой цели используют расписку. В последнее время банки гораздо чаще требуют выписку по счету, где указан остаток на сумму зачисленного первого платежа. Или обязывает стороны использовать расчетные счета физлиц в Сбербанке. Также банк предлагает проводить подобные сделки через аккредитив.

- дата составления;

- информация о продавце: ФИО, паспортные данные, адреса и контакты для связи;

- информация о покупателе: ФИО, паспортные данные, адреса и контакты для связи;

- сумма;

- описание основания для составления расписки.

После проверки расписки банком продавец переоформляет документы на недвижимость на покупателя. После проставления записи в Росреестре и уведомлении кредитной организации, банк начинает процедуру перевода денег на счет продавца. На этой уйдет до 5 рабочих дней.

Источник: brobank.ru

Как получить ипотеку по двум документам

Когда потенциальный заемщик не может подтвердить доходы стандартной справкой и копией трудовой книжки, у него есть возможность получить ипотеку по двум документам. Жилищный кредит при таких условиях банки предоставляют как на новостройки, так и на вторичку. Как правило, ипотеку по двум документам выдают по более высокой процентной ставке и с бóльшим первоначальным взносом.

Вместе с экспертами рассказываем, как и на каких условиях можно получить ипотеку по двум документам.

Cодержание:

Документы

Оба необходимых документа, прилагаемых к заявке, подтверждают личность клиента:

- первый — паспорт гражданина России;

- второй — дополнительное подтверждение личности (обычно — СНИЛС).

В некоторых банках вместо СНИЛС можно предоставить водительское удостоверение, удостоверение личности военнослужащего или сотрудника федеральных органов власти, военный билет или загранпаспорт. Иногда требуются дополнительные документы.

«Помимо двух документов, во всех случаях заемщик заполняет анкету, в которой указывает свой доход, свои данные, данные организации, в которой трудится, и т. д., и банк проверяет отчисления в Налоговую службу, данные о заемщике в бюро кредитных историй, информацию в Сети (в том числе и в соцсетях), некоторые банки звонят работодателю для уточнения информации о месте работы и доходе заемщика», — рассказала глава юридического бюро «Сделки с недвижимостью» Альфия Митрошина.

Условия

Для ипотеки без подтверждения дохода в банках нередко действует более высокая ставка — по данным компании Frank RG, в среднем она выше на 0,5 п.п. В Сбербанке общая процентная ставка жилищного кредита по двум документам увеличивается в среднем на 0,6 п.п. В Альфа-банке и ВТБ ставка не повышается. Однако все зависит от программы, по который заемщик берет кредит.

Также при ипотеке по двум документам зачастую увеличивается сумма первоначального взноса. В ВТБ для любого варианта ипотеки сумма первоначального взноса сейчас составляет не менее 20% от стоимости недвижимости. В Сбербанке и Альфа-банке процент первоначального взноса при ипотеке без подтверждения дохода также не изменяется.

В ряде случаев действуют особые условия по сумме кредита. Например, в ВТБ максимальная сумма сокращается в два раза — с 60 млн до 30 млн руб. В Альфа-банке и Сбербанке сумма кредита не отличается в зависимости от того, какой вариант ипотеки выбрать.

«Как правило, банки, предоставляющие ипотеку по двум документам, не принимают в качестве первоначального взноса материнский капитал, но при этом погасить часть долга по ипотечному кредиту после оформления залога можно смело, так как ограничений по этому пункту у кредитных организаций обычно нет», — рассказала Митрошина.

Требования к заемщику

Требования к заемщику также обычно более серьезные в сравнении с получением ипотеки с подтверждением дохода. В Сбербанке ипотека иностранцам не предоставляется в принципе, поэтому действуют другие дополнительные требования — заемщик на момент возврата кредита по договору должен быть не старше 65 лет, тогда как при ипотеке по общим правилам — не старше 75 лет.

Отличаются также требования к стажу работы. Так, в Сбербанке требуемый стаж увеличивается в два раза — с трех месяцев до шести. При этом добавляется необходимость работы не менее одного года за последние пять лет. В ВТБ нет требований по трудоустройству и стажу, тогда как по общим правилам требуется место работы на территории России или (только для граждан РФ) в филиалах транснациональных компаний за рубежом. В Альфа-банке особые требования к заемщикам при оформлении ипотеки по двум документам отсутствуют, перечислил юрист КА «Юков и партнеры» Илья Бахилин.

Преимущества и недостатки

Главным недостатком ипотеки по двум документам является то, что процентная ставка в большинстве банков будет выше, а сумма первоначального взноса существенно больше, чем при стандартных условиях, говорит председатель коллегии адвокатов «Сулим и партнеры» Ольга Сулим. Она отметила, что в некоторых банках возможно уменьшение максимальной суммы и срока, на который вы можете получить кредит, соответственно, увеличивается сумма ежемесячного платежа.

Также шансы получить отказ по ипотеке по документам выше, чем обычно, рассказал Илья Бахилин. Особенно это касается заемщиков, у которых есть даже небольшие проблемы с качеством кредитной истории. «Если заемщик не может подтвердить свои доходы, значение качества его кредитной истории возрастает. В первые месяцы 2021 года доля отказов по всем заявкам на предоставление ипотеки растет. Прежде всего, это следствие реализации программы льготной ипотеки, а также общего снижения ставки по рынку, приведшее к росту популярности жилищного кредитования, а значит, и увеличению общего количества заявок на ипотеку», — подтвердил директор по маркетингу Национального бюро кредитных историй Алексей Волков.

При этом в последние месяцы на ипотечные кредиты стали претендовать заемщики не очень высокого кредитного качества со сравнительно низким значением персонального кредитного рейтинга. Банки сохраняют низкий аппетит к риску и не склонны одобрять заявки граждан с низким персональным кредитным рейтингом, что, в свою очередь, снижает и общий уровень одобрения ипотеки, резюмировал Волков.

Основным преимуществом ипотеки без подтверждения дохода является экономия времени, уточнила Ольга Сулим. Она подчеркнула, что заемщикам не нужно тратить время на сбор объемного пакета бумаг, заявки при таких условиях чаще всего банки подтверждают быстрее. «Ипотека по двум документам выгодна, если у вас на руках уже есть половина стоимости квартиры, — тогда ставка и сроки не станут проблемой. К тому же такие условия спасают тех, чей офис находится за границей, или неофициально трудоустроенных граждан», — рассказала юрист.

Банки

Какой же все-таки будет процентная ставка и условия — нужно узнавать у конкретного банка, так как данные разнятся и зависят от личной ситуации каждого заемщика. В 2021 году ипотеку по двум документам можно получить, например, в следующих кредитных организациях:

- Сбербанк;

- ВТБ;

- Альфа-банк;

- банк «Дом.РФ»;

- банк «Открытие»;

- банк «Уралсиб»;

- Россельхозбанк;

- Металлинвестбанк.

Рассмотрим условия и программы в некоторых из них:

Сбербанк

- Максимальная сумма кредита для объектов Москвы и Санкт-Петербурга — 15 млн руб., для остальных городов — 8 млн руб.

- Минимальная сумма кредита — от 300 тыс. руб.

- Минимальный первоначальный взнос — 30% (при покупке залогового объекта — 50%).

- Срок кредита — до 30 лет.

- Кредит предоставляется по месту регистрации заемщика или недвижимости.

- Возраст созаемщиков, которые не подтверждают доход, должен быть от 21 до 65 лет на дату погашения кредита.

- Из документов потребуется предоставить паспорт гражданина РФ, а также один из нижеперечисленных документов: водительское удостоверение, СНИЛС, удостоверение личности военнослужащего, удостоверение личности сотрудника федеральных органов власти, военный билет или загранпаспорт.

- Минимальная сумма кредита — 500 тыс. руб.

- Максимальная сумма сумма кредита — 30 млн руб.

- Минимальный первоначальный взнос — 20%.

- При первоначальном взносе более 50% от стоимости квартиры ставка по кредиту снижается до минимального значения 7,4% годовых.

- Предложение позволяет оформить ипотеку в рамках программы «Больше метров — ниже ставка» на готовый объект, квартиру на первичном или вторичном рынке недвижимости площадью от 100 кв. м по ставке от 7,6%. Кроме того, воспользоваться программой могут и заемщики, получающие ипотеку в рамках госсубсидирования: ставка по программе «Ипотека с господдержкой 2020» — 6,1%, для семей с детьми — 5%, по программе «Дальневосточная ипотека» — 1%.

- Для получения ипотеки по двум документам в ВТБ необходимо предоставить паспорт гражданина РФ, а также на выбор — СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие).

Банк «Дом.РФ»

- Минимальная сумма кредита — 500 тыс. руб.

- Максимальная сумма кредита — 50 млн руб.

- Минимальный первоначальный взнос — 35%.

- Возраст заемщика — от 21 до 65 лет.

- Кредит по двум документам в рамках программы «Семейная ипотека» можно получить по ставке от 4,7%, по льготной ипотеке на новостройки — от 5,7%, по программе «Сельская ипотека» — от 2,3%, рефинансировать взятую в другом банке ипотеку — от 7,2%, оформить кредит на покупку готового жилья — от 7,3%. Использование материнского капитала без подтверждения дохода не предусмотрено.

- Для получения ипотеки необходимо предоставить паспорт и второй удостоверяющий личность документ, например СНИЛС, водительское удостоверение, загранпаспорт или военный билет.

Альфа-банк

- Минимальная сумма кредита — 600 тыс. руб.

- Максимальная сумма кредита — 50 млн руб.

- Минимальный первоначальный взнос — от 10%.

- Срок кредитования — до 30 лет.

- Процентная ставка зависит от суммы кредита.

- При использовании программы по двум документам банк повышает базовую ставку по программе на 0,5%.

- Помимо паспорта и еще одного документа на выбор, в «Альфа-банке» для мужчин призывного возраста необходимо предоставить военный билет.

Металлинвестбанк

- Максимальная сумма в Москве — 25 млн руб.

- Максимальная сумма в регионах — 12 млн руб.

- Минимальный первоначальный взнос — от 10%.

- Процентная ставка — от 8,1%.

- При минимальном первоначальном взносе процентная ставка по кредиту увеличивается на 1%.

- При первоначальном взносе от 30% процентная ставка не увеличивается.

- Максимальный срок кредитования — до 30 лет.

Как повысить шансы

Банки, прежде чем выдать ипотечный кредит, ищут все слабые места заемщика. «Поводом для отказа может стать наличие просрочек за последние десять лет. Проверяются даже социальные сети — вдруг на вашей странице есть сомнительные репосты (о возможных махинациях с финансами или о том, как обмануть банк)», — рассказала юрист Ольга Сулим. По ее словам, чтобы повысить шансы на одобрение:

- Первым делом убедитесь, что вы подходите по возрасту (есть 21 год).

- Расплатитесь по всем имеющимся долгам и штрафам.

- Просмотрите свои социальные сети, чтобы не было никакой подозрительной информации.

- Накопите необходимый первоначальный взнос.

- Внимательно заполните все документы (правильно написанные Ф. И. О., контактный телефон и так далее).

- Не сообщайте недостоверные и ложные сведения.

- Не стоит подавать заявку только в один банк, рассматривайте сразу несколько — это сэкономит время и силы.

- Привлеките созаемщика с хорошим официальным доходом.

- Используйте для залога имеющееся имущество, например автомобиль.

- Подтвердите дополнительные источники заработка — пособия, дивиденды, доход от сдачи недвижимости.

«Перед подачей заявки стоит внимательно ознакомиться со своей кредитной историей, чтобы целенаправленно поработать над повышением персонального кредитного рейтинга. Затем надо собрать как можно больше косвенных документов, подтверждающих доходы и расходы, это могут быть справки о движении средств на банковских счетах, крупных депозитах. Важно и наличие собственности, которая может послужить дополнительным обеспечением (недвижимость или автомобиль). Также имеет смысл подчистить от нежелательного контента страницы в социальных сетях — некоторые банки обращают на них внимание перед принятием решения», — посоветовал глава НБКИ.

Источник: realty.rbc.ru

Пошаговая инструкция по получению ипотеки

Покупка квартиры в ипотеку для всех граждан выглядит одинаково, вне зависимости от того, через какой банк идет оформление. Процедура может затянуться на несколько месяцев, поэтому до ее начала необходимо иметь представление о том, из каких этапов она состоит. Исходя из этих знаний, гражданин сможет распланировать свои действия и сделать процедуру покупки квартиры максимально безболезненной.

Этапы получения ипотеки на квартиру

Оформлять квартиру в ипотеку не обязательно самостоятельно. На помощь могут прийти кредитные брокеры и риелторы, которые возьмут на себя часть обязанностей. Однако полностью переложить свои обязанности на помощников не получится. Впрочем, никаких специфических действий от гражданина не требуется. Во всем можно разобраться самостоятельно, главное – иметь представление о своих действиях.

С чего начать?

Начать рекомендуется с выбора банка, где планируется взять ипотеку. Сегодня многие банки предлагают сниженные ставки для получения ипотеки с господдержкой. Стоит проанализировать рынок предложений и найти несколько подходящий вариантов в разных банках, что увеличит вероятность одобрения ипотеки. Кроме того стоит учитывать общую экономическую ситуацию. К примеру, 2018 год стал периодом с наиболее низкими ставками по ипотеке.

Обратите внимание на то, что каждый банк предъявляется к заемщику требования, которые касаются:

- Возраста (чаще всего от 21 года на момент оформления до 70 лет к моменту полной выплаты);

- Трудоустройства (в большинстве случаев требуется стаж на текущем месте работы от 6 месяцев);

- Документов, которые клиент сможет предоставить банку. Обычно это сведения о зарплате и информация про созаемщиков.

Самому же заемщику при выборе банка стоит обращать внимание на процентную ставку и максимальную сумму. Впрочем, выбор банка может основываться и на других нюансах. К примеру, его надежность, возможность досрочного погашения или лояльные условия по выплате ипотеки.

Заявка и ее рассмотрение банком

Заявку на ипотеку рекомендуется подать сразу в несколько банков. Если откажут в одной организации, есть вероятность, что одобрят в другой. Так как это лишь начальный этап, то одобрение заявки не принуждает клиента к тому, чтобы заключить с этим банком окончательный договор. Срок рассмотрения заявки зависит от банка.

Минимальный срок составляет 3 рабочих дня, однако в некоторых структурах может затянуться почти до 2 месяцев. В этот период банк проверяет платежеспособность клиента, так как это основополагающее требование для одобрения заявки.

Поиск квартиры

Одобренная заявка – это не только готовность банка к кредитованию, но и размер суммы, которую он готов предоставить конкретному заемщику. Как и в случае с обычным кредитом, банк может предложить сумму ниже, чем изначально просил клиент, поэтому поиск квартиры рекомендуется начинать только тогда, когда известна одобренная сумма ипотеки. На поиск подходящей квартиры отводится около 3 месяцев, однако по просьбе заемщика срок может быть увеличен.

Оценка

Банки не проводят фиктивные сделки, поэтому нельзя просто прописать в договоре любую цифру стоимости жилья. Эту цифру указывает оценщик. Некоторые банки предлагают услугу оценки в рамках ипотеки, в остальных покупатель должен самостоятельно заказать в независимой компании экспертную оценку стоимости жилья. На конечную цифру повлияет состояние квартиры, ее расположение, этажность здания и многие другие факторы. Результатом оценки станет заключение, которое предоставляется в банк.

Обратите внимание, что банк не оплачивает полную стоимость жилья. Он обеспечивает до 85% от оценочной стоимости, остальная сумма вносится в качестве первоначального взноса. Этот момент необходимо уточнить на этапе выбора банка, так как разные организации обеспечивают разное процентное покрытие займа. Для покупки квартиры предоставляется наибольшая помощь от банка.

Одобрение квартиры банком

Квартира должна нравиться не только покупателю, но и банку. Кредитные организации отказываются от сделок с неликвидной недвижимостью. Это значит, что выбранное жилье должно соответствовать нормам жилого помещения:

- Квартира должна быть подключена к коммунальным службам (электричество, водопровод, центральное отопление);

- Дом, где расположена квартира, не должен быть ветхим.

Такие требования связаны с тем, что в случае невозможности выплаты ипотеки заемщиком, банк должен будет продать недвижимость, чтобы окупить расходы. Ветхие здание и, тем более, дома под снос сложно продать новому жильцу.

Также банк проверяет жилье на возможные сложности с передачей в собственность. К примеру, наличие долгов по коммунальным услугам или прописанные несовершеннолетние дети или другие лица, которые в будущем могут опротестовать договор купли-продажи. В случае, если после проверки подобных казусов не выявится, банк начинает следующий этап сотрудничества.

Кредитный договор

Подписание кредитного договора становится основным этапом. С этого момента за банком и заемщиком закрепляются определенные права и обязанности. Кредитный договор закрепляет сотрудничество между сторонами. Остальные этапы пройдут достаточно быстро.

Получение средств

В зависимости от условий кредитного договора, деньги могут быть переведены на счет владельца или оставлены в депозитной ячейке. Могут применяться и другие способы передачи денег. Однако почти все эти случаи идут в обход заемщика, то есть он этих денег не видит и не получает. Это обеспечивает безопасность средств, а также является гарантией того, что сделка совершена.

Нотариальное удостоверение

Нотариальное удостоверение сделки не является обязательным условием при оформлении договора купли-продажи. Однако некоторые банки требуют это свидетельство, как гарант. Также обязательным нотариальное удостоверение становится в случаях, если жилье приобретается из долевой собственности. К примеру, квартира принадлежит 2 людям в равных частях. Нотариальное оформление завизирует отсутствие претензий для оформления договора у каждого участника.

Даже если банк не требует нотариального оформления сделки, покупателю рекомендуется самостоятельно стать ее инициатором. Эта платная услуга, н она дает гарантии того, что к договору нет претензий, которые выплывут в последствии.

Государственная регистрация и оформление ипотеки

После оформления договора купли-продажи жилье должно перейти в собственность нового владельца. Этот статус подтверждается регистрацией жилья. Результатом процедуры станет документ о праве собственности. Так как ипотека – это чаще всего кредит в залог приобретаемой недвижимости, то документ о праве собственности может взять на хранение банк в качестве гаранта возврата средств. Процедура государственной регистрации длится до 1 месяца.

Страхование

Недвижимость, приобретаемая в ипотеку, подлежит обязательному страхованию. Это обязательное условие банка, которое гарантирует, что в случае порчи недвижимости банк сможет вернуть свои средства. Также некоторые банки могут выдвигать требование о страховании жизни заемщика и созаемщиков, как дополнительные гарантии.

Процедура страхования не обязательно следует после регистрации жилья на нового владельца. Этот этап можно перенести и на более ранний срок. К примеру, сразу после оформления кредитного договора. Некоторые банки предлагают клиентам скидки при оформлении страховки через их организацию.

Дальнейшие действия

Дальнейшие действия ипотечника заключаются в соблюдении кредитного договора с банком. Это значит, что необходимо вовремя вносить очередные платежи для погашения ипотеки. Что касается жилья, то вселиться в квартиру можно сразу же после оформления прав собственности.

Нюансы и возможные проблемы при получении ипотеки

При оформлении ипотеки основное внимание стоит уделить условиям банка. Кредит предоставляется на срок до 20 лет. Большой срок выглядит удобным с той позиции, что обязательный ежемесячный платеж будет небольшим, однако при этом длительные кредитные взаимоотношения с банком не самое желанное последствие. Стоит обратить внимание на то, есть ли возможность досрочного погашения кредита и каким образом это происходит. К примеру, некоторые банки устанавливают лимит по максимальной ежемесячной сумме, которые не должен превышать 40% от дохода заемщика или созаемщиков.

Также проблемы могут возникнуть в случае, если у клиента не будет средств для очередной выплаты. Некоторые банки имеют функцию ипотечной заморозки, которую можно активировать в случае потери работы. Таким образом, гражданин приостанавливает выплаты на определенный срок – максимум до 1 года. После чего платежные обязательства возобновляются.

Также стоит помнить, что невыплата ипотеки ведет к потере имущества. За неуплату по кредиту банк имеет право продать жилье на аукционе. Если квартира будет продана по стоимости, превышающей долг заемщика банку, остальная часть средств будет ему возвращена. Однако нередко квартиры на аукционе теряют почти половину от своей первоначальной стоимости. Если даже после продажи квартиры банк останется в убытке, он имеет право восполнить расходы за счет продажи другого имущества ипотечника.

Особенности получения ипотеки на другие виды недвижимости

Кроме ипотеки для покупки квартиры, взять в долг у банка можно для:

- Покупки загородного дома;

- Покупки таунхауса;

- Для строительства дома.

Основным различием при получении ипотеки под разные типы жилья является сумма первоначального взноса. Банк покрывает за счет кредита определенный процент стоимости жилья. При этом самый высокий процент покрытия банк предлагает при покупке квартиры – до 85%. Однако в случае с покупкой загородного дома или для его строительства одобрено может быть всего 50% от необходимой суммы.

Довольно мало предложений получает заемщик при выборе ипотеки в строящемся доме. Застройщики часто откладывают сдачу дома, а также есть риск, что дом так и не будет сдан в эксплуатацию. Это невыгодно не только покупателю, но и банку. Избежать такого мошенничества можно только при постоянном сотрудничестве с надежными застройщиками, соответственно, одобрить квартиру в строящемся доме банк может, только если дом строят организации-партнеры.

Какие дополнительные шаги возможны в получении ипотеки?

Процедура оформления ипотеки достаточно стабильна, поэтому никаких отклонений от вышеизложенных этапов не будет. Однако для некоторых граждан таким этапом может стать сбор документов, необходимых для подачи заявки. Этот шаг необходим в любом случае, однако комплект документов может быть разным. К примеру, иногда банк не требует официального подтверждения доходов, однако за счет этого «бонуса» увеличивает общую ставку по кредиту.

Также к некоторых случаях банк может дополнительно требовать обновленную справку о доходах. Такое случается, если клиент не смог выбрать подходящую квартиру в отведенные ему 3 месяца. Причиной обновления справки могут быть и другие ситуации, из-за которых затянулась процедура оформления ипотеки.

Иногда для снижения ставки по ипотеке гражданам рекомендуется подготовить почву» в банке. Наиболее лояльные условия предлагаются действующим клиентам банка, поэтому рекомендуется подавать заявку в банки, карты которых оформлены. Однако приоритет отдается держателям зарплатных карт, так как ежемесячные переводы станут дополнительным подтверждением дохода заемщика. Некоторые банки делают скидку за выполнение определенных требований. К примеру, Сбербанк снижает ставку по ипотеке при электронной регистрации.

Источник: www.sravni.ru

Как подтвердить первоначальный взнос по ипотеке на жилье?

Данная статья рассматривает особенности подтверждения первоначального взноса при оформлении кредита на покупку недвижимости, как в новостройке, так и на вторичном рынке. В ней перечисляются необходимые документы, детально описывается процедура оформления документов.

Нормативное регулирование

При покупке жилья в ипотеку иногда банки не проверяют наличие средств у покупателя на первоначальный взнос. В некоторых случаях придется предоставить документы, необходимые для подтверждения платежеспособности.

Законодательством предусмотрена возможность банка как удостовериться в наличии требуемой суммы, так и поверить клиенту «на слово». В любом случае процедура передачи денег от покупателя к продавцу должна быть заверена документально.

Общепринятые размеры первоначального взноса по ипотеке

Необходимые документы и сведения

Расписка

Некоторые банки считают возможным провести сделку без подтверждения наличия средств на оплату первоначального взноса. При оформлении сделки они просят предоставить расписку от продавца в том, что он получил определенную сумму в качестве части оплаты за квартиру.

В расписке должны быть указаны следующие сведения:

- Дата и место (населенный пункт), где совершается сделка

- Персональные данные покупателя и продавца (фамилия, имя, отчество гражданина полностью, номер и серия паспорта, дата и место выдачи паспорта, адрес регистрации)

- Указание суммы, переданной с рук на руки (прописью)

- Цель передачи денег (в качестве собственных средств за приобретаемую недвижимость)

- Указание адреса приобретаемой квартиры

- Указание на отсутствие у сторон претензий друг к другу

- Подписи сторон

Документ составляется в 3 экземплярах:

- Покупателю

- Продавцу

- Сотрудникам банка

Расписка предъявляется при оформлении ипотеки в банке. Скачать бланк расписки можно тут.

Форма расписки о получении денег за продажу квартиры

Если же данного документы недостаточно, придется подтвердить наличие средств, предназначенных на оплату первоначального взноса.

Подтверждение наличия средств

Если деньги наличные и заемщик не желает открывать счет и перечислять их туда, он арендует в банке ячейку, помещает в нее перечисленные наличные средства в присутствии сотрудника банка. Ключ от ячейки находится у работников банка и передается продавцу после совершения сделки. Работники банка обязаны составить акт о приеме денежных средств с указанием конкретной суммы и цели помещения средств на хранение.

Более простым методом является открытие банковского счета в том банке, где происходит оформление сделки и перечисление туда денежных средств. После оформления сделки деньги автоматически уйдут на счет продавца. Если по какой-то причине оформляющий ипотеку гражданин не хочет помещать деньги в банк, где оформляется ипотека, он может предоставить квитанцию из любого другого банка.

Необходимо предоставить подтверждение и в случае, если на первоначальный взнос идут деньги, полученные от государства:

Справка о получении данных средств и наличии их на счету берется в организации, по эгидой которых находятся социальные службы. Так, для получения сведений о сумме и наличии материнского капитала необходимо обратиться в пенсионный фонд. При оформлении подобного рода справок нужно иметь в виду временной промежуток, необходимый для их изготовления. В различных организациях он составляет от 3 до 10 рабочих дней.

Стоимость приобретаемого жилья

При оформлении документов для первоначального взноса на руках необходимо иметь бумагу, подтверждающую стоимость приобретаемого жилья. Для получения этого документа требуется обратиться к оценщику. Подойдет любая компания, имеющая лицензию на оценочную деятельность. Им необходимы следующие документы:

- Определение владельца недвижимости (Договор купли-продажи или справка из Единого Государственного Реестра Недвижимости)

- Техпаспорт полностью

- Отдельно выписка из техпаспорта (поэтажный план)

В полученном документе отдельно указывается рыночная и ликвидационная стоимость жилья. Стоимость указывается с учетом округления. Документы должны быть предоставлены банку до формирования решения по предоставлению/непредоставлению кредита. Нелишним будет уточнить у банковских служащих, работали ли они с данной оценочной компанией, и каков ее статус на рынке недвижимости. Документы должны быть оформлены в соответствии с требованиями банка, которые могут различаться в деталях у различных компаний.

Перевод денег в счет первоначального вноса осуществляется после рассмотрения банком представленной документации.

Процедура

Процедура оформления первоначального взноса выглядит следующим образом:

- Потенциальный заемщик выбирает жилье, договаривается с владельцем о покупке (не соглашайтесь на «серые» схема уходов от налога, вроде завышения или занижения стоимости ипотеки)

- Обращается в оценочное агентство, получает справку о стоимости жилья

- Собирает необходимые для оформления кредита документы, оформляет страховку

- Открывает счет/арендует ячейку в банке

- Получает положительное решение по оформлению ипотеки (или отказ в выдаче)

- Деньги автоматически перечисляются прежнему владельцу жилья или отдаются ему под расписку

- Расписка перенаправляется сотрудникам банка

- Добавочная сумма также автоматически перечисляется гражданину, продающему жилье , а вам стоит знать, что делать дальше.

Возможные проблемы

К возможным проблемам следует отнести неточности и несообразности в оформлении документов, из-за которых оформление кредита может быть отложено. Например, банк может отказаться принимать отчет о проведении оценки жилья.

- Некоторые банки требуют проведения процедуры оплаты первоначального взноса только через их отделения, не принимая сведения со счета, открытого в другом банке.

- Если расписка о получении денежных средство оформлена неправильно, банк может перезапросить данный документ. Процедура оформления кредита может затянуться.

Во избежание подобных неприятностей необходимо уточнить все нюансы процедуры оформления ипотеки в выбранном банке.

Почему банки, у которых есть программы по предоставлению ипотечных кредитов с нулевым первоначальным взносом, отказывают в выдаче, расскажет видео ниже:

Источник: uriston.com