Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Сельская ипотека». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Программа «Сельской ипотеки» на своем старте имела огромный успех – Сбербанк перестал принимать заявки всего через 8 часов после старта, потому что уже принятых было слишком много на лимит субсидии в 97 миллионов рублей. Всего в первый год на программу выделили 1,5 миллиарда рублей, на 2021-й – уже 4,1 миллиарда (плюс 3,2 миллиарда дополнительно), а на 2022 год выделили уже 11,5 миллиардов рублей. Это означает, что банки, вероятно, смогут принимать заявки на кредиты весь год, а выделенных денег будет достаточно, чтобы банки не поднимали ставки выше льготной. Правда, на данный момент все банки не принимают новые заявки – нужно ждать выделения субсидии.

Итоги программы за первые два года (2020 и 2021) оказались впечатляющими:

- в 2020 году банки выдали 45 тысяч кредитов на 87,2 миллиарда рублей;

- в 2021 году выдано 51,2 тысячи кредитов на 98 миллиардов рублей.

Конечно, это на порядок меньше, чем было оформлено кредитов по «Семейной ипотеке», но с учетом ограничений результат все равно превзошел даже самые смелые ожидания.

Как взять Ипотеку под 5% на строительство дома? Строю дом на новой риге

Что интересно, в 2020 году россияне использовали одну лазейку, разрешающую купить жилье в пригороде крупного города. Так, по формальным признакам под программу подходили квартиры в многоэтажках вокруг Санкт-Петербурга – ведь территориально это уже Ленинградская область, а большая часть поселков официально еще не перешли порог в 30 тысяч населения (хотя в реальности это население одного крупного ЖК).

С тех пор программу изменили – перечень сельских территорий стал закрытым, а квартиру в домах выше 5 этажей по программе уже не купить.

Впрочем, даже с такими ограничениями «Сельская ипотека» – отличная возможность купить жилье практически в рассрочку. Если найти отзывы реальных покупателей жилья по этой программе, то ситуация получится неоднозначная. Вот о чем пишут клиенты:

- долгое согласование. Дело даже не в тех 20 днях, которые заявку может рассматривать Минсельхоз – до отправки заявки нужно провести оценку объекта, собрать массу документов и отдать это все в банк. Многим даже не хватает тех 3 месяцев, что действует одобрение на кредит, и приходится продлевать его (а это снова справки и документы);

- когда банк одобрит кредит, субсидия может закончиться. Об этом пишут многие – субсидия от Минсельхоза заканчивается в самый неподходящий момент, а ждать новых ассигнований приходится долго (несколько месяцев). За этот срок заканчивается одобрение банка, а выбранную квартиру уже могут продать кому-то другому. Как вариант – тот же Россельхозбанк предлагает ипотеку на коммерческих условиях, которую затем перекредитует по «Сельской ипотеке» (когда субсидия придет);

- кроме независимой оценки, банк проводит свою – и она может оценить дом дешевле цены покупки. В этом случае банк урежет сумму кредита, а недостающее придется искать заемщику «на стороне» или брать потребительский кредит на эту сумму (и уже не под 2,7% годовых);

- в случае с Россельхозбанком клиенты жалуются на навязывание слишком дорогой страховки – при относительно небольших суммах (до 3 миллионов рублей) ее стоимость доходит до 53 тысяч рублей в год, а оформить в сторонней компании такую страховку сложнее.

Но больше всего заемщики беспокоятся о будущем программы. Пока есть ассигнования от Минсельхоза, ставка держится на уровне в 2,7% годовых, но в случае их отсутствия она вырастет до рыночной (в договоре прописывается или 2,7% плюс ключевая ставка, или 11,5% годовых). И если ставка вырастет, вся выгода от льготы нивелируется.

Я купила квартиру рядом с Петербургом по программе сельской ипотеки под 2,7%

Эта программа – одна из самых неоднозначных ипотечных госпрограмм. В отличие от льготной и «Семейной» ипотеки, которые банки ни с кем не согласовывают, здесь заемщикам иногда приходится ждать возобновления финансирования, на что уходят месяцы. Заявки согласовываются долго, а сумма кредита в любом случае не очень большая. Тем не менее, ради ставки в 2,7% годовых многие готовы терпеть.

Оформляя кредит, стоит взвесить все «за» и «против», особенно в такой противоречивой программе, как «Сельская ипотека». И чтобы сделать выбор было проще, мы собрали главные плюсы и минусы ипотеки по этой программе.

В последнее десятилетие численность жителей в селах стала значительно снижаться. Одной из государственных мер для исправления ситуации является ипотечное кредитование под низкий процент в селах, деревнях и поселках.

Ипотека на дом в деревне выдается в рамках государственной программы «Комплексное развитие сельских территорий». Она включает в себя не только ипотечное кредитование, но и возможность взять ссуду под небольшой процент на благоустройство жилья в сельской местности. Целью госпрограммы является не только привлечение людей в села и поселки, но и улучшение качества их жизни.

Оформление такого кредита не может быть быстрым. Банку нужно проверить заявку, согласовать каждого заемщика с министерством, а объект — с местными властями, подать отчет.

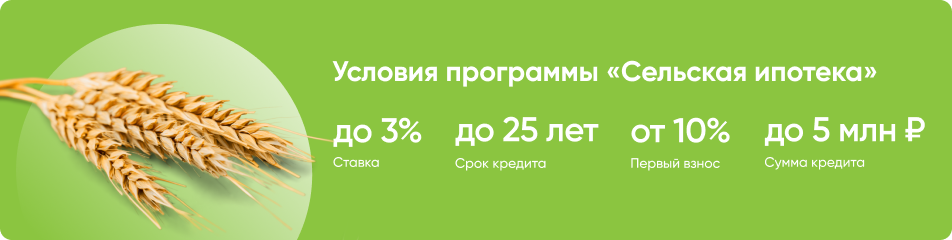

Условия сельской ипотеки могут варьироваться в зависимости от финучреждения:

- процентная ставка — от 0,1 до 3 % (обычно 3 % — на вторичное жилье);

- срок кредитования — до 25 лет;

- максимальный размер ссуды для ЯНАО, Дальнего Востока и Ленинградской области — 5 000 000 рублей, для других регионов — 3 000 000 рублей;

- первый взнос — более 10–15 % от стоимости квартиры или частного дома.

Молодые семьи могут использовать материнский капитал в качестве первого взноса или же для погашения задолженности.

Низкая ставка связана с субсидированием программы. Государство выделяет деньги, которые идут на восполнение разницы в ставках для банков. Если человек, живущий в сельской местности, уже взял ипотечный кредит на обычных условиях, он может подать заявку на рефинансирование. Но это выгодно только в том случае, если выплачено не более половины долга.

Рефинансировать таким образом можно кредиты, полученные не ранее 1 января 2020 года. Просрочки тоже учитываются, но, если вы опоздали с платежом не более чем на 30 дней, банк может закрыть на это глаза.

Особенность подобного кредитования в том, что банк сам устанавливать процентную ставку для каждого клиента, но в итоге она не может быть выше 3 %. Некоторые финорганизации поддерживают оформление ипотеки через интернет. Поэтому при подаче документов онлайн ставка может снижаться. Например, «Сбербанк» готов снизить процент с 3 до 2,7 %, если заемщик оформит процедуру через интернет.

Требования банка к заемщикам не высокие, но кредитор будет тщательно проверять недвижимость на юридическую чистоту, ликвидность, безопасность. Для организации залоговое имущество — гарантия от неуплаты долга. Если заемщик не может оплачивать ипотеку, жилье продается, а остаток долга гасится. Поэтому ликвидность играет не последнюю роль при одобрении. Финучреждение откажет в кредитовании, если дом слишком старый, находится районе, где нет дорог, так как такое жилье будет очень трудно продать.

Чтобы оформить сельскую ипотеку онлайн, необходимо сделать несколько шагов:

- найти подходящее финучреждение. На сегодняшний день не так много банков предлагают подобный вид кредитования с господдержкой. В интернете можно подобрать подходящий банк и отправить заявку;

- заполнить и отправить анкету. В ней указывают все данные заемщика, его возраст, место работы и т. д. Банк обработает заявку и даст ответ в течение пары недель. Однако многие отмечают, что ответ может затянуться и до месяца. Спрос на продукт очень высокий, заявок много, и организация должна не только выбрать наиболее подходящие варианты, но и согласовать их с Минсельхозом РФ;

- предоставить документы. Если финучреждение дало согласие на оформление ипотеки, нужно принести бумаги в офис;

- подыскать жилье. Дом или квартира будут проверяться оценочной компанией. Клиент нанимает оценщика, который осмотрит жилье, убедится, что оно достаточно безопасно и пригодно для жилья, составит протокол, где укажет оценочную стоимость недвижимости;

- заключить договор. Если банк устраивает выбранная недвижимость, можно приступать к оформлению сделки. Заемщик предоставляет все бумаги на покупаемое жилье, а затем подписывает договор. Его стоит прочитать до подписания, убедиться, что условия соответствуют оговоренным ранее, задать вопросы, если они есть;

- оформить сделку. После подписания договора средства переводятся на счет продавца. Остается только заключить договор купли-продажи и переоформить свидетельство о праве собственности, где будет указано, что квартира или дом находятся в обременении у банка. Также нужно оформить договор страхования залогового имущества.

Если вы берете ипотеку на строительство, страховой договор с компанией заключается после окончания строительных работ.

Перед тем как отправить заявку на сельскую ипотеку, нужно собрать документы. Заемщика будут проверять на платежеспособность, поэтому нужно предоставить копию трудовой книжки и справку 2-НДФЛ. Если доход низкий, финучреждение отклонит заявку или же предложит вариант с покупкой более дешевого жилья.

Получить кредит может любой гражданин РФ вне зависимости от места жительства, семейного положения. Однако наличие официального заработка и кредитная история проверяются. На Дальнем Востоке учитывается также прописка заемщика. Возрастные рамки довольно широкие, но они есть. Например, «Россельхозбанк» рассматривает заявки только от граждан в возрасте от 21 года до 75 лет.

Обязательно учитывается кредитная история каждого клиента. Если у него было много просрочек, имелись суды с другими банками, есть невыплаченные кредиты, вероятность одобрения значительно снижается.

Россельхозбанк возобновил приём заявок на сельскую ипотеку по новым условиям

Официально программа по льготному ипотечному кредитованию действует с 2020 до 2025 год. Но многие крупные банки исчерпали лимит субсидий, выделенных государством. Планируется увеличение объема субсидий в 2021 году и продление программы из-за высокого спроса на сельскую ипотеку.

Мнение нашего эксперта: бывают случаи, когда ждать возобновления ипотечной программы невыгодно, потому что жилье дорожает и приходится платить за аренду съемной квартиры. Можно не тратить время и подать заявку на другую ипотечную программу. Через 6 месяцев после заключения договора ее можно будет рефинансировать и перейти на условия льготной сельской ипотеки.

Некоторые банки (например, «Россельхозбанк») продолжают принимать заявки на ипотечное кредитование в сельской местности, ожидая скорейшего финансирования.

Правом обращения за госкредитом обладают граждане РФ, проживающие в стране. Семейное положение, социальный статус и текущее местожительство соискателя «сельского» госкредита не важно.

Допустимый возраст заемщика – 21-75 лет. Т.е. если обратившемуся за сельской ипотекой, к примеру, 60 лет – банк сможет предоставить ему госкредит с пятнадцатилетним сроком погашения, не дольше.

Граждане вправе обратиться за настоящей льготной ипотекой однократно. Т.е. заемщику и его созаемщикам предоставляется кредит в рамках госпрограммы «Сельская ипотека» лишь однажды.

Статус созаемщика для супруг/супруга заемщика обязателен (возможное исключение – наличие брачного договора). Допустимое число созаемщиков, включая не являющихся родственниками заемщику – до 3-х чел.

Обратите внимание: если заемщик просрочит оплату по сельской ипотеке дольше, чем на 90 дней за полгода – льготные условия кредитования аннулируются и банк изменит ипотеку до стандартных условий (ставка 11,5%).

Диапазон кредитованных средств может быть от 0,1 до 3 млн. руб. (5 млн. для Ленинградской обл. и Дальнего востока). С конца октября 2020 г. увеличен кредитный максимум для Ямало-Ненецкого АО – до 5 млн (постановление за №1748).

Начальный взнос 10% и выше. При отказе или невозможности предоставить подтверждение занятости и дохода потребуется первоначальный взнос от 50%.

Использование одобренного сельско-ипотечного госкредита на первоначальный взнос невозможно. С 27 октября 2020 года допустимость полного или частичного внесения взноса средствами семейной госсубсидии (маткапитала) утверждено окончательно (постановление за №1748).

Ипотека для сельских поселений предлагается по годовой ставке 2,7-3% (условие – страхование жизни), либо под 7-9% (без страхования жизни).

В 2022 году правительство сохранило ставку по сельской ипотеке и выделило на новые выдачи по программе дополнительные средства.

— «Мы сохраним льготную ставку и на компенсацию к заложенному выделяем дополнительно 7 млрд рублей», – сообщил премьер-министр Михаил Мишустин.

Условия на 2022 год:

Сельская ипотека выдавалась под ставку до 3% годовых. Первоначальный взнос от 10%, можно было использовать и маткапитал. Максимальный срок кредита — 25 лет. Максимальная сумма кредита — 3 млн рублей для всех регионов, кроме Ленинградской области, Дальневосточного федерального округа и Ямало-Ненецкого автономного округа, где лимит 5 млн рублей.

Пока прием заявок во всех банках был прекращен из-за отсутствия лимитов. Но все ждут…

С 2021 года действует условие обязательной регистрации заемщика сельхозипотеки в приобретенном на льготный кредит жилье (постановление за №1748). Т.е. получив права собственности на «сельско-ипотечную» недвижимость собственник обязан документально известить банк об оформленной регистрации в шестимесячный срок. В противном случае банк вправе изменить стоимость ипотеки руководствуясь внутренним порядком.

Наибольший срок проверки – 20 рабочих дней. Поданные соискателем госкредита документы рассматриваются прежде службой банка – менеджер изучает кредитную историю, созванивается с работодателем заявителя.

Одобрение заявки по сельской ипотеке происходит так:

- заемщик готовит два комплекта документов, предоставляет их банку;

- один комплект документов изучается кредитным отделом банка. Срок – 5 дней (рабочих);

- второй комплект документов банк направляет в региональный филиал Минсельхоза, если заявка предварительно одобрена банком. Срок рассмотрения Минсельхозом – 10 дней (рабочих);

- при одобрении госсубсидии в Минсельхозе, банк выносит свое одобрение заявки на сельскую ипотеку и готовит документы на предоставление займа. Срок – 5 дней (рабочих).

Таким образом, при полном соответствии заявки условиям субсидируемой государством льготной ипотеки на сельскую жилую недвижимость, общий срок рассмотрения составит 20 дней (рабочих).

Предоставление документов по жилой недвижимости, что будет приобретаться на запрошенную заявителем сельскую ипотеку, допустимо за 90 дней (календарных) после предварительного одобрения заявки банком. Т.е. Минсельхоз полагается на решение ипотечного банка по объекту залога (приобретаемому заемщиком «сельскому» дому).

Однако конкретизацию цели займа – приобретение дома или квартиры (указывается «первичка» или «вторичка»), либо земельного участка под ИЖС – требуется отметить изначально, на стадии оформления заявки. Если после одобрения заявки заемщик вдруг решит брать кредит, скажем, не на заявленную ранее квартиру-вторичку, а на новостройку – заявка будет согласовываться заново.

При одобрении ипотечной заявки ее оформление банком начинается немедленно. Положительное решение по обращению за сельской ипотекой действует ровно 60 дней (календарных).

Кредитование банком строительства недвижимого объекта (таунхауса, квартиры) по договору ДДУ допускается по предоставлению заемщиком следующих документов:

- подтверждающих право выполнения строительства компанией-застройщиком. Это заверенные печатью застройщика копии устава, свидетельства ОГРН, ЕРГЮЛ и ИНН, лицензии и разрешения на строительные работы (полный документальный перечень уточняется в банке);

- подтверждающие право аренды или собственности на участок строительства. Такими документами будут свидетельство права земельной собственности, либо договор долгосрочной аренды;

- ЕГРН-выписка на земельный участок строительства (срок действия – месяц);

- строительное разрешение под многоквартирный дом (также таунхаус);

- проектная декларация недвижимого объекта;

- проект договора участия для кредитных сделок по объекту долевого строительства. При наличии в ДДУ обязательства заемщика передать кредитованную банком сумму застройщику для обеспечения перспективного заключения основного договора – банк откажет в кредите.

Если отношения с супругом/супругой залогодателя не оформлены брачным договором – заверенное нотариальное согласие супруга/супруги по передаче покупаемого на кредитные средства объекта недвижимости в ипотечный залог.

Первым документом, оформляемый между банком и заемщиком перед получением кредитных средств по сельской ипотеке, будет договор страховки. Более того – именно формат страхования ипотеки определяет условия основного договора ипотеки.

Заемщик обязан страховать недвижимость, выступающую ипотечным залогом (ст.31 закона за №102-ФЗ «Об ипотеке»). В отношении других двух видов страховки – жизни заемщика и правового титула – на их обязательность будет настаивать сам банк. Заемщик вправе отказаться страховать жизнь и титул, но тогда банк согласится предоставить кредит лишь по более высокой ставке (порядка 7-9%).

Оформляться страховка титула и жизни заемщиком должна именно в финансовой организации, с которой обсуждается получение сельской ипотеки – это условие включено в их ипотечный договор. Впрочем, получатель ипотеки сможет переоформить страховку (взять полис подешевле) у другого аккредитованного банком страховщика через один год.

Согласно правил субсидирования займов сельской ипотеки из федерального бюджета (утверждены правительственным постановлением за №1567) уполномоченный банк вправе пересмотреть стоимость предоставляемого по государственной льготе ипотечного займа, если (п.27 упомянутых выше правил):

- Заемщик нарушил цели расходования льготного кредита. Т.е. затратил средства на приобретение недвижимости, не соответствующей установленному предназначению средств кредитования (жилье, допускаемое госпрограммой).

- Не соблюдены сроки строительства.

- Заемщик не исполнил обязательств в отношении уплаты процентов и поэтапного погашения кредитованной ему суммы, допустив просрочку оплаты основного долга и/или процентов более 90 дней за последние 180 дней. Т.е. если продолжительность невыплат составила чуть менее трех месяцев за последние полгода – льготные условия кредита будут аннулированы банком.

Заметим, что минимальное увеличение кредитной ставки при допущенных заемщиком нарушениях графика ипотечных выплат составит величину ключевой ставки Центробанка РФ. На момент публикации данной статьи, ключевая ставка – 4,25%. Соответственно, минимальное повышение процентной ставки при просрочке выплат сельской ипотеки будет 7,25%. Точные условия повышения процентной ставки для просрочивших выплаты заемщиков отражает договор займа ипотеки.

Напомним, что причиной повышения ипотечного процента банком-займодателем на величину ключевой ставки Центробанка (т.е. до 7,25% (3%+4,25%) может стать отказ заемщика при оформлении кредита застраховать жизнь и титул.

Следует отметить, что размер субсидируемых Минсельхозом средств для стимулирования льготной сельской ипотеки ограничен (6,4 млрд на 2020 год). А значит, с исчерпанием текущего лимита предоставленных средств госсубсидии банку-кредитору на фоне высокого числа одобренных ранее заявок, данная финансовая организация сможет предложить лишь кредиты по «коммерческим» процентным ставкам (свыше 10%).

Дом.рф — оператор государственных ипотечных программ. В этой финансовой структуре можно взять любой ипотечный кредит с государственной поддержкой. Если правительство объявляет о внедрении на рынок льготной ипотеки, ее всегда можно оформить через Дом.рф.

Льготная программа на приобретение жилья в сельской местности появилась на рынке в начале 2020 года. Ее условия изначально предполагали, что заемщик покупает дом или квартиру в селе, заключает договор по льготной ставке. Государство при этом выплачивает банку компенсацию (софинансирует сделку). Таким образом правительство способствовало освоению территорий, переезду городских жителей в села.

На финансирование программы правительство выделило определенный бюджет, который быстро закончился. Спрос на льготный ипотечный кредит превзошел ожидания, и отведенный на 2020 год лимит быстро закончился, банки перестали принимать заявки на сельскую ипотеку.

Удовлетворение требованиям к потенциальному клиенту — обязательное условие для оформления в Россельхозбанке ипотеки «Сельский дом». Рассчитывать на положительное решение смогут физические лица, отвечающие ряду критериев:

- минимальный возраст — 21 год на момент подачи заявки;

- предельный возраст — 65 лет на дату последнего платежа;

- максимальный возраст может быть увеличен до 75 лет, если до исполнения 65 лет будет уплачено более половины кредита, а также при наличии созаемщика младше 65 лет;

- гражданство — РФ с регистрацией на территории страны;

- трудовой стаж на последнем месте — от 3 месяцев, за последние 5 лет — не менее полугода;

- для граждан ведущих ЛПХ — срок ведения составляет от 12 месяцев.

Еще одно условие — наличие стабильного и постоянного источника дохода, достаточного для совершения ежемесячных платежей. РСХБ учитывает различные источники, включая заработную плату, доход от ЛПХ, пенсию.

В рамках программы удастся приобрести не только дом, но и участок земли в границах сельских поселений, в дальнейшем используемый для строительства жилья. Участок должен отвечать ряду требований:

- отсутствие обременений и залога;

- документальное подтверждение права собственности;

- отсутствие незаконных объектов;

- допускается наличие на участке жилья либо иных строений, оформленных документально.

Ипотечный договор не предусматривает обязанности заемщика после заключения сделки возводить жилье на купленном участке — клиент самостоятельно решает, когда начать строительство.

Сельская ипотека в ДОМ.РФ — все условия в 2022 году

Чтобы получить ипотеку, необходима подготовка обширного пакета документов, которые предоставляет и заемщик, и созаемщик по договору:

- российский паспорт либо удостоверение военнослужащего;

- для мужчин младше 27 лет — военный билет (приписное свидетельство);

- СНИЛС;

- свидетельства о браке и рождении детей (при наличии);

- трудовая книжка (электронная либо бумажная копия);

- справка о доходах — по форме банка или 2-НДФЛ.

В дальнейшем потребуется подготовка документов и на приобретаемую недвижимость — РСХБ проверяет представленные бумаги и выносит окончательное решение.

Скрытых недостатков, которые могут стать неприятным сюрпризом для заемщиков, у ипотеки РСХБ нет. Правда, клиенту нужно учитывать, что окончательное решение об одобрении принимает не банк, а Минсельхоз — в пределах выделенного государством бюджета. Как только предоставленные на реализацию программы средства будут освоены, программу свернут, поэтому подать заявку нужно своевременно.

Еще один нюанс — долгое рассмотрение заявки и тщательное изучение документов. Чтобы ускорить процедуру и не подготавливать копию трудовой книжки, можно разрешить банку сделать запрос в ПФР через Госуслуги — кредитор получит подтвержденную информацию напрямую из контролирующих органов, что упростит порядок взаимодействия.

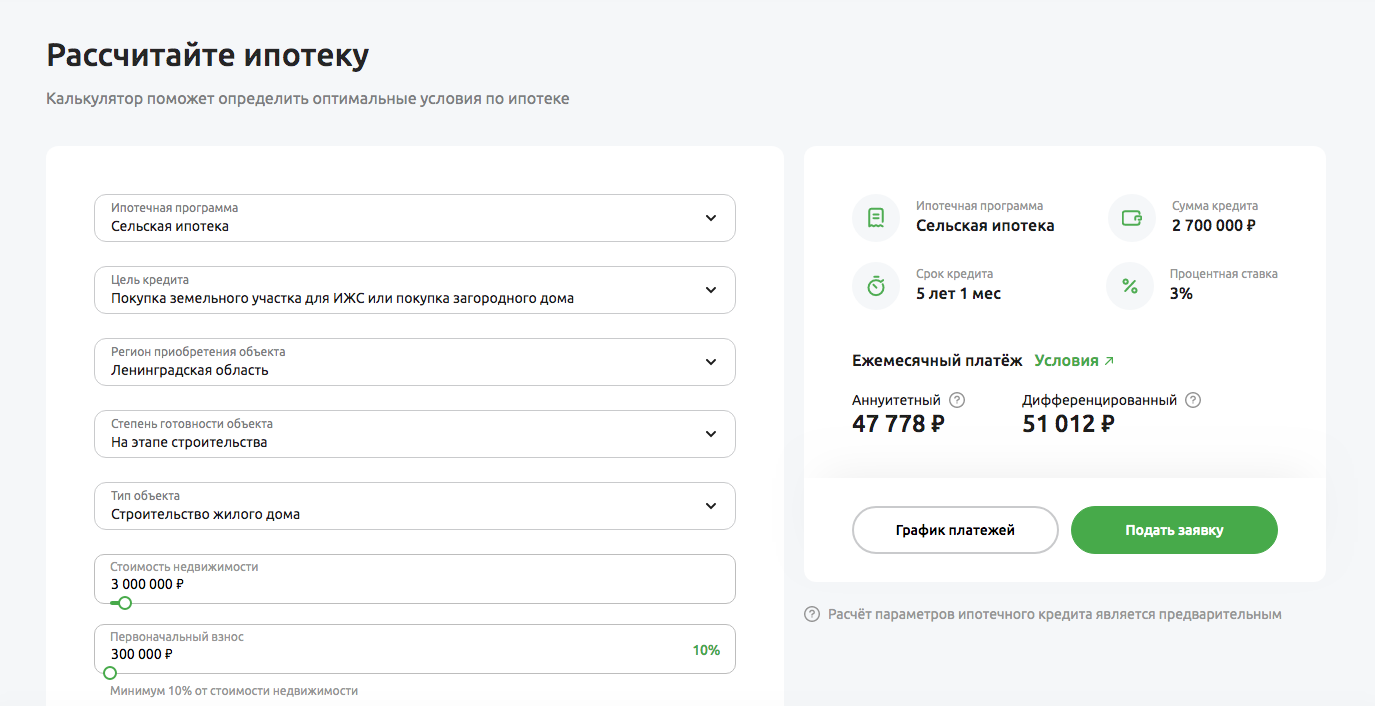

Перед подачей заявки необходимо тщательно изучить условия, оценить размер ежемесячного платежа и общую сумму переплаты в Россельхозбанке по ипотеке 2022 — рассчитать параметры поможет удобный калькулятор. Чтобы воспользоваться программой, укажите:

- стоимость приобретаемой недвижимости;

- срок погашения;

- первоначальный взнос;

- желание оформить полис добровольного страхования.

Проанализируйте представленный расчет по Сельской ипотеке Россельхозбанка (калькулятором рассчитать условия можно у нас на сайте). Программа подготавливает и предварительный график платежей — удастся сразу оценить кредитную нагрузку, понять, стоит ли оформлять ссуду.

Льготная программа распространяется только на сельские территории и агломерации, которые входят в перечень, утвержденный региональными властями.

Это сельские населенные пункты, рабочие поселки, а также малые города с численностью населения до 30 тысяч человек. На территории Москвы, Санкт-Петербурга и Московской области программа не действует.

Республики Крым в ряду исключений нет, однако взять там льготную ипотеку практически невозможно, т. к. в настоящее время там нет отделений банков, которые участвуют в этой программе.

На данный момент в их число входят Сбербанк, Россельхозбанк, «Центр-Инвест» банк, банк «Левобережный» и некоторые другие. Но при оформлении заявки на их сайтах невозможно выбрать Крымский регион — судя по всему, они с ним не работают.

Далее, сумма ипотечного кредита. Общий лимит суммы заемных средств составляет 3 млн рублей. И только для Ленинградской области и территорий Дальневосточного федерального округа сделано исключение — там можно взять до 5 млн рублей в кредит.

Разумеется, при таких ограничениях вряд ли удастся приобрести комфортный дом на черноморском побережье, на что многие как раз и рассчитывали.

Но с препятствиями сталкиваются и те, кто укладываются во все рамки (и по сумме, и по территории).

Помимо того, что кредит должен одобрить банк (проводится проверка платежеспособности), нужно получить одобрение субсидии от Минсельхоза (а это возможно, если лимит государственного финансирования программы на текущий год еще не исчерпан).

В последнее время люди начали получать отказы из-за того, что объем субсидий, выделенных на их регион, уже закончился (т. е. уже было выдано определенное количество льготных кредитов, запланированное на этот год).

Поступит ли дополнительное финансирование на текущий год, пока неизвестно.

Государство субсидирует большую часть процентов по сельской ипотеке — в размере ключевой ставки Центробанка. Однако заемщик рискует остаться без обещанной поддержки государства, если он нарушит условия выданного кредита.

Сюда относится нецелевое использование средств (например, полученные средства были размещены на депозите) или просрочка выплаты кредита (если заемщик не соблюдает график платежей).

Но что самое неприятное, даже абсолютно добросовестный заемщик может неожиданно столкнуться с резким ростом процентной ставки.

Дело в том, что «Сельская ипотека» является частью госпрограммы «Комплексное развитие сельских территорий», а утвержденный срок ее реализации составляет пока только 5 лет (до 2025 г.).

Пока неизвестно, будет ли эта программа продлеваться в дальнейшем. Тогда как кредиты по «Сельской ипотеке» выдаются сейчас на срок до 25 лет.

А в случае прекращения государственного субсидирования банк имеет полное право повысить процентную ставку по кредиту на ключевую ставку ЦБ РФ.

Сейчас она составляет 5,5%, но не стоит забывать, что она может значительно вырасти. Например, в декабре 2014 года ставка поднялась до 17%!

Это значит, что к текущим 3% может добавиться еще ставка ЦБ — и полученную сумму процентов заемщику придется платить банку самостоятельно.

Учитывая недавнюю историю изменений ключевой ставки, 3% сельской ипотеки при неблагоприятной экономической ситуации в стране могут обернуться и 20% годовых.

Поэтому, прежде чем обращаться за «Сельской ипотекой», нужно внимательно оценить все возможные риски.

Сельская ипотека Россельхозбанка — кредит с господдержкой для жителей села

Сельская ипотека — это целевой кредит по льготной ставке. Он выдаётся на покупку или строительство жилья, на покупку земельного участка в сельской местности или малом городе, входящем в госпрограмму «Комплексное развитие сельских территорий». В перечень территорий входят населённые пункты с численностью жителей до 30 тыс. человек, не относящиеся к городским округам.

Программа действует с весны 2020 года, сейчас в ней участвуют всего несколько банков. Осенью 2020 года правительство внесло изменения в программу. Ознакомьтесь с нововведениями, сравните условия банков и подайте заявку на сайте кредитной организации.

Процентная ставка по сельской ипотеке устанавливается в размере от 0,1% до 3% годовых. Точное значение зависит от банка. Получить кредит по минимальной ставке 0,1% годовых можно только за счёт регионального субсидирования. Чтобы кредитор мог получить прибыль, процентная ставка должна быть выше ставки рефинансирования ЦБ РФ, поэтому правительство компенсирует разницу.

Важно! Правила финансирования программы предусматривают несколько оснований для изменения процентной ставки.

Пошаговая инструкция по оформлению целевого кредита по льготной ставке:

- выбрать банк, изучить условия сельской ипотеки;

- отправить заявку, собрав документы, необходимые для её подачи;

- дождаться положительного решения;

- выбрать объект, собрать на него документы и согласовать с банком;

- подписать кредитный договор;

- зарегистрировать сделку с продавцом;

- передать документы для оформления права собственности;

- произвести расчёт с продавцом.

В случае положительного решения на подбор недвижимости отводится 90 или более дней — в разных банках сроки могут отличаться. За это время нужно найти подходящий объект (дом, квартиру, земельный участок под ИЖС). Также даётся время на оформление.

Это льготная ипотечная программа, цель которой – предоставить реальные условия для покупки недвижимости в сельской местности. Низкая процентная ставка действует благодаря государственным субсидиям. Это делается для того, чтобы сократить отток людей из деревень в города.

Разработана федеральная программа по реализации льготного жилищного кредита. Но банки имеют право немного трансформировать условия, не выходя за границы обозначенных параметров.

Льготы сельской ипотеки в областях не отменяют другие льготы. Например, можно параллельно использовать средства материнского капитала для погашения части долга или для внесения первоначального взноса.

Нормативный акт, который регулирует использование льготного кредита, – это постановление № 1567 от 30 ноября 2019. Все подробности о получения займа можно прочитать в официальном документе. Учреждение, которое занимается разработкой и реализацией программы, – Минсельхоз. Министерство самостоятельно определяет, с каким банком сотрудничать. То есть получить ипотеку можно не во всех российских кредитно-финансовых учреждениях.

Список требований есть не только для потенциальных участников программы, но для самого жилья. Так как банк оформляет в залог недвижимость, то важно, чтобы она соответствовала определенным критериям:

- хорошие условия для проживания. То есть в доме есть электричество, отопление и коммуникации;

- площади дома должно хватать для комфортного проживания всех членов семьи (расчет ведется по установленным в регионе нормам);

- хорошая подъездная дорога.

Чтобы проверить состояние дома, банком создается экспертная комиссия. Она оценивает жилье и передает отчет кредитной организации. Получение сельской ипотеки без такой экспертизы невозможно.

Одним из первых банков, предложивших кредиты, стал Россельхозбанк. первоначально в схеме участвовали шесть банков.

Летом Министерство сельского хозяйства приняло решение расширить число банков, участвующих в схеме, до девяти. К этому списку добавились еще три банка.

Сбербанк и Россельхозбанк сообщили о высоком спросе на новую программу. Например, Сбербанк России принял годовой лимит заявок в течение восьми часов после запуска. В общей сложности 11 000 клиентов банка успешно подали заявки на получение ипотечных кредитов по льготным ставкам на сумму более 3 миллиардов рублей. 3 августа Сбербанк России возобновил прием заявок.

«Соглашения были подписаны со всеми финансовыми учреждениями. Каждый банк разработал собственные кредитные продукты на основе этого инструмента и ведет работу по сбору заявок и выдаче кредитов», — сообщила пресс-служба Министерства сельского хозяйства.

Любой гражданин в возрасте от 21 до 75 лет может обратиться в Россельхозбанк для получения льготной сельской ипотеки. Сумма кредита, предоставляемого на срок до 25 лет, составляет от 100 000 до 3 миллионов рублей (для Ленинградской области и Дальневосточного федерального округа — 5 миллионов рублей), при первоначальном взносе от 10%.

По данным РСХБ, кредиты были выданы в 82 регионах. Наибольший спрос на сельскую ипотеку наблюдается в Ленинградской и Новосибирской областях, а также в Башкортостане, Удмуртской Республике и Республике Татарстан.

В 2022 году на поддержку программы сельской ипотеки планируется предусмотреть 11,5 млрд рублей. Такие средства заложены в проекте ФЗ «О федеральном бюджете на 2022 год и на плановый период 2023 и 2024 годов», сообщили «Известиям» в Минсельхозе. Там также напомнили, что в 2021 году на субсидирование процентной ставки было предусмотрено 4,1 млрд рублей. Кроме того, дополнительно выделили 3,2 млрд, которые распределены уполномоченным банкам в полном объеме, отметили в ведомстве. В 2020 году, к примеру, было оформлено более 25,5 тыс. займов на общую сумму свыше 50 млрд рублей.

Сельская ипотека под 3% годовых: скрытые риски и опасности для заемщика

До запуска программы бытовало мнение, что сельская ипотека будет доступна только для сельских жителей. Но это не так — подобных требований к потенциальным заемщикам не предъявляется. Главное, чтобы будущее жилье соответствовало вышеперечисленным требованиям.

Количество детей, льготный статус, а также место проживания значения не имеет. Даже если будущий заемщик прописан и постоянно живет в городе, но желает купить дом в деревне, то программа будет ему доступна.

Отдельные требования к заемщикам могут предъявлять банки при оценке рисков и платежеспособности. Кредитная организация может отклонить заявку, если посчитает доход гражданина недостаточным или нестабильным.

Участвовать в программе можно только один раз. Сельская ипотека не ограничивает заемщика в возможности участвовать в других госпрограммах. В качестве первоначального взноса по ипотеке можно использовать материнский капитал. А если в будущем у семьи родится третий ребенок, они смогут получить субсидию в 450 000 рублей для погашения ипотечного долга.

Потенциальные заемщики должны соответствовать стандартным требованиям, которые предъявляют кредитные организации:

- Возраст от 21 до 65 лет на момент погашения ипотеки.

- Достаточный доход для выплаты ипотеки, который подтверждается справкой 2-НДФЛ.

- Гражданство РФ.

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Рассмотрим, что нужно сделать для получения льготной ипотеки под 3 процента:

- Изучить требования, которым должен соответствовать потенциальный заемщик, и проанализировать подходит ли ваша кандидатура.

- Обратиться в ДОМ.РФ или Россельхозбанк за подробной консультацией.

- Собрать необходимые документы и предоставить их кредитору.

- Дождаться одобрения заявки.

- Найти подходящую недвижимость.

- Обратиться в аккредитованную банком оценочную компанию для проведения экспертной оценки.

- Отдать письменный отчет эксперта в банк.

- Завершить оформление сделки.

- Зарегистрировать недвижимость в Росреестре.

Весь процесс может занять несколько месяцев. Многое зависит от того, насколько быстро заемщик подберет подходящий жилой дом.

Последняя информация о программе, о которой сообщают СМИ, связана с определением основных параметров ипотеки:

- Первый взнос – 10%.

- Процент – от 0,1 до 3% (будет зависеть от региона, в котором обращаются за ипотекой).

- Максимальный срок займа – 25 лет.

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

В республике Мордовия проводится активная работа для внедрения проекта. Глава Мордовии Владимир Волков сообщил о подготовке земель, которые будут застроены новыми жилыми домами для жителей села. Также возводятся новые объекты инфраструктуры, разрабатываются меры по созданию дополнительных рабочих мест. По словам главы республики, все люди, проживающие в населенных пунктах, где численность населения не превышает 40 тыс. человек, смогут стать участниками этой льготной ипотечной программы.

Новая социально-кредитная программа направлена на улучшение условий жизни в сельской местности и привлечение в села городских жителей, особенно молодежи. Этот проект также очень важен для самих сельчан. Доступные условия ипотеки позволят местным жителям взять жилищный кредит даже с небольшой зарплатой.

Льготная кредитная программа «Сельская ипотека» уже вызывает большой интерес не только у сельчан, но и у жителей крупных городов, планирующих переехать в небольшой населенный пункт.

Возможно, реализация проекта станет первым успешным шагом на пути к возрождению русской деревни и сельскохозяйственной промышленности страны. Пожалуйста, оставляйте свои вопросы в комментариях, мы с радостью вам поможем!

Условия получения сельской ипотеки в 2022 году

- Сельскую ипотеку может получить любой россиянин — госпрограмма не вводит ограничений по возрасту, составу семьи или месту жительства;

- В ипотеку можно взять жилье только в сельской местности — квартиру, дом или участок под строительство;

- Сумма ипотеки — до 5 млн рублей в Ленинградской области и ДФО, в остальных регионах — до 3 млн рублей;

- На весь срок кредитования действует льготная ставка — до 3%;

- Срок кредитования — до 25 лет;

- Первоначальный взнос — от 10%;

- Старт программы — январь 2022 года.

В зависимости от банка ставка может колебаться: например, с дополнительным финансированием от региональных властей заемщики смогут получить ипотеку от 0,1%. Но главное условие программы — ставка не должна превышать 3%. А с учетом того, что средний процент по жилищным кредитам сегодня — 9%, сельская ипотека россиянам более чем выгодна.

Так как ипотека под 3 процента по проекту развития села выдаваться только с начала 2020 года, то есть к этому пункту некоторые вопросы. Мы постарались их разобрать.

Перед подачей заявки необходимо уточнить, входит ли выбранный заемщиком населенный пункт в льготную программу по сельской ипотеке. Для этого следует обратиться к Постановлению Правительства РФ № 1567 от 30.11.2019. В нем указано, что объект кредитования должен находиться на сельских территориях или в сельских агломерациях. Соответственно, заемщику нужно найти в их числе выбранный им населенный пункт. Для этого следует воспользоваться перечнем сельских территорий, например, Краснодарского края.

Если населенный пункт является сельской агломерацией, то необходимо, чтобы в нем проживало не более 30 тыс. человек. Этот населенный пункт должен быть включен в программу развития.

При желании получить льготную государственную ипотеку потенциальные заемщики должны будут обратиться в Сбербанк или Россельхозбанк. Полный перечень таких организаций обязуется разместить в ближайшее время Министерство сельского хозяйства.

Внимание! Первый по сельской ипотеке под 3 процента начал принимать заявки Россельхозбанк. В этот банк можно подавать документы уже с 9 января 2020 года. Льготную ставку в 2,7% можно получить при оформлении личного страхования. Требование по регистрации – на территории Российской Федерации по месту жительства или пребывания ( то есть не обязательно в сельской местности).

Стаж работы для физических лиц должен быть не менее 6 месяцев на последнем (текущем) месте работы и не менее 1 года общего стажа за последние 5 лет. Стаж необязательно в селе. В Россельхозбанке можно выбрать тип платежа по ипотеке: дифференцированные или аннуитет.

При обращении в выбранный банк рекомендуется захватить с собой некоторый перечень документов – это позволит незамедлительно подать заявку на одобрение займа.

В Сбербанке сельская ипотека заработала с 20 мая 2020 года, но временно приостановлен прием заявок.

В нормативно правовом акте, принятом Правительством РФ, относительно реализации проекта по развитию села указано, что перечень требуемой документации будет определяться непосредственно самим акционерным обществом «Банк ДОМ.РФ» и иными банковскими предприятиями. Если брать во внимание, какие бумаги запрашивают учреждения при выдаче ипотечных продуктов по иным проектам; предполагается, что пакет документов будет приблизительно таким:

- Паспорт гражданина РФ.

- Военный билет или справка об отсрочке.

- Подтверждающие платежеспособность клиента справки и договоры. Для официально трудоустроенных – трудовая книжка/договор, справка о доходах; для ИП – свидетельство о регистрации в качестве индивидуального предпринимателя, налоговая декларация за последние 2 года; для пенсионеров – пенсионное удостоверение, справка о сумме пенсии.

- Документы на приобретаемую недвижимость: отчет об оценке, паспорта (кадастровые и технические), свидетельства о праве собственности прошлых хозяев и их паспорта гражданина РФ.

Если взять во внимание требования ипотеки под 3 процента, то скорее всего к основным документам добавятся: наличие штампа о постоянной регистрации на селе, доказывающие ведение трудовой деятельности в вышеупомянутых областях справки и трудовые договоры.

Ваша заявка уже обрабатывается

Многие СМИ уже обратили внимание на нововведение. Последние новости по программе:

- Правительство РФ утвердит первоначальный взнос на ипотеку для приобретения жилья на селе в размере 10%. Процентная ставка по кредиту составит 0,1-3% (точный размер зависит от региона проживания потенциального заемщика). Также отметили максимальный срок, на который выдается заем – 25 лет.

- В Мордовии тщательно готовятся к введению в полной мере нового проекта. Глава республики Владимир Волков рассказал изданию, что сейчас подготавливаются земли для массовых застроек жилых помещений новым сельским жителям, а также создаются дополнительные рабочие места, предпринимаются меры по улучшению инфраструктуры. По его словам воспользоваться программой смогут жители всех населенных пунктов с численностью населения до 40 тысяч человек, но есть село-исключение – Рузаевка, где будут реализовываться иные проекты.

Как можно понять, программа вызвала интерес у жителей страны. Значит, должен быть спрос на подобное предложение.

По программе можно купить в сельской местности квартиру в многоквартирном доме, отдельно стоящий дом или пустующий участок. Объект может быть готовым или только возводиться. Либо же строительством занимается сам заемщик — тогда ипотеку он берет гектары с земли с отсутствующими коммуникациями.

Ниже — требования к приобретаемому жилью:

- Объекты по договору купли-продажи или долевого участия;

- Продавец — частное лицо или компания. Это значит, что купить можно новостройку или недвижимость на вторичном рынке;

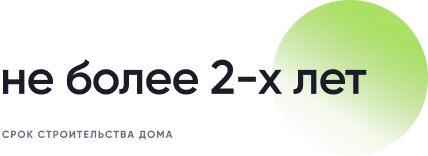

- Если ипотека нужна для строительства дома, у заемщика в собственности должен быть участок. Срок строительства на средства из льготной ипотеки — 2 года;

- Если строить жилье, то нужно оформлять договор подряда — с ИП или компанией;

- Приобрести можно готовый объект, но со всеми условиями для жизни, а именно — коммуникациями (водопроводом, канализацией, электричеством, отоплением, газификацией);

- Можно рефинансировать ипотеку, но только такую, которая подходит по условиям программы и была взята заемщиком, начиная с 01.01.2020.

Важно! Площадь жилья — готового или только возводимого — должна быть не меньше учетной нормы на каждого члена семьи. Узнать об это подробнее можно в местных госорганах: в каждом регионе действуют свои нормы.

Сельская ипотека оформляется по той же схеме, что и обычный кредит. Нужно выполнить четыре шага:

- Найти недвижимость, которая подходит под условия программы;

- Выбрать кредитора (выдает сельскую ипотеку только Дом.РФ);

- Собрать документы и предоставить их в отделение;

- Подписать договор и начать ежемесячные выплаты по ипотеке.

В ходе оформления не нужно обходить госинстанции: основные документы есть у заемщиков на руках, а недостающие берут застройщика/продавца недвижимости и по месту трудоустройства.

Со стороны государства особых ограничений нет: ипотеку разрешается выдавать заемщикам любого возраста и семейного статуса, живущим в любом регионе РФ. Единственное условие — для сельской ипотеки нужно быть гражданином России.

Но кроме программных, свои требования выдвигают кредитные организации. В Россельхозбанке, например, такие ожидания от заемщиков:

- Гражданство РФ и прописка;

- Возраст — от 21 года до 75 лет.

Отдельный блок требований касается трудоустройства (без стабильного дохода ипотеку получить нельзя):

- Для наемных работников — стаж от полугода на последнем месте работе и от года общего стажа, накопленного за последние пять лет;

- Для зарплатных клиентов и клиентов с хорошей КИ — стаж от 3 месяцев на последнем месте работе и от полугода общего стажа, накопленного за последние пять лет;

- Для клиентов, получающих пенсию в РСХБ, — от полугода на последнем месте работы;

- Для клиентов с личным подсобным хозяйством — от года ведения личного подсобного хозяйства (подтверждается записью в похозяйственной книге при органе местного самоуправления).

Созаемщики по кредиту тоже должны работать. Всего Россельхозбанк допускает не больше 3-х созаемщиков, в т.ч. состоящих в родственной связи с титульным заемщиком. Супруг(а) заемщика становится созаемщиком по умолчанию.

Точный список будет зависеть от кредитора. В Россельхозбанке для ипотеки в сельской местности под 3 процента запрашивают такие документы:

- Общегражданский паспорт и СНИЛС;

- Справка о доходах — 2-НДФЛ или по форме банка;

- Копия/выписка из трудовой книжки, заверенная работодателем;

- Для мужчин мужчин призывного возраста — военный билет / приписное свидетельство;

- Свидетельство о браке и свидетельства о рождении детей (при наличии);

- Документы по жилью, приобретаемому в кредит.

Пакет бумаг увеличится, если привлечь несколько созаемщиков или предоставить залог (по крупным кредитам заявители могут заложить другой объект недвижимости).

Льготная программа Сельская ипотека 2022

- Участок под строительство (подрядчику должен соответствовать жёстким требованиям Минсельхоза)

- Квартиру

- Квартиру в строящемся доме

- Частный дом

- Завершить ранее начатое строительство по договору подряда (подрядчику должен соответствовать жёстким требованиям Минсельхоза)

- Погасить ранее взятую ипотеку (если брал не ранее 1 января 2022 года)

Это то, что предусмотрено программой. Но не факт, что конкретный банк будет кредитовать тебя именно на эти цели. Например, банк может заявить, что выдаёт ипотеку только на квартиры в новостройках. Поэтому, этот момент лучше уточнять в банке, в котором ты собираешься брать ипотеку. Стоит ещё учитывать, что у одного и того же банка могут различаться условия, в зависимости от региона.

В постановлении Правительства РФ от 30 ноября 2022 г. №1567 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «ДОМ.РФ», на основании которого банки выдают сельскую ипотеку, сказано, что в случае отмены субсидирования из бюджета, ставка по кредитному договору может быть повышена на размер, не превышающий размер ставки ЦБ на момент внесения изменений в договор.

То есть, если деньги в бюджете на осуществление данной программы кончатся, твоя ипотека вырастет на размер ключевой ставки ЦБ (+5.5% на момент публикации статьи). То есть, ты будешь платить не 2.7-3%, а 8.2-8.5% (если ключевая ставка не изменится).

Это самый главный подводный камень, о котором тебе нужно знать, если тебя заинтересовала данная ипотека. Но, если даже ставку повысят, ты всегда можешь попросить рефинансирования у банка по другой, более выгодной программе.

В случае нарушения тобой условий договора, банк может повысить процентную ставку. Если ты хоть раз допустишь просрочку платежа (или же используешь кредит не по целевому назначению), ставка по кредиту вырастет до 11.5%. Это прописано в ипотечном договоре с Россельхозбанком. Какие условия договора будут в других банках – пока неизвестно.

Опять же, в случае повышения ставки, помни о том, что можно попросить банк рефинансировать кредит по более выгодной программе, тем самым снизив ставку.

На момент публикации статьи основным банком-участником является Россельхозбанк. Но также заключены соглашения об участии Сбербанка, Центр-инвеста, Ак-Барса и Банка Левобережный.

Особо стоит отметить в этом ряду Сбербанк, как крупнейший банк страны. На данный момент банк готовит ипотечную программу для села, которую обещают представить в третьем квартале 2022 года.

Сейчас Сельская ипотека выглядит достаточно противоречиво, но есть надежда, что условия, которые предложит Сбербанк, будут более прозрачными и с меньшим количеством подводных камней.

Сельская ипотека – совсем новое явление для нашей страны. Программа действует первый год, а первые кредиты были выданы лишь в марте этого года.

Конечно, наличие подводных камней порождает множество слухов и мифов. Даже в обзорах юристов, риэлторов и застройщиков можно найти неверные трактовки тех или иных пунктов программы. Что уж говорить о простых людях, если даже профессионалы, изучая программу, не могу до конца в ней разобраться.

Но я решил подойти к вопросу серьёзно и докопаться до сути, развеяв самые популярные слухи и мифы о сельской ипотеке.

Источник: usznmegion.ru

Ипотека под 0,01%: как расплатиться за квартиру подешевевшими в пять раз рублями

Последние несколько месяцев изо всех щелей лезут рекламные предложения купить жилье в ипотеку с нулевой процентной ставкой. Разбираемся, насколько это выгодная тема (ответ, возможно, вас удивит), и почему Эльвира Набиуллина недовольна вот этим всем.

Типичная реклама вундервафельной ипотеки

Пару месяцев назад мне предложили разместить у меня в блоге рекламу ЖК с возможностью финансирования покупки ипотекой под 0,01%. Я еще уточнил у них – это поди какая-то промо-замануха на пару лет, а потом включается полноценная ставка? Сказали – нет, можно хоть на 30 лет ее зафиксировать.

Для меня как для финансиста возможность взять бесплатный кредит на такой срок выглядит практически как раздача бесплатных денег. Ну вот на прошлой неделе как раз ЦБ выпустил подробный доклад про такого рода ипотеку – давайте разбираться вместе, что с ней не так (или, на самом деле, так)!

Основной костяк этого материала я написал для Медузы – если вам нравится формат «скучно и без мемов», то можете сразу оригинал у них прочитать. Здесь же будет традиционная версия с веселыми картинками.

Раскрываем все карты

Окей, давайте сразу: тема с «бесплатной» ипотекой, конечно же, совсем не бесплатная. Цена на квартиру при попытке воспользоваться таким щедрым предложением со ставкой 0,01% годовых внезапно окажется выше на 20–30%, чем при покупке целиком за свежий хрустящий кэш.

Краткое объяснение того, как работает «бесплатная» ипотека

Значит ли это, что это одна грандиозная налюбка, и лезть в такое – это себя не уважать? Вовсе не обязательно!

Дело в том, что эта наценка прикидывается банками исходя из ожидаемого срока погашения ипотеки, а не договорного. В России люди традиционно стараются выплатить ипотеку как можно раньше (что неудивительно – ведь за долгий срок проценты по долгу набегают весьма внушительные), так что реальный срок погашения оказывается на практике в несколько раз короче закрепленного в договоре.

Но если вы взяли кредит под нулевую ставку – то гасить его заранее не имеет особого смысла! Давайте рассмотрим пример ипотеки под условно-рыночную ставку 10% (на таком уровне ее оценивает ЦБ в своем докладе) на 25 лет с первоначальным взносом на уровне 20%. При таких вводных и без досрочного погашения совокупная переплата в виде процентов составит за весь срок более чем 120%. На этом фоне необходимость заплатить лишние 30% при покупке уже не выглядит такой однозначно ужасной, да?

Что там по инфляции?

Вообще, мы, финансисты, стараемся всегда еще учитывать межвременную стоимость денег. Будущие деньги гораздо менее ценны – как минимум из-за того, что они постоянно обесцениваются благодаря инфляции.

В России инфляция за последние 10 лет составила в среднем примерно 7%. Давайте предположим, что она останется примерно на таком же уровне и в следующие 25 лет – тогда за этот срок рубль обесценится примерно на 80%.

Но долг нам придется гасить не в конце срока, а равномерно в течение всего этого времени. Так что, с учетом этого, можно грубо предположить, что расплачиваться мы будем обесценившимися в среднем примерно на 40% рублями (за исключением первоначального взноса).

Неплохая тема, да? Получаем живую и настоящую бетонненькую квартиру здесь и сейчас, а взамен платим за нее много лет всё более обесценивающимися фантиками!

Именно с таким лицом человек, который взял ипотеку на 25 лет под 0,01% годовых, слышит новости о растущей инфляции в РФ

По моим прикидкам, в совокупности оба эффекта (льготная ипотечная ставка и инфляция рублей) приводят к тому, что ипотека под 0,01% на 25 лет оказывается примерно на 40% выгоднее, чем аналогичная ипотека под рыночные 10% (даже с учетом надбавки к покупной цене жилья на 30% на старте процесса).

Так не бывает, где-то здесь скрыт подвох, который всё портит!

Да, вы правы – риски здесь, безусловно, есть.

В частности, если вы в какой-то момент захотите продать купленную таким образом квартиру, то сделать это можно будет только с досрочным погашением долга перед банком. Если это событие произойдет в ближайшие несколько лет после приобретения объекта, то можно недвусмысленно оказаться в минусах.

Ну то есть – новый покупатель вряд ли будет сильно вдохновлен вашими рассказами на тему «да я там переплатил на 30% при покупке из-за этой гребаной льготной ипотеке – вот и тебе, братишка, тоже придется заплатить подороже!» Нет, он, конечно, будет готов платить только рыночную цену, без всяких надбавок.

Вот и получится, что вы при покупке как бы «заплатили вперед» банку эти проценты по кредиту; а при досрочной продаже, по сути, выкинули полученное взамен право на бесплатный кредит на ветер. Велика вероятность, что цена продажи объекта даже не сможет покрыть остаток по кредиту, если времени прошло совсем немного (несколько лет).

Короче, при досрочной продаже купленного в такую ипотеку жилья вы рискуете оказаться вот в этом меме

Помимо риска с досрочным погашением стоит помнить еще о паре моментов.

Во-первых, это страховка: банк будет требовать ежегодно страховать риски по кредиту, так что эффективная ставка будет всё же не нулевой. Стоимость этого страхования считается от текущего остатка задолженности по кредиту, но, как правило, не является слишком уж высокой: вряд ли она превысит 0,3–0,5% в год.

Во-вторых, следите, чтобы льготная «нулевая» ставка распространялась на весь период действия ипотечного договора. Если она действует только первые несколько лет, а потом сменяется на рыночную — то такой ипотечный договор не наш бро, он будет существенно менее выгодным.

Нет уж, ты ответь: в итоге-то это выгодно или нет?

Тут всё зависит от ваших планов.

Если вы твердо уверены в своих намерениях и возможностях владеть объектом недвижимости на протяжении 15 лет и дольше (в идеале все 25–30 лет), то льготная ипотека под околонулевую ставку даже с учетом надбавки к цене, скорее всего, окажется гораздо более выгодной как традиционной ипотеки, так и покупки без заемных средств. (Понятно, что это не является индивидуальной инвестиционной рекомендацией: как минимум, надо внимательно прочитать договор и тщательно проделать все расчеты для вашего конкретного случая, лучше всего – с привлечением независимого специалиста.)

Но если вы оцениваете вероятность продажи купленной квартиры в ближайшие 5–7 лет как довольно высокую – то льготная ипотека, скорее всего, не для вас. Досрочное гашение кредита приведет к тому, что вы только зря переплатите надбавку к справедливой цене объекта при его покупке.

Тут важно заметить, что люди обычно склонны несколько переоценивать свою способность точно прогнозировать будущую траекторию своей жизни. 2022-й год тут как раз крайне наглядно показал, чего на самом деле стоят долгосрочные планы: необходимость срочно поменять город проживания (а нередко даже и страну) может возникнуть совершенно внепланово и независимо от ваших намерений.

Немного о долгосрочном планировании в 2022 году

А кто в итоге остается в этой схеме крайним?

Точно не застройщик! Ему всё норм, он выступает исключительно как посредник между покупателем и банком и, по сути, не несет никаких рисков. Такие льготные программы для него однозначно выгодны: можно привлечь больше покупателей — а значит, быстрее реализовать построенные объекты.

Банки тоже не должны остаться внакладе: там же сидят умные ребята в галстуках, которые посчитали, что единовременная комиссия в размере 20–30% от выданного кредита должна более чем возместить потери от нерыночной ставки. Они же эти бабки еще и сразу доходно реинвестировать могут!

Хотя, тут может и по-всякому получиться. Если банк ошибется в своих предположениях, то сделка может оказаться для него плохой. Как мы обсуждали выше — если заемщики по льготной ипотеке в массовом порядке решат гасить задолженность строго по договорному графику (а не досрочно, как это часто происходит по обычной ипотеке), то банк в итоге понесет убытки. Но понятно это станет не сразу, а только через 5–7 лет. Тем временем можно выдавать кучу кредитов и получать привлекательную комиссию-наценку прямо сейчас — так что, похоже, банки тут не прочь немного порисковать.

Как ни странно, главным крайним здесь в итоге может стать государство. Дело в том, что подавляющее большинство таких «нольпроцентных» кредитов выдается с привлечением господдержки: сейчас действуют программы «Льготная ипотека» под 7% на покупку квартир у застройщиков и «Семейная ипотека» под 6% для семей с детьми, родившимися в 2018–2022 годах. В рамках этих программ государство, по сути, субсидирует банкам разницу с рыночной ставкой.

Так вот, сейчас, поди, государство надеется, что большинство россиян будут как и раньше гасить свою ипотеку за 3 года. Но если все сейчас хитренько наберут 30-летних ипотек под 0,01% и засядут с ними до упора – то государству придется субсидировать банкам разницу с рыночной ставкой в течение срока в десять раз дольше. Понятно, что бюджет страны такому раскладу будет не сильно рад.

Программы господдержки доступного жилья: помогут и ребенку, и зверенку (и хитрожопому финансёнку, взявшему беспроцентный кредит на 30 лет)

Что будет дальше с такой ипотекой?

Исходя из предыдущего пункта, можно догадаться, что государство таким веселым практикам «бесплатного» кредитования не очень радо. В докладе ЦБ указано, что в мае—июне до двух третей выдаваемой ипотеки на первичном рынке относилось именно к такого рода льготным программам, и это заставляет Эльвиру Сахипзадовну грустить.

Так что выводы в докладе Центробанка сформулированы однозначные: всё зло от нулевых процентных ставок по кредитам! Тут тебе и надувание пузыря на рынке недвижимости, и риски убытков для банков (если они промахнутся с расчетом выгодной для себя наценки), и потенциальный ущерб для бюджета, да и для заемщиков тоже риски.

Эльвира Набиуллина здесь, кажется, показывает банкам: «Ставка по ипотеке должна быть как минимум во-о-от такого размера!»

В общем, сигнал от ЦБ банкам послан недвусмысленный: тех, кто будет продолжать баловаться такими веселыми ипотеками, в будущем будут безжалостно щемить. Недолго, короче, осталось жить красивым рекламным предложениям от застройщиков…

UPD: А что там с налогами на материальную выгоду по нерыночному кредиту?

В комментариях задают вопрос: «А вот в Налоговом кодексе РФ написано , что материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком кредитными средствами, облагается налогом по ставке 35%. Получается, это сильно ухудшает экономику ипотеки по околонулевой ставке?»

Я попросил ответить на этот вопрос Константина Асабина (налогового юриста из Альфа-Капитала). Ниже привожу его комментарии без купюр. TLDR: Минфин неоднократно разъяснял, что никакого НДФЛ под 35% из-за льготной ипотеки не возникает.

Как работает эта норма в 2021–2023 годах?

Доход в виде материальной выгоды от экономии на процентах не облагается НДФЛ (п. 90 ст. 217 НК РФ). Норма была введена федеральным законом от 26.03.2022 № 67-ФЗ, среди многих прочих налоговых льгот, предложенных в 2022 году.

Как будет работать норма после 2023 года?

Льготная ипотека также с большой вероятностью не приведет к возникновению дохода в виде материальной выгоды с НДФЛ по ставке 35%:

- Если вы независимое от банка лицо, то у вас в любом случае не возникает дохода в виде материальной выгоды (абз. 6-8 пп. 1 п. 1 ст. 212 НК РФ).

- Если вы собственник или сотрудник банка (то есть, взаимозависимое лицо с кредитором), материальной выгоды не будет только в том случае, если у вас есть право на имущественный вычет (то есть льготируется только первая в жизни покупка жилой недвижимости) и вы подтвердите это право кредитору в лице собственной организации/работодателя.

- Если дешевый кредит фактически является материальной помощью или формой оплатой услуги, оказанной налогоплательщиком, доход в виде материальной выгоды возникнет и будет облагаться НДФЛ по ставке 35%.

Важно: Нормы ст. 212 НК РФ в отношении заемных средств могут быть прочитаны иначе, в частности, что отсутствие права на вычет приведет к налогообложению материальной выгоды даже в том случае, если лицо не является взаимозависимым по отношению к банку. Такое прочтение может вызывать опасения, но в том числе в этом году Минфин неоднократно (письма от 22 марта 2022 г. N 03-04-06/22252, от 22 марта 2022 г. N 03-04-06/22246, от 01.04.2022 N 03-04-05/26943, от 29.03.2022 N 03-04-05/25256) подчеркивал, что:

- (Общая норма) Материальная выгода появляется только там, где есть взаимозависимые лица или встречное удовлетворение (материальная помощь) и

- (Специальная норма с дополнительной льготой) Даже там, где есть взаимозависимость, в том случае если есть право на вычет, материальной выгоды (и, следовательно, НДФЛ) не будет.

А будет ли положен имущественный вычет для взаимозависимых лиц?

Да, будет, и Минфин об этом прямо пишет в актуальных письмах (Письма Минфина России от 01.04.2022 N 03-04-05/26943, от 29.03.2022 N 03-04-05/25256). Дословно: «Таким образом, Кодексом установлен комплексный режим налогообложения, в частности, при первичном строительстве (приобретении) налогоплательщиками жилья, предусматривающий как получение имущественного налогового вычета в размере расходов на строительство (приобретение) жилья с использованием кредита (займа), так и освобождение от налогообложения доходов в виде материальной выгоды, возникающей при погашении указанного кредита (займа).»

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

Источник: smart-lab.ru

Россельхознадзор банк сельская ипотека

Стартовала регистрация участников нового сезона кадрового проекта «Лидеры Кубани»!

Кадровый проект «Лидеры Кубани» реализуется по инициативе губернатора Вениамина Кондратьева с 2018 года. Цель проекта — выявление кадрового потенциала для привлечения в различные сферы перспективных специалистов, обладающих высоким уровнем развития лидерских качеств и управленческих компетенций.

В юбилейном сезоне 2022 года будет сделан упор на формирование команд в десяти профессиональных отраслевых треках: «Бизнес», «Комфортная среда», «Экономика и финансы», «ЖКХ и транспорт», «Сельское хозяйство», «Социальная сфера», «Спорт и военная подготовка», «Местное самоуправление», «Индустрия гостеприимства», «Инфотех». Лучшие представители профессиональных отраслей будут соревноваться в финале, испытывая свои управленческие компетенции.

Лауреатов и победителей проекта ждут личные консультации от топ-менеджеров крупнейших компаний, стажировка в частных и государственных организациях Кубани, приглашение для участия в программе подготовки резерва управленческих кадров Краснодарского края. Кроме того, предусмотрены премии в размере 500 тысяч рублей на обучение по программам ведущих вузов страны.

Подробно с условиями участия в конкурсе, его организацией и порядком проведения можно ознакомиться на сайте лидерыкубани.

Не платите посредникам! Услуги ПФР бесплатны!

В Интернете распространяются объявления об юридических или адвокатских посредниках, которые помогут восстановить СНИЛС, оформить пенсию или распорядится средствами материнского (семейного) капитала.

В связи с этим Отделение ПФР по Краснодарскому краю напоминает: все услуги, предоставляемые Пенсионным фондом Российской Федерации, являются бесплатными. В том числе, назначение и перерасчет пенсии, выдача и замена СНИЛС, выдача сведений о состоянии индивидуального лицевого счета и т.

Если кто-то предлагает Вам за определенную плату помощь в получение той или иной услуги ПФР, обратитесь сначала в клиентскую службу ПФР, где квалифицированные специалисты предоставят Вам консультацию по всем вопросам и выдадут необходимые документы бесплатно.

«Белая» зарплата – основа будущей пенсии

Клиентская служба (на правах отдела) в Ленинградском районе напоминает, что основу будущей пенсии работника закладывает его работодатель, который ежемесячно уплачивает страховые взносы в систему обязательного пенсионного страхования. Взносы учитываются на индивидуальном лицевом счете, который Пенсионный фонд открывает каждому работающему гражданину. Номер этого счета (СНИЛС) указан на свидетельстве обязательного пенсионного страхования.

Работодатель, выплачивающий «белую» зарплату, является гарантом для своего работника в обеспечении ему достойной пенсии. Чем больше накопленная сумма страховых взносов, тем выше размер устанавливаемой страховой пенсии.

При «серых» схемах оплаты труда страховые взносы либо уплачиваются в минимальном размере, либо не уплачиваются совсем. В таких случаях средства не поступают на пополнение индивидуального лицевого счета гражданина в ПФР, или будущая пенсия формируется в минимальном размере.

Данные о бесплатной парковке для инвалидов действуют на территории всей страны

Клиентская служба (на правах отдела) в Ленинградском районе напоминает, что с января 2021 года право на бесплатную парковку для лиц, имеющих инвалидность, осуществляется только на основании сведений, внесенных в Федеральный реестр инвалидов.

Соответствующее заявление можно подать Онлайн в Личном кабинете на портале Госуслуг, указав марку и модель транспортного средства, регистрационный номер, на котором планируется передвижение. При этом подтверждать право на бесплатную парковку не требуется, необходимая для этого информация уже содержится в базе данных Федерального реестра инвалидов (ФРИ), оператором которого является Пенсионный фонд России. Также заявление можно подать в МФЦ. При этом в клиентских службах Пенсионного фонда заявления не принимаются. Сведения об автомобиле, на котором планируется поездка, появятся в реестре только после внесения данных любым из вышеуказанных способов.

ПРАВИЛА ОТВЕТСТВЕННОГО ОБРАЩЕНИЯ С ЖИВОТНЫМИ

Амброзия полыннолистная

Амброзия полыннолистная — один из наиболее опасных карантинных сорняков. Засоряет практически все угодья и наносит огромный ущерб сельскому хозяйству, здоровью людей: засоренные им посевы резко снижают урожайность, а его пыльца в период цветения вызывает у людей массовое аллергические заболевания, так называемую «осеннюю сенную лихорадку».

Амброзия полыннолистная вредит не только сельхозкультурам. Растение содержит в себе до 0,07-0,15 % горьких веществ (по отношению к сырой массе) и при поедании коровами молоко и молочные продукты приобретают неприятный запах и вкус. Кроме этого, пыльца растения является сильным аллергеном и у людей, чувствительных к подобным заболеваниям, вызывает аллергические реакции. Вред, причиняемый амброзией полыннолистной культурным растениям, животным и, конечно же, человеку нельзя недооценивать.

В 2022 году материнский капитал на первенца получили более 10 тысяч кубанских семей

Клиентская служба (на правах отдела) в Ленинградском районе информирует граждан, что в Краснодарском крае с начала года обладателями материнского капитала стали 18 425 семей, из них 10 704 семьи – при рождении первенца.

Напомним, программа материнского (семейного) капитала продлена до конца 2026 года, а с апреля 2020 года право на сертификат получили семьи, в которых родились (усыновлены) первые дети.

Уважаемые жители Коржовского сельского поселения Ленинградского района!

Ежегодно в период с мая по октябрь на территории Коржовского сельского поселения Ленинградского района проводятся мероприятия по предупреждению, выявлению и уничтожению незаконных посевов и очагов дикорастущих наркосодержащих растений.

Напоминаем всем землевладельцам и землепользователям, что согласно статьи 18 Федерального закона от 08. 1998 года № 3-ФЗ «О наркотических средствах и психотропных веществах» на территории Российской Федерации запрещается культивирование наркосодержащих растений кроме как в учебных, научных и промышленных целях (эти виды деятельности лицензируются).

Согласно статьи 29 Федерального закона от 08. 1998 года № 3-ФЗ «О наркотических средствах и психотропных веществах» юридические лица, в том числе государственные унитарные предприятия и государственные учреждения, и физические лица, являющиеся собственниками или пользователями земельных участков, на которых произрастают либо незаконно культивируются наркосодержащие растения, обязаны их уничтожить.

Уважаемые жители Ленинградского района!

Если вы столкнулись с таким явлением как неформальная занятость, если при фактическом допуске к работе работодатель под любым предлогом уклоняется от заключения письменного трудового договора, и вам не безразлично ваше будущее, обращайтесь на телефон «горячей линии»:

в администрацию муниципального образования Ленинградский район: 8(86145) 7-19-35;

в центр занятости населения Ленинградского района: 8(86145) 3-83-79.

Какие основные условия кредитования?

- Программа позволяет взять кредит на покупку жилья по ставке от 0,1% до 3% на срок до 25 лет;

- Первоначальный взнос должен составить не менее 10% от стоимости приобретаемого жилья;

- Максимальная сумма кредита в Ленинградской области, Ямало-Ненецком автономном округе и регионах Дальневосточного федерального округа составляет 5 млн рублей, в остальных регионах — 3 млн рублей.

Какую недвижимость можно приобрести с помощью сельской ипотеки?

Вы можете использовать сельскую ипотеку для покупки готового жилья по договору купли-продажи или квартиры в строящемся доме по договору участия в долевом строительстве.

Также программа позволяет приобрести земельный участок и построить на нем частный дом.

Где должно быть расположено жилье?

Приобретаемое жилье должно находиться в сельской местности, например, на территории сельского поселения, рабочего поселка, поселка городского типа или малого города с населением до 30 тыс. человек.

Программа не действует на территории Москвы, Московской области и Санкт-Петербурга.

Каким требованиям должен соответствовать частный дом, приобретаемый с помощью сельской ипотеки?

Сельскую ипотеку выдадут только на приобретение дома, который является пригодным для постоянного проживания, обеспечен коммунальными системами (электроснабжением, водоснабжением, канализацией, отоплением). Также важно, чтобы площадь дома соответствовала нормам, установленным местными властями.

Я планирую потратить кредит на строительство частного дома. Как правильно оформить документы?

Если вы хотите использовать кредит для индивидуального жилищного строительства, все работы должны производиться только на основании официальных документов. С компанией или индивидуальным предпринимателем, который ведет строительство, обязательно нужно заключить договор подряда. При этом продолжительность работ не должна превышать 24 месяца, иначе банк может повысить ставку по кредиту.

В какие кредитные организации можно обратиться для получения льготного кредита?

Получить кредит на льготных условиях можно в любом уполномоченном банке из перечня, который формируется Минсельхозом России.

В данный момент в списке значатся:

- АО «Банк ДОМ.РФ»

- АК Барс Банк

Кому могут отказать в выдаче кредита по программе?

Банк может отказать в выдаче кредита, если вы уже становились участником программы «Сельская ипотека» или выбранная вами недвижимость расположена за пределами сельской местности. Отказ также может быть вызван наличием отрицательной кредитной истории, недостаточной платежеспособностью или другими факторами, которые, по мнению банка, негативно могут повлиять на выплату кредита.

Может ли быть повышена процентная ставка по кредитному договору?

Да, банк может повысить процентную ипотечную ставку, если кредит был израсходован нецелевым образом или в случае нарушения графика платежей.

Если клиент принял решение отказаться от страхования приобретаемой недвижимости, банк также может повысить ставку, но не более чем до 3%.

Не жгите траву и мусор!

Уважаемые жители и гости Ленинградского района! C установлением солнечной погоды возрастает количество пожаров от пала травы, который с легкостью может стать причиной серьезных пожаров. Ведь горящая трава совсем не так безобидна, как кажется. Нередко пламя перекидывается на различные постройки и даже жилые дома. Так весенние палы сухой травы превращаются в рукотворное стихийное бедствие.

Иногда трава выжигается умышленно для очистки территории от нежелательной растительности и её прошлогодних остатков. Зачастую причиной загорания травы становится элементарная небрежность и неосторожность

Напоминаем, что в соответствии со ст. 4 КоАП РФ нарушение требований пожарной безопасности, регламентирующих порядок выжигания сухой травянистой растительности, использования открытого огня и разведения костров, влечет наложение административного штрафа.

Выбор необходимо сделать до 1 октября

Клиентская служба (на правах отдела) в Ленинградском районе напоминает, что федеральные льготники могут выбрать форму получения набора социальных услуг: натуральную или денежную.

Натуральная форма предполагает предоставление набора непосредственно в виде социальных услуг, денежный эквивалент выплачивается полностью или частично. С февраля 2022 года он проиндексирован и составляет 1 313,44 руб. в месяц:

- Лекарства, медицинские изделия и продукты лечебного питания – 1 011,64 руб. в месяц.

- Путевка на санаторно-курортное лечение для профилактики основных заболеваний – 156,50 руб. в месяц.

- Бесплатный проезд на пригородном железнодорожном транспорте, а также на междугородном транспорте к месту лечения и обратно – 145,30 рубля в месяц.

«Внимание! Пешеход»

В период с 10 по 14 июня 2022 года сотрудниками Госавтоинспекции Ленинградского района проводится оперативно – профилактическое мероприятие «Внимание! Пешеход». Мероприятие направлено на повышение уровня безопасности дорожного движения, профилактику и предупреждение нарушений ПДД пешеходами и водителями транспортных средств, в том числе при проезде пешеходных переходов.

Госавтоинспекция в очередной раз напоминает пешеходам о том, что переходить дорогу можно только в установленных местах – по пешеходному переходу. Прежде чем сойти на проезжую часть, необходимо обязательно остановиться на тротуаре и осмотреться, убедиться в том, что водители его заметили, дождаться полной остановки всех автомобилей. В темное время суток использовать световозвращающие элементы на одежде и аксессуарах для того, чтобы водитель мог своевременно увидеть пешехода и остановить транспортное средство, предоставив возможность безопасного перехода дороги.

Госавтоинспекция призывает родителей уделить повышенное внимание безопасности несовершеннолетних водителей мопедов и скутеров.

У подростков появляются новые увлечения, последствия которых могут быть самыми трагичными и необратимыми. Скутеры и мопеды в последнее время стали очень популярны, и их количество на дорогах увеличивается с каждым годом.

Садясь за руль мопеда или скутера, юные участники дорожного движения порой не задумываются о своей безопасности. Не думают о ней и их родители, которые не принимают во внимание возраст детей и необходимость наличия водительского удостоверения, а также навыков управления транспортным средством. Использование шлемов при езде на мопедах родители тоже упускают из виду. Но стоит помнить, что, попав даже в незначительное ДТП, ребенок может получить серьезные травмы, а то и вовсе поплатиться жизнью.

Сельская ипотека — это государственная программа, направленная на помощь в приобретении или строительстве недвижимости в сельской местности. Она стартовала в начале 2020 году по инициативе Министерства сельского хозяйства.

Главная цель программы — привлечь как можно больше россиян на постоянное место жительства в небольшие регионы и мотивировать коренных жителей остаться в родных местах. В рамках такого проекта заемщики могут претендовать на получение ипотечного кредита по льготной ставке — от 0,1 до 3% годовых. Недополученные доходы в этом случае банкам-кредиторам компенсирует государство. Принять участие в программе можно до 31 декабря 2025 года, но уже есть информация о том, что ее планируют продлить до 2030.

Брали ли Вы когда-нибудь кредит или ипотеку?

Программа «Сельская ипотека» стартовала только в начале 2020 года, но уже в конце июля Правительством РФ было объявлено о досрочном исчерпании лимита выделенных средств. Именно поэтому было принято решение о увеличении финансирования в три раза. Почему же так популярна данная программа и где именно могут приобрести жилье потенциальные заемщики? Давайте разбираться.

- Что входит в понятие «сельская местность»

- Какую недвижимость можно приобрести по программе сельской ипотеки РСХБ

- Условия и процентные ставки по сельской ипотеке в Россельхозбанке

- Требования к заемщикам и необходимые документы

- Калькулятор сельской ипотеки Россельхозбанка

- Какие регионы принимают участие в программе ипотеки для сельских жителей

- Как оформить сельскую ипотеку в Россельхозбанке

- Способы погашения

- Преимущества и подводные камни сельской ипотеки в Россельхозбанке

Что входит в понятие «сельская местность»