Если говорить об ИП, то бизнесмены зачастую берут обычный потребительский кредит на физлицо и используют его в предпринимательских целях. В данном случае, преимущества очевидны: вы сможете быстро и без залога получить деньги, вам не нужно будет собирать в банк внушительный пакет документов и ждать, пока специалисты банка их проанализируют, а затем будут принимать решение о выдаче кредита.

Содержание

- Кредит в микрофинансовой организации

- Кредит для развития бизнеса в банке

- Получение кредита через гарантийные фонды

- Кредит в налоге УСН

Для новичков в бизнесе, которые не проработали и 3 месяцев, такой способ получения денег на развитие фирмы может оказаться единственным. Банки, к сожалению, отказываются кредитовать стартапы. Но не стоит рассчитывать на крупные суммы, оформив потребительский кредит на физ.лицо без залога, вы сможете получить не более 500–700 тысяч рублей.

ЛЬГОТНАЯ ИПОТЕКА. СТРОИТЕЛЬСТВО ДОМА В ИПОТЕКУ под 6% от СБЕРА(СберБанк). Построй Себе Дом в ипотеку

Кредит в микрофинансовой организации

Наверняка вы слышали о таких компаниях, которые предлагают займы быстро, «до зарплаты» физическим лицам. Некоторые из них оказывают услуги малому и среднему бизнесу, поэтому небольшую сумму и на короткий срок можно позаимствовать у них.

Кроме частных микрофинансовых организаций, существуют государственные, которые предоставляют займы для бизнеса из бюджета государства. Это различные фонды поддержки и развития малого предпринимательства, фонды кредитования малого бизнеса, центры микрофинансирования.

От микрофинансовой организации вы можете получить не более 1 миллиона рублей и, как правило, займ выдаётся на срок не более года. Процентная ставка различна и к каждому применяется индивидуальный подход. Наиболее привлекательна процентная ставка у государственных МФО: она значительно ниже, чем у частных, но для получения займа вам придётся приложить больше усилий. Коммерческие микрофинансовые организации запрашивают минимум информации, но переплата по кредиту получается существенная. Пакет документов, необходимый для получения займа, следует уточнять в конкретной МФО.

Прежде чем выбрать организацию, у которой вы возьмёте кредит, убедитесь, что она входит в гос.реестр и имеет право осуществлять микрофинансовую деятельность.

Услугами микрофинансовых организаций удобно пользоваться, если вам срочно необходимы денежные средства на короткий срок и ждать, пока банк одобрит кредит, времени нет. Но когда бизнесу необходима более значительная сумма на осуществление какого-либо проекта, покупку дорогостоящего оборудования или собственного офиса, то следует рассматривать программы кредитования малого и среднего бизнеса в банках.

Кредит для развития бизнеса в банке

Сейчас почти все крупные банки предлагают малому и среднему бизнесу кредиты на льготных условиях. Сумма кредитования может быть от нескольких сотен тысяч рублей до десятка миллионов, а также основным преимуществом является заниженная процентная ставка от 14 до 27% в зависимости от банка. Но взять кредит на развите бизнеса не так просто.

Деньги — вчера, сегодня и завтра. Фактор стабильного существования жизни

Во-первых, крупные суммы предоставляются только фирмам, которые проработали на рынке не менее полугода и имеют дело с прибылью. Кроме того, банки активно изучают кредитную историю, поэтому она должна быть идеальна.

Во-вторых, для получения кредита на развитие бизнеса вам обязательно потребуется имущество под залог или поручитель, а иногда банки требуют выполнения одновременно двух этих условий. В качестве залога может выступать различное имущество в зависимости от целей кредита: недвижимость, автомобиль, товары, оборудование, личное имущество предпринимателя. Поручителями выступают собственники бизнеса, а для ИП требуется поручительство супруга (супруги) или третьего лица. Если вашего залога недостаточно для обеспечения кредита, то поручителем также может выступать гарантийный фонд. Подробнее об этом чуть позже.

В-третьих, будьте готовы предоставить банку все необходимые документы. Конкретный список нужно уточнять в каждом банке, примерно он выглядит так:

- заявление;

- учредительные документы;

- налоговая декларация;

- бухгалтерская отчётность или КУДиР;

- чётко разработанный бизнес-план предприятия.

Затем вам нужно будет подождать некоторое время, пока банк проанализирует ваши документы и примет решение о предоставлении кредита. Срок рассмотрения заявки может занимать от 3 до 14 дней.

Получение кредита через гарантийные фонды

В случае если банк вам отказывает в получении кредита из-за недостаточного обеспечения по кредитному договору, т. е. вашего имущества не хватает для залога, то поручителем может выступить гарантийный фонд. Гарантийными фондами также могут быть фонды поддержки малого и среднего предпринимательства и центры развития предпринимательства в регионах.

Разумеется, фонды предоставляют поручительство за вознаграждение. В среднем размер вознаграждения фонда до 2,5% годовых от суммы поручительства. Эту сумму вам придётся оплатить фонду сразу же при заключении договора.

Для получения кредита можно обращаться или напрямую в гарантийный фонд, или получить кредит через банк, который сотрудничает с фондом по программе предоставления поручительства. Процедура рассмотрения заявки и пакет требуемых документов аналогичный, только договор кредитования будет трехсторонним: с вами, банком и гарантийным фондом.

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Кредит в налоге УСН

Напоследок, рассмотрим учёт заёмных денежных средств в налоге УСН. Полученные деньги по кредитному договору не облагаются налогом УСН, т. к. не признаются вашим доходом (ст. 346.15 п.1 п.п. 1, ст. 251 НК РФ).

Если вы применяете УСН «Доходы минус расходы», то в расходах имеете право учесть проценты по кредиту (пп. 9 п. 1 ст. 346.16 НК РФ). Суммы погашения самого кредита (тела долга) не учитываются. Проценты учитываются в расходах УСН на дату их фактической уплаты.

Статья актуальна на 25.05.2022

Продолжайте читать

Как ИП принимать оплату от физических лиц

Индивидуальный предприниматель – это юридическое лицо или физическое

ИП работает из дома: что с договором на вывоз мусора

Рассылка для бизнеса

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Мы всегда рады комментариям, которые не нарушают наши правила и поддерживают дружелюбную атмосферу на сайте. Стараемся отвечать на все вопросы по Эльбе и несложным бухгалтерским темам.

Источник: e-kontur.ru

Кредит на образование студенту

В августе 2020 года члены Правительства внесли изменения в программу льготного кредитования на образование: продлили льготный период, закрепили ставку по кредиту — 3% годовых, увеличили срок кредитования до 15 лет со дня окончания льготного периода. Теперь образовательный кредит стал более выгодным. Кто может оформить кредит с господдержкой, как его получить и выплатить рассказываем в статье.

С 2010 года в России действует программа по выдаче льготного образовательного кредита. Процентная ставка по нему 13,65% годовых, но заемщик оплачивает лишь небольшую часть процентов, остальное возмещается за счет государственных субсидий. До августа 2020 года доля заемщика по кредиту составляла 9% годовых, сейчас — всего 3%.

Важно: если договор льготного кредитования заключили до августа 2020 года, то можете обратиться в банк и перекредитоваться по новой ставке — 3%.

Кредит с господдержкой выдают на получение высшего образования. С помощью кредита можно оплатить обучение на бакалавриате, в магистратуре, аспирантуре и второе высшее образование.

Это целевой кредит, поэтому заемщик не получает денег на руки — банк перечисляет их на расчетный счет вуза. В зависимости от правил учебного заведения, банк перечисляет деньги сразу за весь срок обучения или выплачивает по семестрам.

Порядок оформления и погашения долга по образовательному кредиту отличается от стандартных выплат потребительского займа:

-

не нужно подтверждать доходы или предоставлять залоговое имущество, чтобы оформить кредит;

Важно: образовательный кредит с господдержкой выдает только Сбербанк. Максимальный срок льготного периода не может превышать 7 лет и 9 месяцев.

Если заемщика отчислят, льготный период по кредиту аннулируется, и банк составляет новый график платежей. Но срок кредитования остается прежним.

Получить образовательный кредит с господдержкой может любой россиянин, который соответствует установленным требованиям:

-

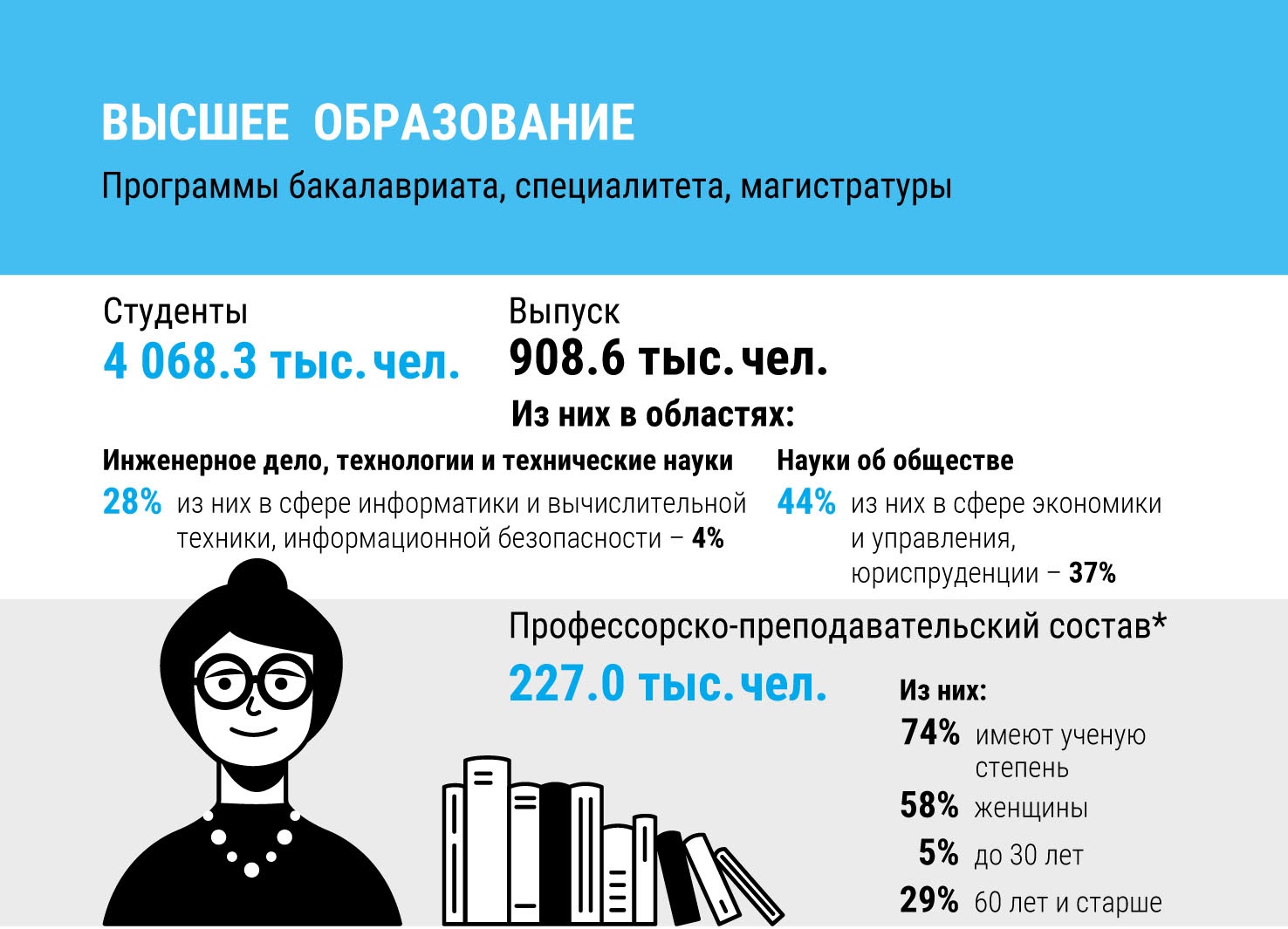

возраст старше 14 лет;

Несмотря на лояльные условия к заемщику, ему непросто получить одобрение банка. Например, по статистике, в 2019 году насчитывалось более четырех миллионов студентов, а кредит с господдержкой получили всего 3000 человек. В 2020 году количество выданных образовательных кредитов увеличилось в 4 раза, но это всего лишь 1% от общего числа студентов.

Банк не озвучивает причину отказа. В социальных сетях мы попытались найти участников господдержки и выяснили, что льготный кредит легче получить абитуриентам престижных вузов и востребованных специальностей. Например, больше всего кредитов выдано студентам РАНХиГС, НИУ «Высшей школы экономики», Российского университета дружбы народов, МГУ имени М. В. Ломоносова, Российского экономического университета имени Г. В. Плеханова. Это понятно — банку нужна уверенность, что после обучения заемщик найдет работу и сможет вернуть долг. Также с высокой долей вероятности кредит одобрят студенту заочного отделения и абитуриенту, который получает второе высшее образование и параллельно работает.

- подать заявку на кредит в отделении банка — ее можно подать до официального зачисления в вуз;

- дождаться одобрения заявки;

- принести в банк необходимые документы;

- подписать кредитный договор.

- паспорт с отметкой о постоянной регистрации;

- справка о временной регистрации, если студент учится не по месту прописки;

- договор с учебным заведением;

- заявление-анкета;

- квитанция или счет на оплату от вуза.

- свидетельство о рождении;

- паспорт одного из родителей;

- письменное согласие одного из родителей;

- анкета, заполненная родителем.

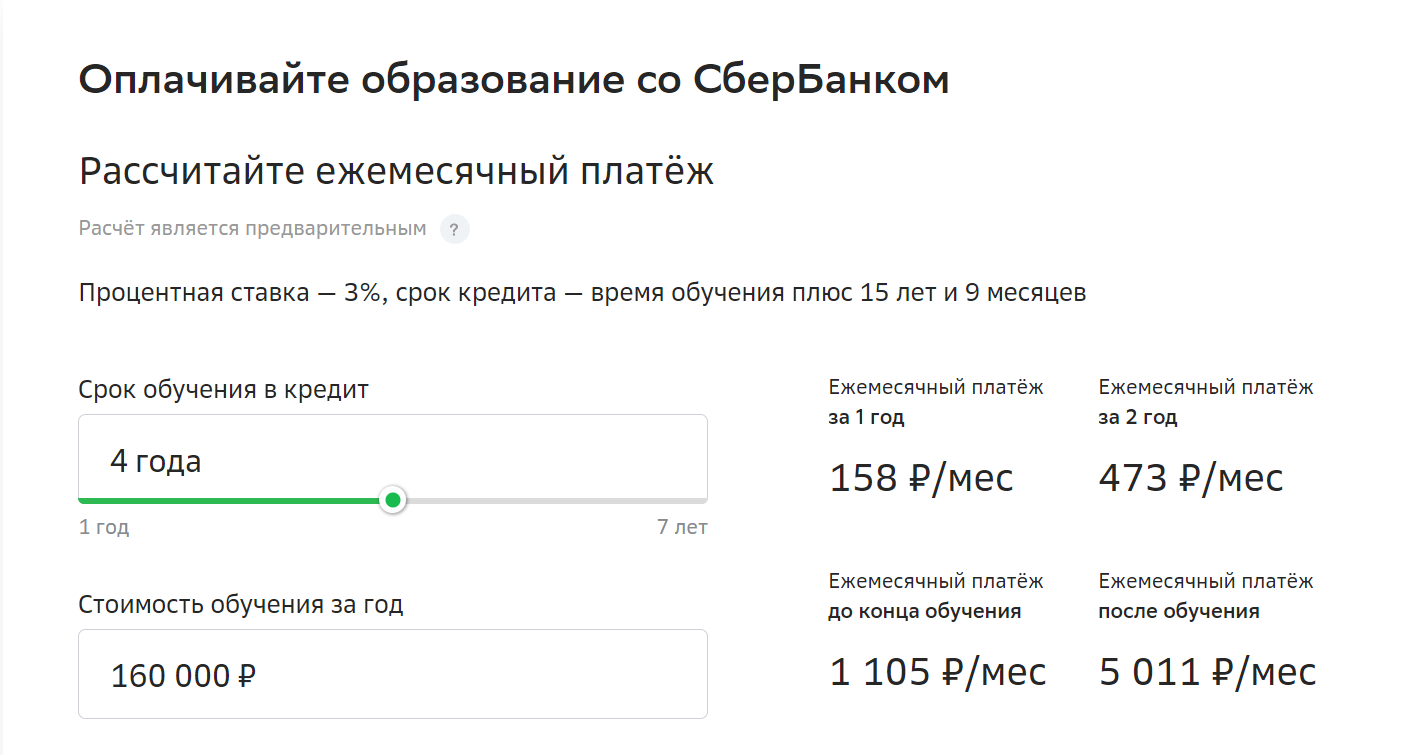

Схема погашения кредита выстроена так, чтобы в первые годы обучения финансовая нагрузка на студента была минимальной. В льготный период — он длится на протяжении всего срока обучения и 9 месяцев после окончания вуза — заемщик платит только проценты по кредиту:

- в первый год заемщик может оплачивать всего 40% от начисленных процентов;

- во второй год — 60% от начисленных процентов — порядок выплат определен условиями Сбербанка;

- с третьего года и до окончания льготного периода заемщик полностью оплачивает платежи по текущим процентам;

- после окончания льготного периода заемщик выплачивает тело кредита, текущие проценты и проценты за 1 и 2 годы обучения.

Договор льготного кредитования может заключить только абитуриент или студент вуза, а вносить ежемесячные взносы может как сам заемщик, так и его родители.

Если вуз принимает посеместровую оплату, заемщику-студенту необходимо приносить в банк квитанции на оплату каждого семестра. Квитанция подтверждает, что заемщик продолжает учиться в вузе на платном отделении.

Если стоимость обучения выросла, необходимо подать в банк заявление на увеличение кредита. К заявлению заемщик прикладывает документы, подтверждающие возросшую стоимость обучения, например, дополнительное соглашение с вузом или выписку из приказа вуза.

Заемщик может перейти на бюджет — льготный период для него не аннулируется, и срок кредитования сохраняется. Банк прекращает перечислять в вуз следующие части кредита. Когда закончится льготный период, заемщик обязан вернуть банку деньги, фактически перечисленные на счет вуза.

Если заемщик перевелся в другой вуз, кредит остается. Заемщику нужно документально подтвердить перевод — принести договор с новым вузом. Банк будет перечислять деньги по новым реквизитам.

Льготный период продлевается, если студент берет академический отпуск или уходит служить в армию. А если студент отчислен, он обязан начать выплачивать основной долг по кредиту плюс проценты со следующего месяца после отчисления.

Кредит можно погасить досрочно с первого дня после получения займа или его первой части. Но после погашения кредитный договор считается исполненным. Если студент продолжает учиться и ему нужны заемные деньги на оплату следующих семестров, необходимо оставлять задолженность больше 100 ₽.

ПРИМЕР 1: Студент полностью вернул банку взнос за семестр — кредитный договор исполнен. Оплату за следующие семестры студент должен вносить самостоятельно.

ПРИМЕР 2: Студент вернул банку взнос за семестр, оставив задолженность 150 ₽ — кредитный договор продолжает действовать. Студент приносит квитанции на оплату за следующие семестры, и банк перечисляет деньги.

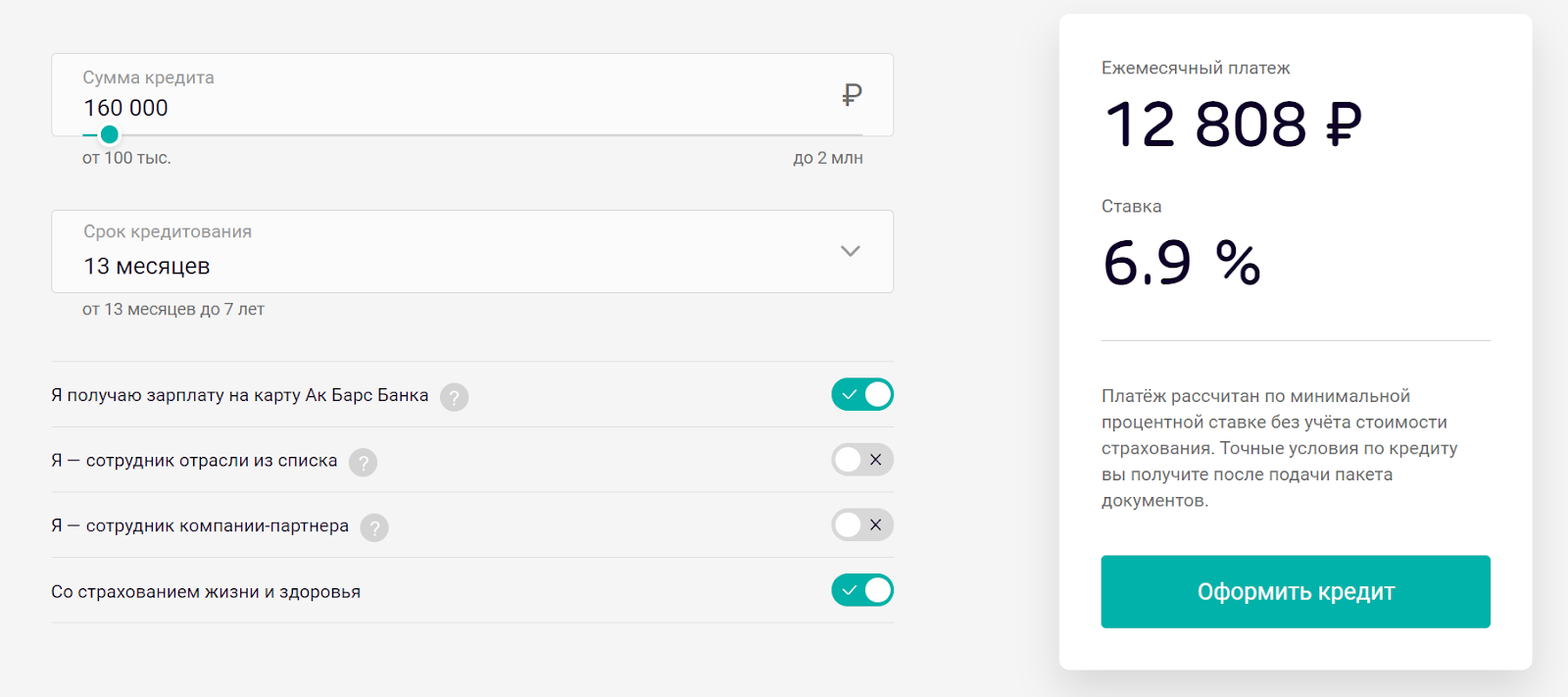

Если банк отказал в льготном займе, можно оформить потребительский кредит — шансы на одобрение значительно выше, хотя требования к заемщику более строгие. Например, возраст заемщика — от 21 года. При этом трудовой стаж на последнем месте работы для держателей зарплатных карт должен составлять не менее 3 месяцев, для остальных клиентов, работающих по найму, — не менее 6 месяцев. Также заемщику необходимо подтвердить доход — предоставить справку о доходах. Если не отвечаете требованиям банка, кредит на ваше обучение могут оформить родители.

Ак Барс Банк предоставляет потребительские кредиты на образование. Максимальная сумма займа — 2 000 000 ₽, ставка — от 6,9% годовых, срок до 7 лет.

Чтобы получить самую выгодную ставку по кредиту, необходимо иметь зарплатную карту Ак Барс Банка и оформить полис страхования жизни и здоровья

Источник: life.akbars.ru