УСН значительно снижает нагрузку по налогам на хозяйствующий субъект, а также упрощает ведение бухучета, заполнение налоговых регистров и процесс представления деклараций в ИФНС.

УСН в новом году стал гораздо популярнее, что связано в первую очередь с отменой налогового режима ЕНВД. В обновленной «упрощенке» появились расширенные лимиты по выручке, плавающие ставки и другие изменения.

Ведение бухгалтерии для

ООО и ИП на УСН

от 2500 руб. / месяц

Новые правила УСН 2021

При переходе на УСН необходимо решить, что выбрать УСН Доходы или УСН Доходы минус Расходы, при этом надо учесть все вступившие в новом году изменения, а их целых 55. По большей части требования к «упрощенцам» смягчились.

В 2021 году можно открыть бизнес с применением УСН и физическим и юридическим лицам. Также на этот режим можно перейти путем уведомления налоговых органов. Для организаций переход доступен по итогам 3 квартала, если доходы от реализации и внереализационные доходы в сумме не превысили 112,5 млн. рублей.

УСН доходы минус расходы Как списать расходы?

Упрощённая система налогообложения в 2021 году: нюансы применения

Главным изменением упрощенной системы налогообложения в 2021 году стали новые лимиты. Теперь для работы на этом налоговом режиме необходимо не превышать лимит в 150 млн. рублей и численность сотрудников до 100 человек. Но превышение этих лимитов по новым поправкам в закон не заставит налогоплательщиков сразу перейти в ОСНО.

Для бизнесменов установлен переходный период до 200 млн. рублей и до 130 человек. То есть, если первый порог был пройден уже во втором квартале, то у предпринимателя есть время подготовиться к переходу на ОСНО. Если же скачок численности или дохода был временным, то второй рубеж не будет пройден.

Для переходного периода действуют другие ставки. Если в обычном режиме при УСН на Доходах ставка составляет 6%, а на УСН Доход минус Расход – 15%, то ставка в переходной зоне повышается соответственно до 8% и 20%.

В связи с проведенными изменениями поменялась и налоговая декларация. Теперь введены строки 101 и 201 с формулами подсчета изменяемой при превышении лимита ставки. Теперь при исчислении авансового платежа в переходный период, необходимо из дохода за все время вычесть доход по итогам предыдущего квартала, и на всю полученную сумму применить ставку 8%.

Еще нововведения 2021 года коснуться зачета налогов. Теперь на «упрощенке» можно зачесть между собой федеральные, местные и региональные налоги. При существовании налога какого-либо вида, возврат по-другому будет невозможен. Также ИП на УСН смогут воспользоваться продленными налоговыми каникулами.

Их продлили до 2023 года для только открывшихся ИП в производственной, социальной, научной деятельности и сфере бытовых услуг. Причем доход от основного вида деятельности должен составлять не менее 70% всех доходов предпринимателя согласно Письму Министерства финансов от 03 июля 2018 года № 03 -11 -11/ 46042. Упрощенцев начнут штрафовать за неправильно оформленные декларации и просроченные отчеты в ПФР.

ИП на «упрощенке» смогут не заполнять декларации при использовании режима Доходы и онлайн ККТ. Сведения по доходам предпринимателя будут напрямик попадать в налоговую службу.

Выгода применения УСН 2021

Как и у других налоговых режимов, у УСН есть свои недостатки и выгодные стороны. Во-первых, этот режим позволяет работать только с одним налогом, что значительно упрощает и бухгалтерию, и налоговый учет. ИП получают дополнительное преимущество в виде возможного отсутствия отчетности. Организации могут не платить налоги на имущество (есть исключения – соответствие условию налогообложения объектов по кадастровой стоимости), на прибыль и НДС, ИП не платят НДФЛ.

Плюсом «упрощенки» можно назвать и возможность выбора налоговой базы по УСН Доходам или по УСН Доходы минус Расходы. Один раз в год налогооблагаемую базу можно поменять по заявлению. Декларации также подаются только 1 раз в год, причем при использовании базы «Доходы» и онлайн кассы, декларацию можно вовсе не подавать.

Суммы выплат государству при ведении деятельности на УСН

Ставка налога по УСН по Доходам может варьироваться от 1% до 6%. Ее могут сами изменить региональные власти, в качестве меры поддержки для малого и среднего бизнеса в регионе. К этой мере уже прибегли власти 39 регионов России. Верхнюю ставку налога переходного периода понижать не допускается. При режиме налога Доходы минус Расходы региональные власти могут снизить ставку налога до 5% от, установленных государством 15%.

При перечислении авансовых платежей ИП или ООО может зачесть сумму заплаченных в ПФРФ взносов, причем при отсутствии работников, зачет разрешается производить в полном объеме, а при наличии сотрудников, только в размере 50% от суммы всех отчислений.

Минимальный налог

Согласно ст. 346.18 НК РФ, налогоплательщик, применяющий объект налогообложения УСН Доходы минус расходы, должен уплатить минимальный налог, если сумма налога, рассчитанная обычным порядком (в том числе и при применении дифференцированной налоговой ставки), меньше, чем сумма минимального налога, т.е. 1% от доходов.

Обратите внимание: налоговой базой для расчета минимального налога будут не доходы, уменьшенные на величину расходов, а полученные доходы. При этом минимальный налог рассчитывается только для варианта УСН Доходы минус Расходы.

Отчетность за работников

В 2021 году сдается отчетность за работников за 2020 год, но передается она уже по новым правилам. Если их нарушить, то могут последовать штрафы. По старой форме 2-НДФЛ можно сдать до 01.03.2021 года, за этот год уже будет сдаваться отчет в составе общей формы 6-НДФЛ, которая изменила свой формат.

Если численность сотрудников не превысила 10 человек, то сдать можно бумажный отчет, если превысила, то отчет подается в электронном виде. СЗВ-ТД следует подавать в электронной форме при численности сотрудников свыше 24 человек (от 25), если меньше, то отчет можно сдать в бумажном формате.

Отчет передается в ПФ при поступлении и выбытии работников не позднее дня, следующего за выходом приказа. До 15 числа следующего месяца в ПФ подается отчет по переводам сотрудников и по заявлениям о выборе способа ведения трудовой книжки. По сотрудникам, которые в течение года никак не перемещались, следует раз в год сдавать отчет до 15 февраля. Это правило вступило в силу с 2020 года. За ошибки в отчете, предоставление заведомо недостоверной информации и за несвоевременную подачу отчета «упрощенца» могут оштрафовать на 500 рублей за каждого застрахованного.

В ФСС отчет следует подать до 25 числа, если отчет сдается в электронном виде и до 20, если в бумажном. С численностью свыше 25 отчет подается в электронной форме. По этой отчетности также введены штрафы из расчета за каждое застрахованное лицо. Один раз в году ИП сдают отчет по стажу СЗВ-СТАЖ с ОДВ-1 до 01 марта.

Кассовая дисциплина

Кассовая дисциплина для ООО и ИП на упрощенке – это набор правил ведения кассовых отчетов, лимитов остатков наличных в кассе, выдачи и хранения наличных. Для УСН предусмотрен упрощенный порядок ведения кассы. Используются следующие документы:

- Приходный ордер оформляется при получении денег в кассу.

- Расходный ордер оформляется при расходовании денег из кассы.

- Кассовая книга, в которую заносятся данные по всем ордерам, форма КО-4.

- Платежные ведомости для выдачи денег по спискам, например, зарплат.

- Книга учета ведется, если работает несколько кассиров.

Максимальный размер расчетов по кассе для УСН установлен в размере 100 тысяч рублей. С 30 ноября 2021 года упрощены правила выдачи наличных денег под отчет, теперь в приказ о выдаче можно включить несколько человек. Также убрали сроки сдачи по авансовым отчетам, организация сама вправе устанавливать сроки для оформления отчета. Увеличились штрафы за неправильное ведение кассы.

По новым правилам проверка ККТ будет охватывать 3 года, вместо годовой отчетности, как это было ранее. Оперативная проверка может повторяться несколько раз и длиться в особых случаях до 40 дней, если поступают жалобы от покупателей. Проверяется не только факт фиксации расчетов, но и полноту указываемой при этом выручки. Для злостных нарушителей будут введены такие меры, как приостановка деятельности и блокировка кассового аппарата.

Трудоемкость учета и отчетность на УСН

Отчетность при использовании упрощенной системы налогообложения невелика, это Книга учета доходов и расходов (КУДиР). По итогам года необходимо сдавать декларацию, а каждый квартал производить авансовые платежи на основании предварительных расчетов.

В КУДиР собираются и хранятся все документы, которые подтверждают получение доходов и расходов (чеки, квитанции, накладные и т.д.) – это для ИП. Организации же обязаны вести бухгалтерский учет. Несмотря на применение упрощенной системы налогообложения, бухгалтерский учет для юридических лиц на УСН требует объемной работы. Это и расчет налога на прибыль, и заполнение бухгалтерских регистров на основании первичных документов. Но все равно документооборот на УСН гораздо меньше чем на ОСНО.

Споры плательщиков УСН с налоговыми и судебными органами

О спорах с налоговиками и судебными инстанциями по искам ИФНС ходят легенды, но все они не касаются тех, кто выбрал УСН по доходам. На этом режиме не надо доказывать правоту отнесений каких-либо расходов, ведь налог начисляется, исходя только из выручки.

При УСН Доходы минус Расходы редко доходит до серьезных споров с налоговой службой, так как проверки плательщиков УСН крайне редки, ведь они не платят НДС, из-за которого в основном споры и возникают.

Возможность работы плательщиков УСН с налогоплательщиками на других режимах

Возможность работать с партнерами, находящимися на ОСНО для «упрощенцев» ограничена, так как они не являются плательщиками НДС. Это огромный минус, который некоторые организации пытаются компенсировать низкой ценой своего продукта.

Объект налогообложения на УСН

Объектом налогообложения на УСН является или доход или доход за вычетом расходов. Ограничением является только деятельность простых товариществ, которые могут выбрать УСН только по доходам минус расходы, как и лица, действующие по договору доверительного управления.

По базе «Доходы» ставка 1-6%, а до конца 2023 года для ИП может быть 0%. Это гораздо ниже, чем при выборе базы «Доходы минус Расходы» – 15%. Но ставка по этой базе может доходить до 5% по самостоятельному решению регионов, а также до 3% для предпринимателей и компаний, осуществляющих деятельность на территории Крыма. Есть определенный список расходов, который закреплен в ст. 346.16 НК РФ.

Есть также список расходов, не включаемый в расчет базы в целях налогообложения. Применить для учета в расходной части нельзя, например, командировочные расходы, расходы на личные нужды, на рекламу, потери от брака, порчи, хищения и т.д. В список принимаемых к учету расходов относят затраты на материалы, ОС, оборудование, занятые в процессе производства, на товары, используемые в дальнейшем для перепродажи и на зарплату сотрудникам, кроме учредителей и самому себе.

Налоговая база на УСН

Налоговой базой для расчета УСН по Доходам признаются доходы от реализации продукции собственных производств, товаров, приобретенных для перепродажи, доход за реализованные работы и услуги и выручка от продажи каких-либо прав (имущественных). Также в этот список включены внереализационные расходы, указанные в ст. 250 НК РФ – это безвозмездно полученное имущество, прибыль от курсовой разницы, от процентов по банковским счетам, займам, от ценных бумаг и т.д. База подсчитывается нарастающим итогом по кварталам.

Налог для УСН 2021

В 2021 году налог по упрощенной системе налогообложения претерпел глобальные изменения. Это коснулось лимитов, ставок, порядка подачи декларации и многого другого. Максимально возможная налогооблагаемая база теперь равна 200 млн. руб., причем каждый год теперь лимиты будут индексироваться.

Налоговый и отчетный периоды на УСН, подача декларации

Налоговым периодом в целях ведения учета по УСН считается календарный год. Отчетным периодом для целей УСН признается один квартал, полугодие и период 9 месяцев. В эти временные промежутки производится отчисление авансовых платежей по налогу без предоставления декларации.

Годовая декларация подается организациями до конца марта следующего за отчетным года, а предпринимателями до конца апреля, следующего за отчетным года.

Источник: www.companyexpert.ru

Основные средства при УСН

В перечень расходов (статья 346.16 НК РФ), которые может учесть плательщик налога УСН, входят расходы на приобретение, сооружение и изготовление основных средств, а также на их достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение. Расходы на приобретение ОС значительны, поэтому ошибки в учете могут дорого обойтись налогоплательщику. Посмотрим, как правильно учесть расходы.

Основные средства — это часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг), для управления организацией или сдачи в аренду, сроком полезного использования (СПИ) более 12 месяцев. Первоначальную стоимость объекта для отнесения к основным средствам для целей бухучета организация устанавливает самостоятельно — нижнюю границу стоимости можно установить не выше 40 000 рублей.

Налоговый учет ОС ведут только упрощенцы на УСН «доходы минус расходы». В состав ОС включается имущество, которое признается амортизируемым в соответствии со ст. 346.16 НК РФ. Должны соблюдаться следующие условия:

- имущество находится в собственности или является неотделимым улучшением арендованного имущества;

- имущество используется для получения дохода;

- срок полезного использования превышает 12 месяцев;

- первоначальная стоимость ОС превышает 100 000 рублей (40 000 рублей — до 2016 года);

Налоговый кодекс предписывает включать в первоначальную стоимость объекта ОС расходы на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования. Дополнительные расходы, которые включаются в первоначальную стоимость ОС, — это расходы на госпошлину, монтаж, ремонт (если приобретенное ОС требует ремонта) и так далее.

Теперь посмотрим, как правильно отнести основные средства на налоговые расходы

Если организация работает на УСН «Доходы», стоимость купленных или созданных ОС не списывается в расходы. Если же объект налогообложения «доходы минус расходы», стоимость имущества уменьшает налоговую базу. Для этого важно выполнение следующих условий:

- ОС введено в эксплуатацию ;

- оплачено поставщику;

- поданы документы на регистрацию (для ОС, требующих государственной регистрации);

- расходы документально подтверждены, а имущество фактически используется в деятельности для получения дохода.

Помните, что для ОС, приобретенных во время применения УСН, и для ОС, приобретенных в период до применения УСН, порядок признания в расходах разный.

Сначала разберем ситуацию, когда основное средство приобретается в период применения УСН

Алгоритм признания в расходах для таких ОС:

- следим за выполнением всех вышеперечисленных условий;

- определяем, сколько отчетных дат осталось до конца года (это 31.03, 30.06, 30.09, 31.12);

- делим первоначальную стоимость ОС на количество отчетных дат, оставшихся до конца года;

- получившуюся после деления сумму включаем в расходы последними числами отчетных периодов.

Пример 1.

15 августа приобрели компьютер стоимостью 60 000 рублей, оплатили его поставщику и стали использовать в предпринимательской деятельности. До конца года две отчетных даты: 30 сентября и 31 декабря. Этими двумя датами по 30 000 рублей (60 000 руб. / 2 = 30 000 руб.) включаем стоимость компьютера в расходы.

Срок полезного использованния объекта ОС не влияет на порядок учета. В том числе, если приобретенный объект уже был в эксплуатации у другой компании.

Пример 2.

В декабре 2020 года приобретено оборудование стоимостью 38 000 руб. Его транспортировка, монтаж и настройка обошлись в 10 000 рублей. В итоге первоначальная стоимость ОС составила 48 000 руб. Монтаж оборудования закончился в январе 2021 года, и тогда же оборудование было введено в эксплуатацию и стало использоваться в предпринимательской деятельности.

48 000 руб. /4 = 12 000 руб.

31 марта, 30 июня, 30 сентября и 31 декабря 2021 года в расходы будет включено по 12 000 рублей.

Теперь рассмотрим порядок учета стоимости основных средств, приобретенных до перехода на упрощенку

Основные средства, приобретенные до перехода на УСН принимаются к учету по остаточной стоимости. Определим остаточную стоимость ОС по данным налогового учета по состоянию на начало первого года применения УСН. Она определяется:

- при переходе с ОСНО — цена приобретения (сооружения, изготовления) – амортизация, начисленная по данным налогового учета;

- при переходе с ЕНВД — цена приобретения (сооружения, изготовления) – амортизация, начисленная по данным бухучета.

Если имущество на момент перехода на УСН не оплачено полностью, к учету нужно принять лишь оплаченную часть остаточной стоимости. Для этого распределите сумму оплаты между остаточной стоимостью и амортизационными отчислениями по формуле:

Остаточная стоимость ОС для отражения в учете = Остаточная стоимость ОС на дату перехода / Первоначальная стоимость ОС × Оплаченная часть стоимость ОС

Включение в расходы стоимости ОС, приобретенных до перехода на УСН, зависит от срока полезного использования. Речь идет о том сроке, который установлен при вводе объекта в эксплуатацию, а не о том, который осталось доработать. В зависимости от срока полезного использования возможны три ситуации.

- При сроке полезного использования до 3 лет включительно остаточная стоимость ОС включается в расходы в течение первого календарного года применения УСН равными долями на дату окончания каждого отчетного периода: 31 марта, 30 июня, 30 сентября и 31 декабря.

Пример 3.

При приобретении копировального аппарата установлен срок полезного использования 3 года.

1 января 2020 года организация перешла на УСН. Остаточная стоимость копировального аппарата по данным налогового учета равна 42 000 рублей.

Организация отразит в расходах 31 марта, 30 июня, 30 сентября и 31 декабря 2020 года по 10 500 рублей (42 000 руб. /4 = 10 500 руб.) при условии, что отсутствует задолженность перед поставщиком копировального аппарата.

- При сроке полезного использования свыше 3 лет и до 15 лет включительно в первый год применения УСН включается в расходы 50% остаточной стоимости ОС, во второй год — 30% и в третий год — 20%. Отнесение на расходы производится равными долями: 31 марта, 30 июня, 30 сентября и 31 декабря.

Пример 4.

1 января 2020 года организация перешла с ОСНО на УСН. Остаточная стоимость автомобиля со сроком полезного использования 4 года (48 месяцев) на 1 января 2020 года составила 600 000 рублей. В течение 2020 года в расходах учитывается 50% остаточной стоимости автомобиля.

600 000 руб. × 50% = 300 000 руб.

300 000 руб. / 4 = 75 000 руб.

31 марта, 30 июня, 30 сентября и 31 декабря включается в расходы по 75 000 руб.

В течение 2021 года в расходах учитывается 30% остаточной стоимости автомобиля.

600 000 руб. × 30% = 180 000 руб.

180 000 руб. / 4 = 45 000 руб.

31 марта, 30 июня, 30 сентября и 31 декабря включается в расходы по 45 000 руб.

В течение 2022 года в расходах учитывается 20% остаточной стоимости автомобиля.

600 000 руб. × 20% = 120 000 руб.

120 000 руб. / 4 = 30 000 руб.

31 марта, 30 июня, 30 сентября и 31 декабря включается в расходы по 30 000 руб.

- При сроке полезного использования свыше 15 лет остаточная стоимость ОС включается в расходы равными долями последними числами отчетных периодов в течение первых 10 лет применения УСН.

Пример 5.

1 января 2020 года организация перешла с ОСНО на УСН. До перехода на УСН организация приобрела здание, остаточная стоимость которого на 01.01.2020 составила 10 млн рублей.

В течение 10 лет, с 2020 года по 2029 год, организация включит в расходы остаточную стоимость ОС последними числами отчетных дат (31 марта, 30 июня, 30 сентября и 31 декабря) равными долями по 10 000 000 руб. / 10 лет / 4 = 250 000 рублей.

При переходе с ОСНО на УСН дополнительно появляется обязанность восстановить налог, принятый к вычету. НДС восстанавливается не целиком, а пропорционально остаточной стоимости ОС в последнем квартале перед переходом и учитывается среди прочих расходов.

Пример 6.

Организация на ОСНО в 2016 году приобрела производственную линию стоимостью 500 000 рублей, в том числе НДС 20%. НДС в размере 100 000 рублей (500 000 × 20%) был полностью принят к вычету. С 01.01.2020 организация переходит на УСН. Остаточная стоимость объекта ОС на момент перехода составляет 300 000 рублей.

НДС нужно восстановить в сумме 60 000 рублей (100 000 рублей × 300 000 рублей / 500 000 рублей).

Выручку от реализации и выбытия основного средства нельзя уменьшить на любые расходы, связанные с его выбытием. То же самое, если выбытие ОС произошло по причинам, которые не зависят от организации: похищение, пожар, затопление и т.п., а расходы на его приобретение списаны не полностью.

Пример 7.

В 1 квартале организация приобрела сооружение стоимостью 1 млн рублей, выполнив все условия, необходимые для включения в расходы стоимости ОС. 31 марта в расходах учтено 1 000 000 / 4 = 250 000 рублей.

1 апреля этого же года сооружение уничтожено стихией. В этом случае организация не сможет учесть в расходах оставшиеся 750 000 рублей, так как не выполняется одно из условий для признания расходов: ОС перестало использоваться в деятельности организации.

Как быть, когда основные средства приобретается в рассрочку?

Стоимость имущества, приобретенного в рассрочку, можно списывать на затраты по мере оплаты. Но учитывать уплаченную сумму сразу в текущем квартале нельзя — ее надо разделить по оставшимся до конца года отчетным периодам. То есть поступать по аналогии с тем, как если бы учитывали полностью полученное ОС. Если же до конца года задолженность погасить не удастся, то неоплаченные части переходят на следующий год и учитываются в том же порядке.

Разберем этот алгоритм на примерах.

Пример 8.

2 сентября 2020 года организация приобрела в рассрочку, приняла к учету и стала использовать в своей деятельности катер стоимостью 3 600 000 рублей, оплатив при этом продавцу 600 000 рублей. По условиям договора организация должна ежеквартально погашать задолженность в сумме 600 000 рублей. Рассмотрим, в каком размере будут учитываться в расходах затраты на приобретение катера.

30 сентября 2020 года в расходы включается половина оплаченной суммы 600 000 рублей / 2 = 300 000 рублей. Оставшаяся половина учитывается в расходах 31 декабря 2020. Кроме того, в 4 квартале 2020 года организация перечислит еще 600 000 рублей, которые тоже должны быть учтены в расходах. В итоге 31 декабря 2020 года организация отразит в расходах 300 000 руб. + 600 000 руб. = 900 000 руб.

В 2021 году организация ежеквартально перечислит продавцу катера по 600 000 рублей.

600 000 рублей, уплаченные в 1 квартале, будут отнесены на расходы равными долями — по 150 000 рублей = 600 000 руб. /4, последними числами четырех отчетных дат: 31 марта, 30 июня, 30 сентября и 31 декабря.

600 000 рублей, уплаченные во 2 квартале, будут отнесены на расходы равными долями по 600 000 руб. / 3 = 200 000 руб. последними числами трех отчетных дат 30 июня, 30 сентября и 31 декабря.

600 000 рублей, уплаченные в 3 квартале, будут отнесены на расходы равными долями по 600 000 руб./ 2 = 300 000 руб. последними числами двух отчетных дат 30 сентября и 31 декабря.

600 000 рублей, уплаченные в 4 квартале, будут отнесены на расходы единовременно 31 декабря.

В результате в 2021 году в расходах учитывается:

31 марта: 150 000 рублей

30 июня: 150 000 + 200 000 = 350 000 рублей

30 сентября: 150 000 + 200 000 + 300 000 = 650 000 рублей

31 декабря: 150 000 +200 000 + 300 000 + 600 000 = 1 250 000 рублей

С приобретением разобрались. Осталось выяснить, что произойдет при выбытии основных средств

Стоимость выбывающих объектов ОС, которая была недоамортизированна , подлежит списанию с бухучета организации. Операция формируется на дату выбытия проводками: Дт 02 Кт 01 и Дт 91 КТ 01.

Разные основания выбытия ОС могут повлечь разные налоговые последствия.

Рассмотрим несколько ситуаций. Прежде всего, нужно отделить случаи выбытия ОС, при которых происходит передача права собственности от тех случаев, когда право собственности не передается.

В случаях, когда право собственности на объект основных средств не передается (ликвидировано, похищено, уничтожено стихией и т д.), расходы восстанавливать не нужно и подавать уточненные декларации тоже.

Когда происходит передача права собственности (продажа, дарение, передача в уставный капитал другой организации и т д.), расходы на приобретение ОС не придется восстанавливать в следующих случаях:

- передача права собственности на ОС со сроком полезного использования до 15 лет включительно произошла по истечении 3 и более лет после окончания года, в котором стоимость ОС включена в расходы.

- передача права собственности на ОС со сроком полезного использования более 15 лет произошла по истечении 10 и более лет после окончания года, в котором стоимость ОС включена в расходы.

В остальных случаях расходы на приобретение (сооружение, изготовление и т д.) ОС придется исключить из налоговых расходов, включив вместо них амортизацию, начисленную по правилам Главы 25 НК РФ. Пересчитать налоговую базу нужно за весь период пользования объектом. Ту часть стоимости, которая не будет отнесена на расходы путем начисления амортизации, учесть для целей налогообложения УСН не получится.

При этом необходимо подать уточненные декларации по УСН за все налоговые периоды, в которых база пересчитывается и доплатить налог в бюджет. Также надо доплатить пени за период просрочки и внести исправления в КУДиР за текущий год.

Пример 9.

- Исключаются из расходов затраты на приобретение ОС в сумме 24 000 руб.

- Включается в расходы амортизация в сумме 2 000 руб.

- Исключаются из расходов затраты на приобретение ОС в сумме 24 000 руб. × 2 = 48 000 руб.

- Включается в расходы амортизация за июнь-сентябрь в сумме 2 000 руб. × 4 = 8 000 руб.

- Исключаются из расходов затраты на приобретение ОС в сумме 24 000 руб. × 3 = 72 000 руб.

- Включается в расходы амортизация за июнь-декабрь в сумме 2 000 руб. × 7 = 14 000 руб.

Вопрос о том, можно ли при продаже ОС учесть в расходах его остаточную стоимость, — спорный. Из кодекса прямо не следует, что этого делать нельзя, но Минфин и ФНС считают, что это запрещено, так как перечень расходов при УСН ограничен, и такой вид расходов, как остаточная стоимость ОС, в нем не предусмотрен. Суды решают этот вопрос по-разному — иногда упрощенцам удается доказать, что они имели право списать и амортизацию, и остаточную стоимость ( решение Арбитражного суда Ямало-Ненецкого автономного округа от 06.02.2018 по делу № А81-8554/2017 , постановление Арбитражного суда Центрального округа от 23.06.2017 № Ф10-1838/2017 по делу № А54-5594/2016 ).

Учет основных средств при УСН «Доходы»

Упрощенцы, которые выбрали УСН «Доходы» не могут учитывать никаких расходов для целей налогообложения. Поэтому уменьшить налог за счет расходов, связанных с приобретением ОС, тоже не могут. Но это не значит, что объекты основных средств можно игнорировать — вести учет все-таки придется.

Остаточная стоимость основных средств важна как критерий или ограничение, позволяющее перейти на УСН и применять его. Соблюдать его должны все упрощенцы, независимо от выбранного объекта налогообложения. Порог остаточной стоимости ОС в 2020 году составляет 150 млн рублей и рассчитывается по данным бухучета.

При продаже ОС организации и предприниматели на УСН 6% учитывают поступления от реализации в общем порядке.

Источник: www.b-kontur.ru

Правила расчета налога на УСН, объект доходы минус расходы

В общем случае ставка, установленная Налоговым Кодексом — 15%, но региональными властями могут быть установлены сниженные ставки по определенным видам деятельности.

Формула расчета налога.

Доходы минус расходы, умножить на ставку 15%.

Минимальный налог по итогам года.

При расчете налога по итогам года нужно сравнить сумму исчисленного налога с суммой минимального налога, который рассчитывается как доходы (без учета расходов), умноженные на 1%. Если сумма налога, рассчитанного в общем порядке, меньше минимального, то нужно начислить минимальный налог.

При расчете авансового платежа по итогам 1 квартала (1 полугодия, 9 месяцев) такая проверка не производится: если авансовый платеж, рассчитанный в обычном порядке, меньше минимального налога, то платится авансовый платеж, рассчитанный в обычном порядке, а если налоговая база меньше или равна нулю, то авансовый платеж не платится вообще.

Уплата налога.

Авансы по налогу нужно платить ежеквартально до 25 числа месяца, следующего за отчетным кварталом.

Налог по итогам года: юрлица — до 31 марта, ИП — до 30 апреля, следующего за отчетным годом.

Декларация.

Декларацию нужно сдавать 1 раз в год, по итогам года: юрлица — до 31 марта, ИП — до 30 апреля, следующего за отчетным годом.

Как рассчитать доходы.

Доходы рассчитываются кассовым методом: по оплате.

Оплата покупателей за реализованные товары (работы, услуги) признается доходом.

Авансы от покупателей также признаются доходом.

Взаимозачет (и оплата имуществом) тоже признаются доходом.

Отгрузка без оплаты НЕ признается доходом.

Как рассчитать расходы.

Принимаемые и не принимаемые расходы.

Перечень расходов, которые можно учитывать в расходах для расчета налога приведен в статье 346.16 Налогового Кодекса. Перечень закрытый и если какой-то расход там не поименован, то его нельзя принимать в расчет налога.

- представительские расходы;

- затраты на проведение специальной оценки условий труда;

- подписка на бухгалтерские и иные печатные издания;

- расходы на оплату услуг по управлению финансово-хозяйственной деятельность(управляющий-ИП);

- расходы на оплату услуг, по ведению кадрового учета (при отсутствии отдела кадров)

- расходы в виде платы за получение выписки из ЕГРЮЛ;

- расходы ИП на оплату своего обучения;

- расходы на оплату услуг по уборке и вывозу снега с прилегающей территории, а также другие расходы, связанные с благоустройством;

- расходы на доведение товаров до состояния, в котором они пригодны для реализации; по достройке, переоборудованию (например, ремонт офисного помещения, приобретенного для перепродажи);

- бонусы покупателям за объем покупок.

Общий порядок учета расходов

Расходы рассчитываются кассовым методом.

В общем случае должны выполняться следующие условия:

- расходы оплачены;

- расходы направлены на получение дохода и подтверждены документами;

- расходы фактически понесены (учтены в бухгалтерском учете, не являются авансами);

- расходы поименованы в статье 346.16 НК РФ

Особый порядок учета себестоимости товаров для перепродажи.

Оплаченные товары для перепродажи можно учесть в расходах только после отгрузки покупателю.

Особый порядок учета основных средств в расходах.

Порядок учета расходов по ОС (приобретенных в период применения УСН) зависит от квартала, в котором выполнены два условия: ОС оплачено и введено в эксплуатацию.

Если ОС оплачено и введено в эксплуатацию в 1 квартале, то его стоимость принимается в расходы равномерно: в 1 квартале — ¼, во 2 квартале — ¼, в 3 квартале — ¼, в 4 квартале ¼.

Если ОС оплачено и введено в эксплуатацию во 2 квартале, то его стоимость принимается в расходы равномерно: во 2 квартале — ⅓, в 3 квартале — ⅓, в 4 квартале ⅓.

Если ОС оплачено и введено в эксплуатацию в 3 квартале, то его стоимость принимается в расходы равномерно: в 3 квартале — ½, в 4 квартале ½.

Если ОС оплачено и введено в эксплуатацию в 4 квартале, то его стоимость принимается в расходы сразу.

Порядок учета материалов в расходах.

Материалы для нужд офиса учитываются в расходах при соблюдении условий: оплачены, приняты к учету. Факт списания на расходы (использования для нужд офиса) роли не играет.

Порядок учета заработной платы и НДФЛ в расходах.

Расходы на оплату труда (за вычетом НДФЛ) нужно включать в расходы на дату выплаты работникам, НДФЛ раз в месяц на дату перечисления в бюджет.

Порядок учета авансов в расходах.

Выданные авансы в расходах не учитываются

Порядок учета убытков прошлых лет.

Убытки, полученные в прошлых периодах, можно переносить на будущее в течение 10 лет. Это убытки можно учесть в расходах только по итогам года: при расчете авансовых платежей убытки не учитываются.

Порядок учета разницы между минимальным налогом и налогом, рассчитанным в обычном порядке.

Разницу можно учесть в расходах при расчете налога за следующие года, но только по итогам года: при расчете авансовых платежей данная разница не учитывается.

Источник: finver.ru

Уменьшать или не уменьшать? Разбираем, что делать, если компания на УСН «Доходы минус расходы» продала объект основных средств

Представим ситуацию: компания на УСН «Доходы минус расходы» досрочно продаёт объект основных средств — например, станок. Можно ли уменьшить доход от продажи на остаточную стоимость техники? Разбираем позицию Минфина РФ и судебную практику.

Продажа объектов основных средств может считаться досрочной, если объекту меньше 10 лет или меньше 3 лет (при сроке полезного использования до 15 лет).

Можно ли при досрочной продаже уменьшить доходы от реализации основного средства на его остаточную стоимость?

Позиции Минфина и судов

- Что говорит закон.

При досрочной продаже (передаче) объекта основных средств налоговую базу по режиму УСН «Доходы минус расходы» надо пересчитать с учётом 25 главы НК РФ.

В этой главе есть норма, по которой доходы от продажи основного средства можно уменьшить на остаточную стоимость (пп. 1 п. 1 ст. 268 НК РФ).

- Позиция налоговой и Минфина.

Однако контролирующие органы занимают «пробюджетную» позицию: они считают, что уменьшать доходы налогоплательщика от продажи основных средств на их остаточную стоимость нельзя.

Мы нашли судебные акты, в которых суды придерживаются следующей позиции: при досрочной продаже налогоплательщик может применить пп. 1 п. 1 ст. 268 НК РФ и уменьшить доходы от продажи объекта основных средств на его остаточную стоимость.

Ниже несколько судебных актов, где обозначена эта позиция:

- решение Арбитражного суда Удмуртской Республики от 19.11.2018 г. по делу № А71-2770/2018 (Постановлениями 17 ААС от 25.02.2019г. и АС Уральского округа от 13.06.2019 оставлено без изменения);

- постановление ФАС Уральского округа от 14.11.2012 № Ф09-10644/12 и ФАС Дальневосточного округа от 19.06.2008 № Ф03-А80/08-2/1669 (оставлено в силе определением ВАС РФ от 27.10.2008 № 13621/08)

- решение Арбитражного суда Удмуртской Республики от 19.11.2018г. по делу № А71-2770/2018 (Постановлениями 17 ААС от 25.02.2019г. и АС Уральского округа от 13.06.2019 оставлено без изменения).

Впрочем, ранее встречалась и другая судебная практика — например, постановления ФАС Уральского округа № Ф09-4976/07-С3 и ФАС Поволжского округа № А57-181/06-7. В документах говорится, что остаточная стоимость проданных объектов основных средств не входит в перечень расходов.

Проблема переплат

Если налогоплательщик будет действовать, опираясь на позицию Минфина, как тогда возвращать переплату по налогу с учётом трёхлетнего срока?

Минфин в одном из своих писем (от 15.03.2013 № 03-11-06/2/8060) рассматривает ситуацию одного из налогоплательщиков. Вводные данные такие:

- Компания применяет УСН «Доходы минус расходы». Они продали основные средства, которым меньше 10 лет, то есть, это считается досрочной продажей.

2. Организации надо предоставить уточнённые налоговые декларации за 2005-2010 гг.

Компания предоставила декларации за пять лет, и в результате получилось, что у них образовалась переплата по налогу. Тогда возник логичный вопрос: может ли организация зачесть переплату в счёт текущих налогов или просто вернуть деньги на расчётный счёт?

Минфин ответил, что заявление о зачёте или о возврате переплаты можно подать в течение трёх лет со дня уплаты этой суммы.

Но, как считает министерство, переплаты по налогу не возникает, если компания продаёт основное средство со сроком полезного использования больше 15 лет и до истечения 10 лет с момента покупки / создания.

И здесь главная загвоздка. Как так — переплаты не возникает? А в 2006-2010 годах, когда в расходах будет дополнительно учтена амортизация, которой раньше не было? Ответа на этот вопрос нет.

При всём этом в определении Конституционного Суда РФ от 21.06.2001 № 173-О значится, что если три года со дня уплаты налога прошло, компания всё равно может обратиться в суд за возвратом денег из бюджета.

Но иногда всё-таки пересчёт нужен

Ещё один интересный момент: если компания или ИП поменяли налоговый режим и купили основное средство до перехода на УСН, то пересчитывать доходы всё-таки надо.

Об этом говорится в одном определении Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации: налогоплательщик купил основное средство, применяя ЕНВД, а затем перешёл на УСН «Д-Р». И у него есть право уменьшить доходы от продажи на сумму покупки (определение от 18.05.2020 № 304-ЭС20-1243 по делу № А70-829/2019).

И такая же позиция прослеживается в постановлениях по другим делам:

- постановление Арбитражного суда Западно-Сибирского округа от 17.11.2020 по делу № А70-246/2020;

- постановление Арбитражного суда Уральского округа от 28.09.2020 № Ф09-4902/20 по делу № А76-45480/2019.

И последнее: Скорректировать налоговый учёт при «досрочной» продаже основного средства, приобретенного на УСН «Доходы минус расходы» необходимо также, если на дату реализации (передачи) основного средства уже сменился объект налогообложения по УСН на «доходы» (Письма Минфина России от 26.03.2009 № 03-11-06/2/50, от 26.03.2009 № 03-11-06/2/51, от 27.02.2009 N№ 03-11-06/2/30). Сам факт изменения объекта налогообложения на «доходы» основанием для пересчета налоговых обязательств не является (Письма Минфина России от 13.08.2012 № 03-11-11/240, от 31.03.2010 № 03-11-06/2/46).

Если пропустили семинар Виктора Иваницкого «Налоговая осень: основные изменения законодательства в 2021 году» — приобретайте запись по ссылке .

Источник: osnova.capital

Смена объекта налогообложения при УСН в «1С:Бухгалтерии 8»

Налогоплательщик, применяющий УСН, по своему желанию с начала следующего налогового периода (календарного года) может поменять объект налогообложения: «доходы» или «доходы, уменьшенные на величину расходов». Эксперты 1С рассказывают о порядке смены объекта налогообложения при УСН, об особенностях признания расходов в соответствии с законодательными нормами и о том, какие учетные операции требуется отразить в программе «1С:Бухгалтерия 8» редакции 3.0 при переходе на УСН с объектом «доходы, уменьшенные на величину расходов».

Смена объекта налогообложения при УСН

- доходы;

- доходы, уменьшенные на величину расходов.

Подтверждения от ИФНС не требуется (письмо ФНС России от 15.04.2013 № ЕД-2-3/261). В течение года объект менять уже нельзя.

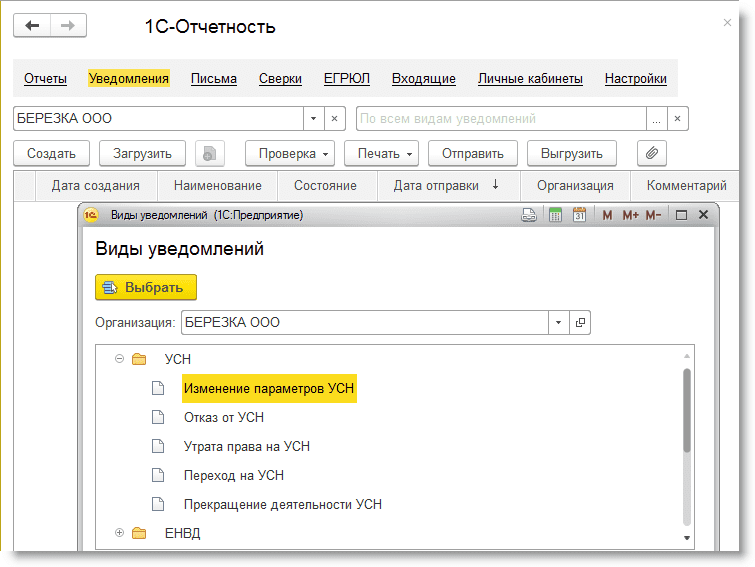

В «1С:Бухгалтерии 8» редакции 3.0 уведомление об изменении объекта налогообложения можно подготовить из рабочего места 1С-Отчетность. Для этого в разделе Уведомления по кнопке Создать из группы УСН следует выбрать форму Изменение параметров УСН (рис. 1), заполнить ее, распечатать (при необходимости), выгрузить в электронном виде и отправить в ИФНС напрямую из программы.

Рис. 1. Уведомление о смене объекта налогообложения при УСН

С начала нового календарного года в регистре Система налогообложения необходимо отразить изменение (раздел Главное — Налоги и отчеты — Система налогообложения).

По гиперссылке История изменений следует перейти в форму списка, создать новую запись регистра (кнопка Создать), где указать дату начала нового налогового периода, с которого меняется объект УСН, и поменять положение переключателя Система налогообложения на Упрощенная (доходы) или Упрощенная (доходы минус расходы).

Меняя объект налогообложения, следует учитывать особенности налогового учета при упрощенной системе налогообложения и связанные с этим переходные моменты.

Налоговый учет при УСН

Для целей исчисления налога, уплачиваемого при УСН, в соответствии со статьей 346.24 НК РФ налогоплательщики ведут учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН.

Форма КУДиР утверждена приказом Минфина России от 22.10.2012 № 135н. C 01.01.2018 следует применять КУДиР в обновленной редакции, с изменениями, внесенными приказом Минфина России от 07.12.2016 № 227н. В решениях «1С:Предприятие» поддерживается возможность ведения КУДиР по обновленной форме.

В целях применения УСН доходы и расходы признаются кассовым методом. Это означает, что:

- датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом (п. 1 ст. 346.17 НК РФ);

- расходами признаются затраты после их фактической оплаты с учетом особенностей, указанных в пункте 2 статьи 346.17 НК РФ.

В программе отчет Книга учета доходов и расходов УСН заполняется автоматически на основании данных налогового учета расчетов при УСН. Налоговый учет расчетов при УСН организован в специальных регистрах подсистемы УСН. Это регистры накопления:

- Книга учета доходов и расходов (раздел I);

- Книга учета доходов и расходов (раздел II);

- Зарегистрированные оплаты основных средств (УСН);

- Книга учета доходов и расходов (НМА);

- Зарегистрированные оплаты нематериальных активов (УСН);

- Книга учета доходов и расходов (раздел IV);

- Книга учета доходов и расходов (раздел V);

- Расходы при УСН;

- Расходы, уменьшающие налог по отдельным режимам налогообложения;

- Прочие расчеты.

А также регистры сведений:

- Расчет налога, уплачиваемого при УСН;

- Расшифровка КУДиР;

- Первоначальные сведения НМА (налог. учет УСН);

- Первоначальные сведения ОС (налог. учет УСН).

Записи в специальных регистрах УСН вводятся, как правило, автоматически при проведении документов, которыми регистрируются операции.

При УСН «доходы минус расходы» в КУДиР учитываются доходы и расходы, уменьшающие доходы (ст. 346.16 НК РФ). Для целей налогового учета задействуется большинство регистров подсистемы УСН.

При УСН «доходы» в КУДиР учитываются доходы и расходы, уменьшающие сумму исчисленного налога (п. 3.1 ст. 346.21 НК РФ). Налоговый учет ведется только с использованием регистров:

- Книга учета доходов и расходов (раздел I) (в части доходов);

- Книга учета доходов и расходов (раздел IV);

- Книга учета доходов и расходов (раздел V);

- Расходы, уменьшающие налог по отдельным режимам налогообложения;

- Расчет налога, уплачиваемого при УСН.

1С:ИТС

Подробнее о том, как организовать налоговый учет при УСН, см. в справочнике «Учет при применении УСН» раздела «Бухгалтерский и налоговый учет».

При переходе с УСН «доходы минус расходы» на УСН «доходы» часть регистров подсистемы УСН просто перестает использоваться.

Переход на УСН «доходы минус расходы» сложнее: подключаются незадействованные ранее регистры, и в некоторых случаях по ним необходимо ввести начальные остатки для корректного ведения налогового учета.

Какие это могут быть случаи? Прежде чем ответить на этот вопрос, рассмотрим особенности признания расходов при смене объекта УСН на «доходы минус расходы».

Признание расходов при смене объекта УСН

По общему правилу при переходе налогоплательщика с УСН «доходы» на УСН «доходы минус расходы» расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения в виде доходов, при расчете налоговой базы не учитываются (п. 4 ст. 346.17 НК РФ).

Именно на основании пункта 4 статьи 346.17 НК РФ Минфин России делает вывод: заработная плата, начисленная за период применения объекта обложения в виде доходов, но выплаченная после смены объекта обложения, в состав расходов не включается (см., например, письмо от 26.05.2014 № 03-11-06/2/24949).

Данный вывод можно распространить и на другие расходы, непосредственно относящиеся к периоду УСН «доходы», но оплаченные в следующем году, после смены объекта налогообложения. Это могут быть, например, расходы:

- на услуги связи;

- в виде процентов по договору займа;

- на аудиторские, бухгалтерские и юридические услуги;

- на командировки и т. п.

Аналогичный вывод Минфин России делает в отношении агентского вознаграждения, выплачиваемого принципалом агенту за реализованные им товары. Если товары реализованы в периоде применения УСН «доходы», а вознаграждение выплачивается в периоде применения «доходы минус расходы», то расходы в виде агентского вознаграждения при исчислении налоговой базы не учитываются (письмо Минфина России от 29.03.2018 № 03-11-11/20015).

В то же время в отношении расходов на приобретение неисключительных прав на использование программного обеспечения Минфин России высказывает иное мнение. При приобретении указанных прав в период применения УСН «доходы» с оплатой их стоимости в рассрочку суммы платежей, уплачиваемые в соответствии с лицензионным договором после перехода на УСН «доходы минус расходы», можно учесть в составе расходов в размере фактически оплаченных сумм (письмо Минфина России от 24.05.2013 № 03-11-06/2/18966). Исходя из условий лицензионного договора, расходы на приобретение неисключительных прав относятся к нескольким налоговым периодам, поэтому правило пункта 4 статьи 346.17 НК РФ в данной ситуации не применяется.

Не применяется это правило и в отношении расходов, предварительно оплаченных при УСН «доходы», но относящихся к периоду УСН «доходы минус расходы» (при условии, что данный вид расходов предусмотрен статьей 346.16 НК РФ). Это могут быть расходы на аренду, интернет-услуги и т. д., оплаченные в прошлом году авансом или посредством обеспечительного платежа. Период, к которому относятся понесенные расходы, определяется договорами, первичными учетными документами, расшифровками и другими подтверждающими документами.

Определенные виды затрат признаются в расходах УСН с учетом особенностей, указанных в пункте 2 статьи 346.17 НК РФ. К таким расходам с особенностями признания в том числе относятся расходы:

- на приобретение сырья и материалов;

- приобретение товаров для дальнейшей реализации;

- приобретение (сооружение, изготовление) основных средств.

Материальные расходы признаются при УСН в момент погашения задолженности, то есть на дату списания денежных средств с расчетного счета налогоплательщика или выплаты из кассы (пп. 1 п. 2 ст. 346.17 НК РФ). Следовательно, если сырье и материалы приобретены в период, когда объектом налогообложения являются доходы, но фактически средства в оплату перечислены контрагенту после смены объекта обложения, такие расходы можно учесть после перехода на УСН «доходы минус расходы» (письмо Минфина России от 26.05.2014 № 03-11-06/2/24949).

В бухгалтерском учете материально-производственные запасы (МПЗ) списываются в расходы в момент отпуска в производство или при ином выбытии. Списание производится в оценке, установленной учетной политикой организации (по себестоимости каждой единицы, по средней себестоимости или способом ФИФО) (п. 16 ПБУ 5/01 «Об утверждении Положения по бухгалтерскому учету „Учет материально-производственных запасов“», утв. приказом Минфина России от 09.06.2001 № 44н).

Расходы по оплате товаров, приобретенных с целью перепродажи, учитываются в расходах по мере их реализации (пп. 2 п. 2 ст. 346.17 НК РФ), так же как и в бухгалтерском учете. Поэтому, если товары оплачены в период применения УСН «доходы», а реализованы после перехода на УСН «доходы минус расходы», стоимость таких товаров может быть учтена в расходах (письмо Минфина России от 31.12.2013 № 03-11-06/2/58778).

Расходы на приобретение (изготовление) основных средств учитываются с момента ввода их в эксплуатацию. В течение года расходы принимаются за отчетные периоды равными долями (п. 3 ст. 346.16 НК РФ).

Если объекты ОС были приобретены, оплачены и введены в эксплуатацию во время применения УСН «доходы», расходы на их приобретение налогоплательщик признать не сможет.

Налоговую базу на такие объекты правомерно уменьшать только в случае, когда основное средство оплачено и приобретено в период применения объекта обложения «доходы», а ввод в эксплуатацию осуществлен после смены объекта обложения (см. письма Минфина России от 18.10.2017 № 03-11-11/68187, от 24.07.2013 № 03-11-11/29209).

Может быть и обратная ситуация, когда основное средство было приобретено в период применения УСН «доходы» с рассрочкой платежа. В этом случае организация после перехода на УСН «доходы минус расходы» имеет право учесть в составе расходов стоимость указанного ОС в части, оплачиваемой после изменения объекта налогообложения (письмо Минфина от 09.12.2013 № 03-11-06/2/53560).

Рассмотрим, как эти ситуации отражаются в «1С:Бухгалтерии 8» (ред. 3.0).

Переход на УСН «доходы минус расходы» в «1С:Бухгалтерии 8»

Чтобы поменять объект налогообложения с «доходы» на «доходы минус расходы», недостаточно в регистре Система налогообложения установить переключатель в положение Упрощенная (доходы минус расходы). Для разного вида расходов в программе потребуется ввести начальные остатки по регистрам налогового учета на конец года, то есть перед переходом на УСН «доходы минус расходы». Перед вводом остатков должны быть выполнены все регламентные операции закрытия месяца за декабрь, включая Реформацию баланса.

ПОМОЩНИК ВВОДА ОСТАТКОВ

Для ввода начальных остатков в «1С:Бухгалтерии 8» редакции 3.0 предназначена специальная обработка Помощник ввода начальных остатков (раздел Главное — Помощник ввода остатков).

Обратите внимание на гиперссылку Дата ввода остатков. Если по организации уже были введены остатки, то дата ввода остатков заполнена, и изменять ее нельзя. После изменения даты ввода остатков старые документы ввода остатков будут перенесены на новую дату, а регламентные операции, входящие в обработку Закрытие месяца, за период, предшествующий дате ввода остатков, перестанут выполняться.

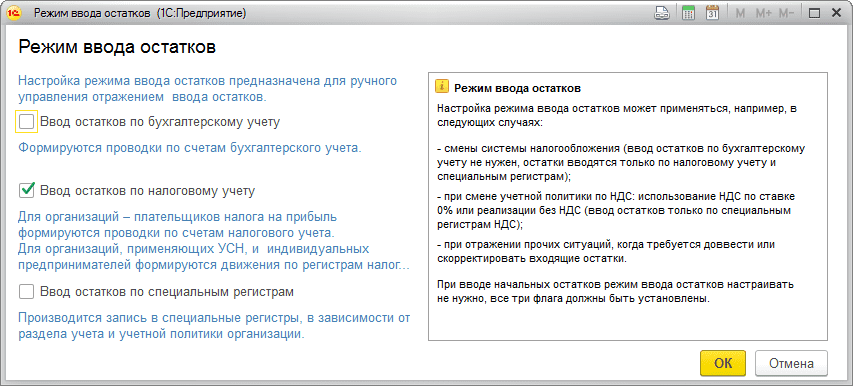

Если дата остатков не установлена, то ее нужно установить на конец года, предшествующего началу учета в программе. Затем в форме помощника следует выбрать счет учета, по которому вводятся остатки, войти в соответствующий раздел учета и нажать на кнопку Создать. В форме документа Ввод остатков по кнопке Режим ввода остатков необходимо перейти в форму режима ввода остатков и установить флаг в положение Ввод остатков по налоговому учету. Флаги Ввод остатков по бухгалтерскому учету и Ввод остатков по специальным регистрам должны быть отключены (рис. 2).

Рис. 2. Режим ввода остатков

После установки режима ввода остатков для каждого нового документа можно поменять дату ввода остатков: ее следует установить концом года, перед сменой объекта УСН. По каким бухгалтерским счетам и по каким разделам учета необходимо вводить остатки? Рассмотрим конкретные ситуации.

РАСХОДЫ НА ОПЛАТУ ТРУДА

Чтобы расходы в налоговом учете учитывались корректно, потребуется ввести начальные остатки по начисленной и невыплаченной зарплате, а также по страховым взносам.

Пример 1

В 2018 году ООО «Березка» применяет УСН с объектом налогообложения «доходы». С 2019 года ООО «Березка» переходит на объект «доходы, уменьшенные на величину расходов». Начисленную зарплату и страховые взносы за декабрь 2018 года ООО «Березка» выплачивает в январе 2019 года.

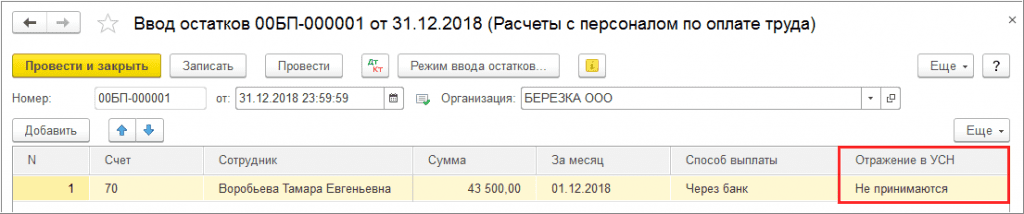

В форме помощника ввода начальных остатков следует выбрать счет 70 «Расчеты с персоналом по оплате труда», войти в одноименный раздел учета и нажать на кнопку Создать. В форме документа Ввод остатков остатки по счету 70 на конец года, предшествующего переходу, вводятся в разрезе всех сотрудников. Чтобы декабрьская зарплата не учитывалась в расходах при выплате (согласно письму Минфина России от 26.05.2014 № 03-11-06/2/24949), в поле Отражение в УСН следует выбрать значение Не принимаются (рис. 3).

Рис. 3. Ввод остатков по зарплате

При проведении документ сформирует движения по регистрам Прочие расчеты и Расходы при УСН.

Аналогичным образом необходимо ввести начальные остатки по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента», а также по всем задействованным субсчетам счета 69 «Расчеты по социальному страхованию и обеспечению».

В январе 2019 года после отражения в программе выплаты зарплаты за декабрь прошлого года наряду с регистром бухгалтерии формируются движения в регистрах накопления подсистемы УСН:

- Книга учета доходов и расходов (раздел I);

- Прочие расчеты;

- Расходы при УСН.

При этом в регистре Книга учета доходов и расходов (раздел I) расходы для целей УСН не отражаются.

Если проводки по зарплате выгружаются из внешней программы сводно, то остатки по счету 70 вводить не нужно.

В этом режиме работы расходы на зарплату в регистрах УСН не учитываются и автоматически не признаются. При этом остатки по налогам и взносам нужно вводить в любом случае.

Расходы на оплату труда автоматически будут отражаться в КУДиР, начиная с выплат за январь 2019 года.

РАСХОДЫ НА ПРИОБРЕТЕНИЕ ОСНОВНЫХ СРЕДСТВ

Сначала рассмотрим пример, когда основное средство было приобретено в период применения УСН «доходы» с рассрочкой платежа.

Пример 2

ООО «Березка» в декабре 2018 года в период применения УСН «доходы» приобретает и вводит в эксплуатацию станок стоимостью 800 000 руб. В декабре 2018 года ООО «Березка» оплачивает только половину стоимости станка. Оставшаяся сумма перечисляется поставщику в январе 2019 года после перехода на УСН «доходы минус расходы».

Оплату станка в декабре 2018 года и в январе 2019 года можно отразить документами учетной системы Списание с расчетного счета, а приобретение — документом Поступление (акт, накладная) с видом операции Основные средства. При этом компания сможет учесть в расходах только 400 000 руб., то есть сумму, уплаченную в 2019 году (письмо Минфина России от 09.12.2013 № 03-11-06/2/53560).

В отношении данного объекта, принятого к учету в период применения УСН «доходы», необходимо ввести остатки по налоговому учету и зарегистрировать оплату 2019 года.

В форме помощника ввода начальных остатков следует выбрать счет 01.01 «Основные средства в организации», войти в раздел учета Основные средства и нажать на кнопку Создать. Для нового документа необходимо установить режим Ввод остатков по налоговому учету и указать дату ввода остатков концом года. По кнопке Добавить в открывшейся форме Основные средства необходимо выбрать основное средство из одноименного справочника. Несмотря на то, что использоваться будут только сведения для целей налогового учета УСН, в документе требуется заполнить данные на всех закладках формы.

На закладке Начальные остатки по данным бухгалтерского учета указывается первоначальная стоимость объекта, стоимость на момент ввода остатков, накопленная амортизация и способ отражения расходов по амортизации.

На закладке Бухгалтерский учет указываются общие сведения и параметры амортизации ОС, которые соответствуют сведениям, указанным при вводе в эксплуатацию документом Принятие к учету ОС.

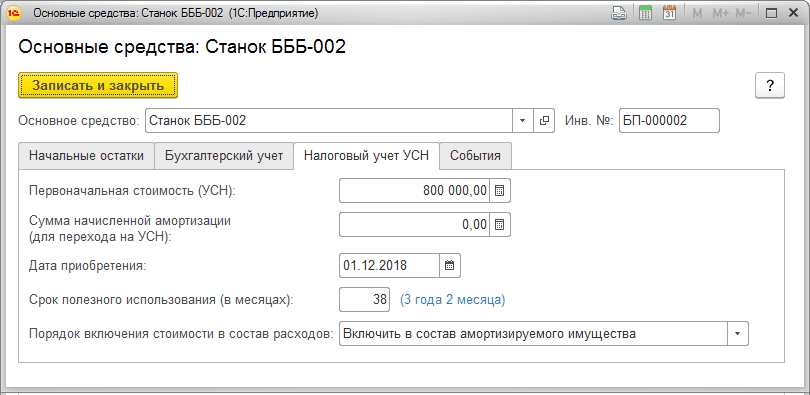

На закладке Налоговый учет заполняются поля (рис. 4):

- Первоначальная стоимость (УСН) — указывается стоимость станка (800 000 руб.);

- Сумма начисленной амортизации (для перехода на УСН) — указывается нулевая сумма;

- Дата приобретения — указывается дата поступления ОС в соответствии с первичными документами поставщика;

- Срок полезного использования в месяцах (соответствует сроку, указанному при принятии к учету);

- Порядок включения стоимости в состав расходов — выбирается значение Включить в состав амортизируемого имущества (п. 4. ст. 346.16 НК РФ).

Рис. 4. Ввод остатков по ОС для целей налогового учета УСН

На закладке События указывается дата принятия к учету ОС и реквизиты документа, с помощью которого ОС введен в эксплуатацию.

При проведении документ сформирует движения по регистру Первоначальные сведения ОС (налог. учет УСН).

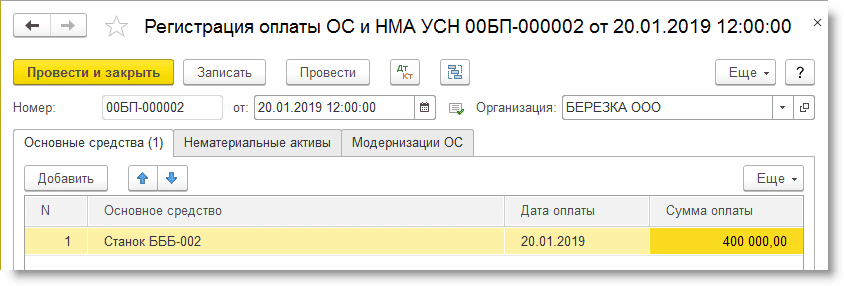

Для регистрации оплаты основных средств и нематериальных активов в программе предназначен документ Регистрация оплаты ОС и НМА для УСН (раздел ОС и НМА) (рис. 5).

Рис. 5. Регистрация оплаты ОС

При проведении документ сформирует запись регистра Зарегистрированные оплаты основных средств (УСН).

По условиям Примера 2 расходы на приобретение станка учитываются в целях определения налоговой базы в I, II, III и IV квартале 2019 года равными частями по 100 000 руб. (400 000 руб. / 4).

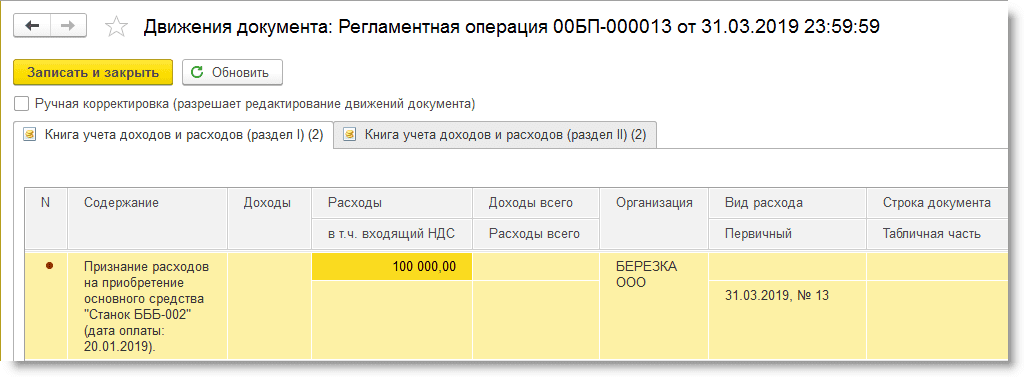

Расходы на приобретение основного средства для целей УСН в программе признаются в конце каждого квартала при выполнении регламентной операции Признание расходов на приобретение ОС для УСН, входящей в обработку Закрытие месяца. При проведении данной регламентной операции вносятся записи о расходах на приобретение основных средств в регистры налогового учета Книга учета доходов и расходов (раздел I) (рис. 6) и Книга учета доходов и расходов (раздел II).

Рис. 6. Признание расходов на приобретение ОС

Теперь рассмотрим пример, когда основное средство было приобретено и оплачено в период применения УСН «доходы», а введено в эксплуатацию после смены объекта.

Пример 3

Организация ООО «Березка» в декабре 2018 года в период применения УСН «доходы» приобрела и оплатила станок стоимостью 485 000 руб. С 2019 года ООО «Березка» перешла на УСН «доходы минус расходы». В январе 2019 года станок введен в эксплуатацию.

Оплату станка в декабре 2018 года можно отразить документом Списание с расчетного счета.

Поскольку ОС поступило в одном периоде, а введено в эксплуатацию — в другом, следует воспользоваться двумя разными документами программы из раздела ОС и НМА:

- в декабре 2018 года — Поступление (акт, накладная) с видом операции Оборудование;

- в январе 2019 года – Принятие к учету ОС. На закладке Налоговый учет (УСН) можно сразу же зарегистрировать оплату 2018 года.

При проведении документа Принятие к учету ОС формируются движения в регистрах подсистемы УСН, поэтому, в отличие от Примера 2, ввод остатков не требуется.

Поскольку основное средство введено в эксплуатацию в периоде УСН «доходы минус расходы», то в соответствии с письмом Минфина России от 18.10.2017 № 03-11-11/68187 расходы на приобретение данного объекта ОС можно учесть при расчете налога в 2019 году. По условиям Примера 3 расходы на приобретение станка автоматически признаются в I, II, III и IV квартале 2019 года равными частями по 121 250 руб. (485 000 руб. / 4).

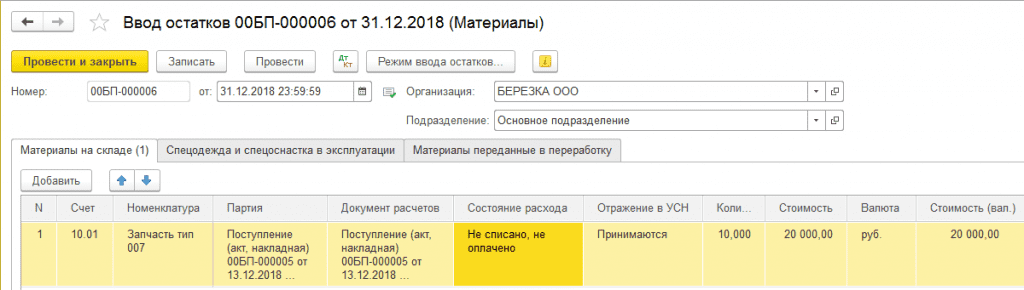

МАТЕРИАЛЬНЫЕ РАСХОДЫ

Рассмотрим пример учета материальных расходов при смене объекта УСН.

Пример 4

Организация ООО «Березка» в декабре 2018 года в период применения УСН «доходы» приобрела материалы на общую сумму 20 000 руб. В этом же месяце материалы были списаны на общехозяйственные расходы. Оплата за материалы была перечислена поставщику в 2019 году после перехода на УСН «доходы минус расходы».

Поступление материалов отражается документом Поступление (акт, накладная) с видом операции Товары (раздел Покупки), а списание материалов на расходы – документом Требование-накладная (раздел Склад). В период применения УСН «доходы» ни тот, ни другой документ не делают движений в регистры подсистемы УСН. Чтобы стоимость материалов была учтена в момент их оплаты в 2019 году (согласно письму Минфина России от 26.05.2014 № 03-11-06/2/24949), для целей налогового учета необходимо ввести начальные остатки.

В форме помощника ввода начальных остатков следует выбрать соответствующий счет 10 «Материалы», войти в одноименный раздел учета и нажать на кнопку Создать. Для нового документа необходимо установить режим Ввод остатков по налоговому учету и указать дату ввода остатков концом года. По кнопке Добавить в открывшейся форме необходимо заполнить табличную часть (рис. 7):

- выбрать счет учета материалов;

- указать наименование из справочника Номенклатура;

- указать документ партии и документ расчетов;

- в поле Состояние расхода следует выбрать значение Не списано, не оплачено;

- в поле Отражение в УСН – Принимаются;

- указать количество и сумму остатков материалов, включая стоимость в валюте расчетов, которые будут приняты к расходам после смены объекта.

Рис. 7. Ввод остатков по материалам

При проведении документ сформирует движения по регистру Расходы при УСН.

В 2019 году при проведении документа Списание с расчетного счета, регистрирующего оплату материалов поставщику, формируются движения по регистрам подсистемы УСН, в том числе в регистр Книга учета доходов и расходов (раздел I), где отражаются расходы для целей УСН.

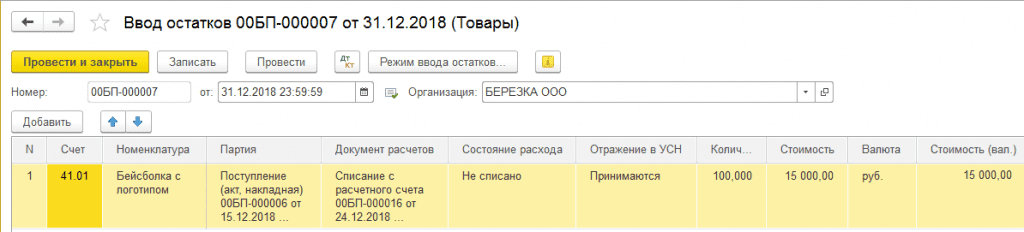

РАСХОДЫ НА ПРИОБРЕТЕНИЕ ТОВАРОВ ДЛЯ ПЕРЕПРОДАЖИ

Рассмотрим, как учитываются остатки непроданных товаров при смене объекта УСН.

Пример 5

Организация ООО «Березка» в декабре 2018 года в период применения УСН «доходы» приобрела и оплатила товары для дальнейшей перепродажи на общую сумму 15 000 руб. Товары проданы в 2019 году после перехода на УСН «доходы минус расходы».

Чтобы стоимость товаров была учтена в момент их реализации в 2019 году (в соответствии с письмом Минфина России от 31.12.2013 № 03-11-06/2/58778), для целей налогового учета необходимо ввести начальные остатки.

В форме помощника ввода начальных остатков следует выбрать счет 41.01 «Товары на складах», войти в раздел учета Товары и нажать на кнопку Создать. Для нового документа необходимо установить режим Ввод остатков по налоговому учету и указать дату ввода остатков концом года. По кнопке Добавить в открывшейся форме необходимо заполнить табличную часть (рис. 8):

- выбрать счет учета товаров;

- указать наименование из справочника Номенклатура;

- указать документ партии и документ расчетов;

- в поле Состояние расхода следует выбрать значение Не списано;

- в поле Отражение в УСН – Принимаются;

- указать количество и сумму остатков товаров, включая стоимость в валюте расчетов, которые будут приняты к расходам после смены объекта.

Рис. 8. Ввод остатков по товарам

При проведении документ сформирует движения по регистру Расходы при УСН.

В 2019 году при проведении документа Реализация (акт, накладная), отражающего продажу товаров покупателю, формируются движения по регистрам подсистемы УСН, в том числе в регистр Книга учета доходови расходов (раздел I), где признаются расходы для целей УСН.

РАСХОДЫ НА ПРИОБРЕТЕНИЕ НЕИСКЛЮЧИТЕЛЬНЫХ ПРАВ

Рассмотрим, как учитываются расходы на приобретение неисключительных прав на результаты интеллектуальной деятельности при смене объекта УСН.

Пример 6

Организация ООО «Березка» в декабре 2018 года в период применения УСН «доходы» приобрела неисключительные права на использование программного обеспечения по лицензионному договору на общую сумму 12 000 руб. Платеж по лицензионному договору выплачен в январе 2019 года после перехода на УСН «доходы минус расходы». В соответствии с учетной политикой в бухгалтерском учете расходы на приобретение неисключительных прав учитываются в течение двух лет равными долями.

Организация может принять в расходах сумму фиксированного платежа после его фактической оплаты в январе 2019 года (письмо Минфина России от 24.05.2013 № 03-11-06/2/18966). Причем расходы на приобретение, адаптацию и установку лицензионного программного обеспечения учитываются в расходах единовременно (пп. 19 п. 1 ст. 346.16 НК РФ).

В бухгалтерском учете затраты на приобретение программного обеспечения, уплаченные в виде фиксированного платежа, можно отнести к расходам будущих периодов (абз. 2 п. 39 ПБУ 14/2007 «Учет нематериальных активов», утв. приказом Минфина России от 27.12.2007 № 153н). Срок использования программы устанавливается в лицензионном договоре.

Если срок в договоре не установлен, то налогоплательщик может установить срок самостоятельно, закрепив это правило в своей учетной политике (письмо Минфина России от 18.03.2013 № 03-03-06/1/8161). При списании расходов можно руководствоваться оценкой ожидаемого поступления будущих экономических выгод от использования данной программы (п. 3 ПБУ 21/2008 «Изменения оценочных значений, утв. приказом Минфина России от 06.10.2008 № 106н).

В «1С:Бухгалтерии 8» редакции 3.0 поступление неисключительного права на использование программного продукта можно отразить документом Поступление (акт, накладная) с видом операции Услуги. При заполнении табличной части документа необходимо указать наименование полученного лицензионного программного обеспечения, его стоимость, счет затрат (97.21 «Прочие расходы будущих периодов») и соответствующую аналитику. В конце месяца после выполнения регламентной операции Списание расходов будущих периодов стоимость программного обеспечения будет равномерно в течение 24 месяцев включаться в состав расходов для целей бухгалтерского учета, исходя из указанных дат начала и окончания списания.

Чтобы в налоговом учете учесть расходы на приобретение неисключительных прав единовременно, следует вручную внести запись в регистр накопления Книга учета доходов и расходов (раздел I). Для этого предназначен документ Запись книги доходов и расходов УСН из раздела Операции. Начальные остатки в Примере 6 не вводятся.

Переход на УСН «доходы» в «1С:Бухгалтерии 8»

Поскольку доходы признаются в момент оплаты, никаких переходных моментов для признания доходов не возникает. Поэтому специальных норм, регулирующих переход на УСН «доходы», Налоговым кодексом не установлено.

Чтобы поменять объект налогообложения с УСН «доходы минус расходы» на «доходы», в регистре Система налогообложения достаточно установить переключатель в положение Упрощенная (доходы). Никаких дополнительных учетных операций или действий технологического характера в программе выполнять не потребуется.

После проведения документов, регистрирующих поступление денежных средств, автоматически вводятся записи в регистр накопления Книга учета доходов и расходов (раздел I), который для целей УСН «доходы» учитывает только доходы.

Что касается расходов, уменьшающих доходы, то регистры накопления, фиксирующие условия признания расходов, с начала нового года не используются.

Вместе с тем теперь у налогоплательщика УСН «доходы» появляется право уменьшить исчисленную сумму налога (авансового платежа) на сумму расходов, предусмотренных пунктом 3.1 статьи 346.21 НК РФ. К этим расходам относятся выплаченные в текущем налоговом (отчетном) периоде страховые взносы, пособия по временной нетрудоспособности за счет средств работодателя, платежи (взносы) по договорам добровольного личного страхования.

При этом сумма налога не может быть уменьшена на сумму этих расходов более чем на 50 %. Для фиксированных страховых взносов, уплачиваемых индивидуальными предпринимателями (ИП), которые не используют труд наемных работников, ограничения в 50 % нет.

А как быть, если страховые взносы начислены за декабрь, а фактически выплачены в январе? По мнению Минфина России, период начисления взносов для уменьшения налога значения не имеет (см., например письма от 01.09.2014 № 03-11-09/43646, от 13.01.2014 № 03-11-11/252). Поскольку в Налоговом кодексе запрета на уменьшение налога при смене объекта УСН нет, считаем, что налогоплательщик также вправе уменьшать налог (авансовый платеж), если расходы относятся к периоду применения УСН «доходы минус расходы», а фактически выплачены в периоде применения УСН «доходы».

В дополнение к суммам уменьшения, установленным пунктом 3.1 статьи 346.21 НК РФ, налогоплательщик УСН «доходы» вправе уменьшить налог (авансовый платеж) на сумму уплаченного в текущем отчетном (налоговом) периоде торгового сбора при выполнении условий, изложенных в пункте 8 статьи 346.21 НК РФ.

В «1С:Бухгалтерии 8» (ред. 3.0) расчет расходов, уменьшающих налог УСН, выполняется ежеквартально одноименной регламентной операцией, которая входит в обработку Закрытие месяца. При выполнении регламентной операции автоматически определяются расходы на уплату страховых взносов за наемных работников, страховых взносов в фиксированном размере, больничных за счет работодателя, сумм торгового сбора (в т. ч. и расходов, относящихся к прошлому году). При проведении документа вводятся записи в регистры накопления:

- Расходы, уменьшающие налог по отдельным режимам налогообложения;

- Книга учета доходов и расходов (раздел IV);

- Книга учета доходов и расходов (раздел V).

- Результаты операции наглядно отображаются в Справке-расчете расходов, уменьшающих налог УСН.

1С:ИТС

Подробнее об исчислении налога при УСН см. в справочнике «Упрощенная система налогообложения» раздела «Налоги и взносы».

Источник: buh.ru