На садовом участке был выстроен дом для постоянного проживания пенсионерки, дом зарегистрирован не неё, земельный участок зарегистрирован не на неё. Можно ли возместить из бюджета суммы по чекам на строительные материалы дочери, как работающему члену семьи? Все чеки безымянные, т.е., на кого выписаны, не указано.

При определении размера налоговой базы в соответствии с п. 3 ст. 210 Налогового кодекса налогоплательщик имеет, в частности, право на получение имущественного налогового вычета в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории РФ жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

Подтверждение: пп. 3 п. 1 ст. 220 Налогового кодекса РФ.

К жилым помещениям относятся:

Как иностранцу вернуть налог НДФЛ по патенту? | Договор78

1) жилой дом, часть жилого дома;

2) квартира, часть квартиры;

Жилым домом признается индивидуально-определенное здание, которое состоит из комнат, а также помещений вспомогательного использования, предназначенных для удовлетворения гражданами бытовых и иных нужд, связанных с их проживанием в таком здании.

Подтверждение: ст. 16 Жилищного кодекса РФ.

Мнение ФНС России: как следует из Федерального закона № 66-ФЗ от 15 апреля 1998г., садовый земельный участок — земельный участок, предоставленный гражданину или приобретенный им для выращивания плодовых, ягодных, овощных, бахчевых или иных сельскохозяйственных культур и картофеля, а также для отдыха (с правом возведения жилого строения без права регистрации проживания в нем и хозяйственных строений и сооружений).

Таким образом, вышеуказанный Федеральный закон разделяет понятия «жилое строение» и «жилой дом». Следовательно, имущественный налоговый вычет предоставляется налогоплательщику при приобретении им жилого дома, а не жилого строения. Для применения данного имущественного налогового вычета, при приобретении (строительстве) жилого строения до момента признания строения жилым домом не имеется.

Подтверждение: Письмо ФНС России № ЕД-4-3/13167 от 19 июля 2013 г.

Порядок признания помещения жилым помещением и требования, которым должно отвечать жилое помещение, устанавливаются уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти в соответствии с Жилищным кодексом, другими федеральными законами.

В настоящее время порядок признания помещения жилым помещением установлен Постановлением Правительства Российской Федерации № 47 от 28.01.2006. На основании данного Постановления признание помещения жилым помещением, пригодным (непригодным) для проживания граждан, осуществляется межведомственной комиссией, создаваемой в этих целях, на основании оценки соответствия помещения установленным требованиям. По окончании своей работы комиссия составляет в 3 экземплярах заключение о признании помещения пригодным (непригодным) для постоянного проживания по установленной форме.

БОСС В КАЗИНО ОНЛАЙН ПОДНИМАЕМ БАБКИ ПО БОЛЬШОЙ СТАВКЕ

В соответствии со ст. 1 Федерального закона от № 66-ФЗ от 15 апреля 1998г. владелец дачного земельного участка имеет право возведения на нем жилого строения без права регистрации проживания в нем или жилого дома с правом регистрации в нем.

Таким образом, если садовый дом соответствует предусмотренным для жилых помещений требованиям и признан жилым домом на основании заключения вышеуказанной межведомственной комиссии (решению суда), то его владелец вправе получить имущественный налоговый вычет.

Подтверждение: Письмо Минфина России № 03-04-05/7-652 от 29 октября 2010 г.

Вместе с тем, как следует из вопроса, жилое строение не находится в собственности налогоплательщика.

Имущественный налоговый вычет, предусмотренный пп. 3 п. 1 ст. 220 Налогового кодекса РФ, предоставляется с учетом следующих особенностей:

1) имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации одного или нескольких объектов имущества, указанного в подпункте 3 пункта 1 настоящей статьи, не превышающем 2 000 000 рублей.

В случае, если налогоплательщик воспользовался правом на получение имущественного налогового вычета в размере менее его предельной суммы, установленной настоящим подпунктом, остаток имущественного налогового вычета до полного его использования может быть учтен при получении имущественного налогового вычета в дальнейшем на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

При этом предельный размер имущественного налогового вычета равен размеру, действовавшему в налоговом периоде, в котором у налогоплательщика впервые возникло право на получение имущественного налогового вычета, в результате предоставления которого образовался остаток, переносимый на последующие налоговые периоды;

2) при приобретении земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, имущественный налоговый вычет предоставляется после получения налогоплательщиком свидетельства о праве собственности на жилой дом;

3) в фактические расходы на новое строительство либо приобретение на территории Российской Федерации жилого дома или доли (долей) в нем могут включаться следующие расходы:

расходы на разработку проектной и сметной документации;

расходы на приобретение строительных и отделочных материалов;

расходы на приобретение жилого дома или доли (долей) в нем, в том числе не оконченного строительством;

расходы, связанные с работами или услугами по строительству (достройке жилого дома или доли (долей) в нем, не оконченного строительством) и отделке;

расходы на подключение к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации;

4) в фактические расходы на приобретение квартиры, комнаты или доли (долей) в них могут включаться следующие расходы:

расходы на приобретение квартиры, комнаты или доли (долей) в них либо прав на квартиру, комнату или доли (долей) в них в строящемся доме;

расходы на приобретение отделочных материалов;

расходы на работы, связанные с отделкой квартиры, комнаты или доли (долей) в них, а также расходы на разработку проектной и сметной документации на проведение отделочных работ;

5) принятие к вычету расходов на достройку и отделку приобретенного жилого дома или доли (долей) в них либо отделку приобретенной квартиры, комнаты или доли (долей) в них возможно в том случае, если договор, на основании которого осуществлено такое приобретение, предусматривает приобретение не завершенных строительством жилого дома, квартиры, комнаты (прав на квартиру, комнату) без отделки или доли (долей) в них;

6) для подтверждения права на имущественный налоговый вычет налогоплательщик представляет в налоговый орган:

договор о приобретении жилого дома или доли (долей) в нем, документы, подтверждающие право собственности налогоплательщика на жилой дом или долю (доли) в нем, — при строительстве или приобретении жилого дома или доли (долей) в нем;

договор о приобретении квартиры, комнаты или доли (долей) в них и документы, подтверждающие право собственности налогоплательщика на квартиру, комнату или долю (доли) в них, — при приобретении квартиры, комнаты или доли (долей) в них в собственность;

договор участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами, — при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме);

документы, подтверждающие право собственности налогоплательщика на земельный участок или долю (доли) в нем, и документы, подтверждающие право собственности на жилой дом или долю (доли) в нем, — при приобретении земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома или доля (доли) в них;

свидетельство о рождении ребенка — при приобретении родителями жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, в собственность своих детей в возрасте до 18 лет;

решение органа опеки и попечительства об установлении опеки или попечительства — при приобретении опекунами (попечителями) жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, в собственность своих подопечных в возрасте до 18 лет;

документы, подтверждающие произведенные налогоплательщиком расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

7) имущественный налоговый вычет предоставляется налогоплательщику на основании документов, подтверждающих возникновение права на указанный вычет, платежных документов, оформленных в установленном порядке и подтверждающих произведенные налогоплательщиком расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы).

Подтверждение: п. 3 ст. 220 Налогового кодекса РФ.

Вывод: если право собственности на жилой дом у налогоплательщика не возникло, то права на применение имущественного вычета, предусмотренного пп. 3 п. 1 ст. 220 Налогового кодекса РФ, нет.

Источник: www.moedelo.org

Возмещение Ндфл При Строительстве Дома В 2021 Году

Как получить налоговый вычет при строительстве дома: нововведения в 2021 году

Читателей интересует вопрос, если построили дом можно ли получить налоговый вычет? Назначение его, в том числе при строительстве дома гарантируется статьей 220 НК. В этом положении говорится о возможности возврата гражданам НДФЛ, который был уплачен в течение года с облагаемых этим налогом видов прибыли.

- Декларационная форма 3-НДФЛ.

- Заявление на возврат с личными данными заявителя, его платежными реквизитами.

- 2-НДФЛ форма. Это бланк справки о доходах. Оформить его нужно на каждом предприятии, где работает заявитель.

- Выписки из ЕГРН (свидетельства о регистрации).

- Копии всех платежных бумаг, которыми подтверждаются фактические расходы:

- копия договора с юридическим лицом с указанием стоимости услуги;

- расписка, если работы выполняло физическое лицо;

- копии платежных поручений;

- чеки;

- квитанции и ордера.

- Копия паспортных страниц заявителя.

- Свидетельства о заключении брака/разводе.

- Детские свидетельства.

- Заявление о распределении долей, если совместное участие.

Имущественный налоговый вычет при строительстве дома

- расходы на приобретение земельного участка под строительство;

- расходы на приобретение неоконченного строительством жилого дома;

- расходы на покупку строительных и отделочных материалов;

- расходы, связанные с работами или услугами по строительству и отделке;

- расходы на составление проектно-сметной документации, а также расходы на подключение к инженерным сетям и коммуникациям.

Пример: Иванов И.И. начал строительство жилого дома в 2021 году. В 2021 году Иванов достроил дом, в 2021 году оформил построенный жилой дом в собственность и получил выписку из ЕГРН. В 2021 году Иванов может обратиться в налоговый орган и получить имущественный вычет на строительство дома.

Особенности получения налогового вычета при строительстве дома в 2021 году

- затраты на покупку участка земли под ИЖС;

- сумма, потраченная на покупку объекта незавершенного строительства;

- затраты на приобретение строительных и отделочных материалов;

- суммы, потраченные на оплату услуг или работ, осуществленных физическими или юридическими лицами;

- затраты на заказ проектно-сметных документов;

- расходы, связанные с подсоединением к инженерному оборудованию и коммуникациям.

Не все знают, что помимо возврата уплаченного налога при покупке квартиры или другой недвижимости, граждане вправе оформить налоговый вычет при строительстве дома. В 2021 году существенных изменений в этой процедуре не произошло. Читайте в статье об особенностях оформления и прочих нюансах, связанных с налоговым вычетом.

Имущественный вычет при строительстве дома

Законодательно не установлено какие подтверждающие оплату строительных материалов документы необходимо представить. Согласно разъяснениям Минфина РФ от 20.12.2021 № 03-04-07/56452 таким документом может быть товарный чек на отпуск строительных и отделочных материалов, выданный покупателю (физическому лицу без указания в нем его фамилии, имени и отчества), при обязательном наличии кассового чека, свидетельствующего об уплате им денежных средств за стройматериалы.

Но Вы всегда можете обратиться в местную администрацию с заявлением о переводе дачного дома в жилой, если он соответствует необходимым условиям и уже после переоформления можно будет обратиться и получить вычет на расходы по строительству данного дома.

Возврат 13 процентов налога при строительстве дома в 2021 году

Большинству налогоплательщиков известно о том, что они вправе претендовать на оформление налогового вычета при покупке квартиры или жилого дома. Но не все обладают сведениями о возможность получения возврата по НДФЛ при строительстве коттеджа. Процедура возмещения затрат на возведение жилого дома имеет свои особенности. В данной статье будет рассмотрено, как оформить возврат НДФЛ при строительстве частного дома.

- Расходы на покупку строительных материалов и оплату работ строительной бригады необходимо подтверждать документально.

- Предельная сумма налоговой компенсации составляет 13% от суммы в 2 млн. рублей, то есть 260 тысяч рублей. Но если строительство обошлось в меньшую сумму, то возмещению подлежит только сумма фактически понесенных расходов.

- Сумма налогового вычета не может превысить сумму налоговых отчислений (НДФЛ по ставке 13%) за последний год.

- Подать заявление об оформлении имущественного налогового вычета можно в любое время после возникновения права на него (после оформления свидетельства о праве собственности на дом), если документы подаются в бухгалтерию по месту работы, и только на будущий год (налоговый период), если заявление пишется в отделении Федеральной налоговой службы.

- Обратиться за налоговым вычетом может налоговый резидент РФ (гражданин России или иностранец и лицо без гражданства, проживающие на территории страны как минимум 183 дня в течение предыдущих 6 месяцев и уплачивающие НДФЛ).

- Если впоследствии будет строиться второй дом, налоговый вычет предоставлен повторно не будет.

- Если дом построен на деньги, полученные по целевому кредиту, средства вернуть через оформление налогового вычета можно. Если кредит потребительский – то нет.

- Если покупается недостроенный до конца дом, в договоре купли-продажи должно быть сказано о приобретении объекта незавершенного строительства. Иначе на вычет претендовать нельзя.

- Если под возведение дома был специально куплен земельный участок, подать документы на получение налогового вычета можно, получив свидетельства о правах собственности на участок и коттедж.

Налоговый вычет при строительстве дома в 2021 году

ВАЖНО . Проверка всех документов происходит на протяжении пары месяцев. После того гражданин получает извещение, что проверка пройдена и что денежные средства поступят ему на счет. Происходит денежный перевод на счет налогоплательщика через полгода или даже год.

ВНИМАНИЕ . Для того, чтобы претендовать на льготы, для начала стоит оформить права на владение данным объектом. После этого можно переходить непосредственно к оформлению вычета. Порядок действий для получения скидки одинаковый для всех видов вычетов. Необходимо собрать пакет документов и обратиться в налоговый орган.

Возврат налога при строительстве дома в 2021 году

При приобретении недостроенного дома для получения вычета необходимо, чтобы в договоре купли-продажи он значился как объект незавершенного строительства. В противном случае оформить выплату можно будет только непосредственно на покупку дома, а на расходы, потраченные на строительство – нет.

Нередки ситуации, когда гражданин в течение одного отчетного года обращается за получением вычета на приобретение объекта, а затем начинал ремонтные работы. После этого при подаче документов на оформление выплаты за ремонт сотрудники ФНС ему отказывали. Это неправомерно.

Правила получения налогового вычета при строительстве дома

Основным условием для обращения в ФНС является то, что строение должно быть зарегистрированным на заявителя по ст. 220 НК. Это обусловлено тем, что непременно при подаче документов в учреждение требуется выписка из ЕГРН, подтверждающая регистрацию частного дома.

Если для строительства дома применялись заемные средства, для чего был оформлен специальный целевой займ, то дополнительно к документам прикладывается кредитный договор и справка, в которой указываются проценты, уплаченные по договору, так как за проценты дополнительно можно вернуть максимально 390 тыс. руб.

Налоговый вычет при строительстве жилого дома в 2021 году

- Собственник выстроил жилой дом. Здесь нужно отметить, что право воспользоваться привилегиями сохраняется только для владельцев построек, пригодных для проживания и прописки. Например, если вы соорудили небольшой дачный домик, который по техническим характеристикам не может считаться жилым строением, вычет не предоставляется;

- Завершение строительства. Распространённая ситуация: человек приобретает недострой и завершает возведение своими силами. Однако здесь нужно учитывать важный нюанс: такая недвижимость должна фигурировать в договоре именно в качестве объекта незавершенного строительства.

- Ст.220 Налогового Кодекса России — здесь закрепляется возможность получения такого вычета за отдельными категориями граждан;

- Федеральный закон № 212-ФЗ — определяет порядок частичного возврата денежных средств;

- Письмо Минфина за номером 03-04 — регулирует вопрос получения вычета вторым супругом.

Скачать для просмотра и печати:

Как оформить налоговый вычет при строительстве дома

Да, в России можно получить имущественный налоговый вычет при строительстве дома в кредит. Ключевое условие: заемный капитал имеет строго целевой характер — строительство. Вернуть НДФЛ с потребительского кредита, который был потрачен на стройку, не получится. В кредитном договоре обязательно должно быть прописана цель — кредит выдан на строительство жилого дома.

- 3 000 000 рублей — на оплату процентов по целевому кредитованию. Вернут не более 390 000 рублей. Для получения возврата придется подтвердить факт оплаты процентов по кредитному договору на стройку. Важный момент — кредит имеет целевое назначение — строительство.

Как получить налоговый вычет при строительстве дома в 2021 году

Здравствуйте Анатолий, получить налоговый вычет вы можете только за прошедшие три года, то есть с 2021 г.

Вы можете предоставить чеки на строительные материалы, относящиеся к видам строительных и отделочных работ в соответствии с ОКВЭД 029-2021 при этом учитываются материалы, необходимые для проведения таких работ за исключением сантехнического, газового и иного оборудования.

- затраты на оформление документации по проекту строительства либо смет;

- покупка строительно-отделочных предметов;

- покупка объекта незавершенного строительства с целью его завершения в дальнейшем;

- оплата работ или услуг, предоставленных в связи с строительством дома, достройкой объекта незавершенного строительства или проведении отделочных работ (сюда можно отнести покупку необходимых материалов, оплату труда рабочих);

- проведение канализации, водопровода, газовой трубы.

Налоговый вычет при строительстве дома: все тонкости процедуры

Право на получение налогового вычета (НВ) регламентировано главным нормативным правовым актом – Налоговым кодексом РФ (далее НК РФ) и другими подзаконными актами (Постановления правительства, указы Президента, НПА органов местного самоуправления и письма Минфина).

Источник: questionlaw.ru

Как вернуть подоходный налог с зарплаты

Каждый человек с официальным доходом, с которого государство удерживает НДФЛ, имеет право на налоговый вычет — он может вернуть часть уплаченных налогов. Рассказываем, в каких случаях и как вернуть подоходный налог с зарплаты работающему человеку.

Что такое подоходный налог

Подоходный налог (НДФЛ) — налог, который удерживается с доходов физических лиц. Под налогообложение попадают практически все выплаты: зарплата, премии, выплаты по гражданско-правовым договорам, выигрыши в лотерею, дивиденды, доходы от продажи имущества.

В случае с наемными работниками налог с зарплат и другого вознаграждения рассчитывает, удерживает и уплачивает в бюджет работодатель. При продаже недвижимости человек сам должен отчитаться перед налоговой и рассчитать налог.

Самая распространенная ставка составляет 13 %. Она применяется к зарплате, вознаграждениям по гражданско-правовым договорам, доходам от продажи имущества. К доходам свыше 5 млн руб. в год применяется ставка 15 %. С зарплаты нерезидентов (тех, кто находится в России менее 183 дней в течение года) НДФЛ платится в размере 30 %. Самая большая ставка налога — 35 %. Она применяется, например, к выигрышам в лотерею, процентным доходам по вкладам в банках в части превышения установленных размеров.

Что такое налоговый вычет

Часть уплаченного за год налога можно вернуть, если оформить налоговый вычет — это сумма, которая уменьшает доходы, облагаемые НДФЛ. Право на возмещение части уплаченного ранее подоходного налога есть только у налогоплательщиков, которые платят НДФЛ по ставке 13 %. Поэтому получить вычет могут только налоговые резиденты России — те, кто находится на территории страны не менее 183 дней в течение 12 следующих подряд месяцев.

В Налоговом кодексе существует несколько видов вычетов:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- налоговые при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке (ст. 220.1 НК РФ);

- профессиональные (ст. 221 НК РФ).

Два последних вида применяются не к зарплате, а к другим видам дохода. Поэтому рассматривать вопрос, вернут ли подоходный налог с подобных доходов, в этой статье мы не будем.

Какие изменения коснулись налоговых вычетов в 2022 году?

- Для инвестиционного налогового вычета, вычетов на приобретение или строительство жилья и уплату процентов по ипотеке появился упрощенный порядок получения налоговых вычетов, которые не требует подачи декларации 3-НДФЛ и подтверждающих документов.

- Можно получить вычет за фитнес и занятия спортом.

- С 2022 года налоговая инспекция будет сама уведомлять работодателя о праве на вычет.

Можно ли вернуть подоходный налог, если я ИП?

Налоговый вычет может получить ИП, который работает на общей системе налогообложения и платил НДФЛ по ставке 13%. Другие формы налогообложения предпринимателей не относятся к налогу на прибыль физических лиц, а значит, возмещению не подлежат.

Стандартные налоговые вычеты

Кому положены. Их получают родители на своих детей и льготники, например ликвидаторы последствий аварии в Чернобыле, герои СССР, герои России, инвалиды 1-й и 2-й групп, инвалиды с детства. Полный список оснований — в ст. 128 НК РФ.

Сколько можно вернуть. Сумма возмещения составляет от 500 до 3000 руб. за каждый месяц в зависимости от основания получения льготы. Например, чернобыльцам положено 3000 руб., а инвалидам с детства — 500 руб. Если у человека сразу несколько оснований для возмещения части уплаченных налогов, то использовать можно только одно, с большей суммой. Это правило не действует на детские вычеты — их можно получить в любом случае, даже если есть другие.

Вычет на детей тоже предоставляется ежемесячно и составляет:

- 1400 руб. на первого ребенка;

- + 1400 руб. — на второго;

- + 3000 руб. — на третьего и каждого последующего.

Вычет на детей можно получать до тех пор, пока общий годовой доход не достигнет 350 тыс. руб. Сразу после этого право пропадает. Рассчитывать самостоятельно ничего не нужно — за этим следит бухгалтерия. Когда общий размер зарплаты за год достигнет 350 тыс. руб., возмещение НДФЛ прекратится, но с января следующего года вы будете получать его снова.

Пример. У Ларисы двое детей, и она — инвалид 2-й группы. Ее зарплата в месяц — 40 тыс. руб. до вычета налогов. Ей положен вычет на сумму 3300 руб.:

- 500 руб. на себя по инвалидности;

- 2800 руб. на детей (1400 руб. за первого и 1400 руб. за второго).

Сумма НДФЛ, которую удержат с зарплаты: (40 000 – 3300) × 13 % = 4771 руб.

На руки Лариса получит: 40 000 – 4771 = 35 229 руб.

Если бы у Ларисы не было вычетов, то НДФЛ был бы со всей зарплаты, и налог составил бы 5200 руб. На руки она получала бы 34 800 руб. То есть в месяц она экономит: 35 229 – 34 800 = 429 руб.

В сентябре суммарный доход Ларисы превысит 350 тыс. руб. Поэтому с октября по декабрь будет применяться только вычет в 500 руб., детских вычетов не будет. В этот период Лариса будет получать 34 865 руб., экономия в месяц — 65 руб.

За год Лариса сэкономит на налогах 4056 руб.:

- с января по сентябрь: 429 руб. × 9 мес. = 3861 руб.;

- с октября по декабрь: 65 руб. × 3 мес. = 195 руб.

Как получить. Чаще всего возврат НДФЛ оформляют через работодателя. Для этого нужно принести в бухгалтерию документы, которые подтверждают право на возмещение части уплаченных налогов. Например, справку об инвалидности или свидетельства о рождении детей. Работодатель перестанет удерживать НДФЛ со следующего месяца после предоставления документов.

Если человек не оформил вычет на работе, то это можно сделать в конце года через налоговую. Документы можно подать в инспекцию лично, через МФЦ, отправить их почтой или через личный кабинет на сайте ФНС.

Понадобятся следующие документы:

- декларация 3-НДФЛ;

- справка 2-НДФЛ;

- справка о том, что работодатель не предоставлял вычет в течение года;

- копии документов, подтверждающих возникшее право.

После того как налоговая проверит документы, она в течение месяца вернет на счет сразу всю сумму положенного возмещения за год.

Социальные налоговые вычеты

Кому положены. Социальные вычеты можно получить, если в течение года у налогоплательщика были расходы на образование, лечение, страхование жизни или благотворительность. Первые два вида оформляют чаще всего.

Вычет на лечение. Человек может вернуть часть налогов, если покупал лекарства по рецепту врача, оплачивал собственное лечение, платил за супруга, родителей или несовершеннолетних детей. Все виды лечения, за которые можно получить вычет, указаны в Постановлении Правительства РФ от 08.04.2020 № 458.

Если медицинская услуга оказана по ОМС, получить налоговый вычет нельзя, это возможно только по полису ДМС. Есть одно условие: полис ДМС должен быть оплачен самостоятельно. Если полис получен на работе, то вычет не положен.

Вычет составляет 120 тыс. руб. в год, то есть вернуть из бюджета можно максимум 120 000 × 13 % = 15 600 руб. Получать вычет можно за каждый год, в котором были расходы на лечение. Некоторые виды лечения относятся к дорогостоящим — их стоимость при оформлении вычета учитывается в полном объеме, например при лечении бесплодия с помощью ЭКО.

Пример. Екатерина в течение года купила полис ДМС за 70 тыс. руб., посещала дневной стационар в частной клинике — 80 тыс. руб. и прошла процедуру ЭКО — 250 тыс. руб.

За покупку полиса ДМС она сможет вернуть: 70 000 × 13 % = 9100 руб.

А за стационар сумма возврата будет ограничена лимитом: 15 600 – (80 000 × 13 %) – 9100 = 1300 руб.

Зато процедура ЭКО относится к дорогостоящему лечению, то есть вся его стоимость учитывается при расчете вычета. Екатерина сможет получить еще: 250 000 × 13 % = 32 500 руб.

Всего за медицинские расходы за год она сможет вернуть 48 100 руб.

Вычет на образование. Оформить вычет на образование можно, если в течение года оплатить собственное образование или образование детей, братьев и сестер, которым еще нет 24 лет. Для оформления возврата налогов подойдут только те заведения, у которых есть лицензия на образовательную деятельность.

Максимальный размер вычета на образование за себя — 120 тыс. руб. за год, за детей и родственников — 50 тыс. руб. Получать возмещение можно за каждый год, в котором были расходы на обучение. За себя вычет можно получить только при очном обучении, а для родственников такого условия нет.

Пример. Егор за год обучения в вузе заплатил 140 тыс. руб. и внес оплату за двух младших сестер — по 60 тыс. руб. за каждую. Он сможет вернуть 28 600 руб.:

- 120 000 × 13 % = 15 600 руб. — за собственное обучение;

- 50 000 × 13 % × 2 = 13 000 руб. — за сестер.

Как получить. Возместить НДФЛ можно двумя способами: через налоговую или через работодателя.

По расходам на обучение:

— договор с образовательным учреждением;

— копия его лицензии;

— документы об оплате, например чеки, платежные поручения;

— документы, подтверждающие родство (в случае оплаты обучения родственников).

По расходам на лечение:

— договор с медицинским учреждением;

— копия его лицензии,

— справка об оплате медуслуг;

— рецепт врача с чеками из аптеки за покупку лекарств.

По оплате полиса ДМС:

— договор добровольного медицинского страхования либо полис;

— копия лицензии страховой компании;

— документы об оплате.

Налоговая выдаст уведомление о праве на налоговый вычет в течение 30 дней. Его следует отнести в бухгалтерию работодателя. Это можно сделать до конца календарного года, в котором были расходы.

Инвестиционные налоговые вычеты

Кому положены. Вычет могут получить те, кто инвестирует на фондовых рынках через индивидуальный инвестиционный счет. Есть два типа вычета: на взносы (вычет типа А) и на полученную прибыль (вычет типа Б). Первый могут получить те, у кого есть официальное место работы и кто платит налоги. Второй — для тех, кто не работает официально.

Для получения этой выплаты нужно выполнить условие: ИИС должен быть открыт не менее трех лет.

Сколько можно вернуть. По вычету типа А можно вернуть 13 % от суммы пополнений инвестиционного счета, которая не превышает 400 тыс. руб., — то есть не более 52 тыс. руб. Оформлять вычет можно каждый год.

Пример. Иван работает официально, его зарплата — 25 тыс. руб. в месяц, он также имеет доходы с частной практики. За год Иван заплатил 39 тыс. руб. НДФЛ. За год на ИИС он внес 400 тыс. руб.

По окончании года он сможет вернуть только сумму уплаченных налогов — 39 тыс. руб.

На второй год Иван стал зарабатывать 35 тыс. руб. в месяц. Годовая сумма налога составила 54 600 руб. Он инвестировал ту же сумму — 400 тыс. руб., но вернул 52 тыс. руб. — максимально возможный размер.

На третий год Иван решил закрыть ИИС. Теперь он должен вернуть государству то, что получил: 39 000 + 52 000 = 91 000 руб. Если Иван не закроет ИИС, то сможет и дальше получать возмещение налога.

По вычету типа Б от налогов освобождается вся полученная прибыль. Но получить такой вычет можно только через 3 года после открытия ИИС.

Пример. Сергей открыл ИИС в 2017 году и купил несколько акций. Два года он не совершал никаких операций и не получил дохода. На третий год он продал акции с прибылью, на которую нужно заплатить налог. Но Сергей оформил вычет на полученную прибыль и в итоге не должен ничего платить: он обязан заплатить НДФЛ 13 %, и 13 % ему должны вернуть.

Как получить. Порядок получения зависит от типа налогового вычета. Вычет типа А оформляют через налоговую. Понадобятся следующие документы:

- декларация 3-НДФЛ;

- договор с брокером или управляющей компанией на ведение ИИС;

- платежные документы на все взносы на ИИС — достаточно заверенных брокером копий, оригиналы не нужны; обычно все документы можно выгрузить из мобильного приложения брокера, ходить в офис не нужно;

- справка 2-НДФЛ;

- заявление в налоговую.

Чтобы получить вычет на полученную прибыль, подавать документы в налоговую не нужно — брокер все сделает сам. Для этого ему понадобится только справка из налоговой о том, что вы не обращались с подобным запросом самостоятельно.

Подробно о том, как получить инвестиционные налоговые вычеты, мы рассказывали в статье про ИИС.

Имущественные налоговые вычеты

Имущественные налоговые вычеты — самые популярные у россиян. Они лидируют по количеству денег, которые налогоплательщик может вернуть из госбюджета. Есть несколько оснований для получения имущественного вычета, например при продаже имущества, при покупке жилья или выплате процентов по ипотеке — условия их получения отличаются, поэтому рассмотрим их отдельно.

Вычет при продаже имущества

Кому положен. Всем, кто заплатил налог при продаже имущества, например квартиры или автомобиля.

Закон устанавливает сроки владения имуществом, при котором собственник должен заплатить подоходный налог в случае его продажи. Например, налог придется заплатить, если продать машину со сроком владения менее 3 лет или квартиру со сроком владения менее 5 лет. Для некоторых видов недвижимости установлен срок владения в 3 года, если:

- ее купили до 1 января 2016 года;

- это наследство или подарок от близких родственников;

- это приватизированная квартира;

- это квартира по договору пожизненного содержания с иждивением.

Сколько можно вернуть. Максимальный размер вычета при продаже жилья и земельных участков — 1 млн руб. При продаже другого имущества, например автомобиля, нежилых помещений, гаража, размер вычета составляет 250 тыс. руб. Получать его можно неограниченное число раз, но с учетом ограничений по сумме.

Сумму налога можно уменьшить двумя способами: применить налоговый вычет либо уменьшить налоговую базу продаваемого имущества на сумму расходов, понесенных на его покупку. Иногда это выгоднее.

Во втором случае расходы на покупку придется подтвердить. Если полученные от продажи имущества суммы не превышают 1 млн руб. и 250 тыс. руб., то обязанность представить декларацию сохраняется, но обязанность уплатить налог не возникает.

Пример. Виктор купил квартиру в 2018 году за 3 млн руб. и продал ее в 2020 году за 4,2 млн руб. Он может вернуть часть уплаченных налогов одним из способов:

1) уменьшить налоговую базу на 1 млн руб. Тогда придется заплатить налог:

(4 200 000 – 1 000 000) × 13 % = 416 000 руб.;

2) если при подаче декларации представить договор купли-продажи, подтверждающий расходы на покупку, сумма налога составит:

(4 200 000 – 3 000 000) × 13 % = 156 000 руб. Это более выгодно.

Пример. Дмитрий купил машину в 2019 году за 267 тыс. руб., а на следующий год продал ее за 265 тыс. руб. Он должен подать в налоговую декларацию, поскольку владел автомобилем менее 3 лет, и может оформить вычет следующими способами:

1) уменьшить налоговую базу на 250 тыс. руб. Тогда налог составит:

(265 000 – 250 000) × 13 % = 1950 руб.;

2) представить вместе с декларацией договор купли-продажи, по которому он покупал машину. В этом случае налога не возникнет, потому что будет подтвержден тот факт, что Дмитрий не получил при продаже машины дохода.

Как вернуть. При продаже имущества документы подают в налоговую до 30 апреля следующего года. Сделать это можно лично в налоговой инспекции или через личный кабинет на сайте ФНС. Нужны:

- декларация 3-НДФЛ за прошедший год;

- копии документов о продаже имущества, например договор купли-продажи;

- если вы выбрали вычет на сумму расходов, то нужны копии документов, подтверждающих расходы на покупку имущества, например чеки, банковские выписки, платежные поручения, расписки продавца в получении денег, а также документы, подтверждающие покупку продаваемой квартиры, например договор купли-продажи.

Вычет при покупке жилья

Кому положен. Всем, кто купил жилую недвижимость. Оформить его можно один раз за всю жизнь, но если при покупке жилья лимит не был исчерпан, то остаток можно перенести на следующую покупку недвижимости. У этого вычета нет срока давности, и оформить его можно даже через 15 лет после покупки. При этом будет учитываться размер уплаченного НДФЛ только за последние 3 года.

Оформить вычет не получится, если:

- жилье оплатил работодатель;

- для покупки использовался маткапитал или другие выплаты из госбюджета (но если часть стоимости квартиры была оплачена из личных средств, на эту часть можно оформить возмещение НДФЛ);

- договор купли-продажи заключен с родственниками: супругом, родителями, детьми, братьями или сестрами.

Сколько можно вернуть. Размер вычета при покупке жилья составляет 2 млн руб., государство вернет 260 тыс. руб. При этом, если квартира находится в совместной собственности супругов, получить эту сумму сможет каждый из супругов.

Как вернуть. На покупку жилья можно получить вычет двумя способами: по окончании года через налоговую и через работодателя. Большинство предпочитает первый вариант, потому что так возвращается сразу вся сумма уплаченного за предыдущий год НДФЛ. Если оформлять через работодателя, то на руки будут выплачивать зарплату без удержания налога до тех пор, пока размер не составит сумму вычета. Понадобятся:

- декларация 3-НДФЛ за предыдущий год;

- договор купли-продажи жилья;

- акт приема-передачи недвижимости;

- правоподтверждающие документы ― свидетельство о регистрации права собственности или выписка из ЕГРН.

После налоговой проверки деньги поступят на счет налогоплательщика в личном кабинете на сайте ФНС. Перенаправить их на реквизиты своего счета в банке нужно самостоятельно.

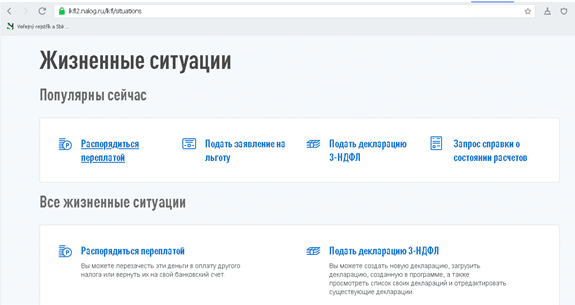

В личном кабинете в разделе «Жизненные ситуации» выберите сервис «Распорядиться переплатой»

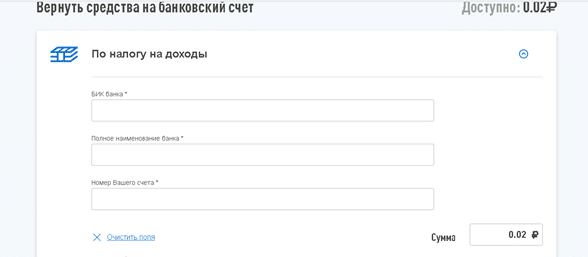

Далее укажите реквизиты вашего счета, на который нужно перевести деньги, и подтвердите операцию

Для оформления через работодателя список документов будет тот же, за исключением 3-НДФЛ.

Вычет на проценты по ипотеке

Кому положен. Если человек купил жилье в ипотеку, то, помимо возврата НДФЛ за покупку, он может получить вычет по уплаченным процентам за ипотеку. Но в договоре должно быть указано целевое назначение кредита — покупка квартиры. Если жилье куплено на потребительский кредит, получить возмещение не удастся.

Сколько можно вернуть. Размер вычета по ипотечным процентам — 3 млн руб., максимально можно вернуть 390 тыс. руб.

Как вернуть. Понадобятся следующие документы:

- копии документов об уплате процентов по ипотечному договору — их выдает банк по запросу заемщика;

- декларация 3-НДФЛ за предыдущий год;

- договор купли-продажи жилья;

- акт приема-передачи недвижимости;

- правоподтверждающие документы ― свидетельство о регистрации права собственности или выписка из ЕГРН;

- реквизиты счета для зачисления средств.

Документы можно подать в налоговую по месту жительства лично или через личный кабинет на сайте ФНС. Деньги поступят в течение месяца после налоговой проверки на счет налогоплательщика в личном кабинете на сайте ФНС. Перенаправить их на реквизиты своего счета в банке нужно самостоятельно.

Источник: www.raiffeisen-media.ru

Исключение матвыгоды за 2021-2023 гг. из обложения НДФЛ (3.1.18.435 / 3.1.21.75)

Доходы в виде материальной выгоды, полученные в 2021 – 2023 гг., освобождены от НДФЛ. При этом налоговый агент должен самостоятельно пересчитать налог за прошлые периоды и при необходимости подать корректирующий 6-НДФЛ. В версиях ЗУП 3.1.21.75 / 3.1.18.435 реализовано изменение – материальная выгода, полученная физическими лицами в 2021 – 2023 годах, не облагается НДФЛ.

Разберем, как работает новый механизм и как пересчитать НДФЛ с матвыгоды за прошлые периоды.

Порядок учета матвыгоды за 2021 – 2023 гг. для целей НДФЛ

- Не рассчитывается НДФЛ для текущих доходов с кодами 2610 , 2630 , 2640 , 2641 . В отчет 6-НДФЛ за 2021 – 2023 гг. такие доходы тоже не попадают.

- Для матвыгоды за прошлые периоды перерасчет налога можно выполнить документом Перерасчет НДФЛ ( Налоги и взносы – Перерасчеты НДФЛ ). НДФЛ с материальной выгоды сторнируется в документе автоматически, дополнительных действий перед вводом Перерасчета НДФЛ предпринимать не потребуется.

До выхода релизов ЗУП 3.1.21.75 / 3.1.18.435 в программе отсутствовал типовой функционал по перерасчету НДФЛ с материальной выгоды. Мы предлагали обходной пусть в статье Сторнирование материальной выгоды за прошлый период в ЗУП 3.1. Если использовали предложенную методику, то после обновления ЗУП 3.1 сторнированный НДФЛ с матвыгоды не задвоится.

Программа может сделать только «переброску» налога между подразделениями.

Регистрация в ИФНС при этом не изменится, на учете по НДФЛ «переброска» никак не скажется. Поэтому если сторнировали матвыгоду по рекомендации в статье, допустимо оставить все как есть.

Единственное, что нужно учитывать – если в условиях договора займа отключили флажок начисления матвыгоды, для долгосрочных договоров с 2024 года потребуется включить расчет матвыгоды обратно. Это можно сделать документом Изменение условий договора займа сотруднику ( Зарплата – См. также – Займы сотрудникам ).

Разберем алгоритмы по исключению матвыгоды из обложения НДФЛ на примерах.

Пример 1. Расчет НДФЛ с текущих доходов по матвыгоде

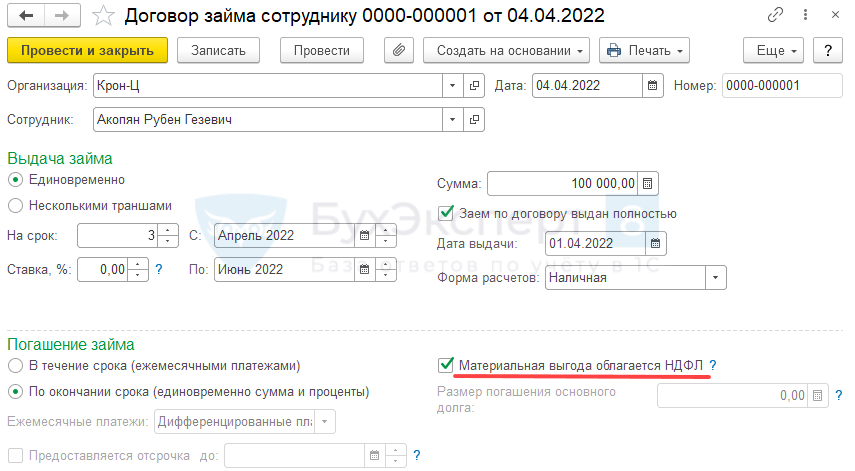

Сотруднику Акопяну Р.Г. 01.04.2022 г. выдан беспроцентный заем в размере 1 000 000 руб. сроком на 2 года.

Рассмотрим особенности расчета НДФЛ с матвыгоды по займу в 2021 – 2023 гг.

Освобождение матвыгоды от обложения НДФЛ – мера временная, действует только до 2023 года включительно. Срок действия договора займа – 2024 год. Поэтому в Договоре займа сотруднику ( Зарплата – См. также – Займы сотрудникам ) включим флажок расчета материальной выгоды.

Установленный флажок Материальная выгода облагается НДФЛ не «мешает» исключению матвыгоды из обложения НДФЛ. При расчете налога программа будет анализировать год, в котором получен доход в виде матвыгоды. И для доходов, полученных в 2021 – 2023 гг. НДФЛ не будет рассчитываться даже при включенном флажке.

Поэтому если Договор займа сотруднику был создан ранее и флажок Материальная выгода облагается НДФЛ в нем установлен, вносить изменения в Договор или вводить дополнительно документ Изменение условий договора займа сотруднику не потребуется.

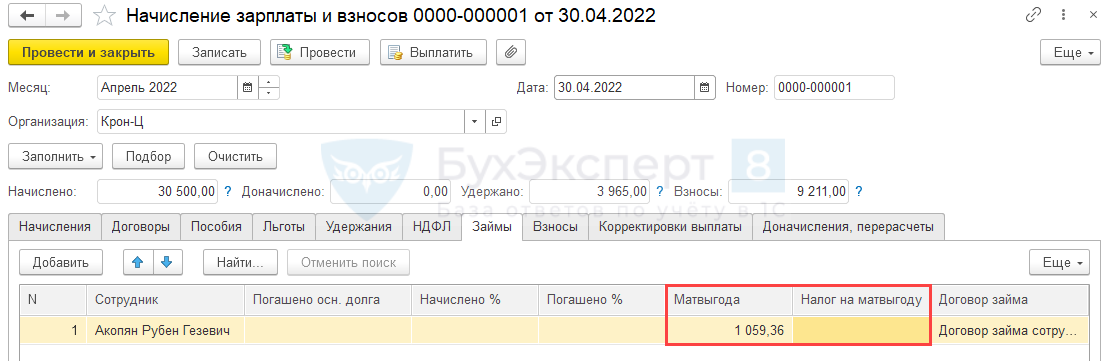

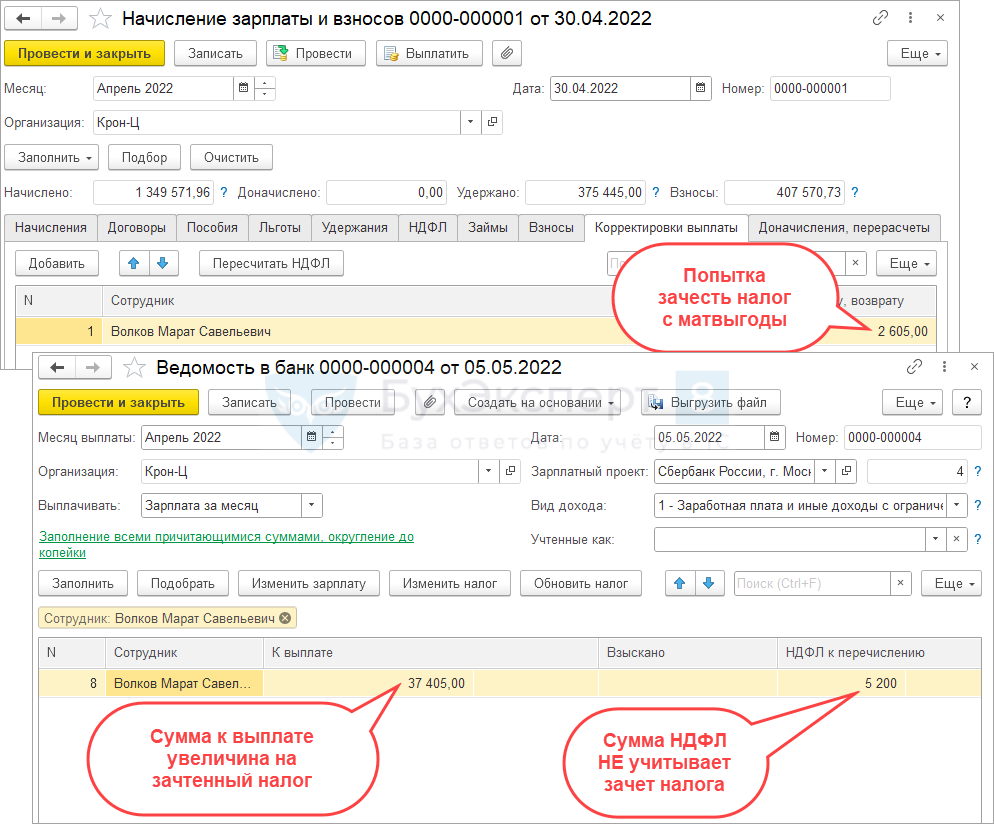

При расчете зарплаты за апрель в документе Начисление зарплаты и взносов будет рассчитана сумма материальной выгоды, но НДФЛ не рассчитается.

При заполнении 6-НДФЛ доход в виде материальной выгоды не будет попадать в отчет:

Тем не менее доходы по матвыгоде попадают в регистр Учет доходов для исчисления НДФЛ . Такой алгоритм позволяет пересчитать НДФЛ с матвыгоды за прошлые периоды, не перепроводя документы начисления.

Но у этого подхода есть один минус – из-за того, что матвыгода отражается в регистре учета доходов, в аналитические отчеты по НДФЛ она тоже будет попадать.

Такая особенность заполнения аналитических отчетов по НДФЛ признана разработчиками в качестве ошибки. Код ошибки — 50014759.

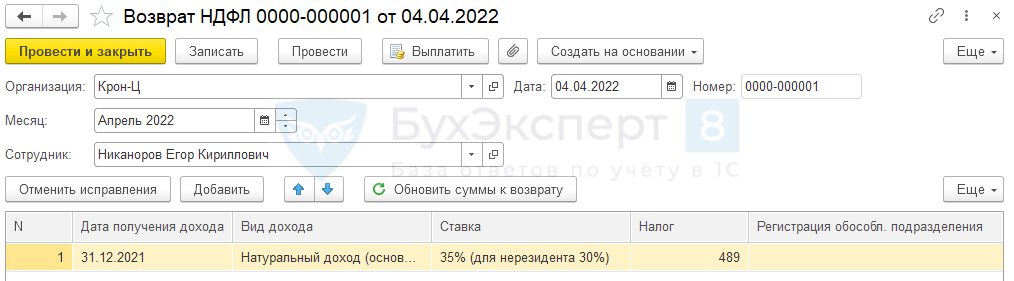

Пример 2. Перерасчет НДФЛ с матвыгоды за 2021 год

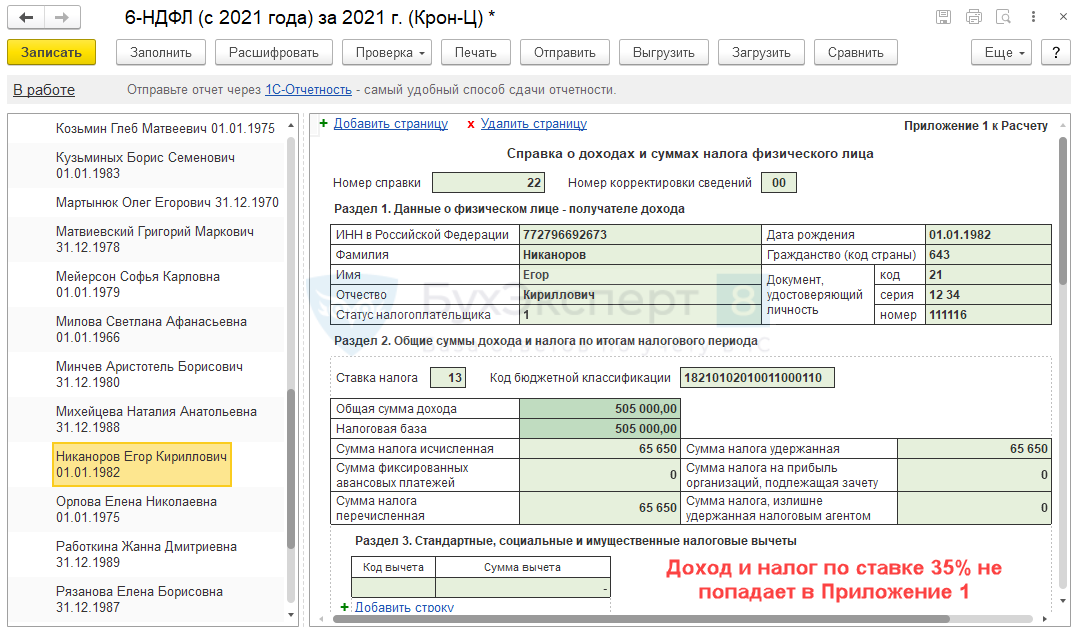

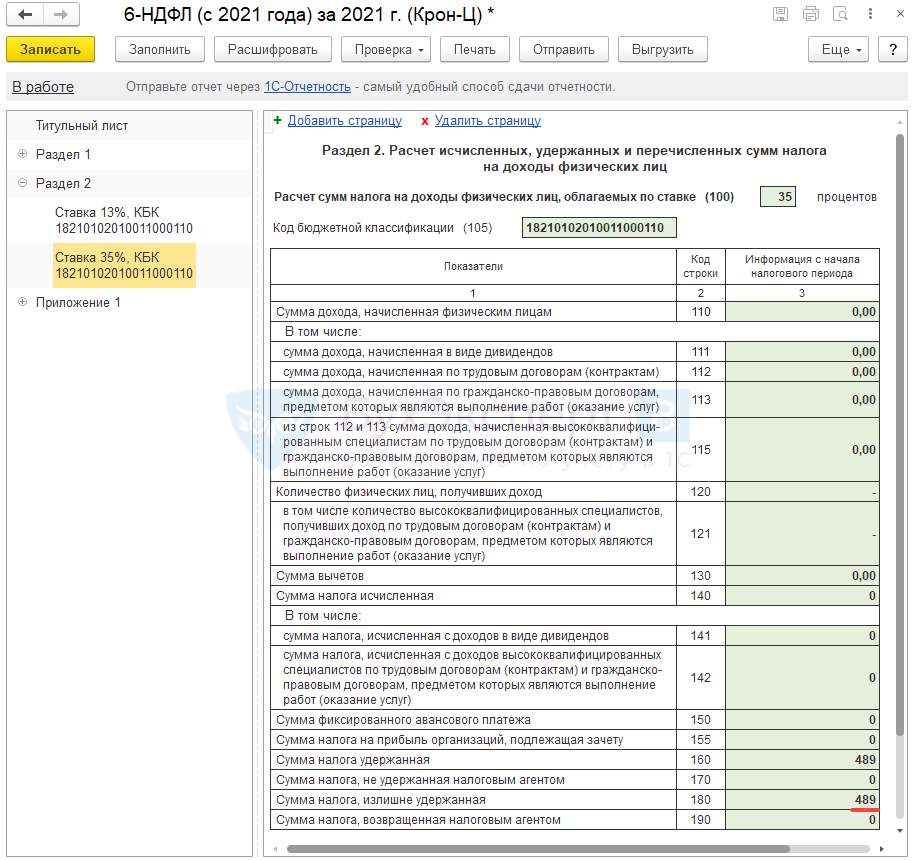

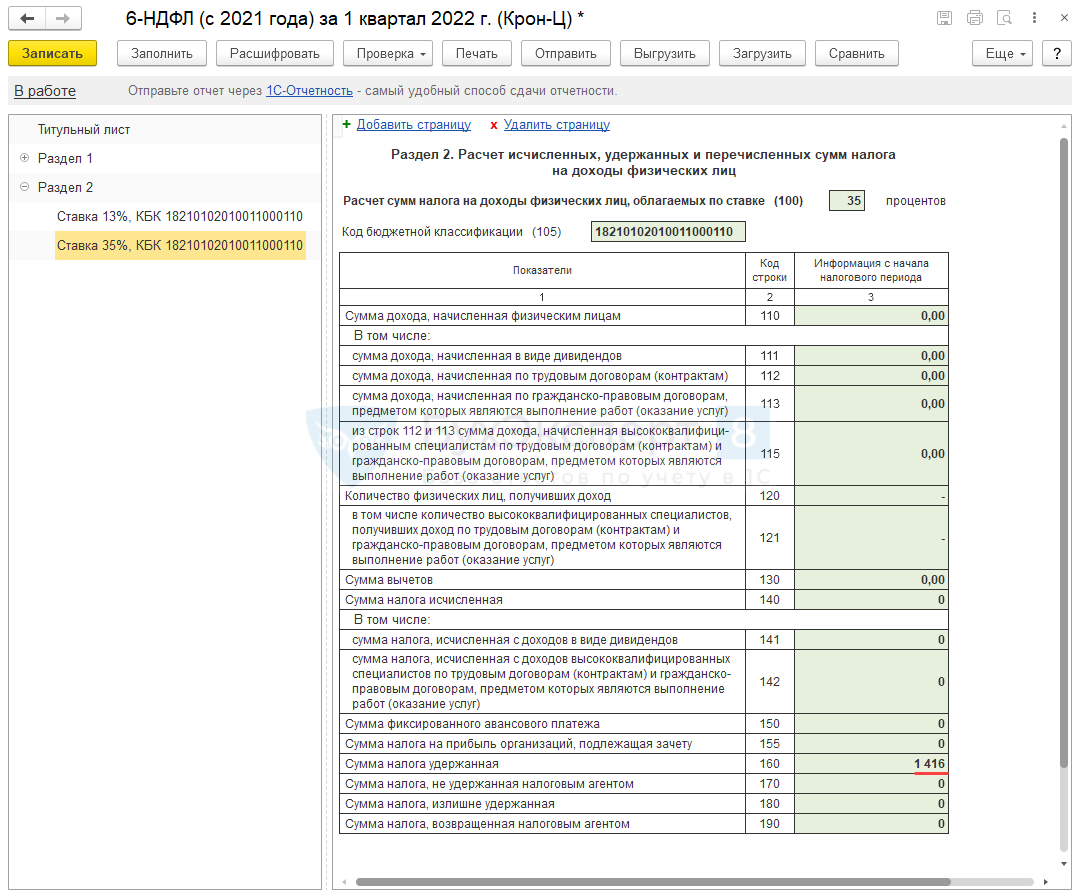

- В Разделе 2 заполнена страница по ставке 35% с суммой дохода и исчисленного НДФЛ с материальной выгоды. Зарплата за декабрь 2021 года была выплачена 30.12.2021 г. Поэтому удержанный с матвыгоды НДФЛ также попал в отчет за 2021 год.

- В Приложении 1 по Никанорову Е.К. также заполнены сведения о доходах и НДФЛ по ставке 35%.

Основные шаги по перерасчету НДФЛ и подаче корректирующего отчета 6-НДФЛ:

- Пересчитать налог документом Перерасчет НДФЛ .

- Вернуть излишне удержанный налог работнику документом Возврат НДФЛ . Если нет возможности получить от работника заявление на возврат налога, шаг 2 пропускаем.

- Заполнить корректирующий 6-НДФЛ .

Разберем шаги подробнее.

- Для перерасчета НДФЛ с матвыгоды за 2021 год достаточно ввести документ Перерасчет НДФЛ . Сумма налога с материальной выгоды будет сторнирована в нем автоматически. Перепроводить документы начисления матвыгоды в прошлых периодах перед вводом Перерасчета НДФЛ не нужно.На вкладке Корректировки выплаты по сотруднику будет заполнена сумма излишне удержанного НДФЛ за 2021 год.В Расчетном листке ( Зарплата – Отчеты по зарплате ) излишне удержанный налог отразится в разделе Справочно , показатель НДФЛ к зачету в счет будущих платежей .

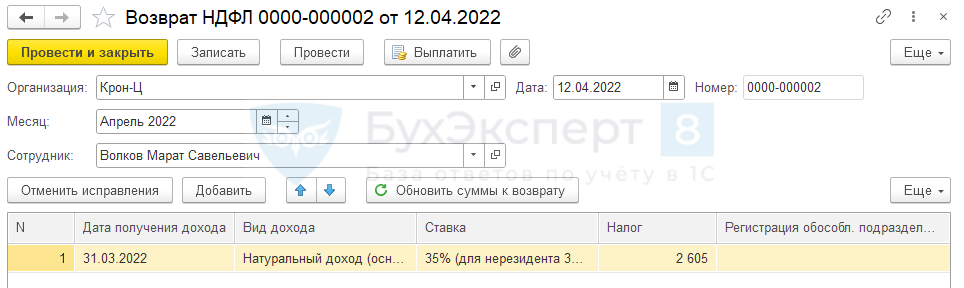

- После того как работник напишет заявление на возврат налога, зарегистрируем документ Возврат НДФЛ ( Налоги и взносы – Возврат НДФЛ ).

Излишне удержанный налог за прошлый год можно только вернуть работнику. Зачет НДФЛ в этом случае не предусмотрен законодательством – п. 3 ст. 226 НК РФ.

Сумма налога к возврату заполнится в документе Возврат НДФЛ автоматически.

- Сбросить флажок перечисления налога в Ведомости .

- Отразить уплату налога документом Перечисление НДФЛ в бюджет .

Подробнее об этом – в статье Как зарегистрировать перечисление НДФЛ, если производился возврат налога сотруднику?

При этом документ Возврат НДФЛ влияет на учет перечисленного налога – НДФЛ, перечисленный по сотруднику сторнируется в привязке к платежным поручениям прошлых периодов. Затем при ближайшей уплате налога формируются движения по старым «платежкам» — Изменения в учете перечисленного НДФЛ в случае возврата налога (ЗУП 3.1.10.135, ЗУП 3.1.11). Такое поведение программы вызывает много вопросов. Чтобы его обойти, можно применить лайфхак – Как сделать, чтобы при возврате НДФЛ не изменялся перечисленный НДФЛ прошлого периода.

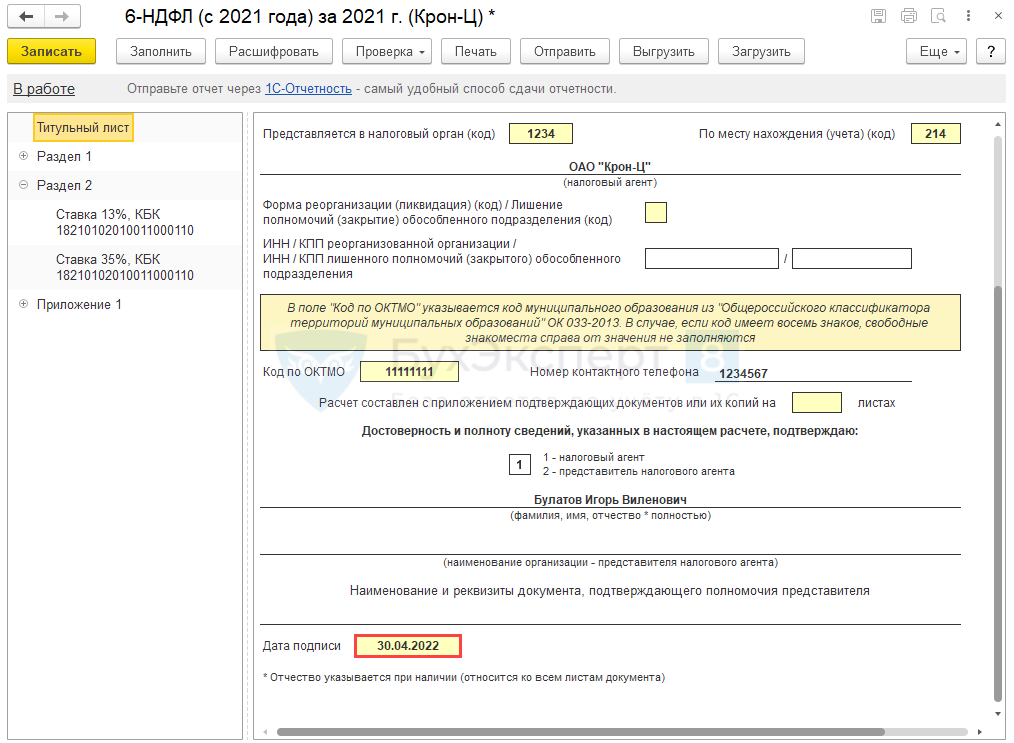

Движения документов Перерасчет НДФЛ и Возврат НДФЛ учитываются в ЗУП 3.1 на последний день месяца, в котором зарегистрирован документ. Поэтому для корректного заполнения корректировки 6-НДФЛ потребуется указать на титульном листе Дату подписи отчета не ранее, чем конец месяца, в котором пересчитали и вернули налог.

Например, если документы Перерасчет НДФЛ и Возврат НДФЛ зарегистрированы в апреле 2022 г., Дата подписи на титульном листе 6-НДФЛ должна быть не ранее 30.04.2022 г.

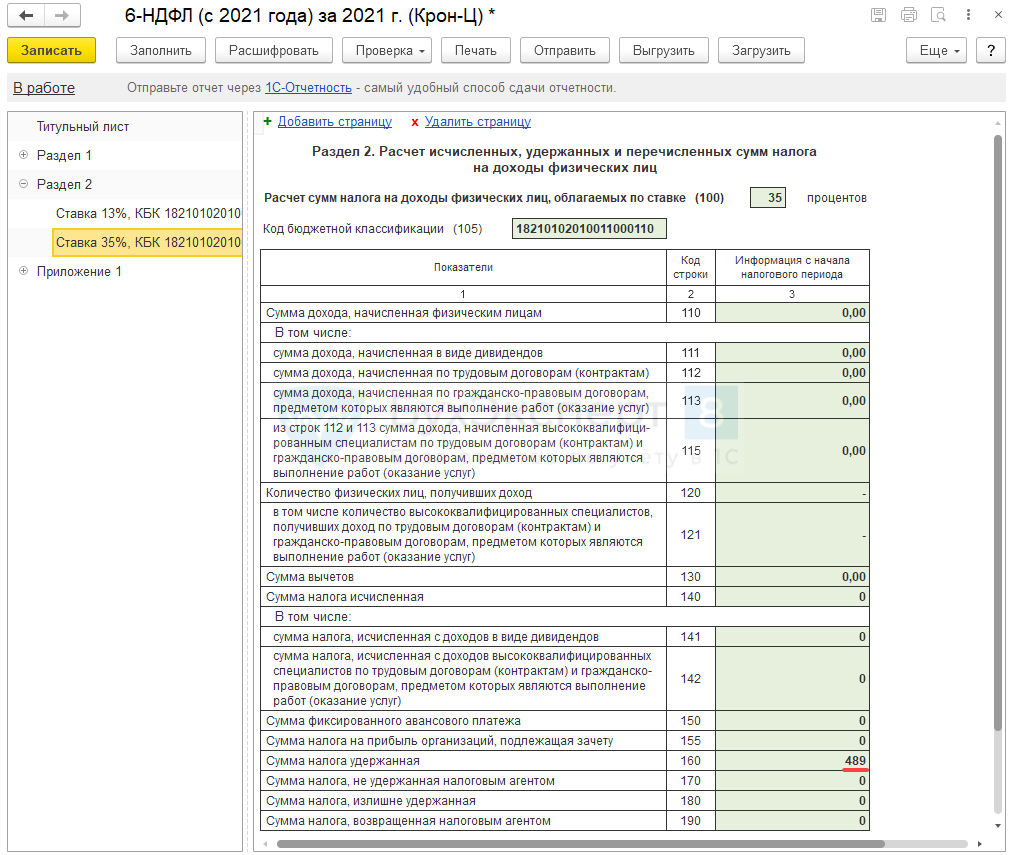

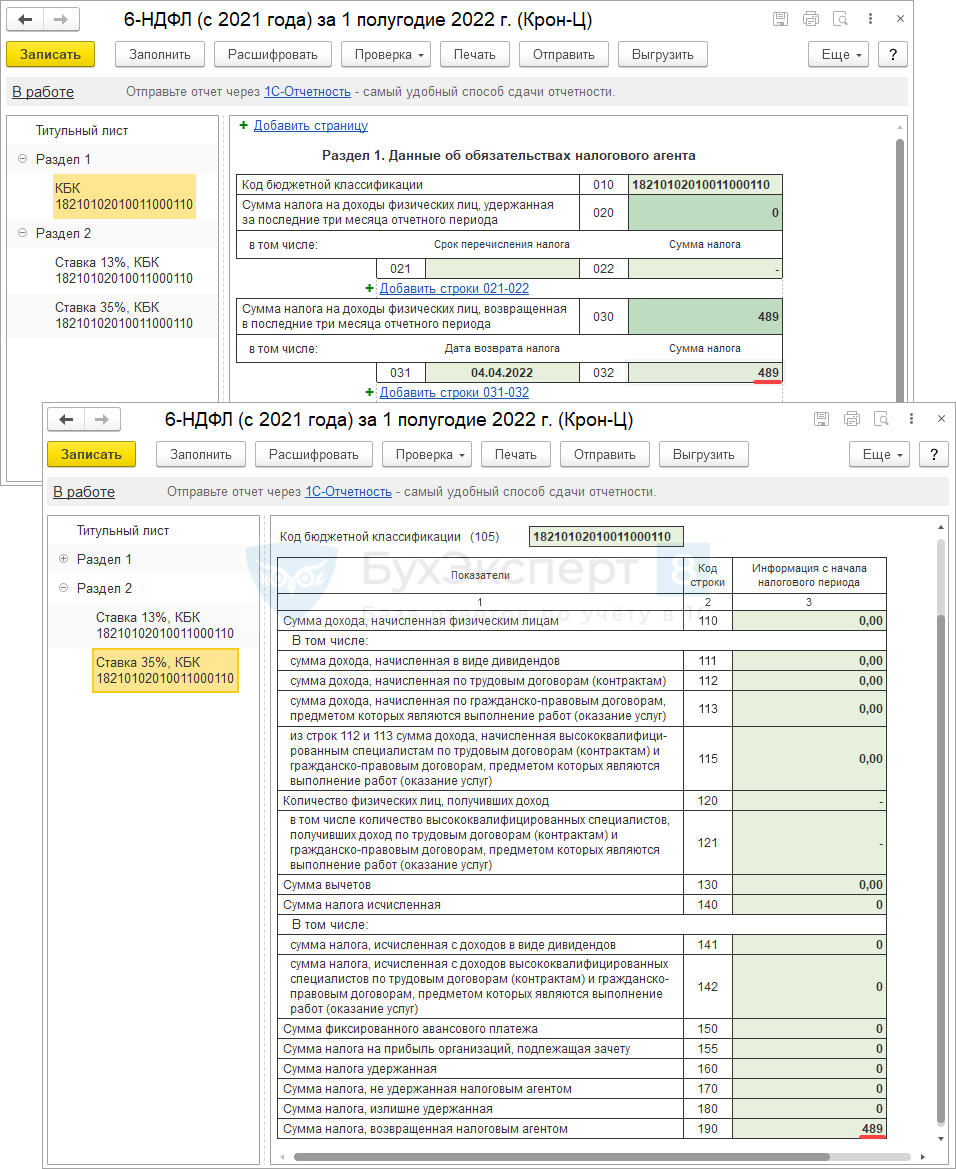

Как будет выглядеть заполнение корректирующего отчета 6-НДФЛ после перерасчета НДФЛ с материальной выгоды и его возврата сотруднику:

- В Раздел 2 на странице для ставки 35% попадет только сумма удержанного с сотрудника НДФЛ – это не ошибка. Фактически налог с матвыгоды был удержан в 2021 году, а стр. 160 заполняется по дате удержания.

Стр. 180 Раздела 2 для ставки 35% не заполнится, если излишне удержанный налог возвращен работнику. По заполнению этого показателя отсутствуют разъяснения, как правильно определять остаток излишне удержанного налога: на дату подачи отчета или на конец налогового периода.

В ЗУП 3.1 для заполнения стр.

180 анализируется остаток излишне удержанного налога на Дату подписи отчета. Т.к. на дату заполнения корректирующего 6-НДФЛ излишне удержанный налог уже возвращен работнику, в стр. 180 он не попадает. Если не согласны с таким заполнением стр. 180 , ее значение потребуется корректировать вручную.

- В Приложение 1 доход и налог по ставке 35% не будут попадать.

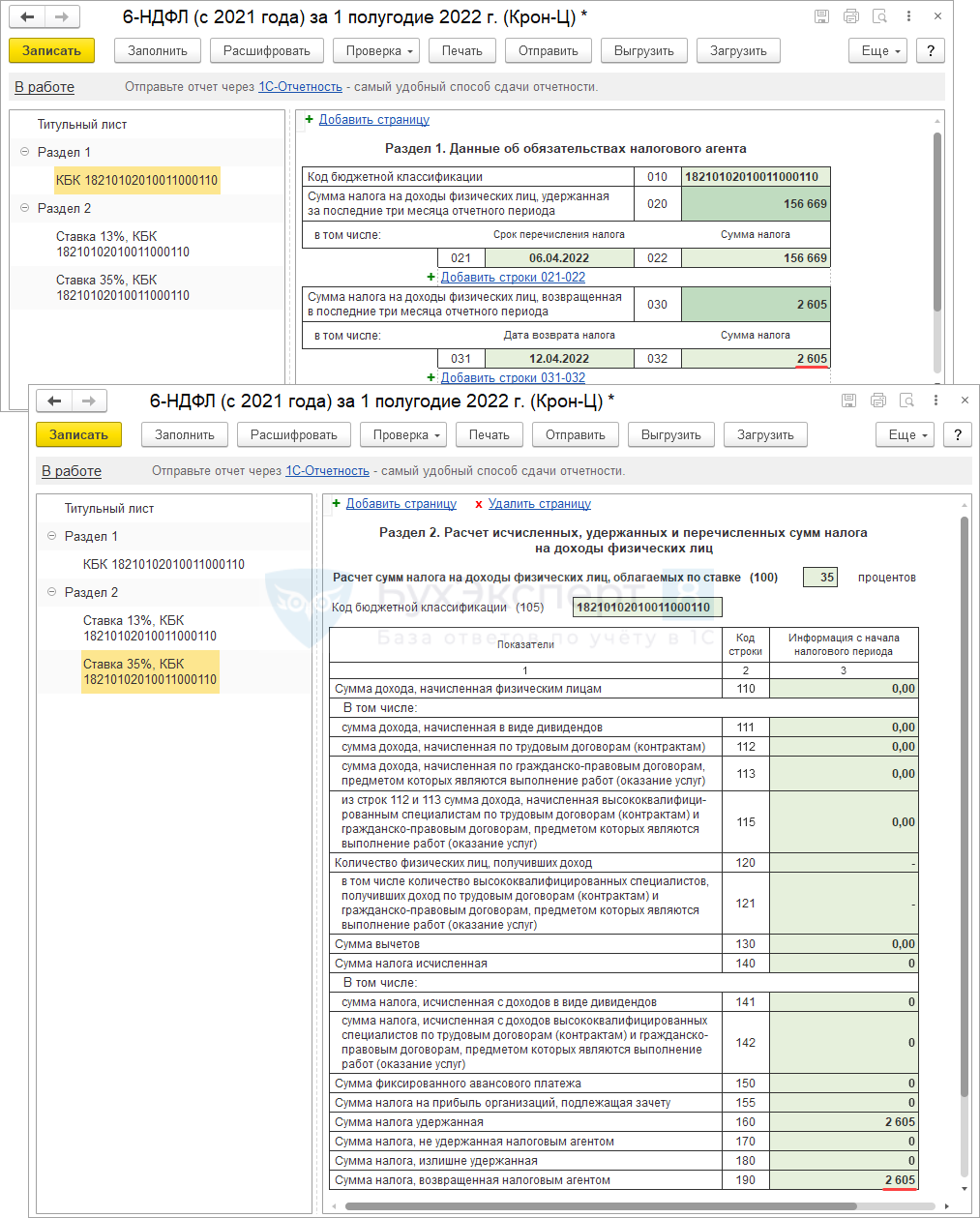

Возврат налога отразится в отчетности за тот период, когда излишне удержанный НДФЛ вернули работнику. Например, если возврат налога был выполнен в апреле 2022, он попадет в Разделы 1 и 2 отчета 6-НДФЛ за 1 полугодие 2022 года.

Обратите внимание, что в ЗУП 3.1 есть ошибка по заполнению даты возврата налога в Разделе 1 6-НДФЛ – Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3. Корректировать дату возврата потребуется вручную.

Если сотрудник уволен и нет возможности получить от него заявление на возврат налога, тогда корректирующий 6-НДФЛ будет заполнен по-другому:

- В стр. 180 Раздела 2 для ставки 35% попадет сумма излишне удержанного НДФЛ с матвыгоды.

- В Приложение 1 также должна попадать сумма удержанного налога с материальной выгоды. Однако при автоматическом заполнении отчета сведения для ставки 35% в Приложение 1 не будут заполнены. Добавим сведения вручную по ссылке Добавить сведения по ставке налога и КБК . Заполним налоговую ставку, КБК и суммы в строках по удержанному и излишне удержанному НДФЛ.

ФНС не принимает отчеты 6-НДФЛ с Приложениями 1 , в которых не заполнено ни одной строки с доходом. Поэтому чтобы отчет прошел проверку на стороне ФНС, потребуется в таблице доходов добавить строку с доходами за 1 месяц. Нужно указать номер месяца, код дохода 2610 , а сумму дохода оставить нулевой.

Пример 3. Перерасчет НДФЛ с матвыгоды за 2022 год

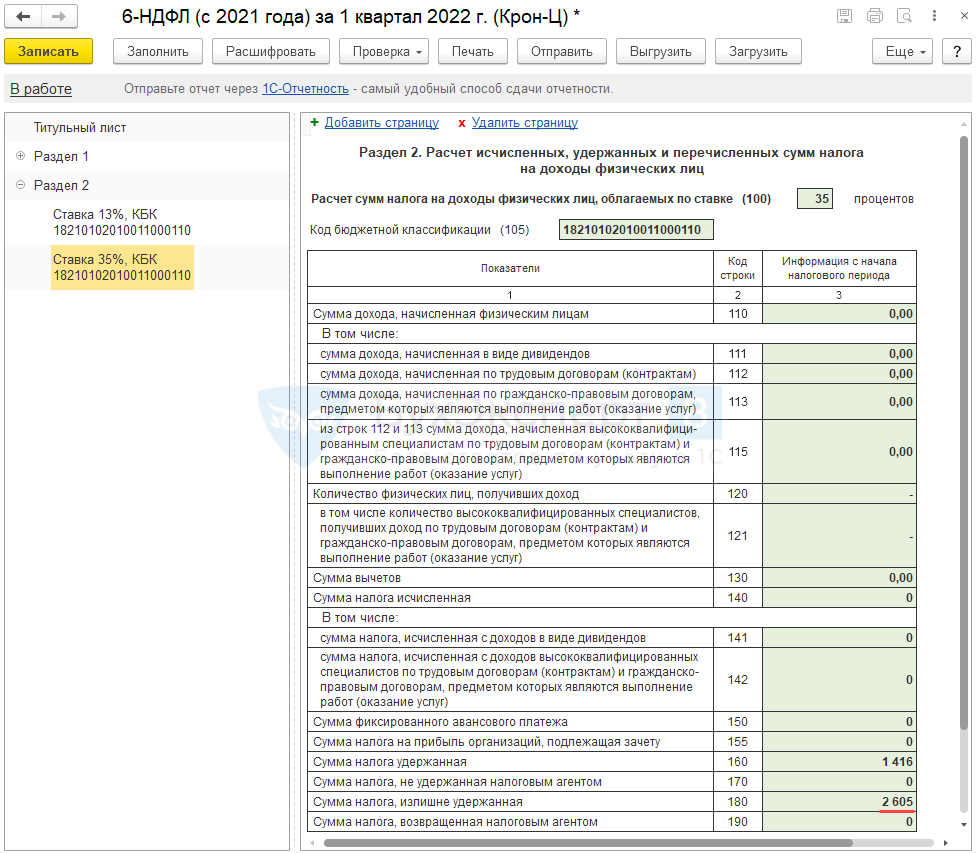

- Январь – доход 978,08 руб., налог 342 руб.

- Февраль – доход 3 068,49 руб., налог 1 074 руб.

- Март – доход 3 397,26 руб., налог 1 189 руб.

- Итого за 1 квартал 2022 года – доход 7 443,83 руб., налог 2 605 руб.

Решение будет включать 3 шага:

- Перерасчет налога документом Перерасчет НДФЛ .

- Возврат излишне удержанного налога сотруднику документом Возврат НДФЛ .

- Заполнение 6-НДФЛ за 1 квартал 2022 года. В отчете потребуется указать временно признак корректировки и дату подписи 30.04.2022 г. – только в этом случае пересчет и возврат налога будут учтены в 6-НДФЛ .

Разберем шаги подробнее.

-

Пересчитаем НДФЛ с начала года документом Перерасчет НДФЛ . По кнопке Заполнить налог с материальной выгоды по Волкову М.С. будет сторнирован автоматически.

Несмотря на то, что пересчитываем налог в пределах 2022 года, вводить документ Перерасчет НДФЛ обязательно. При очередном расчете зарплаты НДФЛ по ставке 35% не пересчитается за предыдущие месяцы.

- Раздел 2 6-НДФЛ заполняется в разрезе ставок. Уменьшить удержанный налог по ставке 35% за счет ставки 13% (15%) не получится.

- ЗУП 3.1 не сумеет «схлопнуть» НДФЛ по разным ставкам в Ведомости . Если не возвращать налог сотруднику и ждать очередного расчета зарплаты, программа попытается зачесть НДФЛ в документе Начисление зарплаты и взносов . По сотруднику появится сумма зачтенного налога на вкладке Корректировки выплаты . При этом Ведомость будет заполнена неверно: сумма к выплате увеличится на сумму зачтенного налога, а Налог к перечислению уменьшен не будет.Чтобы избежать подобной ошибки, потребуется зарегистрировать Возврат НДФЛ до начисления зарплаты за месяц, в котором пересчитали НДФЛ с матвыгоды. Если сотрудник не предоставил заявление на возврат НДФЛ, тогда при расчете зарплаты потребуется вручную очистить строку по сотруднику на вкладке Корректировки выплаты .

В документе Возврат НДФЛ сумма налога к возврату заполнится по Волкову М.С. автоматически.

- Временно указать Номер корректировки 1 на Титульном листе .

- Дату подписи отчета указать 30.04.2022 г. или позднее.

В Разделе 2 6-НДФЛ за 1 квартал 2022 на странице для ставки 35% заполнится только сумма удержанного НДФЛ с матвыгоды в стр. 160 . Это не ошибка, фактически налог с материальной выгоды за январь-февраль был удержан в 1 квартале.

Возврат налога отразится в отчетности за тот период, когда излишне удержанный НДФЛ вернули работнику. Возврат налога Волкову М.С. был выполнен в апреле 2022, поэтому он попадет в Разделы 1 и 2 отчета 6-НДФЛ за 1 полугодие 2022 года.

Обратите внимание, что в ЗУП 3.1 есть ошибка по заполнению даты возврата налога в Разделе 1 6-НДФЛ – Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3. Корректировать дату возврата потребуется вручную.

Если вернуть излишне удержанный НДФЛ работнику нет возможности, то в 6-НДФЛ за 1 квартал будет заполнена стр. 180 на сумму излишне удержанного НДФЛ.

Обратите внимание, что в стр. 180 попадет в том числе и НДФЛ с матвыгоды за март, если он был удержан в апреле. При этом в стр. 160 он не учитывается, т.к. удержание налога зарегистрировано в апреле. Это весьма спорное заполнение отчета, поэтому может потребоваться ручная корректировка стр. 180 .

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

См. также:

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.Федеральный закон от 15.10.2020 N 322-ФЗ внес в НК РФ..По служебной необходимости сотрудник вместе с семьей может переехать в.

(7 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Обсуждение (45)

Я только одного не пойму, а если излишне удержанный налог возник в декабре (например 2021 года), разве можно сделать возврат сотруднику, а на эти суммы уменьшить общий платеж за 2022 год ? В правилах написано, что переходящий налог мы возвратить можем, но уменьшить платежи текущего года нет ?

Из публикации не понятно, если сделать перерасчет НДФЛ за 2021 год, а сотрудник не написал заявления , те нет документа ВОЗВРАТ НДФЛ , то суммы зависнут в регистрах НДФЛи перечисление НДФЛ в бюджет будет заполнено некорректно. Покажите как заполнится перечисление НДФЛ в бюджет

«Я только одного не пойму, а если излишне удержанный налог возник в декабре (например 2021 года), разве можно сделать возврат сотруднику, а на эти суммы уменьшить общий платеж за 2022 год ? В правилах написано, что переходящий налог мы возвратить можем, но уменьшить платежи текущего года нет ?»

Да, платеж в бюджет за 2022 год мы можем уменьшить на сумму возвратов за 2021 год. Можете привести нормативку, где написано обратное? Вот зачесть налог 2021 года в 2022 для сотрудника мы не можем (именно провести зачет налога, не возврат) — об этом написано в ст. 226 НК РФ.

«Из публикации не понятно, если сделать перерасчет НДФЛ за 2021 год, а сотрудник не написал заявления , те нет документа ВОЗВРАТ НДФЛ , то суммы зависнут в регистрах НДФЛи перечисление НДФЛ в бюджет будет заполнено некорректно. Покажите как заполнится перечисление НДФЛ в бюджет»

Если возврат НДФЛ не оформляли, то удержанный и перечисленный налог уменьшать не нужно. Тогда каких-либо особенностей при отражении очередного платежа по НДФЛ не будет.

И подскажите почему 6-ндфл формируется за 1 полугодие 2022 года на рисунках, а не первое полугодие 2021.

Возврат налога был произведен в Апреле 2022 г.

Покажите, пожалуйста, как будет выглядеть справка о доходах за 2022г, по ставкам 13 и 35%, если за 2021 г мат.выгоду пересчитали и вернули сотруднику в апреле 2022г

В 2-НДФЛ вкладка с 35% будет нулевой

Понятно. А по ставке 13% в строках исчислено, удержано? Например, сумма дохода за 2022 составит 100 000р, НДФЛ исчислено -13 000р, НДФЛ удержано — 13 000р. А если возвращали в апреле НДФЛ за мат.выгоду 2021г — 10 000р. , то в справке за 2022г НДФЛ исчислено/удерджано — 3000р? Покажите, пожалуйста, на примере

НДФЛ по ставке 13% за 2022 г. не изменится. Он как был 13000 руб., так и останется.

Мы дополнили статью.

Если у вас останутся вопросы, то задайте их в ЛИЧНОМ КАБИНЕТЕ.

Источник: buhexpert8.ru