Документы для оформления ипотеки в 2022 году — список документов. Какие документы нужны для оформления ипотеки, покупки квартиры. Какой перечень документов нужен для ипотечного кредита в Сбербанке.

«Купила квартиру в ипотеку и хочу прописать в ней родственников», или Все, что нужно знать о регистрации в ипотечном жилье

Пять лет назад Лариса Сергеевна купила квартиру в столичном жилом комплексе. Покупка была оформлена в ипотеку на десять лет. Недавно женщина перевезла к себе своих пожилых родителей.

Пенсионерам понадобилась прописка в ипотечной квартире, чтобы можно было продолжать пользоваться льготами на оплату коммуналки, покупку лекарств и проезд в общественном транспорте. Ларисе Сергеевне пришлось договариваться с банком, так как ее жилье еще находилось в залоге у него. Рассказываем, можно ли прописаться в ипотечную квартиру, какие есть ограничения, в каких случаях нужно разрешение банка.

Чтобы прописать в ипотечной квартире третьих лиц, нужно получить согласие банка. Коллаж: МИР КВАРТИР

Что говорит закон

В законодательстве Российской Федерации говорится, что собственником недвижимости, купленной в ипотеку, числится заемщик, а кредитная организация является держателем залога. В качестве залога выступает ипотечное жилье.

Поэтому закон не препятствует прописке третьих лиц в квартире с ипотекой. Ответственность ложится на банк, который выдал ипотечный кредит. При этом ФМС вправе устанавливать внутренние требования к процедуре регистрации.

То есть в паспортном столе могут и не запросить согласие залогодержателя. Но если в кредитном договоре прописано, что заемщик обязан получить согласие при прописке в ипотечной квартире, то это условие нужно выполнить, несмотря на требования ФМС.

ипотечнойМногие банки прописывают пункт о согласии на прописку. Фото: gozpp.ru

Кто может прописаться в ипотечной квартире

Защищая свои интересы, банк выдвигает определенные условия к прописке в залоговой квартире. И если заемщик может оформить регистрацию сразу после получения права собственности на ипотечную недвижимость, то для прописки третьих лиц требуется разрешение кредитора.

Регистрация собственника в ипотечной квартире

Если вы собственник, вам не нужно разрешение банка. Вы просто подаете необходимые документы в паспортный стол по месту нахождения ипотечного жилья. Лучше это сделать сразу после регистрации права собственности в ЕГРН.

Вы можете оформить постоянную или временную прописку. Если у вас уже есть регистрация в другом месте, то вы вправе не прописываться в ипотечной квартире. Крупные банки могут одобрить ипотеку и лицам без прописки. Кредитор дает возможность оформить постоянную регистрацию.

Какие нужны документы для регистрации:

- паспорт собственника;

- лист убытия или штамп в паспорте о прописке с предыдущего места жительства;

- кредитный договор;

- выписка из ЕГРН, подтверждающая права собственности на жилье.

Прописка ребенка в ипотечной квартире

По закону несовершеннолетние граждане регистрируются по месту прописки своих родителей или опекунов. То есть вам не нужно согласие банка, чтобы зарегистрировать своих детей в залоговой квартире.

Если вы продолжаете выплачивать ипотечный кредит, а в семье ожидается пополнение, то новорожденный будет прописан на вашей жилплощади автоматически.

Это важно! Если заемщик имеет хроническую задолженность по ипотеке, зарегистрировать в квартире ребенка будет сложно.

Обратите внимание: банк может специально оговорить в кредитном договоре пункт, который обяжет вас снять с регистрации несовершеннолетнего, если вы задолжаете оплату по займу.

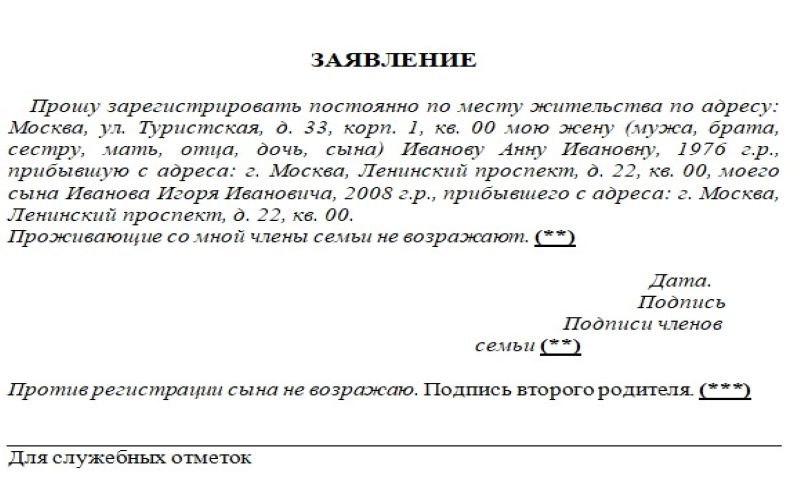

Какие нужны документы для регистрации:

- заявление на прописку;

- паспорт родителя, собственника квартиры;

- свидетельство о рождении ребенка;

- если родители ребенка прописаны по разным адресам, то нужна справка из паспортного стола второго родителя о том, что несовершеннолетний там не числится.

Можно ли прописать в ипотечную квартиру родственников

Обычно банки не устанавливают ограничение на регистрацию в залоговой квартире близких родственников собственника — жены или мужа, родителей. Но лучше письменно уведомить организацию о прописке родственника.

Кредитор может предложить супругу/супруге заемщика стать созаемщиком по ипотечному договору. Так банки минимизируют свои риски.

Какие документы нужны для регистрации:

- заявление на прописку;

- паспорт собственника;

- паспорт родственника;

- свидетельство о браке (если прописывается муж или жена собственника);

- кредитный договор;

- выписка из ЕГРН.

Прописка в ипотечной квартире третьих лиц

Третьи лица — это люди, не являющиеся родственниками собственника ипотечной квартиры. Для их регистрации обязательно требуется письменное разрешение кредитной организации.

То есть если вы хотите прописать в залоговой квартире, к примеру, свою подругу, то вам нужно обратиться в банк с заявлением на получение согласия на регистрацию третьих лиц. Документ составляется в письменной форме.

Какие нужны документы для регистрации:

- заявление на прописку третьего лица;

- паспорт собственника;

- выписка из ЕГРН о праве собственности на квартиру;

- разрешение банка на прописку третьих лиц;

- паспорт прописываемого гражданина;

- разрешение супруга.

Важно! Во время подачи заявления требуется личное присутствие прописываемого гражданина.

Сроки и стоимость прописки

Для всех типов жилья срок постановки на учет одинаковый — 7 дней со дня снятия регистрации по предыдущему месту жительства. Это правило касается и прописки в ипотечной квартире. На саму регистрацию уйдет от 3 до 7 дней. За это время специалисты паспортного стола обязаны выполнять все проверки и поставить отметку о регистрации по новому адресу.

Прописка в ипотечной квартире — процедура бесплатная. По закону вы обязаны встать на учет по месту жительства, поэтому госпошлину платить не нужно. Вы заплатите некоторую сумму, если банк потребует нотариальное удостоверение обязательства по выписке несовершеннолетних в случае неоплаты ипотечных взносов. Тарифы зависят от региона.

Какие ограничения и зачем устанавливают банки

Банки самостоятельно устанавливают ограничения на регистрацию в ипотечной квартире. В каждой кредитной организации имеются свои требования по этому вопросу.

Это важно! Закон не устанавливает прямых ограничений при регистрации граждан в ипотечной квартире, но ограничения могут накладывать банки.

Условия прописки по договору с банком:

- письменное согласие на прописку даже тех претендентов, которые имеют на это законное право (дети, супруги, родители);

- уведомление в письменной форме о намерении прописать в ипотечной квартире третье лицо;

- письменное нотариальное обязательство о выписке детей в случае нарушения заемщиком обязательств по договору;

- запрет на регистрацию третьих лиц, за исключением близких членов семьи собственника.

Случается, что банк не выдвигает никаких требований по прописке. Но чаще всего кредитор страхует свои интересы специально разработанными правилами, затрагивающими вопросы регистрации.

Банк хочет минимизировать свои риски. К примеру, заемщик перестает платить ипотеку, банк должен изъять залоговую квартиру, в которой уже прописаны дети или недееспособные родители. Данные категории граждан защищены законом. Поэтому чтобы банк смог выписать, к примеру, несовершеннолетнего, потребуется разрешение органов опеки и долгая судебная процедура.

Что будет, если прописать родственника без разрешения банка

В ипотечном договоре указаны условия регистрации третьих лиц, но вы не спросили банк и прописали на жилплощади, к примеру, свою подругу. В этом случае кредитная организация вправе привлечь вас к ответственности.

Это важно! При несоблюдении оговоренных условий кредитор вправе расторгнуть договор и потребовать немедленную выплату остатка по кредиту.

Что может сделать банк:

- выселить жильца, прописанного без согласия кредитора;

- призвать собственника к согласованию регистрации третьих лиц;

- наложить штраф за нарушение условий договора.

Банк может пойти на крайние меры и расторгнуть договор по ипотеке, потребовав досрочное погашение кредита. Заемщику будет сложно обжаловать в суде подобное решение кредитора.

Что нужно делать заемщику

При выборе банка изучайте все условия по ипотечному договору, в частности, требования кредитной организации по вопросу прописки.

Обратите внимание на такие пункты, как:

- ограничения на прописку родственников и третьих лиц в залоговой квартире;

- кого и при каких условиях можно зарегистрировать;

- какие санкции предусмотрены при нарушении условий прописки.

Если вам непонятны условия договора, возьмите в банке шаблон документа и проконсультируйтесь с независимым юристом. Специалист может обнаружить пункт, который вам не подходит. В этом случае подумайте о смене кредитной организации.

Есть банки, которые лояльно относятся к вопросу регистрации в залоговой квартире. В любом случае лучше подстраховаться и взять у кредитора письменное разрешение на регистрацию родственников и третьих лиц.

Как получить разрешение банка на прописку

1. Обратитесь в отделение банка с заявлением о регистрации лица в залоговой квартире.

Укажите в документе:

- причину регистрации человека в своей квартире;

- его паспортные данные;

- степень родства (или знакомства).

2. Получите ответ банка. Обычно заявка собственника рассматривается в течение недели.

3. Если решение положительное, подайте документы в паспортный стол или МФЦ на регистрацию этого человека.

Заявлению на прописку родственников можно написать в произвольной форме. Фото: bupum.ru

Учтите, банк может отказать в прописке третьих лиц, даже если вы официально запросили разрешение. Вы вправе оспорить отказ в суде. Часто решение выносят в пользу собственника залоговой недвижимости.

Но лучше все же не доводить дело до суда и договориться с кредитором «на берегу». Ведь вы добровольно подписываете кредитный договор и обязаны его соблюдать.

Расхождения в информации в ипотечном договоре и закладной на квартиру могут стоить заемщику жилья. О чем нужно знать? … Средняя цена квартиры в московских новостройках . 20 672 000 руб +5.87%. Прямой эфир. … Закладную оформляет банк вместе с остальным пакетом документов по ипотеке . Заемщику остается лишь прийти и подписать документ . Сейчас это можно сделать и дистанционно, в электронном виде.

Документы для получения ипотеки в 2022 году

Решить жилищный вопрос своими силами получается далеко не у каждой семьи. Неслучайно такая банковская услуга как кредитование не теряет своей популярности. Документы для получения ипотеки физическому лицу требуют к себе самого пристального внимания тех, кто хочет получить одобрение своей заявки. Их количество достаточно внушительно, что легко объяснимо стремлением банка максимально застраховать свои риски при выдаче такого крупного и долгосрочного кредита.

Какие документы нужны для получения ипотеки в 2022 году?

При выставлении требований в отношении того, какие документы нужны для ипотеки, банк руководствуется следующими мотивами:

- стремление получить подтверждение платежеспособности клиента и устойчивости его финансового положения для того, чтобы удостовериться в его возможности выполнять взятые на себя обязательства;

- оценить, удовлетворяет ли выбранный для приобретения объект недвижимости, который одновременно выполняет функцию залога, требования банка.

В связи с этим перечень документов у всех банков крайне схож. Очевидно, что имеются различия. Однако даже если вы еще не решили, в какое кредитное учреждение обратиться, можно начать со сбора стандартных документов, которые понадобятся в любом случае. Для многих организаций достаточно предоставить только паспорт. Однако документы для ипотеки частным кредиторам могут также включать:

- СНИЛС или ИНН;

- заверенные копии трудовой книжки;

- подтверждение уровня дохода – справка по форме банка, 2-НДФЛ;

- свидетельства о заключении брака (для семейных пар) и о рождении детей (при использовании средств материнского капитала).

Для работников по найму, получающих плату в рамках зарплатного проекта подтверждение доходов, как правило, не требуется. Для индивидуальных предпринимателей есть отдельное требование: нужно представить 3-НДФЛ.

Если говорить о личных документах потенциального клиента банка, то к их числу относятся такие как:

- паспорт или иной документ, удостоверяющий личность;

- второй документ на выбор из предложенного перечня (чаще всего в этой роли используют водительское удостоверение);

- военный билет – обязательно для мужчин в возрасте до 27 лет;

- для супругов – свидетельство о браке и брачный договор при его наличии;

- если есть дети – свидетельство о рождении каждого из них;

- свидетельства государственного пенсионного страхования;

- для участников специальных программ, направленных на работников определенных сфер деятельности – документы, подтверждающие наличие соответствующего образования.

Обратите внимание: документы должны действовать как минимум еще полгода после подачи заявки. Убедитесь, что в представленном банку пакете нет просроченных документов. Если имела место смена фамилии, проконтролируйте, чтобы везде значилась одинаковая информация.

Отдельной категорией стоят документы, которые подтверждают трудоустроенность заявителя и достаточный уровень его доходов. В их числе значатся такие, как:

- заверенная копия трудовой книжки;

- справка с указанием должности, стажа работы и даты приема (как правило, выдается отделом кадров);

- справка о доходах по форме 2-НДФЛ.

К индивидуальным предпринимателям, учредителям организаций, нотариусам имеются отдельные требования по документам, которые выступают подтверждением их трудовой деятельности. При наличии нескольких мест работы нелишним будет представление сведений о каждом из них.

Помните о сроке давности подобных справок и выписок: он составляет 30 дней с даты заверения.

Озаботиться вопросом о том, какие документы нужны для оформления ипотеки, рекомендуется заранее, так как их сбор потребует определенного времени. Если вы определились с объектом недвижимости, который будете приобретать, не теряйте времени и собирайте о нем следующие материалы:

- справка из БТИ с планом дома и оценкой стоимости квартиры;

- кадастровый паспорт;

- технический паспорт;

- отчет аккредитованной оценочной организации, который отражает рыночную стоимость объекта недвижимости.

Для молодой семьи

Программы для молодых семей нельзя путать с государственным субсидированием. Такая ипотека предполагает лояльный процент и продолжительный период полной выплаты. Обычно требуются такие документы, как:

- паспорта обоих супругов;

- свидетельство о заключении брака;

- свидетельства о рождении детей.

Банк может потребовать подтвердить доход и официальную занятость. Понадобится 2-НДФЛ, выписка из банковского счета или справка по образцу финансовой организации.

Для военных

Военным, проходящим службу по контракту, нужен стандартный перечень документов. Однако дополнительно придется обращаться в Росвоенипотеку для получения документов. Для запроса необходимы:

- анкета потенциального заемщика;

- договор об открытии накопительного инвестиционного счета;

- кредитный договор с банком;

- проект соглашения о целевом жилищном займе.

Для пенсионеров

Пенсионерам в обязательном порядке требуется паспорт. Работающие лица могут представить справки о доходах. Обязательное условие всех подобных программ – наличие пенсионного удостоверения или справки о подтверждении статуса из ПФР.

Если с материнским капиталом

Для оформления ипотеки с привлечением материнского капитала помимо стандартного пакета требуется:

- сертификат на право использования средств маткапитала;

- уведомление из территориального представительства ПФР об остатке государственной субсидии.

Дополнительные справки, которые могут понадобиться при оформлении ипотеки

Следует иметь в виду, что порой первоначально озвученного перечня документов может оказаться недостаточно. В процессе принятия решения по кредиту банку могут понадобиться дополнительные сведения. В таком случае он запросит требуемую информацию. Например, она может касаться финансового положения, вследствие чего потребуется предоставить документальное подтверждение наличия недвижимости, дорогостоящего имущества, выписки со счета в банке и так далее.

Какие документы нужны для оформления ипотеки , покупки квартиры . Какой перечень документов нужен для ипотечного кредита в Сбербанке. … Впрочем, некоторые банки требуют хотя бы временную регистрацию в регионе присутствия финансовой компании. Что делать, если нет возможности погашать ипотеку ? В этом случае категорически нельзя просто перестать вносить платежи. … Размер первоначального взноса по ипотеке в 2022 году. Жить в своем доме или квартире – мечта многих. Однако не всегда приобретение жилья – … Читать далее.

Порядок регистрации права собственности на квартиру в ипотеке

Регистрация права собственности на квартиру в ипотеке – вопрос, требующий повышенного внимания при оформлении кредитной сделки. Несмотря на то, что многие сотрудничают с риэлторами, а все документы внимательно проверяются банком, сами заемщики должны понимать правильность действий. Ведь они рискуют не только своей новой недвижимостью, но и обязательствами перед финансовым учреждением.

К примеру, если сделку оспорят в суде, а продавец не вернет деньги, заемщикам все равно придется выплачивать ипотеку за уже отобранную квартиру. Практика показывает, что банк в подобных судебных делах не оказывает никакой юридической помощи. Поэтому, прежде всего, стоит внимательно изучить правила оформления квартиры в собственность при ипотеке.

Особенности права собственности при ипотеке

При оформлении жилищного займа объект недвижимости сразу же регистрируется на заемщика и членов его семьи (при совместной собственности). Считается ли квартира в ипотеке собственностью банковского клиента? Да, именно так (102-ФЗ Об ипотеке, ст. 1 (скачать)). Вопреки распространенному мнению, банк не является владельцем имущества.

Однако на квартиру накладывается обременение, ипотека в силу (102-ФЗ, ст. 11 (скачать)):

- закона, когда предметом залога выступает приобретаемая жилплощадь;

- договора, когда закладывается иная недвижимость заемщика или его родственников. При этом на приобретаемую квартиру не накладывается ограничение.

При ипотеке квартира в собственности банка не оказывается. Залог подразумевает существенное ограничение в распоряжении недвижимостью. При этом плательщик кредита и его семья могут проживать в данной квартире. Какие будут ограничения прав заемщиков на собственность квартиры в ипотеке:

- Совершение с залогом сделок, влекущих смену владельца. То есть продать, отдать в дар, заключить договор мены, перераспределить доли вы не сможете. Даже если продажа необходима для погашения остатка ипотечной задолженности.

- Заключение договора о сдаче в аренду. Конечно, многие заемщики делают это, но незаконно, без регистрации договора найма в налоговой инспекции. Если же вы решите оформить документы положенным образом, придется сначала получить разрешение от банка. Финансовая организация вряд ли даст согласие на аренду, ведь велика вероятность, что арендаторы принесут объекту залога непоправимый вред (например, устроят пожар).

- Регистрация новых жильцов. По закону банк не может воспрепятствовать прописке членов семьи заемщика, но получить разрешение от него все же придется.

- Перепланировка. Решение о возможности изменить важные конструктивные элементы принимает не только БТИ, но и банк. Он вправе отказаться выдать согласие, если посчитает, что реконструкция ухудшит состояние жилья.

- Переуступка права собственности на квартиру в ипотеке. Некоторые банки все же идут навстречу, предлагая обратившимся к ним клиентам купить залоговую квартиру в ипотеку. Это позволяет текущим заемщикам решить финансовые проблемы, отказавшись от ипотечной недвижимости. Банк оставляет ликвидную квартиру у себя в залоге, переоформив долг на более платежеспособного клиента (102-ФЗ, ст. 38 (скачать)).

Собственники ипотечной квартиры могут проживать в ней, делать ремонт и пользоваться для собственных нужд. Также они вправе завещать ее согласно норме закона, то есть, составив соответствующее распоряжение у нотариуса. Документы на собственность квартиры в ипотеке хранятся у залогодателя (получателя кредита). В финансовую организацию следует предоставить лишь копии.

Ипотека на квартиру в собственности в банке отличается от покупки в рассрочку от строительного кооператива. В последнем случае пайщики получают право владения только после полной оплаты долга. При этом нет уверенности, что дом будет достроен и саму недвижимость вам передадут по соглашению.

В случае невыполнения ипотечных обязательств кредитор имеет право через суд реализовать залоговое имущество в счет погашения задолженности (102-ФЗ, ст. 50 (скачать)). Нужная для оплаты долга часть пойдет на покрытие кредита и только остаток на руки проштрафившемуся заемщику.

Следует отметить, что это крайне невыгодная сделка, в которой банк получает проценты за пользование кредитными средствами, клиент же остается и без денег, и без квартиры. Поэтому стоит избегать реализации имущества насколько это возможно. Сейчас ипотечные заемщики могут воспользоваться кредитными каникулами (76-ФЗ, ст.4 (скачать)), которые позволят поправить свое финансовое положение или исправить ситуацию другим способом.

Право собственности на квартиру в ипотеке может быть зарегистрировано:

- Единолично на заемщика, даже если тот состоит в браке. Впоследствии муж и жена смогут выделить часть каждому или разделить жилье при разводе. По закону о собственности на квартиру при ипотеке супруги могут установить по половине доли или решить вопрос по-иному.

- На мужа и жену как совместная собственность. Части жилья в четком выражении не указываются. По умолчанию они разделены поровну между супругами (Семейный кодекс РФ, ст. 34 (скачать)). Супруг же обязательно станет созаемщиком по ипотеке, за исключением случаев наличия брачного договора.

- Общая долевая собственность на квартиру при ипотеке оформляется на семью ипотечного клиента. К примеру, выделяются части детям и созаемщикам (ими зачастую выступают родители плательщика кредита).

Чья это собственность, если квартира в ипотеке? Допускается выделить право владения на заемщика, его супруга, несовершеннолетних детей. Если привлекаются созаемщики, к примеру, родители ради увеличения суммы кредита, они также могут стать сособственниками жилья.

При этом процент выделяемой им доли не играет большой роли. Главное – чтобы при ипотеке на квартиру в общую собственность на основного заемщика была оформлена хоть какая-то часть. Впрочем, банки могут устанавливать собственные ограничения на этот счет. Нюансы сделки следует узнать у своего ипотечного специалиста.

В зависимости от того, как вы решили оформить квартиру в собственность по ипотеке, определяется, как действовать и какие документы собрать. При некоторых сделках вам хватит простой передачи на регистрацию, в иных – придется идти в нотариальную контору и выложить там немалую сумму.

Что нужно для регистрации сделки с залогом

Регистрация квартиры в собственность по ипотеке требует предоставления установленного законом перечня документов (102-ФЗ, ст.20 (скачать)). Их список сообщит банковский менеджер или риэлтор, с которым вы сотрудничаете. Хотя он может несущественно меняться в зависимости от характеристик сделки, базовый перечень выглядит следующим образом:

- Паспорта участников кредитной сделки, то есть продавцов и покупателей.

- Заявление на оформление права собственности. Бланки распечатает специалист, принимающий документы, вам останется только проверить данные и поставить подписи.

- Квитанция об уплате государственного сбора за регистрацию права собственности. Госпошлина делится поровну на всех будущих хозяев. Если вы закладываете свою недвижимость, следует зарегистрировать договор ипотеки. Государственный сбор за него делится на всех залогодателей и кредитора поровну.

- Договор с продавцом (на вторичку) или с застройщиком (на новое жилье).

- Правоподтверждающие бумаги на жилье (выписка из общего реестра недвижимости).

- Документ, в связи с которым появилось право владения (приватизации, дарения и пр.).

- Залоговые бумаги. При обременении в силу закона используется договор с кредитором и закладная, в силу договора – специальный договор ипотеки. Некоторые банки не делают закладную, и это тоже происходит в рамках закона – ограничение права регистрируется только на основании кредитного и договора купли.

- Техническая документация.

- Нотариальная доверенность, если за продавца выступает его доверенное лицо.

- Разрешение госорганов на реализацию жилплощади, если среди продавцов числятся дети.

- Нотариальное разрешение мужа или жены заемщика на обременение.

Чтобы подать документы и не услышать отказ, следует заранее уточнить, что требуется для регистрации права собственности на квартиру в ипотеке.

Отдельно стоит сказать о таком важном документе, как закладная (102-ФЗ, ст. 13 (скачать)). Хотя многие банки пренебрегают ее оформлением, крупные финансовые организации ведут практику регистрации залога именно через закладную. Документ должен содержать:

- данные залогодателей, то есть ипотечных заемщиков по данному кредиту;

- характеристики квартиры (местонахождение, этаж, количество квадратных метров, оценочная цена и пр.);

- данные об ипотеке (сумма, реквизиты кредитного договора, ставка и пр.);

- особенности погашения, дата и сумма платежа;

- подписи всех заемщиков.

Распечатанную и подписанную закладную обязательно нужно сдать на регистрацию. В противном случае она не признается законной. Оригинал документа хранится в банковском архиве до момента закрытия кредита. После выплаты вам отдадут закладную, потому как она потребуется для снятия залога.

Обратите внимание, что закладная может быть передана другой организации, и не только при просрочке платежей. Все зависит от условий кредитного договора, который вы подписали. По большому счету для плательщика серьезно ничего не меняется, кроме платежных реквизитов. Правила отъема жилья четко регламентированы российским законодательством, поэтому переживать не нужно.

Как происходит оформление квартиры в собственность по ипотеке

После проверки всех документов в банке и получения положительного решения следует собрать полный пакет бумаг. Затем подписывается кредитная документация, а представитель банка готовит папку для передачи в Росреестр. Одновременно происходит перечисление первого взноса собственными средствами заемщика.

Как оформляется квартира в собственность по ипотеке, разберем пошагово:

- Решите, куда будете подавать договор на собственность квартиры в ипотеке.

- Подготовьте документы для регистрации в зависимости от вида собственности на квартиру в ипотеке.

- Оплатите государственный сбор.

- Если нужно, запишитесь на прием к нотариусу или другому специалисту.

- Подойдите в указанное время с продавцом и сдайте бумаги на регистрацию.

- Сотрудник, принимающий заявку, сообщит о дате готовности и выдаст расписку о принятии документов в работу. Если потребуется доработка, вам позвонят из регистрирующего органа (Росреестра) и сообщат о необходимости исправить договор или донести бумаги.

- После обозначенной даты подойдите, чтобы забрать зарегистрированный договор. Одновременно выдается выписка из государственной базы данных недвижимости (свидетельство о собственности на квартиру в ипотеке аннулировано (360-ФЗ, ст. 2 (скачать)). В ней должно значиться право собственности согласно поданным бумагам и обременение.

Когда квартира переходит в собственность при ипотеке? После оценки принятых к рассмотрению бумаг сотрудниками Росреестра и изменения информации в базе имущества (ГК РФ, ст. 223 (скачать)). Как правило, это происходит через пару дней после сдачи договора на регистрацию.

Обязательным пунктом кредитного договора значится страхование квартиры после регистрации права собственности по ипотеке (102-ФЗ,. ст. 31 (скачать)). Это общее правило для всех банков, отказаться от его выполнения невозможно.

Оформление права собственности на новостройку

Первичное оформление ипотечной квартиры в собственность в новостройке проводится аналогичным образом. Только для этого вам нужно сдать не договор купли, а инвестирования в стройку или цессии (уступки права физическим или юридическим лицом). Новая квартира в ипотеке считается собственностью только после получения соответствующих документов в Росреестре. До этого времени у вас будет только законное право требования (214-ФЗ, ст. 16 (скачать)).

Процедура оформления квартиры в собственность по ипотеке после сдачи дома:

- Получите право владения жилплощадью. Предоставлением данных бумаг может заниматься и сам застройщик. Он сдает договора сразу на несколько построенных квартир и выдает заемщику уже готовые документы.

- Полученные в Росреестре бумаги обязательны для предоставления в банк, ведь новый объект недвижимости должен быть оформлен в залог путем оформления закладной. Принесите их ипотечному менеджеру в положенный срок. Уточнить его вы сможете в тексте договора с банком, к примеру, в течение 3 месяцев после официального получения права владения квартирой.

- Специалист подготовит залоговую документацию. Если вашим кредитором практикуется составление закладной, подпишите ее и отнесите в Росреестр на оформление. Если нет, хватит предоставления выписки ЕГРН с отметкой о залоге.

Следует учесть, что постановка залога на баланс в банке происходит по рыночной стоимости недвижимости. Если выдается ипотека под квартиру в собственности, клиент сразу же заказывает оценочный отчет на нее. Если вы прибрели жилплощадь в новостройке, вам также придется сделать оценку, но уже после получения права владения. Также после предоставления документов на собственность квартиры в новостройке при ипотеке ее следует застраховать.

Сделка через МФЦ

Чаще всего ипотечные заемщики отправляются в офисы Мои документы. Регистрация собственности на квартиру через МФЦ при ипотеке мало чем отличается от аналогичной схемы в Росреестре:

- Подпишите предложенные бумаги в кредитном отделе, заранее поставив подписи в договоре с продавцом и отправив ему первый взнос.

- Запишитесь на прием в МФЦ, если это сэкономит ваше время. Когда в выбранном отделении большие очереди, лучше договориться на определенный день.

- Оплатите госпошлину за регистрацию права собственности и договора ипотеки (при наличии).

- Сдайте имеющиеся документы. От участников сделки потребуется заявление на осуществление регистрационных действий. Его распечатает принимающий сотрудник, вам останется лишь поставить подпись.

- После этого специалист выдаст расписку в получении документов. В ней будет указано число получения зарегистрированного договора.

- К назначенному сроку нужно подойти в то же отделение МФЦ и забрать документы. Продавцы получают только договор с печатями госоргана. Заемщикам дополнительно выдается выписка ЕГРН с отметкой об обременении.

Практика показывает, что при оформлении квартиры по ипотеке в собственность в МФЦ бумаги часто не приходят к положенному сроку. Виной тому загруженность госорганов и человеческий фактор. На сайте МФЦ есть услуга по уточнению готовности пакета документов. Чтобы зря не тратить время на посещение офиса Мои документы, введите номер расписки в специальное окошко и узнайте, пришли ли бумаги. Либо позвоните на горячую линию МФЦ, номер которой можно уточнить в региональных телефонных справочниках.

При электронной регистрации

Одно из нововведений последних лет – возможность сдать документы по ипотеке удаленно, без личного посещения Росреестра или МФЦ (218-ФЗ, ст. 21, скачать)). Такую услугу предлагают нотариальные конторы, некоторые застройщики и лидер ипотечного кредитования, Сбербанк. Получение собственности на квартиру в ипотеке через электронную сделку возможно только при покупке зарегистрированной жилплощади. Получить право владения на только сданную новостройку или договор долевки таким способом нельзя.

Стоимость услуги по электронной регистрации сделки в Сбербанке составляет от 7 900 до 10 900 рублей в зависимости от типа объекта и региона обращения. Что входит в эту сумму:

- госпошлина;

- выпуск электронной подписи для удаленного подписания бумаг всеми участниками сделки;

- пересылка пакета документов в Росреестр;

- сопровождение электронной сделки персональным менеджером, который сразу сообщит о необходимости доработать документы.

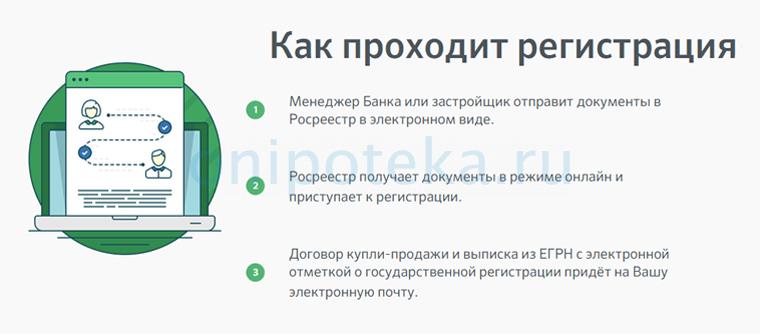

Каков порядок регистрации квартиры в собственность при ипотеке через Сбербанк:

- Заранее сообщите ипотечному менеджеру о желании провести упрощенную регистрацию сделки.

- Подпишите кредитную документацию и договор с продавцом как и в предыдущих случаях.

- Сотрудник банка проверяет пакет документов, принимает оплату и отправляет договор на регистрацию в Росреестр.

- Вам сообщают об успешно зарегистрированной сделке и отправляют выписку из госреестра недвижимости на электронку.

Электронная сделка имеет существенные ограничения:

- все участники – частные лица, граждане России;

- нельзя проводить продажу и покупку долевой собственности;

- запрещена упрощенная регистрация, если участниками сделки являются дети или недееспособные граждане;

- продавцы действуют лично, без доверенного лица;

- по количеству: не больше 5 созаемщиков, до 2 продавцов, до 2 покупателей.

Сделка проходит регистрацию в течение 5 рабочих дней.

Сведения передаются в регистрирующие органы по защищенным каналам связи, поэтому участники купли-продажи могут быть уверены в безопасности личных данных. В некоторых случаях электронная регистрация становится единственным приемлемым вариантом оформления ипотеки. К примеру, когда человек решил купить недвижимость в отдаленном от него регионе.

Чтобы мотивировать ипотечных заемщиков на пользование новой услугой, Сбербанк снижает им процентную ставку при регистрации через электронную сделку. Понижение процента небольшое, всего на 0,1% от текущей ставки. Но и оно поможет компенсировать траты на оплату стоимости услуги.

При использовании любой новой опции всегда возникают трудности. При регистрации через электронную сделку люди столкнулись со сложностями получения налогового вычета и оплаты кредита средствами маткапитала. Дело в том, что ПФР и Налоговая инспекция требуют предоставить договор купли с отметками Росреестра. Однако этот документ зарегистрирован только в электронном виде и подписан ЭЦП участников сделки, что по закону равноценно обычной регистрации.

Требование налогового органа можно обойти, отправив заявление на получение налогового вычета через личный кабинет налогоплательщика. Однако в случае с маткапиталом не все так просто. Если вам отказали в перечислении денег, следует получить официальный ответ ПФР и отправить его в ипотечный отдел Сбербанка для разбирательства.

При нотариальной сделке

С 31 июля 2019 года в законодательство о государственной регистрации недвижимости внесены серьезные изменения (76-ФЗ, статья 5 (скачать)). Касаются они привлечения нотариуса к сделке и необходимости заверения им договоров купли-продажи общей долевой собственности. Ранее ипотечным заемщикам, покупающим недвижимость, приходилось обращаться к нотариусам и отдавать немалые деньги за их услуги. Стоимость сделки могла превышать 10-15 тысяч рублей в зависимости от кадастровой цены квартиры.

Согласно нововведениям нотариальное заверение ипотечной сделки не понадобится, когда все владельцы долей одновременно заключают договор ипотеки. Важное условие – наличие одного документа. Если обременение накладывается большим количеством договоров, участие нотариуса как и прежде обязательно.

Также остается обязательным требование нотариального удостоверения, если среди продавцов квартиры есть несовершеннолетние или ограниченно дееспособные. Хотя на практике далеко не каждый банк пойдет на такой риск. Выдавать ипотеку под сделку, которая может быть впоследствии оспорена в суде, опасно даже при нотариальном участии.

Алгоритм оформления квартиры в собственность по ипотеке через нотариуса:

- Заранее подойдите в нотариальную контору на консультацию со всеми имеющимися документами. Специалист проверит пакет бумаг и подскажет, что еще потребуется для совершения сделки.

- Согласуйте порядок подписания документов в банке и с продавцом. Запишитесь к нотариусу на конкретное время после оформления кредитного договора.

- Подойдите в нотариальную контору с продавцом жилплощади и всеми остальными участниками сделки. Подпишите договор.

- После этого нотариус отправит бумаги на регистрацию через собственный канал передачи данных. Или же можно отправиться в Росреестр, МФЦ и самостоятельно сдать их.

- Оплатите стоимость услуг нотариуса.

- Получите готовую выписку ЕГРН с указанием на обременение в пользу банка (порядок и сроки предоставления регламентирует 218-ФЗ, статья 62 (скачать)).

Обратите внимание, что вы имеете право составить договор купли-продажи самостоятельно или с помощью юриста. По закону отказать в регистрации такого документа нотариус не может, однако на деле многие все же не заверяют их. Аргументируют тем, что договор составлен с нарушением юридических норм. В этом случае следует обращаться с жалобой в вышестоящие органы или попросту сменить нотариуса.

Выдадут ли свидетельство о праве собственности

Действие бумажных свидетельств о праве владения прекращено с 15 июля 2016 года. Все данные теперь хранятся в электронном виде в базах Росреестра. Вместо свидетельства на специальной бумаге россияне могут в любой момент заказать выписку ЕГРН. В ней содержатся следующие сведения об объекте недвижимости:

- фамилии, имена, отчества текущих владельцев квартиры;

- технические характеристики недвижимости, ее адрес;

- распределение долей в жилье;

- наличие обременений: арест, залог, правопритязания третьих лиц;

- кадастровый номер объекта.

На каком этапе оформления квартиры в собственность по ипотеке получается выписка ЕГРН? Это происходит дважды. Первый раз при рассмотрении банком объекта кредитования, в нем пока будет числится прежний владелец жилья. Если на руках у продавца есть свидетельство о праве владения квартирой, ему все равно придется заказать выписку.

Второй раз она выдается после регистрации права собственности, уже на ипотечного заемщика. Этот документ служит подтверждением целевого расходования кредитных средств наравне с платежным поручением. Обязательным условием является указание, что квартира заложена банку.

Сроки регистрации

Сколько оформляется квартира в собственность по ипотеке? Зависит от оформления документации и метода отправки ее в госорганы. В среднем ждать придется 7-10 суток.

Договор перехода права и закладная проходят проверку в Росреестре. Однако подать документы вы сможете и в организациях, уполномоченных принимать их (сам банк, нотариус, МФЦ). В зависимости от места подачи и порядка оформления квартиры в собственность при ипотеке различаются сроки регистрации:

- непосредственно через Росреестр – 7 дней. При наличии договора, заверенного нотариусом – до 3 суток;

- в МФЦ оформление проходит немного дольше – до 9 дней. По нотариальному договору – до 5 дней;

- проверка договора ипотеки занимает до 7 дней.

Следует иметь в виду, что сроки указаны в рабочих днях. При необходимости донести документацию или исправить текст договора время рассмотрения продлевается.

Особенности регистрации квартиры по военной ипотеке

Особенно много вопросов возникает по военной ипотеке. Действительно, такие кредитные и имущественные сделки существенно отличаются от прочих. Оформление квартиры в собственность по военной ипотеке происходит стандартным образом. За исключением того, что залогодержателем выступает не только банк, но и Министерство Обороны РФ, фактически выплачивающее долг (117-ФЗ, ст. 15 (скачать)).

Является ли собственностью квартира в ипотеке для военных? Право владения оформляется на обратившегося клиента, то есть военнослужащего. Обратите внимание, что целевые государственные выплаты не считаются совместным имуществом (СК РФ, ст. 34 (скачать)). Находится ли квартира при ипотеке в собственности мужа и жены? Право владения не оформляется на супругу, и при разводе она не будет иметь права на раздел этой жилплощади.

Когда квартира переходит в собственность по военной ипотеке? В момент регистрации договора в Росреестре, то есть почти сразу же после подписания кредитной документации. Дополнительно в пакет бумаг для регистрации сделки включается договор целевого займа с Росвоенипотекой. При этом действуют такие же ограничения на недвижимость, как и при обычной ипотеке.

Если военнослужащий решит раньше уйти со службы, он может самостоятельно продолжить выплату ипотеки или же оставить квартиру государству. В первом случае обременение в пользу МО РФ снимается досрочно. Клиент берет ответственность за выплату ипотеки на себя.

При погашении долга перед кредитором в полном объеме происходит оформление квартиры в собственность после ипотеки. Плательщику нужно заказать справку о выполненных обязательствах и забрать закладную. Затем с этими бумагами надлежит явиться в представительство Росреестра и подать заявление на аннулирование залога.

Оформление квартиры в собственность после ипотеки

По закону квартира в ипотеке является собственностью заемщика, поэтому оформлять права на нее после оплаты займа не нужно. Однако следует снять отметку об обременении (102-ФЗ, ст. 25 (скачать)). Если этого не сделать, даже наличие права собственности на квартиру после ипотеки не позволит вам продать ее или подарить.

Как снять обременение, остановимся на этом вопросе чуть подробнее:

- Погасите ипотечную задолженность полностью и получите подтверждение этому от кредитора.

- Одновременно запросите в банке справку о выполненных обязательствах и оригинал закладной. Договор ипотеки хранится на руках у клиента. Они потребуются, чтобы подтвердить право на оформление квартиры в собственность после погашения ипотеки.

- Если требуется отдельное заявление и присутствие представителя банка в Росреестре, договоритесь с ним о времени и месте встречи.

- Сдайте документацию и получите чистую выписку без лишних отметок. Вам потребуются паспорт, заявление на снятие залога, банковский документ о залоге, договор займа и выписка ЕГРН. Аналогично снимается ограничение права с недостроенной жилплощади, только у вас не будет правоподтверждающих документов, только договор участия в строительстве.

Срок снятия обременения – 2 суток, если вы обращаетесь напрямую в Росреестр. Обращение, отправленное через МФЦ, рассматривается чуть дольше – до недели. Дело в том, что в этом случае потребуется время на пересылку документов.

Оформить квартиру в собственность после ипотеки и ее полного погашения владельцы новостройки смогут в обычном порядке. При получении готовой выписки необходимо еще раз убедиться в отсутствии залога. Дело в том, что регистрирующие органы достаточно часто совершают ошибки, собственник должен внимательно проверять документы при получении. Это убережет от неприятных сюрпризов впоследствии.

Нюансы регистрации права на приобретенную по ипотеке квартиру в новостройке . Оформление в собственность квартиры , купленной в новостройке сложнее, нежели на рынке вторичного жилья. Переход полного права собственности в данной варианте произойдет только после окончания строительных работ и сдачи жилого дома в эксплуатацию. Прежде чем в юстицию вам нужно получить закладную от банка. … Эти документы нужно предоставить в МФЦ для регистрации право собственности на жилье. Нет смысла подавать документы до того момента, пока застройщик не предоставит полный пакет документов подтверждающих ввод дома и постановку дома на кадастровый учет.

- https://www.mirkvartir.ru/journal/assistant/2021/04/21/kupila-kvartiru-v/

- https://bankiros.ru/wiki/term/dokumenty-dla-polucenia-ipoteki

- https://onipoteka.ru/ipoteka-onlajn/porjadok-registracii-prava-sobstvennosti-na-kvartiru-v-ipoteke.html