Когда и за какие годы нужно подавать документы после покупки квартиры/дома в 2021 году. Срок давности для имущественного вычета. Заполнение декларации 3-НДФЛ за 2020 год, помощь налогового консультанта сервиса Верни налог

Возврат налога при покупке квартиры в 2022 г. для физических лиц

Государство компенсирует расходы граждан на приобретение квартир. Часть суммы, затраченной при оформлении сделки, возвращают через имущественный налоговый вычет. Рассмотрим, как будет происходить возврат налога при покупке квартиры в 2022 году для физических лиц.

Кто имеет право на получение имущественного вычета

Право вернуть уплаченный налог возможно при приобретении жилья. Предоставляется такая возможность лишь однажды. Чтобы вернуть деньги, потраченные при покупке квартиры в виде имущественного вычета, нужно обладать определенными правами, соблюсти некоторые условия:

необходимо быть жителем России; приобрести жилье на территории РФ; при покупке использовать собственные средства или оформить ипотеку; должны быть правоустанавливающие документы на квартиру или акт приема-передачи для нового жилья.

Россиянам возвращают уже уплаченный или начисленный налог на доходы. Если новоиспеченный собственник не трудоустроен официально, не отчисляет налоги, ему не предоставляется право имущественного вычета при покупке квартиры.

Объекты, при покупке которых возвращают налог

Приобретя жилое помещение в ипотеку, получив документы, подтверждающие право собственности, оформляют налоговый вычет. Можно вернуть проценты по кредитам, которые были получены для покупки жилья.

Оформив права собственности на долю в жилом помещении, на дом или квартиру, приобретя в собственность земельный участок под строительство жилья или оформив землю под приобретаемой недвижимостью – это также служит поводом для подачи заявления на возврат денег.

Сколько процентов можно вернуть

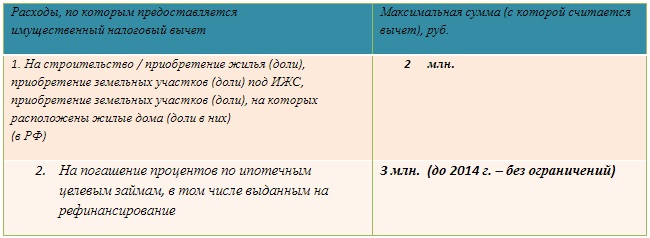

Существует лимит по выплатам процентов за ипотеку – 3 миллиона рублей. Максимальная сумму, которую можно вернуть при покупке квартиры, – 260 тысяч. Это составляет 13 % от лимита в 2 миллиона. Учитываются реальные суммы, потраченные при покупке квартиры.

Граждане возвращают часть денег, израсходованных при покупке жилья, при официальном трудоустройстве и уплате 13 % налога в бюджет.

Как оформлять возврат налога на имущество

С 2021 года действует упрощенная форма сбора и подачи документов на возврат налога при покупке квартиры для физических лиц. Не потребуется собирать множество справок и подтверждающих документов.

При покупке жилья в 2021 году можно быстро получить деньги — 13% от суммы, потраченной на покупку квартиры, лишь написав заявление и предъявив банковские реквизиты.

Срок возврата налога при покупке квартиры для физлиц

При приобретении жилой недвижимости нужно не только оформить покупку, но и получить документы, подтверждающие права собственности. Объект должен быть официально зарегистрирован.

Так как деньги за покупку квартиры возвращаются за реально уплаченные налоги, одной выплаты может быть недостаточно. Если 13 % от фактически потраченной на покупку жилья суммы в виде налога не вернутся за один раз, на следующий год выплата оформляется вторично — так до тех пор, пока весь положенный вычет не будет получен.

Упрощенная процедура подачи заявления

На сайте госуслуг в личном кабинете нужно написать заявление на вычет. От грамотного заполнения всех граф зависит скорость оформления. Заявление формируется автоматически. Для выплаты потребуются указать банковские реквизиты личного счета.

Налоговая инспекция самостоятельно обрабатывает заявления. Проверяет все правоустанавливающие документы, налог на доход физических лиц, подаваемый работодателем.

По новым правилам проверка документов не должна превышать 30 дней. В течение двух недель после окончания проверки деньги поступят на счет заявителя.

Заявление о возврате денег от покупки квартиры можно оформлять по месту работы. В этом случае со следующих заработков новый налог взиматься не будет. Если оформлять вычет через многофункциональный центр или сайт госуслуг, деньги поступают целенаправленно на счет.

Что еще нужно знать при оформлении вычета

Невозможно получить право на вычет за родственников. Если гражданин оплачивает покупку квартиры кого-то из родственников и этому имеются подтверждающие документы, права на вычет он не имеет. Собственность должна быть оформлена на него.

Если при покупке жилья доля оформляется на ребенка, и родители ее оплачивают, у них есть право на имущественный вычет. Если жилая недвижимость приобреталась в браке, она считается имуществом, которое нажили совместно, и права на вычет имеют оба супруга.

Особая процедура для оформления возврата денег разработана для пенсионеров. Если человек вышел на пенсию в тот же год, что и купил квартиру, он имеет право подать заявление на вычет за прошлые годы. Ведь тогда он платил налоги. Спустя три года после покупки квартиры права на получение возврата части налога утрачиваются.

В 2021 году физические лица смогут по упрощенной схеме возвращать налог при покупке квартиры. Не потребуется собирать множество справок и подтверждающих документов. 13 % от суммы, потраченной на покупку квартиры, можно будет получить после подачи заявления.

Имущественный налоговый вычет можно получить при продаже или покупке недвижимости. Благодаря вычету экономия НДФЛ может составлять внушительную сумму, узнайте, как ее получить в 2022 году. В данной статье мы рассказали, кто, при каких условиях, в каком размере и как получает имущественный вычет в 2022 году. Содержание: Имущественный налоговый вычет : изменения 2022 года. Получение имущественного налогового вычета при покупке и строительстве имущества. Право на получение имущественного налогового вычета при продаже имущества. Право на имущественный налоговый вычет возникает у гражданина, который провел одну из операций с недвижимостью: Продал недвижимый объект

Когда и за какие годы подавать документы на имущественный вычет при покупке жилья?

Когда нужно обращаться в налоговые органы для получения имущественного вычета? За какие годы заполнять декларации 3-НДФЛ для возврата налога после покупки жилья? Если ли у налогового вычета срок давности? Ниже остановимся на этих вопросах.

Нельзя вернуть налог за годы, предшествующие году возникновения права на вычет

Согласно Налоговому Кодексу РФ (пп.6 п.3. ст.220) право на имущественный вычет возникает:

- при покупке по договору купли-продажи — в год регистрации права собственности согласно выписке из ЕГРН (свидетельству о регистрации права собственности);

- при покупке по договору долевого участия — в год получения Акта приема-передачи квартиры.

Вернуть налог (получить вычет) можно только за календарный год, в котором возникло право на него, и за последующие годы. Вернуть налог за годы, предшествующие году возникновения права на вычет, – нельзя.

Заметка: более подробную информацию о моменте возникновения права на вычет Вы можете найти в статье «Когда возникает право налогового вычета при покупке жилья?»

Пример: В 2017 году Матанцева Г.С. заключила договор долевого участия на строительство квартиры. В 2020 году дом был достроен, и она получила Акт приема-передачи квартиры. Значит, право на вычет у Матанцевой Г.С. возникло в 2020 году. По окончании 2020 года (в 2021 году) она может подать документы на возврат налога за 2020 год.

Если вычет при этом не будет полностью использован (уплаченного налога не хватит, чтобы полностью получить вычет), то она продолжит получать его в последующие годы. Вернуть налог за более ранние периоды (за 2019, 2018 и т.п.) Матанцева Г.С. не может.

Пример: В 2019 году Борисов А.А. купил квартиру по договору купли-продажи. Свидетельство о регистрации права собственности получено в этом же году. Значит, право на имущественный вычет у Борисова А.А. возникло в 2019 году. Соответственно, сейчас (в 2021 году) Борисов А.А. может подать документы в налоговый орган на возврат налога за 2019 и 2020 годы.

Подать документы за 2021 год можно только по его окончании. Если вычет при этом не будет полностью использован (уплаченного налога не хватит, чтобы полностью получить вычет), то он продолжит получать его в последующие годы.

Получить вычет (вернуть налог) за более ранние периоды, например, за 2018 и 2017 годы, Борисов А.А. не может, так как в эти годы право на вычет еще не возникло.

Единственным исключением из этого правила является перенос вычета пенсионером. Пенсионеры имеют право перенести вычет на три года, предшествующих году возникновения права на него. Эта ситуация подробно рассмотрена в статье «Получение вычета при покупке квартиры пенсионером».

Подать документы на возврат налога за календарный год можно только по его окончании

Декларация 3-НДФЛ на возврат налога всегда подается за целый календарный год вне зависимости от того, в каком месяце куплено жилье и в какие месяцы были уплачены налоги. При этом подать декларацию за календарный год можно только по его окончании (п.7 ст.220 НК РФ). Подать декларацию на возврат налога за календарный год до его окончания нельзя.

Пример: Титаренко Е.С. купил квартиру в январе 2021 года. В феврале 2021 года он уволился с работы. Других доходов в 2021 году у Титаренко Е.С. не предполагается. После увольнения Титаренко Е.С. захотел сразу подать налоговую декларацию и в связи с вычетом вернуть налог, уплаченный в январе-феврале 2021 года.

Однако сделать этого Титаренко Е.С. не может, так как ему необходимо дождаться окончания 2021 года, и только потом подать в налоговую инспекцию декларацию 3-НДФЛ за 2021 год.

Заметка: Вы можете воспользоваться возможностью получить вычет через работодателя не дожидаясь окончания календарного года. Подробнее в нашей статье «Получение имущественного вычета через работодателя».

Налоговый вычет не имеет срока давности

Налоговое законодательство не содержит ограничений по сроку получения имущественного вычета, поэтому право на вычет при покупке жилья не имеет срока давности . Заявить вычет можно и через 10 лет, и через 20 лет после покупки жилья.

Пример: В 2003 году Дегтярев М.О. купил квартиру. В 2021 году он узнал об имущественном вычете, подал в налоговую инспекцию соответствующие документы и получил вычет.

Пример: В 2020 году Калачева Э.З. купила квартиру, но с начала года она находится в декретном отпуске по уходу за детьми и планирует находится в нем ближайшие 6 лет. Соответственно, на текущий момент Калачева Э.З. вычет получить не может (так как не работает и не платит налог на доходы). После того, как она в 2026 году вновь выйдет на работу и начнет платить налоги, она сможет воспользоваться своим правом на имущественный вычет.

Несмотря на то, что срока давности для получения имущественного вычета нет, помните, что вернуть налог можно только за 3 предыдущие года Подробнее об этом в следующем пункте.

Возврат налога ограничен тремя последними годами

Как мы сказали выше, срока давности для получения вычета при покупке жилья нет, но согласно п.7 ст.78 НК РФ вернуть уплаченный налог можно только за предыдущие три года . Например, в 2021 году вернуть налог можно только за 2018, 2019 и 2020 годы. Подать декларации и вернуть налог, уплаченный в 2017 и более ранние годы, уже нельзя.

Заметка: Единственным исключением является возможность переноса вычета пенсионерами. В этом случае возврат возможен не за три, а за четыре последних года (подробнее в статье «Получение вычета при покупке квартиры пенсионером»).

Пример: В 2009 году Изюмова И.К. купила квартиру. Обратившись в налоговую инспекцию в 2021 году, она сможет подать декларации и вернуть налог за 2018, 2019 и 2020 годы. Получить вычет и вернуть налог за более ранние годы уже нельзя. Если за 2018-2020 годы вычет не будет полностью получен (уплаченного налога не хватит, чтобы исчерпать вычет), то Изюмова сможет продолжить получать вычет в последующие годы: подать документы на возврат налога за 2021 год – в 2022 году, за 2022 в 2023 году и т.д.

Декларацию на вычет можно подавать в течение всего календарного года

Бытует мнение, что подать декларацию для получения вычета можно только до 30 апреля. Это не так. Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход (от продажи имущества, сдачи жилья в аренду и т.п.).

Если Вы планируете только получить налоговый вычет — срок подачи 30 апреля к Вам не относится. Подать декларацию Вы можете в течение всего года. Единственное Ваше ограничение заключается в том, что подать декларацию и вернуть налог можно только за 3 предыдущих года. Например, в 2021 году уже нельзя подать декларацию и получить вычет за 2017 год.

Пример: Жгутов С.В. купил квартиру в 2020 году. В середине апреля 2021 года он узнал об имущественном вычете. В налоговой инспекции Жгутов С.В. увидел плакат о сроке подачи деклараций 3-НДФЛ до 30 апреля. Жгутов отложил все дела, в срочном порядке оформил документы и подал их в налоговую инспекцию в последние дни апреля, отстояв многочасовую очередь.

Так как срок сдачи декларации до 30 апреля не относится к получению налоговых вычетов, Жгутов С.В. мог подать декларацию в любое время (например, в мае, когда в налоговой инспекции практически нет очередей).

Пример: В 2020 году Егоров Е.И. продал машину, находящуюся в собственности менее 3 лет, и купил квартиру. Отражать полученный доход от продажи машины и имущественный вычет за один календарный год необходимо в одной декларации 3-НДФЛ.

Поэтому в срок до 30 апреля 2021 года Егорову необходимо подать в налоговую инспекцию декларацию 3-НДФЛ, в которой отразить доход, полученный от продажи машины, а также данные по получению вычета от покупки квартиры.

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру. Это учебный сайт для тех, кто хочет разобраться в правилах купли-продажи квартир.

Часть суммы, затраченной при оформлении сделки, возвращают через имущественный налоговый вычет . Рассмотрим, как будет… … Рассмотрим, как будет происходить возврат налога при покупке квартиры в 2022 году для физических лиц. Видео дня. There was a problem trying to load the video. Обновить. Кто имеет право на получение имущественного вычета . Право вернуть уплаченный налог возможно при приобретении жилья. Предоставляется такая возможность лишь однажды. Чтобы вернуть деньги, потраченные при покупке квартиры в виде имущественного вычета , нужно обладать определенными правами, соблюсти некоторые условия

Как получить налоговый вычет при покупке квартиры в ипотеку

Претендовать на налоговый вычет по ипотеке имеет право любой россиянин, доходы которого облагаются налогом по ставке 13%. Налоговые вычеты по НДФЛ предоставляются по окончании налогового периода (календарного года), а подать документы можно в любой момент в течение года.

1. Какие налоговые вычеты положены при покупке жилья в ипотеку?

Если недвижимость приобретается в ипотеку, то, помимо вычета по расходам на ее покупку, заемщик может получить вычет по расходам на погашение процентов по целевому кредиту.

Таким образом, максимальная сумма вычета (13%) в первом случае составит 260 тыс. рублей, во втором — 390 тыс. рублей. В какой момент возникает право на использование вычета?

2. В какой момент возникает право на использование вычета?

При покупке готового жилья — в момент регистрации права собственности.

При покупке строящегося жилья — в момент получения акта приема-передачи.

При приобретении земельного участка (доли) под ИЖС право на вычет предоставляется после получения свидетельства о праве собственности на жилой дом.

3. Какой порядок использования вычета?

Допускается вычет по расходам на покупку нескольких объектов недвижимости (порядок действует с 2014 года, до 2014-го — только на один объект).

Налоговый вычет распространяется только на те доходы, с которых был уплачен НДФЛ в год покупки недвижимости (исключение составляют пенсионеры, они могут оформить вычет за три предыдущих года). Однако если вычет не полностью использован в текущем налоговом периоде, его остаток можно перенести на последующие налоговые периоды.

4. Пример расчета

Допустим, вы приобрели квартиру за 6 млн рублей. Из них первоначальный взнос — 3 млн рублей, остальная сумма (3 млн рублей) — ипотечный кредит на 10 лет под 11% годовых. Вычет, предоставленный на покупку квартиры, составит 260 тыс. рублей (с 2 млн рублей), вычет по процентам по ипотеке — 255 тыс. рублей (с 1,96 млн рублей за 10 лет кредита).

Если официальная зарплата — 100 тыс. рублей в месяц, то сумма налога (13%), выплаченного государству за год, составляет 156 тыс. рублей.

Из расчетов видно, что даже сумму имущественного вычета на покупку можно будет получить примерно за два года.

5. Когда вычет не предоставляется?

- если жилье оплачено за счет работодателя, средств материнского капитала, бюджетных средств;

- если договор купли-продажи заключен с гражданином, являющимся по отношению к налогоплательщику взаимозависимым: супруг или супруга, родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный).

6. Что еще полезно знать

- Если жилье было приобретено по договору мены с доплатой, то право на имущественный вычет сохраняется.

- Если имущество приобретается супругами во время брака, то оно является их совместной собственностью, поэтому оба супруга имеют право на вычет, в том числе право распределить его по договоренности (если квартира стоит 4,5 млн рублей, то каждый из супругов может получить вычет с 2 млн; если квартира стоит 3 млн рублей, то вычет можно распределить, например, так: один супруг получит вычет с 2 млн, второй — с 1 млн рублей).

- При покупке имущества в общую долевую собственность до 1 января 2014 года размер вычета распределяется между совладельцами согласно их доле.

С 2014 года каждый из собственников вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, но не более 2 млн рублей.

7. Какой самый удобный способ получения вычета?

Многие знают, что при покупке недвижимости физическому лицу положен налоговый вычет, но не всем известно, что его можно оформить через специальный сервис nalog.ru, использование которого исключает посещение налоговой.

Получить доступ можно одним из трех способов:

- с помощью учетной записи реквизитов доступа в «Госуслуги» (только для пользователей, которые обращались для получения реквизитов доступа лично в одно из мест присутствия операторов ЕСИА — Единой системы идентификации и аутентификации (отделения Почты России, МФЦ и др.);

- с помощью регистрационной карты (можно получить в инспекции ФНС России);

- с помощью квалифицированной электронной подписи.

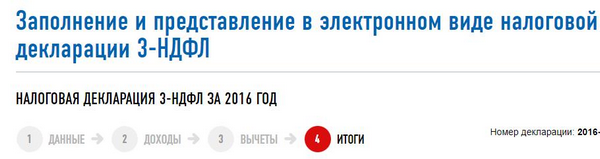

8. Как подать налоговую декларацию и заявление на вычет через личный кабинет?

Заполняем налоговую декларацию по форме 3-НДФЛ. Данные для заполнения можно взять в бухгалтерии по месту работы (заказать справку о суммах начисленных и удержанных налогов за соответствующий год).

Заполнение декларации проходит в несколько этапов: указываются личные данные налогоплательщика, сведения о доходах, затем информация о вычетах, которые планируется получить.

Когда декларация заполнена и исчислена сумма налога к возврату из бюджета, необходимо подать в налоговый орган заявление на возврат. В заявлении указываются реквизиты счета, на который будет перечислена сумма вычета.

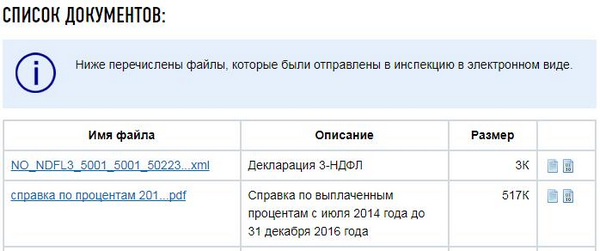

К заполненной декларации необходимо приложить список документов, которые должны быть отправлены в инспекцию в электронном виде. Список документов включает в себя:

— документы, подтверждающие право на жилье;

— платежные документы, подтверждающие расходы налогоплательщика при приобретении имущества;

— документы, свидетельствующие об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (получить соответствующие справки можно в банке);

— при приобретении имущества в общую совместную собственность предоставляется копия свидетельства о браке и заявление о распределении размера имущественного налогового вычета между супругами.

Полный список документов, которые необходимо приложить к декларации, можно посмотреть на портале здесь.

Декларацию, сформированную в режиме онлайн, а также скан-копии сопроводительных документов к декларации необходимо подписать электронной подписью и отправить в налоговую. Создать ключ неквалифицированной электронной подписи и получить сертификат ключа проверки ЭП можно здесь же, в личном кабинете, нажав на «Профиль пользователя».

9. Как долго нужно ждать, чтобы получить сумму вычета на руки?

Максимальный срок рассмотрения заявления (камеральной проверки всех направленных документов) составляет три месяца, на перечисление средств потребуется еще до 30 дней.

10. Что делать, если сроки вышли, а деньги не перечислены?

Связаться с вашей инспекцией (по месту учета налогоплательщика) по телефону. Но, как правило, с конкретной ФНС связаться по контактному телефону невозможно. В этом случае советуем обратиться по общему телефону контакт-центра (есть на сайте nalog.ru), обозначить проблему и попросить соединить с нужной инспекцией. Обычно именно так удается достучаться до нужных специалистов.

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Когда можно получить налоговый вычет на квартиру в новостройке . Автор Ольга Смирнова, юрист по недвижимости. Стаж работы 12 лет. Обновлено 03.01.2022. … В соответствии с пп. 6 п. 3 ст. 220, п. 1 ст. 224 НК РФ, при покупке квартиры в новостройке дольщик имеет право на следующие налоговые вычеты : В размере цены квартиры (расходов на приобретение) по договору долевого участия в строительстве, но не более 2 млн. рублей; В размере процентов, уплаченных по договору ипотеки, но не более 3 млн. рублей. Расходы на приобретение жилого помещения включают в себя также затраты на ремонт в том случае, если новостройка сдается без него.

Как получить налоговый вычет при покупке квартиры в новостройке?

Приобретая квартиру, отдельные категории граждан РФ могут оформить имущественный вычет и получить компенсацию при уплате подоходного налога. Законодательством для этого предусмотрена особая процедура.

В этой статье содержатся ответы на самые частые вопросы, которые возникают при оформлении налогового вычета – кто имеет на него право, каковы размеры выплат и способы их получения, какие документы понадобятся, сколько потребуется ждать возврата денежных средств.

Изменения в правилах получения налогового вычета

В 2013 году существовавшие до этого правила получения имущественного вычета решили изменить. Нововведения вступили в силу с 1 января 2014 года и действуют до настоящего времени. Теперь при подаче заявления нужно учитывать, когда квартира была оформлена в собственность – до 2014 года или после.

Список изменений в формировании имущественного налогового вычета:

- ограничение по размеру суммы к возврату теперь касается не объекта приобретения (квартиры), а субъекта – то есть налогоплательщика. Это позволяет подать заявление на льготу по нескольким объектам. Если человек приобрел квартиру, стоимость которой менее 2 000 000 рублей, он может в дальнейшем купить еще одну и «добрать» остаток по сумме льготы. До 2014 года такого права у налогоплательщика не было – если объект недвижимости стоил менее 2 000 000 руб., часть вычета просто «сгорала»;

- вычет по ипотечным процентам с 2014 года ограничен 3 000 000 руб. Ранее льгота составляла 13% от любой суммы.

Новые правила действуют только для тех, кто не подавал заявление на вычет в отношении недвижимости, право собственности на которую возникло до 1 января 2014 года. Другими словами, если человек купил и оформил квартиру в 2012 году, а обратился за получением льготы в 2018 году, то для него будут действовать старые правила. Недвижимость, которую купили после 1 января 2014 года, будет оформляться с учетом изменений в законодательстве.

Размер налогового вычета в 2020 году

Физические лица, получающие официальную зарплату, могут рассчитывать на возврат части средств, потраченных на приобретение недвижимости по договору купли-продажи, а также убытков по ипотечным процентам. В каждом из случаев размер налогового вычета рассчитывается по-разному.

Налоговый вычет по договору купли-продажи

Налогоплательщик может вернуть 13% от стоимости квартиры по договору. Но есть и нюанс – максимальная сумма к вычету составляет 2 000 000 руб. Сверх нее процент начисляться уже не будет. Это правило устанавливает верхнюю планку по возврату подоходного налога.

Важно: предельный размер налогового вычета при покупке квартиры в новостройке не может быть больше 260 000 руб.

Получается, что если недвижимость стоит 4 000 000 руб., то вернут все равно 260 000 руб., хотя при подсчетах 13% от суммы составляет 520 000 руб. При цене 1 800 000 руб. сумма вычета будет меньше предельной и составит 234 000 руб. Оставшиеся 26 000 руб. по новым правилам можно будет получить при покупке следующей квартиры, а вот по старым сделать этого уже не получится – они безвозвратно пропадут.

Налоговый вычет по ипотеке

Если налогоплательщик покупает квартиру в новостройке или на вторичном рынке и оформляет ипотеку, то помимо основного вычета он дополнительно может вернуть 13% от уплаченных процентов по кредиту. В итоге получается двойная выплата – по стоимости самой недвижимости и ипотеке. Но и тут есть ограничения – проценты начисляются только на сумму до 3 000 000 рублей. Старые правила были выгоднее для налогоплательщиков, так как в них не было установлено лимитов. Сейчас подобными условиями могут воспользоваться только те, кто купил квартиру ранее 1 января 2014 года.

Важно: если ипотека была оформлена до того, как был подписан акт приема-передачи или получена выписка из ЕГРН, то налогоплательщик имеет право вернуть уже уплаченные проценты с первых платежей.

Согласно пп. 4 п. 1 ст. 220 НК РФ, вычет по процентам можно также получить по любому целевому займу – главное, чтобы в договоре было прописано, что он будет потрачен на покупку определенной квартиры. Без такой записи оформить вычет будет невозможно.

Когда возникает право на налоговый вычет

У многих граждан возникают трудности при оформлении налогового вычета, потому что они не могут определить, когда получают на него право. Одни считают, что достаточно оформить договор купли-продажи или ДДУ, другие – что нужно оплатить недвижимость или погасить кредит. Но на самом деле все вышеперечисленное никак не относится к получению льготы.

Право на основной имущественный вычет при покупке квартиры возникает:

- после подписания акта приема-передачи имущества (если заключен ДДУ, договор ЖСК);

- после оформлении права собственности (если заключен договор купли-продажи квартиры).

Право на возврат процентов появляется в момент возникновения права на основной вычет. Начинать оформлять возврат сумм налога можно с года возникновения права на него. Пенсионеры могут оформлять льготу на особых условиях. Если право на вычет возникло до 1 января 2018 года, при формировании будут учтены также доходы предшествующих 4 лет.

.jpg)

Важно: после того, как оформлены необходимые документы и возникло право на налоговый вычет, оно не пропадет никогда.

Условия предоставления налогового вычета в 2018 году:

- заявитель является резидентом РФ;

- недвижимость куплена на территории РФ;

- в налоговые органы по месту регистрации предоставлены документы о покупке недвижимости и ее оформлении в собственность.

В некоторых случаях на имущественный вычет рассчитывать нельзя – например, если квартира была куплена по спецпрограмме с получением субсидий. Женщины в декрете получают право на льготу только после официального выхода на работу. Лишаются вычета неработающие пенсионеры, которые не получали доходы в течение предшествующих покупке квартиры 3 лет (пенсия при этом не учитывается). О возможности получения льготы для отдельных категорий лиц можно узнать, обратившись в налоговый орган по месту прописки.

Список документов для получения налогового вычета

Перечень документов, которые могут понадобиться, может различаться в зависимости от типа договора, который был заключен при покупке квартиры. Собрав полный пакет, гражданин должен предоставить его в налоговую инспекцию по месту постоянной регистрации.

Общие документы для оформления налогового вычета:

- заявление о возврате НДФЛ;

- копия паспорта;

- документы на купленную недвижимость (свидетельство о праве собственности, договор купли-продажи, ДДУ);

- декларация 3-НДФЛ (при получении через ИФНС);

- справка 2-НДФЛ;

- свидетельство ИНН;

- документы, подтверждающие оплату по договору (банковская выписка, квитанция, расписка продавца).

Дополнительные документы для оформления налогового вычета:

- свидетельство о браке (при наличии);

- свидетельство о рождении детей (при наличии);

- пенсионное удостоверение (при наличии);

- заявление о распределении вычета (в случае приобретения недвижимости в совместную собственность);

- копия ипотечного договора (при покупке квартиры за средства ипотечного кредита).

Вышеуказанные документы придется собирать каждый год до того момента, пока не будет произведен полный имущественный вычет по НДФЛ.

Оформление налогового вычета при покупке квартиры

Документально оформить налоговый вычет можно двумя способами: через отделение налоговой службы или через работодателя. Юридически они равноправны, получатель может рассчитывать на те же суммы к возврату. Рассмотрим каждый из способов подробнее.

Оформление налогового вычета через ИФНС

В этом случае имущественный вычет поступает на счет налогоплательщика сразу за год (или несколько лет). Это наиболее популярная и простая схема возврата подоходного налога, которая не влечет за собой излишней бумажной волокиты. К преимуществам можно также отнести то, что при оформлении вычета учитываются все облагаемые НДФЛ доходы.

По окончании календарного года налогоплательщик собирает пакет документов на вычет и заполняет декларацию 3-НДФЛ, где содержится информация о сумме уплаченного подоходного налога за период. Подготовить бумаги следует до 30 апреля текущего года. Отправить их можно лично, в электронном виде или через почту, обязательно ценным письмом с описью вложения.

Получение налогового вычета через работодателя

При таком способе возврата подоходного налога плательщик освобождается от уплаты НДФЛ, который обычно удерживается с зарплаты. Преимуществом является то, что не нужно ждать конца календарного года – сумму вычета можно получать небольшими частями в течение всего налогового периода. Но есть и недостаток – при оформлении регистрируется только вычет по зарплате, и чем она меньше, чем ниже будут выплаты. Например, при официальной зарплате 30 000 руб. годовая сумма НДФЛ составит 46 8000 руб. При вычете размером 260 000 руб. полной выплаты придется ждать более 5 лет.

Метод оформления аналогичен тому, который используется в случае с ИФНС, за несколькими исключениями – в налоговый орган не нужно подавать декларацию 3-НДФЛ. Еще будет немного отличаться форма подачи заявления на вычет – этот вопрос следует дополнительно уточнить в ИФНС.

Налоговый орган высылает уведомление о предоставлении права на налоговый вычет в течение 30 дней после подачи документов (абз. 3 п. 3 ст. 220 НК РФ). После этого нужно написать заявление о вычете. Оно вместе с уведомлением подается в бухгалтерию работодателя, который берет на себя все прочие заботы по оформлению. С этого месяца с заработной платы заявителя перестает удерживаться НДФЛ.

Важно: если после подачи заявления в течение календарного года налогоплательщик сменит работу, на новом месте ему не будет предоставляться вычет. Налоговый орган высылает повторные уведомления раз в 12 месяцев.

Если заявление подали в июне 2018 года, можно дополнительно рассчитывать на возврат уже уплаченного налога за январь-май – этим вопросом также должен заниматься работодатель. Но практика показывает, что немногие готовы брать на себя эту обязанность, так как она требует много времени от бухгалтеров организации. В крайнем случае уже уплаченный налог можно вернуть, в конце года подав в ИФНС декларацию 3-НДФЛ – но это двойной объем работы для заявителя.

Имущественный вычет при покупке квартиры: итоги

В целом, правом на подобный налоговый вычет обладает большинство работающих резидентов РФ. Воспользовавшись льготой, можно вернуть до 13% от стоимости недвижимости – а это приличная сумма. Оформить возврат подоходного налога можно как при единоличном, так и совместном владении, опеке.

Основные факты об имущественном вычете:

- после 1 января 2014 года действуют новые правила по вычету;

- размер составляет 13%, но не более 260 000 рублей;

- существует основной и вычет по процентам;

- можно выслать документы в ИФНС или работодателю;

- оформлять документы нужно ежегодно.

Правом на вычет можно воспользоваться даже спустя годы после его появления, а по новым правилам возврат денежных средств возможен даже с нескольких объектов (квартир). Небольшие трудности могут возникнуть при оформлении льготы, особенно когда нужно выбирать, куда подавать документы – в налоговую или на работу. Впрочем, никто не запрещает комбинировать эти способы. Каждый из них имеет свои преимущества и недостатки, которые отлично компенсируют друг друга.

Проектная декларация на рекламируемом сайте https://rdd.design/.

ООО СЗ ЦПХГ.

Срок сдачи: II кв. 2023

- от 8 млн руб.

- Ватутинки (открытие в 2025 г.)

Ипотека от 0,1% для всех. Квартиры бизнес-класса в Новой Москве от 34 тыс. рублей в месяц. Рассрочка на первоначальный взноc. Скидка 10% до 31.08. 4 звездные школы. Панорамные виды. Малоэтажные квартиры в парке 14 га. Метро Ватутинки в 2025 году.

Проектная декларация на рекламируемом сайте https://xn—-8sbmeqrouk.xn--p1ai/obekty/zhilye-kompleksy/na-beregovom2420.

КП УГС.

Срок сдачи: сдан

- от 14,9 млн ₽

- Фили

- от 36,8 млн ₽

- ЦСКА

Проектная декларация на рекламируемом сайте https://donstroy.com/zhilye-kompleksy/sobytie.

ООО СЗ Развитие.

Срок сдачи: IV кв. 2023 – III кв. 2025; некоторые корпуса сданы

- от 12,6 млн ₽

- Аминьевская

Небоскреб-сенсация на престижном западе Москвы. Новая квартира до продажи старого жилья! «Парящие» мосты для прогулок над городом, парк под облаками, окна в пол для лучших видов! У дома природный парк, сады, школы. 2 станции метро в пешей доступности.

Что такое имущественный налоговый вычет ? Налоговый вычет — это сумма, на которую уменьшается налоговая база, а также возврат части уплаченного налога на доходы физического лица — НДФЛ. Этот налог составляет 13%, он удерживается из вашего заработка и перечисляется работодателем в казну государства. … Налоговый вычет по ипотеке оформляется за фактически уплаченные проценты — за платежи, которые уже состоялись. Ваши будущие траты не учитываются. … Оформить вычет можно двумя способами: через работодателя или через налоговую инспекцию по месту регистрации. В первом случае вычет можно получить в том же году, когда вы приобрели недвижимость.

- https://finance.rambler.ru/realty/45717504-vozvrat-naloga-pri-pokupke-kvartiry-v-2022-g-dlya-fizicheskih-lits/

- https://verni-nalog.ru/nalogovye-vychety/pokupka-kvartiry/kogda-podavat-dokumenty/

- https://www.banki.ru/news/columnists/?id=10030359

- https://avaho.ru/articles/ns/kak-poluchit-nalogovyy-vychet-pri-pokupke-kvartiry-v-novostroyke.html