Что такое налоговый вычет при покупке квартиры, дома, участка земли. Как оформить вычет в 2021 году. Заполнение декларации 3-НДФЛ, помощь налогового консультанта

Как вернуть до 13% от стоимости квартиры

Скидку до 13% на квартиру фактически предлагает получить государство. Для этого нужно оформить налоговый вычет.

Что такое вычет?

Имущественный вычет — это возможность вернуть уплаченные государству налоги с потраченной на квартиру суммы (есть также вычеты по затратам на образование, лечение и пр.). Максимальная сумма вычета при покупке жилья — 2 млн рублей (можно получить обратно из бюджета 13% от этой суммы — 260 тысяч рублей). Также вычет полагается на проценты по ипотеке. В этом случае сумма ограничена 3 млн рублей, вернуть можно 390 тысяч. Всего — 650 тысяч рублей. Если на квартиру или проценты были потрачены большие суммы, вернуть из бюджета больше 650 тысяч не получится. Но если собственники — супруги, то оформить вычет может каждый из них, то есть вернуть удастся вдвое больше (если квартира стоила от 4 млн и более).

Если жилье стоило меньше, то вернут 13% от потраченной суммы. А «остаток» от 2 млн рублей можно будет использовать для возврата налога при следующей покупке недвижимости. «Остаток» от уплаты процентов не переносится — этот вычет можно использовать на одну квартиру.

Вернуть из бюджета можно не больше, чем в него было заплачено. Допустим, при зарплате в 100 тысяч рублей человек за год заплатил 156 тысяч рублей налогов (13% от годового дохода). Возврат налогов при покупке жилья за 2 млн рублей (260 тысяч) растянется в этом случае на два года.

Воспользоваться вычетом могут те, кто в последние три года платил налог на доходы физических лиц (НДФЛ). Не работавшие, получавшие «черную» зарплату, предприниматели и самозанятые претендовать на вычеты не могут, они не платили НДФЛ и возвращать им нечего.

Как оформить право на вычет?

Получите в бухгалтерии на работе справку о доходах по форме 2-НДФЛ. Сделайте копии документов, подтверждающих право на новое жилье — выписку из Единого госреестра недвижимости, договор купли-продажи, акт передачи недвижимости и т.п.

Подготовьте копии документов о расходах. Например, банковские выписки о перечислении средств продавцу, расписку о передаче денег. Если квартира куплена в ипотеку, понадобятся кредитный договор, а также справки из банка о том, какие суммы вы внесли на погашение процентов. При покупке жилья в новостройке без отделки в расходы можно включить затраты на отделочные материалы и услуги рабочих.

.jpg)

Заполните декларацию по форме 3-НДФЛ. Это, пожалуй, один из самых сложных пунктов, особенно если документы на вычет подаются не первый год (нужно припомнить остаток сумм, с которых еще не возвращены налоги). Услуги по заполнению декларации предлагают многие фирмы и сами банки. Заранее узнайте стоимость их услуг — имеет ли смысл платить.

Могут также понадобиться свидетельства о браке, о рождении детей и некоторые другие документы.

Куда и когда обращаться?

Обращаться за вычетом можно спустя многие годы после покупки жилья, предельный срок не установлен. Но вернуть можно только налоги, уплаченные вами за последние три года, не ранее.

Можно подать документы в налоговую инспекцию, либо отнести в бумажном виде, либо отправить через сайт ФНС (для этого нужно заранее получить логин и пароль в налоговой службе либо иметь подтвержденную запись на госуслугах). Это можно сделать в следующем после покупки жилья году, не раньше. Второй вариант — получать вычет через работодателя. В этом случае не нужно ждать окончания года и заполнять декларацию. С января этот способ стал менее хлопотным. Покупателю больше не нужно дважды обращаться в налоговую, чтобы подать заявление на получение уведомления о праве на вычет, а потом собственно получить его. «Налоговый орган самостоятельно направит уведомление работодателю», — сообщили в пресс-службе ФНС. А работодатель перестанет удерживать налоги из зарплаты, пока не будет возвращена вся положенная сумма. Каждый год нужно оформлять новое уведомление.

С прошлого года появился еще один упрощенный способ оформления вычета: налоговая служба сама получает информацию о покупке недвижимости от банка, собирает сведения о доходах и формирует заявление покупателя. Последнему нужно лишь найти его в «личном кабинете» на сайте ФНС и «подписать» электронным способом. Однако пока к системе подключился лишь один банк. Клиентам остальных придется делать все по-прежнему.

В статье Вы узнаете как получить налоговый вычет при покупке квартиры в новостройке . Когда подавать документы в налоговую инспекцию, какие особенности в оформлении — блог портала Avaho.ru. … В крайнем случае уже уплаченный налог можно вернуть , в конце года подав в ИФНС декларацию 3-НДФЛ – но это двойной объем работы для заявителя. Имущественный вычет при покупке квартиры : итоги. В целом, правом на подобный налоговый вычет обладает большинство работающих резидентов РФ. Воспользовавшись льготой, можно вернуть до 13% от стоимости недвижимости – а это приличная сумма. Оформить возврат подоходного налога можно как при единоличном, так и совместном владении, опеке.

Налоговый вычет при покупке квартиры, дома, земли

Согласно законодательству РФ при покупке квартиры, дома или земельного участка можно вернуть часть денег в размере уплаченного в прошлом НДФЛ. Налоговый вычет описан в ст. 220 НК РФ. Льгота направлена на то, чтобы предоставить гражданам возможность приобрести или улучшить жилищные условия.

Если вы официально работаете, платите НДФЛ и приобрели квартиру или дом, то имеете право вернуть до 13% от стоимости жилья. Кроме этого вы можете также вернуть до 13% от ипотечных процентов и некоторых других расходов.

В каких случаях можно получить имущественный вычет?

Воспользовавшись имущественным вычетом, вы можете вернуть часть расходов на:

- приобретение и строительство жилья (квартира, частный дом, комната, их доли);

- приобретение земельного участка с расположенным на нем жилым домом или для строительства жилого дома;

- проценты по целевым кредитам (ипотечным кредитам) на строительство или приобретение жилья;

- отделку жилья, если оно было приобретено у застройщика без отделки.

Вычет НЕ предоставляется:

- при покупке недвижимости у взаимозависимых лиц: супруга, детей, родителей, братьев/сестер, работодателя и т.п.;

- если человек уже исчерпал свое право имущественного вычета (см. Однократность вычета).

Размер налогового вычета

Сумма налога, которую вы можете вернуть, определяется двумя основными параметрами: вашими расходами при покупке жилья и уплаченным Вами подоходным налогом.

- В общей сумме вы можете вернуть до 13% от стоимости жилья или земельного участка, но максимальная сумма на вычет не должна превышать 2 млн рублей (т.е. вернуть вы можете максимум 2 млн руб. x 13% = 260 тыс. рублей).

Заметка: для жилья, приобретенного ранее 2008 года, максимальная сумма на вычет составляет 1 млн рублей. - За каждый год вы можете вернуть не больше, чем перечислили в бюджет НДФЛ (около 13% от официальной зарплаты). При этом возвращать налог вы можете в течение нескольких лет до тех пор, пока не вернете всю сумму целиком (см. Когда и за какой период можно получить налоговый вычет?)

- В случае приобретения жилья в ипотеку до 1 января 2014 года, подоходный налог с расходов по уплате ипотечных процентов возвращается в полной мере без ограничений.

- Если же жилье было приобретено с помощью ипотечных средств после 1 января 2014 года, то вычет по процентам ограничен суммой в 3 млн рублей (т.е. вернуть с ипотечных процентов Вы можете максимум 3 млн руб. x 13% = 390 тыс. руб.). При покупке дорогого жилья бывают ситуации, когда сумма, возвращенная по ипотечным процентам, превышает возврат по непосредственному приобретению жилья.

Обратите внимание: ограничение по сумме возврата за основной имущественный вычет для одного человека составляет 260 тыс. руб., вычет по кредитным процентам 390 тыс. рублей. Если квартира приобретена после 01.01.2014 года супругами в браке, каждый супруг может получить имущественный вычет в размере данных лимитов. Подробнее ознакомиться с данной информацией можно в статье: Особенности получения имущественного вычета при покупке жилья супругами.

Пример 1: В 2020 году Иванов А.А. купил квартиру за 2,5 млн рублей. При этом за 2020 год он заработал 500 тыс. рублей и уплатил 65 тыс. рублей НДФЛ. В данном случае максимальная сумма, которую Иванов А.А. сможет вернуть, составляет 2 млн х 13% = 260 тысяч рублей. Но непосредственно за 2020 год он сможет получить только 65 тыс. рублей, а 195 тысяч останутся для возврата в последующие годы.

Пример 2: В 2018 году Васильев В.Г. приобрел квартиру за 1 млн рублей. В 2021 году Васильев В.Г. узнал о возможности налогового вычета и решил оформить его. В общей сумме Васильев может себе вернуть 1 млн руб. х 13% = 130 тысяч рублей. Если учесть, что Васильев в 2018-2020 годах зарабатывал 400 тыс. рублей ежегодно и платил 52 тыс. рублей НДФЛ, то в 2021 году он сможет вернуть: 52 тыс. руб. за 2018 год, 52 тыс. руб. за 2019 год и 26 тыс. руб. (остаток от 130 тыс.) за 2020 год.

Дополнительные и более сложные (ипотечные проценты, доли и т.п.) примеры расчетов вычета вы можете найти здесь: Примеры расчета имущественного налогового вычета.

Однократность права на вычет

Налоговый Кодекс ограничивает возможность многократного использования вычета при покупке жилья. При этом ограничения были изменены с 1 января 2014 года (изменения подробно описаны в нашей статье Изменения в имущественном вычете при покупке жилья в 2014 году).

На текущий момент ограничения действуют следующим образом:

По жилью, приобретенному до 1 января 2014 года, воспользоваться имущественным вычетом можно только один раз в жизни (абз. 27 пп. 2 п. 1 ст. 220 НК РФ). При этом стоимость покупки значения не имеет. Даже если вы воспользовались вычетом в размере 10 тыс. рублей, то больше имущественный вычет при покупке жилья вы никогда получить не сможете.

Пример: в 2013 году Сахаров А.Т. приобрел квартиру за 1,5 млн рублей и воспользовался после покупки налоговым вычетом. В 2020 году Сахаров А.Т. снова купил квартиру за 2 млн рублей. Дополучить вычет в 500 тыс. рублей до 2 млн он не сможет.

При покупке жилья после 1 января 2014 года (если вы не воспользовались вычетом ранее), имущественным вычетом можно воспользоваться несколько раз, но максимальный размер вычета, который вы можете получить за всю жизнь (без учета ипотечных процентов) даже в этом случае строго ограничен 2 млн рублей (260 тыс. рублей к возврату).

Пример: в начале 2020 года Гусев А.К. купил квартиру за 1,7 млн рублей. В сентябре 2020 года он также приобрел комнату за 500 тыс. рублей. По окончанию 2020 года (в 2021 году) Гусев А.К. сможет оформить вычет на 2 млн рублей: 1,7 млн рублей за квартиру и добрать 300 тыс. рублей за комнату.

Обратите внимание: Если по жилью, приобретенному до 1 января 2014 года, вы получили только основной вычет, то вы можете получить налоговый вычет по процентам при покупке нового жилья в ипотеку. Более подробно о данной возможности вы можете прочитать в нашей статье Повторный имущественный вычет по ипотечным процентам

Более подробно ознакомиться с информацией об ограничениях получения имущественного вычета вы можете в статье: Однократность имущественного вычета при покупке квартиры/дома.

Как получить вычет?

Процесс получения вычета состоит из сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Подробнее узнать о процессе получения налогового вычета с указанием сроков вы можете здесь: Процесс получения имущественного налогового вычета.

Какие документы нужны?

Для оформления налогового вычета вам потребуется:

- документ, удостоверяющий личность;

- декларация 3-НДФЛ и заявление на возврат налога;

- документы, подтверждающие ваши расходы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с подробным списком документов Вы можете здесь: Документы для имущественного налогового вычета.

Когда нужно подавать документы и за какой период можно вернуть налог?

Вы можете вернуть деньги по имущественному вычету, начиная с того года, когда у вас имеются на руках:

- платежные документы, подтверждающие произведенные расходы на приобретение квартиры/дома/участка;

- документы, подтверждающие право собственности на жилье: выписка из ЕГРН (свидетельство о регистрации права собственности) при покупке квартиры по договору купли-продажи или Акт приема-передачи при покупке жилья по договору долевого участия.

Если вы купили квартиру в прошлом и не оформили вычет сразу, то можете сделать это сейчас (никаких ограничений по срокам получения вычета нет). Единственное, вернуть подоходный налог вы можете не более чем за три последних года. Например, если вы купили квартиру в 2018 году, а оформить вычет решили в 2021 году, то сможете вернуть себе налог за 2020, 2019 и 2018 годы (подробную информацию о том, когда и за какие годы можно вернуть налог вы можете найти в нашей статье: Когда и за какие годы подавать документы на имущественный вычет при покупке жилья?

Весь остаток имущественного вычета переносится на следующий год. То есть вы можете возвращать НДФЛ в течение нескольких лет до тех пор, пока не исчерпаете всю сумму (см. Размер налогового вычета).

Вся процедура получения вычета обычно занимает от двух до четырех месяцев (большую часть времени занимает проверка ваших документов налоговой инспекцией).

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру. Это учебный сайт для тех, кто хочет разобраться в правилах купли-продажи квартир.

Какую сумму налога можно вернуть . Какие документы нужны для оформления вычета. Как получить вычет по процентам при рефинансировании кредита. … Сгладить ситуацию поможет возврат налога . Давайте разберемся, что это такое, сколько денег можно вернуть и какие документы для этого понадобятся. Что такое налоговый вычет. … При оформлении займа на новостройку сначала приходят выплаты, а право собственности регистрируется позднее. В таком случае требовать вычет вы сможете только после регистрации, но в расчетах будет учитываться весь период, когда вы вносили платежи. Допустим, вы заключили договор долевого участия в 2015 году.

Возврат подоходного налога при покупке квартиры в 2022 году

Налоги представляют собой серьезную статью расходов для каждого гражданина. Это не ощущается напрямую, однако если внимательно посмотреть свой расчетный лист, в котором указана получаемая заработная плата, то можно удостовериться, что отчисления в бюджет составляют 13% от всего начисленного дохода. Однако следует помнить, что при определенных обстоятельствах государство обязуется вернуть суммы выплаченного подоходного налога полностью или частично. Особенно это актуально для тех, кто подвергся большим тратам. В частности, рассмотрим случай, когда происходит возврат подоходного налога при покупке квартиры, и каким образом можно воспользоваться данным типом льгот.

Кто имеет право на возврат подоходного налога при покупке квартиры?

Уменьшить свои налоговые платежи путем получение вычета при покупке собственного жилья (в частности, квартиры) может любой гражданин Российской Федерации, который имеет официальное место работы и каждый месяц производит отчисления со своей заработной платы в размере 13% с суммы оплаты за его трудовую деятельность.

Размер возврата составляет также 13%. К числу случаев, при которых можно реализовать право на возврат налога при покупке квартиры 2022, относятся следующие варианты приобретения недвижимого имущества:

- получение жилья посредством договора купли-продажи;

- осуществление строительства собственного жилого дома;

- затраты на проведение ремонта и отделки купленного жилья (при условии предоставления всех чеков).

Отдельно стоит отметить ситуацию, в которой осуществляется возврат подоходного налога при покупке квартиры ипотека если есть. Здесь основание для возмещения налога является необходимость погашения процентов по кредиту.

Также в соответствующем законодательном акте прописаны случаи, в которых подоходный налог при покупке квартиры не возвращается. Такое развитие событий имеет место если:

- покупатель не имеет официального места работы;

- в осуществлении сделки на покупку недвижимости принимал участие работодатель (производил частичную оплату);

- квартира была куплена до января 2014 года, и факт приобретения уже выступал в качестве основания для предоставления вычета;

- квартира стала собственностью после января 2014 года, однако доступный лимит максимальной суммы возврата уже исчерпан;

- имело место участие в государственных программах (например, использование материнского капитала для покупки квартиры);

- сделка о приобретении недвижимости была заключена с близким родственником.

Количество вычетов зависит от даты покупки. С 1 января 2014 года вступили новые правила, согласно которым вычет может предоставляться несколько раз при условии, что общая сумма не превышает 260 тысяч рублей. Если же квартира была куплена до указанной даты, то данный налоговый вычет равняется 13% от суммы оплаты за квартиру и исключает возможность воспользоваться подобной льготой в дальнейшем.

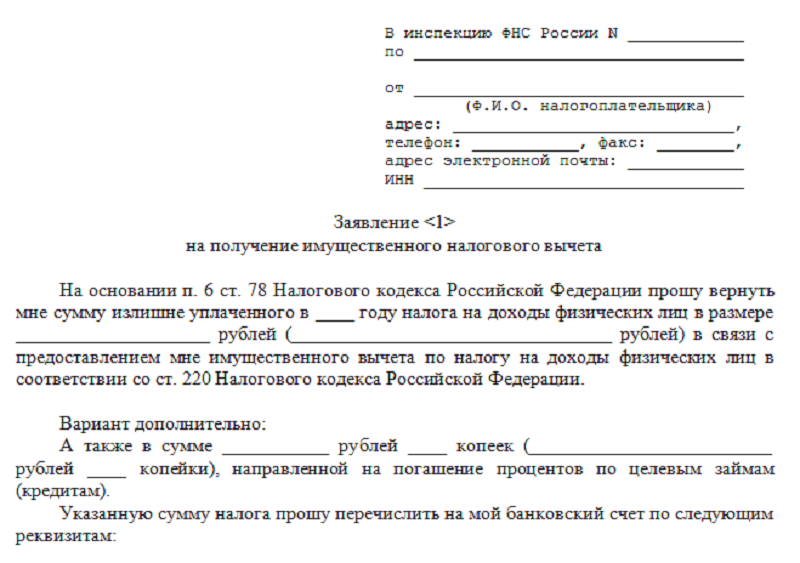

Образец заявление на возврат налога

Порядок осуществления возврата налога при покупке квартиры

Процедура, по которой можно оформить возврат подоходного налога покупке квартиры, имеет строго установленный алгоритм действий. Так, для этого необходимо лично обратить в налоговую инспекцию в соответствии с местом жительства и предоставить ее сотруднику заполненное заявление установленного образца и полный перечень требуемых документов (чаще всего вместе с их копиями). В необходимый пакет входят следующие материалы:

Как сэкономить на покупке квартиры до 650 тысяч рублей? Их можно получить от государства в качестве налогового вычета. Какими способами можно вернуть деньги и какие документы для этого понадобятся? … Самым прибыльным из всех существующих является возврат налога при покупке квартиры или частного дома. Такая компенсация предусмотрена для тех, кто: приобрел квартиру или другую жилую недвижимость

Простыми словами: как получить налоговый вычет при покупке жилья

Если вы еще не получили налоговый вычет за квартиру, сейчас самое время. Уже нет посленовогоднего ажиотажа, а большая часть людей уехала на дачу. «Петербургская Недвижимость» простыми словами рассказывает, как получить до 650 тысяч рублей от государства без очередей и нервов.

Что такое «налоговый вычет»?

Это возврат части налога на доходы физических лиц (НДФЛ), который вы или ваш работодатель перечисляете в бюджет по ставке 13%. Случаев, когда вы можете рассчитывать на вычет, множество: покупка квартиры — один из самых популярных из них.

Отлично, сколько денег я могу вернуть?

Государство вернет вам 13% от суммы, потраченной на покупку квартиры, и 13% от суммы, которую вы выплатили банку в качестве процентов по ипотеке.

Однако есть и ограничения: за квартиру можно получить не более 260 тысяч рублей, а за проценты по ипотеке — не более 390 тысяч рублей. Соответственно, максимально 390 тысяч + 260 тысяч = 650 тысяч рублей. Максимальный налоговый вычет вы получите, если купите квартиру ценой от 2 млн и заплатите банку процентов на 3 млн или больше. В случае, если траты оказались меньшими, вы получите 13% от стоимости жилья и 13% от процентов по ипотеке.

Воспользоваться правом на получение обоих налоговых вычетов можно только один раз.

Это получается, два разных вычета. А получать их нужно с одной квартиры?

Не обязательно. Например, вы купили квартиру без ипотеки, сразу заплатив всю сумму. Но потом завели семью и решили, что квартира нужна большего метража и купили новую уже в ипотеку. С первой вы можете получить имущественный вычет до 260 000 рублей, а со второй — уже по выплаченным процентам до 390 000 рублей.

Хорошо. А если моя квартира стоит меньше 2 миллионов? Я получу меньше 260 тысяч и никак не смогу добрать остаток?

Не беспокойтесь, остаток вычета не пропадет. Объясним на примере: представим, что вы купили студию за 1,5 млн рублей. Налоговый вычет составит 13% х 1,5 млн = 195 тысяч рублей. Оставшиеся 65 000 рублей вы сможете получить при следующей покупке жилья.

С процентами по ипотеке все работает по такой же схеме?

Нет, получить вычет за уплаченные проценты по ипотеке можно только по одному кредитному договору. То есть, чтобы вы смогли вернуть 390 тысяч рублей, уплаченные проценты по одному кредитному договору должны составлять не менее 3 млн рублей. С другой ипотеки «добрать» недополученные деньги нельзя: поэтому, если вы заплатили банку меньшую сумму процентов, то вернете только 13% от нее.

Если вы рефинансировали ипотеку, она не будет считаться новым кредитом и получение вычета будет продолжаться.

Квартира куплена. Когда подавать на вычет?

Если вы купили квартиру на первичном рынке (по договору долевого участия), обращаться за получением налогового вычета в налоговую инспекцию можно после подписания акта приема-передачи. Если на вторичном (по договору купли-продажи) — после регистрации права собственности.

Если вы получаете оба вычета (и по основной сумме, и по процентам по кредиту) с одной квартиры, то сначала вам возвращается налог с основной суммы, а затем с выплаченных процентов по ипотеке.

Я получу всю сумму сразу?

Сумма, которую вы будете получать ежегодно, зависит от вашего официального дохода и не может превышать 13% от него. Например, чтобы сразу получить налоговый вычет 260 тысяч рублей, вы должны получать зарплату не менее 145 тысяч рублей в месяц, чтобы единовременно вернуть 390 тысяч — 218 тысяч рублей в месяц. И, наконец, чтобы получить сразу оба вычета — 650 тысяч рублей — вам нужно зарабатывать 363 тысячи рублей в месяц. Если у вас именно так, мы вам немного завидуем.

Какие документы нужно собрать?

Тут самое сложное, потому что пакет внушительный.

Для получения основного вычета по квартире (260 тысяч рублей):

- Паспорт (копия);

- Заполненная декларация 3-НДФЛ;

- Заявление на возврат налога с реквизитами банковского счета, на который вам будут возвращать сумму вычета;

- Справка 2-НДФЛ и копия (по запросу работника выдает работодатель);

- Договор купли-продажи или договор долевого участия (копия);

- Акт приема-передачи квартиры (если квартира покупалась по Договору долевого участия);

- Свидетельство о государственной регистрации права собственности (выписка из ЕГРН – если квартира покупалась по Договору купли-продажи);

- Платежные документы, подтверждающие факт оплаты жилья (копия).

Для получения вычета за уплаченные проценты по кредитному договору (390 тысяч рублей) дополнительно необходимо представить:

- Копию ипотечного договора с приложениями;

- Платежные документы (справка банка о выплаченных процентах по ипотеке).

Ну допустим, пакет собран, что дальше?

Вы самостоятельно заполняете декларацию 3-НДФЛ и собираете все вышеперечисленные документы, а затем записываетесь в Федеральную налоговую службу или МФЦ по месту регистрации, чтобы подать их. Налоговый орган рассмотрит ваши документы и вернет вам весь уплаченный налог за прошедший год.

Если суммы уплаченного налога за год недостаточно, чтобы получить его полностью, то на следующий год процедуру нужно повторить.

Учтите, что в пик подачи деклараций в налоговой обычно большие очереди. Ваша заявка будет рассматриваться около 3 месяцев, а деньги вы получите еще через месяц.

А как я получу деньги?

Сделать это можно двумя способами: у работодателя или через налоговую.

В первом случае компания будет выплачивать вам зарплату, не вычитая из нее 13%, до тех пор, пока с этих 13% налогов не накопится 260 000 рублей. Получать денежные средства будете тем же образом, которым всегда получаете заработную плату. Во втором случае вы получите деньги через налоговую инспекцию – они придут на ваш банковский счет, который вы укажете в заявлении.

Нет времени и желания заниматься всем этим самостоятельно. Что делать.

Мы проводим консультации и оказываем бесплатные услуги по заполнению декларации 3-НДФЛ клиентам, которые приобрели квартиру напрямую через «Петербургскую Недвижимость». Подавая документы в налоговую, вы будете уверены, что сделали все верно.

Налоговый вычет на новостройку . Особой разницы между налоговым вычетом на готовую квартиру и квартиру в новостройке нет. Однако следует понимать, что оформить налоговый вычет на жилье в новостройке можно только после того, как дом будет сдан в эксплуатацию, а дольщик получит акт приемки. Если вы являетесь дольщиком, то после сдачи дома и получения права собственности, вам нужно будет принести в налоговую все документы, которые подтвердят ваши затраты. … Напишите — налоговый вычет можно получить при покупке новой квартиры только по месту регистрации по паспорту или по временной прописке тоже или вообще неважна проп. Добавить комментарий. Другая картинка.

Налоговый вычет при покупке квартиры в новостройке

Налоговый вычет – это денежная выплата, которая позволяет компенсировать затраты физического лица, совершенные при покупке недвижимости. По сути, налоговый вычет позволяет с помощью подоходного налога вернуть часть средств, которые были использованы для приобретения квартиры.

Налоговый вычет – это единоразовая услуга: оформить вычет можно лишь единожды. С 2008 года вычет предоставляется на сумму не более 2 млн рублей, при этом неважно, какова общая стоимость квартиры. Таким образом, получается простая математика:

- предположим, квартира стоит 5 млн рублей, однако вычет будет рассчитываться от суммы не более 2 млн рублей.

- 2 000 000 рублей х 13 (13% налог) / 100 = 260 000 рублей.

Получается, что максимум средств, которые сможет вернуть налогоплательщик, — это 260 000 рублей.

- Налоговый вычет на новостройку

- Налоговый вычет по ипотеке

- Кто может получить налоговый вычет?

- Как получить?

- Документы для оформления

Налоговый вычет на новостройку

Особой разницы между налоговым вычетом на готовую квартиру и квартиру в новостройке нет. Однако следует понимать, что оформить налоговый вычет на жилье в новостройке можно только после того, как дом будет сдан в эксплуатацию, а дольщик получит акт приемки.

Если вы являетесь дольщиком, то после сдачи дома и получения права собственности, вам нужно будет принести в налоговую все документы, которые подтвердят ваши затраты.

В сумму налогового вычета могут входить и расходы на ремонт квартиры. Однако получить возврат по этим расходам можно только в случае, если эти расходы были указаны в договоре.

Налоговый вычет по ипотеке

Многие приобретают квартиры в новостройках, используя кредитные средства, в частности, ипотеку. Налоговый вычет по ипотеке делается на основании процентов, которые заемщик выплатит банку.

Чтобы вернуть проценты, вам нужно будет каждый год подавать в налоговую все необходимые документы. Вычет будет оформляться каждый год до полной передачи заемщику назначенной суммы вычета. Сумма налогового вычета рассчитывается следующим образом:

Сумма процентов по кредиту х 13% = размер налогового вычета.

Кто может получить налоговый вычет?

Почти все налогоплательщики имеют право раз в жизни воспользоваться налоговым вычетом. Однако есть определенные категории граждан, которые такого права не имеют:

- несовершеннолетние;

- сироты до 24 лет;

- студенты;

- военные;

- лица, не являющиеся гражданами РФ.

Стоит отметить, что при покупке квартиры возможна следующая ситуация: квартира оформляется в собственность нескольких человек, например, мужа и жены. В таком случае, только один собственник будет обладать правом на возвращение средств из подоходного налога. Еще один важный момент: если собственники договариваются между собой и один из них получает налоговый вычет, например, муж, то второй собственник – жена – теряет право когда-либо оформить налоговый вычет.

Когда можно вернуть 13 процентов от покупки квартиры в новостройке , если квартиру купили несколько лет назад. Сохраняется ли право на возврат налога , если квартиру купили несколько лет назад или более, например, 10 лет назад? … Мужчина приобрел квартиру в новостройке в 2015 году. О возможности вернуть налог с покупки квартиры , он узнал в 2021 году. В 2021 году он подает декларацию за 2018 год (учитывая трехлетний срок обращения в 2021 году за возвратом налога ). По доходам 2018 года всю сумму вычета полностью ему получить не удалось, остаток вычета он сможет перенести на 2019 год (подаст декларацию за 2019 год).

- https://rg.ru/2022/02/16/kak-vernut-do-13-ot-stoimosti-kvartiry.html

- https://verni-nalog.ru/nalogovye-vychety/pokupka-kvartiry/

- https://bankiros.ru/wiki/term/vozvrat-podohodnogo-naloga-pri-pokupke-kvartiry

- https://pn.ru/company/journal/prostymi-slovami-kak-poluchit-nalogovyi-vychet-pri-pokupke-zhilya

- https://novomoscow.ru/info/nalogovyy-vychet-pri-pokupke-kvartiry-v-novostroyke/