В статье Вы узнаете как получить налоговый вычет при покупке квартиры в новостройке. Когда подавать документы в налоговую инспекцию, какие особенности в оформлении — блог портала Avaho.ru.

Как получить налоговый вычет при покупке квартиры в ипотеку

Претендовать на налоговый вычет по ипотеке имеет право любой россиянин, доходы которого облагаются налогом по ставке 13%. Налоговые вычеты по НДФЛ предоставляются по окончании налогового периода (календарного года), а подать документы можно в любой момент в течение года.

1. Какие налоговые вычеты положены при покупке жилья в ипотеку?

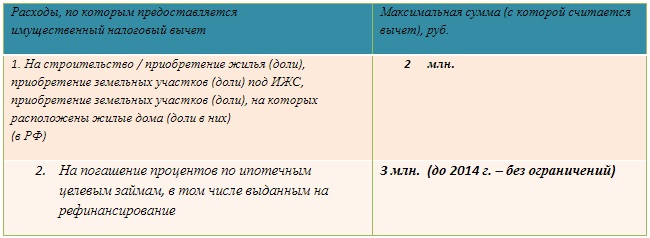

Если недвижимость приобретается в ипотеку, то, помимо вычета по расходам на ее покупку, заемщик может получить вычет по расходам на погашение процентов по целевому кредиту.

Таким образом, максимальная сумма вычета (13%) в первом случае составит 260 тыс. рублей, во втором — 390 тыс. рублей. В какой момент возникает право на использование вычета?

2. В какой момент возникает право на использование вычета?

При покупке готового жилья — в момент регистрации права собственности.

При покупке строящегося жилья — в момент получения акта приема-передачи.

При приобретении земельного участка (доли) под ИЖС право на вычет предоставляется после получения свидетельства о праве собственности на жилой дом.

3. Какой порядок использования вычета?

Допускается вычет по расходам на покупку нескольких объектов недвижимости (порядок действует с 2014 года, до 2014-го — только на один объект).

Налоговый вычет распространяется только на те доходы, с которых был уплачен НДФЛ в год покупки недвижимости (исключение составляют пенсионеры, они могут оформить вычет за три предыдущих года). Однако если вычет не полностью использован в текущем налоговом периоде, его остаток можно перенести на последующие налоговые периоды.

4. Пример расчета

Допустим, вы приобрели квартиру за 6 млн рублей. Из них первоначальный взнос — 3 млн рублей, остальная сумма (3 млн рублей) — ипотечный кредит на 10 лет под 11% годовых. Вычет, предоставленный на покупку квартиры, составит 260 тыс. рублей (с 2 млн рублей), вычет по процентам по ипотеке — 255 тыс. рублей (с 1,96 млн рублей за 10 лет кредита).

Если официальная зарплата — 100 тыс. рублей в месяц, то сумма налога (13%), выплаченного государству за год, составляет 156 тыс. рублей.

Из расчетов видно, что даже сумму имущественного вычета на покупку можно будет получить примерно за два года.

5. Когда вычет не предоставляется?

- если жилье оплачено за счет работодателя, средств материнского капитала, бюджетных средств;

- если договор купли-продажи заключен с гражданином, являющимся по отношению к налогоплательщику взаимозависимым: супруг или супруга, родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный).

6. Что еще полезно знать

- Если жилье было приобретено по договору мены с доплатой, то право на имущественный вычет сохраняется.

- Если имущество приобретается супругами во время брака, то оно является их совместной собственностью, поэтому оба супруга имеют право на вычет, в том числе право распределить его по договоренности (если квартира стоит 4,5 млн рублей, то каждый из супругов может получить вычет с 2 млн; если квартира стоит 3 млн рублей, то вычет можно распределить, например, так: один супруг получит вычет с 2 млн, второй — с 1 млн рублей).

- При покупке имущества в общую долевую собственность до 1 января 2014 года размер вычета распределяется между совладельцами согласно их доле.

С 2014 года каждый из собственников вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, но не более 2 млн рублей.

7. Какой самый удобный способ получения вычета?

Многие знают, что при покупке недвижимости физическому лицу положен налоговый вычет, но не всем известно, что его можно оформить через специальный сервис nalog.ru, использование которого исключает посещение налоговой.

Получить доступ можно одним из трех способов:

- с помощью учетной записи реквизитов доступа в «Госуслуги» (только для пользователей, которые обращались для получения реквизитов доступа лично в одно из мест присутствия операторов ЕСИА — Единой системы идентификации и аутентификации (отделения Почты России, МФЦ и др.);

- с помощью регистрационной карты (можно получить в инспекции ФНС России);

- с помощью квалифицированной электронной подписи.

8. Как подать налоговую декларацию и заявление на вычет через личный кабинет?

Заполняем налоговую декларацию по форме 3-НДФЛ. Данные для заполнения можно взять в бухгалтерии по месту работы (заказать справку о суммах начисленных и удержанных налогов за соответствующий год).

Заполнение декларации проходит в несколько этапов: указываются личные данные налогоплательщика, сведения о доходах, затем информация о вычетах, которые планируется получить.

Когда декларация заполнена и исчислена сумма налога к возврату из бюджета, необходимо подать в налоговый орган заявление на возврат. В заявлении указываются реквизиты счета, на который будет перечислена сумма вычета.

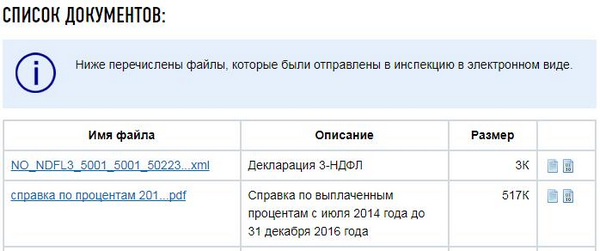

К заполненной декларации необходимо приложить список документов, которые должны быть отправлены в инспекцию в электронном виде. Список документов включает в себя:

— документы, подтверждающие право на жилье;

— платежные документы, подтверждающие расходы налогоплательщика при приобретении имущества;

— документы, свидетельствующие об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (получить соответствующие справки можно в банке);

— при приобретении имущества в общую совместную собственность предоставляется копия свидетельства о браке и заявление о распределении размера имущественного налогового вычета между супругами.

Полный список документов, которые необходимо приложить к декларации, можно посмотреть на портале здесь.

Декларацию, сформированную в режиме онлайн, а также скан-копии сопроводительных документов к декларации необходимо подписать электронной подписью и отправить в налоговую. Создать ключ неквалифицированной электронной подписи и получить сертификат ключа проверки ЭП можно здесь же, в личном кабинете, нажав на «Профиль пользователя».

9. Как долго нужно ждать, чтобы получить сумму вычета на руки?

Максимальный срок рассмотрения заявления (камеральной проверки всех направленных документов) составляет три месяца, на перечисление средств потребуется еще до 30 дней.

10. Что делать, если сроки вышли, а деньги не перечислены?

Связаться с вашей инспекцией (по месту учета налогоплательщика) по телефону. Но, как правило, с конкретной ФНС связаться по контактному телефону невозможно. В этом случае советуем обратиться по общему телефону контакт-центра (есть на сайте nalog.ru), обозначить проблему и попросить соединить с нужной инспекцией. Обычно именно так удается достучаться до нужных специалистов.

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Как получить налоговый вычет за квартиру в новостройке Как получить налоговый вычет на покупку жилья с участием материнского капитала Что необходимо для получения имущественного вычета . Как получить налоговый вычет за квартиру в новостройке . Когда вы покупаете жилье на вторичном рынке, вы заключаете договор купли-продажи и сразу оформляете право собственности. … Максимальный налоговый вычет при покупке квартиры составляет 2 млн. рублей, вернуть можно 13% — 260 тысяч. Галина официально трудоустроена, и работодатель отчисляет в бюджет НДФЛ с ее заработной платы. С 2019 по 2021 г.г. зарплатный налог уплачен в сумме 158 тыс. рублей.

Как получить налоговый вычет при покупке квартиры в новостройке?

Приобретая квартиру, отдельные категории граждан РФ могут оформить имущественный вычет и получить компенсацию при уплате подоходного налога. Законодательством для этого предусмотрена особая процедура.

В этой статье содержатся ответы на самые частые вопросы, которые возникают при оформлении налогового вычета – кто имеет на него право, каковы размеры выплат и способы их получения, какие документы понадобятся, сколько потребуется ждать возврата денежных средств.

Изменения в правилах получения налогового вычета

В 2013 году существовавшие до этого правила получения имущественного вычета решили изменить. Нововведения вступили в силу с 1 января 2014 года и действуют до настоящего времени. Теперь при подаче заявления нужно учитывать, когда квартира была оформлена в собственность – до 2014 года или после.

Список изменений в формировании имущественного налогового вычета:

- ограничение по размеру суммы к возврату теперь касается не объекта приобретения (квартиры), а субъекта – то есть налогоплательщика. Это позволяет подать заявление на льготу по нескольким объектам. Если человек приобрел квартиру, стоимость которой менее 2 000 000 рублей, он может в дальнейшем купить еще одну и «добрать» остаток по сумме льготы. До 2014 года такого права у налогоплательщика не было – если объект недвижимости стоил менее 2 000 000 руб., часть вычета просто «сгорала»;

- вычет по ипотечным процентам с 2014 года ограничен 3 000 000 руб. Ранее льгота составляла 13% от любой суммы.

Новые правила действуют только для тех, кто не подавал заявление на вычет в отношении недвижимости, право собственности на которую возникло до 1 января 2014 года. Другими словами, если человек купил и оформил квартиру в 2012 году, а обратился за получением льготы в 2018 году, то для него будут действовать старые правила. Недвижимость, которую купили после 1 января 2014 года, будет оформляться с учетом изменений в законодательстве.

Размер налогового вычета в 2020 году

Физические лица, получающие официальную зарплату, могут рассчитывать на возврат части средств, потраченных на приобретение недвижимости по договору купли-продажи, а также убытков по ипотечным процентам. В каждом из случаев размер налогового вычета рассчитывается по-разному.

Налоговый вычет по договору купли-продажи

Налогоплательщик может вернуть 13% от стоимости квартиры по договору. Но есть и нюанс – максимальная сумма к вычету составляет 2 000 000 руб. Сверх нее процент начисляться уже не будет. Это правило устанавливает верхнюю планку по возврату подоходного налога.

Важно: предельный размер налогового вычета при покупке квартиры в новостройке не может быть больше 260 000 руб.

Получается, что если недвижимость стоит 4 000 000 руб., то вернут все равно 260 000 руб., хотя при подсчетах 13% от суммы составляет 520 000 руб. При цене 1 800 000 руб. сумма вычета будет меньше предельной и составит 234 000 руб. Оставшиеся 26 000 руб. по новым правилам можно будет получить при покупке следующей квартиры, а вот по старым сделать этого уже не получится – они безвозвратно пропадут.

Налоговый вычет по ипотеке

Если налогоплательщик покупает квартиру в новостройке или на вторичном рынке и оформляет ипотеку, то помимо основного вычета он дополнительно может вернуть 13% от уплаченных процентов по кредиту. В итоге получается двойная выплата – по стоимости самой недвижимости и ипотеке. Но и тут есть ограничения – проценты начисляются только на сумму до 3 000 000 рублей. Старые правила были выгоднее для налогоплательщиков, так как в них не было установлено лимитов. Сейчас подобными условиями могут воспользоваться только те, кто купил квартиру ранее 1 января 2014 года.

Важно: если ипотека была оформлена до того, как был подписан акт приема-передачи или получена выписка из ЕГРН, то налогоплательщик имеет право вернуть уже уплаченные проценты с первых платежей.

Согласно пп. 4 п. 1 ст. 220 НК РФ, вычет по процентам можно также получить по любому целевому займу – главное, чтобы в договоре было прописано, что он будет потрачен на покупку определенной квартиры. Без такой записи оформить вычет будет невозможно.

Когда возникает право на налоговый вычет

У многих граждан возникают трудности при оформлении налогового вычета, потому что они не могут определить, когда получают на него право. Одни считают, что достаточно оформить договор купли-продажи или ДДУ, другие – что нужно оплатить недвижимость или погасить кредит. Но на самом деле все вышеперечисленное никак не относится к получению льготы.

Право на основной имущественный вычет при покупке квартиры возникает:

- после подписания акта приема-передачи имущества (если заключен ДДУ, договор ЖСК);

- после оформлении права собственности (если заключен договор купли-продажи квартиры).

Право на возврат процентов появляется в момент возникновения права на основной вычет. Начинать оформлять возврат сумм налога можно с года возникновения права на него. Пенсионеры могут оформлять льготу на особых условиях. Если право на вычет возникло до 1 января 2018 года, при формировании будут учтены также доходы предшествующих 4 лет.

.jpg)

Важно: после того, как оформлены необходимые документы и возникло право на налоговый вычет, оно не пропадет никогда.

Условия предоставления налогового вычета в 2018 году:

- заявитель является резидентом РФ;

- недвижимость куплена на территории РФ;

- в налоговые органы по месту регистрации предоставлены документы о покупке недвижимости и ее оформлении в собственность.

В некоторых случаях на имущественный вычет рассчитывать нельзя – например, если квартира была куплена по спецпрограмме с получением субсидий. Женщины в декрете получают право на льготу только после официального выхода на работу. Лишаются вычета неработающие пенсионеры, которые не получали доходы в течение предшествующих покупке квартиры 3 лет (пенсия при этом не учитывается). О возможности получения льготы для отдельных категорий лиц можно узнать, обратившись в налоговый орган по месту прописки.

Список документов для получения налогового вычета

Перечень документов, которые могут понадобиться, может различаться в зависимости от типа договора, который был заключен при покупке квартиры. Собрав полный пакет, гражданин должен предоставить его в налоговую инспекцию по месту постоянной регистрации.

Общие документы для оформления налогового вычета:

- заявление о возврате НДФЛ;

- копия паспорта;

- документы на купленную недвижимость (свидетельство о праве собственности, договор купли-продажи, ДДУ);

- декларация 3-НДФЛ (при получении через ИФНС);

- справка 2-НДФЛ;

- свидетельство ИНН;

- документы, подтверждающие оплату по договору (банковская выписка, квитанция, расписка продавца).

Дополнительные документы для оформления налогового вычета:

- свидетельство о браке (при наличии);

- свидетельство о рождении детей (при наличии);

- пенсионное удостоверение (при наличии);

- заявление о распределении вычета (в случае приобретения недвижимости в совместную собственность);

- копия ипотечного договора (при покупке квартиры за средства ипотечного кредита).

Вышеуказанные документы придется собирать каждый год до того момента, пока не будет произведен полный имущественный вычет по НДФЛ.

Оформление налогового вычета при покупке квартиры

Документально оформить налоговый вычет можно двумя способами: через отделение налоговой службы или через работодателя. Юридически они равноправны, получатель может рассчитывать на те же суммы к возврату. Рассмотрим каждый из способов подробнее.

Оформление налогового вычета через ИФНС

В этом случае имущественный вычет поступает на счет налогоплательщика сразу за год (или несколько лет). Это наиболее популярная и простая схема возврата подоходного налога, которая не влечет за собой излишней бумажной волокиты. К преимуществам можно также отнести то, что при оформлении вычета учитываются все облагаемые НДФЛ доходы.

По окончании календарного года налогоплательщик собирает пакет документов на вычет и заполняет декларацию 3-НДФЛ, где содержится информация о сумме уплаченного подоходного налога за период. Подготовить бумаги следует до 30 апреля текущего года. Отправить их можно лично, в электронном виде или через почту, обязательно ценным письмом с описью вложения.

Получение налогового вычета через работодателя

При таком способе возврата подоходного налога плательщик освобождается от уплаты НДФЛ, который обычно удерживается с зарплаты. Преимуществом является то, что не нужно ждать конца календарного года – сумму вычета можно получать небольшими частями в течение всего налогового периода. Но есть и недостаток – при оформлении регистрируется только вычет по зарплате, и чем она меньше, чем ниже будут выплаты. Например, при официальной зарплате 30 000 руб. годовая сумма НДФЛ составит 46 8000 руб. При вычете размером 260 000 руб. полной выплаты придется ждать более 5 лет.

Метод оформления аналогичен тому, который используется в случае с ИФНС, за несколькими исключениями – в налоговый орган не нужно подавать декларацию 3-НДФЛ. Еще будет немного отличаться форма подачи заявления на вычет – этот вопрос следует дополнительно уточнить в ИФНС.

Налоговый орган высылает уведомление о предоставлении права на налоговый вычет в течение 30 дней после подачи документов (абз. 3 п. 3 ст. 220 НК РФ). После этого нужно написать заявление о вычете. Оно вместе с уведомлением подается в бухгалтерию работодателя, который берет на себя все прочие заботы по оформлению. С этого месяца с заработной платы заявителя перестает удерживаться НДФЛ.

Важно: если после подачи заявления в течение календарного года налогоплательщик сменит работу, на новом месте ему не будет предоставляться вычет. Налоговый орган высылает повторные уведомления раз в 12 месяцев.

Если заявление подали в июне 2018 года, можно дополнительно рассчитывать на возврат уже уплаченного налога за январь-май – этим вопросом также должен заниматься работодатель. Но практика показывает, что немногие готовы брать на себя эту обязанность, так как она требует много времени от бухгалтеров организации. В крайнем случае уже уплаченный налог можно вернуть, в конце года подав в ИФНС декларацию 3-НДФЛ – но это двойной объем работы для заявителя.

Имущественный вычет при покупке квартиры: итоги

В целом, правом на подобный налоговый вычет обладает большинство работающих резидентов РФ. Воспользовавшись льготой, можно вернуть до 13% от стоимости недвижимости – а это приличная сумма. Оформить возврат подоходного налога можно как при единоличном, так и совместном владении, опеке.

Основные факты об имущественном вычете:

- после 1 января 2014 года действуют новые правила по вычету;

- размер составляет 13%, но не более 260 000 рублей;

- существует основной и вычет по процентам;

- можно выслать документы в ИФНС или работодателю;

- оформлять документы нужно ежегодно.

Правом на вычет можно воспользоваться даже спустя годы после его появления, а по новым правилам возврат денежных средств возможен даже с нескольких объектов (квартир). Небольшие трудности могут возникнуть при оформлении льготы, особенно когда нужно выбирать, куда подавать документы – в налоговую или на работу. Впрочем, никто не запрещает комбинировать эти способы. Каждый из них имеет свои преимущества и недостатки, которые отлично компенсируют друг друга.

Порядок осуществления возврата налога при покупке квартиры . Налоги представляют собой серьезную статью расходов для каждого гражданина. … Уменьшить свои налоговые платежи путем получение вычета при покупке собственного жилья (в частности, квартиры ) может любой гражданин Российской Федерации, который имеет официальное место работы и каждый месяц производит отчисления со своей заработной платы в размере 13% с суммы оплаты за его трудовую деятельность. … Процедура, по которой можно оформить возврат подоходного налога покупке квартиры , имеет строго установленный алгоритм действий.

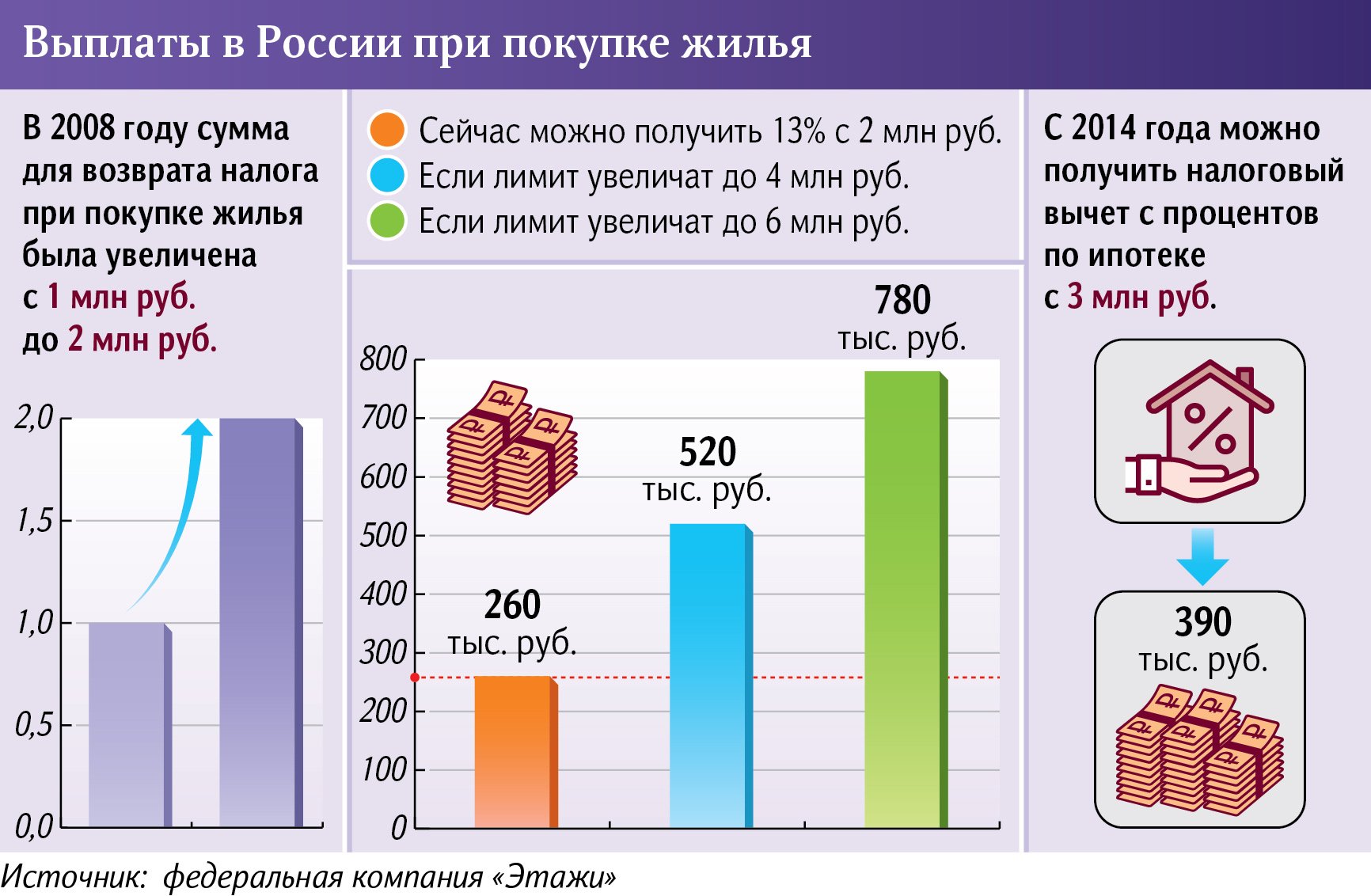

Сборный вопрос: в РФ хотят увеличить сумму возврата налога с покупки жилья

В России хотят увеличить сумму возврата налога при покупке жилья до 6 млн в Москве, Подмосковье, Санкт-Петербурге и Ленинградской области и до 4 млн в остальных регионах. Такую инициативу в правительство РФ и Минфин направили риелторы, предложение поддержали в Госдуме. Сейчас россиянам возвращают 13% с 2 млн, то есть 260 тыс. рублей. Последний раз лимит увеличивали в 2008 году, но с тех пор цены на жилье значительно выросли, поэтому авторы инициативы считают необходимым пересмотреть сумму. Мера социально значимая, она поддержит граждан, но на рынок недвижимости и цены существенного влияния не окажет, сказали эксперты.

Новый пересчет

В России предложили увеличить лимит, с которого делается имущественный налоговый вычет при приобретении недвижимости. Сейчас возвращается 13% максимум с 2 млн — 260 тыс. рублей. Такую инициативу премьер-министру РФ Михаилу Мишустину и в Минфин направила федеральная компания «Этажи». «Известия» ознакомились с копией документа. Последний раз лимит увеличивали в 2008 году — с 1 млн до 2 млн рублей, но с тех пор цены на жилье в России в среднем выросли на 124% (только с марта 2020-го — на 52%), отметил директор компании Ильдар Хусаинов.

Поэтому лимит целесообразно увеличить до 6 млн в Москве, Санкт-Петербурге, Подмосковье, Ленинградской области и ряде северных и дальневосточных городов с более высокой средней стоимостью «квадрата», сказал он. Для остальных же регионов предложили поднять сумму до 4 млн рублей. Тогда выплаты с 6 млн вырастут до 780 тыс. рублей, с 4 млн — до 520 тыс.

Письмо поступило в аппарат правительства РФ и направлено для проработки в Минфин, сообщили «Известиям» в пресс-службе кабмина. В Министерстве финансов сказали, что получили обращение и рассмотрят предложения в установленном порядке.

— Поддерживаю инициативу увеличить сумму для налогового вычета по НДФЛ при покупке жилья: нужно делать всё для того, чтобы повысить уровень доступности жилья для наших граждан, создавать любые благоприятные условия, — заявил «Известиям» первый заместитель председателя комитета Госдумы по строительству и ЖКХ Владимир Кошелев.

Повысить лимит вполне возможно, подчеркнул он. Кроме того, оформление налогового вычета необходимо упростить, уверен парламентарий. Сегодня даже при подаче документов онлайн возникает масса вопросов, и иногда заявку приходится переделывать по несколько раз, пояснил Владимир Кошелев.

Как имущественный налоговый вычет может уравнять в правах работающих на себя и других предпринимателей

Такой налоговый вычет на покупку жилья полагается каждому гражданину РФ раз в жизни, напомнили в компании Level Group. При этом он не может быть больше суммы налогов, уплаченных человеком в госбюджет — то есть вернуть налог можно только за календарный год, добавили там. Как правило, людям с низким доходом не удается получить полную сумму вычета за год, и они переносят остатки вычета, пока не вернется полная сумма уплаченного НДФЛ, рассказали в Level Group. Также с 2014 года существует возможность получить вычет с процентов по ипотеке — с 3 млн рублей, то есть в сумме 390 тыс. рублей, напомнил Ильдар Хусаинов.

— Это социально значимая инициатива, которая позволит гражданам улучшать свои жилищные условия. Увеличение суммы довольно существенно, особенно для регионов, где стоимость квартир ниже, чем в столице, — уверена директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова.

Системная отрасль

Предложенная мера поддержит семьи, которые решатся на крупную сделку, выплата поможет облегчить ипотечное бремя, позволит обустроить жилье, отметил президент AREA Николай Винидиктов.

На 780 тыс. рублей в Москве можно даже еще улучшить свои жилищные условия, отметила ведущий эксперт BuyBuyHouse Марина Лашкевич. Например, купив небольшую студию в 20–25 кв. м, можно дополнительно приобрести к ней кладовую площадью 5–6 «квадратов» — такие помещения в среднем в столице стоят 300–400 тыс. рублей, пояснила она.

— Увеличение суммы имущественного вычета — давно назревшая необходимость. За последние годы цены на жилье заметно выросли, а сумма для возврата налога — нет. Например, материнский капитал индексировался за этот период, — отметила коммерческий директор компании Asterus Вера Стефан.

Если эта инициатива будет реализована в совокупности со снижением ипотечной ставки, эффект будет максимальным для отрасли и стимуляции спроса, считает генеральный директор компании «Этерна» Дмитрий Томилин. Мера может способствовать активизации спроса не только на квартиры, но и на индивидуальное жилищное строительство (ИЖС) — вычет можно использовать на покупку частного дома, отметила Юлия Дымова.

Но само по себе увеличение размера суммы для расчета имущественного вычета всё же не та мера, которая может заметно отразиться на рынке недвижимости, полагает Вера Стефан.

— Эту меру стоит рассматривать вместе с другими направлениями поддержки, — согласна управляющий партнер компании «Метриум» Надежда Коркка.

Например, свести все льготные программы в единое «ипотечное меню», как анонсировали в Минстрое, и ввести адресные послабления для некоторых категорий граждан — бюджетников, врачей, военнослужащих, жителей регионов Крайнего Севера и Дальнего Востока, уточнила она.

Момент, когда можно вернуть 13 процентов от покупки квартиры в новостройке и когда можно получить вычет по процентам ипотеки, совпадает – это момент подписания акта-приема передачи квартиры в новостройке . Пример. В 2019 году мужчиной был заключен договор ДДУ на приобретение квартиры в новостройке (был взят ипотечный кредит). … Ранее мы определили, с какого момента можно получить налоговый вычет за покупку квартиры в новостройке . Вы можете начинать возвращать 13 % по доходам года, когда был подписан передаточный акт (учитывая срок давности возврата налога). В настоящее время Вы можете оформить имущественный налоговый вычет в упрощенном порядке.

- https://www.banki.ru/news/columnists/?id=10030359

- https://avaho.ru/articles/ns/kak-poluchit-nalogovyy-vychet-pri-pokupke-kvartiry-v-novostroyke.html

- https://iz.ru/1367741/mariia-perevoshchikova/sbornyi-vopros-v-rf-khotiat-uvelichit-summu-vozvrata-naloga-s-pokupki-zhilia