Страхование квартиры в новостройке Существует много факторов, способных отразиться на сроке сдачи здания. Это и падение продаж из-за изменения рыночной конъюнктуры или кризисных явлений, и

Сколько стоит страховка квартиры при ипотеке?

Страховка квартиры при оформлении ипотеки является обязательной. Об этом говорится и в законодательстве, и в требованиях банков. Невозможно получить ипотечный кредит и не застраховать ипотеку. Более того, надлежит соблюдать и условия кредитной организации при оформлении страховых полисов. В столь важном вопросе не стоит доверять первому попавшемуся страхователю, лучше обратиться в проверенную компанию, специалисты которой не только оформят страховку, но и дадут все необходимые разъяснения по ипотеке.

Обязательства по страхованию

У кредитной организации, предоставляющей средства гражданам на покупку квартиры в ипотеку, должны быть гарантии того, что эти средства будут возвращены в полном объеме. Такой гарантией выступает страховка ипотеки.

Выдавая ипотечный кредит, представители банка требуют у заемщика оформить не только сам договор ипотеки, но и страховой полис на квартиру. Это вполне логично, ведь кредитное учреждение несет определенные риски при выдаче займа в особо крупном размере. Страховка ипотеки предупреждает банк от возможной потери денежных средств в случае повреждения или разрушения ипотечного объекта жилой недвижимости (квартира, дом).

Страховка при ипотеке входит в комплекс мер по защите квартиры от порчи или претензий на жилье третьих лиц. Причем гарантия безопасности накладывается не только на имущественный объект (квартиру или дом), но и на жизнь заемщика. Банк должен быть уверен, что оформитель кредита будет в физическом и материальном состоянии выплачивать ипотеку, поэтому в некоторых случаях требует провести страхование и жизни, и трудоспособности гражданина.

И хотя обязательным является только страховка квартиры, взятой в ипотеку, некоторые кредитные учреждения в качестве условий по кредитованию выдвигают страхование жизни заемщика. Более того, оформление полиса по страховке жизни и платежеспособности может принести гражданину определенный бонус в виде снижения текущей ставки ипотечного кредитования.

Страховку при ипотеке можно оформить и для прав собственности на квартиру. Такое обязательство называется титулом. Титул защищает собственника от претензий на жилье сторонних лиц. Титульное страхование квартиры не является обязательным, но оно гарантирует неприкосновенность заемщика относительно его прав владения объектом недвижимости.

Титул рекомендуется делать в случае неоднократной перепродажи квартиры и, как следствие, наличия нескольких предыдущих собственников и их родственников, которые могут предъявить права на жилье. Покупатель никогда не будет полностью уверенным в том, что продавец жилья не является мошенником или же оформляет документы должным образом. Титульная страховка защитит и заемщика, и банк, выдавший ипотеку, от появления нежелательных третьих лиц и их прав собственности на заложенную квартиру.

Если же руководствоваться законодательством, то при покупке квартиры в ипотеку у заемщика есть только одно обязанность — страховка приобретаемой недвижимости. Застраховать жизнь и титул можно добровольно. Однако такая защита в виде дополнительной страховки гарантирует как материальную стабильность заемщика, так и безопасность финансовых взаимоотношений банка со своим клиентом.

Виды страховки и их стоимость

Граждане, приобретающие жилую недвижимость в ипотеку, могут оформить как отдельную страховку квартиры, жизни или титула, так и комплексный полис на все виды страховых услуг. Некоторые банки предлагают своим клиентам такие совокупные пакеты страховых компаний, сотрудничающих с кредитным учреждением.

Здесь возникает еще один очень важный нюанс — для заемщика на законодательном уровне установлено право заключить договор по страховке с любым страхователем, однако банк оставляет за собой право отказать покупателю в выдаче ипотеки, если конкретная страховая компания не аккредитована по его стандартам. Именно поэтому перед оформлением страхового полиса рекомендуется уточнить полный список аккредитованных страхователей на официальном сайте или у специалистов банка.

Страховка заключается на весь срок выплат ипотеки, стоимость страховых услуг зависит от множества технических факторов и специфики квартиры, а тарифы варьируются от 0,2 до 1,5% от суммы задолженности. Заемщик вправе заключить долгосрочный контракт и пролонгировать его ежегодно (саму страховку платят один раз в год) или заключать каждый год новые страховые договоры, на основании которых стоимость услуг будет рассчитана от остатка долга по ипотеке на квартиру. В общем виде на цену страховых услуг влияют:

- общая сумма задолженности перед банком;

- условия кредитной организации по оформлению ипотеки для последующего приобретения квартиры;

- технические, технологические и эксплуатационные характеристики жилого объекта;

- возраст жилой недвижимости, внутренняя планировка, экстерьер, инфраструктурные особенности;

- количество операций купли-продажи по данному жилью.

Заемщик может самостоятельно и заранее рассчитать сумму страхового платежа с целью планирования своего бюджета. Обобщенно величину страховки квартиры, взятой в ипотеку, можно исчислить по следующим формулам:

- Величина суммы страхования = Долг перед банком + (долг перед банком * ипотечная ставка в % / 100).

- Страховка = Величина суммы страхования * ставка по тарифу / 100.

Оформление страхового договора не представляет особой сложности — гражданину нужно обратиться к подходящему страхователю, аккредитованному в банке, выдавшем ипотеку, и предоставить свой паспорт, документы на квартиру и кредитный договор. Главное правило — уложиться в тридцатидневный срок с момента оформления ипотеки, иначе банковское учреждение может наложить штрафные санкции и увеличить ипотечный процент.

Услуги страхователя по оформлению различных типов страховых полисов стоят по-разному. Это касается как обязательных, так и добровольных услуг по страховке квартиры, приобретенной в ипотеку.

Страхование жилья

Стоимость страхового полиса на жилую недвижимость в первую очередь зависит от технической оснащенности и текущего состояния фонда, являющегося объектом сделки. Перед оформлением страхового договора необходимо провести независимую оценку жилья, в которой будут перечислены основные эксплуатационные показатели, образующие стоимость объекта.

Страхователь учтет заключение оценщика и рассчитает стоимость полиса, исходя из ряда факторов:

- расположения недвижимого объекта;

- цены, внутреннего и внешнего состояния жилья, технологического состояния базовых коммуникаций;

- периода постройки многоквартирного или частного дома.

Заключение страхового договора на жилье при оформлении ипотеки является обязательным. Страховщик учтет все технические особенности, технологические характеристики и определит окончательную цену полиса.

Страхование жизни

Это не обязательная услуга, но некоторые банки все же требуют от своих клиентов полис о страховании жизни. Стоимость страхового договора здесь также не фиксирована, она варьируется в зависимости от различных факторов.

Страхование жизни для женщин будет стоить меньше, чем для мужчин, так как мужчины входят в группу риска по частым и серьезным заболеваниям с последующей потерей трудоспособности. По таким же критериям проводится страхование людей более старшего возраста — их полис будет стоить дороже, нежели документы для более молодых людей. В группу риска также попадают люди с избыточным весом, цена на страховые услуги для них будет чуть более высокой.

Повлияет на стоимость полиса профессия и место работы — граждане, задействованные в опасных производствах, заплатят больше за страховой договор. Повышает стоимость услуг и наличие хронических заболеваний.

Страхование титула

Титульное страхование гарантирует полные выплаты кредитору в случае признания сделки купли-продажи недействительной. Компенсацию потерь в установленном объеме осуществляет компания-страхователь. Титул оформляется в течение первых трех лет после покупки и защищает как банк, так и самого покупателя от предъявления третьими лицами прав на приобретенное жилье.

На стоимость полиса титульного страхования влияет возраст жилья (особенно это касается вторичной недвижимости) и количество предыдущих сделок по нему. Чем меньше операций с недвижимостью, тем дешевле владельцу обойдется заключение страхового договора. Если в жилом объекте прописаны граждане, это повышает стоимость страховых услуг. Отсутствие прописанных лиц снижает цену полиса.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

6 ситуаций, когда нужна страховка жилья Истории клиентов, которые получили компенсацию при потопах и пожарах Инструкция, как оформить страховку . … 6 ситуаций, когда стоит застраховать недвижимость. Если вас зальют соседи, на ремонт придётся потратить до 50 000 рублей — это средняя для России сумма ущерба от заливов. Добиваться возмещения ущерба долго, нервно и хлопотно, а результат вовсе не гарантирован, даже если пойдёте в суд. Поэтому часто пострадавшие вынуждены платить за восстановление жилья из своего кармана.

Страхование квартиры в новостройке

Существует много факторов, способных отразиться на сроке сдачи здания. Это и падение продаж из-за изменения рыночной конъюнктуры или кризисных явлений, и подорожание материалов, и финансовые трудности у поставщиков и подрядчиков, и проблемы с коммуникациями, которые не зависят от застройщика. Поэтому страхование квартиры в новостройке становится одним из самых популярных направлений сегодня.

Приобретение квартиры на стадии строительства дома выгодней, чем ее покупка после сдачи – разница в стоимости иногда достигает десятков процентов. С другой стороны, вложение средств в возводимый объект сопряжено с массой рисков: мошенничество, двойная продажа, прекращение строительства, банкротство строителя. Ответим на распространенные вопросы насчет того, как застраховаться от подобных неприятностей:

1. Можно ли страховать недостроенную квартиру? Имеются ли ограничения по стадиям строительства?

Квартиру на стадии строительства от наводнения, пожара, стихийных бедствий и прочих неприятностей может застраховать непосредственно застройщик или генеральный подрядчик. А вот застраховать себя от риска не завершения строительства, банкротства застройщика, срыва срока передачи жилья в собственность может лишь сам дольщик. Застраховать финансовые риски дольщиков можно на любой стадии возведения объекта.

В современной экономической ситуации такая страховка становится необходимой, достаточно только провести исследование рынка, сколько зданий на сегодняшний день заморожено, сколько компаний объявили себя банкротом, сколько дольщиков пострадали от колебаний валюты на рынке и нестабильной политической ситуации и вы поймете, что лучше заплатить за страховку, чем потом «кусать локти».

2. Возможно ли, что потратив деньги на страховку своих финансовых рисков, дольщик в результате не почувствует экономии от приобретения квартиры на первичном рынке?

Цена страховки зависит от предварительной страховой экспертизы, которую производит страховщик для оценки уровня страхового риска, и колеблется в диапазоне 1-4,5% от суммы страхования (цены покупаемой квартиры).

Страхователь должен заплатить сразу за весь период действия страхового договора. Страховой договор финансовых рисков дольщика заключается на срок, который превышает срок, установленный в договоре с застройщиком (дата передачи жилья дольщику).

Выходит, что, заплатив даже максимальный тариф (4,5%) на этапе котлована за гарантию сохранности вложенных денег (с учетом нынешней динамики роста стоимости от степени готовности недвижимого объекта), уже спустя месяца три экономия покупателя за счет роста стоимости проинвестированной квартиры даст возможность забыть о затратах на полис.

В случае страхования жилья в новостройке, договор подразумевает возмещение, в случае форс-мажора, всей стоимости объекта, либо суммы кредитной задолженности. Каждый случай страхования жилья на первичном рынке недвижимости индивидуален, это значит, что страховщик будет в частном порядке оценивать свои возможные риски. На российском рынке не так много страховых компаний, который предлагают услугу страхования квартир на «котловане».

3. Какую часть стоимости квартиры покрывает страховая выплата в случае финансовой несостоятельности застройщика?

При банкротстве застройщика страховая компенсация покрывает полностью стоимость квартиры, заплаченную страхователем по контракту с застройщиком. Обычно при банкротстве с компании застройщика данную сумму дольщик получить не сможет.

Количество обанкротившихся компании увеличилось на 10% по сравнению с прошлым годом, возможно стоит подумать о страховании именно сегодня.

4. Может ли дольщик каким-то образом защититься от затягивания срока сдачи квартиры?

Если дольщиком уже заключен договор с застройщиком, а деньги внесены, то влиять на срок сдачи объекта и срок заселения он не в состоянии. Да и сама строительная фирма не всегда может полностью контролировать реализацию проекта, даже если она добросовестна и мотивированна на результат.

Существует много факторов, способных отразиться на сроке сдачи здания. Это и падение продаж из-за изменения рыночной конъюнктуры или кризисных явлений, и подорожание материалов, и финансовые трудности у поставщиков и подрядчиков, и проблемы с коммуникациями, которые не зависят от застройщика. Проявление подобных факторов может не только сорвать сроки строительства объекта, но и привести к банкротству фирмы, например, если строительство задерживается надолго, а застройщик платит проценты по банковской ссуде.

Поэтому страхование жилья в новостройке сегодня становится популярным, хотя даже два года назад об этом мало кто задумывался.

Предстраховая экспертиза

5. Прежде чем оформить страховой полис, страховщик проверяет надежность строительной фирмы. По каким параметрам?

Осуществление предстраховой экспертизы — это достаточно сложный процесс. С целью оценки рисков анализируются свыше 60 параметров, которые характеризуют этап и динамику строительства, наличие и состояние правоустанавливающих, исходно-разрешительных и учредительных документов застройщика, его финансовые параметры, опыт работы и деловую репутацию, исполнение обременений по строительному проекту, схему продаж, источники финансирования и многие другие.

По результатам предстраховой экспертизы можно говорить об условиях договора страхования. Но нужно понимать, что экспертные выводы актуальны на момент осуществления анализа объекта. Через месяц-другой ситуация может поменяться. Так что если дольщик не заключил страховой договор сразу, а решил подумать, страховой компании может потребоваться проведение повторного мониторинга объекта, после чего условия страхования вполне могут поменяться. Откладывая момент страхования на неопределенный срок стоит понимать, что, если сейчас страховая компания готова предоставить вам услуги, то через два-три месяца ситуация может измениться кардинально и договор не будет заключен.

Если страховой договор будет успешно подписан, то экспертиза для дольщика будет бесплатной. Даже если страховщики до проведения оценки берут за нее плату, то она является лишь подтверждением серьезности намерения клиента относительно заключения договора страхования и засчитывается в цену страховки.

6. По каким причинам страховщик может отказать клиенту в оформлении полиса?

Допустим, в процессе проведения оценки выяснится, что застройщик пользуется схемами продаж, противоречащими закону, имеет задолженность, несоизмеримую с доходностью проекта, невыполненные просроченные обязательства по иным объектам, либо выясняются другие обстоятельства, явно свидетельствующие о невозможности завершения проекта в заявленный срок. В этих случаях страховщик откажется страховать такой объект по причине неоправданно высоких рисков. Именно поэтому стоит подумать о страховке на этапе внесения инвестиций за новостройку – предстраховая экспертиза может помочь вам сэкономить значительные суммы, а иногда убережет вас от серьезных финансовых потерь.

7. Какие документы надобно представить страховщику, чтобы доказать факт наличия страхового случая и востребовать компенсацию?

Список необходимой для выплаты документации содержится в Правилах страхования, а также в договоре, с которым страховая компания обязана ознакомить страхователя до его подписания. Ключевое правило — своевременно подать заявку на выплату, документами подтвердить, что застройщик не возвратил средства и не передал квартиру.

Количество страховок зависит от того, купили вы квартиру во вторичке или в новостройке . В новостройке точно не будет страхования титула, а страхование объекта нужно будет оформлять только после постройки дома и регистрации права собственности. /guide/mortage/. Как устроена ипотека . … Обычно при ипотеке предлагают комплексную страховку , в которую входят все нужные банку виды страхования . Оформить ее дешевле, чем страховать риски по отдельности. В моем случае по желанию можно было оформить страхование жизни.

Как и зачем

страховать ипотеку

Виды страхования при ипотеке. Можно ли отказаться

от страховки при ипотеке? Плюсы и минусы страхования

ипотеки. Как вернуть страховую премию?

Как получить

выплату

по страховке?

Как и зачем страховать ипотеку

Многие клиенты банков до сих пор не знают, надо ли страховать ипотеку при оформлении? В этой статье мы подробно рассмотрим, когда ипотечное страхование обязательно и в каких случаях может понадобиться страховка.

Зачем вообще страховать ипотеку

Как правило, ипотека — это надолго. Двадцать, пятнадцать и даже пять лет — срок, за который многое может произойти. Безработица или неожиданные расходы могут привести к невозможности погашения кредита. Поэтому банк хочет обезопасить долгосрочную сделку и гарантировать возврат средств.

В случае ипотечного страхования между банком-кредитором и заемщиком заключается договоренность: если у заемщика возникает ситуация, при которой он по объективным причинам не может погашать проценты и основной долг по кредиту, то за него это сделает страховая компания. На практике такой договор чаще заключается на год с последующей ежегодной пролонгацией на весь срок кредита.

Какие виды страхования бывают при ипотеке

При этом первая страховка является обязательной, если иное не предусмотрено кредитным договором, а два других вида страхования — добровольными.

Обязательно ли страховать ипотеку

Из перечисленных выше видов страхования заемщик не может отказаться лишь от первого, если иное не предусмотрено кредитным договором. Страхование квартиры, находящейся в залоге у банка обязательно, если иное не предусмотрено кредитным договором. Такой порядок предусмотрен законом, чтобы в случае непредвиденной ситуации (пожара, затопления, стихийного бедствия, взрыва бытового газа, хулиганства, вандализма) заемщик не остался без дома, да еще и вдобавок с ипотечными обязательствами.

Как правило, такая страховка распространяется только на конструктивные элементы квартиры: пол, потолок и стены, а не на ремонт или внутреннюю отделку. Размер страховки будет зависеть от многих факторов, предусмотренных страховой компанией, например, года строительства и т.д.

Можно ли отказаться от ипотечной страховки

Страхование жизни и здоровья заемщика и титульное страхование являются добровольными, однако они могут повлиять на процентную ставку, предоставляемую банком, в зависимости от условий кредитования конкретного банка. Часто самые низкие ставки, рекламируемые кредитными организациями, действуют лишь при комплексном страховании. Если же клиент откажется в дальнейшем продлевать одну из дополнительных страховок, то банк имеет право увеличить процентную ставку по ипотеке, если это предусмотрено условиями кредитования конкретного банка и условиями заключенного кредитного договора.

Плюсы и минусы комплексного страхования

Страхование жизни дает возможность не только заемщику, но и его наследникам в случае болезни или смерти избежать платежей по кредиту. Однако стоимость такой страховки может зависеть от ряда параметров:

Во-вторых, от профессии заемщика: чем больше его работа связана с риском, тем опять же дороже страховка

Учитываться может даже хобби плательщика и его хронические заболевания. Впрочем, иногда можно встретить и фиксированную страховку, которая представляет собой определенный процент от суммы ипотеки.

Титульное страхование же может понадобиться, когда квартира покупается на вторичном рынке. Существуют случаи, при которых сделка купли-продажи недвижимости «с рук» признается недействительной, и покупатель больше не может считаться собственником квартиры. При возникновении страхового случая заемщик полностью освобождается от обязанности выплачивать кредит, а банк получает сумму рыночной стоимости квартиры. Заемщик также может рассчитывать на остаток от страховой выплаты, конечно, после того как из нее вычтут задолженность по взятому на ее покупку кредиту.

Сделка может быть признана недействительной, например, если бывший собственник квартиры был незаконно лишен своего статуса, были нарушены права несовершеннолетних детей или же кто-то из наследников не получил свою долю в собственности квартиры, а родственник решил ее продать без его ведома. Также бывают случаи мошенничества при оформлении сделки. Все эти ситуации рассматриваются в суде, но вы уже не будете иметь к этому никакого отношения.

Подобная страховка оформляется крайне редко, однако возможность ее приобретения стоит серьезно рассмотреть, если нынешний собственник квартиры владеет ей меньше 3 лет (срок исковой давности).

Эксперты советуют не отказываться от добровольного страхования, поскольку это минимизирует риски по сделке. Разница между суммой страховых взносов, распределенной по всему сроку ипотеки, и взносами по повышенной процентной ставке может оказаться небольшой, а на практике сыграть решающую роль.

Как оформить ипотечное страхование

После заполнения заявления страховая компания или банк попросят предоставить необходимые документы. Далее страховая проведет ряд мероприятий, в том числе анализ недвижимости, после чего будет установлен размер платежа. Сумма будет зависеть от различных обстоятельств, все индивидуально.

Как вернуть страховую премию при досрочном погашении ипотеки

С сентября 2020 года действует новый закон, по которому при досрочном погашении кредита можно вернуть часть денег за страховку. Нововведение касается договоров страхования, заключенных с 1 сентября 2020 года. Если договор заключен раньше, то будет действовать старый порядок.

Если при получении кредита было оформлено добровольное страхование, а страховой случай не наступил, чтобы получить оказавшуюся лишней страховую премию, необходимо:

Погасить ипотеку, забрать закладную (при наличии) с отметками банка об исполнении обязательств в полном объеме и получить справку об отсутствии задолженности по кредиту (при необходимости)

Написать заявление в страховую компанию или банк (смотря, где была оформлена страховка) с заявлением о возврате

Для старых полисов страхования условия возврата другие. Страховая не всегда обязана возвращать деньги за страховку, если заемщик досрочно выплатил кредит. Все будет зависеть от условий заключенного договора страхования:

Если сумма страховой премии не привязана к сумме основного долга по кредиту, а срок страхования — к сроку его выплаты, то при досрочном погашении деньги вернуть не получится. Выплата ипотеки в этом случае не прекращает и не отменяет действие договора страхования, поэтому забрать деньги нельзя.

Если сумма страховки привязана к сумме долга, то при досрочной выплате ипотеки действие страхового договора прекращается. В этом случае вы можете вернуть часть страховой премии за оставшийся срок.

Как получить выплату по страховке

Чтобы получить выплату при наступлении страхового случая, нужно обратиться в страховую компанию. Размер выплаты будет определяться в соответствии с условиями договора страхования. В нем подробно указывается, за что должен будет заплатить страховщик, а за что — нет. Поэтому подробно изучите договор страхования перед подписанием.

Например, в случае травмы, повлекшей нетрудоспособности заемщика, страховая может погасить долг или часть долга перед банком. Если размер страховой премии будет больше оставшегося долга перед банком, остаток получит заемщик. А вот если работник будет уволен по собственной вине или желанию, то это не будет являться страховым случаем и в выплате откажут.

персональных данных в соответствии с политикой АО «Банк ДОМ.РФ» и соглашаетесь с политикой обработки файлов cookie’>

Новостройки в Москве : сколько стоят квартиры и как взять ипотеку под 0,1%. Тема дня. 20.08.2022 09:00. … Застройщики предлагают клиентам ипотеку со специальными условиями на покупку квартир в своих жилых комплексах: например, со сниженной процентной ставкой на один, два года, несколько лет или даже весь срок кредита (до 30 лет). Суть в том, что застройщик платит комиссию банку за снижение ставки. Эта комиссия оплачивается за счет стоимости квартиры . Программы могут разрабатываться на основе льготной ипотеки на новостройки и семейной ипотеки , но ставка ниже. Сейчас на рынке можно встретить предложения 0,01%, 0,1%, 1,99% или 4,99% на весь срок.

Ипотечное страхование

Разбираемся, что такое ипотечное страхование, можно ли от него отказаться и как сэкономить на страховых взносах, не рискуя получить отказ от банка.

Для чего нужно ипотечное страхование?

При покупке квартиры в ипотеку страхование обеспечивает безопасность сделки как для заемщика, так и для банка. Между заемщиком и страховой компанией заключается договор, который гарантирует, что, если заемщик по объективным причинам не сможет выплачивать кредит, долг перед банком будет компенсирован страховкой. Как правило, стоимость страховки включается в ежемесячный платеж, который выплачивает заемщик.

Какие преимущества дает ипотечное страхование?

Заемщик со страховкой может рассчитывать на более низкую процентную ставку или снижение суммы первоначального взноса. Кроме того, он получит дополнительные гарантии от непредвиденных ситуаций для себя и своей семьи.

Банк также заинтересован в ипотечном страховании, потому что оно снижает риски невыплаты кредита.

Какие виды страхования обязательны, а какие добровольны?

Страхование приобретаемой в ипотеку недвижимости является обязательным. Это нужно для того, чтобы в случае ЧП заемщик не остался без дома и с долгом по ипотеке. Условия, при которых долговые обязательства берет на себя страховая компания, прописываются в договоре индивидуально.

Остальные виды страхования, например, страхование жизни и здоровья или страхование титула, являются добровольными.

Обязан ли я страховать недвижимость в строящемся доме?

Оформить страховку на еще не построенную квартиру нельзя. Банк может потребовать документы, подтверждающие страхование имущества только после сдачи дома в эксплуатацию и подписания акта приема-передачи.

В каких случаях защищает страхование недвижимости?

К самым распространённым случаям страхования недвижимости относятся:

- Пожары;

- Стихийные бедствия (наводнения, землетрясения);

- Взрывы бытового газа, затопление и другие аварии в инженерных коммуникациях;

- Хулиганство, вандализм.

В случае, если произойдет одна из ситуаций, описанных в договоре страхования, компания полностью компенсирует убытки.

Что такое страхование жизни и здоровья?

Страхование жизни и здоровья позволяет заемщику или его наследникам при наступлении страхового случая (например, болезни), избежать непосильных платежей по кредиту, а банк защищает от риска потерять средства. Обычно страховыми считаются такие случаи, как:

- временная потеря трудоспособности, связанная с болезнью;

- постоянная потеря трудоспособности инвалидности или тяжелой болезни;

- смерть заемщика.

Как и в случае с обязательным страхованием, перечень пунктов в договоре страхования жизни и здоровья очень индивидуален. При его составлении учитывается множество факторов — от состояния здоровья заемщика до его хобби.

Что такое страхование от утраты титула и в каких ситуациях стоит его приобретать?

Страховка от утраты титула обезопасит в ряде ситуаций, при которых ваше право собственности может быть оспорено предыдущими владельцами в суде.

Если собственник был незаконно лишен своего статуса, он может подать виндикационный иск в суд. Например: пьющий родственник отказался от своей доли в собственности на квартиру в пользу брата, и последний решил продать квартиру. Но придя в себя, первый заявил, что не отвечал за свои действия, от доли не отказывается и против продажи протестует. Срок давности по таким искам составляет 3 года.

Также случается, что новый владелец недвижимости обвиняется в оформлении купли-продажи жилья с признаками мошенничества, нарушением прав несовершеннолетних или наследников предыдущего владельца (продавца). В таком случае в суд может быть подан иск о признании сделки ничтожной.

В каких случаях имеет смысл оформлять страхование от утраты титула?

Страховка от утраты титула приобретается редко. Но если вы, например, покупаете квартиру на вторичном рынке у собственника, который владеет ею меньше 3 лет, возможно, стоит переплатить небольшую сумму и быть уверенным, что вам не придется платить за жилье, право на которое может отобрать суд.

От каких страховых взносов можно отказаться?

Каждый заемщик имеет право отказаться от всех страховых взносов, кроме обязательного — по страхованию имущества, являющегося предметом ипотеки.

Но имейте в виду, что в случае отказа от страховки банк может принять меры — например, в случае последующего отказа от добровольного страхования поднять ставку по кредиту, а при отказе от обязательного страхования — потребовать досрочного погашения.

Что я теряю, если отказываюсь от добровольного страхования по ипотечному кредиту или займу?

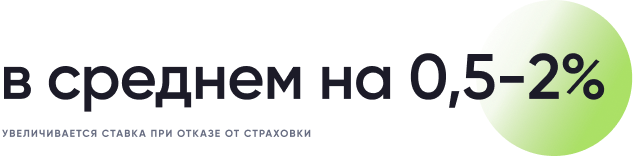

Главный минус отказа от добровольных страховых взносов — рост процентной ставки (в среднем на 0,5–2%).

Иногда сумма страховых взносов на весь срок кредита меньше этой процентной нагрузки, но бывает и наоборот. Отказавшись от взносов, вы заплатите банку больше в виде процентов, но ежемесячный платеж все равно окажется ниже, чем при оформлении страховки. Поэтому решать вам: иногда застраховаться стоит не из финансовых, а из психологических соображений.

Нередко банк так хочет обезопасить себя от рисков, что настаивает на оформлении добровольных взносов, даже если заемщик решил отказаться от них. В таком случае нужно напомнить менеджеру о том, что закон на вашей стороне. Если и это не поможет, заемщик имеет право написать жалобу на банк в Роспотребнадзор, ФАС или Банк России — и сменить кредитора.

Как рассчитываются страховые взносы?

Если вы планируете застраховать объект недвижимости, размер платежа может варьироваться в зависимости от различных обстоятельств:

- сумма ипотеки, необходимая для приобретения квартиры;

- тип недвижимости (квартира, дом, земельный участок, нежилое помещение);

- возраст заемщика;

- процентная ставка по кредиту.

Чем больше сумма кредита, выше ставка по ипотечному кредиту или займу и чем хуже состояние жилья, тем выше будет обязательный страховой взнос.

При расчете страхования жизни и здоровья заемщика компании учитывают следующее:

- возраст заемщика;

- наличие хронических и иных серьезных заболеваний;

- профессия;

- хобби.

Если речь идет о страховании титула, этот вид страховки обычно оформляется в случае покупки жилья во вторичном жилом фонде и рассчитывается исходя из истории владения недвижимостью, а именно учитываются следующие параметры:

- срок владения недвижимостью продавцом;

- количество прежних совладельцев недвижимости (продавцов);

- наличие несовершеннолетних наследников у продавца.

Если продавец владеет объектом недвижимости менее 3 лет, делит право собственности еще с и имеет наследников, которые теоретически могут претендовать на жилье, риск покупателя утратить титул собственника квартиры в будущем растет — вместе с суммой страховых взносов.

Как сэкономить на ипотечном страховании?

По действующему законодательству вы можете вернуть денежные средства (до 120 тыс. рублей) за страхование жизни и здоровья в виде налогового вычета. Важно, что договор страхования должен быть заключен не менее, чем на 5 лет;

- Выбрать квартиру в строящемся доме

Если вы выбираете квартиру в строящемся доме, оформление страховки на недвижимость станет обязательным только после сдачи дома в эксплуатацию и подписания акта . Таким образом, до завершения строительства существует возможность сэкономить на страховых взносах;

- Посмотреть разные предложения на рынке

Сравнение тарифов в нескольких страховых компаниях, которые аккредитованы банком, в котором вы планируете оформить ипотечный кредит, поможет выбрать наиболее выгодное предложение.

Оформите квартиру в собственность. Оформить право собственности вы сможете после того, как дом, в котором вы купили квартиру , будет поставлен на кадастровый учет. Этот процесс может занять до полугода, но, как правило, проходит быстрее. При подписании акта приема-передачи поинтересуйтесь у застройщика о примерных сроках постановки дома на кадастровый учет. После того, как это случится, вы можете оформить право собственности. И тут может быть два варианта. И зависят они от того, что указано у вас в кредитном договоре. Кредитный договор содержит обязательство по оформлению закладной.

- https://rtiger.com/ru/journal/skolko-stoit-strahovka-kvartiry-pri-ipoteke/

- https://www.vbr.ru/strahovanie/help/strahovanie_help/strahovanie-novostroiky/

- https://domrfbank.ru/mortgage/articles/insurance/

- https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/kak-sekonomit-na-ipotechnom-strahovanii/