Особенности налогового учета налога на добавленную стоимость при производстве строительно-монтажных работ

Строительно-монтажные работы (СМР) — это работы по строительству производственных и непроизводственных объектов и монтажу (установке) в них оборудования.

CMP могут производиться тремя способами: хозяйственный, подрядный, смешанный.

Хозяйственный способ — организационная форма строительства, при которой СМР выполняются собственными силами застройщика для собственного потребления. Объемы работ, выполненных данным способом, включают такие элементы затрат, как материалы, заработная плата рабочих, затраты по эксплуатации строительных машин и механизмов и др.

Подрядный способ — организационная форма строительства, при которой СМР выполняются специализированными строительными организациями (подрядчиками). Строительство подрядным способом может осуществляться с использованием материалов подрядчика или заказчика (полностью или частично), переданных подрядчику на давальческой основе для производства работ.

C НДС или без НДС. Всегда ли стоит покупать товар у плательщика НДС.

Обратите внимание: передача давальческих строительных материалов подрядчику не означает ведение СМР хозяйственным способом.

Выполнение СМР для собственного потребления (хозяйственным способом) является объектом налогообложения по НДС (п. 2 ст. 159 НК РФ), как если бы эти работы выполнялись для третьих лиц.

Налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение. Начисление НДС производится в каждом налоговом периоде.

НК РФ установил право применения налоговых вычетов при производстве СМР хозяйственным способом. Вычетам подлежат следующие суммы НДС:

- — первый вычет — суммы НДС, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным для выполнения СМР;

- — второй вычет — сумма НДС, начисленная на объем СМР, принимается к вычету на момент определения налоговой базы по СМР (п. 5 ст. 172 НК РФ) на основании составленного счета-фактуры при начислении НДС, который включается в книгу покупок.

Итоговая сумма НДС для СМР, выполненных хозяйственным способом, можно рассчитать следующим образом:

т.е. второй налоговый вычет всегда равен НДС, начисленному с налоговой базы, а общая сумма НДС всегда будет к уменьшению платежей в бюджет.

Компания «А» строит производственный цех хозяйственным способом. 12 февраля 2015 г. были приобретены строительные материалы в сумме 236 000 руб., в том числе НДС 36 000 руб. В I квартале 2015 г. был выполнен объем СМР в сумме 148 750 руб., в том числе материалы 100 000 руб., заработная плата строительных рабочих 37 500 руб., страховые взносы 11 250 руб.

В налоговой декларации по НДС за I квартал 2015 г. следует отразить следующие данные: НДСВЫХ = 148 750 х 18% = 26 775 руб., НДСвх(1) = 36 000 руб., НДСвх(2)= = 26 775 руб., т.е. к уменьшению платежей в бюджет 36 000 руб. (сумма первого вычета).

Как устроен налог на добавленную стоимость (НДС) на примере

При формировании данных для составления налоговой декларации используются следующие документы:

- • на сумму НДС, начисленного с объема СМР, составляется счет-фактура в одном экземпляре; счет-фактура составляется на последний день налогового периода и включается в книгу продаж; во всех реквизитах счета-фактуры указываются данные организации;

- • для отражения налогового вычета по СМР используется тот же счет- фактура, который включается в книгу покупок;

- • для отражения объемов СМР используются требование-накладная на отпуск материалов, расчетно-платежная ведомость но учету заработной платы и справка-расчет объема СМР;

- • для отражения налогового вычета по приобретенным материалам используется счет-фактура поставщика материалов, который включается в книгу покупок.

При подрядном способе СМР вычеты производятся в общем порядке: при соблюдении трех условий — наличие счета-фактуры подрядчика, принятие на учет СМР, предполагаемое использование объекта строительства в операциях, облагаемых НДС.

ИсточникРабота с НДС: платить или не платить?

Налог на добавленную стоимость, или НДС, относится к категории косвенных налогов. Это значит, что его сумма закладывается продавцом в стоимость реализуемого товара. Таким образом, покупатель, оплачивая покупку, автоматически оплачивает и НДС, при этом точная сумма ему неизвестна. НДС является федеральным налогом.

Кто заплатит НДС?

В ст. 146 Налогового кодекса РФ закреплен перечень работ, облагаемых НДС.

К ним относятся:

- сбыт товаров, предоставление услуг, выполнение работ на территории Российской Федерации, в том числе и передача товаров в качестве «отступного» или «новации», передача прав на имущество, реализация предметов залога;

- оказание услуг, передача результатов работ, а также права собственности на безвозмездной основе;

- выполнение работ, оказание услуг, передача товаров для собственных нужд, расходы на которые не учитываются при исчислении налога на прибыль;

- строительно-монтажные работы, выполняемые для собственного потребления; товаров на территорию Российской Федерации и территории, находящиеся под ее юрисдикцией.

Деятельность, которая не облагается НДС

К таким видам деятельности относятся как реализация, так и выполнение, передача, оказание работ и услуг следующих категорий:

- товары медицинского назначения, утвержденные перечнем Правительства Российской Федерации;

- медицинские услуги, оказываемые специализированными учреждениями и врачами частной практики, кроме косметологии, ветеринарии и санитарно-эпидемиологических услуг;

- услуги по уходу за инвалидами, престарелыми, больными (необходимость ухода должна быть подтверждена заключениями соответствующих органов);

- услуги по содержанию детей в муниципальных дошкольных образовательных учреждениях, а также по проведению занятий в кружках, секциях, студиях с несовершеннолетними детьми;

- реализация продуктов питания, произведенных столовыми общественного питания, если они реализуются в самих столовых;

- услуги, предоставляемые архивными учреждениями;

- услуги по перевозке пассажиров любым городским и пригородным общественным транспортом (за исключением такси и маршрутного такси), если перевозки осуществляются по единым тарифам и с предоставлением льгот;

- ритуальные услуги и продажа похоронных принадлежностей;

- реализация почтовых марок (кроме коллекционных), открыток, конвертов;

- услуги по предоставлению в пользование жилых помещений любых форм собственности;

- реализация монет из драгметаллов, являющихся средством платежа Российской Федерации или других государств;

- передача и реализация долей в уставном капитале организаций, паев паевых фондов, ценных бумаг и финансовых инструментов срочных сделок, кроме базисного актива финансовых инструментов, подлежащего налогообложению НДС;

- услуги, относящиеся к депозитарным, которые оказываются депозитарием средств МВФ, Международного банка реконструкции и развития, Международной ассоциацией развития в рамках статей Соглашений этих организаций;

- ремонт и техобслуживание товаров и бытовых приборов (в том числе медицинских), в период гарантиийного срока эксплуатации;

- услуги некоммерческих организаций, лицензированные в сфере образования, воспитательного процесса;

- услуги по социальному обслуживанию несовершеннолетних, пожилых и лиц в трудной жизненной ситуации; услуги по выявлению таких граждан; услуги по подбору и подготовке опекунов таких граждан;

- услуги населению по проведению физкультурно-оздоровительных мероприятий:

- услуги по профессиональной подготовке и переподготовке, оказываемые по направлению службы занятости;

- проведение ремонтно-реставрационных, консервационных и восстановительных работ на памятниках истории и архитектуры;

- проведение работ в рамках реализации целевых проектов жилищного строительства для военнослужащих;

- услуги, оказываемые уполномоченными органами, за которые взимается госпошлина;

- реализация товаров в магазинах, прошедших таможенную процедуру беспошлинной торговли;

- реализация товаров, проведение работ, предоставление услуг, производимых в рамках оказания безвозмездной помощи Российской Федерации;

- услуги некоммерческих организаций культуры и искусства, в том числе организациями кинематографии;

- обслуживание аэропортов и воздушных судов на территории и в воздушном пространстве Российской Федерации;

- ремонт и обслуживание морских судов в период стоянки в портах, а также лоцманская проводка;

- услуги аптечных организаций по изготовлению лекарств, изготовлению или ремонту оптики, слуховых аппаратов, протезно-ортопедических изделий, оказание протезно-ортопедической помощи;

- передача исключительных прав на изобретения, ноу-хау, результаты интеллектуальной деятельности;

- реализация религиозных предметов религиозными организациями;

- банковские операции, за исключением инкассации;

- реализация изделий народных художественных промыслов признанного художественного достоинства;

- услуги по страхованию и пенсионному обеспечению;

- реализация руды и других промышленных продуктов, содержащих драгметаллы, лома и отходов этих металлов, драгоценных металлов и камней, к том числе необработанных;

- внутрисистемная реализация самопроизведенных товаров учреждений ФСИН;

- безвозмездная передача товаров и оказания услуг в рамках благотворительной деятельности;

- реализация входных билетов утвержденной формы спортивными организациями на проводимые ими мероприятия, услуги аренды спортивных сооружений для подготовки и проведения таких мероприятий;

- услуги адвокатской палаты, бюро, коллегии своим членам в связи с осуществлением ими профессиональной деятельности;

- операции займа в денежной форме или в форме ценных бумаг;

- выполнение научно-исследовательских и опытно-конструкторских работ за счет средств бюджетов;

- услуги санаторно-курортных, оздоровительных организаций;

- услуги по тушению лесных пожаров;

- реализация своей продукции сельскохозяйственными предприятиями;

- реализация жилых помещений и долей в них, в том числе передача доли в общем праве на общее имущество в многоквартирном доме;

- услуги застройщика долевого строительства;

- передача образцов товаров, создание единицы которых не превышает 100 рублей;

- операции по переуступке прав требований кредитора;

- проведение работ резидентами в особой экономической зоне;

- услуги по предоставлению эфирного времени или печатных площадей, оказанные на безвозмездной основе в соответствии с законодательством РФ о выборах и референдумах;

- услуги, относящиеся к жилищно-коммунальной сфере;

- услуги по производству и распространению социальной рекламы, оказанные на безвозмездной основе.

Возмещаем НДС

Возмещаем НДС

Налоговый Кодекс РФ предусматривает и возможность возмещения этого налога. Существует несколько условий, при которых плательщик НДС может воспользоваться этим правом.

Так, он может подтвердить право на такое возмещение при применении ставки НДС 0%, если он занимался реализацией товаров, работ и услуг, предусмотренных ст. 165 НК РФ.

Еще одна причина возмещения этого налога — если по итогам налогового периода сумма налоговых вычетов превысила сумму НДС, то эта разница должна быть возвращена плательщику НДС на основании поданной им декларации. При этом следует учитывать, что зачет НДС осуществляется с федеральными налогами.

Право на применение этого возмещения имеют те налогоплательщики, которые предоставили не только налоговую декларацию по НДС, в которой заявлено право на возмещение НДС, но и действующую банковскую гарантию. Это право закреплено ст. 176.1 НК РФ.

Наконец, в заявительном же порядке возмещается НДС крупным налогоплательщикам. К ним относятся те организации, у которых совокупная сумма уплаченных налогов и акцизов (без учета сумм налогов за перемещение товара через границу РФ и в качестве налогового агента) составила не менее 10 млрд. руб. за 3 календарных года.

Однако следует помнить, что возмещение НДС в любом случае не является простой процедурой. Налоговые органы тщательно рассматривают все документы, относящиеся к его исчислению и уплате.

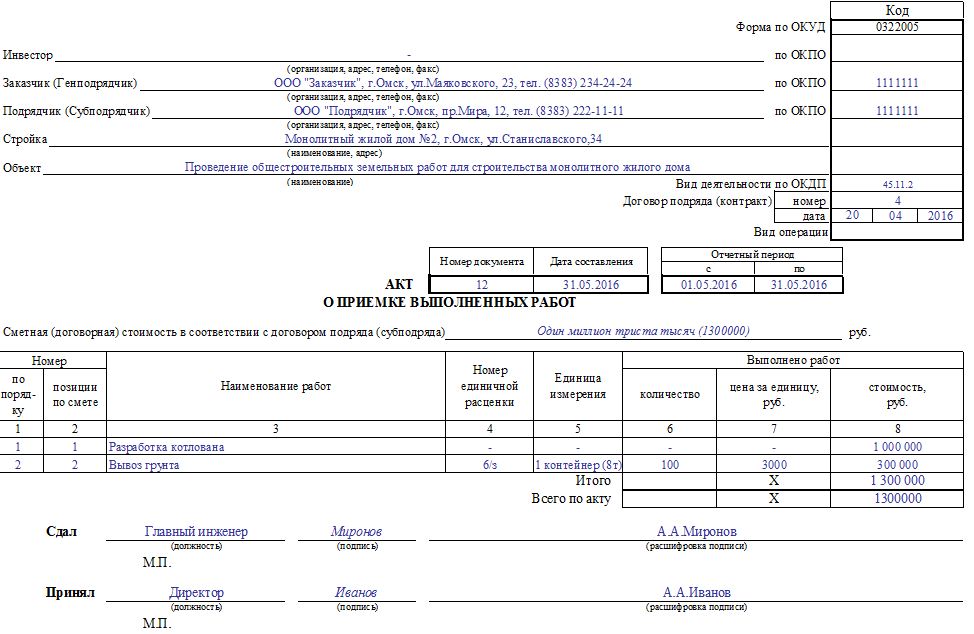

Один из первичных документов для плательщиков НДС—это акт выполненных работ. Рассмотрим правила его составления.

Предоставление земельного участка без торгов в аренду возможно только для определенных категорий граждан или при определенных условиях.

Какие нюансы имеет межевание дачных участков? Подробно об этом мы рассказали здесь.

Кадастровый паспорт является важнейшим документом на земельный участок. Как его получить, читайте в нашей статье.

Составляем акт без ошибок!

Акт приемки выполненных работ—это документ, заключающийся между заказчиком и исполнителем. В нем отображаются виды выполненных работ, их стоимость и сроки выполнения. Составление документа обязательно, если нужно подтвердить факт выполненных исполнителем работ. Организация обычно самостоятельно разрабатывает удобную для себя форму акта. Образец можно скачать здесь.

В любом случае, в этом документе обязательно указать следующую информацию:

- номер документа и дата его составления;

- номер договора, на основании которого проводились работы;

- сроки выполнения работ и объемы их выполнения;

- общая стоимость работ с учетом НДС;

- номер счета заказчика для оплаты произведенных работ;

- полное название контрагентов согласно учредительным документам;

- печати и подписи обеих сторон.

Такой акт составляется в двух экземплярах, один из которых остается у заказчика, другой—у исполнителя. По нему заказчик производит оплату, а исполнитель получает подтверждение происхождения денежных средств на своем счете, в том числе и сумму НДС.

ИсточникРабота с НДС для чайников: с аванса, по услугам, работам, закупкам

Выполнение работ, равно как и оказание услуг, считается реализацией (п.1 ст.146 НК РФ), что служит поводом для обложения этих операций НДС. Добавленный налог вычисляется от их стоимости, определяемой на основании цены, согласованной сторонами.

Если предоплата от заказчика не предусмотрена, то налоговая база подлежит вычислению в день, когда исполнитель отчитывается перед заказчиком, предоставляя ему документальное подтверждение в виде акта выполненных работ (услуг).

Исполнитель обязан уплатить НДС по этим операциям в бюджет, а заказчик может его направить к возмещению, если есть соответствующий счет-фактура. Обязанность по предоставлению счета-фактуры возлагается на исполнителя, при этом предусмотрен срок пять дней от передачи результата работы заказчику.

Начисление НДС по работам

Необходимость выполнения работ влечет за собой поиск грамотного исполнителя и подписание с ним двустороннего соглашения подряда. Данное соглашение определяет порядок взаимодействия участвующих сторон – заказчика и исполнителя (подрядчика), особенности осуществления работ и нюансы оплаты.

Стоимость работ, рассчитанная на основании цен, прописанных в договоре подряда, определяет величину добавленного налога. Момент для начисления НДС соответствует либо дню получения предоплаты, либо подписания акта о приемке проделанных работ. Используемая при этом ставка равна 18%.

В случае отсутствия предоплаты, НДС считается в день, когда подрядчик передает результат проведенных работ по акту, который должен быть заверен подписью заказчика. Помимо акта, подрядчик должен сформировать также счет-фактуру с определенной величиной НДС в пятидневный срок. Данный документ позволит заказчику направить налог к возмещению.

Счет-фактуру можно не формировать, если заказчик не работает с данным видом налога. Данный момент следует закрепить в письменном виде посредством оформления согласия сторон.

Если заказчика не устроил результат работы по причине несоответствия требованиям договора, то он может отказаться осуществлять приемку и ставить роспись на бланке передаточного акта. В этой ситуации отсутствует процедура реализации работ, а значит, отпадает нужда в вычислении налога к уплате и формировании счета-фактуры.

Начисление НДС с аванса

Если договор предусматривает перечисление аванса, то день получения денег подрядчиком является поводом для вычисления базы по НДС. В пятидневный срок с даты поступления денег подрядчик должен предоставить счет-фактуру, который позволит заказчику направить налог к возмещению.

Подписанный заказчиком акт сдачи-приемки дает право подрядчику направить к вычету налог, начисленный с предоплаты к перечислению в бюджет. Вместе с тем заказчик должен восстановить НДС с перечисленных средств, ранее направленный к вычету.

Одновременно с этим, подписание акта является поводом для вычисления налоговой базы по добавленному налогу. Подрядчик начисляет НДС от стоимости работ и направляет его к уплате, заказчику он повторно предоставляет счет-фактуру, позволяющий заказчику направить вновь налог к вычету.

НДС по закупленным ценностям и оборудованию для работ

Как правило, закупом необходимого оборудования и ценностей материального характера для выполнения работ занимается подрядчик (если другое условие не прописано в договоре). Налог по данному имуществу направляется к вычету в день приемки его к учету, если, конечно, поставщик предоставил счет-фактуру.

Если материалы или оборудование выдаются заказчиком, то никаких обязанностей по учету добавленного налога в данном отношении у сторон не появляется.

Поэтапная сдача работ исполнителем

В соглашении подряда возможно включение процедуры поэтапной сдачи работ, что весьма актуально при длительном сроке ее выполнения. О каждом пройденном этапе подрядчик обязан отчитаться перед заказчиком с помощью соответствующего акта. Каждый такой этап представляет собой реализацию, со стоимости которой требуется рассчитать НДС и начислить его к уплате. В этом ситуации не важна продолжительность этапа и момент его окончания. К каждому акту нужно добавить счет-фактуру, чтобы заказчик мог направить к вычету сумму добавленного налога.

Если заказчик ранее перечислил аванс, с величины которого исполнитель посчитал НДС к уплате, то в момент подписания акта о выполненном этапе работ, исполнитель получает право направить к вычету часть налога, соответствующую выполненному этапу. Одновременно с этим исполнителю требуется посчитать величину налога к уплате с реализации по выставленному акту.

Заказчик, при подписании акта восстанавливает часть налога, ранее направленного к возмещению, в части проделанного этапа работы. В 5-тидневный срок со дня постановки подписи заказчиком на бланке акта, подрядчик формирует счет-фактуру для направления заказчиком НДС к вычету.

Образец акта выполненных работ

Сдача-приемка работ сопровождается формированием акта, подписанный бланк которого впоследствии прикладывается к договору подряда в виде приложения.

Данный бланк должен включать:

- Дату и место формирования акта;

- Данные о подрядчике и заказчике;

- № и дату договора подряда;

- Перечень проделанных работ, а также соответствующие количественные и стоимостные показатели (включая НДС);

- Подтверждение передачи подрядчиком работ и приемка их заказчиком;

- Общая стоимость работ;

- Общая величина НДС;

- Выявленные дефекты и недочеты, если таковые имеются, или отсутствие претензий;

- Иная дополнительная информация;

- Подписи сторон.

Если подрядчик не платит НДС, то данный налог в акте не выделяется, то есть формируется акт сдачи-приемки без НДС. Подготавливать счет-фактуру в дополнение в этой ситуации не требуется.

Акт формируется минимум в 2-х одинаковых экземплярах, для передающей и принимающей стороны. Если имеется другая заинтересованная сторона, то составляется дополнительный экземпляр акта.

Начисление НДС для строительно-монтажных работ

Осуществление работ строительно-монтажного характера (СМП), включая работы для собственного нужд, выступает операцией, сопровождаемой начислением добавленного налога. В ходе произведения этих работ либо создается новый недвижимый объект, либо изменяется стоимость существующего. То есть данные работы носят капитальный характер.

Момент расчета НДС к уплате:

- Для строительных работ на собственные нужды – последняя дата каждого квартала (в налоговую базу входят фактические расходы по проведению этих работ);

- Для строительных работ для заказчика – момент подписания акта сдачи-приемки и получение предоплаты от заказчика (налоговая база – это стоимость работ, прописанная в договоре строительного подряда, или величина аванса).

По этим работам подрядчик может направить к возмещению величину НДС с купленных ценностей, оборудования, используемых в строительстве и монтаже (если есть счет-фактура). Налог направляется к вычету на день приемки ценностей к учету.

В дополнение к договору формируется и подписывается следующая документация:

- КС-2 — Акт выполненных работ. .

- КС-11 — Акт приемки законченного объекта.

Образец заполнения акта КС-2

Пример заполнения акта КС-2

Длительные строительные работы

Если работы растягиваются на срок, превышающий налоговый период (квартал), то можно прописать в соглашении поэтапную сдачу работ, при которой НДС к уплате определяется при окончании каждого этапа, когда стороны заверяют акт своими подписями.

Если поэтапная сдача не прописана в соглашении, то в бухучете подрядчик может начислить добавленный налог в день подписания бланка КС-11, то есть по факту построенного или смонтированного объекта, а в налоговом учете НДС нужно начислять в конце каждого квартала.

Начисление НДС по услугам

Оказание услуги является поводом для вычисления НДС к уплате (если, конечно, данная услуга не входит в список операций, необлагаемых добавленным налогом (пп2,3 ст.149 НК РФ)). Если услуга носит разовый характер, то начислить налог нужно в момент ее оказания и подписания акта.

После того, как стороны зафиксируют свои подписи на бланке акта сдачи-приемки, исполнитель формирует счет-фактуру и предоставляет его заказчику, чтобы тот смог получить возмещение по НДС из бюджета.

Если услуга носит длительный характер и оказывается постоянно на протяжении нескольких кварталов, то посчитать НДС следует по окончании каждого квартала. Счет-фактура предоставляется в 5-ти дневный срок со дня окончания квартала.

НДС по закупленным ценностям материального характера, применяемым в оказании услуги, исполнителю следует направлять к вычету при получении счета-фактуры от поставщика в день их приемки к учету.

Если договор об оказании услуг предусматривает предоплату, то порядок работы с НДС аналогичен прописанной процедуре для выполненных работ.

Заказчик выполняет следующие шаги:

- Начисление НДС (дата получения предоплаты);

- Вычет ранее начисленного налога (дата постановки подписей на акте);

- Повторное начисление налога по акту (дата постановки подписей на акте).

Исполнитель проводит следующие операции:

- Направление НДС к возмещению (дата перечисления предоплаты);

- Восстановление ранее возмещенного налога (дата подписания акта);

- Повторная передача НДС к возмещению по акту (дата подписания документа).

Бухгалтерские проводки у исполнителя услуг

В таблице ниже рассмотрены ключевые проводки, которые формирует исполнитель услуг для отражения и начисления НДС. ⇓

Источник