Законодательство — законы и кодексы Российской Федерации.Полные тексты документов в последней редакции. Аналитические профессиональные материалы. Новости законодательства РФ

Получение имущественного вычета при покупке жилья в 2021 году в разных ситуациях

Часто обстоятельства, в которых гражданин пытается получить налоговый вычет при покупке квартиры или жилого дома, представляют собой не самую простую схему. Например, не все знакомы с нюансами получения вычета НДФЛ по новостройке. Многие не знают, как можно перераспределить вычеты, положенные детям, если они тоже стали собственниками при покупке жилья. Как возвращать НДФЛ, если квартира куплена по договору переуступки прав. Предлагаем разобраться с тонкостями имущественного имущественного вычета в 2021 году при покупке квартиры в 2020 году.

Как определить момент, когда уже можно обращаться за вычетом по новостройке

Чтобы истребовать оба вида имущественных вычетов при приобретении квартиры – «стандартный» и на сумму ипотечных процентов (если покупка была с использование заемных средств) – нужно выполнить одно обязательное условие:

ДЛЯ ПОЛУЧЕНИЯ ИМУЩЕСТВЕННОГО ВЫЧЕТА КВАРТИРА (ДОМ) ДОЛЖНА БЫТЬ ПЕРЕДАНА В РАСПОРЯЖЕНИЕ ПОКУПАТЕЛЯ (ЗАЯВИТЕЛЯ ВЫЧЕТА)

Обычно документом-подтверждением факта передачи жилья выступает передаточный акт, подписанный сторонами сделки.

При покупке квартиры в новостройке оформляют акт приема-передачи между покупателем-дольщиком и застройщиком.

Такого рода акты удостоверяют фактический переход недвижимости в руки приобретателя. Без них не зарегистрируют право собственности и не предоставят налоговый вычет.

Иногда застройщики, преследуя свои цели, оформляют т. н. предварительный акт приема-передачи. Обращаем внимание, что предварительный акт без фактической приемки-передачи квартиры – это не совсем тот документ, который нужен. Например, по нему потом сложно предъявить новые претензии застройщику, когда «полная передача» объекта все-таки состоится. И по «предварительному» акту застройщика нельзя получить налоговый вычет.

Посмотрите, как выглядит типовой акт приема-передачи квартиры:

Если при приемке жилья у вас возникли претензии к застройщику, сразу вписывайте их в акт – до того, как подпишете документ со своей стороны. Допустимо делать это от руки. На право на вычет такие пометки не влияют, т. к. акт будет подписан.

Резюмируем: обращаться за вычетом по новостройке можно, когда на руках есть акт приема-передачи объекта от застройщика. До этого момента квартира считается не перешедшей к приобретателю и заявлять имущественный вычет он не может.

Можно ли получить вычет на расходы на отделку жилья

Расходы, которые покупатель квартиры понес для доведения ее до жилого состояния, допустимо включать в состав имущественного вычета. Но с соблюдением ряда условий:

- Квартира должна быть куплена напрямую у застройщика.

При любых других ситуациях (например, покупке квартиры без отделки на вторичном рынке) вычет не положен;

- В документах (договоре, акте приемки) должно быть прописано, что приобретается квартира без отделки.

Если такой записи не будет, в вычете на эти расходы, скорее всего, откажут;

- Часто застройщик по договору выполняет только часть отделочных работ. Например, готовит стены под обои, а дальше покупатель сам завершает процесс. В такой ситуации следует детально расписать в документах на приемку квартиры, какие именно работы уже выполнены.

Включить в состав вычета в дальнейшем можно будет только те расходы, которые придётся нести ещё. Продолжая пример со стенами: в вычет могут попасть закупка обоев и нанесение их на стены (поклейка, нанесение жидких и т. п.). Но будут исключены, например, работы по шпатлевке и грунтовке, как уже выполненные застройщиком при подготовке стен;

- Следует обратить внимание, что именно вписано в договор или акт.

Если термины перепутаны – это тоже может вызвать вопросы при обращении за вычетом на отделку. Например, отделочные работы и ремонтные работы – это разные понятия. И вычет положен на отделку, но не положен на ремонт. Поэтому, если вместо «отделочные работы» с легкой руки застройщика в документации запишут «ремонтные», с вычетом могут возникнуть сложности.

- Разумеется, любые расходы для вычета должны быть подтверждены документами. Кроме того, траты должны соответствовать смете, проекту и акту выполненных работ.

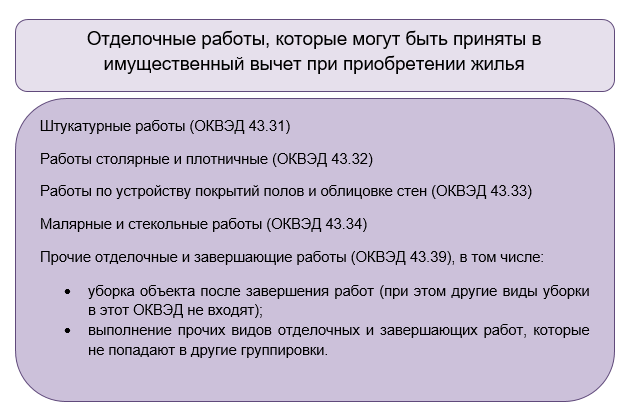

Из смет и проектов можно понять, на какие именно виды работ и на какую сумму можно заявлять вычет. Что попадает в имущественный вычет на отделку, определяют в соответствии с Общероссийским классификатором видов экономической деятельности ОК 029-2014. Виды допустимых для вычета работ находятся в группе 43.3 “Работы строительные отделочные”.

Траты на материалы и действия, не попавшие в этот раздел классификатора, к вычету не принимают. Например, не попадают в вычет:

- работы по перепланировке помещения;

- расходы на установку счетчиков потребления воды, сантехники, сплит-систем, водонагревателей;

- на приобретение строительных инструментов;

- предметов обстановки и сантехники.

Вычет на отделочные работы – это не отдельный вычет. Доступен он только в случае, если положен имущественный вычет на покупку жилья, и ограничен тем же лимитом в 2 миллиона рублей.

Например, если вы приобрели объект недвижимости без отделки за 2 млн рублей и отделали его на 500 000 рублей – в вычет можете заявить только 2 млн рублей максимум.

Если стоимость квартиры без отделки составила, допустим, 1,7 млн рублей, а на отделку пошло 400 000, то вычет тоже положен в размере 2 млн рублей. «Лишние» 100 000 руб. никак не учтут.

Приобретение квартиры по переуступке прав по договору долевого строительства: есть ли вычет

Нередка ситуация, когда один человек вложился в строящийся дом (далее – Дольщик 1), а затем решил свою долю продать до того, как она превратится в полноценную квартиру. Покупатель (пусть будет Дольщик 2) в данном случае приобретает не готовую квартиру, а долю в строительстве.

Возможно ли под такую покупку получить имущественный вычет? Да, возможно. Но тоже с определенными условиями:

- Собрать не типовой комплект документов для предъявления налоговой.

О том, что должно входить в пакет, подаваемый на вычет при сделке с уступкой права по договору участия в долевом строительстве (далее – ДДУ), рассказал Минфин в письме от 29.08.2017 № 03-04-05-43347. По сути, специалисты Минфина разъяснили еще раз письмо ФНС от 22.11.2012 № ЕД-4-3/19630, содержащее указания для инспекторов, проверяющих обоснованность вычета. Поскольку с тех пор новых разъяснений не появлялось, ориентироваться рекомендуем на эти документы.

Для получения вычета Дольщик 2 должен подать в ИФНС не только свой договор уступки по ДДУ, но и документы, подтверждающие право Дольщика 1 распоряжаться долей. То есть, как минимум договор ДДУ между застройщиком и Дольщиком 1. Налоговики могут запросить и другие документы. Например, подтверждение от застройщика, что он не имеет претензий к Дольщику 1 по переуступке.

2. На приобретателя доли распространяются все прочие принципы имущественного вычета: получить его можно только один раз, расходы (вкл. факт передачи денег продавцу) должны быть задокументированы.

Право на вычет у Дольщика 2 образуется в тот же момент, что и у всех прочих дольщиков – при получении акта приемки-передачи. Ни договор ДДУ, ни договор переуступки по ДДУ без акта передачи от застройщика не позволяют сразу заявить вычет.

Вычет при покупке жилья несовершеннолетнему ребенку

Часто квартира или дом приобретены в собственность сразу всех членов семьи, включая несовершеннолетних детей. Спешим порадовать родителей: при получении имущественного вычета в такой ситуации можно использовать детские доли для увеличения размера вычета родителей.

По мнению специалистов Минфина (письмо от 12.11.2020 № 03-04-05/98746), оплату родителями детских долей в купленной квартире (доме), а так же земельном участке под ИЖС, можно учесть при заявлении вычета родителями, если:

- родители имеют право на имущественный вычет в связи с покупкой жилья (не получали его ранее);

- родители сами несли расходы на покупку доли несовершеннолетнего ребенка в объекте недвижимости (не за счет материнского капитала, не за счет субсидий и т. п.);

- размер вычета, получившийся в результате учета детских долей, не превышает максимальную сумму в 2 млн руб.

Как распределить вычеты по долям детей между родителями, нужно решить самим родителям. Чтобы инспекторам ФНС все было понятно, каждый пакет документов на вычет следует дополнить заявлением, подписанным обоими родителями, в котором будут раскрыты детали того, как решено поступить с вычетами на доли детей. Дополнительно надо приложить свидетельства о рождении детей, по чьим долям распределен вычет.

Познакомиться с образцом такого заявления и справки 3-НДФЛ при возврате налога после покупки квартиры можно в нашей статье “3-НДФЛ на возврат налога при покупке квартиры: примеры на 2021 год“.

Разберем ситуацию с вычетами по детским долям на примерах.

В семье Петровых двое несовершеннолетних детей. В 2020 году они купили квартиру стоимостью 6 млн руб. в долевую собственность (по ¼ квартиры каждому члену семьи). По общему порядку каждый из родителей в 2021 году может получить вычет только на свою долю по 1,5 млн руб. В 2021 году Петровы узнали, что могут использовать стоимость долей детей для увеличения суммы вычета. Супруги договорились о том, что отец использует право на вычет по доле старшего ребенка, а мать – младшего.

В налоговую каждый из супругов подал заявление о распределении вычета по детским долям и документы о рождении детей. Так каждый из супругов сможет получить вычет в 2 000 000 рублей.

Обратите внимание: использование родителями имущественного вычета ребенка никак не влияет на право самого ребенка во взрослом возрасте воспользоваться своим правом на такой же вычет.

В 2018 году семья Сидоровых прибрела квартиру в долевую собственность на троих. Сидорову А.А. было 15 лет. В 2018-2020 годах родители Сидоровы увеличивали свои налоговые вычеты за счет доли несовершеннолетнего сына. Если Смирнов А.А. в 2021 году и далее, когда ему уже исполнится 18 лет, приобретет себе отдельную квартиру, ему будет положен имущественный вычет в 2 000 000 рублей в полном объеме.

В заключение коснемся еще нескольких нюансов, связанных с возможностью увеличить вычет родителя на стоимость доли ребенка:

- Если родитель, который не воспользовался вычетом при покупке жилья на себя, купил квартиру только для ребенка или детей (сам – не собственник покупки), он все равно может оформить вычет на себя до совершеннолетия ребенка – по тем же правилам, что и вычет по детской доле.

- Если доли в приобретенном жилье принадлежат и другим членам семьи (например, среди собственников еще дедушка или бабушка), это не отменяет права родителей воспользоваться вычетом по доле ребенка.

- Вычет можно дозаявить. Например, если родитель оформил вычет менее чем на 2 млн руб., не зная о том, что можно использовать для увеличения долю ребенка. Узнав о такой возможности (например, из нашей статьи), можно просить у налоговой допвычет за долю ребенка. Разумеется, заново собрав и подав документы с заявлением об использовании доли ребенка и документами о рождении.

Всё сказанное про вычеты для родителей в 2021 году справедливо и для официально назначенных опекунов, и для попечителей.

Также теперь имущественный налоговый вычет можно получить сразу после подписания акта приема недвижимости. Как оформить налоговый вычет по упрощенной схеме в 2022 году, расскажем в материале. Получить налоговый вычет в 2022 году за покупку квартиры можно двумя способами. У работодателя. Для этого необходимо подать декларацию по форме 3-НДФЛ. … В 2022 году физлица смогут подать заявление на налоговый вычет за предыдущий год в упрощенном порядке. На сайте ФНС нужно заполнить только заявление с указанием банковских реквизитов и больше ничего. Ранее требовалось: Составить декларацию 3-НДФЛ.

Имущественный вычет при долевом участии: в строительстве, и ипотеки, квартиры, налоговый, ндфл, в 2021

Имущественный вычет при долевом участии: в строительстве, и ипотеки, квартиры, налоговый, ндфл, в 2021

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Департамента налоговой политики Минфина России от 30 апреля 2021 г. N 03-04-05/33890 О получении имущественного вычета по НДФЛ в части расходов на приобретение квартиры в строящемся доме по договору участия в долевом строительстве и погашение процентов по целевым займам (кредитам)

О получении имущественного вычета по НДФЛ в части расходов на приобретение квартиры в строящемся доме по договору участия в долевом строительстве и погашение процентов по целевым займам (кредитам).

Департамент налоговой политики рассмотрел обращение и по вопросу получения имущественного налогового вычета по налогу на доходы физических лиц в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее – Кодекс) разъясняет следующее.

Подпунктами 3 и 4 пункта 1 статьи 220 Кодекса предусмотрено, что при определении размера налоговых баз в соответствии с пунктом 3 или 6 статьи 210 Кодекса налогоплательщик имеет право на получение, в частности, следующих имущественных налоговых вычетов:

имущественного налогового вычета в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них. При этом согласно подпункту 1 пункта 3 статьи 220 Кодекса размер имущественного налогового вычета не может превышать 2 000 000 рублей;

имущественного налогового вычета в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доли (доли) в них, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

Согласно пункту 4 статьи 220 Кодекса имущественный налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 220 Кодекса, предоставляется в сумме фактически произведенных налогоплательщиком расходов по уплате процентов в соответствии с договором займа (кредита), но не более 3 000 000 рублей, при наличии документов, подтверждающих право на получение имущественного налогового вычета, указанных в пункте 3 статьи 220 Кодекса, договора займа (кредита), а также документов, подтверждающих факт уплаты денежных средств налогоплательщиком в погашение процентов.

Абзацем четвертым подпункта 6 пункта 3 статьи 220 Кодекса определено, что необходимыми документами для подтверждения права на имущественный налоговый вычет при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме) являются договор участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятии его участником долевого строительства, подписанный сторонами.

Также подпунктом 7 пункта 3 статьи 220 Кодекса определено, что имущественный налоговый вычет предоставляется налогоплательщику на основании документов, подтверждающих возникновение права на указанный вычет, платежных документов, оформленных в установленном порядке и подтверждающих произведенные налогоплательщиком расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы).

Имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 статьи 220 Кодекса, предоставляются за тот налоговый период, в котором возникло право на их получение, или в последующие налоговые периоды вне зависимости от периода, когда налогоплательщик нес расходы по приобретению вышеуказанного имущества.

В соответствии с вышеуказанными нормами Кодекса налогоплательщик вправе претендовать на получение имущественного налогового вычета начиная с налогового периода, в котором квартира передана застройщиком и принята налогоплательщиком как участником долевого строительства на основании передаточного акта, подписанного сторонами, и соответствующих документов.

Закон о долевом участии в строительстве: жилья, изменения, с 1 января 2021, вступает в силу, редакция

Подать документы на получение налогового вычета за покупку жилья в новостройке можно только на следующий год после получения акта приема-передачи. То есть, если покупатель получил этот документ в 2019, претендовать на вычет он может уже в 2020 году. Законом не ограничено право на получение вычета за покупку квартиры в новостройке . Таким образом, покупатель может подать документы на получение налогового вычета и в последующие годы после покупки жилья. К примеру, если акт приема-передачи жилья был получен в 2017, но владелец недвижимости так и не использовал свое право на вычет , он может подать документы и по истечении 3-х лет и получить возврат средств за предыдущие 3 года.

Особенности получения имущественного налогового вычета: новостройка, материнский капитал, изменения 2022 года

В этой статье мы расскажем, как получить имущественный налоговый вычет при покупке квартиры в новостройке, и какие изменения вступили в силу с 2022 года. Как рассчитать налоговый вычет при покупке жилья с использованием материнского капитала. Приведем наглядные примеры.

Как получить налоговый вычет за квартиру в новостройке

Когда вы покупаете жилье на вторичном рынке, вы заключаете договор купли-продажи и сразу оформляете право собственности. При покупке квартиры в новостройке между подписанием договора и получением права собственности на жилье может пройти немало времени. Кроме того, продавцом может быть не только застройщик, но и другое лицо.

В связи с этим возникает вопрос, когда можно подавать документы на налоговый вычет за квартиру в новостройке?

Если квартира куплена в новостройке по договору долевого участия в строительстве. Если вы выбрали квартиру от застройщика и заключили ДДУ. Нужно дождаться, когда дом будет сдан, и подписать акт приема-передачи жилой недвижимости. С этого момента наступает ваше право на налоговый вычет по ДДУ.

Пример из практики налоговых экспертов онлайн-сервиса НДФЛка.ру

Галина Д. продала в 2019 году комнату с целью улучшения жилплощади. В этом же году она заключила с застройщиком договор ДДУ. Дом был сдан в октябре 2021 года. Тогда же был подписан акт приема-передачи квартиры.

Галина обратилась за услугой “Быстровычет”, чтобы вернуть налог с покупки квартиры в новостройке.Изучив все документы и обстоятельства, налоговый эксперт выполнил расчеты:

Стоимость проданной в 2019 году комнаты — 950 тыс. рублей, НДФЛ уплачен в сумме 123 500 рублей (950 000 * 13%). Стоимость квартиры, купленной в новостройке — 3 млн рублей. Максимальный налоговый вычет при покупке квартиры составляет 2 млн. рублей, вернуть можно 13% — 260 тысяч.

Галина официально трудоустроена, и работодатель отчисляет в бюджет НДФЛ с ее заработной платы. С 2019 по 2021 г.г. зарплатный налог уплачен в сумме 158 тыс. рублей. Таким образом, общая сумма НДФЛ, перечисленного в бюджет за 2019-2021 г.г., составила 281 500 рублей (123 500 + 158 000). Поэтому Галина вправе получить максимальный налоговый возврат — 260 тыс. рублей. В январе 2022 года специалист заполнил налоговую декларацию за 2019, 2020 и 2021 годы и отправил в ИФНС вместе с полным пакетом документов. С услугой «Быстровычет» Галина получила свои деньги через 7 дней.

С 2022 года для возврата НДФЛ при покупке новостройки добавлено еще одно условие. Право на налоговый вычет на новостройку возникает с даты подписания акта приема-передачи квартиры, но сам вычет можно заявить только после регистрации права собственности.

Это уточнение коснулось тех квартир, которые будут принимать дольщики, начиная с 2022 года. Поэтому, для получения вычета за новостройку, к декларации 3-НДФЛ за 2022 год добавляется документ, подтверждающий право собственности — выписка из ЕГРН.

Для квартир, принятых ранее 2022 года, действует прежний порядок . То есть, налоговый вычет при покупке новостройки в 2021 году можно заявить после подписания передаточного акта.

Если квартира куплена по договору переуступки прав требования. Квартиру в новостройке можно купить по договору переуступки права требования. То есть, когда вы берете жилье не напрямую у застройщика, а у того, кто до вас получил право требования. Это может быть купивший квартиру у застройщика дольщик-физическое лицо; подрядчик, с которым застройщик рассчитался частью недвижимости в новостройке; соинвестор строительства.

Переуступить право требования можно только тогда, когда дом еще не сдан, а ваша будущая квартира не передана по акту приема-передачи первичному приобретателю.

Как и для договора ДУ, подписанный акт приема-передачи — основание для получения налогового вычета при покупке квартиры в новостройке по договору уступки права требования.

К пакету документов для налоговой инспекции не забудьте приложить копию ДДУ, копию договора уступки права требования и акт приема-передачи. Начиная с отчетности за 2022 год добавляем к документам выписку из ЕГРН.

Пример. В 2020 году вы купили у дольщика жилье в новостройке. Был оформлен договор уступки. Весной 2021 года дом был сдан и вами подписан передаточный акт. В 2022 году вы имеете право получить налоговый вычет за 2021 год.

Если квартира куплена в ЖСК по договору паенакопления. Если вы приобрели квартиру в новостройке по договору паенакопления с жилищно-строительным кооперативом, то право собственности получите, как только полностью внесете паевой взнос.

Но одной лишь оплаты недостаточно. Квартира передается покупателю после того, как дом введен в эксплуатацию, а передача официально подтверждена актом.

Пример. В 2020 вы заключили договор паенакопления с ЖСК и полностью оплатили паевой взнос. Зимой 2021 дом был построен и сдан в эксплуатацию. Тогда же вы приняли жилье, о чем подписали акт. В 2022 году вы имеете право подать декларацию за 2021 год на налоговый вычет при покупке новостройки, приложив все документы, включая документ о полной выплате пая.

Как получить налоговый вычет при покупке жилья с участием материнского капитала

Материнский капитал — это государственная помощь, направленная на поддержку семей, в которых родились дети. Согласно налоговому законодательству, в вычет нельзя включать расходы на приобретение недвижимости, покрываемые материнским капиталом, другими государственными субсидиями, средствами работодателя и т.д. В налоговый вычет включаются только расходы, понесенные за счет личных средств.

Как правильно рассчитать налоговый вычет, если на квартиру добавлялись средства маткапитала?

Например, вы купили квартиру за 1, 6 млн рублей. Каким будет имущественный вычет при покупке квартиры на материнский капитал в размере 450 тыс. рублей?

Считаем размер налогового вычета: 1 600 000 — 450 000 = 1 150 000. Возврат НДФЛ при покупке квартиры составит 13% от этой суммы: 149 500 рублей.

Это же правило действует при возврате НДФЛ по ипотечным процентам.

Например, в 2020 году вы купили коттедж за 6 млн рублей. Из них 5 млн рублей взяли по договору ипотеки. В 2021 году вы получаете маткапитал и решаете им частично погасить кредит. При этом субсидия частично закрывает основной долг, а частично — проценты. Проценты, как и часть основного долга, погашенные за счет материнского капитала, не будут включаться в налоговый вычет.

Вычет при продаже квартиры, купленной ранее с материнским капиталом. Если вы продаете жилье, которым владели меньше минимального срока, вы обязаны заплатить налог.

Чтобы уменьшить налог, можно применить вычет расходов на приобретение. В этом случае налог платится с разницы между суммой продажи и суммой расходов на покупку этого жилья.

Нужно ли из суммы расходов вычитать материнский капитал, если ранее он был использован для покупки этой недвижимости? Нет, этого делать не нужно. При декларировании дохода от продажи квартиры и заполнении 3-НДФЛ применяйте всю сумму, потраченную на квартиру.

Например, в 2020 году вы купили жилье за 4 млн рублей, из которых 450 тыс. рублей были материнским капиталом. Через год вы решили продать эту недвижимость за 4,5 млн рублей. Минусуем расходы и считаем налог:

4 500 000 (стоимость продажи) — 4 000 000 (расходы на покупку) = 500 000.

Обратите внимание, в стоимость расходов на приобретение входит материнский капитал.

НДФЛ, который вы должны будете заплатить в бюджет = 65 тыс. рублей (500 000 * 13%).

Если вы претендуете на возврат НДФЛ при покупке квартиры, материнский капитал следует корректно учитывать при заполнении декларации 3-НДФЛ.

Пример из практики налоговых экспертов онлайн-сервиса НДФЛка.ру

Наш клиент Светлана Ф. купила квартиру в ипотеку. Она решила воспользоваться маткапиталом, чтобы оплатить ипотечные проценты. При заполнении декларации эксперт не включил в расходы сумму процентов по ипотеке, уплаченных материнским капиталом.

Во время камеральной проверки инспектор позвонил Светлане и сообщил, что декларация заполнена неверно, так как нужно было убрать из суммы расходов, в том числе и сумму основного долга. Наш специалист направил обращение в ИФНС, а также связался с инспектором по телефону. В итоге удалось доказать, что декларация на налоговый вычет на покупку квартиры была заполнена корректно. Клиент получил вычет в положенный срок.

Что необходимо для получения имущественного вычета

Заполните форму 3-НДФЛ и соберите подтверждающие документы:

- справку 2-НДФЛ с места работы о суммах начисленных и удержанных налогов за соответствующий год;

- копии документов, подтверждающих право на жилье;

- копии платежных документов, подтверждающих факт уплаты денежных средств за недвижимость.

Комплекты документов могут различаться в зависимости от ситуаций. Налоговые консультанты НДФЛка.ру расскажут, какие документы понадобятся именно в вашем случае.

Отчетность в ИФНС надо подавать на следующий год после получения права на имущественный вычет. При этом вы не связаны датами, и можете сделать это в течение всего года.

Более того, вы можете подать документы на налоговый вычет и в последующие годы. Тогда вам вернут НДФЛ за предыдущие три года. Например, вы подписали акт приема-передачи жилья в 2019 году, но вычет до сих пор не получали. В 2022 году вы можете оформить декларации и получить вычет за 2019, 2020 и 2021 годы.

Обычно камеральная проверка документов занимает три месяца. Затем 10 дней отводится на решение, и еще месяц — на перечисление денег на ваш счет.

Существуют основания для отказа в вычете: неправомерно заявлены расходы, допущены ошибки в декларации, предоставлен неполный пакет документов. Тогда инспектор составит акт о неправомерно заявленной льготе и руководитель ИФНС вынесет решение об отказе в вычете.

Имущественный налоговый вычет можно получить при продаже или покупке недвижимости. Благодаря вычету экономия НДФЛ может составлять внушительную сумму, узнайте, как ее получить в 2022 году. В данной статье мы рассказали, кто, при каких условиях, в каком размере и как получает имущественный вычет в 2022 году. Содержание: Имущественный налоговый вычет : изменения 2022 года. Получение имущественного налогового вычета при покупке и строительстве имущества. Право на получение имущественного налогового вычета при продаже имущества. Право на имущественный налоговый вычет возникает у гражданина, который провел одну из операций с недвижимостью: Продал недвижимый объект

- https://buhguru.com/ndfl/poluchenie-imushhestvennogo-vycheta-pri-pokupke-zhilya-2021.html

- https://realty-irkutsk.ru/imuschestvennyy-vychet-pri-dolevom-uchastii-v-stroitelstve-i-ipoteki-kvartiry-nalogovyy-ndfl-v-2021

- https://ndflka.ru/article/vyichet-pri-pokupke-jilya/osobennosti-polucheniya-imuschestvennogo-nalogovogo-vyicheta-jile-priobreteno-v-novostroyke-s-uchastiem-materinskogo-kapitala/