Изменились, но не во всех регионах. 4 октября 2014 года был принят федеральный закон № 284-ФЗ «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса РФ и признании утратившим силу Закона РФ «о налогах на имущество физических лиц».

Закон вступил в силу с 1 января 2015 года, но первые платежи по новым правилам начали собирать только в 2016 году — в соответствии с главой 32 «Налог на имущество физических лиц» Налогового кодекса РФ. Причем, регионам пока дано право выбирать систему сбора налогов — по инвентаризационной или кадастровой стоимости.

В итоге, на кадастровую перешли 28 регионов: Республика Башкортостан, Бурятия, Ингушетия, Коми, Мордовия, Татарстан, Карачаево-Черкесская и Удмуртская, Амурская, Архангельская области и Ненецкий АО, Владимирская, Ивановская, Магаданская, Московская, Нижегородская, Новгородская, Новосибирская, Пензенская, Псковская, Рязанская, Самарская, Сахалинская, Тверская, Ярославская области, Забайкальский край, Москва, Ханты-Мансийский АО-Югра, Ямало-Ненецкий АО. Остальные пока начисляют налоги на недвижимость по прежней схеме.

Как не платить налог от кадастровой стоимости — Список 700-го постановления

Отметим, сборы по кадастровой оценке намечено увеличивать постепенно. В полном объеме их будут собирать в 2020 году. В соответствии с этим каждый год будут использоваться разные ставки для расчета налога. Специалисты отмечают, что при новых расчетах могут пострадать владельцы старого жилья.

Дело в том, что инвентаризационная стоимость таких помещений существенно ниже кадастровой. Не обрадуют новые налоги и льготников, которые могли раньше не платить за свое жилье — при любом количестве объектов в собственности. А вот владельцы новых квартир и домов будут приятно удивлены. Их налоги с учетом различных понижающих коэффициентов снизятся.

Правда, подобное снижение не грозит очень дорогому жилью. К нему будут применяться другие ставки.

Добавим, в начале 2016 года Минфином был внесен ряд поправок к проекту о внесении изменений в налоговый кодекс РФ. 30 мая 2016 года основные направления налоговой политики на будущий год и два последующие года одобрены Правительством РФ.

Среди приоритетов — повышение налоговой нагрузки на дорогую недвижимость и введение новой системы обложения налогом недвижимого имущества.

Список налогообложения

До вступления в действие закона в список налогообложения входили жилой дом, квартира, комната в коммунальной квартире, гараж. Теперь список расширился. К нему добавились машино-место; единый недвижимый комплекс, то есть несколько зданий, которые объединены технологически и физически в документе, определяющим ваше право собственности (ст.133.1 Гражданского Кодекса РФ).

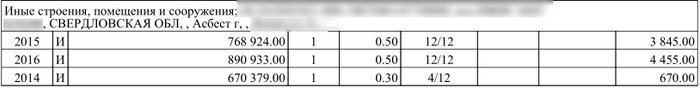

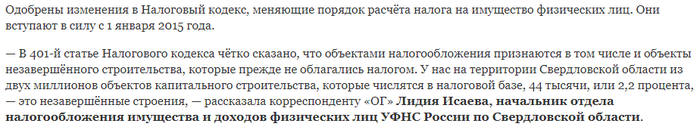

Платить налоги придется и за дачи, и за постройки, которые находятся на земельном участке. Существенно изменится положение владельцев недостроев. Раньше они ничего не платили, недостроенная недвижимость не облагалась налогом. Многие этим пользовались и не переводили свои дома в жилую недвижимость. Теперь платить придется.

Предельные ставки налога для недостроев зависят от назначения и стоимости объекта (п. 2 ст. 406 НК РФ):

0,1% — для незавершенного жилья, гаражей, хозстроений;

2% — для незавершенного административного, торгового объекта и объекта стоимостью более 300 млн. рублей;

0,5% — для незавершенного иного объекта.

Базовые ставки

Ставки, объекты налогообложения и льготы регулируются в регионах и отдельных муниципальных образованиях. Однако рамки законом определены. Существуют три базовых ставки:

0,1 % от кадастровой оценки:

Жилые помещения — квартиры, дома;

Незавершённое строительство жилых помещений, в том числе единых жилых комплексов;

Хозяйственные строения или постройки, с площадью, не превышающей 50 кв.м.;

Торговые и административно-деловые центры;

Нежилые офисные помещения;

Объекты общепита и бытового обслуживания стоимостью выше 300,0 тыс. руб.;

Гостиничные комплексы, гостиницы.

0,5 % — вводится для всех остальных объектов недвижимости

Региональные власти могут понизить ставку до нуля, а повысить — не более чем в три раза.

Новым законом предусмотрено уменьшение кадастровой стоимости:

10 м 2 для комнат;

20 м 2 для квартир;

50 м 2 для жилых домов.

Для расчета налога по новой схеме нужно первым делом вычислить площадь помещения, с которой взиматься налог. К примеру, площадь квартиры составляет 54 м 2 . С вычетом площадь составит 34 м 2 .

Определим, сколько по кадастровой оценке стоит 1 кв.м. Для этого, например, кадастровую стоимость в 4 млн. руб. поделим на общую площадь — 54 кв.м. Получается 74074,074 руб.

Определяем процентную ставку. В данном случае она составляет 0,1%. Рассчитываем сумму налога и получаем: 2519 руб.

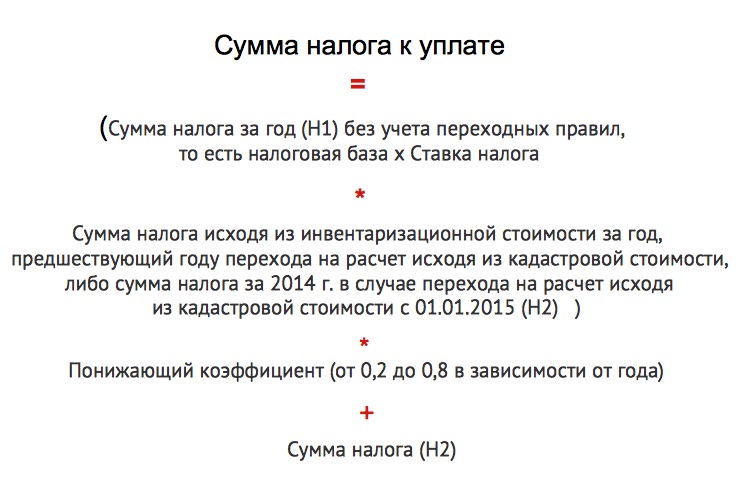

Отметим, для каждого года существует своя ставка понижающего коэффициента. Так, в первом году действует значение 0,2, во втором — 0,4, третий год подсчитывается исходя из величины 0,6, четвертый — 0,8.

Все существующие льготы сохраняются. Правда, некоторым льготникам придется платить больше. Речь о владельцах нескольких объектов недвижимости. Ранее льготники могли не платить налоги за всё свое имущество, а по новому закону должны будут выбрать лишь одну недвижимость, которая не станет облагаться налогом.

Причем, нужно подать заявление, выбрав, какая недвижимость теперь станет льготной. Если вы этого не сделаете, то налоговая инспекция сделает выбор за вас. По закону ФНС должна выбрать объект по большей сумме налога. Если вас это устраивает, то можно не писать заявлений и не обращаться в инспекцию. А вот доказывать свое право на льготу придется.

Налогоплательщики, имеющие право на льготу, должны обратиться с письменным заявлением в налоговую инспекцию. Нужно представить также документы, которые подтверждают вашу категорию и право на неуплату налога.

Напомним, в льготные списки попадают пенсионеры, ветераны труда и войны, инвалиды 1 и 2 группы, Герои Советского Союза, а также военнослужащие со стажем более 20 лет; родственники военнослужащих, потерявших кормильца.

Также среди льготников граждане, пострадавшие от радиации из-за Чернобыльской аварии или из-за происшествия на производстве «Маяк»; служившие в Афганистане или участвовавшие в подразделениях особого риска. Остаются льготы для творческих личностей и их специализированных помещений, то есть для галерей, выставочных залов, мастерских. Никто не обидит садоводов.

По крайней мере, тех, чьи домики не превышают 50 квадратных метров. В России только в разряде федеральных льготников порядка 15 пунктов. Вдобавок, в каждом регионе существуют еще областные и городские льготы.

Не надо платить

Есть недвижимость, за которую не нужно платить налоги. Не считаются объектами налогообложения:

Квартиры общей площадью до 20 кв. м.;

Комнаты площадью до 10 кв. м;

Жилые дома общей площадью до 50 кв. м;

Единые недвижимые комплексы, в состав которых входит хотя бы одно жилое помещение (жилой дом) кадастровой стоимостью не более 1 млн. рублей.

Период оплаты

Изменился период оплаты налога. Оплата должна быть произведена собственником имущества до 1 октября наступающего календарного года.

Куда обращаться

Узнать ставки по своему региону и размер налога можно на официальном портале налогового органа. В налоговые органы нужно обращаться и по вопросам порядка расчета налога. Узнать кадастровую стоимость своей недвижимости можно на сайте Росреестра. Также можно обратиться за информацией в органы местного самоуправления, которые принимали соответствующие нормативные правовые акты.

Также вы можете обратится в МФЦ — по вопросам, относительно налога на имущество физических лиц исходя из кадастровой стоимости,

Если вас не устроить указанная кадастровая стоимость, вы можете изменить ее, обратившись к кадастровую комиссию или в суд.

Объект незавершенного строительства налог на имущество, рассчитываемый с него, стал предусматривать. Рассмотрим, при каких условиях производится налогообложение незавершенного строительного объекта.

НЗС и налог на имущество

Незавершенное строительство (НЗС) — это объект, по которому не закончены строительные работы. НЗС может находиться в одной из стадий строительства: в стадии опытной эксплуатации, быть приостановленным, законсервированным или прекращенным. Но в любом случае его окончательная стоимость не сформирована, и он не готов к полноценной эксплуатации по тому назначению, для которого создается.

По объекту НЗС как у физических, так и у юридических лиц может возникать обязанность уплаты налога на имущество.

Налог на имущество имеет статус регионального, и особенности его применения как для юридических, так и для физических лиц регламентируются законами субъектов РФ, которым дано право определения особенностей налоговой базы, дифференциации налоговых ставок (в пределах, определенных НК РФ), введения дополнительных льгот. При этом для юрлиц возможно установление отличных от других регионов порядка и сроков уплаты налога. Для физлиц срок уплаты является единым на всей территории Российской Федерации – не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Налог на имущество по НЗС для физлиц

Среди объектов, в отношении которых физлица (в том числе ИП), являющиеся их собственниками, должны платить налог на имущество — незавершенное строительство (подп. 5 п. 1 ст. 401 НК РФ). Для целей налогообложения физлиц оно учитывается.

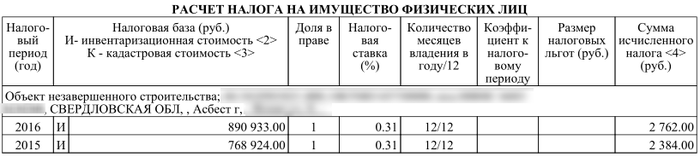

Базой для расчета налога служит кадастровая стоимость имущества на начало налогового года, уменьшенная на вычеты, определенные п. 3–6 ст. 403 НК РФ. Однако для введения налога субъектами РФ и проведения кадастровой оценки объектов установлен переходный период, в течение которого базой налогообложения может быть либо инвентаризационная, либо кадастровая стоимость (ст. 402 НК РФ), если объект не относится к подлежащим налогообложению только по кадастровой стоимости (ст. 378.2 НК РФ).

Таким образом, за год для физлиц налогом на имущество объект незавершенного строительства будет облагаться при выполнении 3 обязательных условий (письмо МФ РФ № 03-05-06-01/30444):

На объект зарегистрировано право собственности.

Субъект РФ установил базу налогообложения (кадастровая либо инвентаризационная стоимость), или объект относится к облагаемым только на основе кадастровой стоимости по ст. 378.2 НК РФ (административные, торговые, жилые объекты).

Величина стоимости объекта определена.

Предельные ставки налога при расчете на основе кадастровой стоимости зависят от назначения и стоимости незавершенного объекта (п. 2 ст. 406 НК РФ):

0,1% — для НЗС жилья;

2% — для НЗС административных, торговых и дорогих (более 300 000 000 руб.) объектов;

0,5% — для НЗС прочих объектов.

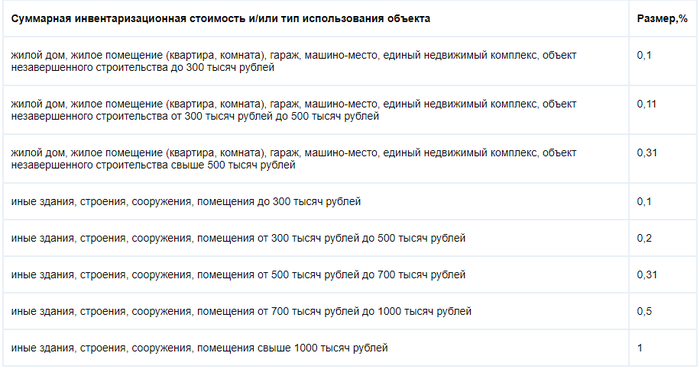

Предельные ставки налога от инвентаризационной стоимости определены только стоимостью объекта (п. 4 ст. 406 НК РФ):

0,1% — не более 300 000 руб.;

0,1–0,3% — от 300 до 500 000 руб.;

0,3–2% — более 500 000 руб.

У ряда физлиц есть право на льготы по налогу (п. 1 ст. 407 НК РФ). К ним относятся:

Люди, имеющие государственные награды;

инвалиды;

участники боевых действий или отслужившие в армии более 20 лет;

граждане, подвергшиеся воздействию радиации в результате аварий;

члены семей погибших при исполнении обязанностей военных и госслужащих;

пенсионеры;

лица творческих профессий в отношении помещений, используемых для творчества;

физлица, использующие в личном хозяйстве хозстроения площадью до 50 кв. м.

Административные, торговые и дорогие (более 300 000 000 руб.) объекты не льготируются (п. 5 ст. 407 НК РФ), а по остальным льгота может быть применена только к одному объекту недвижимости при наличии документального подтверждения на нее. Документы на льготу подаются в ИФНС не позднее 1 ноября года, за который будет рассчитан налог (п. 7 ст.

407 НК РФ).

Льготированию не подлежат также объекты, используемые в предпринимательской деятельности. К НЗС, которое, являясь недостроем, еще не используется в предпринимательских целях, льгота может быть применена. Однако если ИФНС будет выявлен факт такого использования НЗС, то налог на это имущество начислят.

Ставки, объекты налогообложения и льготы могут быть дифференцированы в регионах. Если в законах субъектов таких уточнений нет, то применяются положения НК РФ.

Расчет налога осуществляет ИФНС и высылает уведомление вместе с платежным документом налогоплательщику-физлицу с таким расчетом, чтобы физлицо получило комплект документов на уплату налога не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ).

Если на объект НЗС оформлена общая или долевая собственность, то налогоплательщиками будут все его собственники в равных или пропорциональных доле частях соответственно (п. 3 ст. 408 НК РФ).

Если объект возник в течение налогового года, то его кадастровая стоимость для целей налогообложения принимается на дату регистрации в кадастре. В случае выявления ошибки в кадастровой стоимости пересчет налога делается с периода такой ошибки. При спорной кадастровой стоимости изменения налога учитываются с даты подачи заявления на пересмотр стоимости, но не ранее внесения корректировок в кадастр (п. 2 ст. 403 НК РФ).

Если право собственности на объект существует неполный год, то расчет делается с учетом коэффициента, снижающего налог в пропорции к количеству полных месяцев фактического нахождения в собственности. При этом полным месяцем считается тот, в котором право собственности возникло до 15-го числа или прекратилось после 15-го числа (п. 5 ст. 408 НК РФ).

Так же, с учетом количества месяцев фактического наличия права на собственность, учитывается льгота по налогу. При этом месяцы возникновения и исчезновения права на льготу считаются полными (п. 6 ст. 408 НК РФ).

Если налогоплательщик, имеющий НЗС в собственности, не получил уведомления ИФНС на уплату налога, и они ни разу ему не приходили, ему необходимо проинформировать налоговую инспекцию о наличии объекта налогообложения (п. 2.1 ст. 23 НК РФ).

Налог на имущество по НЗС для юрлиц

Объекты НЗС, находящиеся в распоряжении юрлиц, не являются предметом обложения налогом на имущество, если они не готовы для использования в процессе производства. Факт готовности определяет само юрлицо. Однако это не означает, что объект НЗС можно сколь угодно долго держать в стадии незавершенного.

Особенно опасен в этом отношении этап опытной эксплуатации. Если на этом этапе не осуществляется необходимая доработка объекта (не продолжают вкладываться средства в доведение его технических характеристик до проектных), а в производстве продукции он систематически участвует, то безопаснее ввести его в состав основных средств и обложить налогом на имущество. В противном случае ИФНС может признать его объектом налогообложения, и суд с ней согласится (постановление Арбитражного суда Уральского округа № Ф09-9720).

Объекты, которые юрлицо строит самостоятельно, привлекая для этого заемные средства, будут иметь разную стоимость в бухгалтерском и налоговом учете в связи с разным учетом процентов. Важно сохранить эту разницу при вводе объекта в эксплуатацию. Обе стоимости по-своему важны: налоговая — для расчета амортизации, которая учтется при определении налога на прибыль, а бухгалтерская — для расчета налога на имущество, если не появится обязанности считать этот налог от кадастровой стоимости.

Сейчас в стране много земельных участков, предоставленных для жилищного строительства компаниям и гражданам, дома на которых так и не были построены или право собственности на них не было зарегистрировано. «Это не позволяет эффективно использовать земли населенных пунктов и приводит к выпадающим доходам бюджетов», — говорится в отзыве правительства.

Сейчас действующим законодательством предусмотрены два вида повышающих коэффициентов. Для владельцев земельных участков, которые приобретены компаниями и гражданами для жилищного строительства, налог исчисляется с коэффициентом 2 в течение трех лет строительства, начиная с даты регистрации прав на участок. «Если трехлетний период превышен, то налог умножается на коэффициент 4 вплоть до даты государственной регистрации прав на объект», — говорит Сергей Литвиненко, эксперт правового центра «Общественная Дума».

Законопроект изменит коэффициенты для многоквартирных домов. «Для жилых и многоквартирных домов общей площадью от 500 тысяч до 1 миллиона квадратных метров коэффициент 2 будет применяться в течение 10 лет. А для объектов площадью свыше 1 миллиона квадратных метров — в течение 15 лет», — пояснил Сергей Литвиненко.

Индивидуальную застройку изменения не затронут. За участки, на которых ведется такое строительство, собственники по-прежнему будут платить налог с учетом коэффициента 2 в течение 10 лет с даты оформления прав на участок и до регистрации готового объекта.

«При этом в случае готовности объекта раньше положенного срока налог за последние три года можно будет пересчитать в одинарном размере и вернуть излишне уплаченный», — говорит Наталия Юрченкова, юрист BGP Litigation.

15 лет — это срок, после которого начинает действовать максимальная ставка налога для владельца многоквартирного дома

Поправки также предусматривают сохранение коэффициентов на весь срок строительства капитальных объектов даже при смене собственников земельных участков, их разделе, выделе или объединении. «В настоящее время такого положения НК не предусматривает», — отмечает Наталия Юрченкова. Исключение составит переход участка к новому владельцу по наследству.

Освободят собственников земли и от штрафов за несвоевременное завершение строительства. Он составляет от 1 до 1,5 процента кадастровой стоимости земельного участка для граждан, но не менее 20 тысяч рублей, от 1,5 до 2 процентов — для должностных лиц, но не менее 50 тысяч рублей, и от 3 до 5 процентов, но не менее четырехсот тысяч рублей, — для компаний. Но при этом останутся в силе штрафы за нецелевое использование участка, если нарушения имеют место.

Двойное наказание за недострой планируется устранить: повышенный налог оставить, а штраф отменить

Отмена штрафов должна устранить двойное наказание, предусмотренное для тех, кто не достраивает свои дома вовремя. «За нецелевое использование участка сейчас платится штраф. При этом в период строительства налогоплательщик платит налог с повышающим коэффициентом», — напоминает Сергей Литвиненко. С принятием документа у владельцев участков останется один стимул для скорейшего завершения строительства — это повышенный налог.

Стоит отметить, что несколькими днями раньше законопроект с изменениями в те же статьи Налогового кодекса внесли депутаты законодательного собрания Хакасии. В своем варианте изменений они предлагали увеличить коэффициент до 5 для тех случаев, когда землевладельцы построили дома, но «забыли» их оформить.

При учете основных средств часто возникают вопросы типа: какое имущество можно отнести к основным средствам? Как учесть капитальные вложения в основные средства? ? Как не напутать учет со сроками регистрации основного средства? Каковы нюансы при реализации основных средств? Остановимся на спорных вопросах.

По каким условиям можно отнести объект к основным средствам?

Согласно бухгалтерского учета к основным средствам на основании п.4 ПБУ 6/01 можно отнести имущество, если:

1.Оно используется для производства продукции, выполнения работ, оказания услуг, либо для управления компанией.

2.Срок службы имущества более года.

3.Объект участвует в получении дохода.

4.В организации не предполагается перепродажа этого имущества.

Если имущество поступает в компанию с целью перепродажи, оно уже учитывается как товар на счете 41, а не на 01.

Как быть, если компания купила имущество для финансово-хозяйственной деятельности организации, а потом передумала и решила его продать? Перевести имущество со счета 01 на счет 41 не представляется возможным. Что делать? В такой ситуации имущество остается числиться на счете 01 с последующим начислением налога на имущество.

Если имущество не введено в эксплуатацию, оно не амортизируется. Факт составления акта приема – передачи основных средств по форме ОС-1 является подтверждением того, что имущество принято в состав основных средств. А, как известно, из основных средств имущество в товар не переводится. Во избежание завышения налога на имущество и занижения налога на прибыль лучше с целью использования основных средств определяться заранее.

Как учитывать незавершенное строительство при определении налога на имущество ?

При проверке налога на имущество налоговые инспекторы обращают на это внимание. Они считают, если имущество не эксплуатируется, но капитальные вложения в него вложены, нужно переводить объект в основное средство (счет 01) и начислять налог на имущество.

Основные средства, которые числятся на счете 08, т.е. еще не введенные в эксплуатацию, находятся под тщательным присмотром проверяющих.Ведь если имущество числится на счете 08, налог на имущество не начисляется, хотя в него осуществляются капитальные вложения. Такая ситуация может возникнуть при сдаче в аренду помещения, которое находится в процессе регистрации. Поскольку права собственности на него еще нет, разрешения от комиссии по строительству о вводе в эксплуатацию нет, то ввести его в эксплуатацию невозможно. Такие объекты зависают на счете 08. Пока нет документов – нет и начислений налога на имущество.

При судебном споре суд встает на защиту налогоплательщиков: пока регистрации нет, объект считается незавершенным строительством, он не готов к эксплуатации, поэтому его невозможно отнести к основным средствам (постановление ФАС Уральского округа № Ф09-1571/12 от 5 апреля 2012 г.). Когда объект завершен и получено разрешение на ввод в эксплуатацию от комиссии, объект нужно перевести на счет 01 (п. 41 и п.52 приказа Минфина России № 91н от 13.10.2003г.). В письме Минфина России № 03-05-05-01/95 от 6.12.2011г. чиновники согласились, что незавершенные капитальные вложения в основные средства не считаются объектом налогообложения по налогу на имущество организаций.

С 2011 года к незавершенным капитальным вложениям можно отнести еще не оформленные актами приемки-передачи основных средств или иными аналогичными документами следующие расходы:

1. на строительно-монтажные работы (СМР),

2. на приобретение зданий, оборудования, сооружений, транспортных средств, инструментов, инвентаря, и прочих материальных ценностей длительного пользования,

Согласно постановлению ФАС Московского округа № КА-А40/14221-10 от 24.11.2010г. судьями было принято решение, что объектом налога на имущество считается не любое используемое в процессе деятельности и приносящее прибыль имущество, а только то, которое числится на счете 01, т.е. признано в балансе основным средством. А если государственной регистрации на имущество нет, это факт того, что оно не может быть переведено в состав основных средств. Компания не имела оснований для перевода имущества в состав основных средств. Причиной явилось то обстоятельство, что до получения кадастрового плана на построенный объект компания не могла подать документы на государственную регистрацию права собственности по независящим от нее причинам. В связи с этим доначисление налога неправомерно, если налогоплательщик не смог подать документы на государственную регистрацию по объективным причинам.

Например, согласно п. 10 ст. 33 Федерального закона № 122-ФЗ от 21.07.1997г. до 1 января 2013 года организация не может предоставить документы на регистрацию основного средства до тех пор, пока не получит кадастровый паспорт на имущество.

Из вышесказанного следует, что, если цель компании — не уход от налога на имущество, если все работы выполнены, но комиссия по независящим от вас причинам не принимает объект, то имущество переводить на счет 01 пока не следует.

Какие документы могут это подтвердить? На основании письма Минфина России № 03-05-06-01/98 от 4.09.2007г. законодатели делают вывод: если при покупке объекта компания намеревается проводить в нем капитальные работы, то подтверждающими документами могут быть:

1. приказы о проведении реконструкции,

2. приказы и сметы на предполагаемые работы

3. заключенные договора с подрядчиками.

Эти документы — свидетельство того, что первоначальная стоимость основного средства пока не сформирована, капитальные вложения еще не закончены, поэтому основания для перевода объекта на счет 01 нет.

В Постановление ФАС Центрального округа № А-35-1973/2011 от 23.03.2012 говорится, что даже полученное разрешение на ввод в эксплуатацию построенного здания само по себе не может подтвердить готовность здания к эксплуатации.Если оно отсутствует, значит, комиссия не приняла объект, что свидетельствует о том, что необходимы какие-то доработки, которые не были заложены в смете, но они необходимы для эксплуатации помещения. В связи с этим такой объект основного средства остается на счете 08.

Когда все работы завершены, получено разрешение на ввод в эксплуатацию, компания обязана зарегистрировать право собственности на недвижимость. Документов, устанавливающие сроки регистрации, нет. Поэтому такое мероприятие может длиться долго.

Если компания не собирается сдавать документы на регистрацию недвижимости, она обязана перевести его со счета 08 на счет 01.

Как формировать первоначальную стоимость объекта в бухгалтерском учете?

Налоговики выступают за то, чтобы госпошлина включалась в первоначальную стоимость основного средства. Эта сумма невелика, но из-за нее могут возникнуть разногласия с налоговой инспекцией.

Когда все работы сданы, нужно оформить акт № ОС-1 и ввести основное средство в эксплуатацию. При этом объект переводится на счет 01. Нюанс вот в чем: компания еще не получила право собственности. Делаем вывод: компания учитывает объект на счете 01, а потом сдает документы на госрегистрацию. При этом ей нужно включить госпошлину в первоначальную стоимость объекта.

На самом деле делать это нет необходимости. Согласно письма Минфина России № 03-03-06/1/89 от 11.02.2011г. при ситуации, когда первоначальная стоимость объекта сформирована полностью, объект введен в эксплуатацию, а уплата госпошлины была произведена позже, она не меняет стоимости объекта основного средства.

Для налогового учета существуют другие правила. Для бухгалтерского учета важное значение имеет способность основного средства приносить доход, для налогового — факт наличия эксплуатации. Для определения налогов амортизация сможет включаться в затраты не ранее начала эксплуатации объекта и не ранее сдачи документов на государственную регистрацию (п.11 статьи 258 НК РФ).

На основании письма Минфина России № 03-03-06/1/96 от 14.02.2011 г. расходы по строительству объекта недвижимости в целях налогообложения прибыли учитываются в виде амортизации, начиная с первого числа месяца, следующего за месяцем ввода в эксплуатацию, но не ранее первого числа месяца, следующего за месяцем получения документального подтверждения факта подачи документов на госрегистрацию права собственности. Вывод напрашивается сам: чтобы не было различий между бухгалтерским и налоговым учетом недвижимость лучше вводить в эксплуатацию в том же месяце, когда вы подаете документы на госрегистрацию.

Каковы нюансы при реализации основных средств?

При продаже недвижимости налоговые инспекторы согласно письма ФНС России № КЕ-4-3/[email protected] от 31.03.2011 г. рекомендуют организациям использовать счет 45 «Товары отгруженные». При этом продающая сторона списывает недвижимость, на которую имеет госрегистрацию, с бухгалтерского учета в момент фактического выбытия. При этом у продавца прекращается уплата налога на имущество, а у покупателя возникает обязанность принять на учет объект недвижимости, ввести его в эксплуатацию на счет 01 и начать платить налог.

В налоговом учете доход от реализации считается на дату отгрузки. Возникает вопрос: как отражать доходы при продаже объекта недвижимости – на дату отгрузки или на дату регистрации?

По мнению налоговиков доходы нужно отражать на дату отгрузки (дата подписания акта приема-передачи недвижимости). В бухгалтерском учете доходы от реализации отражаются только после регистрации. Как сделать бухгалтерский и налоговый учет одинаковыми? Обычно бухгалтера делают учет одинаковым, чтобы проще было объяснять ситуацию не только налоговикам, но и учредителям.

При этом возникнет искажение отчетности. На налог на прибыль это не влияет. А вот за несвоевременное отражение операций на счетах бухгалтерского учета может быть наложен штраф по статье 120 НК РФ.

Бесплатная книга

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Налог является региональным. То есть рассчитывается в индивидуальном порядке не только для каждого объекта НЗС, но и для каждого региона, на территории которого есть объекты НЗС.

Если ранее налоговая ставка для объектов незавершенного строительства рассчитывалась, исходя из инвентаризационной стоимости постройки на момент начала текущего года, то теперь в формуле расчета налоговой ставки будет фигурировать кадастровая стоимость объекта вместо инвентаризационной стоимости. Размер налога для объектов незавершенного строительства всегда будет меньше имущественного налога на фактический объект недвижимого имущества. Кадастровая стоимость объектов НЗС Кадастровая стоимость объектов незавершенного строительства не совпадает с их фактической рыночной стоимостью. Как правило, эта сумма имеет меньший размер.

Налог на имущество — объект незавершенного строительства

НК РФ О зависимости предельных ставок по налогу на имущество, определенных по инвентаризационной стоимости, от стоимости объекта п. 1 ст. 407 НК РФ О льготах по имущественному налогу на объекты незавершенного строительства п. 2 ст. 52 НК РФ О получении физическими лицами уведомления об уплате имущественного налога за 30 дней до наступления срока платежа п. 3 ст. 408 НК РФ Об уплате налога соразмерно долям или поровну всеми собственниками объекта незавершенного строительства при оформлении долевой или общей собственности соответственно Типичные ошибки Ошибка №1: Недостроенное здание не числится на балансе предприятия как основное средство, налог на имущество в отношении него не перечисляется в бюджет, однако оно регулярно используется в производственном процессе.

Чтобы проблем не возникало, нужно периодически доказывать, что на данном этапе завершения строительства продолжают осуществляться вложения денег с целью довести сооружение до максимальной схожести с проектными решениями по тех. характеристикам. При этом лучше, чтобы постройка не участвовала в работе организации. Если же она эксплуатируется, придется обозначить ее в балансе как основное средство и облагать ее налогом, потому что ФНС будет признана правой в ходе судебного разбирательства, если после выявления нарушений решит отстаивать свою правоту в суде.

Налог на незавершенное строительство для физических лиц Имущественный налог на незаконченные постройки физических лиц (и предпринимателей) должен уплачиваться в бюджет, причем физлица начали перечислять суммы средств в счет его оплаты только с 2015г.

Каков критерий принадлежности нежилых зданий (части этих зданий) к коммерческим? И возможно ли в случае изменения категории пересчитывать налоги задним числом? Объектом налогообложения налогом на имущество физических лиц в соответствии со статьей 401 Кодекса признается расположенное в пределах муниципального образования (города федерального значения Москвы, Санкт-Петербурга или Севастополя) следующее имущество:

- жилой дом;

- гараж, машино-место;

- единый недвижимый комплекс;

- иные здание, строение, сооружение, помещение.

Согласно статье 406 Кодекса налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

- участники боев и военнослужащие со стажем более 20 лет;

- члены семей гос. и военнослужащих, погибших на службе;

- граждане, обучавшиеся на творческие специальности и эксплуатирующие помещения в творческих целях;

- люди пенсионного возраста;

- физлица, владеющие хозяйственными постройками до 50 м2.

- Налоговая ставка по объектам незавершенного строительства В таблице рассмотрена налоговая ставка: Объект налогообложения Ставка налога (%) Когда ставка утверждается исходя из проведенной кадастровой оценки, она находится под влиянием стоимости и назначения незаконченной постройки: Недостроенное жилищное помещение 0,1 Незаконченные торговые, деловые центры и недвижимость высокой стоимости (от 300 млн.) 2 Прочие постройки 0,5 Налоговые ставки, обозначенные исходя из инвентаризационной стоимости, зависят от цены на недвижимость до 300 тыс.

Кадастровая оценка: сидите и не рыпайтесь!

То есть территориальные налоговые органы направляют уведомление об обязательной уплате налога за НЗС по месту нахождения объекта на имя лица, на которого зарегистрирован данный объект. Если сумма налога менее 100 рублей, то ФНС не направляет уведомление.

Расчет налога на имущество по объектам незавершенного строительства

То есть налог в таком случае уплачивать не нужно. Исчисление суммы налога Местные налоговые органы в каждом регионе занимаются исчислением налогов по объектам незавершенного строительства индивидуально в отношении каждого объекта.

Этот расчет происходит в конце каждого года. По каждому объекту происходит его оценка и выявление кадастровой стоимости, от полученной суммы происходит исчисление налоговой ставки в процентном соотношении. Некоторые объекты незавершенного строительства находятся в общей долевой собственности, то есть у объекта одновременно несколько владельцев, каждому из которых принадлежит конкретная доля от этого объекта.

Стоит ли регестрировать объект незавершенного строительства?

Но не стоит думать, что можно избежать уплаты имущественного налога, оставляя объект в стадии завершения на протяжении слишком долгого периода времени.

Кадастровый учет объекта незавершенного строительства (онс)

Остальные ответы звучат так: Многие будут не согласны с кадастровой оценкой имущества, особенно имущества «не первой свежести» (хрущевки). Возможно ли будет проверить, каким образом и из каких показателей кадастровые службы вывели стоимость конкретной квартиры? Кадастровую стоимость недвижимого имущества можно узнать на Портале услуг Федеральной службы государственной регистрации, кадастра и картографии (Росреестра), в разделе «Справочная информация по объектам недвижимости в режиме online». Статьей 24.18 Закона №135-ФЗ от 29.07.1998 установлено, что результаты определения кадастровой стоимости могут быть оспорены физическим лицом в суде или в досудебном порядке – на комиссии по рассмотрению споров о результатах определения кадастровой стоимости при условии.

Такая комиссия может быть создана при Управлении Росреестра в соответствующем регионе.

Незавершенное строительство. проблемы и их решение

- цена, определенная с целью налогообложения, будет иметь значение при вычислении затрат на амортизацию (пригодится в дальнейшем для учета налога на прибыль);

- цена, обозначенная бухгалтером, будет играть роль при вычислении имущественного налога (если только его не придется рассчитывать на основании кадастровой стоимости).

Как уже было сказано, этап опытной эксплуатации также не считается за использования объектов в ходе производства, однако слишком затягивать этот процесс не безопасно — можно получить претензии со стороны налоговых органов.

Комментарий: Имущественные льготы в отношении недостроенных зданий не распространяются на постройки стоимостью более трехсот млн и на помещения, используемые в ходе предпринимательской деятельности. Ошибка №3: Заполнение заявления в налоговой на предоставление льготы по налогу на имущество позже 1 ноября того года, налог за который уже должен быть начислен.

В данной статье мы рассмотрим налог на имущество объекта незавершенного строительства. Узнаем о налоге для физических и юридических лиц и разберемся с нормативными актами. Незавершенным строительством в целях обложения налогом признаются сооружения, в отношении которых продолжаются строительные работы, и которые могут быть:

- временно не достраиваемыми;

- законсервированными;

- на этапе экспериментального использования;

- прекращенным.

Главное при отнесении недвижимости к незаконченной — это тот факт, что окончательно не обозначена ее цена, и она не может пока быть эксплуатируемой в целях, запланированных при ее сооружении.

На такие постройки может начисляться имущественный налог, обязательный к уплате физическими лицами и ООО.

Налог на имущество физлиц: объекты незавершенного строительства

Обязанность по уплате налога на имущество физических лиц возникает при одновременном соблюдении как минимум трех условий. Так, имеющееся имущество признается объектом налогообложения, физлицо владеет им на праве собственности и из инспекции получено уведомление об уплате в отношении данного имущества налога. В то же время на законодательном уровне введена дополнительная обязанность для физлиц в случае, если они столкнутся с тем, что в полученном уведомлении не указано принадлежащее им имущество, уведомить об этом налоговую инспекцию. Проблема в том, что среди объектов налогообложения налогом на имущество физлиц с 1 января 2015 г. значатся и объекты незавершенного строительства. Нужно ли о них информировать налоговиков и как вообще происходит налогообложение подобных «недостроев»?

С 1 января 2015 г. порядок исчисления и уплаты налога на имущество физических лиц на территории РФ регулируется гл. 32 Налогового кодекса (далее — Кодекс). Исчисление налога на основании ст. 408 Кодекса, как и прежде, осуществляется налоговым органом.

При этом уплата налога производится налогоплательщиками на основании налоговых уведомлений, которые направляются налогоплательщикам налоговыми органами по окончании налогового периода, то есть года. За 2015 г. налог нужно уплатить не позднее 1 декабря 2016 г. (ст. 409 НК).

В то же время перечень объектов налогообложения с начала минувшего года значительно расширен. К таковым в соответствии с п. 1 ст.

Налог на имущество на объект незавершенного строительства в 2018

401 Кодекса относится расположенное в пределах муниципального образования (города федерального значения Москвы, Санкт-Петербурга или Севастополя) следующее имущество:

- жилой дом. При этом для целей налогообложения к жилым домам относятся также жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства;

- жилое помещение (квартира, комната);

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здания, строения, сооружения, помещения.

Разрешите сообщить

Больше всего вопросов возникает касательно такого объекта налогообложения, как «объект незавершенного строительства». В понимании многих граждан это просто какой-то недострой. И тогда вообще непонятно, как в отношении его нужно платить налог.

Ситуация становится еще более проблемной, если учесть, что согласно п. 2.1 ст. 23 Кодекса по налогам, уплачиваемым на основании налоговых уведомлений, физлица обязаны сообщать о наличии у них объектов недвижимого имущества, признаваемых объектами налогообложения по соответствующим налогам, в инспекцию по месту жительства или по месту нахождения такого имущества. Такая обязанность возникает в случае, если по тем или иным причинам уведомление из налогового органа получено не было или же в нем отсутствовал тот или иной объект недвижимости.

При этом к названному сообщению нужно приложить копии правоустанавливающих документов на «потерянные» объекты или документы, подтверждающие госрегистрацию ТС, о существовании которых налоговики также оказались, что называется, не осведомлены.

Юридические тонкости

Итак, если мы говорим об объекте незавершенного строительства, то для простого обывателя перед глазами встает картинка — некий недостроенный объект. Кстати говоря, многие «физики» на своих дачах годами, а то и десятилетиями что-то строят и никак не достроят. Означает ли это, что все они «попали» на налог на имущество? В этом вопросе как раз и нужно разбираться.

Начнем с того, что согласно ст. 400 Кодекса плательщиками налога на имущество признаются физлица, владеющие правом собственности на имущество, признаваемое объектом налогообложения в соответствии со ст. 401 Кодекса. При этом в силу положений ст. 130 Гражданского кодекса объекты незавершенного строительства отнесены к недвижимым вещам, права на которые подлежат госрегистрации.

А ст. 25 Закона от 21 июля 1997 г. N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» закреплено, что право собственности на объект незавершенного строительства регистрируется на основании документов, подтверждающих право собственности (право пользования) на земельный участок, на котором размещен этот объект, а также на основании разрешения на строительство и документов, содержащих описание объекта незавершенного строительства. Причем переход права собственности на «незавершенку» также подлежит госрегистрации в установленном на то порядке.

Ну и, наконец, если учесть, что согласно ст. 219 ГК право собственности на здания, сооружения и другое вновь создаваемое недвижимое имущество, подлежащее государственной регистрации, возникает с момента такой регистрации, то выходит, что именно с этого момента и появляется объект налогообложения налогом на имущество физлиц. Иными словами, если права на «незавершенку» не зарегистрированы, то и объект налогообложения как таковой отсутствует. А это означает, что у физлица в отношении этого объекта не возникает обязанность уплачивать налог и сообщать о его существовании налоговикам не нужно.

Зарегистрированный недострой

На практике необходимость зарегистрировать права на объект незавершенного строительства возникает в случае, если его предполагается продать. При таких обстоятельствах с момента госрегистрации права собственности налог на имущество в отношении его платить уже придется. И сумму налога налоговики уже определят самостоятельно на основании информации, которая к ним поступит из госреестра. Здесь важно учитывать два момента.

Во-первых, согласно п. 5 ст. 408 Кодекса в случае возникновения (прекращения) у налогоплательщика в течение налогового периода права собственности на имущество исчисление суммы налога в отношении данного имущества производится с учетом специального коэффициента. Таковой определяется как отношение числа полных месяцев, в течение которых это имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде. При этом если возникновение права собственности на имущество произошло до 15-го числа соответствующего месяца включительно или прекращение права собственности на имущество произошло после 15-го числа соответствующего месяца, то такой месяц принимается за полный. Если же право на имущество возникло после 15-го числа соответствующего месяца или прекратилось до 15-го числа соответствующего месяца включительно, то месяц возникновения (прекращения) указанного права не учитывается при исчислении налога.

Во-вторых, в пп. 15 п. 1 ст.

407 Кодекса предусмотрено право физических лиц, владеющих хозяйственными строениями или сооружениями, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства, заявить право на налоговую льготу. Она предоставляется в размере подлежащей уплате суммы налога в отношении названных объектов при условии, что они принадлежат физлицу на праве собственности и не используются им в предпринимательской деятельности. Однако… данная льгота к объектам незавершенного строительства не имеет никакого отношения. Как разъяснили представители ФНС в Письме от 3 марта 2016 г. N БС-4-11/[email protected], хозяйственные строения и сооружения представляют собой результат завершенного строительства. Соответственно, в отношении «недостроев» указанная льгота не применяется.

Источник: belprim.ru

Как рассчитать налог на имущество по кадастровой стоимости?

С 2019 года повсеместно начала использоваться кадастровая стоимость для расчёта налога на имущество. Плательщиками являются как физические, так и юридические лица, которые обладают налогооблагаемым имуществом. Детально разберём изменения в действующем законодательстве и тонкости расчёта налоговой нагрузки через результаты кадастровой оценки.

Изменения по налогу на имущество

С началом 2019 года в систему обложения имущественным налогом внесён ряд существенных изменений, вводимых в действие №302-ФЗ от 3 августа 2018 года.

Список изменений выглядит следующим образом:

- налог на собственность организаций берётся исключительно по кадастровой стоимости;

- движимое имущество компаний больше не участвует в налогообложении (уплатить нужно лишь за 2018 год по определённым видам движимого имущества, поставленного на учёт в 2018);

- организации сдают квартальную и годовую отчётность по новой форме;

- юридические лица сдают отчётность по месту расположения принадлежащей им недвижимости (особо крупные организации продолжают предоставлять отчётность по месту учёта);

- база исчисления налога устанавливается индивидуально для каждого объекта.

Собственность, которая не причислена к категории недвижимости, сразу переносится в разряд движимого имущества. Им станут даже ценные бумаги. Недвижимым считается имущество, которое невозможно переместить без сопутствующего существенного ущерба. Таковым можно назвать:

- земельные участки;

- культурные сооружения;

- здания, незавершённое строительство;

- помещения любого типа;

- части зданий, применяемые для парковки автомобилей (если границы описаны в требуемом порядке).

ФНС определила, что основанием для переноса собственности в разряд недвижимости может стать выполнение одного из следующих условий:

- в ЕГРН присутствует запись об объекте;

- записи в ЕГРН нет, но есть основания, указывающие на неразрывную связь объекта с землёй под ним и на невозможность его перемещения без критического урона конструкции.

Если представленные выше условия не выполнены, то налог за объект платить не придётся.

Налог для юридических лиц

Юридические лица платят за официально зарегистрированное имущество, причисленное к основным средствам.

База налогообложения

Основными средствами можно признать объекты, которые:

- будут использованы в процессе производства, сданы в аренду или применены в управленческих целях;

- будут применяться более 1 года;

- не будут проданы для получения прибыли;

- способны приносить доход.

Такие объекты отражаются на счёте 01 и будут облагаться даже при условии, что не находятся в исключительном пользовании плательщика. Жильё, которое не может быть названо основным средством, тем не менее также подлежит налогообложению.

Порядок выплаты определяет, что в налоговую базу войдут основные средства, принадлежащие юридическому лицу. При этом введение в эксплуатацию и регистрация прав значения не имеет – важно лишь то, что объект уже переведён на счёт 01 (за средства, переданные по концессионному соглашению, платить нужно в любом случае).

Льготы

Статья 381 НК РФ устанавливает перечень объектов, освобождаемых от налогообложения:

- имущество фирм, входящих в свободную экономическую зону или относящихся к системе религиозных и уголовно-исполнительных институтов;

- объекты юридических компаний, научных центров государственного характера и т.п.;

- полный перечень движимого имущества.

При желании каждый конкретный регион может расширить список льгот и снизить налоговые ставки, поэтому нужно отслеживать данные на официальном сайте ФНС.

Отчётность

Авансы сопровождаются отчётами, подготавливаемыми за каждый квартал, а итоговые по году – декларацией. Усовершенствованные формы деклараций для юридических лиц предусматривают отмену налога на движимые объекты и позволяют определить сумму даже с учётом того, что величина стоимости по кадастру изменится вследствие влияния различных причин.

Декларацию за 2018 год нужно сдать не позднее 01.04.2019. Квартальные отчёты сдают в течение 30 дней с момента закрытия отчётного периода:

- за I квартал – до 30 апреля;

- за II квартал – до 30 июля;

- за III квартал – до 30 октября.

Регионы по своему усмотрению могут изменять сроки уплаты и передачи отчётности, в связи с чем рекомендуется проверять условия для своего региона отдельно. Как авансовые платежи, так и окончательный налог выплачивается по месту расположения недвижимых объектов. Отчётность сдаётся аналогично. Компании, уклонившиеся от уведомления налогового органа об имеющейся недвижимости, будут оштрафованы на 20% от суммы неуплаченного налога.

Порядок расчёта

Несмотря на то, что за физлица ФНС определит налог самостоятельно (и вышлет соответствующее уведомление), юридические лица обязаны сделать это своими силами.

- Определить состав налогооблагаемого имущества.

- Проверить, есть ли основание для освобождения от уплаты (как в федеральном, так и в региональном законодательстве).

- Высчитать базу налогообложения.

- Узнать налоговые ставки, принятые в конкретном регионе.

- Определить сумму, подлежащую перечислению в бюджет.

Отдельные подразделения одной фирмы обязаны оплатить налог по месту своей регистрации. В случае, если принадлежащая подразделению недвижимость физически находится в другом месте, то ставка берётся по условиям региона, на территории которого объект фактически расположен.

Как уже было отмечено, с 2019 года страна переводится на уплату налога по кадастровой стоимости. Государство публикует перечень имущества, налог по которому уплачивается новым методом. Если какая-либо собственность организации отсутствует в данном списке, то можно не переходить на новую схему.

Узнать кадастровую стоимость объекта можно в подразделении Росреестра. Если во владении находился лишь часть сооружения, то стоимость нужно определить соразмерно доле. Если регион предусматривает выплату ежеквартальных авансов, то квартальная выплата будет равна 25% от полной суммы налога.

Расчёт по кадастровой стоимости в отношении авансовых выплат осуществляется по следующей формуле: Налог на имущество = Кадастровая стоимость × ¼ Ставки налога. Ставку определит регион, поскольку данная форма налога находится в его ведении. Вполне возможно, что государство исключит некоторые объекты из списка облагаемых по кадастровой стоимости – в таком случае компаниям придётся пересчитать налог по старым правилам.

Новый порядок привёл к возникновению конфликтов между кадастровыми службами и налогоплательщиками. Закон устанавливает, что переоценку имущества можно проводить не более 1 раза в 3 года.

Оценка может измениться по следующим причинам:

- сведения, оказывающие влияние на результаты оценки, были поданы неверно;

- информация о стоимости указана с ошибками;

- в учёт были взяты данные, которые не должны рассматриваться при определении кадастровой стоимости;

- объект находится в аварийном состоянии, однако это не было учтено.

Юридические лица могут обжаловать результаты в комиссии по кадастровым спорам. Для этого нужно предоставить доказательства того, что при оценке был допущен ряд серьёзных ошибок.

Налог для физических лиц

2019 год принёс ряд специфических изменений конкретно для физических лиц. Они кроются в следующем:

- постепенный рост ставки и стандартизация порядка её использования;

- перемены в составе базы налогообложения;

- предоставление вычетов на определённые категории недвижимости;

- возможность оспаривания результатов кадастровой оценки имущества;

- дополнение перечня льготных категорий.

В 2019 году ещё можно будет воспользоваться способом определения нагрузки, учитывающим инвентаризационную стоимость.

Налоговая база

Обязанность по выплате налога на имущество ложится на физлица, во владении которых имеются следующие объекты:

- частный дом, квартира, комната или доля;

- дом, находящийся на стадии строительства;

- сооружение, в котором есть подходящие для проживания помещения;

- гараж или отдельное парковочное место;

- здания площадью до 50 м², возведённые на земле, которая отведена под строительство или выращивание растений (дачные и садовые домики);

- иные помещения, сооружения и строения.

Налог на данные виды недвижимости уплачивается ежегодно.

Льготные категории

Государство предоставляет льготы следующим категориям граждан:

- пенсионеры;

- Герои Советского Союза, Герои РФ, лица, награжденные орденом Славы трех степеней;

- участники ВОВ;

- инвалиды 1 и 2 группы;

- инвалиды с детства, дети-инвалиды;

- супруги и родители гражданина, погибшего во время несения службы;

- физические лица, получившие или перенесшие лучевую болезнь;

- военные.

При необходимости регион может самостоятельно ввести льготу для желаемых категорий. Гражданин, относящийся ко льготной группе, наделяется правом не выплачивать налог по одному объекту в каждой из категории. К примеру, военнослужащий, имеющий в собственности комнату, 3 гаража и дачу, может не платить за один из трёх гаражей.

Снижение кадастровой стоимости

Законодательство способствует тому, чтобы кадастровая стоимость была оценена максимально объективно. При обнаружении несоответствий граждане могут заявить в Росреестр просьбу исправить ошибку и провести перерасчёт.

Для удовлетворения прошения нужно собрать и подать в суд следующие документы:

- подготовленное заявление;

- справку о кадастровой стоимости, оцененной с ошибками;

- нотариально заверенные копии документов о праве владения объектом налогообложения;

- доказательства ошибочности проведённой оценки;

- отчёт о независимой оценке;

- квитанция об уплате госпошлины, величина которой составляет 300 рублей.

Интересы гражданина может представить юрист, которому нужно выдать доверенность. Госпошлину и стоимость работ по независимой оценке, оплаченные самим гражданином, обязательно компенсируют, но только тогда, когда судебный иск будет удовлетворён. Успех приведёт к изменению кадастровой стоимости и перерасчёту суммы налога с учётом новых данных.

В качестве примера рассмотрим простую ситуацию: кадастр гласит, что стоимость квартиры составляет 6 млн. рублей, в то время как рыночная цена равна 4 млн. Гражданин провёл независимую оценку, за которую заплатил 3 тыс. рублей, а также потратился на госпошлину. В качестве экономии при удовлетворении требований выступит сниженный платёж по налогу. Итак, при стоимости в 6 млн. гражданин платил по ставке 0,1% 6 тыс. рублей в год, а по новой цене в 4 млн. – 4 тыс. Экономия в 2 тысячи позволит окупить затраты на переоценку уже на второй год.

Сведения в кадастре изменят сразу после того, как судебное постановление вступит в силу. Обычно на это уходит 8-10 дней с момента вынесения решения.

Порядок расчёта

С учётом нововведений, предусматривающих использование кадастровой стоимости в качестве базы налогообложения, ставка равняется 0,1% от стоимости по кадастру. Регион, в котором расположено имущество, имеет право повысить ставку максимум на 0,2 либо же вовсе отменить налог.

Налогооблагаемая база пересчитывается по площади. При этом из площади комнаты или доли в жилье вычтут 10 м², из квартиры – 20 м², а из частного дома – 50 м²; в отношении единого недвижимого комплекса, в состав которого входит хотя бы один жилой дом, кадастровая стоимость учитывается за вычетом 1 миллиона рублей. С 2019 вычет стал применяться к долям и комнатам. При этом вычет относится исключительно к одному виду недвижимости – за остальные придётся платить полную сумму. Если площадь налогооблагаемого объекта ниже, чем положенный вычет, то платить не придётся вовсе.

В общем виде налоговые ставки выглядят следующим образом:

- 0,1% – за жилые помещения (состав описан ранее); за недвижимый комплекс с жилыми помещениями; за парковочное место или гараж; за постройки площадью до 50 м², стоящие на земле под садоводство или ИЖС.

- 2% – за торговый центр и административное сооружение; за коммерческую недвижимость, предназначенную для торговли, обустройства офисов и мест общественного питания, оказания иных услуг; за имущество, цена которого превышает 300 млн. рублей.

- 0,5% – объекты, не относящиеся ни к одной из вышеописанных категорий.

Определённые регионы решили регулировать ставку налога в прямой зависимости от стоимости недвижимости. Так, по Москве при стоимости объекта от 10 до 20 миллионов рублей ставка налога составит 0,15%, до 50 – 0,2%, и выше 50 млн. руб. – 0,3%. За апартаменты площадью до 150 м² налог рассчитают по ставке в 0,5% и дополнительно прибавят 2% за превышение установленного лимита.

Пример расчёта

Простой пример расчёта налога по кадастровой стоимости: в собственности гражданина имеется комната площадью 25 м², а средняя стоимость 1 м² по кадастру 50 000 рублей. Расчёт ведётся по ставке 0,1%, поскольку регион не повышал её. Рассчитывают налог на квартиру по кадастровой стоимости.

В результате положенного по закону вычета 10 м² налогообложению будет подлежать лишь 15 оставшихся квадратных метров, а сумма к уплате составит 15 × 50000 × 0,1% = 1750 рублей. Если бы площадь комнаты составила 9 м2, то платить не пришлось бы.

Порядок уплаты

Физические лица не обязаны самостоятельно рассчитывать налоговую нагрузку по имеющемуся в распоряжении имуществу. ФНС выполняет рассылку гражданам с уведомлением о величине высчитанного налога и с просьбой уплатить сумму в принятый законом срок. Уведомления присылают в середине года, но не позже, чем за 30 дней до конечного срока выплаты. Ознакомиться с сообщением можно и в личном кабинете на сайте ФНС. Кроме того, с 2018 года уведомление присылается исключительно в электронной форме (если налогоплательщик зарегистрирован на сайте).

Иногда уведомление от ФНС не доходит до собственника, в результате чего он ошибочно полагает, что освобождён от уплаты налога. Подобный подход приведёт к начислению штрафов за нарушение сроков оплаты.

№ 52-ФЗ гласит, что при отсутствии уведомления владелец имущества должен самостоятельно обратиться в ФНС и проинформировать сотрудников о наличии налогооблагаемого объекта. Сделать это нужно до 31 декабря года, следующего за налоговым периодом. К уведомлению следует приложить документы о праве собственности.

Имущественный налог находится в ведении региона, а оплатить его нужно до 1 декабря. Нарушение сроков приведёт к начислению пени в размере трёхсотой части от ставки рефинансирования ЦБ ежедневно (Кол-во дней × СРЦБ × 1/300). Помимо этого, налоговый орган может удержать задолженность с з/п гражданина путём обращения к работодателю.

Итоги

Подведём некоторые итоги касательно полученной информации:

- К 2020 году каждый субъект должен перейти на расчёт налога по кадастровой стоимости.

- Налогоплательщиками являются физические и юридические лица.

- Существует список льготных категорий, освобождаемых от уплаты. Регион может корректировать перечень.

- Ставка может быть изменена по воле субъекта.

- Граждане могут претендовать на вычет по налогу, который применяется к площади объекта налогообложения.

- Юридические лица обязаны самостоятельно исчислять налог и подавать отчётность с декларацией. За граждан эту обязанность выполняет ФНС.

- Отсутствие уведомления о необходимости уплаты не освобождает от соблюдения обязанностей налогоплательщика.

Стандартизация способа выполнения кадастровой оценки позволяет снизить вероятность возникновения ошибок. Использование новых правил расчёта налога на недвижимость увеличит налоговую нагрузку на граждан, однако рост ставок на дорогостоящее имущество позволит пополнить бюджет региона и страны.

Источник: walaw.ru

Правила уплаты налога на имущество по кадастровой стоимости

Последние поправки в налоговое законодательство наводят на мысль о полном реформировании этой сферы.

Того требует сложная экономическая ситуация в стране и стремление увеличить бюджетные поступления. Правительство идет по пути ужесточения собираемости обязательных платежей, поднимает налоговые ставки. И тут проще всего «прижать» владельцев недвижимости.

Правила оплаты для юридических и физических лиц

Имущественный налог находится в ведении регионов. В 2019 году, до 1 декабря, вносятся платежи за период-2018.

Физические лица

Заплатить налог придется любому человеку, в чьей собственности есть недвижимость, указанная в ст.401 НК.

Базой начисления признается кадастровая оценка по ЕГРН (ст. 403 гл.32). Обязательно учитываются законные пути уменьшения платежной суммы.

Юридические лица

Организации и предприятия всех форм также платят налоги. Все основные моменты этого отражает глава 30 НК.

Чтобы недвижимость попала в поле зрения налоговиков, требуются всего два условия:

А вот способ имущественного обладания у предприятия куда больше, чем у гражданина, начиная с привычной собственности и заканчивая непонятными порою для обывателя вариантами:

- временным владением/распоряжением;

- доверительным управлением, концессией;

- и другими.

В целом налоговая система для юридических лиц значительно сложнее, чем «гражданские» правила. До настоящего времени многие объекты юридических собственников облагаются налогами по среднегодовой оценке.

Кадастр применим для следующего имущества:

- административно-управленческие комплексы, торговые сооружения;

- нежилые помещения с использованием под офисы, общепит или бытовое обслуживание;

- недвижимость иностранных предприятий, работающих в РФ без представительств;

- не балансовые жилые помещения (то же служебное жилье, к примеру).

Налоговая ставка имущественных платежей из кадастрового расчета находится в ведении местных органов власти, которые определяют точное значение ставки, согласно ст. 380.

Изменения в законодательной базе по данному вопросу

Громкие изменения определил ФЗ № 284 от 04.10.14 о дополнении Налогового Кодекса главою 32 «Налог на имущество физических лиц». В соответствие с п.1 ст.402 инвентаризационная оценка для исчисления недвижимости заменяется на кадастровую стоимость объекта. Фактически можно говорить о совершенно новом налоге на недвижимость.

Соответствующие поправки в законодательство начали действие 01.01.15. Тот год стал экспериментальной площадкой по отработке новых положений. Платежки за налоговый период-2015, обсчитанные по кадастровому принципу, собственники получили в 2016 г.

Для нивелирования недовольства граждан и более мягкого перехода к жесткой схеме «удовольствие» от роста налогов растянули во времени до 2020 года:

- в предстоящие 5 лет ставки растут за каждый год на 20%;

- применяются понижающие коэффициенты;

- регионы подключаются поэтапно в зависимости от экономической обоснованности реформ (то бишь, платежеспособности населения и числа бюджетных «дыр»).

Основные направления ФЗ № 335, принятого в ноябре прошлого года, удивили тем количеством изменений, которые коснулись налогов на имущество. Довольно неприятным сюрпризом для многих явилось налогообложение для категорий лиц, выступающих плательщиками ЕНДС с 1 января 2018 года. Правило действует и в 2019 году. Если до этого момента перечисление было обязательным для организаций, работающих по общему режиму отчислений, ЕНДВ, УСН и по патентной форме, то теперь нововведения коснулись и производителей товаров сельскохозяйственной группы.

В то время как для организаций налог стал обязателен только на имущественные объекты, облагаемые кадастровой стоимостью, для тех, кто относится к категории плательщика НДС – он введен абсолютно по всем формам имущества, как движимого, так и недвижимого.

С этого года налоговая нагрузка вырастет не только в области ввода НДС, но и вводе бюджетных отчислений на все основные средства, не имеющие прямого отношения к сельскохозяйственной сфере.

Кроме того, новый закон регламентирует, что физические лица теперь будут отчислять 0,1% от кадастровой стоимости недвижимого имущества.

Ставки

Определены следующие величины:

| До 10 000 000 | 0,1 |

| От 10 000 000 до 20 000 000 | 0,15 |

| От 20 000 000 до 50 000 000 | 0,25 |

| От 50 000 000 до 300 000 000 | 0,35 |

| От 300 000 000 | 3 |

| гаражи/машино-места | 0,1 |

| частное незавершенное строительство | 0,3 |

| прочая недвижимость | 0,5 |

По замыслу тяготы новой системы в первую очередь почувствуют владельцы дорогостоящей элитной недвижимости. Повышение для собственников строений среднего класса и эконом не столь значительны.

Так считается. Однако на первом ценовом уровне самый широкий диапазон социальной принадлежности людей. В трехкомнатной квартире могут проживать многодетная малообеспеченная семья, а в «однушке» – не требовательный к условиям бизнесмен.

Отметим, что приведенные в таблице ставки являются базовыми для регионов. На местах законотворческая власть вправе их изменять.

Как и ранее, в текущем году ставки увеличены в основном для собственников дорогостоящих объектов недвижимости, остальные категории владельцев жилья повышение практически не коснулось.

Виды объектов недвижимости

До изменений мы все платили налог за четыре категории «недвижки»:

Поскольку в последние годы в собственности граждан обозначились абсолютно новые формы владений, привычный список пополнился следующим имуществом (ст. 401):

- машиноместа;

- дачи и подобные им постройки на участке;

- объекты недостроя;

- единый недвижимый комплекс (ЕНК) – включает несколько построек, объединенных технологически и по расположению в одну систему правоустанавливающими документами собственника (ст. 133.1 ГК РФ).

Регионы применения

Для граждан

В настоящее время большинство регионов перешло на новую налоговую схему – 61 субъект.

Процесс реформирования происходил так:

- С 2015 года схема запущена в качестве «пилотного» проекта в 28 регионах страны. Список «первопроходцев» открыли Бурятия, Ингушетия, респ. Коми, Забайкальский край, Удмуртия, Татарстан, г. Москва и некоторые другие регионы страны с приемлемым качеством жизни населения.

- На следующий год налоги по кадастру начали взимать еще в 21 субъекте. В 2017 году реформы пришли в Оренбуржье, Адыгею, в Карелию, в Астраханскую, Мурманскую, Орловскую и Тамбовскую области, в Еврейскую область и Чукотскую автономию.

- В 2019 году актуально действие программы в 57 регионах РФ. Список пополнил ряд крупных промышленных областей, где качество жизни населения на порядок выше.

Для юридических собственников

Здесь изменения не столь стремительны: в регионах не торопятся применять законодательные новшества.

Кадастровая стоимость для административных объектов, торговых и деловых центров по налоговым периодам применяется следующим образом:

- 2015 – ввели 29 регионов;

- 2016 – подключились 19 субъектов;

- 2017 – список дополнили 8 местностей;

- 2018 – список субъектов федерации, где изменения, принятые на законодательном уровне, вступили в силу и активно применяются, составляет 64 региона, что в 2,5 раза больше, чем в 2015.

Предоставление льгот и вычетов

В «бочке дегтя» есть «капля меда» – инициаторы новой схемы налога сохранили применяемые налоговые преференции.

Налогоплательщикам по-прежнему предоставляется возможность уменьшить налоговые расходы, а то и вовсе не платить.

Категории льготников

Статья 407 НК определяет круг лиц, полностью освобожденных от имущественных платежей.

В списке льготников:

-

всех категорий; ;

- инвалиды детства;

- граждане, пострадавшие от радиации после различных аварий на гражданских объектах;

- лица, принимавшие участие в термоядерных испытаниях особого риска;

- ликвидаторы ядерных аварий на военных объектах;

- члены семьей военнослужащих, погибших на службе; ;

- представители творческих профессий в отношении объектов, используемых непосредственно в такой деятельности;

- физлица – на хозяйственные постройки до 50 «квадратов», находящиеся на садово-огородных участках, под ИЖС.

Государство пресекает попытки переоформления недвижимости на льготника. Поэтому исключения предоставляется на один объект каждого типа недвижимости по выбору собственника. Если же он не делает этого, ФНС поможет определиться, но не в пользу льготника.

Таким образом, можно одновременно не платить за дом, квартиру и гаражный объект, но вот избежать платежей сразу за две квартиры не выйдет.

Налоговые вычеты

Уменьшить налоги может каждый путем снижения налогооблагаемой площади.

Вычеты предоставляются на такие типы недвижимости (в кв. метрах):

- комнаты – 10;

- квартиры – 20;

- частный дом – 50.

Это общероссийские нормы. Муниципалитеты и власти городов с федеральным статусом вправе увеличивать вычеты.

На практике процедура осуществляется путем вычета из общей оценки кадастровое начисление за льготную площадь. Иногда применение вычетов приводит к отрицательному значению. Собственник может порадоваться: налоговая база считается равной нулю, и платить ничего не придется.

Порядок расчета

Кадастровая стоимость устанавливается субъектом с применением 135-го закона «Об оценочной деятельности».

Периодичность пересмотра:

Узнать актуальную стоимость можно на портале Росреестра через раздел справочной информации. Также можно обратиться к сервису налоговой службы. Но для этого понадобится кадастровый номер объекта.

Собственник не обязан считать налог на свою квартиру самостоятельно. За него это сделает налоговая служба и уведомит соответствующей квитанцией. Однако, в связи с последними изменениями, лучше заранее узнать сумму, которую предстоит выложить в бюджет.

Налоговый расчет по новой схеме проводится с применением формулы:

- Н – итоговая сумма платежа;

- Н1 – кадастровая оценка недвижимости;

- СК – ставка по кадастру;

- Н2 – инвентаризационная стоимость;

- СИ – ставка инвентаризационного налога;

- К – коэффициент.

Коэффициенты понижения: 2016 – 0,2; 2017 – 0,4; 2018 – 0,6; 2019 – 0,8. Собственники выходят на 100-процентную оплату по кадастру без понижения к 2020 г., после чего платеж считается как умножение кадастровой стоимости на ставку за минусом налогового вычета.

Алгоритм вычислений:

- определяем размер налога от кадастра;

- считаем инвентаризационный платеж;

- определяем разницу между этими показателями;

- полученный результат умножаем на коэффициент понижения;

- к итогу прибавляется инвентаризационный налог.

Пример

Рассмотрим перечисление в 2019 году за период 2018.

Данные объекта:

- S квартиры – 50 квадратов, оценочная стоимость по кадастру – 2,5 млн рублей;

- инвентаризационная оценка – 250 000 рублей;

- ставка налога по кадастру и по инвентаризации равны и составляют 0,1%;

- с учетом вычета в 20 «квадратов» расчетная площадь составит 30 кв. м.

Определим налогооблагаемую базу стоимости: 2500000 * 50 / 30 = 1500000 рублей. Кадастровый налог равен 1500 рублей (1500000 * 0,1 / 100), инвентаризационный платеж – 250 рублей (250 000 * 0,1 / 100).

В результате собственник заплатит 450 рублей: (1500 – 250) * 0,2 + 250.

Порядок оспаривания оценочных действий

Массу вопросов вызывает кадастровая оценка. Часто показатель прилично завышен.

Особенно это касается домов старой постройки: 60-х и 70-х годов. Морально и физически эти строения устарели: амортизационный износ превышает половину их реальной стоимости. Но у государственной системы иное мнение: домик-то, оказывается, еще в цене. На практике продать дом за такие деньги не реально, зато налог получается внушительный. Несоответствия характерны и для более «молодых» объектов.

Поэтому логичен вопрос: можно ли оспорить кадастровую оценку недвижимости при ее завышении? Закон такую возможность предоставляет, но придется проявить настойчивость.

Предоставляется два способа:

- обращение с иском в судебные инстанции;

- комиссионное разрешение споров в местном подразделении Росреестра. Ознакомиться с порядком оспаривания можно на ведомственном сайте.

Другая возможная ситуация – ошибки в начислении платежа. Но их обнаружить сможет человек, осведомленный о порядке расчета налога и своих правах на применение льгот.

Восстановить справедливость не сложно:

- направляется письменная претензия в подразделение ФНС по месту своей регистрации или через личный кабинет налогового портала. В обращении нужно перечислить ошибки в расчете, указать основания для предоставления льгот (если таковые есть). Завершается претензия требованием возврата переплаты;

- представители ведомства обязаны дать письменный ответ;

- при несогласии с отрицательным решением или если обращение проигнорировано, нужно идти в суд.

Налоги – платят, права – отстаивают

При введении кадастровой схемы имущественного налога инициаторы ссылаются на мировой опыт. Однако в российских условиях основная доля платежей придется на граждан с невысокими/средними доходами. Помните, от налога вас никто не освободит, а вот подойти к вопросу разумно по силам любому собственнику.

Рекомендуем перед приобретением новой квартиры поинтересоваться, кроме всего прочего, размером имущественного платежа от кадастра. Информацию можно получить самостоятельно через Росреестр или МФЦ.

Получив же платежку из налоговой, оцените критично сумму к уплате. Возможно, кадастровая стоимость завышена. Тогда оспаривайте и не платите лишнего.

Новшества 2019 года

С 1 января 2019 года вступил в силу закон, подписанный Президентом РФ, которым теперь корректируется механизм исчисления налога по кадастровой стоимости (налог на имущество, земельный налог).

Отменяется коэффициент 0.8, то есть коэффициент будет доходить до значения 0.6 и увеличиваться не будет. Также изменения вводят ограничение в 10% в части увеличения суммы налога к платежу за прошлый год, кроме того они исключают возможность пересчета налога “задним числом”, если корректировка не приводит к уменьшению платежа.

С 2019 года если налогоплательщик сумел доказать, что кадастровая стоимость была рассчитана неверно, то закон обязывает использовать при расчете налога измененную кадастровую стоимость именно момента, когда ошибочная стоимость начала применяться.

Ежегодное увеличение суммы налога на имущество, рассчитанной по кадастровой стоимости теперь ограничено 10%.

О новых правилах уплаты взносов за объекты недвижимости смотрите в следующем видеосюжете:

Источник: posobie-help.ru

Налог на незавершенное строительство физических лиц

КАК ИСЧИСЛЯЕТСЯ НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ ПО ОБЪЕКТАМ НЕЗАВЕРШЕННОГО СТРОИТЕЛЬСТВА?

С 1 января 2019 г. объект незавершенного строительства является объектом налогообложения по налогу на имущество физических лиц, если на такой объект оформлено право собственности (пп. 5 п. 1 ст. 401 НК РФ).

При исчислении налога в отношении объекта незавершенного строительства необходимо учитывать следующие особенности.

Налоговые вычеты и льготы

Объекты незавершенного строительства не включены в перечень объектов, по которым предоставляется вычет по налогу на имущество (ст. 403 НК РФ). На федеральном уровне льгота по объектам незавершенного строительства также не предусмотрена (п. 4 ст. 407 НК РФ). Однако льготы могут быть предусмотрены региональным или местным законодательством (абз. 2 п. 2 ст.

399 НК РФ).

Примечание. Информацию о льготах, установленных местными органами власти, вы можете получить через интернет-сервис ФНС России «Справочная информация о ставках и льготах по имущественным налогам» или на сайте УФНС вашего региона.

Размеры налоговых ставок устанавливаются нормативно-правовыми актами органов местного самоуправления, а в г. г. Москве, Санкт-Петербурге и Севастополе — региональными законами. Так, в г. Москве ставки налога на имущество физических лиц установлены Законом г. Москвы от 19.11.2019 N 51.

Налоговые ставки могут быть увеличены, но не более чем в три раза, при этом должны соответствовать пределам, установленным федеральным законодательством (п. п. 2 — 4 ст. 406 НК РФ).

В общем случае при определении налоговой базы исходя из кадастровой стоимости объекта незавершенного строительства, проектируемым назначением которого является жилой дом, налоговая ставка составляет 0,1% (пп. 1 п. 2, пп. 1 п. 6 ст. 406 НК РФ). При этом в г. Москве ставка в отношении подобных объектов установлена в размере 0,3% кадастровой стоимости (п. 3 ст.

1 Закона N 51).

В случае определения налоговой базы исходя из инвентаризационной стоимости налоговая ставка устанавливается на основе умноженной на коэффициент-дефлятор суммарной инвентаризационной стоимости объекта налогообложения. В данном случае размер налоговой ставки в зависимости от указанной величины составит от 0,1 до 2,0% (п. 4, пп. 2 п. 6 ст. 406 НК РФ).

Справка. Размер коэффициента-дефлятора

Коэффициент-дефлятор, необходимый для исчисления налога на имущество физических лиц на 2019 г., равен 1,329 (Приказ Минэкономразвития России от 20.10.2019 N 772).

Порядок и срок уплаты налога

Налог уплачивается по месту нахождения объекта незавершенного строительства на основании направленного налоговым органом уведомления (п. 2 ст. 409 НК РФ).

Примечание. С 2 июня 2019 г. налоговый орган не направляет налоговое уведомление, если общая сумма исчисленных имущественных налогов составляет менее 100 руб. Есть одно исключение: налоговый орган направит уведомление с суммой налога менее 100 руб. в том году, по окончании которого он утратит право его направить (за три предшествующих года) (п. 4 ст. 52 НК РФ; п. 3 ст.

1, п. 1 ст. 4 Закона от 02.05.2019 N 113-ФЗ).

Исчисление суммы налога

Налоговая инспекция рассчитывает налог по истечении календарного года отдельно по каждому объекту незавершенного строительства по месту его нахождения на основании сведений, представленных органами Росреестра, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним (п. 4 ст. 85, п. п. 1, 2 ст. 408 НК РФ).

Налог уплачивается за период не более чем три года, предшествующих календарному году направления налогового уведомления (абз. 3 п. 2 ст. 52, п. 4 ст. 409 НК РФ).

Если объект незавершенного строительства находится в общей долевой собственности, то каждый из ее участников уплачивает налог пропорционально своей доле.