С 1 января 2019 года в России появился новый налоговый режим — налог на профессиональный доход, НПД. Это льготный налоговый режим, который поможет без особых хлопот легализовать бизнес и подработки, уменьшить суету с оформлением и сэкономить на налогах.

Расскажем, как это работает, что с ним непонятного, в чем выгода и опасности.

Этот разбор вышел в трех частях: в этой части ответили на общие вопросы, во второй рассказали о налоговом вычете, а в третьей обсудили сложные вопросы.

Налог для самозанятых: что это такое?

- Новый налог появился в 2019 году. Официальное название — «налог на профессиональный доход», народное — «налог для самозанятых». НПД не похож ни на один из существующих или применяемых раньше налоговых режимов.

- С октября 2020 года режим НПД заработал во всех регионах России.

- Налог на профессиональный доход касается только тех, кто все делает сам — без работодателя. Он не касается тех, кто работает по трудовому договору и не имеет других доходов, кроме зарплаты.

- Самозанятому нельзя иметь наемных работников и заниматься некоторыми видами деятельности.

- Обязательных страховых взносов у самозанятых нет, но часть их налогов все равно перечисляется в фонд обязательного медицинского страхования. А в пенсионный фонд самозанятый может платить добровольно прямо в приложении «Мой налог». Если этого не делать, в будущем придется рассчитывать только на социальную пенсию и на пять лет позже.

- Ставки налога для самозанятых: 4% — если принимать деньги от физлиц, 6% — если от юрлиц и ИП.

- Максимальный доход за календарный год — 2,4 млн рублей.

- На этом режиме может работать физлицо, а может и ИП.

- Предприниматели могут перейти на новый режим в любое время, но должны на время самозанятости отказаться от других систем налогообложения.

- Налоговых деклараций на этом режиме нет, кассы не нужны, налоги считаются автоматически, вся работа ведется через мобильное приложение «Мой налог» или личный кабинет самозанятого на сайте ФНС — это веб-версия приложения.

- Если не брать особые частные случаи, это самый низкий в России налог на доходы. Дешевле только вообще ничего не платить.

Что это за налог

По документам это «налог на профессиональный доход», в народе — «налог для самозанятых». Это новая сущность, не похожая ни на один из существующих или применяемых раньше налоговых режимов.

Налог на профессиональный доход: какие виды деятельности попали в перечень?

Новый налог появился с 2019 года. Тогда он действовал только в четырех регионах, а с 2020 года заработал уже в 23 регионах. С октября 2020 года он работает во всех регионах России.

В чем суть налога на профессиональный доход

Проще всего объяснить на примере. Представьте, что есть сантехник Григорий.

Сантехник Григорий работает как физлицо: чинит людям краны, устанавливает ванны и даже кладет плитку. За свою работу он получает деньги с карты на карту. Перед каждым переводом он просит клиентов ничего не писать в назначении платежа, чтобы его не заподозрили «эти самые». Григорий правильно волнуется: он должен платить 13% от своего дохода и подавать декларацию. А если он занимается ремонтами постоянно и это чуть ли не основной его доход, то лучше бы ему вообще стать ИП.

САМОЗАНЯТОСТЬ | НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД | САМОЗАНЯТЫЕ ГРАЖДАНЕ | НПД | НАЛОГИ ИП

Допустим, в год Григорий зарабатывает 360 тысяч рублей, за которые обязан отчитаться и заплатить 46 800 Р налога на доходы физических лиц. Он их, конечно, не платит. Он чинит кран.

В комнату входит ФНС и говорит: «Григорий, плоти нологи» (так и говорит). Григорий посылает ФНС неодобрительные флюиды и ничего не платит, потому что это все сложно и отдавать 46 800 Р жалко. И тем более нет желания регистрироваться как ИП — с кассами, отчетами и штрафами. Тогда ФНС говорит: «Ладно, давай я тебе сделаю суперпростую систему, чтобы ты вообще не напрягался, главное — плати хоть немного».

Григорий смотрит на ФНС. ФНС смотрит на Григория. Слышно, как капает кран.

«Ладно», — говорит Григорий.

ФНС придумала для григориев новый налог — на профессиональный доход. Он призван вывести из тени тех, кто работает на себя и не платит налоги, потому что это дорого и тяжело. Заодно на эту систему налогообложения могут перейти те, кто легализовался как ИП, но для кого текущая нагрузка тяжеловата и кому хотелось бы ее снизить.

Если перейти на этот налог, физическому лицу не нужно будет платить НДФЛ, а индивидуальному предпринимателю — все налоги с доходов, которые он сейчас платит. То есть условный дизайнер, фотограф, мастер маникюра или сантехник сможет официально оформить так называемую самозанятость и платить один небольшой налог.

А еще этот налог отменяет страховые взносы. Не заменяет, а именно отменяет, но этого еще коснемся.

Кто считается самозанятым для НПД

Налог на профессиональный доход могут платить:

- Физлица без статуса ИП, которые оказывают услуги или продают что-то, сделанное своими руками. Перепродавать готовые товары нельзя.

- ИП, которые занимаются бизнесом и раньше работали на других режимах. Они остаются ИП, но уже не на УСН или ЕНВД, а на новом режиме. Если они не откажутся от своего прежнего налогового режима, стать самозанятыми не смогут.

Вот еще важные условия:

- у них нет наемных работников с трудовыми договорами;

- они подали заявление на регистрацию как плательщики налога на профессиональный доход — в инспекцию того региона, где работают.

Этот режим можно применять для написания текстов, создания сайтов, перевозки грузов, ремонта квартир, стрижки на дому, выпечки тортов на заказ, выгула животных за деньги и чего угодно еще, если соблюдаются все условия. Еще этот режим подходит для тех, кто сдает квартиры. Если перейти на НПД, можно платить меньше.

Кто не вправе применять НПД

Налог на профессиональный доход не могут платить физлица и ИП, которые занимаются чем-то из этого списка:

- Продажа подакцизных товаров и тех, которые нужно обязательно маркировать.

- Перепродажа товаров и имущественных прав.

- Добыча и продажа полезных ископаемых.

- Договоры поручения, комиссии или агентские.

- Работа в интересах других лиц по договорам поручения, комиссии или агентским.

- Деятельность курьеров и водителей, которые при доставке принимают деньги у покупателей и потом передают их продавцам. Использовать режим им можно, только если продавец применяет кассу и пробивает покупателю чек.

Ставки налога для самозанятых в 2022 году

Налог на профессиональный доход можно платить по таким ставкам:

4% — если принимаете деньги от физлиц;

6% — если оплата приходит от ИП и компаний.

Один и тот же человек может принимать деньги и от людей, и от фирм. Просто налог с каждого поступления будет начисляться по разным ставкам.

У режима НПД есть вычет — 10 000 Р . Он доступен один раз в жизни: даже если перестать быть самозанятым, а потом вновь перейти на этот режим, нового вычета не будет.

Работает вычет так: сумма налога уменьшается на 1% при получении дохода от физлиц — 3 вместо 4%, и на 2% при работе с ИП и компаниями — 4 вместо 6%. Так будет, пока не исчерпаете эти 10 000 Р . Мы подсчитали: они закончатся, когда вы получите 1 000 000 Р от физлиц или 500 000 Р от компаний. Подробнее о вычете — в другой статье.

С каких доходов платить НПД

Налог на профессиональный доход нужно платить со всех доходов, которые поступают именно в рамках профессиональной деятельности. Не со всех поступлений на карту, не со всех переводов, а только с выручки от клиента. Никаких автоматических слежек за вашими переводами, никаких списаний и комиссий закон не предусматривает.

Плата за маникюр, логотип или наем квартиры облагается этим налогом.

Перевод от мамы, зарплата на работе или заем от друга — не облагаются этим налогом.

Какие доходы не попадают под спецрежим

Вот список доходов, которые могут поступать на ту же карту, но с них нельзя платить налог на профессиональный доход:

- Зарплата по трудовому договору.

- Выплаты от нынешнего работодателя по гражданско-правовому договору.

- Деньги по договору услуг или подряда от бывшего работодателя, если после увольнения не прошло двух лет. То есть нельзя сразу пересесть с работы по найму на самозанятость, нужно будет два года с этим работодателем не работать.

- Деньги от продажи личного имущества: старого Айфона, дивана или свадебного платья.

- Деньги от продажи недвижимости или машины.

- Доходы в натуральной форме, например при расчете по бартеру.

- Доход нянь, репетиторов, сиделок и уборщиков, если они не зарегистрировались в качестве плательщиков НПД. Они платят 13% НДФЛ.

- Деньги от передачи имущественных прав на недвижимость и уступки прав требований. Например, от продажи квартиры в новостройке.

- Деньги от продажи долей в уставном капитале.

- Доход по договору простого товарищества или доверительного управления.

- Деньги за работу арбитражных управляющих, оценщиков, нотариусов, адвокатов и медиаторов.

- Доходы государственных и муниципальных служащих, кроме денег от сдачи жилья в аренду.

В таких случаях нужно платить другие налоги или работать на других режимах. Налог на профессиональный доход не подойдет. Даже если зарегистрироваться, налоговая обнаружит несоответствие и аннулирует регистрацию.

Лимит по доходам при НПД

Налог на профессиональный доход можно платить только тем, у кого доход не больше 2,4 млн рублей в год. Это примерно 200 тысяч рублей в месяц, но сумма дохода в месяц не имеет значения — отдельных ограничений именно по ежемесячному доходу нет. Можно в январе получить 20 тысяч, в феврале ничего, а в марте — 400 тысяч.

Пока доход с начала календарного года не превысил 2,4 млн рублей, можно применять новый режим.

Но если в каком-то месяце доход с начала года оказался больше 2,4 млн рублей, например 2,5 млн, то всё — применять режим больше нельзя. Налоговая это отслеживает.

Что делать, когда доходы превысят лимит

Физлицам. Все доходы сверх лимита облагаются налогами по другим режимам. Для физлица без ИП это НДФЛ по ставке 13%.

ИП. Если случится превышение, ИП должны будут перейти на любой спецрежим или применять общую систему. Переход на спецрежим у ИП не произойдет автоматически, нужно подать заявление в налоговую. На это есть 20 календарных дней. В следующем году можно будет опять перейти на спецрежим для самозанятых.

Но нужно снова подавать заявление.

Как считать и платить налог на профессиональный доход

Налоговый период — месяц. Доходы от физлиц и юрлиц учитываются отдельно. Все это отражается в мобильном приложении «Мой налог» и личном кабинете самозанятого на сайте ФНС.

По итогам месяца налоговая сама все посчитает и пришлет сумму к уплате. До 12 числа следующего месяца приходит уведомление с суммой, а до 25 числа ее нужно внести. В уведомлении от налоговой указываются все суммы и реквизиты — самим ничего заполнять не придется.

Можно сделать так, чтобы банк списывал налог автоматически. Такая же возможность есть у разных бухгалтерских систем, которые могут обмениваться данными с налоговой. Комиссий за такие автоматические платежи нет — они прямо запрещены законом.

В общем, все придумано так, что за вас посчитают и заплатят. Надо только установить настройки в приложении.

Если не заплатить, то в течение 10 дней пришлют требование в мобильном приложении. А дальше у налоговиков есть стандартная схема взыскания, она работает для всех налогов — для самозанятых ничего нового.

Как подать декларацию

Деклараций на этом режиме нет. Ничего подавать вообще не нужно.

Нужна ли онлайн-касса

Касса на этом режиме не нужна. Ни физлица, ни ИП, которые платят налог на профессиональный доход, не обязаны покупать, арендовать и регистрировать онлайн-кассу. Но чеки формировать придется: их выдают электронно или печатают на принтере. Всё это предусмотрено в приложении «Мой налог».

Страховые взносы можно не платить

Одно из самых важных условий этого режима — отмена обязательных страховых взносов. И физлица, и предприниматели могут не платить фиксированные взносы на медицинское и пенсионное страхование. В 2022 году для ИП на любой системе это минимум 43 211 Р . Если зарегистрироваться в качестве плательщика налога на профессиональный доход, с даты регистрации взносы отменяются.

При этом часть налогов самозанятых — 37% — все равно идет на обязательное медицинское страхование согласно статье 146 БК РФ.

Мне все подходит. Как перейти на НПД?

Чтобы использовать новый режим и платить 4 или 6% с дохода, нужно зарегистрироваться. Нельзя просто так взять и перестать платить страховые взносы или применять УСН.

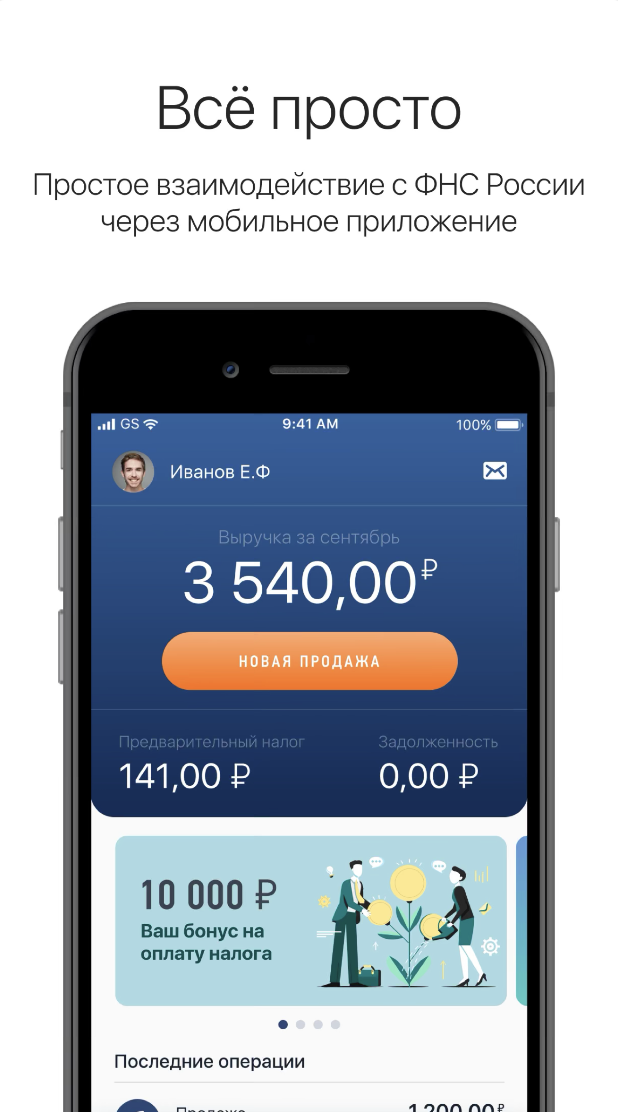

Через приложение. Запрос заполняется и загружается в мобильном приложении «Мой налог».

Для постановки на учет нужны:

- Заявление.

- Паспорт.

- Фотография.

Если налоговой инспекции что-то покажется подозрительным в регистрации через приложение — ну, мало ли кому в руки попадет телефон, — в тот же день придет отказ с объяснением причин. Полную проверку налоговая проводит шесть дней со дня направления заявления — если через шесть дней не пришел отказ, значит, регистрация прошла без проблем. Если все-таки пришел отказ, надо действовать по ситуации — налоговая укажет причины.

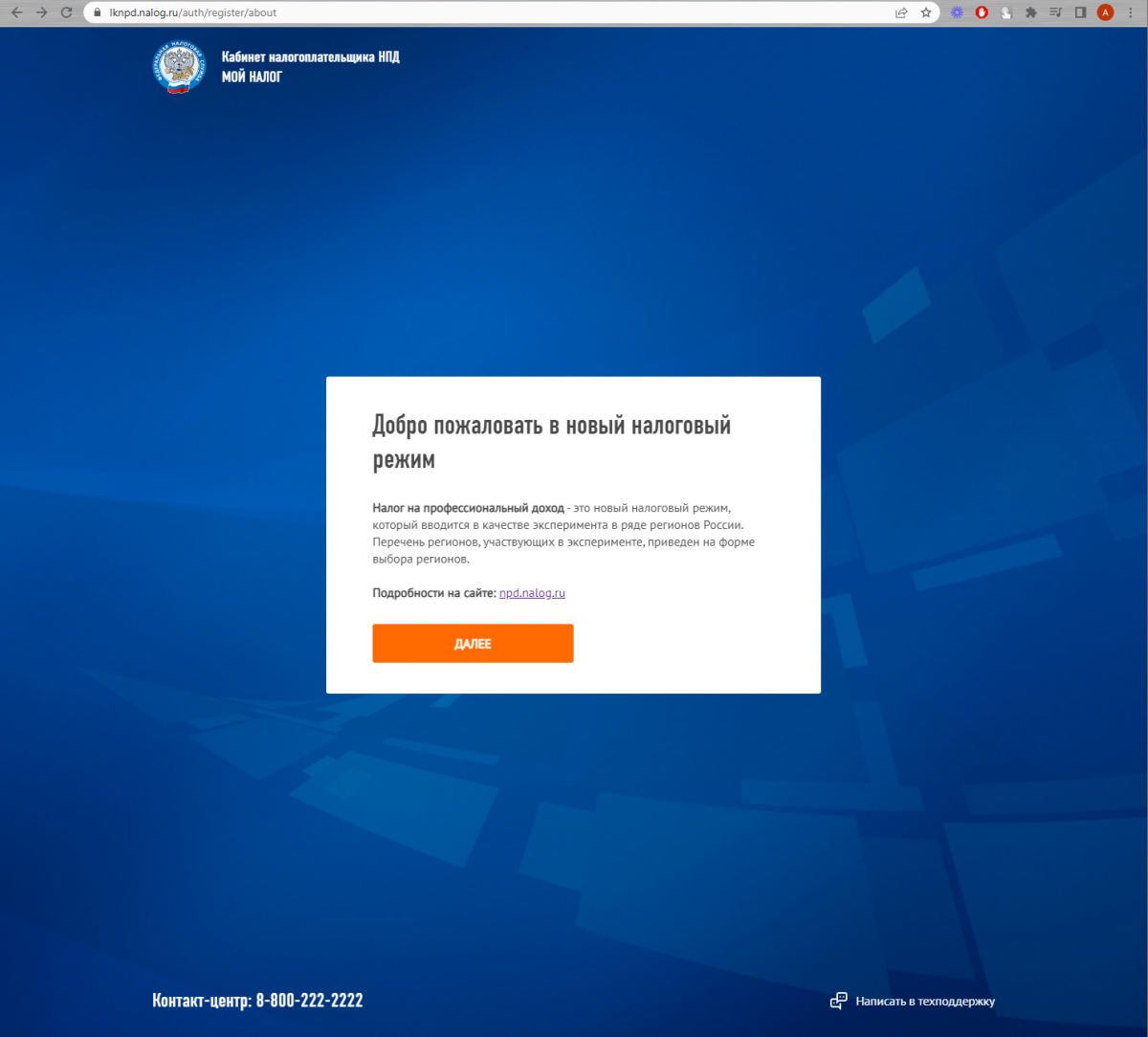

Через личный кабинет. Можно подать заявление через личный кабинет налогоплательщика, но нужно помнить, что у плательщиков НПД свой кабинет на сайте ФНС — lknpd.nalog.ru. Там просто заполняют данные, а фотография и паспорт не нужны.

Чтобы быстро зарегистрироваться, используют подтвержденную учетную запись на портале госуслуг. Мы рассказывали, как это работает, в другой статье Т—Ж.

В банке. Самозанятые могут зарегистрироваться через банк — с помощью усиленной электронной подписи. Фотография при таком варианте тоже не нужна.

Если все в порядке, налоговая пришлет подтверждение, что теперь вы можете платить 4% или 6% с дохода — то есть применяете спецрежим «Налог на профессиональный доход». Слова «самозанятый» там не будет.

Важно! Если вы ИП, то после регистрации как самозанятый подайте уведомление о том, что вы уходите со старой системы налогообложения. Это нужно сделать в течение месяца после регистрации. Если этого не сделать, ваша регистрация аннулируется и самозанятым вы не будете. Придется регистрироваться заново.

А можно не переходить на этот режим?

Применять этот режим — не обязанность, а право. Не хотите — не применяйте.

Куда пойдут эти деньги?

Эти деньги пойдут в бюджеты регионов. То есть в те регионы, где находятся или работают плательщики налога. В федеральный бюджет ничего не идет.

Часть денег пойдет в фонд медицинского страхования. Это нужно, чтобы налогоплательщики могли бесплатно лечиться в больницах и поликлиниках — то есть примерно 37% от этого налога вы платите на свое медицинское страхование.

А что с пенсией при НПД?

В пенсионный фонд с этого налога ничего не идет. То есть никакого стажа и начислений, как у ИП на упрощенке или патенте, не будет. Даже если 20 лет платить этот налог, пенсия может быть только социальной и еще на пять лет позже, чем у остальных.

Пенсию можно формировать самостоятельно: вы легально работаете, платите в бюджет символические деньги с дохода, имеете право на бесплатную медицину, не сдаете никакой отчетности, не покупаете кассу и с вас не требуют ни копейки отчислений на пенсию. Вы как бы отвечаете за нее самостоятельно: что накопите, на то и будете жить в старости.

Сумма добровольных взносов на пенсионное страхование для самозанятых за 2022 год — 34 445 Р . Столько стоит целый год страхового стажа, а если заплатить меньше — в страховой стаж засчитают пропорционально меньший период. Можно заплатить эти деньги, и они повлияют на стаж и государственную пенсию, а можно откладывать их куда хотите.

Кому может быть полезен этот налоговый режим?

Это полезно частным мастерам — тем, кто зарабатывает в среднем до 200 тысяч в месяц. Тем, у кого оборот больше 2,4 млн рублей в год и есть сотрудники, новый налог не подойдет.

Это полезно самостоятельным и ответственным людям. А инфантильные и безответственные сначала перестанут платить взносы на пенсию, а потом через 30 лет будут на улицах проклинать власть за низкий уровень жизни.

Фактически 4 и 6% — это очень низкий налог. Очень низкий. И очень простой.

Прочитайте еще разбор про налоговый вычет и сложные вопросы по этому делу.

Как вам новый налоговый режим? Что бы вы в нем улучшили? Мы готовим подкаст об этом законе — задавайте вопросы, которые стоит разобрать.

Дорогие читатели и авторы вопросов, все ваши комментарии мы читаем, группируем и анализируем. Не сразу получается ответить, потому что на очереди новые разборы, подкаст и еще несколько статей об этом налоге.

Также мы готовим запросы в ФНС, чтобы предоставить вам внятные и честные разъяснения по тем моментам, с которыми все сложно. Но нужно подождать пока закон вступит в силу. Повторяющиеся вопросы будем публиковать в виде отдельных разборов.

Вы еще много раз прочитаете в Т—Ж о налоге для самозанятых. И это будут самые честные и корректные статьи. Дайте нам немного времени, чтобы все систематизировать.

И если у вас не очень однозначная ситуация, не спешите с решениями: там много подводных камней, которые могут доставить вам проблемы. Еще есть время. Перейти на этот режим можно в любой день в течение года, а не только с 1 января.

«Это будет полезно самостоятельным и ответственным людям. А инфантильные и безответственные сначала перестанут платить взносы на пенсию, а потом через 30 лет будут на улицах проклинать власть за низкий уровень жизни.»

Так-то, что бы сейчас проклинать власть не обязательно быть инфантильным и безответственным. Власть все делает для того, что бы упростить нам эту задачу.

Максим, сейчас, напротив, для этого надо быть зрелым и ответственным. Очень неудачный пассаж тут выбрала автор, явно читается отсыл к нынешней ситуации, которая совсем-совсем иная: люди платят огромные налоги (почти половину заработанного) и имеют полное право возмущаться нынешней властью, которая явно налоги не отрабатывает.

Evgeny, как всё-таки вас приучили считать себя лохом! Это надо додуматься: оказывается, у нас такие щедрые работодатели, что из личных денег за работников платят! Обхохочешься! Никакие «чужие деньги» работадатель за работника не платит.

Все эти деньги заработал работник, и именно из этих заработанных работником денег работодатель заплатит и все взносы, и налоги, и зарплату работнику, и себе в карман кой-чего насыпет. Так что выдавливайте из себя раба по капле, как советовал классик. Именно потому власть и не хочет, чтобы люди сами платили налоги, чтобы граждане не чувствовали, как много они из своих денег отдают государству, и не начали задаваться вопросом, а как, собственно, государство обслуживает их за эти деньги.

Evgeny, Подоходный налог — 13%

Взносы в Пенсионный фонд — 22%

Взносы в ФСС — 2,9%

Взносы в ФФОМС (на медицину) — 5,1%

Взносы на страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ) — 0,2%

Итого только с зарплаты имеем 43,2%

Даже если зарплата по мроту (на сегодняшний день 9 489р по всей России), человек мог бы получать как минимум на эти 43,2% больше, если бы он самостоятельно решал, хочет ли он вносить эти налоги или нет (и, соответственно, претендовать на использование подразумевающих этими налогами услуги и выплаты — пенсия, медицинские услуги, оплата больничных, оплата отпусков и т.д.). А так он может вообще иметь ДМС, ни разу даже не посещать поликлинику и вызывать скорую только от своей частной клиники, а, тем не менее, 5% от зп отдавать своей районной поликлинике, грубо говоря

Добавьте к этому 18% НДС (привет 2019 и 20%), акцизы, которые так или иначе входят в конечную стоимость очень большого перечня товаров, налог на имущество (если про квартиры — так это вообще отдельная тема, отдает 0.1% от кадастровой стоимости; налог на транспорт, те же обязательные страховки на авто и т.д.), те же госпошлины.

Даже если в серую работать, человек так или иначе платит налоги

Так что очень некорректно говорить, что человек от заработанного почти ничего не платит. А если работает вбелую, так он вообще зарплату свою настоящую не видит, получая копейки.

Так что вспоминается диалог между корреспондентом и уличным психологом:

— Какие на ваш взгляд городские проблемы, требующие первоочередных решений?

— «Мусоров наебнуть да и всё».

Что имел в виду:

пока существует такая непрозрачная система налогообложения, где невозможно отследить поступление налогов в бюджет и последующее их использование на конкретные действия, потому что всё перемешивается с заработком государства на продаже природных ресурсов, военных товаров и сельхоз продукции.

тут только, что и остается «Государство наебнуть да и всё», чтобы хотя бы не выживать и достойно жить.

Maxim, НДФЛ вычитается из з/п, а налог на пенсию и прочее начисляется поверх з/п, следовательно эти проценты нельзя складывать напрямую. Если посчитать правильно, то налог с зарплаты составит 33%.

Larisa, Прекратите нести чушь. Все налоги и сборы «с работодателя» платит на самом деле РАБОТНИК. Сделайте себе надпись на лбу и заучивайте по утрам перед зеркалом. Может, удастся выдавить из себя холопа.

Aleksey, ну расскажите мне, что такое ФОТ, сборы с ФОТ (hint: ничего из уплачиваемого в ФОМС, ПФР или ФСС налогом _не_является_), учёт расходов при определении налоговой базы по налогу на прибыль. Желательно с пунктами НК РФ, а не пропихиванием эмоций вида «ой бабоньки что деется-то. » 🙂

А я послушаю, может и вправду чего-то не знаю.

Евгений, я писал неоднократно именно про первый вариант, но вы почему то не читаете.

Evgeny, в ПФР+прочие налоги платят почти весь рабочий класс

Evgeny, 13 % подоходного+ работодатель платит за тебя (8% медстраховки+22% в пенсионный)+20 % ндс на все! + 70% акцизов на бензин, водку, табак. и это уже с тех денег которые уже были обложены подоходным налогом! + на недвижимость и + на авто свыше 100 л.с +налог на мусор 1440 р. (в год) на 1 человека включая детей! я за машину налог меньше плачу! А потом жалуются что у населения покупательной способности нет!

Evgeny, есть правила дорожного движения и, если кто-то едет быстрее положенного, ему приходит штраф. Поэтому я тоже не понимаю, как и многие мои друзья, почему налог на авто зависит от лошадиных сил. По вашей логике получается, что государство берет мзду за лошадиные силы дважды. Первый раз — за сами лошадиные силы, второй раз — штраф за превышение скорости.

Evgeny, мне вообще глубоко по. ложить, частью чего являются оплачиваемые РАБОТОДАТЕЛЕМ дани ЗА работника, это все словоблудие. Будь здесь (допустим) Америка, все эти 143% выдавались бы на руки работнику (также допустим, бо в Америке тоже есть варианты, где работодатель уплачивает часть налогов ЗА работника по согласию с ним), а то, как это организовано у нас, и в каких дерьмовых бумажках описана принадлежность тех или иных граф в других бумажках мне глубоко фиолетово. в принципе и НДФЛ можно подбить под какой-нибудь фонд поддержки перзидента и исключить вообще из ФОТ )))

(надеюсь, вы не будете втюхивать глупость, как и один из вышеотписавшихся ораторов, кто сказал, что, мол, «. если отменить НДФЛ и соцналоги, то работник не будет получать больше на 43%. На 43% он будет обходиться экономней работодателю. А работник как получал на руки сколько он стоит на рынке труда, столько и продолжит.» ?)

Ессно, получивши шикарные баблосы в размере 143%, дядя какой-нибудь Вася, все эти 43% благополучно бы отстегнул на все причитающиеся дани и поборы, но уже было бы другое ощущение от того, сколько он платит и как расходуются эти деньги (ну а может быть и не было бы, не суть), а так как сейчас, работник этих денег не видит и знать не знает, это ж расходы емае работодателя, как тут матерый куритель матчастей некто Евгений Карпел(ь) нам вещает ))))

В случае новой дани на самозанятых эти 4% уже в явном открытом виде и их за фондами, расходами и базами не закопаешь, не так ли?

Источник: journal.tinkoff.ru

Налог на профессиональный доход: как оформить самозанятость, сколько налогов платить и как работать с такими исполнителями

Самозанятость — удобный инструмент для легализации деятельности. Расскажем, кому и как её можно оформить. А ещё — как работать с самозанятыми подрядчиками, чтобы не нажить проблем с налоговой.

Что такое самозанятость и кому она подходит?

Самозанятость, или налог на профессиональный доход (НПД) — это специальный налоговый режим с низкими ставками, удобной отчётностью и лёгкой регистрацией. Он создан для тех, кто работает на себя — оказывает услуги, производит, а затем продаёт какие-либо товары. НПД подходит также и для индивидуальных предпринимателей без сотрудников и доходом меньше 2,4 миллионов рублей в год.

Самозанятым может стать физическое лицо или индивидуальный предприниматель. Ограничение по возрасту — с 16 лет на общих основаниях или с 14 лет при условии полной дееспособности или с разрешения родителей или опекунов.

Перейти на НПД могут лица, которые соответствуют одновременно всем требованиям:

- Их доход — результат их самостоятельной деятельности или использования произведённых ими товаров.

- В их деятельности не задействован работодатель, с которым заключён трудовой договор.

- У них самих тоже нет наёмных работников с трудовыми договорами.

- Не попадают в список исключений по условиям осуществления деятельности, виду деятельности или размеру дохода в год, согласно статьям 4 и 6 422-ФЗ от 27.11.2018.

Кстати, необязательно закрывать ИП, чтобы стать самозанятым: можно перейти на НПД и платить те же ставки, что и физлица, без обязательных отчислений и налоговых деклараций.

Специальный налоговый режим можно использовать как для основной своей деятельности, так и для редких подработок при наличии работы по трудовому договору — при условии, что последняя не пересекается с деятельностью самозанятого.

Для тех, кто с Эвотором

Чтобы следить за финансами предприятия, выявлять ненужные траты и узнавать, продажа каких товаров приносит больше прибыли, используйте сервис «Книга учёта доходов и расходов». А ещё он поможет вам заполнить декларацию и отправить документ в налоговую — ехать никуда не придётся.

Виды деятельности, недоступные для самозанятых в 2022 году

Как такового списка разрешённых видов деятельности для плательщиков налога на профессиональный доход нет. А вот перечень запрещённых видов работ есть.

Под самозанятость не подходит:

- деятельность, связанная с добычей полезных ископаемых;

- перепродажа товаров, которые не произведены непосредственно самозанятым;

- продажа подлежащих обязательной маркировке или подакцизных товаров;

- деятельность в интересах другого лица на основе договоров: агентского, поручения или комиссии;

- доставка в интересах других лиц.

Не считая этих ограничений, налогоплательщик может заниматься любой деятельностью, которая не запрещена законом. Если есть сомнения, можно написать в налоговую и спросить, точно ли ваша деятельность подпадает под НПД или лучше выбрать другую систему налогообложения.

Какие налоги платит самозанятый

Согласно статье 6 ФЗ №422, платить налог можно только с доходов от реализации товаров, услуг, имущественных прав или работ. Ставки налога на профессиональный доход зафиксированы до 2028 года:

- 4% от суммы дохода, если деньги получены от физического лица;

- 6%, если доход поступил от юридического лица или ИП.

Помимо этих отчислений самозанятый не обязан уплачивать какие-либо взносы.

Дополнительно можно перечислять деньги в Пенсионный фонд РФ, чтобы обеспечить себя в старости. Но это необязательно.

Также НПД снимает с физических лиц обязанность уплачивать с заработанного НДФЛ. Самозанятый не обязан отчислять и НДС, если только не ввозит товары в Россию. Если на этот налоговый режим переходит индивидуальный предприниматель, то ему не нужно больше переводить страховые взносы.

Важно: самозанятые ничего не платят государству, если не имеют дохода. Нет никаких фиксированных сумм и взносов. Всё просто: заработал деньги — заплатил налоги. Это особенно удобно для сезонных работ.

Уплачивать налог можно с банковской карты через приложение «Мой налог». В личном кабинете появится счёт, который нужно оплатить, чтобы погасить налоговую задолженность.

Преимущества самозанятости

Легко оформить . Не нужно собирать бумажки, чтобы встать на учёт. Достаточно скачать приложение «Мой налог» из AppStore, Google Play или зайти в веб-версию личного кабинета «Мой налог» и зарегистрироваться.

Низкая ставка . Достаточно уплачивать от 4 до 6% от суммы дохода без дополнительных взносов.

Можно совмещать с работой по договору и с индивидуальным предпринимательством . Самозанятость может не быть основным источником дохода для работающих в компаниях. А индивидуальные предприниматели могут сохранять этот статус, при этом уплачивая НПД, а не пользуясь УСН или другой системой налогообложения.

Никакой отчётности . Не нужно заполнять декларации и вести учётную книгу. Достаточно просто выставлять чеки клиентам или покупателям через приложение.

Не нужна онлайн-касса. Для работы по НПД достаточно мобильного приложения.

Никаких дополнительных отчислений . Только процент от фактически заработанных средств.

Автоматический расчёт . Не нужно сидеть с калькулятором и высчитывать, сколько составит налог за месяц. Сервис налоговой сам посчитает и выставит счёт исходя из чеков за отчётный период.

Удобная онлайн-платформа . Составить чек, выставить счёт или уплатить налоги можно через мобильное приложение или его веб-версию. В ней практически всё автоматизировано — достаточно вводить сумму и данные клиента, чтобы получить результат.

Можно работать и с юрлицами, и с физлицами . Самозанятость не накладывает ограничений на работу с кем-либо. Нельзя работать только с бывшими работодателями, пока не пройдёт два года с даты увольнения.

Поддержка от государства и банков . Государственные организации и коммерческие финансовые учреждения могут предложить информационные материалы, сервисы и дополнительные услуги для самозанятых в качестве поощрения.

Государство даёт 10 000 ₽ в виде налогового вычета. Эта сумма идёт частично на покрытие налогов: с ней ставка снижается до 3% на доходы от физлиц и до 4% на доходы от юрлиц. Недостающие 1 и 2% вычитаются из этих 10 000 ₽, пока они не закончатся.

Подтверждение дохода . Самозанятый может получить подтверждение, что у него есть стабильный доход, например, для получения ипотеки или потребительского кредита в банке, который готов работать с такими клиентами.

Доступ к работе с компаниями . Нередко крупные фирмы не желают работать с фрилансерами и прочими физическими лицами. И если раньше их подрядчиками были ИП, то сейчас это чаще всего самозанятые из-за простоты работы с ними — никакой налоговой нагрузки или отчётности компании не добавится.

Недостатки самозанятости

Недоступны налоговые вычеты . Самозанятый не может претендовать на них, если дополнительно не платит НДФЛ, например, на работе по трудовому договору.

Не будет высокой пенсии . Ставка самозанятого не включает в себя отчисления в Пенсионный фонд, стаж не копится. Поэтому без дополнительных отчислений в ПФР не стоит рассчитывать на пенсию выше социальной. Впрочем, можно самостоятельно отправлять дополнительные взносы в ПФР, чтобы обеспечить себя в старости.

Нельзя иметь сотрудников . Самозанятые не могут нанимать работников. Так что придётся вести деятельность без помощников либо иметь подрядчиков по договору ГПХ.

Ограниченный доход . Самозанятый должен зарабатывать не больше 2,4 миллионов рублей суммарно за год. Получить эти деньги можно как за один месяц, так и в течение года — это не принципиально. Если доход больше, то придётся оформлять ИП.

Подходит не для всех видов деятельности . Платить НПД можно далеко не со всех вариантов работы. Например, эта система не подходит для тех, кто перепродаёт товары или сотрудничает по агентскому договору.

Как оформить самозанятость: инструкция по регистрации

Для оформления не нужно ходить в налоговую или МФЦ. Всё можно сделать с компьютера или смартфона с подключённым интернетом.

1. Зайти на сайт «Мой налог» или скачать мобильное приложение.

Скриншот мобильного приложения из AppStore

Скриншот мобильного приложения из AppStore

На сайте: после ознакомления с тем, что такое НПД, можно приступить непосредственно к регистрации

На сайте: после ознакомления с тем, что такое НПД, можно приступить непосредственно к регистрации

2. Пройти регистрацию.

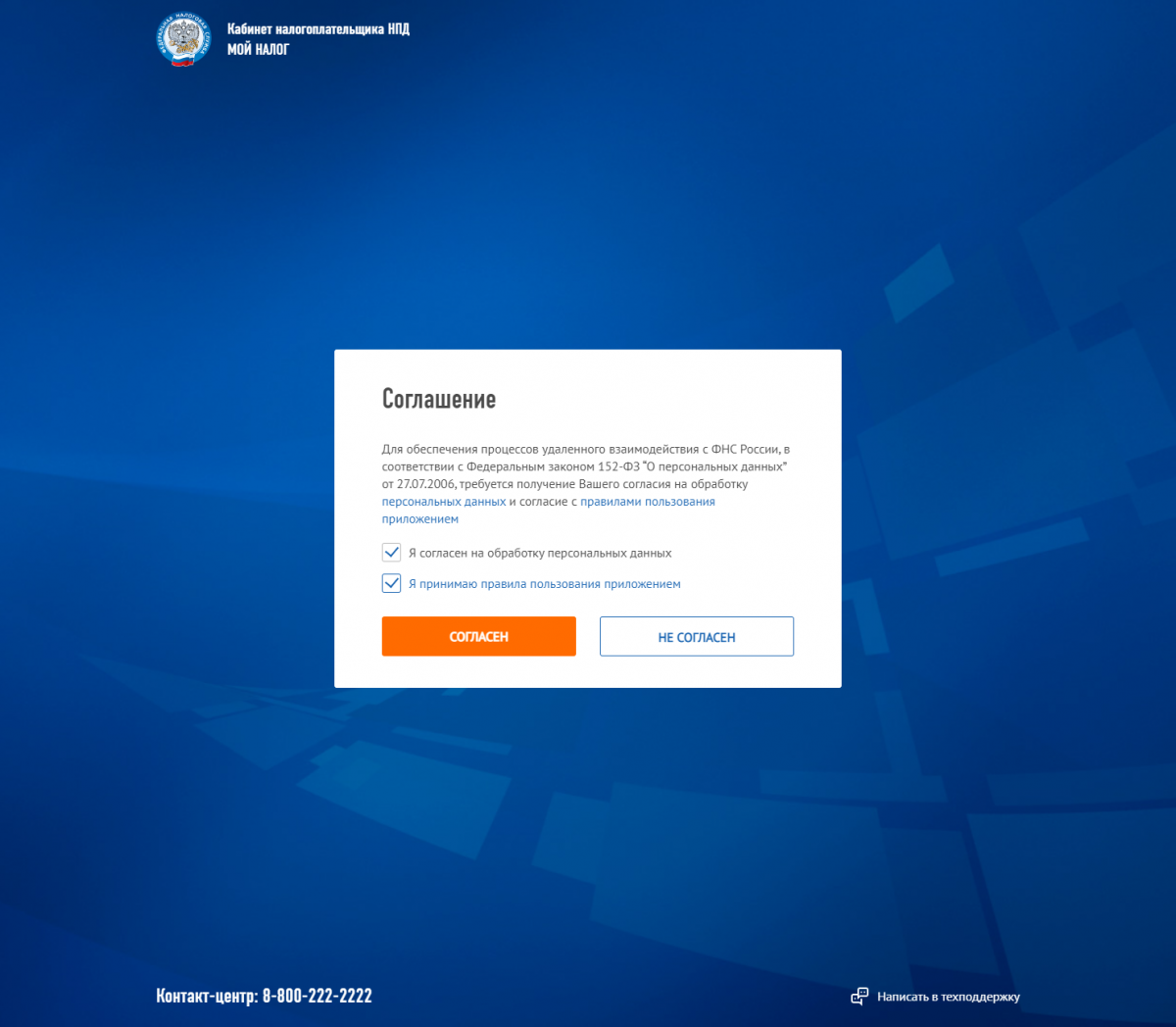

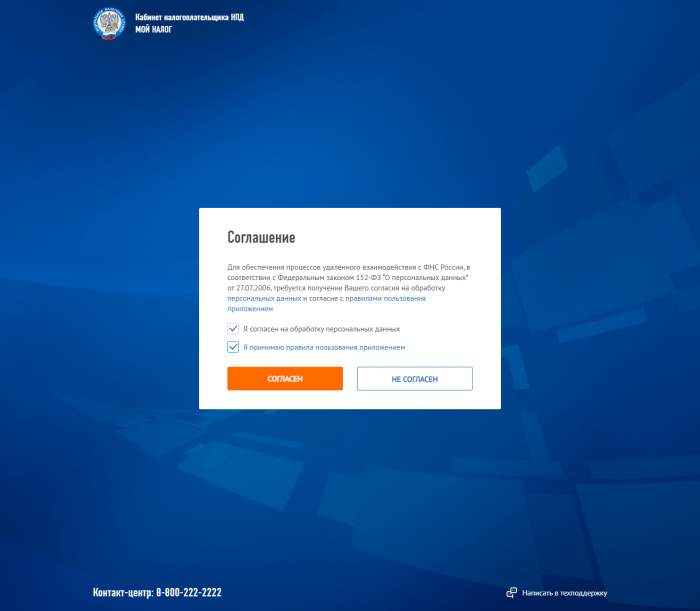

Сайт потребует разрешения на обработку персональных данных и принятия правил использования. Нужно отметить все пункты галочками и кликнуть на «Согласен».

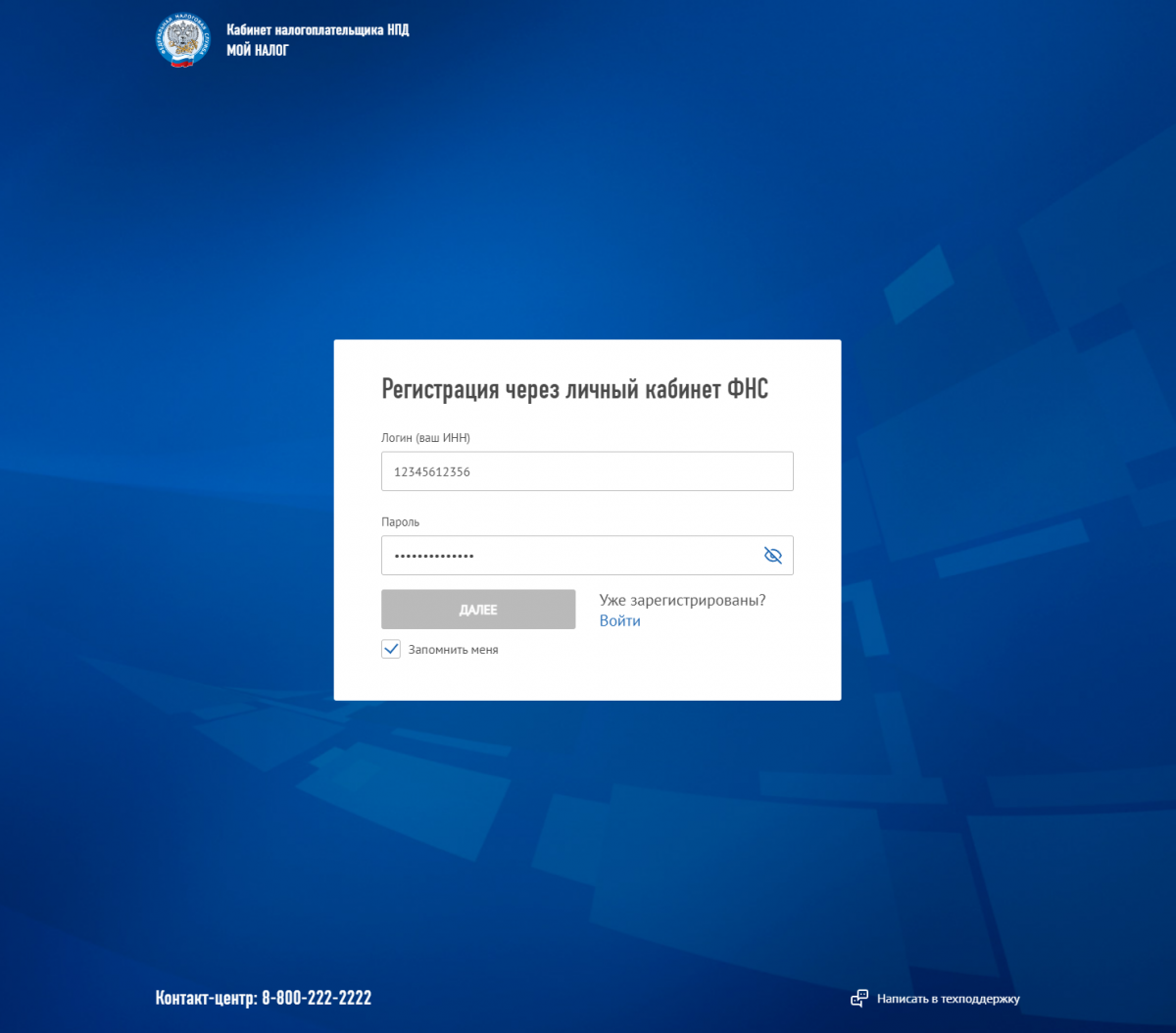

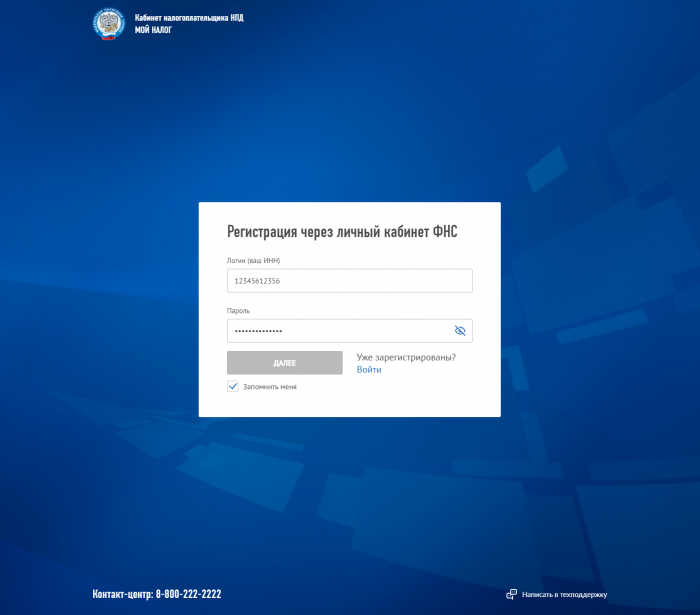

Затем будет показано уведомление, что после ввода ИНН и создания уникального кода физлицо будет поставлено на учёт. Далее необходимо ввести ИНН и придумать уникальный пароль.

После этого придётся ввести номер телефона — на него придёт смс с кодом, чтобы подтвердить регистрацию, — а затем добавить данные о себе: во вкладке «Настройки» нужно выбрать поле «Профиль» и указать вид деятельности, регион, электронную почту.

Для тех, кто с Эвотором

Покупайте приложения для Эвотора со скидкой 50%. Вас ждут сервисы для товарного учёта, маркировки, ЕГАИС, управления кафе, интеграции с 1С — и много чего ещё.

Как бизнесу работать с самозанятыми: риски и преимущества

Работая с физическими лицами по трудовому договору или договору ГПХ, организация платит с его зарплаты НДФЛ и страховые взносы. При работе с самозанятыми этой нагрузки нет, как нет и дополнительных отчётов.

Главное правило, которого нужно придерживаться при работе с самозанятыми: нельзя использовать их в качестве наёмных работников. Налоговая это расценивает как некорректную оптимизацию издержек.

Какие признаки указывают на то, что самозанятый по факту является наёмным работником

- Наличие в договоре рода деятельности, но не разового задания или конкретного объёма работ.

- Систематический характер работы, длительность контракта — год и более.

- Чётко определённый размер заработной платы.

- Наличие графика или трудового распорядка, определённого работодателем.

- Наличие материальной ответственности.

- Наличие пропуска на территорию, отметки в журнале прихода-ухода сотрудников.

- Кадровая документация в отношении самозанятого, например об отпуске или командировке.

- Расчётные листы заработной платы.

- Документы хозяйственной деятельности.

- Документы по охране труда.

Кроме того, могут опросить свидетелей, которые подтвердят или опровергнут тот факт, что самозанятый по факту является работником, а не подрядчиком. Если налоговая решит, что компания таким образом оптимизирует налоговые издержки, то это грозит штрафом до 10 000 ₽ для ИП и до 100 000 ₽ для юридических лиц.

Правила работы с самозанятыми

1. Проверка статуса. Самозанятый должен состоять на учёте.

2. Заключение договора с подрядчиком. В нём нужно прописать, что исполнитель применяет налог на профессиональный доход. Также в нём должен быть срок действия, перечень услуг и правила оплаты за результат деятельности.

3. Оплата деятельности. Платить можно на личную карту или электронный кошелёк. Перед каждой оплатой стоит проверять, не снялся ли подрядчик с учёта, а после оплаты — обязательно запрашивать чек.

4. Проверка чека. После получения чека проверяйте, точны ли в нём указанные данные. Ошибка в названии фирмы или ИНН не позволит вычесть стоимость услуг из налоговой базы, если используется общая система налогообложения, единый сельхозналог или упрощёнка «Доходы минус расходы».

Проверять потенциального подрядчика нужно, чтобы не получить штраф и пени за неуплату обязательных платежей, если он внезапно окажется не самозанятым. Тогда стоит прекратить с ним сотрудничество во избежание проблем или оформить его в штат как работника.

Как узнать самозанятость по ИНН

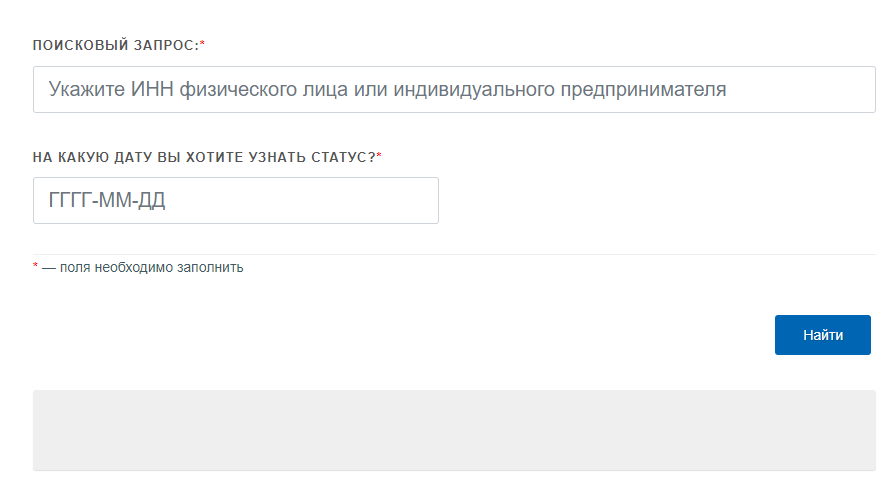

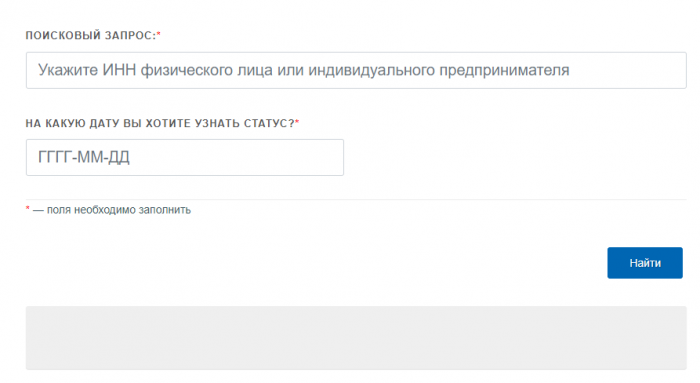

Самозанятый может предоставить справку о постановке на учёт, чтобы наниматель чувствовал себя спокойнее. Но можно не просить эту справку от подрядчика, а проверить его самому: достаточно зайти на страницу «Проверка статуса» на сайте налоговой , после чего ввести ИНН и нужную дату.

После нажатия на кнопку «Найти» сайт покажет, являлся ли владелец ИНН плательщиком НПД на указанную дату или нет.

Источник: zhiza.evotor.ru