В настоящее время, согласно действующему Налоговому кодексу РФ, на следующие объекты физлицу может быть предоставлен налоговый вычет при покупке земельного участка:

- покупка земельного участка под ИЖС (индивидуальное жилищное строительство);

- покупка земельного участка, на котором уже расположен ранее приобретенный жилой дом;

- покупка жилого дома с земельным участком;

- покупка земельного участка или его доли.

По общему правилу, размер максимально возможного имущественного вычета, который может быть предоставлен, составляет — 2 000 000 рублей. При покупке в ипотеку до 2014 года — размер вычета не ограничен, начиная с 2014 года — не более 3 000 000 рублей.

Следовательно, максимальная возможная сумма к возврату составляет 13 % от стоимости земельного участка, но не более 260 000 рублей и 390 000 рублей (в части ипотеки, оформленной после 2014 года).

При этом, возврат налога за календарный год возможен только в части уплаченного НДФЛ в каждом конкретном году (согласно данным справки 2-НДФЛ, которую можно взять в бухгалтерии организации).

Налоговые вычеты

Например, в 2016 году гражданин приобрел земельный участок стоимостью 550 000 рублей. Сумма к возврату из налоговой составляет — 71 500 рублей (то есть 13 % от 550 000). Но, согласно предоставленной справки 2-НДФЛ, доходы работника за год составили только 300 000 рублей и сумма удержанного налога — 39 000 рублей (13 % от доходов).

Таким образом, в 2017 году, подав декларацию за 2016 год, гражданин сможет вернуть только 39 000 рублей, остаток в размере 32 500 рублей (71 500 — 39 000 = 32 500) перенесется и будет возвращен не ранее следующего года (то есть в 2018 году за 2017, если также будут доходы и уплата НДФЛ в 2017).

Рассмотрим более подробно вышеперечисленные случаи:

1) При покупке земельного участка под ИЖС налоговый вычет может быть предоставлен не ранее года регистрации и получения свидетельства права собственности на жилой дом.

Таким образом, нельзя просто купив земельный участок, сразу подавать документы и получать вычет. Сначала, должен быть построен жилой дом.

Например, физлицо приобрело земельный участок в 2015 году, в 2016 году был построен и зарегистрирован на нем жилой дом. Тогда право на вычет у гражданина на земельный участок возникает только начиная с 2016 года, когда было оформлено право собственности на жилой дом.

2) При покупке земельного участка, на котором уже расположен ранее приобретенный жилой дом, вычет можно начинать получать сразу же (если через работодателя) или по окончании года (если через налоговую инспекцию, то есть путем подачи налоговой декларации по форме 3-НДФЛ и приложением всех подтверждающих документов, в том числе права собственности на расположенный жилой дом).

Например, физлицо купило земельный участок в 2016 году, жилой дом, расположенный на этом участке, был приобретен ранее, допустим, в 2015 году. Налоговый вычет на земельный участок гражданин имеет право получать, начиная с 2016 года.

Налоговый вычет при покупке земли или участка для постройки дома

3) При покупке жилого дома с земельным участком, имущественный налоговый вычет может быть предоставлен сразу же (если через работодателя) или по окончании года (если через налоговую инспекцию).

При этом, покупка жилого дома с земельным участком рассматривается как единый объект недвижимости.

Например, гражданин приобрел жилой дом с земельным участком в 2016 году. Следовательно, начиная с 2016 года, он имеет право на получение имущественного налогового вычета.

4) При покупке земельного участка (доли), как и в первом рассмотренном случае, получение вычета возможно только после постройки и регистрации права собственности на жилой дом.

Например, гражданин приобрел земельный участок в 2014 году, а жилой дом был построен и зарегистрирован только в 2016 году. Следовательно, прав на вычет возникает не ранее 2016 года.

Следует также иметь в виду, что при долевой покупке земельного участка и строительства жилого дома в долевую собственность, при несовпадении долей, вычет будет распределяться между собственниками пропорционально стоимости их долей на жилой дом.

Как видно, во всех вышеперечисленных случаях, налоговый вычет при покупке земельного участка, может быть предоставлен не ранее года регистрации права собственности расположенного на этом участке жилого дома.

Если дома нет, то и вычет на землю получить нельзя.

Если Вы официально трудоустроены, Вы имеете право на возврат из налоговой инспекции до 13 % расходов на обучение, лечение или покупку жилой недвижимости!

Заполните декларацию 3-ндфл прямо сейчас:

Рассчитайте онлайн сумму компенсации, которую можно получить из налоговой инспекции, официально работая, по расходам на обучение, лечение или покупку квартиры!

Источник: ndflservice.ru

Налоговый вычет при покупке земельного участка: сколько, кому, как

Налоговый вычет при покупке земельного участка — это законное право граждан уменьшить сумму собственного подоходного налога за приобретенную землю при соблюдении конкретных условий. Разберемся на конкретных примерах, на какие суммы и при каких обстоятельствах россияне могут вернуть часть НДФЛ.

Общие правила и требования

Налогоплательщики НДФЛ могут вернуть часть денег от государства за приобретение земель – это налоговый вычет при покупке земли, который вы вправе оформить столько раз, сколько покупаете землю. Самое важное условие — земля должна быть приобретена под строительство жилого дома либо на этом участке уже имеется жилая недвижимость. Другое целевое назначение земельного участка не подойдет.

Возврат НДФЛ производится только после официальной регистрации права собственности на жилье. В противном случае получить налоговый вычет на земельный участок при покупке нельзя.

Какие еще действуют условия для вычета:

- Официальный налогооблагаемый доход. Возвращают налог только с конкретного вида доходов, облагаемого по ставке 13%. С дивидендов получить возмещение нельзя, а вот с заработной платы или выплат по договорам гражданско-правового характера — можно.

- Статус резидента. Граждане, которые не имеют статуса резидента России, то есть проживают на территории РФ менее 183 дней в году, не вправе воспользоваться налоговым вычетом.

- Участок находится на территории России. За покупку земли за пределами границ нашей страны возместить уплаченные налоги не получится.

- Государственная регистрация собственности. Если жилье и земельный участок не оформить официально в соответствующих органах государственной власти (Кадастровая палата, Росреестр), то право на вычет у граждан нет. Воспользоваться им вы вправе только после получения свидетельства о собственности.

ВАЖНО! Дата регистрации права собственности играет особую роль. Если участок зарегистрирован до 2010 года, то права на налоговый вычет не возникает. Существенной является только дата регистрации прав собственности. А вот дата заключения договора купли-продажи либо дата подписания акта приема-передачи не имеют значения.

Сколько вернут за покупку

Сумма возврата имеет конкретный размер. Максимальная сумма того, какой получают налоговый вычет на дом с земельным участком (или без него), закреплена в НК РФ, в пп. 1 п. 3 ст. 220. И составляет 2 млн рублей.

То есть на руки вернут ровно 260 000 руб. — 13% от максимальной суммы предоставляемой льготы.

Но учитывайте, что в предел налогового вычета входит:

- Стоимость самого жилья либо затраты на его строительство.

- Цена земельного участка под домом или под строительство.

- Затраты на проектно-сметную документацию жилья.

- Расходы на подведение коммуникаций (вода, канализация, освещение, отопление, газификация).

- Траты на покупку строительных и отделочных материалов.

- Оплата услуг строительных, ремонтных, отделочных бригад.

ВАЖНО! Если дом с земельным участком приобретен за счет целевого кредита (ипотека), то граждане вправе увеличить сумму полагающихся налоговых вычетов. На размер уплаченных процентов по целевому кредитованию предоставляется вычет в размере 3 000 000 руб. То есть вернут еще 390 000 исчисленного НДФЛ.

Ситуации в примерах

Теперь разберемся на конкретном примере, сколько государство вернет денег при покупке участка.

Пример № 1

Гражданин Букашка А.Б. приобрел землю стоимостью 750 000 руб. в 2009 году. Затем начал строительство жилого дома. В конце 2017 года стройка была завершена, на дом было получено право собственности. Совокупные затраты на возведение жилья составили 1 500 000. На какую сумму вычета претендует Букашка А.Б.?

Общие затраты: 750 000 + 1 500 000 = 2 250 000 рублей. Максимальная сумма налогового вычета — только 2 000 000. Значит, Букашка А.Б. претендует только на возврат 260 000 рублей (2 000 000 × 13%).

Пример № 2

Жучкова А.Н. купила землю за 200 000 рублей в 2011 году. Построить жилье на участке она не успела. Следовательно, права на налоговый вычет за покупку земельного участка у Жучковой А.Н. нет. Деньги она вернуть не сможет.

Пример № 3

Червячков И.П. купил дом с земельным участком за 2 000 000. Причем на покупку оформлен целевой ипотечный кредит. Следовательно, гражданин имеет право на вычет:

- в 2 000 000 — непосредственно на жилье и покупку земли;

- в 3 000 000 — на сумму уплаченных процентов по ипотечному кредитованию.

В общей сложности гр. Червячков вернет от государства 650 000 рублей (2 000 000 × 13% + 3 000 000 × 13%).

Какие документы нужно собрать для вычета

Для получения налогового вычета подготовьте:

- Заявление на налоговый вычет.

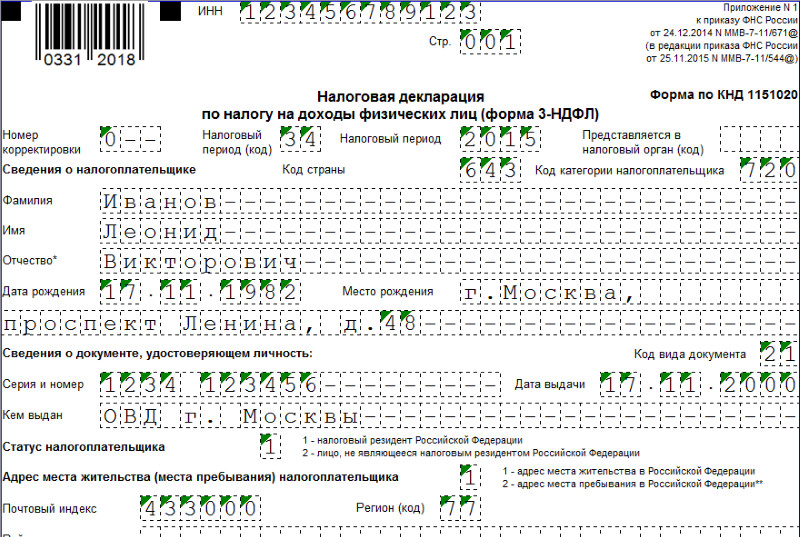

- Налоговую декларацию 3-НДФЛ, заполненную.

- Справку 2-НДФЛ (выдается по требованию работодателем).

- Паспорт.

- Договор купли-продажи земельного участка.

- Платежные документы, подтверждающие перевод денег (выписка из банка, например).

- Свидетельство о праве собственности на землю (выписка из ЕГРН).

- Заявление на вычет.

Куда обращаться

Вычет получают (на выбор):

- Напрямую в ФНС РФ.

- Через своего работодателя.

В чем разница?

Через налоговую инспекцию вы сможете вернуть всю сумму вычета сразу, ее перечислят на ваш банковский счет.

Через работодателя вычет возвращается по-другому: из вашей зарплаты перестанут удерживать НДФЛ, пока не закончится сумма к вычету.

В обоих случаях сначала обращайтесь в налоговую с документами на оформление вычета. 3 месяца займет проверка. Если вы хотите получить вычет сразу всей суммой, то после проверки в течение 30 дней ждите оплату. Если вычет через работодателя, то вам выдадут уведомление, которое нужно отнести в бухгалтерию на работе.

Как быть при продаже земли

Можно получить налоговый вычет при продаже земельного участка в пределах 1 000 000 рублей. Этот вычет предоставляется налогоплательщику один раз в жизни, причем независимо от количества реализуемых активов. Например, если гражданин продал сразу дом, дачу и землю, то максимальный размер вычета на все три объекта — 1 миллион рублей.

Ограничения действуют лишь в отношении объектов, которые находились в официальной собственности менее трех лет.

Если имущество оформлено в долевую собственность (один земельный участок принадлежит супругам или детям и родителям), то каждый из супругов вправе получить имущественный вычет при продаже земельного участка в размере 1 миллион рублей. Фактический размер доли не имеет значения. Подробнее читайте в статье «Распределение налогового вычета между супругами».

ВАЖНО! Если имущество использовалось в предпринимательской деятельности, то вычеты не предоставляются.

Об авторе статьи

Наталья Евдокимова Бухгалтер-эксперт, опыт практической работы — более 15 лет.

Источник: how2get.ru

Налоговый вычет при покупке участка: в каком размере и кто может получить

Возвратить часть денег, израсходованных на покупку земельного участка можно при условии, что он предназначен для строительства жилого дома. Правило действует и в случае, когда земля покупается с недостроенным или уже полностью готовым зданием.

Размер и условия получения возврата налогового вычета при покупки участка

Максимальная сумма, которую можно получить — 260 тыс. рублей (13 % от 2 000 000 рублей). Она рассчитывается от фактически понесенных расходов. Например, если по договору было уплачено 1,5 млн, то размер возврата, соответственно, составит 195 тыс. рублей. Ограничение действует в сумме на оба объекта: участок и дом.

Условия, которые должны быть выполнены:

- Продавец и покупатель не являются членами одной семьи и не связаны рабочими отношениями. Налоговая инспекция откажет в выплате, если договор купли-продажи составлен с матерью, братом и другими родственниками.

- Заявитель оформил право собственности на землю и расположенный на ней дом (в том числе, не завершенный строительством).

- Покупка была оплачена собственными деньгами. Из фактически понесенных расходов вычитаются материнский капитал, ссуда работодателя и другие, не принадлежащие заявителю, средства.

Кроме этого, вычет положен на сумму процентов по займу в кредитной организации, взятому на приобретение земли и дома. Его сумма составит не больше 3 млн рублей, если договор был оформлен после 2014 года. Для ранее взятых кредитов она не ограничивается.

Сроки и порядок обращения за вычетом

Деньги в счет налогового вычета можно получить двумя способами. После окончания года, в котором была сделана покупка, подать заявление в инспекцию ФНС и приложить к нему:

- декларацию 3-НДФЛ о доходах (заработной плате и иных официальных доходах за истекший год);

- платежные документы об уплате денег (квитанции, выписки из банка);

- документы, подтверждающие право собственности на земельный участок и жилой дом;

- копию договора купли-продажи, банковского (другого) займа.

Если уплаченного за год подоходного налога окажется недостаточно, невыплаченный остаток будет перенесен на следующие налоговые периоды. Также можно получать вычет по месту работы. Для этого в инспекцию представляются те же документы, а взамен она выдает уведомление для бухгалтерии. В этом случае, вы будете получать зарплату без вычета подоходного налога до полного погашения всей насчитанной к возврату суммы.

Дачные, садовые участки и ИЖС

В связи с тем, что закон ставит условие приобретения земли только с жилым домом, часто возникает вопрос: можно ли получить налоговый вычет при покупке участка под дачное хозяйство или садоводство? Ответ положительный (письмо Минфина № 03-04-05/17989 от 14.04.2014). Если разрешенное использование земель предусматривает право на строительство капитального объекта, покупатель имеет право подать заявление на возврат НДФЛ.

Подписывая договор купли-продажи, нужно обратить внимание на то, какие постройки в нем перечислены. Например, если на участке помимо дома находится гараж, сарай, налоговая инспекция может отказать в выплате. Вычет положен только за землю и жилой объект, поэтому сумма уплаты за них должна быть выделена отдельно. Если это не сделали сразу, можно заключить дополнительное соглашение.

Приобретение участка супругами

Получить налоговый вычет при покупке земельного участка имеет право каждый из супругов в полном объеме (до 2-х млн. рублей). При этом не важно, на кого оформлено право собственности и кто выступает покупателем, если он приобретается в общую совместную собственность.

Если муж и жена оформляют покупку в долевую собственность, то они получают сумму вычета, пропорциональную своей доле. Если она будет меньше максимального размера по закону, за ними сохраняется право использовать остаток при приобретении другой недвижимости.

Обратите внимание! Если работающий супруг оформил на себя вычет, и умер, не получив его в полном объеме, супруга может обратиться за получением невыплаченного остатка (при условии, что своим правом раньше она не воспользовалась).

Покупка участка пенсионерами

Нередко люди стараются приобрести землю перед выходом на пенсию, или сразу после увольнения с работы. Поскольку в этом случае неиспользованный остаток вычета невозможно перенести на будущие периоды, закон предоставляет специальную льготу для пенсионеров. Они могут получить его за счет подоходного налога, выплаченного за 3 года до обращения.

Например, дача куплена в июле 2017 года, в мае 2018 года собственник оформил пенсию и уволился. Он подал заявление на вычет, но за 2017 год сумма составила только 1/3 часть от положенной ему компенсации. Он имеет право подать декларации за 2016 и 2015 годы, за счет которых и получит оставшиеся деньги. В этом случае нельзя откладывать обращение за вычетом, так как 3 года будут отсчитываться, начиная с того года, в котором образовался остаток.

В заключение добавим, что главное условие для получения налогового вычета при покупке участка — правильно оформленные документы. Так, в компании «ОблЗемстрой» этим занимается собственный юридический отдел. Все земли предназначены для дачного строительства и расположены в пределах населенных пунктов. Поэтому, налоговая инспекция всегда принимает документы, подготовленные для наших покупателей,и всегда осуществляет налоговый вычет.

Источник: oblzemstroy.ru