В данной статье мы рассмотрим НДС при строительстве основных средств. Узнаем о порядке учета НДС при строительстве, вычеты НДС при строительстве в 2021. Разберем порядок оформления счетов-фактур.

Порядок отражения НДС при строительстве основных средств имеет свои особенности. Механизм учета налога и специфика получения налогового вычета зависит от многих факторов: каким способом осуществлялось строительство – хозяйственным или подрядным, как сдавался объект – единовременно или поэтапно, и т.п. Сегодня мы разберемся в особенностях учета НДС при строительстве ОС и дадим ответы на распространенные вопросы по теме.

Нормативная база

Порядок отражения НДС при строительстве ОС, а также механизм получения налогового вычета регламентируется следующими законодательными актами:

· письмо Минфина № ШТ-6-03/527 от 04.07.2007 описывает порядок определения налоговой базу при смешанном типе строительства ОС (собственные силы компании + подрядчики);

· в письме Минфина № 04-03-11/91 от 05.11.2003

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.

указано о возникновении налоговых обязательств у компании, которая проводит СМР собственными силам (в случае, если такие работы не являются капитальными).

Учет НДС при строительстве ОС

Строительство ОС силами организации

При наличии технической возможности и финансовых ресурсов компания вправе создать объект ОС собственными силами. В таком случае к работе привлекаются сотрудники организации, а расходы на приобретение необходимых сырья и материалов несет непосредственно компания.

Все затраты, связанные с производством ОС, следует отражать по Дт 08.3. По Кт могут использоваться счета производства (20, 23, 25, 26), счета по оплате труда работникам компании, задействованных в строительстве объекта (70, 71), счета по отражению использованного сырья и материалов (10), прочее.

ООО «Статус Плюс» собственными силами провело строительство офисного помещения:

- строительство длилось в период 01.04.17 – 31.05.17;

- для строительства «Статус Плюс» закуплены материалы на сумме 602.904 руб., НДС 91.968 руб., из которых использованы в апреле – 201.501 руб., НДС 30.737 руб., в мае – 401.403 руб., НДС 61.231 руб.;

- в период 04.17 – 31.05.17 рабочим «Статус Плюс» выплачивалась зарплата в сумме 87.650 руб. (в том числе взносы во внебюджетные фонды).

Офис сдан в эксплуатацию 31.05.17 (оформлены акт КС-2 и справка КС-3). В учете «Статус Плюс» сделаны такие записи:

| Дата | Дебет | Кредит | Сумма | Описание |

| 30.04.17 | 10.8 | 60 | 511.206 руб. | Отражены материалы, приобретенные для строительства (602.904 руб. – НДС 91.968 руб.) |

| 30.04.17 | 19 | 60 | 91.968 руб. | Отражен НДС по приобретенным материалам |

| 30.04.17 | 68 НДС | 19 | 91.968 руб. | НДС от стоимости материалов цемента принят к вычету |

| 30.04.17 | 08.3 | 70 | 87.650 руб. | Учтена зарплата рабочих, занятых в строительстве офиса (за апрель 2017) |

| 30.04.17 | 08.3 | 10.8 | 170.764 руб. | Материалы переданы в строительство – в апреле 2017 (201.501 руб. – 30.737 руб.). |

| 31.05.17 | 08.3 | 70 | 87.650 руб. | Учтена зарплата рабочих, занятых в строительстве офиса (за май 2017) |

| 31.05.17 | 08.3 | 10.8 | 340.172 руб. | Материалы переданы в строительство – в мае 2017 (401.403 руб. – 61.231 руб.). |

| 31.05.17 | 01 | 08.3 | 686.236 руб. | Офисное помещение введено в эксплуатацию (87.650 руб. * 2 мес. + 170.764 руб. + 340.172 руб.). |

| 31.05.17 | 19 | 60 | 123.571 руб. | Начислен НДС по СМР ((87.650 руб. * 2 мес. + 511.206 руб.) * 18%) |

| 31.05.17 | 68 НДС | 19 | 123.571 руб. | НДС принят к вычету |

Создание ОС через подрядчиков

В рамках действующего законодательства, стоимость работ подрядчиков, нанятых для строительства объекта ОС, облагается НДС в общем порядке. Как и при создании ОС хозспособом, организация, привлекающая подрядчиков, должна отражать НДС от стоимости работ в момент ввода объекта в эксплуатацию (на основании акта КС-2 и справки КС-3). В тот же день сумму НДС следует принять к вычету.

АО «Конкорд» заключило договор с подрядчиком ООО «Мастер Плюс» на выполнение работ по строительству складского помещения. Согласно договору:

- смета работ составляет 104.704 руб., НДС 15.972 руб.;

- «Конкорд» поставляет «Мастеру Плюс» часть материалов, необходимых для строительства;

- «Конкорд» ежемесячно возмещает стоимость материалов, закупленных «Мастером Плюс» и использованных при строительстве;

- «Мастер Плюс» должен сдать объект ОС до 01.08.17.

В июне 2017 «Конкорд» закупил партию цемента на сумму 33.208 руб., НДС 5.066 руб. и передал его «Мастеру Плюс».

В июне и июле 2017 «Мастер Плюс» закупил лакокрасочные изделия и материалы для отделочных работ (линолеум, обои) на общую сумму 48.706 руб., о чем предоставил соответствующие отчеты (за июнь – 28.306 руб., за июль – 20.400 руб.).

31.07.17 между «Конкордом» и «Мастером» плюс подписаны акт приема-передачи объекта (КС-2) и справка КС-3. По итогам строительства стоимость работ соответствует сумме, указанной в смете.

В учете «Конкорда» сделаны такие записи:

| Дата | Дебет | Кредит | Сумма | Описание |

| 30.06.17 | 10.8 | 60 | 28.142 руб. | Отражены материалы (цемент), приобретенные «Конкордом» для передачи подрядчику (33.208 руб. – 5.066 руб.) |

| 30.06.17 | 19 | 60 | 5.066 руб. | Отражен НДС по приобретенному цементу |

| 30.06.17 | 68 НДС | 19 | 5.066 руб. | НДС от стоимости партии цемента принят к вычету |

| 30.06.17 | 10.7 | 10.8 | 28.142 руб. | Партия цемента передана «Мастеру Плюс» для строительства |

| 30.06.17 | 08.3 | 10.7 | 28.306 руб. | Учтена стоимость материалов, приобретенная «Мастером Плюс» и использованная при строительстве в июне 2017 |

| 31.07.17 | 08.3 | 10.7 | 20.400 руб. | Учтена стоимость материалов, приобретенная «Мастером Плюс» и использованная при строительстве в июле 2017 |

| 31.07.17 | 08.3 | 60 | 88.732 руб. | Отражена первоначальная стоимость складского помещения: подрядные работы (104.704 руб. – 15.972 руб.) |

| 31.07.17 | 19 | 60 | 15.972 руб. | Учтен НДС по подрядным работам |

| 31.07.17 | 68 НДС | 19 | 15.972 руб. | НДС по подрядным работам принят к вычету |

| 31.07.17 | 01 | 08.3 | 137.438 руб. | Склад введен в эксплуатацию (88.732 руб. + 28.306 руб. + 20.400 руб.) |

Поэтапная сдача объекта

Сдача недостроенного объекта

При отражении НДС по операциям с объектами незавершенного строительства следует учитывать следующие особенности:

- При покупке материалов для использования в строительстве ОС НДС учитывайте и принимайте к вычету в общем порядке (на момент поступления материалов к учету). Это касается как приобретения сырья при строительстве хозспособом, так и покупке материалов для передачи подрядчику.

- Если подрядчик передал компании ОС, признанное объектом незавершенного строительства (работы по объекту не закончены, но на стоимость выполненных работ подписаны акт КС-2 и справка КС-3), то начислять НДС необходимо на стоимость выполненных работ (аналогично поэтапной сдаче объекта).

- При строительстве ОС хозспособом отражение и вычет НДС осуществляется на основании счетов-фактур, составленных компанией. Вне зависимости от степени завершенности объекта, счета-фактуры выписываются ежемесячно на сумму проведенных работ (зарплата рабочих) и закупленных материалов.

Оформление счетов-фактур

У компании возникают обязательства по выставлению счетов-фактур в случае, если строительство произведено собственными силами. При строительстве ОС хозспособом компании следует оформить счет-фактуру, так как он является основанием для отражения НДС и принятия его к вычету.

Документ составляется по итогам месяца, в него включается общая сумма работ и материалов, использованных при строительстве. В строках «Продавец», «Грузополучатель и его адрес», «Грузоотправитель и его адрес», «Покупатель» компании необходимо указать собственные данные. После выписки счета-фактуры один из экземпляров регистрируется в Книге продаж, после перечисления НДС в бюджет второй экземпляр регистрируется в Книге покупок. Счета-фактуры, поступившие от подрядчиков и поставщиков, регистрируются в общем порядке и также являются основанием для принятия НДС к вычету.

НДС при строительстве основных средств: ответы на вопросы

Вопрос № 1: По итогу завершения строительства подвального помещения, подрядчик ООО «ГлавСтрой» передал заказчику АО «Сигма» акт КС-2 и справке КС-3. При этом в акте указана сумма по договору (без индексации), а справке – сумму с учетом индексации. Являются ли документы корректно оформленными?

Ответ: Разъяснения Минфина не запрещают подобное оформление акта КС-2 и справки КС-3. Для отражения НДС бухгалтеру «Сигмы» необходимо составить справку с расчетом суммы индексации и указанием размера НДС.

Вопрос № 2: В августе 2017 на АО «Компакт» законсервирован объект незавершенного строительства. К работе по консервации строительства привлечен подрядчик ООО «Контур» (стоимость работ – 12.303 руб., НДС 1.877 руб.). Как «Компакту» следует отразить в учете сумму НДС по работам, связанным с консервацией?

Ответ: Учет НДС в данном случае осуществляется в общем порядке. На основании счета-фактуры и по факту подписания акта приемки работ в учете «Компакта» следует отразить: Дт 19 Кт 60 – учет НДС; Дт 68 НДС Кт 19 – НДС к вычету.

Источник: mypravoved.ru

Исчисление НДС со стоимости СМР для собственного потребления

В данной статье мы рассмотрим НДС при строительстве основных средств. Узнаем о порядке учета НДС при строительстве, вычеты НДС при строительстве в 2021. Разберем порядок оформления счетов-фактур.

Порядок отражения НДС при строительстве основных средств имеет свои особенности. Механизм учета налога и специфика получения налогового вычета зависит от многих факторов: каким способом осуществлялось строительство – хозяйственным или подрядным, как сдавался объект – единовременно или поэтапно, и т.п. Сегодня мы разберемся в особенностях учета НДС при строительстве ОС и дадим ответы на распространенные вопросы по теме.

ПРИМЕР №1

В одном из подразделений АО «Лютик» изготовлены стеллажи для складирования готовой продукции.

В бухгалтерском учете АО «Лютик» будут сформированы следующие записи:

Расчет: 100 000 руб. + 25 000 руб. = 125 000 руб.

Как создается ОС

В обоих случаях задача бухгалтера – правильно учесть все расходы и отразить принятый объект по первоначальной стоимости правильно.

Предлагаем ознакомиться: Влияние мрот на пенсию по инвалидности

Для организации правильного бухгалтерского учета созданного, построенного, возведенного объекта необходимо верно определить понесенные затраты, убедиться, что созданное имущество действительно является основным средством, определить, каким образом будет учитываться НДС по расходам. Бухучет зависит от способа создания объекта ОС – хозяйственный или подрядный. Проводки и оформление документов будет несколько отличаться при этом.

ПРИМЕР №2

В одном из подразделений АО «Лютик» смонтирован зубодробильный станок. Монтаж станка осуществлен работниками организации.

В состав расходов подразделения, смонтировавшего зубодробильный станок, входят следующие элементы затрат:

-заработная плата рабочих;

-отчисления с ФОТ;

-прочие накладные расходы цеха.

Вышеперечисленные расходы в бухгалтерском учете увеличивают первоначальную стоимость станка.

Согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 вышеперечисленные работы не относятся к СМР (монтаж оборудования имеет код ОКВЭД отличный от кода СМР). Как отмечено в Постановлении ФАС Московского округа от 28.03.2012 г. №А40-10464/11-129-46, «…основным признаком, позволяющим определить работы в качестве строительно-монтажных, является выполнение строительства, частью которого являются работы по монтажу».

Монтаж оборудования вне рамок строительных работ под определение «СМР для собственного потребления» не подпадает.

Таким образом, как и в примере №1, у организации отсутствует обязанность исчисления НДС со стоимости расходов по монтажу станка.

Одним из критериев отнесения выполненных работ к СМР для собственного потребления является выполнение работ силами самой организации, т.е. работниками, состоящими в трудовых отношениях.

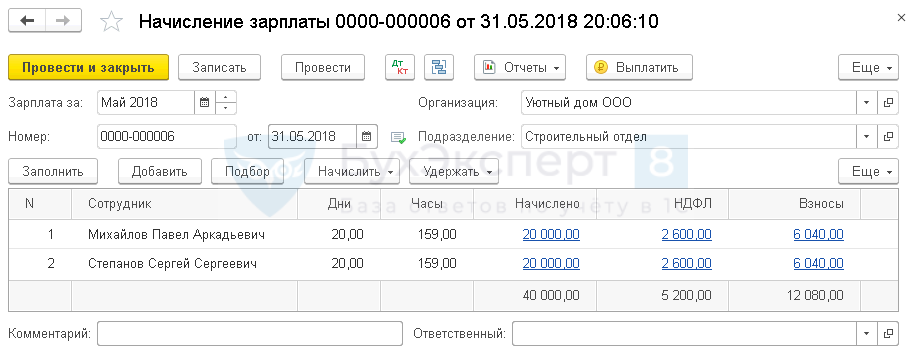

Начисление заработной платы

31 мая начислена заработная плата сотрудникам, занятым строительством склада готовой продукции.

Начисление зарплаты сотрудникам, занятым строительством склада, оформите документом Начисление зарплаты в разделе Зарплата и кадры – Зарплата – Все начисления – Создать – Начисление зарплаты.

Для сотрудников, занятых созданием (строительством) ОС, способ учета зарплаты должен быть определен по счету 08.03 «Строительство объектов основных средств» с корректно заполненной аналитикой Способы строительства – Хозспособ. PDF

См. также Начисление заработной платы

Проводки по документу

Документ формирует проводки:

- Дт 08.03 Кт — оплата труда учтена при формировании первоначальной стоимости ОС;

- Дт 08.03 Кт 69.ХХ — страховые взносы учтены при формировании стоимости ОС.

ПРИМЕР №3

Организацией были выполнены СМР с привлечением физических лиц на основании договоров гражданско-правового характера. Работы по ремонту помещения, по монтажу садковой линии, по ремонту судна выполнялись физическими лицами по договорам гражданско-правового характера, которые не были заняты в основной деятельности налогоплательщика, с ними не были заключены трудовые договоры.

При проведении выездной проверки налоговый орган, расценил данные работы как СМР для собственного потребления с соответствующим начислением НДС.

Однако, как отметили судьи (Решение арбитражного суда Республики Карелия от 31.07.2014 г. №А26-1492/2014) для того, чтобы СМР считались выполненными собственными силами — хозяйственным способом, должны быть в совокупности соблюдены все требования Госкомстата: работы, выполняются для нужд организации; работы выполняются собственными силами нестроительных организаций; для работ организация выделяет на стройку рабочих основной деятельности, то есть заключивших с данной организацией трудовые договоры; указанным выше работникам организации выплачивается заработанная плата по нарядам строительства.

Нельзя приравнивать физических лиц, выполнявших работы по заключенным договорам гражданского-правового характера к собственным работникам, а работы, выполненные ими, — к работам, выполненным организацией собственными силами, являющимися объектом налогообложения по НДС.

Таким образом, в данной ситуации, у налоговой инспекции не имелось законных оснований для отнесения указанных затрат в стоимость СМР для собственного потребления в качестве объекта обложения НДС.

Когда объект можно оприходовать?

Условия для включения созданного имущества в состав ОС:

- Длительный срок эксплуатацию – свыше 12 месяцев.

- Извлечение прибыли от использования – объект должен участвовать в экономической деятельности для получения выгоды.

- Отсутствие намерения продать актив в ближайший год.

При невыполнении указанных трех условий, объект изготовления не принимается в состав основных средств, а приходуется в качестве МПЗ.

Важно! Если речь идет о строительстве, то построенная недвижимость до государственной регистрации прав на нее приходуется на самостоятельный субсчет 01 счета.

Cостав расходов СМР, включаемых в налоговую базу НДС

При выполнении СМР для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение (п.2 ст.159 НК РФ).

Что включается в состав фактических расходов налогоплательщика? В налоговой базе учитываются только расходы, осуществленные самим налогоплательщиком, в т.ч. и расходы на разработку проектно-сметной документации (Письмо Минфина РФ от 22.03.2011 г. №03-07-10/07).

Стоимость выполненных подрядными организациями СМР, не включается в объем начисленного «строительно-монтажного» НДС (Письмо Минфина РФ от 09.09.2010 г. №03-07-10/12, Постановление Президиума ВАС РФ от 02.09.2008 г. №4445/08, Решение ВАС РФ от 06.03.2007 г. №15182/06, п.19 Приказа Росстата РФ от 28.10.2013 г. №428) как при смешанном способе выполнения работ, так и полностью силами подрядчика. В том случае, если организация передает подрядчику давальческие материалы, то налоговая база в части СМР для собственного потребления также не возникает (Письмо Минфина РФ от 17.03.2011 г. №03-07-10/05).

Однако в ряде случаев, даже при отсутствии фактических затрат на выполнение СМР, налоговые органы пытаются доначислить НДС, используя расчетный метод определения стоимости выполненных СМР.

НДС при строительстве — порядок исчисления и вычета

Производство строительно-монтажных работ и порядок вычета НДС

НДС со стоимости строительных материалов

Завершение капитального строительства и порядок оформления счетов-фактур

Вычет НДС при поэтапной сдаче работ

Как исчислить НДС если застройщик применяет УСН

Начисление НДС на суммы возмещений и компенсаций

НДС при реализации недостроенного объекта

В соответствии с порядком, установленным 171 статьей Налогового кодекса, инвесторы и подрядные организации могут принять к вычету НДС в общеустановленном порядке. Принять НДС к вычету при строительстве можно при условии, что построенный объект будет использоваться в операциях, в общем порядке подлежащих обложению налогом на добавленную стоимость.

Производство строительно-монтажных работ и порядок вычета НДС

Строительство может осуществляться тремя возможными способами:

- Подрядным способом;

- Собственными силами или хозяйственным способом;

- Смешанным способом.

Строительство осуществляет подрядчик

В случаях, когда строительство осуществляется подрядным способом, т.е. силами подрядных организаций, инвестор, то есть организация, которая построенный объект принимает к учету в качестве основного средства, принимает к вычету сумму НДС, которую ему предъявляет организация, осуществляющая строительные работы по договору подряда.

Строительство осуществляется собственными силами

Если строительство осуществляется силами организации, то есть хозяйственным способом, к вычету принимаются суммы налога, по приобретенным для использования в строительстве материалам, товарам, а также услугам и работам. Также, предъявляются к вычету суммы налога, исчисленные в порядке, установленном первым пунктом 166 статьи Налогового кодекса при осуществлении строительно-монтажных работ для внутреннего потребления.

Строительство смешанным способом

Если строительные работы производятся смешанным способом, инвестор может принять к вычету суммы НДС:

- Предъявленные подрядчиком;

- По приобретенным материалам, товарам, работам в части осуществления строительных работ хозяйственным способом;

- Исчисленные при осуществлении работ собственными силами.

НДС со стоимости строительных материалов

Если строительные работы осуществляются силами подрядчика, обеспечение строительными материалами может осуществляться разными способами:

Материалы предоставляет подрядная организация

В этом случае, к НДС по материалам к вычету ставит подрядчик, а инвестор принимает к вычету НДС по стоимости работ подрядчика. Сюда войдет и НДС по материалам, поскольку стоимость приобретенных стройматериалов организация-подрядчик включает в стоимость своих работ.

Заказчик передает материалы подрядчику

При таком способе, инвестор принимает НДС к вычету по стоимости работ подрядчика и по использованным подрядной организацией материалам.

Материалы поставляет заказчик за счет средств подрядной организации

Подрядчик принимает к вычету НДС по материалам, инвестор ставит к вычету сумму налога по стоимости работ подрядчика с учетом материалов.

Материалы приобретаются заказчиком и передаются за плату подрядчику, т.е. реализует их

В этом случае заказчик принимает НДС по стройматериалам к вычету, а при передаче подрядчику он начисляет НДС к уплате с реализации. Подрядчик, в свою очередь предъявляет НДС по работам с учетом стоимости приобретенных материалов заказчику, который принимает всю сумму налога к вычету.

Раньше, при выполнении строительно-монтажных работ собственными силами, можно было принять к вычету суммы налога, после уплаты начисленных сумм. То есть в следующем налоговом периоде. С вступлением в силу Федерального закона №224-ФЗ от 26 ноября 2008 года, порядок исчисления НДС изменился.

Теперь, организация, осуществляющая строительные работы хозспособом может предъявить к вычету НДС в том же периоде, в котором определяет налоговую базу. То есть переносить налоговый вычет на следующий период больше не приходится. Суммы налога по строительно-монтажным работам не принятые к вычету до 1 января 2009 года, т.е. до вступления в силу Закона 224-ФЗ, принимаются к вычету в соответствии со статьей 172 Налогового кодекса в прежней редакции, т.е. в том порядке, который действовал до вступления в силу вышеуказанного закона.

инвестор принимает к вычету НДС на основании выставленных заказчиком счетов фактур

Если заказчик и инвестор являются разными организациями, вычет по налогу осуществляет инвестор, на основании предъявленных заказчиком счетов-фактур. Заказчик, в свою очередь, составляет счета-фактуры на основании документов, предъявленных подрядчиком. Пунктом 6 статьи 171 Налогового кодекса установлено, что вычитаются суммы налога, которые предъявлены подрядными организациями, заказчиками-застройщиками при осуществлении работ по капитальному строительству.

Вычет осуществляется в обычном порядке на основании полученных счетов-фактур после того, как работы приняты к учету.

вычет НДС возможен только после принятия объекта к учету

Таким образом, подрядная организация выставляет по своим работам счета-фактуры заказчику. Заказчик на их основании оформляет счета-фактуры для инвестора. В свою очередь инвестор, после принятия к учету работ, принимает НДС к вычету.

Завершение капитального строительства и порядок оформления счетов-фактур

И так, завершив капитальное строительство объекта, организация – заказчик, передает инвестору объект завершенного строительства, допустим, здание.

Заказчик, после передачи инвестору здания или иного объекта, по которому завершены строительные работы, в общеустановленном порядке выставляет счет-фактуру.

Счет фактуру заказчик составляет на основании полученных от подрядчиков счетов-фактур по выполненным ими строительно-монтажным работам, и на основании счетов-фактур, полученных от поставщиков при закупке строительных материалов.

в счетах-фактурах следует выделить в отдельную позицию стоимость работ по каждому подрядчику, стоимость материалов и товаров по каждому поставщику

Специалисты Минфина рекомендуют заказчикам при составлении счетов фактур отдельно выделять в документе стоимость строительно-монтажных работ по каждому подрядчику и стоимость строительных материалов и товаров отдельно по каждому поставщику.

При этом, заказчик к счету-фактуре передаваемому инвестору прикладывает копии счетов-фактур, на основании которых он составлялся, а также копии всех первичных документов, подтверждающих суммы, указанные в счетах-фактурах и копии документов, подтверждающих оплату сумм налога таможенным органам, если осуществлялся ввоз материалов или товаров на территорию России.

к счету-фактуре прикладываются копии счетов-фактур подрядчика и первичные документы

Заказчик передает счет-фактуру инвестору один раз либо в момент, либо в течение пяти дней после передачи здания или иного объекта по которому завершено капитальное строительство, на баланс инвестора.

Между тем, Минфин в более раннем письме №03-07-10/06 от 19 февраля 2007 года, давал разъяснения, согласно которым заказчик может принять НДС к вычету не дожидаясь окончания капитального строительства, в случаях, когда работы разбиты на отдельные этапы. То есть, если в договоре строительного подряда предусмотрена поэтапная сдача работ, НДС принимается к вычету после завершения каждого этапа.

Счета-фактуры в этом случае составляются в том же порядке, как и после завершения всех работ. Вычет по НДС, как и в вышеописанном случае, принимает как заказчик, так и инвестор.

Вычет НДС при поэтапной сдаче строительных работ

Рассмотрим порядок исчисления НДС при подписании актов, выставляемых ежемесячно подрядчиками.

И так, подрядная организация на основании форм №КС-3 «Справка о стоимости выполненных работ и затрат» и №КС-2 «Акт о приемке выполненных работ», ежемесячно представляемых заказчику, выставляет на указанные в актах суммы счета-фактуры.

Первый вопрос, который возникает при этом: может ли инвестор включать стоимость работ подрядчика на 08 счет на основании форм №КС-2 и №КС-3?

Второй закономерный вопрос: подрядчик на суммы, указанные в актах, обязан начислять к уплате НДС по недостроенному объекту?

Гражданский кодекс в 37 главе рассматривает особенности взаимоотношений сторон при заключении договора на подрядные работы. Так, в третьем параграфе «Строительный подряд» в первом пункте 741 статьи сказано, что риск случайной гибели или повреждения строительного объекта несет подрядчик до момента передачи объекта заказчику.

Далее, в 753 статье «Сдача и приемка работ» говорится о том, что приемка работ начинается заказчиком с момента получения от подрядной организации сообщения о готовности к передаче объекта. В случае, когда заказчик принимает отдельные этапы работ, риск случайной гибели переходит к нему, если повреждения и гибель произошли не по вине подрядной организации.

Статья 746 Кодекса устанавливает порядок расчетов между сторонами, когда оплата подрядных работ производится в предусмотренном сметой размере и в установленном договором подряда порядке, либо, если это не предусмотрено в договоре, в соответствии с законодательно закрепленным порядком.

Анализируя нормы гражданского законодательства, приходим к выводу, что по акту могут передаваться либо этапы законченных работ, либо готовое здание после окончательного завершения капитального строительства.

Следовательно, счета-фактуры, по которым можно принять суммы налога к вычету, подрядчик составляет в таком же порядке: после сдачи этапа, либо после окончательной сдачи объекта.

На основании подписанных Актов по форме №КС-2 и №КС-3 формируется стоимость объекта на счете 08, которая после завершения строительства переносится на 01 счет.

Вычеты по НДС, согласно многочисленным разъяснениям финансового ведомства, принимаются либо после завершения этапов, в случаях, когда это целесообразно, либо после полного завершения капитального строительства, после того, как объект будет принят к учету.

вычет по НДС возможен после завершения этапов строительства (в отдельных случаях)или после принятия к учету готового объекта

Как исчислять НДС если застройщик применяет УСН

Как быть в ситуации, когда застройщик применяет упрощенную систему? Ведь по общим правилам, при применении УСН, счета-фактуры не выставляются. Если же организация, применяющая упрощенку выставила счета-фактуры, она обязана выделенную в документах сумму налога перечислить в бюджет.

Рассмотрим случай из судебной практики.

Застройщик, применяющий УСН, по общим правилам, на основании полученных от подрядчика счетов-фактур, от своего имени выставил сводный счет-фактуру инвестору.

При проверке, контролеры из ИФНС застройщику, применяющему упрощенную систему, начислили НДС по выставленным на имя инвестора счетам-фактурам.

Основанием для начисления налога, явились нормы 173 статьи Налогового кодекса, согласно которым, налогоплательщики, применяющие специальные режимы, в случае выставления ими счетов-фактур, уплачивают в бюджет суммы налога, отраженные в счетах-фактурах.

Застройщик обратился в арбитражный суд. Суды трех инстанций отклонили требования застройщика и вынесли решение в пользу налогового органа.

Однако Высший арбитражный суд РФ признал действия организации застройщика правомерными (постановление Президиума ВАС РФ №1784/12 от 26 июня 2012 года по делу №А38-1216/2011).

При этом, судьи свое решение аргументировали следующим образом.

Сводные счета-фактуры были выставлены на имя инвестора застройщиком, применяющим УСН, в целях реализации права инвестора на налоговые вычеты в отношении сумм налога на добавленную стоимость, фактически уплаченных налогоплательщиком за материалы, товары, выполненные работы, приобретенные для проведения капитального строительства.

Заказчик, не являющийся плательщиком НДС, не выставлял счета-фактуры в отношении своих работ, а только перевыставил инвестору суммы фактически уплаченные поставщикам суммы, для реализации прав инвестора на вычет НДС, поскольку последний является плательщиком НДС и имеет полное право на вычеты.

Суд отмечает, что действия застройщика не противоречат разъяснениям Минфина, приведенным в письме №03-07-10/15 от 18 октября 2011 года.

застройщик на УСН вправе выставить на имя инвестора счет-фактуру на основании счетов-фактур, полученных от подрядчика

Хотим отметить, что бюджет при этом не страдает. Поскольку застройщик налоговые вычеты, по понятной причине, не применял.

Начисление НДС на суммы возмещений и компенсаций

В ходе строительства, возникают расходы, стоимость которых не учтена договором, но которые имеют прямое отношение к выполнению договорных обязательств. Это могут быть транспортные, командировочные и другие расходы. Заказчик возмещает эти расходы подрядчику.

Возникает закономерный вопрос – подрядчик включает полученные суммы возмещения в налоговую базу по НДС?

Финансисты высказывают однозначное мнение на этот счет, подрядчик, на суммы, полученные в качестве возмещения расходов, начисляет к уплате НДС (см. письмо №03-07-11/300 от 15 августа 2012 года).

По сути, выставляя счета на возмещение дополнительных расходов, подрядчик выступает в качестве продавца, полученные суммы возмещения должен включить в доходы, и начислить НДС по ставке 18/118, в соответствии с пунктом 4 ст. 164 НК РФ.

При этом суммы входного НДС по дополнительным расходам организация в обычном порядке принимает к вычету. Смотрите письма Минфина №03-07-11/37 от 2 марта 2010 года, №03-07-11/37 от 26 февраля 2010 года и другие.

И так, поступления в виде возмещения и других дополнительных расходов, также подлежат включениюв налоговую базу по НДС.

Так, финансисты в письме №03-07-11/288 от 26 октября 2011 года, на поступивший вопрос о начислении НДС на суммы возмещения, которые в рамках соглашения получает собственник участка линии электропередачи за перенос участка линии, ответили следующим образом: на полученные суммы возмещения собственник участка начисляет НДС, поскольку по существу, поступившие средства являются оплатой за произведенные собственником работы по переносу линии и освобождению территории для строительных работ.

Минфин рекомендует на всю сумму возмещения начислить НДС по ставке 18/118

В то же время, судьи не всегда согласны с позицией финансистов. Так, в решениях, вынесенных в пользу налогоплательщика, арбитры отмечают, что при возмещении расходов, не происходит передачи права собственности одним участником договора другому, ввиду отсутствия объекта реализации, также возмещение расходов не является платой за полученные работы или оказанные услуги.

ФАС Северо-Западного округа рассматривал дело №А42-7064/007 по исковому заявлению налогоплательщика против налогового органа, в котором истец, осуществляющий по договору подряда строительно-монтажные работы, просит суд признать неправомерными начисление сумм НДС налоговым органом на суммы, полученные в качестве возмещения затрат подрядчика на выплату заработной платы работникам, начисление страховых взносов на суммы заработной платы, командировочные расходы, выплата суточных и т.д.

То есть, налоговая инспекция при проверке начислила суммы налога на добавленную стоимость на суммы, которые фактически являлись выплатами в пользу работников и страховых взносов, начисленных на эти выплаты.

По данному делу ФАС СЗО 25 августа 2008 года вынес постановление, в котором действия налогового органа признал неправомерными в силу того, что они прямо противоречат пп.1 п. 1 ст.146 Налогового кодекса, возмещение указанных расходов не может являться налоговой базой для НДС, поскольку при этом не создается добавочная стоимость, и реализацией услуг либо работ, тоже не является.

ФАС Волго-Вятского округа в постановлении по делу №А17-1843/5-2006 от 19 февраля 2007 года, ВАСРФ в определении №6950/07 от 14 июня 2007 года, аналогичным образом аргументировали вынесение решения в пользу налогоплательщика.

Как видим, суды в данном вопросе встают на сторону налогоплательщика. Однако стоит отметить, что в случае, если на полученные суммы возмещения не начисляется налог на добавленную стоимость, налогоплательщик не вправе применить по таким расходам вычет по НДС.

если на сумму возмещения не начисляется НДС, то и к вычету по этим расходам НДС не ставится

НДС при реализации недостроенного объекта

В соответствии с пп.22 п.3 ст.149 Налогового кодекса, от обложения налогом на добавленную стоимость освобождаются операции по реализации объектов, относящихся к жилым помещениям и долей в них.

При этом в Кодексе не говорится о том, применима ли данная норма в отношении недостроенных объектов.

Специалисты финансового ведомства высказывают мнение, что реализация недостроенных жилых объектов не освобождается от НДС.

Поскольку недостроенное здание не подходит под определение, которое применяется в отношении жилых помещений в Жилищном кодексе РФ.

Таким образом, отмечает Минфин, правовых оснований для применения льготы по НДС, при реализации объектов незавершенного строительства, не имеется (см. письма №03-07-10/11 от 12 мая 2012 года, №03-07-11/186 от 30 июля 2009 года).

Минфин разъясняет, что операции по реализации недостроенных объектов жилых помещений облагаются НДС

Обратимся к арбитражной практике. Так, ФАС МО в постановлении №КА-А40/221-10 от 10 февраля 2010 года указывает, что при классификации объекта строительства, следует исходить не из факта завершенности, а только из его назначения.

То есть, для каких целей строится конкретный объект.

Таким образом, подчеркивают арбитры, реализация недостроенного объекта, предназначенного для использования в качестве жилого дома, не облагается налогом на добавленную стоимость.

Смотрите аналогичные выводы в постановлениях ФАС Волго-Вятского округа №А39-909-2010 от 24 января 2011 года, ФАС Уральского округа №Ф09-9691/08-С2 от 22 декабря 2008 года.

Судьи против финансистов — реализация недостроенных жилых объектов не облагается НДС

Однако следует отметить, что в случае, если организация решит воспользоваться льготой в отношении операций по реализации недостроенного здания, свою позицию, скорее всего, придется отстаивать в судебном порядке.

ПРИМЕР №4

Налогоплательщиком были выполнены собственными силами для собственных нужд СМР по возведению объекта капитального строительства — здания магазина.

Работы выполнялись силами семьи налогоплательщика без привлечения работников и без выплаты им заработной платы. Исходя из этого, у налогоплательщика отсутствовали фактические расходы на выполнение СМР и, соответственно, налоговая база для исчисления и уплаты НДС с операций по выполнению данных работ не возникла.

Однако при проведении проверки налоговым органом был доначислен НДС со стоимости выполненных СМР расчетным методом, руководствуясь пп. 7 п. 1 ст. 31 НК РФ, в связи с отсутствием у налогоплательщика документов, подтверждающих размер понесенных расходов. В основу определения стоимости работ были заложены сведения об удельных показателях стоимости единицы измерения строительного объема, установленные в сборнике №26 «УПВС здания и сооружения в совхозах, колхозах, межколхозных и других сельскохозяйственных предприятий и организаций».

То есть при расчете стоимости СМР, выполненных хозяйственным способом, налоговый орган рассчитал сметную стоимость объекта капитального строительства, включив в нее как затраты на проведение работ, так затраты на приобретение материалов.

Вместе с тем, как отмечено в Постановлении Пятого арбитражного апелляционного суда от 03.04.2014 г. №А51-21000/2013 стоимость объекта основных средств не тождественна понятию стоимости строительно-монтажных работ, в связи с чем установленная инспекцией налоговая база по НДС не соответствует ни по размеру, ни по праву обязанности налогоплательщика по уплате НДС.

Итоги

НДС при строительстве основных средств начисляется и принимается к вычету по итогам каждого налогового периода. Базой для начисления налога являются затраты, понесенные в ходе строительной кампании. НДС к возмещению учитывается в книге покупок в по мере оприходования материалов и работ, а также получния необходимой документации.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Источник: biznes-practic.ru

НДС при строительстве основных средств подрядным способом

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «НДС при строительстве основных средств подрядным способом». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Для расчета НДС при выполнении строительно-монтажных работ для собственного потребления налогоплательщиком последовательно выполняются следующие действия:

- Рассчитывается налоговая база по выполненным СМР.

- Определяется налоговый период, в котором нужно начислить НДС и исчислить сумму налога.

- Составляется счет-фактура на стоимость выполненных СМР.

- Сумма НДС по приобретенным материалам, работам, услугам, необходимым для выполнения СМР, и сумма НДС, начисленная на объем выполненных СМР, предъявляются к вычету.

- Представляется в налоговый орган заполненная декларация по НДС.

- Уплачивается налог в бюджет, если в декларации отражена сумма НДС, подлежащая уплате.

Вычет НДС при строительстве ограничен тремя годами

Налоговая база по НДС при выполнении СМР определяется как стоимость этих работ. В указанную стоимость включаются все затраты налогоплательщика, фактически понесенные им при строительстве основных средств.

Если к выполнению строительно-монтажных работ частично привлекаются сторонние организации, то стоимость строительных работ, выполненных подрядчиками, не должна быть включена в налоговую базу (см. решение ВАС РФ от 06.03.2007 № 15182/06 и постановление ФАС Уральского округа от 14.01.2008 № Ф09-11071/07-С2). Налоговики также придерживаются данной позиции (письмо ФНС России от 04.07.2007 № ШТ-6-03/527).

При осуществлении СМР хозяйственным способом налогоплательщик может предъявить к вычету следующие суммы НДС:

- НДС, уплаченный поставщикам при приобретении материалов, работ, услуг, использованных в ходе строительных работ.

- НДС, уплаченный продавцу объекта незавершенного капитального строительства, впоследствии достроенного хозяйственным способом.

- НДС, который был начислен при выполнении строительно-монтажных работ для собственного потребления.

При этом суммы НДС, указанные в п. 1 и 2, можно принимать к вычету по мере оприходования материалов, работ, услуг и получения счетов-фактур от поставщиков (письма Минфина России от 21.09.2007 № 03-07-10/20, УФНС России по г. Москве от 22.07.2008 № 19-11/069325). Данные суммы входного НДС по товарам (работам, услугам), приобретенным для выполнения СМР, и суммы налога, предъявленные подрядчиками, необходимы для расчета показателя по строке 120 разд. 3 формы декларации по НДС (абз. 6 п. 38.13 порядка заполнения декларации, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]).

Принять к вычету НДС, который был начислен на сумму расходов, осуществленных при строительстве объекта основного средства собственными силами, нужно в последний день налогового периода на момент определения налоговой базы. Данный порядок принятия к вычету установлен абз. 3 п. 6 ст. 171 и абз. 2 п. 5 ст. 172 НК РФ.

Таким образом, НДС по выполненным строительным работам можно предъявить к вычету в том же квартале, в котором он был начислен уплате в бюджет (письмо ФНС России от 23.03.2009 № ШС-22-3/[email protected]). Указанная сумма налога должна быть отражена в декларации по НДС в строках 060 «Выполнение строительно-монтажных работ для собственного потребления» разд. 3 и 140 «Сумма налога, исчисленная при выполнении строительно-монтажных работ для собственного потребления, подлежащая вычету» разд. 3 (п. 38.3 и 38.10 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]).

См. также «Суд признал работы выполненными, но счетов-фактур по ним нет. Возможен ли вычет НДС?».

Порядок отражения НДС при строительстве ОС, а также механизм получения налогового вычета регламентируется следующими законодательными актами:

· письмо Минфина № ШТ-6-03/527 от 04.07.2007 описывает порядок определения налоговой базу при смешанном типе строительства ОС (собственные силы компании + подрядчики);

· в письме Минфина № 04-03-11/91 от 05.11.2003

указано о возникновении налоговых обязательств у компании, которая проводит СМР собственными силам (в случае, если такие работы не являются капитальными).

Какой порядок учета и вычета НДС при строительстве основных средств?

При отражении НДС по операциям с объектами незавершенного строительства следует учитывать следующие особенности:

- При покупке материалов для использования в строительстве ОС НДС учитывайте и принимайте к вычету в общем порядке (на момент поступления материалов к учету). Это касается как приобретения сырья при строительстве хозспособом, так и покупке материалов для передачи подрядчику.

- Если подрядчик передал компании ОС, признанное объектом незавершенного строительства (работы по объекту не закончены, но на стоимость выполненных работ подписаны акт КС-2 и справка КС-3), то начислять НДС необходимо на стоимость выполненных работ (аналогично поэтапной сдаче объекта).

- При строительстве ОС хозспособом отражение и вычет НДС осуществляется на основании счетов-фактур, составленных компанией. Вне зависимости от степени завершенности объекта, счета-фактуры выписываются ежемесячно на сумму проведенных работ (зарплата рабочих) и закупленных материалов.

У компании возникают обязательства по выставлению счетов-фактур в случае, если строительство произведено собственными силами. При строительстве ОС хозспособом компании следует оформить счет-фактуру, так как он является основанием для отражения НДС и принятия его к вычету.

Документ составляется по итогам месяца, в него включается общая сумма работ и материалов, использованных при строительстве. В строках «Продавец», «Грузополучатель и его адрес», «Грузоотправитель и его адрес», «Покупатель» компании необходимо указать собственные данные. После выписки счета-фактуры один из экземпляров регистрируется в Книге продаж, после перечисления НДС в бюджет второй экземпляр регистрируется в Книге покупок. Счета-фактуры, поступившие от подрядчиков и поставщиков, регистрируются в общем порядке и также являются основанием для принятия НДС к вычету.

Вопрос № 1: По итогу завершения строительства подвального помещения, подрядчик ООО «ГлавСтрой» передал заказчику АО «Сигма» акт КС-2 и справке КС-3. При этом в акте указана сумма по договору (без индексации), а справке – сумму с учетом индексации. Являются ли документы корректно оформленными?

Ответ: Разъяснения Минфина не запрещают подобное оформление акта КС-2 и справки КС-3. Для отражения НДС бухгалтеру «Сигмы» необходимо составить справку с расчетом суммы индексации и указанием размера НДС.

Вопрос № 2: В августе 2017 на АО «Компакт» законсервирован объект незавершенного строительства. К работе по консервации строительства привлечен подрядчик ООО «Контур» (стоимость работ – 12.303 руб., НДС 1.877 руб.). Как «Компакту» следует отразить в учете сумму НДС по работам, связанным с консервацией?

Ответ: Учет НДС в данном случае осуществляется в общем порядке. На основании счета-фактуры и по факту подписания акта приемки работ в учете «Компакта» следует отразить: Дт 19 Кт 60 – учет НДС; Дт 68 НДС Кт 19 – НДС к вычету.

Согласно пункту 6 статьи 171 НК РФ, при капитальном строительстве вычетам подлежат суммы налога, которые предъявлены налогоплательщику в следующих случаях:

- когда он приобретает объекты незавершенного капитального строительства;

- когда он приобретает товары, работы или услуги, необходимые для выполнения строительно-монтажных работ;

- когда работы по сооружению либо ликвидации, монтажу либо демонтажу, сборке либо разборке объектов основных средств производится подрядчиком, и тот предъявляет НДС налогоплательщику.

Если подрядчики и поставщики предъявляют НДС непосредственно налогоплательщику, то вычет производится в общем порядке. Для этого необходимо выполнение трех условий:

- строительный объект предназначен для облагаемой НДС деятельности;

- налогоплательщик принял на учет приобретенные товары, работы или услуги, по которым собирается заявить вычет;

- поставщики и подрядчики оформили и передали налогоплательщику счета-фактуры с выделенными в них суммами НДС.

Напомним, что помимо официальной формы счета-фактуры, утвержденной постановлением правительства № 1137, компании могут использовать составленный на его основе универсальный передаточный документ (письмо ФНС России от 21.10.13 № ММВ-20-3/[email protected]).

НДС при строительстве основных средств

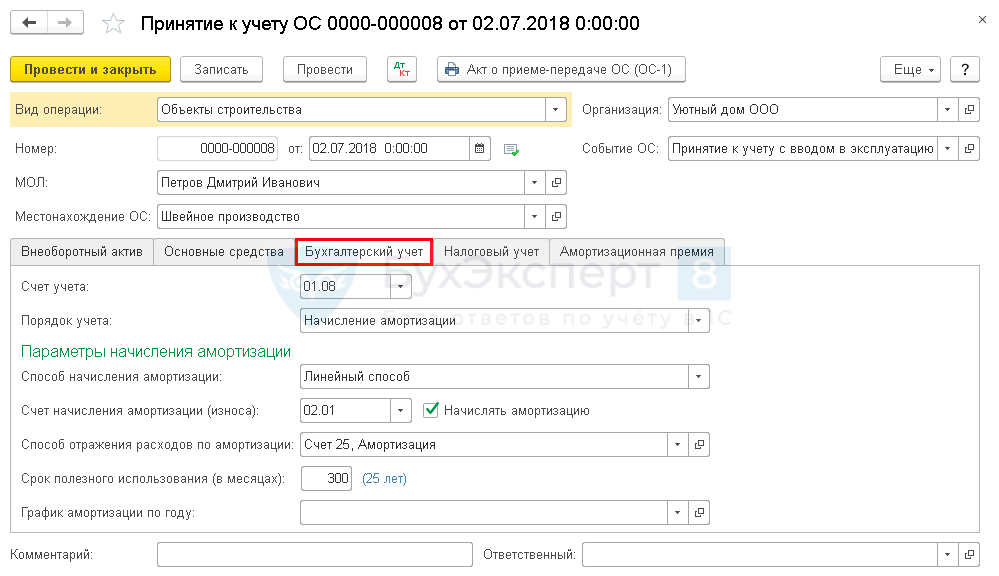

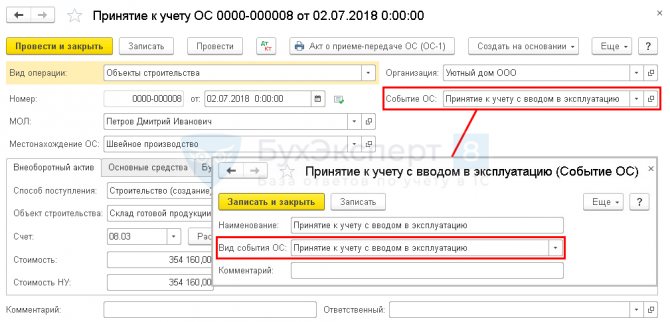

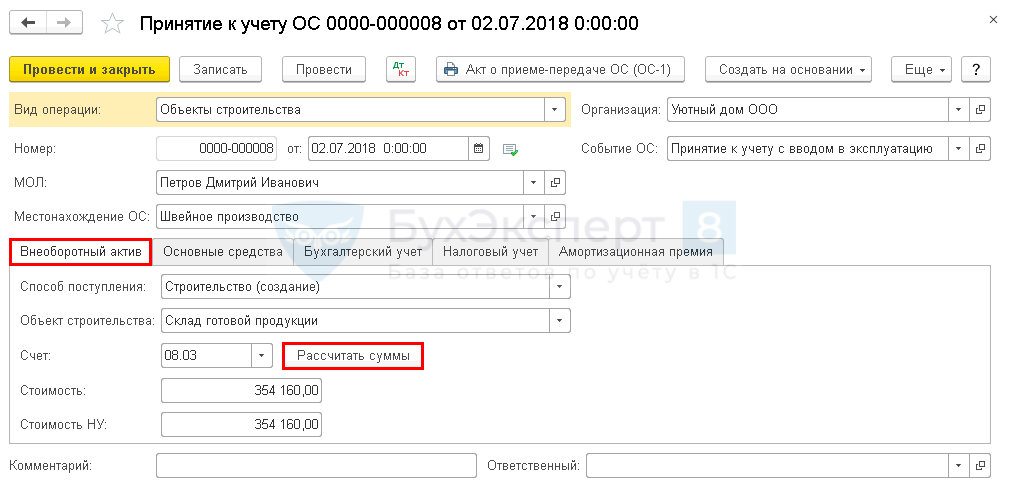

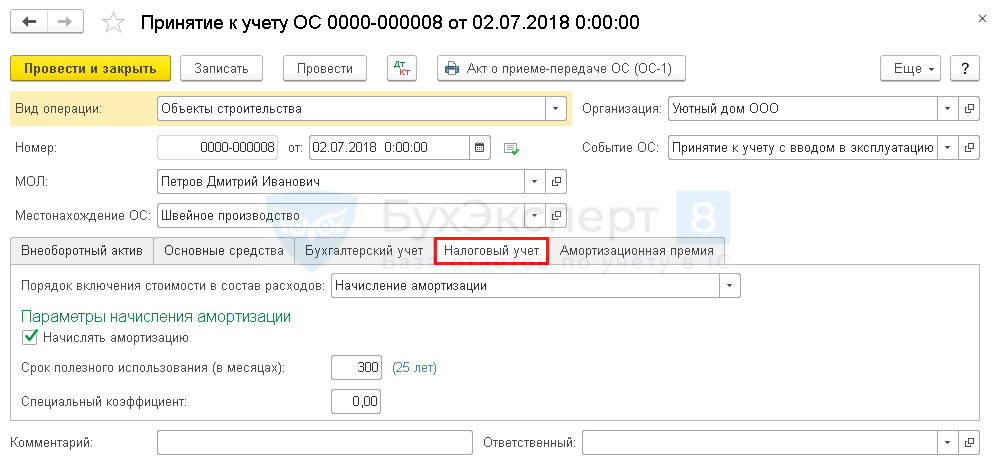

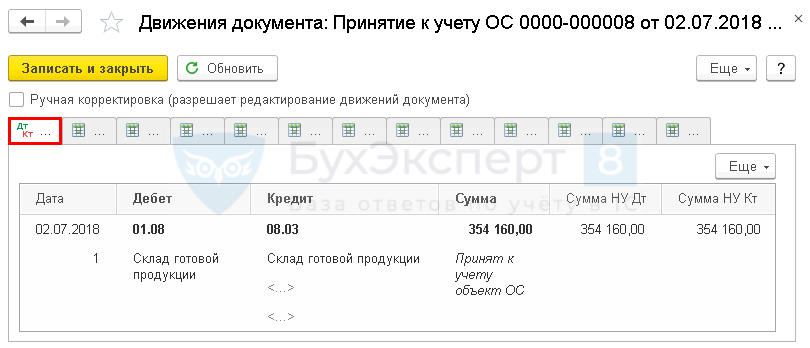

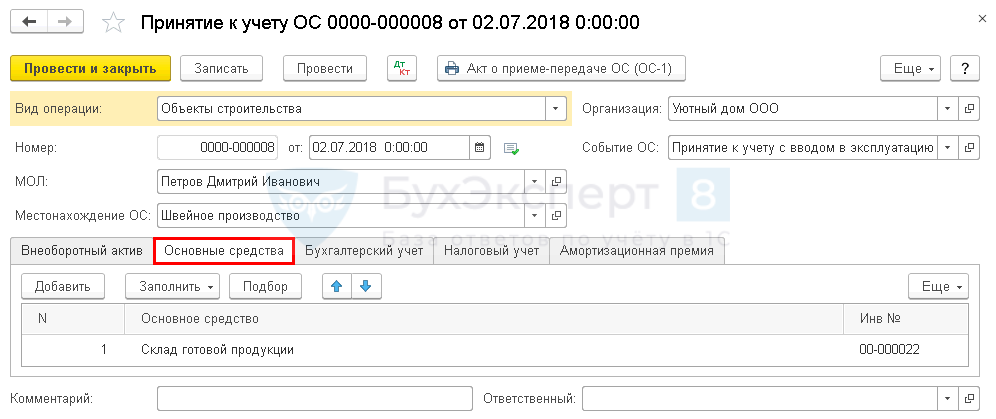

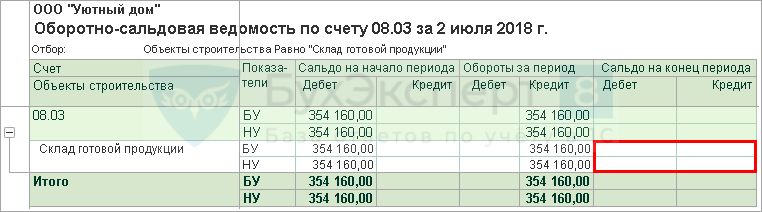

Организация решила построить дополнительный склад для хранения готовой продукции собственными силами.

Во II квартале осуществлены строительные работы хозяйственным способом. Затраты на строительство склада составили:

- материальные расходы — 250 000 руб.;

- оплата труда — 80 000 руб.;

- страховые взносы — 24 160 руб.

02 июля строительство закончено, склад введен в эксплуатацию.

10 июля получена выписка из ЕГРН о регистрации права собственности на объект недвижимости.

- Пошаговая инструкция

- Формирование первоначальной стоимости при создании ОС

- Первоначальная стоимость ОС в бухгалтерском учете

- Первоначальная стоимость ОС в налоговом учете

- НДС

- Учет в 1С

- Проводки по документу

- Проводки по документу

- Проводки по документу

- Документальное оформление

При таком варианте строительства вы можете использовать:

- только свои материалы;

- только материалы заказчика;

- частично свои материалы и частично материалы заказчика.

Порядок обеспечения строительства материалами обязательно определите в договоре подряда.

Пандемия в прошлом году привела многих застройщиков и подрядчиков к банкротству. Пока проектное финансирование не наладится и вирусная нагрузка на всех не ослабнет, похоже, количество банкротов будет расти.

Изменения в налоговом законодательстве в 2021 касаются банкротов напрямую. ФЗ №320 от 15.10.2020 освободил их от НДС при продаже активов. Причем в качестве освобожденных активов рассматривается не только имущество, относящееся к конкурсной массе. Услуги, работы, товары, реализующиеся банкротом в ходе основной деятельности, тоже не облагаются НДС. Если раньше налог не начислялся только при реализации имущественных прав и имущества, то теперь из-под налогообложения выведена и реализация производимой продукции.

Среди партнеров вашей строительной компании есть банкроты? Не ждите от них в 2021 году счетов с выделенным НДС. Приобретая у таких компаний услуги, работы, товары, вы теряете право на вычет налога.

Что можно сделать? Например, изменить договорные условия сотрудничества. Достаточно вывести НДС из стоимости договора. Также можно уменьшить стоимость услуг, работ, товаров на сумму налога.

Что делать с прошлогодним НДС, если банкрот вы? Согласно действующему законодательству, отражать в учете и предъявлять к вычету налог по отработанным до 2021 года авансам можно и нужно. Право на вычет такого входного налога сохраняется и у покупателя.

Сотрудник строительной компании обращается в бухгалтерию за справкой о доходах. Какую форму использовать? По доходам до 1 января 2021 – старую, по доходам с января этого года – новую. Основание – приказ ФНС №ЕД-7-11/753 от 15.10.2020. Принципиально бланки отличаются номером по КНД.

Говоря об изменениях в налогообложении для строительных компаний, нельзя не упомянуть и форму НДФЛ. Начнем с отмены обязательной сдачи 2-НДФЛ за 2021. За год отчитаться придется только формой 6-НДФЛ. Особое внимание бухгалтеру строительной компании рекомендуется обратить на приложение №1 к этому отчету. Что касается дат и сроков, первый раз сдать 6-НДФЛ необходимо будет по итогам I квартала.

СМР для собственного потребления: справочник по НДС

Поговорим об изменениях в НДФЛ. С января 2021 введена прогрессивная шкала налога. Для правильного начисления и удержания бухгалтеру строительной компании придется отслеживать годовой доход высокооплачиваемых сотрудников. Если превышен лимит в 5 млн. рублей, НДФЛ % рассчитывается по 15% ставке, а не по 13%, как обычно.

Причем повышенная ставка применяется только к сумме превышения лимита. Норма закреплена ФЗ №372 от 23.11.2020.

Основная сложность заключается в том, что контролировать доход придется ежемесячно. Применение повышенной ставки начинается в том месяце, в котором превышен пятимиллионный лимит. Очевидно, что у бухгалтеров строительных компаний прибавится работы.

Прогрессивная шкала несколько усложнит и перечисление НДФЛ. Налог, рассчитанный по 15% ставке, перечислять в бюджет необходимо отдельно от 13-процентного. Минфин требует использовать в этом случае отдельный КБК (приказ №236н от 12.10.2020).

Поправки, внесенные в налоговое законодательство ФЗ №368 от 09.11.2020 и ФЗ №374 от 23.11.2020, увеличивают возможности строительных компаний для применения инвествычета. Они вступили в силу в январе 2021.

Во-первых, поправки позволяют уменьшить доходы, если продается объект, к части стоимости которого ранее применялся инвествычет. Во-вторых, на будущее может быть перенесен не только остаток инвестиционного налогового вычета, то есть расходы, уменьшающие региональный платеж. Переносить на будущее разрешили и расходы, уменьшающие федеральную часть налога.

Но это еще не все. Последующие затраты на модернизацию, оборудование, достройку объекта можно амортизировать, если к объекту больше не применяется инвествычет.

Что нужно сделать бухгалтеру строительной компании прямо сейчас? Проверить возможность списания инвестиционного налогового вычета по новым правилам. Это позволит увеличить размер признаваемых расходов.

У вашей строительной компании есть обособленные подразделения? Учтите поправки, уточняющие порядок расчета и распределения прибыли, особенно если компания применяет пониженную ставку налога.

Согласно ФЗ №195 от 113.07.2020 и ст. 288 НК РФ, с 2021 года расчет региональной части налога на прибыль предусматривает распределение каждой налоговой базы между обособленными подразделениями. Рекомендации по применению такого порядка дал Минфин в №03-03-07/39124 еще в мае прошлого года.

Что сделать прямо сейчас? Проверьте утвержденный показатель распределения прибыли в учетной политике на 2021 год. Если утвержден показатель, позволяющий переводить максимум прибыли на обособку, пользующуюся льготой по налогу, поздравляем – налоговая оптимизация удалась!

Напоминаем: до 30 марта 2021 строительные компании должны сдать декларацию по налогу на имущество. Отчетный период – прошлый год.

Не забудьте включить в декларацию данные о движимом имуществе по требованию налоговой. Отчетным показателем является среднегодовая стоимость движимых ОС. Возврат в декларацию сведений о движимом имуществе осуществляется согласно ФЗ №374 от 23.11.2020.

Важно: новую декларацию необходимо заполнять и сдавать компаниям, у которых на балансе есть движимые ОС с ненулевой остаточной стоимостью. Если у компании есть обособленные подразделения в регионах, сведения в отчете указываются с разбивкой по регионам.

В налогообложении имущества движимые ОС не участвуют. Информация подается в ФНС в виде справочной. Вернут ли налог на движимое имущество строительных компаний? Покажет время.

Что сделать сейчас? Организуйте и проведите инвентаризацию ОС для определения остаточной стоимости и распределения имущества на недвижимое, движимое. Используйте разные субсчета для отражения движимых и недвижимых ОС в учете.

Как вы, наверное, помните, отчетность по земельному и транспортному налогу отменена. То есть за 2020 год декларации сдавать не нужно. Но сами налоги никто не отменял. Если с их учетом есть проблемы, самое время их решить.

ФНС обещает делать расчеты для налогообложения земли, транспорта самостоятельно. Но сообщений от налоговиков ждать вовсе не обязательно. Тем более что приходить они могут в течение полугода. А перечислять актуальные суммы в бюджет необходимо вовремя. Это касается и авансов, и налогов. Так что берите расчеты на себя. А потом получайте сообщения из ФНС и сверяйте суммы. Не согласны?

Направляйте возражение с подтверждающими документами и пояснениями. Это уменьшит риск оказаться в должниках.

Теги данной публикации: строительствоучет по отраслям

Все предприятия РФ используют единые бухгалтерские стандарты, но с учетом отраслевых особенностей. Основной нормативный акт, который отражает особенности ведения бухгалтерии в строительстве – это ПБУ 2/2008 «Учет договоров строительного подряда».

Дата начала и окончания строительных работ часто приходятся на разные периоды. Поэтому отражение результатов в учете производится «по мере готовности».

Учет в общем случае нужно вести обособленно по каждому объекту, на который есть отдельная смета или проект. Даже если заключен единый договор на весь комплекс, состоящий из нескольких объектов, бухгалтерию часто ведут раздельно по каждому из них. Для этого должны выполняться следующие условия:

- по объекту можно выделить доходы и расходы;

- на объект имеется отдельная техдокументация

Но возможна и обратная ситуация, когда для строительства одного сложного объекта заключены несколько договоров. Их можно с точки зрения учета рассматривать как единый контракт, если:

- они относятся к одному объекту, по которому согласно учетной политике установлены единые нормы;

- работы по договорам исполняются одновременно или в рамках последовательного цикла.

Особенность строительной отрасли заключается еще и в том, что объекты, принадлежащие одной компании, могут находиться в разных регионах. Поэтому по месту нахождения стройплощадок часто открывают филиалы. Головное предприятие обязано сообщить об открытии филиала в налоговые органы по месту своего нахождения в течение месяца, а о закрытии – в течение трех дней (п. 2 ст. 23 НК РФ).

Если в структуре организации созданы филиалы, следует решить ряд вопросов, связанных с организацией учета:

- определить особенности бухучета в обособленных подразделениях;

- определить перечень лиц, ответственных за своевременное составление «первички» по утверждённому графику документооборота;

- определить сроки передачи документации в головное предприятие для своевременного отражения в учете.

Еще до подписания договора строительная компания несёт предварительные затраты, которые нужно отразить на счете 97 «Расходы будущих периодов» (РБП). Это могут быть, например, расходы на участие в тендере или оплату банковской гарантии.

ДТ 97 – КТ 76 – произведенные затраты учтены в качестве РБП

ДТ 20 – КТ 97 – РБП отнесены на себестоимость после начала основных работ

Расходы на страхование также можно отражать в качестве РБП, как это было показано выше. Однако допускается и другой вариант. Сумму, выплаченную страховщику, можно учесть, как аванс, а затем списывать затраты на страхование постепенно, по мере истечения периода. Чаще всего страховые суммы распределяются равными долями на весь период строительства.

ДТ 76 – КТ 51 – перечислен аванс страховой компании

ДТ 20 – КТ 76 – страховые платежи отнесены на затраты

Договор страхования может быть заключен на несколько объектов, строительство которых ведется в рамках одного контракта. В этом случае методику деления затрат между объектами нужно отразить в учетной политике. Например – пропорционально стоимости работ по каждому объекту, но возможно использовать и иные критерии.

Отражение операций в учете подрядной организации производят на основании следующих основных документов (постановление Госкомстата РФ от 11.11.1999 № 100):

- КС-2 – «Акт о приёмке выполненных работ»;

- КС-3 – «Справка о стоимости выполненных работ», на основании которой производятся расчёты между заказчиком и подрядной организацией;

- КС-6 – «Журнал работ».

Большинство утвержденных форм первичной документации (кроме кассовых и банковских) с 2013 года не обязательны к применению. Но строительные компании, как правило, продолжают пользоваться проверенными бланками.

Всех затраты подрядчика по работе над объектом, аккумулируются по дебету счета 20 в корреспонденции со счетами:

- 10 — списание материалов;

- 69,70 – зарплата основного персонала с начислениями;

- 23 — отражение услуг, полученных от вспомогательных производств;

- 25, 26 — общепроизводственные и общехозяйственные расходы;

- 60, 76 расчеты за услуги.

Если подрядная организация привлекает для отдельных работ субподрядчика, затраты на его услуги нужно учитывать на отдельном субсчете счета 20.

ДТ 20 – КТ 10 (69, 70, 23…) – учтены затраты на строительство

ДТ 62 – КТ 90.1 – объект сдан заказчику

ДТ 90.3 – КТ 68.2 – начислен НДС

ДТ 90.2 – КТ 20 – списаны затраты на сданный объект

ДТ 51 – КТ 62 – получена оплата от заказчика

Если договором предусмотрена поэтапная приёмка объекта, используют счет 46 «Выполненные этапы по незавершенным работам»:

ДТ 46 – КТ 90.1 – сдан заказчику завершенный этап работ

ДТ 90.2 – КТ 20 – списаны затраты, относящиеся к данному этапу

ДТ 62 – КТ 46 – учтена выручка по окончании всех работ

- Строительство для собственных нужд.

Если заказчик строит объект для себя, то это – вложение во внеоборотные активы, которое отражается на счете 08. Заказчик учитывает затраты на основании форм КС-2 и КС-3.

Заказчик может самостоятельно проводить часть необходимых работ. Например – разработать проектную документацию или заказать ее у сторонней организации. Также заказчик может сам купить материалы и отгрузить их подрядчику на давальческой основе. Все эти затраты тоже увеличивают стоимость возводимого объекта.

ДТ 08 – КТ 60 – отражена стоимость работ, выполненных подрядчиком

ДТ 08 – КТ 70 (69,76, 10…) – отражены затраты заказчика, связанные со строительством

ДТ 01 – КТ 08 – объект введен в эксплуатацию

В рамках строительства часто производится благоустройство территории. Данный вид работ нужно учитывать следующим образом:

- если работы по благоустройству выполняются до ввода строительного объекта в эксплуатацию, то затраты отражаются проводками:

ДТ 08 – КТ 60 (10, 69, 70…)

- если работы переносятся на период после ввода объекта в эксплуатацию, нужно создать на счете 96 резерв расходов согласно сметной стоимости.

ДТ 08 – КТ 96 – создан резерв

ДТ 96 – КТ 60 (10,69,70…) – списаны фактические затраты на выполнение работ за счёт резерва.

- Строительство для инвестора

Нередко заказчик нанимает подрядчика и организует строительные работы не для себя, а для другой организации – инвестора. В этом случае в учете используется счет 76, на котором следует открыть специальный субсчет «Расчеты с инвесторами».

ДТ 51 – КТ 76 – получен аванс от инвестора

ДТ 26 (25) – КТ 70 (69,60…) + ДТ 20 – КТ 26 (25) – затраты заказчика по организации строительства

ДТ 08 – КТ 60 (70, 69, 76, 10…) – затраты заказчика на постройку объекта

ДТ 76 – КТ 08 – передан инвестору объект (стоимость без НДС)

ДТ 76 – КТ 19 – передан инвестору НДС, входящий в стоимость объекта (по сводному счету-фактуре)

ДТ 76 – КТ 90.1 – отражено вознаграждение заказчика

ДТ 90.2 – КТ 20 – учтены собственные затраты заказчика.

НДС вычет при капитальном строительстве подрядным способом

При организации строительных работ бизнесмен может выступать в роли инвестора, заказчика или подрядчика. Для каждой из этих ситуаций учет имеет свою специфику.

Основные особенности строительного бизнеса, которые влияют на учет: длительный цикл работ, территориальная распределенность и ведение нескольких объектов одновременно. Поэтому необходимо обратить особое внимание на деление затрат по объектам и их списание по периодам.

При отражении затрат в бухгалтерии подрядчика важно учитывать вариант использования им материалов: собственные или давальческие.

Налоговые органы доначисляют НДС, если устанавливают, что налогоплательщики необоснованно приняли к вычету сумму налога по работам по ликвидации или демонтажу основного средства (ОС), выполненным сторонними организациями. Такие действия инспекторов поддерживает и Минфин России.

В частности, в письме от 24 марта 2008 г. № 03–07–11/106 финансовое ведомство рассмотрело вопрос о правомерности принятия к вычету НДС по услугам по демонтажу ликвидируемого объекта незавершенного капитального строительства, оказанным подрядной организацией. Минфин России указал, что согласно п. 2 ст. 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщикам в отношении товаров (работ, услуг), приобретенных для осуществления операций, признаваемых объектами обложения НДС, а поскольку ликвидация объекта незавершенного капитального строительства в данном случае объектом налогообложения не является, суммы НДС по услугам по демонтажу ликвидируемого объекта, оказанным подрядными организациями, к вычету не принимаются.

Таким образом, налогоплательщик не вправе принять к вычету сумму НДС, предъявленную подрядчикам в отношении работ по демонтажу или ликвидации объекта ОС.

Аналогично в письме от 2 ноября 2010 г. № 03–03–06/1/682 Минфин России отметил, что, поскольку ликвидация объекта ОС объектом обложения НДС не является, суммы налога по работам по ликвидации объектов ОС, выполненным подрядными организациями, к вычету не принимаются (см. также письма Минфина России от 22 октября 2010 г. № 03–07–11/420 и от 17 сентября 2010 г. № 03–07–11/382).

В налоговом учете основные средства, построенные (изготовленные) подрядным способом, отражайте по первоначальной стоимости.

Если организация является инвестором и заказчиком одновременно, предъявленный подрядчиком входной НДС по строительным работам принимайте к вычету после того, как результаты выполненных работ будут оприходованы (п. 1 и 6 ст. 171, п. 1 и 5 ст. 172 НК РФ). Наряду с этим должны быть выполнены другие условия, обязательные для вычета.

Входной НДС по затратам, связанным с доведением объекта до состояния, пригодного к использованию, также принимайте к вычету в момент их принятия на учет, то есть в момент отражения на счете 08 (п. 1 и 6 ст. 171, п. 1 и 5 ст. 172 НК РФ).

Если впоследствии организация-инвестор планирует привлекать новых инвесторов, НДС, ранее принятый к вычету, должен быть восстановлен в сумме, приходящейся на площадь здания, переданной новым инвесторам (письмо ФНС России от 15 октября 2007 г. № ШТ-6-03/777).

Ситуация: когда можно принять к вычету входной НДС по материалам, приобретенным для использования в строительстве основного средства? Организация строит объект подрядным способом. Приобретенные материалы передает подрядчику.

Чтобы принять к вычету входной НДС по материалам, приобретенным для использования в строительстве основного средства, нужно их оприходовать. Наряду с этим должны быть выполнены другие условия, обязательные для вычета. Такой порядок предусмотрен пунктами 1 и 6 статьи 171 и пунктами 1 и 5 статьи 172 Налогового кодекса РФ.

Материалы приходуются по дебету счета 10-8. Следовательно, НДС по материалам, приобретенным для использования в строительстве основного средства, принимайте к вычету после того, как в бухучете сделана соответствующая запись. Документом, подтверждающим постановку материалов на учет, является приходный ордер по форме № М-4, утвержденной постановлением Госкомстата России от 30 октября 1997 г. № 71а. Дожидаться, когда материалы будут переданы подрядчику или когда готовое основное средство будет введено в эксплуатацию, не нужно.

Ситуация: можно ли принять к вычету входной НДС по подрядным работам, если в акте КС-2 указана одна сметная стоимость, а в справке КС-3 – другая, с учетом изменения цен (проиндексированная)?

Одним из условий для вычета входного НДС по подрядным работам при строительстве основного средства является их принятие к учету (т. е. отражение на счете 08) (ст. 171 НК РФ). Основанием для отражения стоимости подрядных работ на счете 08 являются правильно оформленные первичные документы (ч. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Например, акт по форме № КС-2 и справка по форме № КС-3 (постановление Госкомстата России от 11 ноября 1999 г. № 100).

При заполнении этих форм необходимо следовать рекомендациям, данным в постановлении Госкомстата России от 11 ноября 1999 г. № 100. В частности, при отражении информации о стоимости выполненных работ и израсходованных материалах нужно учитывать следующее:

- в акте по форме № КС-2 указывается стоимость работ, которая предусмотрена в смете, составленной при заключении договора подряда;

- в справке по форме № КС-3 указывается сметная стоимость с учетом изменения цен, если такие изменения предусмотрены договором подряда.

В результате стоимость, указанная в акте по форме № КС-2, может отличаться от стоимости в справке по форме № КС-3. Например, это может произойти, когда строительство основного средства длится не один год и стоимость работ и стройматериалов за этот период менялась.

Таким образом, расхождение стоимости в формах № КС-2 и № КС-3 не является нарушением в оформлении документов. Значит, на основании их можно принять входной НДС к вычету (ст. 171 НК РФ, постановление ФАС Северо-Западного округа от 15 июня 2007 г. № А56-38773/2006). При этом на применение вычета может влиять наличие или отсутствие в договоре строительного подряда упоминания о поэтапной сдаче работ.

Совет: расхождения между сметной стоимостью, отраженной в формах № КС-2 и № КС-3, следует обосновать отдельным документом. Например, бухгалтерской справкой или расчетной ведомостью. Наличие такого документа позволит обосновать право на вычет НДС в повышенном размере.

В расчетной ведомости (бухгалтерской справке) укажите:

- объем подрядных работ и количество израсходованных материалов по первоначальной сметной стоимости;

- предусмотренный договором процент (индекс) увеличения сметной стоимости;

- объем подрядных работ и количество израсходованных материалов по окончательной (проиндексированной) сметной стоимости.

НДС к вычету при строительстве

Организации, применяющие упрощенку, обязаны вести бухучет в полном объеме (ст. 2, 5 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому при отражении в бухучете основных средств, построенных подрядным способом, применяйте те же правила, что и при общей системе налогообложения.

О том, как учитывать поступление основных средств при расчете единого налога, см. Как на УСН учесть поступление основных средств и нематериальных активов.

Организации – плательщики ЕНВД обязаны вести бухучет в полном объеме (ст. 2, 5 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому при отражении в бухучете основных средств, построенных подрядным способом, применяйте те же правила, что и при общей системе налогообложения.

На расчет ЕНВД операции, связанные с поступлением, движением и выбытием основных средств, не влияют (п. 1 ст. 346.29 НК РФ).

Если созданное подрядным способом основное средство представляет собой объект недвижимости, то право собственности на него организация должна зарегистрировать (ч. 1 ст. 4 Закона от 21 июля 1997 г. № 122-ФЗ).

Если организация применяет общую систему налогообложения и платит ЕНВД, то расчет налогов при строительстве (изготовлении) основного средства зависит от того, для какого вида деятельности оно используется.

Если основное средство используется только в рамках деятельности на общей системе налогообложения, то расходы по его строительству (изготовлению) учитывайте по правилам, действующим при общей системе налогообложения (п. 9 ст. 274 и п. 7 ст. 346.26 НК РФ).

Если основное средство используется только в рамках деятельности на ЕНВД, то в базе по единому налогу никаких расходов не учитывайте. Так как объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ).

Основное средство, созданное подрядным способом, может использоваться в деятельности организации, облагаемой ЕНВД, и деятельности, с которой организация платит налоги по общей системе налогообложения. В этом случае расходы на создание основного средства, формирующие его первоначальную стоимость, нужно распределить. Это необходимо сделать, чтобы определить сумму амортизационных отчислений, которую можно включить в расчет налога на прибыль.

Такой порядок следует из пункта 9 статьи 274 и пункта 7 статьи 346.26 Налогового кодекса РФ.

Сумму входного НДС, выделенную в счете-фактуре на подрядные работы, также нужно распределить. Это необходимо сделать, чтобы определить сумму налога, которую можно правомерно поставить к вычету. Такой порядок предусмотрен в пунктах 4 и 4.1 статьи 170 Налогового кодекса РФ.

Чтобы обратиться в налоговую службу нужно приготовить обусловленный ряд документов:

- Приходные и расходные накладные.

- Обретенные и выписанные счета-фактуры.

- Платежные бумаги, которые удостоверяют факт выплаты различных ценностей.

- Регистры учета, в которых записываются все начальные документы и т.д.

Весь ряд документов прикладывается плательщиком налогов к заявлению на компенсацию НДС, которое подается в местный проверяющий орган на протяжении пяти рабочих дней с периода отправления в контрольные органы отчетной декларации.

В данном заявлении указываются реквизиты платежей, по которым налоговая будет возвращать излишне оплаченный налог. В ситуации передачи лишних денег, налогоплательщик должен вернуть их в госбюджет.

Договором строительного подряда может быть предусмотрено, что объект передается заказчику по завершении всех строительных работ или же поэтапно. Однако на практике нередки случаи, когда несмотря на отсутствие в договоре условий о поэтапной сдаче, заказчик переводит оплату подрядчику периодически, например, ежемесячно. Основанием для этого являются акты приемки по форме КС-2 и справки по форме КС-3, а также выставленные подрядчиком счета-фактуры.

Риски доначисления НДС застройщикам — прогноз возможной новой кампании ФНС РФ

Производство строительно-монтажных работ и порядок вычета НДС

НДС со стоимости строительных материалов

Завершение капитального строительства и порядок оформления счетов-фактур

Вычет НДС при поэтапной сдаче работ

Как исчислить НДС если застройщик применяет УСН

Начисление НДС на суммы возмещений и компенсаций

НДС при реализации недостроенного объекта

В соответствии с порядком, установленным 171 статьей Налогового кодекса, инвесторы и подрядные организации могут принять к вычету НДС в общеустановленном порядке. Принять НДС к вычету при строительстве можно при условии, что построенный объект будет использоваться в операциях, в общем порядке подлежащих обложению налогом на добавленную стоимость.

Строительство может осуществляться тремя возможными способами:

- Подрядным способом;

- Собственными силами или хозяйственным способом;

- Смешанным способом.

Строительство осуществляет подрядчик

В случаях, когда строительство осуществляется подрядным способом, т.е. силами подрядных организаций, инвестор, то есть организация, которая построенный объект принимает к учету в качестве основного средства, принимает к вычету сумму НДС, которую ему предъявляет организация, осуществляющая строительные работы по договору подряда.

Строительство осуществляется собственными силами

Если строительство осуществляется силами организации, то есть хозяйственным способом, к вычету принимаются суммы налога, по приобретенным для использования в строительстве материалам, товарам, а также услугам и работам. Также, предъявляются к вычету суммы налога, исчисленные в порядке, установленном первым пунктом 166 статьи Налогового кодекса при осуществлении строительно-монтажных работ для внутреннего потребления.

Строительство смешанным способом

Если строительные работы производятся смешанным способом, инвестор может принять к вычету суммы НДС:

- Предъявленные подрядчиком;

- По приобретенным материалам, товарам, работам в части осуществления строительных работ хозяйственным способом;

- Исчисленные при осуществлении работ собственными силами.

Рассмотрим порядок исчисления НДС при подписании актов, выставляемых ежемесячно подрядчиками.

И так, подрядная организация на основании форм №КС-3 «Справка о стоимости выполненных работ и затрат» и №КС-2 «Акт о приемке выполненных работ», ежемесячно представляемых заказчику, выставляет на указанные в актах суммы счета-фактуры.

Первый вопрос, который возникает при этом: может ли инвестор включать стоимость работ подрядчика на 08 счет на основании форм №КС-2 и №КС-3?

Второй закономерный вопрос: подрядчик на суммы, указанные в актах, обязан начислять к уплате НДС по недостроенному объекту?

Гражданский кодекс в 37 главе рассматривает особенности взаимоотношений сторон при заключении договора на подрядные работы. Так, в третьем параграфе «Строительный подряд» в первом пункте 741 статьи сказано, что риск случайной гибели или повреждения строительного объекта несет подрядчик до момента передачи объекта заказчику.

Далее, в 753 статье «Сдача и приемка работ» говорится о том, что приемка работ начинается заказчиком с момента получения от подрядной организации сообщения о готовности к передаче объекта. В случае, когда заказчик принимает отдельные этапы работ, риск случайной гибели переходит к нему, если повреждения и гибель произошли не по вине подрядной организации.

Статья 746 Кодекса устанавливает порядок расчетов между сторонами, когда оплата подрядных работ производится в предусмотренном сметой размере и в установленном договором подряда порядке, либо, если это не предусмотрено в договоре, в соответствии с законодательно закрепленным порядком.

Анализируя нормы гражданского законодательства, приходим к выводу, что по акту могут передаваться либо этапы законченных работ, либо готовое здание после окончательного завершения капитального строительства.

Следовательно, счета-фактуры, по которым можно принять суммы налога к вычету, подрядчик составляет в таком же порядке: после сдачи этапа, либо после окончательной сдачи объекта.

На основании подписанных Актов по форме №КС-2 и №КС-3 формируется стоимость объекта на счете 08, которая после завершения строительства переносится на 01 счет.

Вычеты по НДС, согласно многочисленным разъяснениям финансового ведомства, принимаются либо после завершения этапов, в случаях, когда это целесообразно, либо после полного завершения капитального строительства, после того, как объект будет принят к учету.

Как быть в ситуации, когда застройщик применяет упрощенную систему? Ведь по общим правилам, при применении УСН, счета-фактуры не выставляются. Если же организация, применяющая упрощенку выставила счета-фактуры, она обязана выделенную в документах сумму налога перечислить в бюджет.

Рассмотрим случай из судебной практики.

Застройщик, применяющий УСН, по общим правилам, на основании полученных от подрядчика счетов-фактур, от своего имени выставил сводный счет-фактуру инвестору.

При проверке, контролеры из ИФНС застройщику, применяющему упрощенную систему, начислили НДС по выставленным на имя инвестора счетам-фактурам.

Основанием для начисления налога, явились нормы 173 статьи Налогового кодекса, согласно которым, налогоплательщики, применяющие специальные режимы, в случае выставления ими счетов-фактур, уплачивают в бюджет суммы налога, отраженные в счетах-фактурах.

Застройщик обратился в арбитражный суд. Суды трех инстанций отклонили требования застройщика и вынесли решение в пользу налогового органа.

Однако Высший арбитражный суд РФ признал действия организации застройщика правомерными (постановление Президиума ВАС РФ №1784/12 от 26 июня 2012 года по делу №А38-1216/2011).

Вычет НДС при капитальном строительстве

Первоначальную стоимость ОС будут формировать другие расходы, отличные от тех, что присутствуют при хозспособе:

- оплата услуг подрядчика за минусом НДС;

- оплата госпошлины за регистрацию прав на построенную недвижимость.

НДС возможно принять к вычету, если подрядчик предоставит правильный оформленный счет-фактуру.

Бухгалтерские проводки при строительстве (создании) ОС подрядным способом сведены в таблицу ниже:

| Операция | Дебет | Кредит |

| Отражен учет затрат на оплату труда подрядных организаций | 08 | 60 |

| Учтен входной НДС по оплате услуг подрядчиков | 19 | 60 |

| Построенный (созданный, изготовленный) объект принят к учету по первоначальной стоимости в качестве основного средства | 01 | 08 |

После получения подтверждения государственной регистрации объект переводится на другой субсчет счета 01, где ведется учет всех имеющихся недвижимых объектов.

Налог на добавленную стоимость можно выделить из стоимости услуг подрядчиков и направить к вычету, при этом в бухгалтерском учете это отражается с помощью проводок: Д19 К60 и Д68 К19.

Если компания передает подрядчику собственные материальные ценности для постройки, то НДС по этим МПЗ также допустимо принять к вычету – делается это по факту приходования таких материалов при получении от поставщика счета-фактуры.

Амортизацию по созданному основному средству нужно начислять с последующего месяца. Если речь идет о строительстве ОС, то амортизация считается с 1-ого числа последующего месяца за моментом сдачи бумаг о госрегистрации права на возведенный объект.

С налогом, отраженным на счете 19, особых проблем не возникает. Эти суммы принимаются к вычету по окончании строительства и после ввода в эксплуатацию нового объекта ОС. Сложнее решить судьбу НДС, который “сидит” в затратах.

Представители налоговой службы настаивали на том, что даже после изменений в законодательстве “старую” часть НДС надо списывать на затраты через амортизацию в течение всего срока эксплуатации объекта. Они утверждали, что возмещать из бюджета можно только те суммы, которые были предъявлены застройщику после 1 января 2001 г. (Письмо УМНС по г. Москве от 21 июня 2001 г. N 02-11/27695).