Какие ОКВЭДы нужны для осуществления деятельности ИП в 2022 г. с применением ПСН со строительными патентами:

1) Патент 127701 — Ремонт жилых и нежилых помещений, других построек;

2) Патент 137701 — Производство монтажных, электромонтажных, санитарно-технических и сварочных работ

Наиболее подходят следующие коды ОКВЭД:

3.32.3 Производство работ по внутренней отделке зданий (включая потолки, раздвижные и съемные перегородки и т.д.)

43.29 Производство прочих строительно-монтажных работ

43.31 Производство штукатурных работ

43.32 Работы столярные и плотничные

43.32.1 Установка дверей (кроме автоматических и вращающихся), окон, дверных и оконных рам из дерева или прочих материалов

43.32.2 Работы по установке внутренних лестниц, встроенных шкафов, встроенного кухонного оборудования

43.33 Работы по устройству покрытий полов и облицовке стен

43.34 Производство малярных и стекольных работ

НПД или налог на профессиональный доход для ИП. Зачем ИП регистрируются, как самозанятые граждане?

43.39 Производство прочих отделочных и завершающих работ

43.91 Производство кровельных работ

43.99 Работы строительные специализированные прочие, не включенные в другие группировки

43.99.4 Работы бетонные и железобетонные

43.99.5 Работы по монтажу стальных строительных конструкций

43.99.6 Работы каменные и кирпичные

43.99.7 Работы по сборке и монтажу сборных конструкций

43.22 Производство санитарно-технических работ, монтаж отопительных систем и систем кондиционирования воздуха

43.29 Производство прочих строительно-монтажных работ

43.99.5 Работы по монтажу стальных строительных конструкций

43.99.7 Работы по сборке и монтажу сборных конструкций

43.21 Производство электромонтажных работ

С уважением, Роман.

У меня есть сайт, на котором есть онлайн-игра — печенька с предсказанием. Каждая новая печенька с предсказанием стоит 60р. Какие ОКВЭДы мне подходят для ИП в данной ситуации?

У меня ИП. Сейчас получаю заработок со складской деятельности, маркетинговой помощи в продажах. Сейчас ОКЭДы: 4618.1 (основной), 46.18.9, 46.19, 46.44, 46.45, 46.49 — почти все с оптовой торговлей связаны. Планирую начать новые виды деятельности, в связи с этим несколько вопросов. а) какие ОКВЭДы нужны для ведения деятельности интернет-магазина?

Планируется реализация продуктов для здорового питания (чаи, травы, хозтовары, соки, детские пюре и т.п.), иногда товары будут забирать самовывозом, иногда будем сами упаковывать и курьерской службой отправлять. Деятельности только по РФ. б) Чуть позже выход на маркетплейсы, нужно ли к ним ещё какие-то дополнительные ОКВЭДы не такие, как для интернет-магазина? в) какие ОКВЭДы нужны, если я планирую проводить, например, какие-то платные вебинары, консультации, продавать свои чек-листы, книги и т.п.? Заранее спасибо!

Источник: pravoved.ru

НПД в 2022: как стать самозанятым / Налоги для самозанятых / НПД для ИП / Кто не может выбрать НПД

Налог на профессиональный доход (НПД)

Налог на профессиональный доход (НПД) – специальный налоговый режим, применяемый самозанятыми.

НПД введен в России с 1 января 2019 года в экспериментальном режиме и продлиться до 31 декабря 2028 года. Спецрежим регулируется Федеральным законом от 27.11.2018 № 422-ФЗ.

Налогоплательщики

Применять НПД могут физические лица, в том числе и индивидуальные предприниматели, которые получают доход от личной профессиональной деятельности. Например: няни, репетиторы, кондитеры, дизайнеры или копирайтеры.

Кто не имеет право применять НПД

Уплачивать НПД не имеют право:

ИП с наемными работниками;

ИП или физические лица, доход которых за год превысил 2,4 млн рублей.

Запрещенные виды деятельности для плательщиков спецрежима:

перепродажа имущественных прав и товаров за исключением личных вещей;

продажа подакцизных товаров;

добыча и продажа полезных ископаемых;

оказание услуг по доставке товаров с приемом оплаты в пользу посредника.

Плательщикам НПД запрещено оказывать услуги по гражданско-правовым договорам бывшим работодателям в течение двух лет после увольнения.

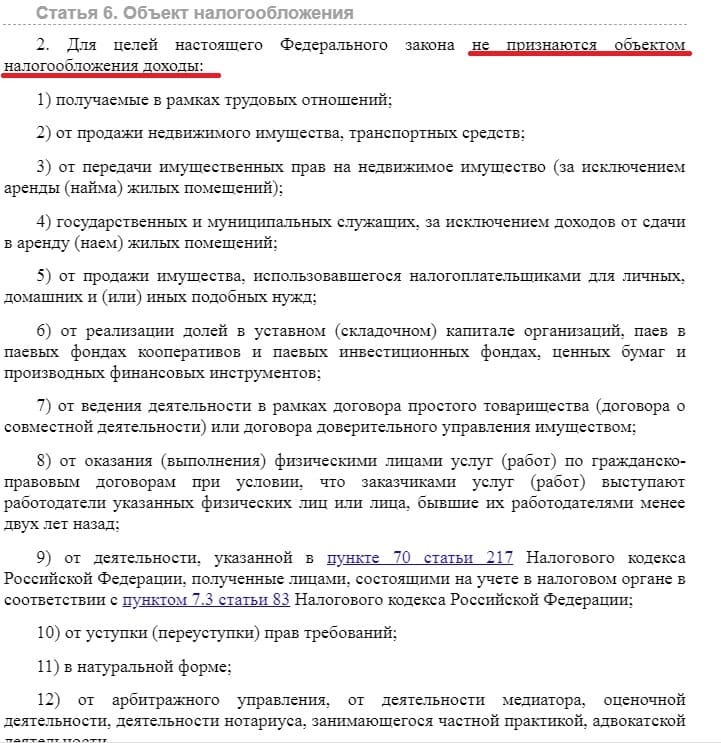

Объект налогообложения

Объектом налогообложения признаются доходы, полученные от профессиональной деятельности.

Уплачивать НПД с других доходов, например, полученных от работодателя или при продаже личного имущества, не надо.

Налоговая база

Налоговая база – это доход от профессиональной деятельности. Она рассчитывается отдельно по каждой ставке, то есть по доходам, полученным от физических лиц, и по доходам, полученным от юридических лиц.

Ставка НПД

НПД исчисляется по двум ставкам:

4% с доходов, полученных от физических лиц;

6% с доходов, полученных от ИП или организаций.

Налоговый период

Налоговым периодом по НПД признается календарный год. Если человек зарегистрировался в качестве налогоплательщика НПД не с 1 января или прекратил деятельность до 31 декабря, то налоговым периодом признается количество дней в году, когда осуществлялась деятельность.

Отчетный период: месяц.

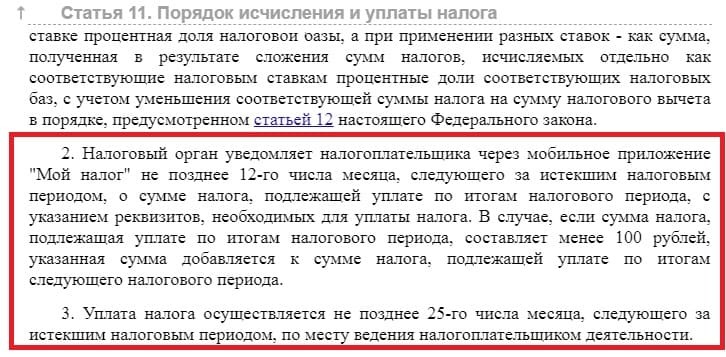

Исчисление и уплата налога на профдоход

Сумму налога на профессиональный доход рассчитывает ФНС ежемесячно. Извещение об обязанности оплатить НПД поступает в приложение «Мой налог» до 12 числа месяца, следующего за отчетным. В извещении указываются реквизиты для перечисления. Сумму налога надо перечислить до 25 числа месяца.

Если сумма рассчитанного налога менее 100 рублей, извещение в приложении «Мой налог» не поступит. Данную сумму ФНС включит в величину НПД в следующем месяце.

Для автоматической оплаты налога в приложении можно внести реквизиты карты, с которой ФНС будет списывать НПД.

Налоговый вычет

Налоговый вычет по НПД предоставляется один раз за весь период применения спецрежима. Размер вычета – 10 000 рублей.

При уменьшении размера НПД на налоговый вычет применяется следующее правило:

налог по ставке 4% можно уменьшить на 1% от величины рассчитанного НПД;

налог по ставке 6% можно уменьшить на 2% от величины рассчитанного НПД.

Отчетность

Отчетность по НПД отсутствует.

Территория применения НПД

С 1 января 2019 года НПД применялся в 4 субъектах: Москва, Московская область, Татарстан и Калужская область. С 1 января 2020 года применение НПД ввели еще в 19 субъектах, включая Санкт-Петербург и Ленинградскую область.

Другие области имеют право вводить на своей территории применение НПД по решению местных властей с 1 июля 2020 года.

Приложение «Мой налог»

ФНС разработала программу, в которой плательщик НПД указывает все полученные доходы от профессиональной деятельности. В «Мой налог» дополнительно можно:

встать на учет в качестве самозанятого;

указать номер карты для автоматического списания налога;

просмотреть сумму налога к уплате.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

. доход законодатели предлагают следующие варианты: налог на профессиональный доход; патентная система налогообложения; упрощенная система . Рассмотрим каждый из альтернативных режимов. Налог на профессиональный доход Налог на профессиональный доход (или «самозанятость») уже стал очень . при переходе с ЕНВД на налог на профессиональный доход индивидуальный предприниматель перестает быть . ИП не будет признан плательщиком налога на профессиональный доход. Патентная система налогообложения Изначально .

. с соответствующих доходов, являясь плательщиком Налога на профессиональный доход. При этом юридическое лицо, . сервисе «Проверить статус налогоплательщика налога на профессиональный доход (самозанятого)» ( https://npd. . ознакомиться с материалами: — Энциклопедия решений . Налог на профессиональный доход (НПД); — Энциклопедия решений . Налогообложение самозанятых . с физическим лицом, являющимся плательщиком налога на профессиональный доход (самозанятым физическим лицом) (подготовлено .

. погашения ценных бумаг, не предусмотрено. Налог на профессиональный доход (НПД) Письмо от 28 ноября . применять специальный налоговый режим «Налог на профессиональный доход» и упрощенную систему налогообложения .

. качестве индивидуального предпринимателя не осуществляет. Налог на профессиональный доход (НПД) Письмо от 5 сентября .

. по установлению специального налогового режима «Налог на профессиональный доход» (далее – Закон № 422-ФЗ). Физические . плательщика налога на профессиональный доход (КНД 1122035); 2) о состоянии расчетов (доходах) по налогу на профессиональный доход (КНД .

. налогом на доходы физических лиц. Налог на профессиональный доход (НПД) Письмо от 6 мая . регистрации в качестве налогоплательщика «Налога на профессиональный доход» им выбран субъект, включенный . ;Налог на профессиональный доход» в отношении всех доходов, являющихся объектом налогообложения «Налогом на профессиональный доходНалог на профессиональный доход» в настоящий момент отсутствует . применять специальный налоговый режим «Налог на профессиональный доход». В отношении такого вида . применение специального налогового режима «Налог на профессиональный доход» для физических лиц, в .

. в отношении правообладателей, являющихся налогоплательщиками налога на профессиональный доход, не признаются налоговыми агентами по . недвижимого имущества, установленной сторонами сделки. Налог на профессиональный доход (НПД) Письмо от 20 января . на коллективной основе, вправе применять налог на профессиональный доход. Письмо от 20 января 2020 .

. статьи 378.2 НК РФ. Налог на профессиональный доход (НПД) Письмо от 10 марта . , применяющему специальный налоговый режим «Налог на профессиональный доход», и подлежат учету у . при определении налоговой базы по налогу на профессиональный доход, то при наличии вышеуказанного чека . применять специальный налоговый режим «Налог на профессиональный доход» не вправе. Страховые взносы .

. выплат физическим лицам, являющимся плательщиками налога на профессиональный доход, по заключенным с ними договорам .

Источник: www.audit-it.ru

Обсуждение возможности применения налога на профессиональный доход (НПД) для выполнения проектных работ

Предлагаю обсудить возможность применения НПД для выполнения проектных работ.

Как известно, ИП может на субподряде разрабатывать проект без СРО. Минус ИП – необходимость уплаты фиксированных страховых взносов в размере 40 тр (приблизительно).

Судя по данному ФЗ (http://www.consultant.ru/document/cons_doc_LAW_311977/) можно работать по ставке 4% c ФЛ и 6% с ЮЛ, при этом не нужно платить страховых взносов. Минус НПД – ограничение в 2,4 млн на годовой доход. Однако большинство инженеров больше этого и не зарабатывает.

Следовательно, возникает вопрос: можем ли мы на субподряде (под штампом ген проектировщика) выполнять проектные работы, платя налоги по схеме НПД?

Общался на эту тему с местными налоговиками, они пока сами до конца не понимают, что можно, а что нельзя. В законе формулировки неоднозначные. Возможно, кто-то уже пробовал этот режим и поделится своим ценным опытом.

Источник: forum.dwg.ru

Налог для самозанятых (НПД): расшифровка, налоговые ставки, условия, льготы

Новый налоговый режим НПД, введенный с 1 января 2019 года в качестве эксперимента в 4 регионах России, заставил выйти из тени фрилансеров, самозанятых граждан, арендодателей, людей, работающих неофициально и получающих зарплату в конвертах. К тому же эта налоговая система оказалась привлекательной для индивидуальных предпринимателей. Ведь она освобождает от необходимости сдавать отчетность, уплачивать обременительные страховые взносы во внебюджетные фонды и снижает налоговую ставку до 4-6%, что позволяет повысить прибыльность малого бизнеса. Если эксперимент окажется удачным, то новая система будет запущена на территории всей России. Именно поэтому стоит заранее подготовиться к грядущим нововведениям и знать все, что нас ждет впереди.

Читайте статью далее и вы узнаете:

- что это;

- для кого подходит;

- какие предусмотрены льготы и процентные ставки;

- как налогоплательщику встать на учет;

- как самозанятым гражданам формировать чеки онлайн и обойтись без интернет-кассы;

- нужна ли отчетность;

- как ИП перейти на режим для самозанятых;

- какие предусмотрены штрафы в случае неуплаты сборов.

Специальный режим налогообложения для самозанятых — что это?

Под самозанятостью подразумевается получение необходимого для жизни заработка за выполненную работу напрямую от клиента, в отличие от наемной работы. Существуют лица, не являющиеся частными предпринимателями, но способные выполнять без задействования сотрудников для иного физического лица работы, связанные с персональными, домашними и прочими потребностями. Например, гувернантки, садовники, репетиторы и др. являются самозанятыми лицами.

Согласно закону (статья 83 НК РФ), такие граждане должны встать на учет. Для этого самозанятой должен подать в ФНС соответствующий запрос. Эта процедура происходит в самовольном порядке и не считается обязательной. Постановка на учет в ИФНС необходима для льготных выплат по НДФЛ.

Расшифровка

НПД расшифровывается как налог на профессиональный доход. Такой режим действует для самозанятых лиц, получаемых прибыль при использовании имущества и выполнении работ, не имеющих при этом работодателя и нанимаемых сотрудников.

География действия льготного спецрежима

Льготная система налогообложения для самозанятых граждан введена законодательным актом No422-ФЗ от 27.11.18 года в виде 10-летнего эксперимента. Новый спецрежим охватил такие регионах РФ, как:

- Москва и МО.

- Респ. Татарстан.

- Калужская область.

Важно! В 2019 году в список были включены еще 19 регионов:

- Санкт-Петербург;

- Ленинградская область;

- Республика Татарстан;

- Воронежская обл.;

- Волгоградская обл.;

- Нижегородская обл.;

- Новосибирская обл;

- Омская;

- Ростовская;

- Самарская обл.;

- Сахалинская обл.;

- Свердловская обл.;

- Тюменская обл.;

- Челябинская обл.;

- Красноярский край;

- Пермский край;

- Ненецкий АО;

- Ханты-Мансийский АО — Югра;

- Ямало-Ненецкий автономный округ;

- Респ. Башкортостан.

Важно! По заявлению Министерства Финансов, с 1 июля 2020 года новый спецрежим для самозанятых начнет действовать на территории всей РФ, где закон примут местные органы власти.

Сроки ввода экспериментального налогового режима

Эксперимент по внедрению льготного режима будет продолжаться в ближайшее десятилетие, а именно с 1.01.19 по 31.12.28 года. Законом закреплен мораторий на внесение поправок относительно величины налоговой ставки и максимального уровня заработка, до которого может применятся система.

Последние новости

Минфин России анонсировал планы по увеличению территории действия пилотного проекта и добавлении к тестовым регионам еще 13 субъектов. Среди них: Чеченская республика, Крым, Алтайский край. В ведомстве поясняют, что большая часть субъектов сами обратились с просьбой к правительству о включении их в пилотный проект.

При этом не исключено, что уже с 1 января 2020 года НПД будет введен на территории всей страны. Напомним, что на конец июня в приложении «Мой налог» уже зарегистрировались свыше 114 тысяч граждан. О возможном увеличении количества регионов, на территории которых будет действовать новый режим налогообложения стало известно из заявления заместителя председателя Совета Федерации Евгения Бушмина. Он сообщил, что со дня принятия нового закону в палату поступили обращения от других субъектов страны, желающих ввести у себя подобного рода эксперимент.

Кто признается налогоплательщиком?

Систему налогобложения на профдеятельность с учетом Закона No 422-ФЗ могут применять лица при выполнении ряда требований:

- быть индивидуальным или частным предпринимателем;

- не иметь работодателя;

- иметь ежегодную прибыль не больше 2 400 000 рублей (средний ежемесячный доход – до 200 тыс. рублей);

- вести деятельность в любом регионе РФ, в пределах которого действует эксперимент. В статье 4 Закона No 422-ФЗ определены граждане, считающиеся налогоплательщиками и отражен закрытый перечень лиц, не имеющих возможности использовать новый спецрежим.

В статье 6 того же законодательного акта размещен список источников заработка, которые не могут быть признаны объектами налогообложения. Список также является закрытым.

В чем выгода: какие предусмотрены льготные ставки?

В ст. 10 соответствующего закона приведены такие ставки:

- 4% — если доход получен от физлиц;

- 6% — если вам платят ИП и юрлица.

Сравним расходы по спецрежиму для самозанятых с другими налоговыми схемами.

К примеру, если физлицо от дохода в размере 30000 рублей уплатило бы платежей в 3 разных налоговых режимах:

- НДФЛ (13%) — 3900 руб.

- ИП на УСН (доходы минус расходы, 15%) — 4500 руб.

- НПД — 1200 руб.

Финансовая выгода нового режима очевидна. Однако нет никаких гарантий, что в будущем после окончания эксперимента налоговые ставки не будет повышены.

Льготы для налогоплательщиков

Какие же льготы имеют плательщики налога для самозанятых?

Физлица не платят:

- НДФЛ с тех источников заработка, которые подпадают под условия НПД;

- НДС (за исключением налога при импорте товаров на территорию РФ);

- установленные страховые платежи.

ИП, действующие в лице налогоплательщиков НПД, не являются плательщиками фиксированных страховых платежей. Остальные особые налоговые режимы подразумевают уплату страховых платежей, даже если нет прибыли. Если прибыль отсутствует на протяжении налогового периода, то нет каких-либо минимальных обязательных платежей. При этом самозанятые являются полноправными участниками системы ОМС и вправе рассчитывать на оплату больничных листов.

На каких условиях можно получить налоговый вычет?

Самозанятые могут рассчитывать на понижение величины налога на сумму налогового вычета, который должен находится в пределах 10 000 руб.

Виды деятельности

Пункт 2 статья 4 закона No422-ФЗ отражает список профессиональных работ, на которые не распространяется НПД. По закону, переход на новый режим не возможен для частных предпринимателей, занимающихся:

- продажей либо производством подакцизной продукции;

- добычей либо продажей природных богатств;

- доставкой продукции и осуществлением расчетов, представляя интересы третьего лица;

- предпринимательством от имени третьего лица по комиссионному договору.

Как встать на учет по новому спецрежиму?

Согласно закону, чтобы встать на учет физлицу или частному предпринимателю для уплаты налоговых отчислений на профдеятельность можно воспользоваться приложением для мобильных устройств «Мой налог» или веб-версией личного кабинета.

Встать на учет также можно, обратившись за помощью в специализированную кредитную компанию, которая отвечает за обмен информацией с ФНС. К Примеру, это можно сделать через Сбербанк.Онлайн. Для этого достаточно в личном кабинете найти сервис «Свое дело» в разделе «Госуслуги» и пройти простую процедуру регистрации.

«Мой налог» — проверенное онлайн-приложение для мобильных устройств от ФНС для лиц, уплачивающих НПД. Его можно устанавливать на такие мобильные платформы, как Android и iOS. Приложение позволяет быстро пройти процедуру регистрации и продолжать работу на особом льготном режиме – НПД, который также именуют экспериментальным спецрежимом.

В ЛК плательщика можно:

- встать на учет либо сняться с него;

- оформить и отправить чек клиенту;

- проверять корректность расчетов;

- настроить оповещение;

- формировать чеки с соблюдением всех требований законодательства.

Оформление чека самозанятому

Самозанятым не обязательно использовать интернет-кассу. Но чек необходимо создать через личный кабинет налогоплательщика «Мой налог» либо же через альтернативный Интернет-ресурс. Также чек можно создать в банковском учреждении либо у оператора интернет-площадки. ФНС России предоставляет перечень таких кредитных учреждений и операторов.

Чек может иметь как бумажный, так и электронный вид. При прямом контакте с заказчиком, чек отдается при оплате. Если реализация товаров происходит удаленно, то чек нужно предоставить до 9 числа месяца, следующего после оплаты.

Если чек имеет электронную форму, то его можно выслать на мобильный телефон, электронную почту либо же предоставить возможность клиенту считать его при помощи QR-кода. Чек в бумажном виде отдается сразу. Чек создается тогда, когда покупатель произвел оплату. Для этого необходимо через мобильное приложение либо его интернет-ресурс перейти в раздел «Новая продажа». В предложенных полях внести необходимую информацию (цена, название услуги и т.п.).

Что должен отражать чек самозанятого (пункт 6 статья 14 Закон No 422-ФЗ)?

В чеке самозанятого должна отражаться следующая информация:

- наименование документа;

- фамилия, имя и отчество самозанятого, ИНН;

- обозначение специального режима;

- название продукции, оказываемых услуг либо предоставляемых работ;

- сумма;

- ИНН клиента, в случае если это ИП либо юрлицо;

- ИНН оператора веб-площадки либо кредитной организации, если они принимают участие в приеме платежа;

- QR-код.

- Название предприятий из п.10;

- Идентификационный номер чека, который присваивает ФНС на момент создания чека.

Вот так выглядит пример чека, сформированного самозанятым гражданином:

С какой даты ступает в силу?

Использовать спецрежим самозанятые граждане вправе с 1.01.19 года. Начать выплачивать налог на профдоход физлицо может в любое время, не обязательно с 1.01.19 года. Налоговым периодом, за который следует рассчитывать отчисления в госбюджет, признается календарный месяц. Если перейти на новый спецрежим с середины или конца месяца, то 1-й отчетный период настанет со дня, когда физлицу пришло подтверждение о переходе на новую систему.

Порядок уплаты налоговых сборов

Служба ФНС через сервис «Мой налог» информирует самозанятых граждан о необходимости уплатить сборы и сообщает сумму к оплате. Уведомление появляется не позже 12 числа месяца, следующего за отчетным периодом. В нем также указываются реквизиты для перечисления платежа. Перечислить деньги налогоплательщик обязан до 25-го числа календарного месяца.

Сумма налога определяется по следующей формуле:

НПД = полученный профессиональный доход * налоговая ставка

где ставка равна 4% или 6%, в зависимости от того с кем работает самозанятый (с физическими или юрлицами).

А как быть со взносами в Пенсионный фонд?

Особенность спецрежима — это освобождение от обязанности уплачивать страховые взносы. Это касается и физлиц, и ИП, Для налогоплательщиков уплата взносов в пенсионный и другие внебюджетные фонд осуществляется в добровольном порядке. При этом размер платежей определяется налогоплательщиком самостоятельно. Эта сумма будет учтена при формировании будущей пенсии. Законодательство не предусмотрено привязки к обязательным суммам взносов, которые уплачивают работодатели за своих работников и предприниматели за себя.

Как ИП перейти на НПД?

Как сказано в п. 3 ст. 15 Закона №422-ФЗ, ИП на спецрежиме для самозанятых могут начать уплачивать налог в общем порядке – с учетом действующего закона. Чтобы перейти на новую систему бизнесмену придется отказаться от имеющегося спецрежима и запросить статус самозанятого.

- Первым шагом при госрегистрации в качестве плательщика НПД считается проверка выполнения всех условий этого режима (годовая прибыль не должна превышать 2 400 000 рублей, нет наемных сотрудников и официального трудоустройства по Трудовому кодексу Российской Федерации, осуществляемая деятельность соответствует списку, определенному пунктом 2 ст. 4 действующего закона).

- Затем нужно загрузить на мобильное устройство и запустить сервис «Мой налог».

- После чего потребуется пройти процедуру регистрации в лице плательщика нового налога. Создание личного кабинета в приложении — достаточно простая процедура и не потребует много времени (нужно иметь рядом паспортные данные и идентификационный номер налогоплательщика).

- На протяжении 6 рабочих суток фискальные органы обрабатывают заявку, после чего предприниматель получает ответ, присвоили ли ему статус плательщика НПД либо в запросе отказано.

- В 30-дневный срок после прохождения процедуры госрегистрации нужно отказаться от иных режимов налогообложения, составив соответствующее заявление.

Законодательство

Особенности использования новой системы налогообложения самозанятыми отражены в ФЗ-422 «О проведении эксперимента по введению налогового льготного режима «НПД», в ранее упомянутых 4 регионах России. Закон принят в ноябре прошлого года. Уплата нового налога производится до 25 числа каждого месяца, следующего за прошедшим отчетным периодом. Налог уплачивается по месту осуществления предпринимателем своей деятельности.

Нужно ли предоставлять отчетность?

Нет надобности оформлять декларацию и направлять ее в ФНС. Все доходы и отчисления фиксируются в приложении «Мой налог» и заменяют другие формы отчетности.

Неуплата налога: ответственность и денежное наказание

НК РФ отражает положения, содержащие ответственность, которую несут налогоплательщики. В случае нарушения правил и сроков передачи в налоговую службу информации о проведенном расчете касаемо получения прибыли от производства или продажи продукции (оказания услуг или выполненных работ), которые выступают объектом налогообложения НПД, предполагается выписать штраф размером в 20% от имеющейся прибыли . Если подобного рода нарушение повторилось в течение полугода, то величина штрафных санкций будет приравнена к сумме полученного дохода. Несовершеннолетние граждане, которые осуществляют профессиональную деятельность, также обязуются выплачивать налог на профдоход.

● Образование: высшее, ТГТУ, менеджмент организации, управление рисками и страхование

● интернет-предприниматель, блогер;

● практикующий инвестор (с 2017 года инвестирую в акции, ПИФы, ETF-фонды);

● эксперт по фрилансу и управлению личными финансами.

● живу на пассивный доход (пришла к этому с нуля)

Источник: misterrich.ru