На вебинаре 26.04.2022 рассмотрели, что нового в ФСБУ 6/2020 по сравнению с ПБУ 6/01, общие вопросы применения нового стандарта и перехода на него, новые понятия, которые ранее не применялись для учета основных средств.

Предлагаем вашему вниманию видеозапись и конспект мероприятия.

Директор по развитию, методолог. Аттестованный аудитор, диплом АССА по международной финансовой отчетности DipIFR

Нужны примеры бухгалтерских справок, которые нужно составить при переходе на новый ФСБУ или обоснование применения критерия стоимости ОС? Хотите разобраться в порядке проверки на обесценение? Желаете посмотреть пример расчета для отдельных ОС в удобной таблице Excel? — переходите по ссылке на продолжение темы: видеозапись Круглого стола + презентация спикера с полным комплектом документов, необходимых для грамотного перехода на ФСБУ 6/2020 + конспект ((≈ 20 страниц) >>

Наши коллеги, главные бухгалтеры, уже начали переходить на новый стандарт, уже начали составлять корректировочные проводки, поэтому мы сегодня с вами тоже поговорим о том, как переходить на стандарт и какие проводки составлять.

2.2 Основные средства предприятия Амортизация.

В начале немного коснемся теории. План у нас сегодня такой: сначала мы пройдем по основным отличиям ФСБУ 6/2020 «Основные средства» от ПБУ 6/01 «Основные средства», которое уже не действует, затем рассмотрим новые понятия и определения, посмотрим на нововведения.

Разберемся в отличиях, а потом рассмотрим пример, попрактикуемся. Расскажу каким образом можно перейти на ФСБУ 6/2020 «Основные средства», какие документы нужно оформить, как технически это сделать.

Вы знаете, что все ФСБУ сближают нас с МСФО, а МСФО имеют много оценочных суждений, оценочных мнений, профессиональных суждений, поэтому каждую позицию в отношении отдельных положений ФСБУ 6/2020 «Основные средства» — это, например, срок полезного использования основного средства — нужно обосновать.

Предлагаем Чек-лист, содержащий перечень изменившихся положений по «Основным средствам», который будет полезен для проверки актуализации учетной политики на 2022 год с учетом нового стандарта. Заказать бесплатно >>>

ФСБУ 6/2020: новое в стандарте, применение, порядок перехода и новые понятия

Итак, какие возникли новые понятия в ФСБУ 6/2020 «Основные средства»?

Балансовая стоимость. Что такое балансовая стоимость? В ФСБУ 6/2020 «Основные средства» (ранее в ПБУ 6/01 не было сформулировано это определение) — это первоначальная стоимость объекта, которая уменьшена на сумму накопленной амортизации и обесценения. Вот про обесценение не было раньше у нас ни слова, мы ничего не обесценивали, мы делали переоценку основных средств, а обесценения не производили. Сейчас вы видите, что и в ФСБУ 5/2019 по запасам есть такое понятие, и в ФСБУ 6/2020 теперь тоже.

Группа основных средств — тоже новое понятие, это совокупность объектов основных средств одного вида, объединенных исходя из сходного характера их использования. Мы с вами группировали основные средства тоже по группам, для того чтобы за ними следить, начислять амортизацию, присваивать срок полезного использования и так далее. Раньше такое определение не формулировалось, но оно сформулировано, в том числе, для того чтобы определять критерий существенности. Кстати, про критерий существенности мы тоже сегодня поговорим.

Что такое основные средства?

Инвестиционная недвижимость — это недвижимость, которая предназначена для предоставления за плату во временное пользование или для получения дохода от прироста его стоимости. Здесь почему введено это понятие — потому что для этой категории основных средств предусмотрен определенный порядок учета, и по ним может не начисляться амортизация, учет может вестись по справедливой стоимости. Раньше у нас были доходные вложения в материальные ценности, это те ценности, которые мы сдавали в аренду, среди них выделялась недвижимость, и так далее.

Ликвидационная стоимость — абсолютно новое понятие, которое в российском учете не применялось раньше, это та стоимость основных средств, которая в случае выбытия основного средства в конце срока полезного использования компания может получить от этого основного средства за вычетом затрат, которые предполагаются для его выбытия. Не было этой формулировки, эта формулировка заставляет многих задуматься над тем, что вообще делать с этой ликвидационной стоимостью. Это дискуссионный вопрос, все стремятся к тому, чтобы сделать ее равной нулю, потому что она участвует в формировании амортизационных отчислений. Но здесь есть огромный «+» для лизинговых компаний — у лизинговых компаний ликвидационная стоимость основных средств в большинстве случаев равна нулю.

Элементы амортизации, у нас теперь появилась эта ликвидационная стоимость в элементах амортизации, срок полезного использования, как обычно, и способ начисления амортизации. Это элементы, которые установлены в ФСБУ 6 2020.

Переоцененная стоимость. Раньше мы говорили — «текущая» или «восстановительная» стоимость, теперь говорим «переоцененная». Это стоимость объекта основных средств после его переоценки. Не путайте, пожалуйста, с обесценением.

Переоценка — мы использовали это понятие, если утвердили в своей учетной политике переоценку в определенное количество лет, обычно раз в три года, осуществляли проверку отклонений стоимости. Переоцененную стоимость сравниваем со справедливой стоимостью и смотрим, что у нас сейчас происходит с активами в виде основных средств на рынке.

Обесценение — состояние актива, при котором балансовая стоимость превышает сумму, которая может быть получена при использовании актива, то есть продажи или другом выбытии.

Процедура обесценения предназначена для того, чтобы активы, которые отражены в балансе в первом разделе, не были «перегреты». Это значит, что стоимость, по которой мы отражаем на данный момент у себя актив на отчетную дату в балансе, не соответствует той стоимости (стоимость завышена), которая у нас имеется фактически на рынке. То есть мы видим, что активы «перегреты». Поэтому мы и проверяем на обесценение.

Будем рады оказать вам консультационную поддержку по вопросам бухгалтерского и налогового учета, налогового права, трудового законодательства.

Критерии признания ОС по ФСБУ 6/2020

Напомним, актив предназначен для использования при производстве продукции, выполнении работ, оказания услуг и так далее. Сейчас появилось новое, что это актив, предназначенный для использования в ходе обычной деятельности, при производстве, продаже, выполнении работ, оказании услуг, а также для охраны окружающей среды — это небольшое замечание, оно новое, такого раньше не было. Также для предоставления за плату во временное пользование, для управленческих нужд, использование в деятельности некоммерческой организации.

Дальше, что здесь по поводу способности приносить экономические выгоды и так далее, здесь у нас практически все то же самое, за исключением способности приносить экономические выгоды в будущем (обеспечить достижение некоммерческой организации целей, ради которых она создана).

То есть здесь ничего практически не изменилось, добавились некоммерческие организации.

И норма, которую добавили к критериям основного средства — то, что основное средство должно иметь материально-вещественную форму. Раньше у нас было, что организация не предполагает последующую продажу, теперь эта норма исключена, у нас она отсутствует, и теперь введена норма «имеет материально-вещественную форму».

На что не распространяется ФСБУ 6/2020

Здесь все логично, в связи с тем, что у нас есть ФСБУ 26/2020 «Капитальные вложения», он достаточно простой в применении, особенно для тех, кто не занимается строительством. Поэтому ФСБУ 6 2020 не применяется для капитальных вложений, поскольку есть отдельный ФСБУ.

Также не применяется, не распространяется на долгосрочные активы к продаже, потому что у нас есть ПБУ 16/02 «Информация по прекращаемой деятельности», там все подробно расписано про долгосрочные активы к продаже — как их отражать и что это такое.

И конечно, наш любимый новый ФСБУ 25/2018 «Бухгалтерский учет аренды»: «предметы договора аренды (субаренды), а также предметов договоров, положения которых по отдельности или во взаимосвязи предусматривают предоставление за плату во временное пользование имущества». Здесь учет ведем по ФСБУ 25/2018, и соответственно не применяем к такому имуществу ФСБУ 6/2020. Здесь тоже все логично и просто. В международных стандартах то же самое, если есть отдельный стандарт для какой-то категории активов или обязательств, то он не применяется, исключается, выводится из-под действия другого стандарта.

Перечень объектов, не подлежащих амортизации

Вот перечень объектов, который не подлежит амортизации. Не подлежит амортизации инвестиционная недвижимость, которая оценивается по переоцененной стоимости, то есть нет смысла, потому что переоцененная стоимость в общем-то уже формирует остаточную стоимость, можно сказать так, то есть стоимость на рынке. И не подлежат амортизации объекты основных средств некоммерческих организаций, земля — само собой.

Получите максимальную пользу от аудита: проверьте отчетность, устраните риски и найдите финансовые резервы

Формирование и расчет обоснования критерия стоимости

Что нужно сделать, для того чтобы перейти на ФСБУ 6/2020.

Перво-наперво что мы должны сделать? Мы должны определить стоимостной критерий основных средств. Вы знаете, что существует Рекомендация Фонда «НРБУ «БМЦ» Р-126/2021-КпР «Стоимостной лимит для основных средств», были споры на этот счет, какой критерий установить, для того чтобы определить существенную и несущественную стоимость основных средств, можно ли это делать пообъектно, и так далее.

Минфин РФ в прошлом году, прямо в конце года, нам разрешил устанавливать лимит 100 тысяч для каждого конкретного объекта.

У нас тоже были горячие споры на этот счет, и было такое мнение, что можно установить критерий только какой-то группе основных средств, которую мы должны выделить, сформировать, определить релевантный показатель, по отношению к которому мы будем рассчитывать существенность или несущественность этой группы основных средств. В общем, пришли все к тому, что можно учитывать все-таки эти 100 тысяч рублей.

Конечно, мы пишем учетную политику на 2022 год в целях бухгалтерского и налогового учета, пишем, что мы применяем в связи с изменением в законодательстве теперь новый Федеральный стандарт по учету основных средств 6/2020. Дальше в этой же учетной политике на 2022 год обязаны прописать критерий признания (стоимостной лимит) основного средства. Раньше у нас было прописано 40 тысяч, теперь мы должны этот критерий самостоятельно определить. Можно определить любой критерий, по большому счету, у нас никаких ограничений нет на этот счет, но все делают 100 тысяч, приравнивая к налоговому учету.

По поводу стоимостного лимита есть такие вехи, и написаны рекомендации, что мы должны для себя понять и определить.

Несущественные активы — что это такое вообще, что мы можем признать несущественным активом в виде основного средства? Это те активы, которые определяются организацией в соответствии с п. 5 ФСБУ 6/2020, характеризующиеся одновременно признаками основного средства, но имеющие стоимость ниже лимита, который установлен организацией с учетом существенности информации о таких активах.

И что мы должны сделать: принимаемое организацией на основе п. 5 ФСБУ 6/2020 — выработать решение о неприменении данного стандарта в отношении определенных указанных пунктом активов. То есть мы указываем в учетной политике или в пояснениях (бухгалтерской справке) к расчетной таблице, что мы приняли вот такое решение, а также обосновать такое решение. Сейчас мы с вами на практике все посмотрим.

Что такое лимит? Стоимость, установленная организацией на основании п. 5 ФСБУ 6/2020 для определения основных средств, информация о которых несущественна. Здесь конкретное стоимостное значение.

Релевантные показатели — это показатели бухотчетности, значения которых непосредственно зависят от применяемых организацией способов учета капвложений и основных средств. Как мне кажется, логично сделать в отношении валюты баланса, что касается основного средства, поскольку это непосредственно статья бухгалтерского баланса, формирующая валюту.

О чем здесь речь? Забегу немножко вперед, чтобы было сейчас понятно. Мы должны доказать, обосновать свою позицию в отношении критерия. Что это значит? Если я, например, строительная компания, я вижу, что в структуре баланса огромное количество основных средств, и я вижу, что основные средства занимают 60-70%, то логика была такая в БМЦ, что мы должны выделить в этой строке определенные группы, понять, какие группы будут существенно влиять на строку бухгалтерского баланса «Основные средства», а соответственно на валюту баланса, если я признаю какую-то группу основных средств несущественной и спишу ее.

То есть пользователь бухгалтерской отчетности должен понимать реальное количество и стоимость основных средств компании и не должен принимать решение, которое может быть впоследствии неправильным в связи с тем, что я неправильно определила критерий. То есть я не могу, например, признать несущественным активом здание стоимостью, например, если у меня строка баланса 10 миллионов, из них 5 миллионов занимает здание — не могу я его списать, не могу признать несущественным, потому что оно занимает 50% строки. Если я его спишу, то, во-первых, я себе активы занижу сильно — зачем мне это нужно? А во-вторых, этот же актив остается у меня в пользовании, то есть я его использую, а если это производственное здание — тем более. То есть логика здесь была такая, что в активах, которые несущественны, в виде основных средств, признаются те активы, при списании которых я не искажу сильно, существенно, свою строку «Основные средства».

Для того чтобы составить обоснование, я вам предлагаю составить бухгалтерскую справку. В этой бухгалтерской справке отражаются положения учетной политики, в том числе. Бухгалтерская справка составляется, например, к расчетной таблице Excel.

Поэтому мы пишем, что мы при принятии решения руководствовались тем-то и выделяли из состава основных средств совокупность таких активов, информация о которой, исходя из структуры, не является существенной.

Можно рассчитать структуру активов (внеоборотных, естественно), затрат организации в виде амортизации этих основных средств, и сказать, что мы в связи с этим признаем такие-то активы несущественными, поскольку их списание не способно повлиять на решения, которые будут приниматься на основании бухгалтерской отчетности внешними пользователями. Для этого выделяем из структуры активов совокупность основных средств, которые потенциально могут быть отнесены к несущественным.

Например, выделяют часто мелкий инвентарь, какие-то офисные основные средства, несущественные, ниже 100 тысяч рублей, и далее в учетной политике и в этой бухгалтерской справочке пишем, что такое уровень существенности для нас. Таким образом, раскрываем понятие, уровень существенности.

Для чего мы раньше это делали? Для того чтобы понимать, ошибка существенная, несущественная, что нам с ней делать, каким образом отображать — перспективно, ретроспективно, что делать с отчетностью. И у нас показатель считается существенным, как мы сказали, если отсутствие или искажение бухгалтерской отчетности этого показателя или этой группы основных средств может повлиять на экономическое решение пользователя, которое принимается на основании этой отчетности.

Уровень существенности — предельное искажение отчетности (мы все это знаем, у нас в учетной политике все это написано), начиная с которого пользователь этой отчетности перестает быть в состоянии принимать правильные решения на основании этих данных.

Существенность мы определяли с вами для исправления ошибок, для последствий изменения учетной политики, для раскрытия информации о бухгалтерской отчетности. Как я вам рекомендую сделать? На 31 декабря 2021 года нужно структурировать первый раздел своего баланса, его нужно проанализировать.

| Здания | Жилища |

| Машины и оборудование | Офисное оборудование (компьютеры, копировально-множительная техника и пр.) |

| Аппаратура коммуникационная, аппаратура радио или телевизионная передающая | |

| Приборы оптические и фотографическое оборудование | |

| Приборы, аппаратура и модели, предназначенные для демонстрационных целей | |

| Прочее оборудование | |

| Средства транспортные | Средства автотранспортные для перевозки людей |

| Прочие основные средства | Офисная мебель |

| Прочие основные средства | |

| ИТОГО | |

Например, у меня в группе по видам основных средств есть здания, машины и оборудование, транспортные средства, и прочие основные средства. Есть первоначальная стоимость, амортизация, балансовая стоимость. Это легко вычленяется из ведомости амортизации.

Дальше в этом раскрывающем пояснении, в бухгалтерской справке, как хотите, можно это включить как раздел учетной политики, рекомендуем привести структуру внеоборотных активов на основании уже непосредственно баланса, то есть внеоборотные активы.

| Внеоборотные активы |

| Нематериальные активы |

| Результаты исследований и разработок |

| Нематериальные поисковые активы |

| Материальные поисковые активы |

| Основные средства |

| Доходные вложения в материальные ценности |

| Финансовые вложения |

| Отложенные налоговые активы |

| Прочие внеоборотные активы |

| Итого |

Что у меня в них — нематериальные, результаты исследований и разработок, — все, что у вас есть, включите сюда, покажите балансовую стоимость, что происходит на 31.12.21, и составьте прогноз. Я думаю, что это возможно с учетом того, что есть срок полезного использования, есть амортизация, то есть я могу в принципе прогнозно посчитать на 2022 год и определить эту долю в структуре внеоборотных активов, показать, сколько основные средства занимают у меня в общей структуре первого раздела бухгалтерского баланса.

У всех эта структура, конечно, будет разной. Также рекомендуем показать структуру управленческих расходов и другие расходы можно показать, на которые начисляется амортизация.

| Управленческие расходы |

| Материальные затраты |

| Затраты на оплату труда |

| Отчисления на социальные нужды |

| Амортизация ОС |

| Амортизация НМА |

| Услуги сторонних организаций |

| Оценочные обязательства |

| Прочие затраты |

| Итого |

То есть если амортизация формирует себестоимость, то нужно, конечно, и обычные расходы показать. Я здесь управленческие привела для того, чтобы просто понимали. Здесь у нас будет амортизация основных средств также в структуре управленческих расходов. Сделать тоже на 31.12.21, и сделать на 31.12.22. Посмотреть, что представляет из себя структура этих расходов, и показать, какую долю амортизации самих основных средств занимает в общей структуре расходов.

Практический пример: расчет порядка перехода

Мы всё посчитали, на основании этих расчетных таблиц, которые мы сделали, мы уже увидим, влияет ли строка «Основные средства» и амортизация основных средств существенно на наш баланс, посмотрим, сколько она в принципе занимает в процентах. И дальше делаем расчет и показываем, как мы переходим. Логика такая, что я закрепляю на основании того анализа, который мы провели, те основные средства, тот самый лимит, который я буду признавать несущественным.

Я, например, пишу, что на основании анализа, проведенного по бухгалтерскому балансу, структура расходов, амортизации и так далее, устанавливаю, что основные средства, к примеру, в структуре баланса не являются стратегически значимыми активами. Такое часто случается, у многих так. Таким образом, мы приходим к выводу об отсутствии какой-либо совокупности основных средств, информация о которых, исходя из структуры активов затрат и особенностей деятельности, способна повлиять на экономическое решение, а также на целесообразность выделения такой совокупности.

Пример формулировки: «На основании проведенного анализа с целью оптимизации учетного процесса принято решение об отнесении к несущественным активам основных средств, первоначальная стоимость которых менее 100 тысяч рублей, вне зависимости от принадлежности к какому-либо виду или группе».

Это формулировки, которые нужно включить в учетную политику или в справку к расчету. «Принятый и закрепленный в учетной политике организации на 2022 год способ учета несущественных активов не оказывает какого-либо существенного влияния на релевантные показатели БФО». Эту информацию тоже нужно включить, закрепить в учетной политике и таким образом сформулировать. Это первое действие.

Второе действие — мы производим корректировку балансовой стоимости основных средств по состоянию на 01.01.22, или 31.12.21, хотя помним, что 2021 год не затрагивается. Если мы применяем альтернативный способ — а я надеюсь, что многие из вас будут применять именно альтернативный способ, а он заключается в том, что корректировка вводится разово в начале 2022 года, мы не трогаем 2020-й и 2021 год, поэтому мы делаем, исходя из тех составных частей и понятий об основном средстве, которые есть в ФСБУ 6/2020, такой анализ, то есть производим, поэтапно разбираем по косточкам.

Первым действием производим списание балансовой стоимости тех основных средств, которые признаны несущественными. То есть просто смотрим, если я закрепила 100 тысяч — я надеюсь, что все так сделают в большинстве случаев, — я просто смотрю, какие основные средства у меня стоят меньше 100 тысяч, просто анализирую и их просто списываю. То есть вычищаю свой 01-й счет от таких основных средств, оставляя только те, которые стоят больше 100 тысяч рублей.

Дальше, по каждому объекту основных средств, которые не отнесены к несущественным, нужно определить ликвидационную стоимость. Это тоже предусмотрено как обязательство в стандарте ФСБУ 6/2020. Определение ликвидационной стоимости. Мы сказали, что это стоимость, которая будет получена организацией в случае выбытия этого основного средства в конце срока полезного использования.

Стремимся к тому, чтобы это все было равно нулю. Что можем сделать на этот счет, чтобы обосновать свое мнение о том, что ликвидационная стоимость каждого оставшегося основного средства равна нулю?

Ликвидационная стоимость считается равной нулю в нескольких случаях:

- если компания не ожидает поступления от выбытия объектов основного средства в конце полезного использования. Это мое субъективное суждение, ожидаю я или не ожидаю. Я, например, считаю, что от этого основного средства мне ничего не поступит, и продать я его не смогу.

- ожидаемая сумма не является существенной, согласно учетной политике. То есть я говорю о том, что оно выбудет, что-то от него останется — какой-то металлолом, запчасти, еще что-то. Я могу на основании своего оценочного суждения, оценочного мнения сформировать ориентировочную стоимость. Например, у меня срок полезного использования истекает через четыре года, я говорю, что через четыре года, в случае, когда, например, останется металл или запчасти от этого основного средства, я могу продать за 100 рублей 3 килограмма, эти 100 рублей на 3 килограмма — получится 300 рублей, в общем-то это не превышает уровень существенности, который я определяют для себя — например, 5% от первоначальной стоимости. Я могу это закрепить, кстати, в учетной политике как вариант. Он будет ниже 5%, я признаю ее несущественной, если она несущественная, то она равна нулю для меня.

- если ожидаемая сумма не может быть определена. Такое может быть, такое существует. Сложности в определении ликвидационной стоимости существуют у нас по зданиям, особенно с длительным сроком полезного использования, особенно те здания, которые стоят уже 40 лет, и еще 40 лет будут стоять. Там есть сложность с определением ликвидационной стоимости, мы можем это прописать, тоже показать, что ожидаемую к получению сумму от выбытия этого основного средства я не могу рассчитать, ни физически, ни технически на 40 лет, поэтому признаю ее равной нулю. Возможно, это здание будет вообще не моим в конце срока полезного использования, и компания, может, вообще не будет существовать уже к концу срока полезного использования этого здания, поэтому мне ничего не достанется.

Вот таким образом мы и пишем — что ликвидационная стоимость объектов основных средств по состоянию на 01.01.22 определена равной нулю в связи с определенными обстоятельствами, которые мы с вами проговорили. Это нужно сделать по каждому основному средству.

Здесь как мы обосновываем — или расчетом по каждому основному средству, или пишем, что не можем рассчитать, не представляется возможным, или не ожидаем поступлений. Я встречала мнение экспертов, кстати, оно относительно недавно выражалось, что так как мы пересматриваем срок полезного использования основного средства и так как мы определяем ликвидационную стоимость каждого основного средства, которое у нас осталось, то мы должны составлять некий акт определения срока полезного использования и акт определения ликвидационной стоимости. Это, конечно, идеальная ситуация для отличников-бухгалтеров, таких у нас тоже много, которые это сделают.

То есть по-хорошему по каждому основному средству желательно составить такой акт. Я понимаю, что у кого-то их 100, у кого-то их три с половиной штучки, но, коллеги, не поленитесь. Особенно для тех, кто проходит консолидацию, это будет важно, полезно. Мы, российские аудиторы, тоже будем задаваться этим вопросом — как вы обосновали свою ликвидационную стоимость и как вы обосновали срок полезного использования.

Как раз мы подошли к пересмотру срока полезного использования.

Теперь, коллеги, срок полезного использования мы будем пересматривать каждый год, то есть на отчетную дату мы обязаны пересмотреть срок полезного использования.

СПИ определяется (п. 9 ФСБУ 6/2020) из ожидаемого периода эксплуатации, из ожидаемого физического износа с учетом режима эксплуатации, из ожидаемого морального устаревания — не забывайте, это очень важно, особенно для высокотехнологических компаний. Из планов по замене, модернизации, реконструкции и так далее.

Здесь в чем дело, опять по каждому основному средству можно в принципе один акт составить, который будет на определение ликвидационной стоимости и пересмотр срока полезного использования. Мы пересматриваем срок полезного использования с учетом информации о том (основной, конечно, момент), будет ли производиться реконструкция, модернизация, ремонт этого основного средства, которая повлияет на его качество таким образом, что срок полезного использования станет больше.

То есть это основное средство будет использоваться, например, уже более определенного срока полезного использования. Если у меня остался по основному средству по какому-то производственному оборудованию срок полезного использования два года, но у меня в этом году предстоит большой ремонт, то есть у меня будет модернизация станка, модернизация оборудования, то безусловно, срок полезного использования может остаться в пределах двух лет, 24 месяцев, он просто обязан продлиться. И я как специалист, привлекая производственников, специалистов, инженеров, должна определить, насколько этот срок будет продлен. Вот таким образом.

По некоторым основным средствам срок полезного использования может быть сокращен, не обязательно срок продлевать. Какое-то основное средство — я вижу, что оно изношено настолько с учетом эксплуатации и морального устаревания, что установлено два года, а я обоснованно полагаю, что я в этом году прекращу его использовать, то есть оно износится таким образом, что все, уже в производственной деятельности его никаким образом нельзя использовать. Те, которые самортизированы полностью, либо оставшийся срок полезного использования которых не более 12 месяцев, срок полезного использования может быть пересмотрен в сторону увеличения.

Вы знаете, что у нас исключен один из способов начисления амортизации, поэтому теперь мы должны проанализировать применяемый нами способ начисления амортизации. Все в основном амортизируют линейным способом, но тем не менее нам в связи с требованиями ФСБУ 6/2020 нужно это произвести. Нам нужно написать, что мы проанализировали актуальную схему распределения ожидаемых экономических выгод, что мы пересмотрели способ начисления амортизации в соответствии с ФСБУ 6/2020, и избрали вот такой способ — но, вероятнее всего, это будет линейный способ. То есть он должен в соответствии с ФСБУ 6/2020 точно отражать распределение по времени ожидаемых к получению будущих выгод, и так далее.

Дальше, определение новой балансовой стоимости основных средств. Здесь нужен расчет. У нас есть основное средство, есть первоначальная стоимость, мы с ней уже разобрались. Есть сумма накопленной амортизации, есть новый срок полезного использования, есть старый срок полезного использования, есть срок лет (месяцев), который основное средство уже было использовано, и есть срок, который оно предполагалось к использованию, то есть это старый остаточный срок полезного использования. Есть новый, пересмотренный.

Что мы сделаем с новой балансовой стоимостью основных средств на 1 января 2022 года? У нас накопленная амортизация рассчитывается исходя из первоначальной стоимости, ликвидационной стоимости и соотношения (обратите внимание) истекшего и оставшегося сроков полезного использования.

Здесь мы в первоначальной разобрались, с ликвидационной разобрались, все обосновали, теперь уходим на амортизацию, и как рассчитываем. У нас есть разница между числящейся в учете первоначальной стоимостью и ликвидационной стоимостью, у нас есть срок полезного использования, установленный по результатам пересмотра элементов амортизации, то есть у нас есть новый срок — это оставшийся, обратите внимание, и есть фактический срок полезного использования до 01.01.22.

Мы разницу между первоначальной стоимостью и ликвидационной делим на срок полезного использования, установленный по результатам пересмотра элементов амортизации, и умножаем на фактический срок полезного использования до 1 января 2022 года, пересмотренный. И таким образом у нас получается сумма накопленной амортизации на 1 января 2022 года.

Вот таким образом мы с вами посчитаем накопленную амортизацию, которая у нас должна быть отражена на 1 января 2022 года. Балансовой стоимостью признается разница между первоначальной с учетом переоценок (если была эта переоценка) и минус рассчитанная накопленная амортизация, которую мы с вами посчитали по этой формуле. Разницу поделить на срок и умножить на фактический срок.

Коллеги, вы спрашивали, какими проводками отражаем корректировки? Списание разниц, полученных в результате выполненных расчетов.

Мы делаем три проводки:

- это списание первоначальной стоимости объектов, являющихся несущественными, то есть мы списываем Дт 84 Кт 01;

- затем списываем накопленную амортизацию по тем объектам, которые являются несущественными, это Дт 02 Кт 84;

- отражаем корректировку накопленной амортизации в связи с пересмотром элементов амортизации Дт 02 (84) Кт 84 (02).

Нужны примеры бухгалтерских справок, которые нужно составить при переходе на новый ФСБУ или обоснование применения критерия стоимости ОС? Хотите разобраться в порядке проверки на обесценение? Желаете посмотреть пример расчета для отдельных ОС в удобной таблице Excel? — переходите по ссылке на продолжение темы: видеозапись Круглого стола + презентация спикера с полным комплектом документов, необходимых для грамотного перехода на ФСБУ 6/2020 + конспект ((≈ 20 страниц) >>

Аудиторы помогут проверить систему внутреннего контроля, разрешить вопросы налогового и бухгалтерского учета любой сложности

Источник: pravovest-audit.ru

ТЕМА 2: Основные средства и нематериальные активы.

1. Основные средства – это материально-вещественные ценности (средства труда), которые многократно участвуют в производственном процессе, не изменяют своей натурально-вещественной формы и переносят свою стоимость на готовую продукцию по частям по мере износа.

С точки зрения учета и оценки основные средства представляют собой часть имущества, которая используется в качестве средств труда, при производстве продукции, выполнении работ и оказания услуг или для управления организаций в течение периода, который превышает 12 месяцев.

Классификация основных средств.

1. По назначению и сфере применения:

— основные производственные средства;

— основные непроизводственные средства.

2. По степени использования:

— находящиеся в эксплуатации основные средства;

— находящиеся в резерве основные средства;

— находящиеся в стадии достройки, реконструкции, частичной ликвидации;

— находящиеся на консервации.

3. В зависимости от имеющихся прав на имущество:

— объекты, принадлежащие предприятию на правах собственности;

— объекты, находящиеся в оперативном управлении или хозяйственном ведение;

— объекты, полученные в аренду.

4. По натурально-вещественному составу:

— машины и оборудование;

— инструменты, производственный и хозяйственный инвентарь.

В настоящее время при классификации основных средств рекомендуется использовать общероссийский классификатор основных фондов (ОКОФ).

В составе основных средств учитываются находящиеся в собственности предприятий земельные участки и объекты природопользования.

В структуре основных средств в зависимости от конкретной их роли принято выделять активную и пассивную части.

Активная часть непосредственно воздействует на предмет труда и определяет количество и качество выпускаемой продукции.

Пассивная часть создает необходимые условия для функционирования активной части.

Соотношение отдельных групп основных средств по стоимости характеризует их структуру. Структура определяется путем расчета удельного веса отдельных групп основных средств в общей совокупности и выражается процентами.

3. Методы оценки основных средств.

Основные средства учитываются в натуральных и стоимостных показателях.

Натуральные необходимы для установления количества и состава основных средств, расчета производственной мощности, организации ремонта и замены оборудования.

Стоимостные показатели необходимы для определения общей стоимости структуры и динамики основных средств, расчета амортизационных отчислений, себестоимости, рентабельности и т. д.

Существуют 3 метода оценки основных средств:

1. По первоначальной стоимости – это сумма фактических затрат организации на приобретение, доставку и доведения до рабочего состояния основных средств.

Первоначальная стоимость – это фактическая стоимость создания основных средств. По первоначальной стоимость основные средства учитываются и оцениваются в ценах тех лет, когда они были созданы.

2. По восстановительной стоимости.

Восстановительная стоимость – это стоимость воспроизводства основных средств в современных конкретных эксплуатационных условиях. Восстановительная стоимость показывает, сколько денежных средств пришлось бы затратить предприятию в данный момент времени для замены имеющихся изношенных в той или иной степени основных средств такими же, но новыми.

Восстановительная стоимость определяется путем переоценки основных средств.

В настоящее время предприятие имеет право самостоятельно не чаще 1 раза в год (на начало отчетного периода) производить переоценку основных средств. Переоценка может производиться:

— по официально-публикуемым индексам;

— прямым пересчетом по документально подтвержденным рыночным ценам.

3. По остаточной стоимости.

Остаточная стоимость – это стоимость, еще не перенесенная на готовую продукцию. Остаточная стоимость определяется как разность между первоначальной (восстановительной) стоимостью и суммой начисленной амортизацией.

Основные средства учитываются на предприятии по первоначальной стоимости, а после переоценки по восстановительной стоимости.

В балансе предприятия основные средства отражаются по остаточной стоимости.

Кроме этого можно выделить два вида оценки основных средств:

1. Ликвидационная стоимость – это стоимость возможной реализации, выбывающих, полностью изношенных основных средств.

2. Амортизируемая стоимость – это стоимость, которую необходимо перенести на готовую продукцию. В Российской экономической практике – это первоначальная (восстановительная) стоимость, в мировой практике – разность между первоначальной и ликвидационной стоимостью.

Для расчета целого ряда экономических показателей необходимо знать среднегодовую стоимость основных средств.

Фмi – суммарная стоимость основных средств на первое число каждого месяца (с февраля по декабрь).

tэ – число полных месяцев эксплуатации основных средств;

Фпост. – стоимость поступивших в течение года основных средств

Фвыб. – стоимость выбывших в течение года основных средств.

3. Износ основных средств.

В процессе эксплуатации основные средства подвергаются износу, который может быть вызван воздействием как материальных, так и нематериальных факторов.

С точки зрения экономики износ – это потеря стоимости основных средств.

Виды износа:

1. Физический износ – это потеря стоимости в результате изменения физических, механических и т.п. свойств основных средств.

2. Моральный износ делится на:

— моральный износ I-го рода – это удешевление новых средств труда и потеря стоимости у действующих средств труда;

— моральный износ II-го рода – это потеря стоимости из-за появления более производительных и технически совершенных новых средств труда.

3. Социальный износ – это потеря стоимости в результате того, что новые основные средства обеспечивают более высокий уровень социальных требований (комфортность, безопасность, эргономичность).

4. Экологический износ – это потеря стоимости в результате ужесточения стандартов в области охраны окружающей среды.

Кроме этого, можно выделить частичный и полный износ.

Частичный наступает вследствие неравномерного износа отдельных элементов основных средств и возмещается путем ремонта.

Полный износ соответствует полному обесцениванию основных средств, когда их дальнейшее использование убыточно или невозможно. В этом случае основные средства ликвидируются и замещаются новыми.

4. Амортизация основных средств.

Амортизация – это процесс переноса стоимости основных средств на готовую продукцию и возмещение этой стоимости в процессе реализации продукции.

Амортизационные отчисления – это денежное выражение размера амортизации, которое должно соответствовать степени износа основных средств. Амортизационные отчисления включаются в себестоимость продукции.

С 1 января 1991 года в экономическую практику были внедрены единые нормы амортизационных отчислений. При этом нормы показывали процент ежегодного возмещения стоимости основных средств и применялись к первоначальной стоимости.

В настоящее время вопрос о начислении амортизации регламентируется стандартом ПБУ 6/01 «Учет основных средств». При исчислении амортизации предприятие самостоятельно определяет норму амортизации и метод амортизации, при этом основную роль играет срок полезного использования основных средств – это период, в течение которого использование объекта основных средств призвано приносить доход или служить для выполнения целей деятельности организации.

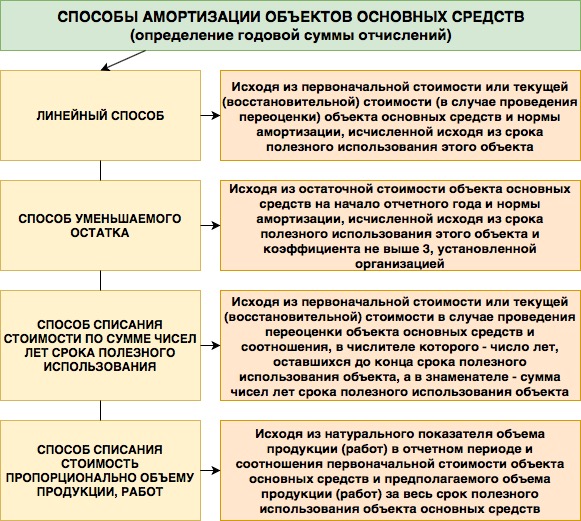

Начисление амортизации может производиться одним из четырех следующих методов, при этом годовая сумма амортизационных отчислений (Аг.) определяется:

1) линейный метод (способ равномерного, пропорционального списания стоимости основных средств), Аг. определяется исходя из первоначальной стоимости объекта основных средств и нормой амортизации, исчисленной исходя из срока полезного использования этого объекта.

Фн. – срок полезного использования

На. – норма амортизации

2) способ уменьшения остатка. Аг. определяется, исходя из остаточной стоимости объекта основных средств на начало года, нормы амортизации, определенной на основе срока полезного использования и коэффициента ускорения (утверждается Законодательством РФ).

Ку – коэффициент ускорения

(НА)лин. – норма амортизации, исчисленная при линейном способе.

3) способ списания стоимости по сумме чисел лет срока полезного использования (куммулятивный способ) Аг. определяется, исходя из первоначальной стоимости и соотношения между n и S: n/S

n – число лет до окончания нормативного срока эксплуатации объекта, включая год, за который начисляется амортизация;

S – сумма чисел лет.

4) способ списания стоимости пропорционально объему продукции (работ).

Qф –фактический объем продукции в отчетном периоде.

Qпл – предполагаемый объем продукции за весь срок полезного использования

Объекты основных средств стоимостью не более 10000 рублей за единицу разрешено списывать на затраты по мере отпуска их производства.

Амортизационные отчисления производятся ежемесячно в размере 1/12 суммы годовой амортизации, независимо от способа начисления амортизации.

Способ амортизации ® Аг ® Ам

На введенные в действие основные средства амортизация начинает начисляться с 1-го числа следующего за датой введения месяца. На выбывающие основные средства начисления амортизации прекращается с 1-го числа следующего за датой выбытия месяца.

Особенности начисления амортизации и исчисления прибыли.

Порядок расчета амортизации и определения прибыли регламентируется Налоговым кодексом (25 глава).

Разрешается использовать как линейные методы начисления амортизации, так и нелинейные (2 и 3).

Для исчисления полезного срока использования основных средств предусмотрена их классификация на 10 групп:

1) все недолговечное имущество со сроком полезного использования от 1 года до 2-х лет включительно;

Классификация основных средств, включаемых в амортизируемые группы, утверждается Правительством РФ. В целях налогообложения прибыли исчисляется не годовые суммы и нормы амортизации, а месячные.

5. Показатели наличия, движения и эффективности использования основных средств.

Основные средства учитываются ежемесячно в натуральных и стоимостных показателях. При этом стоимость основных средств на конец года определяется по балансовой формуле.

Показатели движения основных средств:

1. Коэффициент поступления (ввода) основных средств:

2. Коэффициент выбытия основных средств:

3. Коэффициент обновления основных средств:

4. Коэффициент ликвидации основных средств:

5. Коэффициент прироста основных средств:

Показатели степени годности основных средств:

1) коэффициент износа основных средств:

Фперв – первоначальная стоимость

2) коэффициент годности основных средств:

Показатели эффективности использования основных средств.

Для оценки эффективности использования основных средств используется система показателей, которая включает в себя общие и частные показатели.

Общие показатели характеризуют эффективность использования всей совокупности основных средств. При этом используется их стоимостная оценка.

1. Показатель фондоотдачи:

Фотд = Ф / Q, где [руб / руб]

Q — объем произведенной продукции.

Ф – средний показатель стоимости основных средств.

2. Показатель фондоемкости.

Частные показатели используются для оценки эффективности использования отдельных элементов основных средств:

— коэффициент загрузки площадей;

— коэффициент сменности работы оборудования;

— коэффициент интенсивной, экстенсивной и интегральной загрузки оборудования.

6. Нематериальные активы и их амортизация.

Нематериальные активы – это затраты предприятия на не имеющие материально-вещественные формы активы, используемые в течение длительных периодов и приносящие доход.

К нематериальны активам относятся права, возникающие:

1) из авторских и иных договоров на произведение искусства, науки, литературы, программы ЭВМ, базы данных и т.д.;

2) из патентов на изобретение, свидетельств на полезные модели, промышленные образцы, товарные знаки или лицензионные договоры на их использование.

Учет нематериальных активов регламентируются положением по бухгалтерскому учету и Налоговым Кодексом (25 глава).

В составе нематериальных активов учитываются также организационные расходы и деловая репутация фирмы (ее цена).

Организационные расходы – это долгосрочные затраты, связанные с созданием фирмы.

Деловая репутация фирмы возникает в результате купли-продажи действующих предприятий. Также предприятия покупаются и продаются по рыночной цене. Отклонение рыночной цены от стоимости активов и составляет величину деловой репутации фирмы или ее цену.

Нематериальные активы переносят свою стоимость на готовую продукцию или на издержки производства и обращение путем начисления амортизации.

Амортизация может начисляться линейным способом, способом списания стоимости пропорционально объему продукции, способом уменьшаемого остатка.

Срок полезного использования нематериальных активов определяется предприятием самостоятельно с учетом следующего:

1) срок полезного использования совпадает со сроком действия нематериальных активов, который устанавливается в соответствующем договоре;

2) срок использования нематериальных активов определяется на предприятии;

3) если срок полезного использования определить невозможно, то он устанавливается в 20 лет.

Источник: www.aup.ru

Основные средства в бухгалтерском учете, сумма, списание

Критерий принадлежности имущества к ОС является срок его полезного использования. Если срок больше 12 месяцев. То оно может быть отнесено к ОС.

Понятие «основные средства» используется в бухгалтерском и налоговом учете, «основные фонды» — в статистике и экономике.

Подробно рассмотрены важные вопросы:

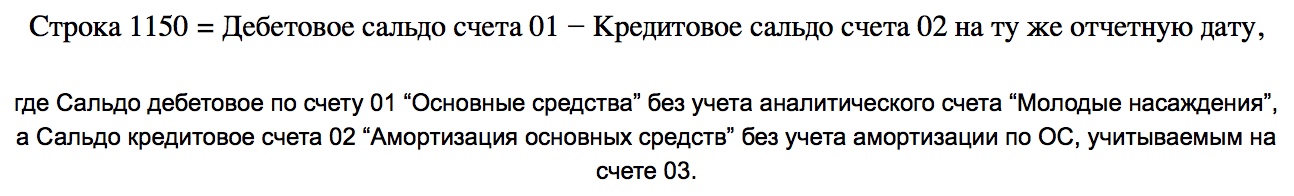

- Амортизация и учет производственных средств в бухгалтерском учете по балансу — это строка 1150;

- Что такое восстановительная, первоначальная, остаточная и балансовая стоимость ОС согласно пбу 6 01;

- Проводка начисления и списания амортизации основных средств, формула среднегодовой стоимости, проводки;

Какое имущество относится к ОС

Сегодня Учет в организации Основных производственных Средств достаточно сложный. Но некоторые небольшие организации Основные производственные Средства учитывают в простых ведомостях. Хотя Учет хозяйственных Средств легче вести на компьютере.

В рекомендации читайте про учет основных средств, об их критериях, по которым имущество относят к ОС в бухгалтерском и налоговом спецучете малых предприятий. Также смотрите, как отличить основные фонды от материальных запасов. А также какие критерии компания может установить сама, чтобы учесть актив как ОС. Все материалы для курсовой, реферата и доклада. Счет основных — 01, счет амортизации — 02.

Бухучет ОС

Главный критерий принадлежности имущества к категории ОС. Это срок его полезного использования . Если этот срок превышает 12 месяцев . Тогда имущество можно отнести к производственным фондам.

Помимо срока включение имущества в состав производственных фондов. Зависит и от характера его использования. ОС может быть признано имущество, которое:

- предназначено для использования в производственной (управленческой) деятельности организации. Или для передачи в аренду;

- не предназначено для перепродажи;

- способно приносить доход в будущем.

⭐ Пункты 4 и 5 ПБУ 6/01 (последняя редакция). Документ утрачивает силу с 1 января 2022 года в связи с изданием ФСБУ 6/2020, Приказ Минфина России от 17.09.2020 N 204н.

В частности, быть ОС и входить в состав фондов могут:

- здания, сооружения;

- рабочие и силовые машины и оборудование;

- измерительные и регулирующие приборы и устройства.

- вычислительная техника;

- транспорт;

- инструмент, производственный и хозяйственный инвентарь и принадлежности;

- земельные участки;

- объекты природопользования;

- капитальные вложения в земельные участки (затраты на коренное улучшение земель). И в арендованные фонды.

Нужно ли включать в состав ОС объекты непроизводственного назначения. Нормативный срок службы объектов – более 12 месяцев

Все зависит от стоимости объектов непроизводственного назначения.

Критерии признать имущество основным определены в пункте 4 ПБУ 6/01. Одним из них является использование имущества в деятельности. Направленной на получение доходов. Или для управленческих нужд организации. Объекты непроизводственного назначения этим критериям не соответствуют.

Из буквального толкования норм ПБУ 6/01, включать такие активы в состав производственных и начислять по ним амортизацию нельзя.

Но все имущество, которое находится в собственности организации, должно быть отражено на счетах бухгалтерии. (Статья 5, пункт 3 статья 10 Закона от 06.12.2011 № 402-ФЗ). Учет средств организации может быть произведено либо в составе внеоборотных. Либо в составе оборотных активов.

Расширять План счетов, утвержденный приказом Минфина от 31.12.2000 № 94н, организации вправе только по согласованию с финансовым ведомством. (Абзац 6 Инструкции к плану счетов). Следовательно, существуют два варианта регистрации объектов непроизводственного назначения. В составе материально-производственных запасов (МПЗ) или в составе ОС.

1. Стоимость ОС не превышает 40000 руб

Если стоимость основных средств непроизводственного назначения не превышает 40000 рублей . Или другого лимита, утвержденного организацией. Их можно отразить в составе МБП (пункт 5 ПБУ 6/01). В этом случае организации не придется начислять по таким объектам амортизацию. К себестоимости продукции стоимость объектов непроизводственного назначения не относится. Поэтому спишите ее на счете 91 «Прочие доходы и расходы».

2. Стоимость ОС больше 40000 руб

Когда стоимость объектов непроизводственного назначения составляет более 40000 рублей. В этом случае организация вынуждена будет учитывать их на счете 01 «Основные средства». (Пункт 5 ПБУ 6/01). Для этого к нему нужно открыть отдельный субсчет. Например «Объекты непроизводственного назначения». Списывать стоимость таких объектов следует через амортизацию (износ).

К себестоимости продукции амортизационные отчисления по объектам непроизводственного назначения не относятся. Поэтому учитывайте их на счете 91 «Прочие доходы и расходы».

Независимо от стоимости объектов непроизводственного назначения. Порядок их отражения и начисления амортизации организация должна предусмотреть в своей учетной политике.

С 6 августа 2008 г. в ПБУ 1/2008 внесли изменения. Если в российских стандартах какой-то способ спецучета не описан. То можно применять нормы МСФО. Но обязательно укажите на это в учетной политике. Изменения в учетную политику вносите.

Только когда меняете способы ведения учета. (Информационное сообщение Минфина от 02.08.2017 № ИС-учет-9).

Нужно ли включать в состав ОС земельный участок стоимостью менее 40000 руб.

Да, нужно. В состав основных средств входят земельные участки. Имущество может обладать всеми признаками ОС и иметь первоначальную стоимость не более 40000 руб. При этом любой объект в пределах этой стоимостной группы организация вправе учитывать:

- в составе производственных фондов;

- в составе материально-производственных запасов (МПЗ).

Однако учитывать земельные участки стоимостью менее 40000 руб. в качестве МПЗ не следует. Объясняется это следующим.

В качестве МПЗ можно принять активы, которые:

- можно использовать в виде сырья, материалов и тому подобное при производстве продукции. (Выполнении работ, оказании услуг);

- предназначены для продажи;

- можно использовать для управленческих нужд организации.

Все это потребляемые в процессе деятельности организации активы. Которые списываются в бухучете при их передаче в производство, эксплуатацию. (Пункт 93 Методических указаний, утвержденного приказом Минфина от 28.12.2001 № 119н ).

Земля к таким потребляемым активам не относится. (За исключением случая приобретения участка для его дальнейшей перепродажи). Поэтому, независимо от первоначальной стоимости участка, его учтите в составе основных средств. Стоимость земли спишите при ее выбытии (пункт 29 ПБУ 6/01).

Как учитываются и списываются малоценные предметы?

Малоценные и быстроизнашивающиеся предметы (МБП) учитываются как материалы.

Актив принимается организацией в качестве ОС. Только если одновременно выполняются следующие условия. (Пункт 4 Положения «Учет ОС» ПБУ 6/01 . Утвержденного Приказом Минфина России от 30.03.2001 N 26н (далее — ПБУ 6/01)):

- объект предназначен для использования в производстве продукции. при выполнении работ или оказании услуг, для управленческих нужд организации. Либо для предоставления организацией за плату во временное владение и пользование. или во временное пользование;

- объект предназначен для использования в течение длительного времени. то есть срока продолжительностью свыше 12 месяцев. или обычного операционного цикла, если он превышает 12 месяцев;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.

Активы, в отношении которых выполняются вышеназванные условия и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40000 рублей за единицу. Они могут отражаться в регистрах и бухгалтерской отчетности в составе материально-производственных запасов (Пункт 5 ПБУ 6/01).

Таким образом, организация может установить стоимостной критерий отнесения к ОС 40000 руб. и менее. В таком случае активы, имеющие признаки основного. Но не удовлетворяющие такому критерию, относятся к материально-производственным запасам.

МПЗ принимаются по фактической себестоимости. (Сумма фактических затрат на приобретение, за исключением НДС и иных возмещаемых налогов. (Кроме случаев, предусмотренных законодательством РФ)). (Подпункты 5, 6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01. Утвержденного Приказом Минфина России от 09.06.2001 N 44н (далее — ПБУ 5/01)).

Стоимость МПЗ учитывается в расходах по мере отпуска в подразделение, где они будут использоваться. (пункт 93 Методических указаний по спецчету материально-производственных запасов. (Утвержденного Приказом Минфина России от 28.12.2001 N 119н)).

Лимит стоимости

Имущество может обладать всеми признаками основного. И иметь первоначальную стоимость, равную или менее 40000 руб. Любой объект в пределах этой стоимостной группы организация вправе учитывать:

- в составе производственных фондов;

- в составе материально-производственных запасов (МПЗ).

Конкретный лимит стоимости для отнесения имущества к той или иной категории активов установите в учетной политике.

Если стоимостный лимит меняется, его новое значение можно использовать только в отношении производственных фондов. Которые принимают к бухучету после его корректировки. Такие разъяснения содержатся в письме Минфина от 10.01.2012 № 07-02-06/3.

- дрель – в составе МПЗ (хозяйственный инвентарь);

- пылесос – в составе ОС.

Можно ли применять разные величины стоимостного лимита в отношении отдельных групп ОС. А не ко всем основным средствам

Организация вправе установить только единую величину стоимостного лимита. В то же время активы, стоимость которых не превышает установленного лимита, можно учесть как основные. Объясняется это следующим образом.

Активы, одновременно удовлетворяющие критериям, указанным в пункте 4 ПБУ 6/01, относятся к основным средствам. При этом организация вправе самостоятельно определить порядок учитывания имущества, стоимость которого не превышает 40000 рублей. И отвечает всем признакам объекта ОС. Так и в составе МПЗ (абзац 4 пункт 5 ПБУ 6/01).

Амортизация и износ

Основные средства могут поступить в организацию:

- по договору купли-продажи;

- безвозмездно;

- в качестве вклада в уставный капитал;

- по бартеру (по договору мены);

- в результате строительства (изготовления) подрядным и хозяйственным способами;

- в виде излишков, выявленных при инвентаризации.

Стоимость объектов основных средств погашайте путем начисления амортизации. По ОС некоммерческих организаций начисляется износ. Такой порядок предусмотрен в пункте 17 ПБУ 6/01 для основных средств, являющихся амортизируемым имуществом.

Ремонт, реконструкция или модернизация

Поскольку ремонт, реконструкцию и модернизацию в бухучете и при налогообложении отражают по-разному, важно правильно их классифицировать. Стоимость восстановительных работ для разграничения таких понятий значения не имеет. Тут имеет значение цель, с которой такие работы проводят (см. таблицу ниже):

Для того чтобы точно установить, является ли замена сломанных деталей на более современные ремонтом или модернизацией, нужно получить заключение специалиста, занимающегося обслуживанием такой техники.

Эта ситуация вполне соответствует положению пункт 2 статья 257 НК РФ о техническом перевооружении. Ведь к нему, в частности, относится «комплекс мероприятий по повышению технико- экономических показателей основных фондов или их отдельных частей на основе. замены морально устаревшего и физически изношенного оборудования новым.

Налоговый учет ОС

В нем под ОС понимается имущество или его часть, которое используют качестве механихма труда для производства и реализации товаров (работ, услуг). Или для управления организацией. Первоначальная стоимость такого имущества должна быть более 100 000 руб. . Об этом сказано в пункте 1 статьи 257 НК.

ОС со сроком полезного использования более 12 месяцев входят в состав амортизируемого имущества (пункт1 статья 256 НК).

Основные средства, стоимость которых равна 100 000 руб. и менее, относят к имуществу, которое не является амортизируемым. И списывают в составе материальных расходов (пункт 1 статья 256, подпункт 3 пункт 1 статья 254 НК).

Нужно ли включить в состав основных телефонный номер, выделенный организации по договору об оказании услуг связи

Нет, не нужно, потому что когда заключаете договор на выделение телефонного номера, организация платит не за прокладку новой кабельной линии, а за подключение к уже существующей телефонной сети.

Дебет 20 (23, 25, 26, 44. ) | Кредит 60 (76. ) – учтены расходы на оплату услуг связи;

Дебет 19 | Кредит 60 (76. ) – отражен входной НДС по приобретенным услугам связи.

Нужно ли включить локальную вычислительную сеть

Да, нужно, при соблюдении определенных условий.

Подробный перечень объектов, которые могут быть отнесены к основным средствам. Он приведен в Общероссийском классификаторе основных фондов ОК 013-2014 (СНС 2008) (ОКОФ, Дата введения — 2016-01-01). Локальные сети относятся к группе «Информационное, компьютерное и телекоммуникационное (икт) оборудование». С общим кодом 320.00.00.00.000.

Как отражается стоимость программного обеспечения операционной системы), приобретаемого организацией при покупке нового компьютера?

Исходные данные для проводок:

- Стоимость приобретаемого компьютера (ноутбука) — 44 840 руб., в том числе НДС 6840 руб.,

- Стоимость программного обеспечения — 5900 руб., в том числе НДС 900 руб.

- Срок полезного использования компьютера в бухгалтерском и налоговом учете установлен равным 25 месяцам,

- Амортизация начисляется линейным способом (методом).

Источник: www.assessor.ru

Как рассчитать основные средства предприятия?

Привет на связи Василий Жданов в статье рассмотрим расчет основных средств (фондов) предприятия. Объекты основных фондов в любом предприятии являются главными активами, в течение длительного срока приносящими владельцу экономическую выгоду. А потому такое имущество требует ведения тщательного бухгалтерского учета. Основные средства в балансе предприятия отражаются в строке 1150, при этом формирование данных производится с принятием во внимание некоторых особенностей.

Основные средства в балансе предприятия (строка 1150): определение, классификация

Под основными средствами предприятия понимаются активы (имущество), которые были приобретены с целью долгосрочного применения в ходе предпринимательской деятельности. То есть, у объекта должен быть длительный срок полезного использования.*

*Срок полезного использования — отрезок времени, на протяжении которого эксплуатация какого-либо имущества приносит владельцу коммерческие выгоды (обеспечивает поступление дохода). Для основных средств срок полезного использования может исчисляться не временными промежутками, а объемом продукции (товаров) в натуральной форме, которую компания планирует произвести в результате эксплуатации объекта ОС.

Чтобы какое-либо имущество фирмы было отнесено к категории основных средств, необходимо проверить, выполняются ли в отношении данного объекта следующие условия:

- Исследуемое имущество способно быть полезным в коммерческом плане (точно будет приносить доход предприятию-владельцу).

- Приобретая объект компания не думает о том, чтобы в скором времени перепродать его третьим лицам.

- Срок полезного действия имущества составляет не менее 1 года (или его планируют использовать на протяжении хотя бы одного операционного цикла продолжительностью более 1 года).

- Имущество было приобретено организацией с целью:

- передачи третьим лицам во временное пользование (владение) за определенную плату;

- удовлетворения управленческих нужд компании;

- эксплуатации в ходе выполнения работ или оказания услуг;

- применения в процессе производства продукции.

Так, к категории основных средств бухгалтер компании вправе отнести следующие виды имущества и капитальных вложений средств:

- здания, сооружения;

- капитальные вложения в объекты ОС, взятые в аренду;

- транспортные средства;

- силовые и рабочие машины;

- различные виды оборудования;

- регулирующие и измерительные устройства, приборы;

- инструмент;

- вычислительная техника;

- хозяйственный и производственный инвентарь, разного рода принадлежности;

- племенной, продуктивные, рабочий скот;

- земельные участки;

- капитальные вложения в коренное улучшение земель (мелиоративные работы, оросительные, осушительные);

- объекты природопользования (природные ресурсы, недра, водохранилища);

- внутрихозяйственные дороги;

- многолетние насаждения;

- аналогичные по сути своей объекты имущества.

Фактические расходы на покупку, изготовление, сооружение основного средства

Чтобы сформировать первоначальную стоимость основного средства, по которой оно в дальнейшем будет принято к бухгалтерскому учету, необходимо суммировать фактически понесенные компанией расходы на покупку (сооружение, изготовление) объекта основных средств. К таким издержкам могут быть причислены:

- налоговые суммы, не подлежащие возмещению;

- государственные пошлины за право покупки основного средства;

- стоимость купленного объекта основных средств (указанная в договоре купли-продажи);

- сумма оплаты за настройку имущества, приведение его в пригодное для эксплуатации состояние;

- величина оплаты за услугу по доставке основного средства до места его использования;

- пошлины и сборы, взимаемые таможенной службой;

- суммы оплаты строительным компаниям-подрядчикам по договору строительства объекта ОС;

- вознаграждения за услуги посредников при совершении сделок, связанных с приобретением объекта ОС;

- плата за консультации специалистов, юридические консультации, информационное сопровождение и т.п.;

- прочие расходы, если они связаны непосредственно с приобретением (самостоятельным изготовлением) объекта ОС.

Как оцениваются основные средства в балансе предприятия при поставке их на учет

Важно! Все объекты основных фондов должны принимать к учету исходя из первоначальной их стоимости.

В зависимости от того, о каком именно объекте основных средств идет речь, и каким способом он был приобретен, под первоначальной стоимостью могут понимать разные суммы:

| Разновидность объектов основных средств | Определение первоначальной стоимости ОС |

| Имущество, приобретенное предприятием за определенную в договоре купли-продажи плату | Сумма фактически понесенных расходов на покупку, изготовление, сооружение объекта ОС за вычетом суммы НДС и прочих налоговых платежей (помимо ситуаций, регулируемых особым образом законами РФ) |

| Объекты, полученные компанией безвозмездно по договору дарения | Текущая рыночная стоимость на момент включения в состав вложений во внеоборотные активы при принятии ОС к учету |

| Основные средства, внесенные в состав имущества компании в качестве вклада в уставный (складочный) капитал | Денежная оценка, определенная на собрании учредителей (участников), если иное не предусмотрено законом |

| Объекты, полученные по договорам, в которых прописан неденежный способ расчета за их получение | Стоимость материальных ценностей, определяемая по цене, которая обычно уплачивается компанией при аналогичных обстоятельствах |

Какую информацию по основным средствам необходимо раскрыть в бухгалтерской отчетности

Минимальный набор сведений об основных фондах предприятия, обязательных к раскрытию в бухгалтерской отчетности, включает в себя следующие моменты:

- первоначальная стоимость, величина накопленной амортизации по основным группам ОС (по состоянию на начало и конец периода);

- перечень недвижимого имущества, которое уже используется, и в отношении которого идет гос. регистрация;

- движение ОС на протяжении отчетного периода по основным группам (принятие на предприятие, выбытие из эксплуатации и др.);

- методы начисления амортизации по каждой группе ОС;

- правила оценки стоимости ОС, которое было получено предприятием по договору, не предусматривающему оплату деньгами;

- имущество, которое учитывается в качестве доходных вложений в МЦ;

- перечень объектов, которые предоставлены в пользование за плату или, наоборот, оформлены по арендному договору;

- случаи корректировки первоначальной стоимости ОС ввиду переоценки, частичной ликвидации, реконструкции, дооборудования, достройки;

- об имуществе основных фондов, стоимость которого не подлежит погашению путем амортизации;

- порядок определения сроков полезного использования объектов имущества.

Что отражается по строке 1150 “Основные средства”

Очевидно, что по строке Бухгалтерского баланса, которая носит название “Основные средства”, должны отражаться объекты основных средств предприятия на отчетную дату. Однако, не все так просто — бухгалтерам следует знать о трех нюансах, связанных с заполнением строки 1150:

- По упомянутой строке не производится учет всех без исключения основных средств компании. Учитываются лишь те объекты, что отражены на счете 01 “Основные средства”. Ситуация актуальна при постановке на учет объектов, единственное предназначение которых — сдача их предприятием-владельцем во временное пользование (владение) за определенную плату третьим лицам. Такие ОС будут отражены по строке 1160, а не по строке 1150.

- Как и прочие показатели, объекты ОС должны отображаться в балансе в нетто-оценке (т.е. по остаточной стоимости).

- Возможно также отображение в строке 1150 сведений о дебетовом остатке счета 08 по субсчетам 01-04 в части объектов ОС, а также дебетовое сальдо счета 07. Бухгалтерия предприятия вправе самостоятельно принять такое решение о включении этой информации, закон не запрещает подобное. Однако, если значения данных незначительные, их рекомендовано отражать по строке 1190.

Как рассчитать значение строки 1150 “Основные средства” (формула по балансу)

При заполнении строки 1150 значение показателя может быть вычислено по представленной ниже формуле на базе данных Бухгалтерского баланса:

Важно! Стоимость основных средств нужно уменьшить только на амортизацию, относящуюся к объектам ОС (которые учтены на счете 01). Часто упущение этого момента приводит к ошибкам в расчетах.

Как уже было сказано ранее, по строке 1150 не учитываются основные средства, которые предназначены для сдачи в аренду и подлежат учету по счету 1160 “Доходные вложения в материальные активы”. Но амортизация по таким ОС также начисляется по счету 02. Поэтому важно помнить, что амортизация, имеющая отношение к ОС счета 03, не учитывается при расчете значения по строке 1150, ведь такие ОС не входят в данную строку.

Как амортизируются основные средства в балансе предприятия

Объект основных средств амортизируется с 1-ого числа месяца, который идет за месяцем, в котором имущество было принято к бухгалтерскому учету. Начисление амортизации осуществляется до момента списания имущества или до полного погашения его стоимости (прекращение амортизации приходится на 1-ое число месяца, следующего за месяцем, в котором произошло одно из указанных 2 событий).

Важно! Выбранный компанией метод начисления амортизации по группе объектов ОС, характеризующихся однородностью, должен применяться на протяжении всего срока полезного использования имущества, включенного в данную группу.

Всего существует 4 метода начисления амортизации, доступных при погашении стоимости объектов основных средств:

Какой бы способ амортизации не был выбран предприятием, амортизационные отчисления начисляются в размере 1/12 годовой суммы в течение отчетного года. Амортизация производится с соблюдением следующих правил:

— время восстановления ОС более 1 года,

— полностью изношенным ОС,

— переданным на безвозмездной основе,

Основные проводки в бухгалтерском учете по объектам основных средств

Следующие бухгалтерские проводки встречаются в отчетности наиболее часто, когда дело касается основных средств:

Оприходование основного средства (пример, расчет, проводки)

Гипотетическое предприятие ООО “Работяга” покупает новое оборудование для производства взамен полностью изношенного. Цена его — 310 000 рублей, включая расходы компании на доставку основного средства до цеха и на приведение его в рабочее состояние специалистом. НДС со стоимости оборудования — 42155 рублей. Бухгалтер в момент ввода нового оборудования в эксплуатацию сделает следующие проводки:

| Операция | Сумма (рубли) | ДЕБЕТ | КРЕДИТ |

| Учтены расходы на покупку оборудования (в стоимость включены услуги доставки и настройки) | 267 845 | 08 | 60 |

| Отражен входной НДС | 42 155 | 19 | 60 |

| Сформирована первоначальная стоимость оборудования, объект введен в эксплуатацию | 267 845 | 01 | 08 |

| Предъявлен к вычету входной НДС | 42 155 | 68 | 19 |

Ответы на часто задаваемые вопросы про основные средства в балансе предприятия

Вопрос: Может ли быть изменена первоначальная стоимость основного средства, по которой объект был принят к бухгалтерскому учету?

Ответ: Изменение первоначальной стоимости ранее принятого к учету основного средства в общем случае недопустимо. Однако, закон делает исключение для случаев переоценки основных средств, их частичной ликвидации, модернизации, реконструкции, дооборудования и достройки. При наступлении одного из перечисленных моментов пересчет первоначальной стоимости допускается.

Вопрос: Все ли объекты основных средств подлежат амортизации?

Ответ: Нет, амортизация не начисляется на те объекты основных средств, которые не утрачивают своих потребительских свойств (участки земли, водохранилища и иные природные объекты, музейные экспонаты и др.).

Источник: finzz.ru