Вычет выплачивается всем официально трудоустроенным гражданам, за которых ежемесячно работодатель уплачивает НДФЛ. Льгота назначается не только при покупке недвижимости, но и даже при возведении жилого объекта. Для получения налогового вычета при строительстве дома необходимо собрать полный пакет документов, который передается сотрудникам ФНС.

Условия получения

Для оформления вычета за строительство частного дома должны соблюдаться строгие требования. Допускается заниматься строительством своими силами или с привлечением подрядчика. Для получения возврата предъявляются следующие требования:

- наличие российского гражданства;

- с доходов человека уплачивается НДФЛ по ставке 13%;

- дом возведен на территории России;

- участок не был приобретен у близкого родственника;

- имеется официальная документация, подтверждающая все расходы, связанные с возведением жилого строения;

- ранее гражданин не пользовался своим правом на вычет или же имеется остаток;

- дом должен быть жилым, поэтому не получится воспользоваться вычетом, если в документах строение представлено объектом незавершенного строительства или нежилым помещением.

Налоговый вычет при строительстве дома в 2021/2022 г.г.

Если специалист БТИ приглашался для обследования дома при отсутствии отопительной системы, то дом не будет считаться жилым, поэтому невозможно будет возместить расходы на его строительство.

Вычет за покупку участка земли

Невозможно получить возврат за земельный участок, если на нем отсутствует жилое строение, официально зарегистрированное в Росреестре. Даже если земля предназначена под ИЖС, это не является основанием для оформления льготы. Поэтому придется ждать до конца строительства дома.

Даже если практически закончен процесс строительства и граждане заселились, все равно требуются официальные документы на жилое строение. Без них невозможно оформить возврат.

Нельзя получить вычет, если граждане приобретут жилое строение, которое переводится в жилой дом.

Какая сумма возвращается

Существую максимальные лимиты возврата, которые невозможно превысить. К ним относится:

- Максимальная база для расчета при строительстве дома составляет 2 млн. руб. Сюда включаются затраты, связанные с приобретением земли и возведением объекта. С этой суммы выплачивается заявителю 13%, поэтому максимально выдается 260 тыс. руб.

- Дополнительно предлагается вычет по процентам по кредиту, оформленному для строительства жилья. Предоставляется возврат с 3 млн. руб., поэтому на руки можно получить 360 тыс. руб. Особенностью этого возраста является то, что остаток не переносится на следующие покупки.

Вышеуказанные значения являются максимальными, поэтому расчет ведется индивидуально для каждого налогоплательщика. Например, если приобретается земля за 400 тыс. руб. и материалы для стройки на 1 млн. руб., то выплачивается 13% от 1 млн. 400 тыс. руб.

За один дом каждый из супругов может получить максимальный вычет. Если расходы на строительство превысили 4 млн. руб., то каждый владелец получает максимальный возврат в размере 260 тыс. руб. Обычно средства выплачиваются постепенно, поскольку ежегодно назначается сумма, равная уплаченному за год НДФЛ. Но данное правило действует только при наличии официального брака.

При этом не учитывается, кто именно из супругов зарабатывает средства, платит за покупку материалов и оформляет недвижимость. В браке все объекты принадлежат к общей собственности граждан. При расчете не учитывается маткапитал или другие виды материальной поддержки от государства. С этих сумм налог не возвращается, поскольку вычет рассчитывается только с тех расходов, которые понесли сами налогоплательщики.

Какие затраты учитываются при расчете

Во время определения размера вычета учитываются расходы, понесенные во время строительства жилого объекта. Не все затраты можно принять к вычету, поэтому учитываются требования НК. Допустимы следующие виды расходов:

- траты на создание сметы или проекта;

- приобретение материалов для стройки или отделки жилья;

- проведение строительных и отделочных работ специалистами;

- подключение жилого дома к коммуникационным сетям;

- покупка и установка автономного септика.

Другие затраты не подходят для расчета, поэтому невозможно получить вычет с расходов, связанных с использованием бетономешалки или аренды строительной техники. Не включается в расходы комиссия риелтора или затраты на благоустройство прилегающей территории. При строительстве жилого дома уходит много средств на покупку инструментов, но они не могут применяться при определении базы для расчета возврата.

Как получить: процесс оформления

Процессом получения данной льготы может заниматься любой человек, поскольку процедура считается оперативной и простой. Для этого достаточно только правильно собрать документы, с которыми налогоплательщик обращается в ФНС. Вычет может предоставляться даже по месту работы гражданина, поэтому заявление с бумагами придется передавать работодателю. Наиболее часто граждане предпочитают получать деньги на банковский счет, поэтому обращаются за вычетом в отделение ФНС.

Сбор документов

Самым сложным этапом получения вычета при строительстве дома считается подготовка документации. В пакет документов входят следующие бумаги:

- договор покупки участка земли, если заявляется вычет на данную территорию;

- договор, составленный с подрядчиком, по которому возводился жилой дом, причем документ можно подписать не только с компанией, но и ИП или самозанятым специалистом;

- платежные документы, выступающие подтверждением понесенных расходов, причем к ним относятся банковские выписки, чеки, квитанции, расписки, акты или иные аналогичные бумаги;

- если оформлялся кредит, то необходим кредитный договор, а также выписка, содержащая сведения об уплаченных процентах.

Важно! Если строительством дома занималось несколько подрядчиков, то обязательно подготавливаются контракты, подписанные со всеми специалистами.

С начала 2022 года не требуется документация, подтверждающая право собственности налогоплательщика на дом или землю, поскольку все данные сотрудники ФНС могут получить из ЕГРН.

Когда подается документация

Подать заявление на получение вычета можно только на следующий год после завершения строительства дома. Для этого нужно собрать полный пакет документов, а также провести процедуру экспертизы, которая подтверждает жилое назначение строения. Воспользоваться льготой могут исключительно лица, которые являются официальными владельцами недвижимости, поэтому указаны в ЕГРН в качестве собственников объекта.

Право на вычет отсутствует на тот период, когда строение считается нежилым. Поэтому отсутствует необходимость подавать декларацию. Право на льготу появляется после присвоения строению статуса жилого. Допускается, чтобы чеки и другие платежные документы были датированы прошлыми годами.

Важно собрать всю платежную документацию, которая имеет отношение к строительству объекта. Только после этого заполняется декларация по форме 3-НДФЛ.

Если на строительство жилья было потрачено меньше, чем максимальная сумма, равная 2 млн. руб., то появляется остаток, который можно запросить за следующие покупки недвижимости или строительство жилого строения.

К вычету не принимаются расходы, которые были понесены родственниками, а также не учитывается стоимость работы, выполненной своими руками.

Получение вычета

Вернуть средства можно через ФНС, так и с помощью работодателя. В последнем случае до окончания размера льготы гражданин сможет получать зарплату без вычета НДФЛ. Если же обращаться напрямую к сотрудникам ФНС, то ежегодно выплачивается сумма, равная уплаченному НДФЛ за прошлый год. Обычно люди предпочитают второй вариант, причем средства можно направлять на любые цели.

При составлении заявления о получении вычета указывается банковский счет, на который будут перечислены средства. Камеральная проверка длится максимально 3 месяца, после чего в течение еще одного месяца деньги зачисляются на карту.

Дополнительная информация в видео:

Даже при строительстве дома имеется возможность получить налоговый вычет. При его расчете учитываются все доходы, понесенные во время возведения жилого строения. Поэтому важно сохранять платежную документацию, которая подтверждает затраты владельцев объекта.

Источник: pfrp.ru

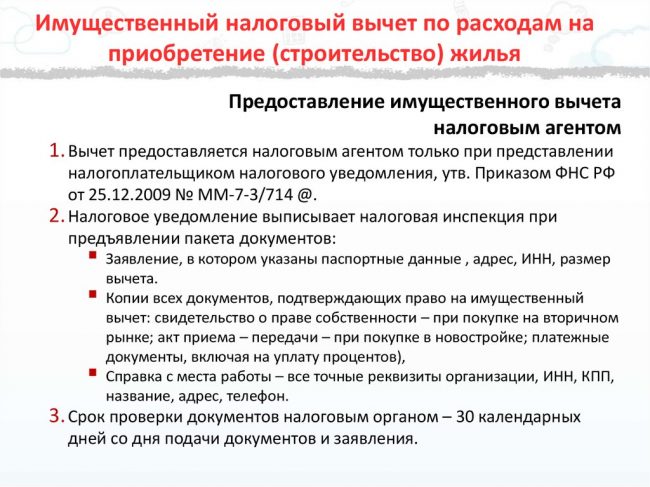

Какие документы подготовить для получения имущественного налогового вычета

Предоставление имущественных налоговых вычетов регулируется ст. 220 НК РФ.

Правом на возврат налога обладает налогоплательщик, который осуществлял определенные операции с имуществом, в частности:

- продажа недвижимого имущества;

- покупка жилья;

- строительство жилья с приобретением земельного участка или без;

- выкуп у налогоплательщика имущества для государственных или муниципальных нужд.

При этом налогоплательщик должен:

- являться резидентом РФ;

- иметь официальный доход и исправно выплачивать НДФЛ;

- не исчерпать лимит на имущественный вычет.

Эксперты КонсультантПлюс разобрали, как получить имущественный вычет по НДФЛ. Используйте эти инструкции бесплатно.

Способы его получения

Для оформления необходимо обратиться с пакетом документов:

- в ФНС по месту жительства;

- онлайн через личный кабинет на сайте ФНС.

От способа подачи декларации зависит, какую справку о доходах на вычеты в налоговую необходимо предоставить:

- если налогоплательщик подает 3-НДФЛ лично в инспекцию, прикладывают справку от налогового агента (бывш. 2-НДФЛ);

- в случае оформления через личный кабинет налогоплательщика (электронно) справки налоговая программа «подтягивает» в декларацию самостоятельно.

За какой период вернут налог

Право на возврат возникает после законного оформления права собственности. П. 7 ст. 78 НК РФ позволяет вернуть налог только за три года, предшествующих обращению. На возвраты за следующие периоды за текущий год декларация и заявление подаются в ФНС ежегодно с учетом уже возвращенного налога. До тех пор, пока не возвратится вся полагающаяся сумма.

Исключение составляют пенсионеры (п. 10 ст. 220 НК РФ). Они вправе вернуть налог за три периода до оформления жилья в собственность.

Закон устанавливает, какие копии платежных документов для возврата НДФЛ потребуются: прикладывают справки и платежные документы за тот период, по которому производят возврат.

Общие для всех возвратов через налоговую — заявление и декларация 3-НДФЛ. Единый список документов для получения заявления от налоговой на право имущественного вычета не сформирован, поскольку существуют несколько ситуаций для возврата подоходного. Налог вернут после получения заявления налогоплательщика, декларации и подтверждающих расходы справок и платежных документов.

Список для возврата при покупке квартиры в новостройке

Квартира в новостройке приобретается у застройщика. Документами, подтверждающими собственность, в этом случае будут являться договор о приобретении квартиры или комнаты и акт о передаче налогоплательщику квартиры или комнаты (доли или долей в ней). Остальной перечень документов для вычета при покупке квартиры в новостройке соответствуют стандартному пакету, указанному выше.

Бумаги для возврата НДФЛ при покупке жилья на вторичном рынке

Документами, подтверждающими собственность, при покупке на вторичном рынке являются договор о приобретении квартиры или комнаты и свидетельство о государственной регистрации права собственности. Поскольку с 2016 года прекращена выдача этого свидетельства, вместо него налогоплательщик вправе предоставить выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП). Запрос на выписку оформляется на портале Госуслуги или в МФЦ.

Остальной перечень документов для возврата подоходного налога при покупке квартиры соответствует стандартному пакету.

Перечень при покупке участка

При подаче заявления стандартный перечень документов для подтверждения права на имущественный налоговый вычет дополняется документами, подтверждающими расходы на покупку земли и строительство жилого дома. Список затрат на строительство, на которые предоставляется имущественный возврат, определен в пп. 3 п. 3 ст. 220 НК РФ.

Список для вычета за строительство дома

Если налогоплательщик самостоятельно строит жилой дом, он вправе вернуть (письмо Минфина России от 25.02.2019 № 03-04-05/12061):

- расходы на разработку проекта и сметы;

- расходы на строительные и отделочные материалы;

- расходы на подключение к инженерным сетям.

Если обращаться в ФНС лично, к декларации или заявлению прилагают реестр платежных документов для налогового вычета при строительстве дома: чеки, товарные накладные, акты выполненных работ и пр., поскольку количество документов велико. При формировании 3-НДФЛ на сайте ФНС реестр не нужен, только сканы документов.

Законом установлено, какие платежные документы принимаются для оформления налогового вычета за строительные материалы: кассовые чеки, товарные чеки, акты приема-передачи материалов и пр.

Список бумаг для вычета по ипотечному кредиту

При покупке квартиры или дома с использованием ипотечных средств есть возможность получить два имущественных налоговых вычета: основной и по ипотечным процентам (пп. 4 п. 1 ст. 220 НК РФ). Для этого необходимо подготовить копии документов, подтверждающих право на получение имущественного вычета по ипотеке. Оба права возникают только после оформления права собственности.

Его максимальный размер составляет 3 000 000 рублей (к возврату 390 000 рублей).

Полный перечень документов, необходимых для налогового вычета по ипотеке, кроме основного пакета, включает копию кредитного договора (или договора займа), справку об уплаченных процентах из банка-кредитора.

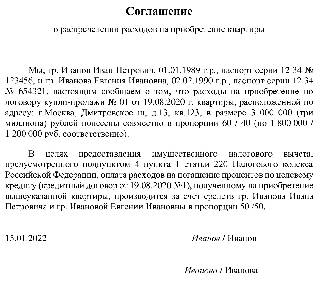

Особенности, если жилье куплено в совместную или долевую собственность

При совместной покупке жилья каждый покупатель вправе получить имущественный вычет в пределах установленного лимита.

До 01.01.2014 при покупке жилья в общую долевую собственность он распределялся строго в соответствии с долями, указанными в свидетельстве о регистрации права собственности. В 2014 году в Налоговый кодекс были внесены изменения (Федеральный закон № 212-ФЗ от 23.07.2013), согласно которым имущественный вычет при покупке в долевую собственность производится исходя из величины расходов каждого лица, подтвержденных платежными документами, или на основании заявления супругов о распределении их расходов на совместное приобретение объекта недвижимости (письма Минфина России от 29.06.2015 № 03-04-05/37360, от 01.06.2015 № 03-04-05/31428).

Все расходы, понесенные супругами в браке, считаются общими, если иное не предусмотрено брачным договором (ст. 33, 34 СК РФ, п. 1 ст. 256 ГК РФ). При совместных расходах какие бланки нужны для налогового вычета: заявление супругов о распределении фактических расходов.

Распределение по ипотечным процентам не зависит от распределения основного. На него подается отдельное заявление о распределении и может отличаться от пропорции по основному имущественному вычету. Супруги вправе ежегодно на основании заявления перераспределять сумму затрат на погашение процентов (письма Минфина России от 06.11.2015 № 03-04-05/63984, от 01.10.2014 № 03-04-05/49106).

Образец соглашения о распределении:

Основной перечень документов для предоставления в налоговую инспекцию, кроме заявлений о распределении, дополняется копиями свидетельства о браке и рождении ребенка, если платили за долю супруга или ребенка.

Нужно ли заверять документы

Все, что входит в перечень документов для подачи налоговой декларации и подается в виде копий, заверяется самостоятельно налогоплательщиком. При подаче в налоговый орган копий документов необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Декларация и заявление подаются в оригинале с подписью заявителя. При подаче онлайн подписывают электронной подписью, которая формируется бесплатно в личном кабинете.

Сроки подачи

Заявление и перечень документов при подаче декларации 3-НДФЛ на имущественный налоговый вычет налоговый орган принимает по окончании налогового периода — календарного года. Заявление работодателю на уменьшение отчисляемой суммы НДФЛ из заработной платы разрешено подавать сразу при возникновении такого права.

Налоговое законодательство РФ не ограничивает сроки подачи заявления. При отсутствии в налоговом периоде доходов право на получение имущественного налогового вычета не теряется. Если оно не использовано, то при наличии в последующих налоговых периодах доходов, облагаемых по ставке 13%, налогоплательщик вправе претендовать на указанный имущественный вычет (письмо Минфина России от 28.04.2020 № 03-04-05/34412).

Раньше список документов на налоговый вычет включал в себя справку 2-НДФЛ (сейчас справка о доходах). На сегодняшний день ее не всегда нужно предоставлять. Запрашивала ли у вас налоговая справку о доходах?

Источник: ppt.ru

Имущественный вычет и документы для него

Перечень документов на получение имущественного налогового вычета при покупке квартиры (либо комнаты) на вторичном рынке.

ПЕРЕЧЕНЬ ДОКУМЕНТОВ на получение ИМУЩЕСТВЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ ПРИ ПРИОБРЕТЕНИИ КВАРТИРЫ (либо КОМНАТЫ) НА ВТОРИЧНОМ РЫНКЕ

Заявление на возврат налога (через налоговую инспекцию)

Вычет долго не перечисляют

В течение какого времени из налоговой перечислят деньги по заявленному налогоплательщиком имущественного налогового вычета по НДФЛ?

Список документов на вычет при получении вычета в налоговой инспекции

Данный список Вы можете использовать для получения вычета при покупке недвижимости через налоговую инспекцию. Вы можете скачать список в формате pdf, пройдя по этой ссылке.

- Заявление (соглашение) о распределении (разделе) вычета при общей совместной собственности, без процентов по ипотеке

- Заявление (соглашение) о распределении (разделе) вычета при общей совместной собственности, с процентами по ипотеке

Вы можете скачать образец заявления в формате doc, пройдя по этой ссылке. Не требуется ни нотариальное заверение этого документа, ни присутствие при подаче этого документа второго собственника (собственника, который не подает декларацию).

Список документов в налоговую для получения вычета по покупке недвижимости

1. Заполненную налоговую декларацию по форме 3-НДФЛ (оригинал)

2. Заявление на возврат налога с реквизитами банковского счета,на который Вам будут перечислены деньги (оригинал).

3. Справка 2-НДФЛ о доходах за год, выданная работодателем (оригинал).

4. В случае общей совместной собственности либо получении вычета за супруга, соглашение о распределении вычета

(оригинал) и свидетельство о браке (копия).

5. В случае общей долевой собственности с ребенком, для получения вычета в полном объеме, свидетельство о рождении ребенка(копия).

По сумме, уплаченной за недвижимость:

6. Договор о приобретении (копия).

7. Свидетельство о собственности (в случае покупки) или акт передачи квартиры (в случае инвестирования), а лучше оба документа (копии).

8. Документы, подтверждающие оплату: кассовые чеки, квитанции, платежные поручения, расписка продавца (не обязательно заверенная нотариально) и тому подобное (допускаются копии).

По сумме процентов по кредиту (или займу):

9. Кредитный (ипотечный) договор (копия).

10. График погашения кредита и уплаты процентов по кредитному (ипотечному) договору (копия).

11. Справка банка об уплаченных за год процентах (оригинал).

12. Документы, подтверждающие оплату: кассовые чеки, квитанции, платежные поручения, банковские выписки и тому подобное (допускаются копии).

По сумме, связанной с отделкой (ремонтом):

13. Документы, подтверждающие расходы на приобретение отделочных материалов и отделку.

Документы подтвердить расходы физлица на строительство жилого дома при получении вычета по НДФЛ

При продаже жилого дома в расходы, уменьшающие базу по НДФЛ, можно включить затраты, связанные со строительством этого дома, отделкой и инженерно-техническим оснащением. В этом случае для подтверждения расходов на стройматериалы понадобятся товарные и кассовые чеки, а для подтверждения затрат на строительные работы — акт выполненных работ и расписка о получении денег (если договор заключен с физлицом).

Если жилье находилось в собственности менее трех лет и его стоимость превышает 1 млн. рублей, то с суммы превышения придется заплатить налог на доходы физлиц. Можно воспользоваться и другим вариантом уплаты НДФЛ: не получать имущественный вычет в размере 1 млн. рублей, а уменьшить свои доходы на сумму документально подтвержденных расходов, связанных со строительством дома (подп.

1 п. 1 ст. 220 НК РФ). Имеется в виду стоимость строительства дома, а также различные сопутствующие расходы. В их состав, помимо прочего, можно включить стоимость отделки и инженерно-технического оснащения жилого помещения.

В качестве документа, подтверждающего расходы, может быть принят товарный чек на стройматериалы (без указания ФИО покупателя — физлица) при одновременном наличии кассового чека. Что касается затрат на строительство дома, то их подтвердят акты выполненных работ, а также расписка, свидетельствующая об уплате денег (если договор заключен с физлицом).

А вот расходы по приобретению строительных инструментов, по мнению авторов письма, доходы налогоплательщика не уменьшают, поскольку покупка таких инструментов может быть связана не только со строительством дома.

Рекомендуемая форма заявления о подтверждении права на получение имущественного налогового вычета

Источник: www.assessor.ru