Ипотека от застройщика: как выбрать банк, условия оформления. Можно ли оформить ипотеку на новостройку без первоначального взноса.

Квартира в ипотеку: с чего начать

Почти каждая вторая квартира в России приобретается в ипотеку. В последнее время ставки по кредитам на недвижимость стали доступнее, предложений жилья на рынке регионов много, но требования к заемщикам предъявляются высокие. Для Вас также актуален вопрос покупки квартиры в ипотеку? С чего начать его оформление, какие этапы придется пройти, расскажем в следующем материале.

С чего начать оформление

Банки, стремясь учесть возможные риски, выдвигают требования к потенциальным заёмщикам. Клиенту стоит оценить финансовые возможности. Внимание нужно обратить на следующие факторы:

Возраст. Взять кредит на недвижимость можно с 21 года. Банки редко подписывают договора со студентами, которые пока не могут полностью посвятить себя работе. Также финансово-кредитные организации настороженно относятся к пенсионерам. За редким исключением банки стремятся к тому, чтобы на момент погашения ипотеки заемщику было не более 65 лет.

Материальное положение. Минимальная сумма первоначального взноса обычно составляет 10 – 15%. Также банку важно удостовериться, что доходов клиента хватит на ежемесячные выплаты. Финансово-кредитной организации выгоднее предоставлять кредит семьям, в которых оба супруга имеют постоянную работу.

Трудовой стаж учитывается при покупке квартиры или дома в ипотеку. На одном месте клиент должен проработать не менее полугода.

Прежние кредиты желательно полностью погасить, чтобы повысить шансы на одобрение нового.

Выбор банка

Если Вы подходите по критериям, описанным в предыдущем пункте инструкции под названием: «С чего начать покупку квартиры в ипотеку», можно приступить к изучению условий банков. Здесь важно учесть следующие моменты:

максимальная сумма ипотеки;

наличие льготных программ;

Эксперты советуют подавать пакет документов сразу в несколько банков. Получите три-четыре и более одобрений, а потом самостоятельно сделайте выбор наиболее подходящих условий.

Собираем пакет документов

Итак, Вы решились на жилищный кредит. Но как взять ипотеку, с чего начать? Стандартный перечень документов у разных банков совпадает, однако бывают особенности. Необходимо изучить требования конкретного учреждения на сайте, по телефону или при личном визите. Вот что входит в базовый пакет:

данные о семейном положении;

информация о доходах заемщика (справка 2-НДФЛ);

копия трудовой книжки.

Часто финансово-кредитные заведения просят предоставить подтверждение наличия дополнительных источников дохода, прибыли. Документы, подтверждающие поступления в семейный бюджет будут только в плюс.

Заявка в банк

Покупка квартиры в ипотеку – процесс небыстрый. Как только собраны необходимые документы, сразу подавайте их в банк. Сделать это можно лично в офисе или через сайт финансово-кредитной организации. Старайтесь точно указать информацию. Помните о том, что кредитор будет проверять сведения.

В «Росбанк Дом» рассчитать и получить положительное решение по кредиту можно без визита в банк. Ставка по ипотеке в финансово-кредитной организации от 6,80%. Предварительное решение выдается за 10 минут.

Банк запустит процедуру проверки данных. Ответ по заявке выдается через пять дней. Получив положительный ответ на заявку, можно начинать поиск недвижимости. На эти цели выделяется до 3 месяцев.

Выбор недвижимости

Многие на вопрос «С чего начать процесс ипотеки» ответят, что главное – поиск подходящей недвижимости. На этом этапе заемщику нужно приступить к выбору квартиры или дома. Жилье должно понравиться как клиенту, так и банку, ведь оно выступает в качестве залогового имущества. Проводится оценка выбранного объекта, стоимость прописывается в договоре ипотечного кредитования. Банк предоставит список оценщиков, которым доверяет. Клиент вправе выбрать иную организацию.

В рамках оценки устанавливается ликвидность квартиры. От рыночной стоимости она почти всегда отличается. При этом учитываются расположение, год постройки, наличие инфраструктуры. Ликвидность квартиры в строящемся доме, новостройке и вторичном жилье будет отличаться.

Предоставление документов в банк

Документы при покупке квартиры в ипотеку готовит как продавец, так и покупатель. Допустим, Вы хотите купить «двушку». Для приобретения квартиры в строящемся доме, в новостройке и на вторичном рынке будут нужны разные пакеты бумаг.

Первоначальный взнос при выборе квартиры отдается покупателем из собственных средств. Отдельные условия предусмотрены для тех, кто использует материнский капитал, военную ипотеку или иные льготные программы.

Получение решения банка

После того как получен положительный ответ по сделке, наступает период расчета с продавцом и регистрации права собственности на квартиру. После процедуры регистрации осуществляется передача денег. До того вся сумма хранится на счету заемщика или в банковской ячейке.

То, в какой срок будет оформлена сделка по купле-продаже недвижимости, зависит от нескольких факторов:

срока сбора бумаг;

времени, в течение которого банк проверяет документы;

внутренние процедуры при оформлении ипотеки.

Услуги риелтора помогут ускорить процесс приобретения квартиры в ипотеку. Искать недвижимость можно самостоятельно, через друзей и знакомых, на специализированных сайтах или в агентстве недвижимости.

Заключение

В этом материале мы постарались ответить на вопрос: с чего начать, если Вы хотите купить квартиру в ипотеку. Если обобщить все вышесказанное, потенциальному заемщику нужно будет пройти следующие этапы при покупке недвижимости в кредит:

Подать заявку на получение ипотеки;

Подать документы в банк;

Помните, что заемщик вправе вернуть часть средств при покупке недвижимости в качестве налогового вычета. Плата возвращается с суммы до 2 млн рублей.

Оформите квартиру в собственность. Оформить право собственности вы сможете после того, как дом, в котором вы купили квартиру , будет поставлен на кадастровый учет. Этот процесс может занять до полугода, но, как правило, проходит быстрее. При подписании акта приема-передачи поинтересуйтесь у застройщика о примерных сроках постановки дома на кадастровый учет. После того, как это случится, вы можете оформить право собственности. И тут может быть два варианта. … О том, как это сделать, подробно рассказали в статье «Как получить налоговый вычет после покупки квартиры в ипотеку ». Если вы купили квартиру по договору долевого участия, вам даже не нужно дожидаться оформления права собственности.

Ипотека от застройщика: условия и варианты оформления

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Многие россияне принимают решение оформить ипотеку от застройщика. И правильно делают. По таким программам кредитования заключаются самые выгодные договора. И именно к новостройкам стандартно применяются государственные программы субсидирования.

- Кто выдает ипотеку

- Выбор банка

- Вариант покупки №1. Через застройщика

- Вариант покупки №2. Самостоятельное обращение в банк

- Условия ипотеки от застройщика

Что собой представляет ипотека от застройщика, ее особенности, условия и порядок получения. Бробанк.ру рассказывает, как заключить предельно выгодный кредитный договор, выбрать банк и оформить ссуду.

Кто выдает ипотеку

Говоря об ипотеке от застройщика, многие граждане не совсем верно понимают механизм выдачи кредита. Кажется, что раз программа “от застройщика”, то ипотеку выдает сама строительная компания. Но это совсем не так.

Ипотека — это банковский кредитный продукт. Банки сотрудничают со строительными компаниями, и в рамках этого сотрудничества появляется ипотека на покупку новых квартир и домов, которые только построены или еще находятся в стадии возведения.

То есть:

- Застройщик строит.

- Банк выдает ипотеку.

Раньше встречались ситуации, когда сами застройщики предлагали покупателям рассрочку от себя. Они просили большой первый взнос от 50% и раскидывали остальную сумму на 1 год. Но сейчас такие предложения практически полностью исчезли с рынка.

Застройщики сотрудничают с банками, получают от них аккредитацию и предлагают покупателям ипотечные кредиты. Часто они имеют в штате отдельных сотрудников, которые уполномочены принимать заявки и перенаправлять их в банк. В итоге покупка оказывается максимально удобной.

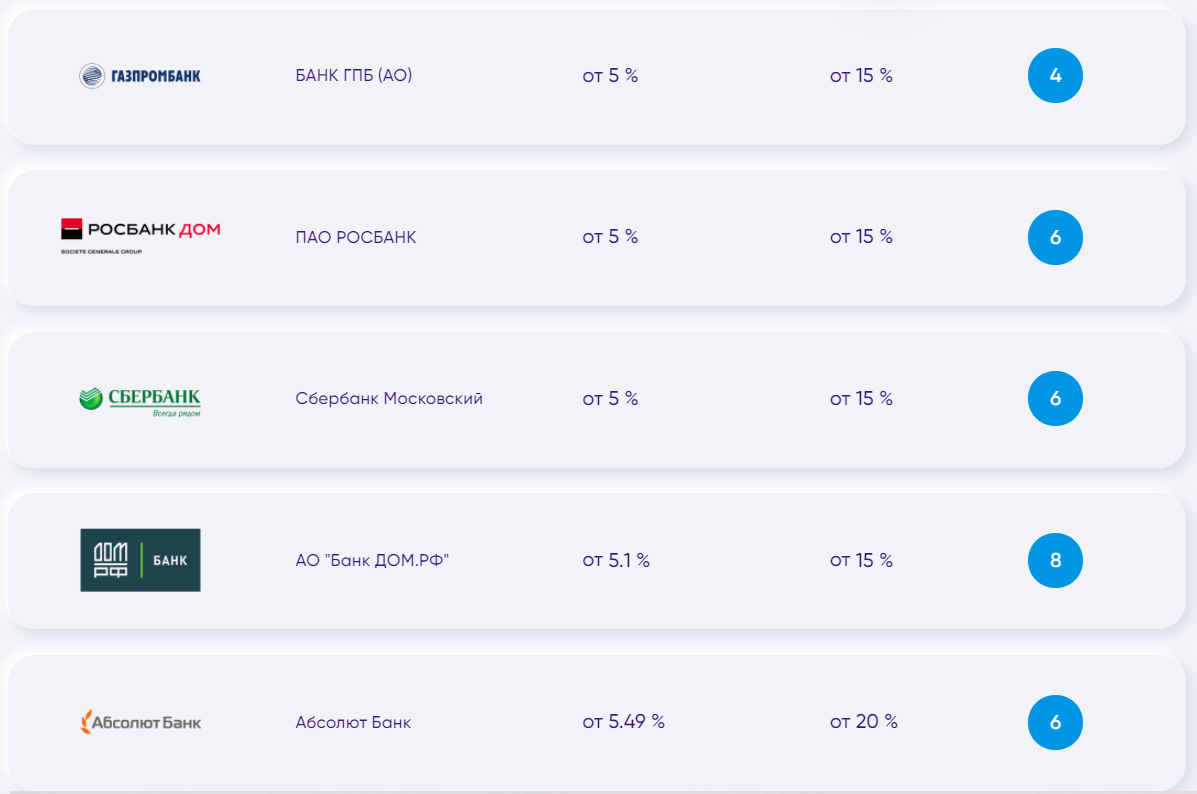

Выбор банка

Если вы выбрали конкретного застройщика и один из его ЖК или домов, нужно смотреть, какие банки аккредитовали этот объект. Аккредитация — это полная проверка банка и самого объекта на предмет юридической чистоты. Если объект аккредитован, банк выдает ипотеки на покупку в нем квартир и принимает их в залог.

Для заемщика аккредитация — это большой плюс, он может быть уверенным в чистоте объекта и компании, которая его возводит. Юристы банка уже провели тщательный анализ и признали сделку безопасной.

Минус — часто объекты имеют аккредитацию одного или двух банков, что сильно сужает выбор кредитных организаций. Но обычно речь о крупных банках с хорошими условиями.

Найти, какие банки аккредитовали интересующий объект, просто. Достаточно зайти на сайт застройщика, выбрать объект и смотреть условия покупки. Нужен раздел “ипотека”.

Например, на сайте крупной компании Донострой, которая возводит ЖК в том числе и в Москве, перечень партнерских банков состоит из десятка пунктов:

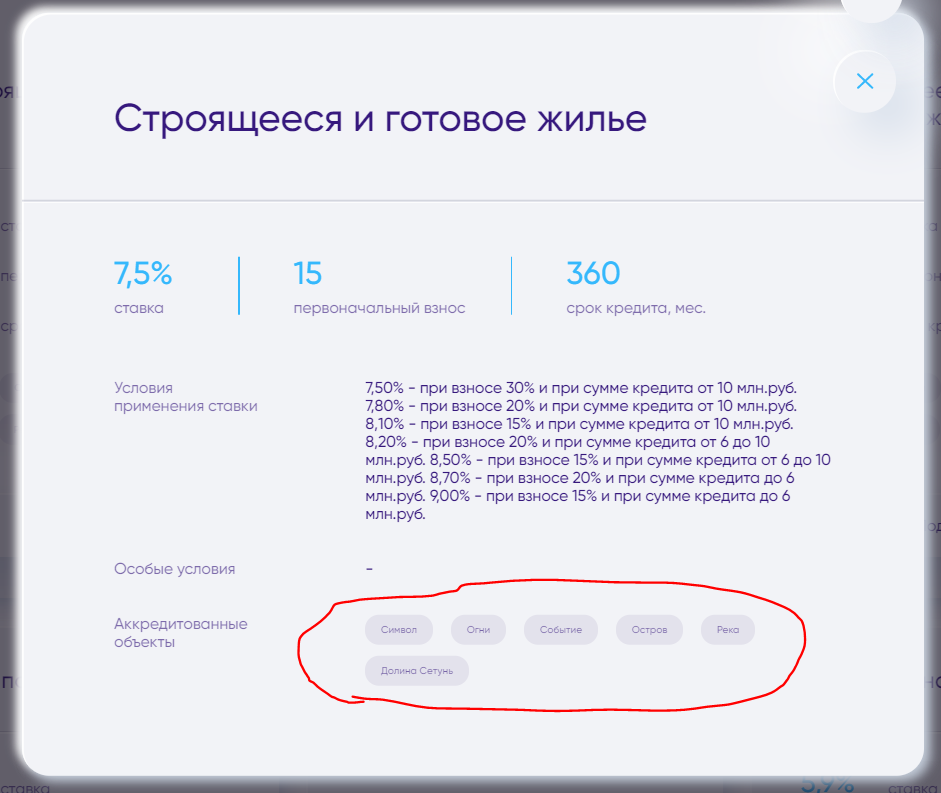

При этом каждый конкретный строительный объект проходит отдельную аккредитацию партнерскими банками. Например, если зайти в раздел банка, можно увидеть, какие объекты конкретного застройщика он аккредитовал.

Вот данные по компании Донстрой и Газпромбанку:

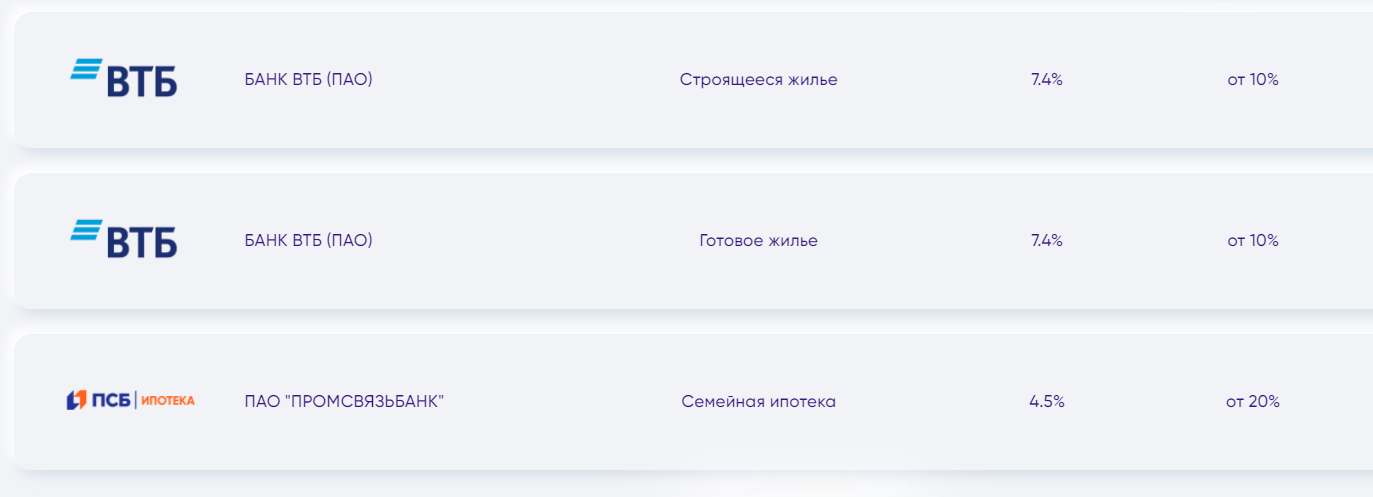

Если же вы уже выбрали дом или ЖК для покупки, заходите на сайт застройщика в раздел этого объекта и смотрите доступные по нему кредитные программы. Например, вот программы для ЖК Символов в Москве от Донстроя:

По такому же принципу размещения и предоставления информации работают и сайты других строительных компаний. Там найдете всю информацию о партнерских банках и можете сразу подать заявку на ипотеку.

Вариант покупки №1. Через застройщика

У каждой крупной строительной компании есть офис для приема заявок на ипотечные программы. Там работают представители застройщика, прошедшие обучение в банках и получившие от них доступ к программе приема заявок на ипотеки.

Если фирма работает сразу с большим числом банков, она может создать специальную единую брокерскую форму приема заявок. В итоге, например, если покупатель выбрал квартиру в доме, который аккредитовал Сбербанк, ВТБ и ПСБ, заявка отправится сразу в эти три банка. Это удобно.

Как проходит оформление такой ипотеки от застройщика:

- Изучение объекта, выбор квартиры, ее бронирование.

- Посещение брокерского отдела застройщика с первичными документами (только паспорт или паспорт+справки, менеджер скажет точно). Подача заявки на ипотеку.

- Автоматический ответ от банка или банков может пройти почти сразу. Если одобрений несколько, покупатель выбирает лучший вариант.

- Застройщик формирует пакет документов для банка, в который входят документы клиента и бумаги на покупаемый объект. В течение 2-3 дней банк проводит проверку.

- Если нареканий нет, дается окончательное одобрение на покупку конкретного объекта, составляется график платежей.

- Заемщик посещает отделение банка, подписывает кредитный договор, покупает обязательную страховку. Далее сделка регистрируется в Росреестре. Если объект еще строится, право собственности возникнет после сдачи дома.

Этот способ оформления ипотеки от застройщика можно назвать самым удобным, так как документооборот и диалог с банком берет на себя строительная компания.

Вариант покупки №2. Самостоятельное обращение в банк

Оформить ипотеку на новый объект можно и путем личного обращения в банк. И тут есть два варианта развития событий:

- Сначала выбрать объект, посмотреть список аккредитовавших его банков и направить заявки на выдачу ипотеки. Проще всего сделать это онлайн, все банки принимают обращения таким образом и даже снижают за это ставки.

- Сначала выбрать банк, а потом смотреть на его сайте, какие объекты он аккредитовал. В случае одобрения выберете любой дом или ЖК из этого списка.

Сам же процесс оформления идентичен первому варианту, просто придется побольше побегать. Тут уже не представитель застройщика занимается документооборотом, а заемщик несет документы от застройщика банку. Но строительная фирма в любом случае поможет собрать документы, все подготовит.

Банки практически не выдают ипотеку на неаккредитованные объекты. Это слишком рискованно для них. А если и найдете такой банк, придется собирать огромный комплект документов на застройщика и дом.

Условия ипотеки от застройщика

Сам застройщик не может диктовать условия выдачи ипотечного кредита, их создает банк. Но в рамках партнерских договоров могут создаваться особые программы с предельно выгодными тарифами.

Основные условия такие:

- наличие первого взноса в размере минимум 10-20%. Без первоначального взноса ипотека от застройщика не выдается. Исключение — некоторые банки позволяют в качестве ПВ использовать маткапитал;

- официальная работа заемщика, стаж на ней — не менее 3 месяцев. Уровень дохода и факт трудоустройства подтверждаются справками;

- заемщик достиг 21 года. Предельный возраст на момент полного погашения ипотеки у каждого банка свой, смотрите на требования к заемщику;

достаточная платежеспособность для погашения ипотеки; - можно применить все положенные субсидии, оформить сделку по Семейной ипотеке, использовать материнский капитал;

- покупаемый объект обязательно нужно страховать весь период выплаты ссуды.

Если ипотека от застройщика оформляется супругами, они становятся созаемщиками и несут идентичную ответственность за выплату. Второй участник сделки также несет документы, но требования относительно обязательного трудоустройства нет.

Частые вопросы

Это ипотека, которая выдается банком на покупку квартиры в строящемся или уже возведенном доме, на покупку частного дома от застройщика. Продавцом может выступать только аккредитованный застройщик.

По таким программам процентные ставки традиционно ниже. Кроме того, вы покупаете новый, проверенный банком объект — риски покупателя сводятся к нулю.

Если выбранный вами банк дает такую возможность, то реально. Например, такие предложения есть в Сбере и Альфа-Банке. Но ставки по таким упрощенным предложениям повышаются.

Нет, Сбербанк принимает в залог только аккредитованные объекты, перечень которых можно найти на сайте Домклик.

Значит, купить в ипотеку этот объект вы не сможете. Выбирайте другой с другими банками или рассмотрите вторичный объект. В последнем случае за ипотекой можете обратиться в любой банк.

Процесс покупки квартиры в ипотеку начинается с подбора подходящего банка. Учитываются два важных критерия: Привлекательность условий кредитования и наличие бонусных программ. … При покупке квартиры в новостройке ипотека может обойтись дешевле, если банк сотрудничает с выбранным застройщиком . В таких случаях кредитные организации могут предоставить ипотеку в сумме 85% от стоимости квартиры [8]. Но существует риск, что застройщик может разориться, и вы так и не получите квартиру . … Наши специалисты часто работают напрямую с застройщиками в качестве брокеров, получая дополнительную скидку для своих клиентов на квартиры в новостройке .

Плюсы и минусы ипотеки от застройщика

Одним из самых простых и доступных способов приобрести жилье в России стала сегодня ипотека от застройщика. Она представляет собой кредит, который оформляется в банке-партнере компании, организующей строительство объекта. Результатом становятся выгодные условия финансирования, обычно более привлекательные, чем при непосредственном обращении в банковское учреждение.

- Ипотека от застройщика

- Порядок оформления ипотеки от застройщика

- Условия ипотеки от застройщика

- На что распространяется ипотека от застройщика

- Варианты оформления ипотечного кредита

- Чем отличается ипотека от застройщика от обычной?

- Каковы основные плюсы ипотечного кредитования от застройщика?

- Какие банки выдают ипотеку от застройщика?

Ипотека от застройщика

Главным аргументом в пользу решения купить квартиру в ипотеку от застройщика становится выгодная – более низкая, чем для традиционных банковских кредитных продуктов — процентная ставка. Она достигается за счет тесного сотрудничества банка и строительной организации. В большинстве случаев первый осуществляет финансирование инвестиционного проекта и зарабатывает на этом. Результатом такого взаимодействия становятся привлекательные условия ипотечного кредитования. Помимо низкой процентной ставки к ним относятся:

- лояльные требования к заемщику, например, выдача кредита по двум документам без подтверждения трудоустройства или уровня дохода;

- отсутствие или небольшой размер первоначального взноса;

- отсрочка по выплате основного долга или процентов.

Отдельного упоминания заслуживает скидка, которую предоставляют застройщики при оформлении ипотеки в СберБанке. Дополнительная преференции объясняется желанием строителей сотрудничать с самым крупным банком страны, занимающие лидирующие позиции на рынке ипотечного кредитования.

Порядок оформления ипотеки от застройщика

Чтобы приобрести квартиру в ипотеку от застройщика, необходимо пройти стандартную для подобных банковских продуктов процедуру оформления. Она предусматривает необходимость учитывать несколько ключевых моментов, каждый из которых заслуживает отдельного рассмотрения.

Условия ипотеки от застройщика

К числу базовых параметров ипотечного кредита относятся такие:

- сумма;

- длительность;

- процентная ставка;

- величина первоначального взноса или его отсутствие;

- график погашения, включающий размер и дату совершения ежемесячной выплаты на весь срок действия договора.

Условия и порядок выдачи ипотеки определяются конкретным банком. Нередко в этом участвует и непосредственно застройщик, так как в успешном продвижении продукта на рынок заинтересованы все участвующие стороны. Более того, зачастую именно строительная компания самостоятельно предлагает услуги банковского кредитования потенциальным клиентам.

На что распространяется ипотека от застройщика

Характерной особенностью рассматриваемого кредитного продукта выступает возможность купить квартиру в ипотеку от застройщика исключительно в новостройке. Подобный вариант финансирования не распространяется на рынок вторичного жилья.

Таким образом из сделки исключаются посредники, что позволяет сохранять привлекательные условия кредитования.

Варианты оформления ипотечного кредита

Рассматриваемая банковская услуга оформляется по одному из двух вариантов. Первый предусматривает обращение заемщика к застройщику, нередко – непосредственно на объекте при осмотре квартиры. В этом случае сотрудник строительной компании принимает заявку на кредитование, которую затем передает в банк. Если схема взаимодействия застройщика и финансовой организации отработана на практике, решение по сделке принимается быстро. Непосредственное подписание документов происходит в офисе банка.

Второй вариант оформления предусматривает обращение потенциального клиента сразу в банк. В подобной ситуации сотрудник финансовой организации предлагает возможные для покупки новостройки или список аккредитованных застройщиков. Далее происходит посещение объекта, выбор квартиры и составление договора.

Оформление ипотеки от застройщика по долевому участию

Одной из популярных разновидностей ипотечного кредитования от застройщиков выступает оформление ДДУ – договоров долевого участия. Актуальная версия законодательства надежно защищает права «дольщиков», для чего деньги клиентов размещаются на специальных эскроу-счетах. Сказанное относится как к собственным, так и заемным средствам покупателей квартир в новостройках.

Такой формат сотрудничества еще более выгоден банкам, осуществляющим проектное финансирование стройки. Результатом становятся дополнительные скидки от застройщика на ипотеку, фактически предоставляемые банковским учреждением.

О рассрочке от застройщика

Альтернативой ипотечному кредитованию выступает рассрочка, которую предоставляет застройщик. Такой вариант приобретения жилья подходит тем клиентам, которые уже имеют большую часть необходимых денежных средств или могут собрать их в относительно короткие сроки. Важным условием выгодного такого способа покупки становятся грамотные договоренности со строительной организацией. При выполнении подобных требований удается сэкономить на процентах, сумма которых в рамках долгосрочной ипотеки нередко становится очень серьезной.

Плюсы и минусы ипотеки от застройщика

Первыми и главным достоинством ипотеки от застройщика становится низкая процентная ставка, заметно более выгодная, чем для других кредитных продуктов банка. Другим важными плюсами рассматриваемой услуги выступают:

- минимальный перечень необходимых документов;

- быстрое оформление сделки;

- заинтересованность всех ее участников, включая банк и застройщика;

- получение дополнительных преференций, например, уменьшение или полное исключение первоначального взноса, отсрочка начала погашения финансовых обязательств и т.д.

Основным недостатком банковского продукта становится необходимость приобретать квартиру в новостройке. Следствием становятся два малоприятных момента: дополнительные расходы на ремонт и проживание в доме, где в течение года или даже двух постоянно проходят различные ремонтные и отделочные работы.

Чем отличается ипотека от застройщика от обычной?

Можно выделить два главных отличия. Первое касается необходимости приобретать квартиру в новостройке. Второе – более выгодных условий кредитования. Последние выражаются в низкой процентной ставке, лояльности по отношению к заемщикам и других преференциях, перечень которых определяется конкретным банком.

Каковы основные плюсы ипотечного кредитования от застройщика?

Ключевым преимуществом этого банковского продукта становятся более выгодные условия финансирования покупки жилья. При грамотном подходе к выбору банка для сотрудничества и объекта для покупки удается сэкономить очень внушительную сумму без потери качества жилья.

Какие банки выдают ипотеку от застройщика?

Практически все серьезные банки, сотрудничающие с участниками строительного рынка, предлагают такую услугу. В их числе бесспорные лидеры финансовой отрасли страны – СберБанк, ВТБ, Газпромбанк, Альфа-Банк и многие другие.

Вместо вывода

Ипотека от застройщика – это хороший вариант купить жилье в новостройке на крайне выгодных условиях.

Они выражаются в нескольких важных преимуществах, главными из которых обычно выступают: сниженная процентная ставка, отсутствие первоначального взноса и отсрочка по погашению долга.

Главным условием полноценной реализации перечисленных плюсов становится серьезное отношение к выбору банка для сотрудничества.

Широкий выбор квартир в новостройках вашего города. Помощь на всех этапах сделки. · Студии. 1-комнатные. 2-комнатные. 3-комнатные. 4-комнатные · Проектная декларация на сайте https://наш.дом.рф/

Источники- https://rosbank-dom.ru/blog/pro-ipoteku/s-chego-nachat-pokupku-kvartiry-v-ipoteku/

- https://brobank.ru/ipoteka-ot-zastrojshchika/

- https://www.sravni.ru/ipoteka/info/ipoteka-ot-zastrojshchika/