капитала, такие как права на промышленную собственность, за «ноу — хау», патенты.

В данную смету включаются также затраты на поставку, упаковку и транспортировку,

пошлины и монтаж.

Если для производства продукции необходимо иметь основное средство, которого в данный момент нет в наличии, то необходимо указать потребность: какова стоимость, как будут осуществляться выплаты, связанные с приобретением основного средства.

Допустим, что для производства продукции необходимо производственное помещение, которое можно взять в аренду, используя собственные и заемные средства.

1.При составлении договора аренды учитываем первоначальную стоимость производственного помещения – 1800 т.р.

2. Норма амортизации Нам – 10% годовых.

3. Норма доходности Ндох – 125 годовых.

4. Дополнительные услуги – 200 т.р. в год.

На основе этой информации необходимо определить размер арендного платежа в каждый квартал. Необходимо рассчитать:

1.Амортизационные отчисления 1800 т.р. * 10% = 180 т.р.

Вебинар «ФСБУ – 26 /2020 «Капитальные вложения»

2.Прибыль арендатора 1800 * 12% = 216 т.р.

3.Дополнительные услуги – 200 т.р.

Итого арендатору необходимо за первый год выплатить 596 т р. = 180+216+200

4.Определим НДС 596 т.р.*18% = 107 т.р.

Итого плата за предоставленное производственное помещение составит 596+107 = 703 т.р.

Платеж на каждый квартал составит 703_4=176 т.р. в квартал.

Так как это производственные сооружение, то издержки, связанные с его привлечение5м, будем относиться на производственные расходы.

Для производства решено приобрести технологическую линию 1300 т.р. сроком полезного использования 5 лет. Амортизационные отчисления будут начисляться по правилу уменьшаемого остатка по ставке 30%. Источниками финансирования являются собственные и заемные средства. Собственных средств 1000 т.р., в т.ч. на 410 т.р. куплены запасы готовой продукции, на расчетном счете лежит необходимый минимум 290 т.р. и 300 т.р. на покупку основного средства.

Рассчитаем размер амортизационных отчислений, которые полностью будут относиться на производственную продукцию, и которые необходимо учитывать при определении стоимости основного средства на конец года.

| Квартал | Стоимость основного средства на начало года | Амортизация | Стоимость основного средства на конец года |

| 1300*30%=390 | 1300-390=910 | ||

| 910*30%=273 | 910-273=637 | ||

| 637*30%=191 | 637-191=446 | ||

| 446*30%=134 | 446-134=312 |

Стоимость основных средств на конец первого года составит 312 т.р.

Для покупки технологической линии стоимостью 1300 т.р. мы имеем собственные средства в размере 300 т.р. Разницу в 1000 т.р. мы возьмем в банке сроком на 3 года. Выплаты будут производиться равными долями каждый месяц из учета 24% годовых. Необходимо составить план погашения перед банком и определить финансовые издержки, связанные с привлечением заемных средств.

Счет 08 «Вложения во внеоборотные активы»: 7 примеров, проводки, ситуации

Учитывая, что платежи будут осуществляться ежемесячно, рассчитаем равновеликий (аннуитетный) платеж. Определим финансовые издержки за первый год, которые в дальнейшем должны отразиться в отчете о финансовых результатах.

ПЛм = ЗС * Lм : (1- ) = 1000*02 : (1- ) = 39,2326

Таким образом, каждый месяц должны выплачивать банку 39,233 т.р. За 3 года 39,233*36 мес. = 1412,374 т.р.

Итак, если берем 1000 т.р. в долг, то банку с учетом этих условий должны вернуть 1412 т.р. Общие финансовые издержки 412 т.р. В балансе по долгосрочным заемным средствам на начало года будет отражена сумма 1412 т.р., а в активе 412 т.р. в расходы будущих периодов. (см . таблицу 15 стр. 21).

Чтобы определить задолженность перед банком на конец первого года и финансовые издержки за год, которые будут относиться к непроизводственным расходам, сформируем план погашения задолженности (таблица 2 стр. 11).

Таблица 2. План погашения задолженности перед банком, т.р.

| Номер месяца | Долг на начало | Платеж в месяц | Проценты к уплате Столбец 2*2% | Погашение основного долга столбец 3-4 | Долг на конец Столбец 2-5 |

| 1 месяц | 39,233 | 1412*0,02= 28,24 | 39,233-28,24= 10,993 | 1412-10,993= 1401,007 | |

| 2 месяц | 1401,007 | 39,233 | 28,02 | 11,213 | 1389,794 |

| 3 месяц | 1389,794 | 39,233 | 27,796 | 11,437 | 1378,357 |

| Итого за 1 квартал | 117,699 | 84,056 | 33,643 | ||

| 4 месяц | 1378,357 | 39,233 | 27,567 | 11,666 | 1366,691 |

| 5 месяц | 1366,691 | 39,233 | 27,334 | 11,899 | 1354,792 |

| 6 месяц | 1354,792 | 39,233 | 27,096 | 12,137 | 1342,655 |

| Итого за 2 квартал | 117,699 | 81,997 | 35,702 | ||

| 7 месяц | 1342,655 | 39,233 | 26,853 | 12,380 | 1330,275 |

| 8 месяц | 1330,275 | 39,233 | 26,606 | 12,627 | 1317,648 |

| 9 месяц | 1317,648 | 39,233 | 26,353 | 12,88 | 1304,768 |

| Итого за 3 квартал | 117,699 | 79,812 | 37,887 | ||

| 10 месяц | 1304,768 | 39,233 | 26,095 | 13,138 | 1291,63 |

| 11 месяц | 1291,63 | 39,233 | 25,833 | 13,400 | 1278,230 |

| 12 месяц | 1278,230 | 39,233 | 25,565 | 13,668 | 1264,562 |

| Итого за 4 квартал | 117,699 | 74,493 | 40,206 | ||

| ИТОГО ЗА ПЕРВЫЙ ГОД | 470,796 | 320,358 | 147,438 | ||

| 1 месяц | 1264,562 | 39,233 | 25,291 | 13,942 | 1250,62 |

| 2 месяц | 1250,62 | 39,233 | 25,012 | 14,221 | 1236,399 |

| 3 месяц | 1236,399 | 39,233 | 24,728 | 14,505 | 1221,894 |

| Итого за 1 квартал | 117,699 | 75,031 | 42,668 | ||

| 4 месяц | 1221,894 | 39,233 | 24,438 | 14,795 | 1207,099 |

| 5 месяц | 1207,099 | 39,233 | 24,142 | 15,091 | 1192,008 |

| 6 месяц | 1192,008 | 39,233 | 23,84 | 15,393 | 1176,615 |

| Итого за 2 квартал | 117,699 | 72,42 | 45,279 | ||

| 7 месяц | 1176,615 | 39,233 | 23,532 | 15,701 | 1160,914 |

| 8 месяц | 1160,914 | 39,233 | 23,218 | 16,015 | 1144,899 |

| 9 месяц | 1144,899 | 39,233 | 22,898 | 16,335 | 1128,564 |

| Итого за 3 квартал | 117,699 | 69,648 | 48,051 | ||

| 10 месяц | 1128,564 | 39,233 | 22,571 | 16,662 | 1111,902 |

| 11 месяц | 1111,902 | 39,233 | 22,238 | 16,995 | 1094,907 |

| 12 месяц | 1094,907 | 39,233 | 21,898 | 17,335 | 1077,572 |

| Итого за 4 квартал | 117,699 | 66,707 | 50,992 | ||

| ИТОГО ЗА ВТОРОЙ ГОД | 470,796 | 283,806 | 186,99 | ||

| 1 месяц | 1077,572 | 39,233 | 21,551 | 17,682 | 1059,89 |

| 2 месяц | 1059,89 | 39,233 | 21,198 | 18,035 | 1041,855 |

| 3 месяц | 1041,855 | 39,233 | 20,837 | 18,396 | 1023,459 |

| Итого за 1 квартал | 117,699 | 63,586 | 54,113 | ||

| 4 месяц | 1023,459 | 39,233 | 20,469 | 18,764 | 1004,695 |

| 5 месяц | 1004,695 | 39,233 | 20,094 | 19,139 | 985,556 |

| 6 месяц | 985,556 | 39,233 | 19,711 | 19,522 | 966,034 |

| Итого за 2 квартал | 117,699 | 60,274 | 57,425 | ||

| 7 месяц | 966,034 | 39,233 | 19,321 | 19,912 | 946,122 |

| 8 месяц | 946,122 | 39,233 | 18,922 | 20,311 | 925,811 |

| 9 месяц | 925,811 | 39,233 | 18,516 | 20,717 | 905,094 |

| Итого за 3 квартал | 117,699 | 56,759 | 60,94 | ||

| 10 месяц | 905,094 | 39,233 | 18,102 | 21,131 | 883,963 |

| 11 месяц | 883,963 | 39,233 | 17,679 | 21,554 | 862,409 |

| 12 месяц | 962,409 | 39,233 | 17,248 | 21,985 | 940,424 |

| Итого за 4 квартал | 117,699 | 53,029 | 64,67 | ||

| ИТОГО ЗА ТРЕТИЙ ГОД | 470,796 | 233,648 | 237,148 |

Что-то в таблице неверно или не хватает какого-то столбца. Кредит брали на 3 года. Специально посчитала 3 года, а у нас остался долг 940,424. Выясню, внесу изменения.

По окончании 1 квартала долг банку уменьшился на 117,699 т.р. и составил 1378,357 т.р. А проценты в размере 84,056 т.р. будут отнесены к непроизводственным затратам (к постоянным затратам), которые полностью будут отнесены только на реализованную продукцию.

Финансирование инвестиций в основной капитал связано с использованием, как

собственных средств (СОБС), так и долгосрочных заемных средств (ДЗС), поэтому

необходимо дать оценку стоимости инвестированного капитала. Для этого можно

воспользоваться формулой, которая характеризует стоимость (цену) инвестированного

WАСС = d (СОБС) х Ц (СОБС) + d (ЗС) х Ц(ЗС),

Где СОБС — размер собственных средств,

ЗС — размер долгосрочных заемных средств,

Ц(СОБС) — цена собственного капитала (плата за использование собственных средств,) Ц(ЗС) — цена долгосрочных заемных средств (плата за привлечение заемных средств).

Для определения цены инвестирования капитала необходимо учитывать не только цену каждого источника финансирования, но и долю каждого источника в общей совокупности и ставку налога на прибыль, так как часть процентов к уплате по долгосрочным заемным средствам можно отнести на себестоимость продукции.

Значение WАСС определяет плату за привлечение источников финансирования

капитальных вложений, минимальный уровень отдачи от инвестированного капитала при

котором нет убытков от инвестиций, но нет и прибыли. Чем больше значение, тем выше уровень инвестиционного риска.

На значение цены WАСС влияет структура источников финансирования. Увеличение доли заемных средств приводит к увеличению платы за привлечение и к росту финансового риска, связанного с финансовой зависимостью от инвесторов, банкротством и т.п.

Задача менеджеров — определить из возможных источников финансирования такие источники, при которых стоимость капитала наименьшая. Решение этой задачи зависит от внутренних и внешних факторов среды функционирования, состояния рынка капитала.

В следующей таблице приведены оптимальные соотношения между заемными и собственными средствами для предприятий конкретных отраслей.

| Отрасль | ДЗС/ СОБС, % |

| Производство строительных материалов | 40,28 |

| Предоставление услуг населению и бизнесу | 25,97 |

| Образовательные услуги | |

| Деятельность фермерских и сельскохозяйственных организаций | 24,29 |

| Пищевое производство | 20,18 |

| Рекламная деятельность | 28,99 |

Если соотношение между ДЗС и СОБС будет меньше рекомендуемого значения, то цена капитала будет выше и наоборот.

Определим цену заемных средств с помощью эффективной процентной ставки.

Lэф = (1 + ) m – 1 = (1 + ) 12 – 1 = 0.2682 или 26.82%.

Цсобс – хотим иметь с каждого вложенного рубля 40 коп.

Определим WACC = * 40% = * 26,82% = 29,86%

На каждый рубль инвестированных средств в оборудование будет приходиться 29,86 коп. платы за привлечение. Нижний уровень рентабельности этой технологической линии равен 29,86%. Если фактическая рентабельность будет меньше этого значения, то от этих инвестиций будут убытки.

Бюджет капитальных затрат оказывает существенное влияние на:

— бюджет денежных средств, так как он затрагивает вопросы расходов на приобретение или строительство, а также выплаты процентов за кредиты;

— на прогнозный отчет о прибылях и убытках: на прогнозный бухгалтерский баланс, изменяя сальдо на счетах основных средств и других долгосрочных активов.

Бюджет капитальных вложений обсуждается и принимается на высшем уровне управления организации.

Источник: poisk-ru.ru

Учет прочих капитальных затрат

Капитальные вложения – это совокупность затрат на воспроизводство основных средств, их улучшение, создание новых, модернизация. Как любой хозяйственный процесс отражается в учете – совокупностью затрат. Затраты отражаются как капиталовложения, затраты на проектирование, строительство, реконструкцию, приобретение, монтаж оборудования, машин, приборов. Результатом капитальных вложений становятся – новые объекты.

Разнообразие капитальных вложений требует их группировки.

Классификация капитальных вложений по технологической структуре

По технологической структуре капитальные вложения делятся на:

- строительные и монтажные работы;

- оборудование, инструмент и инвентарь;

- прочие капитальные работы.

К строительным относятся работы по возведению, расширению и восстановлению зданий, устройство фундаментов, подготовка и планировка территории. К монтажным работам относится – монтаж оборудования, сборка и установка. К оборудованию и инвентарю относится то, что требует установки и то что не требует дополнительного обслуживания.

Под прочими затратами понимаются проектно-изыскательские работы, бурение отвод земельных участков, переселение из-за строительства, прочие работы.

По направлению капитальные вложения разделяются на строительство, реконструкцию, расширение.

Новым будет строительство на новых площадках по первоначальному проекту. При расширении идет увеличение уже существующих площадей, строительство дополнительных. При реконструкции переустройство запущенных цехов, производств, участков по внедрению передовой технологии, замене устаревшего оборудования.

Классификация капитальных вложений по назначению

По назначению капитальные вложения делятся на:

- капитальные вложения, для строительства производственных объектов;

- капитальные вложения непроизводственных объектов;

- капитальные вложения, предназначенные для сдачи в аренду или лизинг.

Готовые работы на аналогичную тему

По степени готовности – законченные или незаконченные.

Законченные – это завершенные и сданные в эксплуатацию основные средства. Незаконченными – считаются объекты которые еще не введены в состав основных средств и не сданы в эксплуатацию. Сюда будет относиться – оборудование не требующее монтажа, оборудование находящееся в монтаже.

Организация, которая осуществляет капитальное строительство – застройщик, или заказчик. Если капитальные работы выполняются подрядным способом, их выполняют специальные организации – подрядчики. На такие работы обязательно должен быть заключен договор. Также капитальные работы могут выполняться и самим предприятием – хозяйственным способом.

Капитальные работы выполняются при наличии проектно-сметной документации и за счет источников финансирования. Титульные списки – это перечень объектов, которые планируется возвести или реконструировать. В данном документе указываются сроки начала и окончания работ, стоимость по сметам, объем вложений по годам. В проектную документацию входит: проект, чертеж, технические документы, пояснительные записки и прочие документы и материалы для проведения намеченных работ.

При подрядном способе, заключается договор, основной подрядчик называется генеральным подрядчиком, он уже может привлекать дополнительные организации. Они будут считаться субподрядчиками.

Организация строительства, контроль его осуществления, ведение бухгалтерского учета затрат – задача застройщика.

Бухгалтерский учет ведет учет таких затрат на счете 08 «Вложения во внеоборотные активы».

Субсчета, открываемые к счету 08

- 1 – «Приобретение земельных участков»

- 2 – «Приобретение объектов природопользования»

- 3 – «Строительство объектов основных средств»

- 4 – «Приобретение объектов основных средств»

- 5 – «Приобретение нематериальных активов» и др.

Дебет счета 08 отражает затраты на строительство и монтаж объектов основных средств, учет ведется нарастающим итогом. Остаток по счету показывает незавершенное строительство. Аналитический учет ведется по каждому объекту строительства.

Учет по группам расходов

Учет ведется по группам расходов. Рекомендуется для применения:

- строительные работы;

- работы по монтажу оборудования;

- приобретение оборудования, сданного в монтаж;

- приобретение оборудования, не требующего монтажа;

- приобретение инструмента, инвентаря;

- прочие капитальные затраты.

Для учета поступающего оборудования планом счетов предусмотрен счет 07 «Оборудование к установке»

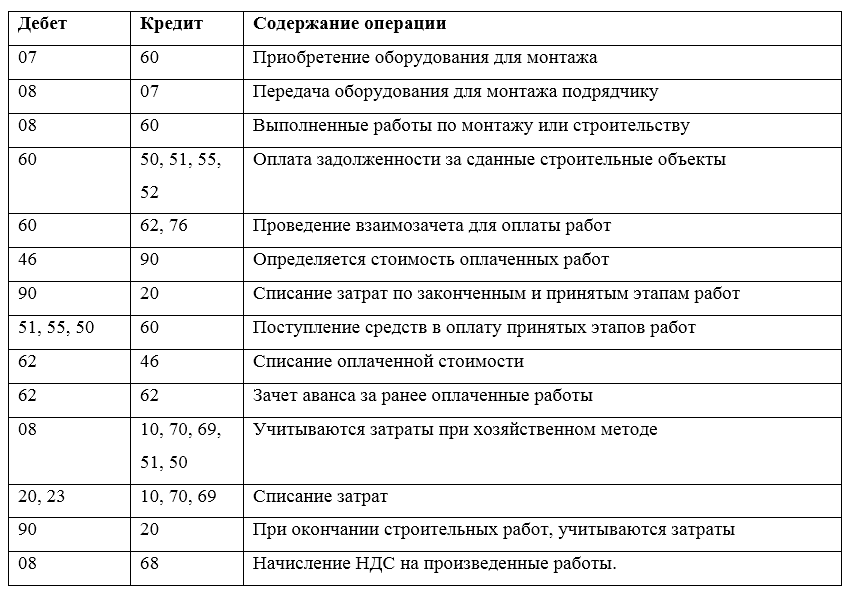

Типовые проводки по капитальным затратам

Нужны еще материалы по теме статьи?

Воспользуйся новым поиском!

Найди больше статей и в один клик создай свой список литературы по ГОСТу

Автор этой статьи Дата написания статьи: 05.04.2016

Елена Игоревна Комиссарова

Эксперт по предмету «Бухгалтерский учет и аудит»

Автор24 — это сообщество учителей и преподавателей, к которым можно обратиться за помощью с выполнением учебных работ.

Источник: spravochnick.ru

Глава 3

Под долгосрочными инвестициями (вложениями во внеоборотные активы) подразумеваются затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи, за исключением долгосрочных финансовых вложений в государственные ценные бумаги, ценные бумаги и уставные капиталы других организаций.

Долгосрочные инвестиции связаны:

• с осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих организаций и объектов непроизводственной сферы;

• с приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов основных средств или их частей;

• с проведением мероприятий по созданию и приобретению нематериальных активов;

• с приобретением земельных участков и объектов природопользования;

• с осуществлением доходных вложений в материальные ценности;

• с выполнением научно-исследовательских, опытно-конструкторских и технологических работ.

Организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляется застройщиками. Под застройщиками понимаются предприятия, специализирующиеся на организации капитального строительства, дирекции строящихся предприятий, а также действующие предприятия, осуществляющие капитальные вложения.

Капитальные вложения являются необходимым элементом воспроизводства, который заключается в замене (восстановлении) основных фондов, если их дальнейшее использование физически невозможно или экономически нецелесообразно, либо в приобретении новых основных фондов и в обеспечении данного процесса путем выделения соответствующих источников его финансирования.

Законченные долгосрочные инвестиции оценивают исходя из инвентарной стоимости принятых строительных объектов и приобретенных отдельных видов основных средств и других долгосрочных активов.

3.1. Учет долгосрочных инвестиций

Для отражения в бухгалтерском учете операций, связанных с осуществлением долгосрочных инвестиций, используется балансовый счет 08 «Вложения во внеоборотные активы», на котором учитываются инвестиции по направлениям вложений капитального характера (видам) на специально открываемых субсчетах:

08-1 «Приобретение земельных участков»;

08-2 «Приобретение объектов природопользования»;

08-3 «Строительство объектов основных средств»;

08-4 «Приобретение объектов основных средств»;

08-5 «Приобретение нематериальных активов»;

08-6 «Перевод молодняка животных в основное стадо»;

08-7 «Приобретение взрослых животных»;

08-8 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» и др.

По отношению к балансу счет 08 активный, калькуляционный. Дебетовое сальдо отражает сумму фактических затрат по незаконченному строительству и приобретениям. По дебету счета записывают фактические произведенные хозяйством затраты, подлежащие, в соответствии с законодательством, включению в первоначальную стоимость объектов внеоборотных активов.

Сформированная первоначальная стоимость объектов основных средств, нематериальных и других активов, принятых в эксплуатацию и оформленных в установленном порядке, списывается с кредита счета 08 в дебет счетов 01 «Основные средства», 03 «Доходные вложения в материальные ценности», 04 «Нематериальные активы» и др. Затраты по завершенным операциям формирования основного стада списываются со счета 08 в дебет счета 01 «Основные средства» (табл. 3.1).

Таблица 3.1Типовая корреспонденция счетов по учету долгосрочных инвестиций

Аналитический учет по счету 08 «Вложения во внеоборотные активы» ведется в разрезе затрат, осуществляемых хозяйством по каждому поступающему объекту основных фондов.

Построение аналитического учета должно производиться таким образом, чтобы имелась возможность обособления информации о затратах на:

• строительные работы и реконструкцию; буровые работы; монтаж оборудования; приобретение оборудования, не требующего монтажа, а также на инструменты и инвентарь и др.;

• формирование основного стада по видам животных, а в отдельных случаях – по породам;

• по затратам закладки и выращивания многолетних насаждений – по видам, годам, местам их нахождения;

• по затратам, связанным с приобретением нематериальных активов.

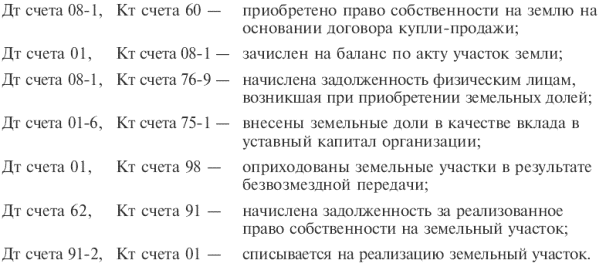

3.2. Учет земельных участков

Земля является универсальным средством производства. Земельные участки относятся к понятию недвижимости и входят в состав внеоборотных активов. Но в отличие от всех прочих внеоборотных активов земельные участки являются объектами, стоимость которых не амортизируется, так как их потребительские свойства с течением времени не изменяются, декапитализируются при списании.

На территории Российской Федерации разрешена частная собственность юридических лиц на земельные участки. Право собственности на земельный участок, если иное не установлено законом, распространяется на находящиеся в границах этого участка поверхностный (почвенный) слой и замкнутые водоемы, находящиеся на нем лес и растения.

В настоящее время земли принадлежат организациям на праве собственности, пользования или аренды. Это определяет организацию учета земельных участков и обусловливает их отражение на балансе или забалансовых счетах.

Первичный учет земель осуществляется в акте на оприходование земельных угодий по видам угодий:

• сельскохозяйственные угодья: пашня; пастбища; сенокосы и др.;

• земли, находящиеся в стадии мелиоративного строительства;

• земли, находящиеся в стадии восстановления плодородия;

• лесные площади и древесно-кустарниковые насаждения (полезащитные полосы, древесно-кустарниковая растительность на землях сельскохозяйственного назначения);

• земли, находящиеся под водой (под реками и ручьями, под озерами, под водохранилищами, прудами и др.);

• земли под дорогами, прогонами и просеками;

• земли под общественными дворами, улицами и площадями и прочими общественными постройками;

В сельскохозяйственном производстве детализация учета земель может осуществляться по севооборотам, сенокосооборотам и пастбищеоборотам, полям, участкам, садам, виноградникам, ягодникам и т. д.

Земельные участки приходуются в состав основных средств в результате их покупки, безвозмездного поступления, вклада в уставный капитал физическими лицами земельных долей и других операций. При этом оценку стоимости земель производят следующими способами:

• при взносе в уставный капитал – по обоюдной договоренности сторон;

• при покупке – исходя из сумм фактических произведенных затрат;

• при безвозмездной передаче – по рыночной цене на дату оприходования;

• при обмене на другое имущество – по балансовой стоимости имущества, обмениваемого на земельный участок.

В случае невозможности проведения оценки стоимости земли одним из вышеуказанных способов оценка производится исходя из ее нормативной цены.

Оприходование и выбытие земельных участков производится на основании следующих бухгалтерских записей.

3.3. Учет затрат при строительстве объектов основных средств

Объектами, вводимыми при строительстве, являются здания, сооружения со всеми относящимися к ним обустройствами, оборудованием, а также при необходимости с прилегающими к ним инженерными сетями, объектами внешнего благоустройства и пр.

Процесс строительства начинается с планирования, которое осуществляется на базе имеющихся смет на строительство и определения источников его финансирования, а завершается вводом построенных объектов в эксплуатацию, после чего затраты на капитальное строительство приобретают форму первоначальной стоимости введенных основных средств.

К расходам, формирующим первоначальную стоимость объекта, вводимого строительством, относятся затраты на строительные работы, на монтаж оборудования, на приобретение оборудования, требующего и не требующего монтажа, инструмента, инвентаря и другие расходы в соответствии с утвержденной сметой на строительство. Заказчик-застройщик отражает соответствующие расходы по дебету счета 08, субсчет 3 «Строительство объектов основных средств» в корреспонденции со счетом 60 «Поставщики и подрядчики».

Бухгалтерский учет операций по капитальному строительству ведется в порядке, установленном ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство» и Положением по бухгалтерскому учету долгосрочных инвестиций.

В бухгалтерском учете затраты по строительству группируются по технологической структуре расходов, определяемых сметной документацией. Учет рекомендуется вести по следующей структуре расходов:

• работы по монтажу оборудования;

• приобретение оборудования, сданного в монтаж;

• приобретение оборудования, не требующего монтажа; инструмента и инвентаря;

• приобретение оборудования, требующего монтажа, но предназначенного для постоянного запаса;

• прочие капитальные затраты; затраты, не увеличивающие стоимости основных средств.

Строительно-монтажные работы могут выполняться силами специализированных организаций (подрядный способ) или собственными силами организации-застройщика (хозяйственный способ). Юридической основой при первой форме взаимоотношений является заключаемый сторонами в соответствии с действующими правилами и положениями договор подряда на капитальное строительство.

При подрядном способе производства выполненные и оформленные в установленном порядке строительные работы и работы по монтажу оборудования отражаются у застройщика на счете 08 по договорной стоимости согласно оплаченным или принятым к оплате счетам подрядных организаций. Расчеты между заказчиком и подрядчиком в процессе строительства могут осуществляться:

• в форме промежуточных платежей за выполненные подрядчиком работы по этапам (конструктивным элементам) на основании акта о приемке в эксплуатацию очереди, пускового комплекса и т. п., составленного приемочной комиссией;

• после завершения всех работ на объекте строительства на основании утвержденного государственной приемочной комиссией акта о приемке в эксплуатацию законченного строительства.

При выявлении завышения стоимости строительных и монтажных работ по оплаченным и принятым к оплате счетам подрядных организаций заказчик уменьшает на сумму завышения принятые от них затраты с соответствующим возмещением за счет полученных подрядчиками сумм, использованных источников финансирования или уменьшения задолженности по принятому к оплате счету от подрядной организации за выполненные работы.

При хозяйственном способе производства строительно-монтажных работ в рамках субсчета 08-3 «Строительство объектов основных средств» по каждому строящемуся или реконструируемому объекту открывается отдельный аналитический счет.

На данных аналитических счетах организация учитывает фактически производимые затраты по следующим статьям:

• «Основная оплата труда с отчислениями на социальные нужды»;

• «Затраты на эксплуатацию строительных машин и механизмов»;

По статье «Материалы» отражается стоимость фактически израсходованных в процессе проведения строительных и монтажных работ материалов. Вторая статья затрат включает оплату труда и другие выплаты работникам, занятым в строительстве. Статья «Затраты на эксплуатацию строительных машин и механизмов» состоит из затрат на оплату труда работников, обслуживающих машины и механизмы, потребляемую ими электроэнергию и горюче-смазочные материалы (ГСМ), на амортизацию, аренду и т. д. Накладные расходы представляют собой общие затраты на строительство, распределенные на каждый объект. Все остальные затраты включают в статью «Прочие затраты».

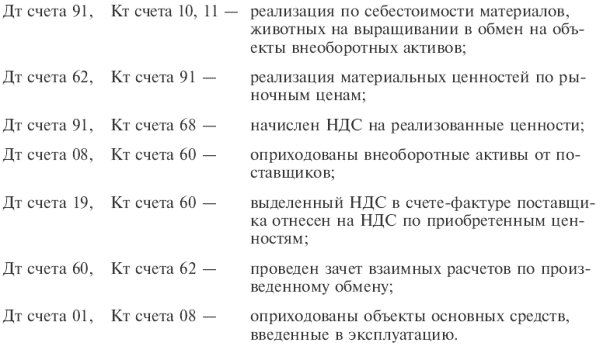

3.4. Учет затрат на приобретение внеоборотных активов

Приобретение объектов внеоборотных активов осуществляется:

• за плату на основании договоров купли-продажи в отношении основных средств (на основании договора уступки-приобретения в отношении нематериальных активов);

• в качестве внесения вклада в уставный (складочный) капитал вновь образуемой организации или в увеличение уставного (складочного) капитала уже существующей организации на основании учредительного договора;

• при обмене на другое имущество;

• при безвозмездном поступлении.

При поступлении за плату на основании договора купли-продажи первоначальная стоимость объектов внеоборотных активов формируется исходя из следующих затрат:

1. По объектам основных средств – в размере фактически произведенных затрат:

• сумм, уплачиваемых организацией в соответствии с договором поставщику (продавцу);

• сумм, уплачиваемых за информационные и консультационные услуги, связанные с приобретением основных средств;

• регистрационных сборов, государственных пошлин и других аналогичных платежей, произведенных в связи с приобретением (получением) прав на объект основных средств;

• таможенных пошлин и невозмещаемых налогов, уплачиваемых в связи с приобретением объекта основных средств;

• вознаграждений, уплачиваемых посреднической организации, через которую приобретен объект основных средств;

• иных затрат, непосредственно связанных с приобретением, сооружением и изготовлением объекта основных средств.

2. По объектам приобретенных нематериальных активов – в размере следующих фактически произведенных затрат:

• сумм, уплачиваемых в соответствии с договором уступки (приобретения) прав правообладателю (продавцу);

• сумм, уплачиваемых за информационные и консультационные услуги, связанные с приобретением нематериальных активов;

• регистрационных сборов, таможенных пошлин, патентных пошлин и других аналогичных платежей, произведенных в связи с уступкой (приобретением) исключительных прав правообладателя;

• невозмещаемых налогов, уплачиваемых в связи с приобретением объекта нематериальных активов;

• вознаграждений, уплачиваемых посреднической организации, через которую приобретен объект нематериальных активов;

• иных расходов, непосредственно связанных с приобретением нематериальных активов.

Приобретение оборудования, машин, инструмента, инвентаря и других объектов основных средств на основании договоров купли-продажи отражается по субсчету 08-4 «Приобретение объектов основных средств»; затраты по приобретению нематериальных активов показываются на дебете субсчета 08-5 «Приобретение нематериальных активов».

Денежная оценка основных средств, вносимых участниками общества с ограниченной ответственностью и принимаемых в общество третьими лицами в уставный капитал общества, утверждается решением общего собрания участников общества, принимаемым всеми участниками общества единогласно.

Денежная оценка основных средств, вносимых в оплату акций при учреждении акционерного общества, производится по соглашению между учредителями. При этом оценка не может быть выше оценки рыночной стоимости имущества, выполненной независимым оценщиком. Согласно ст. 34 Федерального закона «Об акционерных обществах» привлечение независимого оценщика для оценки рыночной стоимости является обязательным.

В бухгалтерском учете в соответствии с Планом счетов поступление объектов основных фондов в качестве вклада в уставный (складочный) капитал отражается записями: по дебету счета 08 и кредиту счета 75-1 «Расчеты по вкладам в уставный (складочный) капитал». При вводе объектов в эксплуатацию делаются записи:

Дт счета 01 «Основные средства», 04 «Нематериальные активы»

Кт счета 08 «Вложения во внеоборотные активы».

Первоначальной стоимостью объектов внеоборотных активов, приобретаемых в обмен на другое имущество, отличное от денежных средств, является стоимость ценностей, переданных или подлежащих передаче организацией. Стоимость данных ценностей устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей.

При этом в бухгалтерском учете делаются следующие записи.

Первоначальная стоимость объектов внеоборотных активов, полученных по договору дарения (безвозмездно), формируется по дебету счета 08 «Вложения во внеоборотные активы» и складывается из их текущей рыночной стоимости на дату принятия к учету, расходов на доставку, если они оплачиваются принимающей стороной, и других расходов, связанных с подготовкой объекта к эксплуатации. Это отражается в учете записями:

– на текущую рыночную стоимость поступившего основного средства – в корреспонденции со счетом 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления»;

– на расходы по доставке, транспортировке и приведению объекта в состояние, пригодное к использованию, – в корреспонденции со счетами расчетов, денежных средств и др.

В последующем после ввода основного средства в эксплуатацию часть доходов будущих периодов (в сумме начисленной амортизации за отчетный период) признается доходами отчетного периода и записывается по дебету счета 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления», и кредиту счета 91 «Прочие доходы и расходы».

3.5. Учет затрат на приобретение оборудования, сданного в монтаж

При поступлении в организацию оборудования, требующего монтажа, его приходуют по фактической себестоимости приобретения по дебету счета 07 «Оборудование к установке» с кредита счета 60 «Расчеты с поставщиками и подрядчиками» и других счетов.

Счет 07 «Оборудование к установке» предназначен для обобщения информации о наличии и движении технологического, энергетического и производственного оборудования, требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах. Если монтаж приобретаемому оборудованию не требуется, то стоимость такого оборудования фиксируется сразу по дебету счета 08 «Вложения во внеоборотные активы».

К оборудованию, требующему монтажа, также относится оборудование, вводимое в действие только после сборки его частей и прикрепления к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, а также комплекты запасных частей такого оборудования. В состав этого оборудования включаются контрольно-измерительная аппаратура или другие приборы, предназначенные для монтажа в составе устанавливаемого оборудования.

Счет 07 материальный (инвентарный) и калькуляционный. К нему могут быть открыты субсчета:

07-1 «Оборудование к установке отечественное»;

07-2 «Оборудование к установке импортное».

Расходы по приобретению оборудования складываются из его стоимости по счетам поставщиков, транспортных расходов по доставке оборудования и заготовительно-складских расходов (включая наценки, комиссионные вознаграждения, уплаченные снабженческим организациям, стоимость услуг посреднических организаций и др.).

Сумму НДС по поступившему оборудованию отражают по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» с кредита счета 60 и других счетов.

Поступление оборудования к установке может быть отражено с использованием счета 15 «Заготовление и приобретение материальных ценностей» или без его использования в порядке, аналогичном порядку учета соответствующих операций с материалами. При использовании счета 15 учет отклонений в расходах по приобретению ведут по номенклатуре статей, утвержденной заказчиком. Ежемесячно расходы, учтенные на счете 15, списывают с кредита этого счета в дебет счета 07 и включают в состав отклонений фактической стоимости приобретения от их стоимости по счетам поставщиков (табл. 3.2).

Отдельно учитывается оборудование при строительстве подрядным способом, переданное заказчиком подрядчику для монтажа. При этом оборудование продолжает учитываться у заказчика на счете 07 «Оборудование к установке», а у строительной организации оно принимается на забалансовый счет 005 «Оборудование, принятое для монтажа».

Таблица 3.2Типовая корреспонденция счетов по учету оборудования требующего монтажа

Аналитический учет по счету 07 ведется по местам хранения оборудования и отдельным его наименованиям (видам, маркам и т. д.).

3.6. Учет затрат по формированию основного стада

Основное стадо продуктивного и рабочего скота формируется за счет перевода молодняка в основное стадо, приобретения взрослых животных и безвозмездного их получения. В бухгалтерском учете выделяют следующие расходы:

1) по выращиванию организацией собственного молодняка продуктивных и рабочих животных в целях последующего перевода в основное стадо;

2) по приобретению организацией взрослых животных у сторонних организаций и физических лиц в целях увеличения поголовья основного стада.

Для отражения операций по принятию на учет собственного молодняка, выращенного в организации, предназначен субсчет 08-6 «Перевод молодняка животных в основное стадо». По дебету данного субсчета записывается сумма балансовой стоимости молодняка, переводимого в основное стадо, в корреспонденции с кредитом счета 11 «Животные на выращивании и откорме». Переведенный молодняк одновременно списывается в дебет счета 01 «Основные средства» с кредита субсчета 08-6.

Аналитический учет по данному субсчету строится таким образом, чтобы была возможность обособления информации о затратах по отдельным видам животных (крупный рогатый скот, лошади, свиньи и т. п.).

Стоимость молодняка, переводимого в основное стадо, складывается из стоимости молодняка на начало года и затрат на выращивание в текущем году.

Затраты на выращивание молодняка животных в текущем году определяются исходя из полученного привеса живой массы с начала года до даты перевода в плановой оценке одного килограмма (центнера) привеса или прироста (в отношении молодняка животных, по которому не производится определение привеса живой массы, например молодняка лошадей). Прирост лошадей определяется исходя из плановой себестоимости одного кормо-дня их содержания и количества дней с начала года до даты перевода.

После того, как в конце года рассчитывается фактическая себестоимость затрат на выращивание молодняка животных, переведенных в течение года в основное стадо, на величину выявленной на счете 11 «Животные на выращивании и откорме» разницы делается дополнительная либо сторнировочная запись в дебет субсчета 08-6 «Перевод молодняка животных в основное стадо». Одновременно корректируется стоимость оприходованных животных, отраженная на счете 01-4 «Скот рабочий и продуктивный».

Для отражения операций по приобретению взрослых животных у племзаводов и других организаций в целях увеличения основного стада предназначен субсчет 08-7 «Приобретение взрослых животных». По дебету данного счета отражаются все затраты, осуществляемые организацией в связи с приобретением животных, в корреспонденции с соответствующими счетами учета затрат:

Дт счета 08-7 «Приобретение взрослых животных», Кт счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.

Дт счета 19 «Налог на добавленную стоимость по приобретенным ценностям», Кт счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Дт счета 08-7 «Приобретение взрослых животных», Кт счетов 23 «Вспомогательные производства», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению», 10 «Материалы», 76 «Расчеты с разными дебиторами и кредиторами».

Дт счета 01-4 «Скот рабочий и продуктивный», Кт счета 08-7 «Приобретение взрослых животных».

Взрослые животные, полученные безвозмездно, принимаются к бухгалтерскому учету по рыночной стоимости, к которой прибавляются фактические расходы по доставке животных в организацию. Рыночная стоимость животных, полученных безвозмездно, записывается в дебет счета 08 с кредита счета 98 «Доходы будущих периодов».

Затраты по завершенным операциям формирования основного стада списывают с кредита счета 08 «Вложения во внеоборотные активы» в дебет счета 01 «Основные средства».

3.7. Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы

Отражение в бухгалтерском учете операций, связанных с проведением научно-исследовательских, опытно-конструкторских и технологических работ (НИОКР), следует осуществлять в соответствии с требованиями ПБУ 17/02.

Настоящее Положение применяется в отношении научно-исследовательских, опытно-конструкторских и технологических работ:

• по которым получены результаты, подлежащие правовой охране, но не оформленные в установленном законодательством порядке;

• по которым получены результаты, не подлежащие правовой охране в соответствии с нормами действующего законодательства.

Если, например, по результатам НИОКР будет получен патент на изобретение или другой подобный документ, то организация должна принять созданные объекты в качестве нематериальных активов.

ПБУ 17/02 не распространяется на расходы:

• по освоению природных ресурсов;

• на подготовку и освоение производства;

связанные с совершенствованием технологии и организации производства, улучшением качества продукции, ее дизайна и других эксплуатационных свойств.

Расходы на НИОКР признаются в бухгалтерском учете при наличии следующих условий:

• сумма расхода может быть определена и подтверждена;

• имеется документальное подтверждение выполнения работ (акт приемки выполненных работ и др.);

• использование результатов работ для производственных и управленческих нужд приведет к получению будущих экономических выгод;

• использование результатов НИОКР может быть продемонстрировано.

В случае невыполнения хотя бы одного из вышеперечисленных условий расходы организации, связанные с выполнением НИОКР, признаются прочими расходами отчетного периода.

Расходы на НИОКР должны учитываться в качестве вложений во внеоборотные активы на счете 08, субсчет 8 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ».

Аналитический учет расходов по НИОКР ведется обособленно по видам работ, договорам (заказам). Единицей бухгалтерского учета расходов является инвентарный объект – совокупность расходов по выполненной работе, результаты которой самостоятельно используются в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации.

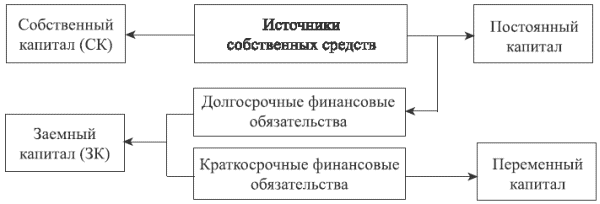

3.8. Учет финансирования долгосрочных инвестиций

Финансирование долгосрочных инвестиций сводится к двум вариантам:

за счет собственного капитала;

смешанное финансирование за счет собственного капитала и заемного капитала.

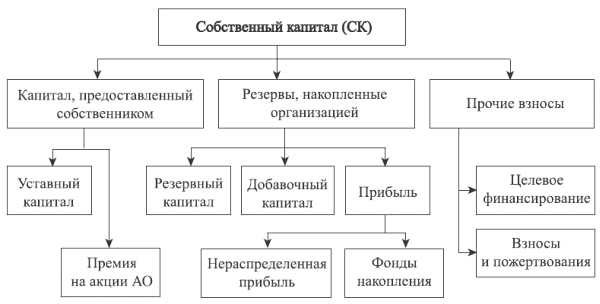

В целом структуру источников можно представить на рис. 3.1.

Выбор варианта зависит от следующих факторов:

• достаточности собственных финансовых ресурсов;

• стоимости долгосрочного финансового кредита в сравнении с уровнем прибыли и его доступности;

• достигнутого соотношения использования собственного капитала и заемного капитала.

Рис. 3.1. Структура источников финансирования долгосрочных инвестиций

Основным источником, конечно же, является собственный капитал, который имеет следующую структуру (рис. 3.2):

Рис. 3.2. Структура собственного капитала

К собственным средствам также относят амортизационные отчисления по основным средствам и нематериальным активам, которые в силу требований бухгалтерского законодательства являются регулятивами к балансу и потому в составе собственного капитала не отражаются.

В соответствии с требованиями бухгалтерского и налогового учета организации могут применять различные методы начисления амортизации (так называемые налоговые льготы) с целью формирования налогообложения прибыли и финансирования капитальных вложений.

С целью осуществления контроля за состоянием и использованием средств на финансирование долгосрочных инвестиций организации могут образовывать фонды накопления.

Поступление заемных средств, в частности кредитов банка, для финансирования долгосрочных инвестиций учитывают по кредиту счета 67 «Расчеты по долгосрочным кредитам и займам» и дебету счетов 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 60 «Расчеты с поставщиками и подрядчиками» и др. На суммы погашенных кредитов дебетуют счет 67 в корреспонденции со счетами учета денежных средств. Порядок кредитования, условия выдачи кредитов и их погашения регулируются банковским законодательством и кредитными договорами.

Расходы организации по уплате процентов за пользование кредитными ресурсами банков на осуществление долгосрочных инвестиций относятся в дебет счета 08 «Вложения во внеоборотные активы». Проценты, уплаченные после ввода в эксплуатацию объектов внеоборотных активов, и просроченные проценты относятся в дебет счета 91 «Прочие доходы и расходы».

Вопросы и задания

1. Что относят к долгосрочным инвестициям?

2. На каком счете ведется учет долгосрочных инвестиций?

3. Назовите субсчета счета вложений во внеоборотные активы.

4. Включаются ли расходы по монтажу оборудования в первоначальную стоимость объектов основных средств?

5. На каком счете учитывается оборудование, требующее монтажа?

6. В чем отличие учета операций по строительству, осуществляемому подрядным способом, от операций по строительству хозяйственным способом?

7. Начисляется ли амортизация по земельным участкам?

8. Как осуществляется учет земель в организациях?

9. Каким документом регулируется учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы?

10. Какие существуют источники финансирования долгосрочных инвестиций?

Тесты

1. Нормативным документом, регулирующим отражение в бухгалтерском учете операций по учету долгосрочных инвестиций, выступает:

2. По каким объектам долгосрочных вложений в основные средства амортизация не начисляется:

a) продуктивному скоту;

c) оборудованию к установке?

3. Поступление объектов основных средств в счет целевого финансирования отражается в бухгалтерском учете записью:

a) Дт счета 01, Кт счета 60;

b) Дт счета 08, Кт счета 01;

c) Дт счета 08. Кт счета 86.

4. Первоначальная стоимость объектов внеоборотных активов, полученных безвозмездно, формируется исходя из их:

a) текущей рыночной стоимости на дату принятия к учету;

b) восстановительной стоимости по балансу инвестора;

c) согласованной сторонами стоимости.

5. Отражение в бухгалтерском учете операций, связанных с проведением научно-исследовательских, опытно-конструкторских и технологических работ (НИОКР), следует осуществлять в соответствии с требованиями Положения по бухгалтерскому учету:

6. К затратам по формированию основного стада относятся затраты:

a) по выращиванию молодняка животных;

b) по выращиванию кормовых культур, идущих на корм основному стаду;

c) по приобретению племенных животных у сторонних организаций.

7. Расходы на НИОКР признаются в бухгалтерском учете при наличии одного из условий:

a) сумма расхода превышает 20 000 руб.;

b) использование результатов работ для производственных и управленческих нужд, возможно, приведет к получению будущих экономических выгод;

c) использование результатов НИОКР может быть продемонстрировано.

8. Сальдо по счету 08 «Вложения во внеоборотные активы» рассчитывается как:

a) сумма сальдо на начало периода и на конец периода, деленная на два;

b) сумма сальдо на начало периода плюс дебетовый оборот за период минус кредитовый оборот за период;

c) сумма сальдо на начало периода плюс кредитовый оборот за период минус дебетовый оборот за период.

9. Внесение объектов вложений во внеоборотные активы в качестве взноса в уставный капитал отражается:

a) по кредиту счета 75;

b) по дебету счета 75;

c) по кредиту счета 08.

10. Одним из основных источников финансирования новых долгосрочных инвестиций служат:

a) амортизационные отчисления;

b) кредиторская задолженность поставщикам;

c) долгосрочные кредиты банка.

11. После оприходования вложения во внеоборотные активы, полученного безвозмездно, и ввода основного средства в эксплуатацию часть доходов будущих периодов признается доходами отчетного периода:

a) в сумме, пропорциональной стоимости основного средства;

b) в сумме, равной 100 % стоимости данных вложений;

c) в сумме, начисленной амортизации по основному средству за отчетный период.

12. При хозяйственном способе строительства затраты группируются на отдельном аналитическом счете, при этом выделяют одну из статей:

b) накладные расходы;

c) проценты за кредит.

13. При приобретении земельных долей у физического лица в учете возникла задолженность данному лицу, которую следует отразить проводкой:

Источник: www.nnre.ru

Капитальные затраты – что это такое понятным языком, чем они отличаются от операционных затрат и как отражаются в финансовой отчетности компании

Капитальные затраты (англ. CAPEX – Capital Expenditure) – это расходы, направленные на приобретение, обновление и поддержание в работоспособном состоянии основных фондов предприятия. Капитальные затраты представляют собой инвестиции, используемые для увеличения стоимости основных активов компании.

Соотношение между размером активов и обязательств имеет значение для определения финансовой устойчивости предприятия, зависимости от заемных средств. Из этой статьи вы узнаете, как рассчитать капитальные расходы и какие существуют виды затрат на основные фонды. Также расскажем о значении анализа CAPEX для инвестирования.

Что такое капитальные затраты (CAPEX)

Капитальные расходы – это средства, которые предприятие использует для приобретения, модификации или модернизации основных фондов. К основным фондам относятся здания и оборудование, используемое в производственном процессе. Также к капитальным расходам можно отнести затраты на приобретение нематериальных активов (лицензий, патентов), проектные и изыскательские работы.

Капитальные затраты направлены на увеличение финансового результата и обычно носят разовый характер. В частности, такие расходы могут возникнуть при расширении производства, создании нового проекта и т.д.

Например, промышленное предприятие в целях расширения производства приобретает новое здание для размещения производственного цеха. Или магазин, торгующий какими-либо товарами, приобретает новое оборудование для хранения. Капитальные расходы могут производиться как из собственных средств компании, так и с использованием кредитов.

Отдельно следует отметить, что капитальные затраты для предприятий производства и торговли существенно отличаются от аналогичных расходов кредитных организаций. В банках доля капитальных затрат составляет около 3-4 % в структуре активов. Это связано с тем, что банки для увеличения активов ограничиваются приобретением и модернизацией оборудования для обслуживания клиентов, а также покупкой нематериальных активов. К нематериальным активам банков могут быть отнесены различные программные комплексы и автоматизированные системы расчетов.

CAPEX и OPEX: что это и в чем разница

CAPEX предполагает нерегулярные, иногда лишь разовые затраты. При этом сама графа капитальных расходов у крупных предприятий отображается в балансе из года в год, поскольку большая фирма имеет множество направлений для разовых трат. Обновления обычно работают длительный срок — та же замена кресел самолетов не предполагает делать это каждый год. Для накопления суммы на плановую, но не частую замену, обычно применяются амортизационные платежи.

OPEX или operating expenditure — это операционные издержки или текущие затраты компании. Они регулярны: это в первую очередь зарплаты, затраты на аренду помещения или оборудования, затраты на рекламу и коммунальные услуги, приобретение расходных материалов. Причем предприятию часто приходится делать выбор: ведь здание, к примеру, можно арендовать или купить (вносить ежемесячные арендные платежи или понести капитальную затрату). В случае оборудования также есть вариант между прямой покупкой и аутсорсингом, т.е. использованием ресурсов других компаний.

Такое разделение делает бизнес более понятным и для инвесторов, изучающих отчетность, и для новых сотрудников, которые знакомятся с деятельностью предприятия. Менее очевидна для незнакомых с бухгалтерией налоговая составляющая – текущие затраты OPEX уменьшают чистую (операционную) прибыль и следовательно, снижают издержки от налогообложения. А вот капитальные затраты подлежат обложению налогами в полном объеме. С другой стороны, OPEX предполагает ежемесячные траты, что больше подходит молодому предприятию с ростом доходов.

Свежий практический пример: корпорация Chevron Corporation (NYSE: CVX), одна из крупнейших энергетических компаний США и в мире, заявила, что в 2021 году потратит 20 млрд. долл. на разработку и добычу, а также на другие капитальные инвестиции. Американские производители стали анонсировали в 2 раза меньшие объемы вложений.

Виды капитальных затрат (Капекс)

Итак, что относится к капитальным затратам? Сюда можно отнести:

- Расходы на приобретение основных фондов.

- Расходы на модернизацию.

Важно понимать, что модернизация отличается от текущего ремонта. Иными словами, капитальные затраты всегда увеличивают стоимость актива, в отличие от затрат операционных. Например, замена окон и дверей в производственном здании – это капитальные расходы, а текущий ремонт (побелка потолков, покраска стен и т.п.) – это текущие или операционные расходы.

Под модернизацией оборудования подразумевается его улучшение, усовершенствование, замена деталей на более современные. Ремонт – это починка существующих или плановая замена отслуживших свой срок деталей на новые, равноценные.

С точки зрения бухгалтерского и налогового учета, операционные (текущие) расходы являются более выгодными, т.к. их можно списать на затраты единовременно, уменьшив налогооблагаемую базу по налогу на прибыль. Что касается модернизации, то ее стоимость увеличивает стоимость оборудования и списывается на протяжении срока полезного использования посредством начисления ежемесячной амортизации.

Очень часто возникают споры по вопросу отнесения тех или иных расходов к капитальному или текущему ремонту основных фондов. Одни и те же работы можно классифицировать и как ремонт, и как модернизацию. В чем основное различие? Модернизация – это улучшение основных фондов, а ремонтные работы направлены лишь на поддержание работоспособности имущества.

К примеру, покупка нового, более современного программного обеспечения для производственных систем может быть отнесена к модернизации, а обновление старого ПО до новой версии – к текущим расходам.

Поскольку капитальные расходы связаны с увеличением стоимости активов, такие затраты направлены на получение прибыли в долгосрочной перспективе.

Что такое CAPEX простыми словами

CAPEX

(от англ. “Capital Expenditures” или “Capital expense” — капитальные затраты) — это единоразовые денежные траты на развитие

. На русском говорят “капекс”.

Капитальные расходы (CAPEX) в отчётности проходят по статье “Инвестиции в собственность, в оборудование и его обновление”.

Главная идея CAPEX — это улучшать эффективность компании за счёт разовых инвестиций. Примерами можно назвать следующие затраты:

- Покупка оборудования, мебели, зданий, серверов, патентов;

- Модернизация существующих активов;

- Обновление вычислительной и производственной техники;

- Ремонт оборудования и помещений;

- Строительство новых складов, цехов, заводов;

- Проектно-изыскательные работы;

- Обучение персонала;

Поскольку многие такие расходы могут быть большие, то они могут разбиваться по месяцам на периоды. Считается, что в среднем компании тратят порядка 15% своих доходов на расходы “капекс”.

Выдача кредитов, займов, эмиссия ценных бумаг (облигаций, акций) можно отнести к CAPEX, поскольку компания получит с этого прибыль, которую потом можно будет инвестировать.

Какие показатели определяют размер капитальных затрат

Для расчета CAPEX предусмотрена часть финансового плана, где выделяется необходимая сумма из собственного капитала предприятия или планируется привлечение заемных средств. Из чего складывается эта сумма?

- Первоначальная стоимость основных фондов, находящихся на балансе.

- Суммы амортизационных отчислений, запланированные на период полезного использования.

- Суммы неиспользованной амортизации за прошедшие периоды. Что это такое? Иногда основные средства не участвуют в производственном процессе. Возможно, эти активы приобретены для того, чтобы использовать их в будущем, а пока они простаивают и не эксплуатируются. Это называется консервацией объекта, о чем составляется соответствующий акт. Возможны также случаи, когда объект основных средств находится на восстановлении (реконструкции или модернизации). Эти периоды являются частью производственного цикла, и амортизация в течение сроков консервации или восстановления не начисляется на законных основаниях. Но бывает и такое, что бухгалтер просто забыл начислить амортизацию за какой-то период. Суммы таких амортизационных отчислений также учитываются при планировании капитальных затрат.

- Стоимость объектов основных средств, которые планируется приобрести.

- Планируемая сумма амортизации по новым объектам.

- Остаточная стоимость основных средств на последнюю отчетную дату.

- Суммы накопленной амортизации на последнюю отчетную дату.

Какие стандарты МСФО используются для этого?

В МСФО (IAS) 16 говорится, что мы можем капитализировать любые издержки, непосредственно связанные с доставкой объекта основных средств на место его использования, а также издержки, необходимые для того, чтобы этот актив мог функционировать в соответствии с целями руководства (МСФО (IAS) 16.16 (b)).

В пункте 17 МСФО (IAS) 16 приведены примеры того, какие расходы считаются прямыми (‘directly attributable costs’) и, следовательно, могут быть капитализированы (или включены в стоимость актива):

- Затраты на выплату вознаграждений работникам (МСФО (IAS) 19 «Вознаграждения работникам»), возникающие непосредственно в процессе строительства или приобретения объекта ОС,

- Затраты на подготовку территории (места использования),

- Первоначальные затраты на доставку к месту использования,

- Стоимость установки и монтажа,

- Затраты на проверку того, функционирует ли актив надлежащим образом (за вычетом из них чистой выручки от продажи каких-либо продуктов, произведенных в процессе проверки, например, тестовые образцы), и

- Расходы на дополнительные услуги, связанные с запуском актива в эксплуатацию.

В пункте 19 МСФО (IAS) 16 также приводятся примеры расходов, которые не являются прямыми затратами, связанными с активом и, следовательно, не могут быть капитализированы. Например, затраты на запуск нового продукта или услуги.

Кроме того, МСФО (IAS) 16 разъясняет в пункте 20, что затраты на эксплуатацию ниже полной нагрузки, первоначальные операционные убытки, а также перемещение компании или реорганизация ее деятельности, — не подлежат капитализации.

Выглядит все достаточно ясно.

Однако на практике есть множество вопросов, требующих тщательного анализа, когда нет уверенности, нужно ли включать затраты в стоимость актива или нет. Особенно такие сомнения возникают, если ваша компания строит большой актив, такой как завод или шахта.

Что относится к капитальным расходам

Мы уже знаем, что такое капитальные затраты предприятия. Теперь поговорим о том, что представляют собой сферы капитальных затрат, и рассмотрим особенности таких расходов для бюджета.

Расходы на расширение производства и прирост стоимости имущества финансируются из следующих источников:

- собственный капитал;

- инвестиции;

- заемные средства.

Итак, CAPEX в финансах включает такие статьи:

- инвестиции в новые или действующие предприятия, направленные на покупку новых или улучшение состояния существующих основных фондов;

- расходы на обслуживание кредитов на эти цели (включая начисленные проценты и комиссии);

- расходы на капитальный ремонт основных фондов.

Что относится к капитальным расходам бюджета? Такие же расходы, только в рамках бюджетного финансирования. Имущество в данном случае является государственной собственностью, а кредиты выделяются из федерального или регионального бюджета.

Бюджетные инвестиции в форме капитальных вложений в объекты государственной или муниципальной собственности осуществляются в рамках предусмотренных бюджетных ассигнований.

Особо следует отметить, что кредиты, выдаваемые коммерческими банками на покупку или модернизацию основных фондов, являются целевыми. Использование овердрафта или кредитной линии с назначением «пополнение оборотных средств» для таких целей не предусмотрено.

Что такое Opex

Термин Opex обозначает операционные расходы. Под ним понимают те платежи, без которых бизнес мгновенно остановится:

- стоимость электричества и прочих коммунальных услуг в офисах;

- зарплата сотрудников;

- приобретение расходных материалов;

- аренда помещения;

- проведение рекламных акций.

Пример 3. Маркетолог рекламного агентства «Сэйл-ап» Евгений Крайнов с одобрения руководства запустил промо-акцию для продвижения услуг компании. В работе по раздаче листовок приняли участие 5 промоутеров. Им заплатили в совокупности 10 тыс. руб. Эти затраты попадут в показатель Opex.

При покупке материального актива нужно решить, куда отнести затраты: к графе Capex или Opex. При выборе учитывается то, как долго объект будет использоваться. Если менее года, то это операционные расходы.

Отличие Opex от Capex

Opex – это всегда затраты, снижающие доходность компании. Их минимизация – задача менеджмента в любой момент времени. Capex, напротив, чаще воспринимают как позитивный фактор. Подобные вложения – гарантия конкурентоспособности и роста капитализации.

Однако в моменте такие расходы уменьшают долю чистой прибыли, распределяемую между акционерами. Чем больше средств тратится на поддержание и развитие, тем меньше остается на дивиденды. Руководству компании, требующей существенных капитальных затрат, нужно соблюдать баланс между инвестициями в производство и выплатами акционерам.

К слову. Доход, направленный на капитальные вложения, облагается налогом в полном объеме. Расходы категории Opex уменьшают чистую прибыль компании, а значит, снижают размер платежа в бюджет.

Кроме того, Capex – всегда нерегулярные платежи. Например, к этой категории затрат относится покупка станка. После того как компания приобретет его, новый ей не понадобится ни в следующем квартале, ни в следующем году. В другом отчетном периоде в эту статью будут включены иные компоненты, например, ремонт помещения. Opex – это преимущественно постоянные ежемесячные траты.

Последнее различие заключается в том, что деньги на операционные расходы компания зарабатывает фактически в тот момент, когда она их тратит. Например, зарплата менеджера по продажам выплачивается из выручки за месяц. Капитальные вложения подразумевают создание актива, который принесет финансовый поток в будущем.

Пример 4. Перед системным администратором колл- Андреем Васильевым стоит выбор: купить собственный сервер для хранения записей звонков или арендовать. В первом случае расходы будут зачислены в Capex, поскольку корпоративная машина прослужит как минимум 5 лет. Второй вариант предполагает ежемесячные платежи за аренду, значит, это Opex.

Как посчитать капитальные затраты

Капитальные затраты определяются по формуле:

( TНИОКР ) – затраты на ( НИОКР );

( Ц ) – стоимость объекта;

( Tлог. ) – затраты на логистику (доставка, хранение и др.);

( PS ) – стоимость производственной площади;

( Tпроч. ) – прочие сопутствующие расходы (монтаж, наладка и др.);

( TНА ) – сумма неиспользованной амортизации.

Капитальные затраты по займам рассчитываются следующим образом:

( К_з=К_* %ср., где. ) ( % ср. ) – средневзвешенная ставка процента.

( S%общ. ) – общая сумма начисленных процентов;

( S%цз. ) – сумма начисленных процентов по целевым займам;

( Sзобщ. ) – общая сумма полученных займов;

( Sцз. ) – сумма полученных целевых займов.

Баланс OPEX и CAPEX

Что такое CAPEX и OPEX простыми словами? Это две группы расходов, соотношение между которыми регулируется в зависимости от вида деятельности и сроков проекта. В капиталоемких отраслях (нефтегазовая, металлургическая, энергетическая промышленность) и долгосрочных проектах CAPEX присутствуют всегда. Детальному анализу CAPEX и OPEX должно уделяться большое внимание. Что касается малого бизнеса и краткосрочных проектов, здесь предпочтительнее делать упор на OPEX.

Рассмотрим, как следует регулировать структуру затрат в различных сферах экономики.

На предприятии

Например, речь идет о выборе между покупкой или арендой производственного помещения. Понятно, что приобрести здание в собственность без привлечения заемных средств может себе позволить далеко не каждая компания. Как будет происходить возврат займа и отдача от вложенного капитала – зависит от работы предприятия. При небольших объемах предпочтительнее будет арендовать помещение. Если же предприятие является крупным, заинтересовано в привлечении инвесторов, и годовой оборот способен покрыть стоимость объекта – возможно, имеет смысл приобрести помещение в собственность.

Таким образом, у вновь созданной компании или предприятия с небольшими оборотами будут преобладать OPEX. По мере увеличения объемов производства или оборотов бизнеса следует увеличивать CAPEX, т.е. постепенно отказываться от аренды помещений и оборудования, приобретая активы в собственность. Помимо сокращения регулярных издержек, это сделает компанию более независимой от сторонних лиц. Как известно, арендная плата повышается регулярно, затраты на обслуживание оборудования также со временем не будут уменьшаться. Кроме того, собственность всегда можно продать по рыночной цене.

В IT-сфере

В сфере информационных технологий CAPEX – это приобретение современного оборудования. Помимо этого, техника нуждается в обслуживании и периодической модернизации, что увеличивает ее стоимость.

Но IT-сфера имеет свою специфику: не все компании, специализирующиеся на хранении, обработке и передаче информации, должны иметь помещение и штат сотрудников, которые находятся в определенном месте. Развитие облачных технологий позволяет работать из любой точки мира, используя виртуальные серверы. Разумеется, для некоторых задач требуются мощные компьютеры или ноутбуки, но затраты на их приобретение едва ли можно отнести к капитальным.

В информационных технологиях структура затрат зависит от направления деятельности. Например, компания, являющаяся интернет-провайдером, скорее всего, должна иметь на балансе оборудование, которое обеспечивает пользователям доступ в интернет. Следовательно, здесь не обойтись без CAPEX. А если рассматривать компанию, которая разрабатывает программное обеспечение для банковских услуг, то здесь можно использовать виртуальные серверы. Многие банки работают онлайн и не имеют офисов, что не сказывается на качестве предоставляемых услуг.

Таким образом, некоторые направления IT-сферы могут обойтись без CAPEX или сократить их до минимума, что позволит сэкономить финансы и трудозатраты. При инвестировании в данную отрасль, которая не относится к капиталоемким, следует обращать внимание на другие параметры: охват клиентов, финансовый результат и стоимость акций.

Расчет эффективности капитальных вложений

Эффективность капиталовложений определяется с помощью коэффициента экономической эффективности:

( П ) – прибыль за год.

Для производственной сферы этот показатель рассчитывается следующим образом:

( P ) – рыночная стоимость производимой продукции;

Для торговли коэффициент экономической эффективности рассчитывается так:

Чем капитальные затраты отличаются от операционных

Расходы предприятия делятся на 2 типа:

Главное отличие в том, что первые будут приносить выгоды больше 12 месяцев (в основные средства и внеоборотные фонды). Вторые – это текущие издержки компании (покупка сырья, материалов, заработная плата и т.п.)

Капитализация активов благотворно влияет на результат деятельности компании, так как будет включаться в актив баланса.

Расходы на материальные активы:

- основные фонды (ОС);

- долгосрочные финансовые вложения (инвестиции);

- незавершенное строительство (возведение построек, установка нового оборудования).

Расходы на нематериальные активы (приобретение патентов, товарных знаков, ноу-хау)

Анализ Капекс для инвестора

При инвестировании в капиталоемкие отрасли производства CAPEX – это очень важный показатель, поскольку такие отрасли, как нефтегазовая, энергетическая, металлургическая промышленность, а также компании, предоставляющие услуги связи, нуждаются в постоянных вложениях в основные фонды. Если использовать устаревшее оборудование, рентабельность упадет, и такая компания перестанет быть привлекательной для инвестора.

Для инвестора не лишним будет знать, как рассчитать CAPEX по данным финансовой отчетности. Для этого нужно использовать «Отчет о движении денежных средств» (ОДДС), который входит в состав отчетности по Международным стандартам финансовой отчетности (МСФО). Этот отчет включает раздел «Инвестиционная деятельность». Достаточно сложить значения по строкам «Приобретения ОС» и «Приобретения НМА» за отчетный год и вычесть из полученной суммы значения за прошлый год. Это и будет примерной суммой капитальных затрат предприятия.

Иногда ОДДС содержит отдельную строчку «Капитальные затраты». Данные финансовой отчетности крупных акционерных обществ доступны для просмотра на официальных сайтах. Эта информация находится в свободном доступе.

Для инвестора, выбравшего долгосрочную стратегию, помимо капитальных затрат нужно также обращать внимание на изменение чистой прибыли и размер дивидендов. Иными словами, доходы акционеров не должны страдать от того, что эмитент вложил средства в большом объеме на приобретение новых и модернизацию существующих активов.

Также следует учитывать зависимость между суммами прироста стоимости основных средств и их износа. Если амортизация будет превышать капитальные затраты, стоимость активов будет падать, что, в свою очередь, негативно скажется на рыночной стоимости ценных бумаг, размере чистой прибыли и дивидендов.

Таким образом, частному инвестору рекомендуется:

- Провести сравнительный анализ Капекс по данным финансовой отчетности за предыдущие 2-3 года, используя данные с официального сайта эмитента.

- По данным отчетности провести сравнительный анализ изменения чистой прибыли и дивидендных выплат за последние несколько лет.

- Долгосрочному инвестору не лишним будет сравнить суммы изменения амортизации и приобретенных основных средств. Последние должны быть больше для того, чтобы обеспечивался прирост стоимости активов.

CAPEX или OPEX — какие расходы выбрать

При ведение бизнеса предпринимателю постоянно приходится выбирать лучшие варианты. Например, можно вместо аренды помещения разово потратить большую сумму на его покупку. В каждом отдельном случае оптимальное решение будет разное.

Собственно говоря, навыки предпринимателя к управлению своим бизнесом приносит или не приносит успех. Иногда нужен талант или чутье, иногда просто здравый подход.

Спорные ситуации возникают практически всегда и в нашей повседневной жизни. Например, покупка собственного авто или же езда на такси? Что выбрать? Собственное авто потребует еще и ежегодных затрат на страховку (ОСАГО), оплата транспортного налога, техническое обслуживание, бензин. При этом стоимость дешевеет с каждым годом, а эти же самые деньги могли приносить солидный доход находясь в тех же облигациях или на банковском депозите.

Но комфорт для многих стоит этих денег и поэтому они выбирают собственные машины. Хотя в Москве ситуация стала изменяться. Многие москвичи пересаживаются на общественный транспорт.

Использование CAPEX на практике

Может возникнуть вопрос: если компания не отчитывается по МСФО, как рассчитать капитальные затраты? Для этого достаточно вычислить разницу между стоимостью основных средств на конец и начало периода и прибавить сумму амортизационных отчислений за отчетный период.

Можно также определить, насколько предприятие способно увеличивать стоимость активов за счет собственных средств. Для этого нужно сумму денежного потока без привлечения кредитов разделить на сумму капитальных затрат. Если полученное значение больше 1 – это означает, что предприятие способно самостоятельно финансировать расходы капитального характера, не прибегая к кредитованию. Денежный поток – это разница между поступлениями денег и их расходом.

Приведем простой пример, используя исходные данные:

- стоимость основных средств на 01.01.2019 г. – 7 500 000 руб. (100 000 $ или 2 900 000 грн.);

- стоимость ОС на 31.12.2019 г. – 18 750 000 руб. (250 000 $ или 7 250 000 грн.);

- сумма амортизационных отчислений за 2021 год – 2 625 000 руб. (35 000 $ или 1 015 000 грн.);

- поступления денежных средств от покупателей за 2021 год – 41 250 000 руб. (550 000 $ или 15 950 000 грн.);

- расход денежных средств за 2021 год (оплата поставщикам, выплата заработной платы, расходы на услуги банков, налоги и др.) – 28 500 000 руб. (380 000 $ или 11 020 000 грн.).

( Кобщ. )=250000-100000+35000=13 875 000 руб. (185 000 $ или 5 365 000 грн.).

( ДП )=550000-380000=12 750 000 руб. (170 000 $ или 4 930 000 грн.).

Полученное нами значение чуть меньше единицы. Это означает, что компании могут потребоваться заемные средства для финансирования капитальных затрат. Однако здесь следует учитывать также нерегулярность капитальных расходов. Возможно, в данном отчетном периоде предприятие приобрело новые основные фонды на крупную сумму, а в следующем году не планирует этого делать. Капитальные затраты являются частью производственного цикла, который может быть длиннее или короче, чем анализируемый нами календарный год.

Рентабельность затрат (формула)

В общем виде рентабельность затрат – это чистая прибыль, деленная на совокупные декапитализированные расходы (т.е. ресурсы, которые уже были затрачены, вычтены из актива баланса и подсчитаны в отчете о прибылях и убытках):

Что же следует относить к декапитализированным расходам? На практике расходы – это движение денежных средств за пределы организации. Однако бухгалтерский учет не все понесенные затраты признает формирующими прибыль, поэтому то что в отчетах указано в статье «расходы» зачастую заметно отличается от реальных денежных потоков. Таким образом, при расчете коэффициента рентабельности основных затрат прибыль организации сравнивается лишь с частью расходов, которые, в соответствии с бухгалтерскими принципами, обусловили формирование прибыли.

Особенности таких подсчетов определяются принятой в организации учетной политикой, а состав декапитализированных расходов может быть различным в зависимости от того, рентабельность затрат по какому направлению необходимо вычислить. В связи с эти можно выделить три показателя, которые отражают:

- Окупаемость себестоимости произведенных товаров/услуг:

- Эффективность продаж:

- Окупаемость совокупных расходов

Нормативные значения показателя рентабельности затрат

Итак, коэффициент рентабельности не отражает окупаемость всех понесенных предприятием расходов в отчетном периоде, а демонстрирует лишь отдачу тех материальных ресурсов, которые участвовали в формировании прибыли. Предельные уровни рентабельности доминирующих в ряде отраслей предприятий определяются Постановлениями Совета Министров: для молочных и хлебобулочных производств – 15%, для производителей лекарственных средств – 25%, для предприятий легкой промышленности – 35% и т.д.

В целом высокий (для разных отраслей различный) показатель рентабельности затрат говорит об эффективном использовании ресурсов и максимальной окупаемости расходов.

Примеры

Пример 1. В отчетном году предприятие станкостроения провело расширение производства: приобретено новое оборудование и увеличена производственная площадь. Рассчитаем CAPEX и коэффициент экономической эффективности по формулам, приведенным выше, используя исходные данные:

- стоимость оборудования (Ц) – 3 750 000 руб. (50 000 $ или 1 450 000 грн.)

- стоимость площади (Ps) – 9 000 000 руб. (120 000 $ или 3 480 000 грн.);

- расходы на доставку (Tлог.) – 420 000 руб. (5 600 $ или 162 400 грн.);

- прочие расходы: монтаж и наладка (Tпроч.) – 172 500 руб. (2 300 $ или 66 700 грн.);

- рыночная стоимость произведенной продукции (Р)– 11 250 000 руб. (150 000 $ или 4 350 000 грн.);

- себестоимость (сырье, заработная плата и другие общепроизводственные и общехозяйственные расходы) (С) – 8 625 000 руб. (115 000 $ или 3 335 000 грн.).

( Кобщ. )=50000+120000+5600+2300=13 342 500 руб. (177 900 $ или 5 159 100 грн.).

Коэффициент экономической эффективности капвложений практически соответствует нормативному значению для данной отрасли – 0,21. (Приказ Минстроя РФ от 14.09.1992 г. № 209).

Пример 2. Торговое предприятие приобрело складское помещение для хранения товаров. Эти расходы были произведены в связи с тем, что в отчетном году было заключено дистрибьюторское соглашение с производителем на реализацию крупной партии товаров. Объект был приобретен с использованием кредитных средств. Исходные данные следующие:

- стоимость объекта (здания) (Ц) – 9 000 000 руб. (120 000 $ или 3 480 000 грн.);

- услуги по доставке и хранению товара (Тлог.) – 750 000 руб. (10 000 $ или 290 000 грн.);

- сумма неиспользованной амортизации (первые 3 месяца здание не эксплуатировалось и амортизация не начислялась) (TНА)– 232 500 руб. (3 100 $ или 89 900 грн.);

- торговая наценка или валовая прибыль (разница между ценой реализации и закупочной ценой)(Торг.нац.) – 2 625 000 руб. (35 000 $ или 1 015 000 грн.);

- издержки обращения: заработная плата, налоги, другие текущие расходы (И) – 1 350 000 руб. (18 000 $ или 522 000 грн.).

( Кобщ. )=120000+10000+3100=9 982 500 руб. (133 100 $ или 3 859 900 грн.).

Нормативное значение коэффициента экономической эффективности капвложений для торговли составляет 0,25. У нас получилось значение почти в 2 раза меньше. Это говорит о том, что в приобретении объекта были использованы заемные средства.

Как снизить операционные расходы?

А вот к снижению операционных затрат любая компания подходит более ответственно. Неправильные и поспешные меры приведут к снижению эффективности предприятия и его прибыльности, показателей успешности торговли и оказания услуг, как следствие — к сокращению штата, в конечном счёте — к полной ликвидации данной фирмы.