Многие задаются вопросом: «Осталась ли льготная ипотека?» Отвечаем: да, но существенно изменилась. В статье мы расскажем, какими стали условия по новой льготной ипотеке и что будет с сельской, дальневосточной и семейной программами.

Поиграть со ставками. Как россиянам не переплачивать за ипотеку в 2022 году

Чем ниже процентная ставка по кредиту, тем меньше сумма переплаты — принцип очевидный и понятный. Но не всегда удаётся найти такое предложение от банка, и, если жильё нужно прямо сейчас, приходится соглашаться и на невыгодные проценты и переплачивать миллионы рублей. «Секрет фирмы» выяснил у экспертов, как уменьшить переплату за ипотеку ещё на этапе заключения договора, так и после этого.

Сделать максимально большим первый взнос

Чем больше он при заключении договора, тем меньше будет сумма кредита и ежемесячный платёж — а с ним и проценты, и переплата. По мнению опрошенных «Секретом» экспертов, нет оптимального размера первого взноса. Получается оплатить сразу 50% стоимости квартиры — отлично, будет только 30% — тоже хорошо.

Николай Вавилов, специалист департамента стратегических исследований Total Research, считает, что оптимальный первый взнос — не менее 35% от стоимости квартиры. У банка будет уверенность, что заёмщик не станет банкротом, раз вложил столько собственных денег. Поэтому есть шансы на более низкий процент по кредиту. По оценкам Юлии Сидской, директора по инвестициям строительной компании «Неометрия» и инвестиционной компании Alias Group, при высоком первоначальном взносе дисконт по ставке составит от 0,5% до 1%.

Также, по мнению опрошенных «Секретом» экспертов, есть разница между первым взносом за квартиру «для себя» и для сдачи в аренду.

При покупке квартиры в инвестиционных целях задача не снизить переплату, а заплатить как можно меньше своих денег. И в этом случае объём первого взноса подбирают индивидуально, так как он зависит от процентной ставки, срока кредита и стоимости аренды на эту недвижимость. Обычно оптимальный первый взнос при покупке квартиры для сдачи в долгосрочную аренду — 50% от стоимости жилья.

Правильно выбрать срок договора и ежемесячные платежи

Кредит на 3 млн рублей с первым взносом в 700 000 рублей, сроком в 2 года и ставкой в 10% — это 247 200 рублей переплаты. Тот же займ на три года — это уже 371 700 рублей переплаты. Тактика с позиции экономии выглядит очевидной — чем короче договор, тем лучше, выбор срока кредитования — индивидуальное решение.

Александр Чернокульский, директор компании «Жилфонд», считает, что, когда покупатель может вложить деньги выгоднее, например, в бизнес, ему логичнее выплачивать долгосрочный кредит с небольшим взносом. А основную часть доходов направлять на развитие своего дела.

Если покупка квартиры — пока единственная крупная инвестиция, лучше сделать срок короче в зависимости от уровня доходов.

Простой вариант — выбрать сумму ежемесячных платежей, равную комфортной сумме аренды. Например, 50 000 рублей при зарплате в 100 000 рублей. Если не покупать квартиру, плюс-минус эти деньги и так пришлось бы отдавать за аренду, то есть финансовая нагрузка на этом уровне была бы в любом случае. При этом свободная сумма на жизнь остаётся не критично маленькой, если кроме кредита нет крупных статей обязательных расходов.

к.э.н., доцент департамента корпоративных финансов и корпоративного управления Финансового университета при Правительстве РФ

Определите долгосрочные и обязательные бытовые траты: например, покупка продуктов, лекарственных средств, одежды. Дальше решите, от чего легко отказаться — развлечения, походы в рестораны. Обязательно заложите резерв для сбережений: ипотечный кредит предполагает долгий срок погашения и не исключает форс-мажорные обстоятельства. Ежемесячный платёж не стоит погашать за счёт всех свободных средств.

Опрошенные «Секретом» эксперты называют оптимальным расклад, при котором на погашение ипотеки уходит не более 30% от всех доходов. А более реальным — до 50%.

Для форс-мажоров, перед тем как взять кредит, сформируйте подушку безопасности.

Срок договора выбирайте так, чтобы при ежемесячных выплатах кредита качество жизни оставалось на приемлемом уровне. Иначе экстремальная экономия обернётся новыми кредитами. На форс-мажоры вроде потери работы нет смысла оглядываться: если что-то случится, можно либо продать квартиру и погасить ипотеку, либо подать заявку на изменение условий кредита.

Досрочно закрыть ипотеку

Закон разрешает выплатить досрочно любой кредит, включая ипотечный. Поэтому, если есть деньги, стоит каждый месяц гасить заём частично-досрочно: вносить сверх стандартного платежа, например, 3000–4000 рублей. Суммы небольшие, но в общей картине они значительно уменьшат переплату. И к концу срока договора условные ежемесячные 30 000 рублей превратятся в 5000 рублей, то есть финансовая нагрузка снизится.

к.ю.н., доцент департамента правового регулирования экономической деятельности Финансового университета при Правительстве Российской Федерации

Если вы не уверены в своих будущих доходах, лучше увеличить срок ипотеки, но вносить каждый месяц больше, чем требуется. Например, если ежемесячный платёж 60 000 рублей, никто не запрещает отдавать банку по 70 000 рублей и закрыть кредит раньше, снизив этим переплаты по нему.

Чтобы увеличить платёж, уведомите банк:

С заявлением лично в офис — если нужно полностью досрочно закрыть ипотеку.

Через онлайн-приложение — если только частично погасить: вносить на счёт в банке сумму, превышающую стандартный платёж.

При частичном досрочном погашении есть выбор — сократить срок кредита или уменьшить ежемесячный платёж, если вносить большую сумму не регулярно, а когда появляется возможность.

Чаще всего более выгодный вариант — уменьшение срока кредита. Заёмщик снижает процентную часть выплат и увеличивает часть, которая идёт в счёт погашения основного долга в каждом последующем ежемесячном платеже. На меньшую сумму начисляется меньше процентов, и в результате переплата банку снижается.

Но есть ли выбор между двумя сценариями, зависит от условий кредитного договора. Также в нём прописывается, за сколько дней до расчётного периода нужно уведомить банк о внеплановом платеже, какая минимальная сумма увеличенного взноса, как именно провести досрочное погашение.

Например, если банк списывает каждое 5-е число месяца 30 000 рублей, а вы хотите погасить досрочно сверх этого 100 000 рублей, то к 5-му числу у вас на счёте должно лежать 130 000 рублей. Иначе банк спишет, как обычно, 30 000 рублей и скажет, что у вас недостаточно средств для заявленного досрочного погашения и оно сместится ещё на месяц. Конечно, не все банки так делают, и у многих досрочное погашение возможно в любое время через приложение, в котором вы сами увидите, насколько снизится платёж и какую сумму внести к 5-му числу после досрочного погашения.

Воспользуйтесь льготами и субсидиями

На федеральном уровне есть несколько программ господдержки:

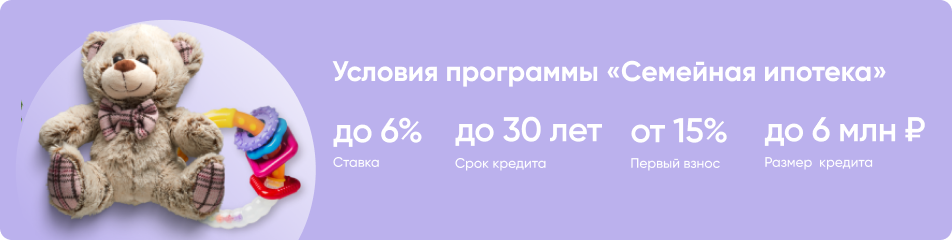

Семейная ипотека — ставка 6% годовых, максимальный размер кредита с мая 2022 года составляет 12 млн рублей в столицах и 6 млн рублей в регионах. Первоначальный взнос от 15%. Программа предназначена для семей с детьми, родившимися после 1 января 2018 года, и только для новостроек.

Компенсация 450 000 рублей на погашение ипотеки при рождении третьего или последующего ребёнка с 1 января 2019 года по 31 декабря 2022 года.

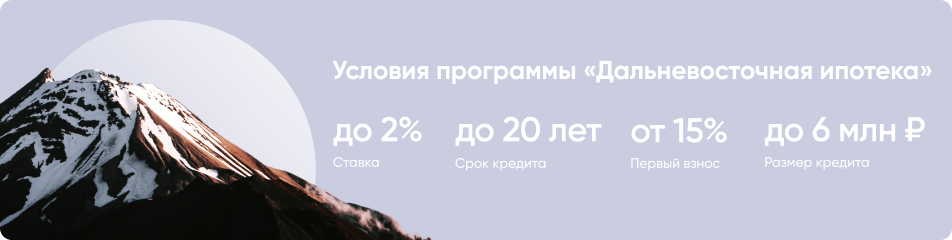

Дальневосточная ипотека — под 2% годовых для жилья в любом из 11 субъектов Дальнего Востока. В отдельных банках ставка ниже, порой даже меньше 1%. Но максимальная сумма кредита — 6 млн рублей, а возраст заёмщика — до 35 лет включительно.

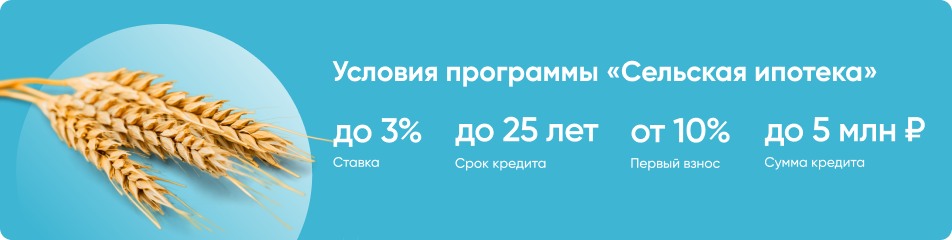

Сельская ипотека — под 0,1–3% годовых на квартиры в домах не выше 5 этажей или частное жильё в любом регионе России. Максимальная сумма кредита — 5 млн рублей, а срок — 25 лет. Заёмщик прописывается в купленном жильё.

Накопительно-ипотечная система для военнослужащих — доступна контрактникам после 3 лет службы и до отставки. Ставка начинается с 6,75%. Пока военный проходит службу, государство погашает его ипотеку в размере установленного годового взноса. В 2022 году это 311 044 рублей.

Для IT-специалистов — под 5% годовых с максимальной суммой кредита в 18 млн рублей для городов-миллионников и в 9 млн рублей для остальных. Программа запущена в мае 2022 года.

Отмечается, что снизить процентную ставку по льготной ипотеке и продлить срок действия указанной программы поручил Президент РФ Владимир Путин на совещании по экономическим вопросам, состоявшемся 25 апреля 2022 года . Глава государства подчеркнул, что, несмотря на непростую экономическую ситуацию, государству удалось сохранить действующие в стране программы льготного ипотечного кредитования и увеличить объем федеральных средств, выделяемых на эти цели. Напомним, льготная ипотека была введена в качестве меры поддержки строительной отрасли и повышения доступности ипотеки для граждан в условиях пандемии COVID-19 и впоследствии продлена до 1 июля 2022 года .

Остались ли льготные ставки по ипотеке и как теперь брать ипотеку с таким процентом

Многие задаются вопросом: «Осталась ли льготная ипотека?» Отвечаем: да, но существенно изменилась. В статье мы расскажем, какими стали условия по новой льготной ипотеке и что будет с сельской, дальневосточной и семейной программами.

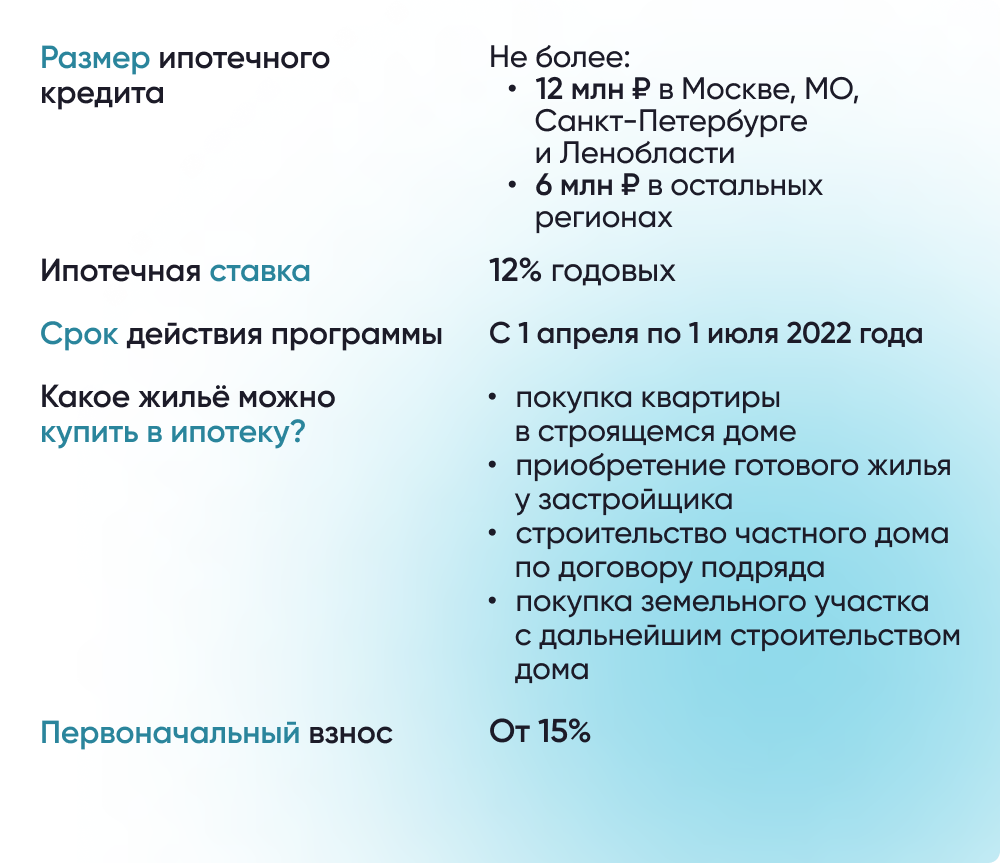

С 1 апреля 2022 года условия по ипотеке с господдержкой изменились: теперь ее оформляют под 12%. Повысился и лимит — с 6 до 12 млн рублей. Действовать она будет, как и раньше, до 1 июля 2022 года

Субсидированная ипотека с начала пандемии в 2020 году стала настоящим драйвером роста на рынке новостроек. С 1 июля 2021 года условия программы изменились: был уменьшен лимит займа, а ставка пересмотрена в сторону увеличения до 7%. Также были немного скорректированы условия по семейной, дальневосточной и сельской субсидированным программам.

Предполагалось, что данные условия будут действовать до 1 июля 2022 года. Однако ограничительные экономические меры и увеличение ключевой ставки ЦБ РФ до 20% 28 февраля 2022 года скорректировали планы Правительства РФ. С 1 апреля 2022 года программа заработала на новых условиях.

В Совкомбанке квартиры на первичном и вторичном рынке для семей с детьми доступны под 3,88% с господдержкой.

Что изменилось в условиях льготной ипотеки

Изменения затронули следующие условия ипотечных кредитов, субсидированных государством:

- Увеличена ставка процента . Вместо ранее предусмотренных 7 процентов она увеличилась до 12 процентов. Цифра выглядит внушительно, но в то же время процент остается существенно более низким, чем на остальном рынке, в частности, для вторичного жилья, а также заметно ниже ключевой ставки Центробанка РФ.

- Увеличен кредитный лимит . Для Москвы и Московской области, Санкт-Петербурга и Ленинградской области размер лимита увеличился с 6 млн рублей до 12 млн рублей. Для остальных регионов — с 3 млн до 6 млн рублей. Рост суммы кредита повысит доступность жилья для всех городов России. Он призван сохранить спрос на новостройки в изменившихся экономических условиях.

Программы сельской, дальневосточной и семейной ипотеки пересматриваться не будут. Так, по семейной ипотеке заем доступен по ставке 6% годовых, а по дальневосточной — не будет превышать 2%.

Срок программы остался неизменным: ее завершат к июлю 2022 года. Поэтому воспользоваться предложением можно будет в течение трех месяцев. Кроме того, Правительство РФ сообщило, что условия будут корректироваться в зависимости от рыночной ситуации и спроса на ипотечный продукт. Возможно продолжение программы на новых условиях после 1 июля 2022 года.

Неизменными остались и иные базовые условия программы:

- первоначальный взнос начинается от 15%;

- максимальный срок кредита составляет 30 лет.

Иногда на первоначальный взнос берут потребительский кредит. Оцените свои силы в форме ниже, и если предварительный расчет устраивает, отправляйте заявку в банк.

От чего зависит ставка по ипотечному кредиту

Ставка зависит от текущей экономической ситуации в целом, и от денежно-кредитной политики Центрального Банка Российской Федерации в частности. Еще один фактор — наличие платежеспособного спроса со стороны населения, основанного на реальных располагаемых доходах граждан.

Если ключевая ставка ЦБ РФ растет, то проценты по ипотеке становятся выше. Растет ежемесячный ипотечный платеж и, следовательно, итоговый размер переплаты по кредиту. В такой ситуации многие граждане отказываются от покупки недвижимости, оставаясь в арендном жилье.

Также ставка по ипотечному кредиту может зависеть от мер государственной поддержки. В последние годы в Российской Федерации стимулируют первичный рынок недвижимости, поскольку сохранение или увеличение темпов строительства позволяет обеспечивать рост экономики и занятость населения. Вторичку не стимулируют. Поэтому в период высоких ставок спрос на ипотеку на вторичном жилье может серьезно просесть. При этом под вторичкой стоит понимать в том числе жилье, которое реализуется инвесторами по договору уступки прав требования.

Ставка по ипотеке зависит от множества факторов, включая ключевую ставку ЦБ РФ, наличие платежеспособного спроса и темпы вводимого жилья

Кому доступна льготная ипотека сегодня

Ипотечный кредит под льготные 12% в 2022 году могут получить все граждане Российской Федерации независимо от социального статуса, рода занятий, семейного положения. По другим кредитным программам, субсидируемым государством, сохраняются прежние условия.

В программе семейной ипотеки могут участвовать семьи, где в период с 1 января 2018 по 31 декабря 2022 года родился ребенок.

В программе дальневосточной ипотеки могут принять участие:

- семьи, где каждый из супругов — гражданин РФ не старше 35 лет;

- одинокие родители не старше 35 лет с детьми, не достигшими возраста 19 лет;

- участники программы «Дальневосточный гектар».

Кредит можно взять по ставке до 2% на сумму до 6 млн рублей.

По программе сельской ипотеки могут получить кредит граждане, которые ранее не участвовали в данной программе и планируют построить объект недвижимости в сельской местности. Лимиты варьируются от 3 до 5 млн рублей, а ставка не превышает 3%.

Если вы до сих пор на распутье, то подумайте о господдержке. Может быть, вы подходите под одну из программ? Приобретать жилплощадь с финансовой поддержкой государства – это надежно и стабильно.

Стоит ли брать льготную ипотеку в 2022 году

Субсидированную ипотеку в 2022 году стоит брать, если у вас есть реальная потребность в улучшении жилищных условий, а также есть стабильный доход для погашения платежей. В нынешней ситуации это один из самых выгодных продуктов, который предлагают на рынке.

А вот покупка новостроек в инвестиционных целях не выглядит привлекательной. Да, с одной стороны цены могут начать расти за счет высоких темпов инфляции в России. С другой стороны, нынешние цены на квартиры в российских рублях близки к историческим максимумам, поэтому доходность по аренде не будет превышать трех-пяти процентов в год, что даже близко не будет отбивать инфляцию.

Если есть реальная потребность в улучшении жилищных условий, ипотеку можно взять при любой экономической ситуации, поскольку даже высокую процентную ставку со временем можно рефинансировать

Также неактуален вариант с последующей перепродажей объекта строительства по мере его готовности. Разница между ипотечными ставками по первичному жилью в рамках субсидированной программы и программам вторички может превысить десять процентов, что делает вторичное жилье недоступным для покупателей. Следовательно, обладателю вторички для перепродажи придется делать большой дисконт в сравнении с ценами застройщиков.

Таким образом, вариант с первичным жильем выглядит привлекательно, особенно при наличии потребности в улучшении жилищных условий. А вот с покупкой в ипотеку недвижимости на вторичном рынке или для инвестиционных целей стоит повременить.

Чтобы понять, стоит ли вам брать ипотеку, рассчитайте платежи на удобном калькуляторе ниже.

Льготный ипотечный кредит на покупку квартиры в новостройке Как получить Условия. … * В рамках программы субсидирования с застройщиками предоставляется скидка на ставку по ипотеке . Список строительных объектов-участников программы размещен на сайте domclick.ru (раздел "Найти жилье"-"Квартиры в новостройках "- фильтр "Участник программы субсидирования"). Надбавки: +0,3% – при отказе от «Сервиса электронной регистрации» +1% – в случае отказа заемщика от страхования жизни и здоровья, в соответствии с требованиями Банка.

Условия льготных ипотечных программ в 2022 году

Несмотря на повышение Центральным банком ключевой ставки до 17% сделки с жилой недвижимостью ведутся в прежнем режиме. Ставки по ипотеке на рыночных условиях действительно стали выше, однако все льготные ипотечные программы продолжают работать. В этой статье мы расскажем, какие существуют меры поддержки, и кто может на них рассчитывать.

Льготная ипотека в 2022 году

Льготной ипотекой могут воспользоваться все граждане России без ограничений по возрасту и семейному положению. С помощью данной программы можно купить квартиру в строящемся доме или построить собственный дом.

С 7 апреля 2022 года действуют новые правила льготной ипотеки. Процентная ставка выросла до 12% годовых, но одновременно и размер кредита увеличен до 6 млн рублей (до 12 млн рублей в Москве, Мособласти, Санкт-Петербурге и Ленобласти). Ранее лимит на сумму кредита составлял 3 млн рублей.

Для того чтобы получить кредит по льготной ставке нужно внести первоначальный взнос в размере не меньше 15% от стоимости жилья. Программа хорошо сочетается с другими мерами поддержки, поэтому в качестве первоначального взноса можно использовать, например, средства материнского капитала.

Льготная ипотека действует до 1 июля 2022 года.

Семейная ипотека в 2022 году

Еще одна ипотечная программа – Семейная ипотека – продолжает действовать на старых условиях. Эта мера поддержки подходит для улучшения жилищных условий семьям, в которых с 1 января 2018 года по 31 декабря 2022 года родился ребенок. Такие граждане могут взять льготный ипотечный кредит по ставке до 6% на покупку жилья на первичном рынке или строительство частного дома. Кроме того, важной особенность программы является возможность рефинансирования действующих ипотечных кредитов на приобретение жилья.

Семейная ипотека действует до конца 2023 года.

Дальневосточная ипотека в 2022 году

Для жителей Дальнего востока и для граждан, которые планируют переезд в один из дальневосточных регионов, все еще действует Дальневосточная ипотека.

С помощью данной программы на территории регионов Дальневосточного федерального округа можно приобрести жилье на первичном и вторичном рынке, а также построить дом с помощью ипотечного кредита до 6 млн рублей по ставке 2%.

Этой мерой поддержки могут воспользоваться молодые семьи и участники программы Дальневосточный гектар и региональных программ повышения мобильности трудовых ресурсов.

Дальневосточная ипотека действует до конца 2024 года.

Сельская ипотека в 2022 году

Если вы планируете покупку жилья в сельской местности, то до конца 2022 года вы можете воспользоваться Сельской ипотекой. В рамках программы можно взять льготный кредит до 5 млн рублей по ставке до 3% годовых.

Приобретаемое жилье может находиться на сельских территориях и в небольших городах, в которых живет до 30 тысяч человек. Если вы хотите построить дом, то придется воспользоваться услугами строительной компании, но срок строительства не должен превышать 2-х лет. А если у вас уже есть кредит, который выдал один из банков-участников программы, то ставку по такому кредиту также можно уменьшить с помощью рефинансирования.

Сколько можно сэкономить с помощью ипотеки на льготных условиях?

С помощью перечисленных ипотечных программ по сниженной процентной ставке можно значительно сэкономить. Рассмотрим пример с кредитом на 20 лет в размере 5 млн рублей. В случае, если оформлять кредит на рыночных условиях по ставке до 19% ежемесячный платеж составит около 81 тыс. рублей, а общая переплата только по процентам – 14,5 млн рублей. Кстати, при ставке в 9% переплата составляла бы порядка 5,8 млн рублей.

При оформлении такого же кредита, но в рамках программы Семейная ипотека платеж будет гораздо меньше – всего 35,8 тыс. рублей в месяц, а переплата по процентам — около 3,6 млн рублей. Следовательно, экономия составляет около 11 млн рублей.

Кроме федеральных льготных ипотечных программ существует еще и почти 250 региональных мер поддержки граждан в улучшении жилищных условий. Подробнее о каждой из них можно узнать в нашем «Каталоге жилищных программ с господдержкой».

С появлением на рынке ипотеки с низкими ставками , компенсируемыми подорожанием квартир, для многих клиентов стало психологически тяжело все тщательно рассчитать. Приходится полагаться на те выкладки, которые делают за клиента — застройщик, банк или консультант. … — За год средняя цена квадратного метра на рынке жилья Москвы выросла на 17,2%, на рынке апартаментов – на 13,3%. Это, безусловно, много, однако в 2-2,5 раза меньше, чем в 2021 году , когда на фоне снижения ставок вырос потребительский спрос, — говорит управляющий директор «БОН ТОН» Валерия Цветкова. … Вот и получается, что застройщики для поддержания спроса субсидируют ипотечные ставки за счет повышения цены.

- https://secretmag.ru/survival/poigrat-so-stavkami-kak-rossiyanam-ne-pereplachivat-za-ipoteku-v-2022-godu.htm

- https://sovcombank.ru/blog/ipoteka/ostalis-li-lgotnie-stavki-po-ipoteke-i-kak-teper-brat-ipoteku-s-takim-protsentom

- https://xn--h1alcedd.xn--d1aqf.xn--p1ai/news/usloviya-lgotnykh-ipotechnykh-programm-v-2022-godu/