Голиченкова Е. А. Анализ финансовых результатов на примере ОАО «Серпуховский завод «Металлист» // Научно-методический электронный журнал «Концепт». – 2016. – Т. 34. – С. 102–106. – URL: http://e-koncept.ru/2016/56745.htm.

Аннотация. В статье приводится характеристика ОАО «Серпуховский завод «Металлист», проводится анализ прибыли и рентабельности предприятия за 2014 год, предлагаются пути улучшения финансовых результатов ОАО «Серпуховский завод «Металлист».

Показатели прибыли являются важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

Также важным показателем финансового результата деятельности предприятия являются показатели рентабельности его деятельности. Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, т. к. их величина показывает соотношение эффекта с наличными или использованными ресурсами.[4] Таким образом, в данной работе будет проведен анализ прибыли и рентабельности на примере конкретной организации.

Учёт финансовых результатов от прочих видов деятельности

Объектом исследования в данной работе является ОАО «Серпуховский завод «Металлист».

На протяжении всей своей истории завод «Металлист» – приборостроительное предприятие, специализирующее на выпуске гиромоторов, гироблоков, различных точных электромеханических датчиков и устройств.

В настоящее время основными видами деятельности завода является производство частей приборов и инструментов для навигации, управления, измерения, контроля, испытаний и прочих целей и др.

Уставный капитал ОАО «Серпуховский завод «Металлист» на начало 2014 года составлял 146 тыс. руб. В результате дополнительного выпуска акций на сумму 33 тыс. руб. уставный капитал на конец 2014 года составляет 179 тыс. руб.

Первым шагом анализа финансовых результатов является анализ динамики прибыли. Анализ динамики прибыли позволяет оценить рост (или спад) показателей прибыли, таких как валовая прибыль, прибыль от продаж, прибыль до налогообложения и чистая прибыль, за анализируемый период, а также отметить положительные и негативные изменения в динамике финансовых результатов.

Для анализа динамики финансовых результатов воспользуемся данными Отчета о финансовых результатах ОАО «Серпуховский завод «Металлист» за 2014 год (приложение 2) и проведем горизонтальный анализ.

В результате проведенного анализа получены следующие данные, представленные в таблице 1.

Анализ динамики финансовых результатов

Отчетный период, тыс. руб.

Предыдущий период, тыс. руб.

Отклонения, тыс. руб.

Выручка от продаж

Прибыль от продаж

Доходы от участия в других организациях

Проценты к получению

Проценты к уплате

Прибыль до налогообложения

Текущий налог на прибыль

Отложенные налоговые обязательства

Отложенные налоговые активы

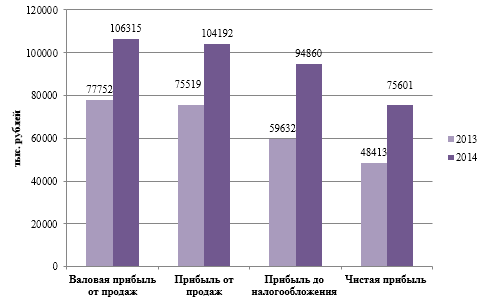

Для наглядности построим гистограмму, отражающую основные показатели прибыли

Учет финансовых результатов лекция

Рис. 1. Динамика основных показателей прибыли за 2013-2014 гг.

По результатам анализа можно сделать вывод о том, что основные показатели финансовых результатов в отчетном периоде значительно увеличились. Так, валовая прибыль возросла на 28563 тыс. руб. или на 36,74%. Этому способствовало увеличение выручки на 644810 тыс. руб. или на 109,51%. Увеличение себестоимости на 616247 тыс. руб. или на 120,59% оказало отрицательное влияние на показатель валовой прибыли.

Прибыль от продаж увеличилась по сравнению с предыдущим периодом на 28673 тыс. руб. или на 37,97%. Данному увеличению способствовало также повышение выручки и снижение коммерческих расходов. Коммерческие расходы снизились на 110 тыс. руб. или на 4,93%. Рост себестоимости оказал негативное влияние на прибыль от продаж.

Прибыль до налогообложения по сравнению с предыдущим годом возросла на 35228 тыс. руб. или на 59,08%. Данное увеличение вызвано ростом прибыли от продаж, доходов от участия в других организациях, процентов к получению и прочих доходов, а также снижением процентов к уплате.

Чистая прибыль по сравнению с предыдущим годом возросла на 27188 тыс. руб. или на 56,16%. Данное увеличение вызвано ростом прибыли до налогообложения. Отрицательно повлиял на чистую прибыль такой показатель, как текущий налог на прибыль.

Основную часть прибыли составляет прибыль от продаж. Поэтому далее проведем анализ прибыли от продаж, а также оценим структуру выручки от продаж, т.к. она включает в себя и себестоимость, и прибыль, а после этого проведем факторный анализ прибыли от реализации, чтобы определить влияние основных факторов на прибыль от продаж.

Анализ прибыли от реализации представлен в таблице 2.

Анализ прибыли от продаж

Выручка от продаж

Валовая прибыль от продаж

Прибыль от продаж

По данным таблицы, наблюдается рост прибыли от продаж, что уже было отмечено ранее. К этому привело увеличение выручки на 644810 тыс. руб. или на 109,51% и снижение коммерческих расходов на 110 тыс. руб. или на 4,93%. Себестоимость оказывает негативное влияние на прибыль от реализации в связи со значительным увеличением в отчетном году.

Также при оценке структуры выручки видно, что основная доля в объеме выручки принадлежит себестоимости и составляет 91,38%. Что касается доли прибыли от продаж в объеме выручки, то данное значение составляет в отчетном году 8,45% и является показателем рентабельности, т.к. рентабельность продаж определяется отношением прибыли от продаж к выручке от продаж. Таким образом, рентабельность продаж в отчетном году составила 8,45%. Подробно показатель рентабельности продаж и факторы, на него влияющие, будут рассмотрены далее.

Основными факторами, влияющими на прибыль от продаж, являются объем реализации продукции, ее структура, себестоимость и цена.

Факторная модель выглядит следующим образом:

ПР = ВР – С = К ˟ Ц – С ˟ К,

где ПР – сумма прибыли от продажи; ВР – выручка от продажи; К – количество реализованной продукции; Ц – цена реализации единицы продукции; С – себестоимость единицы продукции.

Для проведения факторного анализа воспользуемся данными по инфляции, которая за отчетный год составила 11,4%, для определения индекса цен, необходимого для расчета показателей в сопоставимых ценах. Таким образом, индекс цен Ip = 1,114.

В таблице 3, расположенной ниже, представлены данные необходимые для дальнейшего расчета влияния факторов на изменение суммы прибыли от продажи продукции.

Анализ прибыли по факторам

На начало периода, тыс. руб.

Условный расчет, тыс. руб.

На конец периода, тыс. руб.

Выручка от продаж

Прибыль от продаж

Для дальнейшего анализа необходимо рассчитать коэффициент роста, который определяется делением выручки от продаж в сопоставимых ценах на выручку от продаж на начало периода. Таким образом, Кр = 1,881.

В таблице 4 представлен расчет влияния факторов на изменение суммы прибыли от продажи продукции способом цепных подстановок, где 0 обозначает данные начала периода, а 1 – данные конца периода. Факторы в таблице обозначены следующими символами:

V – объем реализации продукции;

Уд.в. – структура продукции;

Влияние факторов на изменение суммы прибыли от реализации продукции способом цепных подстановок

Сумма прибыли, тыс. руб.

На начало периода

На конец периода

Таким образом, изменение суммы прибыли:

- · за счет объема реализации продукции составило 66511,46 тыс. руб.;

- · за счет структуры составило -48500,84 тыс. руб.;

- · за счет повышения цен составило 126240,06 тыс. руб.;

- · за счет себестоимости реализованной продукции составило -115577,68 тыс. руб.

Общее изменение прибыли, которое находится суммированием данных изменений, составляет 28673 тыс. руб.

По результатам факторного анализа прибыли от продаж, можно сделать вывод о том, что негативное влияние на прибыль от реализации оказало изменение структуры продукции и повышение себестоимости, а увеличение объема реализации и повышение цен оказало положительное влияние на прибыль от продаж.

Для анализа рентабельности воспользуемся Бухгалтерским балансом ОАО «Серпуховский завод «Металлист» (приложение 1) и Отчетом о финансовых результатах ОАО «Серпуховский завод «Металлист» (приложение 2) и рассчитаем основные показатели рентабельности:

- · рентабельность продаж;

- · рентабельность затрат на производство;

- · рентабельность собственного капитала.

Используя формулу рентабельности продажрассчитаем показатель рентабельности продаж предприятия и проведем анализ. Анализ представлен в таблице 5.

Анализ и оценка рентабельности продаж

Выручка от продаж, тыс. руб.

Себестоимость продаж, тыс. руб.

Коммерческие расходы, тыс. руб.

Управленческие расходы, тыс. руб.

Прибыль от продаж, тыс. руб.

По данным таблицы видно, что в отчетном году рентабельность снизилась по сравнению с предыдущим годом на 4,38% и составила 8,45%. Снижение рентабельности продаж произошло в результате значительного увеличения себестоимости, темп роста которой составляет 220,59% и превышает темп роста выручки, который составляет 209,51%.

На анализе рентабельности продаж остановимся более подробно и проведем факторный анализ, чтобы определить влияние факторов на изменение рентабельности продаж.

Факторная модель выглядит следующим образом:

где ПР – прибыль от продаж; ВР – выручка от продаж; С – себестоимость; КР – коммерческие расходы; УР – управленческие расходы.

Далее, используя данные таблицы 6, определим влияние каждого фактора на рентабельность продаж, применяя метод цепных подстановок:

1.Влияние изменения выручки от продаж на рентабельность составляет 45,56%.

2.Влияние изменения себестоимости на рентабельность продаж составляет -49,95%.

3. Влияние изменения коммерческих расходов на рентабельность продаж составляет 0,01%.

4. Влияние изменения управленческих расходов на рентабельность продаж составляет0%.

Совокупное влияние факторов составило:

∆Рентабельность продаж = 45,56 + (-49,95) + 0,01 + 0 = – 4,38%.

Таким образом, увеличение выручки от продаж привело к росту рентабельности продаж на 45,56%, повышение себестоимости привело к снижению рентабельности на 49,95%, снижение коммерческих расходов привело к незначительному росту рентабельности на 0,01%, а управленческие расходы никакого влияния на рентабельность не оказали, т.к. данный показатель, и в отчетном, и в предыдущем периодах равен 0.

По результатам факторного анализа, можно сделать вывод о том, что основным фактором, который оказал отрицательное влияние и привел к снижению рентабельности продаж в отчетном периоде, является себестоимость.

Следующим основным показателем рентабельности является рентабельность затрат на производство. Используя формулу рентабельности затрат на производство рассчитаем данный показатель и проведем анализ рентабельности затрат на производство. Анализ представлен в таблице 6.

Анализ и оценка рентабельности затрат на производство

Выручка, тыс. руб.

Себестоимость продаж, тыс. руб.

Коммерческие расходы, тыс. руб.

Управленческие расходы, тыс. руб.

Прибыль от продаж, тыс. руб.

Рентабельность затрат на производство, %

По данным таблицы, видно, что рентабельность затрат на производство в отчетном году снизилась по сравнению с предыдущим годом на 5,49% и составила 9,23%. Снижение рентабельности произошло в результате значительного увеличения полной себестоимости продукции на 120,04%. При этом темп роста полной себестоимости превышает темп роста выручки.

В связи с тем, что рентабельность затрат на производство также как и рентабельность продаж потерпела значительное снижение, то следует провести факторный анализ и определить влияние факторов на рентабельность затрат на производство.

Факторная модель выглядит следующим образом:

Воспользуемся данными таблицы 6 и определим влияние каждого фактора на рентабельность затрат на производство, используя метод цепных подстановок:

1. Влияние изменения выручки от продаж на рентабельность затрат на производство составляет 125,63%.

2. Влияние изменения себестоимости на рентабельность затрат на производство составляет -131,13%.

3. Влияние изменения коммерческих расходов на рентабельность затрат на производство составляет 0,01%.

4. Влияние изменения управленческих расходов на рентабельность затрат на производство составляет 0%.

Совокупное влияние факторов составило:

∆Рентабельность затрат на производство = 125,63 + (-131,13) + 0,01 + 0 = 5,49.

По результатам факторного анализа рентабельности затрат на производство, можно сделать вывод о том, что повышение выручки способствовало увеличению рентабельности на 125,63%, рост себестоимости привел к снижению рентабельности затрат на производство на 131,13%, снижение коммерческих расходов увеличило рентабельность на 0,01, управленческие расходы также не оказали никакого влияния, т.к. данный показатель равен 0 и в отчетном, и в предыдущем периодах. Таким образом, основным фактором, который оказал негативное влияние на рентабельность затрат на производство и снизил данный показатель, является себестоимость.

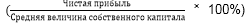

Следующим основным показателем рентабельности является рентабельность собственного капитала. Рассчитаем данный показатель, используя формулу рентабельности собственного капитала и проведем анализ. Анализ представлен в таблице 7.

Анализ и оценка рентабельности собственного капитала

Средняя величина собственного капитала, тыс. руб.

Чистая прибыль, тыс. руб.

Рентабельность собственного капитала, %

По результатам анализа рентабельности собственного капитала можно сказать, что рентабельность в отчетном году возросла по сравнению с предыдущим годом на 2,51% и составила 17,54%. Увеличение рентабельности в отчетном году произошло в результате увеличения чистой прибыли на 27188 тыс. руб. или на 56,16%, что превышает темп роста средней величины собственного капитала, который составляет 133,81%.

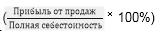

После проведенного анализа всех основных показателей рентабельности для наглядности построим гистограмму (рис.2), отражающую динамику данных показателей.

Рис. 2. Динамика основных показателей рентабельности за 2013-2014 гг.

Таким образом, по графику видно, что в отчетном периоде вырос только показатель рентабельности собственного капитала, остальные основные показатели рентабельности снизились по сравнению с предыдущим годом.

По результатам проведенного анализа было выявлено, что негативное влияние на многие показатели оказало значительное повышение себестоимости. Так, при оценке структуры выручки было определено, что основная доля в объеме выручки принадлежит себестоимости и составляет 91,38%. При факторном анализе прибыли от продаж было установлено, что повышение себестоимости снизило прибыль от реализации на 115577,68 тыс. руб. В результате проведения факторного анализа рентабельности продаж было выявлено, что повышение себестоимости привело к снижению рентабельности на 49,95%. По результатам факторного анализа рентабельности затрат на производство было установлено, что рост себестоимости привел к снижению рентабельности затрат на производство на 131,13%.

Как видно, это значительные цифры, к которым привело увеличение себестоимости и тем самым способствовало снижению финансовых результатов организации. В связи с этим следует проанализировать себестоимость по элементам затрат, чтобы определить на какой элемент предприятию следует обратить особое внимание. Анализ себестоимости по элементам затрат представлен в таблице 8.

Анализ себестоимости по элементам затрат

Расходы на оплату труда

Отчисления на социальные нужды

Итого по элементам

Для наглядности построим диаграммы, отражающие структуру себестоимости по элементам затрат в отчетном (рис. 4) и предыдущем (рис. 3) периодах.

Рис. 3. Структура себестоимости по элементам затрат в 2013 г.

Рис. 4. Структура себестоимости по элементам затрат в 2014 г.

Сравнивая две диаграммы, видно насколько изменилась структура себестоимости за год. Если в 2013 году основным элементом расходов были расходы на оплату труда, то в 2014 году наибольшие расходы приходятся на материальные затраты, доля которых составляет 65,78% от всей себестоимости. По сравнению с предыдущим периодом материальные затраты возросли на 662825 тыс. руб. или на 841,75% и составили в отчетном году 741569 тыс. руб.

Таким образом, основная доля расходов приходится на материальные затраты, следовательно, именно данному элементу необходимо уделить особое внимание при выявлении резервов снижения себестоимости.

К тому же для дальнейшего роста финансовых результатов необходимо увеличение объема реализации продукции, тогда если предприятие найдет резервы снижения себестоимости, то при увеличении объема продаж, прибыль будет только возрастать, что положительно отразиться на всем финансовом состоянии организации.

Таким образом, для улучшения финансовых результатов деятельности могут быть предложены следующие рекомендации:

1) Определение резервов роста прибыли за счет возможного роста объема реализации продукции. Чтобы обеспечить стабильный прирост прибыли, необходимо постоянно искать резервы ее увеличения. Резервы роста прибыли – это количественно измеримые возможности ее дополнительного получения. При подсчете резервов роста прибыли за счет возможного роста объема реализации используются результаты анализа выпуска и реализации продукции.

2) Снижение себестоимости продукции.

Себестоимость может быть снижена, исходя из анализа себестоимости по элементам затрат (таблица 8), за счет снижения материальных затрат.

Таким образом, в данной работе был проведен анализ финансовых результатов деятельности ОАО «Серпуховский завод «Металлист» и предложены основные пути увеличения показателей финансовых результатов на предприятии.

Научный руководитель:

Ксенофонтова Оксана Викторовна, кандидат экономических наук, доцент кафедры экономики, менеджмента и торгового дела Тульского филиала РЭУ им. Г.В. Плеханова, г. Тула, Россия

1. 1. Кирьянова, З.В. Анализ финансовой отчетности: учебник для бакалавров / З.В. Кирьянова, Е.И. Седова. – 2-е изд., испр. и доп. – М.: Юрайт, 2014. – 428 с.

2. Шадрина, Г.В. Бухгалтерский учет и анализ: учебник и практикум для прикладного бакалавриата / Г.В. Шадрина, Л.И. Егорова. – М.: Юрайт, 2015. – 429 с.

3. Шадрина, Г.В. Экономический анализ. Теория и практика: учебник для бакалавров / Г.В. Шадрина. – М.: Юрайт, 2014. – 515 с.

Источник: e-koncept.ru

Учет финансовых результатов от сдачи строительно-монтажных работ

В соответствии с МСФО 11 «Договоры на строительство» величина общей выручки по объекту строительства определяется на основании цены договора строительного подряда, скорректированной на суммы отклонений, претензий и поощрительных платежей.

Величина расчетной выручки определяется как часть общей выручки, рассчитанная на отчетную дату способом «по мере готовности», либо иным способом. Расчетная выручка определяется нарастающим итогом с даты начала выполнения работ по договору до отчетной даты.

Величина выручки отчетного периода определяется как разница между величиной расчетной выручки, определенной на отчетную дату и величиной расчетной выручки, признанной в учете до начала отчетного периода.

Величина общих расходов определяется, как правило, на основании проектно-сметной документации и применяется для исчисления выручки и расчетных расходов по договору на отчетную дату способом «по мере готовности» по доле выполненного объема работ. При применении способа по доле понесенных расходов, величина общих расходов исчисляется как сумма фактических и предстоящих расходов.

Величина фактических расходов определяется на отчетную дату на основании данных бухгалтерского учета, отраженных по дебету счета 8110 «Основное производство». Для целей исчисления выручки и расчетных расходов на отчетную дату способом «по мере готовности» по доле понесенных расходов, применяется величина фактических расходов, учтенных на счете 8110 нарастающим итогом с даты начала выполнения работ по договору до отчетной даты.

Величина предстоящих расходов определяется на отчетную дату на основании данных проектно-сметной документации в отношении работ, которые предстоит выполнить для завершения всех работ по договору и применяется для исчисления общих расходов при определении выручки и расходов по договору способом «по мере готовности» по доле понесенных расходов.

Величина расходов за отчетный период определяется как разница между величиной расчетных расходов, признанных для целей определения финансового результата на отчетную дату и величиной расчетных расходов, признанных для целей определения финансового результата до начала отчетного периода.

Способы определения степени завершенности работ на отчетную дату.

Для признания выручки по договору и расходов по договору способом «по мере готовности» организация может использовать следующие способы определения степени завершенности работ по договору на отчетную дату:

— по доле выполненного на отчетную дату объема работ в общем объеме работ по договору (например, путем экспертной оценки объема выполненных работ или путем подсчета доли, которую составляет объем выполненных работ в натуральном выражении (в километрах дорожного полотна, кубометрах бетона и т.п.) в общем объеме работ по договору).

— по доле понесенных на отчетную дату расходов в расчетной величине общих расходов по договору (например, путем подсчета доли понесенных расходов в натуральном и стоимостном измерителе в расчетной величине общих расходов по договору в том же измерителе).

Рассмотрим пример для определения доходов, расходов и финансового результата, подлежащих признанию в отчетном периоде. Известна следующая информация о доходах и расходах на отчетную дату

| Показатели | Ед.изм. | Сумма |

| Общая выручка по договору | тенге | 1 000 000 |

| Общие расходы по договору | тенге | 900 000 |

| Сметная (плановая) прибыль | тенге | 100 000 |

| Фактические расходы по договору на отчетную дату | тенге | 560 000 |

| Степень завершенности работ на отчетную дату | % | |

| Расчетная выручка, признанная до начала отчетного периода | тенге | 400 000 |

| Расчетные расходы, признанные до начала отчетного периода | тенге | 360 000 |

1). Способ признания доходов и расходов «По доле выполненного объема работ».

| Расчет | Показатель |

| 1 000 000 х 60% : 100% = 600 000 | Расчетная выручка на отчетную дату |

| 900 000 х 60% : 100% = 540 000 | Расчетные расходы на отчетную дату |

| 600 000 – 540 000 = 60 000 | Финансовый результат, признаваемый в учете с начала выполнения работ на отчетную дату |

| 600 000 – 400 000 = 200 000 | Выручка отчетного периода |

| 540 000 – 360 000 = 180 000 | Расходы отчетного периода |

| 200 000 – 180 000 = 20 000 | Финансовый результат, признаваемый в отчетном периоде |

При этом будут произведены следующие бухгалтерские записи

| Бухгалтерская запись | Сумма | Операция |

| Д1210 К6010 | 200 000 | Признана выручка отчетного периода |

| Д7010 К8110 | 180 000 | Признаны расходы отчетного периода |

2) Способ признания доходов и расходов «По доле понесенных расходов».

| Расчет | Показатель |

| 560 000 : 900 000 = 62,2% | Определена доля фактически понесенных расходов в общей доле ожидаемых расходов |

| 1 000 000 х 62,2% : 100% = 622 000 | Расчетная выручка на отчетную дату |

| 560 000 | Фактические расходы, признаваемые для целей определения финансового результата на отчетную дату |

| 622 000 – 560 000 = 62 000 | Финансовый результат, признанный в учете с начала выполнения работ на отчетную дату |

| 622 000 – 400 000 = 222 000 | Выручка отчетного периода |

| 560 000 – 360 000 = 200 000 | Расходы отчетного периода |

| 222 000 – 200 000 = 22 000 | Финансовый результат, признаваемый в отчетном периоде |

При этом будут произведены следующие бухгалтерские записи

| Бухгалтерская запись | Сумма | Операция |

| Д1210 К6010 | 222 000 | Признана выручка отчетного периода |

| Д7010 К8110 | 200 000 | Признаны расходы отчетного периода |

Разный финансовый результат при первом и втором способе обусловлен применением разных способов определения степени завершенности работ по договору на отчетную дату. Выбрав один из двух предложенных способов, организация придерживается своего выбора с начала и до конца выполнения работ.

Отчет о прибылях и убытках характеризует финансовые результаты организации за отчетный период.

Отчет о прибылях и убытках должен содержать следующие показатели:

1) доход от реализации готовой продукции (товаров, работ, услуг).

Доход от реализации продукции (работ, услуг) отражается за минусом налога на добавленную стоимость, акцизов и т. п. налогов и обязательных платежей, а также стоимости возвращенных товаров, скидки с продаж и скидки с цены, предоставленных покупателю.

По данной статье отражается доход от основной деятельности. Доход от основной деятельности может быть получен от реализации товарно-материальных запасов, оказания услуг, а также в виде вознаграждения, вознаграждений, дивидендов, гонораров и ренты, в зависимости от основной деятельности;

2) себестоимость реализованной продукции (товаров, работ, услуг).

3) валовая прибыль

Валовая прибыль представляет собой финансовый результат от реализации готовой продукции (товаров, работ, услуг) и определяется как разность между доходом от реализации продукции (работ, услуг) и себестоимостью реализованной продукции (работ, услуг) в результате основной деятельности;

4) прочие расходы:

— расходы по реализации;

— расходы на финансирование.

Прочие расходы — это расходы, не включаемые в производственную себестоимость продукции (работ, услуг);

5) прибыль (убыток) от продолжаемой деятельности.

Прибыль (убыток) от продолжаемой деятельности представляет собой сальдированный финансовый результат и определяется как разность между валовым доходом и прочими расходами;

6) доход (убыток) от прекращенной деятельности.

По данной статье показывается финансовый результат (прибыль, убыток) от прекращенной деятельности.

7) прибыль (убыток) до налогообложения.

Данный показатель отражает сальдированный финансовый результат (доход, убыток) от обычной деятельности до налогообложения, который определяется расчетным путем по показателям пунктов 5 и 6;

8) подоходный налог.

Подоходный налог определяется в соответствии со стандартами бухгалтерского учета;

9) итоговая прибыль (убыток) за период до вычета доли меньшинства;

10) доля меньшинства;

11) итоговая прибыль (убыток) за период;

Данный показатель отражает сальдированный результат (чистый доход, убыток), полученный юридическим лицом за отчетный период;

12) прибыль на акцию

Учет финансовых результатов от сдачи строительно-монтажных работ определяется на счете 5610 «Итоговый доход (убыток)». В дебет этого счета относятся расходы, то есть фактическая себестоимость затрат на строительно-монтажные работы, а также стоимость работ, выполняемых субподрядными субъектами по предъявленным ими счетам. По кредиту счета 5610 «Итоговый доход (убыток)» отражается договорная стоимость законченных объектов или работ, выполненных по договорам подряда и субподряда, определенных по документам, служащим основанием для расчетов между заказчиками и подрядчиками или субподрядчиками.

В бухгалтерском учете делаются следующие записи:

— списание расходов по фактической себестоимости выполненных строительно-монтажных работ на уменьшение итогового дохода:

Д-т 5610 «Итоговый доход (убыток)» К-т 7010 «Себестоимость реализованной готовой продукции

— списание доходов от строительно-монтажных работ на увеличение итогового дохода: Д-т 6010 «Доход от реализации готовой продукции (товаров, работ, услуг)» К-т 5610 «Итоговый доход (убыток)»

— списаны прочие расходы:

Д-т 5610 «Итоговый доход (убыток)» К-т 7210 «Общие и административные расходы»

— начислен корпоративный подоходный налог:

Д-т 7710 «Расходы по корпоративному подоходному налогу» К-т 3110 «Корпоративный подоходный налог к выплате»

— списаны расходы по корпоративному подоходному налогу на уменьшение итогового дохода: Д-т 5610 «Итоговый доход (убыток)» К-т 7710 «Расходы по корпоративному подоходному налогу»

— определен чистый доход, остающийся в распоряжении подрядной организации:

Д-т 5610 «Итоговый доход (убыток)» К-т 5510 «Нераспределенный доход (непокрытый убыток)

Источник: studopedia.ru

Учет финансовых результатов в строительстве

Учет и налогообложение для застройщиков: формируем финансовый результат

Информация о компании КСК ГРУПП

КСК групп ведет свою историю с 1994 года. С момента основания и по сегодняшний день компания входит в число лидеров рынка консультационных услуг в области аудита, налогов, права, оценки и управленческого консультирования. За 20 лет работы реализовано более 2000 проектов для крупнейших российских компаний.

КСК групп предлагает комплексное и практическое решение наиболее актуальных задач, стоящих перед финансовыми и генеральными директорами компаний и собственниками бизнеса. Индивидуальный подход, глубокое понимание потребностей и целей клиентов в сочетании с практическими знаниями позволяют решать эти задачи максимально эффективно.

Коллектив КСК групп – это команда из более чем 350 специалистов, имеющих уникальный опыт реализации проектов как для средних, так и для крупнейших российских корпораций.

В настоящее время КСК групп предлагает полный спектр услуг и решений для бизнеса:

.jpg)

Формирование корректного финансового результата деятельности компании – одна из самых актуальных проблем для российских застройщиков. Опыт КСК групп показывает, что застройщики нередко вынуждены искусственно формировать виртуальный положительный финансовый результат своей деятельности, нарушая положения бухгалтерского учета (ПБУ). Дело в том, что при строительстве в силу длительности процесса у застройщиков формируется убыток. Однако отчетность с отраженным в ней убытком компетентные органы (в том числе и органы по контролю и надзору в области долевого строительства) не принимают.

Рассмотрим на примере одного из самых сложных видов строительства – возведения многоквартирного жилого дома – как правильно и своевременно, с учетом всех особенностей действующего законодательства равномерно формировать финансовый результат.

Прежде всего, ответим на вопрос, что является доходом застройщика. В договоре участия в долевом строительстве указывается цена, то есть размер денежных средств, подлежащих уплате дольщиком для строительства (создания) объекта долевого строительства (п. 1 ст. 5 Федерального закона от 30 декабря 2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»; далее – Закон № 214-ФЗ). Цена, приведенная в договоре, может быть определена как сумма денежных средств на возмещение затрат на строительство (создание) объекта долевого строительства и денежных средств на оплату услуг застройщика.

Таким образом, получается, что доходами застройщика являются:

Следует отметить, что если сумму вознаграждения застройщика можно закрепить в договоре уже на момент его заключения, то сумма экономии может быть определена только при подписании сторонами акта передачи объекта дольщику в момент исполнения обязательств застройщика по договору (п. 1 ст. 12 Закона № 214-ФЗ).

Таким образом, доход застройщика, который можно признавать равномерно в течение всего времени строительства объекта, будет состоять исключительно из вознаграждения застройщика.

Как равномерно формировать доходы от вознаграждения в бухгалтерском и налоговом учете?

При отражении доходов в виде услуг застройщика последнему следует руководствоваться ПБУ 9/99 «Доходы организации». В соответствии с п. 12 ПБУ 9/99 «Доходы организации» выручка признается в бухгалтерском учете при одновременном наличии следующих условий:

Пункт 13 ПБУ 9/99 «Доходы организации» позволяет застройщику признавать в бухгалтерском учете выручку от оказания услуг равномерно по мере готовности или по завершении оказания услуги. При этом выручка от оказания конкретной услуги может признаваться в бухгалтерском учете по мере готовности, если возможно определить готовность услуги. Информация о способе определения готовности услуг должна быть раскрыта в учетной политике застройщика (подп. «б» п. 17 ПБУ 9/99 «Доходы организации»).

Для целей налогового учета также предусмотрена возможность равномерного признания доходов. Так, в соответствии с п. 2 ст. 271 НК РФ по доходам, относящимся к нескольким отчетным (налоговым) периодам, и в случае, если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов.

Таким образом, если договором с дольщиком предусмотрено условие о том, что цена договора включает услуги застройщика и стоимость этой услуги можно определить, выручка может быть сформирована до даты завершения договора.

На какую дату должна быть определена экономия денежных средств дольщиков?

Вопрос экономии средств дольщика никак не освещен в Законе № 214-ФЗ, более того – законодательство о долевом участии в строительстве вообще не оперирует термином «экономия средств дольщика». Данное понятие выработано самими застройщиками в ходе практики строительства.

Поэтому, все, что связано с этим понятием, в том числе и дата признания дохода в виде экономии средств дольщиков, является актуальной темой обсуждения в профессиональных кругах. Официальные органы предоставили некоторые разъяснения по этому поводу. Так, например, Минфин России в своих письмах неоднократно высказывал мнение в отношении того, что застройщик должен определять экономию на дату подписания документа о передаче объекта в эксплуатацию (письмо Минфина России от 16 августа 2011 г. № 03-03-06/488, письмо Минфина России от 29 июля 2013 г. № 03-03-06/1/30040). При этом ни в самих Письмах, ни в каком-нибудь ином нормативном акте нет разъяснений по поводу того, какой именно документ имеет в виду ведомство.

Обращаем внимание, что документ о передаче многоквартирного жилого дома в эксплуатацию и разрешение на ввод многоквартирного дома в эксплуатацию – это разные документы. Дата, указанная в разрешении на ввод дома в эксплуатацию, отражает дату принятия компетентным органом решения о возможности передачи объекта в эксплуатацию и не совпадает с моментом фактической передачи дома в эксплуатацию дольщику.

Напомним, передача объекта долевого строительства застройщиком и принятие его дольщиком осуществляются по передаточному акту не ранее чем после получения в установленном порядке разрешения на ввод дома в эксплуатацию (п. 1 ст. 8 Закона № 214-ФЗ). Кроме того, документом, подтверждающим передачу многоквартирного дома в эксплуатацию, может являться акт, подписанный застройщиком и ТСЖ либо застройщиком и управляющей компанией.

Пользуясь пробелом в этой части, контролирующие органы пытаются доначислить налог на прибыль на экономию, считая, что датой признания экономии является именно дата получения разрешения на ввод объекта в эксплуатацию, а не дата подписания передаточного акта между застройщиком и дольщиком.

Вместе с тем, эта позиция не согласуется с практикой хозяйственной жизни застройщика, так как по факту часто возникают дополнительные расходы застройщика с момента ввода объекта в эксплуатацию до момента передачи объекта дольщику. А все расходы по строительству объекта, в том числе и дополнительные, связанные с доделками, достройками и т. д., должны покрываться именно за счет средств дольщика на строительство объекта, что непременно приведет к корректировкам суммы экономии средств дольщиков.

Поскольку понятие экономии нигде законодательно не закреплено, равно как и порядок ее учета, предлагаем установить момент определения экономии в учетной политике. Например, следующим образом: «Моментом определения экономии или перерасхода денежных средств участников долевого строительства будет являться дата подписания акта приема-передачи завершенного объекта между Обществом и участником долевого строительства, так как именно в этот момент одновременно будут выполнены следующие условия:

Суды также подчеркивают, что расходование денежных средств, полученных застройщиком от дольщиков на цели, связанные с исполнением инвестиционных обязательств, на момент ввода здания в эксплуатацию не завершено. А акт приемки объекта уполномоченной комиссией либо решение о вводе дома в эксплуатацию не являются документами, подтверждающими фактическую сумму затрат по итогам передачи квартиры дольщику (например, постановление Арбитражного суда Московского округа от 13 марта 2015 г. по делу № А40-76189/13, постановление ФАС Западно-Сибирского округа от 31 января 2011 г. № А27-6086/2010).

В силу подп. 23.1 п. 3 ст. 149 НК РФ от обложения НДС освобождаются услуги застройщика, оказываемые на основании договора участия в долевом строительстве, заключенного в соответствии с Законом № 214-ФЗ (за исключением услуг застройщика, оказываемых при строительстве объектов производственного назначения). При этом ограничение на применение освобождения от налогообложения в случае, если вознаграждение за услуги застройщика в договоре не выделено, данной нормой не предусмотрено (письмо Минфина России от 26 октября 2011 г. № 03-07-10/17).

О наличии или отсутствии налогооблагаемой базы по НДС при возникновении экономии на данный момент существует две основные позиции, выработанные судебной практикой.

Позиция 1. Застройщик обязан начислять НДС на средства экономии. Указанная позиция основана на точке зрения, в соответствии с которой в качестве инвестиционных могут быть признаны лишь средства, направляемые на реализацию инвестиционного проекта, то есть предназначенные для финансирования затрат, необходимых для получения какого-либо полезного эффекта. По завершении договора денежные средства, оставшиеся в распоряжении застройщика, утрачивают инвестиционное значение. Следовательно, сумма превышения взноса, полученного застройщиком от дольщика, над фактическими затратами на строительство дома, связана с оплатой услуг, оказанных на основании договора. Вследствие этого она подлежит включению в налоговую базу по НДС (Определение ВАС РФ от 23 июля 2014 г. № ВАС-6429/14 по делу № А03-5093/2012, постановление ФАС Северо-Западного округа от 13 мая 2014 г. по делу № А26-3816/2013).

Позиция 2. Застройщик не обязан начислять НДС на средства экономии. Эта позиция основывается на том, что отношения между застройщиком и дольщиками носят инвестиционный характер, следовательно, денежные средства, привлекаемые застройщиком, являются инвестициями.

Таким образом, сумма, составившая разницу между средствами, полученными от дольщиков и себестоимостью переданных застройщиком квартир, является доходом, не связанным с реализацией товаров (работ, услуг). А реализация как раз является объектом обложения НДС.

При таких обстоятельствах не возникает правовых оснований для включения застройщиками суммы экономии в налоговую базу по НДС в соответствии со ст. 146, ст. 154, ст. 162 НК РФ (постановление ФАС Волго-Вятского округа от 5 августа 2014 г. по делу № А28-10244/2013).

Застройщик осуществляет строительство многоквартирного жилого дома. Срок сдачи объекта – декабрь 2014 года. В марте 2013 года застройщик заключил с гражданином договор долевого участия. В соответствии с его условиями цена договора составляет 5 600 000 руб. и определяется как сумма денежных средств на возмещение затрат на строительство и денежных средств на оплату услуг застройщика. Цена услуг застройщика входит в стоимость договора и составляет 20% от его стоимости.

Учетной политикой застройщика (как для целей бухгалтерского учета, так и для целей налогового учета) в части формирования доходов по услугам застройщика в рамках строительства по договорам долевого участия предусмотрено следующее: «Доходы Общества от оказания услуг застройщика формируется из двух составляющих:

Выручку от оказания Обществом услуг застройщика по договорам долевого участия в строительстве в виде стоимости услуг застройщика формировать по мере оказания услуги.

При этом услуга считается оказанной на последний день каждого месяца, начиная с месяца заключения договора долевого участия и заканчивая последним месяцем квартала ввода объекта в эксплуатацию (согласно договору долевого участия). Таким образом, выручка Общества в виде стоимости услуг застройщика признается ежемесячно равномерно в течение указанного выше срока.

В случае образования по окончании строительства положительной разницы между средствами, привлеченными от участников долевого строительства, и суммой фактических затрат на строительство (экономия средств дольщиков по строительству) она остается у Общества (если это предусмотрено условиями договора) и соответственно увеличивает стоимость его услуг.

Обязательства застройщика считаются исполненными с момента подписания Обществом и участником долевого строительства Передаточного акта на квартиру, стоимость услуг застройщика формирует выручку в размере экономии средств участников долевого строительства на дату подписания сторонами указанного передаточного акта на квартиру».

Исходя из приведенных условий договора, стоимость услуг застройщика определена в сумме 1 120 000 руб. (20% от 5 600 000 руб.).

Срок равномерного признания дохода в виде услуг застройщика составляет 22 месяца (с марта 2013 года по декабрь 2014 года).

Ежемесячная сумма выручки от услуг застройщика составляет 50 909,09 руб. (1 120 000 руб. / 22 мес.).

На момент подписания акта приема-передачи квартиры (31 декабря 2014 года) застройщик отразил доход в виде экономии средств дольщика в сумме 980 000 руб. (5 600 000 руб. – 1 120 000 руб. – 3 500 000 руб.).

Рассмотрим, как эти операции должны учитываться в бухгалтерском учете (см. табл.).

Таблица. Бухгалтерские записи, отражаемые в учете застройщика

Бухгалтерский учет финансовых результатов в строительных организациях

Получение прибыли является основной целью предпринимательской деятельности организаций, занятых во всех отраслях народного хозяйства и независимо от организационно-правовой формы. Прибыль является одной из разновидностей финансовогорезультата (другим является убыток), который формируется на счетах учета продаж и учета прочих доходов и расходов.

Участниками договора строительногоподряда являются подрядные строительныеорганизации, организации-заказчики строительства и инвесторы. Специфика осуществления хозяйственных операций, а также специфика осуществления процесса оборота денежных средств, определяют и специфику формирования финансовыхрезультатов у каждого из участников этого договора.

В подрядных строительных организациях

При организации работы по определению финансовогорезультата в подрядных строительныхорганизациях следует учитывать, что в отношении строительной продукции используются два основных термина:сметная прибыль и прибыль от продажи продукции.

С 1 марта 2001 года порядок расчета сметной прибыли регулируется постановлением Госстроя РФ от 28 февраля 2001 года № 15, которым утверждены «Методические указания по определению величины сметной прибыли в строительстве» (МДС 81-25.2001) — далее Методические указания. Напомним, что письмом Минюста РФ от 19 октября 2001 г. № 07/10178-ЮД постановлению Госстроя РФ, утвердившему МДС 81-5.99, отказано в государственной регистрации. Поэтому ниже приводятся только те положения Методических указаний, которые заимствованы или взаимосвязаны с положениями других нормативных документов и не противоречат общеметодологическим подходам. Иного нормативного документа, регулирующего порядок определения сметной прибыли в настоящее время не разработано.

Для строек, финансирование которых осуществляется за счет собственных средств предприятий, организаций и физических лиц, положения Методических указаний носят рекомендательный характер.

По объектам строительства, сметная документация по которым утверждена до выхода указанного Постановления, подлежит уточнению остаток сметной стоимости строительно-монтажных работ по переходящим на 2001 год стройкам по состоянию на 1 марта 2001 года, а также полная сметная стоимость строительно-монтажных работ по стройкам вновь начатых в 2001 и последующих годах.

Стоимость работ, подлежащих выполнению подрядными организациями после 1 марта 2001 г., а также расчеты за выполненные работы определяются с применением вновь утвержденных нормативов сметной прибыли.

В случаях исчерпания сумм, предусмотренных в сметах, заказчики могут использовать для этой цели резерв средств на непредвиденные работы и затраты или экономию по другим статьям сметы.

Методические указания предназначены для определения сметной прибыли:

Сметная прибыль является нормативной частью стоимости строительной продукции и не относится на себестоимость работ.

В качестве базы для исчисления сметной прибыли принимается величина средств на оплату труда рабочих (строителей и механизаторов) в текущих ценах в составе сметных прямых затрат.

В составе норматива сметной прибыли учитываются затраты на:

отдельные федеральные, региональные и местные налоги и сборы, в т.ч.:

налог на прибыль организаций, налог на имущество, налог на прибыль предприятий и организаций по ставкам, устанавливаемым органами местного самоуправления в размере не выше 5 процентов;

материальное стимулирование работников (материальная помощь, проведение мероприятий по охране здоровья и отдыха, не связанных непосредственно с участием работников в производственном процессе);

организацию помощи и бесплатных услуг учебным заведениям.

Отметим, что в других отраслях сферы материального производства порядок формирования рыночных цен принципиально отличается от изложенного.

В нормативах сметной прибыли не учитываются следующие виды затрат:

1. Затраты, не влияющие на производственную деятельность подрядной организации, в т.ч. на:

2. Затраты, связанные с пополнением оборотных средств. Порядок пополнения указанных средств предусматривается при заключении договоров подряда, включая авансирование работ или получение банковского кредита на приобретение материалов, изделий и конструкций.

3. Затраты, связанные с инфраструктурой строительно-монтажной организации.

В бухгалтерском учете начисление и получение сметной прибыли отдельными проводками не отражается — так как эта прибыль включается в цену строительной продукции, на счетах учета реализации (продаж) она выявляется автоматически — как соотношение сметных (а не фактических) затрат и договорной цены продукции. Разница между фактическими затратами и плановыми (сметными) формирует финансовый результат наряду со сметной прибылью.

Отметим, что величина сметной прибыли, установленная Методическими указаниями, зависит от вида работ и колеблется от 50 процентов (от фонда оплаты труда рабочих) по земляным работам до 108 процентов — по бетонным и железобетонным сборным конструкциям в крупнопанельном домостроении.

Конечный финансовый результат (балансовая прибыль или убыток) деятельности строительной организации слагается из финансового результата от сдачи заказчику объектов, работ и услуг, предусмотренных договорами, реализации на сторону основных средств и иного имущества строительной организации, продукции и услуг подсобных и вспомогательных производств, находящихся на балансе строительной организации, а также доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям (прочих доходов, уменьшенных на сумму прочих расходов).

Перечень доходов и расходов, а также порядок их отражения в бухгалтерском учете в настоящее время регулируется ПБУ 9/99, ПБУ 10/99 (ранее подобный перечень был приведен и в Типовых методических рекомендациях по планированию и учету себестоимости строительных работ, утвержденных письмом Госстроя РФ от 4 декабря 1995 г. № БЕ-11-260/7; в настоящее время этот документ не действует — утратил силу).

Прибыль (убыток) от сдачи заказчику объектов, выполненных строительных и других работ, предусмотренных договором на строительство, определяется как разница между выручкой от реализации указанных работ и услуг, выполненных собственными силами, по ценам, установленным в договоре, без налога на добавленную стоимость и других вычетов, предусмотренных законодательством, и затратами на их производство и сдачу.

При налогообложении выручка от сдачи заказчику объектов, строительных и других работ и услуг определяется либо по мере их оплаты в полном объеме по договорной стоимости (при безналичных расчетах — по мере поступления средств за выполненные работы (услуги) на счета в учреждения банков, а при расчетах наличными деньгами — при поступлении средств в кассу), либо по мере сдачи объектов, выполнения работ и услуг и передачи их в установленном договором порядке заказчику.

При применении метода определения выручки по поступлению средств следует иметь в виду, что порядок и сроки приемки объектов и выполненных работ и расчетов за них устанавливаются в договоре по соглашению сторон. Расчеты могут осуществляться: в форме авансов под выполненные работы на конструктивных элементах или этапах, или после завершения всех работ по договору.

Метод определения выручки от реализации работ (услуг) устанавливается строительной организацией на отчетный год исходя из условий хозяйствования и заключенных договоров, и является элементом учетной политики строительной организации.

В бухгалтерском учете прибыль или убыток от реализации (продажи) строительной продукции определяется порядком, аналогичным для определения прибыли от реализации (продажи) продукции (работ, услуг) организаций других отраслей сферы материального производства (здесь и далее проводки, связанные с начислением НДС не указываются):

дебет счета 90 «Продажи», субсчет «Себестоимость продаж» кредит счета 20 «Основное производство» — на сумму фактической себестоимости сданных строительно-монтажных работ;

дебет счета 62 «Расчеты с покупателями и заказчиками» кредит счета 90, субсчет «Выручка» — на сумму договорной стоимости сданных строительно-монтажных работ;

дебет счета 90, субсчет «Прибыль/убыток от продаж» кредит счета 99 «Прибыли и убытки» — на сумму прибыли от реализации (продажи) строительно-монтажных работ

В бухгалтерском учете формирование прибыли по этой группе операций отражается проводками:

дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» кредит счета 01 «Основные средства» — на сумму стоимости реализуемых объектов основных средств.

дебет счета 91 кредит счетов учета производственных затрат — на сумму стоимости расходов, связанных с реализацией объектов основных средств;

дебет счета 62 кредит счета 91, субсчет «Прочие доходы» — на сумму договорной стоимости реализованных (проданных) объектов основных средств;

дебет счета 91, субсчет «Сальдо прочих доходов и расходов» кредит счета 99 — на сумму полученной прибыли

Прибыль от реализации сторонним организациям продукции и услуг подсобных и вспомогательных производств определяется как разница между стоимостью этой продукции (услуг) по продажным ценам без налога на добавленную стоимость и других вычетов, предусмотренных законодательством Российской Федерации, и ее себестоимостью.

В бухгалтерском учете финансовый результат от указанных операций оформляется проводками:

дебет счета 90 кредит счета 23 «Вспомогательные производства» — на сумму фактической себестоимости работ и услуг вспомогательных производств;

дебет счета 62 кредит счета 90 — на сумму договорной стоимости проданных работ и услуг;

дебет счета 90 кредит счета 99 — на сумму полученной прибыли

В состав внереализационных (прочих) доходов включаются:

доходы, полученные на территории Российской Федерации и за ее пределами от долевого участия в деятельности других предприятий, дивиденды по акциям и доходы по облигациям и другим ценным бумагам, приобретенным строительной организацией.

дебет счета 76 «Расчеты с разными дебиторами и кредиторами» кредит счета 91;

доходы от сдачи имущества в аренду — дебет счета 76 кредит счета 91;

суммы, поступившие в погашение дебиторской задолженности, списанной в прошлые годы в убыток как безнадежной к получению — дебет счета 51 «Расчетные счета» кредит счета 91;

присужденные или признанные должником штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также по возмещению причиненных убытков — дебет счета 76, субсчет «Расчеты по претензиям» кредит счета 91;

прибыль прошлых лет, выявленная в отчетном году — дебет счетов учета неучтенных поступлений кредит счета 91;

другие доходы от операций, непосредственно не связанных с производством и реализацией продукции (работ, услуг) — дебет счетов учета поступлений кредит счета 91.

В состав внереализационных расходов включаются:

затраты по расторгнутым договорам на строительство, по аннулированным производственным заказам, а также затраты на производство, не давшее продукции.

не компенсируемые виновниками потери от простоев по внешним причинам — дебет счета 91 кредит счета 94 «Недостачи и потери от порчи ценностей»;

убытки по операциям с тарой — дебет счета 91 кредит счета 10 «Материалы» (или 60 «Расчеты с поставщиками и подрядчиками»);

судебные издержки и арбитражные расходы — дебет счета 91 кредит счета 60 или 76;

присужденные или признанные штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также расходы по возмещению причиненных убытков — дебет счета 91 кредит счета 60 или 76;

суммы сомнительных долгов по расчетам с другими предприятиями, а также отдельными лицами, подлежащие резервированию в соответствии с законодательством — дебет счета 91 кредит счета 63 «Резервы по сомнительным долгам»;

убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, нереальных для взыскания — дебет счета 91 кредит счета 62 или 76;

убытки по операциям прошлых лет, выявленные в текущем году — дебет счета 91 кредит счетов учета произведенных расходов;

не компенсируемые потери от стихийных бедствий (уничтожение и порча производственных запасов, готовой продукции и других материальных ценностей, потери от остановки производства и прочее), включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий (кроме строительных организаций, образующих резервный фонд в установленном законодательством порядке или получающих на эти цели специальные средства); не компенсируемые убытки в результате пожаров, аварий, других чрезвычайных ситуаций, вызванных экстремальными условиями — дебет счета 99 кредит счетов учета имущества и производственных затрат;

убытки от хищений, виновники которых по решениям суда не установлены — дебет счета 91 кредит счета 94;

другие расходы по оплате отдельных видов налогов и сборов, уплачиваемых в соответствии с установленным законодательством порядком за счет финансовых результатов, а также по операциям, связанным с получением внереализационных доходов — дебет счета 91 (99) кредит счета 68.

В настоящее время порядок формирования финансового результата в организациях заказчика-застройщика регулируется положениями ПБУ 2/94 и Положения по бухгалтерскому учету долгосрочных инвестиций, утвержденного письмом Минфина РФ от 13 декабря 1993 года № 160 (далее — Положение по учету долгосрочных инвестиций).

В случае расчетов застройщика с инвестором за сданный объект по договорной стоимости его строительства в состав финансового результата включается также разница между этой стоимостью и фактическими затратами по строительству объекта с учетом затрат по содержанию застройщика.

Обращаем внимание на то что в настоящее время имеется определенное противоречие между требованиями Положения по учету долгосрочных инвестиций и другими документами системы нормативного регулирования бухгалтерского учета и отчетности. Положением по учету долгосрочных инвестиций установлено, что экономия ассигнований из бюджета, выделяемых застройщику для финансирования капитального строительства, на счет учета прибылей и убытков не зачисляется. В соответствии с ПБУ 13/2000 неиспользованный остаток сумм целевого финансирования, в том числе бюджетного, включается в состав прибыли получателя этих средств — в данном случае заказчика-застройщика. Так как Положение по учету долгосрочных инвестиций утверждено раньше, нежели ПБУ 13/2000, руководствоваться следует требованиями ПБУ 13/2000, как последним принятым нормативным документом.

То есть схема бухгалтерских проводок при списании средств целевого финансирования может быть следующей:

дебет счета 86 «Целевое финансирование» кредит счета 08 — на сумму фактических затрат, связанных с осуществлением капитального строительства.

дебет счета 86 кредит счета 90 — на сумму неиспользованного остатка средств целевого финансирования.

Положением по учету долгосрочных инвестиций предусмотрено, что в бухгалтерском учете застройщиков, специализирующихся на строительстве объектов, на счет учета прибылей и убытков относятся суммы, полученные в связи с осуществлением капитального строительства, в виде:

доходов от сдачи имущества в аренду. В бухгалтерском учете поступление (или начисление) сумм доходов отражается проводкой — дебет счета 76 кредит счета 91;

штрафов, пени, неустоек и других видов санкций за нарушение условий хозяйственных договоров. Бухгалтерская проводка — дебет счета 76, субсчет «Расчеты по претензиям» кредит счета 91.

доходов от возмещения причиненных убытков — дебет счета 62 или 76 или 51 кредит счета 91;

прибыль от реализации на сторону излишних и неиспользуемых материальных ценностей — дебет счета 62 кредит счета 91-1

Сумма прибыли, за вычетом убытков, понесенных в связи с осуществлением капитального строительства, после расчетов в установленном порядке с бюджетом остается в распоряжении застройщика.

В составе убытков застройщики учитывают затраты, не предусмотренные сметной документацией, в частности:

убытки от реализации на сторону излишних и неиспользуемых материальных ценностей; убытки, допущенные в результате порчи материальных ценностей — дебет счета 91-2 кредит счета 62

убытки от списания дебиторской задолженности, за исключением сумм, предъявленных ко взысканию с виновных лиц и организаций — дебет счета 91 кредит счета 62 или 76;

убытки от ликвидации основных средств застройщика, кроме убытков по основным средствам, выбывшим от стихийных бедствий — дебет счета 91 кредит счета 01.

присужденные или признанные штрафы, пени, неустойки и другие виды санкции за нарушение условий хозяйственных договоров — дебет счета 91 кредит счета 60 или 76;

расходы по возмещению причиненных убытков — дебет счета 91 кредит счета 60, 76 или 70.

Указанный порядок действует только в отношении специализированных застройщиков. Предприятия-застройщики, не специализирующиеся на строительстве объектов, осуществляют учет прибылей и убытков, возникающих в связи со строительством объектов, в общем порядке, установленном для учета результатов их основной деятельности. Это значит, что суммы убытков, полученных от инвестиционной деятельности, не подлежат включению в инвентарную стоимость объектов, а относятся в дебет счета 91.

Таким образом, безусловно, подлежит исчислению и налогообложению в каждом отчетном периоде прибыль от внереализационных операций. Вопрос о порядке определения налогооблагаемой базы по результатам основной деятельности заказчика законодательными документами должным образом не урегулирован. Процитированное из ПБУ 2/94 положение о порядке определения финансового результата не позволяет однозначно сформулировать подход к определению прибыли заказчика до завершения работ по каждому договору (или, хотя бы по комплексу работ, если договором предусмотрены расчеты по этапам работ, а проектно-сметная документация позволяет исчерпывающе определить сметную стоимость выполненных работ).

Определение финансового результата в организациях-инвесторах

Об определении финансового результата у инвестора речь вести можно только тогда, когда подобная деятельность для организации является основной (обычной).

Если инвестор выделяет денежные средства для финансирования строительства объектов основных средств, предназначенных для использования в производственной или торговой деятельности (а не для продажи), в бухгалтерском учете инвестора отражается списание источников финансирования (как правило, чистой прибыли).

Если реализация (продажа) объектов основных средств, законченных строительством для инвестора является основным видом деятельности, финансовый результат определяется порядком, установленным для организаций других отраслей сферы материального производства, с той лишь разницей, что объектом продажи выступают объекты основных средств и, следовательно, их стоимость и сумма оплаты должны списываться через счет 90 «Продажи», а не 91 «Прочие доходы и расходы», как это делается в тех организациях, для которых подобная деятельность не является обычной.

Следовательно, можно предложить следующий порядок бухгалтерских проводок:

дебет счета 08 кредит счета 60 — на сумму затрат по объектам основных средств, полученных от заказчика-застройщика (прочие проводки, связанные с расчетами, опущены, как не имеющие прямого отношения к объявленной теме);

дебет счета 08 кредит счета 26 «Общехозяйственные расходы» — на сумму расходов по содержанию аппарата инвестора. Отнесение этого вида расходов на увеличение стоимости объектов основных средств в данном случае правомерно, так как расходы безусловно связаны с приобретением (строительством) таких объектов;

дебет счета 08 кредит счетов учета затрат — на сумму иных затрат, осуществляемых в связи с покупкой объектов основных средств и их подготовкой к продаже;

дебет счета 01 кредит счета 08 — на сумму инвентарной стоимости объектов основных средств;

дебет счета 90 кредит счета 01 — на сумму инвентарной стоимости проданных объектов основных средств;

дебет счета 90 кредит счета 44 «Расходы на продажу» — на сумму расходов, связанных с продажей объектов основных средств;

дебет счета 62 кредит счета 90 — на сумму договорной стоимости проданных объектов основных средств;

дебет счета 90-9 кредит счета 99 — на сумму прибыли от продажи объектов основных средств

Особенности учета расчетов по налогу на прибыль в строительных организациях

Организация и ведение бухгалтерского учета налога на прибыль в настоящее время регулируется ПБУ 18/02, вступившем в действие, начиная с бухгалтерской отчетности за 2003 год.

Выполнение требований ПБУ 18/02 предполагает внесение изменений в организацию бухгалтерского учета (и в учетную политику организаций), а также оформление бухгалтерских проводок по вновь введенным синтетическим счетам бухгалтерского учета. Приказом Минфина РФ от 7 мая 2003 г. № 38н в План счетов (Инструкцией по применению Плана счетов) внесены необходимые изменения.

Временные и постоянные разницы, а также постоянные и отложенные налоговые обязательства и отложенные налоговые активы при выполнении работ по договору строительного подряда (как разновидности осуществления вложений во внеоборотные активы) могут возникнуть только при формировании себестоимости строительно-монтажных работ (при начислении амортизации, списании материально-производственных запасов и т.п.), а также при их выбытии или безвозмездном поступлении в качестве объектов незавершенного строительства.

Из этого следует, что в организациях, являющихся инвесторами или заказчиками указанные разницы, активы и обязательства могут образовываться практически только в рамках основной деятельности (не относящейся к договору строительного подряда), а также прочей деятельности, связанной с реализацией активов, не являющихся продукцией по основной деятельности. Кроме того, из названия положения по бухгалтерскому учету и его содержания следует, что нормы ПБУ 18/02 могут применяться только к тем отношениям, для которых характерно получение прибыли.

Инвестор при осуществлении финансирования строительства получение прибыли в качестве цели не определяет (возможная прибыль может быть получена позднее — при использовании законченных строительством объектов в запланированных целях).

Поэтому в дальнейшем рассматриваются особенности применения норм ПБУ 18/02 только в подрядных строительных организациях.

Для большей наглядности можно представить так называемый «жизненный цикл» вновь введенных терминов постоянные разницы и постоянные налоговые обязательства, а также вычитаемые и налогооблагаемые временные разницы, отложенные налоговые активы и обязательства. При этом параллельно рассматриваются собственно события, приводящие к образованию новых активов или обязательств и их отражение в бухгалтерском учете:

Постоянные разницы и постоянные налоговые обязательства

Вычитаемые временные разницы и отложенные налоговые активы

Налогооблагаемые временные разницы и отложенные налоговые обязательства

Кроме того, в ПБУ 18/02 используются термины условного расхода и условного дохода по налогу на прибыль и текущего налога на прибыль (текущего налогового убытка).

В пункте 21 ПБУ 18/02 приводится следующая схема расчета текущего налога на прибыль:

Условный расход

(условный доход)

по налогу на прибыль

Постоянное налоговое обязательство

Отложенный налоговый актив

Отложенное налоговое обязательство

Текущий налог на прибыль

(текущий налоговый убыток)

Итак, к субсчету «Налог на прибыль» рекомендуется открывать следующие субсчета:

68-1 «Условный расход по налогу на прибыль» (сумма налога, исчисленная из бухгалтерской прибыли);

68-2 «Постоянные налоговые обязательства»;

68-3 «Отложенные налоговые активы»;

68-4 «Отложенные налоговые обязательства»;

68-5 «Текущий налог на прибыль».

По завершении отчетного или налогового периода сумма, отраженная по субсчету 68-5 должна быть равна данным налогового учета.

Для повышения оперативности и точности контрольных и аналитических процедур, по нашему мнению, к каждому открываемому субсчету могут быть открыты счета по видам ПНО, ОНА или ОНО.

Источник: dom-srub-banya.ru

Порядок формирования финансовых результатов. Особенности формирования финансовых результатов деятельности строительных организаций Формирование финансовых результатов в строительстве

Получение прибыли является основной целью предпринимательской деятельности организаций, занятых во всех отраслях народного хозяйства и независимо от организационно — правовой формы. Прибыль является одним из разновидностей финансового результата (другим является убыток), который формируется на счетах учета реализации (учета продаж — по новому Плану счетов) и счетов учета прочей реализации и внереализационных доходов и расходов (по новому Плану счетов — прочих доходов и расходов).

Участниками договора строительного подряда являются подрядные строительные организации, организации — заказчики строительства и инвесторы. Специфика осуществления хозяйственных операций, а также специфика осуществления процесса оборота денежных средств определяют и специфику формирования финансовых результатов у каждого из участников этого договора.

Так как требования по организации финансового и налогового учета существенно отличаются друг от друга, а нередко и противоречат друг другу, рассмотрение вопросов налогового учета финансовых результатов должно стать предметом отдельного разговора. Этот разговор будет начат в ближайших номерах журнала.

В подрядных строительных организациях

При организации работы по определению финансового результата в подрядных строительных организациях следует учитывать, что в отношении строительной продукции используются два основных термина: сметная прибыль и прибыль от продажи продукции.

С 1 марта 2001 г. порядок расчета сметной прибыли регулируется Постановлением Госстроя России от 28 февраля 2001 г. N 15, которым утверждены Методические указания по определению величины сметной прибыли в строительстве (МДС 81-25.2001) (далее — Методические указания).

Понятие сметной прибыли используется при формировании свободных цен на строительную продукцию. Положения, приведенные в Методических указаниях, обязательны для всех предприятий и организаций независимо от принадлежности и формы собственности, осуществляющих капитальное строительство за счет средств федерального бюджета, средств бюджетов субъектов Российской Федерации, государственных кредитов, получаемых под государственные гарантии, других средств, поступающих в качестве государственной поддержки, если иное не предусмотрено соответствующими распорядительными документами Правительства Российской Федерации.

Для строек, финансирование которых осуществляется за счет собственных средств предприятий, организаций и физических лиц, положения Методических указаний носят рекомендательный характер.

По объектам строительства, сметная документация по которым утверждена до выхода указанного Постановления, подлежит уточнению остаток сметной стоимости строительно — монтажных работ по переходящим на 2001 г. стройкам по состоянию на 1 марта 2001 г., а также полная сметная стоимость строительно — монтажных работ по стройкам, вновь начинаемым в 2001 и последующих годах.

Стоимость работ, подлежащих выполнению подрядными организациями после 1 марта 2001 г., а также расчеты за выполненные работы определяются с применением вновь утвержденных нормативов сметной прибыли.

В случаях исчерпания сумм, предусмотренных в сметах, заказчики могут использовать для этой цели резерв средств на непредвиденные работы и затраты или экономию по другим статьям сметы.

Методические указания предназначены для определения сметной прибыли:

- инвесторами (заказчиками — застройщиками) при составлении инвесторских смет для оценки инвестиционных программ (проектов);

- при подготовке заключаемого договора, в том числе при подрядных торгах и определении договорных цен в случаях формирования их на основе переговоров заказчиков с подрядчиками;

- подрядными организациями при составлении ценовых предложений на конкурсные торги;

- проектными организациями при разработке сметной документации.

Сметная прибыль в составе сметной стоимости строительной продукции — это средства, предназначенные для покрытия расходов подрядных организаций на развитие производства и материальное стимулирование работников.

Сметная прибыль является нормативной частью стоимости строительной продукции и не относится на себестоимость работ.

В качестве базы для исчисления сметной прибыли принимается величина средств на оплату труда рабочих (строителей и механизаторов) в текущих ценах в составе сметных прямых затрат.

В составе норматива сметной прибыли учитываются затраты на:

- отдельные федеральные, региональные и местные налоги и сборы, в том числе:

- налог на прибыль организаций, налог на имущество, налог на прибыль предприятий и организаций по ставкам, устанавливаемым органами местного самоуправления в размере не выше 5 процентов;

- расширенное воспроизводство подрядных организаций (модернизация оборудования, реконструкция объектов основных фондов);

- материальное стимулирование работников (материальная помощь, проведение мероприятий по охране здоровья и отдыха, не связанных непосредственно с участием работников в производственном процессе);

- организацию помощи и бесплатных услуг учебным заведениям.

Нетрудно убедиться, что перечисленные виды расходов либо возмещаются из балансовой прибыли (налоги), либо подпадают под действие тех или иных льгот. Это не касается сумм материального стимулирования работников подрядной строительной организации, которые возмещаются за счет нераспределенной прибыли (отчетного года или прошлых лет) либо за счет средств соответствующих фондов (например, фонда материального стимулирования), созданных в порядке распределения прибыли, остающейся в распоряжении организации после уплаты налогов.

В любом случае, из приведенного перечня очевидно, что в состав сметной стоимости строительной продукции (и свободных цен на нее) включаются не только чисто производственные расходы, но и суммы, которые впоследствии будут направлены на цели, не имеющие производственного характера. Отметим, что в других отраслях сферы материального производства порядок формирования рыночных цен принципиально отличается от изложенного.

В нормативах сметной прибыли не учитываются следующие виды затрат:

Нетрудно убедиться, что большая часть перечисленных затрат относится к так называемым «нормируемым расходам» — расходам, по которым проводится корректировка налоговой базы по налогу на прибыль. Включение этих видов затрат в сметную прибыль экономически представляется неправомерным.

- Затраты, связанные с пополнением оборотных средств. Порядок пополнения указанных средств предусматривается при заключении договоров подряда, включая авансирование работ или получение банковского кредита на приобретение материалов, изделий и конструкций.

- Затраты, связанные с инфраструктурой строительно — монтажной организации

К ним относятся:

Невключение затрат, перечисленных в этом пункте, в состав сметной прибыли можно объяснить тем, что финансирование расходов структурных подразделений, относящихся к обслуживающим производствам и хозяйствам, осуществляется за счет нескольких источников, в частности и за счет покупателей работ и услуг этих производств (квартиросъемщиков — по услугам ЖКХ, родителей — по услугам детских дошкольных учреждений и т.п.). Включение расходов в полном размере в связи с этим является неоправданным, а точное определение доли затрат, подлежащей возмещению за счет собственных средств подрядной строительной организации в каждом отчетном периоде, представляется невозможным.

В бухгалтерском учете начисление и получение сметной прибыли отдельными проводками не отражается, так как эта прибыль включается в цену строительной продукции, на счетах учета реализации (продаж) она выявляется автоматически — как соотношение сметных (а не фактических) затрат и договорной цены продукции.

Разница между фактическими затратами и плановыми (сметными) формирует финансовый результат наряду со сметной прибылью.

Отметим, что величина сметной прибыли, установленной Методическими указаниями, зависит от вида работ и колеблется от 50 процентов (от фонда оплаты труда рабочих) — по земляным работам, до 108 процентов — по бетонным и железобетонным сборным конструкциям в крупнопанельном домостроении.

Конечный финансовый результат (балансовая прибыль или убыток) деятельности строительной организации слагается из финансового результата от сдачи заказчику объектов, работ и услуг, предусмотренных договорами, реализации на сторону основных средств и иного имущества строительной организации, продукции и услуг подсобных и вспомогательных производств, находящихся на балансе строительной организации, а также доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям (прочих доходов, уменьшенных на сумму прочих расходов).

Перечень доходов и расходов, а также порядок их отражения в бухгалтерском учете в настоящее время регулируются ПБУ 9/99, ПБУ 10/99 и Типовыми методическими рекомендациями по планированию и учету себестоимости строительных работ, утвержденными Письмом Госстроя России от 4 декабря 1995 г. N БЕ-11-260/7 (в ред. Письма Госстроя России от 14 августа 1997 г. N ВБ-12-185/7).

Прибыль (убыток) от сдачи заказчику объектов, выполненных строительных и других работ, предусмотренных договором на строительство, определяется как разница между выручкой от реализации указанных работ и услуг, выполненных собственными силами, по ценам, установленным в договоре, без налога на добавленную стоимость и других вычетов, предусмотренных законодательством, и затратами на их производство и сдачу.

При налогообложении выручка от сдачи заказчику объектов, строительных и других работ и услуг определяется либо по мере их оплаты в полном объеме по договорной стоимости (при безналичных расчетах — по мере поступления средств за выполненные работы (услуги) на счета в учреждения банков, а при расчетах наличными деньгами — при поступлении средств в кассу), либо по мере сдачи объектов, выполнения работ и услуг и передачи их в установленном договором порядке заказчику. При применении метода определения выручки по поступлению средств следует иметь в виду, что порядок и сроки приемки объектов и выполненных работ и расчетов за них устанавливаются в договоре по соглашению сторон.

Расчеты могут осуществляться: в форме авансов под выполненные работы на конструктивных элементах или этапах или после завершения всех работ по договору.

Метод определения выручки от реализации работ (услуг) устанавливается строительной организацией на отчетный год исходя из условий хозяйствования и заключенных договоров и является элементом учетной политики строительной организации.

В бухгалтерском учете прибыль или убыток от реализации (продажи) строительной продукции определяется порядком, аналогичным для определения прибыли от реализации (продажи) продукции (работ, услуг) организаций других отраслей сферы материального производства (здесь и далее в скобках указывается корреспонденция счетов по новому Плану счетов; проводки, связанные с исчислением налогов и отражением их в бухгалтерском учете, в целях экономии журнальной площади не рассматриваются):

дебет счета 46 «Реализация продукции (работ, услуг)» (90 «Продажи», субсчет «Себестоимость продаж») кредит счета 20 «Основное производство» — на сумму фактической себестоимости сданных строительно — монтажных работ;

дебет счета 62 «Расчеты с покупателями и заказчиками» кредит счета 46 (90 «Продажи», субсчет «Выручка») — на сумму договорной стоимости сданных строительно — монтажных работ;

дебет счета 46 (90, субсчет «Прибыль / убыток от продаж») кредит счета 80 «Прибыли и убытки» (99 «Прибыли и убытки») — на сумму прибыли от реализации (продажи) строительно — монтажных работ

дебет счета 80 (99) кредит счета 46 (90-9) — на сумму полученного убытка.

При определении прибыли (убытка) от реализации основных средств и иного имущества строительной организации учитывается разница (превышение) между продажной ценой, без налога на добавленную стоимость и других вычетов, предусмотренных законодательством Российской Федерации, и первоначальной (восстановительной) или остаточной стоимостью этих средств и имущества, увеличенной на индекс инфляции в установленном порядке. При этом остаточная стоимость имущества применяется к основным средствам, нематериальным активам и малоценным и быстроизнашивающимся предметам (в отношении малоценных и быстроизнашивающихся предметов — только до 31 декабря 2001 г.).

В бухгалтерском учете формирование прибыли (убытка) по этой группе операций отражается проводками: