Регламентированный учет в информационной системе — это учет, правила ведения которого определены законодательно и закреплены в учетной политике предприятия. Применительно к Российской Федерации регламентированный учет включает в себя бухгалтерский и налоговый учет организации. Основная цель ведения регламентированного учета на предприятии — формирование регламентированной отчетности.

Для целей регламентированного учета предприятие описывается как организационная структура, основными объектами которой выступают организации (юридические лица) и подразделения (службы, отделы, цеха и т. д.).

Список Организации предназначен для указания организаций, входящих в состав предприятия, и хранения постоянных сведений о них. Организация может быть юридическим лицом, обособленным подразделением или индивидуальным предпринимателем. Для каждой организации заполняется необходимая информация в соответствии с ее учредительными документами и регистрируется действующая учетная политика, определяющая параметры налогообложения и оценки стоимости. В списке Организации также присутствует предопределенная организация — Управленческая организация, которая используется для раздельного отражения операций по регламентированному и управленческому учету.

Четыре вида бухгалтерских проводок за 5 минут / Урок 6 / Бухгалтерский учет для начинающих

- общая система налогообложения — ОСНО (не поддерживается учет предпринимателей, осуществляющих свою деятельность по индивидуальной схеме (ИП);

- упрощенная система налогообложения — УСН.

Настройки учета и отражения документов

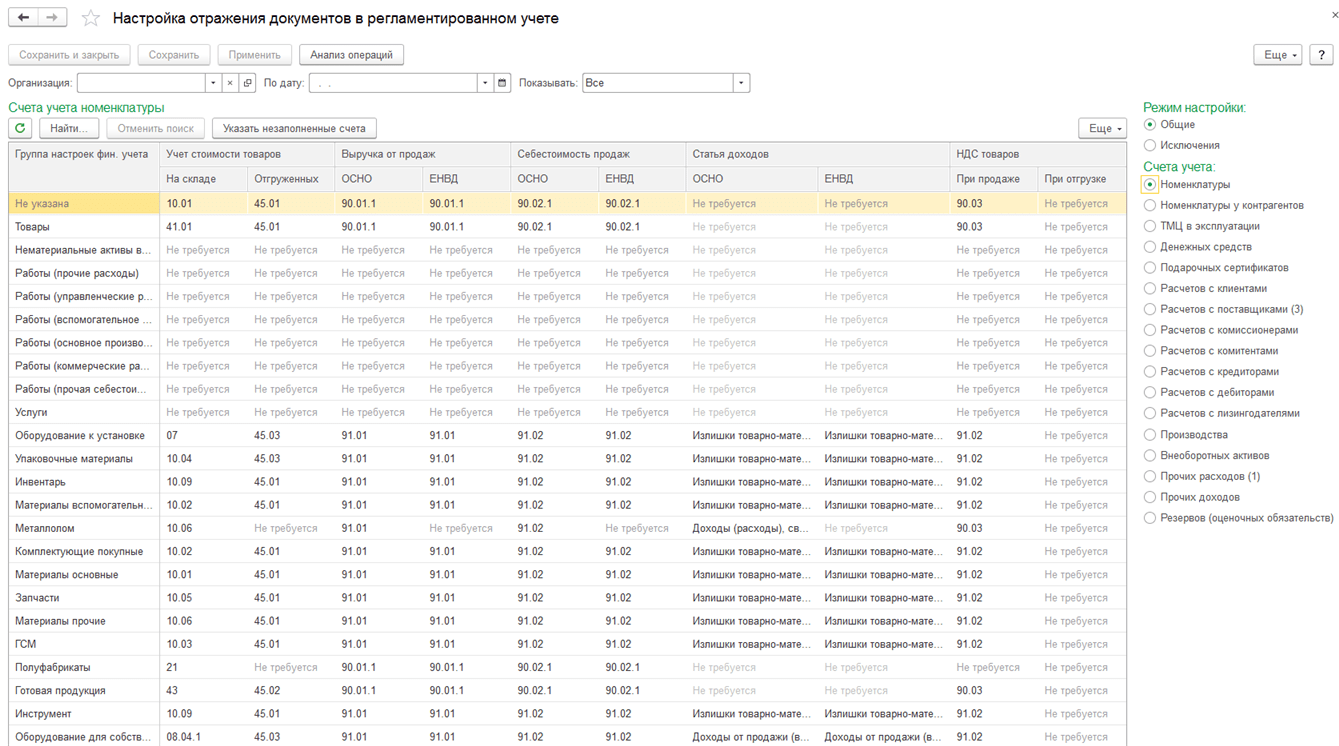

Рабочий план счетов является общим для всех организаций, учет по которым ведется в одной информационной базе. Для отражения хозяйственных операций используются следующие варианты настройки счетов учета в проводках:

- настройка счетов для применения по умолчанию;

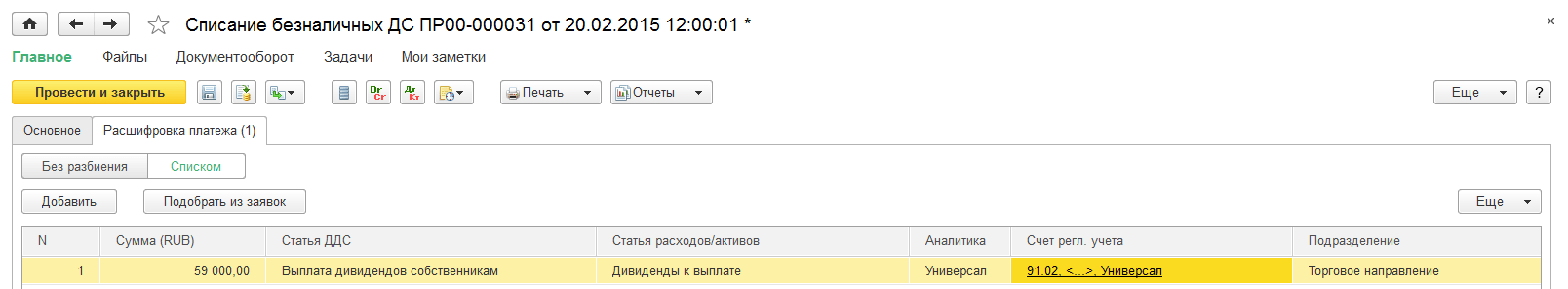

- непосредственное указание счетов в документах, использующих адресацию на статьи активов/пассивов;

- индивидуальное задание счета учета для отдельной хозяйственной операции.

- для групп финансового учета номенклатуры;

- групп финансового учета расчетов;

- групп финансового учета внеоборотных активов;

- статей расходов;

- статей доходов;

- видов резервов предстоящих расходов;

- видов подарочных сертификатов;

- категорий эксплуатации;

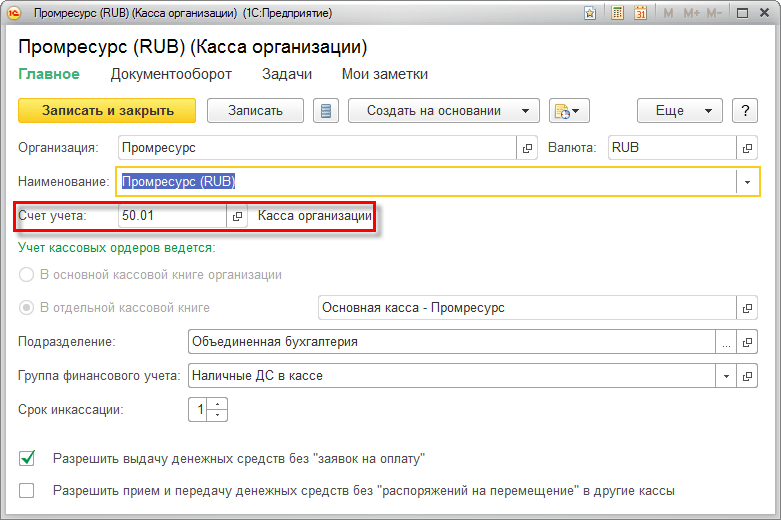

- касс и банковских счетов (пример показан на рисунке).

Указанные счета учета применяются по умолчанию при отражении документов в бухгалтерском учете в случае, если не определены индивидуальные значения в рамках конкретной организации в общих настройках отражения документов в регламентированном учете.

Настройка счетов для отражения документов в регламентированным учете в общем случае производится для групп однотипных операций с учетом аналитик и мест учета без привязки к конкретным документам.

20.11.12 Проводки в строительстве

Информация о настройках счетов для отражения хозяйственных операций в регламентированном учете отображается в рабочем месте Настройка отражения документов в регламентированном учете. Счета учета производственных затрат настраиваются непосредственно в указанном рабочем месте в разрезе подразделений.

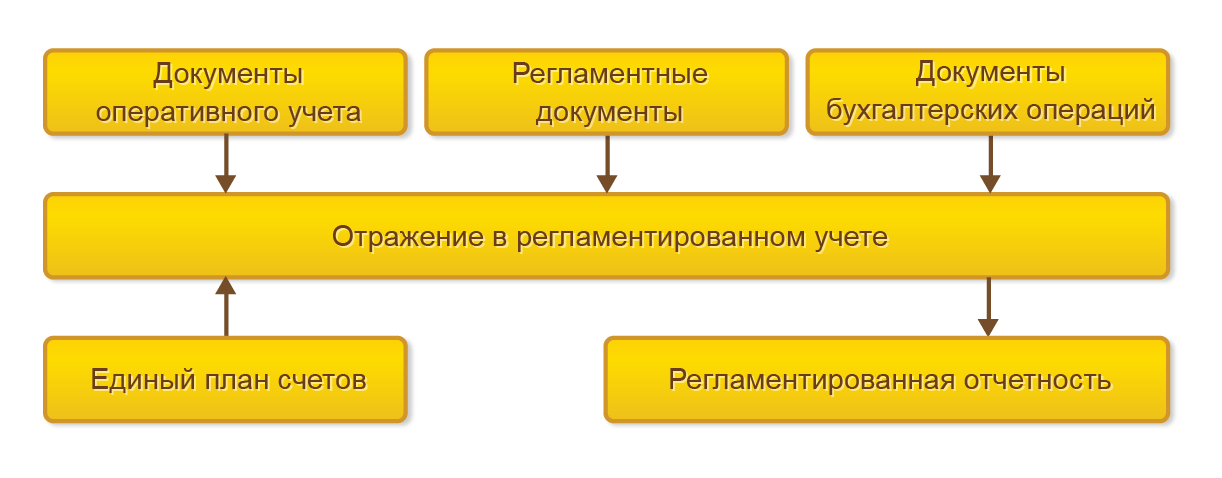

- документами оперативного учета;

- бухгалтерскими (неоперативными) операциями;

- регламентными документами закрытия отчетного периода.

Формирование и контроль проводок по документам

Документы оперативного учета, использующиеся для отражения в информационной базе хозяйственных операций, разработаны в соответствии с требованиями регламентированного учета по формированию необходимых аналитических разрезов. Настройка счетов учета может быть выполнена как до, так и после возникновения в информационной базе каждого вида хозяйственных операций, требующих отражения в бухгалтерском и налоговом учете.

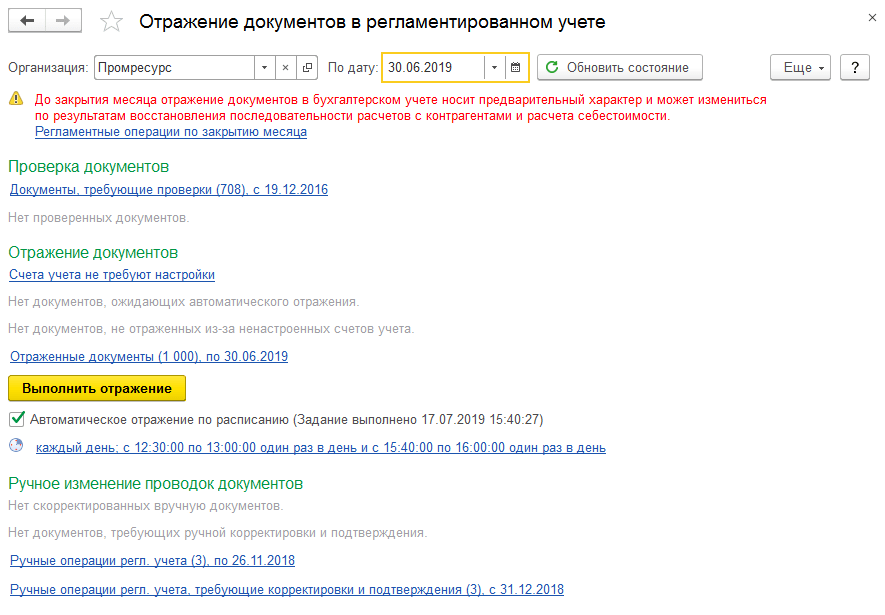

В рабочем месте Отражение документов в регламентированном учете выполняется мониторинг состояния отражения документов в бухгалтерском учете.

Для контроля состава проводок и их содержания (без стоимостной оценки) в контексте документов оперативного учета предусмотрена возможность сформировать проводки вручную непосредственно в момент создания документа в информационной базе. Проводки формируются в привязке к первичным документам, что обеспечивает возможность детальной сверки данных бухгалтерских проводок и первичных документов.

- изменения отражаются непосредственно в проводках документа, при этом обоснование выполненной корректировки указывается в комментарии;

- созданием корректирующего документа — на основании исходного документа создается документ Операция (регл. учет), и корректировка отражается в виде сторнирующих и устанавливающих записей по регистрам бухгалтерского учета.

При повторном проведении документа проводки, введенные вручную, теряют свою актуальность. Для контроля актуальности отражения документов с ручной корректировкой проводок в рамках рабочего места Отражение документов в регламентированном учете сформирована группа гиперссылок Ручное изменение проводок документов, позволяющая работать со списками документов, имеющих разный статус отражения в бухгалтерском и налоговом учете.

Поддержан сценарий ведения регламентированного учета, при котором документы оперативного учета отражаются в бухгалтерском и налоговом учете с обязательной их проверкой сотрудниками бухгалтерской службы. Предусмотрено два варианта доступности изменений проверенных документов (определяются настройками системы):

- с запретом редактирования — проверенные документы недоступны для изменений основному составу пользователей. Проверенный документ открывается для них только в режиме просмотра;

- только уведомительная, без запрета редактирования — проверенные документы доступны для изменения обычным пользователям, после корректировки ранее проверенный документ будет требовать повторной проверки.

- непосредственно в форме документа;

- в рамках рабочего места Отражение документов в регламентированном учете.

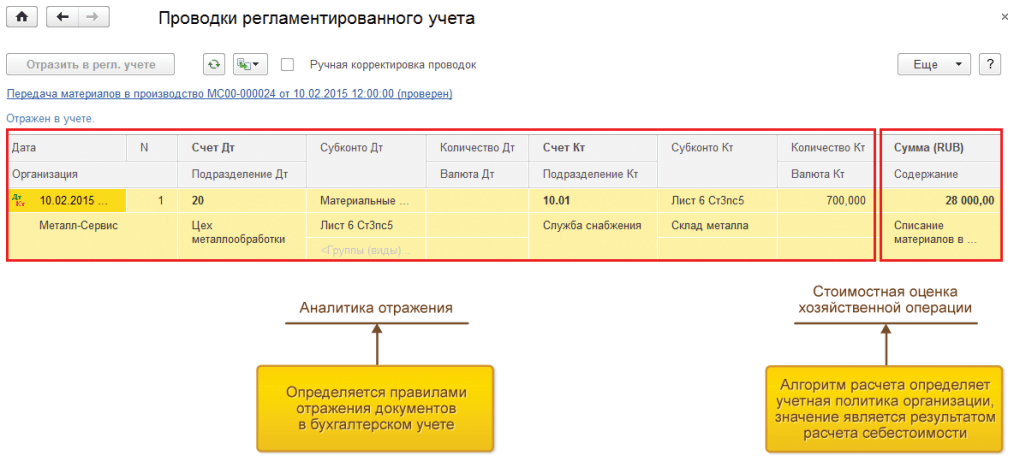

- указание аналитики отражения при формировании проводки — определяется правилами отражения документов в регламентированном учете;

- расчет стоимостной оценки хозяйственной операции — как результат расчета себестоимости в параметрах выбранной для организации учетной политики.

Получение корректных проводок по всем операциям оперативного учета возможно только в случае формирования проводок в рамках процедуры Закрытия месяца.

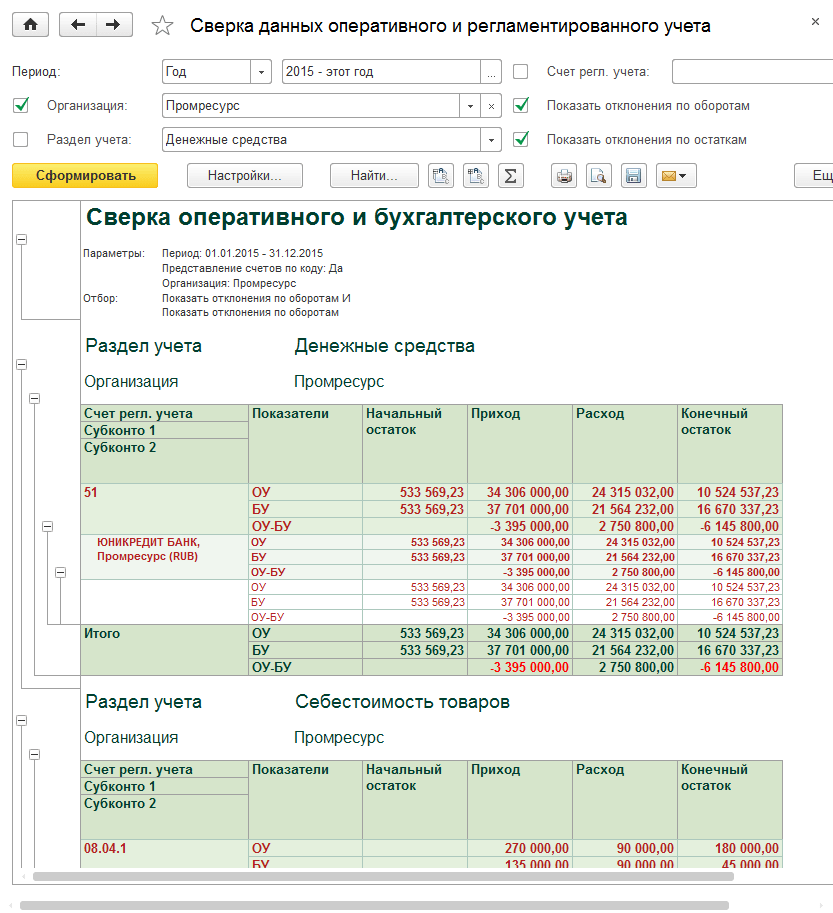

Для выявления и анализа расхождений между оперативным и бухгалтерским учетом предназначен отчет Сверка данных оперативного и регламентированного учета:

- денежные средства;

- себестоимость товаров;

- расчеты с поставщиками;

- расчеты с клиентами;

- расчеты по кредитам и займам;

- расчеты по лизингу;

- прочие расчеты с контрагентами;

- расходы.

Контролируемые сделки

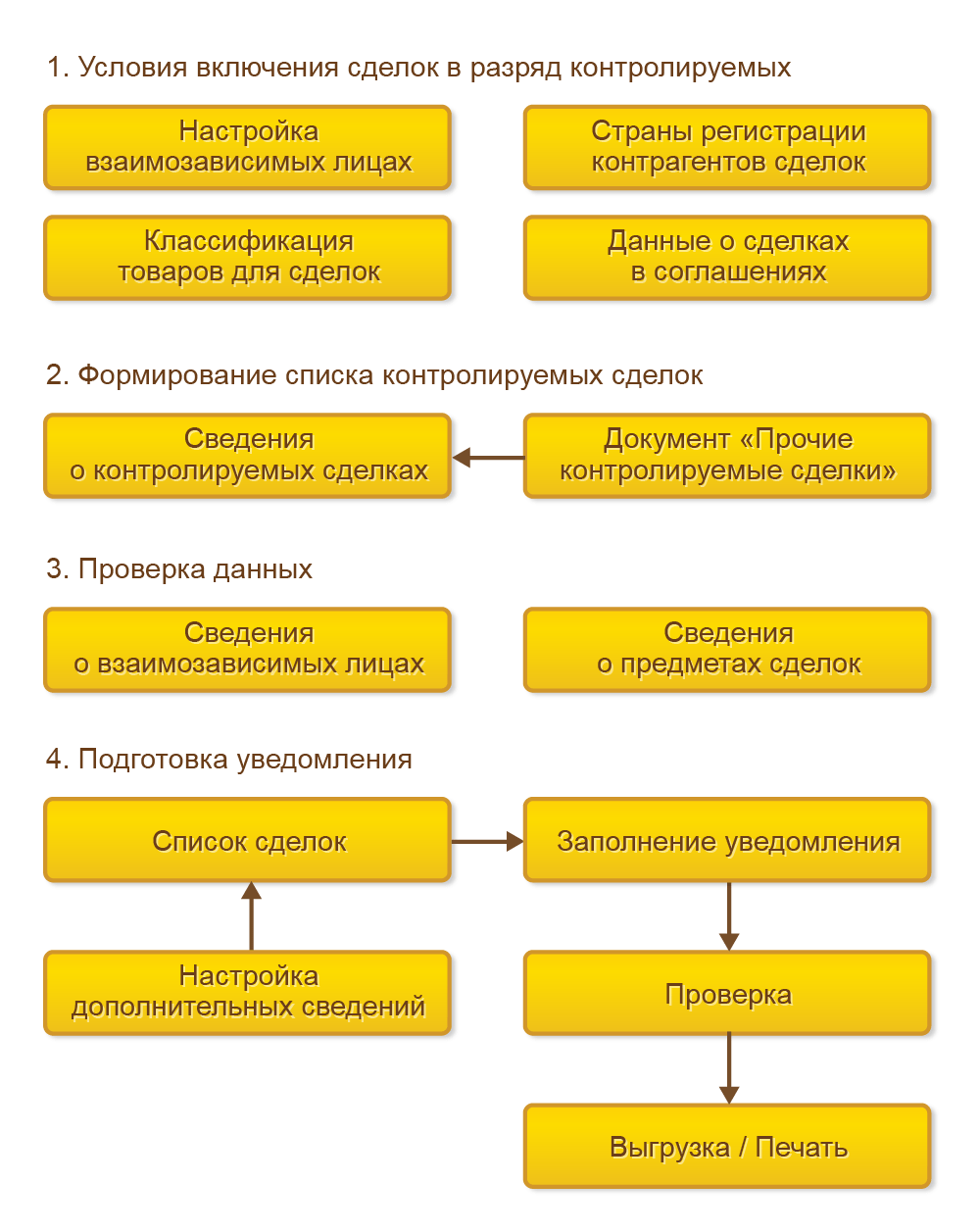

С 2012 года действует глава V.1 НК РФ, которая посвящена налоговому контролю сделок между взаимозависимыми лицами (и лицами, приравненными к взаимозависимым) на предмет соответствия цен по ним рыночным. Регламент подготовки уведомления предполагает исполнение четырех этапов, представленных на схеме.

Подготовка уведомления о контролируемых сделках выполняется в специальном рабочем месте Помощник подготовки уведомления о контролируемых сделках за выбранный отчетный год в рамках конкретной организации.

На этапе подготовки данных работа строится путем постепенного указания необходимой информации. Подготовленное уведомление о контролируемых сделках выгружается файл (ы) в формате XML, который соответствует утвержденному ФНС формату.

При выгрузке нужно указать каталог размещения сформированного файла (ов). После передачи уведомления в ФНС внести изменения в предоставленные материалы можно путем создания корректировки уведомления.

Учет основных средств и объектов строительства

Контроль состояния и использования внеоборотных активов является важной задачей аналитической работы. Внеоборотные активы — это материальное воплощение применения на предприятии достижений научно-технического прогресса, резерв повышения эффективности производства.

Учет основных средств является исключительной задачей бухгалтерского и налогового учета, поскольку его правила целиком определяются законодательными нормами.

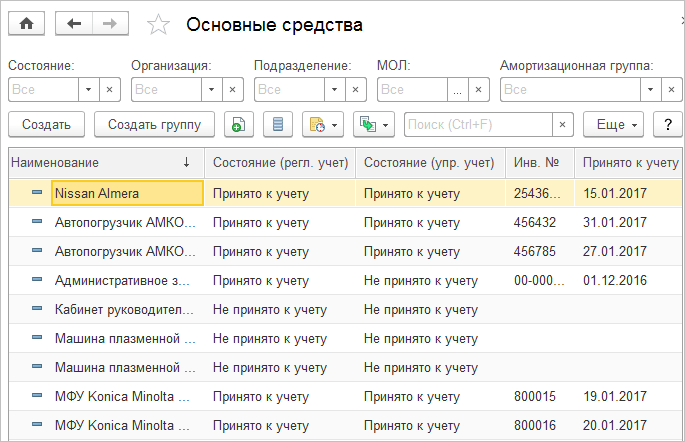

Все инвентарные единицы, по которым целесообразно вести контроль в ходе их эксплуатации, могут быть указаны в списке Основные средства.

В параметрах элементов списка Основные средства указываются общие данные, характеризующие сам объект учета. Все свойства объекта как основного средства, а также учетные параметры указываются непосредственно в документе Принятие к учету ОС.

- приобретение оборудования;

- монтаж и ввод в эксплуатацию;

- эксплуатация (включая ремонт);

- модернизация;

- разукомплектация;

- частичная и полная ликвидация (продажа).

Общая схема документооборота, отражающая движение основных средств с момента ввода в эксплуатацию до выбытия, представлена на следующей схеме:

Общая схема документооборота, отражающая движение основных средств с момента ввода в эксплуатацию до выбытия

Все печатные формы первичных документов и инвентаризационных актов соответствуют образцам, установленным законодательством. Для контроля наличия объектов основных средств, а также их движения внутри организации предназначен отчет по форме ОС-6.

Обеспечивается учет основных средств, арендованных и полученных в лизинг, в том числе учитываемых на балансе лизингополучателя или на забалансовых счетах. Поддерживается ведение договоров лизинга и возможность настроек счетов учета для обязательств, обеспечительного платежа, выкупа и лизинговых платежей.

Контроль арендных обязательств по исполнению лизинговых договоров и состояния взаиморасчетов с лизингодателем выполняется в рамках отчета Реестр договоров лизинга.

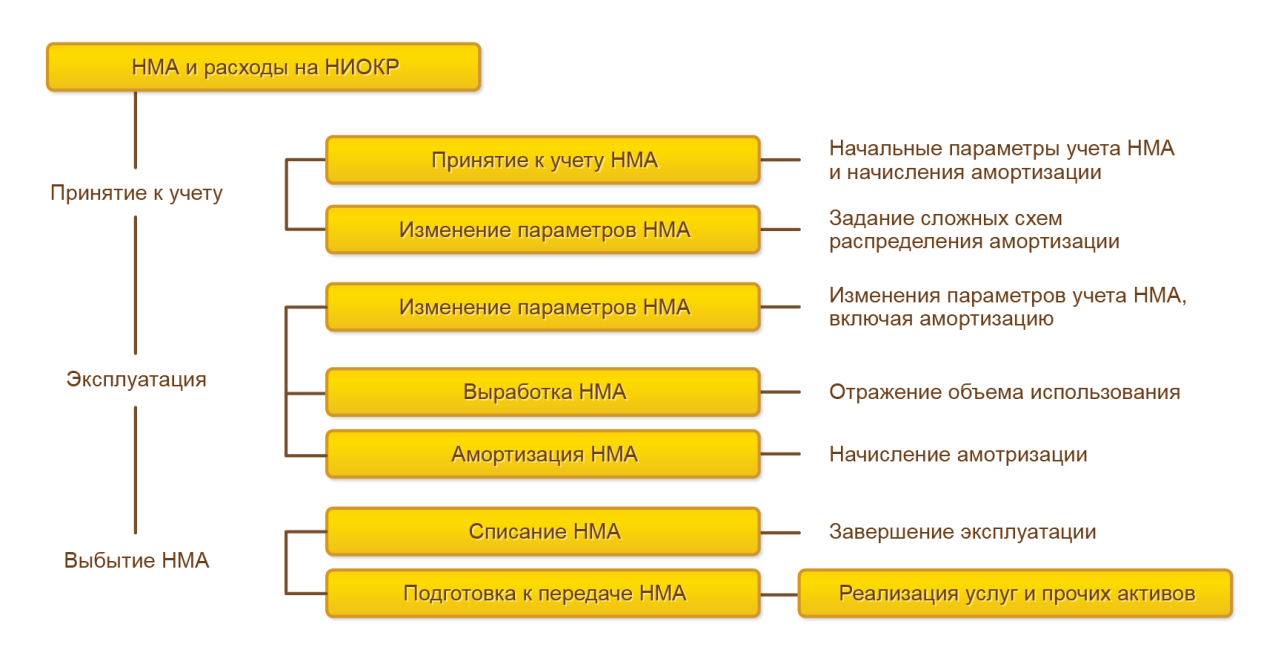

Учет нематериальных активов и расходов на НИОКР

Нематериальные активы (далее — НМА) — права, принадлежащие организации, отличительной особенностью которых является отсутствие вещественно-натуральной формы.

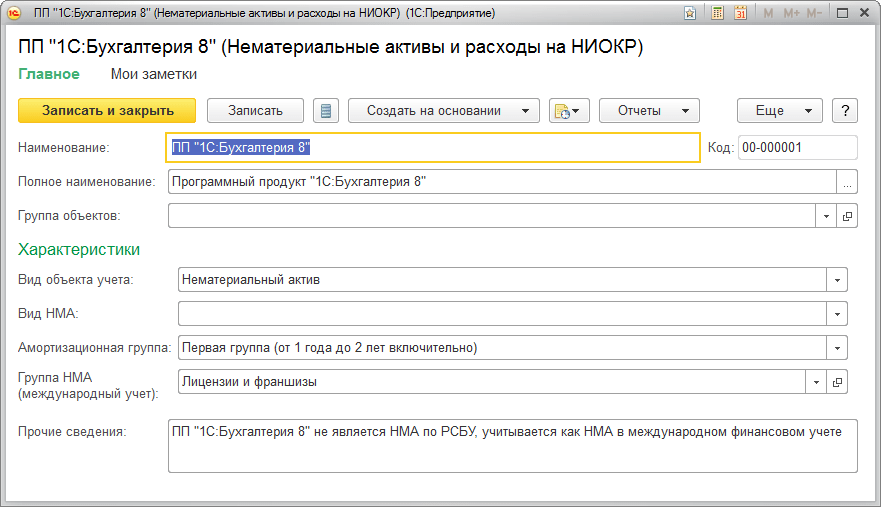

Список нематериальных активов представлен элементами списка Нематериальные активы и расходы на НИОКР с видом объекта учета Нематериальный актив. В карточке элементов списка для объектов учета задаются основные характеристики НМА:

- приобретение / создание;

- эксплуатация;

- полное и частичное списание;

- выбытие (продажа).

Общая схема документооборота, отражающая движение нематериальных активов с момента ввода в эксплуатацию до выбытия

При создании объектов НМА могут быть признаны результаты научно-исследовательских и опытно-конструкторских работ (НИОКР) как объектов НМА.

Для целей налогового учета расходами на научно-исследовательские и опытно-конструкторские работы (НИОКР) признаются расходы, относящиеся:

- к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг);

- к созданию новых или усовершенствованию применяемых технологий, методов организации производства и управления.

Проекты НИОКР создаются в списке НМА и расходы на НИОКР отдельными позициями, для которых в реквизите Вид объекта выбирается значение Расходы на НИОКР. В оперативном учете все расходы на НИОКР не признаются затратами и учитываются на регистрах регламентированного учета с признанием стоимостной оценки на конец отчетного (месячного) периода. Состав расходов может быть проанализирован на счете 08.08 «Выполнение научно-исследовательских и опытно-конструкторских работ».

По результатам НИОКР может быть оформлено возникновение новых нематериальных активов.

Налог на добавленную стоимость

Прикладное решение предназначено для компаний, осуществляющих облагаемую (по ставкам 20%, 10%, 0%) и не облагаемую НДС деятельность, что обеспечивается ведением раздельного учета по видам налогообложения НДС.

- для компаний, одновременно осуществляющих операции как облагаемые, так и не облагаемые НДС, суммы «входящего» НДС учитываются в зависимости от назначения использования материальных ценностей для целей налогообложения. С этой целью пользователь может вручную указать вид налогообложения НДС в течение всего срока нахождения актива на предприятии. Проводки для документов, изменяющих назначение использования номенклатурных затрат для целей налогообложения, формируются автоматически в налоговом периоде, в котором такое изменение было зафиксировано;

- при определении периода принятия к вычету НДС по операциям, для которых необходимо выполнение дополнительных условий для принятия входящего НДС к вычету, в т. ч. по основным средствам, нематериальным активам, товарам (работам, услугам), использованным при производстве и реализации на экспорт сырьевых товаров;

- для раздельного учета НДС по прямым (номенклатурным) и постатейным расходам;

- при использовании налогоплательщиком права не выполнять распределение НДС, если расходы по реализации, не облагаемой НДС, не превышают 5% общей величины расходов, в соответствии с п. 4 ст. 170 НК РФ.

- при исполнении организацией роли налогового агента по НДС в следующих случаях:

- аренда федерального имущества, имущества субъектов РФ и муниципального имущества (абзац 1 п. 3 ст. 161 НК РФ);

- реализация государственного имущества (абзац 2 п. 3 ст. 161 НК РФ);

- приобретение товаров (работ, услуг) у нерезидентов (п. 2 ст. 161 НК РФ);

- приобретение сырых шкур животных, а также лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов и макулатуры (п. 8 ст. 161 НК РФ). Учет на стороне продавца указанных товаров также поддерживается в прикладном решении.

В учете НДС отражаются факты хозяйственной деятельности, зафиксированные на основании документов, предоставленных контрагентами и сформированных организацией.

В «1С:Комплексной автоматизации» порядок и правила заполнения и выставления счетов-фактур, корректировочных счетов-фактур, ведения журналов учета счетов-фактур, книги покупок и книги продаж, формирования декларации по НДС.

Для сверки данных учета НДС с контрагентами предназначен отчет Реестр счетов-фактур выданных, который может быть отправлен покупателю по электронной почте или получен от поставщика. Все операции по сверке данных учета НДС с контрагентами выполняются в рабочем месте Сверка данных учета НДС:

Прочие налоги и сборы

Решение поддерживает ведение учета в соответствии с положениями ПБУ 18/02 «Учет расчетов по налогу на прибыль». Программа обеспечивает параллельное ведение бухгалтерского и налогового учета с соблюдением следующих принципов:

- бухгалтерский и налоговый учет ведутся независимо;

- обеспечивается сопоставимость данных бухгалтерского и налогового учета (на основании рабочего плана счетов регламентированного учета);

- суммовые и количественные показатели равны при отсутствии объективных причин расхождения.

При регистрации суммовых показателей бухгалтерского и налогового учета, постоянных и временных разниц соблюдается равенство: БУ = НУ + ПР + ВР.

Учетные данные отражаются в регистрах налогового учета. По ним проверяется полнота и достоверность отражения всех хозяйственных операций в системе налогового учета. Результат расчета налога на прибыль подтверждается справками-расчетами и используется при заполнении декларации по налогу на прибыль.

Отложенный налог на прибыль можно выделить в бухгалтерском учете и отразить на соответствующих счетах (09 и 77).

Оперативное выявление ошибок данных налогового учета и учета разниц в оценке активов и обязательств осуществляется при помощи отчета Анализ учета по налогу на прибыль.

- налог на имущество — объектом налогообложения признается движимое и недвижимое имущество российских организаций, учитываемое на балансе в качестве объектов основных средств (с 2019 года для движимого имущества в программе недоступно указание ставки и льготы);

- транспортный налог — налогообложение транспортных средств. Налог установлен Налоговым кодексом и вводится в действие законами субъектов Федерации;

- земельный налог — налог на владельцев земельных участков, зачисляемый в местный бюджет по месту нахождения объекта налогообложения.

Для всех указанных налогов доступен выбор порядка уплаты авансовых платежей. Расчет имущественных налогов выполняется отдельными одноименными процедурами в рамках закрытия месяца. Результат расчета имущественных налогов подтверждается справками-расчетами и используется при заполнении деклараций по налогам и авансам по налогам.

Для ведения учета торгового сбора в плане счетов предназначен предопределенный счет 68.13 «Торговый сбор», субконто «Виды платежей в бюджет (фонды)». Поддерживается начисление и оплата торгового сбора.

Для самостоятельной проверки данных учета на соответствие 12 критериям, приведенным в «Концепции системы планирования выездных налоговых проверок», предназначен отчет Оценка риска налоговой проверки:

Отчет можно сформировать на конец любого квартала с начала года. Проверка проводится по данным учета и регламентированной отчетности в информационной базе.

Стандартные отчеты и регламентированная отчетность

Корректность отражения хозяйственных операций можно проверить стандартными отчетами регламентированного учета:

- оборотно-сальдовая ведомость;

- оборотно-сальдовая ведомость по счету;

- обороты счета;

- обороты между субконто;

- анализ счета;

- анализ субконто;

- карточка счета;

- карточка субконто;

- отчет по проводкам;

- сводные проводки;

- главная книга.

- бухгалтерский баланс (форма № 1);

- отчет о финансовых результатах (форма № 2);

- отчет об изменениях капитала (форма № 3);

- отчет о движении денежных средств (форма № 4);

- пояснения к бухгалтерскому балансу и отчету о финансовых результатах (форма № 5);

- отчет о целевом использовании средств (форма № 6).

Для анализа информации, отраженной в регламентированных отчетах, предусмотрены механизмы расшифровки показателей до первичных документов.

Для подразделений организации, выделенных на самостоятельный баланс (указываются в списке Организации с настройкой Обособленное подразделение), доступно формирование отдельной бухгалтерской отчетности. Отчетность организации, имеющей филиалы, включает показатели деятельности всех подразделений, в том числе выделенных на отдельные балансы.

Поддерживается инструментарий заполнения и отправки в Сбербанк России финансовой отчетности организаций. В состав дополнительной информации, которая вместе с комплектом бухгалтерской отчетности предоставляется организациями Сбербанку России, входит:

- сведения о полученных и выданных обеспечениях;

- задолженность по кредитам и займам;

- расходы по лизингу;

- анализ оборота денежных средств;

- оборотно-сальдовая ведомость;

- дополнительные показатели (амортизация, просроченная задолженность и т. п.).

Формирование отчетов для отправки в банк строится на алгоритмах заполнения бухгалтерской отчетности. Поддерживается расшифровка показателей сформированных отчетов. Сформированный комплект отчетности подлежит визированию электронной подписью.

Сервис 1С-Отчетность обеспечивает отправку электронной отчетности в контролирующие органы (ФНС, ПФР, ФСС и Росстат) по каналам связи, а также поддерживает:

- неформализованную переписку с ФНС, ПФР и Росстатом;

- сверки с налоговой (запросы ИОН);

- сверки с ПФР (запросы ИОС);

- отправку реестров больничных листов в ФСС;

- получение требований и уведомлений;

- отправку электронных документов в ответ на требования ФНС;

- возможность формирования пакетов с отчетностью в формате для банков и прочих получателей;

- ретроконверсию (процесс перевода ПФР бумажного архива в электронный вид).

При отправке отчетности можно проверить результаты выгрузки на наличие ошибок.

В ответ на требования контролирующих органов пользователь может представлять сканированные документы. Каждый сканированный документ должен содержать реквизиты (дату, номер, сумму, участников сделки) и один или несколько графических файлов отсканированных изображений.

Настройки учета и отражения документов Формирование и контроль проводок по документам Контролируемые сделки Учет основных средств и объектов строительства Учет нематериальных активов и расходов на НИОКР Налог на добавленную стоимость Прочие налоги и сборы Стандартные отчеты и регламентированная отчетность

Источник: v8.1c.ru

Макрос

Учёт поступления, выбытия основных средств и порядок проведения их

инвентаризации

Д 08 — К 60 — отражены затраты по принятым от подрядных организаций строительно-монтажным работам;

Д 19 — К 60 — отражён НДС, предъявленный подрядчиком к оплате заказчику;

Д 01 — К 08.3 — основные средства введены в эксплуатацию.

При выполнении организацией строительно-монтажных работ хозяйственным способом в бухгалтерском учёте делают следующие записи:

Д 10 — К 60 — приобретены материалы для выполнения работ по сооружению объекта;

Д 19 — К 60 — отражён НДС по приобретенным материалам.

Отражены затраты по возведению зданий, сооружений, монтажу и другие расходы на капитальное строительство за минусом НДС:

Д 08 — К 07 — отражены затраты по монтажу оборудования;

Д 08 — К 10 — отражены затраты по использованным материалам;

Д 08 — К 70 — заработная плата работникам;

Д 08 — К 69 — сумма страховых взносов с заработной платы работников;

Д 08 — К 19 — не возмещаемый НДС списан на увеличение фактических затрат на сооружение и изготовление;

Д 08 — К 68 — начислен НДС на объем выполненных работ;

Д 60 — К 51 — перечислены денежные средства;

Д 68 — К 19 — отражён НДС по приобретенным материалам, выполненным работам, оказанным услугам;

Д 01 — К 08.3 — объект основных средств введен в эксплуатацию.

Приёмку законченных работ по достройке и дооборудованию объекта, производимых в порядке капитальных вложений, оформляют актом приёмки-сдачи отремонтированных, реконструированных и модернизированных объектов (форма № ОС-3). Передача оборудования в монтаж оформляется актом о приёме-передаче оборудования в монтаж (форма № ОС-15). На дефекты оборудования, выявленные в процессе монтажа, наладки или испытания, а также по результатам контроля, составляется акт о выявленных дефектах оборудования (форма № ОС-16) .

Одним из способов поступления основных средств является получение объектов в счёт вклада в уставный капитал вновь образуемой или увеличивающей уставный капитал организации. Внося вклады в уставный капитал организации, учредители действуют на основании учредительного договора, и при их внесении в бухгалтерском учёте организации первоначальной стоимостью признается их денежная оценка, согласованная учредителями организации. При принятии к учёту объектов основных средств, внесённых учредителями в счёт их вклада в уставный капитал организации, делают следующие бухгалтерские записи:

Д 75 — К 80 — на сумму задолженности учредителей в денежной оценке по вкладам в уставный капитал при создании организации;

Д 08 — К 60 — отражение расходов по доставке;

Д 08.4 — К 75.1 — поступление вкладов в виде основных средств от учредителей;

Д 19 — К 83 — НДС по вкладу в уставный капитал;

Д 01 — К 08.4 — принятие объектов основных средств в эксплуатацию;

Д 68 — К 19 — НДС по вкладу в уставный капитал принят к вычету.

Согласно договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом . Объекты основных средств, поступивших по договору дарения, принимаются к бухгалтерскому учёту по рыночной стоимости. Рыночная стоимость имущества устанавливается документальным или экспертным путем. Расходы по установлению и подтверждению рыночной цены включаются в первоначальную стоимость объектов основных средств. Согласно ПБУ 9/99 «Доходы организации» активы, полученные безвозмездно, включаются в состав прочих доходов организации .

Принятие к учёту объектов основных средств, поступивших от других юридических и физических лиц по договору дарения, а также в иных случаях их безвозмездного получения, отражаются следующими бухгалтерскими записями:

Д 08 — К 98 субсчёт 2 «Безвозмездное поступление» — поступление объектов основных средств по договору дарения;

Д 08 — К 60 — отражение расходов, связанных с транспортировкой объектов основных средств;

Перейти на страницу: 1 2 3 4

Другие статьи

Технико-экономическое обоснование инвестиционного проекта цеха по производству новых изделий

Переход к рыночным отношениям требует глубоких сдвигов в экономике — решающей сфере человеческой деятельности. Необходимо осуществить крутой поворот к интенсификации производства, переориентировать каждое предприятие, организацию, фирму на полное и первоочередное использование качественных факторов …

Урок 9.2

Учет приобретения или создания ОС.

Для учета вложений во внеоборотные активы, то есть — для учета затрат, формирующих первоначальную стоимость основных средств, используется счет 08 «Вложения во внеоборотные активы».

Аналитический учет по счету 08 и его субсчетам организован в разрезах отдельных объектов строительства (Субконто 1) и статей затрат (Субконто 2). Для некоторых субсчетов заведены субконто Номенклатура (Субконто 1), Партии (Субконто 2 — в том случае, если в организации применяется партионный учет) и Склады (Субконто 3).

Для учета оборудования, которое требует монтажа, используется счет 07 «Оборудование к установке». На этом счете учет ведется в разрезе номенклатурных позиций (Субконто 1), партий (Субконто 2) и складов (Субконто 3). Рассмотрим схемы бухгалтерских записей по основным средствам в зависимости от способов поступления в организацию и от особенностей ОС.

Общие схемы бухгалтерских записей по учету приобретения или создания ОС

Если организация приобретает основное средство, не требующее монтажа, это отражается следующим образом:

Д08 К60 — На стоимость объекта ОС без НДС

Д01 К08 — Принят к учету объект ОС по первоначальной стоимости

Если организация приобретает ОС, требующее монтажа, это отражается так:

Д07 К60 — На стоимость объекта ОС без НДС

Д08 К07 — Передача объекта ОС для монтажа

Д08 К60 — Приняты к учету монтажные работы, произведенные сторонней организацией

Д19 К60 — НДС по монтажным работам

Д08 К10 — Списаны материалы, требующиеся для монтажа

Д08 К70 — Начислена заработная плата работникам организации, участвующим в монтаже

Д08 К69 — Отчисления на социальные нужды

Д01 К08 — Принят к учету объект ОС по первоначальной стоимости

При строительстве объекта ОС с использованием услуг сторонних организаций может использоваться следующая схема записей:

Д08 К60 — Приняты к учету работы по постройке ОС

Д01 К08 — Принят к учету объект ОС

При строительстве объектов ОС, требующих монтажа, с использованием услуг сторонней организации их принятие к учету будет выглядеть так:

Д07 К60 — Приняты к учету работы по постройке ОС, которое требует последующего монтажа

Д08 К07 — ОС сдано в монтаж

Д08 К60, 10, 70 и т.д. — Отражены затраты на монтаж, в т.ч. оплата услуг сторонних организаций, израсходованные материалы, заработная плата и т.д.

Д19 К60 — НДС при использовании услуг сторонних организаций в монтаже

Д01 К08 — Принят к учету объект ОС

При строительстве объекта ОС собственными силами на счете 08 собирают затраты на создание объекта ОС, которые, в итоге, дают его первоначальную стоимость, по которой он и принимается к учету.

Рассмотрим порядок работы в 1С:Бухгалтерии при принятии к учету нового объекта ОС.

Как вы сможете убедиться далее, для работы с ОС предусмотрено множество специализированных документов. Однако, такая важная операция, как приобретение объекта ОС, оформляется с помощью обычного документа, используемого для учета поступления товаров и услуг. Подробности о приобретении товаров и услуг мы рассмотрим в одной из следующих лекций, а сейчас мы рассмотрим вопросы приобретения в части, важной для работы с ОС.

Рассмотрим следующий пример:

16 января 2009 года в организацию от ООО «Технодрайв» поступил (Накладная №23 от 16.01.09) цветной лазерный принтер Epson стоимостью 47200 рублей, в т.ч. НДС 7200 рублей. Поставщик выписал счет-фактуру №21 от 16.01.09. Принтер оприходован на Основной склад по приходному ордеру №17 от 16.01.09.

Создадим новый документ Поступление товаров и услуг ( Покупка > Поступление товаров и услуг ). При создании нового документа выберем тип документа Оборудование. Вот как выглядит форма документа:

Заполняем документ следующим образом:

В поле Контрагент вводим информацию о контрагенте (в нашем случае — ООО «Технодрайв»), в поле Договор — договор, соответствующей данной поставке. Информацию о договоре в такой операции можно ввести по нажатию кнопки с тремя точками после заполнения поля Контрагент.

Теперь нужно заполнить вкладку Оборудование. Создадим новую строку табличной части Оборудование и введем информацию о приходуемом принтере.

Надо отметить, что в справочнике Номенклатура предусмотрена специальная номенклатурная группа для хранения в ней информации об объектах основных средств. Для того, чтобы к приходуемому на склад основному средству были применены правильные настройки, касающиеся, в частности, счетов учета, его нужно разместить в группе Оборудование (объекты основных средств).

Когда только что созданная и размещенная в нужной группе номенклатурная позиция будет выбрана в соответствующей позиции строки таблицы — некоторые данные — в частности — счета учета — будут заполнены автоматически. Другие данные нужно заполнить в соответствии с поступившим в организацию договором. Вот как выглядит наш документ на данном этапе заполнения:

Обратите внимание на то, что, заполняя документ, нужно настроить информацию о ценах и валюте, применяемых в документе. Мы сделали это, выбрав тип цен при заполнении параметров договора с поставщиком. Так же это можно сделать, нажав кнопку Цены и валюта, которая расположена в панели инструментов документа и выставив в появившемся окне нужные параметры.

В нашем случае всё уже установлено так, как нужно. А нас здесь, в частности, интересует вид цены ( Договорная (с НДС) ) и способ расчета НДС. Выбран такой способ расчета, который выделяет НДС из полной стоимости документа.

Теперь перейдем на вкладку Дополнительно и введем информацию о приходном ордере, которым принтер оприходован на склад и о лице, ответственном за операцию:

На вкладке Счета учета расчетов должны быть указаны счета 60.01 и 60.02.

Теперь решим вопрос со счетом-фактурой. Так как мы получили счет-фактуру, перейдем на вкладку Счет-фактура:

Здесь мы установили флажок Предъявлен счет-фактура и заполнили поля Номер входящего счета-фактуры и Дата входящего счета-фактуры.

Эта вкладка заполняется в том случае, если счет-фактура поступает вместе с товаром. Если, например, счет-фактура поступила позже или счетов-фактур несколько — нужно воспользоваться ссылкой Ввести счет-фактуру.

Из формы документа Поступление товаров и услуг мы можем распечатать несколько печатных форм (нажимая на кнопку Печать и выбирая нужные документы). В частности, это следующие:

- ТОРГ-12 (Товарная накладная за поставщика с услугами);

- ТОРГ-4 (Акт о приемке товара без счета поставщика);

- М-4 (Приходный ордер);

- ОС-14 (Акт о приеме оборудования);

- Расчет-справка при расчетах в условных единицах;

- Приходная накладная;

Заполнение документа завершено, сохраним и проведем его, нажав на кнопку ОК.

Надо отметить, что проведение подобных документов (так же, как, например, проведение ПКО и РКО) производится после того, как на выведенных печатных формах будут «собраны» необходимые подписи и печати. Мы, для того, чтобы не отвлекаться от изложения, касающегося особенности обработки операций в 1С:Бухгалтерии, не будем заострять внимание на этих деталях, однако вам следует учитывать, что при ведении учета, например, в подобном случае, вы сначала заполните документ (после поступления оборудования и сопроводительных документов — накладной, приложенной к ней счета-фактуры), запишите его, потом, вероятнее всего, распечатаете форму ОС-14, и уже после того, как объект будет принят на складе — операцию можно зафиксировать в учете проведением документа.

Посмотрим, как наш документ повлиял на состояние учета, нажав кнопку Дт/Кт в панели инструментов списка документов. На рисунке ниже вы можете видеть проводки, которые документ сформировал в бухгалтерском учете.

В бухгалтерском учете сформированы проводки следующего вида:

Д08.04 К60.01 40000 руб. — на сумму стоимости оборудования;

Д19.01 К60.01 7200 руб. — на НДС входящий;

В налоговом учете документ сформировал следующую запись:

Здесь была сформирована лишь одна проводка:

Д08.03 КПВ 40000 руб. — на сумму поступившего оборудования

ПВ — это счет плана счетов, используемого для организации налогового учета. Он называется «Поступление и выбытие имущества, работ, услуг».

Как видно из вкладок, расположенных в окне обработки, выводящей сведения о движениях документа, он формирует движения по следующим регистрам:

- НДС по партиям запасов;

- НДС по ОС, НМА;

- НДС предъявленный;

- НДС расчеты с поставщиками;

Все эти регистры используются для учета Налога на добавленную стоимость. Рассмотрим, как движения документа выглядят в регистре НДС по ОС, НМА:

После того, как мы отразили поступление основного средства на склад, мы готовы к тому, чтобы принять его к учету. Однако, на практике поступление основных средств нередко сопровождается дополнительными расходами, которые могут быть связаны, например, с консультационными услугами. Рассмотрим включение в первоначальную стоимость объекта ОС, которая формируется на счете 08.04 дополнительных расходов по его приобретению.

Продолжим наш пример.

При покупке принтера организации были оказаны консультационные услуги ООО «Консультант». Стоимость услуг отражена в договоре №1 от 16.01.09 и составила 1180 рублей, в т.ч. НДС 180 рублей. Организации так же выписана счет-фактура № 20 от 16.01.09.

Для оформления дополнительных расходов на приобретение основного средства существует специальный документ — Поступление доп. расходов. Его можно ввести «вручную», как отдельный документ ( Покупка > Поступление доп. расходов ) и указать при его заполнении документ о поступлении оборудования, к которому относятся дополнительные расходы. Удобнее ввести этот документ на основании уже введенного документа Поступление товаров и услуг. На рисунке ниже вы можете видеть форму документа Поступление доп. расходов, часть реквизитов которой заполнена автоматически при вводе.

Некоторые из реквизитов этого документа уникальны и ранее не встречались нам. Рассмотрим порядок заполнения этого документа, перечислив реквизиты, которые следует отредактировать.

Контрагент — в это поле по умолчанию введен тот же самый контрагент, у которого мы приобрели оборудование. В нашем же случае дополнительные услуги оказаны другой организацией, поэтому в данном поле мы указываем ООО «Консультант». Напомним — если в базе данных нет нужного контрагента или любого другого объекта, необходимого для заполнения того или иного документа, справочника — его необходимо создать в процессе заполнения.

Способ распределения — это поле позволяет задавать способ распределения стоимости дополнительных услуг среди товаров (в нашем случае — единиц оборудования), перечисленных в табличной части Товары. Здесь можно выбрать два варианта — По стоимости и По количеству.

При выборе первого варианта величина дополнительных расходов распределяется между объектами пропорционально стоимости этих объектов, во втором — пропорционально количеству. Понятно, что эта установка имеет смысл лишь тогда, когда в табличном поле Товарыесть несколько наименований. Если в поле присутствуют несколько объектов, которые имеют различную стоимость (например, принтер за 50000 руб. и станок за 500000 руб.) и мы хотим отнести на эти объекты дополнительные расходы в размере 100000 руб. — разумнее будет использовать метод По стоимости, иначе стоимость более дешевого объекта окажется неоправданно завышенной. В любом случае, прежде чем применять тот или иной способ, следует постараться просчитать последствия его применения. Мы выберем в этом поле параметрПо стоимости.

Ставка НДС — устанавливаем 18%;

Сумма НДС — будет рассчитано автоматически при вводе данных в поле Сумма расхода ;

Сумма расхода — вводим в это поле 1180;

Договор — выбираем (или создаем) нужный договор;

В табличной части Товары дается перечень объектов оборудования, на увеличение первоначальной стоимости которых мы хотим отнести дополнительные расходы. В нашем случае это поле заполнено автоматически, нам лишь остается указать, что сумма дополнительных расходов (поле Доп. расходы (сумма) ) равна 1180 руб.

Вкладка Счета учета расчетов позволяет настраивать счета учета расчетов с контрагентами. В нашем случае используется субсчет 60.01 в качестве счета учета расчетов с контрагентом и субсчет 60.02 для учета авансов.

Вкладка Дополнительно позволяет задать ответственного за ввод операции;

Вкладка Счет-фактура заполняется при наличии счета-фактуры, выставленного контрагентом. В нашем случае счет-фактура имеется, поэтому мы заполняем данную вкладку следующим образом:

Теперь заполнение документа окончено. Нажмем кнопку ОК в его форме и посмотрим, какие движения он сформировал:

Для того, чтобы открыть это окно, можно воспользоваться уже знакомой вам кнопкой Дт/Кт в панели инструментов списка документов. Для того, чтобы открыть список документовПоступление доп. расходов можно пройти в меню Покупка > Поступление доп. расходов. Но не следует забывать, что данный документ мы ввели на основании документаПоступление товаров и услуг.

Когда мы завершили ввод документа Поступление доп. расходов, мы, нажав ОК в его форме, снова оказались в форме списка документовПоступление товаров и услуг. Для того чтобы прямо из этой формы просмотреть документы, связанные с одним из документов, находящихся в форме, нужно выделить его и нажать на кнопку Структура подчиненности документа или выбрать соответствующий пункт в меню Действия. После этого появится окно, представляющее собой список подчиненных документов.

Пользуясь этим окном, можно не только увидеть структуру подчиненности документов, но и выполнить с документами из списка некоторые действия. Так, если сделать двойной щелчок по строке документа — откроется его форма. Если воспользоваться пунктом контекстного меню Найти в списке (или соответствующей кнопкой) — будет открыто окно списка документов, отсюда можно проводить документы, отменять проведение, устанавливать пометки удаления. Команда Вывести для текущего позволяет вывести структуру подчиненности документа для выделенного документа.

Вернемся к рассмотрению движений документа Поступление доп. расходов. В бухгалтерском учете он сделал две записи:

Д08.04.Принтер лазерный цветной Epson К60.01 1000 руб. — На сумму дополнительных расходов, включенных в первоначальную стоимость оборудования;

Д19.04 К60.01 180 руб. — НДС с консультационных услуг.

Обратите внимание на аналитику, которая присутствует в записи по счету 08.04 — дополнительные расходы зачислены на счет учета стоимости лазерного принтера. Как видите, дополнительные расходы приходуются такими же записями, как и сам объект, который в будущем планируется принять в состав основных средств.

Движения документа в налоговом учете и по регистрам учета НДС так же похожи на движения вышерассмотренного документа c учетом, естественно, специфики налогового учета.

Теперь можно сказать, что первоначальная стоимость нашего принтера сформирована, он готов к принятию к учету как основное средство. В следующем разделе этой лекции мы примем его к учету. А теперь рассмотрим еще один характерный пример учета поступления объектов, которые в будущем планируется принять как объекты основных средств. Это — оборудование, требующее монтажа.

Приобретение ОС, требующего монтажа

Рассмотрим следующий пример.

20 января 2009 года в организацию от ООО «Технодрайв» поступило следующее оборудование для деревообработки (Накладная №24 от 20.01.2009):

- станок деревообрабатывающий стоимостью 188800 руб, в т.ч. НДС 28800 руб.

- монтажные приспособления для станка стоимостью 35400 руб., в т.ч. НДС 5400 руб.

Поставщик выписал счет-фактуру №25 от 20.01.2009. Оборудование оприходовано на Оптовый склад покупных товаров по приходному ордеру №18 от 20.01.09.

Оприходование поступившего оборудования мы проводим уже знакомым вам документом Поступление товаров и услуг ( Покупка > Поступление товаров и услуг ) с видом операцииОборудование.

Документ заполняется точно так же, как заполнялся документ по приемке оборудования не требующего монтажа за исключением одной очень важной детали. Номенклатурные позиции, которые хранятся в справочнике Номенклатура и вносятся в документ при заполнении табличной части Оборудование, должны быть записаны в справочник в группе Оборудование к установке (или в другой группе, в которой вы собираетесь хранить сведения об оборудовании к установке при условии верной настройки счетов учета). Для этой группы установлен следующий порядок учета:

А именно, оборудование относят на счет 07 «Оборудование к установке», учет НДС ведется так же, как и при приемке оборудования сразу на счет 08.

На рисунке ниже вы можете видеть документ с заполненной шапкой и вкладкой Оборудование.

На рисунке ниже вы можете видеть вкладку Дополнительно.

На рисунке ниже показана вкладка Счет-фактура.

Теперь можно сохранить и провести документ (кнопка ОК ) и посмотреть, какие проводки он сформировал.

В бухгалтерском учете сделаны записи вида Д07 К60 и Д19 К60 на стоимость оборудования и на НДС, соответственно, в налоговом учете сделаны лишь записи вида Д07 КПВ на стоимость оборудования. Записи выполнены в соответствии со строками табличной части Оборудование.

Документ сформировал движения по следующим регистрам:

- НДС по партиям запасов;

- НДС по ОС, НМА;

- НДС предъявленный;

- НДС расчеты с поставщиками;

Итак, оборудование принято на счет 07 и ждет монтажа. Рассмотрим оформление услуг монтажа, которые производит для нас сторонняя организация.

Монтаж ОС сторонней организацией

Продолжим пример, касающийся ОС, требующего монтажа.

21 января 2009 года оборудование (станок деревообрабатывающий и монтажные приспособления, принятые по накладной №24 от 20.01.2009) было передано для монтажа ООО «Монтажник».

Для того, чтобы отразить работы по монтажу основного средства, нам понадобится документ Передача оборудования в монтаж ( ОС > Передача оборудования в монтаж ).

Этот документ позволяет «собрать» стоимость отдельных объектов оборудования, монтажных приспособлений, комплектующих, в первоначальную стоимость основного средства.

Общий план изменений, вносимый в учет при монтаже, выглядит так. Оборудование перемещается со счета 07 на счет 08, превращаясь из оборудования, которое требует монтажа, в оборудование, которое готово к приемке в качестве основного средства. К тому же, услуги монтажа потребуют определенных затрат, которые будут включены в первоначальную стоимость будущего объекта ОС.

Рассмотрим форму документа Передача оборудования в монтаж, открытую после создания документа.

Поле Объект строительства имеет особую важность в данном документе. Дело в том, что это именно то будущее основное средство, в первоначальную стоимость которого включается стоимость оборудования и комплектующих, переданного в монтаж. Поле Объект строительства заполняют из справочника Объекты строительства.

Этот справочник содержит перечень объектов строительства, к которым, в частности, относятся ОС, требующие монтажа. Для их учета по умолчанию предназначен счет 08.03 «Строительство объектов основных средств», для учета НДС по ним — счет 19.08 «НДС при строительстве основных средств». Элементы справочника редактируются в списке.

На рисунке ниже вы можете видеть только что созданный объект строительства Деревообрабатывающий станок и форму счетов учета (ее можно открыть из формы справочника командойПерейти > Объекты строительства организаций ), здесь мы самостоятельно задали счета учета.

Поле Статья затрат заполняют, пользуясь справочником Статьи затрат, мы выберем из этого справочника элемент Материальные расходы.

Остальные реквизиты шапки уже знакомы вам, в нашем случае их можно оставить в том виде, в котором они были по умолчанию.

Теперь пришло время перечисления оборудования, которое мы используем для монтажа нашего объекта строительства. Это делается в табличной части Оборудование. Воспользуемся кнопкой Подбор этой табличной части и выберем нужные нам объекты.

После заполнения документ можно провести, распечатать необходимые формы, в частности, это акт приемки-передачи оборудования ОС-15.

Посмотрим, какие движения и проводки сформировал наш документ.

В бухгалтерском учете сделаны проводки вида Д08.03 К07. Причем, со счета 07 списаны объекты «Монтажные приспособления» и «Станок деревообрабатывающий», принятые к учету 20.01.09, их стоимость указана автоматически. А на счет 08.03 эти ценности записаны по одним и тем же субконто, превратившись в единый объект Деревообрабатывающий станок.

В налоговом учете сделана похожая операция — со счета 07 объекты попали на счет 08.

В регистре НДС по партиям запасов производится списание сумм НДС, который соответствует объектам, переданным в монтаж. Движения по регистру производятся со знаком «-«.

В регистре НДС по ОС, НМА произошли более интересные изменения:

В регистре видны две сторнировочные записи. Они выполнены в виде приходных (со знаком «+»), но с отрицательными суммами. Эти суммы относятся к ранее внесенным в этот регистр данным о принятых к учету объектах. Так же в регистре можно заметить одну обычную запись, которая, по сути, объединяет данные по станку и монтажным приспособлениям в новый объект — Деревообрабатывающий станок.

Продолжим рассмотрение примера. Так как монтаж производила сторонняя организация — нашей организации понадобится, по завершении работ, принять их и отразить в учете расходы на оплату услуг по монтажу.

После оказания и приемки услуг по монтажу основного средства организация — ООО «Монтажник» предъявила нашей организации счет на 8260 руб, в т.ч. НДС — 1260 руб (Договор №1 от 21.01.2009, Счет-фактура №27 от 21.01.2009). Составлен и подписан акт о приеме работ от 21.01.2009 №1.

Для ввода данных об услугах, которые оказаны сторонней организацией при монтаже объекта ОС, используется документ Поступление товаров и услуг с видом операции Объекты строительства. На рисунке ниже вы можете видеть заполненный документ.

Этот документ позволяет включить в стоимость объектов строительства стоимость покупных товаров или услуг, затраченных на них. Заполнение документа вполне стандартно. На вкладкеОбъекты строительства мы заполняем информацию о расходах, которые хотим включить в первоначальную стоимость объекта ОС, учитываемого на счете 08.03.

Рассмотрим, какое воздействие наш документ оказал на регистры системы.

Документ сформировал бухгалтерскую запись вида Д08.03 К60.01 — на сумму стоимости услуг по монтажу. Так же была сформирована запись Д19.08 К60.01 — на сумму НДС.

Теперь на счетах 08.03 «Строительство объектов основных средств» и 08.04 «Приобретение объектов основных средств» хранятся данные о первоначальной стоимостиоборудования — принтера и деревообрабатывающего станка. Следующим шагом, который мы выполним, будет прием основных средств к учету.

Первоначальная стоимость

Основные средства, требующие монтажа, принимайте к бухучету по первоначальной стоимости (п. 7 ПБУ 6/01). В первоначальную стоимость таких объектов включите:

- стоимость оборудования или отдельных его частей (комплектующих);

- сумму расходов, связанных с доведением монтируемого оборудования до состояния, пригодного к использованию в качестве основного средства. Это, например, расходы на монтаж, стоимость материалов, используемых при монтаже, зарплата сотрудников, которые осуществляли монтаж, и т. д.

Сумму расходов, формирующих первоначальную стоимость объекта основных средств, требующего монтажа, определяйте на основании:

- первичных учетных документов (договора, накладных, актов приема-передачи, актов выполненных работ и т. д.);

- других первичных документов, подтверждающих понесенные затраты (таможенные декларации, приказы о командировке и т. д.).

Такой порядок предусмотрен в пункте 8 ПБУ 6/01.

Ситуация: как в бухучете определить стоимость оборудования (или отдельных его частей), требующего монтажа (счет 07), при его поступлении?

Ответ на этот вопрос зависит от того, как поступает оборудование: за плату, по бартеру, безвозмездно или в качестве вклада в уставный капитал.

В бухучете стоимость оборудования или отдельных его частей (комплектующих), требующих монтажа, включается в первоначальную стоимость основного средства наряду с другими затратами (например, расходы на монтаж, стоимость консультационных услуг), связанными с созданием этого основного средства (п. 8 ПБУ 6/01).

Нормы ПБУ 6/01 и ПБУ 5/01 при формировании стоимости оборудования, требующего монтажа, не применяются (п. 3 ПБУ 6/01, п. 4 ПБУ 5/01). Поэтому при оприходовании объекта на счет 07 руководствуйтесь правилами, изложенными в пункте 23 Положения по ведению бухгалтерского учета и отчетности. В частности, если оборудование приобретено за плату, в его стоимость включите сумму, уплачиваемую поставщику, а также прочие затраты, связанные с приобретением. Такой же порядок предусмотрен и в Инструкции к плану счетов.

При формировании стоимости оборудования, полученного безвозмездно, учитывайте его рыночную стоимость и сопутствующие расходы, связанные с получением такого имущества (п. 23 Положения по ведению бухгалтерского учета и отчетности). При этом, определяя рыночную стоимость, руководствуйтесь теми же правилами, что и при безвозмездном поступлении основных средств.

При формировании стоимости оборудования, полученного в качестве вклада в уставный капитал, учитывайте требования пункта 3 статьи 34 Закона от 26 декабря 1995 г. № 208-ФЗ и пункта 2 статьи 15 Закона от 8 февраля 1998 г. № 14-ФЗ. В стоимость оборудования включите его денежную оценку, согласованную учредителями (участниками). Однако этот показатель не должен превышать рыночную стоимость объекта, определенную независимым оценщиком:

- в акционерных обществах;

- в ООО, если доля участника в уставном капитале, которая оплачивается основными средствами, превышает 20 000 руб.

Cовет: при получении оборудования, внесенного в качестве вклада в уставный капитал, могут возникнуть дополнительные расходы (например, расходы на доставку). Порядок их учета законодательно не установлен. Поэтому разработайте его самостоятельно и закрепите в учетной политике (ст. 8 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 4–6 ПБУ 1/2008).

Удобнее всего учитывать дополнительные расходы при формировании стоимости оборудования, требующего монтажа (на счете 07). После монтажа это оборудование будет включено в состав основных средств. Следовательно, расходы на его доставку должны увеличивать первоначальную стоимость готового основного средства (п. 8 и 12 ПБУ 6/01).

Правила определения стоимости оборудования, полученного по бартерному договору (договору мены), законодательно также не урегулированы. Поэтому при поступлении оборудования, требующего монтажа, его стоимость определяйте так же, как и по основным средствам. Такой порядок закрепите в учетной политике (ст. 8 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 4–6 ПБУ 1/2008).

Документальное оформление

К учету принимайте документы, которые содержат обязательные реквизиты, предусмотренные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Для приема поступающего оборудования, требующего монтажа, в организации следует создать комиссию, которая должна определить, соответствует ли оборудование своим техническим характеристикам, не содержит ли дефектов, насколько эти дефекты устранимы и т. д. После обследования поступившего имущества комиссия должна дать заключение о возможности его использования. Это заключение нужно отразить в акте о приеме (поступлении) оборудования. Акт составьте в произвольной или используйте унифицированную форму № ОС-14, утвержденную постановлением Госкомстата России от 21 января 2003 г. № 7. При этом документы должны содержать обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Акт заполните в момент поступления в организацию оборудования, требующего монтажа (ч. 3 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Акт составьте на основании товаросопроводительных документов (например, товарно-транспортной накладной, если оборудование приобретено за плату и учитывалось у поставщика как товар). При заполнении акта укажите:

- реквизиты организации и поставщика оборудования;

- номер и дату составления акта;

- название организации-изготовителя и перевозчика оборудования;

- сведения о месте и времени приемки оборудования;

- полное наименование оборудования согласно технической документации;

- заводской номер оборудования;

- другие характеристики оборудования.

Кроме того, акт должен содержать заключение приемочной комиссии (например, запись «Можно передать в монтаж»). Оформленный акт утверждается руководителем организации.

Такой порядок следует из части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

При передаче оборудования в монтаж оформите акт о приемке-передаче сдачи оборудования в монтаж. Акт составьте в произвольной форме или используйте унифицированную форму № ОС-15, утвержденную постановлением Госкомстата России от 21 января 2003 г. № 7. При этом документы должны содержать обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Акт составьте в одном экземпляре на основании акта о приеме (поступлении) оборудования (акта по форме № ОС-14) и товаросопроводительных документов. В акте укажите:

- реквизиты организации;

- номер и дату составления;

- кто будет производить монтаж и где;

- сведения о монтируемом оборудовании.

Если монтировать оборудование будет подрядчик, он должен расписаться в акте организации о том, что получил оборудование для монтажа. Дополнительный экземпляр акта в этом случае не составляйте, а подрядчику передайте копию своего акта.

После того как оборудование будет смонтировано и все работы по доведению объекта до состояния, пригодного к использованию, будут выполнены, объект можно использовать как основное средство (п. 3.2.2 Положения, утвержденного письмом Минфина России от 30 декабря 1993 г. № 160). При вводе смонтированного основного средства в эксплуатацию составьте акт о приеме-передаче основных средств.

Акт составьте в произвольной форме или используйте унифицированные формы № ОС-1 (ОС-1а). Данный акт заполните на основании акта о приеме-передаче сдачи оборудования в монтаж (акта по форме № ОС-15) и других первичных учетных документов, подтверждающих расходы на монтаж и доведение объекта до состояния, пригодного к использованию. При этом документы должны содержать обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Акт должен содержать заключение приемочной комиссии (например, запись «Можно эксплуатировать»). Оформленный акт утверждается руководителем организации.

Одновременно с составлением акта о приеме-передаче основных средств (например, актов по формы № ОС-1 (ОС-1а)) заполните инвентарную карточку в одном экземпляре. Карточку составьте в произвольной форме с учетом требования части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ или используйте унифицированные формы № ОС-6 (ОС-6а).

Это следует из положений части 4 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Инвентарную карточку оформляйте на основании акта и первичных документов. В дальнейшем вносите в карточку сведения обо всех изменениях, влияющих на учет основного средства (переоценка, модернизация, выбытие). Отражайте эти сведения на основании первичных документов (например, на основании акта приема-передачи модернизированных основных средств).

Такой порядок предусмотрен пунктом 12 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Внимание: отсутствие (непредставление) первичных документов по учету основных средств является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Бухучет

В бухучете все затраты, связанные с приобретением оборудования, требующего монтажа, отражайте на счете 07 «Оборудование к установке». Записи на счете 07 делайте одновременно с составлением акта о приеме (поступлении оборудования):

Дебет 07 Кредит 60 (75, 76, 98…)

– отражена стоимость оборудования, требующего монтажа;

Дебет 19 Кредит 60 (76)

– отражен входной НДС по стоимости оборудования, требующего монтажа, и затратам на его приобретение.

Стоимость оборудования, переданного в монтаж, отражайте на счете 08-3 «Строительство объектов основных средств». Кроме того, на счете 08-3 учитывайте все расходы, связанные с монтажом данного оборудования и доведением его до состояния, пригодного к использованию (например, стоимость материалов, используемых при монтаже, зарплату сотрудников, которые осуществляли сборку и монтаж, стоимость услуг подрядчика (если монтаж осуществляла не сама организация) и т. д.). При этом делайте проводки:

Дебет 08-3 Кредит 07

– отражена стоимость оборудования, переданного для монтажа;

Дебет 08-3 Кредит 10 (23, 25, 26, 60, 70, 76…)

– отражены затраты, связанные с монтажом оборудования и доведением его до состояния, пригодного к использованию;

Дебет 19 Кредит 60 (76)

– отражен входной НДС по затратам, связанным с монтажом оборудования и доведением его до состояния, пригодного к использованию.

Стоимость принятых смонтированных объектов отражайте на счете 01 «Основные средства» или счете 03 «Доходные вложения в материальные ценности», к которым откройте субсчета «Основное средство на складе (в запасе)» и «Основное средство в эксплуатации». Если по времени постановка основного средства на учет и его ввод в эксплуатацию совпадают, сделайте проводку:

Дебет 01 (03) субсчет «Основное средство в эксплуатации» Кредит 08-3

– принято к учету и введено в эксплуатацию созданное основное средство по первоначальной стоимости.

Если моменты постановки основного средства на учет и его ввода в эксплуатацию не совпадают, сделайте проводку:

Дебет 01 (03) субсчет «Основное средство на складе (в запасе)» Кредит 08-3

– учтен созданный объект в составе основных средств по первоначальной стоимости.

Такой порядок предусмотрен пунктом 20 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, и Инструкции к плану счетов.

В бухучете стоимость смонтированных основных средств погашайте путем начисления амортизации. По основным средствам некоммерческих организаций начисляется износ. Такой порядок предусмотрен в пункте 17 ПБУ 6/01.

ОСНО: налог на прибыль

В налоговом учете при приобретении оборудования, требующего монтажа, расходы не возникают. Это объясняется тем, что стоимость такого оборудования учитывается при формировании первоначальной стоимости монтируемого основного средства наряду с другими затратами, связанными с монтажом объекта и доведением его до состояния, пригодного к использованию (п. 1 ст. 257 НК РФ).

Порядок формирования первоначальной стоимости зависит от того, как основное средство поступило в организацию: за плату, безвозмездно, в качестве вклада в уставный капитал или по бартерному договору (договору мены). Об особенностях, которые нужно учитывать в каждом из этих случаев, см. Как в налоговом учете определить первоначальную стоимость основного средства.

Пример отражения в бухучете и при налогообложении поступления основного средства, требующего монтажа

В мае ЗАО «Альфа» приобрело за плату оборудование для сборки производственной линии. Стоимость оборудования в соответствии с договором поставки составила 5 900 000 руб. (в т. ч. НДС – 900 000 руб.). Доставку оборудования до организации осуществляла транспортная компания. Стоимость ее услуг составила 23 600 руб. (в т. ч. НДС – 3600 руб.). В этом же месяце организация начала установку оборудования в производственном цехе.

Для монтажа оборудования организация привлекла подрядчика. Стоимость его услуг составила 118 000 руб. (в т. ч. НДС – 18 000 руб.).

В июне монтаж производственной линии завершился и объект был введен в эксплуатацию. В этом же месяце подрядчик представил организации акт о приемке выполненных работ и справку о стоимости выполненных работ, на основании которых организация рассчиталась с ним за монтажные работы.

При вводе в эксплуатацию производственной линии бухгалтер составил акт о приеме-передаче объекта основных средств.

В бухучете «Альфы» сделаны следующие записи.

Дебет 07 Кредит 60

– 5 000 000 руб. – отражена стоимость оборудования, требующего монтажа;

Дебет 07 Кредит 60

– 20 000 руб. – отражена стоимость транспортных расходов, увеличивающая стоимость оборудования;

Дебет 19 Кредит 60

– 900 000 руб. (5 900 000 руб. – 5 000 000 руб.) – отражен входной НДС по стоимости оборудования, требующего монтажа;

Дебет 19 Кредит 60

– 3600 руб. (23 600 руб. – 20 000 руб.) – отражен входной НДС по затратам на доставку оборудования, требующего монтажа;

Дебет 08-3 Кредит 07

– 5 020 000 руб. (5 000 000 руб. + 20 000 руб.) – отражена стоимость оборудования, переданного для монтажа производственной линии;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 903 600 руб. (900 000 руб. + 3600 руб.) – принят к вычету входной НДС по затратам, которые формируют стоимость поступившего оборудования, требующего монтажа.

Дебет 08-3 Кредит 60

– 100 000 руб. – отражена стоимость услуг подрядчика, которая увеличивает первоначальную стоимость монтируемой производственной линии;

Дебет 19 Кредит 60

– 18 000 руб. – отражен входной НДС, предъявленный подрядчиком;

Дебет 01 субсчет «Основные средства в эксплуатации» Кредит 08-3

– 5 120 000 руб. (5 020 000 руб. + 100 000 руб.) – принята к учету и введена в эксплуатацию производственная линия;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 18 000 руб. – принят к вычету входной НДС по монтажным работам, выполненным подрядчиком.

В налоговом учете бухгалтер включил производственную линию в состав амортизируемого имущества по первоначальной стоимости 5 120 000 руб.

Ситуация: как отразить в бухучете и при налогообложении расходы на проживание и питание сотрудников сторонней организации, выполняющих монтаж оборудования по договору подряда? Такая оплата предусмотрена договором.

В бухучете все расходы, связанные с монтажом оборудования, включаются в первоначальную стоимость объекта и впоследствии погашаются путем начисления амортизации (п. 8, 17 ПБУ 6/01).

При расчете налога на прибыль организация вправе учесть любые экономически оправданные расходы, которые документально подтверждены и связаны с деятельностью, направленной на получение доходов. Это следует из положений пункта 1 статьи 252 Налогового кодекса РФ.

В налоговом учете признание экономически обоснованными расходами на проживание и питание сотрудников подрядчика зависит от того, включены такие расходы в цену договора подряда или оплачиваются сверх нее.

Цена договора подряда включает в себя как вознаграждение подрядчику, так и компенсацию его издержек (ч. 2 ст. 709 ГК РФ). Следовательно, если условиями договора предусмотрена компенсация заказчиком расходов на проживание и питание сотрудников подрядчика (как часть цены договора), такие расходы являются формой оплаты работ.

А это значит, что их можно учесть при расчете налога на прибыль на основании пункта 1 статьи 252 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме Минфина России от 14 ноября 2011 г. № 03-03-06/1/755.

Есть примеры судебных решений, подтверждающих такую позицию (см., например, постановления ФАС Уральского округа от 19 января 2009 г. № Ф09-10311/08-С3, Поволжского округа от 5 марта 2009 г. № А57-12814/2006).

При выполнении работ иностранной организацией НДС удержите со всей перечисленной ей суммы, включая компенсацию расходов на проезд, проживание и питание ее сотрудников (письмо Минфина России от 2 мая 2012 г. № 03-07-08/125).

Если затраты на проживание и питание специалистов (в т. ч. иностранных), выполняющих монтаж оборудования по договору подряда, не включены в цену договора, то такие расходы не могут быть признаны экономически обоснованными. Это объясняется тем, что обязанность возмещения подобных затрат предусмотрена трудовым законодательством (ст. 166, 168 ТК РФ).

Специалисты, выполняющие монтаж оборудования по договору подряда, не состоят с заказчиком в трудовых отношениях, то есть оплачивать расходы на их проживание и питание заказчик не обязан. Таким образом, данные затраты не признаются экономически обоснованными и не уменьшают налоговую базу по налогу на прибыль (в т. ч. и через амортизационные отчисления). Такой вывод следует из писем Минфина России от 16 октября 2007 г. № 03-03-06/1/723, от 19 декабря 2006 г. № 03-03-04/1/844.

ОСНО: НДС

Входной НДС по оборудованию, требующему монтажа, принимайте к вычету сразу же после отражения его стоимости на счете 07. Правомерность такого подхода подтверждается письмами Минфина России от 27 августа 2010 г. № 03-07-08/250 и от 13 апреля 2006 г. № 03-04-11/65. При этом в зависимости от способа, которым оборудование поступило в организацию, учитывайте следующие особенности:

- если оборудование поступило за плату, к вычету принимайте как НДС, предъявленный поставщиком оборудования, так и налог по затратам, связанным с его приобретением (например, по расходам на доставку оборудования). Это можно сделать, если выполнены другие условия, обязательные для вычета;

- если оборудование поступило безвозмездно или внесено в качестве вклада в уставный капитал, к вычету принимайте только НДС по затратам, связанным с его получением. Это можно сделать, если выполнены другие условия, обязательные для вычета;

- если оборудование приобретено по бартерному договору (договору мены), к вычету принимайте ту сумму НДС, которая указана в счете-фактуре поставщика встречного имущества (п. 1 ст. 172 НК РФ). Такой порядок следует из статьи 171 Налогового кодекса РФ.

Порядок учета НДС по монтажным работам зависит от того, каким способом они проводились – хозяйственным или с привлечением подрядчика.

Если оборудование монтировал подрядчик, входной НДС по монтажным работам принимайте к вычету после того, как их стоимость будет отражена на счете 08. Наряду с этим должны быть выполнены другие условия, обязательные для вычета. Входной НДС по затратам, связанным с доведением монтируемого объекта до состояния, пригодного к использованию, также принимайте к вычету в момент их отражения в учете, то есть в момент отражения на счете 08. Такой порядок следует из пунктов 1 и 6 статьи 171 и пунктов 1 и 5 статьи 172 Налогового кодекса РФ.

Если монтажные работы проводились хозспособом, в конце каждого налогового периода на их стоимость начислите НДС (п. 2 ст. 159, п. 10 ст. 167 НК РФ) и в этом же периоде примите его к вычету (п. 6 ст.

171 и п. 5 ст. 172 НК РФ).

Суммы НДС, которые были начислены с 1 января 2006 года по 31 декабря 2008 года и не были приняты к вычету до 1 января 2009 года, принимайте к вычету по мере уплаты налога в бюджет. То есть в порядке, который был предусмотрен пунктом 5 статьи 172 Налогового кодекса РФ в редакции, действовавшей до дня вступления в силу Закона от 26 ноября 2008 г. № 224-ФЗ.

Входной НДС по затратам, связанным с доведением монтируемого оборудования до состояния, пригодного к использованию, принимайте к вычету в момент его принятия на учет, то есть в момент отражения на счете 08 (п. 1 и 6 ст. 171, п. 1 и 5 ст. 172 НК РФ).

Со следующего месяца после ввода объекта в эксплуатацию начните начислять амортизацию.

Принятие к учету оборудования, требующего монтажа

Часть оборудования, которое поступает на производство, как правило, требует монтажа. Это может быть производственное или техническое оборудование, которое функционирует только по факту его сборки, а также измерительные приборы, которые монтируются к основному оборудованию.

в октябре 2015 АО «Богатырь» осуществило покупку оборудования по цене 6 745 000 руб., НДС 1 030 271 руб. Оборудование было приобретено с целью сборки конвейерной линии. Услуги доставки — 41 000 руб., НДС 6 254 руб. Для монтажа была привлечена подрядная организация ООО «Монтаж Плюс» (стоимость услуг 234 000 руб., НДС 35 695 руб.).

Бухгалтер АО «Богатырь» сделал в учете такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 07 | 60 | Отражение стоимости оборудования, требующего монтажа | 5 714 729 руб. | Расходная накладная |

| 07 | 60 | Отражение стоимости услуг транспортной компании | 34 746 руб. | Акт выполненных работ |

| 19 | 60 | Отражение входного НДС от стоимости оборудования | 1 030 271 руб. | Расходная накладная |

| 19 | 60 | Отражение входного НДС от стоимости услуг транспортной компании | 6 254 руб. | Акт выполненных работ |

| 08_3 | 07 | Отражение стоимости оборудования, переданного для монтажа конвейерной линии (5 714 729 + 34 746 ) | 5 749 475 руб. | Акт приема-передачи оборудования |

| 68 НДС | 19 | Принятие к вычету входного НДС по затратам на приобретение оборудования (1 030 271 + 6 254) | 1 036 525 руб. | Счет-фактура |

| 08_3 | 60 | Отражение стоимости услуг ООО «Монтаж Плюс» | 198 305 руб | Акт выполненных работ |

| 19 | 60 | Отражение входного НДС от стоимости услуг ООО «Монтаж Плюс» | 35 695 руб. | Акт выполненных работ |

| 01 ОС в эксплуатации | 08_3 | Принятие к учету и введение в эксплуатацию конвейерной линии (5 749 475 + 198 305) | 5 947 780 руб | Акт ввода в эксплуатацию ОС |

| 68 НДС | 19 | Принятие к вычету входного НДС от стоимости услуг ООО «Монтаж Плюс» | 35 695 руб. | Счет-фактура |

Модернизация оборудования и его амортизация

Под модернизацией оборудования понимают работы, связанные с улучшением его технологических и служебных свойств.

Амортизация на модернизируемое оборудование начисляется при условии, что модернизация займет не более 12 месяцев. В случае, если процесс улучшения осуществляется более года, то начисление амортизации необходимо прекратить.

Проводки по амортизации и модернизации оборудования рассмотрим на примере: ООО «Будапешт» осуществило модернизацию оборудования силами подрядчика на сумму 62 500 руб., НДС 9 534 руб.

Источник: macros-ht.ru

Бухгалтерские проводки по основным средствам

Основные средства (ОС) учитывают на счете 01 бухгалтерского учета, и каждый бухгалтер должен знать, как нужно работать с такими активами. В нашей статье вы найдете часто используемые проводки при покупке, эксплуатации и продаже основных средств.

ОС принимают к учету по первоначальной стоимости, сформированной из фактических расходов на покупку или создание актива. В частности, в первоначальную стоимость входят расходы на доставку, монтаж и другие подобные траты.

Первоначальную стоимость определяют на основании первичных учетных документов и любых других бумаг, подтверждающих понесенные расходы. Например, стоимость актива можно определить по накладным, актам приемки-передачи и другим документам.

В процессе использования актива сформированная первоначальная стоимость не изменяется. Исключением из общего правила являются случаи достройки, дооборудования, реконструкции или модернизации актива.

В бухучете, независимо от способа поступления актива, первоначальную стоимость ОС формируют по дебету счета 08 «Вложения во внеоборотные активы», который корреспондирует со счетами учета затрат 60 «Расчеты с поставщиками и подрядчиками» и 76 «Расчеты с разными дебиторами и кредиторами».

Операция следующая.

ДТ 08 КТ 60 (76) – сформирована первоначальная стоимость.

В эксплуатацию вводят те объекты, которые готовы к использованию в деятельности предприятия.

Основанием для этого является акт ввода в эксплуатацию, который можно составить на типовом бланке или по собственно разработанной форме.

Однако прежде чем вводить объекты в эксплуатацию, необходимо убедится, что оно соответствует следующим критериям:

• его стоимость больше 40 тыс. рублей;

• прослужит 12 или более месяцев;

• способен приносить доход в будущем;

• приобретен для использования в деятельности компании, а не для перепродажи.

При применении в 2021 году правил нового ФСБУ 6/2020, необходимо учесть следующее. В новом стандарте из перечня убрали условие о том, что актив не должен быть предназначен для продажи. Кроме того, максимальный размер лимита стоимости объекта в стандарте не установлен (п. 4 ФСБУ 6/2020).

В бухучете ввод объекта в эксплуатацию отражают по дебету счета 01 «Основные средства», который корреспондирует с кредитом счета 08. Операция следующая.

ДТ 01 КТ 08 – актив введен в эксплуатацию.

Объекты, принятые к учету в качестве основных средств, амортизируют. То есть стоимость таких активов относят на расходы в бухучете частями.

Амортизацию начисляют начиная со следующего месяца после принятия имущества к учету в качестве ОС. В дальнейшем амортизация начисляется ежемесячно независимо от результатов деятельности организации.

В зависимости от характера использования имущества амортизацию начисляют по дебету счетов затрат — 20 «Основное производство»» или 44 «Расходы на продажу», которые, в свою очередь, корреспондируют с кредитом счета 02 «Амортизация ОС». Операция следующая.

ДТ 20 (44) КТ 02 – начислена амортизация.

Остаточная стоимость представляет собой разницу между первоначальной (восстановительной) стоимостью ОС и амортизацией, которая была начислена за период использования актива с момента принятия его к учету.

Рассчитанный показатель дает возможность определить, эффективно ли используются ОС, насколько они изношены и как скоро потребуется проводить ремонт. Важно понимать, что величина является переменной и уменьшается каждый месяц на сумму амортизации.

Как правило, остаточная стоимость в течение срока использования объекта не меняется. Однако это возможно при проведении реконструкции, модернизации, капитального ремонта, достройки ОС.

В бухучете для учета остаточной стоимости ОС не выделен какой-либо отдельный балансовый или забалансовый счет. Эта величина представляет собой разницу между суммами, которые отражены на счетах 01 и 02.

Однако остаточную стоимость формируют при выбытии ОС, которое отражают по дебету счета 91 «Прочие доходы и расходы», корреспондирующего по кредиту со счетом 01 субсчет «Выбытие ОС».

Проводка следующая.

ДТ 91 КТ 01 – списана балансовая стоимость.

Организация вправе реализовать ОС. Причина для продажи неважна – обновление оборудования, моральное или физическое устаревание активов. В любом случае реализацию в бухучете отражают в три этапа.

Сначала в учете формируют и списывают остаточную стоимость ОС. Проводки следующие.

ДТ 01 субсчет «Выбытие ОС» КТ 01 — списана первоначальная стоимость ОС.

ДТ 02 КТ 01 — показан износ актива за период.

ДТ 91 КТ 01 – балансовая стоимость отнесена на расходы.

Затем отражают выручку от продажи по дебету счета 62 «Расчеты с покупателями и заказчиками», который корреспондирует с кредитом счета 91. Кроме того, необходимо при наличии обязанности начислить НДС по дебету счета 91 субсчет «НДС», который корреспондирует с кредитом счета 68 «Расчеты по сборам и налогам» субсчет «НДС». Проводки следующие.

ДТ 62 КТ 91 – учтена выручка от продажи ОС.

ДТ 91 КТ 68 – начислен НДС при продаже ОС.

В самом конце учитывают расходы, связанные с продажей ОС, которые аккумулируют по дебету счета 91, который корреспондирует по кредиту со счетами затрат 60, 76. Проводки следующие.

ДТ 91 КТ 60 (76) – списаны прочие расходы, связанные с продажей.

ДТ 19 КТ 60 (76) – учтен НДС по расходам, связанным с продажей.

Со временем ОС физически изнашиваются и морально устаревают. Если восстановить такой объект нельзя или дальнейшее его использование экономически нецелесообразно, то его ликвидируют и списывают с учета.

При ликвидации ОС формируют остаточную стоимость и списывают ее на прочие расходы. Это необходимо, только если вся первоначальная стоимость не была уже списана и срок полезного использования еще не истек. Проводки по списанию следующие.

ДТ 01 субсчет «Выбытие ОС» КТ 01 – списана первоначальная стоимость объекта.

ДТ 02 КТ 01 – показан износ актива за период.

ДТ 91 КТ 01 – балансовая стоимость отнесена на расходы (на основании акта списания).

Дарение объекта другим организациям и физическим лицам признается реализацией на безвозмездной основе. В связи с этим бухгалтерские проводки будут аналогичным тем, которые используют при продаже активов.

Однако при безвозмездной передаче цена реализации ОС равна нулю, поэтому у организации возникнет убыток от такой сделки даже при отсутствии возможных расходов, связанных с их безвозмездной передачей. Проводки по передаче активов следующие.

ДТ 01 субсчет «Выбытие ОС» КТ 01 – списана первоначальная стоимость объекта.

ДТ 02 КТ 01 – показан износ актива за период.

ДТ 91 КТ 01 – балансовая стоимость отнесена на расходы.

Инвентаризацию проводят, чтобы убедиться в фактическом наличии активов, которые числятся на балансе. Как правило, ревизию проводят перед тем, как составить годовую отчетность. Но есть и другие случаи, когда необходимо проводить инвентаризацию (п. 27 положения, утвержденного Приказом Минфина РФ от 29.07.1998 № 34н).

В результате инвентаризации могут возникнуть как излишки, так и недостачи. Излишки в бухучете приходуют по рыночным ценам на дату проведения инвентаризации и отражают в составе прочих доходов. При выявлении недостачи сначала устанавливают виновных. Если это сделать невозможно или виновные не найдены, то компания списывает убыток на прочие расходы.

Стоимость выявленных в результате инвентаризации излишков ОС учитывают по дебету счета 01, который корреспондирует с кредитом счета 91. Проводки следующие.

ДТ 01 субсчет «ОС» КТ 91 – учтены излишки, найденные при инвентаризации.

Выявленные недостачи сначала отражают по дебету счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 01. Операция следующая.

ДТ 94 КТ 01 – учтены недостачи, выявленные при инвентаризации.

Далее все зависит от того, нашла компания виновного или нет. В случае если виновник найден, недостачу распределяют на него. Проводка следующая.