Застройщикам важно быстро распродать все будущие квартиры, чтобы приступить к следующим проектам. Но недвижимость — очень дорогой и сложный продукт, а покупатели имеют разные возможности и цели: одним нужно жилье, другим — инвестиция.

Маркетинговые отделы девелоперских компаний изощряются, создавая рекламные кампании для привлечения покупателей, но не все зависит от них: при заградительных ставках по ипотечным кредитам — от 12% — потенциальные заемщики будут откладывать покупку.

Сами проценты по банковским кредитам зависят от ключевой ставки Банка России. Но застройщики нашли выход: они создают собственные ипотечные программы наподобие государственных льготных ипотек.

Застройщики договариваются с банками и компенсируют им реальные ставки, а все расходы закладывают в стоимость квартир. Так, новостройка дорожает на треть, но покупатели все равно приходят: психологически легче заплатить застройщику за сам продукт, нежели проценты банку за пользование деньгами.

«В среднем снижение ставки на один процентный пункт до 30 лет обходится девелоперу в 5% субсидии банку от стоимости лота. Если девелопер предлагает покупателю снижение ставки на пять процентных пунктов, он платит за это банку 25%, а если на шесть — платит 30%».

Ипотека 2022. В каком банке лучше оформить ипотеку?

Гасан Архулаев

генеральный директор ГК «Монолитхолдинг»

Партнерство выгодно обеим сторонам: от стагнации строительной отрасли страдают и банки, и девелоперы. Люди не покупают квартиры в ипотеку, проекты не окупаются, застройщики обанкрочиваются, и останавливается проектное финансирование — банкам некому выдавать кредиты на строительство.

В погоне за покупателями банки и девелоперы так увлеклись, что ипотечный кредит почти превратился в рассрочку. Дальше — только снижение цен.

«Доступность ипотеки в России достигла максимума — застройщики предлагают кредиты под 0,1% на весь срок. Сделать ипотеку еще более доступной невозможно, разве что ввести отрицательные ставки по кредитам, как по валютным вкладам. Так что сама идея субсидирования ипотечных ставок себя исчерпала, и в дальнейшем стимулировать спрос придется снижением цен на жилье».

Олег Репченко

руководитель аналитического центра «Индикаторы рынка недвижимости»

Но субсидирование ставки застройщиком — только один из вариантов. На самом деле это может быть более простая уловка. Например, низкая ставка будет распространяться только на первый год или даже перераспределится на последующие года.

Источник: Freepik

Стоит ли ждать скидок на новостройки

Нет.

Обычно на первичном рынке недвижимости продажа объектов долевого строительства начинается с «ямы»: новостройки на этапе котлована стоят меньше всего. И это справедливо:

- высокие риски;

- нельзя осмотреть;

- долго ждать.

Дальше будущие квартиры дорожают, и случается нечто прекрасное: застройщик повышает цены и предлагает скидки.

В каких банках лучше не брать кредит. Как не платить кредит законно

Пример

Петр присмотрел себе квартиру в строящемся жилом комплексе за 3 000 000 руб. Продажи только начались, и покупатель решил подождать, пока застройщик запустит акционное предложение.

Через полгода Петру удалось дождаться скидок, и он приобрел квартиру за 4 500 000 руб. с учетом скидки или 5 000 000 руб. — без.

Можно ли брать ипотеку от застройщика

Да, если заемщику подходит программа. Нужно оценить свои финансовые возможности, рассчитать комфортный ежемесячный платеж — обычно это 20–30% от ежемесячного дохода — и выбрать подходящую ставку.

На встрече с менеджером в офисе продаж покупатель узнает все доступные варианты:

- купить объект долевого строительства сразу;

- оформить рыночную ипотеку от одного из банков;

- подобрать государственную программу;

- взять субсидированную ипотеку от застройщика.

Пример

- при полной оплате — 10 500 000 руб.;

- при льготной ипотеке под 7% — 12 000 000 руб.;

- при IT-ипотеке под 5% — 12 500 000 руб.;

- при ипотеке от застройщика под 2% — 13 500 000 руб.;

- при ипотеке от застройщика под 0,1% — 14 500 000 руб.

- 7% — от 79 836 руб.;

- 5% — от 67 102 руб.;

- 2% — от 49 898 руб.;

- 0,1% — от 40 886 руб.

Хорошо, если застройщик действительно продаст недвижимость при полном выкупе без наценки. Но бывает, что покупателю со свободными деньгами девелопер делает скидку 5% вместо 30%.

Обычно можно рефинансировать ипотеку и поменять банк. Но условия программы могут препятствовать этому. Так, не получится рефинансировать льготную ипотеку на новостройки.

Источник mafin.ruКредит под залог недвижимости

МТС Банк предлагает кредит под залог недвижимости на строительство, покупку или ремонт жилья. Вы можете взять кредит в размере 80% стоимости вашей недвижимости на покупку или строительство нового дома или квартиры. Кредит с обеспечением можно взять без подтверждения доходов, если у вас не хватает стажа или уже есть ипотека. Подайте заявку онлайн и получите решение в течение 3-х рабочих дней. Предварительное одобрение действует два месяца.

| Процентная ставка | от 11% |

| Сумма кредита | до 15 000 000 ₽ |

| Срок кредита | до 15 лет |

| Решение по кредиту | до 3-х дней |

Ипотека под залог подразумевает выдачу кредита под обеспечение. В роли обеспечения выступает недвижимость, которая уже есть у заемщика. Например, если у вас уже есть квартира, но вы хотите купить дом или вложиться в строительство, свою текущую квартиру можно предоставить в залог и получить деньги.

Предоставить в залог можно только ту квартиру, что принадлежит вам или вашему супругу. В исключительных случаях допускается оформление в залог недвижимости близких родственников (родителей) с привлечением их в качестве созаемщиков по ипотеке.

Квартира или жилой дом не могут использоваться в качестве обеспечения по другим кредитам, находиться в процессе раздела по разводу, проходить по делу о банкротстве физлица или находиться под судебным арестом. Квартирой должны распоряжаться лично вы, а дом, в котором она находится, должен соответствовать требованиям банка к типу и возрасту объекта.

получить одобрение без подтверждения дохода, при небольшом стаже трудоустройства, без созаемщика и поручителя

Залог повышает надежность заемщика, поскольку при нарушении клиентом договора банк может продать залоговое имущество и компенсировать свои издержки. Тем не менее это не означает, что клиент не проверяется вовсе. В кредите под залог может быть отказано, если:

заемщик не подходит по возрасту, не является гражданином РФ и не имеет регистрации по месту жительства

имеет негативную кредитную историю, текущие просроченные задолженности, критический уровень кредитной нагрузки

не трудоустроен, не имеет трудового стажа вообще, не может подтвердить доходы даже справкой по форме банка

менее 5 лет назад подавал на банкротство физлица, имеет ограничения дееспособности, незакрытые исполнительные листы, внесен в черный список заемщиков

Физические лица, работающие по найму – для подтверждения дохода необходимо предоставить справку по форме 2-НДФЛ, для подтверждения стажа – копию трудовой книжки

Самозанятые при сроке деятельности не менее 6 месяцев, если гражданин был трудоустроен до перехода на ПСН, и не менее 18 месяцев, если трудовая деятельность до этого не велась. Для подтверждения своего статуса и дохода за необходимый период самозанятый предоставляет справку, оформленную в приложении «Мой налог» и дополнительно заполняет справку по форме банка, если требуется

Индивидуальные предприниматели. Срок ведения деятельности подтверждается выпиской из ЕГРНИП, доходы – налоговой декларацией за предыдущий отчетный период с отметкой ФНС о приемке. Если ИП использует налоговый режим, не подразумевающий поквартальной отчетности, а деятельность ведется менее года, подтвердить доход поможет предоставление бухгалтерской отчетности, выписки по сче

Наличие счетов, включая зарплатные и расчетные для ИП и самозанятых в банке, куда вы подаете заявку на ипотеку, упрощает получение одобрения банка и повышает его лояльность. Если вы пользуетесь дебетовыми и кредитными картами, имеете вклад, которому более полугода – это будет косвенным подтверждением вашей кредитоспособности может способствовать получению ипотеки

Процентная ставка по кредиту зависит от суммы и срока кредитования, стоимости предоставляемого в залог объекта.

Для держателей зарплатных карт МТС Банка, а также клиентов, заключивших договор страхования жизни и здоровья, предоставляется скидка по процентной ставке.

Ставка может быть увеличена, если клиент не предоставит залог в установленное договором время, откажется от пролонгации страхового полиса.

Возможна надбавка к ставке при выборе определенного типа недвижимости.

Условия кредитования

если не являетесь зарплатным клиентом ПАО «МТС-Банк» или сотрудником группы компаний ПАО АФК «Система» на 0,6%

Рассчитать стоимость и оплатить полис страхования можно на МТС Страхование или у страховых партнеров банка

Необходимые документы

На рассмотрение заявки

Справка 2-НДФЛ / справка о доходах по форме банка / выписка из ПФР (не требуется, если вы получаете зарплату на карту МТС Банка более 6 месяцев)

Трудовая книжка: заверенная копия. Если оформлена электронная трудовая, предоставьте выписку из книжки, можно по ссылке (не требуется если вы получаете зарплату на карту МТС Банка более 1 года)

К сделке

Выписка из домовой книги или справка по форме 9 для вторичного жилья. Можно заказать на сайте Госуслуг, срок действия 30 дней

Памятки

Как погашать кредит без комиссии

По номеру телефона

Если в МТС Банке у вас есть только кредит под залог, перевод поступит сразу на счет для погашения кредита. Деньги будут списаны в дату платежа

В приложении другого банка выберите способ перевода: «Система быстрых платежей» или по номеру телефона

В некоторых банках платежи через СБП по умолчанию отключены. Как правило, их можно включить в разделе «Настройки».

Если у вас нет карты МТС Банка

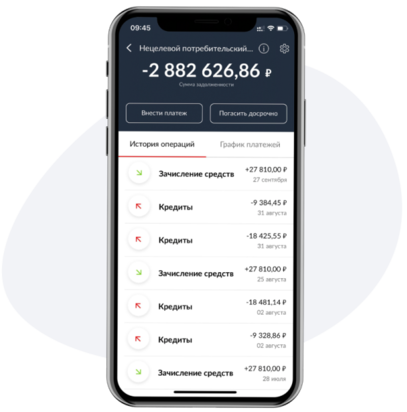

Погасите кредит досрочно

Вы можете досрочно погасить ипотеку полностью или частично.

При частичном досрочном погашении можно сократить сумму ежемесячного платежа или срок кредита

В приложении МТС Банка выберите свой кредит и нажмите «Погасить»

Выберите «Погасить частично» или «Погасить полностью»

Введите сумму платежа и выберите дату погашения (любой будний день). Подтвердите запрос кодом из СМС

Готово! Сумма спишется автоматически в указанный день

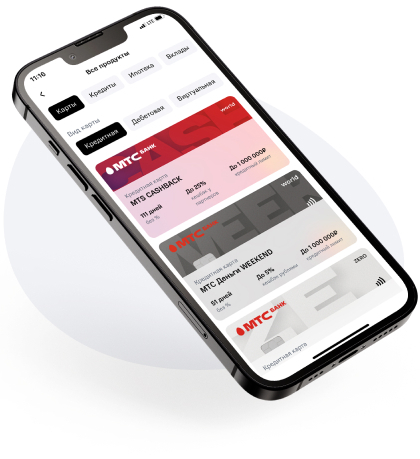

Управляйте кредитом в приложении МТС Банка

В приложении можно:

Вопросы и ответы

Узнайте подробные условия по кредиту и рассчитайте примерный график платежей в разделе «О кредите» или позвонив на 8 800 250 42 90. В этом же разделе или по телефону вы сможете оформить заявку на кредит.

Да, вы можете получить в МТС Банке новый кредит или рефинансировать действующие кредиты в других банках.

Удобнее всего подать заявку на кредит на сайте МТС Банка в разделе «О кредите». Также вы можете прийти в удобный вам офис банка.

Вы можете забрать деньги в ближайшем отделении МТС Банка или в салоне МТС. Средства вы сможете получить на дебетовой карте МТС Деньги Weekend.

С помощью электронной регистрации вы сможете зарегистрировать сделку и обременение на недвижимость по ипотеке и кредиту под залог без посещения Росреестра или МФЦ.

Сервис электронной регистрации обеспечивает взаимодействие с Росреестром и сопровождение регистрации без посещения МФЦ. Воспользуйтесь услугой, чтобы:

Менеджер банка выпустит для вас электронную подпись и отправит ваши документы в Росреестр в электронном виде. Росреестр пришлет уведомление о сроках готовности документов (3–5 рабочих дней). Когда документы будут готовы, Росреестр пришлет на электронную почту архив с зарегистрированным договором ипотеки.

Электронная регистрация доступна для программ «Рефинансирование» и «Кредит под залог». Стоимость услуги — 4 000 руб.

Кредит под залог

Вся информация носит справочный характер и не является офертой. Банк имеет право отказать в предоставлении кредита без раскрытия причин отказа. Срок кредита от 12 до 180 месяцев. Сумма кредита от 500 000 ₽ до 15 000 000 ₽, не более 80% от стоимости приобретаемой недвижимости. Неустойка за просрочку платежа 0.06% за каждый день просрочки.

Годовая процентная ставка определяется для каждого заёмщика индивидуально и составляет от 11%. Указанная годовая процентная ставка увеличивается при изменении показателя К/З, а также: при отсутствии личного страхования (при расторжении ранее заключенного договора страхования) на 1% годовых, при отсутствии имущественного страхования на 1% годовых; для сотрудников организаций, не входящих в группу компаний ПАО АФК «Система», и их дочерних/зависимых обществ или не являющихся зарплатными клиентами +0.6% годовых; ставка будет составлять до 16.2% годовых.

Источник www.mtsbank.ruКредит под залог недвижимости от 4%

Подберите лучший вариант на сегодня, 05 октября 2022 г. в Москве , со ставкой от 4% до 48% с минимальным ежемесячным платежом от 8515 ₽ и максимальной суммой до 300000000 ₽.

Повторного заполнения данных не потребуется

Кредит под залог недвижимости в Москве

Вероятность получить одобрение на заём, обеспеченный залогом в виде недвижимости, приравнивается практически к 100%. Подобный вид кредитования предполагает выгодную процентную ставку.

Что такое заём под залог недвижимости?

Это финансовое соглашение двух сторон, подкрепленное имуществом. Можно оформлять заём под залог квартиры, комнаты, дома, доли, участка, таунхауса, апартамента, коммерческой недвижимости. Если заемщик не вернет долг, кредитор может арестовать и продать заложенное имущество, чем возместит свои убытки.

Ключевые особенности займа под залог:

- большая сумма кредита – примерно до 70-75% от стоимости недвижимости;

- продолжительный срок кредитования.

Заём под залог недвижимости и ипотека имеют некоторые сходства. В обоих случаях недвижимое имущество предоставляется под ссуду. Отличаются цели кредитования. Ипотека предполагает приобретение жилья.

Заём под залог является нецелевым. Банк, МФО, ломбард или брокер не накладывает ограничение на использование денежных средств. Залоговый кредит берется на любые нужды. То есть, полученные деньги будут потрачены на усмотрение заемщика: ремонт, развитие бизнеса, оплату за обучение, покупку автомобиля, дополнительного имущества и т. д.

Преимущества займа под залог недвижимости в банках Москвы

Данный вид кредитования имеет следующие плюсы:

- быстрое согласование – одобрить заявку могут даже в день обращения;

- удобные способы выдачи денег – наличными или на банковский счет;

- можно получить заём без проверки кредитной истории и подтверждения дохода;

- выгодная процентная ставка (средний процент на 2020 г. в России – 9,47%);

- возможность выбрать способ погашения долга.

Оформление займа под залог недвижимости в Москве – отличное решение для владельцев недвижимого имущества, которым нужна большая сумма денег.

Если вы заинтересованы в получении кредита под залог недвижимости, с помощью нашего поискового сервиса найдите подходящий банк, кредитный потребительский кооператив, ломбард или брокера. На портале Bankiroff.ru сравнивайте предложения разных финансовых организаций Москвы, смотрите условия кредитования и читайте отзывы клиентов.

Источник bankiroff.ru