1. Частичная оплата безналичным расчетом и передаваемыми материалами.

Расчеты производятся после окончания работ и подписания акта о приемке выполненных работ (форма № КС-2) и справки о стоимости выполненных работ и затрат (форма № КС-3). На стоимость принятых работ выписывается счет, в котором указываются: общая стоимость работ, стоимость удержанных материалов и сумма к оплате. В справке формы № КС-3 стоимость удержанных материалов не приводится.

2 . Расчеты за выполненные работы с удержанием возвратных сумм.

При осуществлении расчетов за выполненные работы между заказчиком и подрядчиком удерживаются суммы за материальные ценности, уменьшающие размеры выделяемых заказчиком капитальных вложений, то есть возвратные суммы.

В соответствии с Методическими указаниями по определению стоимости строительной продукции на территории Российской Федерации (МДС 81-1.99), введенными в действие с 1 июля 1999 г. Постановлением Государственного комитета РФ по строительной, архитектурной и жилищной политике от 26.04.99 г. № 31, в составе возвратных сумм учитывается стоимость:

Урок 4. Весь бухгалтерский учёт на примере одной задачи

• материалов, получаемых в порядке попутной добычи (камень, щебень, песок, лес и др.), при наличии возможности реализации по сложившимся в регионе ценам;

• конструкций, материалов и деталей, получаемых от разборки конструкций или сноса зданий и сооружений, предусмотренной соответствующими проектными решениями, пригодными для последующего использования;

• материалов и деталей, получаемых от разборки временных зданий и сооружений.

Стоимость конструкций, материалов и деталей, получаемых от разборки или сноса, определяется расчетом по рыночным ценам или по ценам возможного использования за вычетом из нее расходов по приведению их в пригодное состояние и доставке в места складирования.

В соответствии с п. 7.7 Инструкции по заполнению форм федерального статистического наблюдения по капитальному строительству, утвержденной Постановлением Госкомстата России от 03.10.96 г. № 123, повторно используемые подрядчиком конструкции, детали и материалы от разборки зданий и сооружений подлежат обязательному оприходованию в складском и бухгалтерском учете подрядчика по ценам их возможного использования за вычетом стоимости переработки, необходимой для применения их в дело.

Обеспечение строительства оборудованием

В договорах строительного подряда обязанность по обеспечению строительства оборудованием, предназначенным для установки на строящемся объекте, может быть возложена или на подрядчика (как предусмотрено ст. 745 ГК РФ), или на заказчика.

Новый План счетов, Инструкция по его применению и Положение по бухгалтерскому учету долгосрочных инвестиций предполагают, что учет оборудования, предназначенного для установки на объекте строительства, должен осуществлять застройщик на счете 07 «Оборудование к установке». Это не исключает возможности использования счета 07 организацией, для которой выполнение функций застройщика не является основной деятельностью, но которая осуществляет капитальное строительство.

Весь бухучет с нуля для тибетского ежа! За 19 минут, без предисловий

Для учета оборудования, поставляемого на строительство объекта, подрядчику следует открывать соответствующий субсчет к счету 10 «Материалы» и формировать фактическую себестоимость приобретенного оборудования в соответствии с перечнем расходов, приведенных в п. 6 вышеуказанного документа.

Если обязанность поставки оборудования возложена на застройщика, формирование его стоимости осуществляется на счете 07 «Оборудование к установке». При этом застройщик использует перечень затрат, включаемых в себестоимость оборудования, указанный выше.

Приобретение застройщиком оборудования и его доставка на склад оформляются в его учете проводками:

Д 07 К 70 (69,10,26. ) —учтены заготовительно-складские расходы;

Д 07 К 23 — учтены транспортные расходы (при наличии у застройщика собственного транспортного подразделения);

Д 07 К 76 — учтены транспортные расходы (при использовании услуг сторонних организаций).

В соответствии, с Положением по учету долгосрочных инвестиций в учете оборудование, требующее монтажа, отражается на счете 08 «Вложения во внеоборотные активы» по фактическим расходам, связанным с его приобретением.

После оформления акта передачи оборудования в монтаж в учете застройщика делается проводка:

Д 08 К 07 — на сумму фактической себестоимости переданного в монтаж оборудования.

В учете подрядчика оборудование, приобретенное застройщиком, отражается на забалансовом счете 005 «Оборудование, принятое для монтажа». Подрядчик, выполнивший работы по монтажу оборудования, в справке о стоимости выполненных работ и затрат (форма № КС-3) указывает только стоимость монтажных работ, а стоимость оборудования отражает в акте о стоимости оборудования, смонтированного на объекте (в данном случае, когда у подрядчика Оборудование числилось на забалансовом счете, акт не составляется). Одновременно стоимость оборудования списывается в бухгалтерском учете подрядчика с забалансового счета 005.

В бухгалтерском учете застройщика стоимость монтажных работ отражается на основании справки о стоимости выполненных работ и затрат по форме № КС-3. При этом в учете делаются записи:

Д 08 К 60 — учтена стоимость выполненных монтажных работ;

Д 19 К 60 — учтена сумма НДС по монтажным работам.

В соответствии с п. 4.3.7 Инструкции по заполнению форм федерального государственного статистического наблюдения по капитальному строительству, утвержденной постановлением Госкомстата России от 03.10.96 г. № 123, некоторые расходы не могут включаться в объем работ по монтажу оборудования. К таким расходам относятся:

• затраты по демонтажу и монтажу оборудования, производимые во время пусковых и наладочных работ. Стоимость таких работ подлежитотнесению на себестоимость продукции (работ, услуг), для производства которой оборудование устанавливается;

• расходы по монтажу и демонтажу строительных машин и оборудования. Эти расходы возмещаются за счет источников финансирования капитальных вложений в составе накладных расходов;

• расходы по доизготовлению, предмонтажной ревизии, устранению дефектов и повреждений оборудования.

Часть перечисленных затрат также возмещается в составе накладных расходов. Затраты по устранению дефектов и повреждений оборудования должны возмещаться за счет виновных лиц.

Аналитический учет оборудования ведется в соответствии с технологической структурой капитальных вложений. Это значит, что оборудование должно быть разделено на следующие подгруппы:

• оборудование, сданное в монтаж;

• оборудование, не требующее монтажа;

• оборудование, требующее монтажа, но предназначенное для постоянного запаса.

В том случае, когда оборудование для установки приобретает подрядчик, его фактическая себестоимость формируется в вышеуказанном порядке. Разница будет состоять в том, что затраты по приобретению оборудования отражаются подрядчиком на соответствующем субсчете счета 10 «Материалы».

Источник: studfile.net

Как производится возврат товара поставщику в 1С

Возврат товаров поставщику в 1С бухгалтерии проводят и продавец, и покупатель. Но бухгалтерские записи у заказчика и поставщика отличаются.

Пошаговая инструкция по возвратам поставщику в 1С

Порядок, как в 1С оформить возврат товара поставщику, подробно описан в руководстве от разработчика. Руководство есть у каждого пользователя, его передают клиенту при установке программного обеспечения.

Возвратные операции делают и заказчик, и поставщик. Это довольно простая процедура: в новой версии 1С заказчику не надо оформлять операцию как обратную реализацию и выставлять счет-фактуру. Ключевое требование — подготовить акт по возвращенной номенклатуре и сделать накладную с пометкой «Возврат». Таким способом оформляют возвратную операцию и по качественному, и по некачественному изделию независимо от даты его приобретения.

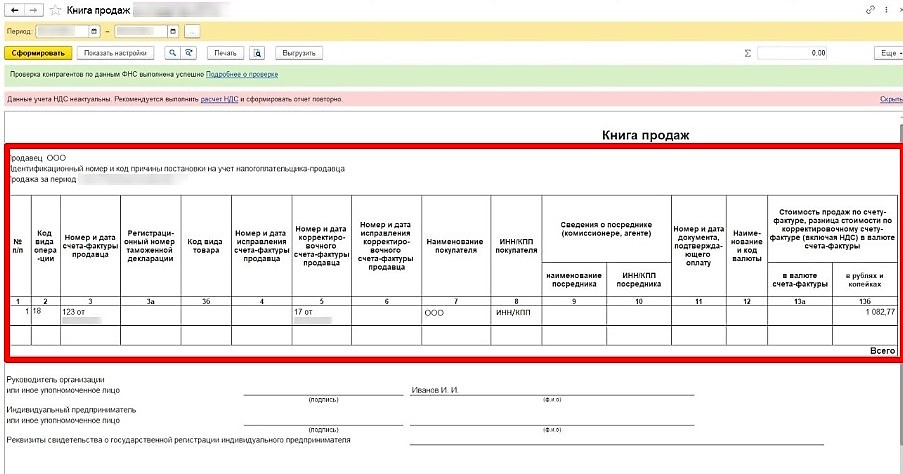

Продавец обязан выставить корректировочный счет-фактуру, после того как примет возвращенные продукты (п. 10 ст. 172 НК РФ, письма Минфина № 03-07-09/4850 от 28.01.2020, № 03-03-06/1/67181 от 20.08.2021). Он регистрирует КСФ в книге покупок. А заказчик учитывает корректировочные документы в книге продаж.

Приведем поэтапную инструкцию по возврату товара поставщику в системе 1С.

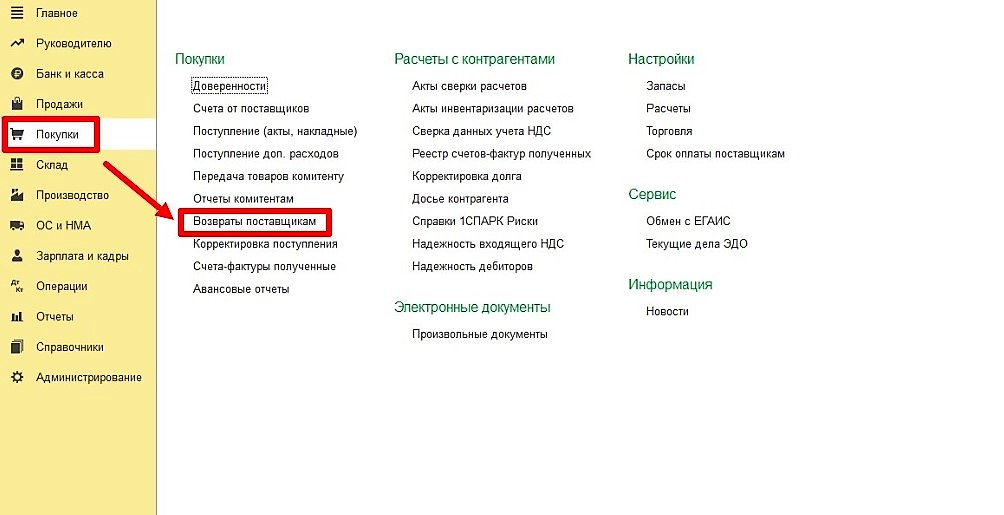

Шаг 1. Возвратные операции проводим в специальном разделе программы.

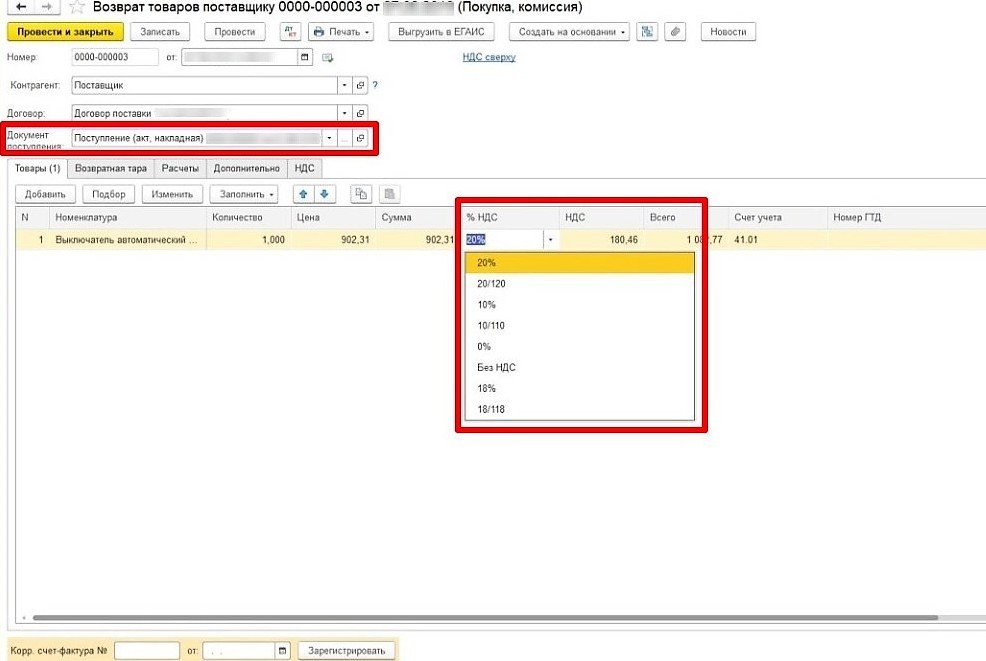

Шаг 2. Выбираем документ поступления — тот, которым провели поставку возвращаемой номенклатуры. Ставка НДС такая же, что и при поступлении.

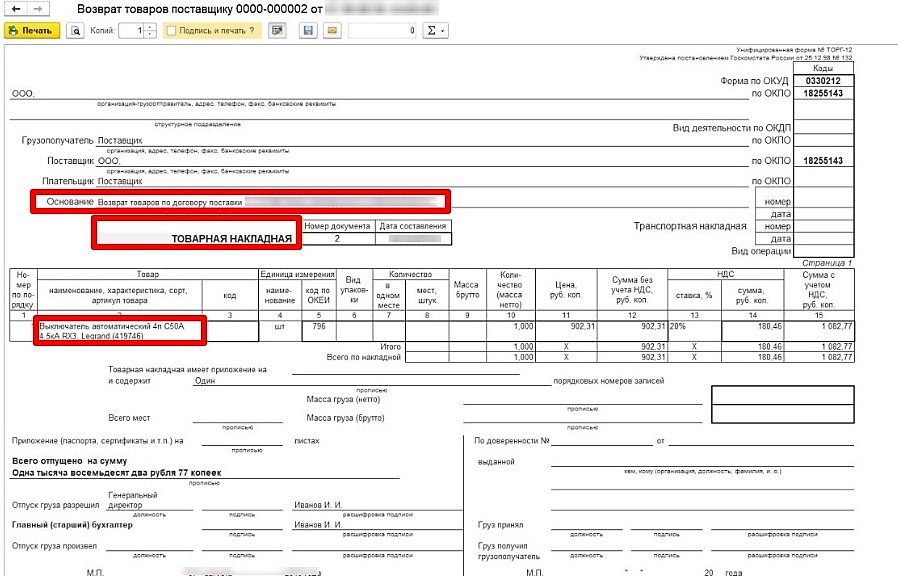

Шаг 3. Заполняем возвратную накладную. Для этого используем унифицированную форму ТОРГ-12 или бланк собственной разработки (постановление Госкомстата № 132 от 25.12.1998, ч. 2 ст. 9 402-ФЗ от 06.12.2011). В накладной ставим пометку «Возврат товара» и вручную прописываем реквизиты документов поставки: контракта или договора, товарной накладной.

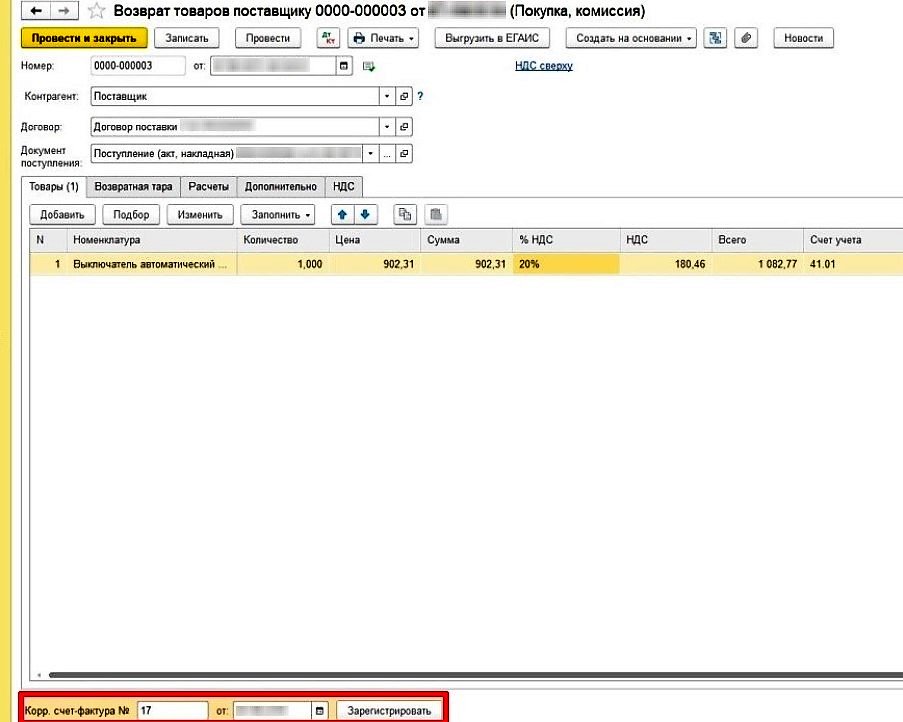

Шаг 4. Получаем корректировочный счет-фактуру от поставщика. Регистрируем его в том же документе на поступление продукции, в котором оформляли ее возвращение и проводили возвратную накладную.

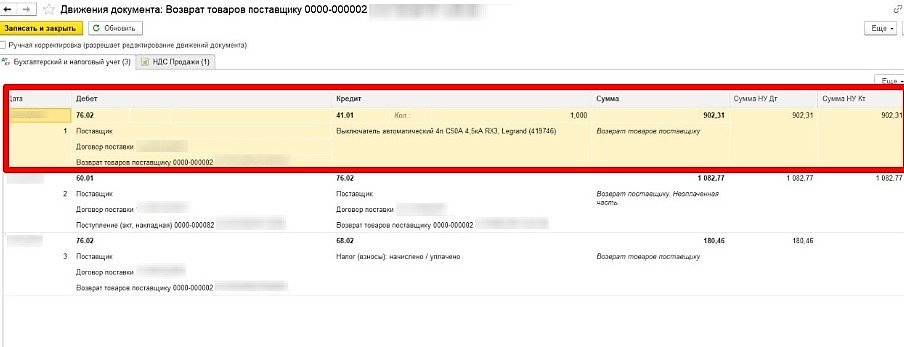

Проводим операцию через 76.02 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям».

Шаг 5. Регистрируем возвратную операцию в книге продаж с кодом 18. По итогу отчетного квартала формируем декларацию по НДС и показываем корректировку реализации в строке 080 раздела 3 отчета.

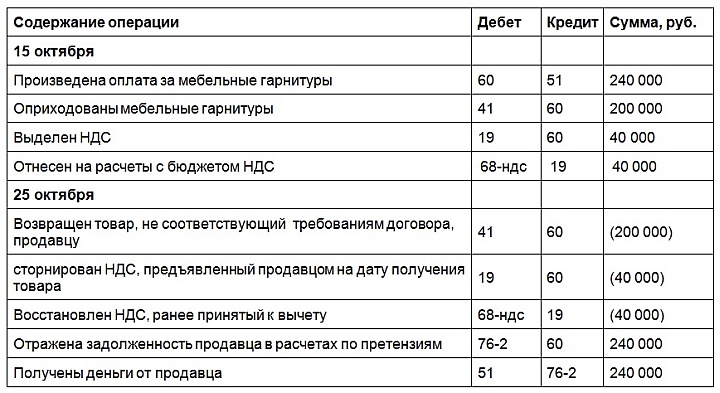

Проводки по возвратным операциям

Продавец и покупатель оформляют разными проводками возвраты товаров поставщику в 1С, поскольку для учета заказчика важно, какой товар возвращается. Год приобретения продукции для заказчика не имеет значения. У продавца возвращение номенклатуры любого качества отражается одинаково, но на бухучет влияет год возвратной операции.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы учитывать возвращенный товар без ошибок и нарушений.

Чтобы прочитать, понадобится доступ в систему: ПОЛУЧИТЬ БЕСПЛАТНО НА 2 ДНЯ .

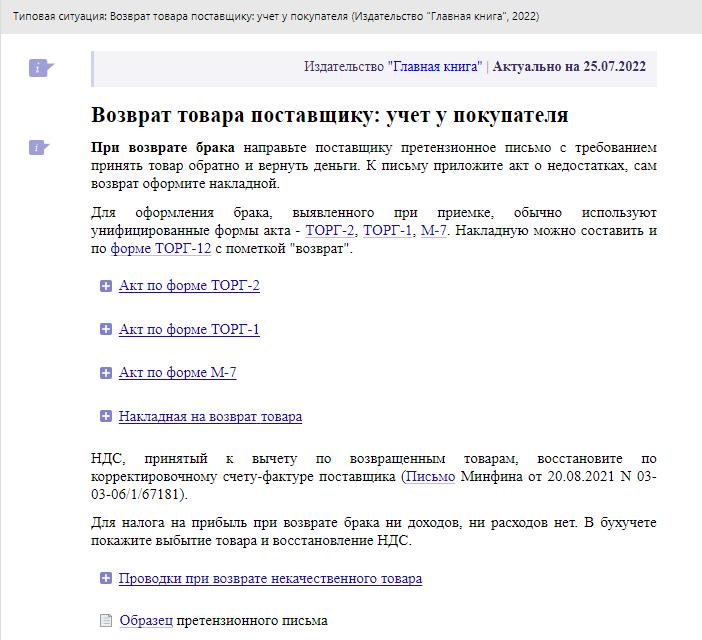

Бухучет покупателя

План счетов определяет, как в 1С провести возврат товара поставщику — качественную продукцию проводят через сч. 10 «Материалы» или сч. 41 «Товары» (приказ Минфина № 94н от 31.10.2000). Бухгалтерские записи по приобретению возвращаемых изделий надо отсторнировать.

Возврат некачественного товара отражают в бухучете в зависимости от того, когда выявили брак:

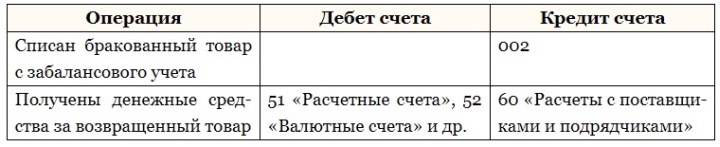

- Во время приемки. Если продукцию учли на забалансовом счете 002, то ее надо списать.

- После приемки. Если продукцию учли на сч. 10 или 41, то отнесите договорную стоимость поставки и сумму восстановленного НДС на сч. 76.2 той датой, когда продавец признал претензию. До того пока не вернете изделия, учитывайте их на сч. 002.

В таблице мы показали, как сделать возврат товара поставщику в 1С — и качественного, и некачественного.

Возвращаем качественный товар

Сторно на сумму НДС на возвращаемые изделия

Сторно на сумму НДС по возвращаемым изделиям, принятого к вычету ранее

Сторно на стоимость товаров без НДС по договору

Возвращаем товар, если обнаружили брак во время приемки

Принятие некачественных изделий, которые надо вернуть продавцу, на забалансовый учет

Возвращение некачественных изделий продавцу

Возвращаем товар, если обнаружили брак после приемки

1. Проводки на дату, когда продавец признал претензию

Отнесение стоимости продукции без НДС по договору на расчеты по претензиям

Дт 76.2 Кт 10, 41

Восстановление НДС с договорной стоимости по возвращаемым изделиям

Принятие некачественных изделий, которые надо вернуть продавцу, на забалансовый учет

2. Проводки на дату возврата продукции

Возвращение некачественных изделий продавцу

Бухучет продавца

Когда покупатель возвращает продукцию, продавец корректирует выручку от реализации и все связанные с ней расходы. НДС, который начислили при реализации, принимают к вычету (п. 5, 13 ст. 171 НК РФ, п. 6.4 ПБУ 9/99, п. 9, 19 ПБУ 10/99).

Качество поставленных продуктов для проведения возвратной операции у продавца не имеет значение. Если товарную партию вернули в том же году, что и реализовали, проводки по продаже надо отсторнировать. Если же продали продукцию в одном календарном году, а вернули ее в другом, то поставщик отражает:

- убыток прошлых лет, который выявили в отчетном году, — в сумме дохода от реализации возвращенных изделий (п. 11 ПБУ 10/99);

- прибыль прошлых лет, которую выявили в отчетном году, — в сумме фактической себестоимости возвращенных изделий (п. 7 ПБУ 9/99);

- НДС по возвращенным изделиям, который приняли к вычету (п. 4, 10 ст. 172 НК РФ).

Вот как в 1С отразить возврат товара поставщику от покупателя.

Если продукцию вернули в год реализации

Сторно на сумму дохода от реализации

Сторно на сумму фактической себестоимости возвращенных изделий

Сторно на сумму НДС, который начислили и приняли к вычету при реализации изделий

Если продукцию вернули в другом году

Отражение убытка прошлых лет

Отражение прибыли прошлых лет

Принятие к вычету НДС, который начислили при реализации возвращенных изделий

Возвращение продукции в течение гарантийного срока отражают в зависимости от года возврата и от того, кто предоставил гарантию на изделия:

- Если продавец предоставил собственную гарантию. Себестоимость продукции, списанной из-за невозможности ремонта, или сумму расходов на ремонт учитывают за счет созданного оценочного обязательства и списывают по Дт счета 96 «Резервы предстоящих расходов» (п. 21 ПБУ 8/2010). Если оценочного обязательства не хватает, то оставшуюся часть спишите по Дт счета 44 «Расходы на продажу».

- Если гарантийные обязательства принимает на себя производитель. Поставщик отражает в бухучете только возвращение продукции и предъявление претензии изготовителю.

Часто продавец заменяет бракованный товар на такой же или аналогичный. Передачу продукции заказчику отражают как новую реализацию.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

- Дидух Юлия

Заказчик проводит возврат бракованного товара в течение гарантийного срока как обычный возврат. Нужно сделать все проводки по возврату некачественного товара. А замену бракованной продукции на такую же или аналог другой марки, модели, артикула проводят как обычное поступление материалов или товаров.

Источник: goscontract.info

Возврат товара поставщику: бухгалтерские проводки

Возврат товара поставщику – нормальная практика в коммерческой деятельности. Это может быть как несоответствие по качеству, так и возврат качественного товара на договорных условиях. Не суть: куда больше сложностей возникает при отражении возврата в бухучете. Конкретные проводки, отражаемые в бухгалтерской документации, определяются особенностями ситуации: причинами возврата, постановкой товаров «на приход», прочими аспектами.

Какие проводки должен сделать поставщик, а какие – покупатель? Как оформляются накладные и кто должен составлять корректировочный счет-фактуру? Как принять к вычету НДС или нужно ли корректировать налог на прибыль? Чтобы бухгалтеру не пришлось импровизировать, мы разобрались, как в бухучете отразить возврат принятого на учет товара, изучили другие нюансы и рассказываем об этом читателям журнала.

Некомплект, брак и прочее: причины возврата товара

Причины, по которым покупатель может вернуть товар поставщику, определяются в первую очередь законом. Это в том числе случаи:

- непередачи принадлежностей или документов на товар в разумные сроки, оговоренные покупателем (ст. 464 ГК);

- нарушения условий о количестве поставленного товара – было поставлено меньше или больше (ст. 466 ГК);

- нарушения условий об ассортименте, который оговорен договором о поставке (ст. 468 ГК);

- обнаружения некомплекта и невыполнение требования о доукомплектовании в разумные сроки (ст. 480 ГК);

- возврата бракованного товара, не соответствующего требованиям по качеству (ст. 475 ГК);

- поставки товара в ненадлежащей упаковке или таре (ст. 482 ГК);

- непредоставления необходимой и достоверной информации о товаре (ст. 495 ГК);

- неоднократного нарушения сроков поставки товаров (ст. 523 ГК);

- неоплаты поставленного в кредит товара со стороны покупателя (ст. 488 ГК).

Кроме условий в законе, стороны могут самостоятельно договориться о случаях, когда возможен возврат товара, отобразив их в договоре поставки (ст. 421 ГК). Это, например, возврат товара в связи с истечением срока годности реализации или возврат товара в связи с отсутствием спроса у покупателей.

Как оформляется возврат в 2020 году: общие правила

В сложившейся практике, по рекомендациям ФНС возврат товара, как принятого, так и не принятого на учет покупателями, оформляется корректировочными счетами-фактурами на стоимость товаров, возвращенных покупателем. Составляет такой счет-фактуру поставщик. В корректировочных строках указываются те товары, которые должны быть приняты от заказчика обратно (Раздел. 1.4 Письма ФНС №СД-4-3/20667 от 23.10.20188).

Корректировочный счет-фактура оформляется на отрицательную разницу между суммой НДС в первоначальном счете и суммой налога по товарам, фактически возвращенных покупателем. Данный порядок не может применяться в случаях, если это не возврат, а обратная реализация.

Пример: поставщик отгрузил покупателю строительный лес на общую сумму 120 тыс. рублей, в том числе 20% НДС. Через 2 месяца покупатель, на основании договора, вернул поставщику товар на общую сумму в 60 тыс. рублей. Компания-поставщик выставила корректировочный счет на эту сумму – вот его образец.

Как возврат оформляет поставщик?

Первое, с чего нужно начать – это принять к вычету НДС.

Для этого, как сказано выше, поставщик выставляет покупателю корректировочный счет-фактуру на день возврата. На его основании он вправе сделать в книге покупок запись с отражением первоначального счета-фактуры и тем самым принять НДС к вычету. Запись вносится в период приема товара обратно – корректировать прошлые периоды и сдавать уточненную декларацию по НДС не нужно.

Расчет осуществляется от разницы, возникшей в связи с уменьшением стоимости товара, возвращенного покупателем (ч. 5, 13 ст. 171 НК). В описанном выше примере это будет 60 тыс. рублей. Вычеты сумм налога, в том числе на основании корректировочных счетов, возможны в течение 1 года с момента возврата товара (ч. 4 ст.

172 НК).

Налог на прибыль

Если возврат совершен как в нашем примере – в следующем отчетном году, необходимо учесть возвращенные покупателю деньги во внереализационных расходах по налогу на прибыль (ч. 2 ст. 265 НК). Ранее списанные расходы на приобретение возвращенных товаров необходимо учесть во внереализационных доходах (п. 10 ст.

250 НК).

Бухучет

Как поставщику отразить в бухучете возврат товаров по инициативе организации? В бухгалтерской отчетности указываются следующие проводки:

- ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка» выручка на стоимость возвращенных товаров;

- ДЕБЕТ 90 субсчет «Себестоимость» КРЕДИТ 41 списанная себестоимость возвращенных товаров;

- ДЕБЕТ 90 субсчет «НДС» КРЕДИТ 68 субсчет «Расчеты по НДС» принят к вычету НДС со стоимости возвращенных товаров на основании корректировочного счета-фактуры.

Как возврат оформляет покупатель?

Прежде всего, покупателю необходимо документально зафиксировать возврат.

Кто и как оформляет накладные?

Если он происходит на основании несоответствия товара условиям договора, и они обнаружены в момент приемки товара, до оприходования на счету 41, оформление возврата товара поставщику осуществляется путем заполнения унифицированной формы ТОРГ № 2. В этом случае считается, что договор купли-продажи не исполнен, а товары – приняты на ответственное хранение. Если возврат оформляется после оприходования, выявленные недостатки можно задокументировать произвольным актом или расходной накладной – унифицированной формы не предусмотрено.

По возможности акты составляются в присутствии представителя продавца. После этого организации-поставщику направляется претензионное письмо с требованием принять возвращенные товары + составленный акт. Кроме того, оформляется возвратная накладная.

Затем покупатель получает от поставщика корректировочный счет-фактуру. На его основании он должен восстановить ранее зачтенный НДС путем внесения записи в книгу продаж. Но это необходимо, если он ранее оприходовал поставки и принял к вычету НДС. Если товар оприходован не был, то и исправления вносить не нужно.

Бухучет

Вносимые бухгалтерские проводки будут зависеть от того, был ли принят товар на учет покупателем. Если он успел его принять, необходимо сторнировать и товар, и зачтенный НДС. Необходимо сделать такие проводки.

Во время оприходования:

- ДЕБЕТ 41 КРЕДИТ 60 оприходован товар;

- ДЕБЕТ 19 КРЕДИТ 60 учтен НДС по поступившим товарам;

- ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 принят к вычету НДС.

После выявления брака или появления иных причин для возврата:

- ДЕБЕТ 41 КРЕДИТ 60 отражен возврат бракованных товаров;

- ДЕБЕТ 19 КРЕДИТ 60 сторнирован НДС по поступившим товарам;

- ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 восстановлен ранее зачтенный НДС.

Если оформляется возврат до даты подписания бухгалтерской отчетности за прошедший год, проводки делаются на 31 декабря отчетного периода. Если после утверждения, необходимо отразить возврат такими проводками:

- ДЕБЕТ 60 КРЕДИТ 41 списана стоимость, подлежащая возврату;

- ДЕБЕТ 60 КРЕДИТ 68 субсчет «Расчеты по НДС» восстановлен НДС.

В случаях, когда возврат оформляется в момент приемки, то есть до оприходования, оснований для учета товаров на счете 41 нет. Для этого товары нужно учитывать на счете 002:

Источник: pravoved.ru

Учёт возвратов товара поставщику: основания, расчет налогов, бухгалтерские проводки

Ежедневно магазины розничной торговли продают тысячи единиц продукции. Их бухгалтера должны знать, как вести учет возврата товара поставщику и делать соответствующие проводки, чтобы вовремя избавляться от некачественной и неходовой продукции. От правильности оформления этих действий зависит полнота начисления налоговых обязательств, поэтому стоит разобраться в процедуре возврата более подробно.

Основания для возвращения товара поставщику

У поставщиков продукции существует различный подход к её возврату. Некоторые благосклонно относятся к постоянным клиентам и разрешают возвращать даже качественные, но неходовые изделия. А часть поставщиков работают с возвратом только в правовом поле, согласно условиям договора.

При повреждении упаковки нет гарантии, что товар пришел в рабочем состоянии

Гражданский кодекс предполагает несколько причин, по которым продукция может быть возвращена:

- Непредоставление в срок товаросопроводительных документов, инструкций, прочих принадлежностей на продукцию – ст. 464 ГК.

- Недокомплектация товара – ст. 480 ГК.

- Непредоставление запрашиваемой информации о характеристиках продукции или её недостоверность – ст. 495 ГК.

- Предоставлен товар ненадлежащего качества, с изъянами, браком – ст. 475 ГК.

- Повреждение или отсутствие упаковки, без которой продукция теряет свои товарные свойства – ст. 482 ГК.

- Нарушения в ассортименте поставленной продукции, пересортица – ст. 468 ГК.

- Товар поставлен в меньшем количестве, чем оговорено в договоре – ст. 466 ГК.

- Нарушены сроки поставки – ст. 523 ГК.

Стороны сделки могут оговаривать в договоре и другие условия возвращения товара.

Если недостатки в качестве продукции были обнаружены не сразу, то магазин вправе вернуть её только в течение срока годности. При отсутствии такового оформить возврат можно на протяжении 2 лет.

Возврат качественного товара

В ряде случаев розничный магазин может вернуть поставщику качественную продукцию, которая не имеет явных недостатков.

К таким ситуациям относят:

- Товар не востребован. В рамках законодательства вернуть его по этой причине нельзя. Однако такая возможность может быть оговорена в договоре.

- Недопоставка продукции.

- Недокомплектация товара.

- Отсутствие полного комплекта документов на товар.

- Недостатки упаковки.

Возврат качественного товара подразумевает, что право собственности на него уже перешло к розничному магазину. Поэтому обратная поставка осуществляется в рамках обычной операции купли-продажи. Стоимость продукции в документах указывается та же, по которой он поставлялся.

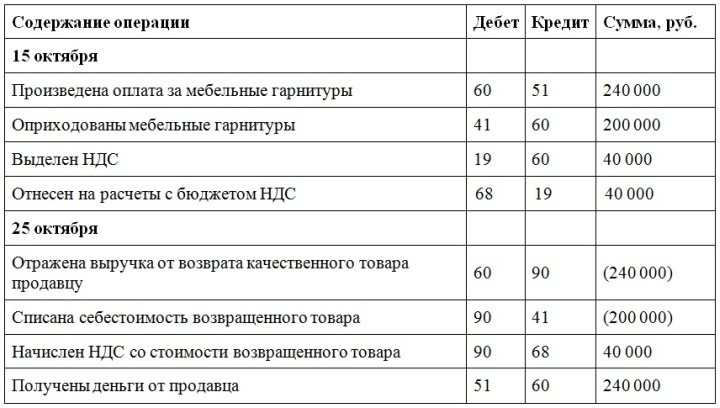

Отражение в учете возврата товара поставщику в этом случае проводится, как обычной торговой сделки. Сторнировать проведенные ранее операции нельзя. Бухгалтерские проводки при учете возврата товара поставщику будут выглядеть следующим образом:

Проводки при учете возврата поставщику качественной продукции

Для обратной поставки оформляются те же документы, что и для обычной продажи:

- накладная ТОРГ-12;

- стандартный счет-фактура (при необходимости).

Урегулирование всех остальных вопросов (оплата транспорта, сроки возврата денег и прочие) производится в рамках действующего договора.

Для правильного учета возврата товаров рекомендуется пользоваться программами для розничной торговли. Они легко интегрируются с бухгалтерскими приложениями и позволяют оформлять первичные документы с учетом всех норм законодательства.

Возврат некачественного товара

Бухгалтерский учет возврата некачественного товара поставщику имеет собственную процедуру и не отражается, как операция купли-продажи. В данной ситуации проводки будут зависеть от того, была ли уже оприходована поставленная продукция на момент выявления недостатков или нет. Далее будут подробно рассмотрены оба случая.

Недостаток выявлен до оприходования товара

Если недостатки продукции выявлены ещё на этапе её приемки, то учет возврата товара поставщику при этом значительно облегчается. Ведь ТМЦ не были переданы на баланс магазина, а значит и не должны оттуда списываться.

При выявлении недостатков товара при приемке она приостанавливается, приглашается представитель поставщика и составляется акт несоответствия по форме ТОРГ-2 в 4 экземплярах. Сотрудники торговой точки должны обеспечить отдельное хранение некачественной продукции. При отсутствии представителя поставщика, ТОРГ-2 можно составить и в одностороннем порядке. Документ передается в бухгалтерию, которая обеспечивает отражение в учете возврата товара.

Проводки при учете возврата поставщику неоприходованного некачественного товара

При отсутствии возможности у поставщика сразу забрать некачественную продукцию, её учитывают на внебалансовом счете «002», как переданную на склад на ответственное хранение.

Совместно с Актом несоответствия магазин может составить претензию в произвольной форме с описанием всех причин возвращения. Все требования к поставщику в ней должны ссылать на нормы законодательства. При обратной отправке продукции составляется транспортная накладная с пометкой «Возврат», к ней подкладывается акт ТОРГ-2, претензия и другие необходимые документы.

Некачественная продукция оприходована

В ряде случаев выявить недостатки продукции при её приемке нельзя. Зачастую это связано с наличием первичной упаковки или несоответствием внутренних характеристик. В данном случае фиксируется переход права собственности к торговой точке от поставщика, что отображается в бухгалтерских проводках.

Документы при возвращении оприходованного некачественного товара оформляются те же самые, что и при возврате неоприходованного. Добавляется к ним только счет-фактура, если предприятие платит НДС. Акт ТОРГ-2 формально относится только к процессу приемки продукции, но его можно использовать и как основание для фиксации факта выявления бракованных изделий.

Унифицированные документы категории «ТОРГ» несколько лет назад утратили свою обязательность, из-за этого субъекты хозяйствования могут видоизменять их по своему усмотрению. Поэтому акт об обнаружении некачественной продукции можно составить в более упрощенной форме, взяв ТОРГ-2 лишь за основу. К нему подкладывается законодательно обоснованная претензия с требованием вернуть деньги за брак, обменять неликвид или предлагаются другие варианты урегулирования спора.

Проводки при учете возврата поставщику оприходованного некачественного товара

После урегулирования претензий необходимо правильно осуществить учет возврата товара поставщику и сделать соответствующие проводки. В отличие от процедуры возвращения качественных изделий, при обратной поставке бракованной продукции проводятся операции сторнирования. Бухгалтерия делает их на основании переданных ей документов

Особенности учета налога на прибыль

Начислять налог на прибыль при учете возврата товара поставщику и формировать соответствующие проводки нужно правильно. Ведь ошибки чреваты значительными санкциями со стороны ФНС.

Далее рассмотрен учет расходов и доходов при возвращении продукции в следующих ситуациях:

- при возврате неоприходованного некачественного товара;

- при возврате качественной продукции;

- при возвращении оприходованного некачественного товара.

При учете возращения неоприходованного некачественного товара осуществляемые проводки не затрагивают налоговую сферу и не требуют корректировок. Для бухгалтеров это наиболее приемлемый и беспроблемный вариант.

Если возвращается качественная продукция, то все операции прихода и возврата учитываются, как обычная продажа. Обе сделки осуществляются по одинаковой цене, а в качестве их подтверждения прикладываются первичные документы, акты несоответствия, претензии и прочие бумаги.

При учете возвращения оприходованной некачественной продукции могут возникнуть наибольшие сложности. Если обе операции (приход и возврат) произошли в одном налоговом периоде, то они просто не учитываются при расчете налога на прибыль. Сторнирование убирает их с баланса соответствующих счетов.

Но если обратная поставка осуществляется уже после расчета налога, то доходы от возврата учитываются как внереализационные. При этом подается откорректированная по расходам декларация за прошлый период.

По поводу отражения в учете возвращения продукции поставщику Минфином регулярно пишутся разъяснения. Поэтому желательно постоянно следить за нормативной базой, чтобы осуществлять проводки в рамках актуального действующего законодательства.

Проблемы с НДС у «упрощенцев» при возврате товаров

Проблемы с учетом возврата товаров могут возникнуть как у их поставщика, так и у покупателей в том случае, если один из них работает на ОСНО, а второй – на упрощенке или ЕНВД.

Если магазин находится на УСН, то при возвращении некачественной продукции поставщик может создать корректирующий счет-фактуру, написав в нем другое количество номенклатуры. Операция по обратной поставке брака в этом случае будет основанием для принятия НДС к вычету.

При возвращении качественной продукции розничный магазин на спецрежиме не имеет права делать счет-фактуру, а поставщик не может корректировать этот документ, чтобы принять НДС к вычету. Легального выхода из этой ситуации нет. Поставщик всегда окажется в проигрыше. Единственным приемлемым вариантом решения проблемы является учет данной операции, как возвращения бракованной продукции. Однако этот вариант напрямую зависит от характера взаимоотношений между контрагентами.

Таким образом, поставщики на ОСНО должны тщательно оговаривать условия возвращения продукции при работе с предпринимателями на спецрежимах. Ведь возможны случаи, когда за обратную поставку нужно будет заплатить лишние налоги.

Бухгалтер розничного магазина должен четко знать, как оформляется возврат продукции, какой счет учета для этого используется. Ведь от правильности отражения обратной поставки в бухгалтерских регистрах зависит начисление налогов и полнота их уплаты в бюджет. Для облегчения ведения торговли рекомендуется пользоваться программой для учета товаров, которая поможет минимизировать ошибки в бухгалтерских операциях.

Платформа управления онлайн-торговлей через сайт,

на маркетплейсах, в социальных сетях и мессенджерах

- Онлайн-касса для интернет-магазинов

- Онлайн-касса для Шоурума и ПВЗ

- Онлайн-касса для курьеров и выездной торговли

- Автоматизация кафе, кофеен и ресторанов быстрого питания

- Онлайн-касса для страховых агентов

- Онлайн-касса для такси и таксопарков

- Контакты

- Доставка и оплата оборудования

- Конфиденциальность данных

- Лицензионный договор

- Условия возврата и приемки оборудования

- Наши партнеры

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Источник: www.ekam.ru