Вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на таможенную территорию Российской Федерации основных средств, указанных в п. 2 и 4 ст. 171 Кодекса, производятся в полном объеме после принятия на учет данных основных средств. Под датой принятия на учет основных средств, по разъяснению финансовых и налоговых органов, следует понимать дату их отражения на счетах 01 и 03.

Согласно п. 1 ст. 172 вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на таможенную территорию Российской Федерации оборудования к установке, производятся в полном объеме после принятия на учет оборудования к установке.

Понятие «Оборудование к установке» дано в Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации, утвержденной приказом Минфина Росси от 31.10.2000 № 94н к счету 07. К оборудованию, требующему монтажа, в частности, относится оборудование, вводимое в действие только после сборки его частей и прикрепления к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, а также комплекты запасных частей такого оборудования. В состав этого оборудования включаются контрольно–измерительная аппаратура или другие приборы, предназначенные для монтажа в составе устанавливаемого оборудования.

Правила вычетов по НДС

В соответствии с Кодексом вычеты по НДС предоставляются подрядным организациям в общеустановленном порядке и инвесторам, т.е. организациям, которые примут на учет построенный объект в качестве основных средств. При этом обязательным условием для принятия НДС к вычету является использование построенного объекта для осуществления операций, облагаемых НДС.

Строительство может осуществляться тремя способами:

— только собственными силами (далее – хозспособом);

При строительстве подрядным способом вычету у инвестора подлежит сумма налога, предъявленная подрядными организациями.

При строительстве хозспособом вычетам подлежат суммы налога по товарам (работам, услугам) используемым для строительства, а также сумма налога, исчисленная налогоплательщиками в соответствии с п. 1 ст. 166 Кодекса при выполнении строительно-монтажных работ для собственного потребления.

При смешанном способе производства работ у инвестора вычетам подлежат суммы НДС:

— предъявленные подрядными организациями;

— предъявленные за приобретенные для строительства хозспособом товары (работы, услуги)»;

— исчисленные при выполнении работ хозспособом.

В практике осуществления строительства подрядным способом могут использоваться несколько вариантов в части обеспечения строительства конструкциями, деталями и материалами:

— строительство осуществляется из материалов подрядчика; вычет по материалам предоставляется подрядчику, а вычет инвестору – по стоимости работ с учетом материалов;

— строительство осуществляется из материалов заказчика, передаваемых на давальческой основе; вычет инвестору предоставляется по стоимости работ без учета стоимости материалов, а также на сумму НДС по материалам, использованным подрядчиком;

Вычет НДС в строительстве

— поставку материалов обеспечивает заказчик, но за счет средств подрядчика; вычет по материалам предоставляется подрядчику, а вычет инвестору – по стоимости работ с учетом материалов;

— заказчик за счет собственных средств приобретает материалы и передает на платной основе подрядчику; этот вариант рассматривается для заказчика как реализация материалов; НДС, предъявленный заказчику принимается им к вычету, а при передаче возникает объект налогообложения; НДС, предъявленный подрядчиком по выполненным работам с учетом материалов, принимается у заказчика к вычету.

Организация, осуществляющая строительство для собственного потребления (хозспособом), предъявляет к вычету суммы исчисленного налога в момент определения налоговой базы. Другими словами, начисление и вычет осуществляются в одном налоговом периоде.

Если заказчик и инвестор – разные организации, то инвестору предоставляется вычет НДС на основании счетов-фактур, составленных заказчиком на основании счетов–фактур, выставленных подрядчиками (письма Минфина России от 21.11.2008 № 03-07-10/11; 05.12. 2008 № 03-07-09/40, 19.02.2007 № 03-07-10/06 г).

Источник: studopedia.ru

СМР с привлечением подрядчика. НДС и… благоустройство территории

Согласно пункту 6 статьи 171 НК РФ, при капитальном строительстве вычетам подлежат суммы налога, которые предъявлены налогоплательщику в следующих случаях:

- когда он приобретает объекты незавершенного капитального строительства;

- когда он приобретает товары, работы или услуги, необходимые для выполнения строительно-монтажных работ;

- когда работы по сооружению либо ликвидации, монтажу либо демонтажу, сборке либо разборке объектов основных средств производится подрядчиком, и тот предъявляет НДС налогоплательщику.

Если подрядчики и поставщики предъявляют НДС непосредственно налогоплательщику, то вычет производится в общем порядке. Для этого необходимо выполнение трех условий:

- строительный объект предназначен для облагаемой НДС деятельности;

- налогоплательщик принял на учет приобретенные товары, работы или услуги, по которым собирается заявить вычет;

- поставщики и подрядчики оформили и передали налогоплательщику счета-фактуры с выделенными в них суммами НДС.

Напомним, что помимо официальной формы счета-фактуры, утвержденной постановлением правительства № 1137, компании могут использовать составленный на его основе универсальный передаточный документ (письмо ФНС России от 21.10.13 № ММВ-20-3/[email protected]).

Если оформлен договор строительного подряда

Договором строительного подряда может быть предусмотрено, что объект передается заказчику по завершении всех строительных работ или же поэтапно. Однако на практике нередки случаи, когда несмотря на отсутствие в договоре условий о поэтапной сдаче, заказчик переводит оплату подрядчику периодически, например, ежемесячно. Основанием для этого являются акты приемки по форме КС-2 и справки по форме КС-3, а также выставленные подрядчиком счета-фактуры.

Между тем, рассчитываясь с подрядчиком в указанном выше порядке, заказчик может лишиться права на применение вычетов по НДС до момента приемки всего объема работ. Из положений пункта 1 статьи 172 НК РФ следует, что принять к вычету НДС, предъявленный подрядчиком, можно на основании выставленного счета-фактуры после принятия к учету выполненных им работ. Именно в моменте принятия к учету работ, произведенных подрядчиком, и заключается проблема, которая делает рискованным вычет «подрядного» НДС в указанном случае.

Дело в том, что в налоговом законодательстве прямо не пояснено, что понимается под принятием на учет работ подрядчика. Закон № 402-ФЗ «О бухгалтерском учете» требует при ведении учета опираться на федеральные и отраслевые стандарты, но и они пока отсутствуют. Таким образом, на основании пункта 1 статьи 30 закона № 402-ФЗ, необходимо опираться на правила ведения бухгалтерского учета, утвержденные Минфином до 1 января 2013 года. Обратимся к ПБУ 10/99 «Расходы организации». В соответствии с документом, расходы должны повлечь уменьшение экономических выгод организации, а такая уверенность имеется в случае, когда в отношении передачи актива отсутствует какая-либо неопределенность.

Получается, что до того, как результаты работ будут переданы подрядчиком заказчику, последний не может принять их учету. При этом формы КС-2 и КС-3 не могут рассматриваться в качестве актов поэтапной приемки выполненных работ, а являются лишь расчетными документами для авансирования. Об этом сказано в письме ФНС России от 02.07.13 № ОА-4-13/[email protected], а также в информационном письме Президиума ВАС РФ от 24.01.00 № 51.

Раз заказчик не может принять на основании этих актов результаты работы к учету, то и заявить о вычете НДС с расходов на оплату этих работ он также не вправе. Такие выводы соответствуют позиции Минфина, выраженной, например, в письме от 5.03.09 № 03-07-11/52 и других. Специалисты ведомства указывают, что вычет «подрядного» НДС возможен только тогда, когда заказчик примет к учету результаты работы в объеме, определенном в договоре строительного подряда.

Однако в судебной практике есть случаи, когда арбитры принимали сторону заказчиков, которые произвели вычет НДС указанной ситуации (постановление Московского округа от 19.04.12 по делу № А40-77285/11-107-332). Таким образом, при отсутствии в договоре строительного подряда условия о поэтапной приемке работ заказчик может заявлять о вычетах НДС до принятия на учет всего объема работ на свой страх и риск. В таком случае велик шанс того, что ФНС с налогоплательщиком не согласится, и ему придется отстаивать свою позицию в суде.

Как решить 5 основных проблем с НДС у строительных компаний

Особенность стройиндустрии такова, что здесь редко когда весь объем работ выполняет компания, заключившая договор с заказчиком. На разных этапах в процесс включаются третьи компании – субподрядчики, имеющие необходимый опыт и специалистов для выполнения отдельных видов работ. Эта особенность строительного производства сказывается и на налогообложении. В частности, и у генподрядчиков, и у субподрядчиков возникают проблемы в исчислении НДС. Как их решить, не нарушив законодательство, – в этом обзоре.

1. Прерванная цепочка плательщиков НДС

Суть проблемы:

На практике нередко случается так, что один из участников строительства – генподрядчик или субподрядчик – не является плательщиком НДС. Возникает вопрос – как быть с НДС? В основном, проблемы возникают в ситуации, когда субподрядчик платит НДС, а генподрядчик – нет.

Правильное решение:

Ситуация 1. Генподрядчик не платит НДС, субподрядчик платит НДС. В данной ситуации генподрядчик оплачивает работы субподрядчика с учетом НДС, но заказчику выставляет общую стоимость работ без НДС.

Пример. Субподрядчик – плательщик НДС по ставке 20% выполнил работы на сумму 50 млн сум., начислил на них 20% НДС и предъявил генподрядчику 60 млн сум. Генподрядчик – неплательщик НДС выполнил работы на сумму 70 млн сум. и предъявил заказчику общую их стоимость – 130 млн сум. (60 + 70) без НДС.

Ситуация 2. Генподрядчик платит НДС, субподрядчик не платит НДС. Генподрядчик должен начислить НДС на весь объем строительных работ, несмотря на то, что субподрядчик не является плательщиком налога, и выставить заказчику их общую стоимость с учетом НДС.

Пример.Субподрядчик – неплательщик НДС выполнил работы на сумму 50 млн сум. и предъявил эту сумму генподрядчику. Генподрядчик – плательщик НДС по ставке 20% выполнил работы на сумму 70 млн сум. без учета НДС, добавил к ним работы, выполненные субподрядчиком, начислил на общую сумму 20% НДС и предъявил заказчику 144 млн сум. с НДС ((50 + 70) х 1,2).

2. Плательщик ЕНП и НДС

Суть проблемы:

Многие бухгалтеры считают, что эти понятия несовместимы, тем самым заблуждаются и допускают ошибки. В НК перечислены случаи, когда «упрощенцы» обязаны платить, что называется, несвойственные им налоги. Например, НДС по объектам, финансируемым из централизованных источников.

Правильное решение:

Действуйте в соответствии со НК. Налогоплательщики, находящиеся на упрощенном налогообложении, обязаны платить НДС по объектам, строительство которых финансируется из Госбюджета и других централизованных источников.

3. Порядок обеспечения строительства материалами

Суть проблемы:

На практике нередко происходит так, что заказчик (генподрядчик) приобретает строительные материалы, которые в последующем генподрядчик (субподрядчик) использует при выполнении своих работ. Этот момент вызывает сложности и в бухучете, и при налогообложении. Бухгалтеры сетуют на несовершенство законодательства. Однако эксперты убеждены, что проблем в нормативной базе нет, и рекомендуют следовать следующей простой инструкции.

Правильное решение:

Поднимите договор подряда и внимательно посмотрите, что в нем сказано в отношении этих материалов. Есть три варианта обеспечения строительства материалами:

1) это могут быть материалы заказчика, которые передаются аналогично давальческому сырью на основании акта приемки-передачи материальных ценностей. Право собственности на эти материалы в данном случае не передается от заказчика генподрядчику или от генподрядчика субподрядчику; 2) генподрядчик (субподрядчик) приобретает (покупает) эти материалы у заказчика (генподрядчика) и одновременно получает на них право собственности; 3) генподрядчик (субподрядчик) при выполнении работ использует собственные материалы, приобретенные им самим у поставщиков.

В первом случае следуйте норме НК: если согласно договору заказчик обеспечивает строительство материалами, то при сохранении за ним права собственности на эти материалы налогооблагаемой базой по НДС является стоимость выполненных и подтвержденных работ без включения в нее стоимости материалов заказчика.

Пример. Заказчик предоставил генподрядчику материалы на сумму 10 млн сум. Генподрядчик – плательщик НДС по ставке 20% выполнил работы на общую сумму 100 млн сум. с учетом материалов заказчика и без НДС. Предъявляя справку-счет-фактуру заказчику, генподрядчик выставит ему 108 млн сум. ((100 – 10) х 1,2).

Во втором и третьем случаях следуйте норме все той же НК: по строительным работам налогооблагаемой базой по НДС является стоимость выполненных и подтвержденных заказчиком работ без включения в нее НДС. Это значит, что генподрядчик (субподрядчик) включает стоимость строительных материалов, приобретенных у заказчика (генподрядчика) или у поставщиков, в общую стоимость работ и облагает ее НДС.

4. Услуги генподряда

Суть проблемы:

Правильное решение:

Многие бухгалтеры субподрядчиков вычитают стоимость услуг генподряда из налогооблагаемой базы по НДС, оправдывая свои действия тем, что на счет их компании эти деньги не попадали. Однако это ошибка. Они должны рассчитывать НДС с общей стоимости выполненных работ и не минусовать при этом услуги генподряда.

Для единообразной практики понятие услуг генподряда необходимо прописать в законодательстве, в том числе и налоговом. За рубежом во многих странах, в частности, в России, это понятие прописано в законодательстве, регламентированы связанные с ним нюансы. В законодательстве Узбекистана это пока «пробел», который ждет своего заполнения. Утверждение норм помогло бы поставить точку во многих спорных ситуациях, которые возникают на практике.

5. Счета-фактуры

Суть проблемы:

В практику строительных организаций прочно вошел специальный документ – Справка-счет-фактура о стоимости выполненных работ (понесенных затрат). Он представляет собой акт выполненных работ, заполняемый нарастающим итогом с начала строительства объекта, с реквизитами счета-фактуры. Использование этой формы освобождает от необходимости составления отдельного счета-фактуры.

Однако после перехода с 1 января 2021 года на электронные счета-фактуры всем придется подчиниться общепринятым правилам. Специалисты ГНК пояснили, что система электронных счетов-фактур основана на единой форме счета-фактуры (утв. постановлением МФ и ГНК, рег. МЮ № от 21.01.2019 г.) и не предусматривает отдельной его формы для строителей.

Правильное решение:

Бухгалтерам строительных организаций придется следовать общеустановленной практике. Счета-фактуры в системе электронных счетов-фактур оформляются по форме, утвержденной Минфином и ГНК. При необходимости дополнительно к электронному счету-фактуре можно на бумаге составить акт выполненных работ.

Ирина АХМЕТОВА, эксперт «Нормы»,

Олег ГАЕВОЙ

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Если объект возводится по инвестиционному договору

При заключении договора инвестирования суммы налога предъявляются не инвестору, а посреднику (заказчику), который организует процесс строительства. Глава 21 Налогового кодекса не содержит порядка применения вычета при заключении инвестиционного договора, что дает почву для существования разных точек зрения на саму возможность его применения.

Некоторые специалисты считают, что, поскольку инвестиционная деятельность не облагается НДС, то и право на вычет у инвестора отсутствует. «Входной» НДС инвесторы относят на стоимость объекта капитального строительства. Такая позиция поддерживается некоторыми судами (постановление ФАС Волго-Вятского округа от 10.03.06 по делу № А29-502/2005).

Согласно другой точке зрения, НДС не облагается лишь передача имущества, носящая инвестиционный характер, тогда как строительные операции по реализации этого инвестиционного проекта, которые оплачивает инвестор, под налогообложение попадают. В соответствии с этой позицией, «входной» НДС, который инвестор передает заказчику, может быть принят к вычету.

Заказчик, осуществляющий деятельность по договору инвестирования, по сути, является посредником между инвестором и подрядчиками (поставщиками). Средства, которые он получает от инвестора, являются источником целевого финансирования и не облагаются НДС. Однако расходы в адрес подрядчиков и поставщиков, осуществляемые заказчиком, как правило, включают НДС. Когда заказчик передает инвестору результат строительства, то объекта обложения НДС не возникает, поскольку отсутствует факт реализации (право собственности на построенный объект изначально принадлежит инвестору). При этом объект передается по фактической стоимости с учетом НДС.

Тот факт, что суммы налога, предъявленные поставщиками и подрядчиками застройщику, последний может передать инвестору, подтверждает президиум ВАС РФ (постановление от 26.06. 12 по делу № А38-1216/2011). Делается это на основании сводного счета-фактуры, который составляет заказчик в адрес инвестора.

Как платить НДС при СМР для себя

Порядок исчисления налога, установленный главой 21 НК РФ, предусматривает, что для определения суммы налога, подлежащего уплате в бюджет, налогоплательщику следует определить:

- налоговую базу по СМР, с которой налог подлежит исчислению;

- момент определения налоговой базы;

- ставку налога.

При выполнении СМР для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение, включая расходы реорганизованной (реорганизуемой) организации (пункт 2 статьи 159 НК РФ).

Заметим, что строительство «своих» объектов нередко осуществляется силами подрядчика, но из материалов заказчика. Если строительством «своего» объекта занят подрядчик, использующий материалы заказчика, то стоимость давальческих материалов, приобретенных заказчиком для строительства в собственных интересах, не включается в налоговую базу налогоплательщика по СМР. Кроме того, у «хозяина» объекта строительства не возникает объекта налогообложения и при передаче давальческих материалов. Аналогичные разъяснения на этот счет приведены в письме Минфина от 17.03.2011 № 03-07-10/05. Согласны с данным подходом и арбитры, на что указывают постановление Президиума ВАС РФ от 02.09.2008 № 4445/08 по делу № А67-6103/06, постановление ФАС Московского округа от 13.12.2010 № КА-А40/14232-10-2 по делу № А40-138021/09-13-1067 и другие.

Для правильного определения налоговой базы налогоплательщику-организации следует грамотно вести бухгалтерский учет затрат на строительство объекта. К документам в области регулирования бухгалтерского учета относятся федеральные и отраслевые стандарты, нормативные акты Банка России, предусмотренные пунктом 6 статьи 21 Закона № 402-ФЗ, рекомендации в области бухгалтерского учета, а также стандарты экономического субъекта.

Программа разработки федеральных стандартов бухгалтерского учета на 2018–2020 годы утверждена приказом Минфина от 18.04.2018 № 83н «Об утверждении программы разработки федеральных стандартов бухгалтерского учета на 2018–2020 годы и о признании утратившим силу приказа Минфина от 7 июня 2021 года № 85н „Об утверждении программы разработки федеральных стандартов бухучета на 2017–2019 годы“ и о признании утратившим силу приказа Минфина от 23 мая 2021 г. № 70н „Об утверждении программы разработки федеральных стандартов бухгалтерского учета на 2016–2018 годы“».

В отсутствие федеральных стандартов, на основании пункта 1 статьи 30 Закона № 402-ФЗ организации пользуются правилами ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности, утвержденными Минфином и Банком России до вступления в силу Закона № 402-ФЗ, то есть до 01.01.2013.

Причем с 19.07.2017 действующие Положения по бухгалтерскому учету (ПБУ), утвержденные Минфином в период с 01.10.1998 по 01.01.2013, признаны для целей Закона № 402-ФЗ Федеральными стандартами бухгалтерского учета (далее — ФСБУ). На это указывает пункт 1.1. статьи 30 Закона № 402-ФЗ. Таким образом, пока вместо ФСБУ организации коммерческой сферы применяют действующие ПБУ.

В соответствии с Планом счетов бухучета финансово-хозяйственной деятельности организаций и инструкцией по его применению, утвержденными приказом Минфина от 31.10.2000 № 94н, учет затрат, произведенных в ходе строительства, организация ведет с применением субсчета 08-3 «Строительство объектов основных средств», открываемого к балансовому счету 08 «Вложения во внеоборотные активы». То есть фактические затраты на строительство объекта отражаются по дебету счета 08-3 в корреспонденции со счетами учета использованных на строительство материальных ценностей и иных затрат.

Чтобы облегчить расчеты по определению налоговой базы по СМР, компании следует организовать ведение субсчетов второго порядка, например 08-3-1 «Затраты на СМР для собственного потребления, учитываемые при определении налоговой базы» и 08-3-2 «Затраты на СМР для собственного потребления, не включаемые в налогооблагаемую базу».

Порядок составления и учета сводного счета-фактуры

Итак, чтобы передать инвестору входной НДС, заказчик должен составить сводный счет-фактуру. Делается это на основании счетов-фактур, полученных заказчиком от поставщиков и подрядчиков, причем приобретенные строительно-монтажные работы и товары выделяется в отдельный позиции.

Надо отметить, что нормы законодательства никогда не вводили такого документа, как сводный счет-фактура. Этот так называемый понятийный документ, предложенный Министерством финансов в 2006 году. Его введение было вызвано всплеском инвестиционной деятельности. И вот уже 10 лет застройщики составляют в адрес инвесторов сводный счет-фактуру, чтобы передать ему «входной» НДС.

Сводный счет-фактура составляется в двух экземплярах. Первый из них передается инвестору – именно на его основании НДС принимается к вычету. Вместе с ним инвестор должен получить копии счетов-фактур, которые поставщики и подрядчики выставили в адрес заказчика, а также копии сопровождающих операции первичных документов. Инвестор регистрирует сводный счет-фактуру в книге покупок и отражает в Журнале учета выставленных и полученных счетов-фактур.

Что касается заказчика, свой экземпляр сводного счета-фактуры он отражает в первой части Журнала. Обращаем внимание, что в книге продаж он этот документ не отражает.

На сумму своего вознаграждения заказчик выставляется инвестору отдельный счет-фактуру – в сводный документ она не включается. Этот счет-фактуру застройщик должен отразить не только в Журнале учета счетов-фактур, но и в книге продаж.

Источник: protend.ru

Порядок восстановления НДС, ранее принятого к вычету при приобретении или строительстве объекта недвижимости

При приобретении (строительстве) объектов основных средств организация-налогоплательщик принимает «входной» НДС к вычету после того, как примет ОС на учет, при условии, что они будут использоваться в облагаемых НДС операциях (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Если впоследствии наряду с операциями, облагаемыми НДС, организация будет осуществлять и операции, не облагаемые НДС, суммы «входного» НДС, ранее принятые к вычету, подлежат восстановлению. В общем случае НДС восстанавливается пропорционально остаточной стоимости ОС (пп. 1, 2 п. 3 ст. 170 НК РФ).

Для ОС, являющегося недвижимостью, применяется специальный порядок, предусмотренный ст. 171.1 НК РФ. О нем и пойдет речь в данной статье.

Какие суммы восстанавливаем?

Согласно абз. 4 п. 6 ст. 171 НК РФ суммы НДС, принятые налогоплательщиком к вычету в отношении приобретенных или построенных объектов ОС, подлежат восстановлению в случаях и порядке, предусмотренных ст. 171.1 НК РФ.

В силу п. 2 ст. 171.1 НК РФ восстановлению подлежит «входной» НДС, предъявленный налогоплательщику (либо уплаченный или исчисленный им) и принятый им к вычету:

- при проведении подрядчиками капитального строительства объектов недвижимости, учитываемых как объекты ОС;

- при приобретении недвижимого имущества (за исключением космических объектов);

- при приобретении на территории РФ (при ввозе на территорию РФ) морских судов, судов внутреннего плавания, судов смешанного (река – море) плавания, воздушных судов и двигателей к ним;

- при приобретении товаров (работ, услуг) для выполнения СМР;

- при выполнении налогоплательщиком СМР для собственного потребления.

В силу п. 3 ст. 171.1 НК РФ восстановление сумм НДС, принятых налогоплательщиком к вычету в отношении указанных объектов, производится в случае, если они в дальнейшем используются этим налогоплательщиком для осуществления операций, указанных в п. 2 ст. 170 НК РФ, а именно:

- для операций, не подлежащих обложению НДС (освобожденных от налогообложения) (пп. 1);

- для операций по производству и (или) реализации товаров, местом реализации которых не признается территория РФ (пп. 2);

- для операций по реализации работ (услуг), предусмотренных ст. 149 НК РФ, местом реализации которых не признается территория РФ (пп. 2.1);

- для операций, осуществляемых лицами, не являющимися плательщиками НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога (пп. 3);

- для операций, которые не признаются реализацией в соответствии с п. 2 ст. 146 НК РФ, если иное не установлено гл. 21 НК РФ (пп. 4).

Как следует из п. 3 ст. 171.1 НК РФ, если объекты недвижимости будут в дальнейшем использоваться для осуществления операций, указанных в п. 2 ст. 170 НК РФ, то «входной» НДС по ним подлежит восстановлению в течение десяти лет начиная с того года, в котором наступил момент, указанный в п. 4 ст. 259 НК РФ. Имеется в виду момент, когда организация начала амортизировать указанные объекты – с 1‑го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

НДС не восстанавливается, если объект недвижимости полностью самортизирован или с момента ввода его в эксплуатацию у данного налогоплательщика прошло не менее 15 лет.

Как видим, восстановление НДС по объекту недвижимости растягивается на 10 лет, тогда как общий порядок (для остальных основных средств, не относящихся к недвижимости), предусмотренный пп. 2 п. 3 ст. 170 НК РФ, предполагает, что НДС восстанавливается в сумме, пропорциональной остаточной (балансовой) стоимости основного средства без учета переоценок. При общем порядке восстановление сумм налога производится единовременно в том налоговом периоде, в котором основные средства были переданы или начинают использоваться налогоплательщиком для операций, указанных в п. 2 ст. 170 НК РФ.

В обоих случаях (при общем порядке и при порядке, предусмотренном для объекта недвижимости) суммы налога, подлежащие восстановлению, не включаются в стоимость ОС, а учитываются в составе прочих расходов в соответствии со ст. 264 НК РФ.

Восстановление НДС, принятого к вычету при приобретении или строительстве объекта недвижимости

В целях восстановления сумм налога в порядке, установленном ст. 171.1 НК РФ, в книге продаж в последнем месяце календарного года указывается сумма НДС, подлежащая восстановлению и уплате в федеральный бюджет за текущий календарный год. В этих целях в книге продаж регистрируется бухгалтерская справка-расчет суммы НДС, подлежащей восстановлению и уплате в федеральный бюджет за текущий календарный год (п. 14 Правил ведения книги продаж[1]).

Расчет суммы налога, подлежащей восстановлению и уплате в бюджет (НДСвосст.), производится исходя из 1/10 суммы НДС, принятой к вычету (НДСвыч.), в соответствующей доле. Указанная доля определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, не облагаемых налогом и указанных в п. 2 ст. 170 НК РФ (Снеобл.), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных (переданных) за календарный год (Собщ.).

НДСвосст. = НДСвыч. / 10 х Снеобл. / Собщ.

Организация приобрела и ввела в эксплуатацию 19.09.2016 объект недвижимости, стоимость которого составляла 54 000 000 руб. (в том числе НДС – 9 000 000 руб.). Организация приняла к вычету «входной» НДС. С октября 2016 года по данному объекту начала начисляться амортизация.

С января 2020 года объект недвижимости стал использоваться для осуществления операций, как облагаемых, так и не облагаемых НДС. В связи с этим сумму НДС, ранее принятую к вычету, следует восстановить.

Налогоплательщик может использовать порядок восстановления НДС в течение десяти лет начиная с года, в котором наступил момент начала начисления амортизации, – с 2016 по 2025 год включительно. Фактически восстановление НДС будет производиться с 2020 по 2025 год включительно.

Предположим, что в 2020 году стоимость отгруженных товаров составила:

- облагаемых НДС – 36 000 000 руб. (в том числе НДС – 6 000 000 руб.);

- не облагаемых НДС – 20 000 000 руб.

1/10 суммы НДС, ранее принятой к вычету по данному объекту недвижимости, равна 900 000 руб. (9 000 000 руб. / 10 лет).

Доля стоимости отгруженных товаров, не облагаемых налогом, в общей стоимости товаров составит 40 % (20 000 000 руб. / (20 000 000 + (36 000 000 ‑ 6 000 000)) руб. х 100 %).

Сумма НДС, подлежащая восстановлению и отражению в книге продаж в декабре 2020 года, составит 360 000 руб. (900 000 руб. х 40 %).

Эта сумма будет отражена в составе прочих расходов для целей исчисления налога на прибыль в декабре 2020 года.

Восстановление НДС, принятого к вычету при осуществлении реконструкции или модернизации объекта недвижимости

Пунктами 6 и 7 ст. 171.1 НК РФ предусмотрен порядок восстановления НДС в случае модернизации (реконструкции) объекта недвижимости, если тот используется в деятельности, как облагаемой, так и не облагаемой НДС. При этом исключения не делается, даже если с момента ввода в эксплуатацию этого объекта прошло более 15 лет.

Речь идет о суммах НДС, принятых к вычету по СМР, а также по товарам (работам, услугам), приобретенным для выполнения СМР при проведении модернизации (реконструкции). Порядок восстановления этого НДС аналогичен тому порядку, который установлен в отношении «входного» НДС, принятого к вычету при строительстве (приобретении) объектов недвижимости.

То есть тот же период восстановления (десять лет), тот же расчет доли (исходя из стоимости отгруженных товаров, не облагаемых НДС, в общей стоимости товаров, отгруженных за календарный год). Сумма НДС, подлежащая восстановлению, также не включается в стоимость данного имущества, а учитывается в составе прочих расходов в соответствии со ст. 264 НК РФ.

Налогоплательщик обязан отражать в налоговой декларации за последний налоговый период каждого календарного года восстановленную сумму НДС в течение 10 лет начиная с года, в котором на основании п. 4 ст. 259 НК РФ производится начисление амортизации с измененной первоначальной стоимости объекта недвижимости.

Пример 2

Продолжим пример 1.

Организация произвела реконструкцию объекта недвижимости, которая была начата в апреле 2020 года и завершена в сентябре 2020 года. Расходы на модернизацию составили 1 200 000 руб. (в том числе НДС – 200 000 руб.).

Начисление амортизации с измененной стоимости началось с октября 2019 года.

В связи с тем, что с 2020 года объект используется в операциях, не облагаемых НДС, «входной» НДС подлежит восстановлению.

Налогоплательщик будет использовать порядок восстановления НДС в течение 10 лет начиная с года, в котором наступил момент начала начисления амортизации, – с 2020 по 2029 год включительно.

1/10 суммы НДС, ранее принятой к вычету по реконструкции объекта недвижимости, равна 20 000 руб. (200 000 руб. / 10 лет).

Суммы «входного» НДС по расходам на приобретение недвижимости подлежат восстановлению в период с 2020 по 2025 год включительно (см. пример 1), а по расходам на реконструкцию – в период с 2020 по 2029 год включительно.

Рассмотрим, как в декларации за разные годы будут отражаться суммы восстановленного НДС.

Источник: gaap.ru

Вычет по НДС без проверки и суда

Компании уменьшают НДС на вычеты, когда закупают что-то у поставщиков. К этому вопросов нет, так можно. Но иногда можно оформить сделку неправильно, и налоговая заподозрит незаконное уменьшение налогов.

Уменьшать НДС на вычет — право компаний по закону, но налоговая смотрит за этим с особой любовью. Всё дело в том, что иногда компании заключают сделки только ради того, чтобы уменьшить налог. И это незаконно.

Бывший налоговый инспектор Галина Плеханова и юрист Денис Савин рассказывают о признаках, которые настораживают налоговую при уменьшении НДС.

Эксперты — Денис Савин, старший юрист BGP Litigation, и Галина Плеханова, бывший инспектор отдела камеральных налоговых проверок. Записалa Ирина Усиченко, шеф-редактор.

В чем проблема с НДС

Компании платят НДС на общей системе налогообложения, когда что-то продают. Если они закупают материалы или услуги у других компаний с НДС, то получают вычет по налогу.

ООО «Мармелад» покупает яблоки у поставщика. За партию платит 20 000 рублей, в том числе НДС 3050,85 рубля.

Из яблок «Мармелад» делает и продает пастилу в магазины. Он продал пастилы на 100 000 рублей, НДС — 15 254,24 рубля.

Если бы «Мармелад» работал с поставщиком без НДС, он заплатил бы НДС целиком, на пятнадцать тысяч. Но Мармелад вычитает из этой суммы НДС поставщика и платит: 15 254,24 − 3050,85 = 12 203,39 рубля.

Когда компания вычитает НДС, она получает налоговую выгоду. Простым языком налоговая выгода — скидка по налогам.

В законе написано, что НДС можно уменьшать на НДС от поставщиков. Компания так делает, предоставляет налоговой счета-фактуры с подтверждением и декларацию по НДС. Налоговую всё устраивает.

Необоснованная налоговая выгода в статье «Дела»

Бывает по-другому. Компания закупает оборудование или материалы, чтобы уменьшить свой НДС и заплатить меньше налогов. В реальности сделки нет. Такой НДС иногда называют «бумажным» — он только по бумагам. Такое уменьшение налогов в законе называется необоснованной налоговой выгодой. Компания получила скидку по налогам, хотя должна была заплатить больше.

Налоговая вскрывает такие сделки и просит уточнить, сколько налогов должна заплатить компания.

Решение по делу между ООО «БР» и налоговой на сайте российского налогового портала

Налоговая доказывала, что ООО «БР» заключала фиктивные сделки, незаконно уменьшала НДС и получала необоснованную налоговую выгоду. По мнению налоговой все факты на руках: поставщики были номинальными, документы — фиктивными.

Во время проверки налоговая выявила, что поставщики ООО «МелКом», ООО «Метеор», ООО «Корона» вели деятельность только по бумагам. Директора компаний оказались номинальными. Они сказали, что о компании не знают, а с «БР» ничего не подписывали.

Налоговая требовала доплатить 12 млн рублей НДС, два миллиона налога на прибыль и штраф два миллиона рублей. Налоговая выиграла суд.

В интернете попадаются фирмы, которые продают НДС. Это скриншот из канала такой фирмы в Телеграме:

По сути такие компании предлагают работу через цепь фирм-однодневок. Они придумывают сделки и оформляют их по бумагам. Всё выглядит реалистично: одна компания поставила яблоки, другая купила, вот счета-фактуры, вот договоры. Иногда фирмы-однодневки обещают гарантию на полгода или год.

Покупать вычет по НДС — незаконный и рискованный способ. Гарантия от фирмы-однодневки не означает, что налоговая не придет с проверкой через три месяца или два года. Если налоговая обнаружит, что сделка была фиктивной, она попросит доплатить налог и штраф 40% от незаплаченных сумм. Штраф грозит, если налоговая докажет, что компания умышленно заключала фиктивные сделки.

Как налоговая находит подозрительные сделки

Раньше инспекторы проверяли компании вручную. Они смотрели документы, сверяли НДС, который компания заявила к вычету, и НДС, который заплатил поставщик. Если находили несоответствия, просили разъяснения у компаний или устраивали выездные проверки.

Итоги работы налоговой за 2017 год на сайте «Налоговая политика и практика»

С 2015 года налоговой помогает автоматизированная система. Руководитель налоговой подвел итоги 2017 года. Оказалось, что благодаря системе налоговая реже устраивает выездные проверки, но собирает больше налогов:

Система анализирует сделки и находит разрывы в цепочке партнеров. Разрыв — это несовпадение НДС у компаний. Разрывы бывают простыми и сложными. Вот пример простого разрыва:

«Мармелад» закупил яблоки у «Красного солнышка».

«Мармелад» отразил вычет 3000 рублей, а «Красное солнышко» не заплатило НДС по этой сделке. То есть вычетать было нечего.

В реальности цифры доходят до миллионов, это мы для примера.

А теперь пример сложного разрыва.

«Мармелад» закупил яблоки у «Красного солнышка».

«Мармелад» сделал вычет 3000 рублей, «Красное солнышко» заплатила НДС 3000 рублей. Всё сошлось. Но расслабляться рано.

«Красное солнышко» могло покупать яблоки у другого поставщика, а тот — у фермерского хозяйства. Цепочка поставок могла быть длинной.

У «Мармелада» и «Солнышка» всё сошлось, но в каком-то звене цепочки — нет. Или у одной из фирм директор оказался подставным, а сама фирма — однодневка, которая платила налоги. Под подозрение попадут все в цепочке.

Это не значит, что налоговая сразу придет к «Мармеладу». Такое может быть, если у него есть другие подозрительные сделки или если налоговая подозревает большую недоплату по налогам.

Налоговая проверяет всех, но первым делом ее интересуют крупные недочеты по НДС в 10 млн рублей и больше. Но это не значит, что если у вас вычет в миллион, никто его не проверит.

Налоговая не раскрывает всех критериев, по которым система оценивает сделки. Инспекторы говорят, что их около двухсот. В помощь компаниями налоговая опубликовала концепцию планирования выездных проверок и рассказала о двенадцати подозрительных признаках. По этим признакам компания может оценивать, насколько ей грозит выездная проверка:

- налоговая нагрузка ниже, чем по отрасли;

- в бухгалтерской или налоговой отчетности за несколько налоговых периодов — убытки;

- значительные суммы налоговых вычетов;

- расходы растут быстрее, чем доходы;

- заработная плата ниже, чем в среднем по отрасли в конкретном регионе;

- неоднократное приближение к лимитам специальных режимов. Например, к лимиту по упрощенке — 150 млн рублей;

- суммы расходов ИП почти равны сумме доходов за год;

- создание цепи партнеров без цели;

- отказ предоставить объяснения по запросам налоговой;

- миграция между налоговыми. Компания несколько раз снимается с учета и регистрируется в другой налоговой;

- рентабельность сильно отличается от средней по отрасли;

- компания ведет деятельность с высоким налоговым риском.

По «значительным суммам налоговых вычетов» налоговая ориентируется на ситуацию, когда доля вычета по НДС равна или превышает 89% от всего налога к оплате за год. В остальном налоговая не раскрывает все критерии, по которым будет оценивать компании. Поэтому посредник или фирма, которая продает НДС, не может гарантировать, что налоговая не устроит проверку.

Если вычет 89% или больше от налога к оплате, не значит, что налоговая тут же придет с проверкой. Проверка грозит, если налоговая заподозрит нарушение Налогового кодекса и сомнительные сделки для уменьшения налога.

Признаки честных сделок

Честные сделки описаны в статье 54.1 Налогового кодекса, это новая статья. Суть статьи простая: уменьшать налоги можно только по закону. Компаниям нельзя искажать сведения о сделках, чтобы уменьшить налоги специально.

До новой статьи в законе не было точных признаков, как определять фиктивные сделки и получение необоснованной налоговой выгоды. Делать выводы можно было только по судебной практике.

До статьи 54.1 суды пользовались понятием «должная осмотрительность». Они требовали, чтобы компании проверяли своих партнеров перед сделкой и доказывали, что сделка реальная. Теперь они будут пользоваться термином «искажение сведений о фактах хозяйственной жизни». Что изменится и как налоговая будет доказывать «искажение», пока неясно.

По новому закону компания правильно уменьшает налоги, если соблюдает два условия:

- компания не проводила сделку только для того, чтобы уменьшить налоги;

- документы по сделке подписывал директор компании или сотрудник, у которого есть доверенность на подпись.

Раньше налоговая считала так: если партнер оказался однодневкой, сделка недобросовестная. Компания должна была заранее проверить партнера, проявить должную осмотрительность и собрать о партнере доказательства. Новый закон разъясняет, что если сотрудник без доверенности подписывал документы или поставщик нарушал закон, не значит, что сделка фиктивная. Может быть и так, но это надо проверить и доказать.

Уточнения налоговой

Объяснения в законе получились общими, поэтому появилось несколько уточнений. Сначала — письмо Минфина от 31 октября 2017 года. Он пишет, что налоговой нужно выявлять умышленные действия по уменьшению налогов:

- дробление бизнеса для использования специальных режимов. Например, компания открывает еще одно ООО, чтобы оставаться на упрощенке;

- сделки без деловой цели. Это значит, что у сделки нет цели получить прибыль, а только уменьшить налоги. Сюда попадает «бумажный» НДС;

- сделки с зарубежными компаниями, которые ведут к уменьшению налогов.

В налоговую поступил новый документ с разъяснениями по статье 54.1. Пока в интернете этого документа нет, мы кратко перескажем.

В новом разъяснении — судебная практика по делам, в которых налоговая оспаривает вычет по НДС. По разъяснению налоговой нельзя обвинять компании в необоснованной налоговой выгоде и брать для доказательств только претензии. Например, если налоговая говорит, что сделка была на бумаге, товары на склад не поступали, она должна это доказать. Просто обвинять и требовать доплаты налогов нельзя.

По этому делу налоговая доказывала, что компания должна доплатить налоги и находила доказательства о незаконности сделки. Суд эти доказательства не принял.

Налоговая требовала у ООО «Лайка-Клинцы» доплатить 19 млн налогов, штрафов и пени. Налоговая доказывала, что поставщик ООО «Спецснаб» сырье не поставлял, поэтому вычет по НДС по этой сделке принять нельзя.

Компания предоставила счета-фактуры, договоры. Но налоговая говорила, что со стороны «Спецснаба» счета-фактуры подписаны неизвестным лицом.

Перед заключением договора «Лайка-Клинцы» изучали поставщика и предоставили суду доказательства об этом. Суд согласился, что компания проявила должную осмотрительность.

По товарной-транспортной накладной поставщик вез сырье по маршруту «Саратов—Клинцы». Налоговая запросила у ГИБДД информацию об автомобилях, которые проезжали по всем маршрутам Брянск—Клинцы—Брянск. Она доказывала, что раз машины поставщика там не проезжали, то поставки сырья не было. Суд отклонил эти заявления.

В транспортной накладной не было указано, что маршрут проходил через Брянск. Машины могли выбрать любой маршрут, даже тот, где нет камер.

Суд встал на сторону компании.

Когда налоговая доказывает, что компания получила необоснованную налоговую выгоду, она обычно приводит такие доводы:

- счета-фактуры подписывали неизвестные люди;

- поставщик не оплатил НДС по сделке с компанией;

- у поставщика фиктивный или массовый директор, которые значится директором в других компаниях;

- обналичивание денег после сделки;

- у поставщика нет персонала, парка машин, чтобы работать по сделке и поставить товары;

- поставщик не сдает отчетность.

Если налоговая находит такие признаки, она подозревает, что сделка фиктивная. Суды с налоговой в этом обычно не соглашаются и говорят, что факты надо доказывать по существу. Например, налоговая говорит, что у поставщика нет персонала или парка машин, а значит загрузить и привезти материалы он не мог. Это слабые доказательства, поставщик мог нанять персонал по гражданско-правовому договору, а машину взять в аренду.

Если директор поставщика говорит, что такую компанию не знает и вообще он не директор: «Отстаньте от меня, я не знаю, о чем вы вообще говорите, я за хлебом шел, а тут налоговая», — это тревожный сигнал.

Как законно оформить вычет по НДС

Налоговая может заподозрить любую сделку и отказать в вычете по НДС. Компании придется через суд доказывать, что сделка была реальной.

Невозможно заранее узнать, какая сделка покажется налоговой подозрительной. Вот несколько правил, чтобы себя обезопасить:

- не пользоваться услугами компаний, которые продают НДС через цепь однодневок. Это незаконно и рискованно;

- собирать документы о партнере перед сделкой. По новому закону нет понятия «должной осмотрительности», но это не значит, что можно заключать договоры с любыми партнерами. Суды по-прежнему смотрят, как компания изучала поставщика перед сделкой. Юристы советуют собирать на партнера дело с документами и доказательствами;

- проверять факты о партнере, если есть сомнения. Например, по документам компания работает давно, но не сидит по адресу регистрации или директор сбрасывает звонки. Даже если интуиция говорит, что что-то не так, лучше проверить. Юристы советуют направить к директору партнера адвоката и расспросить. Если директор фиктивный, он не сможет рассказать, чем занимается компания, будет ошибаться. Адвокат может проверить и зафиксировать, что у компании есть помещения, машины и склады;

- проверять в интернете, что партнер размещает вакансии. Если он набирает персонал, подробно описывает условия работы, то вряд это компания-однодневка;

- перейти на электронный обмен документами и всё подписывать электронной подписью. Тогда у налоговой не будет сомнений, кто подписывал счета-фактуры;

Необоснованная налоговая выгода в статье «Дела»

Мы рассказывали, какие документы собирать, в статье о необоснованной налоговой выгоде. Когда собираете информацию, можно использовать скриншоты. Например, посмотрели информацию о директоре поставщика в реестре дисквалифицированных руководителей — cделайте скриншот. На нем должны быть видны дата и сайт:

Скриншот распечатайте, поставьте подпись и расшифровку, подшейте в папку с информацией о поставщике.

На некоторых форумах советуют сверять свой НДС к вычету с тем, что написал в декларации поставщик. Звучит логично, но есть подводные камни. Компании сдают декларацию по НДС в электронном виде. Поставщик может прислать файл экселя с декларацией или «Сведения из книги продаж». Он напишет те цифры, которые хотите увидеть, а в налоговую сдаст документы с другими цифрами.

И с этим ничего не поделать.

Главный совет — работать с проверенным партнерами и собирать о них как можно больше информации. Даже если налоговая попросит доплатить налоги и подаст в суд, с документами будет проще доказать, что сделка настоящая. Но это не значит, что можно работать с однодневками и для вида собирать документы. Суд может заподозрить, что компания хочет скрыть нереальную сделку.

Источник: delo.modulbank.ru

Как отражать операции оприходования, реализации ТМЦ, распределению и принятию к вычету входящего НДС при способе учета НДС – Распределяется

При приобретении товаров и услуг, способ учета НДС Распределяется выбирается, когда приобретенный ТМЦ или услуга могут использоваться для операций, облагаемых по ставке 20% и 0%.

1. Оприходование входящих сумм НДС

При приобретении товаров и услуг, способ учета НДС Распределяется выбирается, когда приобретенный ТМЦ или услуга могут использоваться для операций, облагаемых по ставке 20% и 0%, то есть операций, связанных с деятельностью как внутреннем, так и на внешнем рынках.

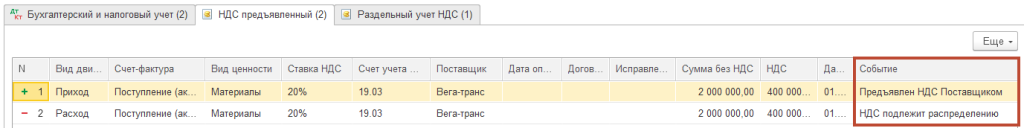

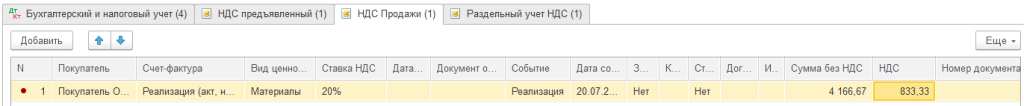

Рассмотрим какие движения сформировал документ «Поступление товаров и услуг»:

— Бухгалтерский и налоговый учет – сформированы проводки по оприходованию ТМЦ от поставщика и отражению входящего НДС по способу учета Распределяется;

— регистр НДС предъявленный, в нем сформировалось 2 записи:

запись с видом движения – Приход и Событием – Предъявлен НДС Поставщиком,

запись с видом движения – Расход и Событием – НДС подлежит распределению.

Таким образом остаток в регистре по данному поступлению равен нулю, что означает, что сумма НДС не может быть принята к вычету в данный момент по этому поступлению. Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС;

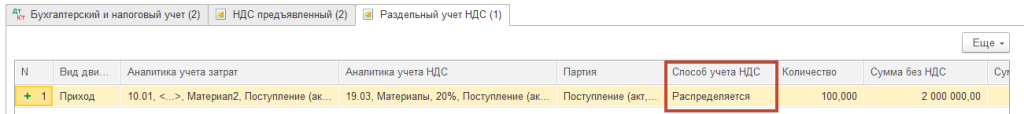

— регистр Раздельный учет НДС – сформирована запись с видом движения – Приход и Способом учета НДС – Распределяется.

При способе учета НДС Распределяется, входящая сумма НДС подлежит распределению.

2. Реализация ТМЦ на внутренний рынок

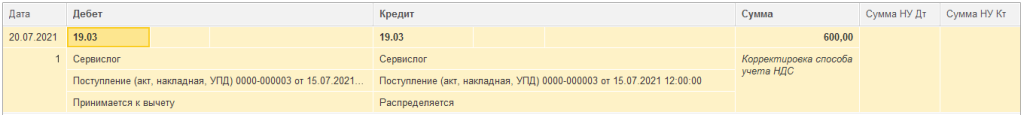

При реализации на внутренний рынок ТМЦ, для которых ранее был выбран способ учета НДС Распределяется формируются движения по смене способа учета НДС, так как происходит изменение направления деятельности использования ТМЦ: в случае выбора способа учета – Распределяется, считается, что ТМЦ будет использоваться как для деятельности на внешнем так и на внутреннем рынках, но когда происходит реализация ТМЦ на внутренний рынок нет необходимости распределять суммы НДС, их можно сразу принять к вычету при наличии документа Счет-фактура полученный . Рассмотрим движения подробнее:

— Бухгалтерский и налоговый учет – сформированы проводки по отражению себестоимости реализованного ТМЦ, выручки от реализации, начислению НДС, а также проводки по смене способа учета НДС с Распределяется на Принимается к вычету.

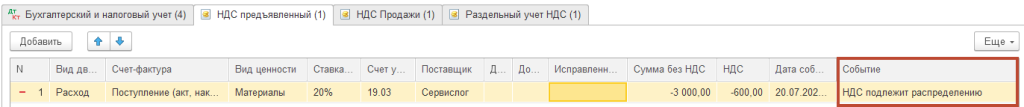

— регистр НДС предъявленный – сформировалась сторно записи с видом движения Расход и событием НДС подлежит распределению, которая фактически создает положительные остатки в регистре НДС предъявленный;

— регистр НДС Продажи – сформированы записи по реализации для отражения начисленной суммы НДС в Книге продаж.

— регистр Раздельный учет НДС – в нем сформированы записи с видом движения Расход и способом учета НДС Распределяется. Данные движения уменьшают остаток номенклатуры в регистре, потому что в системе ведется параллельный учет количества на счетах бухгалтерского учета и в регистре Раздельный учет НДС.

Источник: is1c.ru