Ипотека в 2021 году: стоит ли брать на льготных условиях, как меняются цены на жилье, какие есть риски

Ипотека даром: выгодно ли брать кредиты на жилье «по нулевым ставкам»

Правительство намерено продлить льготную госпрограмму по ипотеке, которая привела к росту выдачи кредитов и спроса на жилье. Застройщики и сами пытаются привлечь покупателей, предлагая «нулевые» ставки по ипотеке. В чем «подводные камни» таких кредитов?

В апреле, в разгар ограничительных мер из-за COVID-19, чтобы поддержать рынок жилья и кредитования правительство запустило госпрограмму льготной ипотеки на новостройки под рекордно низкую за всю историю ипотечного рынка России ставку — 6,5%. Сейчас максимальный размер займа по ней составляет 6 млн рублей, а для жителей Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области – 12 млн рублей. Размер минимального первоначального взноса — 15%. Программа действует до 1 ноября, однако в четверг, 24 сентября вице-премьер Марат Хуснуллин заявил, что правительство намерено ее продлить.

18 сентября председатель ЦБ Эльвира Набиуллина сказала, что около половины выданных в последние месяцы ипотечных кредитов было оформлено по льготным программам. Ажиотажный спрос на жилье по льготному кредиту подтверждают и застройщики. Наример, у ГК «Инград» в августе 82% от всех кредитных договоров пришлись именно на долю льготной ипотеки, сказал Forbes президент компании Павел Поселенов. У ФСК 80% ипотечных сделок — по льготной программе, говорит глава управления партнерских продаж, ипотеки и субсидий ГК ФСК Андрей Вербицкий.

Многие застройщики решили самостоятельно поддержать интерес к новостройкам в условиях сокращения доходов населения и совместно с банками разработали собственные программы кредитования (см.таблицу). Суть в том, что строительная компания назначает срок, в течение которого субсидирует оплату процентов и платежи по основному долгу клиента. Таким образом, клиент гасит кредит по ставке, близкой к нулевой.

Насколько большая выгода для потенциального покупателя? Forbes сравнил разные условия кредитования на конкретном примере — покупке квартиры стоимостью 10 млн рублей, на которую покупатель берет в ипотеку 8 млн рублей кредита на 20 лет. В первом случае — это кредит по льготной госпрограмме в 6,5%, во втором — по совместной программе банка и застройщика при условии льготной ипотеки. И третий вариант — по совместной программе банка и застройщика по обычной ставке. В расчет также был взят средний срок досрочного погашения ипотеки в России (6-7 лет по данным Сбербанка), и не учитывалась страховка.

Получается, что сэкономить покупатель на таких программах, действительно, может. Но и застройщики не теряют от таких программ. Управляющий партнер компании «Метриум» Мария Литинецкая указывает, что застройщик субсидирует ставки за счет отказа в скидке. В результате, по ее словам, прибыль от продажи квартиры остается прежней.

Такое предложение — «ипотека под 0%», по подсчетам Литинецкой, подходит покупателям, которые планируют выплатить полную сумму за короткий срок (5-7 лет). Иначе выгоднее получить скидку на приобретение квартиры, поскольку девелоперы обычно субсидируют ставку на первые 6-12 месяцев, а далее начинает действовать льготная (6,5%) или базовая программа (порядка 8%).

«Нулевые» ставки являются, по сути, маркетинговым инструментом стимулирования спроса, объясняет коммерческий директор ГК «А101» Анна Боим. «Надо сразу сказать, что абсолютного 0% не бывает, это маркетинговый ход. По закону, клиент должен заплатить хотя бы 0,01% — эту ставку и имеют в виду, когда говорят про «ипотеку 0%», — сказала она. Ведущий эксперт по кредитным продуктам Банки.ру Инна Солдатенкова считает, что «нулевые» ставки действуют на неликвидные квартиры — как правило, с большим метражом и высокой стоимостью.

Нужна ли рынку поддержка?

По прогнозу рейтингового агентства НКР, падение продаж на рынке первичного жилья по итогам 2020 года составит около 25% по отношению к 2019-му. При этом темпы восстановления спроса в дальнейшем не превысят 5% в год. «Учитывая это, рынок новостроек сможет вернуться к показателям 2019 года не раньше, чем через пять лет», — делает вывод директор группы корпоративных рейтингов агентства НКР Александр Диваков.

По его словам, действие программы льготной ипотеки в совокупности с реализацией отложенного спроса апреля-мая 2020 года уже привело к росту цен на первичное жилье. С конца мая по конец августа 2020 года средние суммы ипотечных сделок выросли на 8%. Основной рост (порядка 7%) произошел с июля по август, когда объем льготных ипотечных кредитов вырос на 60% (до 432 млрд рублей), сказал Диваков.

Но застройщики в период пандемии стали ограничивать предложение из-за переносов сроков сдачи проектов, и дальнейшие повышение цен может привести к замедлению темпов восстановления спроса, считает он. Учитывать стоит и падение доходов населения. По расчетам НКР, с начала года по сентябрь оно составило около 6% и к концу 2020 года может достигнуть около 9%.

Какие документы нужны при оформлении ипотеки для покупки квартиры в новостройке . Преимущества и недостатки ипотечного кредита . Узнайте как можно снизить кредитное бремя. … Ипотека для покупки новостройки : брать или не брать ? 27 Мая, 2019. 5829 Игорь Василенко. Цены на рынке новостроек достаточно высоки, и выплатить полную стоимость за жилье очень сложно, поэтому ипотечное кредитование продолжает оставаться весьма востребованной услугой. … Покупать недвижимость с привлечением банков безопаснее, поскольку банк тщательно проверяет варианты, так как заинтересован в отсутствии проблем в дальнейшем.

Стоит ли брать ипотеку в 2021 году или лучше подождать: что говорят эксперты

Планировали в этом году взять ипотеку, но коронавирус изменил все ваши планы? Банки предлагают заём по рекордно низким процентам, но стоит ли рисковать? Директор по розничному кредитованию МТС Банка Иван Барсов помог разобраться в том, что происходит на первичном и вторичном рынках недвижимости и выгодно ли брать ипотеку сегодня.

Банки в период кризиса особенно тщательно проверяют потенциальных заёмщиков. Для перестраховки они могут потребовать дополнительные документы сверх обычного списка, но при наличии необходимого уровня дохода и хорошей кредитной истории шанс получить заём довольно высок.

О чём нужно знать потенциальным заёмщикам?

В любое время привлекательность жилищного кредита зависит от ряда факторов:

- Уровень ставки — чем ниже ставка, тем выгоднее оформлять ипотеку. Осенью 2021 года Банк России повысил ключевую ставку на 75 базисных пунктов, до 7,50 % годовых. При этом банки снизили проценты по кредитам, в том числе ипотечным. В середине года средневзвешенная ставка кредитования на первичном рынке составляла 5,82 % (−2,42 п. п. год к году), на вторичном — 8,01 % (−1,3 п. п. год к году), возможно и дальнейшее снижение ставок.

- Перспектива роста цен на недвижимость — цены на недвижимость постоянно растут. Но сейчас на рынке всё неоднозначно: с одной стороны, покупательская способность людей снизилась, с другой — банки искушают граждан, предлагая льготные ставки по ипотеке. В результате большинство экспертов сходятся во мнении, что в ближайшее время цены на недвижимость вырастут незначительно.

- Готовность банков выдавать кредиты — в зависимости от экономической ситуации объём кредитования возрастает или, напротив, снижается. На сегодняшний день в ипотечной сфере самый высокий процент одобрения — более 82%, что говорит о готовности банков кредитовать это направление.

Сегодня действует закон об ипотечных каникулах, который позволяет при непредвиденных обстоятельствах на шесть месяцев приостановить или снизить выплаты по ипотеке. Воспользоваться этой льготой можно, если ипотека взята на единственное жильё стоимостью до 15 миллионов рублей. Причинами предоставления кредитных каникул могут стать утрата более 1/3 дохода из-за длительной болезни или потери работы, инвалидности, а также выход на пенсию.

Кроме того, в силу вступил закон, по которому сделки долевого участия стали более безопасными. Деньги дольщиков теперь поступают на специальные эскроу-счета, где остаются до момента полного исполнения обязательств застройщиком.

Ситуация на первичном рынке жилья

На первичном рынке цены на новостройки продолжали понемногу расти даже во время жёсткого карантина, и нет предпосылок к тому, что в ближайшие месяцы динамика изменится. Рост цен продолжится по мере увеличения числа проектов, продаваемых через эскроу-счета.

Объём предложений на сегодняшний день остаётся высоким, и в ближайшем будущем эксперты снижения не прогнозируют.

По прогнозам Минстроя РФ, в 2021 году будет построено 85 миллионов кв. м жилья. Таким образом застройщики превысят объёмы строительства на 3 млн кв. м — в 2020 году этот показатель составил 82,2 млн кв. м.

По мере продажи недорогих квартир, которую ускорит программа субсидирования ипотеки, средняя цена квадратного метра новостройки будет расти.

Сложившаяся на рынке ситуация говорит о том, что, если на примете есть подходящий объект и возможность взять льготную ипотеку, при благоприятном финансовом положении семьи кредит стоит оформить сейчас.

Программы субсидирования ипотеки на новое жильё

Рынок новостроек в 2021 году привлекателен прежде всего благодаря действию программы ипотеки с господдержкой. При средней рыночной ставке выше 8,5 % взять жилищный кредит по этой программе можно под 7,5 %, а некоторые банки предлагают ставку 7%.

В чём суть программы? Государство компенсирует разницу между стандартной и льготной ставкой, за счёт чего банки имеют возможность снизить процент для своих заёмщиков. Взять льготную ипотеку может любой гражданин РФ, отвечающий требованиям конкретного банка-участника программы.

Предельная сумма кредита стала единой для всех регионов — 3 млн руб. В 2020 году максимальная сумма кредита в Москве, Петербурге, Московской и Ленинградской областях составляла 12 млн руб., в других регионах — 6 млн руб.

Ипотечную госпрограмму продлили до 1 июля 2022 года.

Отдельные условия для оформления семейной льготной ипотеки:

- семейная льготная ипотека по ставке 6% будет предоставляться на семьи с одним ребенком, если он родился после не ранее 2018 года;

- максимальная сумма кредита по семейной льготной ипотеке в Москве, Петербурге, Московской и Ленинградской областях теперь составит 12 млн руб., в других регионах — 6 млн руб.;

- по программе льготной семейной ипотеки можно будет как взять новый кредит, так и рефинансировать существующий;

Если вы желаете стать участником одной из специальных программ, сейчас самое время.

Ещё один бонус для ипотечников от государства — материнский капитал. Его можно использовать в качестве первоначального взноса или просто для погашения ипотеки на новостройку или вторичное жильё.

Ситуация на вторичном рынке жилья

Цены на вторичное жильё в 2020 году стабильно росли. И в эта тенденция сохранилась. За первый квартал прирост стоимости «вторички» составил 9%, а за год, к апрелю 2021 г. — на 16%, до 63,5 тысячи рублей за квадратный метр. Наибольшим спросом пользуются квартиры в пятиэтажках и современных панельных домах.

К осени несколько упали в цене только квартиры элитного сегмента, стоимость на которые продолжала расти даже в период карантина, когда не было спроса. Сейчас их цена достигла потолка и пока остановилась.

Средняя ипотечная ставка для вторичного рынка составляет 8,02%, при этом кредит можно взять и дешевле: минимальная ставка стартует с 7,4%.

При активной поддержке государством рынка первичной недвижимости его участие никак не коснулось «вторички». Переток спроса в пользу новостроек может сделать приобретение вторичного жилья очень выгодной сделкой.

Главные условия выгодной ипотеки

Итак, четвертый квартал 2021 года — неплохое время для оформления жилищного кредита, так как пока ещё действует масса льготных программ и в целом ситуация на рынке складывается в пользу ипотеки. Но это общие рыночные факторы, а успех ипотеки для конкретного человека зависит от соблюдения ряда условий:

- Финансовая стабильность. У вас должен быть стабильный заработок, позволяющий выплачивать кредит, и приемлемая долговая нагрузка, иначе никакие выгодные условия не спасут от просрочек.

- Деньги на первоначальный взнос. Для оформления ипотеки потребуется внести первоначальный взнос в сумме не менее 10–15% от стоимости жилья. Для банка он является не только подстраховкой, но и показателем ответственности и дисциплинированности заёмщика. Другими словами, у вас должны быть накопления или сертификат на материнский капитал.

- Хорошая кредитная история. Рассчитывать на выгодные условия по ипотеке можно только при высоком кредитном рейтинге. Если ранее случались просрочки или кредитная история чистая (вы ещё не брали ни одного займа), банк может отказать в ипотеке или завысить ставку. Возможно, стоит пройти небольшую подготовку к ипотеке: взять один-два потребительских кредита и аккуратно погасить их, это повысит вашу репутацию как заёмщика. Подробнее о том, как проверить или улучшить кредитную историю, мы рассказывали здесь

Несмотря на все «плюшки» от государства, нужно понимать, что в кризис ипотеку вытянет не каждый. В связи с оттоком капитала и удорожанием сырья цены на жильё будут расти, а зарплаты, наоборот, снижаться. К тому же многим россиянам придётся столкнуться с проблемой безработицы, особенно если случится очередная волна коронавируса.

Вывод: в целом, ситуация для ипотеки сейчас благоприятная. Ставки снижаются, есть перспектива роста цен на жильё, банки охотно выдают кредиты. Скорее всего, в 2021 году ипотека будет выгоднее, чем в следующем. Но прежде чем принимать решение об оформлении жилищного кредита, важно критически проанализировать собственные финансовые возможности и риски, в том числе риск остаться без работы. В случае сомнений ипотеку лучше отложить и переждать тяжёлые времена. Если горизонт ясный, стоит проверить, не подпадаете ли вы под условия специальных программ, ведь это реальный шанс сэкономить. И последнее, нужно внимательно подойти к выбору кредитора, ведь он станет вашим партнёром на долгое время.

Субсидирование ипотечных ставок на покупку недвижимости в новостройках помогает гражданам улучшить жилищные условия и оказывает поддержку строительной отрасли в целом». Ипотечные программы застройщиков на покупку недвижимости по ставкам. ПИК СЗ. -18,46%. … Ипотека — самый распространённый способ покупки недвижимости . … Для прямых инвестиций в покупку квартиры сейчас есть множество выгодных предложений от банков и застройщиков: льготные ипотечные программы, субсидированные государством или девелопером, рассрочка на один-два года без удорожания — для клиентов, кому недоступна ипотека .

Купила квартиру в ипотеку онлайн. Личный опыт

В разгар коронавируса я решилась на покупку квартиры в новостройке, да еще и в ипотеку. Договор оформляла онлайн, и теперь хочу поделиться своим личным опытом с теми, кто тоже планирует дистанционно приобрести жилье и желает «на живом примере» разобраться, как сейчас устроены подобные сделки.

Хотите выгодно купить квартиру в новостройке в Москве или области? С Авахо выбрать новостройку — легко. Бесплатная консультация и индивидуальный подбор квартир: +7 495 320-99-22.

Почему я выбрала квартиру в новостройке

Сначала я планировала купить квартиру на вторичном рынке, чтобы сдавать ее в аренду и иметь стабильный источник дохода в будущем. В отличие от новостройки, такую квартиру можно было бы сразу сдавать. Ну или почти сразу – после небольшого ремонта, и не ждать ввода дома в эксплуатацию.

Однако ситуация, которая сложилась в мире в марте-апреле 2020 года, перевернула всё (в том числе заставила меня по-другому взглянуть на ситуацию и действовать исходя из обстановки).

Так как я изначально планировала взять однокомнатную квартиру в ипотеку и уже копила деньги на первоначальный взнос, меня интересовали выгодные предложения банков. Я не отношусь к льготникам, поэтому приходилось рассчитывать только на понижение ставки к моменту покупки квартиры.

В апреле 2020 года в связи с коронавирусом правительством была объявлена льготная ипотека на жилье в новостройках по ставке 6,5% на весь срок кредита.

При соблюдении прочих условий (первоначальный взнос от 20%, новостройка, максимальный срок кредита 20 лет, сумма кредита – не более 8 млн для Москвы) можно было неплохо сэкономить на процентах по ипотеке. Помимо этого, у некоторых застройщиков периодически появлялись привлекательные акции.

Именно поэтому и было решено посмотреть новостройки.

К тому моменту я уже посчитала прочие затраты, связанные со сделкой на первичном рынке недвижимости, и поняла, что как минимум смогу сэкономить на услугах риэлтора (для покупки на вторичном рынке он безусловно нужен, однако при сделке на первичном рынке можно вполне справиться самостоятельно).

Как я выбирала новостройку

Так как в условиях самоизоляции все офисы продаж перешли на онлайн-режим, и передвижение по городу было ограничено, то осмотр жилых комплексов и выбор квартиры я делала преимущественно через интернет (видеокамеры на объектах, шоурумы, фотографии, ход строительства).

Дальше, я начала смотреть районы, которые мне нравились, где я уже была. Для меня всегда немаловажным фактором являлась инфраструктурная доступность квартиры (расположение в пешей доступности от метро или станции МЦК), а также наличие хотя бы маленького парка рядом.

Мой выбор остановился на Дмитровском районе Москвы, рядом с парком Ангарские пруды, где я часто бывала. Дополнительным плюсом являлось и то, что совсем скоро в этом районе ожидается открытие новых станций метро («Улица 800-летия Москвы» и «Лианозово»), что делает транспортную доступность района еще лучше.

Почти сразу я нашла жилой комплекс «Дмитровский парк» от ПИК и выбрала квартиру в строящемся корпусе 2, сдача которого ожидается в ноябре 2021 года.

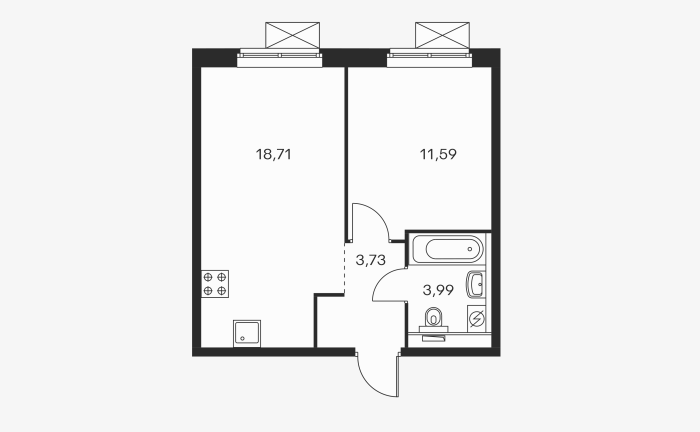

Планировка выбранной мной квартиры

Дом уже стоит, на данный момент выполняется внутренняя отделка, что минимизирует риски того, что что-то будет недостроено.

Почему я выбрала своего застройщика

В условиях нестабильности на рынке недвижимости, которая связана с экономическим кризисом, хотелось надежности в отношении будущего застройщика, поэтому я первым делом обратила внимание на самых известных и проверенных девелоперов.

В моем случае застройщик определился почти сразу, и это был ПИК. Я также смотрела проекты и других компаний – MR Group, «Эталон», «Инград», но почти во всех вариантах мне или не нравилось расположение и удаленность от метро, либо я не укладывалась в бюджет.

В пользу ПИК было много факторов:

- надежность и финансовая устойчивость;

- большой выбор новостроек на самых разных этапах строительства;

- привлекательные акции, на одну из которых мне впоследствии довелось попасть;

- отзывы знакомых, кто уже приобрел жилье, заселился и уже имеет опыт проживания в новостройке этого девелопера.

Из минусов я слышала о том, что некоторых не устраивает качество отделки, что в процессе приемки квартиры вскрывается много недочетов. Но этот минус меня пока не так волнует. Точнее сказать, из всех возможных минусов – этот минус я считаю не таким значимым на текущий момент. Взвесив все «за» и «против», решение было принято в пользу ПИК.

Сделка по ипотеке онлайн

Вскоре я созвонилась с менеджером продаж, которая рассказала мне более подробно о жилом комплексе и об условиях сделки (ДДУ, эскроу-счета) и помогла с выбором квартиры, а также рассказала об этапах оформления сделки онлайн.

.jpg)

Вот такую памятку мне прислала менеджер

Мне понравилось, что у застройщика есть четкая и понятная схема, по которой любой может понять, какие следующие шаги в оформлении сделки ожидаются. Мне было довольно легко придерживаться этой схемы, и я лучше начала разбираться в самом процессе.

На процентах по ипотеке получилось сэкономить

С банком определилась сразу – это был ВТБ, один из партнеров застройщика. На момент оформления сделки у ПИК и ВТБ была отличная акция «Берем проценты на себя» до конца года.

В рамках акции застройщик предлагал оплатить все проценты по кредиту до конца года за свой счет. Таким образом номинально моя ставка по кредиту до конца 2020 года составила 0,01% годовых. Приятным сюрпризом стало и то, что банк далее субсидировал ставку на уровне 0,01% до июня 2021 года. В итоге весь первый год кредитования моя ставка составляет 0,01%.

Вместе с менеджером мы отправили заявку программу «Ипотека по двум документам», и уже на следующий день заявка была одобрена. Ура!

На всякий случай перечислю документы, которые могут понадобиться при удаленном оформлении ипотеки:

- паспорт;

- СНИЛС;

- копия трудовой книжки (скан копия, заверенная в HR);

- 2-НДФЛ (тоже скан).

Отмечу отдельно, что в условиях работы на удаленке достаточно сложно заниматься бумажной волокитой: запрашивать справку 2-НДФЛ и копию трудовой книжки у работодателя, после чего предоставлять их в банк.

Опция одобрения ипотеки по двум документам пришлась как нельзя кстати, ведь она подразумевает только два документа – паспорт и СНИЛС. К тому же можно сделать обычные фотографии на мобильный телефон и отправить их через личный кабинет.

Далее оставалось только подписать кредитный договор и ДДУ

А потом зарегистрировать ДДУ в Росреестре (оформляется через личный кабинет ПИК, никаких поездок в инстанции не требуется).

.jpg)

В процессе всей сделки я выехала из дома только один раз – в банк для подписания договора и открытия необходимых счетов, хотя уверена, и это уже можно сделать онлайн. Для подписи ДДУ была также выпущена электронно-цифровая подпись (ЭЦП) через курьера от застройщика.

Конечно, в процессе оформления мне было и самой интересно изучать правовой аспект, и я много читала самостоятельно про условия покупки по ДДУ и по другим типам договоров, а также по расчетам с использованием эскроу-счетов и поняла, что это в моем случае это самые надежные условия сделки. Несмотря на то, что все договоры застройщика и банка типовые и уже давно выверены, я читала все документы по несколько раз и по всем непонятным пунктам задавала вопросы представителю застройщика и менеджеру банка.

Хочу сказать, что оформление ипотеки онлайн оказалось очень легким и приятным процессом, не требующим особых усилий и затрат. И очень здорово, что купить квартиру сейчас можно, что называется, «не вставая с дивана».

Какие выводы я сделала и что хотела бы пожелать

- сделка онлайн – это еще один шаг в будущее, это удобство и комфорт, особенно если оформляешься у проверенного застройщика и в известном банке;

- программа господдержки 2020 предлагает уникальные условия по ипотеке, и это действительно хороший шанс приобрести желанное по выгодным для себя условиям;

- новостройка в ипотеку – не так страшно, когда ты внимательно читаешь то, что подписываешь, и стараешься узнать немного больше теории, а также изучаешь статьи и отзывы в Интернете (чем еще занять себя на самоизоляции?).

Минусов пока не нашла. Но если они появятся, то обещаю написать о них в отдельной статье.

Проектная декларация на рекламируемом сайте https://donstroy.com/objects/ostrov.

Дон-Строй Инвест.

Срок сдачи: IV кв. 2023 – I кв. 2025

- от 16,7 млн ₽

- Терехово

Остров. Новая квартира до продажи старой. Комфортные условия: рассрочка, ипотека. Корпуса у метро и парка. Река на расстоянии прогулки. Собственный фитнес, детский клуб, коворкинг. Ландшафтный двор-заповедник. Атмосфера «все свои».

Проектная декларация на рекламируемом сайте https://xn—-8sbmeqrouk.xn--p1ai/obekty/zhilye-kompleksy/na-beregovom2420.

КП УГС.

Срок сдачи: сдан

- от 14,9 млн ₽

- Фили

Проектная декларация на рекламируемом сайте https://level.ru/projects/southport/.

Level Group.

Срок сдачи: IV кв. 2025

- от 7,1 млн ₽

- Кожуховская

2 га благоустроенной территории, метро Кожуховская. Комфорт-класс в новом перспективном районе: волнистые небоскрёбы высотностью до 69 этажей и близость к реке.

Проектная декларация на рекламируемом сайте https://level.ru/survey/michurinskiy/#about.

Level Group.

Срок сдачи: IV кв. 2024 – I кв. 2025

- от 10 млн ₽

- Аминьевская

Скидка на квартиры до 20% при 100% оплате и рассрочке. Новый проект бизнес-класса в 10 минутах ходьбы от станции метро Мичуринский проспект. 15 минут до центра на авто. Собственная инфраструктура: детские сады, школа.

Если покупка квартиры — пока единственная крупная инвестиция, лучше сделать срок короче в зависимости от уровня доходов. Простой вариант — выбрать сумму ежемесячных платежей, равную комфортной сумме аренды. Например, 50 000 рублей при зарплате в 100 000 рублей. … В федеральной программе на новостройки государство субсидирует ставку, а банк снижает её до установленной величины — сейчас это 9%. Максимальная стоимость жилья — 6 или 12 млн рублей. Существуют и региональные жилищные программы. … Более выгодные условия по ипотеке банки дают клиенту, который выполняет определённые требования. Например, у него есть зарплатная карта или он оформляет страховку.

Поиграть со ставками. Как россиянам не переплачивать за ипотеку в 2022 году

Чем ниже процентная ставка по кредиту, тем меньше сумма переплаты — принцип очевидный и понятный. Но не всегда удаётся найти такое предложение от банка, и, если жильё нужно прямо сейчас, приходится соглашаться и на невыгодные проценты и переплачивать миллионы рублей. «Секрет фирмы» выяснил у экспертов, как уменьшить переплату за ипотеку ещё на этапе заключения договора, так и после этого.

Сделать максимально большим первый взнос

Чем больше он при заключении договора, тем меньше будет сумма кредита и ежемесячный платёж — а с ним и проценты, и переплата. По мнению опрошенных «Секретом» экспертов, нет оптимального размера первого взноса. Получается оплатить сразу 50% стоимости квартиры — отлично, будет только 30% — тоже хорошо.

Николай Вавилов, специалист департамента стратегических исследований Total Research, считает, что оптимальный первый взнос — не менее 35% от стоимости квартиры. У банка будет уверенность, что заёмщик не станет банкротом, раз вложил столько собственных денег. Поэтому есть шансы на более низкий процент по кредиту. По оценкам Юлии Сидской, директора по инвестициям строительной компании «Неометрия» и инвестиционной компании Alias Group, при высоком первоначальном взносе дисконт по ставке составит от 0,5% до 1%.

Также, по мнению опрошенных «Секретом» экспертов, есть разница между первым взносом за квартиру «для себя» и для сдачи в аренду.

При покупке квартиры в инвестиционных целях задача не снизить переплату, а заплатить как можно меньше своих денег. И в этом случае объём первого взноса подбирают индивидуально, так как он зависит от процентной ставки, срока кредита и стоимости аренды на эту недвижимость. Обычно оптимальный первый взнос при покупке квартиры для сдачи в долгосрочную аренду — 50% от стоимости жилья.

Правильно выбрать срок договора и ежемесячные платежи

Кредит на 3 млн рублей с первым взносом в 700 000 рублей, сроком в 2 года и ставкой в 10% — это 247 200 рублей переплаты. Тот же займ на три года — это уже 371 700 рублей переплаты. Тактика с позиции экономии выглядит очевидной — чем короче договор, тем лучше, выбор срока кредитования — индивидуальное решение.

Александр Чернокульский, директор компании «Жилфонд», считает, что, когда покупатель может вложить деньги выгоднее, например, в бизнес, ему логичнее выплачивать долгосрочный кредит с небольшим взносом. А основную часть доходов направлять на развитие своего дела.

Если покупка квартиры — пока единственная крупная инвестиция, лучше сделать срок короче в зависимости от уровня доходов.

Простой вариант — выбрать сумму ежемесячных платежей, равную комфортной сумме аренды. Например, 50 000 рублей при зарплате в 100 000 рублей. Если не покупать квартиру, плюс-минус эти деньги и так пришлось бы отдавать за аренду, то есть финансовая нагрузка на этом уровне была бы в любом случае. При этом свободная сумма на жизнь остаётся не критично маленькой, если кроме кредита нет крупных статей обязательных расходов.

к.э.н., доцент департамента корпоративных финансов и корпоративного управления Финансового университета при Правительстве РФ

Определите долгосрочные и обязательные бытовые траты: например, покупка продуктов, лекарственных средств, одежды. Дальше решите, от чего легко отказаться — развлечения, походы в рестораны. Обязательно заложите резерв для сбережений: ипотечный кредит предполагает долгий срок погашения и не исключает форс-мажорные обстоятельства. Ежемесячный платёж не стоит погашать за счёт всех свободных средств.

Опрошенные «Секретом» эксперты называют оптимальным расклад, при котором на погашение ипотеки уходит не более 30% от всех доходов. А более реальным — до 50%.

Для форс-мажоров, перед тем как взять кредит, сформируйте подушку безопасности.

Срок договора выбирайте так, чтобы при ежемесячных выплатах кредита качество жизни оставалось на приемлемом уровне. Иначе экстремальная экономия обернётся новыми кредитами. На форс-мажоры вроде потери работы нет смысла оглядываться: если что-то случится, можно либо продать квартиру и погасить ипотеку, либо подать заявку на изменение условий кредита.

Досрочно закрыть ипотеку

Закон разрешает выплатить досрочно любой кредит, включая ипотечный. Поэтому, если есть деньги, стоит каждый месяц гасить заём частично-досрочно: вносить сверх стандартного платежа, например, 3000–4000 рублей. Суммы небольшие, но в общей картине они значительно уменьшат переплату. И к концу срока договора условные ежемесячные 30 000 рублей превратятся в 5000 рублей, то есть финансовая нагрузка снизится.

к.ю.н., доцент департамента правового регулирования экономической деятельности Финансового университета при Правительстве Российской Федерации

Если вы не уверены в своих будущих доходах, лучше увеличить срок ипотеки, но вносить каждый месяц больше, чем требуется. Например, если ежемесячный платёж 60 000 рублей, никто не запрещает отдавать банку по 70 000 рублей и закрыть кредит раньше, снизив этим переплаты по нему.

Чтобы увеличить платёж, уведомите банк:

С заявлением лично в офис — если нужно полностью досрочно закрыть ипотеку.

Через онлайн-приложение — если только частично погасить: вносить на счёт в банке сумму, превышающую стандартный платёж.

При частичном досрочном погашении есть выбор — сократить срок кредита или уменьшить ежемесячный платёж, если вносить большую сумму не регулярно, а когда появляется возможность.

Чаще всего более выгодный вариант — уменьшение срока кредита. Заёмщик снижает процентную часть выплат и увеличивает часть, которая идёт в счёт погашения основного долга в каждом последующем ежемесячном платеже. На меньшую сумму начисляется меньше процентов, и в результате переплата банку снижается.

Но есть ли выбор между двумя сценариями, зависит от условий кредитного договора. Также в нём прописывается, за сколько дней до расчётного периода нужно уведомить банк о внеплановом платеже, какая минимальная сумма увеличенного взноса, как именно провести досрочное погашение.

Например, если банк списывает каждое 5-е число месяца 30 000 рублей, а вы хотите погасить досрочно сверх этого 100 000 рублей, то к 5-му числу у вас на счёте должно лежать 130 000 рублей. Иначе банк спишет, как обычно, 30 000 рублей и скажет, что у вас недостаточно средств для заявленного досрочного погашения и оно сместится ещё на месяц. Конечно, не все банки так делают, и у многих досрочное погашение возможно в любое время через приложение, в котором вы сами увидите, насколько снизится платёж и какую сумму внести к 5-му числу после досрочного погашения.

Воспользуйтесь льготами и субсидиями

На федеральном уровне есть несколько программ господдержки:

Семейная ипотека — ставка 6% годовых, максимальный размер кредита с мая 2022 года составляет 12 млн рублей в столицах и 6 млн рублей в регионах. Первоначальный взнос от 15%. Программа предназначена для семей с детьми, родившимися после 1 января 2018 года, и только для новостроек.

Компенсация 450 000 рублей на погашение ипотеки при рождении третьего или последующего ребёнка с 1 января 2019 года по 31 декабря 2022 года.

Дальневосточная ипотека — под 2% годовых для жилья в любом из 11 субъектов Дальнего Востока. В отдельных банках ставка ниже, порой даже меньше 1%. Но максимальная сумма кредита — 6 млн рублей, а возраст заёмщика — до 35 лет включительно.

Сельская ипотека — под 0,1–3% годовых на квартиры в домах не выше 5 этажей или частное жильё в любом регионе России. Максимальная сумма кредита — 5 млн рублей, а срок — 25 лет. Заёмщик прописывается в купленном жильё.

Накопительно-ипотечная система для военнослужащих — доступна контрактникам после 3 лет службы и до отставки. Ставка начинается с 6,75%. Пока военный проходит службу, государство погашает его ипотеку в размере установленного годового взноса. В 2022 году это 311 044 рублей.

Для IT-специалистов — под 5% годовых с максимальной суммой кредита в 18 млн рублей для городов-миллионников и в 9 млн рублей для остальных. Программа запущена в мае 2022 года.

Правительство намерено продлить льготную госпрограмму по ипотеке , которая привела к росту выдачи кредитов и спроса на жилье. Застройщики и сами пытаются привлечь покупателей, предлагая «нулевые» ставки по ипотеке . В чем «подводные камни» таких кредит . … Многие застройщики решили самостоятельно поддержать интерес к новостройкам в условиях сокращения доходов населения и совместно с банками разработали собственные программы кредитования (см.таблицу). Суть в том, что строительная компания назначает срок, в течение которого субсидирует оплату процентов и платежи по основному долгу клиента. Таким образом, клиент гасит кредит по ставке, близкой к нулевой.

- https://www.forbes.ru/finansy-i-investicii/409593-ipoteka-darom-vygodno-li-brat-kredity-na-zhile-po-nulevym-stavkam

- https://media.mts.ru/technologies/196966-brat-li-ipoteku-v-2021-godu/

- https://avaho.ru/articles/lichnyy-opyt/kupila-kvartiru-v-ipoteku-onlayn-lichnyy-opyt.html

- https://secretmag.ru/survival/poigrat-so-stavkami-kak-rossiyanam-ne-pereplachivat-za-ipoteku-v-2022-godu.htm