Для удобства заполнения деклараций по налогу на доходы физических лиц 3-НДФЛ и 4-НДФЛ ФНС выпустила специальную программу «Декларация». Заполнение этих форм осуществляется согласно Приказу ФНС № ММВ-7-11/822 от 25.10.2017. Подача деклараций по НДФЛ в Федеральную Налоговую Службу начинается с января 2018 года и заканчивается 03.05.2018.

С 1 января 2022 года действует новая форма налоговой декларации по НДФЛ

Кто должен сдавать декларации 3-НДФЛ и 4-НДФЛ

До 30 апреля граждане должны отчитаться о доходах, полученных в 2021 году. Оплатить НДФЛ, исчисленный в декларации, необходимо до 15 июля 2022 года.

- после получения первого дохода от недавно начатой предпринимательской деятельности;

- при возможном изменении объёма доходов в новом году – для правильного расчёта авансовых платежей.

Возможности программы «Декларация»

- Ввод информации о налогоплательщике на основании документов.

- Расчёт показателей для деклараций 3-НДФЛ и 4-НДФЛ.

- Контроль правильности введённых и рассчитанных данных.

- Проверка правильности расчёта льгот и налоговых вычетов, налоговой базы и суммы налога.

- Формирование заполненных бланков Декларации с штрих-кодом и XML-файла с данными декларации.

Установка программы

- скачать установочный файл программы с сайта ФНС (раздел «Программные средства») — там всегда размещена последняя версия программы;

- запустить установку (название файла InsD2017.msi) — запуск необходимо осуществлять под учётной записью администратора, на компьютере обязательно должны быть установлены русские региональные стандарты;

- в первом появившемся окне приветствия нажать кнопку «Далее»;

- во втором окне (Лицензионное соглашение) выбрать «Принимаю» и затем нажать «Далее»;

- в окне «Выбор папки для установки» выбрать папку на компьютере, в которой будет находиться программа (по умолчанию устанавливается в папку Program Files (x86), а также установить флажок для выбора доступа к программе «Для всех пользователей» или «Только для меня»;

- в последнем окне «Установка модуля печати» выбрать «Далее» и после установки нажать «Закрыть».

Программа «Декларация» установлена, и теперь Вы без проблем можете формировать и распечатывать декларации по НДФЛ!

3 НДФЛ при продаже дома с земельным участком: заполнение декларации 3-НДФЛ в личном кабинете

Источник: vichet.info

Заполнение 3-НДФЛ 2022 при продаже квартиры: новая форма за 2021 год + бланк для скачивания

Продавец жилой недвижимости получает доход от покупателя в виде оплаты проданного имущества, с которого необходимо заплатить налог по ставке 13 процентов. Кроме того, нужно отчитаться перед ФНС о полученных деньгах, подав декларацию по форме 3-НДФЛ при продаже квартиры в 2021 году для подачи в 2022-м.

С 2022 года действует новый бланк декларации, который следует заполнять за 2021 год, актуальная форма представлена для скачивания в формате pdf внизу статьи.

Новая форма 3-НДФЛ для подачи в 2022 году

Налоговая декларация по доходам физических лиц регулярно меняется, приводится в соответствие с действующим законодательством. Оформляя 3-НДФЛ, нужно убедиться, что заполняется актуальная форма, действующая на год подачи.

В декларации произошли изменения — в разделе №2 теперь нужно будет обязательно указать код вида доходов (эти коды есть в приложении №3 нового Приказа ФНС).

Кто должен подавать декларацию при продаже квартиры?

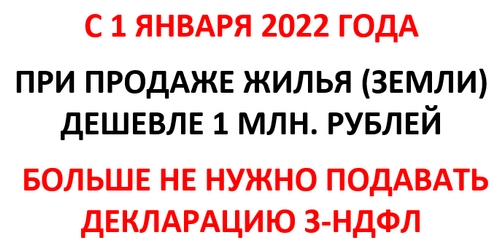

Не всем гражданам, продавшим квартиру в 2021 году, придется заполнять и подавать декларацию 3-НДФЛ в 2022 году.

Продавец жилья обязан сдать 3-НДФЛ, если он владел квартирой менее установленного времени. В общем случае это 5 лет, но в некоторых ситуациях срок владения ограничивается 3 годами.

Ситуации, когда человек должен сдать 3-НДФЛ при владении квартирой менее 3 лет:

- жилье получено в дар по договору дарения;

- недвижимость получена в порядке наследования;

- квартира приобретена по договору пожизненного содержания с иждивением;

- квартира получена по факту приватизации;

- у продавца нет иного объекта недвижимости в собственности.

Для остальных случаев приобретения проданной квартиры срок минимального владения ограничивается 5 годами.

Таким образом, если человек продает недвижимый объект, который был у него в собственности менее 5 лет (в некоторых случаях 3 лет), то нужно отчитаться перед налоговой службой, сдав декларацию 3-НДФЛ и заплатив налог с полученного дохода.

Если квартира была в собственности более 5 (3 лет), то заполнять отчетность для ФНС не нужно.

Имущественный вычет и подоходный налог

С получаемого дохода граждане обязаны платить подоходный налог (НДФЛ). В отношении поступлений от продажи квартир, домов, земли, дач налог считается по ставке 13 процентов, умноженной на налоговую базу.

В качестве базы берется разность полученного дохода и имущественного вычета, положенного физическим лицам при продаже имущества согласно НК РФ.

В частности в отношении квартир полагается вычет в размере 1 млн. руб. или фактических расходов по приобретению данного жилого объекта — эта сумма уменьшает базу для расчета НДФЛ, тем самым снижая сам налог к уплате. То есть имущественный вычет — это налоговая льгота, предоставляемая гражданам для снижения налоговой нагрузки.

Продавец квартиры вправе сам выбрать вид имущественного вычета, который он примет для уменьшения доходов с целью налогообложения:

- 1 млн. руб. — фиксированная сумма.

- Расходы на приобретение проданного жилья — сумма обязательно должна подтверждаться документами (например, договором купли-продажи).

Логично выбирать тот вид имущественного вычета, который больше, то есть наиболее выгодный продавцу, позволяющий снизить налог к уплате до возможного минимума.

Как рассчитать НДФЛ с продажи квартиры и заплатить его?

Рассчитывается налог с продажи квартиры по формуле:

НДФЛ = 13% * (Продажная цена квартиры — Имущественный вычет).

Срок уплаты налога — до 15 июля года, следующего за годом продажи. По объектам, проданным в 2021 году, заплатить НДФЛ нужно до 15 июля 2022 года включительно.

Пример расчета налога с продажи квартиры:

Гражданин в 2021 году продает двухкомнатную квартиру, цена по договору купли-продажи 3 800 000 руб. Данное жилье человек купил в 2019 году за 3 200 000 руб., при этом есть договор, подтверждающий эту стоимость.

Так как жилой объект был в собственности только 2 года, то в 2022 году нужно подать декларацию 3-НДФЛ и заплатить НДФЛ,

Срок подачи декларации — до 30 апреля 2022 года.

Срок уплаты налога — до 15 июля 2022 года.

В качестве вычета можно взять либо 1 000 000, либо расходы на приобретение 3 200 000. Конечно, брать расходы значительно выгоднее.

Налог = 13% * (3 800 000 — 3 200 000) = 78 000 руб.

Сроки и порядок подачи 3-НДФЛ в 2022 году

Декларация подается в срок до 30 апреля 2022 года включительно за квартиры, проданные в 2021 году. Сам налог можно уплатить позже — до 15 июля 2022 года включительно.

Заполнить декларацию можно ручкой, на компьютере, в программе, в личном кабинете налогоплательщика.

Заполненный вариант нужно передать в ФНС по месту жительства либо в бумажном виде, либо отправить почтой, либо в электронном через личный кабинет на сайте налоговой.

Продавец квартиры сам решает, как ему удобно подать декларацию.

Как заполнить, если в 2021 году продано жилье в собственности менее 3 (или 5 лет)?

Перед заполнением декларации вручную или на компьютере без использования программы и личного кабинета на сайте ФНС нужно внимательно прочитать правила оформления, изложенные в Порядке заполнения 3-НДФЛ — ссылка на требования.

Продавцу квартиры нужно заполнить несколько листов — титульный, два раздела, первое приложение и расчет к нему, шестое приложение.

Сначала указывается выбранный вычет в прил. 6, далее показывается источник дохода в прил. 1, а в расчете к нему проводится расчет дохода, расчет налога выполняется в разделе 2, после чего итоговая сумма к уплате переносится в раздел 1.

Ниже в таблице даны пояснения, какие поля и на каком листе нужно заполнить в случае продажи квартиры в 2021 году.

Источник: praktibuh.ru